2017/Grupo5/DimensionamientoComercial

Análisis del sector industrial (en Argentina y en el mundo)

Industria del plástico

La industria del plástico ha integrado en las ultimas décadas de lleno en todos los aspectos de nuestra vida, podemos encontrar este material en los bienes mas variados. El consumo ha crecido exponencialmente a nivel mundial y nuestro país no hay sido la excepción. La diversificación de la que hablamos y su gran masificación hacen que este se haya convertido en un sector con constantes cambios, muy dinámico en términos de actividad y en términos de las distintas características que adopta. Este sector provee a la mayoría de las industrias como ser tanto desde la producción de envases y embalajes para la industria alimenticia o de bebidas, materiales para la construcción, piezas y partes para las diferentes industrias metalúrgicas, tanto automotriz como la de aparatos eléctricos o electrónicos hasta bienes de uso final para el consumo de las familias.

En nuestro país es un sector que no queda exento de las tendencias macro de los ciclos económicos y se ven plasmados los problemas con el proceso de industrialización. En la ultima década del siglo pasado, acompañando el crecimiento del consumo de materias primas del sector, se incorporó tecnología y maquinaria a pesar de la competencia externa y el cierre de las pequeñas y medianas empresas. Estas nuevas condiciones como resultado transformó como se configuraba la nueva cadena de valor del plástico gracias a la firma de acuerdos del MERCOSUR. A pesar de la gran importancia del sector para la estructura productiva del país, no se han desarrollado grandes estudios para lograr entender la dinámica de este. Probablemente la complejidad de mismo, para no pensar que se deba a la falta de interés, le otorga un grado de dificultad mayor al momento de abordar un estudio exhaustivo dada la multiplicidad de clientes y productos que a este lo componen. Para lograr un análisis sectorial efectivo, de gran riqueza para poder evaluar los diferentes problemas que afectan al sector, el grado de industrialización alcanzado, las restricciones de carácter externo la configuración regional de la producción y los negocios, radica en reconocer los matices y las complejidades que pueda llegar a tener cada industria.

En el mundo el consumo de plásticos ha tenido un fuerte crecimiento como consecuencia del desarrollo de nuevos productos que sustituyen otros materiales y gracias a los cambios en los patrones de consumo. La región ha sido participe de estos cambios y en nuestro país en particular se ha verificado esta tendencia.

En la Argentina el consumo per cápita pasó de 11,5 kgs en 1990 a 43,6 kgs en 2013 (CAIP, 2014). Se espera incluso que el consumo siga en aumento, ya que aun es aproximadamente la mitad del consumo de Estados Unidos. De esta manera, el sector ha diversificado logrando así incrementar su producción. Todos estos cambios acentúan aún más la heterogeneidad que vemos en el sector. Uno de los mayores desafíos para abordar de un modo sistemico el análisis es lograr resumir esta heterogeneidad

Para lograr clasificar y organizar a los diferentes actores que componen este sector solemos englobarlos en varios grupos: cual es el insumo principal que utilizan, que proceso productivo es el que se lleva acabo en la planta como ser extrusión, moldeo por inyección, moldeo por soplado o termoformado; o bien, cual es el mercado al cual destina su producción.

En su mayoría, el sector plástico, destina su producción a la provisión de insumos para otras industrias y en menor medida termina siendo para consumo final.Según datos de la Matriz Insumo Producto de 1997, el 60% de su producción se convierte en insumo de otras ramas manufactureras, el 12% de su oferta se dirige a la construcción, el 5% lo absorben los consumidores finales, casi el 4% se exporta y el resto (19%, aproximadamente) se insume en ramas no industriales. Entre las principales actividades a las que abastece se destacan las industrias de alimentos y bebidas,eléctrico-electrónica y automotriz, y el sector de la construcción.

En su mayoría, el sector está compuesto por PyMEs: en 2013, el 70,5% de los establecimientos del sector tenían entre 1 y 10 trabajadores, y solo el 2% superaba los 100 ocupados. A nivel mundial es una industria madura, es decir, utiliza procesos y tecnologías estandarizadas, difundidas entre las empresas productoras. Sin embargo, la necesidad de lograr mayor eficiencia productiva y la aparición de nuevos materiales obliga a los fabricantes a renovar su parque de maquinarias y equipos. En Argentina, la mayoria de los bienes de capital necesarios -maquinarias y moldes- son importados, desde China, Alemania e Italia principalmente.

La apertura comercial del sector presenta un grado bajo, esto es: el valor comerciado internacionamente (exportado e importado) es bajo en relación al producto total de la industria. Los costos de transporte por unidad comerciada (medida en $) son altos, esto se debe a que son productos de escaso valor por unidad, por lo cual, la baja relación valor/volumen genera una baja apertura comercial, pero aun así, los productos importados ejercen una fuerte competencia. Las importaciones vienen principalmente de Brasil, Estados Unidos y China y los rubros han sido: los semiterminados, que incluyen envases, y muebles para jardín, autopartes y artículos de laboratorio. Las importaciones chinas han sido fundamentalmente productos de bazar, que compiten directamente vía precio con la producción nacional. Si bien es deficitario el sector , se ha logrado exportar. Las exportaciones, a diferencia de las importaciones, están concentradas en muy pocos rubros. La mayor participación en las exportaciones del sector -en toneladas- es la que tiene el rubro de los envases y sus partes (superior al 75%), luego artículos sanitarios y para la construcción (alrededor del 7%, creciendo a lo largo de los últimos años). A lo largo de la historia del sector, siempre han sido mayores los crecimientos de las importaciones sobre el total de los insumos que el porcentaje de la producción que exportamos.

En envases y embalaje es la principal aplicación de los productos plásticos, que según datos de CAIP (2014) representa el 45,5% del total producido. Un 13% se explica por productos destinados a la construcción, seguido de otras industrias (la industria eléctrica y electrónica representa un 10% y la industria automotriz un 8%) y productos de uso doméstico, muebles de jardín y decoración, que comprenden un 7% de la producción total. Distinguimos entonces dos tipos de mercados: por un lado, productos plásticos que son utilizados como insumos de otras industrias, y por otro, aquellos destinados al consumidor final.

En los años 90 como consecuencia de la firma de los acuerdos comerciales del MERCOSUR y cambios en la organización de las empresas globales, creció la internacionalización de las empresas-clientes del sector plástico. Esto genero grandes cambios en el sector industrial, tanto en la parte tecnologica como comercial de la industria. Por un lado, se ha dado un incremento de las normas de calidad y homologaciones técnicas que los productos y los procesos deben cumplir. Por otro lado, el aumento en la concentración y extranjerización de la industria alimenticia y automotriz han limitado aun más el escaso poder de negociación de los "Plastiqueros" en relación a los precios y las condiciones de pago. Ahora bien,esta tendencia a la concentración y la internacionalización ha repercutido también de forma directa sobre el sector, ya que han aparecido grupos internacionales operando en el sector. Ramal señala que durante la década del 90, la compra de firmas plásticas por parte de empresas extranjeras fue más intensa entre autopartes, producción de films para pañales y envases para cosméticos y artículos de limpieza. El principal cliente de envases y embalajes es la industria alimenticia. En la producción de envases complejos, las PyMEs actúan como segundos proveedores o son subcontratados por otras empresas medianas o grandes del sector. Son envases que generalmente requieren de una mayor proporción de colorantes y aditivos, así como también un proceso productivo más sofisticado. Es un segmento en el cual hay grandes empresas, que incluso pueden ser proveedores globales de la empresa-cliente. Fue una década de importantes cambios a nivel mundial, con un proceso de fusiones y adquisiciones que alteró la composición del sector y generó un aumento de la concentración. Los cinco principales productores a nivel mundial pasaron de controlar el 24% de la oferta mundial al 33%. El proceso de concentración también alcanzó al rubro de bazar y menaje: Colombraro, Nuva y Mascardi cubren el 80% del mercado, y cuentan además con locales propios para venta al público. En cambio, los pequeños plastiqueros dedicados a este rubro venden sus productos a través de distribuidores/comercializadores, percibiendo un 30% menos de precio en relación a las ventas a un minorista o al consumidor final (Narodowski, 2004).

Identificación del negocio

Definición del negocio

Nos dedicaremos a la construcción de impresoras 3D con la capacidad de trabajar en serie, creando así, una herramienta adicional a aquellos productores que requieren grandes volúmenes de producción de piezas plásticas (vendedores independientes). Además, también serán clientes aquellos productores que requieren un cierto volumen de producción de piezas pero que no merece la pena crear una matriz por tal cantidad. Por último, tomamos como posibilidad de negocio los matriceros, en donde el plástico sería utilizado para la creación de moldes y matrices, ya que nuestra impresora cuenta con la opción de imprimir una única pieza de volumen (cm³) considerable (pieza que en una impresora tradicional no podría ser creada).

Barreras de entrada y salida

Las barreras de entrada son altas, dado que es necesario instalar y montar una planta completa y para esto se requiera poder afrontar los pagos hasta el momento en que el negocio empiece a dar ingresos.

Costo Cortadora laser (200000$) + el costo de instalación + descarga de gases.

También consideramos como barreras de entrada los costos a los que habrá que incurrir por el patentamiento, los certificados de calidad y seguridad eléctrica a los cuales nuestros competidores deberían acceder para poder entrar en el mercado en caso de querer competir de igual a igual.

Las barrera de salida también son altas ya que sería necesario la liquidación de nuestros activos, tanto circulantes como fijos.

Oportunidades y amenazas

Oportunidades:

Dada la gran intervención del plástico en muchas de las industrias del país, vemos completamente posible lograr el ingreso a ellos para proveerles de nuestra impresora.

A su vez consideramos a la expansión tecnológica de las impresoras 3D como una oportunidad ya que podría ayudarnos tanto en avances tecnológicos como el atracción de clientes, es por ello que invertiremos en un departamento de I+D.

Una de las principales fortalezas de nuestro producto, es la gran flexibilidad que aporta en la generación de diversas piezas. En contraste con la matriceria, la impresora 3D solo debe cambiar un archivo y no una matriz fisica si deseo cambiar la pieza a fabricar

Amenazas:

La principal amenaza son las impresoras hechas en el extranjero debido a la reducción de costos que éstas implican, aunque ninguna de ellas cuenta con la capacidad de impresión múltiple. Por lo tanto, la única forma de tomarlo como competencia sería contabilizando el costo de oportunidad del cliente en la disyuntiva de adquirir una impresora de 4 extrusores como la nuestra u 4 impresoras 3D extranjeras por separado.

Factores claves para el éxito

Poder ofrecer garantía y servicio técnico incluidos en el servicio de postventa haciendo énfasis en "el producto nacional" será clave frente a nuestros clientes a la hora de decidir si les interesa adquirir nuestro producto o uno de menor precio en el extranjero. Tener relación ágil y fluida con los proveedores de materiales para la elaboración de la impresora sera un factor fundamental ya que al ser una maquina con decenas de componentes distintos (muchos de ellos sin sustitutos) el faltante de uno podría atrasar todos los pedidos

Definición inicial del Producto

Producto

El principal producto sobre el que se basará el proyecto será una impresora 3D con la capacidad de imprimir en serie (múltiples impresiones a la vez) y/o imprimir una única pieza de gran tamaño, con la capacidad de utilizar variados tipos de polimeros

Descripción

Nos basaremos en la tecnologia FDM (fused deposition modeling) o modelado por deposicion fundida, inventada hace mas de 20 años por Scott Crump, fundador de Stratasys (líder mundial en impresoras 3D). El FDM utiliza una técnica aditiva, depositando el material en capas, para conformar la pieza.

El proceso de impresion es sencillo:

- Procesado previo: El software de preparación de bandeja lamina y coloca un archivo CAD 3D. A continuación, calcula la trayectoria para extrudir el material termoplástico y cualquier material de soporte necesario.

- Producción: Un filamento plástico que inicialmente se almacena en rollos, es introducido en una boquilla. La boquilla se encuentra por encima de la temperatura de fusión del material y puede desplazarse en tres ejes controlada electrónicamente. La boquilla la mueven motores a pasos. La pieza es construida con finos hilos del material que solidifican inmediatamente después de salir de la boquilla. En los casos en los que se precisa un soporte o apoyo, la impresora 3D deposita un material eliminable que hace las veces de andamiaje.

- Pos procesado: El usuario retira el material de soporte y, a continuación, la pieza ya se puede utilizar.

Nuestro producto ofrecerá 4 boquillas con la posibilidad de imprimir en 4 materiales distintos en cuanto a propiedades o colores en simultaneo dando así la posibilidad de trabajar productos en serie. A su vez dispondrá de una cinta tranportadora que sera ventajosa para trabajos específicos de gran tamaño la cual permite imprimir en un eje infinito, y así abarcar un área de impresión mucha mayor al tamaño de 4 impresoras FDM convencionales que rondan los 22 x 22x 20 mm cada una.

Los materiales que se podrán utilizar son 6 termoplásticos con distintas propiedades mecánicas: PLA, ABS, PLA CON FIBRA DE CARBONO, HIPS, PET, FILAFLEX

Desperdicios

En cuanto a lo que la producción de la impresora implica tendremos componentes electrónicos defectuosos, desperdicios de chapas y sobrantes de varillas.

En lo que al proceso de impresión respecta los desperdicios son leves porcentajes de filamento utilizados en la purga de dicho material

Subproductos

No creemos que nuestros volúmenes de desperdicios sean elevados, pero en el caso de que si lo sean se podrán revender como scrap o en el caso de los componentes electrónicos como componentes a reparar

Proveedores

Necesitaremos abastecernos de materiales disponibles en los siguientes rubros:

- Electrónicas (motores, placas, iluminación)

- Autopartistas (rodamientos, correas)

- Construcción (chapas, varillas)

- Plásticas

- Software

Compradores

Como se definió anteriormente, el mercado que podría ser absorbido por nuestro producto es tan amplio que no es posible llevarlo a porcentajes exactos.

Igualmente destacamos grupos de interés diferenciados, como podrían ser:

- Matriceros

- Universidades

- Diseñadores

- Fabricadores de moldes

- Autopartistas

- Otros

Bienes Sustitutos

Como bienes sustitutos podemos encontrar a las inyectoras de plástico cuyos productos conllevan mucho menos costo de fabricación. Existen diferencia en las propiedades y características por el simple hecho de haber sido producidas mediante otro método. Algunas ventajas frente a el resto de los productos es la gran precisión a la hora de imprimir ya que se pueden imprimir hasta décimas de milímetro. La principal desventaja es el acabado superficial, lo cual lo vuelve desfavorable para elementos de maquina que son visibles.

Bienes Complementarios

Consideramos como bienes complementarios, aunque parezca contradictorio ya que las mencionamos como bienes sustitutos, a las inyectoras de plástico que pueden utilizar moldes realizados en base a una impresión 3D previa (también aplica para maquinas que trabajan por termoformado). También encontramos como complementarios los Scanners 3D que se encargan de producir una nube de puntos digitalizada de un objeto que se quiera imprimir que luego se procesa con un software en PC y se obtiene el archivo listo para ser utilizado en la impresora. Los polímeros utilizados como insumo en la impresión también son productos complementarios.

Análisis del mercado consumidor

Evolución del nivel de actividad

De acuerdo con datos de la consultora de tecnología estadounidense Gartner, en el año 2016 las ventas mundiales de impresoras 3D podrían alcanzar las 496.475 unidades, esto representa un incremento del 103% frente a las 244.533 unidades vendidas en el 2015. De acuerdo con las previsiones de la consultora, esta tendencia de crecimiento cercana al 100% se mantendrá año tras año hasta el 2019, año en el que se alcanzará un volumen de 5,6 millones de unidades vendidas en todo el mundo, esto más que una tendencia nos permite vislumbrar toda una revolución de la industria de la mano de pequeños impresores y creativos que podrán recrear casi cualquier prototipo con poco presupuesto y permitirá a la impresión 3D entrar en innumerables mercados.

Pete Basiliere, vicepresidente de investigación de Gartner opinó, “Las mejoras de calidad y rendimiento, introducidas a través de todas las tecnologías de impresión 3D, están impulsando la demanda tanto en la empresa como entre los consumidores, el mercado de las impresoras 3D continúa su transformación desde un nicho de mercado a un mercado global de empresas y consumidores”. Siete tecnologías constituyen el mercado de impresión 3D, siendo las de tecnología de extrusión las que liderarán el mercado en 2015 con 232.336 unidades vendidas, cifra que aumentará a 5,6 millones de unidades en 2020 (el 97,5% del total), en gran parte debido a la creciente disponibilidad de impresoras de extrusión asequibles de gama baja. El mercado global de impresión 3D, incluyendo hardware, materiales y servicios, crecerá desde los usd 4.300 millones generados en 2015, a los usd 17.700 millones en 2020. Se espera que el crecimiento se produzca tanto en el segmento profesional e industrial, especialmente en el sector del metal, como en la categoría personal y de sobremesa, especialmente en el sector educativo.

Evolución de la demanda

Según un informe de Xerox (proveedor más grande del mundo de fotocopiadoras de tóner y sus accesorios), la fabricación digital evolucionó más allá de los objetos impresos en esta tecnología para permitir realizar prototipos, transformando un diseño digital en un objeto físico a través de diferentes metodologías. Hoy, la impresión tridimensional constituye un mercado de 3 mil millones de dólares.

Gracias a sus innumerable mercados en los que se podría utilizar esta tecnología, la demanda de estos productos crece año a año en distintas ramas de las industrias, desde la medicina, desarrollo de moldes y matrices para fundición y hasta incluso en la educación, en donde en 2015 el gobierno porteño cerró una licitación por 78 equipos que serán distribuidos en las escuelas técnicas secundarias porteñas.

El interés por parte de los aficionados de esta tecnología también crece a pasos abruptos, gracias al resultado de dispositivos de menor costo, mejores materiales, un deseo de productos a medida, y la facilidad en el uso del flujo de trabajo digital.

Análisis del mercado competidor

Análisis de Porter

Nuestro objetivo principal será la diferenciación respecto a nuestra competencia. Partiendo de la ventaja que nuestra competencia no es directa, sino que está compuesta por productos sustitutos. Buscaremos abordar un sector especifico de la producción de plásticos, compuesta por piezas inyectadas. Es muy importante destacar que en un principio no tendremos competencia directa. Pero también hay que reconocer que la presencia de los productos sustitutos es un factor de importancia para nuestro producto.

Los productos sustitutos, ya sean impresoras 3D comunes o matrices de inyección plástica, nos condicionan y nos establecen ciertos limites o condiciones de borde en nuestro posible mercado.

La inversión en nuestra empresa, como se menciono anteriormente, va a ser principalmente por el hecho de patentamientos y certificaciones. La inversión para la producción de la maquina no tiene costos elevados.

Al no poseer competencia directa, podemos colocar la maquina a un precio con grandes margenes, siempre y cuando no supere el precio de comprar 8 impresoras 3D por separado.

Análisis del mercado proveedor

Teniendo en cuenta que tenemos la posibilidad de importar ciertos componentes o adquirirlos a proveedores nacionales, elaboramos dos análisis posibles respecto a nuestro proyecto.Para analizar el mercado del proveedor utilizamos como herramienta la matriz de Kraljic. Esta matriz coloca el impacto financiero de cada componente que debemos incorporar en nuestro proceso productivo en función del riesgo de obtención de dicho componente mediante la ponderación de ambos aspectos. Como se anticipo anteriormente, al dividirlo en mercado nacional e importación, tendremos dos resultados de panoramas diferentes.

En primer lugar, analizaremos el caso de trabajar con proveedores nacionales. Este hecho convierte dos productos en productos estratégicos, por su impacto financiero en nuestro proyecto y por su dificultad de obtención. Estos productos son el Software y la electrónica utilizada. Al ser productos estratégicos, perdemos poder de negociación y deberíamos tener un contacto cercano con los proveedores. En una situación similar se encuentran los motores PAP a utilizar.

Por otro lado, poseemos productos con muchas alternativas de suministro e impacto financiero medio en nuestro proyecto denominados en la matriz como productos apalancados o commodities. Estos productos incluyen todos aquellos relacionados con la estructura de la impresora. Por ultimo, los plásticos y la buloneria general necesaria para la impresora son productos conocidos como rutinarios por su gran cantidad de posibles suministros nacionales. Esto ocurre porque son productos fáciles de adquirir y con un impacto financiero relativamente bajo, lo que nos brinda un gran poder de negociación con los proveedores.

Por otra parte, si analizamos el caso de importar los materiales, el panorama cambia por ende los resultados también. Se deben tener en cuenta dos factores muy influyentes en la matriz en comparación con la nacional. El primer factor que modifica los resultados es el hecho de que los costos de adquisición en el exterior son mucho menores, lo cual convierte esta opción en una mucho mas atractiva que la nacional. Pero por otro lado, si bien hay mucha mayor oferta de cada elemento, no hay que dejar de lado los costos y el tiempo de transporte. Ademas, si bien el impacto financiero importando va a ser mucho menor que con proveedores nacionales, la ponderación de cada producto respecto este impacto la mantuvimos constante. Teniendo en cuenta estos factores, las conclusiones que obtuvimos con la herramienta seleccionada para analizar esta sección fueron las siguientes:

Gran parte de nuestros productos se encuentran en el cuadrante de la matriz denominados como commodities o productos apalancados por la gran cantidad de oferentes. Los productos que se encuentran en este cuadrantes son los motores PAP, la electrónica, el software y la estructura. Los elementos restantes, es decir, los plásticos y la buloneria, continúan en el mismo cuadrante que en caso anterior denominados productos no críticos o rutinarios por su facilidad de obtención y bajo impacto financiero.

Sector electrónico en Argentina

Según datos elaborados por el INTI (en base a AFIP y el Ministerio de Economía y Finanzas Públicas) la industria electrónica de no consumo registró, en el año 2012, valores de ventas cercanos a los 17 mil millones de pesos, lo cual representó con ello un porcentaje cercano al 1,3% de la facturación de la industria manufacturera y cerca del 0,4% de la actividad económica general. El 42% del total de lo facturado, un monto estimado en 7,2 mil millones de pesos, corresponden a maquinaria para oficina, específicamente hardware.

Este organismo afirma que la facturación total del sector industrial se encuentra cercana a los 10 mil millones de pesos, generando esta industria un empleo registrado, en ese año, entorno a los 12.700 trabajadores. Esto representa el 1,0% de la actividad fabril y el 0,2% del empleo formal de toda la industria.

Si descontamos el procesamiento de esto datos del sector industrial electrónico este numero se encuentra mas cercano a los 10.000 trabajadores (según el ultimo computo 9.600). Del total de los antes mencionados, más de un tercio pertenece al sector de instrumentos médicos, de control y precisión.

En el país, los principales polos de desarrollo de la industrial electrónica se encuentran principalmente en las grandes urbes y los grandes conglomerados urbanos.

Ciudad de Buenos Aires, Gran Buenos Aires, Cordoba y Santa Fé son las principales ciudades que cuentan con este tipo de desarrollos.

Sector de tecnologías de la información y la comunicación en Argentina (TIC)

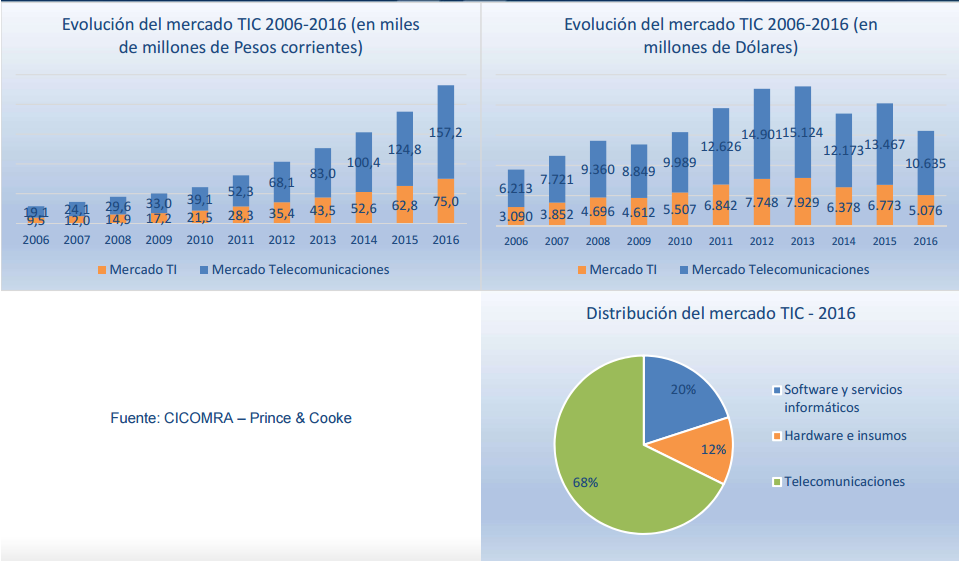

Como se puede apreciar en el gráfico el mercado TI sin tomar las telecomunicaciones, es decir software y servicios informáticos en mayor proporción, ha crecido en ventas en los ultimos 10 años cerca de un 700%

Análisis de productos sustitutos

Como principal sustituto de nuestra tecnología encontramos a las inyectoras de plástico.

Sus principales ventajas son:

- Menor costo de materiales

- Menor tiempo de fabricación por unidad

- Mejor acabado superficial

Desventajas:

- Elevado costo de maquina

- Elevado costo de instalación

- Necesidad de un molde cuyo costo tambien es elevado

- Necesidad de un operario calificado

- Necesidad de gran espacio en planta

- Mayor consumo de energía

- Menor flexibilidad

No tomamos en cuenta la maquinaria que utiliza el proceso de termoformado como sustituto ya que los tipos de productos que realizan son distintos a los que realizará una impresora 3D.

Análisis de productos complementarios

El producto complementario por excelencia en el caso de las impresoras 3D son los polímeros que van a ser inyectados. Esto se debe a que si aumenta la demanda de nuestras impresoras, consecuentemente aumenta la demanda de estos polímeros debido a que son el insumo necesario para efectuar la impresión. Algunos ejemplos son los siguientes:

- PLA (Poliácido Láctico)

Este material biodegradable, es uno de los más utilizados en la impresión 3D

Ventajas: Material estable, reciclable, se obtiene de recursos renovables, material muy estable, mayor facilidad de impresión que otros materiales

Desventajas: Poca resistencia térmica, material mas frágil (poca resistencia mecánica), sensible a la humedad

- ABS (Acrilonitrilo Butadieno Estireno)

Este material plástico procedente del petróleo es muy utilizado en la industria (ingeniería, automoción, etc)

Ventajas: Muy estable a altas temperaturas (apróx. 80/90 ºC), conserva la tenacidad a temperaturas extremas (-40 a 90 ºC), alta capacidad de mecanizado, resistente a ataques químicos y a los impactos.

Desventajas: No es un material fácil de utilizar sin experiencia, dificultad media de impresión, y puede obtenerse una pequeña contracción entre capas más rápida que el PLA, pudiendo requebrajarse la pieza si el entorno es demasiado frío.

- PET (Tereftalato de Polietileno)

Variedad de plástico muy utilizado como material de uso alimenticio como puede ser envases de alimentos, botellas, etc. Se trata de un poliéster.

Ventajas: Presenta alta transparencia, alta resistencia al desgaste y corrosión, buena resistencia química y termina, impermeable, baja absorción de humedad, alta capacidad de mecanizado.

Desventajas: Levemente toxico, no es biodegradable, se vuelve endeble a partir de los 70ºC aproximadamente.

- HIPS (Poliestireno de alto impacto)

Se trata de un polímero mezclado con estructuras repetitivas de estireno y butadieno, generando una alta capacidad de resistencia a impactos.

Ventajas: Ofrece buena resistencia elevada incluso a bajas temperaturas, material reciclable, excelente estabilidad térmica, resistente a ácidos y bases, alta capacidad mecanizado, no desprende gases nocivos, resistente al agua, buen aislante térmico.

Desventajas: No se puede utilizar para fabricar piezas destinadas a estar a la intemperie, temperatura de deformación 80ºC.

- Flexible (Elastómero termoplástico o TPE)

El material flexible consiste en una combinación de plástico (termoplástico) y caucho (elastómero), el cual ofrece las mejores propiedades de cada tipo.

Ventajas: Amortigua muy bien los impactos, gran resistencia a rotura del material por fatiga, capacidad de estiramiento moderado y recuperación de su forma, material reciclable, material muy suave.

Desventajas: Poca resistencia a agentes químicos y al calor, pérdida de elasticidad si se funden a una temperatura por encima de lo establecido, con el paso del tiempo pierde capacidad elástica conforme al uso

- Fibra de Carbono

Uno de los materiales más usados y más famosos en todas las ramas de la industria, ingeniería y en otros campos ''competición''. Esta fama se debe por ser un material que posee dos sobresalientes características: Resistente y ligero.

Ventajas: Gran resistencia mecanica y gran ligireza, gran adhesion y gran refuerzo entre capas por las fibras que contiene, buen aislante termico, muy estable a altas temperaturas, facil de imprimir, gran resistencia al impacto.

Desventajas: Requiere temperaturas de impresión elevadas, material muy abrasivo.

Dentro de la maquinaria que resulta como complementaria ubicamos a las inyectoras y a las termoformadoras. La característica que une a estas dos maquinas es que precisan de un molde o matriz para trabajar. En el caso del termoformado el molde puede ser creado directamente por una impresora 3D y ser reutilizado varias veces. En el caso de las inyectoras de plastico es un proceso mas complejo, el matricero realiza el molde de la matriz por impresion 3D para luego rellenarlo con algún metal en estado liquido a alta temperatura. El plastico se quemara, obteniendo así su matriz metálica para la futura inyección.

Un escáner 3D es un dispositivo que analiza un objeto o una escena para reunir datos de su forma y ocasionalmente su color. La información obtenida se puede usar para construir modelos digitales tridimensionales que se utilizan en una amplia variedad de aplicaciones. Desarrollados inicialmente en aplicaciones industriales (metrología, automóvil), han encontrado un vasto campo de aplicación en actividades como la arqueología, arquitectura, ingeniería, y entretenimiento (en la producción de películas y videojuegos).

El propósito de un escáner 3D es, generalmente, el de crear una nube de puntos a partir de muestras geométricas en la superficie del objeto. Estos puntos se pueden usar entonces para extrapolar la forma del objeto (un proceso llamado reconstrucción). Si la información de color se incluye en cada uno de los puntos, entonces los colores en la superficie del objeto se pueden determinar también.

Distinguimos 3 tipos de Scanners

- Con contacto

- Sin contacto:

- Manual

- De gabinete

La diferencia radica en que el scanner con contacto funciona con un palpador que se apoya sobre el objeto y se recorre toda su superficie hasta obtener toda su imagen digitalizada. En cuanto a los que no tienen contacto directo con el objeto funcionan con una camara o rayos X que captan las posiciones en el espacio del objeto a escanear. Dentro de este tipo encontramos el scanner manual donde un operario va girando en torno al objeto hasta tomar todas sus caras y el scanner de gabinete, donde simplemente se pone el objeto dentro de un gabinete cerrado y dicho objeto comenzara a girar mientras una camara fija toma todos sus puntos en el espacio.

Esta tecnología en argentina es muy reciente y hay muy pocos fabricantes de scanners. Por lo que pudimos investigar la mayoría de los fabricantes de scanners 3D son a su vez fabricantes de impresoras 3D convencionales.

Toma de decisiones estratégicas de inserción y crecimiento

Nuestro producto serán Impresoras 3D con 4 extrusores para fabricación en serie, con la posibilidad de obtener un "eje infinito" gracias a la utilización de una cinta transportadora y así abarcar el mayor volumen de impresión posible. Dentro de nuestro producto incluimos servicio de postventa que incluye actualizaciones, garantía, capacitaciones y asesoramiento a la hora de imprimir.

Nuestro principal punto de ventas será nuestra propia fábrica, donde realizaremos entregas a todo el país. Nuestra fábrica se centrara en el partido bonaerense General San Martín, donde se halla concentrada la mayor cantidad de fabricantes de moldes y matrices del país según la Camara Argentina de Matrices y Moldes (CAMYM).

Lograremos las ventas de los equipos focalizándonos en realizar llamados telefónicos a empresas ofreciendo nuestros productos y arreglando visitas a las mismas, ya que gran parte del mercado desconoce o nunca vio la tecnología de impresión 3D en funcionamiento. Por otro lado realizaremos exposiciones en ferias de investigación tecnológica, universidades y colegios técnicos.

Ya que nuestros principales competidores se encuentran en el exterior, sobre todo en China, debemos hacer hincapié en nuestro servicio de postventa. Esto se basará en ofrecer futuras actualizaciones, servicio técnico, capacitaciones y asesoramiento en lo que compete a los distintos métodos de impresión 3D.

Ya que nuestro producto no existe aún en el mercado el precio es una gran incógnita. Tomaremos como referencia un valor máximo en nuestro precio equivalente al de la suma de 4 impresoras convencionales nacionales y como valor de referencia mínimo el valor de 4 impresoras convencionales traídas del exterior. Luego en base a nuestros costos y el margen de utilidad que quisiéramos obtener concluiremos fijando el precio.

Nuestro mercado meta será el sector fabricante de moldes y matrices, que es el campo de aplicación más amplio de las impresoras 3D.

En la Argentina el sector fabricante de moldes y matrices está constituido por aproximadamente 550 empresas donde su actividad principal es el diseño y fabricación de matrices, moldes, calibres de control de uso especifico y dispositivos.

El total de las empresas fabricantes de moldes y matrices son empresas Pymes de origen nacional. En el 99% de los casos, las compañías se encuentran dirigidas por sus dueños, se trata de empresas familiares; muchas de ellas conducidas por la segunda generación altamente profesionalizada.

Luego suponiendo una penetración en nuestro mercado meta en el primer año de un 3% y un precio de 80.000$ por unidad basándonos en nuestra politica de precios concluimos en el siguiente plan de ventas:

Conclusión comercial

Nuestro principal desafío en este proyecto será que nuestro producto sea aceptado aunque sea por una mínima porción de nuestro mercado meta. Al ser una innovación corremos con el riesgo de que nuestro producto resulte poco satisfactorio o sea necesaria una explicación mas exhaustiva acerca de las ventajas que ofrece nuestro producto a los posibles consumidores pero por otro lado tenemos la ventaja de que al ser un producto sin un competidor directo ya que no existe un bien sustituto por completo podemos manejar un margen de utilidades mayor, y así, poder manejarnos con una cantidad de clientes muy pequeña obteniendo ganancias.

Bibliografía

- http://www.unm.edu.ar/congresoeconomiainternacional/ponencias/FERNANDEZ%20MASSI-%20GIOSA%20ZUAZUA-%20ZORATTINI.pdf

- https://www.clarin.com/ieco/tecnologia/impresoras-3d-busca-modelo-negocios_0_ByNGbtB8g.html

- http://www.graficosdehoy.com/content/continua-creciendo-demanda-de-impresoras-3d#.WR4nymiGPIU

- http://www.inti.gob.ar/microynanoelectronica/pdf/bibliotecaDoc/EstudioSectorialIndustriaElectronicaParte2-2013.pdf

- http://www.stratasys.com/es/impresoras-3d/technologies/fdm-technology

- http://www.cessi.org.ar/opssi

- http://replikat.com.ar/ -->Contacto

- http://che3d.com.ar/-->Contacto

- https://impresoras3d.com/blogs/noticias/108879559-la-guia-definitiva-sobre-los-distintos-filamentos-para-impresoras-3d

- http://integral3dprinting.com/tecnologias-de-impresion-3d/impresion-3d-fdm/

- http://www.camym.com.ar/plasticos.html

- https://es.wikipedia.org/wiki/Esc%C3%A1ner_3D