2017/Grupo13/DimensionamientoComercial

ELECCIÓN DEL NEGOCIO

Análisis del Sector Industrial

Situación Macroeconómica Mundial

En el año 2008 se dio a nivel mundial un fenómeno llamado la Gran Recesión. Comenzó en los Estados Unidos de América con la quiebra de bancos de inversión que provocaron una crisis que tuvo consecuencias en los países desarrollados para luego trasladarse al resto del mundo.

El origen de la crisis se traslada al año 2005, período en el cual se incrementaron los precios de las viviendas en EEUU por lo que los bancos comenzaron a entregar hipotecas “subprime”: una muy baja tasa de interés en un principio que luego se eleva drásticamente. Esto hizo que quienes contrajeron la deuda hipotecaria se vieran imposibilitados a cancelarla o a refinanciarla. Se creó así una burbuja inmobiliaria que explotó a mediados del 2008 cuando las instituciones financieras, los bancos de inversión y las entidades hipotecarias anunciaron pérdidas multimillonarias debido a la falta de liquidez.

En la actualidad son numerosas las problemáticas que presentan una repercusión a escala global. Sin ir más lejos, en el año 2016 la economía mundial se expandió solamente en un 2.2%, la menor tasa de crecimiento desde la Gran Recesión de 2009. Entre los factores que afectan el desempeño de la economía mundial se pueden mencionar el débil ritmo de la inversión, la disminución en el crecimiento del comercio internacional, el lento crecimiento de la productividad y los elevados niveles de deuda. Asimismo, los bajos precios de las materias primas han exacerbado estos problemas en muchos países exportadores de materias primas desde mediados de 2014, mientras que los conflictos y las tensiones geopolíticas, principalmente en medio oriente, continúan afectando las perspectivas económicas en varias regiones.

Se pronostica que el producto bruto mundial se expandirá en un 2.7% en 2017 y un 2.9% en 2018, lo que es más una señal de estabilización económica que un signo de una recuperación robusta y sostenida de la demanda global. Entre los países en desarrollo, se espera que los países exportadores de materias primas también experimenten un aumento del crecimiento, a medida que se estabilizan los precios de las materias primas y se suavizan las presiones inflacionarias que fueron impulsadas por las bruscas depreciaciones de los tipos de cambio.

El crecimiento de la inversión se ha desacelerado en forma significativa en muchas de las principales economías desarrolladas y en desarrollo, así como también en muchas economías en transición. La prolongada debilidad de la demanda global ha reducido los incentivos a las empresas a invertir, mientras que las incertidumbres económicas y políticas también han afectado la inversión. La falta de acceso a financiamiento también ha actuado como una restricción a la inversión en algunos casos, especialmente en países donde los bancos continúan con baja capitalización o donde los mercados financieros se mantienen con escaso desarrollo.

Por otro lado, países como Libia, el Líbano y Egipto, entre muchos otros, no lograron encontrar una solución a sus enfrentamientos tanto internos como externos. Las principales potencias de Occidente se encontraron alarmadas por el avance del grupo terrorista Estado Islámico (ISIS), el cual amenazó y sigue amenazando al mundo con su ideología religiosa a través de numerosos atentados como el ocurrido en Francia en noviembre del 2015, entre muchos otros. El conflicto latente en Siria generó grandes cifras de refugiados en la Unión Europea. Entre Suecia y Alemania concentraron el 55% de las concesiones de asilo de dicha comunidad política. En abril del 2016, la canciller alemana, Angela Merkel, analizó cómo se está gestionando el pacto de la Unión Europea para contener a los inmigrantes dado el reciente pacto anti migratorio entre Bruselas y Ankara, pacto en el cual la Unión Europea y Turquía acordaron la expulsión de migrantes y refugiados que llegaran a costas griegas. A su vez, el tratado de libre comercio e inversiones que Merkel negoció anteriormente con el ex presidente estadounidense Barack Obama quedó nulo debido, principalmente, a las diferencias con el actual presidente estadounidense Donald Trump.

Hacia el final del mandato del presidente estadounidense, Barack Obama, se anunció el inicio del restablecimiento de las relaciones diplomáticas con Cuba. Se reabrieron respectivas embajadas, se anunció la relajación de requisitos para exportaciones, viajes e intercambio de divisas, y se retiró a Cuba del listado de Estados patrocinadores de terrorismo. El republicano Donald J. Trump ganó y desmintió todos los pronósticos que auguraban una victoria de su rival demócrata.

En cuanto a Latinoamérica, la economía brasileña cerró 2016 con una caída de 3,6% del PIB y acumula en los últimos 24 meses una contracción de 7,2%. Así, la recesión de 2015-2016 se convirtió en una de las peores de la historia del gigante sudamericano. Sin embargo, a pesar del oscuro panorama, la economía ya habría tocado fondo y registraría un rebote de 0,6% en 2017. Entre septiembre de 2014 y diciembre de 2016 el nivel de actividad se contrajo 8,9%.

En el año 2016 se filtraron documentos confidenciales de la firma de abogados panameña Mossack Fonseca que dejaron en evidencia la conformación de empresas que cumplían con el ocultamiento de identidad de los propietarios. De esta forma tanto líderes de la política mundial (entre ellos nuestro presidente) como personalidades del mundo del arte y del deporte quedaron implicados en severos casos de evasiones tributarias y lavado de dinero.

Un tema que no puede ser dejado de lado debido a su influyente impacto económico es la situación del dólar y el euro en el mundo. El primero se encuentra en plena consolidación mientras que el segundo se ha ido desplomando a medida que pasan los años. El Banco Central de Estados Unidos se dispuso a subir las tasas de interés para controlar una posible inflación mientras que, en Europa, las entidades monetarias las redujeron para lograr créditos baratos. Ante esta situación, los grandes inversores terminaron estimando, en general, que sus dólares rendirían más intereses que sus euros por lo que los terminaron prefiriendo.

Es innegable el hecho de que el mundo atraviesa una situación no favorable y de incertidumbre no sólo en el ámbito presupuestario sino también a un nivel religioso y de integridad moral con el particular caso de la corrupción vigente. Además, la situación actual de los distintos continentes condiciona el valor de las monedas respectivas y, por ende, a las posibles inversiones en cada país.

En la industria textil, a escala global, Asia se ha convertido en el mayor centro fabricante-proveedor de productos textiles y de prendas de vestir para el mundo. Pero ahora, la región está a punto de entrar en una nueva fase en la que el propio consumo de los productos textiles y de moda va a ser muy grande.

China se ha ganado el título de “la fábrica del mundo” con su enorme población, sus bajos costes de fabricación y la disponibilidad de una increíble infraestructura para la producción en masa y un transporte eficiente de la mercancía. Centrarse en la exportación masiva se ha convertido en grandes inversiones internas y extranjeras en el sector textil y de la confección, en el que China ha dominado el mercado mundial en las últimas dos décadas.

Con el objetivo de recalcar la existente relación entre la industria textil y la situación del mundo actual, se puede concluir el análisis en que la industria permanece de pie, en desarrollo y crecimiento.

Situación Macroeconómica Argentina

En Argentina, en diciembre último la actividad registró su segundo mes consecutivo al alza, lo cual se vio reflejado en el Estimador Mensual de Actividad Económica (EMAE) que elabora el INDEC y creció 1,6% respecto a noviembre.

Comparando con igual mes del año anterior, la variación de diciembre fue prácticamente neutra (-0,1%). Pese a ello, la buena performance observada en el último trimestre fue insuficiente para compensar la dinámica negativa del resto de 2016 y la economía se contrajo 2,3% el año pasado. De esta manera, durante el año pasado el nivel de actividad tuvo una caída algo menor a la de 2014 (-2,5%), año en que, al igual que 2016, se produjo un ajuste del tipo de cambio y las tarifas de los servicios públicos.

En la misma línea, pero con una baja algo mayor, el Índice General de Actividad (IGA), realizado por la consultora Orlando J. Ferreres y Asociados, mostró una caída de 2,8% en 2016, también registrando una recuperación relativa en los últimos dos meses del año.

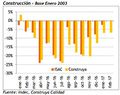

Luego de un retroceso de 4,6% en 2016, la producción industrial continuó disminuyendo en términos interanuales en enero, aunque a un menor ritmo (-1,1% interanual). En enero, la industria textil registró una baja de 11,1% interanual.

La lectura desagregada del indicador en enero muestra que la mejor performance se atribuye casi enteramente al comportamiento del sector automotriz, que tuvo un alza de 71,1% interanual. Cabe aclarar que, si bien la importante alza del sector es una buena noticia, hay que tener en cuenta que se parte de niveles de producción muy deprimidos. En efecto, según datos de ADEFA, en 2016 la producción de automóviles fue 10% inferior a la de 2015 y en enero en particular la caída en la fabricación llegó al 30% interanual.

Como en el caso de la industria, un dato importante es la desaceleración en la caída del ISAC en enero (-2,4% interanual) fue la menor desde que se retomó su publicación. Del lado de las políticas públicas, el relanzamiento del plan ProCrear sumado a la nueva línea de créditos para la vivienda del Banco Nación deberían dar un impulso adicional a la construcción en los próximos meses.

El consumo privado exhibe, por su parte, señales mixtas. Mientras que las ventas de automóviles, tanto nuevos como usados, mostraron importantes alzas en enero (64,5% y 11,2% interanual, respectivamente), el comercio minorista sigue sin tener un repunte y cedió 2,5% interanual en enero de acuerdo a la CAME. En el mercado inmobiliario, destaca la sostenida recuperación de las escrituras de compraventa, que en enero crecieron 41,6% interanual y podrían anticipar una mejora en la construcción en sintonía con un mercado más dinámico.

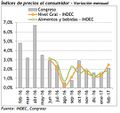

De acuerdo al INDEC, la variación del nivel general de precios fue de 2,5% en febrero respecto a enero. La variación fue la más alta desde junio de 2016 y se dio fundamentalmente por el aumento de las tarifas de electricidad, peajes y medicina prepaga. En efecto, los precios regulados, categoría que agrupa a los precios que varían según decisiones administrativas del Gobierno e incluyen a los 3 conceptos ante s mencionados, se incrementaron un 5,2% mensual, explicando 1,2 puntos porcentuales de la suba total de 2,5 puntos porcentuales en la inflación. Por su parte, los precios de los alimentos se incrementaron 1,9% mensual, su segunda aceleración consecutiva, aunque de todas formas su variación estuvo por debajo de la variación del nivel general de precios.

Así, la suba de precios acumulada en el primer bimestre fue de 3,8% según el organismo oficial. Esto implica que para cumplir la meta oficial del BCRA de 17% de inflación en 2017 la suba de los precios minoristas de los próximos meses debería promediar el 1,2% mensual, cifra más que desafiante teniendo en cuenta que aún quedan por implementar ajustes en tarifas. Observado las mediciones alternativas, el IPC Congreso, que es un promedio de las estadísticas de consultoras privadas, tuvo una dinámica algo más favorable y aumentó 2,1% mensual en febrero. En cualquier caso, la inflación acumulada en el primer bimestre (3,7%) es prácticamente la misma que la observada por el INDEC.

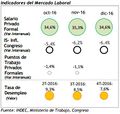

El mercado laboral tuvo un comportamiento en sintonía con la dinámica de la actividad durante 2016. En el agregado, el año pasado se perdieron 43.609 puestos de trabajo formales, aunque se advierte una recuperación a partir de julio. En efecto, desde el séptimo mes del año a diciembre se crearon 67.331 puestos de trabajo, situación que sin embargo no llegó a revertir la pérdida de empleos durante la primer parte del año. Por su parte, el INDEC informó que la tasa de desempleo fue del 7,6% en el cuarto trimestre, luego de observar un valor del 8,5% en el tercer cuarto del año.

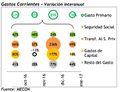

Los salarios reales tuvieron también un desempeño negativo en 2016, con un comportamiento similar al observado en 2014, cuando el shock de la devaluación y la suba de tarifas llevaron a que los precios crezcan por encima de los salarios, deteriorando el poder de compra. En particular, la inflación promedio de 2016 según el IPC Congreso fue de 40,1% frente a un aumento de los salarios nominales de 32,9%. A diferencia del empleo, se advierte sólo una recuperación muy tímida del salario real en el último trimestre (0,8% respecto al tercero). En enero de 2017 el sector público mostró un superávit de $3.044 millones, una mejora sustancial respecto al déficit de $548 millones observado en igual período del año anterior. Debe advertirse, matizando un poco el optimismo, que el resultado de enero incluyó ingresos extraordinarios procedentes del blanqueo de capitales por $7.670 millones, sin los cuales se hubiera registrado un déficit de $4626 millones. De todas formas, el resultado se encuentra alineado con las metas trimestrales de déficit del Gobierno. En rigor, las metas para los primeros tres trimestres consisten en igualar o incluso superar el déficit en términos del PBI del año pasado. Los esfuerzos de austeridad para alcanzar la meta del 4,2% del PBI en 2017 se concentran en los últimos 3 meses del año. Detrás de dicho resultado, el gasto primario creció a un ritmo de 37,9% interanual, mientras que los ingresos lo hicieron al 41,5% interanual (35,1% interanual si se excluye el blanqueo). Si bien el gasto muestra todavía una dinámica elevada, se debe tener en cuenta que se desaceleró respecto al promedio del último trimestre de 2016, cuando creció 56,6% interanual.

Más en detalle, la recaudación viene contrayéndose desde diciembre, fundamentalmente por la merma progresiva de los ingresos del blanqueo (contenido en “otros impuestos”). Si quitamos del total de la recaudación a estos fondos, observamos que en realidad enero y febrero tuvieron un crecimiento algo mayor al de diciembre (25,3% interanual y 27% interanual vs 25,9% interanual en diciembre).

Se debe tener en cuenta además que en enero de 2016 se cobraron las percepciones de ganancias por la operatoria con dólar futuro. Excluyendo esos ingresos de la comparación la recaudación de enero neta de blanqueo aumentó en realidad un 30% interanual. De todas formas, a pesar de la mejora relativa, la educación continúa lejos de la suba de los precios (40,7% interanual en enero, 37,8% interanual en febrero, según el IPC Congreso). Ampliando sobre el gasto, el alza de enero se debió fundamentalmente al comportamiento de las erogaciones en seguridad social y transferencias al sector privado, que crecieron un 36% y un 49% interanual respectivamente. Al interior de las transferencias al sector privado, el principal impulso vino de las transferencias sociales, como las asignaciones familiares, incluyendo AUH, que aumentaron 89,7% interanual, por un crecimiento tanto de la población cubierta, como del beneficio otorgado. Sin embargo el principal factor que explica la dinámica del gasto son las jubilaciones, que representan el 33% de las erogaciones y en enero se incrementaron un 40,2% debido a los aumentos contemplados en la Ley de Movilidad Jubilatoria y a los mayores pagos debido a la Ley de Reparación Histórica. En definitiva, el gasto primario se desaceleró respecto al último trimestre pero continúa creciendo por encima de los ingresos tributarios, en parte por efecto de la base de comparación con el primer trimestre “austero” de 2016. La recaudación se ve auxiliada hasta marzo por los ingresos del blanqueo, pero al margen de ello tiene un comportamiento modesto y por debajo de la inflación. De todas formas, al concentrarse los planes de austeridad en el último trimestre, las autoridades deberían poder cumplir con sus metas para los próximos nueve meses.

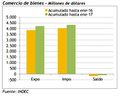

Las exportaciones mostraron un crecimiento de 9,3% interanual en enero. Además, en noviembre y diciembre las exportaciones ya habían trepado un 20,8% y un 34% interanual respectivamente. Con ello, 2016 cerró con un alza de 1,7% en las exportaciones, un alivio más que bienvenido luego de 4 años consecutivos de bajas, fundamentalmente por la dinámica de los precios de las commodities y por la crisis en Brasil, principal mercado de las exportaciones industriales. De manera contraria, las importaciones terminaron 2016 en baja, cediendo 6,9%, pero también comenzaron en 2017 con una suba de 7,1% interanual. No obstante, las importaciones medidas en cantidades subieron un 3,8% en 2016 y la baja en dólares se debió a que sus precios cayeron un 10,4% interanual.

De esta manera, 2016 mostró un superávit comercial de US$2.128 millones vs un déficit de US$2.969 millones en 2015. Enero tuvo un saldo prácticamente neutro de US$106 millones de déficit, una mejora respecto al rojo de US$177 millones observado un año atrás. En la desagregación por rubros se aprecia que durante enero crecieron todos los rubros de exportación, exceptuando a las manufacturas de origen agropecuario (MOA) que se comparan con la dinámica de los primeros meses de 2016, luego de la salida del cepo y la eliminación de las retenciones (reducción, en el caso de la soja). Se destaca el crecimiento de las importaciones de Combustibles, de la mano de la suba de los precios del petróleo que en enero crecieron a un ritmo de 80% interanual. Vale recordar que entre 2013 y 2016 las importaciones de combustibles se habían contraído un 62% en el marco del derrumbe de la cotización del barril de crudo. Mientras tanto, el tipo de cambio nominal muestra una marcada estabilidad. En efecto, como puede verse en el gráfico, tras la salida del cepo la cotización de la divisa norteamericana se mantuvo oscilando entre 14 y 16 pesos por dólar. En el mes de marzo la devaluación interanual es de solo 3,6%. Lo que mantiene esta estabilidad es esencialmente el endeudamiento público.

Evolución Histórica de la Actividad

La industria textil en Argentina ha transitado diferentes etapas a lo largo de la historia hasta el día de hoy, siempre viéndose afectada para bien o para mal según las políticas de industrialización o las políticas económicas de importación. El crecimiento del sector comenzó tempranamente gracias a la alta protección hacia la confección y las tejedurías de punto. Entre 1870 y 1890 se produjo una fuerte sustitución de importaciones que fue alentada por el arribo de mano de obra calificada y acompañada de importantes cambios en la organización de la producción e innovaciones técnicas vinculadas con la introducción de la máquina de coser, sin embargo, su desarrollo estaba limitado a la tejeduría de punto.

En el año 1885 se instaló en Buenos Aires la Fábrica Argentina de Alpargatas, compuesta por capitales nacionales y, principalmente, ingleses. En sus primeros años, dicha fábrica dio trabajo a quinientos treinta operarios aproximadamente y contaba con buena tecnología y gran capacidad. Hacia fines de la década de 1920 los empleados eran alrededor de setenta mil.

En el año 1889 se instaló La Primitiva, una planta textil que se dedicó a la fabricación de sacos de vestir y lonas impermeables.

Aunque la primera guerra mundial implicó un descenso de importaciones trajo aparejada una suba en la demanda mundial de telas para la confección de distintos productos que usaban los ejércitos. Así, la industria local vivió un momento de auge. Sin embargo, la expansión industrial se vio limitada por la imposibilidad de importar maquinaria extranjera. Hacia el año 1919, cuando todavía existían grandes dificultades para importar otros productos, la participación de textiles en el volumen total de importaciones alcanzaba el récord de 33%, situación que se mantuvo estable hasta principios de la década de 1930.

En 1923, una encuesta oficial determinó que el consumo de textiles era abastecido en un 73% por las importaciones. Los textiles, junto con los productos de acero, constituían entre la mitad y un tercio del total de las importaciones.

Comenzada la década de 1930 inicia en Argentina un proceso de industrialización tanto en la industria textil y como en la alimentaria con eje en Buenos Aires. Además hubo serias limitaciones en el comercio internacional debido a la caída del valor y del monto de las exportaciones, que impusieron restricciones a la adquisición de productos en el exterior. La caída de los precios internacionales de la lana y el algodón, y la reducción de la competencia externa provocada por el incremento de los aranceles, las restricciones cambiarias y la devaluación de la moneda en 1931, estimularon la sustitución de importaciones.

Una de las consecuencias más importantes de la Segunda Guerra mundial fue la expansión vertiginosa de las exportaciones industriales Argentinas hacia los países Europeos. Las ventas pasaron del 5% en 1940 al 19% al 1945. De 1946 a 1952, la industria textil tuvo un gran desarrollo por la ya mencionada política industrial proteccionista, con subsidios y créditos, y se incorporó al mercado consumidor la numerosa y mejor asalariada clase obrera.

Sin embargo, en las décadas siguientes la actividad textil ha ido teniendo ciertos altibajos en su actividad. Entre fines de los 50 y mediados de los años 70 se produce una caída sostenida en los niveles de producción, acompañada por una gran disminución del empleo en el sector textil.

En la época de reorganización nacional (1976-1982) la industria nacional sufrió una importante caída debido al modelo económico llevado a cabo en dichos años: altas tasas de interés y apertura desmesurada de importaciones.

En los años siguientes (hasta 1990) se vivió un escenario de incertidumbre económica gobernado por cambios de monedas e inflaciones elevadísimas, de modo que las industrias textiles tuvieron que actuar a la defensiva, intentando minimizar los impactos de las políticas económicas, y tratando de sobrevivir ante la inestabilidad del sector.

En la década del 90 nos encontramos con un período caracterizado por las privatizaciones y por la Ley de convertibilidad que proclamaba que el valor de la moneda nacional era el mismo que el del dólar estadounidense teniendo como único objetivo frenar la hiperinflación. Esto produjo un rápido aumento de la producción industrial a partir del aumento de consumo y posibilitó una mayor inversión para incorporar tecnología. El déficit del sector público financiado primeramente por las ventas de activos y de empresas públicas y luego por endeudamiento continuo y progresivo a elevadas tasas de interés, provocó altos costos internos y el desfinanciamiento del sector industrial. Como consecuencia, la industri argentina se vio en una situación altamente desfavorable ya que para fines de la década se le imposibilitaba competir con otros productos que comenzaron a ser importados al país y a un precio mucho menor que el local. La industria textil junto con la mayoría de las industrias redujeron su producción y los niveles de empleo hasta que estalló la crisis en el año 2001.

Posterior a esto, el peso argentino se devaluó, posibilitando que la industria argentina se reestableciera.

La modificación del tipo de cambio a partir de la devaluación del peso, que en menos de un mes pasa de una relación 1 a 1 a una relación 3 a 1, impulsó un proceso reactivante en la economía productiva que había llegado a un nivel de utilización del 35% de la capacidad instalada antes de la crisis. Las empresas invirtieron principalmente con recursos propios en capital de trabajo y de esta forma el nivel de actividad creció hasta llegar a un nivel de del 74% en el año 2003. En una segunda etapa entre 2004 y el primer semestre de 2007, las tasas de crecimiento y de rentabilidad comenzaron a ser más moderadas. En 2004 y 2005 el sector creció en torno del 8% y en los siguientes dos años a una tasa del 6,5% anual en 2006 y del 5,5% en 2007. El efecto inflacionario sobre un tipo de cambio que se mantuvo estable comenzó a deteriorar los niveles de rentabilidad. Comienza de esta forma una dependencia por parte de las empresas, en el incremento del volumen de ventas, para paliar el aumento progresivo de los costos fijos de producción.

Por otra parte, se modificó la lógica del crecimiento. Ya no se avanzó sobre la capacidad instalada, sino a partir de la reinversión de utilidades generadas en el período anterior. Esta etapa se caracterizó por un importante nivel de inversión y de modernización de la estructura productiva. Si bien el producto aumentó un 31%, la utilización de la capacidad instalada se mantuvo estable en un promedio anualizado entre el 78 y el 80%. Durante este período creció el nivel del empleo a un ritmo acelerado, generando nuevos puestos de trabajos directos. No obstante, la importación comenzó a crecer aceleradamente por los mayores requerimientos de complementación de la producción nacional alcanzando en 2006 los máximos niveles de la década del noventa y superándolos en 2007.

A partir del segundo semestre de 2007 comenzó una etapa aún más compleja para la producción textil. Con una moneda nacional mucho más apreciada en términos reales por la inflación acumulada y con niveles de importación récord, que se concentraron principalmente en los últimos eslabones de la cadena de valor (las confecciones), el comportamiento de las diferentes ramas productivas comenzó a ser más irregular y los niveles de rentabilidad bajaron significativamente. A partir de este momento la industria textil comenzó una fase de desaceleración. Algunos eslabones de la cadena de valor, como hilanderías y tejedurías demuestran una baja de entre el 30 y el 40%. Aún así, la situación fue diferente a la de la crisis de fines de los noventa ya que antecedieron 5 años de pleno crecimiento, había solvencia financiera, capital de trabajo, stocks y un proceso activo de reinversión de utilidades.

Según datos del INDEC, la industria textil cayó un 4,3 % en 2016 y se registraron en el mismo año 3.345 despidos y 11.720 suspensiones. La tendencia a la baja continuó hasta fines de dicho año donde se registró una baja de un 27,4%, encontrándose en enero del 2017 el mismo organismo en un 11,1%.

Por otro lado, un informe de la Cámara Industrial Argentina de la Indumentaria: “Durante el mes de marzo de 2017 se importaron USD 70 millones dólares de prendas que representaron 3,2 millones de kilos. El precio promedio de importación se ubicó en los USD 21,9 por kilo, es decir inferior a los USD 26 de marzo de 2016, e inclusive menor que lo que se registraba a fines de 2016 y principios de 2017, cuando ya era visible la tendencia bajista. (...) Los países de origen de la mercadería que ingresó son los usuales – este mes sin Myanmar ni Malasia- pero con el agregado de Colombia y el regreso de Pakistán. (...) El comportamiento de los precios promedios fue muy dispar: China – que alcanzó los dos tercios del monto total y por primera vez el 80% de los kilos importados- pasó interanualmente de un promedio de 22,45 a 18,22 USD/kilo. Turquía, Colombia e India, en menor medida, bajaron asimismo sus precios promedio. Todos los demás los subieron, algunos considerablemente como Brasil. Cuatro países -China, Vietnam, Perú e Indonesia- representan el 80% del monto importado y más del 85% del volumen.

Las categorías de mercadería importada durante el mes de marzo con estas considerables fluctuaciones alcanzaron todos los rubros (salvo tres de menor incidencia: “las demás prendas”, los guantes, la indumentaria interior femenina y los conjuntos para entrenamiento).

Son los abrigos las prendas que mostraron el mayor crecimiento, pasando interanualmente en marzo de USD 9 a 25 millones y de 285 mil kilos a más de un millón de kilos. Particularmente, los confeccionados con telas impregnadas pasaron de USD 3 a más de 7 millones. En cuanto a los sweaters, la segunda categoría, éstos pasaron de USD 5,5 a 9,5 millones y los pantalones de USD 4,5 a casi 10 millones. El detalle de las posiciones arancelarias importadas en marzo, (hasta el 93% del valor total de las importaciones) se encuentra en las páginas 6 y 7 del Informe adjunto, con la comparación a tres años a nivel de monto, volumen y precio promedio.

Entre enero y marzo del corriente año, según la CIAI, las importaciones alcanzaron un valor de USD 135 millones (+ 46% que el mismo período del año anterior), y 6 millones de kilos (+78%). El número de empresas que realizaron compras al exterior en el período superó las 480 por lo que se calcula que alrededor de 180 nuevas empresas comenzaron a importar prendas en el primer trimestre del año en relación al mismo trimestre del año anterior. Asimismo, se verificó una disminución del precio promedio que pasó de USD 27,08 por Kg a USD 22,22 Kg (-18%).”

Esto último resulta sumamente importante ya que refleja la forma en que decrece la industria argentina de la indumentaria y los precios del mercado comienzan a ser menores porque se importan de países con mano de obra de muy bajo costo, generando que nuestra industria realice un mayor esfuerzo por mantenerse de manera competitiva en el mercado.

Estructura del Sector Industrial

La estructura del complejo textil se basa en la obtención y transformación de tres insumos poliméricos básicos: algodón, lana y fibras sintéticas. Durante muchos años se han empleado fibras vegetales blandas y flexibles de algodón o fibras animales como la lana o la seda en la confección de la vestimenta, aunque un tiempo después se ha logrado elaborar muchas fibras a partir de compuestos químicos. Así se conocen por ejemplo, el poliéster, las aramidas, el nylon, etc. Estas fibras poseen excelentes propiedades y su precio es lo suficientemente bajo como para competir exitosamente con las fibras naturales. La secuencia del esquema productivo del Complejo Textil Industrial que va desde la obtención de la materia prima básica hasta la transformación en productos intermedios y finales puede esquematizarse de la siguiente manera:

a. Obtención de fibra: Vegetal, animal, mineral o sintéticas.

b. Elaboración de hilados y tejidos: Los tejidos se pueden clasificar, a su vez, en: Planos (de telar), de Punto (máquina de tejer) y no tejidos.

c. Manufacturas textiles: Abarca la industria de la indumentaria y de otros productos textiles. Como productos finales de la industria textil podemos citar:

- Prendas de vestir para hombres, mujeres, niños y bebés.

- Accesorios para vestir como bufandas, guantes, sombreros, corbatas, pañuelos, etc.

- Otros productos: blanco, alfombras, tapices, carpas y lonas.

Los rasgos característicos del sector textil en general son: la relevancia que adquiere la mano de obra, las necesidades de innovación tecnológica y además, la demanda interna elástica al ingreso. Por lo tanto, es una actividad muy dependiente del ciclo de la economía y altamente vulnerable a los cambios en el poder adquisitivo de la población.

Se pueden diferenciar principalmente dos grandes rubros: fabricación de textiles y confección de ropa o indumentaria. Cada caso se caracteriza por una metodología de trabajo y aplicación de tecnología particulares. Las industrias textiles y de la confección, presentan perfiles con elevado valor agregado. Aquí juegan un papel importante tanto el diseño como la investigación y el desarrollo en temas tales como tecnología de materiales y política comercial. Dicha industria es generalmente de capital intensivo y altamente automatizada, sobre todo en los países desarrollados. Presenta tres funciones básicas a saber: girar, tejer y terminar. Se emprenden a menudo en plantas integradas, con maquinaria sofisticada. A su vez, la industria textil propiamente dicha, que produce fibras, tejidos y telas, provee las materias primas principales de la industria de la confección, dando la posibilidad de generar acoplamientos verticales entre ambos estadios. Por otra parte, la industria textil es menos flexible que la de confección de indumentaria en términos del ajuste al gusto del consumidor. El sector textil representa el límite para la flexibilidad de la cadena productiva. En los países industrializados, principalmente en los Estados Unidos, el crecimiento de sector textil se debe en parte al consumo de telas para decoración y tapicería en muebles y automotores. Éste es un segmento más intensivo en investigación y desarrollo. En la última década sólo un tercio de la producción textil de los EE.UU. fue destinado a la confección de indumentaria. Se deduce que los productos textiles se están adaptando a nuevas alternativas de uso. Finalmente, el sector del textil requiere mano de obra con mayor grado de capacitación que el de indumentaria.

Dentro de la industria textil, la industria de indumentaria, es la más compleja y de mayor competitividad debido a la atomicidad de sus unidades productivas, a la alta heterogeneidad en la elaboración de los productos y a la complejidad de la distribución y comercialización. Además, este segmento tiene una dependencia mayor que los otros subsectores, de la situación y evolución de la demanda interna y de la competencia de los productos importados.

Análisis de Porter

- Competidores en el rubro: el sector industrial de manufacturas textiles se encuentra con un alto grado de atomización. Existen demasiados oferentes locales y externos, ubicados en distinto puntos del país y con diversos canales de ventas y llegada al público. Podemos descubrir desde empresas con volúmenes de producción elevados y tecnología de punta hasta pequeños emprendimientos con una producción más artesanal. Si hacemos foco en el producto calza, existen actualmente en nuestro país una gran cantidad de productores de la misma, alguno de los cuales ya tienen una trayectoria en el mercado y son conocidos y bien considerados tanto por el consumidor final, como por los intermediarios y facilitadores del producto en cuestión. Estas consideraciones serán profundizadas más adelante cuando se analice el mercado competidor, las generalidades y las estrategias propuestas en consecuencia.

En cuanto a los productores extranjeros, cabe mencionar que, según la CIAI, la importación de calzas y medias entre enero y marzo del corriente año se incrementó un 256% respecto al año pasado.

- Competidores potenciales: la competencia es muy grande debido a que el sector textil se encuentra muy explotado, pues existe un gran número de oferentes. Dada esta condición, el desafío de las empresas en lo que respecta a ampliar su clientela va a pasar más por el lado de quitar una cuota de mercado a sus competidores y no tanto por la captación de nuevos clientes. Sin una necesidad preponderante de grandes inversiones de capital, se puede comenzar a producir distintos artículos que ingresen en el amplio mundo textil compitiendo directa, indirectamente o como sustitutos con el objeto del presente proyecto.

- Sustitutos: Existe una gran variedad de productos sustitutos que satisfacen las necesidades de los clientes de una forma similar. Por lo que la amenaza reinante de estos productos es alta. Es así como en nuestro país encontramos una diversidad asombrante de vestimentas, tipo pantalón, confeccionadas con distintos tipos de telas y técnicas. Si bien pareciera estar todo inventado, el ingenio siempre puede proponer algo renovante. Cabe destacar que, según la CIAI, en lo que va del año se importaron 156.000kg de productos sustitutos a un promedio de 24.61 U$S/prenda (incluye: pantalones de algodón y pantalones de FS únicamente de mujer).

- Proveedores: tal cual como ocurre con el mercado competidor, el mercado proveedor está altamente atomizado, existiendo actualmente una gran cantidad de abastecedores de las materias primas e insumos utilizados tanto locales como internacionales. Razón por la cual hay cierta flexibilidad a la hora de elegir a los mismos, y el poder de influencia que tienen estos individualmente no es de gran relevancia.

- Compradores: Existe un mercado comprador ubicado en gran parte del país, compuesto principalmente de mayoristas y minoristas que luego a su vez distribuyen el producto al consumidor final. Los epicentros se encuentran asentados en las grandes poblaciones urbanas, donde el dispendio de esta mercadería es elevado. Estos compradores no se encuentran nucleados y se caracterizan por un alto grado de heterogeneidad por lo que se concluye que su poder de influencia en el mercado, analizados cada uno de ellos en forma individual, no es de gran relevancia. No obstante, es importante destacar que mucho de estos intermediarios ya cuentan con una estructura de negocio constituida y con proveedores ya definidos, es por esto que posteriormente se señalarán las estrategias elegidas para ingresar en dicha estructura.

Mercados competitivos y complementarios

Mercados competitivos: Nos encontramos frente a un mercado altamente competitivo, con una amplia variedad de oferentes junto a múltiples productos sustitutos similares al nuestro por lo que nos diferenciaremos en el diseño de la estampa y la calidad de la materia prima y del proceso. Al ser un mercado lo suficientemente explotado nos enfocaremos en la diferenciación dentro de la arena de los competidores.

Mercado complementario: El mercado de las calzas está asociado a bienes de consumo duradero ya que son susceptibles de un consumo prolongado en el tiempo al igual que cualquier prenda de vestir. Los mercados que se complementan con el nuestro por un lado se encuentran dentro del mismo sector industrial, siendo aquellas industrias que fabriquen prendas de vestir femeninas (remeras, remerones, vestidos, etc) y por otro lado también lo son aquellos que se encuentran dentro de la industria de los zapatos o zapatillas.

Identificación del negocio

Definición del negocio

El presente proyecto se encuentra basado en el procesamiento y comercialización de calzas para mujeres. No abarca ni hilandería ni tejeduría. El objetivo es satisfacer las necesidades de vestimenta, comodidad y multiplicidad de usos para las mujeres actuales. La propuesta se centra en un producto de calidad y diseño propio que se adapte a diferentes circunstancias de sus vidas cotidianas empleando materiales como lycra y algodón principalmente. La intención es llegar a ellas a través de distintos mayoristas y minoristas.

Barreras de Entrada y Salida

Barreras de entrada

Economías de escala: éstas frenan el ingreso de competidores, obligándolos a aumentar el volumen absoluto por período si se tiene el objetivo de bajar los costos unitarios. En nuestro caso, éstas existen ya que hay muchas empresas que tienen la capacidad para producir una gran cantidad de prendas en comparación con la nuestra.

Requisitos de capital: para introducirse en el mercado de la indumentaria se deberá efectuar lógicamente una inversión, lo cual hará que el ingreso de las empresas al sector sea relativamente dificultoso. De todas formas, en la producción de calzas ésta es baja en comparación otros tipos de mercado, ya que la maquinaria necesaria es en general de un costo bajo, y los procesos que requieren de maquinaria de costo elevado pueden ser tercerizados.

Diferenciación del producto: para poder ingresar al mercado, ésta es una barrera importante ya que, para que el consumidor final escoja las calzas que fabricamos, debe hacerlo ya sea por el bajo precio de la misma en relación a otras o por la disimilutud de forma positiva con respecto a los productos hechos por otras empresas, involucrando factores como una calidad superior y un buen diseño.

Canales de distribución: los canales son limitados y ya están prácticamente todos acordadas previamente por las empresas ya establecidas en el mercado, por lo que representan para nosotros una barrera media-alta en materia de negociación con las mismas, debiendo efectuar un esfuerzo importante para conseguir lugar en el comercio.

Política gubernamental: el gobierno puede imposibilitar la entrada a la industria textil con controles tales como los requisitos de licencia y limitaciones en cuanto a materias primas, o de forma opuesta abrir las importaciones. Éste último es el caso que se está viviendo en el país actualmente, por lo que el mercado tiene una elevada competencia de empresas extranjeras que provoca que al momento de ingresar nosotros al mercado se deba considerar seriamente esta barrera que resulta alta pero se buscará contrarrestar principalmente con la diferenciación previamente explicada.

Barreras de salida

Activos especializados: representan aquellos activos altamente especializados para el negocio o ubicación en particular que tienen poco valor de liquidación o costos elevados de transferencia o conversión. En nuestro caso no contamos con maquinaria de elevado costo, pero sí con máquinas de corte y de costura, entre otras, que no representan un gran desembolso de capital al momento de compra, por lo que es una barrera de salida relativamente baja.

Costos fijos de salida: estos costos incluyen contratos laborales, costos de reinstalación, capacidades de mantenimiento por partes de repuesto, entre otros, siendo una barrera media en el caso de que se decida finalizar con la empresa, debiéndose hacer cargo de, por ejemplo, indemnizaciones al personal despedido.

Interrelaciones estratégicas: estas se representan, por ejemplo, en la habilidad mercadotécnica, en términos de imagen, en el acceso a los mercados financieros, instalaciones compartidas, las cuales al momento de constituir la empresa no sabemos ciertamente la magnitud que tendrán las mismas en el futuro.

Restricciones sociales y gubernamentales: éstas comprenden la negación o falta de apoyo gubernamental para la salida debido a la preocupación por pérdida de empleos y efectos económicos regionales, las cuales en nuestro caso son muy bajas ya que si se desea descontinuar la producción de la empresa el gobierno difícilmente ponga restricciones por razones sociales debido a que representamos una parte casi infinitesimal del mercado.

Oportunidades y Amenazas

Oportunidades:

- El mercado textil universal está creciendo en forma constante.

- Se dio un consumo récord en el país en los últimos años en todo lo referido a la industria textil.

- Hay una gran aceptación por parte de los clientes en las calzas.

- Las calzas son una prenda que cada vez más mujeres deciden adquirir

Amenazas:

- La apertura de las importaciones aporta mayor competitividad al sector textil nacional.

- Inflación reflejada en el precio de la materia prima y en los servicios.

- Los cambios en la moda pueden afectar la producción.

- Escenario económico local cambiante.

- Conflictos gremiales que pueden afectar a la logística y a las ventas.

Factores Claves del Éxito

- Diseñadores exclusivos que lleven a cabo diseños propios y búsqueda de un producto de alta clase de calidad.

- Contacto con tecnólogos del sector con experiencia amplia en el rubro y conocimiento de proveedores que brinden calidad a buen precio.

DIMENSIONAMIENTO COMERCIAL

Definición Inicial del Producto

Descripción

Las calzas son una prenda de vestir ajustada al cuerpo que cubre desde la cintura a la parte superior de los tobillos. Si aún se las sigue eligiendo es porque no solo son muy cómodas, sino que también estilizan los cuerpos y son súper versátiles, ya que pueden ser usadas en diferentes momentos del día, por mujeres de distintas edades, y para diversas actividades.

Describiendo al producto, se lo encuadra como un artículo de moda/diseño y se le pueden atribuir al mismo distintos talles y tamaños, como así también distintos materiales utilizados para su fabricación, entre los que se destacan como principales componentes el algodón y el elastano (también llamado “lycra”), pudiendo lograr un resultado final cómodo y adaptable al cuerpo de la mujer. Esta última es la consumidora final de este producto y lo adquiere no para emplearlo en la obtención de otros bienes o su posterior venta, sino para satisfacer sus necesidades de una manera directa.

La forma en la que se intentará abordar el mercado donde se encuentran estos consumidores, será analizada posteriormente en la determinación de estrategias de Plaza.

Nombre según denominación corriente. Importancia de marcas.

Denominación corriente: calzas de lycra.

Si bien las calzas son un producto estandarizado, hoy se encuentran explotadas desde diferentes ángulos dentro de los cuales se distinguen: las calzas deportivas, las enfocadas en actividades de índole más cotidianas o las destinadas a ser un mero artículo de moda. Los productores son diversos y van, tal como fuese mencionado anteriormente, desde pequeños emprendimientos a grandes fabricantes tanto nacionales como extranjeros.

Aunque el consumidor de calzas las elige más por sus características básicas como producto y las necesidades que este satisface, existen marcas con presencia en el sector que son reconocidas por gran parte de los consumidores, y cuentan con un fuerte brand equity, más aún si ingresamos en el mundo de las calzas deportivas donde existen compañías especializadas en su elaboración y con grandes capitales para la inversión publicitaria.

Dicho esto, y considerando la situación del mercado actual, las variables que entran en juego y las oportunidades y amenazas que se presentan, se concluye que para lograr la diferenciación y el posicionamiento buscado (el cual será descrito más adelante) acorde al producto en cuestión, es necesaria la utilización de una marca como una de las herramientas a través de las cuales primero se introducirá el producto y luego se la utilizará de base para su crecimiento en el mercado.

La marca será presentada en Estrategias de Producto.

Normas o nivel de calidad a las que se deben ajustar

Se tiene en cuenta la Resolución 287/2000 la cual tiene implicancia y establece consideraciones mínimas requeridos a la hora de llevar a cabo el etiquetado de los productos textiles. La misma se encuentra desarrollada en el Anexo del presente trabajo.

Subproductos y desperdicios

Por características propias del proceso (será explicado y detallado más adelante) y de los cortes a realizar en las telas e insumos, no se encuentran subproductos aprovechables.

Por otro lado, debido a que la tela es adquirida en cantidad al realizar los cortes pertinentes, se generan sobrantes de telas que no se pueden aprovechar para la fabricación de calzas. Estos constituyen los principales desperdicios del proceso productivo. Pero no se trata de los únicos, ya que a su vez encontramos otros desperdicios del proceso: cartones provenientes con los rollos de tela, hilo, nylon, etiquetas, accesorios y material elástico.

La actividad se puede definir como potencialmente descontaminable, pues si bien hay generación de residuos sólidos, introduciendo pequeños correctivos puede llegarse a una operación ambientalmente sana. El sector ofrece alternativas en reuso de materiales, debido fundamentalmente a que los residuos producidos son retazos que pueden ser utilizados en otras actividades productivas, tales como rellenos de colchones, trapos de limpieza, entre otros. La generación de retazos es uno de los principales problemas inherentes al sector de las confecciones. El adecuado manejo y aprovechamiento de los mismos requiere de un programa de gestión que puede ser implementado en las industrias sin que esto represente para el industrial un elevado costo y por el contrario convirtiéndose en una nueva fuente de ingresos o disminución de costos en la gestión de residuos. Un ejemplo de esto son los acuerdos con recicladores urbanos quienes pueden retirar los desperdicios en puerta de fábrica, pudiéndose reutilizar los desechos para fabricar fibras, prendas de retazos o, como fuese mencionado antes, rellenos o trapos.

Principales compradores y proveedores

- Compradores: Minoristas y mayoristas que comercializan vestimentas de distintas marcas o fabricantes, ubicados en los principales centros urbanos. Estos intermediarios buscan productos demandados por el consumidor final y que tengan una posibilidad de alta rotación.

- Proveedores: Para el aprovisionamiento de otros insumos como elásticos, hilos, etc. se buscarán mayoristas varios que cumplan con disponibilidad y calidad en sus productos. Respecto a la materia prima principal, existe gran cantidad y variedad de proveedores y se seleccionarán los que comercialicen un producto de calidad, preferentemente fabricantes ubicados en la zona metropolitana de Bs.As.

Análisis del Mercado consumidor

Características. Análisis, tipificación y cuantificación.

Las calzas son un producto ya asentado en el mercado de la indumentaria, por lo que el mercado consumidor, compuesto por personas del sexo femenino dadas las características del producto, resulta ser muy amplio.

La empresa producirá y luego venderá a sus clientes que harán llegar las calzas mediante distintas cadenas de distribución a los consumidores finales, quienes usarán las mismas. Los clientes de la empresa se dividirán en mayoristas y minoristas. Ambos tipos están distribuidos a lo largo de todo el territorio nacional, de forma que el producto tendrá alcance en los principales centros urbanos del país para que todos sus habitantes tengan la posibilidad de su adquisición.

En cuanto a la participación de mayoristas y minoristas en el rubro de prendas de vestir de punto, la relación de actividad tomando la suma de ambos como el 100% (dado que, aunque existan otros tipos de intermediarios, no se comercializa con ellos) es del 55,18% en el caso de los mayoristas y del 44,82% en el de los minoristas. De esto se desprende que ambos conjuntos de tipos de distribuidores intervienen en forma relativamente pareja.

Estas proporciones serán tomadas en cuenta para estimar quiénes y en qué cantidad comprarán las calzas a la empresa para hacerlas llegar en el último punto de la cadena al consumidor final, dado que no será función nuestra poner directamente a disposición las calzas del consumidor.

La mayor proporción de los minoristas estarán ubicados en lo que respecta a la Ciudad Autónoma de Buenos Aires y el Gran Buenos Aires, mientras que la mayor proporción de mayoristas estarán en el resto de los centros urbanos con los que comercializará la empresa, los cuales se encuentran desarrollados en la Plaza. De todas formas, existen minoristas y mayoristas que formarán parte de la cadena de distribución de nuestro producto en cada ciudad con la que se comercialice.

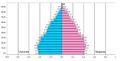

En lo que respecta a la edad, los potenciales clientes estarán entre aquellos que se encuentran transitando la adolescencia y aquellos ya en edad adulta, sin necesidad de un límite específico. Basándose en el último censo (2010) realizado en la República Argentina, la cifra de mujeres mayores de 15 años responde al 38,83% de la población actual, o lo que es lo mismo 15.577.468 personas.

En cuanto a la variedad de talles, ésta también será extensa. Con el propósito de que esta cuestión no pueda resultar un impedimento para cualquier persona que desee adquirir el producto, la empresa producirá calzas de tamaños:

- Small (S)

- Medium (M)

- Large (L)

- Extra large (XL)

- Extra extra large (XXL)

A medida que el talle sea mayor, lógicamente se utilizará más tela para su confección y por ende existirá un mayor costo, pero la empresa las ofrecerá al mercado sin repercusión esto en el precio de venta (el cual será el mismo para cualquiera de los cinco talles).

Segmentación. Análisis, tipificación y cuantificación.

El mercado al que se apunta principalmente para adquirir y usar el producto es aquel que pueda solventar calzas de buena calidad como las que serán ofrecidas, por lo que se buscará esencialmente alcanzar a personas de estratos sociales de clase media/media alta.

Se centrará el mercado consumidor en aquellos individuos que estén también en busca de calzas que presenten comodidad y un diseño con originalidad y creatividad. Estas características responden en general a mujeres desde edad adolescente hasta adulta menor a los 40 años, las cuales serán las clientes principales de la empresa, lo que no quita que cualquier individuo que escape a este rango puede utilizar el producto sin inconveniente alguno.

Para la cuantificación de personas que se encuentran dentro de estos parámetros, se tiene en cuenta que el 19,7% (fuente: INDEC) de la población argentina son mujeres que se encuentran en ese rango de edad, y el 48% (fuente: iprofesional) de la población de la misma se encuentra económicamente dentro de la denominada clase social media o media alta. Por lo tanto, teniendo en cuenta el censo realizado en el país en el año 2010 que indica que la población total del país es de 40.117.096 personas, se puede estimar que el mercado total será de 3.793.472 personas.

Pirámide de población de la República Argentina en el año 2010. Fuente INDEC.

Influencia de compra

El proceso de compra de las calzas cuenta con ciertos roles:

El iniciador, quien detecta la necesidad, será el futuro consumidor de la calza

Luego, el influenciador es una figura que no siempre intervendrá necesariamente en el proceso de compra, aunque cada vez tiene mayor importancia. El mismo será quien le dé al consumidor su opinión respecto a las calzas que desee comprar este último, aconsejando en lo que refiere al diseño, marca y demás factores de diferenciación que presenta el producto con respecto a otros.

Su capacidad de influencia en el proceso de compra dependerá de varios factores: su credibilidad y autoridad, la confianza que tenga el usuario final en él, el conocimiento previo con respecto al artículo, entre otros.

Los principales influenciadores que alentarán o desalentarán la adquisición de las calzas que se ofrecen al mercado serán los comentarios de amigos y conocidos de los usuarios, ya que al tratarse de un producto de vestir la opinión de su círculo cercano representará importancia. Luego estarán también como influenciadores de la compra los métodos de publicidad convencional (tales como revistas de moda) y los comentarios en internet con respecto al mismo. Estos últimos vienen tomando cada vez mayor importancia debido a estar viviendo actualmente en la era de las comunicaciones, ya que luego de las opiniones de quienes componen el círculo cercano del cliente, la opinión más sincera parece ser de otras personas que demuestren conocimiento/experiencia en el producto.

Finalmente, decisor y comprador serán el mismo consumidor del producto, pudiendo variar en el caso del decisor para las mujeres de menor edad.

Estacionalidad y Evolución Histórica

Las calzas tienen la característica de ser un artículo cuya demanda es bastante pareja a lo largo del año, pese al cambio de estaciones. Por esto, su variación cíclica no presenta grandes fluctuaciones a lo largo del tiempo.

De todas formas, sí hay una temporada en la que las ventas se ven incrementadas con respecto al resto que corresponde a los meses de mayo, junio y julio.

En cuanto a la importación a la Argentina de calzas y medias, en 2016 se alcanzó un volumen de 39.372 kilos, mientras que en 2015 fue de 28.346 kilos.

Basándose en datos más próximos aún a la fecha, se resalta que, en el corriente año, de enero a abril la importación fue de 40.585 kilos, lo cual muestra la gran demanda que este producto está experimentando al ser mucho mayor a los 4.495 y 2.903 kilos importados en los mismos cuatro meses de 2016 y 2015, respectivamente. Cabe destacar que esa demanda de calzas y medias del exterior de tan solo los primeros cuatro meses del 2017 supera a la que existió en todo el 2016 o el 2015.

Los principales importadores de esta categoría son China, Brasil, Italia, Bulgaria y Colombia (en ese orden), los cuales acaparan en conjunto actualmente una cifra cercana al 85% de estas prendas que ingresan al país.

Análisis del Mercado competidor

Características. Análisis, tipificación y cuantificación.

El mercado competidor es muy amplio. La cantidad y el tipo de fabricantes variará según el producto. Podemos hallar empresas de renombre, con marcas conocidas por el público en general. Sin embargo, también se pueden encontrar productos donde la marca no será de gran importancia sino que se prioriza el precio por sobre ésta, tal es el caso de las que se pueden adquirir en el barrio de Flores, CABA, en la zona mejor conocida como “Avellaneda”.

En variados casos ocurre que un productor vende sus calzas a distintas marcas, de manera que quedará en manos del cliente el manejo del precio y comercialización del mismo.

Las calzas podrán ser de diferente tela y para diferente uso: casual, interior, deportiva, entre otras. En este caso la empresa no fabricará calzas deportivas, por lo cual no consideraremos como competencia a los fabricantes que las lleven a cabo, siempre y cuando sea el único tipo de calza que fabriquen.

Como se ha dicho en la definición inicial del producto la marca representará un valor importante para el mismo. Esto significa que el producto a fabricar disponga de un isologotipo, pero aún así no será un producto a competir con marcas conocidas y de renombre de forma directa. Tales empresas apuntan a un consumidor con una alta lealtad de marca, generalmente fieles a una en particular, que buscan no solamente adquirir el producto si no también adquirir la marca. Esas marcas las consideraremos dentro del mercado de competidores indirectos.

Se hallarán, entonces, marcas que no son conocidas por el público en general.

La cantidad de productores y marcas de calzas es muy elevada. En total alcanzan un aproximado de 55 a nivel nacional. Por otro lado, encontramos pequeños negocios de bajo volumen de ventas y producción variada y limitada lo cual elevaría el número. En este último caso son negocios barriales con un solo local.

Segmentación. Análisis, tipificación y cuantificación.

Dentro del análisis del mercado consumidor se ha dicho que el mercado apuntado son mujeres que buscan un producto cómodo, de calidad y diseños creativos, y que no son leales a un solo tipo de calza. De este modo, se definirán los competidores en base a esta identificación del mercado: productos con baja-media importancia de marca, de buena calidad y precios primados (entre 400$ y 900$). Se realizará un tipo de calza que tiene la característica de ser estampado.

El mercado es muy amplio, con todo tipo de calzas en cuanto a calidad, precio y tela. Al rango de precios en el que se comercializará el producto se encuentran marcas orientadas a un público exigente en calidad y comodidad y que busca sentirse identificado con su ropa.

Se ha nombrado en el texto anterior que la cantidad aproximada de marcas en el mercado ronda las 55. Tal número se vería reducido debido a la desconsideración de las calzas deportivas (tales como Nike o Adidas), alcanzando un total de 40, aproximadamente. Se hará foco en algunas marcas únicamente.

También se ha hablado anteriormente de la importancia de la marca y de cómo influye en la búsqueda de competidores. Debido a esto la cantidad de competidores directos se reducirá a 10-15 marcas solamente a nivel nacional.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros)

Se nombran, a continuación, algunas marcas productoras de calzas que resultan ser competidores directos:

- Mora: Apuntan al mercado femenino de entre 15 y 30 años, con un estilo extrovertido, alegre e informal. Fabrican tanto calzas lisas como estampadas. Las calzas lisas poseen un precio cercano a $400. Las estampadas rondan los $420

-Try me: Destinan una pequeña parte de su producción a la fabricación de calzas. Los precios de las mismas rondan los $400 y $800 (dependiendo el modelo). Apuntan a mujeres de entre 20 y 35 años, que buscan vestir a la moda, pero de una forma fresca y simple.

-Inédita: En el mercado desde 1985. Su lema es “for ever young”. Su público objetivo son mujeres emprendedoras, comprometidas y estilo propio, de entre 18 y 29 años. Sus calzas (lisas) se venden a un precio que ronda los $700 y $800.

-Fibra humana: Fabrican una amplia variedad de calzas. Apuntan a mujeres de entre 25 y 42 años, que buscan comodidad y calidad. Tienen un estilo alegre, casual y llamativo. Sus calzas estampadas tienen un precio entre $500 y $650

Otros: Doll fins, Coxis.

Por otro lado, ejemplos de competidores indirectos son:

-Portsaid: Se inspira en la estética minimalista y en la búsqueda de elegancia en la simplicidad. Orientada a mujeres de carácter sofisticado de estilo clásico. Los precios de sus calzas rondan los $750.

-Yagmour: Reconocida marca, con un producto de calidad y precio que ronda los $700 y $1000. Dedican parte de su producción a las calzas, de estilo liso y, algunas, estilo “Oxford”. En el mercado desde 1971. Apuntan a mujeres de estilo urbano, activo, que buscan calidad y comodidad, que trabajan y que se encuentran en un rango de edad de 21 a 50 años.

Otros: Ytrio, Kosiuko, Complot.

Relación Contractual con los clientes y Proveedores

Con proveedores:

A la hora de la adquisición de material/tecnología necesaria para la producción se proseguirá a contactar a los proveedores de las mismas y su obtención dependerá del origen, si es nacional o extranjero. En el caso de la tela, al ser importada, se conseguirá a partir de un importador o empresa importadora de tela, de modo que la compra no será de forma directa al país de origen.

Para el caso de las etiquetas de la ropa y las etiquetas de la marca que irán en conjunto a la calza se realizan pedidos que obligatoriamente deberán superar un mínimo de etiquetas.

La adquisición de bolsas y cierres/accesorios se realiza de manera similar a las etiquetas, debiéndose adquirir un mínimo.

Con clientes:

Los clientes se componen de los mayoristas y minoristas que comercializarán las calzas. Los mismos realizarán los pedidos según lo deseen. El cobro del producto será a 90 días de hecha la compra. Esto se hará con el objetivo de lograr fidelización con nuestros clientes, dado que dispondrán de ese lapso de tiempo para realizar las ventas y obtener el dinero con el cual realizarán el pago.

Análisis del Mercado proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador.

En este punto les daremos mayor importancia a los proveedores de la principal materia prima para la elaboración de nuestros productos, fibras de algodón y elastano, más conocido por denominación corriente como algodón y lycra.

Hay diferentes métodos de fabricación de productos textiles. Una clasificación de ellos es por tejido plano o tejido de punto, pudiendo este último ser por trama o por urdimbre.

Los tejidos planos poseen en su estructura dos series de hilos, una longitudinal y otra transversal, que se entrecruzan en un ángulo de 90º formando el tejido. Los tejidos planos poseen un encogimiento de un 2%, lo que deberá contemplarse en la moldería.

Los tejidos de puntos están compuestos por hilos formando siempre unos bucles especiales llamados puntos o mallas. Las ventajas que los caracterizan es que son más confortables, ya que poseen la particularidad de amoldarse al cuerpo debido a la elasticidad que otorga su estructura. Estos tejidos tienen una apariencia más pulcra al no presentar arrugas y también la propiedad elástica de su estructura confiere una ventaja económica respecto a los patrones de diseño ya que otorga la posibilidad de unificación de partes (delantero espalda) y talles. Las telas de punto poseen un encogimiento superior a las de tejido plano, de hasta un 5% frente a un 2% en los tejidos planos.

En enero de 2017, las importaciones de textiles manufacturados continuaron su tendencia creciente, mostrando un incremento del 11,5% respecto al mismo mes del año anterior. Los aumentos se registraron en todos los rubros, con excepción de los hilados, los cuales cayeron un 23,1% respecto a enero de 2016. El aumento de las importaciones por rubro es el siguiente:

• Tejidos planos: Los tejidos planos mostraron un incremento del 41,4%, principalmente en aquellos de algodón (+47,7%), fibras discontinuas (+41,4%) y filamento (+38,1%).

• Tejidos de punto: Se incrementaron un 20,3% comparando enero de 2017 con el mismo periodo del año anterior. Los segmentos que más aumentaron fueron los tejidos de terciopelo, felpa y con bucle (+23%) y los demás tejidos de punto (+28%).

Los productos primarios representan el 29% de las exportaciones en nueve meses de 2016. Este rubro incluye no sólo fibras de algodón, sino también productos como animales vivos, pescados y mariscos, miel, hortalizas y legumbres sin elaborar, frutas secas, cereales, semillas y frutos oleaginosos, tabaco sin elaborar, lanas sucias, minerales escorias y cenizas y otros productos. Las exportaciones de fibras de algodón en el 2016 son de 42 millones de US$, representando un 0,33% de los productos primarios y un 0,09% del total. Respecto del 2015 hubo una variación porcentual del 20% positiva.

Proveedores de Materia Prima y Materiales

La principal materia prima para la producción de calzas será la tela de fibras de algodón y lycra. Hay cuatro grandes empresas nacionales que proveen rollos de tela, siendo su distribución la siguiente:

- Texcom, con su planta de 34.000 m2, ubicada en el partido de Tigre, donde se realizan todas las etapas del proceso productivo.

- Ritex, situada en el Parque Industrial de la Ciudad de la Rioja, Ruta Nacional N38 y Ruta Provincial N5.

- Yersiplas (Iteva), con dos plantas ubicadas en la ciudad de san Fernando del Valle de Catamarca, Provincia de Catamarca y en el Parque Industrial de Pilar, sito en la local bonaerense de Pilar.

- Tendlarz, con la planta ubicada en el Parque Industrial Trelew (Chubut), sobre la Ruta 25, al noroeste de la ciudad. La superficie total del PIT asciende a 305 hectáreas, de las cuales, 202 hectáreas corresponden al Parque Pesado propiamente dicho y 103 has. a la zona de actividades complementarias (ZAC).

Si bien podemos observar que las plantas de las grandes empresas nacionales que proveen rollos de tela se encuentran distribuidas en diferentes localidades del país, todas tienen un punto en común, se encuentran implantadas en parques industriales.

Respecto al resto de las materias primas utilizadas en el proceso productivo, hilo, etiquetas de especificaciones, hang tags, tag pins, elástico y bolsas no requieren un análisis específico de distribución de proveedores, ya que hay gran cantidad de ellos.

Materiales

Se tiene en cuenta el cartón de tizado utilizado en el proceso homónimo el cual al igual que algunos de las materias primas detalladas anteriormente no requiere de un análisis específico.

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

El sector de diseño consta de los empleados con su respectivas computadoras para realizar los mismos. El sublimado de las telas con los diseños se terceriza con la empresa New Stamp, ubicada en Uriarte 1084, Palermo, Buenos Aires, Argentina.

El sector de tizado se hace en tablas en forma manual.

Para el sector de corte, las principales marcas de máquinas de corte recta son:

• Dapet, Argentina

• Eastman, Japón

• Jack, China

• Gemsy, Brasil

En el sector de costura, respecto a las marcas de máquinas de coser overlock y máquinas de coser recta, los principales proveedores son:

• Yamato, Japón

• Juki, China

• Justta, China

• Zoje, Brasil

• Yao Han, Japón

• Mitsubishi, EEUU

• Singer, empresa mundial con origen en EEUU, presente en Argentina

• Union Special, EEUU

• Gemsy, Brasil

• Pegasus, Japón

Salvo por Dapet que es una empresa nacional, la mayoría de las compañías que proveen la maquinaria necesaria para la fabricación de calzas son de origen extranjero.

La sección operativa de empaquetado se realiza en forma manual.

Proveedores de Servicios

No hay servicios especializados, los servicios a contratar son energía eléctrica, agua y gas.

Análisis de Productos sustitutos

Dentro de los principales productos sustitutos de las calzas podemos encontrar:

-Medias de Lycra: Presentan la misma comodidad que las calzas, y se las encuentra en el mercado con distintas tramas y gramajes que dan versatilidad al producto. Son el principal producto sustituto que hay en el mercado.

-Jean elastizado: Presenta una comodidad similar a la de nuestro producto pero menor a la de las medias de lycra gruesas, por lo que decidimos ubicarlos en segundo lugar. Si bien estilizan el cuerpo y son ajustados, los jeans elastizados dan una sensación de robustez a la hora de realizar distintas actividades que requieren de mayor comodidad. Para el uso diario, laboral o casual, es una de las prendas que más se asemejan a nuestro producto.

-Pantalones: Hacemos referencia a distintos productos englobados dentro de la misma categoría. Entre ellos podemos encontrar: babuchas, joggins, palazzos, oxfords, rectos, capris, chupines y pantalones pijamas (nuevo estilo de pantalones). Todos ellos le otorgan al consumidor final la misma comodidad que las calzas según la tela con la que son fabricados y por eso entran en el tercer lugar dentro de los productos sustitutos.

-Jean no elastizado: Es un tipo de pantalón hecho de mezclilla mucho más rígido que el elastizado. Este tipo de prenda, desde su creación, fue y es una de las más utilizadas mundialmente tanto por las mujeres como por los hombres. La ubicamos en el último lugar debido a que no es una prenda lo suficientemente cómoda en comparación con nuestro producto.

Se ha marcado anteriormente dentro del trabajo la forma en la que se encuentran dichos productos en el mercado por lo que consideramos simplemente aclarar cuáles son.

Análisis de Productos Complementarios

Tal como se realizó para los productos sustitutos, únicamente mencionaremos los principales productos complementarios que encontramos en el mercado:

-Prendas de vestir para la parte superior del cuerpo: Remeras, musculosas, remerones, vestidos cortos, vestidos largos. No hay mujer que no use las calzas con cualquiera de dichos productos. Se encuentran en todos los hogares del país, por lo que su consumo, más allá de la calidad de los mismos, es alto.

-Prendas de vestir para la parte inferior del cuerpo: Zapatos en general y medias.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Mezcla de marketing

Posicionamiento

El producto será destinado a aquellas mujeres que busquen un artículo de moda cómodo y adaptable a su vida cotidiana y las distintas actividades sociales que desarrollen. Se buscará que tanto los intermediarios como los consumidores finales identifiquen el producto como de una clasificación de clase de alta de calidad.

El posicionamiento elegido será el de “la mejor calidad y los mejores diseños para nuestros clientes”. Para lograr esto, a continuación se presentan las estrategias de marketing planteadas para la inserción y el crecimiento:

Marca

En el producto se encontrará identificado la marca del mismo, tanto en su etiquetado como en la tela para la fácil identificación del artículo a comercializar por la empresa. De esta forma, se buscará ayudar al posicionamiento del producto y a la ampliación del conocimiento de marca en el público meta y en los intermediarios y facilitadores. Tal como fuera dicho anteriormente, se considera que para este proyecto la marca será una herramienta más a la hora de la introducción y el crecimiento en el mercado, buscando entonces que el cliente asocie los diseños propios y los atributos a productos DALFH.

El slogan que utilizará la empresa será “Reinvent yourself”. Este slogan, que traducido al español significa “Reinventate” o “Reinventate a vos misma”, surge de la idea de representar a DALFH como una nueva forma de vestirse, relacionando el uso de dicha prenda con un cambio favorable y hacia lo positivo en cada mujer.

El isologo es exhibido a continuación y se considera que mediante el mismo se contribuirá al posicionamiento de la marca definido en líneas anteriores.

Producto

La estrategia de producto consistirá en salir al mercado con calzas estampadas, irrumpiendo en él con nuevos diseños tal como se especifica posteriormente en la amplitud del producto.

Básico: el producto básico es vestimenta y abrigo para el frío.

Real:

Atributos

- Cómodo, adaptable al cuerpo

- Producto no estándar, sino diseñado

- Producto nacional

- Variabilidad de talles

- Duradero

Mezcla del producto:

Amplitud

Se tendrán en cuenta la línea de calzas estampadas con diseños propios.

Extensión

Dentro de las calzas estampadas habrá variantes en cuanto al tipo del diseño y la calidad de la materia prima a utilizar.

Profundidad

Los productos serán presentados en distintos tamaños/talles. Los mismos se describieron anteriormente y son el estándar hoy en el mercado, aunque se agrega un talle XXL para tener alcance a más mujeres.

Plaza

Para la distribución del producto se ha optado por un canal vertical (la empresa controlará el mismo) de nivel 3 para el interior, y para Buenos Aires sería un canal híbrido, dado que se vendería tanto a mayoristas como a minoristas, siendo de nivel 1 o 2.

Al estar la empresa ubicada en la zona metropolitana de Buenos Aires, se contará con el servicio de un vehículo propio que hará la distribución a los clientes (principalmente minoristas) que se encuentren dentro de CABA y el Gran Buenos Aires de forma tal que la empresa asumirá el costo logístico, mientras que aquellos clientes más alejados, pertenecientes al interior del país, deberán hacerse cargo de los gastos de logística para distribuir las calzas hasta su localización.

Para los mencionados clientes más alejados, la distribución se hará a cinco ciudades neurálgicas que luego continuarán con la cadena de distribución del producto hasta hacerlo llegar al consumidor final.

La elección de estas ciudades está dada en base a dos factores:

- la cantidad de habitantes que vive allí, de forma que, mientras mayor sea ésta, más consumidores finales tendrán a disposición la adquisición de las calzas, y

- la logística de distribución que implica cada lugar, la cual será de mayor complejidad, generalmente, conforme exista una mayor distancia desde la empresa hasta los mismos.

A continuación, se explaya las siete ciudades del país a las que se destinarán nuestros productos con sus respectivas cantidades de habitantes a quienes está dirigido específicamente el producto.

| Ciudad | Cantidad de habitantes a los

que está dirigido el producto |

| Gran Buenos Aires | 946.168 |

| Ciudad Autónoma de Buenos Aires | 272.886 |

| Rosario | 116.960 |

| Santa Fe | 51.453 |

| Córdoba | 135.266 |

| La Plata | 65.084 |

| Mar del Plata | 62.426 |

| TOTAL | 1.650.213 |

Cabe mencionar que cuando se hace referencia al Gran Buenos Aires, éste es realmente un aglomerado urbano, del cual se excluye a la Ciudad Autónoma de Buenos Aires.

El cálculo de la cantidad de habitantes a quienes está dirigido el producto responde al 48% (número expuesto a continuación de la cantidad de personas que se encuentra en las denominadas “clase media” o “clase media alta” en el país, extrapolado a cada ciudad) de las mujeres de cada ciudad que tienen entre 15 y 39 años de edad.

De esta forma, tendrá a disposición las calzas que fabricará la empresa una totalidad de 1.650.213 personas que conforman el mercado potencial.

fuente: http://www.iprofesional.com/notas/214812-Pirmide-salarial-cunto-se-debe-ganar-para-ser-un-clase-media-y-por-qu-se-fren-la-movilidad-ascendente

Precio

Nuestra propuesta de lanzamiento DALFH está enfocada en los principales centros urbanos del país. La razón de esto es que allí se encuentra el grueso de nuestro mercado meta, mujeres de un nivel de ingresos determinado que buscan una prenda de vestir novedosa, cómoda y que le brinde calidad, comodidad y exclusividad. Queremos llegar a este público logrando dar a conocer el producto con la idea de posicionamiento antes mencionada, y es por esto que nuestras acciones de promoción (que se detallan posteriormente) tenderán a destacar los atributos principales de las calzas, mostrándole al consumidor una forma de vestimenta acorde a sus necesidades.

A su vez, respecto al precio de las calzas y considerando recientes estudios publicados por CCR (especialistas en investigación de mercado, 2016) se tiene en cuenta la traslación del perfil del consumidor argentino hacia un perfil mucho más racional por lo que se infiere que actualmente es mucho más sensible a los cambios de precios. Por lo antes mencionado, por tratarse de un producto de comparación y para lograr la mezcla de marketing buscada, se plantea un precio fijo durante el periodo de introducción y crecimiento. De esta forma, se buscará crear confianza tanto en clientes como en consumidores finales, sin fluctuaciones en el valor que la dañen y buscando además que los mismos asocien el precio determinado al posicionamiento antes definido. Entonces:

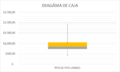

El precio estimado para DALFH es de $700/calza a nivel consumidor según:

· Análisis de fijación de precios en base a la competencia directa. Precios primados (ver diagrama de caja).

· Precios pares: los mismos se relacionan con productos de calidad, no descontados.

· Basado en el consumidor, con el valor que se buscará estos perciban.

· En base a la constitución de la pirámide social-económica argentina, teniendo en cuenta un posicionamiento en las categorías C3, C2 y C1 (según nuestro mercado meta).

· Estrategia de valor elevado: calidad alta, precio intermedio.

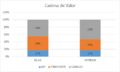

Teniendo en cuenta la influencia de los canales en el mercado (se expresa en el gráfico siguiente, en el que los valores son aproximados y son según un estudio de la fundación ProTejer, 2016), se concluye que el valor en puerta de fábrica será de $385/calza.

Se considera que una vez conocidas las características y atributos antes detallados de nuestros productos (tanto su calidad, su diseño y su estrecho compromiso con la apariencia de las consumidoras finales y el deseo de las mismas de lucir bien y cómodas), éstas optarán por volver a elegir DALFH.