Diferencia entre revisiones de «2018/Grupo13/DimensionamientoComercial»

Sin resumen de edición |

|||

| Línea 123: | Línea 123: | ||

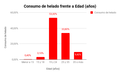

Sobre un total de 1100 encuestados al azar verificamos que en su mayoría los que mayor consumen este tipo de alimentos tienen entre 19 y 24 años conformando así el 53,3 del consumo total. En segundo lugar se encuentran con un 33,8% personas que tienen entre 25 y 35 años. Por eso, nos pareció importante que nuestro local tenga un aspecto moderno para así poder atraer a este tipo de consumidores. | Sobre un total de 1100 encuestados al azar verificamos que en su mayoría los que mayor consumen este tipo de alimentos tienen entre 19 y 24 años conformando así el 53,3 del consumo total. En segundo lugar se encuentran con un 33,8% personas que tienen entre 25 y 35 años. Por eso, nos pareció importante que nuestro local tenga un aspecto moderno para así poder atraer a este tipo de consumidores. | ||

La segunda cuestión es cuantas veces al mes adquieren este producto, obteniendo el mayor porcentaje (32,8%) una vez al mes. Luego se encuentra 2 veces al mes con un 26,1%. Como podemos ver, no es un producto que se consuma con frecuencia por lo que tenemos que destacarnos en cuanto a la calidad que ofrecemos para que nos elijan frente a nuestros competidores. <gallery> | La segunda cuestión es cuantas veces al mes adquieren este producto, obteniendo el mayor porcentaje (32,8%) una vez al mes. Luego se encuentra 2 veces al mes con un 26,1%. Como podemos ver, no es un producto que se consuma con frecuencia por lo que tenemos que destacarnos en cuanto a la calidad que ofrecemos para que nos elijan frente a nuestros competidores. | ||

as | |||

[[Archivo:Chart(2).png]] <gallery> | |||

[[Archivo:TP131.PNG]] | [[Archivo:TP131.PNG]] | ||

</gallery><gallery> | </gallery><gallery> | ||

Archivo:Chart.png | Archivo:Chart.png | ||

</gallery> | </gallery><gallery> | ||

Plan de Ventas.JPG | |||

</gallery><gallery> | |||

[[Archivo:2.png]] | [[Archivo:2.png]] | ||

</gallery>Continuamos con el estilo de helado, diferenciandonos en helado de crema o de agua, siendo elegido en su mayoría el primero con un 89,8% es decir 955 personas lo eligen. | </gallery>Continuamos con el estilo de helado, diferenciandonos en helado de crema o de agua, siendo elegido en su mayoría el primero con un 89,8% es decir 955 personas lo eligen. | ||

Revisión del 18:23 25 may 2018

Análisis del sector Industrial (en Argentina y en el Mundo)

Los índices indican un crecimiento sostenido en el consumo de helado del país. En los últimos veinte años el consumo anual per cápita de helado paso de 3 kilos a 6,9 kilos según las estadísticas publicadas por la Asociación de Fabricantes Artesanales de Helados y Afines (AFADHYA). Este incremento está directamente ligada al aumento en la oferta a nivel nacional, con la creación de nuevas cadenas de heladerías (más de 2000 empresas productoras), que aparecen para hacerle competencia a las “clásicas”. Con un nuevo formato, estas nuevas cadenas ofrecen locales a la calle, pero no necesariamente incluyen el servicio de cafetería; cambiando así la dinámica de consumo de helados y adaptándose a las nuevas costumbres del consumidor. Entre estos, el gran aumento en la demanda del servicio de delivery.

Por otra parte, especialistas señalan a la recuperación del poder adquisitivo como una de las causas del aumento de consumo en bienes en la Argentina. Luego de la crisis del 2001, el consumo se desplomó a niveles nunca antes visto. Progresivamente el crecimiento industrial y salarial fue empujando al consumo, aumentando también el consumo de helado.

Pero este fenómeno no sólo se da en el panorama local, si comparamos a la Argentina con otros países, veremos que el consumo local está muy lejos de los 28,4 kilos anuales que se consumen en Nueva Zelanda, principal consumidor de helados a nivel global, le siguen, Estados Unidos (20,4 kilos) y Canadá (18 kilos). La clave del consumo en estos países es que a diferencia de la Argentina el consumidor “rompió” con la idea de la asociación directa entre el helado y el calor, es decir, en los países donde más consumen helado, el consumo no está ligado a la estacionalidad, sino más bien, se consume de manera regular a lo largo de todo el año. Según la consultora internacional Mordor Intelligence, se espera un aumento de valor en el mercado global de hasta US$89.500 millones para los próximos cinco años, con una tasa de crecimiento anual del casi 5%, para el período comprendido entre 2018 y 2023.

| País | Consumo anual per cápita |

|---|---|

| Nueva Zelanda | 28,4 kg |

| Estados Unidos | 20,4 kg |

| Canadá | 18 kg |

| Australia | 18 kg |

| Finlandia | 14,2 kg |

| Suecia | 12 kg |

| Dinamarca | 9,9 kg |

| Irlanda | 8,4 kg |

| Chile | 7,7 kg |

| Argentina | 6,9 kg |

Aprovechando este incremento de demanda a nivel global, las empresas productoras de helado argentinas ya desembarcaron en países vecinos. La argentina exportó más de 3.100 toneladas de helado en el año 2017 según la subsecretaría de Alimentos y Bebidas, dependiente del Ministerio de Agroindustria. Lo que representa un aumento del 65% con respecto al año 2016. El principal mercado se lo queda Uruguay con un 38,3% del volumen total, le sigue Paraguay con un 26,8% de las ventas y Chile con un 24,9%, quien a su vez es el principal consumidor de helado de Sudamérica. Aunque estos números impacten a primera vista, el país está muy lejos de formar parte del top 10 de países mas exportadores. Encabezado por Francia con 139.677 toneladas al año, le sigue Gran Bretaña con 127.627 y Alemania con 124.804, ocupando el décimo escalón Polonia exporta unas 140.000 toneladas al año.

Que el país no sea protagonista a en el mercado internacional del helado no quiere decir que el sector no tenga potencial a aprovechar. El caso de Grido, con más de 1500 locales, es un ejemplo del aumento de fronteras del helado local, tiene 60 franquicias en Uruguay, 50 repartidas a lo largo de Chile, que representa el 4,5% del total de sus ventas (número que estiman se duplicará en los próximos cinco años) y 45 en Paraguay. Pero no sólo existen franquicias argentinas en países vecinos, tal es el caso de Freddo que ya tiene en marcha locales en los Estados Unidos hace ya unos años.

Aunque las empresas más grandes estén exportando en grandes cantidades, todavía existen limitaciones y barreras muy grandes que afectan al costo del producto. Los fabricantes de helado tienen que lidiar con una gran cantidad de trámites burocráticos y cargas tributarias, que terminan entorpeciendo el proceso de exportación. Éstas barreras puntualmente son la gran cantidad de habilitaciones exigidas por la aduana, con procesos administrativos que pueden durar hasta 30 días. El gran costo laboral que existe en la argentina impacta finalmente en el precio final, los helados artesanales requieren de mucha mano de obra, al ser esta cara, el precio termina aumentando perdiendo competitividad en el mercado externo.

Otro obstáculo para las empresas productoras de helados es el hecho de que el helado en sí sea un bien de lujo. Actualmente la Argentina está sufriendo un proceso de “enfriamento de la economía”, esto les significa varios problemas a los productores de helado. El primero, es el alto valor de las tasas de interés, de hasta un 40% en letras del banco central; dificultando la posibilidad de invertir debido al alto costo de oportunidad que le presentan estas tasas. El segundo, es la inflación anual, que viene de ser de 25% en el 2017 y se estima no va a ser menos que el 20% en 2018, esto, agregado a políticas que buscan reducir el déficit fiscal, como por ejemplo la suba del valor de tarifas en los servicios básicos, o el aumento en transporte público, entre otros, impactan directamente en el poder adquisitivo del consumidor, y tienen como consecuencia la disminución del consumo de bienes de lujos, entre ellos, el helado. Otros costos de gran impacto que existen en la economía argentina son el alto costo de energía, ya sea, por el aumento en el valor de las tarifas, o el aumento de combustibles, independientemente de la baja de precios a nivel global, esto se traduce en mayores costos logísticos; la alta carga impositiva dificulta el desarrollo de inversiones con fines productivos, entre ellos el gran costo laboral que implica tener a su cargo gran cantidad de mano de obra.

Identificación del Negocio

Definición del negocio

Nuestra empresa se dedicará a la producción y comercialización de helados artesanales a través de un local propio (para empezar) con venta al público. Las principales materias primas para la fabricación de helados son leche pasteurizada, crema de leche, azúcar y frutas frescas y secas o el ingrediente necesario para que cada gusto tenga su sabor. Este producto se caracteriza por ser de alta calidad y utilizar materias primas frescas así se evita la utilización de saborizantes, colorantes y conservantes.

Las características que permitirán reconocer la buena calidad de nuestro helado artesanal son:

- Sensación de cremosidad

- Sensación de frío pero no de hielo

- Sensación de corposidad pero no de masticabilidad

- Moderado derretimiento

- Estructura firme

- Ausencia de arenosidad

- Volumen controlado

Barreras de Entrada y Salida

Barrera de entrada: Alta

Es necesario invertir grandes cantidades de capital para poder ingresar al mercado ya que hay mucha competencia y necesitamos hacernos conocidos por la calidad y el sabor de nuestros productos. La principal manera de hacernos conocidos para que nos prueben es a través del marketing y la publicidad, lo que es costoso. En cuanto a maquinaria no se requiere una inversión muy alta ya que las máquinas que se necesitan son simples y no muy costosas. Al principio como vamos a abrir un solo local con su propia fábrica no necesitaremos demasiados empleados ya que los que se encargan de la producción también pueden encargarse de la venta del producto y nosotros vamos a estar presentes en la administración del negocio.

Barrera de Salida: Baja

Al no tener demasiados empleados en un comienzo y que los niveles de producción durante el primer año son bajos ya que empezaremos con un solo local de producción y venta, los costos al cerrar la industria son bajos (siempre y cuando suceda durante el primer período). Por este motivo también hay muchos competidores en el mercado, ya que no significa una gran pérdida en el caso de que el negocio no funcione.

Oportunidades y Amenazas

Oportunidades:

Aumento en el consumo de helado en cualquier época del año. Cada vez son más las personas que se fanatizan por el helado. Ampliación del mercado que nos permite ingresar a la industria. Posible futura apertura de locales propios. La materia prima no es difícil de conseguir.

Amenazas:

Empresa nueva en el mercado y en el rubro. Competidores más grandes, con mayor experiencia, confiabilidad y reconocimiento que nosotros. Desconfianza por parte del consumidor por ser una marca que recién empieza. Crisis económica en el país, por lo cual la sociedad no gasta plata en consumir helado ya que no es una necesidad primaria.

Factores claves para el éxito

La primero que necesitamos para poder permanecer en este sector industrial es la confianza del consumidor. Es necesario que nos elijan a nosotros antes que a la competencia, por lo cual es imprescindible destacarnos por nuestro sabor, nuestra calidad y buena atención al cliente a la hora de vender el producto. Para ingresar y mantenernos en el mercado uno de los puntos que tenemos que analizar son nuestros precios. Debemos comenzar con precios bajos, ofertas, promociones y degustaciones para que los consumidores nos prueben y así puedan elegirnos. Una vez que fidelicemos a los clientes podremos abrir más locales en distintos puntos de la ciudad para que nos puedan encontrar dónde más cómodo les quede y siempre nos tengan cerca. Otra cosa que debemos hacer es entender y descifrar los gustos de los clientes así podemos crear sabores únicos y que nos diferencien de nuestros competidores.

Definición inicial del producto

Producto

El principal producto en el que nos basaremos durante este proyecto es el helado, teniendo en cuenta la diversidad de gustos y estilos.

Descripción

El helado es un postre tradicional que en su mayoría se produce a partir de lácteos y en combinación, a veces, con frutas o otros ingredientes. Se endulza con edulcorante, azúcar, miel, o saborizantes. También se lo puede encontrar con nueces, almendras, frutas, estilos de chocolates, salsas, entre otros. Hay una gran variedad de gustos, cuya clasificación primordial es cremosos o de agua y gran variedad de tamaños, desde helados individuales, hasta envases de cuarto, medio y un kilo.

Nuestra idea radica en la producción de helado artesanal, el cual se elabora con productos frescos y no se utilizan saborizantes artificiales ni colorantes. Consideramos que es primordial que los mismos sean de alta calidad para que podamos satisfacer la necesidad del cliente de consumir un alimento rico y nutritivo, tal como esperaba. Mantienen un delicado proceso de elaboración en el que se controlan las diferentes etapas para conseguir que el producto final tenga la textura, el sabor y la calidad adecuados.

Esto los convierte en un alimento adecuado para niños, adolescentes, embarazadas y ancianos, y en general para todas las personas que requieran de un aporte de proteínas de alto valor biológico y de calcio.

Desperdicios

Al ser necesaria determinada temperatura para que el helado esté en las condiciones necesarias para ser consumido, puede existir un desperdicio debido a cortes de luz. Además, el helado viene envasado en potes de 5 o 10 litros, generando un desecho al final del consumo de los mismos, que, si bien se realiza un pase de un pote hacia otro, siempre se desperdicia un mínimo porcentaje.

En cuanto a los envases que se utilizan, se genera también desperdicio en la rotura de cucuruchos, vasos de plástico, o los envases de telgopor y tambien las cucharas.

Los desperdicios no se pueden volver a reutilizar y es por eso que tiene que existir una máxima eficiencia en la utilización y consumo de los mismos para evitar y disminuir la pérdida que pueda ocasionar, optimizando también las operaciones de llenado y envasado.

Subproductos

Como mencionamos anteriormente, los desperdicios no pueden ser reutilizados y es por eso que se los considera una pérdida y no se obtienen de los mismos subproductos.

Una posibilidad, es devolver los envases con algún inconveniente a los proveedores para que los reciclen, pero no es un elemento que genere mucho impacto en el volumen total de helado.

Proveedores

Podemos mencionar los siguientes rubros:

- Azucareras

- Industrias plásticas

- Industrias lácteas

- Distribuidores de frutas frescas y secas

Compradores

En nuestro proyecto apuntamos a la venta directa al consumidor final en su mayoría, y existiendo un porcentaje mínimo de venta en restaurants y bares.

Para poder abastecer en mayor cantidad las necesidades de nuestros clientes realizamos una encuesta con el fin de obtener datos importantes sobre el consumo del helado.

Sobre un total de 1100 encuestados al azar verificamos que en su mayoría los que mayor consumen este tipo de alimentos tienen entre 19 y 24 años conformando así el 53,3 del consumo total. En segundo lugar se encuentran con un 33,8% personas que tienen entre 25 y 35 años. Por eso, nos pareció importante que nuestro local tenga un aspecto moderno para así poder atraer a este tipo de consumidores.

La segunda cuestión es cuantas veces al mes adquieren este producto, obteniendo el mayor porcentaje (32,8%) una vez al mes. Luego se encuentra 2 veces al mes con un 26,1%. Como podemos ver, no es un producto que se consuma con frecuencia por lo que tenemos que destacarnos en cuanto a la calidad que ofrecemos para que nos elijan frente a nuestros competidores.

as

Continuamos con el estilo de helado, diferenciandonos en helado de crema o de agua, siendo elegido en su mayoría el primero con un 89,8% es decir 955 personas lo eligen.

Otra de las clasificaciones posibles es en cuanto a la cantidad de gustos existentes de helado que tenemos hoy en día. Verificamos que los dos principales, como ya es de nuestro conocimiento, son el dulce de leche y el chocolate por lo que nos parece fundamental tener ambos gustos y variedades de los mismos. Otro de los gustos elegidos, fue el limón ya que hoy en día hay una tendencia a la comida saludable por lo que también nos pareció interesante poder dar a nuestros clientes la posibilidad de que consuman helado light. Por eso mismo, también llevamos a cabo una encuesta y obtuvimos que un 35,7% compraría helado de bajas calorías, por lo tanto ofreceríamos también este tipo de helados.

Por último, quisimos ver que prefieren los clientes a la hora de comprar este tipo de productos estableciendo como opciones retirar el helado en el local, consumir al paso, o pedir por delivery. Es bastante parejo la elección de los mismos, estando en primer lugar el delivery y entendemos que se debe a que, como dijimos al principio, la mayoría que consume este tipo de productos tiene entre 19 y 35 años por lo que se encuentra relacionado constantemente con la tecnología.

Por todo lo analizado, nos pareció que la mejor idea para que nuestro proyecto llegue a los consumidores es tener un local no muy espacioso, más bien al paso, con la posibilidad de encargar por medio de una aplicación móvil o por teléfono.

Bienes sustitutos

Como bienes sustitutos podemos mencionar aquellos que satisfagan la necesidad del cliente de consumir algo rico y nutritivo. Entre los principales, podemos mencionar:

- Tortas

- Postres no helados

- Alfajores

- Chocolates

- Helados industriales

El helado aporta una gran cantidad de calorías, por eso, se suele reemplazar por alimentos más saludables como los siguientes:

- Batidos

- Yogurt helado

Bienes complementarios

Como productos complementarios podemos mencionar las salsas de chocolate, dulce de leche, caramelo, frutilla, entre otras; distintos tipos de chocolates como rocklets, kit kat, bombones; cucuruchos y envases de telgopor y cucharas.

Análisis del mercado consumidor

Evolución del nivel de actividad

En la Argentina la venta de helados se ha destinado usualmente al consumo interno, pero en los últimos años las exportaciones cobraron importancia. Según datos de la Dirección de Agroalimentos, en 2011 la Argentina exportó a los países limítrofes un total de 7.900 toneladas, que representaron ingresos por US$ 21,3 millones de dólares FOB. Los datos significaron una disminución del 35% en volumen y 20% en valor respecto a los registrados en el 2010.[1] * Un artículo del diario La Nación (25 de enero del 2108) revela que existe un aumento del 60% en las exportaciones de helados y una búsqueda de nuevos mercados. Si bien nos enfocaremos a la venta a nivel nacional y no exportaciones, es un objetivo que podremos plantear el de ser una de esas empresas que hoy en día se encuentran exportando.

Internamente de acuerdo a la demanda creciente los históricos de producción se ven reflejados en el siguente gráfico.

En el año 2017, la actividad productiva de la Industria de Alimentos y Bebidas presentó una retracción de 1,4% respecto al año anterior; en que tanto la tasa interanual de la totalidad de la Industria, es decir su Nivel General, fue positiva en 1,8%. La capacidad instalada de la Industria de Alimentos y Bebidas alcanzó un valor promedio de utilización del 65,0% en el año 2017, mientras que el valor promedio del Nivel General de la Industria fue levente superior (65,3%). [2] La industria de helados no refleja esta retracción de la industria de Alimentos y Bebidas ya que hubo un gran aumento de la demanda de del producto en el ultimo año respecto de los anteriores, sobrellevando una baja en la demanda que se produjo en los años 2009 y 2010 analizado en el apartado siguiente "Evolución de la demanda")

Evolución de la demanda

Según estimaciones del INDEC entre los años 2004 y 2005, en los sectores del Gran Buenos Aires, Pampeana, Noroeste, Noreste, Cuyo y Patagonia, el promedio de gastos en helado dentro del rubro alimentos y bebidas es del 1%. Es decir, el 1% de los gastos destinados a alimentos y bebidas es en helados. En dicho año (2004) se registró unas ventas anuales totales de helados de US$ 18 millones. Para el año 2009 las ventas subieron a US$ 560 millones (gran parte de este crecimiento se debieron a empresas como Grido que ofrecían helados de bajo precio y con locales en los lugares que otras empresas despretigiaban). En los años posteriores se estimaron un aumento del 10% anual lo que incentivo a muchas empresas nuevas a insertarse en el mercado. En el año 2014 se registro un total de US$ 1.000 millones por ventas anuales. Según la Asociación de fabricantes artesanales de helados y afines (AFADHYA) en el 2012 se registraron 2000 empresas productoras de helado artesanal lo que hizo que aumente un 50% el consumo per capita comparándolo con el 2006, pasándolo de 4 kg a 6 kg.

| Año | C. per cápita (kg/persona) | Población

(habitantes) |

Demanda (toneladas) |

|---|---|---|---|

| 2003 | 1.63 | 37.869.730 | 61.877 |

| 2004 | 2.58 | 38.226.051 | 98.799 |

| 2005 | 3.24 | 38.592.150 | 124.968 |

| 2006 | 4.07 | 38.979.611 | 158.610 |

| 2007 | 4.87 | 39.356.383 | 191.749 |

| 2008 | 4.81 | 39.745.613 | 191.284 |

| 2009 | 4.58 | 40.225.530 | 184.033 |

| 2012 | 6 | 42.100.000 | 252.600 |

(Las toneladas representan el consumo tanto de helado industrial como artesanal)

Hoy en día según la AFADHYA el 80% de la población consume helado en verano estimando un consumo de 6,9 kg per capita. Considerando el precio promedio de helado se estima que entre el 2 y 3 % de los gastos por persona en alimentos pude ser destinados a helados.

| Año | C. per cápita (kg/persona) | Población

(habitantes) |

Demanda (toneladas) |

|---|---|---|---|

| 2018 | 6,9 | 44.734.829 | 308.670 |

Financiamiento Sectorial

Según un informe de la Agencia Nacional de promoción científica y tecnológica en el 2006 el FONTAR comprometió US$ 1,82 millones para financiar 17 proyectos para la investigación y desarrollo tecnológico en la elaboración de productos lácteos. De ese monto el %58 se otorgaron por medio de créditos.

Por otra parte el 60% del total de la financiación se hicieron por medio de subsidios.

En el siguiente cuadro se detalla el porcentaje otorgado para cada sector de la industria de lácteos y el monto otorgado por el FONTAR y el monto total

Análisis del mercado competidor

El mercado de helados artesanales en Argentina es liderado por grandes empresas que poseen varios locales y venden en el país y al exterior. Habría un total de 7000 firmas. El sector encontró en las franquicias una posibilidad de ampliar el negocio con el respaldo de productos, marcas y experiencia. Entre ellas se encuentran, a la cabeza, Freddo[1], Volta, Persicco, Cremolatti, Chungo y Munchi's. El resto del mercado se lo reparten pequeñas y medianas empresas.

Freddo, nacida en1969, lidera el sector tanto por cantidad de locales como por su nivel de facturación. En la actualidad es la cadena de heladerías netamente artesanales más grande del país y además cuenta con sucursales en Uruguay y Paraguay.

Munchi´s inicia sus actividades en 1997. Mientras Freddo orienta su estrategia comercial al segmento comprendido entre los 18 y 35 años, Munchi’s apunta los niños y al consumo familiar.

Cremolatti fue fundada por la tercera generación de una familia italiana con más de 50 años de experiencia en fabricación de helados. En 1988 pasaron de las tradicionales heladerías de la familia a fundar Cremolatti, con el objetivo de elaborar un helado artesanal, natural, que satisficiera paladares exigentes. En la actualidad cuentan con la mayoría de sus locales en Buenos Aires y otros distribuidos por las provincias del interior del país.

Finalmente, Volta es la última cadena de helados que aparece en el mercado de la mano de la famita Aversa, la creadora de Freddo.

Persicco, Freddo y Volta ofrecen más propuestas en productos y servicios y nuevos locales. Desde el punto de vista de la oferta existen unas 7000 empresas, la mayoría proveniente de emprendimientos familiares.

En cuanto a la cantidad de locales en el país, Grido, en el sector semi-artesanal es el que lidera el ranking en cuanto a locales abiertos.

En Argentina se consumen cerca de 5 kg por persona al año, un promedio bastante bajo si se lo compara los norteamericanos que tienen un consumo per capital anual de 15 kilos. El segmento artesanal es el que más ha crecido en los últimos años. Se podría decir que en gran parte fue porque las empresas productoras profundizaron el proceso de des estacionalización del consumo de helados, diversificando los negocios a través de la incorporación de negocios alternativos, como agregar un servicio de cafetería dentro de sus locales, venta de chocolates, etc. Si bien Freddo sigue siendo el gran competidor del mercado, se enfrenta con otras empresas como Persicco, y Volta que le aportan cada vez más sofisticación al competitivo negocio del helado artesanal, además de empresas completamente innovadoras en la industria heladera, como los son Lucciano’s y Tufic.

Segmentación

La necesidad que satisface el consumo de helados es la de alimentarse. Por lo tanto, el segmento al que se apunta es al de la industria alimenticia. Podría decirse que el deseo que se satisface es el de consumir un producto sabroso, algo que abarca a consumidores de cualquier edad y género.

Análisis de Porter

El segmento al que se apunta es al compuesto por los consumidores de clase media que les interese adquirir un producto de calidad a un precio moderado. Para montar la empresa se requerirá de una inversión inicial alta. En el monto está considerado el precio de las máquinas. Además, se debe cumplir un gran número de disposiciones del código alimentario argentino y leyes ambientales.

En el mercado existen empresas de renombre, tradicionales, con una larga trayectoria debido a su calidad y publicidad, como Freddo, Perssico, Volta con gran cantidad de clientes, y otras con mucho éxito debido a la innovación que presentan, como Lucciano's, Tufic, Guapaletas y Bufala[2]. Tambien se puede mencionar el caso de un helado semi-artesanal, como el de la empresa cordobesa Grido, con su propuesta de helado masivo y accesible, - en ciertos momentos cuestionada en Buenos Aires por los productores de helado artesanal-, que ya instalo mas de mil locales.[3] Podríamos decir, entonces, que las barreras de entrada son altas. Las barreras de salida no son tan altas debido a que la inversión en maquinaria no será tan elevada, ya que no es del todo compleja ni tampoco para una producción voluminosa. La cantidad de empleados será baja por lo que cerrar no implicará grandes sumas de dinero al prescindir de los mismos.

La inversión inicial de nuestra será moderada, ya que nuestra producción no será a escala, si no para venta al público con, en principio un solo local (por supuesto que nos encontramos abiertos a la expansión, a través de franquicias, o abriendo más locales propios si las ventas lo ameritan). El precio de nuestro producto será acorde a un producto de calidad, que no resignará calidad con tal de conseguir un producto de precio bajo. Esto presenta una ventaja competitiva para nuestra empresa.

Como la competencia será alta, lo mejor será entrar con un precio menor al de las grandes empresas que controlan el mercado, pero mayor al de las pymes que completan el resto de los competidores. Esto es porque, como el producto tiene un margen de ganancia bajo, no se puede otorgar grandes descuentos, pero un precio menor al de la competencia puede hacer que clientes en busca de un producto de precio moderado opten por nuestra empresa. Ofreceremos promociones para hacernos conocidos. La estrategia principal será operar con este precio durante un tiempo suficiente para acceder a una certificación de calidad. Luego, con la certificación, el precio de venta alcanzara al de las empresas más grandes para maximizar la ganancia. Además, se buscará alianzas y contratos con proveedores, de manera de obtener descuentos por pedidos regulares y en grandes cantidades.

Análisis del mercado proveedor

Características de las materias primas

La materia prima hace al producto, por eso es necesario que sea de la mejor calidad posible y a su vez hagamos un detallado análisis para encontrar los mejores precios ya que estos inciden directamente en el precio de venta de nuestro helado. Los componentes necesarios son:

- Leche pasteurizada: es leche que fue sometida a un calentamiento suave (70°- 90° C) durante unos segundos para inactivar microbios causantes de enfermedades, sin modificar sensiblemente las cualidades del alimento y evitando que se deteriore inmmediatamente.[4]

- Endulzantes (Por ejemplo azúcar o dextrosa)

- Crema de Leche

- Chocolate y cacao

- Dulce de leche

- Frutas frescas

- Frutas secas

- Cereales

- Envases de telgopor, para servir el helado

- Cucharitas plásticas

- Cucuruchos, vasitos y capelinas hechos de barquillos

Los servicios necesarios para poder producir son:

- Agua potable

- Energía eléctrica para el uso de la mquinaria, de las heladeras y la luz.

- Recolección de residuos

Relaciones insumos-producto

Rendimiento

1 kg de helado

Ingredientes

| Helados de Agua o Frutas | Helados de Leche | ||

| Agua | 640 g | Leche Fluida | 685 g |

| Azúcar | 220 g | Leche en Polvo Entera | 35 g |

| Dextrosa | 30 g | Azúcar | 170 g |

| Jugos o Frutas | 100 g | Jugos o Frutas | 100 g |

| Total | 1 kg de helado | Total | 1 kg de helado |

Estas recetas no son aplicables a los sabores: Dulce de leche o Chocolate

Fuente: Laboratorios Basso S.A.[5]

En base a nuestra materia prima necesitamos proveedores de la misma y otros de la maquinaria necesaria para mezclar y enfriar el producto. Así como tambien necesitamos contar con los proveedores de los servicios expuestos anteriormente.

Industria de la leche en Argentina

Las principales productoras lácteas de Argentina se encuentran en las provincias de Buenos Aires, Santa Fe, Córdoba, Entre Ríos, Tucumán y La Pampa. La industria de la leche se divide en producción de leche fresca para consumo y producción de lecha para la elaboración de productos industriales.

La participación de las principales provincias fue variando a lo largo del tiempo. Buenos Aires disminuyó su participación en esta industria ya que la provincia de Santa Fe presentó una alta tasa de crecimiento. En estas 6 provincias lecheras hay aproximadamente 670 industrias que procesan 27 millones de litros de leche por día, esto da un total de 6.602.850 millones de litros de leche por año.

En el año 2017 la industria de la leche representó alrededor del 1% del PBI nacional y emplea alrededor de 70 mil personas. En el 2012 este sector industrial registró los mejores niveles de los últimos años y después cayó notablemente. En el último año mejoró pero a pesar de que el actual gobierno implementó medidas para mejor el costo-beneficio de las empresas productoras, los aumentos de precios sumados a la inflación siguen sin cubrir los costos de producción.[6]

Análisis de productos sustitutos

De acuerdo a lo mencionado en el apartado de Bienes sustitutos en la definición inical del producto, podemos mencionar aquellos que satisfagan la necesidad del cliente de consumir algo rico y nutritivo.

- Tortas

- Postres no helados

- Alfajores

- Chocolates

- Helados industriales

Entre éstos productos el que más se destaca por su nivel de consumo y producción son sin lugar a duda los alfajores.

Con mas de 100 marcas que ofrecen distintos gramajes, el mercado de alfajores tiene en promedio un punto y medio de crecimiento anual. El argentino promedio consume 24 alfajores por año lo que significan unas ventas de 1000 millones de alfajores al año o 3 millones de alfajores por día. Ésta ultima cifra puede llegar a duplicarse llegando a 6 millones de alfajores por día lo que impactaria directamente en la producción anual.

El lugar que ocupa el alfajor dentro de la alimentación puede diferenciarse a través del nivel económico de los compradores. Así como los sectores de menor ingreso lo incorporan a su dieta como sustituto de las comidas (53% del total), posicionándolo así como un alimento barato, la población de mayor poder adquisitivo lo consume en busca de deleite, como postre o merienda (47% del total)[7] Es en ese 47% que los alfajores van a aparecer como producto sustituto de los helados ya que nuestro cliente tiene un nivel de ingresos medio a alto y quien consuma alfajores como sustituto de las comidas no estará dispuesto a consumir helado con tal fin.

En los helados industriales, aunque debemos puntualizar que los hay de distintas calidades, suelen cambiar materias primas por otras que permiten una fabricación a un coste menor y con un mayor tiempo de conservación, como son las esencias o saborizantes, en vez de frutas u otros ingredientes naturales, solido lácteo en vez de leche y grasa de coco como sustituto de la nata, colorantes, etc.

Análisis de productos complementarios

Podemos dividir estos productos en dos. El primer grupo es el más importante y necesario para el consumo de helado artesanal, estaría conformado por los pote de telgopor, las cucharas de helado, los recipientes de plástico y cucuruchos. Todos estos productos son de bajo costo y son producidos en Argentina. Además, son dependientes del consumo del helado, es decir, sin helado no existirían. Por la poca incidencia que tienen sobre el costo final del producto no hace falta un análisis detallado, ya que no presentan una amenaza al producto.

Por otra parte, tenemos un segundo grupo conformado por diversas salsa y chocolates a modo decorativo del producto final. De nuevo, con este grupo de productos sucedes algo similar al anterior, y es que la oferta en el mercado no va a variar demasiado, ya que son productos de bajo costo y de gran utilidad en otros rubro. Además de ser fabricados en Argentina.

En resumen, el helado artesanal no tiene productos complementarios significativos que impacten en su costo final, o que presenten una amenaza, ya sea por desabastecimiento o volatilidad de precios.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Hemos decidido continuar con el desarrollo de nuestro proyecto debido al éxito que tiene el helado artesanal dentro de la población argentina, ya que el 20% de los argentinos se declaran fanáticos del helado[8]. Este mercado demanda el helado artesanal durante todo el año, y están dispuestos a pagar por este producto con tal de “darse un gusto”, por lo tanto, consideramos mantenerlo como se ha analizado anteriormente.

En cuanto a la Plaza, lo ofreceremos en nuestro local, con la opción de pedirlo a través de delivery o con la posibilidad de consumirlo en la comodidad de nuestro local. La opción del delivery, es muy importante, ya que facilitó el acceso de las personas al helado. Las cadenas e incluso las heladerías de barrio comenzaron a prestarle más atención a esta forma de consumo, que según las estadísticas representa el 25% de las ventas durante el invierno y el 22% en el verano.[9] En la actualidad, es muy sencillo pedir de cadenas confiables como Freddo en cuestión de minutos y a través de los sitios y aplicaciones de delivery de comida, para recibirlo en el hogar sin problema de que se derrita.

En lo que respecta a la Promoción es bastante limitado, ya que al tener un solo local tenemos que enfocarnos en que nos conozca la gente de la zona, pero implementaremos promociones de apertura para hacernos conocidos. También repartiremos folletos en las casas de la zona y podremos tener presencia en redes sociales a través de sorteos, donde un requisito para participar seguir nuestra página y compartir nuestras publicaciones.

Nuestro perfil del Cliente ya fue mencionado durante todo nuestro análisis, hemos decidido apuntar el proyecto hacia los consumidores de clase media, todas las edades y género, que residan en el barrio del local.

Plan de Ventas

Para ese apartado se tomaron en cuenta las siguientes consideraciones (los siguientes datos fueron tomados de las estadísticas del INDEC):

La población Argentina es de 44.738.150 habitantes. Anteriormente según las fuentes citadas se concluyó que el 80% de la población consumía helado lo que da un total de 35.790.520 habitantes. Teniendo en cuenta que el 60% son de clase media y alta y el 65% tienen entre 15 y 65 años Nos queda en la Argentina un total de 13.958.302 clientes.

Esté proyecto estará concentrado en capital federal más concretamente en los barrios de Palermo, Recoleta Belgrano. Teniendo en cuenta que el 6,42% vive en capital federal (2.890 millones) y el 17,67% de ellos viven en los barrios mencionados tendremos un mercado potencial de 159.348 clientes.

Consideramos que el 1% de ese mercado potencial en el primer año se acercará a probar una nueva marca de helados surgiente en el mercado, por lo que nuestro clientes serían 1593 el primer año. Considerando que cada uno consume 6,9 kg (según AFADHYA) tendremos un total de 10995kg por año que significan 916 kg por mes. (Una investigación de mercado no s revelo que una franquicia de una importante cadena de helados consume 1300 kg por mes, lo que nos deja en un monto aceptable)

Considerando un precio de venta medio de $350 por kilogramo construimos el siguiente plan de ventas:

A partir del segundo año consideramos la posibilidad de duplicar los clientes subiendo nuestro mercado a un 2% del mercado potencial, es por eso la variación de las ventas.

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

|---|---|---|---|---|---|

| Monto ($) | 3.848.271 | 7.696.543 | 7.696.543 | 7.696.543 | 7.696.543 |

| Cantidad ( kg) | 10.995 | 21.990 | 21.990 | 21.990 | 21.990 |

Conclusión Comercial

Después de analizar el aspecto comercial del producto que queremos producir y comercializar podemos decir que tiene una alta demanda. Con el tiempo se incrementa y ya no existe una restricción en cuanto a la época del año para consumirlo, se consume en las cuatro estaciones del año. Es real que tenemos mucha cantidad de competidores mejor posicionados y ese será el desafío más grande que tendremos que enfrentar para que nuestro helado esté al alcance de las personas. Es un producto fácil de hacer pero necesitamos enfocarnos en la calidad para que nos elijan.

Luego de este análisis podemos decir que tenemos las condiciones necesarias para poder seguir con el proyecto y dimensionar completamente la empresa propuesta.

Bibliografía

- https://www.lanacion.com.ar/2103458-helado-sin-fronteras-la-industria-argentina-sale-a-la-conquista-del-mundo

- http://www.alimentosargentinos.gob.ar/contenido/revista/html/36/36_06_delicias_bajo_cero.htm

- http://www.afadhya.com.ar/elhelado.php#5

- https://www.lanacion.com.ar/2071012-los-siete-desafios-que-enfrenta-el-helado-argentino

- https://gerogelato.com/helado-artesano/

- http://mejisa.com/blog/maquinas-para-montar-una-heladeria-artesanal

- https://home.kpmg.com/ar/es/home/media/press-releases/2016/07/situacion-industria-lechera-argentina.html

Referencias

- ↑ https://www.lanacion.com.ar/1345667-heladerias-abiertas-todo-el-ano

- ↑ https://www.lanacion.com.ar/2071012-los-siete-desafios-que-enfrenta-el-helado-argentino

- ↑ https://www.lanacion.com.ar/1909902-la-cordobesa-grido-quiere-llevar-su-guerra-del-helado-a-toda-la-region

- ↑ https://clickmica.fundaciondescubre.es/conoce/100-preguntas-100-respuestas/significa-leche-pasteurizada/.

- ↑ http://www.basso-sa.com.ar/espanol/recetas/receta-helado-al-agua-o-de-leche-bsicos_22

- ↑ https://home.kpmg.com/ar/es/home/media/press-releases/2016/07/situacion-industria-lechera-argentina.html

- ↑ Alimentosargentinos.gob.ar

- ↑ http://www.infonews.com/nota/313201/el-consumo-de-helado-se-duplico-en-los

- ↑ http://www.infonews.com/nota/313201/el-consumo-de-helado-se-duplico-en-los