2021/Grupo7/DimensionamientoComercial

Definición de la IDEA-PROYECTO

El proyecto trata sobre una planta de gaseosas y agua mineralizada, muy integrada desde el grumo de PET al pack terminado para entregar al supermercado. Las instalaciones están pensadas para producir nuestra propia marca o bien trabajar para terceros por ej: marcas blancas de supermercados.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Situación Macroeconómica Actual (en Argentina)

Argentina tiene graves problemas económicos, con pocas excepciones, ese ha sido el caso desde hace décadas. Todo esto fruto de la inestabilidad y la falta de alineamiento hacia un modelo económico a seguir. A partir del siglo 20 la argentina adoptó un modelo agroexportador donde debido a la Primera Guerra Mundial y la crisis de 1930 se transformó en un modelo de industrialización por sustitución de importaciones. Este modelo se mantendría en gran medida a lo largo de los años hasta 1976 con la dictadura militar donde se apoyó el desarrollo del patrón de acumulación de capital, es decir, se liberalizó la economía en gran medida.

La etapa que siguió comprende de 2002 hasta la actualidad, esta se constituye por ser una época de transición y se caracteriza por converger fenómenos económicos y sociales que se contraponen en muchos aspectos a los de la etapa anterior.

Esta inestabilidad conlleva a que se torne muy difícil llevar a cabo un proyecto de inversión adelante. La inflación es uno de los causantes de esto y también la variación, por no decir aumento constante, del dólar. El dólar oficial a fines de 2018 cotizaba a $38,80 y en diciembre del 2020 ya tenía un valor mayor al doble, $83,25.[1] Según datos del FMI la tasa de inflación acumulada de Argentina de 36,1% en 2020.[2]

Toda esta inestabilidad genera que las empresas decidan irse del país o relocalizar su estructura. Por ejemplo, Coca Cola está trasladando sus oficinas a Brasil.[3] Esto no va afectar momentáneamente su fabricación local pero muestra como ni las grandes empresas pueden fiarse de la economía Argentina.

Situación Macroeconómica Actual (en el Mundo)

A nivel global la economía sigue golpeada por lo que significó la pandemia, tanto que EE.UU., Inglaterra y gran parte de Europa Occidental vieron cómo sus economías sufren un estancamiento.[4] Además los más perjudicados fueron los países en vía de desarrollo, todo esto a causa a la segunda ola y los confinamientos que esto provocó y en consecuencia los cierres de restaurantes, cines y estadios el consumo de gaseosas, bebidas azucaradas y agua decreció.

Sin embargo esto pareciera que afectó de forma negativa a la adquisición de estos productos pero por otra parte el crecimiento de los deliverys y las apps relacionadas con las mismas incrementó y provocó que el consumo de estas bebidas se mantenga.[5] Por otro lado, en los canales minoristas, gana el atributo de la cercanía y la gente mantuvo el hábito de consumir gaseosas.

Estructura del Sector Industrial

Argentina cuenta con una gran variedad de compañías que fabrican bebidas azucaradas en el país y entre estas se reparten la demanda del pueblo argentino. Estas marcas son Coca-Cola, que hace 76 años opera en Argentina contando con 10 plantas productivas[6], Pepsi, donde la producción y distribución de bebidas en Argentina está a cargo de la empresa Cervecería y Maltería Quilmes[7], Manaos, empresa originaria argentina donde su planta de producción se encuentra en Virrey del Pino, La Matanza, y es la embotelladora más grande de América[8], Secco, también originaria de argentina, entre otras.

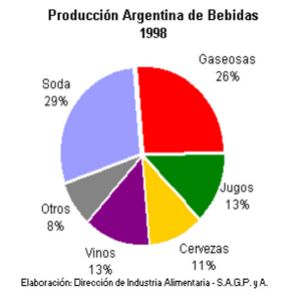

Evolución Histórica de la Actividad

El invento del primer agua gasificada de la historia es el inglés William Brownrigg en 1741 pero su producción fue muy pequeña.[9] El creador de la industria del agua gasificada es el joyero Jacob Schweppe a partir de 1783. El primero en añadir saborizantes al agua con gas para aromatizar fue el americano Townsend Sepakman en 1807. Su éxito llegó en 1832, cuando John Mathew inventó un aparato capaz de saturar el agua con gas carbónico; el nuevo producto popularizó la bebida con burbujas, nombre que recibió enseguida. El 8 de mayo de 1886, el americano John Styth Pemberton pone en venta su invento: la Coca Cola.[10]

Argentina lidera el consumo mundial de gaseosas con un promedio per cápita de 131 litros de bebidas azucaradas anuales.[11] Superando así el consumo per cápita de agua que es de 114,23 litros anuales.[12] Esto empezó en la década del ´90 donde los patrones de consumo empezaron a cambiar y provocó que las inversiones aumenten en este rubro y se industrialice aún más.[13]

Identificación del Negocio

Definición del negocio

Nuestro proyecto trata sobre una planta de gaseosas y agua mineralizada. El proceso productivo contará con inyección de preformas PET, soplado de botellas PET, elaboración de producto, llenado y packaging y stock del producto terminado.

Oportunidades

- Ofrecer un producto de buena calidad, muy demandado por las masas, a un precio más bajo de las grandes marcas

- Aprovechar el gran consumo de la población

- Automatización de procesos para asegurar la calidad y seguridad alimentaria

Amenazas

- Existe una gran competencia, marcas de gran renombre internacional

- La gran inestabilidad económica dificulta la posibilidad de garantizar el precio de venta y la inflación provoca el no poder saber con certezas los precios de costos

Factores Claves del Éxito

- Generar estrategias de publicidad para lograr llamar la atención de los clientes

- Ubicar las fábricas cerca de las ciudades más pobladas del país y en puntos estratégicos para garantizar la distribución del producto

- Mantener una buena relación con los proveedores

- Ser lo más naturales posibles en cuanto al jugo exprimido para garantizar mayores beneficios para la salud que la competencia

Estudio de Mercado

Definición Inicial del Producto

Descripción

Los productos serán gaseosas con sabor a pomelo y lima limón y también agua mineralizada. Todo envasado en botella de PET

Las gaseosas pueden ser en botellas de 600cc o 2L

El agua mineralizada se fabricará en bidones de 4L.

Nombre según denominación corriente

Gaseosas.

Gaseosas sin azúcar.

Agua mineralizada.

Normas o nivel de calidad a que se deben ajustar.

Las normas en las que nos basaremos para la adecuada calidad de nuestros productos serán las siguientes:

Ley N° 18.284: Normas higiénico sanitarias, bromatológicas y de identificación comercial del reglamento alimentario aprobado por decreto 141/53

Ley N° 5965: Normativa vigente concordada efluentes gaseosos

Certificación de la A.N.M.A.T: Realizar el control fisicoquímico, microscópico y microbiológico para la fiscalización de la sanidad y calidad de los alimentos acondicionados, aguas (de red, potable envasada, mineral, mineralizadas), bebidas alcohólicas y analcohólicas, sus materias primas, aditivos alimentarios, colorantes y coadyuvantes de tecnología

Subproductos, desperdicios (utilización, venta, disposición final, etc.)

Los desperdicios serán las gaseosas sobrantes del proceso o que fueron mal realizadas. Al tener mucha proporción de azúcar hay que hacer un tratamiento previo antes de desecharlos para poder cuidar al medio ambiente, por lo que al lado de la fábrica se instalará una planta de tratamiento de residuos que cuenta con dos bateas 2mx2m donde se realizaban distintos tratamientos y así poder separar el azúcar y poder desecharlos con sus respectivas formas.

Usos y características de los bienes y servicios

Las bebidas gaseosas son, hoy en día, una de las bebidas más consumidas en todo el mundo, especialmente entre la población joven. Son bebidas saborizadas, efervescentes sin contenido de alcohol. Su uso es para la hidratación

Destino de los bienes y servicios (puede ser consumo final, bienes intermedios o bienes de capital)

Nuestros productos serán distribuidos en comercios como los supermercados, kioscos, almacenes y mayoristas

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación

Nuestro mercado consumidor se divide en dos grupos:

Los potenciales clientes: Quienes son todos los supermercados, kioscos, almacenes y mayoristas y,

Los consumidores finales: Quienes son todas aquellas personas que quieran refrescarse con una gaseosa o hidratarse con agua mineral.

Estos consumidores finales son los que les demandaran a nuestros clientes las bebidas, y nuestros clientes son los que nos darán a conocer en el nuevo mercado, por lo que las estrategias de marketing estarán apuntadas para ambos grupos.

Nuestros clientes actúan según la demanda que reciban por parte de sus propios clientes por lo que es muy importante la promoción de nuestro producto para que llegue tanto para los distribuidores como los consumidores finales. Nuestro producto va a ser más fácil de vender en supermercados y mayoristas que en almacenes o kioscos ya que los primeros cuentan con más espacio para la promoción de nuestro producto, mientras que estos últimos van a preferir adquirir productos más masivos o con más fuerza de compra. Es por lo que como método de promoción les regalaremos a algunos kioscos/almacenes heladeras con el logo de nuestra empresa para que puedan almacenar ahí nuestras bebidas y si quieren otras también

Segmentación. Análisis, tipificación y cuantificación

Nuestras bebidas están pensadas tanto para niños como adolescentes y adultos y para todos los niveles socio-económicos. Pero es verdad que algunas personas no consumen gaseosas o agua por lo que hicimos un análisis del mercado haciendo una segmentación en nivel socio-económico, sexo y edad

- Porcentaje de la población, según NSE y sexo, que consume diferentes tipos de bebidas

| Consumo últimos 7 días | Nivel Socio-Económico | Sexo | |||

|---|---|---|---|---|---|

| Producto | ALTO | MEDIO | BAJO | Femenino | Masculino |

| Agua mineral | 64.9% | 49.5% | 40.9% | 52.4% | 43.4% |

| Gaseosa | 77.5% | 79.3% | 72.9% | 74.3% | 76.7% |

- Porcentaje de la población, según rango de edad, que consume diferentes tipos de bebidas

| Consumo últimos 7 días | EDAD | ||||||

|---|---|---|---|---|---|---|---|

| Producto | 12-19 | 20-24 | 25-34 | 35-44 | 45-54 | 55-64 | 65-75 |

| Agua mineral | 45.3% | 47.6% | 52.6% | 49.3% | 47.1% | 49.7% | 42.6% |

| Gaseosa | 85.1% | 83.7% | 81.5% | 74.5% | 71.0% | 61.9% | 54.5% |

Gracias a estos análisis podemos decir que las aguas minerales son mas afines a las personas de nivel socioeconómico alto (las consumen el 65% de los individuos de ese NSE), al sexo femenino (52,4%, contra el 43,4% de los hombres) y a personas cuya edad se encuentra entre los 20 y 64 años (cerca de la mitad de los individuos con edades en ese rango las consumen).

Las gaseosas tienen una alta penetración en ambos sexos (75% en promedio) y en todos los niveles socioeconómicos (76% en promedio), aunque el mayor valor corresponde al nivel medio, donde el 79% de los individuos las consumen. Con respecto a las edades, se destaca el consumo entre los individuos de 12 a 34 años (83% en promedio) y el mismo va disminuyendo significativamente a medida que aumenta el rango de edades.

Influencia de Compra

Nuestra empresa será reconocida en el mercado por su sabor, con verdadero jugo de fruta y a un precio accesible dándole al consumidor una experiencia más gratificante que si consumiera otras marcas.

Muchas personas eligen consumir agua embotellada en vez de la canilla porque es mineral, purificada y procesada y al ser embotellada les brinda mas seguridad.

El consumo de nuestras gaseosas actúa a través de impulsos por satisfacer el deseo de ingerir una bebida refrescante, gasificada y saborizada.

Estacionalidad y Evolución Histórica.

Nuestro producto tiene gran demanda en cualquier estacionalidad del año, pero en el verano es cuando más se consume bebidas, aumentando así entre 3-5% las ventas.

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación

Argentina es uno de los países con mayor consumo de gaseosas y bebidas azucaradas en el mundo.

Las crisis económicas ya bastantes comunes en Argentina generaron que disminuya el consumo de primeras marcas en los consumos alimenticios y las segundas marcas tomen poder en distintas industrias y en la de gaseosas no fue diferente.

Entonces, la disminución en la consumición de las primeras famosas marcas como Coca-Cola, Pepsi, Fanta, Sprite, 7-up, entre otras, hizo que las segundas marcas crecieran y se hicieran con el 25% del mercado[14]. Generando entre estas últimas una alta competencia.

Entre algunas de las segundas marcas a las cual haremos frente están:

- Crush

- Pritty

- Manaos

- Secco

- Cunnington

- La Bichy

- Cordoba

- Cabalgata

Segmentación. Análisis, tipificación y cuantificación

Si bien el consumo de estas marcas existe en toda la Argentina, lo cierto es que estas predominan más en el Interior que en AMBA.

En los últimos años se pudo medir que estas marcas se incorporaron en al menos 200.000 hogares argentinos. Y cuando se trata de marcas locales, el comprador tiene mayor confianza en la local a la hora de desplazar un producto de primera marca. Como por ejemplo, el caso de Pritty en Córdoba.[15]

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros)

Existe un altísimo nivel de competencia en la industria de gaseosas, ya que en primer lugar las segundas marcas luchan contra las líderes y luego está la competencia entre ellas.

Estudios realizados por la consultora internacional Kantar Wordpanel calculan que en los hogares que se compran una cantidad de 5,65 litros en promedio, donde cada 16 días compran las segundas marcas y cada 10 días de las líderes.[16]

Las alternativas a los líderes se comercializan más que nada en los grandes mercados donde hay mayor variedad de marcas y productos para que el cliente elija. Donde estas se diferencian por su precio más accesible.

También hay una tendencia del consumidor a comprar cada vez con más protagonismo y no sentir manejado su poder de decisión por las empresas líderes. El consumidor se fija tanto en el precio como en la calidad que las empresas ofrecen.

Estas ofrecen una amplia variedad de estilos de gaseosas con diferentes sabores de jugos saborizados y tamaños en cuanto a la cantidad de litros por botella.

Las empresas de segundas marcas, como por ejemplo Manaos, ofrecen las gaseosas en envases entre 600 cc y 3 litros. Y su precio depende del envase, pero puede estimarse que varía entre los 40$ y 100$.[17]

También suelen hacer promociones en gran cantidad, como ofrecer un pack de 12 botellas de 2 litros a menor precio de las botellas compradas por separado o aplicar el 50% de descuento en la segunda unidad comprada.

Relación Contractual con los Clientes y Proveedores

Nuestros principales clientes serán los supermercados mayoristas, mercados locales, despensas de barrio, distribuidoras de bebidas, lugares de comida en el Interior y particulares.

La venta la realizaremos a través de sitios de compra-venta online como Mercado Libre y página web propia.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador

Para la fabricación de la botella de plástico utilizaremos la resina de PET y realizaremos un proceso de inyección y soplado.

El producto que llevará dentro serán jugos naturales gasificados, por lo que procesaremos distintos tipos de frutas y agua carbonatada.

Luego para el envasado, envuelto y packaging de las botellas en conjunto utilizaremos un film de material termocontraíble, el film stretch. También utilizaremos otros tipos de insumos como papel, etiquetas autoadhesivas, bolsas y cajas.

Proveedores de Materia Prima y Materiales

En el mercado de proveedores de plástico hay muchas variantes disponibles que, en primera instancia, se diferencian por la masiva cantidad de diferentes tipos y pre-fabricados de plásticos. Luego, al ser un mercado a escala mundial, se diferencian en si el material es importado o si es fabricado en el país.

Entre los diferentes tipos de proveedores en el país que fabrican o distribuyen la materia prima y materiales necesarios para nuestra fabricación, se pueden encontrar los siguientes:

- Poliamerican S.A.

- Plásticos Voloschin

- Plaswag

- Alta Plástica S.A.

- Alloys S.R.L.

- Coinplast S.R.L.

- Termoplásticos Antártida

- DAK Americas

Los plásticos derivados de petroquímicos son de fácil fabricación y poseen costos muy bajos. Esto hace que sus aplicaciones son múltiples y en diversas escalas. Entonces, por esta característica ventajosa y el amplio negocio global del plástico no será difícil encontrar uno o varios proveedores que cumplan con nuestros requisitos.

En cuanto a nuestros proveedores de frutas, el predominio argentino en la producción y comercialización de fruta se debe tanto a la calidad de sus tierras y climas como también a una importante infraestructura obtenida con el desarrollo continuo en materia de calidad de producto y empaque.

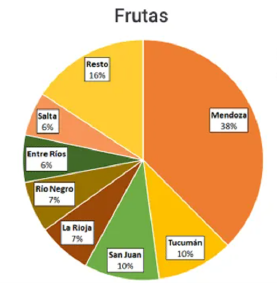

El gráfico a la derecha corresponde al cultivo de frutas por superficie en Argentina.[18]

Como se puede ver, hay muchas provincias involucradas en el cultivo de nuestra materia prima básica necesaria.

Argentina es uno de los mayores productores de frutas a nivel mundial, entonces habrá un gran y extenso abastecimiento donde poder encontrarnos con la materia prima necesaria para realizar las gaseosas saborizadas.

Discriminaremos a los proveedores por zona dependiendo de la fruta específica que sea, ya que que cada fruta necesaria para nuestros distintos sabores tiene una mejor calidad de cultivo en determinadas provincias.

A continuación se muestran algunas de las frutas cultivadas por provincias que necesitaremos para su procesado y fabricación de nuestro producto:

- Banana: Formosa (52% de la superficie implantada) y Salta (42%)

- Ciruela: Mendoza (82%)

- Durazno: Mendoza (57% de la superficie implantada) y en Buenos Aires (21%)

- Limón: Tucumán (78% de la superficie implantada)

- Naranja: Entre Ríos (43% de la superficie implantada) y Corrientes (26%)

- Pera: Rio Negro (62% de la superficie implantada) y Mendoza (26%)

- Manzana: Río Negro (64% de la superficie implantada), Mendoza (18%) y Neuquén (14%)

- Uva: Mendoza (43% de la superficie implantada) y San Juan (22%)

- Frutilla: Santa Fe (27% de la superficie implantada), Buenos Aires (21%) y Tucumán (14%)[19]

Al tener una amplia variedad en cuanto a la elección de provincias que se encargan de la producción de frutas en nuestro país, no tendremos complicaciones al conseguir los proveedores que más se adecúen a lo que necesitamos y que su precio-calidad nos satisfaga.

Por último, los materiales necesarios para el packaging como papeles y cartones, entre otros, serán de fácil acceso en el contacto con sus proveedores ya que estas empresas predominan en Argentina debido a su consumo masivo.

Actualmente, el país tiene aproximadamente 73 fábricas papeleras entre grandes, medianas y chicas. En un 61% de la producción de madera implantada se destina a Celulosa y Papel.[20]

Aunque sus costos no serán de los más predominantes para hacer nuestro producto terminado, obtendremos estos materiales de las empresas papeleras que nos acerquen la mejor oferta.

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

En cuanto a los proveedores de tecnologías, no tendremos muchos inconvenientes. Esto es debido a que la utilización de plásticos PET está en aumento, por lo que las máquinas necesarias para el proceso de inyección y soplado se podrán abastecer con diferentes opciones de proveedores alrededor del mundo.[21]

Utilizaremos maquinaria importada ya que hay más variedad en su tecnología y calidad que más se adecúe con nuestros requisitos. No tendremos muchas opciones hablando de empresas nacionales que nos provean estos tipos de maquinaria, esto es debido a su baja fabricación y variedad en nuestro país.

Una muestra sobre los proveedores de máquinas para el moldeo de plásticos por inyección y soplado nos indica que sólo 1 máquina de 92 es nacional.[22]

Entonces, nuestra elección sobre este tipo de maquinaria se inclinará por las importadas que sin duda alguna nos generaran mayor seguridad por la experiencia de estos en su fabricación y distribución. Elegiremos aquellos proveedores que cumplan con nuestro objetivo de alcanzar el precio y calidad deseado.

En cuanto a la maquina para el procesado industrial de convertir las frutas en jugo y este luego transformarlo en gaseosa, nos será más fácil trabajar con proveedores extranjeros ya que este tipo de máquinas industriales son muy utilizadas y fabricadas más que nada en el mercado internacional con disponibilidad tanto en diferentes tamaños como capacidades.[23] En el panorama nacional resulta muy complicado de encontrar y negociar con proveedores argentinos debido a su escasa fabricación de este tipo de maquinaria.

Al igual que la maquinaria necesaria para la fabricación de las botellas, decidiremos optar por trabajar con proveedores extranjeros que nos generen una mayor confianza debido a su experiencia en este negocio industrial.

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales)

Tendremos proveedores de servicios logísticos tanto para la entrega de materia prima en su entrada a la planta como para la salida del producto terminado hacia el cliente.

No habrá un proveedor específico debido a que en Argentina este rubro está manejado por muchas empresas de distribución distintas y en estas es común que a veces se complementen con el servicio de un solo cliente por la cantidad de demanda excesiva.

También contaremos con los servicios básicos fijados por el estado, agua, gas y luz. Estos servicios, nos lo abastecerá el Estado argentino, el cual los maneja, con las tarifas que ellos establezcan.

Análisis de Productos Sustitutos

Jugos naturales

Bebidas isotónicas

Jugos de frutas

Jugos deshidratados

Distintos formatos de envase (latas, botellas de vidrio)

Purificadores de agua

Análisis de Productos Complementarios

No encontramos un producto que pueda considerarse complementario al consumo del bien de nuestro proyecto.

Análisis de Entrantes Potenciales

-Barreras de entrada: teniendo en cuenta que nuestro proyecto trata sobre una planta de gaseosas y agua mineralizada, muy integrada desde el grumo de PET al pack terminado, los entrantes potenciales son bastante altos ya que se precisa una inversión inicial muy considerable para poder adquirir toda la maquinaria y herramental necesario sumado al alquiler del galpón a utilizar.

-Barreras de salida: en cuanto a estas barreras son más bajas ya que hay varias pymes que producen plástico, por lo tanto no será tan difícil encontrar compradores para estas máquinas.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

Definición de producto

- Producto básico: la necesidad básica que cubren nuestras gaseosas y agua mineralizada es saciar la sed de los consumidores.

- Producto real: sabor, gaseosa con verdadero jugo de frutas, calidad, marca, empaque. Opción azucarada o sin azúcar.

- Producto aumentado: garantía de calidad y buen sabor. Sistema de gestión ambiental y de la calidad certificados por normas ISO 14001 y 9001. Número de contacto para servicio al consumidor.

Atributos

| Atributos | Agua | Gaseosas |

|---|---|---|

| Capacidad (ml) | 4000 o 2000 | 2000 o 600 |

| Gasificadas | Con y sin gas | Si |

| Sabores | Mineral | Lima-Limón, Pomelo |

| Azucaradas | No | Con y sin azúcar |

Definición de marca

El nombre de la marca que nos identificará en el mercado, será “Juicy”. Con este nombre queremos representar la frescura de nuestras gaseosas y aguas, y distinguirnos de los competidores por nuestro sabor.

Etiquetas

En las etiquetas de las botellas, estará presente el logo de la marca, y se incluirán imágenes de las frutas dependiendo del sabor, además de que las etiquetas serán de distintos colores, acompañando el color de la fruta o sabor. Esto es para poder llamar la atención de los consumidores.

Plaza

El producto se comercializará de tres formas:

- Venta al por mayor supermercados o tiendas multiproducto.

- Venta directa a través de página web oficial.

- Venta a través de ecommerce (Mercado Libre).

Entonces podemos decir que es un canal de un tercer nivel, ya que contamos con un intermediario que realiza la distribución (servicio de transporte), y lo lleva a los distintos puntos, mayoristas y minoristas.

Promoción

Nuestra propuesta de ventas, irá dirigida al mercado meta, todos los individuos que residen en el territorio Argentino, debido a que en su totalidad deben satisfacer la necesidad de ingerir líquidos y saciar la sed.

Al ser un producto ya conocido y muy utilizado por la población, no es conveniente implementar una publicidad informativa, y es por eso que optamos por una publicidad comparativa en la etapa de introducción al mercado. Así podríamos mostrar las características de sabor y calidad único que tiene nuestro producto, y que a su vez lo destacan de los demás.

Además queremos hacer foco en que el consumidor vea nuestro producto y quiera consumirlo, ya que para el mismo representa frescura y buen sabor.

Los medios publicitarios que vamos a utilizar son: redes sociales, carteles y Marketplace.

En cuanto a redes sociales, como pueden ser Facebook o Instagram, utilizamos la publicidad para que las personas a través de las mismas al verlas, se dirijan a nuestra página web, donde podrán ver el catálogo de precios y sabores.

Luego, en Marketplace, (por ejemplo de Mercado Libre - plataforma en la que es posible que ofrecemos nuestro producto) se pueden crear publicidades y así es como a las personas les figuraba el producto en las primeras visualizaciones cuando ingresen a la misma.

Por último con los carteles, nos referimos a ponerlos en los supermercados o en las calles, para que las personas los vean y deseen adquirir el producto.

Precio

Dado que el precio es uno de los determinantes a la hora de la elección de compra de los consumidores, haremos una investigación para conseguir establecer un precio óptimo para garantizar la introducción de nuestro producto en el mercado.

Como la empresa busca insertarse en el mercado, primeramente elegiremos un precio que nos asegure la supervivencia de la compañía.

Además la fijación de precios debe transmitir el valor, los diversos sabores, diseños y la calidad que adquieren los clientes al momento de la compra en Juicy.

- Factores internos: El precio de las gaseosas y aguas de Juicy no serán muy elevados ya que, como expresamos queremos destacarnos por tener precios accesibles. Tendrá un precio justo donde los sabores y la calidad del producto serán importantes a la hora ser elegidos por los consumidores.

- Factores externos: Uno de los aspectos a tener en cuenta es el precio de la competencia. Tomaremos como referencia el precio de mercado para las gaseosas de Cola-cola, una de las marcas más elegidas, y también de Manaos, debido a que como es de industria nacional podemos comparar precios. Luego para aguas con y sin gas, tomaremos de referencia las marcas Ivess, Manaos y Villavicencio.

| Gaseosa | 2litros | 600ml |

|---|---|---|

| Coca-cola | $190 | $75 |

| Manaos | $90 | $40 |

| Aguas sin gas | 4litros | 2litros |

|---|---|---|

| Villavicencio | $160 | $70 |

| Manaos | $105 | $35 |

| Agua con gas | 2litros |

|---|---|

| Ivess | $130 |

| Manaos | $70 |

A partir del análisis realizado, definimos que los precios serán:

Gaseosas

- 2 litros: $120

- 600 ml: $55

Aguas sin gas

- 4 litros: $125

- 2 litros: $50

Aguas con gas

- 2 litros: $100

El objetivo es tener un precio que sea intermedio al que se encuentra en el mercado. De esta forma, se tiene en cuenta la calidad y a su vez es accesible.

Perfil del cliente (elección del mercado objetivo)

El perfil del consumidor al que apunta nuestra marca es aquel que busque un precio accesible por sobre el resto de los productos, pero que a su vez le dé importancia a la calidad y al sabor.

Detalle del perfil:

- Percepción del consumidor: Preferencia por la calidad percibida.

- Motivación: el consumidor busca sentirse satisfecho con la adquisición del producto enfocándose en lo llamativo del producto (etiqueta, colores, diseño), y a su vez que al probarlo el sabor sea el esperado o mejor.

Plan de Ventas

Como sabemos que en Argentina el consumo anual per cápita es de 131 litros de gaseosas, consideramos que hay una nueva tendencia al consumo de nuevas marcas (cada 16 días compran las segundas marcas y cada 10 días de las líderes). Ahora bien, la población total según el ultimo censo es de 44.000.000 de personales, pero solo es 47,74% consume agua embotellada, por lo tanto nos da un total de mercado de 21.006.857 personas, del cual vamos a abarcar un 4% del mismo, que serian 840.274 personas. Lo mismo sucede con las gaseosas, en este caso el 73,17% de las personas las consumen, lo que nos da un mercado meta (4%) de 1.287.817 personas.

Teniendo en cuenta estas consideraciones, en el primer año apuntaremos a ocupar el 15% del consumo anual por persona, esto seria 20 litros por persona. Por otro lado, en cuanto al agua mineral embotellada, sabemos que el consumo anual per cápita es de 114 litros por lo que en este mercado apuntaremos a ocupar el 20% del mismo, siendo un total de 23 litros por persona al año. Determinamos que el consumo del agua embotellada se va a dar mayoritariamente en botellas de 2L y es por eso que centraremos nuestra producción a este tipo de envase.

| Consumo últimos 7 días | EDAD | Promedio | ||||||

|---|---|---|---|---|---|---|---|---|

| Producto | 12-19 | 20-24 | 25-34 | 35-44 | 45-54 | 55-64 | 65-75 | |

| Agua mineral | 45.3% | 47.6% | 52.6% | 49.3% | 47.1% | 49.7% | 42.6% | 47.74% |

| Gaseosa | 85.1% | 83.7% | 81.5% | 74.5% | 71.0% | 61.9% | 54.5% | 73.17% |

| Agua Mineralizada | |

|---|---|

| Porcentaje de la población que toma agua embotellada | 47,74% |

| Población | 44.000.000 |

| Personas que toman agua embotellada | 21.006.857 |

| Mercado Meta (4%) | 840.274 |

| Consumo anual per capita | 23 |

| Cantidad de Litros en total | 19.326.309 |

| Botellas de 2L | 65,00% |

| Botellas de 4L | 35,00% |

| Cantidad de Botellas 2L anuales | 6.281.050 |

| Cantidad de Botellas 4L anuales | 1.691.052 |

| Precio unitario en 2L ($/U) | $50 |

| Precio unitario en 4L ($/U) | $125 |

| Ingresos | $525.434.014 |

| Gaseosa | |

|---|---|

| Porcentaje de la población que toma agua embotellada | 73,17% |

| Población | 44.000.000 |

| Personas que toman gaseosa | 32.195.429 |

| Mercado Meta (4%) | 1.287.817 |

| Consumo anual per capita | 20 |

| Cantidad de Litros en total | 25.756.343 |

| Botellas de 600cc | 70,00% |

| Botellas de 2L | 30,00% |

| Cantidad en 600cc anuales | 30.049.067 |

| Cantidad de Botellas 2L anuales | 3.863.451 |

| Precio unitario en 600cc ($/U) | $55 |

| Precio unitario en 2L ($/U) | $120 |

| Ingresos | $2.116.312.838 |

Conformado así el plan de ventas, en el primer año proyectamos una reducción del 15% en la cantidad de todos los productos por la puesta en marcha y ya si en los demás año que se regularice a lo planificado.

| Plan de ventas | ||||

|---|---|---|---|---|

| Año | 1 | 2 | 3 | 4 |

| Agua Mineralizada 2L | 5.338.892,74 | 6.281.050 | 6.281.050 | 6.281.050 |

| Agua Mineralizada 4L | 1.437.394,2 | 1.691.052 | 1.691.052 | 1.691.052 |

| Gaseosa 600cc | 25.541.707 | 30.049.067 | 30.049.067 | 30.049.067 |

| Gaseosa 2L | 3.283.933,71 | 3.863.451 | 3.863.451 | 3.863.451 |

| Ingresos Totales | $2.245.484.825 | $2.641.746.852 | $2.641.746.852 | $2.641.746.852 |

Bibliografía

- http://servicios.infoleg.gob.ar/infolegInternet/anexos/40000-44999/40167/norma.htm

- http://www.sanmartin.gov.ar/uploads/1431456939-OPDS-Ley-Pcial.5965-Efluentes-Gaseosos.pdf

- https://www.argentina.gob.ar/normativa/nacional/ley-18284-21841/texto

- http://www.anmat.gov.ar/formularios/alimentos/mision_y_funciones.asp

- https://www.todoenunclick.com/consumo-de-bebidas-quienes-toman-que-en-argentina/

- ↑ http://estudiodelamo.com/cotizacion-historica-dolar-peso-argentina/

- ↑ https://www.dw.com/es/argentina-cerr%C3%B3-2020-con-una-inflaci%C3%B3n-de-36/a-56229478

- ↑ https://www.dw.com/es/sigue-el-%C3%A9xodo-coca-cola-traslada-oficinas-de-argentina-a-brasil/a-55112361

- ↑ https://www.bbc.com/mundo/noticias-55564149

- ↑ https://www.cronista.com/apertura-negocio/columnistas-apertura/Consumo-en-cuarentena-cuales-son-los-habitos-y-marcas-ganadoras-20200427-0004.html

- ↑ https://www.google.com/search?q=coca+cola+argentina+fabrica&biw=958&bih=927&sxsrf=ALeKk02RVUmQvLG423LpZhzY8PB2TJ-xiQ%3A1621712104037&ei=6FypYLjeAYHZ1sQPq_ab8Ag&oq=coca+cola+argentina+fabrica&gs_lcp=Cgdnd3Mtd2l6EAMyBggAEBYQHjoHCAAQRxCwAzoCCAA6CAgAEMcBEK8BOgQIABBDULQEWNEQYOoRaABwA3gAgAHDAYgBjweSAQM3LjKYAQCgAQGqAQdnd3Mtd2l6yAEIwAEB&sclient=gws-wiz&ved=0ahUKEwi48o2vhN7wAhWBrJUCHSv7Bo4Q4dUDCA4&uact=5

- ↑ http://www.pepsicoargentina.com/company/pepsico-argentina

- ↑ https://es.wikipedia.org/wiki/Manaos_(bebida)

- ↑ https://curiosfera-historia.com/inventor-gaseosa-historia-origen/

- ↑ https://curiosfera-historia.com/historia-de-las-bebidas-gaseosas/

- ↑ http://www.lanacion.com.ar/sociedad/argentina-lidera-el-consumo-mundial-de-gaseosas-nid1570996/

- ↑ https://www.lanacion.com.ar/economia/el-agua-en-botella-tiene-sus-fanaticos-nid2096662/

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/12/Bebidas.PDF

- ↑ https://inversorlatam.com/manaos-la-pesadilla-de-coca-cola/#:~:text=Tampoco%20Coca%2DCola%20y%20Pepsi,del%2025%25%20de%20las%20ventas.

- ↑ https://inversorlatam.com/manaos-la-pesadilla-de-coca-cola/#:~:text=Tampoco%20Coca%2DCola%20y%20Pepsi,del%2025%25%20de%20las%20ventas.

- ↑ https://inversorlatam.com/manaos-la-pesadilla-de-coca-cola/#:~:text=Tampoco%20Coca%2DCola%20y%20Pepsi,del%2025%25%20de%20las%20ventas.

- ↑ https://listado.mercadolibre.com.ar/bebidas-gaseosas/gaseosa-manaos-por-mayor-botella-chica_OrderId_PRICE

- ↑ https://surdelsur.com/es/agricultura-argentina/#provincias

- ↑ https://www.ficargentina.org/wp-content/uploads/2018/03/1812_CadenaValor.pdf

- ↑ https://www.argentinaforestal.com/2018/08/15/la-industria-de-celulosa-y-papel-buscara-ocupar-un-rol-clave-en-el-plan-nacional-forestar-2030/

- ↑ https://www.bmimachines.com/paso-a-paso-como-se-fabrica-una-botella-de-pet/

- ↑ https://www.plastico.com/guia-de-proveedores/Maquinas-para-moldeo-por-inyeccion-soplado+3830300

- ↑ https://spanish.alibaba.com/g/machine-for-natural-juices.html