2016/EjemploTP/DimensionamientoComercial

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macroeconómica

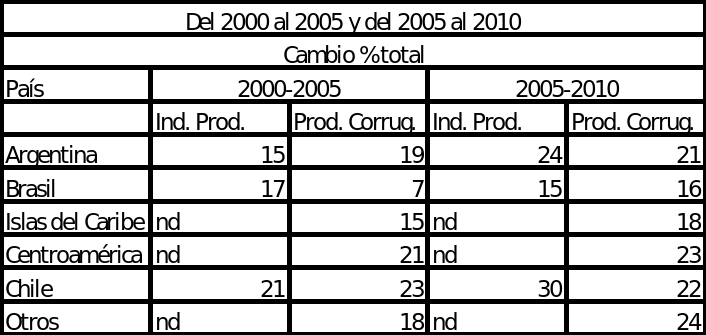

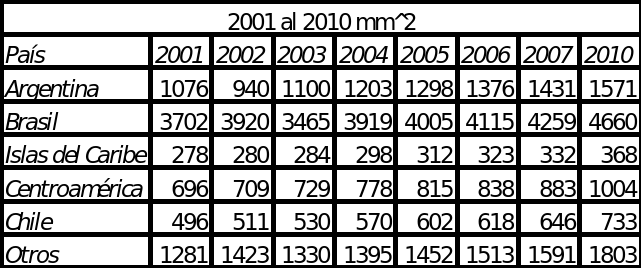

La industria del envase y el embalaje es un excelente indicador de la economía, considerando que aumenta su producción y desarrolla nuevas tecnologías o diseños cuando el consumo se incrementa, pero también sufre los momentos de contracción o la inflación con gran rapidez. Hoy en día se puede observar una mayor demanda en el sector pero con una suba de costos de producción que afecta la rentabilidad de las empresas. Se pueden realizar comparaciones entre la producción industrial y la producción de corrugado, las cuales presentan que en Centro y Suramérica en conjunto aumentó 13% entre el 2000 y el 2005 en comparación con 17% de aumento en la producción industrial. Sólo se cuenta con cifras confiables de producción industrial en Argentina, Brasil y Chile. Entre el 2000 y el 2005, la producción de corrugado aumentó sólo un poco más que la producción industrial en Argentina y Chile, pero el crecimiento en la producción de corrugado fue mucho más lento en Brasil.

Entre el 2005 y el 2010, se produjo un crecimiento más acelerado en la producción de corrugado en Brasil a pesar del crecimiento un tanto más lento de la producción industrial.

En el caso de Argentina, el incremento de la producción de corrugado fue ligeramente superior que el aumento de la producción industrial entre el 2000 y el 2005, pero fue un poco más lento entre el 2005 y el 2010.

En el período del 2002 y el 2005, las tasas de crecimiento en dos series fueron bastante similares: En este caso, el mercado interno es el principal impulsor de crecimiento de la producción de corrugado.

El consumo de alimentos y bebidas empacadas crece a paso firme pero no tan rápido como en muchas de las áreas que están contribuyendo con un fuerte crecimiento de la producción industrial como lo son la industria automotriz, la construcción y la infraestructura de comunicaciones que no usan corrugado.

El turismo es otro sector que está realizando importantes contribuciones en el crecimiento del PIB en este momento pero que no ejerce influencia directa en el mercado de cartón corrugado. Por su parte, en Brasil, pese al aumento relativamente alto en la producción industrial entre el 2000 y el2007, el aumento total de la producción de corrugado ha sido mucho menor. En el 2001, la producción de corrugado presentó un ligero descenso mientras que la producción industrial aumentó un poco. En el 2003, se enfrentó una baja masiva en la producción de corrugado pero la producción industrial se mantuvo invariable.

Si bien no se cuenta con cifras confiables de la producción industrial en los países centroamericanos, las cajas para banana constituyen casi el 50% de la producción de corrugado y las cajas para exportación de fruta aportan de un 10 a un 15%. Mientras que el crecimiento en la producción de corrugado entre el 2000 y el 2005 fue el más rápido de la región, el crecimiento se desaceleró marginalmente entre el 2005 y el 2010; pero se aceleró el crecimiento en la producción de corrugado en todos los otros mercados.

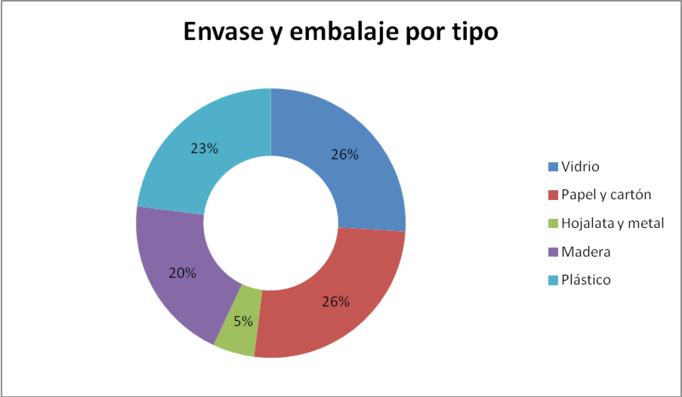

Debemos considerar que los envases y embalajes pueden ser de distintos materiales, según datos obtenidos de IAE los frascos o botellas de vidrio y las envolturas de papel/cartón lideran el sector con un 26% de participación cada uno, seguidos de cerca por los envases plásticos (flexibles y rígidos) con un 23%. Más atrás se ubican los contenedores de madera (20%) y los de hojalata y metal con una porción de sólo el 5%.

En Argentina, a partir del 2009 se produjo un incremento en los consumos de envases, de todo tipo, flexibles, rígidos, tapas. Esto se debe a una reactivación de la economía.

Según informes del INDEC, la actividad del papel y cartón, durante el 2012, registró un crecimiento del 4,6% contra abril de 2011.[1]

La industria de envases y embalajes mueve unos US$ 4.500 millones anuales (1,5% del PBI), entre insumos, maquinarias y equipos y fabricación de envases.[2]

Historicamente, los embalajes de cartón corrugado revolucionaron el mercado de los envases, ya que su gran innovación era la resistencia y la rigidez en relación al peso del embalaje. Actualmente, esta industria está en constante crecimiento ya sea por sus nuevos campos de aplicación como por los avances tecnológicos para su producción.

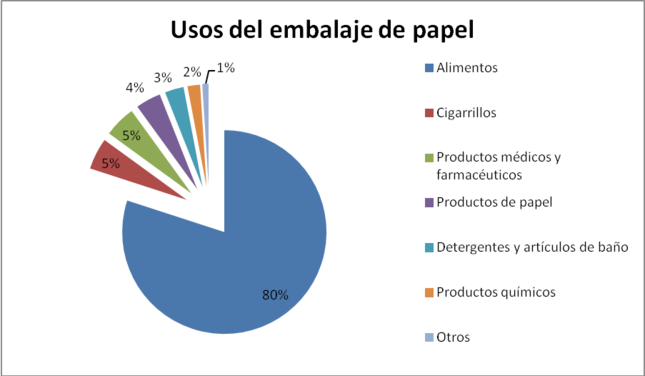

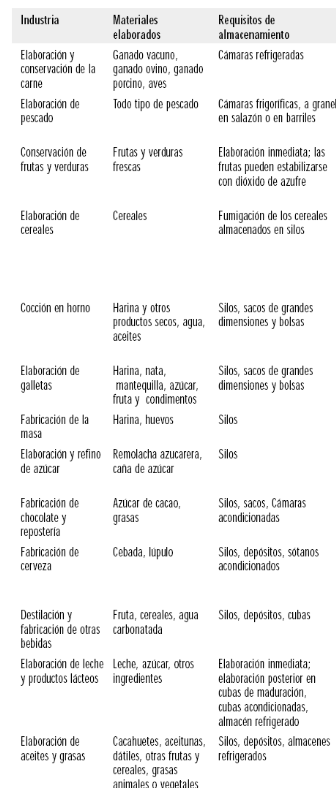

Las industrias más demandantes de los papeles de embalaje en el mundo en general:

- 80% Alimentos.

- 5% Cigarros.

- 5% Productos médicos y farmacéuticos.

- 4% Productos de papel (servilletas).

- 3% Detergentes y artículos de baño.

- 2% Productos químicos y para el campo.

- 1% Otros.[3]

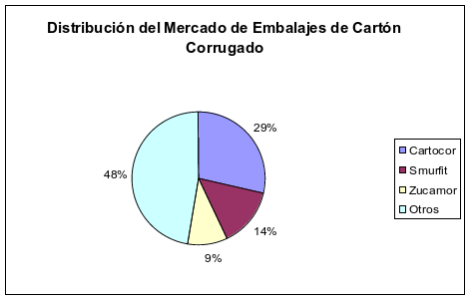

El mercado de cartón corrugado en la Argentina está liderado por tres grandes empresas: Cartocor, Smurfit y Zucamor. Entre ellas se reparte el 50% de las ventas, mientras que el otro 50% está en manos de pequeñas y medianas empresas. El mercado en su totalidad está conformado por 175 grandes, pequeñas y medianas empresas. Cartocor, forma parte del grupo Arcor, actualmente es el principal productor de cartón corrugado de la Argentina, pero nació para satisfacer la necesidad de proveer de embalajes a los productos de la firma. Hoy día se destaca con una participación del 30% en el mercado. Cuenta con cuatro plantas, que en conjunto producen un total de 250.000 toneladas anuales. De sus fábricas, tres se especializan en la producción de envases de cartón corrugado y cajas (están ubicadas en Paraná, Arroyito y Luján), mientras que la restante, que también se levanta en Arroyito, está volcada a la fabricación de papel, que es la materia prima básica para la elaboración del cartón corrugado.

Del total de su producción, el 10% se destina a abastecer las necesidades del grupo Arcor y el resto se destina a los mercados de alimentos, bebidas y electrodomésticos. La empresa exporta cerca del 90% de los envases que produce en sus plantas, ya sea en forma directa o indirectamente, es decir, mediante ventas al exterior que realizan sus clientes.[4] Smurfit forma parte del Smurfit Kappa Group, un grupo internacional que lidera el mercado de los embalajes corrugados, con sedes en Europa y Latinoamérica. Sus ventas en el 2011 fueron de €7.4 billones, y tiene cerca de 38000 empleados alrededor del mundo. Opera en 30 países (21 en Europa y 9 en Lationamérica). Es el líder Europeo en cartón corrugado y cartón compacto, y tiene una posición clave en otros segmentos del mercado del papel y el embalaje incluyendo cartón gráfico y bolsas de papel. Es uno de los líderes del mercado en Lationamerica, ocupando el segundo puesto en cartón corrugado. Sus oficinas centrales están en Dublín con sedes regionales en París (Europa) y Miami (América Latina). Actualmente Smurfit Argentina S.A. cuentan con cuatro plantas están ubicadas estratégicamente en Sunchales, provincia de Santa Fé, Coronel Suárez en la provincia de Buenos Aires, en Godoy Cruz, provincia de Mendoza y Bernal en el Gran Buenos Aires. Si sede central se encuentra en San Isidro, Buenos Aires.[5] Zucamor, cuenta con tres plantas industriales que ocupan a más de 500 personas. La capacidad de producción es superior a los 150 millones de metros cuadrados de cartón corrugado por año. La empresa es altamente integrada ya que la mayor parte de las 70.000 toneladas anuales de papel que produce se destina a su propia elaboración de envases. Los papeles son fabricados en gran medida sobre la base de fibras recicladas. La estructura industrial de Zucamor está organizada en dos áreas principales:

- Planta de fabricación de papel

- Plantas de manufactura de cartón corrugado y envases[6]

El sector industrial de las cajas de cartón corrugado se encarga básicamente de proporcionar un adecuado embalaje o envase para el transporte de productos de diversos tipos, formas y colores. Partiendo de una materia prima básica como es el papel o cartón producidos en las correspondientes papeleras y un simple proceso de fabricación se logra el cartón corrugado que con los cortes y doblajes justos se transforma en una caja de cartón corrugado. Esta caja, normalmente con algunas impresiones a color que se suelen hacer en otra máquina paralela a la corrugadora, se inserta en muchísimos mercados alrededor del mundo, más precisamente en el medio de una cadena productiva ya sea para transportar materia prima, semielaborados o productos terminados hacia otros eslabones de la misma. Lo más común es encontrarla para transportar el producto terminado hacia el lugar de comercialización que corresponda.

Esta necesidad de tener un envase para poder transportar productos y al mismo tiempo protegerlos e identificarlos no es nueva y se remonta muchos siglos atrás. Podemos encontrar una primera evidencia 8000 años antes de nuestra era, las vasijas de arcilla. La caja de cartón apareció por primera vez en el SXV en China y se ofrecía para diferentes propósitos. Sin embargo, la primera caja de cartón comercial no se utilizó hasta 1856 cuando dos ingleses, Healey y Allen, obtienen la patente para el primer uso conocido del corrugado. El papel era alimentado directamente en una máquina simple hecha de dos rollos de flauta. El resultado era una flauta de papel usada como revestimiento de sombreros. Luego 20 de diciembre de 1871 Albert Jones de Nueva York presentó la patente de la primera caja de cartón corrugado. No obstante, su sólo tenía una línea de un solo lado de la caja con los pliegues unidos con él. Las primeras cajas de cartón no eran muy resistentes y se deterioraban durante el transporte y almacenaje. Esta desventaja fue eliminada pocos años después por Oliver Long quien empezó a fabricar un cartón diferente, introdujo una hoja de cara estabilizante (simple cara) que ayudaba a fortalecer la hoja de ondulado (conocida posteriormente como médium) y poco después una hoja como segunda cara. Y así, con la patente de Long en Estados Unidos Nº 150.588 del 5 de mayo de 1874 fue inventado el cartón ondulado.

Las numerosas patentes que se presentaron sobre este nuevo producto fueron adquiridas por tres fabricantes: por una parte, Robert H. Thompson y Henry D. Norris quienes unieron fuerzas y formaron la compañía Thompson & Norris y, por otra, Robert Gair que fundó la compañía Robert Gair Co. Estas dos empresas que operaban en las áreas de Nueva York y Boston disfrutaron de un sustancial monopolio durante al menos dos décadas gracias a su control de las patentes.

Robert Gair, que es considerado el padre del cartón plegado, fue uno de los pioneros de la industria del cartón corrugado. Consiguió el reconocimiento gracias al desarrollo del estilo de una caja estándar con hendidos y pegado de la solapa, llamada “caja americana”, muy similar al sistema actual de fabricación de cajas de cartón. En 1879, una preparación errónea realizada por uno de sus empleados que estaba imprimiendo bolsas de semillas le condujo al descubrimiento del proceso de corte y hendido. Él se dio cuenta de que la regleta de impresión podía ser reemplazada por otra especial de cuchillas y reglas que podía ser usada para cortar y hender simultáneamente. Este error representó una mejora definitiva respecto al método anterior que troquelaba las planchas para hacer luego los hendidos en otra máquina.

Por otro lado, en 1871, su principal competidora Thompson and Norris Co. creaba la primer maquinaria mecánicamente manejada para fabricar simple faz e introducía el corrugado en Europa.

Ya para 1895 aparecía la primer corrugadora que revolucionaría el mercado y permitiría la producción a una escala más masiva. Para esos años se empezó a sustituir todos los envases de madera por cajas de cartón corrugado y estas consiguieron asentarse en la industria hasta hoy en día como el principal envase utilizado mostrando muchísimas mejoras conseguidas a lo largo de los años, como resistencia al agua (no para la caja tradicional) o la posibilidad de transportar comida caliente (como las típicas cajas de pizza) pero siempre manteniendo su esencia, un transporte sencillo de bajo costo y biodegradable.

Identificación del negocio

Definición del negocio

Nos dedicaremos a la fabricación de cajas de cartón corrugado utilizadas para la industria del embalaje. La materia prima del cartón corrugado es el papel kraft o semikraft. El kraft está hecho únicamente de celulosa nueva, mientras que el semikraft es una mezcla de celulosa y desperdicios de papel. El producto consiste en una capa de papel acanalado entre dos capas de papel planas, lo que da como resultado la construcción de un producto más grueso, durable y resistente.

Barreras de entrada y salida

Las barreras de entrada son altas, esto se debe a los costos de las maquinarias y a los largos plazos de pagos que son aproximadamente de dos a tres meses.

- Costo impresora chica: 130000 USD.

- Costo corrugadota: 700000 - 1000000 USD

Las barreras de salida también son altas por el mismo motivo de los plazos de pago.

Oportunidades y amenazas

Oportunidades:

Actual auge económico, por lo que las empresas necesitan ser abastecidas de productos para embalar. Dedicando la mayor atención al rubro alimenticio, al ser bienes de necesidad básica, la demanda puede fluctuar pero no agotarse. Eventual convenio con alguna de las grandes empresas para que nos provean la materia prima.

Amenazas:

Empresa nueva en el mercado, sin experiencia. Competir con empresas multinacionales que fabrican la materia prima para su propio abastecimiento, por lo tanto su costo de producción es significativamente menor.

Factores claves para el éxito

El costo de la materia prima es muy elevado. Por eso, lo primordial es reducir al máximo los desperdicios y producir y vender la mayor cantidad que se pueda porque el producto tiene un bajo margen de ganancia. La planeación es una pieza clave de la imagen ante el cliente, de tal forma que la planta que tenga solucionado este problema adquirirá sólidas posiciones de liderazgo, ya que el proveedor de cajas de cartón se está convirtiendo en un aliado estratégico. Garantizar la seriedad del servicio es un factor diferenciador que se traduce en una clara ventaja competitiva. Reaccionar de forma ágil a las exigencias de los clientes es una de las bases del negocio de fabricación de empaques de cartón ondulado reduciendo todos los costes asociados a cambios (mejor secuenciación de calidades y anchos en corrugadora; tintas, troqueles y clichés en impresoras-troqueladoras), a mermas (menor trim, ancho de máquina), tiempos de espera entre máquinas, y aumentando el rendimiento de la maquinaria, incrementando el flujo de fabricación y mejorando la coordinación entre departamentos. La piedra angular reside en asegurar el cumplimiento de la fecha de entrega de los pedidos. Por ello, las mejores soluciones se basan en el principio de la producción just-intime. A partir de la aceptación de la fecha de entrega, el sistema realiza las acciones adecuadas (distintas según el estado del pedido) para asegurar su cumplimiento, siendo capaces de trabajar con plazos de fabricación y entrega a niveles tan precisos como: fecha/hora/minuto. Con ello se minimiza el impacto de los pedidos llegados a última hora, así como de las modificaciones a los pedidos ya existentes.[7]

Definición inicial del Producto[8][9][10][11]

Producto

El principal producto sobre el que se basará el proyecto serán las denominadas CAJAS DE CARTÓN CORRUGADO, de las cuales tendremos distintos tipos de variantes según las características requeridas para los distintos usos que se le vaya a dar.

Descripción

El cartón corrugado es uno de los materiales más usados para envase y embalaje debido a sus diversas ventajas como la protección de su contenido durante su transporte y almacenamiento, identificación e imagen, economía, así como también su naturaleza reciclable y reciclada. Es un producto apropiado para embalaje, debido a su bajo peso y gran flexibilidad. Sin embargo una de sus desventajas fundamentales es la baja resistencia a los golpes y presión, respecto de otros materiales, tales como la madera o el metal, aunque pese a esta condición su uso es de los más versátiles.

Las medidas dependerán de las dimensiones de los envases a contener y a la cantidad. Por este motivo, nuestro producto no es estándar sino que cumplirá los requisitos particulares de cada cliente. Las necesidades particulares de cada envase determinarán el tipo de flute a emplean en la lámina de cartón corrugado. Los distintos tipos de flute se diferencian principalmente por el espesor del flute. Sin embargo, esta diferencia le confiere a cada uno propiedades particulares que se reflejan en los distintos usos y funciones. Como los productos diferirán según las especificaciones solicitadas por los clientes, las medidas de las cajas varían. Las mismas serán seteadas en las máquinas cortadoras así que no diferirá el proceso productivo. A modo de ejemplo a lo largo del análisis del proyecto, haremos uso de una caja genérica.

Desperdicios

Como es de esperar, se tendrán subproductos durante el procesado del papel y la conformación de adhesivo para pegar las tapas. Dependerá de la manera en que se logren reducir los mismos para bajar los costos y lograr competitividad, ya que la materia prima representa un costo alto. A grandes rasgos tendremos los siguientes desperdicios, los cuales son todos reutilizables, así que dependerá de las instalaciones de la planta si los mismos serán o no reciclados: Agua de limpieza de corrugadota Agua de impresora Agua de rechazo de caldera: Antes de entrar a la caldera, el agua debe estar libre de sarro y durezas. Lo que se rechaza sería agua potable. Papel y cartón luego que salen de la troqueladora, cortadora, plegado, etc.

Subproductos

Como ya se mencionó anteriormente, el cartón y los papeles excedentes del proceso productivo se pueden volver a reincorporar casi en su totalidad. Pero en el caso de que la planta no esté en condiciones de realizarle los tratamientos necesarios, estos podrán ser vendidos a una planta de reciclado. Queda pendiente analizar luego que es lo más conveniente, si invertir en reciclaje o si revender el scrap. Calidad No es un producto de consumo masivo, sino que es un bien que se comercializa a otras industrias, es decir que no es de consumo final, se trata de un bien intermedio.

Debido a esto y sumado a que el producto no tiene contacto con el consumidor final, ya que no son usados como “packaging”, podemos decir que en este rubro la marca no tiene una importancia relevante. Ya que la marca no es influyente, lo que diferencia a las distintas fábricas son las distintas calidades y las certificaciones de las materias con las que serán conformadas. Esto impactará directamente en las propiedades mecánicas de las cajas, y por lo que se juzga mayoritariamente es por estos parámetros. Las variables más comunes de medición del cartón son el reventamiento y la compresión, pero existen varios más, todos ellos se determinan mediante sus ensayos correspondientes.

Proveedores

Podemos tipificar a los principales en los siguientes rubros:

- Papeleras

- Almidoneras

- Tintas

- Químicas (para la caldera, para preparar el adhesivo).

- Mantenimiento

- Maquinarias

- Repuestos de maquinarias

Compradores

En cuanto a los compradores según al mercado que se apunta como PyME en esta industria podríamos definirlos en que serían un: 80% industria alimenticia 20% otras industrias

Bienes Sustitutos

Como bienes sustitutos podemos encontrar a los bienes que cumplen la misma función de embalaje, y protección de productos. Entre ellos podemos mencionar a barriles, film protector, cajas de metal o plástico, cajones de madera, containers metálicos, bolsas, etc. Todos estos productos tienen sus beneficios, y contras con respecto a las cajas de cartón corrugado, así como sus diferencias técnicas y propiedades específicas. A pesar de que algunas pueden resultar mejores que el cartón en situaciones muy particulares, nos enfocaremos en el mercado en el cual el dominio de las cajas de cartón esta dado por sus sobresalientes beneficios frente al resto.

Bienes Complementarios

En cuanto a bienes complementarios, al ser productos intermedios no encontramos muchos complementos, ya que este es un complemento de lo que vendría a ser el producto final. Además de ser pocos, estos no afectan al producto en sí ya que su costo a nivel de producción industrial sería muy pequeño. Se pueden mencionar como ejemplos cinta de embalar utilizada para sellar las cajas, o film protector el cual tiene un uso similar, la tinta de la impresión de la caja, etc.

Análisis del mercado consumidor

Nuestro producto no es un bien de consumo masivo, sino que nuestros clientes serían las industrias. El fabricante o comercializador usa las cajas de cartón corrugado como protección, conservación, transportación y/o presentación de su producto. En la caja confluyen así elementos químicos, mecánicos, técnicos y estéticos a fin de conjugar necesidades físicas, reales y de marketing. Los distribuidores necesitan que las cajas sean acordes a los productos que distribuyen. No es lo mismo distribuir manzanas, que frutillas, ni lácteos que electrodomésticos. Por lo tanto, cajas, envases y embalajes deben articularse de forma armónica con los requerimientos logísticos de cada cadena productiva. En nuestro caso y debido al tipo de caja que fabricaremos, podemos decir que nuestro mercado consumidor serán las industrias de alimentos.

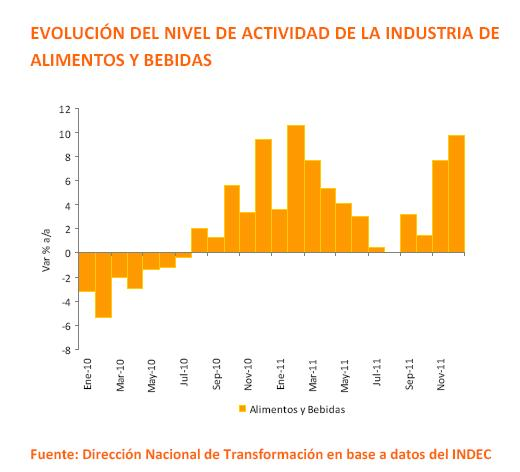

Según información relevada por el INDEC, el nivel de actividad de la industria de Alimentos y Bebidas acumuló un crecimiento del 9,7% anual durante 2011. De tal forma, según fuentes de estimación propia, el valor bruto de la producción de la industria de AyB en el año 2011 se encontraría próximo a los 182 mil millones de pesos, con una estimación del Valor Agregado (a precio de 1993) que habría superado los 19 mil millones de pesos, esto es el 4,6% del PBI nacional y el 25% de la Industria Manufacturera. En este marco, el sector utilizó en promedio un 75% del total de su capacidad instalada. Las exportaciones de la industria de alimentos y bebidas, por otro lado, alcanzaron los US$ FOB 26.408 millones con un alza del 23% respecto de 2010. Las cantidades exportadas registraron un alza del 4% anual y alcanzaron las 40.697 mil toneladas. Asimismo, el valor unitario promedio de exportación, que fue de US$ 648, experimentó un alza del 16% anual. Las exportaciones de la industria de Alimentos y Bebidas representaron el 95% del total de ventas al exterior de Manufacturas de Origen Agropecuario (MOA), mientras que las exportaciones de MOA representan el 34% del total de exportaciones. Las importaciones1 de alimentos y bebidas alcanzaron los US$ CIF 1.324 millones, incrementándose un 20% respecto de 2010. El valor de importación (US$ 2.078 promedio anual) resultó el principal impulso alcanzando un alza interanual del 16%, dado que las cantidades compradas (639 mil toneladas) experimentaron un alza del 4% anual. El superávit de balanza comercial del sector se incrementó un 24% anual, alcanzando US$ 25.224 millones. Durante el año, el ritmo de crecimiento promedio de las exportaciones superó en 5 puntos porcentuales al correspondiente a las importaciones. Las ventas de alimentos y bebidas en supermercados crecieron a una tasa interanual del 26%. A lo largo de 2011, el financiamiento destinado a la industria de Alimentos y Bebidas representó en promedio el 5,4% del total del crédito de la economía. Paralelamente, el total de la industria manufacturera recibió el 17% del total de financiaciones otorgadas a la economía, superando en un punto porcentual los valores registrados en promedio en el 2010 (16%). Según estimaciones llevadas a cabo por direcciones de estadística provinciales, el nivel de precios para el sector de Alimentos y Bebidas registró durante 2011 un ritmo de crecimiento promedio del 23% anual. Asimismo, a diciembre de 2011 acumuló un incremento del 19% anual.

Evolución del nivel de actividad

De acuerdo con estimaciones del INDEC2, durante 2011 el nivel de actividad de la industria Alimentos y Bebidas acumuló un crecimiento del 9,7% respecto de 2010, mientras que registró alzas promedio anuales del 4,8%, según estimaciones del INDEC. Puede observarse cómo el ritmo de crecimiento anual se aceleró respecto de la tendencia registrada a lo largo del 2010 (tasa promedio anual del 0,6%). Durante 2011, la industria de Alimentos y Bebidas empleó en promedio el 75,3% del total de su capacidad instalada. El porcentaje representa 1% menos que en 2010, aunque a diciembre de 2011 utilizaba el 85% del total de la capacidad instalada. En línea con la tendencia reciente, el ritmo de crecimiento del nivel de actividad en el sector de Alimentos y Bebidas superó en todo momento al correspondiente a la utilización de su capacidad instalada. Como se señaló, el nivel de actividad creció a una tasa anual del 5% mientras que el uso de la capacidad se redujo un 0,8% anual. El sector de AyB amplió su capacidad en un 9% durante 2011. Este porcentaje fue del 1,3% durante el mismo periodo en 2010. En cuanto al sector de AyB, este amplió su capacidad en un 9% durante 2011. Este porcentaje fue del 1,3% durante el mismo periodo en 2010.

Evolución de las exportaciones

Durante 2011 las exportaciones de la industria de Alimentos y Bebidas alcanzaron los US$ FOB 26.408 millones, lo que significó un alza del 23% respecto de 2010. En el agregado, las cantidades exportadas se redujeron un 4% respecto de 2010 y alcanzaron las 40.697 mil toneladas, mientras que el valor unitario promedio de exportación fue de US$ 648, registrando un alza interanual del 16%. Entre los sectores que se desempeñaron de forma positiva, se destaca el elaborador de productos de molinería que registró un alza en sus exportaciones del 65% anual. Los factores determinantes fueron tanto las cantidades como el precio promedio de exportación, con alzas del 31% y 23% respectivamente.

Asimismo, las ventas en el exterior de pastas y productos farináceos similares y de frutas, legumbres y hortalizas, registraron una tendencia marcadamente positiva, con porcentajes del 44% y 43% anual respectivamente. En línea con la tendencia reciente, los residuos de aceite de soja fueron el producto de mayor exportación durante 2011, representando el 37% del total exportado por la Industria de Alimentos y Bebidas. Les siguió el aceite de soja con una participación del 19% del total. En tercer lugar, se ubicaron las ventas de carne bovina con un porcentaje del 5% del total. El sector de la elaboración de azúcar, experimentó una merma del 45% anual en sus exportaciones a causa de una reducción del 62% en los volúmenes vendidos. El valor promedio de exportación creció un 51% anual.

Otro rubro que registró una disminución en sus ventas al exterior fue el de Bebidas Alcohólicas, que sufrió una caída del 11,5% anual. Al igual que en el caso anterior, el factor determinante de este desempeño fue el volumen exportado que se redujo un 40%, mientras que el valor unitario presentó un alza del 36% anual.

En cuanto al destino de las exportaciones de la industria de Alimentos y Bebidas en 2011, se destacan los Países Bajos con una participación del 7% en el total exportado por el sector, Brasil con un porcentaje del 6,5%, España con un 5%, Italia con un 4%, seguidos por Estados Unidos con una participación del 4% y Venezuela con un 3,5%. En conjunto, estos países representaron el 33,5% del total exportado por la industria de AyB durante 2011. Entre los principales productos vendidos a los Países Bajos durante 2011 se encontraron: residuos de aceite de soja (61% del total vendido), frutas conservadas (8%), carne bovina (7%), aceite girasol (6%) y jugos (5%). En cuanto a las ventas a Brasil, el principal producto fue la harina de trigo, que representó el 16% del total exportado a este país. Fue seguido por la malta (10%), las hortalizas conservadas (7,5%), la leche en polvo entera (7,5%) y el arroz (7%). Entre los principales envíos dirigidos hacia España durante 2011, se destacan los residuos de soja con un 48% del total, los crustáceos (27%) y el aceite de soja, con un 6% del total vendido a este país. Las ventas destinadas a la India fueron las que mayor dinamismo presentaron, incrementándose un 71% anual, seguidas por las ventas al Mercosur (+45% anual). Paralelamente, las exportaciones hacia China registraron una merma del 27% anual.

Evolución de la demanda

Una parte importante del desempeño de la demanda interna de alimentos y bebidas puede estimarse a través de las ventas en supermercados. Durante 2011, las ventas de alimentos y bebidas en supermercados crecieron a una tasa interanual del 26%. Fue el resultado de la evolución positiva de todos los rubros que abarca el sector. Las ventas de alimentos preparados y rotisería fueron las que mayor dinamismo experimentaron en el período, con un alza del 41% anual. Seguidas por las ventas tanto de productos de almacén (26% anual), como por las de lácteos (26,5% anual). Paralelamente, las ventas de panadería en supermercados crecieron un 26%. Fueron seguidas por las ventas de bebidas con un alza del 24% anual y por las ventas de carne con un aumento del 23% anual. Por último, las ventas de verduras y frutas en supermercados crecieron el 17% anual durante 2011.

Financiamiento sectorial

A lo largo de 2011, el financiamiento promedio destinado a la industria de Alimentos y Bebidas representó el 5,4% del total del crédito de la economía. Este porcentaje se incrementó levemente respecto de los valores registrados durante 2010, que en promedio fueron del 5,2%. El financiamiento destinado a la producción y procesamiento de carne, pescado, frutas, legumbres, hortalizas, aceites y grasas representó el 65% del total del crédito otorgado a la industria de Alimentos y Bebidas. Esta variable registró un alza de 3 puntos porcentuales respecto de 2010. Paralelamente, el 16% del crédito otorgado a la industria de Alimentos y Bebidas corresponde al sector de elaboración de bebidas, que se redujo en 4 puntos porcentuales respecto de los valores registrados en 2010. Asimismo, el 5% pertenece al financiamiento otorgado al sector elaborador de productos lácteos, que se mantuvo respecto de los valores observados durante 2010.

Por otro lado, la industria elaboradora de productos de molinería, almidones y productos derivados del almidón, junto a la encargada de la elaboración de productos reparados para animales recibió el 2% del total del crédito otorgado al agregado de Alimentos y Bebidas. Este presentó un alza de un punto porcentual respecto de 2010. El 69% del total de financiaciones otorgadas al sector de Alimentos y Bebidas durante 2011 se concretó en la Ciudad Autónoma de Buenos Aires, y el 5% en la provincia de Buenos Aires (2,6% se llevó a cabo en el conurbano bonaerense y 2,6% en el resto de la provincia).

Paralelamente, la provincia de Córdoba recibió el 5% del total del crédito destinado a la industria de Alimentos y Bebidas. La provincia de Santa Fe absorbió un 7,5% del total, y un 4% se otorgó en Mendoza.

Según lo expuesto se puede concluir que, dentro del mercado de alimentos, nuestros potenciales consumidores serían aquellas empresas cuyos productos se presentan envasados. Sin embargo, generalmente, los productos lácteos que se encuentran en sachet no son transportados en cajas de cartón, al igual que ciertas bebidas que también son transportadas en cajones de plástico.

Además, resulta favorable para nuestro proyecto:

- Que las exportaciones hayan sido mayores a las importaciones, porque al aumentar las ventas de nuestros potenciales clientes, necesitarían de nuestros productos. En contrapartida, la disminución de las ventas de bebidas alcohólicas y de azúcar produce un efecto contrario, pero tampoco determinante para nuestra actividad porque representa una porción del mercado.

- El aumento del consumo de alimentos y bebidas en el mercado interno.

- El financiamiento destinado a la industria de Alimentos y bebidas.[12]

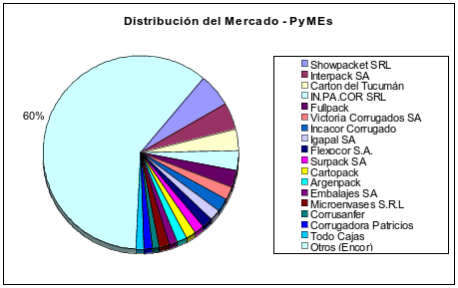

Análisis del mercado competidor[13]

El mercado de embalaje en Argentina es liderado por tres grandes empresas que poseen varias plantas y venden en el país y al exterior. Se trata de Cartocor S. A., Zucamor S. A. y Smurfit S.A. Estas empresas concentran más del 50% de las ventas. El resto del mercado se lo reparten pequeñas y medianas empresas.

Segmentación

La necesidad que se cubre es la de empacar para el traslado ciertos productos. En particular, los alimenticios (bebidas/alimentos) que son los principales compradores de cajas para tal propósito. Por lo tanto, el segmento al que se apunta es al de la industria alimenticia. Podría decirse que el único deseo que se cubre en esta industria es el de la calidad, porque los clientes son, en realidad, otras industrias, y no la gente común, que puede buscar marcas y comodidades, o estética: las cajas a producir no se usan como packaging.

Análisis de Porter

Según lo visto anteriormente, el segmento al cuál se apunta generalmente en este tipo de industria es el alimenticio, que concentra 80% de las compras de cajas para transporte de productos. Para montar la empresa se preveé una inversión bastante alta. En el monto está considerado el precio de las máquinas, fundamentalmente el de la corrugadora y el de la impresora. Además, se debe cumplir un gran número de disposiciones ambientales. Podríamos decir, entonces, que las barreras de entrada son altas. Las barreras de salida también son altas por el mismo motivo de los plazos de pago.

Está contemplado en la inversión inicial que nuestra empresa contará con una corrugadora propia, lo cual nos otorga una ventaja competitiva frente a varias de las pequeñas y medianas empresas que no la posean. El precio de las cajas que se maneja en el mercado es de uno a dos dólares por metro cuadrado, variando éste por la calidad y por la cantidad de colores que se le imprima a la caja. Vale aclarar que el precio de la caja está definido por la cantidad de metros cuadrados que se usaron para construirla y no por el volumen de la caja.

Como la competencia será alta, lo más aconsejable es entrar con un precio menor al de las grandes empresas que controlan el mercado, pero mayor al de las pymes que completan el resto de los competidores. Esto es porque, como el producto tiene un margen de ganancia pobre, no se puede otorgar grandes descuentos, pero un precio menor al de la competencia puede hacer que clientes en busca de ahorrar costos opten por nuestra empresa. La estrategia principal será operar con este precio durante un tiempo suficiente para acceder a una certificación de calidad. Luego, con la certificación, el precio será igual al de las empresas más grandes para maximizar la ganancia. Además, se buscará alianzas y contratos con empresas alimenticias, de manera de obtener de ellas las cajas viejas (que usaremos como material de reciclaje, lo que ahorrará dinero en materia prima) y pedidos regulares, a cambio de precios diferenciales. Al tratarse de un producto de consumo industrial, la clave del éxito será otorgar cajas cada vez más eficientes y de mejor calidad para trasladar productos. Se busca un posicionamiento de líder del mercado en cuanto a calidad. Ser la empresa referente del mercado de embalaje.

Análisis del Mercado proveedor

Características de las materias primas

Las materias primas utilizadas en la fabricación de cajas de cartón son las siguientes:

- Papel Kraft.- El cual se obtiene de materias celulósicas entre las que se encuentran la madera, paja, cañamo, lino y algodón. Los gramajes de papel más comunes varían entre 100 y 400 gr/m2.

- Papel Semikraft.- Se obtiene de una mezcla de celulosa y desperdicio de papel. Es utilizado en la parte intermedia del cartón. Los gramajes fluctúan entre los 120 y 130 gr/m2.

- Pegamento.- El más utilizado es a base de almidón, bórax y soda. Cuando se requiere que el cartón sea resistente al agua, se utiliza látex sintético (estirezo budadiendo 50-50).

- Aditivos.- para dar el acabado.

Dentro de los servicios encontramos entre otros los siguientes:

- Energía eléctrica Trifásica

- Agua Potable

- Recolección de basura.

Mercado del Cuero

El complejo industrial del cuero tiene una larga tradición histórica en nuestro país y básicamente está integrado por cinco sectores: la producción ganadera –en la esfera agropecuaria-, y ya dentro de la industria manufacturera, los frigoríficos, las curtiembres, las manufacturas de cuero y el calzado. El cuero, materia prima indispensable para su desarrollo, se caracteriza por tener una oferta inelástica, es decir, que variaciones en su precio no alteran las cantidades producidas. Al ser un subproducto de la carne, su oferta depende de la faena y en el largo plazo del stock de ganado bovino. Es el mercado de la carne –básicamente bovina- la que determina la oferta de cueros crudos, que emerge como “sobrante” de la actividad frigorífica.

Uno de los inconvenientes que presenta el sector desde hace ya tiempo es la insuficiente faena en relación a la demanda de cuero. Esto se debe principalmente a que la actividad ganadera está siendo desplazada por la explotación agrícola, especialmente por el monocultivo de soja. La tendencia podría comenzar a revertirse levemente durante este año debido a la apertura de los mercados, la eliminación de las restricciones a la exportación y un tipo de cambio más favorable que estimularían la faena destinada a la exportación. Por los motivos anteriormente nombrados es que el cuero crudo ha estado aumentando su precio, aumentando así los costos en toda la cadena de valor.

"El kilo de cuero crudo costaba 6 pesos hace 14 meses, y ahora 20 pesos. La materia prima nos aumentó más del 100 por ciento, aseguraba Donikián, presidente de la CIMA (Cámara industrial de Manufactura del cuero), a fines del 2014.

La industria curtidora destina alrededor del 80% de su producción a mercados externos que le aseguran estabilidad en la demanda y mejores condiciones de pago.

El cuero que se destina al mercado interno abastece a fabricantes de calzado y otras manufacturas, como marroquinería (carteras, bolsos, portafolios, cinturones, billeteras, artículos de viaje, guantes), talabartería, monturas, prendas de cuero y guantes industriales. También estas empresas importan una pequeña cantidad de cueros curtidos de muy buena calidad para elaborar productos de alta gama.

En el sector de curtido y terminación de pieles operan unas 230 empresas, 17 de las cuales son grandes empresas que están en condiciones de acceder a los mercados internacionales por su escala y tecnología. El resto consiste en PyMES nacionales, que cuentan con tecnologías muy variadas y que están orientadas principalmente al mercado interno. El eslabón en su conjunto es ampliamente superavitario en términos de comercio internacional y explica el 95% de las exportaciones de la cadena. La oferta está muy concentrada, ya que las cuatro primeras empresas explican cerca del 50% de las exportaciones. La rentabilidad es baja por unidad de producto, dada su especialización en cuero semiterminado, de modo que su ganancia depende de los precios internacionales y de la escala de producción.

La concentración existente en este eslabón de la cadena se explica por varias razones: a) La existencia de una oferta de cuero rígida. La producción total varía al ritmo de la faena. El grueso de la compra del cuero crudo a los frigoríficos la realizan cuatro empresas que luego distribuyen a otras de menor porte, determinando el nivel de actividad del resto del sector. b) Las propias características del proceso de producción, que es relativamente complejo y con economías de escala, esto sumado a la exigencia del mercado de generar insumos para la elaboración de una amplia variedad de bienes finales que responden a las exigencias de distintos tipos de consumidores, llevan a permanentes requerimientos de actualización tecnológica de las plantas de producción, difíciles de sostener para las firmas de menor escala. c) Los requisitos en materia de certificaciones medioambientales, ya que esta industria es altamente contaminante de aguas, o de calidad para exportar a los mercados más exigentes favorecen los procesos de concentración y el ingreso de inversiones extranjeras, que efectivamente se han dado en el sector de las curtiembres a partir de los años 90.

Ante este escenario las empresas grandes mantienen su producción y rentabilidad mientras que las medianas y chicas producen menos y cierran. El proceso de concentración se puede observar a través de la variación del empleo formal en el sector, el cual ha ido disminuyendo en los últimos años.

Por lo tanto la tendencia actual es una mayor concentración en el sector curtidor (reducción del empleo y cierre de empresas mayoritariamente medianas y pequeñas), donde cada vez se le agrega menos valor al cuero antes de venderlo al exterior.

Como conclusión, los aspectos descriptos anteriormente acerca de este mercado nos indican que nuestros proveedores de cuero van a tener un mejor poder de negociación a la hora de vendernos su producto a medida que se vaya concentrando la oferta, y que los precios van a variar de acuerdo a la faena y a la demanda de cuero que haya en el momento en el que ocurra ésta.

Relaciones insumo-producto

Para fabricar una caja de cartón cuadrada, de doble cara (el corrugado pegado entre dos caras planas) con corrugado y caras planas de papel semikraft; de 1m por lado y sin impresión, se requiere da la siguiente materia prima:

| Papel semikraf | 23,5 m2 |

| Pegamento | 3 gr |

La cantidad de tinta para la impresión varia dependiendo de los requerimientos del cliente.

En base a los requerimientos de nuestro producto, necesitaríamos proveedores de la máquina de impresión flexográfica y corrugadora, así también como de papel, productos de la industria química y los de servicios.[14]

Industrias Papeleras en Argentina

En la Argentina funcionan diez plantas de celulosa, algunas de ellas desde 1920. Los mayores productores de pasta de celulosa y del papel, se ubican en Misiones como las empresas Alto Paraná, Papel Misionero y Benfide, que arrojan al Paraná los efluentes tóxicos derivados de una gigantesca producción de más de 850.000 toneladas anuales de pasta de celulosa . En Buenos Aires, se encuentran Papel Prensa, Celulosa Campana, Papelera del Plata, Wixel, Campanita; en Entre Ríos Iby, y en Santa Fe Andino.

En la Argentina las industrias papeleras, a pesar de su contaminación, han sido un sector beneficiado ya que fueron incluidos en los planes económicos de gobiernos anteriores, con incentivos y rebaja de impuestos para impulsar la reactivación económica a cambio de compromisos de más producción y generación de empleo. La causa para que se incluyera a la industria papelera, es que se trataba de uno de los sectores calificados como “en emergencia” por el Ministerio de Economía, por el deterioro en la década del 90 y además por ser un fuerte creador de empleo. La industria papelera en la Argentina fue una de las que se vio beneficiada por la sustitución de importaciones y por el alza del precio internacional, a fines del 2002.

La capacidad de producción nacional de celulosa es de 850 mil toneladas anuales, y la de papel y cartón asciende los 1,3 millones de toneladas, según datos de la Agencia de Desarrollo de Inversiones, del Ministerio de Economía. Las nuevas papeleras del lado uruguayo producirían 1,5 millones de toneladas de celulosa, el doble que Argentina.[15]

En cuanto a las maquinarias, encontraremos proveedores nacionales y en el extranjero. Es necesario tener en cuenta la diferencia de calidad y de precio entre las máquinas nacionales e importadas. Por otro lado, en el país existe un único proveedor de servicios, dependiendo de la zona geográfica de la planta.

Por último, si bien la cantidad de materiales que necesita el producto proveniente de la industria química son menores que las cantidades que se necesitan papel, es necesario recalcar la existencia de un amplio sector oferente en cuanto al bórax y la soda cáustica: cualquier química los comercializa. Por otro lado, existen dos empresas que comercializan al almidón: “Productos de maíz” y “Amidex”.

Análisis de Productos Sustitutos

Como productos sustitutos de las cajas de cartón podemos mencionar muchísimos. Como por ejemplo:

- Film protector

- Cajas de metal

- Cajas de plástico

- Telgopor

- Container metálicos

- Barriles

- Cajones de madera

- Etc.

El problema radica cuando nos remitimos al análisis del producto teniendo en cuenta su entorno entero: es decir al mercado que se apunta, a los competidores con los que se interactuará y a las estrategias definidas. Con esto nos referimos a que hay muchos productos que resultarán más idóneos que las cajas de cartón ante circunstancias especiales, es decir, que apuntan a nichos del mercado muy específicos a los cuales no nos interesará alcanzar, pero si tenemos en cuenta el mercado en el que se propone nuestro producto, el mismo es el método de embalaje por excelencia. Esto se debe principalmente a las características que se han mencionado a lo largo del proyecto (durante la descripción del mismo), y especialmente a su gran versatilidad para modificar sus propiedades mecánicas según las necesidades, solo dependiendo de la materia prima y sin la exigencia de cambiar la maquinaria. Por estos factores, los productos antes mencionados como “sustitutos” solo serán realmente sustitutos ante requerimientos específicos, los cuales están fuera del alcance de nuestro proyecto.

Análisis de Productos Complementarios[16][17]

El análisis de estos productos se torna complicado debido a la poca existencia de los mismos según el límite que le pongamos al estudio. La caja de cartón corrugado es usada usualmente para el transporte de otros productos terminados. Es cierto que ambos productos son complementarios (Ej.: si yo uso la caja de cartón para transportar mis latas de conservas y aumenta la demanda de mis latas de conserva también aumentaría la de las cajas), sin embargo con este criterio cualquier producto se tornaría complementario del nuestro y perdería sentido el análisis volviéndose demasiado global. Aun así nos refiriéramos a la industria que nosotros apuntamos, la industria alimenticia, el abanico de productos complementarios que se nos presenta se volvería prácticamente inmensurable. Por eso hemos decidido dejar sin efecto esta consideración y centrarnos en los productos que normalmente se compran o se utilizan en conjunto con la caja de cartón. Estos podrían ser cinta de embalar, tintas para las impresiones, etc.

Debido al poco volumen o incidencia de los mismos ya sea por cantidad utilizada en cada caja o por el precio que poseen dejamos sin efecto este análisis considerando que no nos afecta prácticamente la demanda o precio de los productos complementarios y que nuestra demanda de cajas de cartón corrugado va a estar ligada solamente a la demanda que tengan nuestros clientes y sus necesidades.

Solo como ejemplo informativo:

Una cinta de embalar de 100mts, de ancho estándar: $8-10 Suponiendo 1 a 2 metros utilizados por caja (depende el tamaño):

8$/100mts x 2 cajas = 0.16$/caja

Precio de caja tipo en el mercado: 1$

Cada 10.000 cajas que costarían $10.000 solo tendría $1600 de embalaje.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Refiriéndonos al producto hemos decidido seguir con el analizado debido a su sencillez y al mercado el cual queremos apuntar. Este mercado requiere de esta caja básica, en distintos tamaños y con las debidas impresiones, por lo tanto consideramos mantenerlo como se ha analizado anteriormente. Sobre la Plaza, al no ofrecer un producto que se va a vender al público consumidor sino que de alguna manera lo haremos a pedido, para industrias, y es utilizado para transporte de otros productos (no necesita mucho del MKT y de la comercialización realmente) tan solo tendremos de intermediario entre el cliente y nosotros una empresa de transporte para las cajas o a veces, si el cliente dispone de los vehículos, lo retiraría directamente de la fabrica. En lo que respecta a la Promoción es bastante limitado. No se maneja en el ámbito público, sino que es mas por recomendación o por arreglos entre la empresa que necesita las cajas y nosotros. Por lo tanto nuestra promoción se va a limitar a informativos para las empresas que podrían llegar a estar interesadas o algún contacto con las mismas personalmente, teléfono o email. Quizás algún auspicio de algún evento referido al área o publicidad en alguna revista industrial, etc. Hemos establecido un precio Standard basándonos en nuestra información del mercado y la competencia. Nuestro perfil del Cliente ya fue mencionado durante todo nuestro análisis, hemos decidido apuntar el proyecto hacia la industria alimenticia en general.

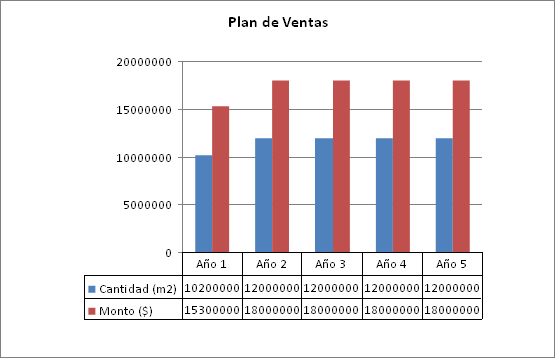

El plan de ventas que estimamos es el siguiente:

Conclusión Comercial

El producto que analizamos para este proyecto es de mucha demanda por tratarse de un producto básico, común y continuamente utilizado por lo que reduce los riesgos de introducirnos en este mercado con ya bastantes productores. Este resultado del análisis nos da suficiente estabilidad para embarcarnos en el resto del proyecto y dimensionar correctamente la empresa a construir.

Bibliografía

- Contacto en Maxipack S.R.L

- http://www.cartocor.com

- http://www.smurfitkappa.com

- http://www.corrugando.com

- http://www.arqhys.com/arquitectura/embalaje-historia.html

- http://es-es.facebook.com/note.php?note_id=10150407006520141

- http://es.wikipedia.org/wiki/Cart%C3%B3n_ondulado#Historia

- http://www.cafcco.com.ar/carton-corrugado.shtml

- http://yoospain.appspot.com/article/history-of-the-cardboard-box

- http://listado.mercadolibre.com.ar/industrias-oficinas/CINTA-DE-EMBALAJE-48-mm

- http://www.planetoffice.com.ar/catalogo.php?q_sel=2&q_id=00000044

- http://www.linkedin.com/company/grupo-zucamor

- http://www.eumed.net/libros/2009a/495/Industrias%20Papeleras%20en%20Argentina.htm

- http://www.contactopyme.gob.mx/guiasempresariales/guias.asp?s=8&guia=116&giro=7

Referencias:

- ↑ http://www.ieco.clarin.com/economia/industria-cayo-abril-INDEC_0_706129619.html

- ↑ http://www.ieco.clarin.com/economia/Envases_0_248975335.html

- ↑ http://www.corrugando.com/ediciones1-19/index.php?option=com_content&task=view&id=156

- ↑ http://www.lanacion.com.ar/691612-invierten-20-millones-para-fabricar-envases

- ↑ http://www.smurfitkappa.com

- ↑ http://www.achilles.com/es/Aquiles-Argentina/noticias/Zucamor-contrato-el-servicio-de-Control-%0A+de-Contratistas-de-Achilles-Argentina/

- ↑ http://www.corrugando.com/ediciones1-19/index.php?option=com_content&task=view&id=75

- ↑ http://es.scribd.com/doc/8463312/envases-y-embalajes

- ↑ http://www.ventacajas.net/embalajes/embalajes-de-carton.html

- ↑ http://www.nefab.es/Cajas_de_carton.aspx

- ↑ http://www.metrotec.es/metrotec/WWW_DOC/CARTON_ONDULADO_Presentacion-1-CAT-E-R1_2009.pdf

- ↑ http://www.insht.es/InshtWeb/Contenidos/Documentacion/TextosOnline/EnciclopediaOIT/tomo3/67.pdf

- ↑ Contacto en Maxipack

- ↑ http://www.contactopyme.gob.mx/guiasempresariales/guias.asp?s=8&guia=116&giro=7

- ↑ http://www.eumed.net/libros/2009a/495/Industrias%20Papeleras%20en%20Argentina.htm

- ↑ http://listado.mercadolibre.com.ar/industrias-oficinas/CINTA-DE-EMBALAJE-48-mm

- ↑ http://www.planetoffice.com.ar/catalogo.php?q_sel=2&q_id=00000044