2019/Grupo13/DimensionamientoComercial

Definición de la Idea-Proyecto

Para el Proyecto de Inversión, elegimos como producto a comercializar remeras.

Análisis del Sector Industrial en Argentina

Análisis de la Situación Macroeconómica

En la actualidad, para la Industria Textil, la Situación Macroeconómica en la Argentina no es del todo favorable. El deterioro de la actividad económica, junto con un aumento en los costos, generan una caída en las ventas. Esta realidad, sumado a otros factores como la alta presión impositiva, el aumento de las tarifas y el incremento de las importaciones definitivamente engloban un contexto de crisis profunda.

Dadas las circunstancias, para las empresas del rubro se presenta un escenario de reducción en las inversiones, así como también la disminución en los volúmenes de producción. Este merma en el nivel de actividad generó el menor uso de la capacidad instalada del sector en los últimos 17 años, detectada en noviembre de 2018 con un 43,90%, situación límite que instó a las empresas textiles a recortar horas trabajadas, suspender personal, concretar despidos y cerrar líneas de producción y fábricas.

Este estado de crisis, que se arrastra desde 2017 hasta hoy, define la visión que tienen los empresarios de esta industria hacia el futuro, quienes anticipan su extensión durante 2019. Entienden también que la situación podría empeorar aún más, si el Gobierno no implementa un paquete de medidas que impulse el sector y revierta las diferentes variables macroeconómicas que afectan aún hoy a la Industria Textil . Con falta de optimismo en este sentido, no se esperan mejoras en las ventas y en la producción, por lo cual las inversiones continuarán frenadas.

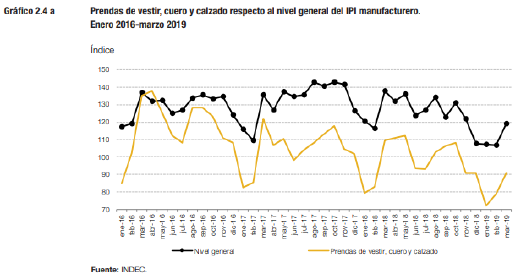

En el siguiente cuadro, y los siguientes gráficos obtenidos de la web del INDEC, podremos observar en números la situación actual del Sector Textil a Marzo 2019:

“La categoría correspondiente a prendas de vestir, cuero y calzado presenta caídas de 17,3%, en marzo de 2019, y de 11,2% en el primer trimestre del corriente año, respecto a iguales períodos de 2018. La mayor incidencia se observa en la división correspondiente a prendas de vestir, que muestra disminuciones interanuales de 19,2% y de 14,3% en marzo de 2019 y en el acumulado del primer trimestre de 2019, respectivamente, como consecuencia de la menor demanda interna de indumentaria en general, ropa interior, ropa de trabajo, medias, suéteres y otros artículos de punto.”[1]

Esta información, sólo confirma lo planteado y esperado por los empresarios del sector para los meses que van de este 2019.

Sin embargo, no podemos dejar de resaltar que el 2019 es un año electoral, en el que se vota y define el proyecto político-económico de los siguientes cuatro años, un factor relevante ya que se presentará un nuevo escenario, con modificaciones de las variables macroeconómicas.

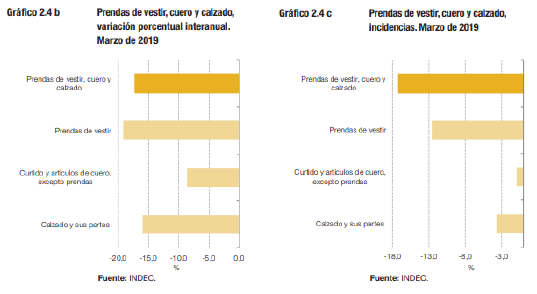

Estructura del sector industrial

El Sector Industrial Textil y su estructura, se basa en la obtención y transformación de tres insumos básicos: algodón, lana y fibras sintéticas (poliéster, aramidas, nylon, etc). Según la Fundacion ProTejer, organización sin fines de lucro cuya misión es asistir, desarrollar, contener e integrar a la cadena de valor agro-industrial textil y de confecciones de la República Argentina, el entramado productivo y comercial del sector, puede esquematizarse de la siguiente manera:

A grandes rasgos, el funcionamiento del sector se resume en:

a. Obtención de Fibra: Vegetal, animal, mineral o sintéticas.

b. Elaboración de Hilados y Tejidos: Los tejidos se pueden clasificar, a su vez, en: Planos (de telar), de Punto (máquina de tejer) y no tejidos.

c. Manufacturas Textiles: Abarca la industria de la Indumentaria y de otros productos textiles.

Como productos finales de la industria textil podemos citar:

- Prendas de vestir para hombres, mujeres, niños y bebés.

- Accesorios para vestir como bufandas, guantes, sombreros, corbatas, pañuelos, etc.

- Otros productos: blanco, alfombras, tapices, carpas y lonas.

A partir de esto, dentro de la estructura del Sector podemos diferenciar principalmente:

- Fabricación de textiles.

- Confección de ropa o indumentaria.

Cada caso, se distingue por una metodología de trabajo y tecnología particulares; donde toma un lugar muy importante el diseño e investigación y desarrollo en tecnología de materiales y política comercial.

Hablando propiamente de la Industria de la Indumentaria, esta es dentro del Sector Industrial, la más compleja y de mayor competitividad debido a la atomicidad de sus unidades productivas y a la complejidad de la distribución y comercialización.

Además, este segmento tiene una dependencia importante en la situación y evolución de la demanda interna y competencia de los productos importados. Teniendo en cuenta lo mencionado y sumando que posee una demanda interna muy elástica al poder adquisitivo general, podemos determinar que el segmento es muy dependiente del ciclo de la economía y altamente vulnerable a los cambios en el poder de compra de la población.

Evolución Histórica de la Actividad en Argentina

Haciendo un breve repaso de la Evolución Histórica del Sector, el comienzo de la actividad ocurrió a fines del Siglo XIX, donde surgió el Sector Textil, que a partir de la introducción de la máquina de coser y del arribo de inmigrantes capacitados para la labor dio sus primeros pasos.

Ya comenzando el Siglo XX, se destacaba frente a las demás industrias debido a que ocupaba la mayor cantidad de fuerza de trabajo; así como también por su capacidad para abastecer a la totalidad del mercado interno.

Mantuvo una tendencia creciente, que tras la 1ra Guerra Mundial se acrecentó a partir de las medidas políticas llevadas adelante en Argentina (proteccionistas, con incentivo crediticio y otorgación de subsidios). Ese crecimiento se mantuvo hasta la apertura comercial de la última dictadura militar, que consecuente a la entrada indiscriminada de importaciones su producto bruto industrial disminuyó un 63%.

Se invertía así la tendencia, dando inicio a un período de retracción: casi el 60% de los trabajadores fueron expulsados en los primeros años. El capital tendió a concentrarse, siendo las empresas pequeñas y medianas las que explicaron en mayor medida la contracción. A lo largo de la década, se mantuvo el decrecimiento, propiciado además por la caída de las exportaciones –resultado del aumento de las barreras arancelarias– y por el crecimiento de las importaciones en términos relativos.

La corta estabilidad que pareció experimentar la industria textil a partir de la instalación de la paridad cambiaria no tardó en desmoronarse por la apertura económica irrestricta, la falta de fomento crediticio y la variación de la demanda interna. Desde 1993, se profundizó la tendencia bajista: el empleo cayó más del 50% y la actividad productiva, un 54%.

Entre 2003 y 2008 se reportó un aumento notable del trabajo no registrado que por su carácter, no figura en las estadísticas. Este modelo empezó a cobrar protagonismo en la industria, el desligamiento de la producción hacia talleres flexibilizó las condiciones de empleo mediante el trabajo de inmigrantes indocumentados. Tras este punto de inflexión se mantuvo en línea ascendente hasta 2008.

A partir del 2008 la rama experimentó una desaceleración del crecimiento como efecto de la finalización del último de los acuerdos que intervinieron en la regulación de la cadena desde mediados del siglo XX. Desde entonces se incrementó la cantidad de competidores, así como las estrategias de competencia en la industria textil y de confección a escala planetaria. La participación de los países asiáticos en la rama creció exponencialmente a partir de 2005.

En la Argentina, la presencia de las importaciones chinas creció de un 8% en 2004 a un 44% en 2010 en el rubro indumentaria. Según las estimaciones realizadas por el INTI, desde 2006 los niveles de empleo no registrado en el sector son superiores a los anteriores a la retracción de fines de 2001. En este sentido, los bajos precios de venta chinos han promovido la tendencia a la baja del precio del trabajo –estrategia elegida por vastos sectores del capital para mantenerse en la rama–.

Es recorriendo este camino, que llegamos al tiempo actual inmerso en las circunstancias descritas anteriormente.

Identificación del Negocio

Definición del negocio

Dentro de la Industria de la Indumentaria y su cadena de valor, nos centramos en la confección de prendas de vestir, principalmente remeras; teniendo como proveedores a la industria de fabricación de hilados, y diseñadores expertos. Nuestro público objetivo empresas/locales minoristas de venta al público que quieran comercializar su marca, pero no cuenten con los medios para la confección.

Oportunidades

- Elecciones presidenciales, Octubre ‘19.

Lo consideramos así, porque llegado a uno de los puntos profundos de la crisis actual; independientemente del resultado, el gobierno electo, a partir de la legitimidad obtenida buscará salir adelante promoviendo el consumo y reactivando la economía.

- E-commerce, las redes sociales y el auge de las ventas por internet.

Estas herramientas, sumado a una buena logística de distribución, amplía en gran medida el alcance del producto a vender traduciéndose así en un aumento de los clientes potenciales insumiendo pocos recursos.

- Las remeras son el producto más usado y barato del outfit básico.

Generando un amplio mercado potencial, sumado a una gran rotación en su uso.

- El nivel de complejidad para la fabricación es medio/bajo.

Se requieren de un reducido número de procesos y la maquinaria utilizada es estándar, de un nivel tecnológico básico.

- La línea productiva permite, con leves modificaciones, la fabricación de otras prendas, lo que permite ampliar la variedad de productos ofrecidos cambiando moldes y telas.

Esto permite, que ante capacidad ociosa u aparición de una oportunidad en la fabricación de otro producto textil; con leves modificaciones en el proceso uno puede manufacturar otra prenda.

- Posibilidad de integración vertical descendente, creando una marca propia.

En coincidencia con lo mencionado anteriormente, permite la ampliación del negocio generando mayor utilidades y eludiendo la necesidad de canales de venta (con su costo respectivo).

Amenazas

- Mercado atomizado de alta competencia.

- Crisis económica.

- Disminución de poder adquisitivo de los clientes.

Los tres puntos anteriores implican una baja importante en los niveles del consumo, y disminución de la actividad. Se suman las dificultades de financiamiento, entre otras cosas. Todo atenta contra el desarrollo de la actividad y la obtención de beneficios.

- Alta presión impositiva.

El precio final de un producto, tiene un alto componente impositivo. Esto se traduce en un precio mayor, lo cual disminuye las ventas y el beneficio obtenido por las ventas.

- Aumento de costos de producción.

El aumento del financiamiento, de los impuestos, así como también de la devaluación que sufrió el peso en el último tiempo; aumenta los costos finales de producción. Al igual de los inconvenientes descritos arriba, se traduce en un aumento de precio, menores ventas y por ende menores beneficios.

- Creciente aumento de las importaciones en materia de Indumentaria.

Debido a que el costo relativo en algunos países es mucho más bajo que en Argentina, los productos importados son muy competitivos.

- Tasa de interés en niveles desorbitantes.

No podemos contar con tener deudas para pagar activos porque el nivel de las tasas haría que aumente el pasivo exigible por parte de prestamos y proveedores.

- Volatilidad del mercado de la Moda.

Los constantes cambios en las tendencias, obligan a una constante renovación. No permite proyecciones a largo plazo, en cuanto a modelos de remeras ni estilos. Hay que estar alerta, y saber detectar la demanda.

Factores clave del éxito

- Flexibilidad en los procesos productivos para adaptarse rápidamente al cambio de moda.

- Proveedores de materia prima con estándares de calidad altos.

- Diseñadores que atiendan rápidamente la demanda de los clientes.

- Un buen manejo del E-Commerce, con una eficiente logística de entrega.

Estudio de Mercado

Definición Inicial del producto

Descripción

El producto elegido para comercializar fueron las remeras.

Una remera, es una prenda de ropa, ligera, de punto, de hechura recta, sin cuello y con escote de distinto tipo, de manga larga, corta o sin mangas, que cubre el cuerpo hasta la cadera o medio muslo.

Para evitar extendernos de manera no necesaria en el análisis, tomamos la determinación de que la remera estándar para la evaluación del proyecto sea:

- Manga corta

- Talle L

- A un color

- Lisa (sin estampa)

- De 100% algodón

Dentro de un tipo de remera, englobamos todas las características del conjunto de productos a fabricar y así, ante un escenario de variabilidad del producto en talle, colores y demás particularidades podamos simplificar.

Nombre según denominación corriente. Importancia de Marcas

Denominación corriente: Remera

En el Sector Textil las marcas tienen una alta importancia. Estas, no solo diferencian a unos productos de otros, si no que en la mente de una persona una marca puede significar “Buena calidad, mayor duración, estar a la moda”; entre otras determinaciones.

La psicología y el marketing explican de qué manera las personas tienden a comprar o se ven influenciadas por una marca frente a la otra, según preferencias y lealtad.

Sin embargo, en la Industria de la Indumentaria en su etapa de comercialización minoristas, la relevancia de las marcas es aún mayor. Esto se observa claramente en lo denominado “Industria de la Moda”. Desde este punto de vista, encontramos que tiene una dimensión sociocultural y, además, una dimensión económica. En relación a esta última, podemos señalar que el marketing de la moda tiene como funciones determinar qué productos se van a vender, a quiénes, a qué precios, cómo se van a comunicar y cuáles serán sus canales de distribución.

Para nosotros será de gran importancia tener buena relación comercial con marcas que estén bien posicionadas en el mercado para asegurarnos un canal de ventas estable, ya que tienen definido lo mencionado anteriormente.

Normas o nivel de calidad a que se deben ajustar

En referencia al producto propiamente dicho, en cuanto a la designación de los talles se han incluido las Normas IRAM de la serie 75300 en algunas de las Leyes de Talles del país, como por ejemplo la de la Provincia de Buenos Aires (Ley 12.665), la de la Ciudad Autónoma de Buenos Aires (Ley 3330), la de la Provincia de Mendoza (Ley 8579) y la de la Provincia de Santa Fe (Ley 12841).

Otro punto importante a tener en cuenta, es lo establecido en la Ley de Lealtad Comercial. En su artículo 1° establece:

ARTICULO 1º — Los frutos y los productos que se comercialicen en el país envasados llevarán impresas en forma y lugar visible sobre sus envases, etiquetas o envoltorios, las siguientes indicaciones:

a) Su denominación. b) Nombre del país donde fueron producidos o fabricados. c) Su calidad, pureza o mezcla. d)Las medidas netas de su contenido.

Los productos manufacturados que se comercialicen en el país sin envasar deberán cumplimentar con las indicaciones establecidas en los incisos a) b) y c) del presente artículo. Cuando de la simple observación del producto surja su naturaleza o su calidad, las indicaciones previstas en los incisos a) o c) serán facultativas.[2]

Es por esto, que a la hora de etiquetar lo producido, debe realizarse contemplando lo establecido por ley. También, en ocasiones los fabricantes consideran importante indicar en las remeras los cuidados y formas de lavado de la prenda. Se considera una “buena práctica” y además se utiliza para evitar reclamos a posteriori.

Subproductos, desperdicios

El desperdicio característico de este sector son los recortes de tela sobrantes del proceso de corte. La cantidad se relaciona directamente con el proceso de tizado, en esta etapa se posicionan los patrones que componen un modelo sobre la tela y se efectúa el trazo de los contornos de los mismos, siguiendo todas las especificaciones de sentido de hilo requeridas.

Es uno de los puntos claves del proceso ya que en el mismo se define el aprovechamiento de la tela, pudiendo así reducir al mínimo posible el costo de materia prima utilizada.

El proceso de tizado, que se mencionará con mayor amplitud en dimensionamiento técnico, consiste en dibujar las guías de corte sobre la tela. Se calcularán las superficies que se utilizarán para el frente, las mangas, y el cuello para determinar el porcentaje de desperdicio y encontrar el menor posible.

Con respecto a los subproductos, en caso de ser posible se podrían utilizar los recortes de tela para realizar otras prendas de menor tamaño. En caso de contar con la tecnología para realizar el tizado de forma digital, el desperdicio de tela sería mínimo y no podría utilizarse para otros productos.

Para esto que mencionamos, existen emprendimientos nuevos que se dedican a confeccionar ropa con retazos de producción para minimizar costos y pensar en la sustentabilidad del planeta. Estos negocios están naciendo en varios países y algunas personas están creciendo, como el diseño eco-consciente de juanadearco.net.

Estacionalidad y evolución histórica

Usos y características de los bienes y servicios

Podemos considerar a la utilización de las remeras como prendas de vestir, como uso primario y práctico.

En cambio, si profundizamos un poco más, la utilización de una remera en especial señala mucho más cosas. Entre ellas, la pertenencia a grupos de interés, ideologías, y distinciones en general.

Destino de los bienes y servicios

Nuestro modelo de negocio es B2B (Business-to-Business), es decir que, en primera instancia, el destino de las remeras se dirige hacia otras empresas/negocios para luego, en segunda instancia, ser distribuida en canales de venta minorista.

Análisis del Mercado Consumidor

Características y Segmentación. Análisis, tipificación y cuantificación.

La utilización de las remeras se da prácticamente en todas las personas. Lo cual para comenzar el análisis implica un Mercado Consumidor realmente amplio. En este punto, podemos hacer una importante diferenciación. Quienes vayan a comprar los productos que confeccionamos pueden pertenecer a estos dos grupos:

- Consumidores mayoristas

- Consumidores finales / e-commerce

- Consumidores intermedios / marcas

De todas maneras, quienes determinan el consumo y hacia dónde se orienta el mercado son los consumidores finales y es sobre estos que vamos a realizar el análisis.

Realizamos la siguiente segmentación, partiendo de los datos obtenidos de las ventas online:

Del total de las ventas en línea, el 30% es de indumentaria. Se tiene registro de que 5 de cada 10 personas compraron por esta vía los últimos 6 meses. Consideramos la cantidad de personas en CABA (aproximadamente 3 millones).

Con estos datos, llegamos al resultado de ventas en línea de indumentaria en CABA en 6 meses aproximado: 450.000. Anualizando el resultado: 900.000.

En base a estimaciones por la falta de estadísticas de ventas particulares de remeras y de otros canales consideramos que la venta de remeras es del 30% de toda la indumentaria: 270.000. Y considerando otros canales de venta (estimamos que el 5% se compra en línea): 5.400.000 de remeras anuales en CABA.

Finalmente, considerando que las costumbres y hábitos de consumo entre CABA y el Conurbano Bonarense son las mismas, puedo inferir así la demanda total en Gran Buenos Aires.

Si en CABA hay aproximadamente 3.000.000 de personas, y en el Conurbano alrededor de 10.000.000 ; extrapolando linealmente, determino que la demanta total en Gran Buenos Aires va a hacer de 23.400.000 remeras anuales.

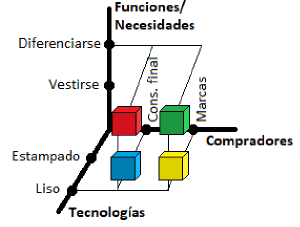

Diagrama de Abell:

El diagrama de Abell nos permite realizar una macro segmentación para determinar las tecnologías que utilizamos, las necesidades que satisfacemos y los compradores. Seleccionamos los cuatro segmentos en los cuales las remeras son lisas. Para realizar una microsegmentación, analizamos distintos criterios. Entre las características demográficas, podemos detectar que ambos géneros consumen remeras siendo el 78% mujeres. El rango de edad del público objetivo es variado, en donde se concentra el 45% entre 30 y 50 años, y menores de 30 concentra el 24%. Estas personas están dispuestas a seguir el ritmo de la moda con más atención que el resto. Esto también involucra una característica psicográfica: Pertenecer a un grupo de interés. Al buscar producir remeras en cantidad, debemos enfocarnos en clases bajas y medias para poder penetrar el mercado. Teniendo en cuenta que la venta de remeras está orientada a locales, analizamos segmentar en la región metropolitana de buenos aires por ser el centro urbano más grande de Argentina. Disponemos de shoppings y grandes empresas de moda por toda el área y, adicionalmente, una gran cantidad de proveedores cerca. Otras regiones importantes son los centros de Córdoba y Santa Fe, que pueden ser alternativas interesantes.

Influencia de Compra.

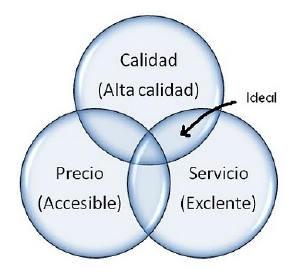

Según un estudio de 2016 en Mar del Plata sobre el comportamiento del consumidor final a la hora de compra, determina que los atributos que más influencia tienen son la calidad y el diseño. El comprador comenzará por la etapa de interés, donde analizará si las características del producto le satisfacen. Estas pueden ser: color, estilo, diseño, tela, terminación, confección, percepción al tacto, etc. Esto significa que a la hora de probarse la remera, resta analizar si la remera tiene el calce correspondiente y si siente que el estilo es el indicado.[3] Lo analizado anteriormente tiene su similitud cuando el cliente es el local. Estos determinarán cuál es su público objetivo y siempre analizarán la calidad de lo que estamos ofreciendo. En ambos casos, el precio es un factor importante a la hora de adquirir la remera. Cuando la calidad ofrecida es alta, el precio debe corresponderse siendo alto también. Esto influencia positivamente al cliente a adquirir el producto ya que le certifica que está pagando por la calidad. En contrapartida, el precio alto puede guiar al cliente a resignar calidad, buscando alternativas más baratas. Tiene mucha influencia en la compra que los clientes sean fieles a la marca. Sean locales o consumidores finales, que vuelvan a comprar es un indicador de satisfacción que nos permite determinar el grado de fidelización que conseguimos. En los locales es donde mejor se visualiza cuando cumplimos con precio bajos, calidad alta y servicio rápido.

Debemos destacar la importancia del e-commerce en esta industria, que cada vez más capta la atención de los consumidores por la facilidad para elegir el color, diseño, estilo y otras características visuales. La experiencia de los clientes al comprar por este medio indica que un certero sistema de medidas y talles reemplaza la necesidad de probarse la remera nueva, ya que midiendo una que dispone puede corroborar que le calce. Lo que resta verificar por este medio es la calidad de la tela. Esto puede solucionarse con políticas de reembolso. Todo lo mencionado en conjunto, influye en gran manera en la forma de adquirir estos productos por internet.

Estacionalidad y Evolución Histórica.

Se puede observar una estacionalidad de las remeras por ser lo más usado en temporadas de calor. Sin embargo, la industria de indumentaria no tiene esta estacionalidad ya que, según la temporada del año, existen distintas vestimentas que pueden ser adquiridas.

De todas formas, no se notan grandes variaciones en donde en algún mes se venda más que en otro.

Una vez mencionada la tendencia de los emprendimientos sustentables y la reutilización de retazos y ropas viejas, puede ser una buena alternativa agregar una línea que se encargue de esto. Hay que estar atento a como responde el mercado y la evolución de estos negocios.

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación.

En relación al Mercado Competidor, podemos decir que se encuentra altamente atomizado. Esto implica que la oferta de productos está constituida por un elevado número de compradores; sin que ninguno ejerza una posición que le permita influir en el equilibrio de mercado. Particularmente, está situación se da, por dos condiciones principales:

- No se requiere de una inversión inicial grande para comenzar.

- Al momento de salir del negocio, las barreras de salida de este no son significativas.

A partir de esto, queda determinado una etapa dentro de la cadena de valor de la industria textil, compuesta por Pymes y Emprendimiento “artesanos” lo cual determina un alto nivel de competencia en el rubro. Ante este contexto, las empresas que buscan sobrevivir y obtener una rentabilidad con la confección, persiguen estos objetivos con la utilización de una de estas dos estrategias:

- Relación precio (por lo general, lo más bajo posible) calidad (aceptable).

- Diferenciación mediante el diseño.

Segmentación. Análisis, tipificación y cuantificación.

Ante un mercado atomizado, donde tanto las mercaderías como la tecnología de fabricación son estándar y accesibles; la variabilidad entre los distintos actores o competidores va a ser muy reducido. De todas maneras, es posible segmentarlos bajo dos características: Geográficamente: dada su ubicación física, su taller/fábrica puede encontrarse en:

- CABA

- GBA

- Interior

Modelo de negocio e integración dentro del Sector Textil: diferenciando la manera en que hacen llegar sus productos a los consumidores finales, y cómo negocian la adquisición de materia prima. Siendo estos:

- Integración vertical ascendente. Para las empresas textiles importantes, que a su vez proveen a un taller propio para la confección de las prendas.

- Integración vertical descendente. Para los talleres/empresas, donde sus productos son comercializados por ellos mismos en locales que dan a la calle.

- Integración total. Para los casos donde reúna ambas características.

- Sin Integración. Talleres que solo se dedican a la confección de remeras, adquirieron sus materiales de proveedores externos y colocando sus productos a locales también externos.

Después de realizar la investigación de la competencia, podemos nombrar algunas de las empresas fabricantes que están en el rubro, donde la mayoría se encuentra en el barrio de Balbanera (Once), CABA. Algunos de ellos son:

- TURCOTEX

- Precio: $59,90

- Rock Castelli

- Precio: $56,99

- METEX

- Precio: $59,99

- SAADTEX

- Precio: $64,99

Los precios considerados son para remeras lisas de algodón a un color vendida en cantidad (generalmente, 12 unidades o más). Estos productos mencionados son salidos directamente de fábrica y no incluyen IVA.

Relación contractual con los clientes y proveedores.

Tanto con los canales de venta minorista como con los proveedores, existen dos maneras principales de relacionarse:

- Por contrato de volumen/calidad de los productos.

- Sin contrato de por medio, mediante lista de precio.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador.

El mercado proveedor puede llegar a ser el más crítico de los mercados, esto se debe a que nuestros costos finales dependerán en gran medida del precio que obtengamos sobre la materia prima principal, la tela jersey 100% algodón, y en menor medida del valor de la maquinaria en cuestión. Otro factor que lo hace crítico es la calidad de la tela a utilizar, ya que en el mercado podemos encontrar diferencias notorias entre telas de alta, media y baja calidad dependiendo de los procesos aplicados por el proveedor.

También hay que considerar las posibilidades de pago y la frecuencia o demora en la entrega de mercadería que nos puedan otorgar las diferentes fábricas textiles y proveedores de maquinaria, para seleccionar la que agrupe las mejores características.

Luego de analizar profundamente el mercado, consideramos que hay una cantidad importante de proveedores de materia prima necesaria para nuestro producto. Por otra parte contemplando lo detallado anteriormente en el análisis del mercado competidor, el mismo se encuentra altamente atomizado y no existe una posición de influencia notoria.

Considerando ambos análisis en simultáneo, llegamos a la conclusión de que el poder negociador entre los mencionados se encuentra en equilibrio dentro del sector, sin que ninguno de los dos mercados pueda ejercer influencia sobre el otro.

Si tenemos en cuenta el mercado proveedor de maquinaria, gracias a la cantidad de oferta proveniente desde países como China y la amplia gama de calidades con la que cuentan, sumado a la facilidad de importación que existe en la actualidad, obtenemos como resultado un poder negociador alto ante los proveedores locales.

Proveedores de Materia Prima y Materiales.

Realizamos una búsqueda en las principales zonas de capital y sus alrededores, encontrando 55 proveedores de la materia prima necesaria para el proyecto, las zonas de mayor concentración se encuentran en Balvanera/Once (9), Flores (6), Monserrat (5), Villa Lugano (4) y Villa Crespo (4). En las zonas mencionadas se encuentra el 50% de los posibles proveedores.

Listado:

- Balvanera/Once: Oasis Textil - Larrea 498, Ritex - Alsina 2899, Twill & Denim - Larrea 686, Dakuba Textil - Azcuénaga 660, Piertex Argentina Telas - Lavalle 2406, American Cotton - Lavalle 2373, Los Gobelinos - Azcuénaga 457, Mariages Sedería - Azcuénaga 420, Telas Once - Corrientes 2095.

- Flores: Nortextil - Av. Gaona 3036, Sab S.A. - Portela 1658, High Tex - Argerich 1004, FACE Textiles - Argerich 872, Multitelas Central - Bacacay 3240, Tejidos Lamarca - Campana 107.

- Monserrat: Moussa Zoughout y Cia. S.A. - Santiago del Estero 143, Tesur S.A. - Alsina 915, Texcom - Adolfo Alsina 1184, DIK Grupo Textil - Santiago del Estero 218, Sucesso - Santiago del Estero 346.

Villa Lugano: Goat Indumentaria - José Ignacio Rucci 3330, Mundo Textil S.A. - Av. Eva Perón 6048, Ludetex S.A. - Pola 2249, La Nueva Textil - Cnel. Martiniano Chilavert 6419.

- Villa Crespo: Diferent Basic - Malabia 866, Zittana - Luis Viale 214, Lerer - Av. Corrientes 4917, Boutique de Telas - Valentín Virasoro 1769.

El resto se encuentran en las zonas de Paternal (2), Parque Patricios (2), Mataderos (2), Barrio Norte (2), Boedo (2), Villa Celina (2), Berazategui (2), Barracas (1), Palermo (1), Olivos (1), San Isidro (1), Villa Martelli (1), Vélez Sársfield (1), Caballito (1), Hurlingham (1), Lanús (1), San Martín (1), Ramos Mejía (1), Villa Maipú (1) y Haedo (1).

Proveedores de Tecnología (Máquinas, instalaciones y equipos).

Como mencionamos anteriormente acerca del mercado de proveedores local de maquinaria, listamos algunos de ellos:

- Enigma

- El emporio

- Mapeco srl

Este mercado no requiere un profundo análisis ya que se puede adquirir localmente, es de fácil acceso y hay una amplia variedad en precio, calidad, y marcas.

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales).

Inicialmente en nuestro proyecto de negocio, nos encargaremos de la distribución final de los productos terminados, y de ser necesario de la logística de abastecimiento en caso de que nuestros proveedores no lo realicen. Con lo que respecta a servicios industriales, no contamos con maquinaria de alta tecnología ni procesos que requieran de los mismos.

Análisis de Productos Sustitutos

Los productos sustitutos de la remera son:

- Camisa

- Chomba

- Blusa

- Otras prendas de vestir para el torso.

Estos productos sustitutos cumplen la misma función que las remeras como ser prendas de vestir de la parte superior del cuerpo. De esta afirmación, estos bienes mencionados reemplazarían de manera perfecta el uso de la remera; pero en la práctica esto no es así. Viéndolo desde la perspectiva cultural y de moda, a cada bien, cada persona le asigna características y propiedades; dándole así usos para situaciones diferentes según sus gustos. Ejemplo: una camisa para ir a una reunión formal. Una chomba para ir a ver Polo. Etc.

Considerando que tanto las remeras como sus bienes sustitutos se encuentran en un marco dentro de la Industria de la Indumentaria y Moda, podemos determinar que para ambos casos, el análisis de Segmentación, Nivel de Competencia y demás características del Mercado realizado para las remeras puede ser extendible a sus complementarios. Esto es, porque los hábitos de consumo, la tecnología, materias primas, y actores del mercado son los mismos o similares para los productos en cuestión.

Análisis de Productos Complementarios

En base al uso primario que tiene una remera, se considera como una prenda de vestir para el torso, que se debe utilizar en conjunto con prendas de vestir inferior, interior, calzado, y, dependiendo el clima, prenda de abrigo. Desde esta óptica, la variación en la demanda de los productos mencionados, no afectan la del bien remera. Analizándolo desde la perspectiva cultural y de moda, es visible que las personas no utilizan solo la remera para vestir sino que también sus complementarios; y además, se siguen lineamientos “de estilo” para elegir el color, material, marca y otras características de cada prenda donde en ese caso, las demandas de estos bienes si pueden estar completamente relacionadas.

Considerando que tanto las remeras como sus bienes complementarios se encuentran en un marco dentro de la Industria de la Indumentaria y Moda, podemos determinar que para ambos casos, el análisis de Segmentación, Nivel de Competencia y demás características del Mercado realizado para las remeras puede ser extendible a sus complementarios. Esto es, porque los hábitos de consumo, la tecnología, materias primas, y actores del mercado son los mismos o similares para los productos en cuestión.

Análisis de Entrantes Potenciales

Barreras de entrada y Salida.

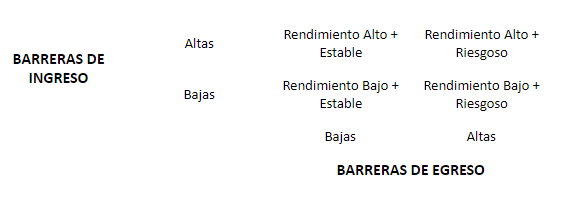

Las barreras de entrada a posibles nuevos Competidores en primera instancia se podría considerar bajas para el emprendedor de muy bajo volumen, que ataca un nicho, pero para el empresario que busca volumen claramente consideramos como altas las barreras de entrada. Esto se explica en que:

- No se requiere de un gran capital para iniciar un proyecto productivo.

- Complementariamente, la maquinaria utilizada por la industria posee una tecnología estandarizada. Se encuentra disponible en el mercado a través de distintas marcas y calidades.

- Alta competencia. El sector se encuentra explotado (capacidad ociosa en niveles altísimos), ya que existe un número muy elevado de competidores determinando así un alto equilibrio entre estos. En este contexto, las empresas deberán luchar cada vez más por robar cuota de mercado a sus competidores y no tanto por la captación de nuevos clientes.

- Diferenciación en sus productos (por diseño). La diferenciación en sus productos en este sentido no es elevada, ya que por lo general son productos de un diseño y calidad estándar. Esta circunstancia aumenta también la rivalidad.

Por otro lado, las barreras de salida son claramente bajas. Esto se sustenta en que:

- A la Materia Prima requerida en este negocio se puede acceder fácilmente, es de fácil almacenamiento y en caso de cerrar la empresa para salir del negocio, ese sobrante de material puede ser revendido a cualquier otro productor sin la mayor dificultad.

- Al igual que la Materia Prima, las herramientas y maquinaria de un taller textil suelen ser bastante estándar y de uso general; por lo que pueden venderse fácilmente por separado, no siendo necesaria la venta en conjunto.

Siendo que, la mejor opción posible es la de un sector industrial donde las barreras de ingreso sean altas y las barreras de salida sean bajas (siempre y cuando uno pueda ingresar). Debido a que desanima a los potenciales ingresantes, y a la vez que permite a los que no tuvieron éxito irse sin muchos inconvenientes ni costos.

Partiendo de la base, en que el capital no es una limitación determinante, el negocio puede ser iniciado. Todo esto genera que en el mercado haya muchos competidores de tamaño Mediano y Pequeño. Por lo tanto, la amenaza de nuevos competidores es alta y está siempre presente. Como forma de contrarrestar las empresas deben desarrollar productos de muy alta calidad que satisfagan las expectativas de los clientes. El ideal sería lograr la fidelidad del consumidor al logo propio. Sin esta, los actores del mercado mantendrán a sus proveedores por lo que el negocio iniciado no tendrá éxito.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto

Prenda de necesidad básica, con las siguientes características:

- Atributos

- Tamaños: XS al XL para adulto, según norma IRAM serie 75300.

- Género : Masculino, femenino, otro.

- Tipo de tela: algodón y modal con Lycra.

- A un color.

- Liso

- Marca

- La marca irá identificada en la etiquetas junto con el talle, proporciones de materiales, modo de uso, etc.

- Empaque

- Mayoristas, sin empaque

- Marcas, con empaque si requiere.

Al inicio del negocio, el objetivo de nuestra estrategia será crear conciencia y buscar la prueba de nuestro producto por nuestros consumidores. Luego, una vez inserto el producto dentro del mercado, buscaremos aumentar el valor generado para estos.

Sobre la Plaza.

Como vimos en el análisis de proveedores, hay zonas con una concentración alta de este rubro. A partir de esto, podemos ofrecer nuestros productos en estos sectores para tener una penetración de mercado más satisfactoria. Los principales se encuentran en capital en el barrio de Balvanera, conocido como once, concentradas en su mayoría en la calle Castelli. Además, nuestro canal de ventas pasará por manos de marcas y locales posicionados, manteniendo una distribución rápida para la reposición de stock. Por otro lado, existen alternativas muy cómodas para los clientes finales como los showrooms y venta por internet, de la cual se habló en el análisis del mercado consumidor. Según la Cámara de Indumentaria Argentina, existen 100 marcas que comercializan remeras, sin tener en cuenta algunos showrooms que no están registrados en ella.

Sobre la Promoción.

En una primera instancia, realizaremos un trabajo sobre los clientes claves para obtener resultados, identificando a los locales comerciales importantes y dedicarles el mejor esfuerzo. Para esto requerimos de la figura del vendedor o comercial, quien deberá realizar el acercamiento a estos y lograr colocar nuestro producto en el mercado. En una segunda y tercera, instancia, haciendo hincapié en la comunicación y branding de nuestro producto posicionaremos el mismo en nuestro sitio web, redes sociales, WhatsApp empresarial (base de clientes) y mediante newsletters.

Sobre la Política de Precios.

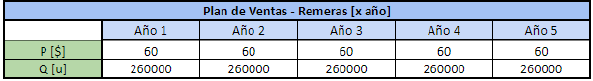

Dadas las características del mercado de la Indumentaria, para la inserción al mercado tomaremos un política de fijación de precios basada en la competencia; lo cual implica establecer precios con base en las estrategias, costos, precios y ofertas de mercado de los competidores. Esto lo planteamos, partiendo de la base de que en un inicio los productos que vendamos serán comparables con la oferta de los competidores en términos del valor para los clientes. Pero si los consumidores perciben que nuestras remeras proporcionan mayor valor (mejor relación precio/calidad o diseño), podremos elevar el precio. Para empezar, nuestro precio sería de $60 + IVA como el precio promedio del mercado.

Resumen de estrategias de Inserción y Crecimiento

- Etapa de Inserción.

Comenzamos buscando relaciones laborales con clientes existentes que demanden volúmenes altos, es decir, empresas mayoristas que se encuentren ubicadas en puntos estratégicos con gran concurrencia de clientes finales. Es un factor clave tener costos bajos para poder generar relaciones a largo plazo y de confianza, agregando la oferta de la personalización de la etiqueta (con marca, razón social, etc).

- Etapa de Crecimiento

Continuamos buscando clientes, y aumentando la confianza con los clientes actuales.

Plan de Ventas.

Después de analizar el mercado consumidor, llegando al resultado de 23.400.000 de remeras vendidas en Gran Buenos Aires en un año, y el mercado competidor, de aproximadamente 100 competidores registrados en la CIAI, llegamos a la conclusión de que podemos llegar a vender el 1% del total de remeras en Gran Buenos Aires. Redondeando el plan de ventas, nos daría un estimado como el siguiente:

Bibliografía

- Fundación Protejer - https://www.fundacionprotejer.com/

- INDEC - https://www.indec.gob.ar/index.asp

- “Índice de producción industrial manufacturero” - INDEC, Marzo 2019. https://www.indec.gob.ar/uploads/informesdeprensa/ipi_manufacturero_05_19ecf75c16b3.pdf

- “PRIMER INFORME SECTORIAL DE LA INDUSTRIA TEXTIL” - IDITS, Diciembre 2004. *http://www.idits.org.ar/Nuevo/Servicios/Publicaciones/SectorTextil/Inf_sectorial_textil_Mza-IDITS.pdf

- http://www.unsam.edu.ar/margenes/industria-textil-argentina/

- IRAM - http://site.iram.org.ar/sites/iram-org-ar/index.php?IDM=0&IDN=442&mpal=no&alias=

- LEY N° 3.330 - http://www2.cedom.gob.ar/es/legislacion/normas/leyes/ley3330.html

- LEY DE LEALTAD COMERCIAL - http://servicios.infoleg.gob.ar/infolegInternet/anexos/15000-19999/19946/texact.htm

- Resolución 850/96 - http://servicios.infoleg.gob.ar/infolegInternet/anexos/35000-39999/37688/norma.htm

- Comportamiento compra del consumidor - https://www.scielo.sa.cr/pdf/tec/v10n1/1659-3359-tec-10-01-00007.pdf

- Evolución del mercado de la moda - https://buleria.unileon.es/bitstream/handle/10612/3845/71453105V_GMIM_julio2014.pdf?sequence=1

- CAMARA ARGENTINA INDUSTRIAL DE LA INDUMENTARIA. www.ciaindumentaria.com.ar

- https://www.clarin.com/sociedad/comercio-electronico-imparable-hacen-compras-segundo_0_HyQNF36uM.html

- https://blog.linio.com.ar/indice-de-precios-de-moda-2018/