2020/Grupo7/DimensionamientoComercial

Idea del proyecto

Para este proyecto desarrollaremos la producción y comercialización de motores eléctricos monofásicos para portones y cortinas metálicas destinados a negocios de venta al público, galpones, edificios, garajes, fábricas, etc.

Análisis del Sector industrial (en Argentina y en el Mundo)

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

En la actualidad el mundo se encuentra en una situación de total incertidumbre por la coyuntura desarrollada debido a la reciente pandemia del COVID-19, por lo cual trabajaremos con información proyectada de años anteriores para poder realizar el análisis. A lo largo de los últimos años nos encontramos en una constante guerra comercial entre los principales países del mercado, China y Estados Unidos, y el impacto de dichos conflictos generó el crecimiento más bajo en la economía global en una década, decreciendo un 2,3% en 2019; según informa la ONU “las perspectivas de crecimiento económico para 2020 dependen de la reducción de los conflictos comerciales y la incertidumbre”. Según este informe: 1 de cada 5 países sufrirá un estancamiento o disminución de los ingresos per cápita este año, y a su vez expone que es posible experimentar un crecimiento del 2,5 % en 2020, pero que la reavivación de las tensiones comerciales, la inestabilidad financiera o la intensificación de las tensiones geopolíticas podría frustrar dicha recuperación. En un escenario negativo, el crecimiento global se ralentizará hasta solo el 1,8 % en este año. En cuanto a los principales países de la economía: se prevé que el crecimiento del PIB en los Estados Unidos se ralentice del 2,2 % de 2019 al 1,7 % en 2020. En la Unión Europea, la incertidumbre global continuará frenando al sector manufacturero, pero contará con la compensación parcial de un crecimiento estable en el consumo privado, lo que permitirá un modesto incremento del crecimiento del PIB del 1,4 % de 2019 al 1,6 % en 2020. A pesar de importantes factores adversos, Asia Oriental continúa siendo la región del mundo que crece a mayor ritmo y la que más contribuye al crecimiento global, según el mencionado informe. En China, se prevé que el crecimiento del PIB se modere gradualmente del 6,1 % de 2019 al 6,0 % en 2020 y al 5,9 % en 2021, con el respaldo de políticas monetarias y fiscales más acomodaticias. Se espera que el crecimiento de otros grandes países emergentes, como Brasil, India, México, la Federación de Rusia y Turquía, adquiera cierto impulso en 2020.[1]

En cuanto a América Latina según un informe presentado por BBVA Research, se esperan grandes desafíos para el mercado. En 2019 se tuvo un crecimiento menor a lo esperado y se esperan para este año crecimientos en el PIB del 1,4% y 2,1%. El bajo crecimiento experimentado ha sido consecuencia principalmente de la desaceleración mundial y de las incertidumbres políticas en muchos países latinoamericanos.

Perú y Colombia son las dos geografías que estarán más cerca de su potencial, superando el 3%, mientras que las dos grandes economías de la región, México y Brasil, se mantendrán con tasas inferiores al 2%. Argentina continuará en recesión, ante un escenario de escasez de divisas y elevada inflación, mientras que en Chile se dejará notar el impacto de las protestas sociales vividas durante el último trimestre del 2019, lo que hará que su crecimiento se estanque en el 0,4% en 2020. El aumento de la demanda interna y de la inversión, serán las dos principales palancas que apoyarán el crecimiento para los próximos dos años en la mayoría de países.[2]

Análisis Mercado Argentino

Una constante que nos encontramos a la hora de definir la economía argentina es la inestabilidad. La alta inflación, las altas tasas de interés, la deuda externa y devaluación del peso argentino son factores que condicionan directamente a la producción y dificultan las inversiones en el país. En cuanto a las altas tasas de interés, estas impactan directamente a la hora de realizar inversiones ya que a las tasas actuales les corresponden pequeños riesgos para el inversor, siendo más conveniente optar por las mismas antes que realizar una inversión la cual muy difícilmente pueda brindarle un retorno comparativo y la cual conlleva un enorme riesgo debido a la volatilidad de la economía del país. En la actualidad el BCRA estableció una tasa de interés mínima del 26,6% para plazos fijos. En la presente gestión económica, las tasas sufrieron bajas significativas por debajo de la inflación esperada. Debido a ello, resulta más conveniente poner en práctica proyectos de inversión considerando que los precios de los productos a lanzar subirán al ritmo de la inflación por los que los beneficios obtenidos serán netos de inflación. A pesar de las presiones cambiarías sobre cotizaciones alternativas del dólar oficial, la política cambiaria del actual gobierno parece ser la de mantener un tipo de cambio competitivo sin devaluaciones significativas que impacten directamente en la inflación, por lo que de mantenerse esta política, no resultará un riesgo relevante la adquisición de maquinarias para la producción en el mercado local.

La actividad industrial nacional cerró en 2019 con una caída de -6,3%. Se trata de la segunda caída anual consecutiva. Así, 2019 finalizó con una caída de la producción industrial de -13,0% respecto de 2015 y de -17,5% respecto al máximo de 2011. En términos per cápita (computando el crecimiento vegetativo argentino) la caída respecto de 2011 fue de -24%. La industria necesitaría 10 años seguidos de suba al 4,0% anual para recuperar este nivel. Este resultado refleja la fuerte contracción de la demanda interna con una caída del consumo privado del -7,8%(acumulado 3 trimestres de 2019) y del bajo dinamismo del mercado externo en un escenario de gran volatilidad macroeconómica con presión sobre el tipo de cambio, la inflación, la tasa de interés y los costos energéticos, tributarios y logísticos.

A nivel sectorial, todas las ramas registraron caídas de la actividad en el año, excepto alimentos y bebidas cuya producción se recuperó por la mejora de la molienda. Las mayores caídas de la actividad fueron en los sectores automotriz, industria electrónica de consumo, metales básicos, metalmecánica y minerales no metálicos. El sector de la construcción cayó un 7,8% debido al freno de la obra pública y privada.

En la Argentina: el 99.4% de las empresas privadas son PyMEs y el 0.6% grandes compañías. En la actualidad, existen 1.065.350 PyMEs en nuestro país, de las cuales 534.454 están registradas. El 16,82% de las mismas pertenecen al rubro industrial, el 28,53% al rubro comercial y el 5,5% a la construcción.

En los últimos 4 años, se produjo el cierre del 4% de las PyMEs equivaliendo a una cantidad de 40 por día.[3]

Estructura del sector Industrial. Evolución histórica de la actividad

El primer motor eléctrico fue un motor electrostático simple, construido por el benedictino escocés Andrew Gordon en 1740.

Werner von Siemens patentó en 1866 la dinamo. Con ello no sólo contribuyó al inicio de los motores eléctricos, sino también introdujo el concepto de Ingeniería Eléctrica, creando planes de formación profesional para los técnicos de su empresa. La construcción de las primeras máquinas eléctricas fue lograda en parte, sobre la base de experiencia práctica. A mediados de la década de 1880, gracias al avance en el electromagnetismo, con contribuciones como las desarrolladas por Nikola Tesla, Michael Faraday o al éxito de Werner von Siemens, la Ingeniería Eléctrica se introdujo como disciplina en las universidades. En 1886, el ingeniero español Isaac Peral, desarrollaría el primer sumergible (el Submarino Peral), empleando motores eléctricos.

La fascinación por la electricidad aumentó con la invención de la dinamo. Antonio Pacinotti inventó el inducido en forma de anillo en una máquina que transformaba movimiento mecánico en corriente eléctrica continua con una pulsación, y dijo que su máquina podría funcionar de forma inversa. Ésta es la idea del motor eléctrico de corriente continua.

Los primeros motores eléctricos técnicamente utilizables fueron creados por el ingeniero Moritz von Jacobi, quien los presentó por primera vez al mundo en 1834. Luego con el avance de los años y de la tecnología se inventaron nuevos procedimientos en la forma de fabricarlos lo que permitió un mayor rendimiento de los mismos y un menor costo.[4].

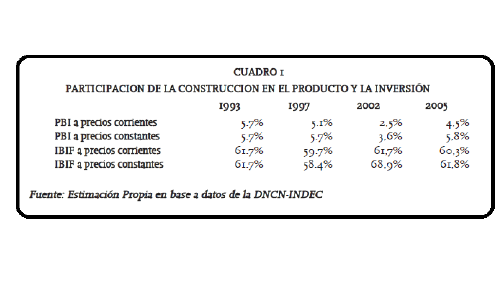

En cuanto a la producción en Argentina en los últimos años notamos una caída que analizaremos a continuación. A partir de la crisis del año 2001 en toda la Argentina se produjo un gran incremento en la industria de la construcción lo que benefició enormemente la producción y venta para los motores eléctricos de portones y cortinas metálicas para los productos de fabricación nacional que se mantuvo en crecimiento hasta el año 2003.

Como podemos observar en el siguiente cuadro, el PBI a precios corrientes en los años 1993 y 1997 disminuyó notablemente en comparación a los siguientes años a la crisis del 2001, la cual trajo un grave receso de la industria a nivel local. Por otro lado, no todo fue pérdida para esta época adversa. La Inversión Bruta Interna Fija en Argentina aumentó en gran porcentaje a años anteriores de dicho trance, lo que produjo consecuentemente una gran ola de construcciones en nuestro país.[5]

Con el cambio de gobierno, asume Néstor Kirchner, quien junto a las nuevas políticas económicas tomadas y el cambio de la economía global, generaron que comenzaran a ingresar a la Argentina importaciones de motores procedentes del mercado Chino a menores precios. Primero, ocupó gran parte del mercado brasileño, para luego abarcar otros países del Cono Sur. Esto hizo que se vaya desplazando la industria nacional de los motores de una forma gradual. En el transcurso de estos años el mercado nacional pudo mantener una cuota de mercado del 70% con respecto a los motores chinos ya que los mismos generaban desconfianza a los compradores por ser considerados de baja calidad. A partir del año 2008 la producción nacional tuvo problemas para mantenerse competitiva en el mercado, al aumentar la calidad y confianza sobre los motores importados, ampliando aún más la brecha de los precios, sumándole a esto la devaluación de la moneda argentina y los grandes aumentos de los precios de los insumos requeridos para la fabricación. Para las décadas siguientes la caída de la producción fue siendo progresiva, produciendo el cierre de la mayoría de las empresas nacionales hasta el día de hoy, en el que el mercado de los motores está totalmente liderado por motores chinos (80%), siendo de suma dificultad competir contra sus precios. Las pocas empresas nacionales que aún fabrican motores, ya sea para portones o cortinas, están tendiendo a dejar de producir y dedicarse exclusivamente a la importación y comercialización de los mismos.

Identificación del Negocio

- Definición del Negocio: nos dedicaremos a la fabricación y a la comercialización de motores eléctricos para su aplicación en las industrias productoras en Argentina, así como también para su uso en portones en domicilios particulares y en cortinas metálicas para negocios abiertos al público, galpones. Con un enfoque principal en la calidad de nuestro producto.

Oportunidades

- La baja cantidad de productos nacionales en este sector puede ser un factor clave en la diferenciación.

- El nuevo gobierno demuestra tendencias a la protección de la producción nacional.

- Empresas importadoras deben pagar altas tasas aduaneras.

- Disponibilidad de mano de obra capacitada (antiguos operarios de fábricas que cerraron).

Amenazas

- Caída en la actividad constructora.

- Baja en la actividad industrial.

- Alto riesgo a la hora de realizar una inversión por la incertidumbre económica actual.

- Mercado con pequeño número de empresas de gran trayectoria y experiencia en el rubro.

-Un cambio de gobierno podría deshacer las medidas de protección a la producción nacional.

Factores claves del éxito

Nuestro producto buscará ser de gran calidad, la cual debe ser percibida por nuestros consumidores, y deben sentirse conformes con la relación precio-calidad del mismo. Además contaremos con excelente atención al cliente y un amplio servicio de post-venta para fidelizar a nuestros clientes y diferenciarnos de los importadores al mostrar nuestra expertise en el tema, incluyendo servicios técnicos y garantías de nuestros productos.

Será clave para el éxito de nuestro producto lograr ser la principal recomendación de los distribuidores para con sus clientes.

Estudio de Mercado

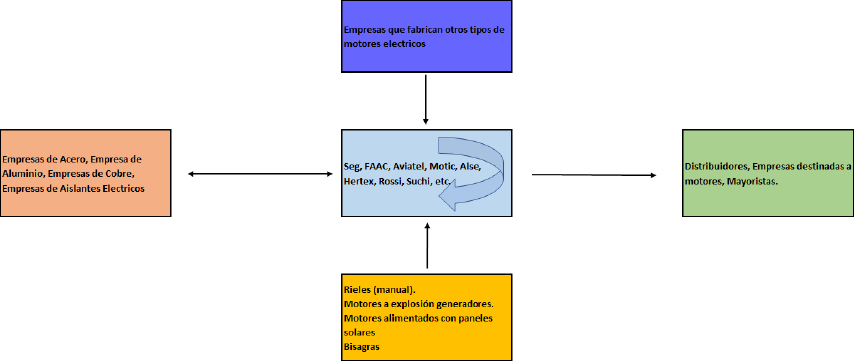

El mercado de motores eléctricos es cada vez más frecuentado por distintas empresas, siendo una de las nuevas tecnologías que se están desarrollando actualmente. Definimos nuestro mercado mediante las 5 fuerzas de Porter, analizadas en el siguiente gráfico:

Como podemos observar a simple vista, es necesario analizar distintos proveedores a la hora de seleccionar la mejor relación calidad - precio, así como también, empezar a contactarse con distintos distribuidores y empresas que hagan llegar los productos a nuestro mercado meta. En los párrafos siguientes se profundizará esta matriz, efectuando un análisis detallado de cada una de las partes en cuestión.

Definición Inicial del Producto

- Descripción: El producto a fabricar serán motores monofásicos para la automatización de portones y cortinas metálicas. En cuanto a los motores para portones son capaces de soportar portones entre 500kg a 2000kg según lo solicitado por el cliente y su consumo varía entre 2 a 7 amperes, todos los modelos poseen una velocidad de apertura de 10mts/min. Por otro lado, los motores para cortinas son capaces de elevar un peso que varía entre 100kg a 500kg según se lo solicite, mientras que sus potencias pueden oscilar entre 0.20 HP A 1.25 HP. Existen velocidades diferentes de elevación que varían entre 1mts/min a 1,60mts/min.

Nombre según denominación corriente e Importancia de Marcas

La denominación corriente es motor electrico, tanto para cortinas y portones como para otros tipos de uso es motor eléctrico. Actualmente, la marca líder en el mercado se denomina FAAC, quien se destaca sobre el resto por su relación precio-calidad.

Normas o nivel de calidad a que se deben ajustar

Normas que debe cumplir:

- ISO 2372/2373: norma de límite de velocidad de vibración mecánica en máquinas rotativas la cual se basa en los HP (caballos de fuerza) de dicha máquina, aplicándose tanto para motores de corriente alterna como así también de corriente continua.

- Normas que debe cumplir: IRAM 62409 (no obligatoria) de etiquetado de motores monofásicos de inducción para distinguir con facilidad cuál motor es más eficiente. La etiqueta se compone por las siguientes 4 clases de EE: IE00, IE 0, IE1 e IE 2, donde al IE 2 se le adjudica a los motores más eficientes y al IE 00 a los menos eficientes. Ambas etiquetas muestran también el rendimiento de los equipos expresado en porcentaje. Es importante destacar que para determinar la información que se incluye en las etiquetas, se llevan a cabo ensayos en laboratorios externos, que no tienen vínculo con el fabricante, y los resultados son evaluados por un organismo de certificación (acreditado por el OAA y reconocido por la Dirección de Comercio Interior), como IRAM, quien finalmente certifica los datos que el fabricante debe incluir en las etiquetas. Estas etiquetas no son obligatorias pero son fundamentales para lograr nuestra diferenciación en calidad.

Subproductos y desperdicios

En la parte eléctrica del motor, la cual fabricaremos, podemos diferenciar nuestra producción en 3 columnas distintas. Por un lado, obtendremos el componente llamado estator/núcleo/campo ya aislado y prensado para poder colocar las tapas. Otro componente, será el rotor mecanizado clavado a su respectivo eje. Por último, obtendremos las tapas, tanto macho como hembra, forrada en aluminio lo que permitirá la firmeza y rigidez necesaria para estos tipos de motores siendo lo más liviano posible. Los desperdicios obtenidos en los distintos procesos no varían en cantidad y son pequeños por ser reutilizables en su mayoría. El aluminio de las tapas es de suma reutilización al poder volver a fundirlo y utilizarlo en etapas posteriores, sin dejar pérdida alguna. La máquina bobinadora de cobre permite una utilización máxima del mismo, cuyo desperdicio es despreciable. Sin embargo, nuestra más alta pérdida la obtendremos en el acero, vendiéndolo mediante conteiner a distintos chatarreros a un precio mínimo. Aún así, el precio del mismo es bajo lo que, si bien es un desecho significativo y requiere de un proceso eficiente, no influirá en gran medida en nuestros costos.

Usos y características de los bienes y servicios

Nuestros productos se basan exclusivamente en motores para portones y cortinas metálicas. Sus usos podrán ser tanto domésticos como industriales, abriendo portones de garajes pequeños como así también las entradas a industrias que requieran mayores esfuerzos y desgastes. Con los motores de cortinas metálicas ocurre algo similar. Dependiendo del tamaño de instalación y requerimientos de dichos motores, serán adecuados para su uso doméstico, industrial o demás.

Destino de los bienes y servicios

Estos motores están destinados a la venta a distribuidores, para su distribución en fábricas que se dediquen a la confección de cortinas y portones, así como también para la llegada al cliente particular.

Análisis del Mercado Consumidor

Analizaremos el mercado consumidor de motores eléctricos para portones y cortinas metálicas a partir de la construcción, cantidad de nuevos negocios, industrias y galpones.

Nuestros principales compradores serán: 1. Para nueva vivienda (o edificio); 2. Para reemplazo del motor, reforma o ampliación de vivienda actual; 3. Portones para industrias.

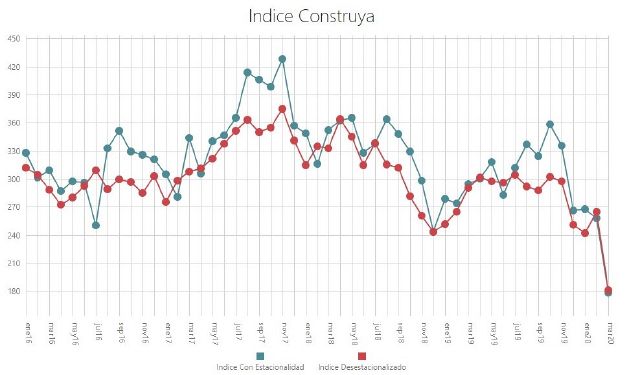

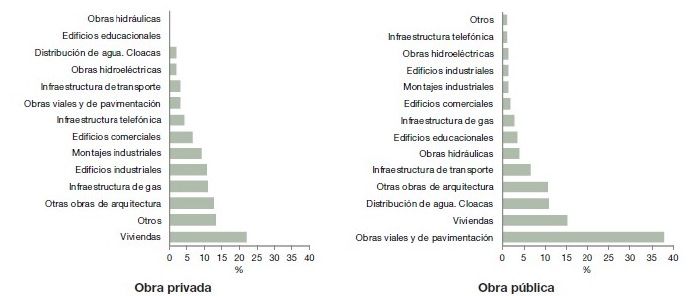

Teniendo en cuenta esto analizaremos los datos de la industria de la construcción para analizar nuestro mercado consumidor: según la información recopilada por el “Índice Construya” el cual es un indicador que muestra las variaciones en las ventas de las 13 empresas líderes de insumos y materiales para la construcción (Aluar -división elaborados-, Acerbrag, Eternit-Durlock, Masisa, Acqua System, Grupo Later-Cer/Cerámica Quilmes, Klaukol, El Milagro, Sherwin Williams, fv, Plavicon, Cerro Negro y FERRUM) pertenecientes al “Grupo Construya”, se observa un crecimiento consistente en el sector desde el año 2005, con una única interrupción en el año 2009, fruto de la recesión global. Luego del 2011 siguió creciendo pero en menor medida con bajas en algunos años. Notamos una tendencia recesiva en la actualidad debido a la situación económica que transita la Argentina y que influye en todos los sectores de la economía. No se prevé un repunte en el corto plazo debido a la pandemia que azota el año 2020 y a mediano plazo se espera que la construcción se estabilice. En el período 2005, 2008 los principales motores de la construcción fueron las grandes obras públicas, tendencia que fue cambiando a lo largo de los años. En la actualidad, las principales actividades que mueven al sector son los emprendimientos chicos, viviendas unifamiliares y comercios, que junto con el mercado de las refacciones y ampliaciones de viviendas, componen un 60% del sector seguido por las obras privadas y por último las obras públicas.[6]

-

Índice Construya (Grupo Construya)

-

Variación Interanual de la construcción (Grupo Construya)

En el siguiente gráfico podemos observar la composición de cada sector y su segmentación (Fuente INDEC-2019).

-

Sectores de la construcción (INDEC)

A partir de un informe de ESTRATECO en el que se analiza y compara la actividad económica del país con la construcción se puede concluir que la inversión en construcción es procíclica, lo que implica que en las fases de caída y recuperación sobrerreacciona y que cuando el proceso de crecimiento es prolongado en el tiempo converge a la evolución del ciclo económico general. Por lo tanto se encuentra sumamente atada a la coyuntura del país.

Segmentación

Como antes mencionamos, nuestro producto está orientado a su uso en: 1. Nueva vivienda (o edificio); 2. Para reemplazo del motor, reforma o ampliación de vivienda actual; 3. Portones para industrias.

El uso de motores eléctricos para el accionar de portones en viviendas ya construidas es considerado un bien no esencial al que muchos deciden no acceder ya que representa un importante desembolso de dinero en un momento determinado, por lo cual nos centraremos en el sector de la población de clase media-alta, o clase media para la refacción de sus casas y construcción de obras particulares siendo este segmento de la sociedad el más propenso a realizar dicha inversión. En cuanto a las nuevas viviendas la mayoría de las mismas cuentan con portones y motores eléctricos, y en el desarrollo de la industrias casi en su totalidad utilizan cortinas de algún tipo o portones motorizados, dándose lo mismo en los negocios.

Nos centraremos en la venta en Capital Federal y GBA, siendo estos sectores los que cuentan con mayor densidad de población y donde se encuentra la mayoría de la gente a la que apuntamos, como así también la mayor cantidad de fábricas.

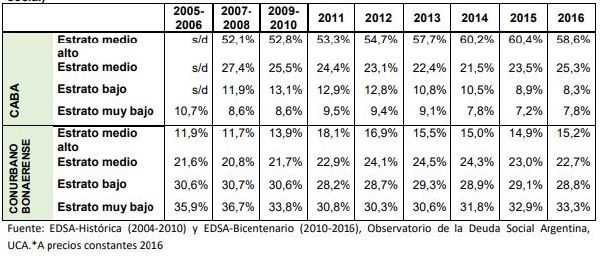

En este gráfico podemos observar la composición por estratos sociales de CABA y el Conurbano bonaerense.

Influencia de compra

Al ser un producto "de compra" (se realiza investigación y comparación con otros productos antes de comprar, no se adquiere de manera impulsiva) debemos lograr que el cliente aprecie en nosotros la diferenciación dada por la calidad. En estos tipos de productos la influencia de compra se basa principalmente en el precio de los mismos, las especificaciones técnicas, la calidad de los materiales, los servicios adicionales que se brindan y las garantías de los mismos.

Estacionalidad

Las ventas varían según el momento del año, se encuentran atadas a situaciones tales como las vacaciones. Al ser considerado un producto no esencial para el consumidor, en época de receso de actividades como las vacaciones la demanda cae, ya que se destinan grandes sumas de dinero en las mismas disminuyendo el poder de compra del cliente. Los períodos de alta demanda son de marzo a junio y de septiembre a diciembre.

Cuantificación

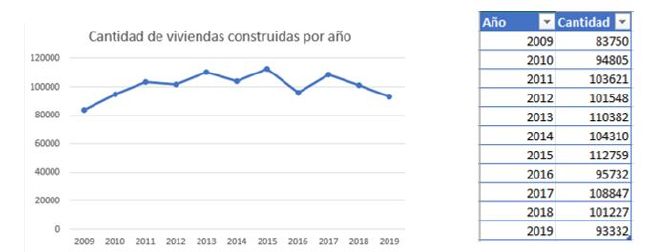

En cuanto a la venta de motores corredizos la demanda se basa principalmente en las nuevas construcciones de viviendas por lo que nos centraremos en analizarlas.

Según datos obtenidos del “Informe sobre la caracterización urbano-habitacional en la Argentina. Evolución 2001-2006”, presentado por la Dirección Nacional de Políticas Habitacionales, y su anexo publicado a principios de 2010, “Evolución 2003-2009”, entre el año 2001 y el 2009 se construyeron en el país un total de 670.000 viviendas, en promedio 83.740 por año.

Al no contar con datos actualizados, estimaremos la producción de los años siguientes con los datos del índice construya.

-

Construcción de viviendas por año

Estas cantidades de viviendas corresponden a toda la Argentina, según los datos relevados por el grupo Construya, el 49% de la construcciones corresponden a Buenos Aires y CABA, siendo la cantidad de viviendas en nuestro mercado para el año 2020 alrededor de 45.732. De estas nuevas viviendas el 70% corresponden a edificios los cuales en promedio se construyen con 15 departamentos por edificio.

El 30% restante serán casas, Es evidente que no todas podrán disponer de portones por los espacios disponibles especialmente en el GBA, analizando también la composición por clases sociales de estas regiones con su poder adquisitivo, se considera que el 70% de las mismas requerirán motores eléctricos para los portones (9.604).

En cuanto a los edificios la normativa de construcción según la ordenanza 10650 informa que las nuevas construcciones (CABA) de edificios deben contar obligatoriamente con garaje. Por lo cual de los 2.135 nuevos edificios consideramos que el 95% demandarán motores electricos para portones.

De esta manera demanda anual de motores para nuevas viviendas nuevas viviendas será de 11.633.

Para considerar la demanda de motores para su reposición tenemos en cuenta que en CABA existen 1.082.998 viviendas donde los departamentos representan un 72,83% con un promedio de 10 departamentos por edificio, mientras que las casas alcanzan al 23,34 %.(CENSO INDEC 2010). Según datos encuestados el 90% de los edificios cuentan con portones mientras que en las casas un 60%. Asumimos que el 10% de los motores en 1 año serán cambiados debido a que la vida útil de los mismos es de 10 años por lo que la demanda de motores para reposición en CABA será de: 22.264 motores.

En el GBA la cantidad de viviendas es de 2.653.288 de las cuales la gran mayoría está compuesta por casas. Considerando que el 90% de la clase alta y el 50% de la clase media del GBA tendrán portones y considerando la tasa de reposición antes mencionada la demanda en GBA para reposición sería de: 66.412 motores.

Según datos encuestados el 15% de las viviendas que no poseen portones con motores electricos adquirirán este tipo de mecanismo en el próximo año siendo los mismos 61.500.

Todo lo mencionado anteriormente hace un total de demanda en CABA Y GBA de 162.000 motores para portones.

En cuanto a la demanda de motores para cortinas metálicas se encuentran altamente relacionadas a la apertura o refacción de negocios comerciales y de industrias, la cantidad de construcciones en estos rubros, según datos obtenidos del Grupo Construya e informes del Gobierno de la Ciudad sobre el uso de las parcelas, se encuentran en números muy cercanos a la cantidad de nuevas viviendas construidas por lo tanto la cantidad de nuevos comercios e industrias será de 50.000 , siendo los nuevos comercios los principales demandantes de cortinas metálicas ya que como antes analizamos la industria se encuentra decayendo. Considerando que no todos los negocios o industrias emplean cortinas metálicas se considera que la demanda de cortinas será del 90% de las nuevas construcciones por lo tanto se demandarán: 45.000 motores para cortinas anuales.

Analizando la cantidad de motores que se demandarán para la reposición de los mismos contamos que la cantidad de industrias y comercios en el GBA es de 214.894 mientras que en CABA son de 129.432 (Observatorio del Conurbano Bonaerense (UNGS)), siendo la cantidad total 344.326 se considera que el 90% cuentan con cortinas metálicas siendo la forma más común en los mismos y el 10% deberá reponer el motor por año siendo la demanda de motores de reposición de 31.000.

Según datos encuestados un 10% de los negocios que no cuentan con mecanismos motorizados de cortinas adquirirán este nuevos sistema, siendo la demanda de: 3.500

Por lo tanto la demanda total de motores para cortinas por año será de 74.100.

Consideramos que la demanda total de motores en el país se mantendrá constante o a lo sumo disminuirá en bajos porcentajes según la actividad industrial del país y la economía del mismo como analizamos anteriormente,estimamos el mercado de motores eléctricos para cortinas y portones en: 236.100 unidades por año.

Análisis del Mercado Competidor

Características, análisis, tipificación y cuantificación

El mercado competidor es amplio y fue mutando a lo largo de los años. Actualmente, del total de ventas de productos como los que desarrollaremos, solo un 20% corresponde a producción nacional; mientras que el otro 80% restante corresponde en su mayoría a industrias chinas productoras de motores que luego lo comercializan a empresas europeas que se dedican únicamente a la distribución en nuestro mercado, y por otro lado a FAAC (italiana), que como se mencionó anteriormente, fue la empresa líder del rubro por muchos años y aún se mantiene.

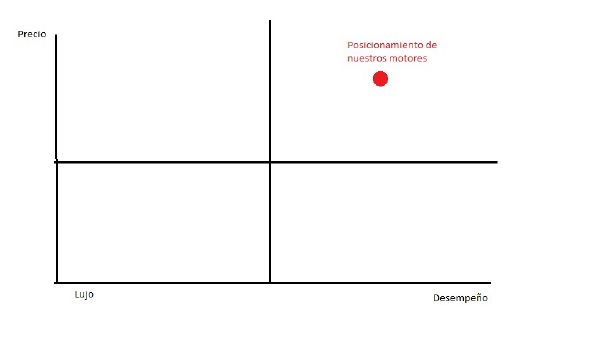

Realizando un análisis de la competencia respecto al precio, las empresas productoras de motores de origen chino, en comparación con las nuestras, tienen menores costos tanto fijos como variables, siendo este país la potencia mundial en el mercado. Tiene la mano de obra más barata disponible, desarrollan sus propias tecnologías y poseen gran infraestructura. Si bien estas empresas están sujetas a los impuestos de importación, sus precios son inferiores y muy competitivos con respecto a los fabricados de forma nacional. Esto genera que las empresas argentinas deban minimizar el beneficio para mantener precios similares a los productos chinos, lo cual no siempre es posible, generando la salida al mercado del producto nacional a un precio más alto.

Esto nos lleva a preguntarnos por qué el mercado nacional nos elegiría habiendo en el mercado productos a menores precios. La respuesta es: la calidad. En nuestro país se ha generado a lo largo de los años cierta desconfianza con la calidad de la industria china. Esto no es errado, siendo cierto que si bien el precio es inferior al adquirir estos motores orientales, su tiempo de vida útil es menor requiriendo el posterior mantenimiento de los motores. En cuanto a esto es que se desarrollará nuestra principal estrategia para instalarnos en el mercado y llegar a los clientes: la relación precio-calidad.

Además de la confiabilidad que imponen las empresas argentinas, otro de los puntos a favor en cuanto a la competencia con la industria china es sobre la posibilidad de tener fácil acceso, personalizado y cara a cara de servicios pre y posventa. Esto genera que el cliente se sienta más acompañado e informado en cuanto a la compra que va a realizar, siendo esta asesorada por los vendedores. Debemos lograr que estos últimos recomienden nuestros productos por sobre los de la competencia mostrando las especificaciones requeridas por las empresas de portones que serán nuestros clientes directos y tienen conocimiento sobre los motores que necesitan. Así mismo la disponibilidad de repuestos, al ser fabricados localmente, genera una ventaja competitiva ya que los problemas pueden ser resueltos rápidamente, comparado con las industrias internacionales que requieren de la importación para satisfacer la demanda.

La competencia nacional está formada totalmente por PyMEs, instaladas la mayoría en el Gran Buenos Aires (más específicamente en Villa Martelli) y con distribución a todo el Área Metropolitana y en algunos casos a todo el país. Algunas de estas empresas son: Motic, Serindan, Fam, Lavandera, MG Cortinas, Aviatel, entre otras. Estas PyMEs surgieron en su mayoría como empresas familiares y se encuentran en el país hace más de 20 años. Por lo cual nuestro producto será comercializado a un precio mayor que los productos importados de china, pero brindando también mayores beneficios y prestaciones, disponibilidad de repuestos, de servicio post-venta, mayor durabilidad, eficiencia y contribución al consumo responsable de la energía eléctrica.

Podemos decir entonces que el mercado de motores eléctricos se encuentra segmentado en importadores de motores a un menor precio (80% del mercado) y de motores nacionales (20%) que buscan diferenciarse con su calidad.

Competidores

| MODELOS DE MOTORES PARA PORTONES | ||

| Empresa | Modelo | Precio |

| Motic (Nacional) | · TITTO 4G

· COMPACT 4G · COMPACT VELOX. |

$15.200

$19.900 $23.800 |

| Aviatel (Nacional) | · ST4

· UF5 · FS6 |

$25.000

$27.500 $29.900 |

| Actelsa (Nacional) | · COR 500H

· COR 600 |

$19.000

$23.900 |

| Alse (Nacional) |

· STOCCO |

$26.135 |

| Suchi (Nacional) | · SG

· SG RAPIDO |

$9959

$13.000 |

| Seg International (Brasil) | · Solo CH 500 Classic

· Solo CH 500 Classic Hierro · Solo CH 500 SPEED · Solo FIT (400kg) · Solo NIID (600KG) · Solo CH 600 · Solo CH 600 Hierro |

$10.819

$13.738 $14.654 $10.407 $14.654 $12.686 $15.716 |

| Hertex (Brasil) | · Motor Portón Corredizo Automático 1/4hp (500KG) | $7657 |

| PPA (Nacional) | · Motor CUSTOM (500KG)

· Motor HOME (400KG) |

$9780

$8190 |

| BRUMEC (Nacional) | · LIEBRE 450

· POTRO 600 |

$11.600

$11.800 |

| ABERMATIC (Nacional) | · APC 500 | $17000 |

| Modelo | Potencia | Peso que resiste | Tiempo de Apertura | Largo Cremallera | Precio |

| HOME | 0.25 HP | 400 kg | 0.3 m/s | 3m | $8190 |

| CUSTOM | 0.25 HP | 500 kg | 0.25 m/s | 3m | $9780 |

| DZ HERTEX | 0.25 HP | 500 kg | 0.22 m/s | 3m | $7657 |

| Solo Niid | 0.14 HP | 600 kg | 0.5 m/s | 3m | $14.654 |

| Solo Fit | 0.25 HP | 400 kg | 0.3 m/s | 3m | $10407 |

| Solo CH 500 Classic | 0.25 HP | 500 kg | 0.25 m/s | 3m | $10819 |

| Solo CH Classic Hierro | 0.25 HP | 500 kg | 0.25 m/s | 3m | $13738 |

| Solo CH 500 Speed | 0.33 HP | 500 kg | 0.33 m/s | 3m | $14654 |

| Solo CH600 /Solo CH 600 hierro | 0.33 HP | 600 kg | 0.25 m/s | 3m | $12686 / $15716 |

| STOCCO | 0.20 HP | 500 kg | 0.20 m/s | 3m | $26135 |

| TITTO 4G | 0.17 HP | 400 kg | 0.33 m/s | 3m | $15200 |

| Compact 4G | 0.21 HP | 600 kg | 0.33 m/s | 3m | $19900 |

| Compact Velox | 0.21 HP | 600 kg | 0.75 m/s | 3m | $23800 |

| COR 500 H | 0.25 HP | 500 kg | 0.20 m/s | 3m | $19000 |

| COR 600 | 0.40 HP | 600 kg | 0.25 m/s | 3m | $23900 |

| SG | 0.25 HP | 500 kg | 0.20 m/s | 3m | $9959 |

| SG RAPIDO | 0.25 HP | 500 kg | 0.40 m/s | 3m | $13.000 |

| LIEBRE 450 | 0.33 HP | 450 kg | 0.50 m/s | 3m | $11.600 |

| POTRO 600 | 0.5 HP | 600 kg | 0.23 m/s | 3m | $11.800 |

| APC 500 | 0.25 HP | 500 kg | 0.2 m/s | 3m | $17000 (precio mayorista) |

| MODELOS DE MOTORES PARA CORTINAS | ||

| Marca | Modelos | Precio |

| MG CORTINAS (Nacional) | · SB200 | $17.772 |

| Seg International | · SEG 300R (control remoto)

· SEG 300 |

$13.488

$11.320 |

| ABERMATIC (Nacional) | · SB200 | $15000 (Precio mayorista) |

| Modelo | Potencia | Peso de elevación | Precio |

| SB200 | 0.33 HP | 200 kg | $16.448 / $15000 |

| SEG 300 | 0.27 HP | 300 kg | $11.320 |

| SEG 300R (control remoto) | 0.27 HP | 300 kg | $13.488 |

Análisis del Mercado Proveedor

Características, análisis, tipificación y cuantificación. Influencias y poder Negociador

El suelo argentino es rico en yacimientos minerales metalíferos y no metalíferos, lo que permite un mercado proveedor amplio en cuanto nuestros requerimientos de materiales. No obstante ello, siempre pueden surgir inconvenientes de compra, ya sea por los materiales o los proveedores mismos. A la hora de elegir nuestros proveedores, es importante hacer énfasis no solo en la calidad de sus productos e insumos, sino también que estos nos brinden la cantidad requerida en tiempo y forma. Por ello, lo principal es cerciorarse de que cumplan estos requisitos tomando como parámetros a nuestra competencia. De este modo, podremos hacer nuestra elección lo mas acorde posible a los objetivos de la empresa. Es de suma consideración, una vez elegidos nuestros proveedores, tener un contacto permanente y ser rígidos en cuanto a ocasiones inusuales o inconvenientes repentinos.

Para nuestro producto, los materiales e insumos a utilizar serán tanto metales ferrosos y no ferrosos, así como también aislantes y accesorios para su producción. Como bien sabemos, son materiales industriales, en algunos casos de venta masiva, en los cuales una mala elección puede llevar consigo un elevado costo. Los productos como el cobre y su aislante mylar son los más caros debido a que no son de fácil producción nacional. Una parte fundamental entre nuestra empresa y nuestros proveedores es la negociación con los mismos. Estos últimos, en cuanto al traslado de acero y aluminio, imponen condiciones debido al bajo costo de los mismos, siendo el requisito principal cierta cantidad a consumir, exigiendo un mínimo preestablecido para cada pedido. Generalmente, su distribución se mueve al contratar el arribo a planta de aproximadamente 1 tonelada de acero o 500 kg de aluminio. Por su parte, el cobre y el mylar al ser productos de precio alto no imponen condiciones para su distribución. Las cantidades a consumir dependen del tipo de material que debamos utilizar para la fabricación de ambos motores. Para ello, analizaremos los materiales que necesitamos en función de nuestra cadena productiva.

Proveedores de Materia Prima y Materiales

Acero

El acero es uno de los materiales más utilizados en las industrias argentinas y es de fácil acceso. Para nuestra fabricación, deberemos utilizarlo tanto en el estator, como así también en el eje y el rotor. Nuestro proceso productivo comenzará tanto con los estatores como los rotores ya armados, por lo tanto, nos restará solamente producir los ejes mediante barras de acero con sus respectivos diámetros. Entre proveedores, destacamos a las principales empresas quienes poseen sus propios distribuidores:

- Acindar S.A

- Aceros Zapla

- Acerbrag

- Aceros Aceba S.R.L

Entre otros, podemos nombrar algunos distribuidores directos como:

Ejes:

- Indartubo S.A

- Vemar S.A

Estatores y Rotores:

- Dario Oneto S.R.L

- Luis Masuco S.R.L

- Vemar S.A

Aluminio (Silumin)

El aluminio será utilizado para la fabricación de las tapas. En nuestro país, la producción de aluminio se caracteriza por ser monopólica. La única empresa líder de Argentina es Aluar Aluminio Argentino SAIC, quien posee su principal planta en la provincia de Chubut. Esta empresa es quien abastece la totalidad de nuestro mercado mediante distintos distribuidores como:

- Fescap S.A

- Pagani S.A

- Scranton S.A

- Alké S.A

- J.L. Metales S.A

Cobre

La producción de este mineral en la Argentina se basa en una única mina de cobre de gran escala, Bajo de la Alumbrera, en la provincia de Catamarca. La comercialización de este mineral es de los insumos que más costos nos generará y se consiguen mediante su enrollado en carretes de cierta cantidad de metros. Por ello, es importante conseguir un proveedor que complemente su precio con la calidad del mismo. Las opciones más factibles a nuestro alcance son:

- TM Metales

- Abrahim Emilio Alambre de Cobre Esmaltado

- Metales Milgrom

- AC Argentina S.R.L

Mylar

El mylar es un material de uso generalmente industrial que actúa como aislante entre las ranuras del estator y el cobre bobinado proporcionando una mayor duración del motor. Su comercio es de fácil acceso, dado que existen varias empresas que distribuyen este producto. Se entrega en rollos de igual altura al estator permitiendo ahorrar en costos. Se destacan entre los proveedores:

- DuPont

- Hugo Conca

- Zacchino

Accesorios

Para la fabricación del motor eléctrico monofásico son necesarios ciertos accesorios para su ensamblaje y funcionamiento. Estos serán cables, varillas tirantes y rodamientos (rulemanes). Algunas opciones en este mercado son los siguientes distribuidores:

Cables:

- Distribuidora CHANTIRI

- Paternal S.R.L

- Electrocity

- Electricidad Gabriel.

Varillas Tirantes:

- Tormetal

Rodamientos:

- SKF

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

Máquinas para Estator

Aisladora para insertar mylar:

- Delta SRL (importada) http://deltasrl.online/es/avada_portfolio/aisladora-de-ranura/

Bobinadora de cobre:

- G.M.R modelo e-93 https://www.bobinadorasgmr.com/estatores%20e93.htm

- Freund https://www.pymesalmundo.com/pyme/15/

Insertadora de cobre:

- Fasp (importada) https://www.faspautomazioni.com/en/

- Delta SRL (importada) http://deltasrl.online/es/avada_portfolio/insertadora-de-bobinas/

Prensa Hidráulica para comprimir el bobinado:

- Maquimundo http://www.maquimundo.com.ar/fresadoras.html

- Morano http://www.moranomyh.com.ar/resultado?q=prensa+hidraulica

- Del Fabro https://www.dariodelfabro.com.ar/productos/hidraulicos/productos-hidraulicos/prensas-hidr%C3%A1ulicas.html

- Ekkon https://www.ekkon.com.ar/catalog/product/view/id/2693/s/prensa-hidraulica-20-toneladas-para-el-auto-upper-cod-rumr0002/

Máquinas para eje/rotor:

Serrucho automático:

- Cutmac http://cutmac.com.ar/product-category/sierras/

- Mach Center https://machcentersrl.com.ar/categoria.asp?id=476

Torno de control numérico (automático):

- Ekkon https://www.ekkon.com.ar/torno-de-banco-300mm-kommberg-bl180a.html

- Ekkon https://www.ekkon.com.ar/catalog/product/view/id/122/s/torno-mecanico-bco-750mm-semi-norton-kommberg-cq6123/category/45/

- Jsway https://es.jsway-cnc.com/cfg46d-cfg56d-2-axis-slant-bed-turret-cnc-lathe-machine

- Cutmac http://cutmac.com.ar/product-category/torno-cnc/

- Mach Center https://machcentersrl.com.ar/categoria.asp?id=478

Prensa neumática para clavado del rotor:

- Sahinlermetal https://www.sahinlermetal.com/urunler.php?lang=tr&k=6

- San Carlos http://www.sancarlossrl.com.ar/productos/prensas.html

Fresadora para chavetas pasantes:

- Morano http://www.moranomyh.com.ar/tienda/herramientas-electricas/fresadoras/

- Cutmac http://cutmac.com.ar/product-category/fresadora/

- Mach Center https://machcentersrl.com.ar/categoria.asp?id=469

Laminadora para acople:

- Mach Center https://machcentersrl.com.ar/contenido.asp?id=385

- Zurzulo https://5863-ar.all.biz/laminadora-de-rosca-hidraulica-lrp-8-g31852

Agujereadora:

- Maquimundo http://www.maquimundo.com.ar/agujereadoras_usadas.html

- Tovbein https://www.insumosmetalurgicos.com.ar/productos/agujereadora-taladro-de-banco-c-h-i-mod-a-16-22/

- Femar https://www.ferreteriafemar.com.ar/index.php/productos/herram-el%C3%A3-ctricas/agujereadora-de-banco

Prensa hidráulica para rulemanes:

- Maquimundo http://www.maquimundo.com.ar/fresadoras.html

- Morano http://www.moranomyh.com.ar/resultado?q=prensa+hidraulica

- Del Fabro https://www.dariodelfabro.com.ar/productos/hidraulicos/productos-hidraulicos/prensas-hidr%C3%A1ulicas.html

- Ekkon https://www.ekkon.com.ar/catalog/product/view/id/2693/s/prensa-hidraulica-20-toneladas-para-el-auto-upper-cod-rumr0002/

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales)

Distribución

Las máquinas que vamos a utilizar para la producción serán traídas por sus respectivos distribuidores. Es necesaria la instalación de las mismas por lo que deberemos contratar un técnico especializado para las máquinas que requieran de su atención.

Por otro lado, los insumos serán distribuidos por los vendedores, se coordinarán las entregas en planta. Debemos ser cautelosos en ello, hay que hacer un control a los productos que son entregados. La manipulación, si bien no es frágil, debe ser cuidadosa para evitar defectos y al controlar antes de ingresar los insumos se podrán realizar reclamos a los proveedores.

Servicios Industriales

Los servicios industriales requeridos pueden ser diferenciados según su importancia en el proceso productivo. Se demandarán servicios comunes como servicios eléctricos para la utilización de las máquinas y la iluminación (siendo el costo más importante en servicios), sistema de agua para uso en las maquinarias e instalaciones y para el personal, y un consumo de gas mínimo. También, serán indispensables servicios de seguridad, junto a un sistema de cámaras para llevar un seguimiento de la planta y servicios de limpieza de máquinas e instalaciones para su cuidado. Además, deberemos utilizar programas informáticos para hacer nuestra producción lo más eficiente posible.

Concluyendo podemos decir que existe escasa variedad de proveedores disponibles con respecto a otros mercados, por lo que debemos tener una relación estrecha con los mismos que nos permitan obtener beneficios a futuro en materia de precios y disponibilidad del material.

Análisis de productos sustitutos

Los productos sustitutos son:

- Rieles (manual).

- Motores a explosión (generadores).

- Motores alimentados con paneles solares.

- Bisagras.

Análisis de Productos Complementarios

Los motores eléctricos para cortinas o portones cuentan con productos complementarios como:

- Cortinas metálicas enrollables.

- Portones de edificios o casas.

Estos fueron analizados con anterioridad en el estudio de mercado y ante una variación en la demanda de los mismos afecta directamente a la demanda de motores.

Análisis de Entrantes Potenciales

Los entrantes potenciales serían nuevas importaciones de motores chinos o empresas nacionales con nuevas y mejores tecnologías de producción que reduzcan significativamente el precio.

Barreras de entrada

- Alta inversión en maquinarias.

- Gran esfuerzo para que el mercado aprecie nuestras cualidades y características del producto.

- Pocas Empresas Nacionales.

- Relación de los competidores con los distribuidores.

-Alto riesgo ante la incertidumbre económica Argentina.

Barreras de salida

- Venta de maquinaria.

- Servicio postventa que garantizamos.

- Garantías del Producto.

- Personal contratado experimentado.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto

Nuestros productos son motores eléctricos para portones y cortinas metálicas destinados tanto a su uso comercial como residencial. Para lograr la diferenciación en el mercado ofreceremos:

- Productos de excelente calidad construidos con la mejor materia prima.

- Productos certificados por normativas de organizaciones reconocidas para la tranquilidad del cliente.

- Clara información del consumo para concientizar sobre el uso de la energía eléctrica.

- Servicio de atención personalizada, y servicio técnico de pronta atención.

- Garantía por 5 años.

- Capacitación a los vendedores de los distribuidores.

- Asesoramiento.

- Amplia presencia en distribuidores.

Nuestros motores como producto básico cumplen con la función de automatizar la apertura, cierre y movimiento de cortinas y portones. El producto real es el motor ya terminado y listo para la instalación con su correspondiente embalaje y con las especificaciones detalladas en su caja.

El producto aumentado es el servicio técnico de instalación de los motores, servicio de pre y posventa, la atención personalizada y la garantía ante cualquier desperfecto del producto.

Sobre la plaza

En cuanto a las ventas realizaremos estrategias conocidas como B2B (Business to business), en donde, a través de distribuidores, llevaremos nuestros motores a casas de materiales industriales eléctricos. Esto nos resultará fundamental para reducir costos en la cantidad de vendedores necesarios, los cuales solo se dedicaran a atender a los distribuidores, mantener una relación estrecha y de gran presencia en los mismos, realizando cursos de capacitación sobre nuestro producto y buscando que los distribuidores sean quienes nos recomienden a nuestros clientes por encima de otros motores. Ademas, las casas de materiales industriales eléctricos nos permitirán lograr una gran capilaridad, llegando a nuestros clientes tanto personas individuales como empresas de construcción y empresas de portones y cortinas e industrias distribuidas en todo el GBA, algo que muy difícilmente se puede lograr de otra manera. Entre las casas de materiales eléctricos para la industria de mayor presencia en la actualidad encontramos a los distribuidores: Paternal SRL., Electricidad San Martín, INDUSELL, TRANSPOWER, TISA, entre otros.

Además de los vendedores tendremos nuestro propios empleados que se encargan de la instalación de los motores, servicio técnico y atención al cliente ante cualquier consulta o falla de nuestro producto.

Sobre la promoción

La promoción se centrará fundamentalmente en una gran relación con los distribuidores quienes serán los encargados de recomendar a sus clientes nuestro producto. Para lo cual, nuestros vendedores deberán tener una atención especial con los mismos y mantener dicha relación muy estrecha y personalizada. Como mencionamos anteriormente, realizarán capacitaciones a los vendedores con respecto nuestro producto y estarán muy presentes en los mismos. El trabajo de los vendedores en los primeros años será fundamental, siendo difícil conseguir una buena relación y recomendación de los distribuidores. Luego, en los años posteriores, se trabajará para sostener la buena relación que debió haber sido generada anteriormente. Además, contaremos con la publicidad en revistas especializadas de motores eléctricos y revistas de elementos para la construcción. Nuestro catálogo será presentado por medio de nuestra página web y estarán presentes también en los distribuidores. Estos contendrán todos nuestros productos junto con las características y los servicios que prestaremos. También, participaremos en convenciones de máquinas eléctricas para la industria y convenciones de la construcción, donde daremos a conocer nuestro producto. La publicidad boca en boca será fundamental para que nuestro producto adquiera la reputación que se merece, y lo mas esencial, que se dé a conocer nuestra calidad y duración del mismo.

Sobre la política de precios

En cuanto a nuestra política de precios, nos posicionamos a un precio mayor al de la competencia de motores chinos, manteniendo un precio similar al de los motores de fabricación nacional. Según datos brindados por empresas del rubro, el precio de los mismos para venta a distribuidores rondará los $12.000.

Sobre el perfil del cliente

Apuntamos a clientes que busquen soluciones rápidas y sencillas, de clase media o media alta pertenecientes a CABA o al Gran Buenos Aires, que se encuentren remodelando o construyendo casas, ya sean particulares como constructoras e industrias, así como también personas que estén realizando su emprendimiento propio con la apertura o remodelación de un local comercial que requiera cortinas metálicas.

Nuestro producto es de mayor precio que la competencia de motores chinos pero apuntamos a clientes que busquen confiabilidad, calidad, servicio técnico, atención veloz y personalizada, garantía y disponibilidad de repuestos.

Plan de ventas

Como analizamos anteriormente en la actualidad los motores nacionales componen el 20% del mercado. Dicho porcentaje está controlado por pocas empresas que se distribuyen equitativamente el mercado lo que aumentará la dificultad para ingresar al mismo, ya que cualquier pérdida en su rubro les será significativa. En nuestro caso, al ser una empresa nueva, consideramos que el primer año venderemos un 1% del mercado total (5% del mercado nacional). Para los años subsiguientes, a través de la publicidad realizada y las estrategias enmarcadas anteriormente, abarcaremos un 7,5% del mercado nacional (1,5% del total de mercado).

| Motores corredizos ($/u 14.000) | ||

|---|---|---|

| Plan de Ventas | Año 1 | Año 2 al 10 |

| Cantidad (u) | 2361 | 3542 |

| Monto ($) | 33.054.000 | 49.588.000 |

Bibliografía

- ↑ Informe ONU https://www.un.org/development/desa/dpad/publication/situacion-y-perspectivas-de-la-economia-mundial-2020-resumen-ejecutivo/

- ↑ Informe BBVA Research

- ↑ INDEC

- ↑ https://es.wikipedia.org/wiki/Motor_el%C3%A9ctrico

- ↑ Informe Cámara Argentina de la Construcción (2001-2002) - PDF

- ↑ Encuestas e índices - https://www.grupoconstruya.com.ar/