2022/Grupo9/DimensionamientoComercial

Definición de la IDEA-PROYECTO

El presente proyecto propone la fabricación y comercialización de Hilos R-PET (PET reciclado como materia prima), siendo innovadores y conscientes de la actual problemática sobre los desechos sólidos urbanos. Decidimos convertirlos, reciclarlos y reinsertar estos residuos a la sociedad para ser destinados como insumo a las industrias textiles. Siendo así, nos consideramos un futuro emprendimiento que revela preocupación por el medio ambiente, lo cual nos indica un alto compromiso con la sociedad.

Análisis del sector industrial

Análisis de la Situación Macroeconómica en Argentina

En Argentina la pobreza alcanzó niveles de 37% en el año 2022, con una indigencia del 8%. Un dato no menor es que según el INDEC, el sueldo medio de la población que tiene ingresos fue de $52.553 al segundo semestre del año pasado, cuando la canasta básica para una familia tipo se ubica en casi $70.000. Esto limita enormemente el poder adquisitivo y por tanto el consumo de los individuos en el mercado, afectando directamente la demanda de distintos bienes, productos y servicios.

Otro punto importante a remarcar es que a partir de la falta de reservas en el Banco Central, el gobierno Argentino lanzó una serie de políticas restrictivas frente a las importaciones, las cuales conllevan a un Cepo y a una serie de autorizaciones por parte de la AFIP para habilitar a una industria importar mercadería con cierto limite de valor dependiendo de la capacidad financiera de cada organización.

La eliminación del IVA en la compra venta de materiales reciclables, tributan dos veces el IVA, la primera instancia cuando ingresan al mercado como bien de consumo y la segunda instancia de post consumo, cuando son vendidos como material reciclable. Dicha eliminación del IVA permitiría hacer más competitiva a las materias primas recicladas frente a la virgen, promoviendo de esta forma la economía circular.

En cuanto al PBI de Argentina en el primer trimestre de 2022 ha crecido un 0,9% respecto al trimestre anterior. Esta tasa es 10 décimas menor que la del cuarto trimestre de 2021, cuando fue del 1,9%.

La variación interanual del PIB ha sido del 6,1%, 26 décimas menor que la del cuarto trimestre de 2021, cuando fue del 8,7%.

La economía creció cerca del 1% Inter trimestral y anotó el mejor primer trimestre desde 2018. La recuperación permitió recomponer el PIB per cápita en 4,3% en febrero de 2022 y así superar los niveles de diciembre de 2019, y recuperarse a niveles de mediados de 2018.

La actividad económica se ha recuperado más rápido de lo esperado, con un incremento del 10,3% del PIB en 2021, luego de una caída de 9,9% en 2020 en el marco de la crisis desatada por la COVID-19. A fines de 2021, la economía superaba en un 5% el nivel de actividad anterior a la pandemia. El déficit fiscal se redujo con respecto a 2020, principalmente como consecuencia de la reducción del gasto relacionado con la COVID-19 y de ingresos extraordinarios, como los provenientes del impuesto a las grandes fortunas, así como de una mayor recaudación proveniente de los derechos de exportación, en un contexto de suba internacional de precios de los commodities. Sin embargo, la economía sigue mostrando desbalances macroeconómicos. La emisión monetaria para financiar el déficit fiscal contribuyó a acelerar la tasa de inflación, que a febrero de 2022 se encontraba en 52,3% anual.

De acuerdo a nuestro índice adelantado de producción industrial, en marzo de 2022 la actividad creció 3,6% contra 2021 y 15,4% contra 2019. En la medición mensual desestacionalizada arrojó una caída del 1,9% respecto a febrero. A nivel sectorial, en marzo 7 de las 14 ramas industriales relevadas incrementaron su consumo eléctrico respecto al año pasado y 8 de 14 cayeron en la medición desestacionalizada frente a febrero. Asimismo, de 1.046 plantas industriales apenas el 43,7% consumió más energía que en marzo de 2021, lo cual es consistente con cierta desaceleración.

Análisis de la Situación Macroeconómica en el Mundo

Analizando la situación macroeconómica mundial general, los conflictos bélicos entre Rusia y Ucrania generaron un aumento considerable en el precio de los Commodities (principalmente granos y gas) así como también en el de los transportes, fletes y una escasez de contenedores para actividades de comercio exterior. Como consecuencia de lo mencionado, el aumento de estos costos se trasladó a las tarifas de luz y gas, y en lo que va del año 2022 subieron considerablemente, afectando a todas las industrias de producción nacional.

En cuanto a las consecuencias económicas de esta guerra, pese a la suba del precio de los commodities exportables, el Banco Mundial anticipó que "en el neto probablemente el impacto sea negativo", debido a que también los países son importadores de energía, entre los mayores costos.

Por otro lado el nuevo confinamiento en China por la pandemia amenaza con la industria mundial. Shanghai, la ciudad más grande y capital económica de China, es actualmente la más afectada, sede del puerto más activo del mundo. Hay que tener en cuenta que Shanghái produce el 6% de las exportaciones de China.[1]

Según el Banco Mundial, "la Argentina tiene un 7,2% del PIB en ineficiencia en el gasto público", el más alto de la región, donde al menos 4 puntos se "fugan por las transferencias" (el recorrido del dinero para llegar a destino), al menos 2 puntos del PIB en "contratos inflados" y alrededor de un punto del producto en lo que se denomina "masa salarial ineficiente", esto es, cuando el sector público paga más en algunos sectores que en el sector privado.

Argentina se encuentra en un entorno mundial de gran incertidumbre, que podría impactar en la recuperación pospandemia. No obstante, a largo plazo los desafíos del cambio climático serán aún más apremiantes, lo que nos obliga a avanzar de forma urgente hacia una agenda de crecimiento más verde, más inclusiva y que eleve la productividad”

Evolución Histórica de la Actividad.

Estacionalidad y Evolución Histórica.[2][3][4]

La evolución de la industria textil ha sido relativamente homogénea en las últimas dos décadas. Pero esto no siempre fue así.

En 1880, se inauguró la primera hilandería y tejeduría mecánica de lana en Argentina. Pero esto no motivó el buen desenvolvimiento de la industria. Ya que debió pasar un siglo (100 años) para que se instalará un número mayor de fábricas, que tendrían una larga trayectoria en la subrama lanera.

En 1889 se instala una planta textil: La Primitiva. Se dedicaba a la fabricación de sacos y lonas impermeables.

En 1914, se dio comienzo a la nueva etapa de crecimiento de la industria textil. La Primera Guerra Mundial provocó una caída de las importaciones, y esta se prolongó, con algunos hasta 1923.

A su vez, el Tercer Censo Nacional de 1914 muestra que la producción del rubro textil ha crecido un 79%, pero a su vez reveló el lento desarrollo experimentado por la industria textil durante las décadas previas. Esto se debía a que en ese entonces, la rama textil representaba sólo una décima parte de los capitales invertidos y una séptima parte del valor de la producción del sector manufacturero.

Por otro lado, en 1915, las exportaciones alcanzaron un récord, cuando la industria argentina logró vender al exterior poco más de 1.000 toneladas de telas de lana

Hasta 1923, se determinó que el consumo de textiles era abastecido en un 73% por las importaciones

En esos años la industria local se benefició del incremento de los precios internacionales, logró trabajar a plena capacidad e incluso colocar, por primera vez, algo más de 1.000 toneladas de telas a Europa y los mercados limítrofes.

En 1933 existían cerca de treinta fábricas textiles de lana, de las cuales 27 tenían integradas las fases de hilado y el tejido. La industria contaba con 140.000 husos instalados. De ellos, 65.000 eran husos para elaborar hilado y peinado y estaban instalados en sólo seis fábricas. El personal empleado alcanzaba unos 10.000 trabajadores

Como consecuencia de la Segunda Guerra Mundial (1939-1945), se destacó un incremento del 19% de exportaciones argentinas en el rubro textil.

A partir de la Ley de Convertibilidad de 1991, el sector industrial retrocede fuertemente con respecto al año anterior.

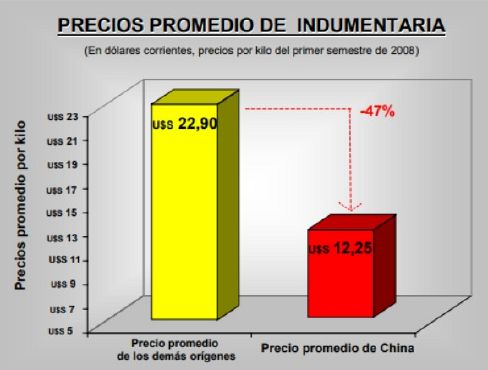

A su vez, podemos destacar que la producción textil y de indumentaria se ve afectada por la expansión de las exportaciones de China e India y de otras economías del sudeste asiático, debido a los sectores intensivos que poseen mano de obra barata y condiciones de producción no capitalistas.

Durante 1999, la producción textil sufrió un gran impacto y a su vez en el 2000 la industria estuvo estancada en términos globales según el INDEC.

Como es de conocimiento, la Argentina sufre grandes cambios macroeconómicos y la industria nacional textil se ve afectada por estos mismos cambios bruscos desde hace años.

Se puede destacar, que en la década del noventa, la cadena textil y de indumentaria padeció los efectos de la apertura comercial y financiera, y esto se debe al régimen de tipo de cambio fijo y sobrevaluado.

Otro hito importante en la economía Argentina, que condiciona a la industria textil, fue la devaluación del 2002; ya que las políticas impuestas en este periodo, mejoraron las condiciones competitivas de la producción nacional.

A partir del segundo semestre de 2007, arrancó una etapa diferente para la producción textil, debido a una moneda nacional mucho más apreciada en términos reales por la inflación acumulada y con niveles de importación récord, que se concentran principalmente en los últimos eslabones de confección, siendo estos, la cadena de valor.

Con ello mismo, los niveles de rentabilidad en la producción textil bajaron significativamente.

Durante el 2009, en la industria textil se generó solvencia financiera, capital de trabajo, stocks y un proceso activo de reinversión de utilidades.

El período 2003-2012 destaca un crecimiento del 3.8% anual del rubro textil en los últimos años.

Hoy en día, en la Argentina podemos encontrar que alrededor del 70% de empresas son PYMES, es por ello que incluso las grandes hilanderías lo son.

Siendo así, que imponen condiciones de venta, aunque no se involucran en las decisiones productivas de las tejedurías.

En este contexto, podemos asegurar que los hilados son un commodity y los precios están definidos por el mercado mundial.

Principalmente, el mercado consumidor lo conformarán empresas que se encuentren dentro de la industria textil enfocados en la ecología, también estará destinado a aquellas empresas que estén en la adaptación del cambio.

Síntesis de la Estructura del Sector Industrial

La actividad de la industria textil se encuentra por debajo del nivel general de la industria desde 2016 en consecuencia a una retracción de la producción debido a la recesión económica a nivel general a partir de ese año. Además de esta tendencia decreciente, en 2020 la pandemia termina de impactar este sector. Sin embargo, al cierre del año 2021 se observó una recuperación tanto en productos textiles como en prendas de vestir. [5]

Según los Ejecutivos de la fundación Pro Tejer, cabe destacar un crecimiento notable a nivel productivo en las empresas en 2021, a comparación de los años 2020 y 2019, y que se espera continúe creciendo en 2022. Se verificó así un récord de inversión de los últimos 6 años, superando la cifra de US $200 millones para el sector en bienes de capital importados. También, según el informe de dicha fundación, aumentaron notablemente los puestos de trabajo en el rubro textil. Se espera por lo tanto un crecimiento en los volúmenes de producción en dicha industria.[6]

En cuanto a comercio exterior, esta cadena es estructuralmente deficitaria, explicada en gran parte por la fuerte demanda de tejidos. En 2021, se observa un mayor déficit comercial de 13% respecto de 2020 y de 30% respecto de 2019. Si bien disminuyen las importaciones de prendas, que pasan de representar 30% de las importaciones del sector en 2018 a 14% en 2021, crecen las de tejidos, alcanzando casi 50% del total.[6]

3. Identificación del Negocio

Definición del Negocio.

Nuestra empresa se dedicará a la transformación de pellets de PET (polietileno tereftalato) reciclado, en hilado presentado en forma de bobinas para proveer a la industria textil, más específicamente la del rubro deportivo con una materia prima ecológica y novedosa en el mercado argentino.

Nuestros consumidores se encontrarán en el mercado industrial, ya que no venderemos a consumidores finales, sino siguiendo un modelo B2B (Business to Business).

Oportunidades

- Teniendo en cuenta la creciente concientización y las políticas que van incentivando la separación de residuos podemos obtener parte de nuestra materia prima a largo plazo y no nos veremos afectados por la falta de insumos, aunque nuestra materia principal es el R-PET ya reciclado y procesado en forma de pellet.

- La poca competitividad del mercado local es, aún, baja, por lo que podemos aprovechar ciertas estrategias de mercado para incentivar el uso de este nuevo producto y que las industrias se puedan sumar a la sustentabilidad.

- Por el momento se trabajará sobre en la región argentina, pero también tenemos en cuenta que la devaluación de la moneda nos permite ingresar en mercados internacionales con precios competitivos, no lo tomaremos como una estrategia de precio pero sí como una entrada en el mercado internacional en caso de querer expandirse.

- Cada vez son más las industrias quieren confeccionar productos sustentables, por lo que se esperan crecientes demandas por parte de las empresas textiles en cuanto a telas ecológicas

- Los métodos actuales de producción de algodón son ambientalmente insostenibles y condicionan la capacidad de producción futura de la industria textil, por lo tanto es necesario que aparezcan nuevas tecnologías de fabricación en el mercado.

Amenazas

- La fuerte presión impositiva combinada con la inflación podrían afectar las demandas haciendo subir el precio y el costo de los insumos, trasladando esos aumentos al precio final de nuestros potenciales clientes.

- Competencia desleal: Productos de contrabando, evasión impositiva de los competidores.

- Pandemia: Situación económica, dificultades en la obtención de la materia prima, elaboración de los productos, ventas, etc.

- Aumento de los costos de materia prima: Devaluación de la moneda nacional (peso argentino).

- Presión fiscal (35% de la utilidad neta).

- Mucha informalidad en el sector textil (trabajadores en negro, talleres clandestinos, etc).

- Reacción de los grandes productores.

Factores Claves del Éxito

Se buscará minimizar las amenazas ampliando la cartera de productos luego del primer ciclo, con lo cual disminuiría la capacidad ociosa. En cuanto a la publicidad se buscará contratar con un agente de marketing propio que se encargará de hacer crecer orgánicamente a la empresa en las redes sociales y otros medios.

Al tratarse de un producto medianamente nuevo en el mercado, principalmente el Argentino y teniendo en claro que existen fuertes productos sustitutos ya consolidados un factor muy claro para asegurar el éxito será tener mucha cercanía con el cliente e intentar posicionarnos en la mente del consumidor tomando como oportunidad las nuevas tendencias al cuidado del medioambiente.

Estudio de mercado

4.1 Definición Inicial del Producto

El producto final que ofreceremos será hilo en forma de bobinas fabricado a partir de PET reciclado, para ser utilizado como materia prima en la industria textil, específicamente para la producción de prendas de indumentaria. Su forma y color será siempre la misma (incolora). El formato de las bobinas será de 42/2 deniers[7], siendo esta la especificación técnica más común en el mercado. Esto significa que cada 9,000m de largo el hilo tendrá 42gr. de peso y que el hilo estará compuesto por dos hebras retorcidas entre sí.

Al ser un mercado con modalidad B2B, las ventas serán realizadas al por mayor, por lo tanto el formato de venta final de las bobinas será de 4,000m de largo y un peso aproximado de 2,000gr. (peso de la bobina más el hilado), envueltas en bolsas de nylon para protegerlas, y estas a su vez en cajas de cartón conteniendo 16 unidades cada una.

Formato de venta:

Los hilados se envolverán en bolsas de nylon transparentes para no solo identificar el hilado pedido, sino también para evitar que la mercadería se arruine.

Una vez que los productos se encuentren embalados, se coordinará con el cliente para su entrega. La empresa contará con vehículos propios para la logística de entrega.

Normas o nivel de calidad a que se deben ajustar.

Resolución 287/2000 aprobado por la ley 23981: La produccion de hilo deberá contener en su producto un etiquetado en su cono/bobina/tubo la siguiente información: Nombre o razón social del fabricante, o en su caso marca registrada, país de origen, la indicación del nombre de la fibra y su composición expresada en porcentaje, numero de partida o lote y dimensión relativa al título

Se debe tener en cuenta que no existe ninguna normativa a cumplir para nuestro tipo de producción en particular, sino más bien las reglamentaciones generales para la industria Argentina las cuales serán detalladas más adelante. También se debe tener en cuenta que como nuestro hilo será vendido sin color tampoco influyen las leyes y reglamentaciones sobre el uso de colorantes y auxiliares textiles.

Tratamiento de no conformes.

En un inicio, todos aquellos productos que no logren pasar el control de calidad final serán separados en "Revisión" y "Re-proceso":

Aquellos PT que no poseen fallas muy graves podrán ser reprocesados. En este caso se identificará qué producto no cumple (si es la bobina o el hilo en sí) para ver como proceder. Si la bobina posee defectos se procederá a revisar el Lote comprado y comunicarse con el proveedor por MP disconforme y, dentro de la planta, se reingresa el hilo a la cadena de producción para ser nuevamente enrollado. Si la falla es sobre un proceso interno en la producción del hilado se identificará en qué parte de la línea ocurrió y se procederá a analizar las fallas.

Desperdicios.

Los residuos textiles que ya no se pueden usar, pasarán por un proceso de deshilachado, transformándolos en fibra, la cual puede usarse para fabricar nuevos hilos. ¿Cómo se logra esto?, Los materiales textiles se “trituran” y se convierten nuevamente en fibras. Dependiendo de cuál sea la utilización final, se pueden incorporar mezclas con otras fibras. Las fibras obtenidas se someten al proceso de cardado para limpiar y mezclarse.

Usos y características de los bienes y servicios.

Dicho producto nace como una alternativa a los clásicos hilos de poliéster, respondiendo a las nuevas demandas de la sociedad frente a los cuidados del medioambiente, con el propósito de encontrar una utilización a algunos plásticos que se desechan a diario. La economía de la innovación y de la sustentabilidad hoy se ocupan de éstos aspectos, la transformación de los residuos trata de hacer el mundo un poco más amigable.

En la actualidad es difícil prescindir de los plásticos, por su utilidad, su fácil manejo y su optimización en costos frente a otros materiales sustitutos. Este uso masivo ha conllevado a grandes cantidades de desechos. Nuestro producto busca en sí crear un sustituto a hilos utilizando estos plásticos históricamente desechados.

En si, produciremos hilos RPET a partir de pellets reciclados para la obtención de fibra. A partir de la obtención de estos pellets (tercerizado) procederemos a realizar los procesos de transformación necesarios para después hilar en bobinas de 4 kg un total de 4 km de hilo, las cuales se agruparan en cajas de 16 bobinas para ser luego vendidas a industrias textiles como bien intermedio.

Destino de los bienes y servicios

Dicho producto es un bien intermedio ya que será comercializado a empresas que realicen confecciones de indumentaria deportiva y estén en la vía de la sustentabilidad y cuidado del medio ambiente.

4.2 Análisis del mercado consumidor

Características. Análisis, tipificación y cuantificación.

Haremos foco particularmente en el segmento de industrias textiles que totalizan en 1.981 empresas en la Ciudad Autónoma de Buenos Aires, teniéndose en cuenta los 3 mercados de la industria textil (Hilandería, tejeduría y fibras).

Entre nuestros clientes potenciales podemos encontrar las siguientes industrias textiles: CALIZA, CARLOS A. MAZZIERI Y CÍA S.A., CLADD, MUNDO TEXTIL S.A., SEDAMIL, TEXTIL FARATEX S.R.L., TEXTIL IBERO AMERICANA S.A, TEXTIL PABLO, TEXTIL VALERIO.

Por otro lado, podemos destacar la empresa Coafi S.A., debido a que la misma está dedicada a la importación de más de 40 variedades de tela.

A su vez, contamos como cliente potencial la presencial de Intertrading S.A, que fomenta la sustentabilidad, sin utilizar metales pesados y otros compuestos.

Por último, cabe destacar que la producción total nacional de hilados es de aproximadamente 150.000 toneladas[9]. Dentro de esta producción, el 30% está destinado para fibras artificiales y representará 60.000 toneladas anuales. Profundizando en nuestro mercado meta, dentro del total de fibras artificiales, el 45% será destinados a la producción de indumentaria deportiva, que representará 27.000 toneladas anuales.

Segmentación. Análisis, tipificación y cuantificación.

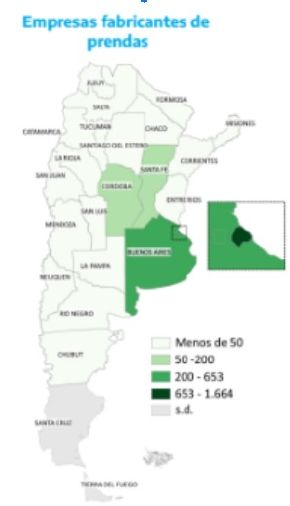

La localización geográfica de empresas de productos textiles se encuentra fundamentalmente en Buenos Aires, con una concentración de 35% en CABA y un 34% en partidos del Gran Buenos Aires. El resto de la provincia de Buenos Aires representa el 12% de las empresas, seguido por Córdoba (5%) y Santa Fe (4%). Chaco al encontrarse en las cercanías de la provisión de la materia prima cuenta con 2% de las empresas instaladas.

Influencia de Compra.

Buscaremos fomentar los valores del cuidado al medio ambiente y de la concientización del mismo. Manifestaremos la búsqueda del bienestar, proporcionando hilos de gran calidad con una mentalidad amigable con nuestro entorno.

Generando un ambiente de trabajo seguro, cómodo y saludable, donde se fomenta incorporar soluciones tecnológicas que den a nuestros procesos y equipamientos el menor impacto posible sobre el medio ambiente.

4.3 Análisis del mercado competidor

Características (Análisis, tipificación y cuantificación):

El Mercado Competidor está formado por el conjunto de empresas textiles fabricantes de hilados que en la actualidad satisfacen total o parcialmente las necesidades de los potenciales consumidores del proyecto. Es una industria muy diversa y heterogénea que abarca diversas actividades como la transformación de fibras en hilos, teñido de hilos, etc., los competidores serán aquellas fábricas que se encuentren en el sector de hilandería que se dediquen a la fabricación de hilados. Estos pueden ser de poliéster y mezclas de diversos tipos, hilados de fibras vegetales, animales, sintéticos y/o artificiales. Estos productores serán rivales de la empresa que creará el proyecto en la participación por el mercado consumidor.

El mercado competidor más específico está conformado por fábricas de hilos en la que gran parte se dedica a la producción de hilados sintéticos, siendo el mayor porcentaje de la competencia empresas nacionales. En cuanto a empresas extrajeras que tengan fabricas en el país no hay o no se consideran para el análisis por su bajo tamaño y inserción en el mercado.

Fuente: Dirección Nacional de Análisis y Estadísticas Productivas Subsecretaría de Desarrollo y Planeamiento Productivo Secretaría de la Transformación Productiva

Segmentación (Análisis, tipificación y cuantificación):

La industria textil como la conocemos está compuesta por 3 sectores productivos: el de fibras, hilanderías y tejeduría. El análisis se hará en base a las hilanderías donde gran parte de nuestros competidores son fábricas de hilados compuestos por fibras de origen sintético. Cabe aclarar que todas realizan hilados de distintas fibras en conjunto y no se dedican a una en particular, pero tomaremos este tipo de hilado como nuestro principal producto competidor.

| Textil | ||

| FIBRAS | HILANDERÍA | TEJEDURÍA |

| Desmote | Hilados de algodón | Fabricación de tejidos |

| Algodón | Hilados sintéticos | Tejidos planos |

| Cardado | Hilados artificiales | Tejidos de punto |

| Lana y pelo | Hilados de fibras naturales | Telas no tejidas |

| Obtención de capullos | Teñido y terminación de tejidos | |

| Seda | ||

| Proceso químico | ||

| Fibras sintéticas y artificiales | ||

Existe una gran segmentación determinada por el tamaño de los diversos actores en cada una de las etapas. El grado de concentración disminuye conforme se avanza aguas abajo, acorde a la reducción de las barreras a la entrada. Una de las actividades más concentradas son las hilanderías y productos textiles debido a las economías de escala, teniendo un alto costo de capital, gran parte de estas empresas se concentran en Buenos Aires, Córdoba y Santa Fe y Chaco el resto se distribuye en el resto del país.

| Provincia | Fabricantes de productos textiles |

|---|---|

| CABA | 35% |

| Partido de Gran Buenos Aires | 34% |

| Provincia de Buenos Aires | 12% |

| Córdoba | 5% |

| Santa Fe | 4% |

| Chaco | 2% |

Fuente: Secretaría de la Transformación Productiva sobre la base de Federación Lanera Argentina, MINCyT y ABECEB

Mercado mundial de indumentaria:

Dentro del mercado mundial de la indumentaria, encontramos a principales importadores y exportadores, de las cuales los países más desarrolladores están dentro del ranking, China: principal proveedor. Tiene un 40% de participación en las exportaciones y como contrapartida EE.UU. como principal importador mundial.

Fuente: SPRayS con base en UN COMTRADE (2020).

Nivel de Competencia (Estrategias y Posicionamiento en el Mercado) :

En el país se encuentran 3.002 empresas textiles. Como principales competidores dentro del segmento de hilados, tenemos a TN&Platex, Tipoití, Emilio Alal, Algodonera del Valle y Galfione y Cia. S.R.L., todas de origen nacional ubicadas en Corrientes, La Rioja, Buenos Aires y Chaco (Para ver volúmenes de producción: Sección 4.5.2).

| Textil y confección | |||

| Provincia | Tamaño TOTAL | Textil | Confección |

| CABA | 45% | 1.981 | 2.763 |

| PBA | 38% | 776 | 732 |

| SANTA FE | 5% | 199 | 121 |

| CÓRDOBA | 4% | 46 | 29 |

| MENDOZA | 1% | ||

| TOTAL | 93% | 3.002 | 3.645 |

Fuente: Secretaría de la Transformación Productiva sobre la base de Federación Lanera Argentina, MINCyT y ABECEB

Durante los últimos años las marcas deportivas han estado invirtiendo fuertemente en la categoría de ropa deportiva, ya sea por un aumento de tendencia en cuanto al deporte, y la fuerte demanda e-commerce que creció de forma abrupta durante la pandemia y en las cuales tuvieron mejores resultados en cuanto a sus utilidades.

En el mercado competidor se encuentran empresas textiles de hilado dirigidas al sector deportivo hechas con fibras sintéticas y artificiales.

Precio

El precio es determinado a partir de una relación entre los precios vigentes de los productos similares que ya se encuentran en el mercado. Al haber una marca ya instaurada en el mercado, con un precio establecido y aceptado por los consumidores, se tomó la decisión de tomar ese precio establecido como referencia. De esta forma, se va a poder garantizar que el precio final del producto será competitivo y aceptado por los consumidores. Siendo la naturaleza del negocio, la creación de una marca, se optó por fijar el precio por debajo de la competencia como una manera de incentivo a que el cliente se pueda interesar por nuestro producto

Se analizaron los precios actuales de los competidores y arrojaron los siguientes valores:

| Fabricas de hilos (competencia) | Precio mayorista ($) |

| Hilos Conotex | crudo (blanco): 1300 $/kg |

| MUTIO – Hilados Industriales | mínimo una bolsa de 12 unid

Precio (1 bolsa): 19500$, la bolsa oscila entre 14kg y16kg |

| Hilados Altex | precio-crudo : 1200 $/kg

precio negro: 1012 $/kg precio-color: 1449 $/kg cada cono pesa 400gramos vienen en packs de 24 |

| hiloslibertad | rollo de 5kg

precio: 5 USD /kg |

| M. Nahmias S.A.C. e I. | poliester (150)

crudo: 1100 $/kg negro: 821 $/kg optico: 872 $/kg oscuro: 1091 $/kg |

Fuente: Elaboración propia en base a llamados telefónicos/mail/WhatsApp

Al ser productos de consumo industrial, se entiende que su comportamiento en el mercado representa una demanda elástica. Por lo tanto, al generarse una reducción del precio, la demanda aumentará en mayor proporción.

4.4 Análisis del Mercado Proveedor

Al ser una empresa pequeña y que recien comienza, no tendriamos poder de negociacion, por lo que ellos son los que manejaran los precios de los materiales e insumos, con lo cual la empresa se ajustara a ellos.

Se encontraron diferentes tipos de proveedores de materia primas, tecnologia y servicios.

Proveedores de Materia Prima

Los proveedores de los materiales principales deberan ser confiables en calidad y logistica. Se necesitara para la fabricación de hilos pet;

- Pellets de RPET

- Cono de cartón

- Cajas de cartón

La materia prima principal del proceso son los pellets de r–PET, por lo que su obtención será a través de recicladores de plásticos que se dediquen a la venta de la misma. tendriamos alta dependencia de ellos ya que manejan minuciosas tiempos de entregas, lo cual nos afectaria a la hora de planificar. Los proveedores en cuestión son:

- RECICLAR. SA: Gral. Heredia 3220, Sarandí, Provincia de Buenos Aires

- AMIPLAST: Albarracín 1866, C1406 CABA

- ALTA PLÁSTICA: Av. Dr. Honorio Pueyrredón 5701, B1631GCB Villa Rosa, Provincia de Buenos Aires.

- GRUPO SIMPA: Vila adelina

- PLASTSUR: Colectora Autovía 2, El Pato, Provincia de Buenos Aires

Alta plastica en cuestion, brinda planes de financiacion, lo que permite a la empresa comprar material sin tener una gran inversion en el primer año.

Los conos de carton y cajas de carton, no serian un problema a la hora de adquirirlos, ya que hay mucha oferta.

Proveedores de tecnología

Las maquinarias que se necesitan para la producción de hilos, requieren de una gran inversion ya que muchas de las maquinas no se encuentran dentro del pais y hay que recurrir a la importacion, a continuacion se detalla las tecnologias necesarias para los procesos;

- EXTRUSORA

- RETORCEDORA PARA HILOS DE COSTURA

- COMPRESORES

- TEJEDORA DE CORDONES

Para dicho análisis, se encontraron los siguientes proveedores;

- Novotex

- Techtex

- Alibaba

- Credit ocean

- Tausem

- Giga promo.

Proveedores de Servicios

Primordialmente, el mayor consumo es electrico, con lo cual se requiere de energia para el optimo funcionamiento, los demas servicios son complementarios para el proceso.

- Luz: Podrá ser EDENOR o EDESUR, dependiendo de donde se sitúe la planta

- Agua: AYSA Brindara el servicio para dicho proyecto

- Gas: Metrogas brindará el servicio.

- Internet: depende de la evaluación que realice la empresa con respecto al mejor servicio.

- Recolección de residuos: GEA sustentable.

4.5 Análisis de Productos Sustitutos

Características (Análisis, tipificación y cuantificación):

La principal característica que tomaremos para distinguir productos sustitutos de competidores será el tipo de fibra con el que se produce el hilado.

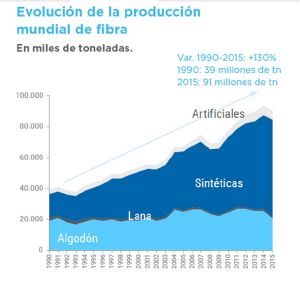

Las fibras con las que se hace el hilo pueden ser naturales, sintéticas o artificiales. Nuestro producto, por más que sea a partir de material reciclado, pertenece a la familia de las fibras sintéticas, es decir que su origen será de productos derivados del petróleo.

Es por esto que nosotros englobamos como alternativas al hilo fabricado a partir del PET (ya sea este reciclado o virgen), a los demás hilados provenientes de fibras naturales (plantas o animales) o artificiales (a partir de materia prima natural como la celulosa).

Vale la pena aclarar nuevamente que ninguno de los grandes productores de hilados se dedica a trabajar con un único tipo de fibra (Ver Segmentación del Mercado Competidor), sino que trabajan con varias de ellas ampliando su línea de producto en hilados de algodón, poliéster, algodón/poliéster (50/50%), etc. En esta sección nos dedicamos a analizar los productos sustitutos del hilado de PET en particular.

Segmentación (Análisis, tipificación y cuantificación):

Fibras naturales:

Algodón: El algodón es una de las principales materias primas utilizadas para la elaboración de indumentaria, abarcando un 60% del mercado de hilados. A finales de 2020 los volúmenes de producción fueron de 300.000 toneladas de fibra de este tipo, de los cuales 90.000 toneladas se consumieron de forma local en la industria textil.[9]

Si bien hay un porcentaje de fibra de algodón importado, estas cantidades son poco significativas y mayormente se utilizan fibras de productores nacionales. Entre los principales proveedores de hilados de algodón se encuentran:

- Algodonera del Valle: 2.000 toneladas mensuales en hilados de diferentes características (Algodón 100%, Algodón/Polyester 50%, otros.).

- Tn&Platex: Cuenta con 6 plantas productivas en La Rioja, Monte Caseros, Catamarca y Tucumán. Sus dos plantas de Tucumán producen en conjunto aproximadamente 8.300 toneladas mensuales de hilados, es decir, 4.150 toneladas mensuales por planta.[10]

- Tipoiti.

- Emilio Alal: cuenta con 3 plantas en Corrientes, Chaco y Santa Fe.

- Galfione y Cia. S.R.L.: PyME con una producción anual de 5.000 toneladas.[11]

Seda: La buena absorción de la seda hace que sea cómodo llevar ropa elaborada con este tejido en climas cálidos y en situaciones de actividad física. A menudo se utiliza para elaborar prendas de vestir como camisas, blusas, vestidos formales, ropa de alta costura, negligés, pijamas, batas, y ropa interior femenina.

En la Argentina hay más de 50 productores de seda que se ubican en regiones templadas donde pueden plantarse árboles de mora, que es el único alimento de los gusanos de seda. Sin embargo, la seda para la industria textil se produce a escalas relativamente bajas, ya que no hay una cadena industrial que pueda absorber grandes volúmenes.[12]

Fibras artificiales:

Celulósicas: Esta alternativa de hilados a partir de fibras celulósicas tiene gran potencial para ir ganando su terreno en el mercado, ya que genera menos impactos ambientales que el algodón convencional o las fibras sintéticas. Son renovables y sostenibles, además de ser biodegradables y reciclables. Por ejemplo, con la cantidad de agua necesaria para producir 1 kilogramo de fibras de algodón se pueden producir más de 26 kilogramos de fibras textiles de este tipo.[13]

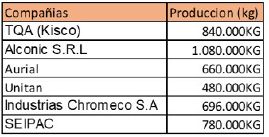

4.6 Análisis del Mercado Complementario[14][15][16][17]

Para analizar este mercado es importante aclarar en un inicio que muchas empresas de Hilos tienen como parte del proceso el tintado mientras nosotros, como aclaramos en el diseño del producto, vendemos el Hilado sin pintar. Habiendo aclarado esto, creemos que los colorantes textiles son el Mercado complementario clave a analizar para nuestro

Producto.

Actualmente existen más de 100.000 colorantes sintéticos disponibles comercialmente, con una producción total que supera ampliamente las 700.000 Tn por año a nivel global.

Se utilizan diferentes tipos de tintes clasificados en dos grandes grupos: los colorantes y los pigmentos. Los colorantes son solubles en agua y son definidos como compuestos capaces de impartir color a una fibra, sin ser afectados por factores como la luz, temperatura y jabón.

Al mismo tiempo los colorantes se pueden clasificar por su método de aplicación. Los colorantes utilizados para Hilo Pet son los de tipo Básicos y Dispersos ( los cuales ocupan el 70% del uso para industria textil).

En argentina, la producción y distribución de colorantes textiles básicos se centran en las siguientes compañías:

Las cuales se dedican tanto a la producción y distribución de colorantes como simplemente a la distribución de elementos importados.

Cabe destacar que no se encuentra información específica en el INDEC sobre capacidad productiva de colorantes textiles ni su evolución de precio pero si sobre los Productos químicos (grupo de productos del cual éste forma parte).

Como bien dijimos no es un dato específico de colorantes y auxiliares pero sí de su grupo de productos. Este gráfico, al mismo tiempo, no tiene en cuenta los productos farmacéuticos, centrándose en los textiles, de limpieza, plásticos y agroquímicos.

4.7 Análisis de Entrantes Potenciales

Barreras de entrada

- No hay grandes requisitos legales a la hora de producir hilo.

- La inversión inicial de maquinaria es muy alta.

- No hay grandes grupos de proveedores de MP (hilos R-PET) por lo que nuestro negocio se vería limitado por la negociación con los existentes.

Barreras de salida

- Al no ser un producto esencial y ser reemplazable podríamos considerar que las barreras de salidas no son altas. Igualmente hay que tener en cuenta, como en todas las industrias, el peso que podrían tener los despidos de personal, los sindicatos y las indemnizaciones.

- Las maquinarias utilizadas en este tipo de industria pueden ser vendidas por su versatilidad en la producción.

- Analizar los contratos con proveedores y clientes, si son a corto o largo plazo considerando que en el caso de proveedores de MP sus materiales pueden ser utilizados para muchos rubros más allá del hilado.

Teniendo en cuenta las consideraciones podemos concluir que las barreras no son altas proyectando una buena posibilidad de emprender.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

Producto básico: Hilo destinado al consumo industrial para fabricar indumentaria.

Producto real: Hilado en forma de bobinas de alta calidad, de 4.000 gramos de peso y 4.000km de largo cada una, fabricado a partir de PET reciclado y de color final blanco.

Producto aumentado: Bobinas envueltas en bolsas de nylon, y estas a su vez colocadas en cajas para proteger la mercadería. Proporcionaremos una garantía de 60 días, con posibilidad de devolución y servicio de logística ágil para entregas al cliente con plazos de entrega óptimos.

Promoción

Dado que nuestro producto deberá insertarse en el mercado nuestras principales medidas de promoción serán basadas en presentaciones en Ferias realizadas por la “Comunidad Textil Argentina”, principalmente en Emitex, Confemaq y Simatex las cuales son organizadas por La Asociación de Textiles Argentina en conjunto con la “Messe Frankfurt” en Buenos Aires y buscan presentar las nuevas tecnologías y tendencias en el mundo textil.

También realizaremos el divulgamiento de nuestro producto vía web en el Blog de Universo Textil donde contaremos nuestra propuesta.

Al mismo tiempo se contactará a empresas del rubro deportivo ofreciendo nuestro producto e intentando generar lazos de negocios mediante la flexibilización en la venta por Mayorista. Esto se hará mediante la contratación de vendedores por parte de la empresa. Se contará con 2 vendedores en Flores, 2 en San Cristobal y Balvanera, 1 en Mataderos y Villa Lugano, 2 en Ramos Mejia y uno en Ituzaingo. Todos tendrán un horario de 9 a 15 hs y los lugares fueron elegidos en base a la existencia de fabricas de indumentaria deportiva en estos sectores

Plaza

El producto se brindará en todo el país con una estrategia de distribución principalmente selectiva, desarrollando canales mayoristas específicos a través de los agentes comerciales.

La venta será a través de la página de la compañía, se utilizara una estrategia directa sin intermediarios más allá del transporte hasta la puerta del cliente.

Perfil de Cliente

Por otro lado, nos concentramos en que nuestros clientes potenciales sean las marcas dedicadas a las tejedurías, fabricantes de prendas de vestir (incluyendo en talleres y los mayoristas) y/o distribuidores de telas.

Política de Precios

Teniendo aspectos como el atributo del producto, capacidad para satisfacer aquellas necesidades y el precio del mercado mayorista, nuestras materia prima principal que es el pellet, reduce bastante los costos por lo que podremos penetrar el mercado con un precio medianamente bajo y así poder captar nuevos clientes aprovechando la tendencia creciente en el aumento de la producción textil mas específicamente en el sector de indumentaria deportiva, como lo viene haciendo años tras año las proyecciones son totalmente crecientes por que se espera atender ese mercado. para eso a partir del primer año incrementaremos nuestra producción de un 5% a un 7% y ofreceremos ofertas en cuanto volúmenes de compra para aquellos clientes que un beneficio extra.

Plan de ventas

Según la información presentada en secciones anteriores, segmentando los distintos agentes de la industria textil y cuantificando volúmenes de producción de competidores, presentamos las cantidades a producir en nuestro plan de ventas.

Dentro de la industria textil, la seccionamos en tres segmentos: hilandería, fibras y tejeduría. Dentro de hilandería, a su vez, podemos dividir el market share en hilados producidos a partir de fibras de algodón, sintéticas, artificiales y naturales:

| ARGENTINA- HILANDERÍA | ||

| HILANDERÍA | PARTICIPACIÓN (%) | CANTIDAD (TN. ANUAL) |

| Hilados de algodón | 60,00% | 90.000 |

| Hilados sintéticos | 30,00% | 60.000 |

| Hilados artificiales | 7,00% | 10.500 |

| Hilados de fibras naturales | 3,00% | 4.500 |

| TOTALES | 150.000 | |

Fuente: Elaboración propia con datos del IINDEC, la Cámara Algodonera Argentina y CAME.

Según los datos presentados en el cuadro anterior, de las 60.000 toneladas de hilados sintéticos, un 45% (27.000 toneladas anuales) se utilizan para la producción de ropa deportiva. Nosotros tomaremos este mercado como nuestro mercado total.

Teniendo en cuenta estos datos, el primer año de inserción intentaremos abarcar un 5% del market share. En los años que siguen, teniendo en cuenta la tendencia creciente del mercado consumidor (ver sección 4.2.1) y nuestras estrategias de crecimiento, buscaremos tomar un 7% del mercado.

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

| Cantidad (TN) | 1.350 | 1.890 | 1.890 | 1.890 | 1.890 |

| Precio ($/kg) | 1.050 | 1.050 | 1.050 | 1.050 | 1.050 |

| Ingreso ($) | 1.417.500.000 | 1.984.500.000 | 1.984.500.000 | 1.984.500.000 | 1.984.500.000 |

Bibliografía

- ↑ https://www.france24.com/es/programas/econom%C3%ADa/20220416-c%C3%B3mo-impacta-el-confinamiento-de-china-a-am%C3%A9rica-latina

- ↑ https://www.gestiopolis.com/evolucion-de-la-industria-nacional-argentina/

- ↑ http://www.historiapolitica.com/datos/biblioteca/decadatreinta_belini.pdf

- ↑ https://sistemamid.com/panel/uploads/biblioteca/2016-01-16_11-22-49131663.pdf

- ↑ https://www.argentina.gob.ar/sites/default/files/ficha_sectorial_textil_-_indumentaria_-_web.pdf

- ↑ 6,0 6,1 https://www.perfil.com/noticias/opinion/la-industria-textil-espera-seguir-creciendo-en-2022-por-priscila-makari.phtml

- ↑ https://es.wikipedia.org/wiki/Unidades_de_medida_de_la_industria_textil

- ↑ https://www.argentina.gob.ar/sites/default/files/ficha_sectorial_textil_-_indumentaria_-_web.pdf

- ↑ 9,0 9,1 Teniendo en cuenta que el consumo local de fibras de algodón para la industria nacional y producción de hilados es de 90.000 toneladas (https://camaraalgodonera.com.ar/wp-content/uploads/2021/04/CAA_2020_Revista-Digital-1.pdf), y que los hilados de algodón abarcan un 60% del mercado (https://biblioteca.produccion.gob.ar/document/download/596)

- ↑ https://pe.fashionnetwork.com/news/La-textil-argentina-tn-platex-aumento-su-produccion-cerca-de-un-50-en-sus-dos-plantas-de-tucuman,1279053.html

- ↑ Dato proporcionado por la empresa.

- ↑ https://www.inti.gob.ar/noticias/16-cooperacion-internacional/1026-una-gran-vidriera-para-las-oportunidades-de-la-seda

- ↑ https://redforestal.conicet.gov.ar/innovacion-fibras-textiles-de-madera/

- ↑ https://ri.itba.edu.ar/bitstream/handle/123456789/854/Proyecto%20de%20incremento%20de%20la%20capacidad%20productiva%20de%20la%20empresa%20de%20colorantes%20qu%C3%ADmicos%20%20Industrias%20Chromeco%20S.A..pdf?sequence=1&isAllowed=y

- ↑ http://comunidadtextil.com/wpnews/2021/08/unitan-lanza-nueva-su-linea-de-colorantes-naturales-en-una-conferencia-de-la-aaqct/

- ↑ https://www.indec.gob.ar/uploads/informesdeprensa/capacidad_04_22892EE0AACE.pdf

- ↑ https://aaqct.org.ar/#footer