Diferencia entre revisiones de «2019/Grupo1/DimensionamientoComercial»

| (No se muestra una edición intermedia del mismo usuario) | |||

| Línea 728: | Línea 728: | ||

Estimamos que el primer año vamos a poder alcanzar un 1.7% del market share de ventas de segundas marcas del sector. Considerando que nuestros potenciales clientes tienen presencia a nivel nacional y nos aseguran una cadena de distribución eficiente. Esto es: 194 917 685 kg/año * 1.7% = 3 313 60; redondeando 3 300 000 kg/año. | Estimamos que el primer año vamos a poder alcanzar un 1.7% del market share de ventas de segundas marcas del sector. Considerando que nuestros potenciales clientes tienen presencia a nivel nacional y nos aseguran una cadena de distribución eficiente. Esto es: 194 917 685 kg/año * 1.7% = 3 313 60; redondeando 3 300 000 kg/año. | ||

A partir del segundo año y hasta el quinto año estimamos poder incrementar nuestras ventas un 3% | A partir del segundo año y hasta el quinto año estimamos poder incrementar nuestras ventas un 3%. Esto se lograría debido a un cierto grado de conocimiento mayor sobre nuestra marca y producto. Es decir: 194 917 6850 kg/año * 3% = 5 847 5300.55 kg/año; redondeando a 5 800 0000 | ||

Una vez establecida la marca en el mercado, se evaluará la posibilidad de insertar el mismo en las demás provincias. | Una vez establecida la marca en el mercado, se evaluará la posibilidad de insertar el mismo en las demás provincias. | ||

| Línea 741: | Línea 741: | ||

|- | |- | ||

|Q(cantidad) | |Q(cantidad) | ||

| | |33000000 | ||

| | |58000000 | ||

| | |58000000 | ||

| | |58000000 | ||

| | |58000000 | ||

|- | |- | ||

|P(precio $) | |P(precio $) | ||

Revisión actual - 20:57 28 nov 2019

1. Definición de la IDEA-PROYECTO

Hoy en día se puede afirmar que los alimentos se encuentran entre los bienes más afectados por la inflación y la devaluación, debido a esto la sociedad se vio en la obligación de realizar sustituciones de productos y buscar variedades de precios ante la disminución del poder adquisitivo.

Este cambio en los hábitos de consumo reflejaron un aumento en el consumo de kilogramos de pasta per cápita evidenciando que los consumidores no solo cambiaron los hábitos de consumo, sino que también aumentó el consumo de segundas marcas.

A su vez, hoy en día la sociedad actual se ve afectada por el estrés, siendo uno de los mayores generadores de estrés la sensación de falta de tiempo. Para prepara la cena para una familia tipo (2 adultos y 2 niños) se dedican en promedio entre 35 a 50 minutos. Con nuestro producto podemos reducir ese tiempo hasta un 50%.

Ante este escenario nuestro proyecto busca aprovechar esta necesidad y tendencia de los consumidores para ingresar en el mercado alimenticio, brindando una marca nueva de pastas secas, diferenciándonos por costo, calidad y practicidad, ofreciéndole a los consumidores la posibilidad de tener una comida lista para 4 personas en menos de 20 minutos y sin necesidad de ningún ingrediente mas que agua.

2. Análisis del Sector Industrial (en Argentina y en el Mundo)

Industria alimentaria en Argentina

La industria de alimentos y bebidas ha experimentado un importante crecimiento en la última década. Es actualmente el sector de mayor importancia de la industria manufacturera, y representa aproximadamente el 26% del PBI manufacturero, es el sector que más valor agregado genera entre todas las industrias representa el 43% de las exportaciones argentinas, cuyo monto en 2017 fue de 25.063 millones de dólares. Es la más federal de las industrias con 14.498 empresas, de las cuales el 97% son Pymes.

Su comportamiento está fuertemente relacionado con la demanda de alimentos y con la producción derivada de otras industrias como la agricultura y la ganadería. En los meses que han transcurrido en 2018, la industria muestra signos de mayor actividad en relación con el primer cuatrimestre de 2017, lo cual es alentador. Con base en este análisis, consideramos que la industria alimentaria en Argentina enfrenta dos retos importantes: el primero es lograr una mayor y mejor articulación con las demás industrias para potenciar sus resultados; el segundo es poder afrontar de mejor manera un mercado más exigente, que ahora también cuida la salud y el medio ambiente.

Valor Agregado Bruto - Industria Alimentaria[1]

| Valor Agregado Bruto a precios básicos por rama de actividad económica. Valores anuales en millones de pesos de 2004. | 2017 | 2018 | ||||

| 1º Trimestre | 2º Trimestre | 3º Trimestre | 4º Trimestre | Total | 1º Trimestre | |

| INDUSTRIA MANUFACTURERA | $109.812 | $124.447 | $125.880 | $129.254 | $122.348 | $113.617 |

| 1. ELABORACIÓN DE PRODUCTOS ALIMENTICIOS Y BEBIDAS | $28.628 | $32.675 | $32.346 | $31.386 | $31.259 | $28.678 |

| 2. Elaboración de productos de tabaco | $768 | $568 | $448 | $398 | $545 | $715 |

| 3. Fabricación de productos textiles | $2.550 | $3.212 | $2.791 | $2.693 | $2.811 | $2.407 |

| 4. Fabricación de prendas de vestir; terminación y teñido de pieles | $4.007 | $4.466 | $5.045 | $4.224 | $4.436 | $3.757 |

| 5. Curtido y terminación de cueros; fabricación de artículos de marroquinería, talabartería y calzado y sus partes | $1.721 | $1.864 | $2.105 | $2.058 | $1.937 | $1.637 |

| 6. Producción de madera y fabricación de productos de madera y corcho, excepto muebles; fabricación de artículos de paja y materiales trenzables | $1.375 | $1.635 | $2.051 | $1.884 | $1.736 | $1.450 |

| 7. Fabricación de papel y productos de papel | $3.649 | $3.460 | $3.942 | $3.909 | $3.740 | $3.791 |

| 8. Edición e impresión; reproducción de grabaciones | $4.124 | $4.354 | $4.097 | $2.388 | $3.741 | $4.208 |

| 9. Fabricación de coque, productos de la refinación del petróleo y combustible nuclear | $3.967 | $4.057 | $4.142 | $4.260 | $4.106 | $4.101 |

| 10. Fabricación de sustancias y productos químicos | $17.117 | $17.800 | $16.517 | $19.025 | $17.615 | $17.003 |

| 11. Fabricación de productos de caucho y plástico | $5.761 | $6.356 | $6.048 | $6.276 | $6.110 | $5.569 |

| 12. Fabricación de productos minerales no metálicos | $5.107 | $5.615 | $6.029 | $6.153 | $5.726 | $5.660 |

| 13. Fabricación de metales comunes | $7.951 | $9.154 | $9.603 | $8.997 | $8.926 | $9.726 |

| 14. Fabricación de productos elaborados de metal, excepto maquinaria y equipo | $4.053 | $5.851 | $5.822 | $6.499 | $5.556 | $4.355 |

| 15. Fabricación de maquinaria y equipo n.c.p. | $5.671 | $7.985 | $8.247 | $10.121 | $8.006 | $6.134 |

| 16. Fabricación de maquinaria de oficina, contabilidad e informática | $411 | $378 | $352 | $306 | $362 | $371 |

| 17. Fabricación de maquinaria y aparatos eléctricos n.c.p. | $1.812 | $1.911 | $1.811 | $2.141 | $1.919 | $1.747 |

| 18. Fabricación de equipos y aparatos de radio, televisión y comunicaciones | $1.886 | $1.741 | $1.477 | $3.118 | $2.056 | $2.325 |

| 19. Fabricación de instrumentos médicos, ópticos y de precisión; fabricación de relojes | $1.112 | $869 | $1.021 | $867 | $967 | $1.151 |

| 20. Fabricación de vehículos automotores, remolques y semirremolques | $3.831 | $5.228 | $5.525 | $5.477 | $5.015 | $4.378 |

| 21. Fabricación de equipo de transporte n.c.p. | $360 | $262 | $427 | $573 | $406 | $396 |

| 22. Fabricación de muebles y colchones; industrias manufactureras n.c.p. | $2.875 | $4.523 | $4.523 | $5.052 | $4.012 | $2.947 |

| 23. Reciclamiento | $135 | $155 | $159 | $161 | $153 | $140 |

| 24. Reparación, mantenimiento e instalación de máquinas y equipos | $940 | $1.255 | $1.355 | $1.209 | $1.209 | $973 |

Como se puede observar en los valores arrojados se destaca la alta participación de la industria alimentaria en el sector manufacturero. Por ello esta industria tiene particular trascendencia en la economía nacional.

Industria alimentaria en América Latina y el Mundo

La Industria alimentaria en América Latina

| Datos estimados de la Industria Alimentaria en América Latina (2018-2027) | |

| % de incremento de la producción agrícola y pesquera | 17 % |

| % de incremento por aumento de cultivos | 53% |

| % de incremento por aumento del sector ganadero | 39% |

| % de incremento por expansión pesquera | 8% |

| % de crecimiento anual proyectado de cultivos (2018-2027) | 1.8% |

| % de incrementos de cultivo por mejora de rendimiento | 60% |

| % de incremento en la producción de carne | 19% |

| % de incremento en el consumo de carne | 17% |

| % de incremento de exportaciones de carne | 31% |

| % de incremento de consumo de lácteos | 18% |

| % de incremento de consumo de azúcar y aceite vegetal | 18% |

De acuerdo con estos datos[1], durante la próxima década en América Latina habrá un importante crecimiento de la demanda de alimentos, y por ende la industria alimentaria cobrará mayor relevancia. América Latina es la región del planeta con la mayor producción de alimentos. El reto de la industria no es solo atender la demanda creciente, sino también lograr mayor sustentabilidad económica y ambiental, considerando que varios países de la región reflejan altos índices de obesidad, malnutrición y pobreza alimentaria.

La Industria alimentaria en el Mundo

A nivel mundial, la Industria alimentaria afronta el reto de dar soluciones al aumento de la población que en el horizonte del 2050 demandará un 70 % más de alimentos, que en su mayoría (un 85 %) son procesados, es decir llegan al consumidor de la mano de la industria, mientras que el resto son frescos.

Por lo que la industria se prepara para una situación global que supondrá un gran desafío en todos los niveles, no solo por la cantidad de alimento que demandará el mercado, sino que afronta otros compromisos como los nutricionales y de sostenibilidad para contribuir a una alimentación sana, tener un especial cuidado con la alimentación destinada a los más jóvenes, pero también ser accesible al resto de la población que por situación económica y accesibilidad no se lo pueden permitir con la frecuencia y cantidades del mundo desarrollado. Por otro lado, el elevado costo sanitario derivado de los problemas de salud, obesidad y sobrepeso, así como distintas cardiopatías, provocará, según los expertos un aumento de las regulaciones por parte de los gobiernos, así como una política fiscal que intentará penalizar los alimentos que puedan provocar riesgo para la salud.

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

Situación Macroeconómica en Argentina

| Datos macroeconómicos | ||||

| Indicador | Cifra | Unidad de medida | Fuente | Fecha |

| Tasa de desempleo | 9.10 | Porcentaje | INDEC | 31/03/2018 |

| Inflación mensual | 2.10 | Porcentaje | INDEC | 31/05/2018 |

| Tipo de cambio Dólar | 27.30 | Pesos por Dólar | Banco de la Nación | 16/07/2018 |

| Tipo de cambio Euro | 32.40 | Pesos por Euro | Banco de la Nación | 16/07/2018 |

| Tipo de cambio Dólar | 45.40 | Pesos por Dólar | Banco de la Nación | 03/05/2019 |

| Tipo de cambio Euro | 52 | Pesos por Euro | Banco de la Nación | 03/05/2019 |

Otra situación a destacar es que las cifras de desempleo están lejanas de los niveles óptimos. Como se mencionó, los ajustes estructurales para reducir el déficit fiscal podrían incluir recortes en el sector público. Por otra parte, se espera que las medidas emprendidas logren estabilizar la inflación, toda vez que los pronósticos del nivel de precios se han ajustado al alza. En el mismo sentido, los últimos meses muestran una apreciación del dólar, que ha repercutido en el desempeño macroeconómico de forma considerable.

Situación Macroeconómica en el Mundo

El crecimiento económico mundial se mantuvo estable en 2018, en un 3,1 % gracias a que la aceleración que se produjo con los cambios en las políticas fiscales en los Estados Unidos contrarrestó la disminución del ritmo de crecimiento de otras economías importantes. Se prevé que la actividad económica a nivel mundial se expandirá a un ritmo sostenido del 3 % en 2019, pero cada vez hay más indicios de que el crecimiento podría haber alcanzado su punto máximo. El crecimiento de la producción industrial mundial y de los volúmenes del comercio de mercancías viene disminuyendo desde principios de 2018, especialmente en los sectores de bienes de capital y bienes intermedios en los que el intercambio comercial tiene un peso significativo. Los principales indicadores señalan un cierto debilitamiento del impulso económico en muchos países en 2019, en medio de una escalada de las disputas comerciales, riesgos de tensiones financieras y de volatilidad y un trasfondo de tensiones geopolíticas. Al mismo tiempo, varias economías desarrolladas están enfrentando limitaciones de capacidad, que pueden ser un lastre para el crecimiento a corto plazo.

Estructura del sector industrial

La industria alimentaria se puede subdividir sucesivamente hasta llegar al nivel de las denominadas clases, que son las siguientes:

- Producción, procesamiento y conservación de carne y productos cárnicos.

- Elaboración y conservación de pescado y productos de pescado.

- Elaboración y conservación de frutas, legumbres y hortalizas.

- Elaboración de aceites y grasas de origen vegetal y animal.

- Elaboración de productos lácteos.

- Elaboración de productos de molinería.

- Elaboración de almidones y productos derivados del almidón.

- Elaboración de alimentos preparados para animales.

- Elaboración de productos de panadería.

- Elaboración de azúcar.

- Elaboración de cacao y chocolate y de productos de confitería.

- Elaboración de pastas alimenticias.

- Elaboración de otros productos alimenticios no clasificados en otra parte.

- Destilación, rectificación y mezcla de bebidas alcohólicas; producción de alcohol etílico a partir de sustancias fermentadas.

- Elaboración de vinos.

- Elaboración de bebidas malteadas y de malta.

- Elaboración de bebidas no alcohólicas; producción de aguas minerales.

Evolución Histórica de la Actividad

La industria Argentina se caracteriza por haber nacido en una comunidad que no fue pobre antes de entrar en la senda fabril. La Argentina fue rica desde fines del siglo pasado, cuando la fértil pampa húmeda le dio una fortuna especial, compuesta por carne y cereales, que superaba el consumo interno. Los pueblos ricos pagaban buen precio por estos productos, lo cual permitía satisfacer las demandas de productos manufacturados con estos ingresos, mediante la importación. Con el paso del tiempo, los precios de esos productos primarios tendieron a la baja y Argentina perdió su ventaja relativa dado que otros países aprendieron a producir carne y cereales en mayores cantidades y a menores costos. La solución efectiva a este problema consistía en pasar del sistema agrario al fabril, alentando la producción de nuevos bienes y creando mayor riqueza, imitando los planes de desarrollo de otros países.

1860-1930 Modelo agroexportador: En este período la economía de la Argentina tuvo un gran crecimiento gracias al desarrollo del rubro agropecuario orientado hacia la exportación; producía alimentos y materias primas para el mercado mundial e importaba productos industrializados.

1930-1975 Modelo económico: Hasta principios de la década del 1920, los capitales eran invertidos principalmente en las exportaciones agropecuarias y en la construcción de infraestructuras. En esta etapa, se desarrollaron las industrias textil, metalúrgica y papelera, y la fábrica de productos eléctricos y de cemento. Además, la industria alimentaria creció.

1975-1985: Los Productos importados se vendieron en el mercado argentino a precios menos que los productos fabricados en el país. En este contexto económico, las inversiones se desplazaron desde el sector industrial hacia el comercio principalmente, la importación de mercadería y las actividades financieras.

Década de 1990: El estado favoreció la inversión de capitales extranjeros. Sin embargo, esta política económica no benefició a toda la industria. Hubo inversiones principalmente en las agroindustrias y en las industrias que el estado fomentaba mediante beneficios impositivos.

A partir del año 2000:

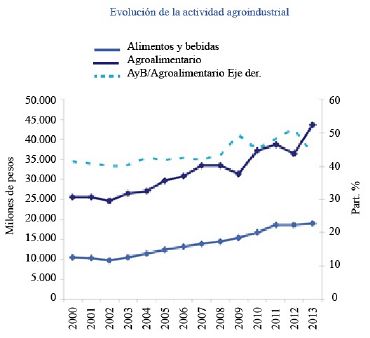

En lo que respecta al nivel de actividad tanto del sector primario como de la Industria de alimentos y bebidas, ambos sectores acumularon un alza en la producción de 65% y 79% respectivamente, entre los años 2003 y 2013 (Ver Gráfico 1).

| SEGMENTO | EMPRESAS | OCUPADOS | VALRO AGREGADO | EXPORTACIONES |

| Microempresas | 80,1% | 14,4% | 12,1% | 0,8% |

| PyMEs | 18,5% | 34,0% | 28,9% | 5,4% |

| Grandes empresas | 1,4% | 51,6% | 59,0% | 93,8% |

| TOTAL | 100% | 100% | 100% | 100% |

El indicador más relevante de la importancia relativa del sector agroalimentario en la economía nacional, se refleja en el comercio exterior. Al respecto, las exportaciones de productos primarios representan alrededor del 24% de las ventas totales de Argentina al mundo, mientras que el 37% de las exportaciones son manufacturas de origen agropecuario (MOA), que incluyen específicamente las exportaciones de alimentos y bebidas, con 32% del total de las ventas al exterior y 86% de las MOA.

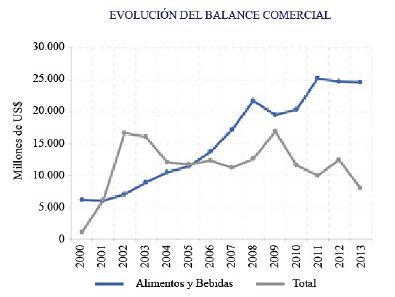

En diez años, el balance comercial del sector de Alimentos y Bebidas aumentó 176%, alcanzando en 2013 US$ FOB 24.598 millones con exportaciones por US$ FOB 25.816 millones (Ver Gráfico 2), representando la principal fuente de generación de divisas del páis. En el gráfico a continuación puede apreciarse la notable diferencia entre la evolución del resultado comercial del sector agroalimentario y el balance comercial de la economía nacional.

3. Identificación del Negocio

Definición del Negocio

El objetivo de este Proyecto es ingresar en el sector alimenticio, a partir de un producto que ofrece la posibilidad de tener una comida para 4 personas lista, rica y nutritiva en 25 minutos, sin necesidad de otro ingrediente mas que agua, con la posibilidad de prepararlo tanto en cocina eléctrica o a gas, como en microondas.

Elaboraremos fideos tirabuzones sabor 4 quesos.

La presentación será en cajas de cartón de 400 gr. cuyo contenido a demás de la pasta seca, incluye un sobre saborizador.

Oportunidades

- La sustitución de productos e incremento en el consumo de segundas marcas ante la disminución del poder adquisitivo de la población.

- Crecimiento de la Industria de Alimentos en América Latina.

- Aumento de la población.

- Aumento del consumo de este producto.

- Aumento de la preocupación por falta de tiempo.

Amenazas

- Incremento en el cuidado de la salud y alimentación saludable, lo cual exige en la Industria Alimenticia mayor compromiso nutricional y de sostenibilidad.

- Fuerte presión impositiva.

- Creciente competencia, especialmente Pymes.

- Inflación

Factores Claves del Éxito

Como factores claves del éxito, Contaremos de nuevas máquinas modernas que nos van a permitir de trabajar sin fallas, y un buen plan logístico para que nuestros productos llegan bien en cada centro de distribución.

Trabajaremos para brindar a nuestros clientes un producto de excelente calidad cumpliendo todas las normas de ISO 22000.

Utilizaremos una estrategia de venta para controlar la producción donde vamos a firmar contratos con los grandes cadenas supermercados.

Si bien existen salsas ¨listas¨, las mismas suelen ser en base a tomate, o requieren de más ingredientes y recipientes para su preparación.

4. Estudio de Mercado

Definición Inicial del Producto

Descripción: Fideos semolados, elaborados con una mezcla de sémola, harina de trigo y agua potable, sin adición de otras substancias y cuya forma se obtiene a partir del método de extrusión. Sobre saborizador cuyos ingerdientes incluye: maltodextrina; leche descremada en polvo; preparado en polvo a base de aceite vegetal, jarabe de glucosa, caseinato y aditivos; sal; vegetales deshidratados (cebolla y perejil); azucar; extracto de levadura; queso en polvo; especias (cúrcuma, ajo, pimienta blanca, pimentón dulce y nuez moscada); resaltadores de sabor; glutamato monosódico.

Nombre según denominación corriente: Tirabuzones a los 4 quesos.

Importancia de Marcas: Si bien hay marcas líderes, en el ultimo período, el mercado presenta un auge en el consumo de segundas marcas.

Normas o nivel de calidad a que se deben ajustar: CODIGO ALIMENTARIO ARGENTINO que declara vigente en todo el territorio de la República Argentina, las disposiciones higiénico-sanitarias, bromatológicas y de identificación comercial del Reglamento Alimentario aprobado por Decreto 141/1953. [2] . LEY N° 18.284

*Se trata de un bien de uso único y final.

Análisis del Mercado Consumidor

a) Características. Análisis, tipificación y cuantificación.

Nuestro país se encuentra en el puesto 6 de principales consumidores mundiales de pastas alimenticias. Según el “Reporte Anual 2017” de la IPO (International Pasta Organisation) el consumo per cápita en el año 2016 fue el siguiente[4]:

| PAIS | KG PER CÁPITA/AÑO | |

|---|---|---|

| 1 | Italia | 23.5 |

| 2 | Túnez | 16 |

| 3 | Venezuela | 12 |

| 4 | Grecia | 11 |

| 5 | Rusia | 10 |

| 6 | Argentina | 9 |

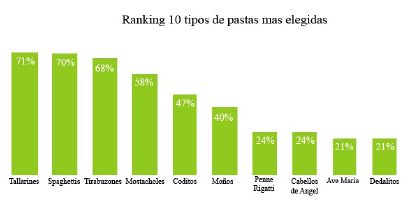

De acuerdo al Ranking de 10 pastas más elegidas, realizado por Kantar Worldpanel[5], las preferencias de los argentinos se dispone de la siguiente manera:

de los cuales se fabricará espaguetis (70%), tirabuzones (68%) y coditos (47%).

b) Segmentación. Análisis, tipificación y cuantificación.

Para segmentar el mercado hemos elegido las siguientes provincias para introducir el producto, debido a su densidad poblacional y la cercanía con proveedores y clientes: Buenos Aires (15 625 084 de habitantes), Córdoba (3 308 876 de habitantes), Santa Fe (3 194 537 habitantes), Mendoza (1 738 929 habitantes), Tucumán (1 448 188 habitantes), Entre Ríos (1 235 994 habitantes), Salta (1 214 441 habitantes), lo que nos da una sumatoria de 27 766 052 habitantes.

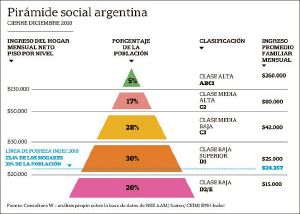

Así mismo, dado que el producto está orientado a las clases baja, baja superior, media baja acotaremos la población a las personas que tengan ese rango de ingreso, es decir a un 78% de la población: 0.78 * 27 766 052 = 21 657 520.56 habitantes

Dado que el consumo per cápita en Argentina es de 9kg/año, el consumo de la población estimada será de: 21 657 520.56 * 9 kg/año = 194 917 685 kg/ año

c) Influencia de Compra.

Existen diversos factores que influyen en el comportamiento del consumidor, los dividiremos en los siguientes:

- Factor cultural: Argentina es uno de los países donde más se consume pastas secas, cabe destacar que este producto se encuentra incluido en la canasta básica alimentaria; por lo que la influencia del consumidor en este aspecto es baja.

- Factor personal: las pastas secas es un producto que se puede consumir a partir de los 9 meses de edad y se adapta a distintos estilos de vida, incluso los más saludables.

- Factor social:el grupo de referencia puede influir en la elección de la marca. En este caso la marca es nueva en el mercado, lo que llevará un determinado tiempo hasta que pueda posicionarse.

d) Estacionalidad y Evolución Histórica.

Las pastas secas es un bien de consumo masivo cuya demanda se ha incrementado en los últimos años[6].

| Evolución de la producción de pastas secas en Argentina en el último lustro

- toneladas por año- | |

|---|---|

| 2012 | 325.928 |

| 2013 | 322.691 |

| 2014 | 329.944 |

| 2015 | 324.668 |

| 2016 | 343.590 |

| 2017 | 345.984 |

Con respecto a la estacionalidad, el consumo de pastas secas se mantiene constante a lo largo del año.

Análisis del Mercado Competidor

a) Características. Análisis, tipificación y cuantificación.

En mercado de pastas secas se concentró en los últimos años, y actualmente, participan en él unas 80 firmas. Las principales empresas fideeras del país poseen instalaciones propias para la operación de molienda del trigo candeal (adecuado para la producción fideera) y adquieren el cereal desde productores contratados, situados mayormente en el sudeste de la provincia de Buenos Aires.

En los últimos años el desempeño de la industria de pastas secas ha sido bastante regular, caracterizada por ser madura e inelástica.

Las marcas de los principales fabricantes de pastas secas en el país son:

Molinos:

- Lucchetti

- Matarazzo

- Terrabusi

- Canale

- Don vicente

- Don Felipe

- Favorita

Complejo Alimenticio San Salvador:

- Bonanza

- La Teresina

Rivoli:

- Rivoli

- Chicago

- Cotella

b) Segmentación. Análisis, tipificación y cuantificación.

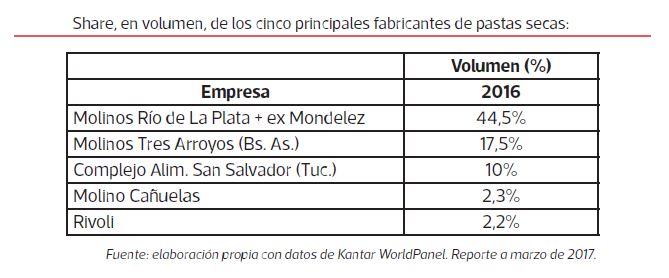

El mercado de pastas se encuentra distribuido principalmente entre Molinos, Complejo Alimenticio San Salvador y Rivoli; quedando un 23,5% del mercado para PyMES y otras empresas.

c) Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros).

Al día de hoy por cada 500gr de pasta seca, los precios son:

- Lucchetti $ 48.49

- Matarazzo $53.49

- Terrabusi $42.1

- Canale $24.9

- Don vicente $83

- Don Felipe $66.3

- Favorita $30.5

- Regio (Precios cuidados) $21.28

Precio de salsas listas:

- Knorr $43.35

- Knorr salsa en polvo $53.49

- Arcor $37.79

d) Relación Contractual con los Clientes y Proveedores.

Existe un desequilibrio en la capacidad de negociación entre supermercados y proveedores que desencadenan en ciertas condiciones de naturaleza financiera, como son:

- Tarifas por espacio para obtener acceso en las estanterías.

- Demanda de descuentos adicionales o imprevistos, que repercute en ingresos menores a lo esperado y aumento de la incertidumbre traspasados al proveedor.

- Demanda de pago retroactivo, descuentos adicionales y rebajas postventa.

- Devolución al proveedor de los productos que no se vendieron a expensas del proveedor.

- Pagos tardíos de productos ya entregados y vendidos.

- Cambios retroactivos a los términos acordados, como puede ser descuentos retroactivos sobre el precio acordados, cambios no compensados en las cantidades, etc.

Estos pagos pueden llegar a alcanzar el 50% o 70% de los ingresos, siendo particularmente más vulnerable el sector agrícola y alimentario.

Análisis del Mercado Proveedor

a) Influencias y poder Negociador.

La cantidad de proveedores es amplia porque la materia prima principal consiste de sémola de fácil accesibilidad en el país a continuación detallamos los proveedores que elegimos de todos los proveedores existentes, teniendo en cuenta la confiabilidad y el soporte que nos brindan a la hora de hacernos llegar a tiempo y forma la Materia prima que necesitamos.

b) Proveedores de Materia Prima y Materiales.

La materia prima para la fabricación de pastas secas esta compuesta por:

- Sémola (proveniente del trigo candeal), para esta materia prima optamos por los siguientes proveedores: Molino Martelletti, Avecon y Agro Alimentos de Argentina.

- Agua: Libre de cationes, iones, debe pasar por resina sintética para neutralizarla. Después se regenera cilindro por cilindro con ácido clorhídrico 22º Beaumé en el cual circula hasta prueba satisfactoria. No debe tener sales cálcicas ni magnésicas ni indicios de cloruros. Tiene la función de formar la masa de pasta por malaxado y amasado en la maquina respectiva, previo calentamiento a 100ºC. El proveedor será AySA

Así mismo, se le agregan aditivos como:

- Colorantes, se utilizará Naftol-S. El proveedor será Marbe S.A.

- Antifermentantes, se utilizará el bisulfito de potasio El proveedor será Marbe S.A.

Tercerizaremos el polvo saborizante a la empresa Saborigal, quien nos hará entrega del producto para consumo en bolsas de 50kg.

Para el packaging elegimos:

Caja de cartón, envoltorio plástico transparente para los fideos y polvo saborizador.

c) Proveedores de Tecnología (Máquinas, instalaciones y equipos).

- Mezcladora y amasadora

- Extrusora (moldeado y cortado)

- Secador estático

- Embaladora

Estas 4 máquinas serán provistas por ITALGI, empresa dedica a la producción de maquinas y plantas para pasta.

d) Proveedores de Servicios (Distribución de entrada y salida, servicios industriales).

- Energía eléctrica trifásica

- Agua potable

Análisis de Productos Sustitutos

Estos productos cumplen las mismas funciones del fideo y tienen una amplia disponibilidad en el mercado por la variada calidad, cantidad y precio:

- Arroz

- Polenta

- Papa

- Pastas frescas

- Pastas congeladas

Análisis de Productos Complementarios (similar al de Competidores)

- Las salsas

- Manteca

- Queso

- Aceite

Análisis de Entrantes Potenciales (similar al de Competidores)

-Para las barreras de entrada, decimos que el nivel es alto. Si bien que es un producto de consumo masivo, pero necesitaremos un alta inversión inicial, para la compra de las maquinas,de las materias primas, el alquiler así como para la gestión de la planta.

Nuestros productos van a ser de alta calidad, entonces necesitaremos la aprobación de algún organismo funcional, donde hay que respetar las leyes y cumplir con los requisitos. Para alcanzar este nivel tenemos que trabajar mucho. Así como también para un alta diferenciación de algún producto existente tendremos que investir mucho tiempo y dinero en el marketing.

-En lo que tiene que ver con las barreras de salida, vamos a tener dificultades para deshacernos de las maquinas, ya que el costo de instalación va a ser muy alto y se usan únicamente para este rubro.

5. Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto

Vamos a fabricar fideos semolados, elaborados con una mezcla de sémola, harina de trigo y agua potable, sin adición de otras sustancias y cuya forma se obtiene a partir del método de extrusión. Nuestros productos van a ser de alta calidad, tendrá como agregado una salsa que lo distingue de los demás productos sustitutos.

El empaque será de cartón, dentro de el estará el paquete transparente de las pastas, para que los consumidores puedan observar la calidad de los fideos y visualizar el color dorado de los trigos, y el paquete de la salsa.

Tenemos como objetivo Mejorar la satisfacción del cliente, ofreciéndole un producto a fin con la dieta que necesita realizar, que le aporte nutrientes, sea sencillo de cocinar y no le tome mucho tiempo hacerlo.

Sobre la Plaza

Ubicaremos el producto en supermercados y distribuidores mayoristas ubicados estratégicamente en las provincias de mayor población. Considerando el número de habitantes por provincia, las de mayor demanda son: Buenos Aires, Córdoba, Santa Fe, Mendoza, Tucumán, Entre Ríos, Salta.

Para ello tendremos en cuenta ciertos puntos:

· El producto no es frágil. Lo cual facilita su manipulación y traslado.

· Los pallets tienen dimensiones estándares, lo cual permite el máximo aprovechamiento del espacio del camión.

· Se maneja grandes volúmenes, su distribución debe ser en camiones en gran cantidad, dado que cantidades pequeñas aumentarían el costo de distribución.

· En caso de producirse un paro de transporte por problemas gremiales (camiones), se produciría una demora, tenida en cuenta en la planificación de entrega de nuestro producto.

Sobre la Promoción

Nuestro mercado Meta esta apuntado a todas aquellas personas que estén interesadas en consumir dentro de su dieta pastas.

La principal razón por la que nuestros clientes adquirirían nuestro producto, es porque, es un producto sano, de un gran potencial nutricional, adaptable a una inmensa cantidad de dietas.

Al principio 60% de nuestro beneficio, será destinado a desarrollar un programa publicitario que permita que las personas conozcan nuestro producto, y con el tiempo ese costo se irá reduciendo, a medida que la demanda vaya creciendo.

Las publicidades se realizaran en programas de TV y Radio, y gigantografías dentro de eventos gastronómicos, donde además se contara con Stands de prueba del producto, también invertiremos en promoción online, debido a su bajo costo y gran alcance, esto incluye una página web propia y presencia en las redes sociales.

El mensaje que la empresa quiere dar al programa publicitario, es mostrarles a los consumidores que nuestro producto es rico, sano, las posibilidades que tienen al cocinarlo y principalmente que es para todos, y no solo aquellos, que necesitan dietas especiales.

Nuestro objetivo es introducir una nueva rama de fideos al mercado, que poseen grandes aportes energéticos, en forma masiva para que sean consumidos por un mercado conformado por personas que consumen fideos normalmente y que necesitan algo rico en poco tiempo.

Buscamos que nuestra empresa sea reconocida, por la originalidad de sus productos

Sobre la Política de Precios

Teniendo en cuenta nuestros factores internos como nuestros costos fijos o variables de fabricación (como por ej. sueldos, publicidad, seguros, materias primas, etc.) hemos decidido producir una cantidad limitada, determinada por el punto óptimo que nos muestran los costos medios y los costos marginales, a un precio de penetración de $43, la política de precios se basa en que estos se encuentren en el rango de los precios cuidados de pasta seca + salsas listas, dispuestos por el Estado lo que nos da ventaja competitiva sobre nuestros competidores ya que el precio de transporte de insumos podrá estar subsidiado por el Gobierno de la ciudad. También podremos tener convenios con empresas que nos provean Materias Primas para que generen grandes descuentos a la hora de adquirir los insumos.

Dentro de nuestros objetivos, se encuentran principalmente, cubrir los costos de fabricación, para poder solventar la inversión, y obtener beneficios que, en un futuro cercano, nos permitan, ampliar nuestro mercado hacia el exterior.

Sobre el Perfil del Cliente- Elección del Mercado Objetivo

Los compradores de nuestro producto no van a ser los consumidores finales. La relación comercial va a establecer con las grandes cadenas de supermercados que luego van a vender a sus clientes.

Aun así tenemos en cuenta ciertos factores importantes para alcanzar el éxito:

Factores Culturales:

· Nuestro producto está dirigido a personas de clase baja, baja superior y media bajas aprovechando la situación económica que afronta el país.

Factores Sociales:

· Tienen un estilo de alimentación y de vida con alta consistencia entre la preocupación racional por la salud y la conducta real.

· Consumen menos comida chatarra, se preocupan por tener una dieta balanceada con preparaciones más sanas. No sienten que sacrifiquen sabor.

Factores Personales:

· Se consume en todas las edades.

· Personas que necesiten tener un alimento que los nutra, que sea de fácil preparación y en poco tiempo.

· Ambos Sexos lo consumen indistintamente.

Factores Psicológicos:

· Los motiva ‘verse y sentirse bien’

6. Plan de Ventas

En base a la información obtenida a lo largo del dimensionamiento comercial, desarrollamos nuestro plan de ventas.

Estimamos que el primer año vamos a poder alcanzar un 1.7% del market share de ventas de segundas marcas del sector. Considerando que nuestros potenciales clientes tienen presencia a nivel nacional y nos aseguran una cadena de distribución eficiente. Esto es: 194 917 685 kg/año * 1.7% = 3 313 60; redondeando 3 300 000 kg/año.

A partir del segundo año y hasta el quinto año estimamos poder incrementar nuestras ventas un 3%. Esto se lograría debido a un cierto grado de conocimiento mayor sobre nuestra marca y producto. Es decir: 194 917 6850 kg/año * 3% = 5 847 5300.55 kg/año; redondeando a 5 800 0000

Una vez establecida la marca en el mercado, se evaluará la posibilidad de insertar el mismo en las demás provincias.

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

|---|---|---|---|---|---|

| Q(cantidad) | 33000000 | 58000000 | 58000000 | 58000000 | 58000000 |

| P(precio $) | 43 | 43 | 43 | 43 | 43 |

Bibliografía:

INDEC

www.alimentosargentinos.gob.ar

www.cialdnb.com

www.cipa.org.ar

www.lanacion.com.ar

SAGPyA - Dirección de Industria Alimentaria

www.anmat.gov.ar

www.un.org