Diferencia entre revisiones de «2022/Grupo10/DimensionamientoComercial»

(Dimensionamiento Comercial - Grupo 10) |

(ordenar links) |

||

| (No se muestran 27 ediciones intermedias de 4 usuarios) | |||

| Línea 2: | Línea 2: | ||

=== '''1. Definición de la IDEA - PROYECTO''' === | === '''1. Definición de la IDEA - PROYECTO''' === | ||

El presente proyecto se enfocará en el estudio de fabricación y comercialización de '''Puré de Tomates''' | El presente proyecto se enfocará en el estudio de fabricación y comercialización de '''Puré de Tomates'''. | ||

=== '''2. Análisis del Sector Industrial''' === | === 2.0 Macro Economía === | ||

==== 2.0.1 Breve introducción Macroeconómica Global ==== | |||

- Pandemia 2020. Lo mercados ya apuntaban a enfriarse previo a la pandemia. Debido al aislamiento hubo una gran caída en todos los índices de valoración del mercado. Ante esto la FED y los distintos bancos centrales del mundo generaron paquetes de estímulo para que las medidas de restricciones no impactaran de forma tan brutal. En otras palabras, se generó una gran oferta monetaria comprando distintos activos como bonos del estado, bajando los tipos de interés y emitiendo dinero, la cual no se encontraba validada por la demanda duramente contraída por la pandemia. | |||

- Para 2021 las campañas de vacunación y la reducción del miedo ante el virus suavizaron las restricciones impuestas por los gobiernos, sumada a la continuación de inyección de dinero por parte de los bancos centrales, la economía obtuvo su rebote. | |||

- Lamentablemente el efecto de las medidas adoptadas por pandemia se encuentra impactando desde finales de 2021 y principios de 2022. El 10/6 se dio a conocer la inflación en Estados Unidos, registrando el IPC más alto desde hace 40 años. Un 8.6% interanual en mayo. | |||

- A consecuencia de ello la FED toma medidas como la de subir la tasa de interés e interrumpir la compra de activos, meses antes de lo esperado. En la última conferencia realizada por la FED se subió de 1% a 1,75% la tasa de referencia, cuando se esperaba una suba de hasta 1.5%. | |||

- La situación en la economía más grande del mundo sumado a nuevos conflictos como la invasión de Rusia a Ucrania, genera un impacto directo sobre las demás economías que se encuentran relacionadas siendo más fuerte el mismo en economías en desarrollo. Los índices de los mercados en todo el mundo vienen desacelerando desde principios de 2022 y se espera que el crecimiento de la economía global sea menor a la previamente pronosticada. Hoy por hoy todos los días más expertos se suman al pronóstico de una “Recesión”. | |||

[[Archivo:Indices bursatiles.png|centro|miniaturadeimagen|379x379px]] | |||

==== 2.0.2 Macroeconomía en Argentina ==== | |||

En cuanto a Argentina la desaceleración del crecimiento mundial y la suba de los precios de la energía son algunos de los elementos que se combinan con los problemas internos. | |||

-Argentina es un país con alta inflación (entre 5-7% mensual), con un mercado financiero chico (indicador de crédito privado sobre PIB es de 10,5%), con altos aranceles a las importaciones, con retenciones a las exportaciones, un país donde la carga impositiva al trabajo en blanco está en torno al 70% y con una legislación laboral que busca proteger al trabajador pero que ocasiona que una gran parte de la economía se encuentre en negro. | |||

-Estos son algunos de los problemas internos a la cual se enfrenta la economía del país. Las tasas en aumento de Estados Unidos y el aumento en el precio de los combustibles por la invasión de Rusia a Ucrania fragilizan aún más este contexto. | |||

-Argentina es un país endeudado con el Fondo Monetario Internacional y continuamente se menciona la posibilidad de entrar en un default, estando su riesgo país cercano a los 2000 puntos. | |||

-Argentina también depende principalmente del transporte de mercancías por camiones y las últimas noticias muestran como existe un desabastecimiento de gasoil: ''“En todo el interior productivo de Argentina se multiplican los casos de productores agropecuarios que se ven seriamente afectados por la falta de gasoil para avanzar con la cosecha de granos, cumplir con la logística para mover hacienda y también entregar mercadería no solo en el país sino también en los países limítrofes”'' | |||

=== '''2.1 Análisis del Sector Industrial''' === | |||

==== - Comercio Exterior. ==== | ==== - Comercio Exterior. ==== | ||

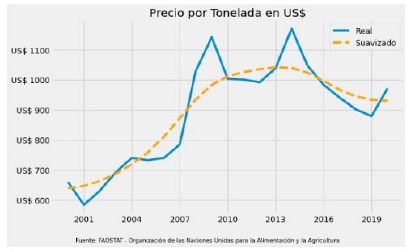

“Tomate, pasta”. | “Tomate, pasta”. Es un subproducto del tomate industrial la cual se ofrece en diferentes presentaciones en función del contenido de sólidos del concentrado, el cual se mide en grados Brix. El puré de tomate se encuentra en el rango de 8,37 y 11,99% Brix. | ||

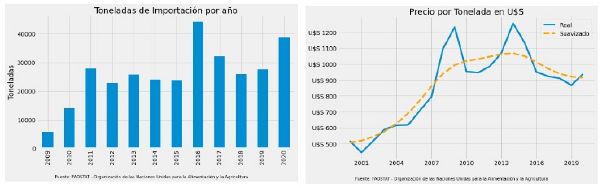

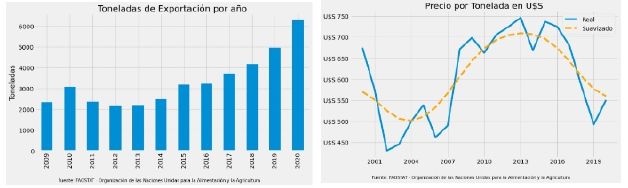

Los datos relacionados a importaciones y exportaciones mundiales extraídos de FAOSTAT (Organización de las Naciones Unidas para la Alimentación y la Agricultura), se encuentran expresados en la totalidad de "Tomate, pasta". No hay datos para el valor desagregado por concentración. Por lo cual estimamos que el puré de tomate sigue la misma tendencia que el resto de los concentrados. | |||

Toneladas comerciables durante los años: | Toneladas comerciables durante los años: | ||

| Línea 34: | Línea 61: | ||

Aun así, se observa que se duplicaron las toneladas exportables desde el 2016 al 2020. Se aumentaron en 3.000 toneladas. Por lo cual es un segmento en expansión. | Aun así, se observa que se duplicaron las toneladas exportables desde el 2016 al 2020. Se aumentaron en 3.000 toneladas. Por lo cual es un segmento en expansión. | ||

La diferencia en precio con el promedio mundial, inferimos que se da porque gran parte del comercio de Argentina y Paraguay - principal comprador- y otros países de la región, se facilita a través de los acuerdos multilaterales integrados en el MERCOSUR. No hay información disponible al respecto. | |||

===== <u>¿A quién le compra Argentina?</u> ===== | |||

Tomate para la producción de puré: “Solanum lycopersicum” | Tomate para la producción de puré: “Solanum lycopersicum” | ||

[[Archivo:Solanum lycopersicum.jpg|centro|miniaturadeimagen|362x362px]] | [[Archivo:Solanum lycopersicum.jpg|centro|miniaturadeimagen|362x362px]] | ||

| Línea 47: | Línea 75: | ||

[[Archivo:Graficoss.png|centro|miniaturadeimagen|420x420px]] | [[Archivo:Graficoss.png|centro|miniaturadeimagen|420x420px]] | ||

El producto que no puede obtenerse de producción local termina importándose de Chile e Italia. | El producto que no puede obtenerse de producción local termina importándose de Chile e Italia. | ||

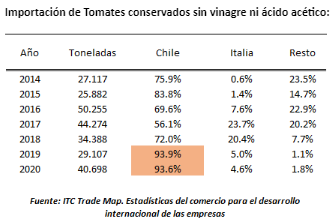

[[Archivo:Chile.png|centro|miniaturadeimagen|332x332px]] | [[Archivo:Chile.png|centro|miniaturadeimagen|332x332px]]'''- Importación de Tomates conservados sin vinagre ni ácido acético:''' | ||

En los últimos años la gran mayoría de la importación de tomates en conserva para la industria proviene de Chile. | En los últimos años la gran mayoría de la importación de tomates en conserva para la industria proviene de Chile. | ||

| Línea 56: | Línea 83: | ||

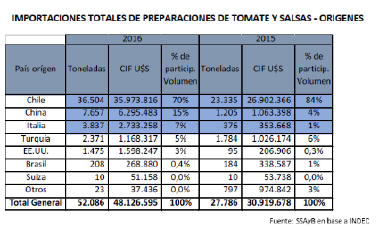

Chile también es el primer vendedor de productos industrializados del tomate a la Argentina. Seguido de productos provenientes de China e Italia. | Chile también es el primer vendedor de productos industrializados del tomate a la Argentina. Seguido de productos provenientes de China e Italia. | ||

===== ''' | ===== '''¿A quién le vende Argentina?''' ===== | ||

[[Archivo:2015.png|centro|miniaturadeimagen|394x394px]] | [[Archivo:2015.png|centro|miniaturadeimagen|394x394px]] | ||

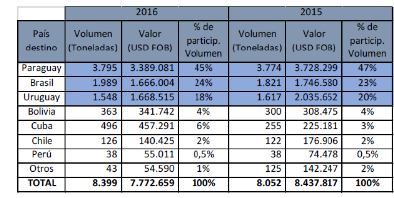

Argentina exporta un menor volumen en proporción de productos industrializados del tomate. Los principales compradores son -en orden- Paraguay (45%), Brasil (24%) y Uruguay (18%). | Argentina exporta un menor volumen en proporción de productos industrializados del tomate. Los principales compradores son -en orden- Paraguay (45%), Brasil (24%) y Uruguay (18%). | ||

| Línea 67: | Línea 94: | ||

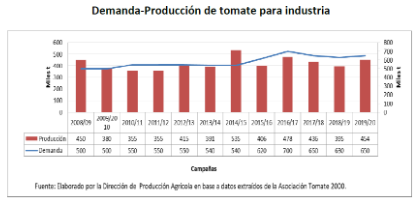

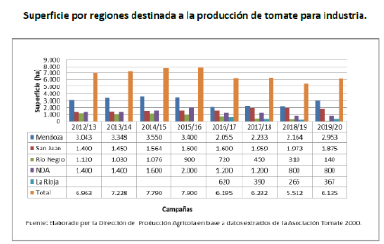

Si bien los datos del gráfico son hasta la cosecha de 2019, entre 2020 y 2022 la presencia de San Juan (2700 ha) y Mendoza (3360 ha) como proveedores de la industria del tomate fueron ampliados. Por lo cual el análisis se limitará a estas dos provincias. | Si bien los datos del gráfico son hasta la cosecha de 2019, entre 2020 y 2022 la presencia de San Juan (2700 ha) y Mendoza (3360 ha) como proveedores de la industria del tomate fueron ampliados. Por lo cual el análisis se limitará a estas dos provincias. | ||

===== | ====== '''- Producción - San Juan''' ====== | ||

A diferencia de otras provincias, la producción de tomate perita en San Juan es más temprana, arranca en diciembre y las lluvias recién se dan en marzo. Por lo cual, fábricas localizadas en Mendoza compran el tomate proveniente de San Juan entre los meses de Diciembre y Febrero. | A diferencia de otras provincias, la producción de tomate perita en San Juan es más temprana, arranca en diciembre y las lluvias recién se dan en marzo. Por lo cual, fábricas localizadas en Mendoza compran el tomate proveniente de San Juan entre los meses de Diciembre y Febrero. | ||

| Línea 101: | Línea 128: | ||

En el sector esperaban al menos un 10% o 15% más de paga, y aseguran que la sobreproducción obtenida por el aumento del rendimiento les jugó en contra, al provocar un cuello de botella en las fábricas que procesan el tomate. Como éstas no esperaban ni tienen capacidad industrial de recibir tanta oferta de tomate al mismo tiempo, se provocó una caída de precios, por la mayor oferta frente a la menor demanda. | En el sector esperaban al menos un 10% o 15% más de paga, y aseguran que la sobreproducción obtenida por el aumento del rendimiento les jugó en contra, al provocar un cuello de botella en las fábricas que procesan el tomate. Como éstas no esperaban ni tienen capacidad industrial de recibir tanta oferta de tomate al mismo tiempo, se provocó una caída de precios, por la mayor oferta frente a la menor demanda. | ||

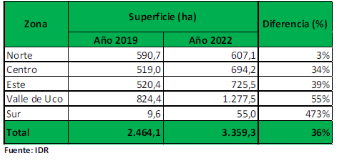

===== '''- Producción - Mendoza''' ===== | ====== '''- Producción - Mendoza''' ====== | ||

“El problema de Mendoza es la falta de riego por goteo, porque el riego gravitacional provoca estrés hídrico entre riego y riego, y eso hace bajar los rendimientos”, analizó el profesional asociado del INTA La Consulta. | “El problema de Mendoza es la falta de riego por goteo, porque el riego gravitacional provoca estrés hídrico entre riego y riego, y eso hace bajar los rendimientos”, analizó el profesional asociado del INTA La Consulta. | ||

| Línea 118: | Línea 145: | ||

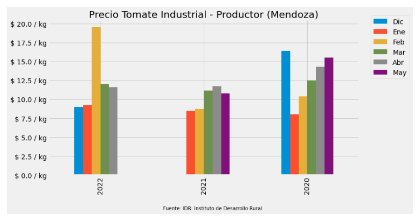

En las últimas 3 cosechas el precio promedio fue de 12 pesos por kilogramo. Teniendo variaciones desde 8 $/kg a 19.5 $/kg. | En las últimas 3 cosechas el precio promedio fue de 12 pesos por kilogramo. Teniendo variaciones desde 8 $/kg a 19.5 $/kg. | ||

=== '''- Normativas''' === | |||

==== '''- Normas o nivel de calidad a que se deben ajustar''' ==== | |||

Una de las características esenciales de la calidad de un producto alimenticio es la inocuidad de este, es decir que siendo consumidos no generan efectos adversos en la salud del consumidor. En el ámbito nacional y en el MERCOSUR existen ciertas normas que consideran las formas de asegurarla inocuidad. | Una de las características esenciales de la calidad de un producto alimenticio es la inocuidad de este, es decir que siendo consumidos no generan efectos adversos en la salud del consumidor. En el ámbito nacional y en el MERCOSUR existen ciertas normas que consideran las formas de asegurarla inocuidad. | ||

* ''CAA (Código Alimentario Argentino) - LEY N° 18.284:'' es un reglamento técnico que establece disposiciones higiénico-sanitarias, bromatológicas y de identificación comercial que deben cumplir las personas físicas o jurídicas, los establecimientos y los productos. | * ''CAA (Código Alimentario Argentino) - LEY N° 18.284:'' es un reglamento técnico que establece disposiciones higiénico-sanitarias, bromatológicas y de identificación comercial que deben cumplir las personas físicas o jurídicas, los establecimientos y los productos. | ||

| Línea 126: | Línea 153: | ||

* ''ANMAT'' ''(Administración Nacional de Medicamentos, Alimentos y Tecnología Médica)'': se encarga de llevar adelante los procesos de autorización, registro, normativas, vigilancia y fiscalización de los productos en todo el territorio nacional. La ANMAT depende técnica y científicamente de las normas y directivas que le imparte la Secretaría de Políticas, Regulación e Institutos del Ministerio de Salud, con un régimen de autarquía económica y financiera. | * ''ANMAT'' ''(Administración Nacional de Medicamentos, Alimentos y Tecnología Médica)'': se encarga de llevar adelante los procesos de autorización, registro, normativas, vigilancia y fiscalización de los productos en todo el territorio nacional. La ANMAT depende técnica y científicamente de las normas y directivas que le imparte la Secretaría de Políticas, Regulación e Institutos del Ministerio de Salud, con un régimen de autarquía económica y financiera. | ||

* ''HACCP'': Análisis de Peligros y Puntos Críticos de Control, tiene como propósito mejorar la inocuidad de los alimentos. Se trata de un sistema preventivo de control, que puede aplicarse a lo largo de toda la cadena alimentaria. | * ''HACCP'': Análisis de Peligros y Puntos Críticos de Control, tiene como propósito mejorar la inocuidad de los alimentos. Se trata de un sistema preventivo de control, que puede aplicarse a lo largo de toda la cadena alimentaria. | ||

=== '''3. Identificación del Negocio''' === | === '''3. Identificación del Negocio''' === | ||

===== '''- Definición del Negocio''' ===== | ===== '''- Definición del Negocio''' ===== | ||

El proyecto estará dedicado a la producción y comercialización de puré de tomates, en donde | El proyecto estará dedicado a la producción y comercialización de puré de tomates, en donde buscará diferenciarse en el envasado del producto dado a que no es común que el puré de tomate este envasado en frascos de vidrio., como consecuencia, reducir los costos y precios de ventas, de esta forma será un producto innovador en el mercado. | ||

====== '''- Oportunidades y Amenazas''' ====== | ====== '''- Oportunidades y Amenazas''' ====== | ||

| Línea 172: | Línea 175: | ||

====== '''Factores Claves del Éxito:''' ====== | ====== '''Factores Claves del Éxito:''' ====== | ||

* La principal clave del éxito es la nueva forma de envasado, ya que en base a esto se | * La principal clave del éxito es la nueva forma de envasado, ya que en base a esto se reducirán los costos y precios y a su vez poder salir del packaging tradicional. | ||

* Por otro lado, es fundamental, poder producir puré de tomate lo más natural posible y con una materia prima de alta calidad | * Por otro lado, es fundamental, poder producir puré de tomate lo más natural posible y con una materia prima de alta calidad | ||

* Tener plantas en las principales zonas de producción de tomate de Argentina | * Tener plantas en las principales zonas de producción de tomate de Argentina | ||

* Gracias al nuevo packaging se | * Gracias al nuevo packaging se van a generar estrategias de publicidad para lograr llamar la atención de los clientes. | ||

=== '''<u>4. Estudio de Mercado</u>''' === | === '''<u>4. Estudio de Mercado</u>''' === | ||

| Línea 193: | Línea 196: | ||

Para el resto de los residuos o pomasa se usa directamente como mejorador de suelos, alimento para animales o simplemente se envía a rellenos sanitarios. | Para el resto de los residuos o pomasa se usa directamente como mejorador de suelos, alimento para animales o simplemente se envía a rellenos sanitarios. | ||

El agua utilizada para el lavado de los tomates, de los frascos y la limpieza del equipamiento productivo | El agua utilizada para el lavado de los tomates, de los frascos y la limpieza del equipamiento productivo, se puede tratar con la instalación de filtros depuradores de agua. | ||

Como desperdicios secundarios, se encuentran los desechos generales de insumos de la actividad y los administrativos (cajas, papelería, etc.) los cuales se deberán separar en reciclables de los no reciclables (Ley 25.612). | |||

===== '''Usos y características de los bienes y servicios''' ===== | ===== '''Usos y características de los bienes y servicios''' ===== | ||

El puré de tomate se trata de un producto de consumo final, considerado de conveniencia y masivo, es decir que, el cliente lo adquiere con frecuencia, de inmediato y con un mínimo esfuerzo de comparación. Entrando así, en la categoría de producto esperado. Este tipo de producto podría ser aumentado con el poder de la marca, y potencializado, con, por ejemplo, el agregando diferentes combinaciones de especias o vegetales ya procesados al producto. | El puré de tomate se trata de un producto de consumo final, considerado de conveniencia y masivo, es decir que, el cliente lo adquiere con frecuencia, de inmediato y con un mínimo esfuerzo de comparación. Entrando así, en la categoría de producto esperado. Este tipo de producto podría ser aumentado con el poder de la marca, y potencializado, con, por ejemplo, el agregando diferentes combinaciones de especias o vegetales ya procesados al producto. | ||

==== '''- 4.2 Análisis del Mercado Consumidor''' ==== | ==== '''- 4.2 Análisis del Mercado Consumidor''' ==== | ||

Según datos publicados por la Dirección de Producción Agrícola en el 2020, el consumo per cápita de productos de tomate industrializados se estima en 16 Kg<ref>[https://www.argentina.gob.ar/sites/default/files/produccion-tomate-argentina-diciembre-2020.pdf]</ref>. por habitante y por año. Este consumo, incluye las presentaciones industriales como son salsas, tomates enteros pelados, concentrados, etc. Entre ellos, el artículo más importante es el puré de tomate abarcando el 49 % <sup>(2)</sup>, seguido por los tomates enteros pelados (35 %), las salsas (13 %) y el concentrado triple (2,7%). | |||

El consumidor habitual de tomate por lo general es la persona que prepara la comida, además es un producto considerado dentro de los esenciales. La compra de este producto en los diferentes puntos de venta la realizan adultos. | El consumidor habitual de tomate por lo general es la persona que prepara la comida, además es un producto considerado dentro de los esenciales. La compra de este producto en los diferentes puntos de venta la realizan adultos. | ||

| Línea 206: | Línea 210: | ||

===== '''- Segmentación demográfica y geográfica''' ===== | ===== '''- Segmentación demográfica y geográfica''' ===== | ||

En base a lo mencionado anteriormente, el público meta son todas aquellas personas de clase media (según los ingresos D1-C2-C3) residentes en los principales centros urbanos <sup>(2)</sup> (AMBA, Córdoba, Santa Fe, Mendoza, | En base a lo mencionado anteriormente, el público meta son todas aquellas personas de clase media (según los ingresos D1-C2-C3) residentes en los principales centros urbanos <sup>(2)</sup> (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán) con acceso a almacenes, supermercados y dietéticas. Sin distinción de género, pero considerando solo a las personas entre 15 y 55 años, que por lo general son quienes preparan la comida. | ||

===== '''- Segmentación conductual''' ===== | ===== '''- Segmentación conductual''' ===== | ||

* ''ocasión de compra'': normal o habitual | * ''ocasión de compra'': normal o habitual | ||

* ''grado de usuario'': permanente | * ''grado de usuario'': permanente | ||

* ''grado de lealtad'': | * ''grado de lealtad'': bajo, tipo de compra habitual | ||

Para cuantificar ese mercado, se recogieron los datos poblacionales determinados por las proyecciones del INDEC para 2022, a partir del censo de 2010. Del total de la población de la República Argentina estimada | Para cuantificar ese mercado, se recogieron los datos poblacionales determinados por las proyecciones del INDEC para 2022, a partir del censo de 2010. Del total de la población de la República Argentina estimada (46.234.830 de habitantes), se recogieron en un principio solo la población entre 15 - 55 años, sin distinción de género, en los principales centros urbanos (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán), quedando un total de 16.229.266 personas. | ||

Es importante destacar que, de acuerdo con las características particulares y distintivas del puré de tomate, el producto será destinado a sectores de ingresos medios- medios bajo (ingresos D1, C2, C3) correspondiente a un 59%, quedando un total de 9.575.266 personas con el poder adquisitivo capaz de adquirir de manera recurrente el producto. | Es importante destacar que, de acuerdo con las características particulares y distintivas del puré de tomate, el producto será destinado a sectores de ingresos medios - medios bajo (ingresos D1, C2, C3) correspondiente a un 59%, quedando un total de 9.575.266 personas con el poder adquisitivo capaz de adquirir de manera recurrente el producto. | ||

La porción de mercado que potencialmente se abastece con el lanzamiento a las góndolas será del 5% dando un total de 478.763 personas, considerando que el consumo promedio anual por personas es de 16 kg de productos de tomate, de los cuales el 49% corresponde a puré de tomate, se estima una producción anual de 3.750.000 kg. | La porción de mercado que potencialmente se abastece con el lanzamiento a las góndolas será del 5% dando un total de 478.763 personas, considerando que el consumo promedio anual por personas es de 16 kg de productos de tomate, de los cuales el 49% corresponde a puré de tomate, se estima una producción anual de 3.750.000 kg. | ||

| Línea 231: | Línea 235: | ||

==== '''- Producto''' ==== | ==== '''- Producto''' ==== | ||

* ''Producto Básico'': Puré de tomate, destinado a ser un ingrediente adicional en diversas recetas. | * ''Producto Básico'': Puré de tomate, destinado a ser un ingrediente adicional en diversas recetas. | ||

* ''Producto Rea''l: | * ''Producto Rea''l: Puré de tomate, con sabor natural y saludable, a base de materias primas de primera calidad. Con un envasado innovador, en el mercado, que permitirá distinguirlos sobre el resto de las marcas. El packaging consiste en un frasco de vidrio con una capacidad de 400 gramos, cerrado con una tapa metálica hermética y una banda de seguridad que garantizan la integridad del producto al cliente. | ||

* ''Producto Aumentado'': El producto garantiza calidad debido a tener certificación de la norma ISO 9001, además de garantizar un buen sabor dado a la pureza con la que se realiza. | * ''Producto Aumentado'': El producto garantiza calidad debido a tener certificación de la norma ISO 9001, además de garantizar un buen sabor dado a la pureza con la que se realiza. En la etiqueta del envase se encontrará un número telefónico para consultas y reclamos y un código QR. que redireccionará al cliente a la página de la empresa. Tomato además, tendrá a través de las redes sociales interacción con sus consumidores con diversas recetas, consejos y novedades. | ||

==== '''- Plaza''' ==== | ==== '''- Plaza''' ==== | ||

La comercialización | El objetivo principal al tratarse de un producto de conveniencia es asegurar que la distribución sea amplia y se encuentre en lugares convenientes, para esto utilizaremos un canal del tipo convencional. La comercialización va a estar apuntada, en un principio hacia los principales centros urbanos (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán). De esta forma se va a buscar penetrar en el mercado. | ||

La red de distribución será un canal indirecto de nivel 2: Desde la planta de fabricación, el producto va a los agentes de transporte y expedición. A partir de ahí, se dirigen del almacenista regional a los mayoristas, luego a los minoristas que finalmente llegan a los consumidores finales. La venta no se realiza directamente a consumidores finales, descartando las ventas de nivel 0. | |||

Se debe tener en cuenta para el transporte del producto la fragilidad del envase, ya que es un limitante para el aprovechamiento del espacio del transporte. Se necesita que los transportes puedan soportar un gran volumen de producto, ya que no es rentable transportarlo en cantidades pequeñas. Como estrategia de distribución, se optó por tercerizar el servicio | |||

==== '''- Promoción''' ==== | ==== '''- Promoción''' ==== | ||

La promoción irá dirigida al mercado meta, todos los individuos que residen en el territorio Argentino, debido a que en su totalidad suelen consumir dicho producto | El objetivo principal para el que se va a realizar promociones es lograr la penetración en el mercado de manera más rápida, lograr la retención de clientes nuevos y potenciales. La promoción irá dirigida al mercado meta, todos los individuos que residen en el territorio Argentino, debido a que en su totalidad suelen consumir dicho producto. | ||

Al ser un producto que cuenta con un envase innovador para el mercado de los puré de tomates es conveniente implementar una publicidad acerca del mismo. Así además de mostrar las características de sabor y calidad único que tiene nuestro producto, y mostraremos nuestro enfoque distinguido sobre el resto de las marcas. | |||

Además, se hará publicidad para que el consumidor asocie al producto con algo natural y único. | |||

Los medios publicitarios a utilizar son: redes sociales, publicidad televisiva, carteles en la calle y supermercados. | |||

==== '''- Política de Precios''' ==== | ==== '''- Política de Precios''' ==== | ||

Se ofrece un puré de tomate de mayor calidad que la competencia, con una política de precios por la media de los precios del mercado, a un precio competitivo. | |||

Solo se realizaran ventas | Solo se realizaran ventas con un mínimo de compra de un lote, en donde cada uno de ellos contienen 50 unidades. | ||

El precio de cada lote será de 5500$, dejando como precio unitario de producto 110$ | El precio de cada lote será de 5500$, dejando como precio unitario de producto 110$ | ||

==== '''- Perfil del Cliente''' ==== | ==== '''- Perfil del Cliente''' ==== | ||

Los consumidores de puré de tomate tendrán un comportamiento de compra del tipo habitual, el cual se refiere a un consumidor que tiene poca participación en una decisión de compra y que solo percibe algunas diferencias significativas entre marcas. Dado que los clientes suelen comprar sus productos favoritos repetidamente, no tienen lealtad a la marca. Este comportamiento fuertemente influenciado por los medios de comunicación y las redes sociales. La implementación de recordatorios frecuentes en forma de publicidad, para reforzar la marca, o promociones, todas estas acciones son para atraer o incluso persuadir a los consumidores. | |||

=== '''6. Plan de Ventas''' === | === '''6. Plan de Ventas''' === | ||

El plan de ventas está proyectado a 10 años, para el calculo de las ventas por año, se tiene el consumo promedio por año de puré de tomate por argentino (7,84 kg) y el mercado meta obtenido en la segmentación (478.763 personas). Estimando una venta anual de 3.750.000 kg, considerando que el producto se comercializará en envases de 400 gr, que dentro del primer año se tienen 3 meses puesta en marcha y 9 meses en régimen y que los años siguientes el plan de venta es constante, el plan de venta queda de la siguiente manera: | |||

{| class="wikitable" | |||

|+PLAN DE VENTAS | |||

! | |||

!Año 1 | |||

!Año 2 | |||

!Año 3 | |||

!Año 4 | |||

!Año 5 | |||

!Año 6 | |||

!Año 7 | |||

!Año 8 | |||

!Año 9 | |||

!Año 10 | |||

|- | |||

|Cantidad | |||

(unidades) | |||

|8.203.125 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|9.375.000 | |||

|- | |||

|Precio | |||

($/unidad) | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|110 | |||

|- | |||

|Ingreso ($) | |||

|902.343.750 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|1.031.250.000 | |||

|} | |||

=== '''7. Bibliografía''' === | === '''7. Bibliografía''' === | ||

# < | #<blockquote>[https://www.argentina.gob.ar/pais/poblacion/centroshttp://www.alimentosargentinos.gob.ar/HomeAlimentos/Publicaciones/revistas/nota.php?id=478https://www.argentina.gob.ar/sites/default/files/produccion-tomate-argentina-diciembre-2020.pdfhttps://www.indec.gob.ar/indec/web/Nivel4-Tema-2-24-85https://repositorio.cepal.org/bitstream/handle/11362/6032/1/S028552_es.pdf https://www.argentina.gob.ar/pais/poblacion/centros]</blockquote> | ||

# < | #<blockquote>http://www.alimentosargentinos.gob.ar/HomeAlimentos/Publicaciones/revistas/nota.php?id=478</blockquote> | ||

# < | #<blockquote>https://www.argentina.gob.ar/sites/default/files/produccion-tomate-argentina-diciembre-2020.pdf</blockquote> | ||

# < | #<blockquote>https://www.indec.gob.ar/indec/web/Nivel4-Tema-2-24-85</blockquote> | ||

# < | #<blockquote>https://repositorio.cepal.org/bitstream/handle/11362/6032/1/S028552_es.pdf</blockquote> | ||

#<blockquote>[https://www.telam.com.ar/notas/202206/595126-indice-precios-al-consumidor-ipc-mayo-estados-unidos.html#:~:text=Departamento%20del%20Trabajo.-,Tras%20desacelerase%20a%208%2C3%25%20en%20abril%20y%20luego%20del,porcentaje%20desde%20junio%20de%202021 Inflación Estados Unidos - Telam] </blockquote> | |||

#<blockquote>[https://es.investing.com/economic-calendar/interest-rate-decision-168 Tasas de Interes - Estados Unidos - Investing.com]</blockquote> | |||

#<blockquote>[https://www.telam.com.ar/notas/202112/578025-fed-medidas-combatir-inflacion-wall-street-ganancias.html Medidas para combatir la inflación - Estados Unidos - Telam]</blockquote> | |||

#<blockquote>[https://www.lanacion.com.ar/economia/como-juega-este-ano-el-contexto-global-para-la-economia-argentina-nid06022022/ Impacto Macro Mundial sobre Argentina - La Nación] </blockquote> | |||

#<blockquote>[https://www.lanacion.com.ar/economia/por-que-falta-gasoil-en-la-argentina-nid01062022/#:~:text=La%20brecha%20de%20precios%20de,actividad%20la%20cosecha%20del%20campo. Falta de gasoil en Argentina - La Nacion] </blockquote> | |||

#<blockquote>[https://www.infobae.com/economia/campo/2022/06/03/camiones-parados-ganado-vendido-y-no-entregado-cosechas-que-no-se-recogen-el-faltante-de-gasoil-en-primera-persona/ Falta de gasoil en Argentina - Infobae]</blockquote> | |||

#<blockquote>[http://www.bcra.gob.ar/PublicacionesEstadisticas/IMM0621.asp Informe Monetario - Banco Central] </blockquote> | |||

#<blockquote>[https://eleconomista.com.ar/economia/el-enanismo-financiero-argentina-7-indicadores-n37197#:~:text=%E2%80%9CEn%20Argentina%2C%20ese%20indicador%20de,es%20de%2010%2C5%25. Crédito Privado en Argentina - El Economista] </blockquote> | |||

#<blockquote>[https://www.argentina.gob.ar/anmat/codigoalimentario Código Alimentario - Ministerio de la Salud] </blockquote> | |||

#<blockquote>[https://www.revistachacra.com.ar/nota/18285-san-juan-produce-el-40-del-tomate-que-se-consume-en-argentina/ Producción en San Juan - Revista Chacra] </blockquote> | |||

#<blockquote>[https://www.losandes.com.ar/fincas/tomate-para-industria-se-consolida-la-superficie-local-con-3600-hectareas/ Producción en Mendoza - Los Andes] </blockquote> | |||

#<blockquote>[https://www.lanacion.com.ar/economia/campo/regionales/el-inesperado-boom-del-tomate-que-hay-detras-de-un-crecimiento-imparable-nid07042022/ Producción Mendoza - La Nación] </blockquote> | |||

#<blockquote>[https://www.fao.org/faostat/es/#search/tomate FAOSTAT - Importaciones y Exportaciones]</blockquote> | |||

#<blockquote></blockquote> | |||

<references /> | |||

Revisión actual - 03:00 24 jun 2022

Dimensionamiento Comercial - Grupo 10

1. Definición de la IDEA - PROYECTO

El presente proyecto se enfocará en el estudio de fabricación y comercialización de Puré de Tomates.

2.0 Macro Economía

2.0.1 Breve introducción Macroeconómica Global

- Pandemia 2020. Lo mercados ya apuntaban a enfriarse previo a la pandemia. Debido al aislamiento hubo una gran caída en todos los índices de valoración del mercado. Ante esto la FED y los distintos bancos centrales del mundo generaron paquetes de estímulo para que las medidas de restricciones no impactaran de forma tan brutal. En otras palabras, se generó una gran oferta monetaria comprando distintos activos como bonos del estado, bajando los tipos de interés y emitiendo dinero, la cual no se encontraba validada por la demanda duramente contraída por la pandemia.

- Para 2021 las campañas de vacunación y la reducción del miedo ante el virus suavizaron las restricciones impuestas por los gobiernos, sumada a la continuación de inyección de dinero por parte de los bancos centrales, la economía obtuvo su rebote.

- Lamentablemente el efecto de las medidas adoptadas por pandemia se encuentra impactando desde finales de 2021 y principios de 2022. El 10/6 se dio a conocer la inflación en Estados Unidos, registrando el IPC más alto desde hace 40 años. Un 8.6% interanual en mayo.

- A consecuencia de ello la FED toma medidas como la de subir la tasa de interés e interrumpir la compra de activos, meses antes de lo esperado. En la última conferencia realizada por la FED se subió de 1% a 1,75% la tasa de referencia, cuando se esperaba una suba de hasta 1.5%.

- La situación en la economía más grande del mundo sumado a nuevos conflictos como la invasión de Rusia a Ucrania, genera un impacto directo sobre las demás economías que se encuentran relacionadas siendo más fuerte el mismo en economías en desarrollo. Los índices de los mercados en todo el mundo vienen desacelerando desde principios de 2022 y se espera que el crecimiento de la economía global sea menor a la previamente pronosticada. Hoy por hoy todos los días más expertos se suman al pronóstico de una “Recesión”.

2.0.2 Macroeconomía en Argentina

En cuanto a Argentina la desaceleración del crecimiento mundial y la suba de los precios de la energía son algunos de los elementos que se combinan con los problemas internos.

-Argentina es un país con alta inflación (entre 5-7% mensual), con un mercado financiero chico (indicador de crédito privado sobre PIB es de 10,5%), con altos aranceles a las importaciones, con retenciones a las exportaciones, un país donde la carga impositiva al trabajo en blanco está en torno al 70% y con una legislación laboral que busca proteger al trabajador pero que ocasiona que una gran parte de la economía se encuentre en negro.

-Estos son algunos de los problemas internos a la cual se enfrenta la economía del país. Las tasas en aumento de Estados Unidos y el aumento en el precio de los combustibles por la invasión de Rusia a Ucrania fragilizan aún más este contexto.

-Argentina es un país endeudado con el Fondo Monetario Internacional y continuamente se menciona la posibilidad de entrar en un default, estando su riesgo país cercano a los 2000 puntos.

-Argentina también depende principalmente del transporte de mercancías por camiones y las últimas noticias muestran como existe un desabastecimiento de gasoil: “En todo el interior productivo de Argentina se multiplican los casos de productores agropecuarios que se ven seriamente afectados por la falta de gasoil para avanzar con la cosecha de granos, cumplir con la logística para mover hacienda y también entregar mercadería no solo en el país sino también en los países limítrofes”

2.1 Análisis del Sector Industrial

- Comercio Exterior.

“Tomate, pasta”. Es un subproducto del tomate industrial la cual se ofrece en diferentes presentaciones en función del contenido de sólidos del concentrado, el cual se mide en grados Brix. El puré de tomate se encuentra en el rango de 8,37 y 11,99% Brix.

Los datos relacionados a importaciones y exportaciones mundiales extraídos de FAOSTAT (Organización de las Naciones Unidas para la Alimentación y la Agricultura), se encuentran expresados en la totalidad de "Tomate, pasta". No hay datos para el valor desagregado por concentración. Por lo cual estimamos que el puré de tomate sigue la misma tendencia que el resto de los concentrados.

Toneladas comerciables durante los años:

Para el año 2020 se comercializaron 20 millones de toneladas del producto categorizado por la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO) como “Tomate, pasta” en el mercado mundial. El comercio de este producto sigue una tendencia creciente llegando a su punto más alto en dicho año con un incremento de 5 millones de toneladas respecto al año 2010.

- Precio de la tonelada durante los años:

El precio promedio con el cual se comercializa este producto en el mercado mundial ronda entre los 900 y los 1000 US$ por tonelada.

Tanto el tomate como sus subproductos suelen tener un comportamiento estable en precios en el mercado global.

Argentina

Importaciones:

Argentina importa este tipo de producto a un valor muy similar al global.

Promediando los últimos 5 registros Argentina importa cerca de 38.000 toneladas por año.

Esto se debe al déficit en producción local que no llega a suplir la demanda interna.

Exportaciones:

Si comparamos las exportaciones e importaciones del mismo producto se nota la existencia de un gran déficit comercial. Para 2020 Argentina exportaba 6.000 toneladas de “Tomate, pasta” a un precio menor que del promedio global.

Aun así, se observa que se duplicaron las toneladas exportables desde el 2016 al 2020. Se aumentaron en 3.000 toneladas. Por lo cual es un segmento en expansión.

La diferencia en precio con el promedio mundial, inferimos que se da porque gran parte del comercio de Argentina y Paraguay - principal comprador- y otros países de la región, se facilita a través de los acuerdos multilaterales integrados en el MERCOSUR. No hay información disponible al respecto.

¿A quién le compra Argentina?

Tomate para la producción de puré: “Solanum lycopersicum”

Se estiman unas 8.000 hectáreas cultivadas en todo el país, con un aporte de más del 80% entre Mendoza-San Juan y el resto distribuido entre Río Negro, NOA y La Rioja.

Argentina se encuentra hoy en día con una demanda insatisfecha de productos industrializados del tomate. Por ello constantemente el campo aumenta sus hectáreas cultivadas de este tipo de tomate para la industria. Este tipo de cosechas es completamente mecanizado al contrario que los cultivos para consumo en fresco.

Teniendo esta demanda insatisfecha se abre la oportunidad, no solo al campo, sino también a la industria de dicho producto.

Para 2020 en Argentina, el consumo equivalente de tomate industrializado fue equivalente a 750 miles de toneladas, mientras que la producción de dicha hortaliza estuvo cerca de los 600 miles de toneladas. De manera que, en el mercado interno, existe un margen de alrededor del 25% para crecer en cuanto a hectáreas para la industria.

El producto que no puede obtenerse de producción local termina importándose de Chile e Italia.

- Importación de Tomates conservados sin vinagre ni ácido acético:

En los últimos años la gran mayoría de la importación de tomates en conserva para la industria proviene de Chile.

En cuanto a la importación de productos ya industrializados:

Chile también es el primer vendedor de productos industrializados del tomate a la Argentina. Seguido de productos provenientes de China e Italia.

¿A quién le vende Argentina?

Argentina exporta un menor volumen en proporción de productos industrializados del tomate. Los principales compradores son -en orden- Paraguay (45%), Brasil (24%) y Uruguay (18%).

Argentina también exporta tomates conservados enteros o a trozos. En esta categoría Paraguay y Uruguay son los principales compradores. Paraguay en 2020 importó 5537 de las 6261 toneladas que exportó Argentina (un 88%).

- Producción del tomate industrial - Materia Prima

San Juan y Mendoza concentran el 80% de la producción del tomate industrial. La expansión de las hectáreas cultivables sumado a los mejores rendimientos que se obtienen en San Juan por su riego a goteo están lentamente equiparando el nivel de demanda industrial con el de la producción de materia prima.

Si bien los datos del gráfico son hasta la cosecha de 2019, entre 2020 y 2022 la presencia de San Juan (2700 ha) y Mendoza (3360 ha) como proveedores de la industria del tomate fueron ampliados. Por lo cual el análisis se limitará a estas dos provincias.

- Producción - San Juan

A diferencia de otras provincias, la producción de tomate perita en San Juan es más temprana, arranca en diciembre y las lluvias recién se dan en marzo. Por lo cual, fábricas localizadas en Mendoza compran el tomate proveniente de San Juan entre los meses de Diciembre y Febrero.

En cuanto a hectáreas cosechables, San Juan las incrementa año a año. El resultado es el siguiente:

| 2019/20 | 2020/21 | 2021/22 | 2022 |

| 1600 ha | 2000 ha | 2348 ha | 2700 ha |

| +400 | +348 | +352 |

Esto representa un aumento en un 68% en 3 años.

Con respecto al rendimiento de esas hectáreas cosechables, la superficie de riego por goteo pasó del 5% al 95 % que es un factor determinante para el aumento de la productividad".

Hoy San Juan tiene un rendimiento similar al de los principales países del mundo, alrededor de 100 toneladas por hectárea. Hoy el 40% que consumen los argentinos sale de San Juan. Parte con valor agregado prácticamente el 50% y el otro 50% pasa como materia prima a Mendoza.

En 2020, el promedio fue de casi 95.000 kilos por hectárea (k/ha), y el año pasado fue de 105.000 k/ha.

En el departamento de Pocito se llegó a 175 toneladas por hectárea, líder natural de las chacras locales. También hubo cifras de 168 y 160 toneladas por hectárea, que llamaron la atención.

En cuanto al precio de este tomate, para 2021 se produjo una mejora con respecto al año anterior. Se pasó de $5.50 por kilo a $8.50 por kilo.

En el sector esperaban al menos un 10% o 15% más de paga, y aseguran que la sobreproducción obtenida por el aumento del rendimiento les jugó en contra, al provocar un cuello de botella en las fábricas que procesan el tomate. Como éstas no esperaban ni tienen capacidad industrial de recibir tanta oferta de tomate al mismo tiempo, se provocó una caída de precios, por la mayor oferta frente a la menor demanda.

- Producción - Mendoza

“El problema de Mendoza es la falta de riego por goteo, porque el riego gravitacional provoca estrés hídrico entre riego y riego, y eso hace bajar los rendimientos”, analizó el profesional asociado del INTA La Consulta.

El tomate para industria comenzó su cosecha 2022 con 3.360 hectáreas cosechables. Un número apenas inferior a las 3.598 relevadas en 2021. En volúmenes, se espera una cosecha similar al récord del año pasado en Mendoza, que fue de 243.224 toneladas.

Tomando en cuenta estos números el rendimiento promedio en Mendoza es de poco más de 67 toneladas por hectárea.

Exceptuando proyectos donde se está empezando a implementar el sistema de riego por goteo.

Si bien no hubo variaciones en 2022 respecto a 2021, sí las hubo entre 2019 y 2021. En promedio se aumentó en un 36% la superficie cosechable.

El mayor incremento se dio en la zona sur de la provincia.

En cuanto a los precios a los que se vende el tomate industrial, desde hace 20 años el IDR cuenta con un sistema de registros de operaciones comerciales en finca o en callejón (sin flete), con cosecha incluida y sin IVA, de los principales productos frutihortícolas y en las principales zonas productivas de la provincia de Mendoza.

En las últimas 3 cosechas el precio promedio fue de 12 pesos por kilogramo. Teniendo variaciones desde 8 $/kg a 19.5 $/kg.

- Normativas

- Normas o nivel de calidad a que se deben ajustar

Una de las características esenciales de la calidad de un producto alimenticio es la inocuidad de este, es decir que siendo consumidos no generan efectos adversos en la salud del consumidor. En el ámbito nacional y en el MERCOSUR existen ciertas normas que consideran las formas de asegurarla inocuidad.

- CAA (Código Alimentario Argentino) - LEY N° 18.284: es un reglamento técnico que establece disposiciones higiénico-sanitarias, bromatológicas y de identificación comercial que deben cumplir las personas físicas o jurídicas, los establecimientos y los productos.

Se debe tener especial consideración al Capitulo II: "Condiciones generales de las fabricas y comercios de alimentos", Capitulo V:" Normas para la rotulación y publicidad de los alimentos", Capitulo IV: "Utensilios, recipientes, envases, aparatos y accesorios" y Capitulo IX: "Alimentos vegetales".

- ANMAT (Administración Nacional de Medicamentos, Alimentos y Tecnología Médica): se encarga de llevar adelante los procesos de autorización, registro, normativas, vigilancia y fiscalización de los productos en todo el territorio nacional. La ANMAT depende técnica y científicamente de las normas y directivas que le imparte la Secretaría de Políticas, Regulación e Institutos del Ministerio de Salud, con un régimen de autarquía económica y financiera.

- HACCP: Análisis de Peligros y Puntos Críticos de Control, tiene como propósito mejorar la inocuidad de los alimentos. Se trata de un sistema preventivo de control, que puede aplicarse a lo largo de toda la cadena alimentaria.

3. Identificación del Negocio

- Definición del Negocio

El proyecto estará dedicado a la producción y comercialización de puré de tomates, en donde buscará diferenciarse en el envasado del producto dado a que no es común que el puré de tomate este envasado en frascos de vidrio., como consecuencia, reducir los costos y precios de ventas, de esta forma será un producto innovador en el mercado.

- Oportunidades y Amenazas

Oportunidades

- Innovación e inclusión de nueva referencia (envasado)

- Bajas temperaturas en invierno, tendencia a realizarse comidas calientes en las que el puré de tomate es un protagonista importante

- Diversos canales para comercializar el producto

- Infidelidad de los clientes, los consumidores de puré de tomate suelen experimentar fuera de las principales marcas

Amenazas

- Competidores principales con gran posicionamiento en el mercado y una fuerte inversión en comunicación de sus productos

- Plagas y enfermedades en cultivos de tomate

- Puré de tomates importados

- Aparición de productos sustitutos

- Clima. Lluvias, granizo y sequía.

Factores Claves del Éxito:

- La principal clave del éxito es la nueva forma de envasado, ya que en base a esto se reducirán los costos y precios y a su vez poder salir del packaging tradicional.

- Por otro lado, es fundamental, poder producir puré de tomate lo más natural posible y con una materia prima de alta calidad

- Tener plantas en las principales zonas de producción de tomate de Argentina

- Gracias al nuevo packaging se van a generar estrategias de publicidad para lograr llamar la atención de los clientes.

4. Estudio de Mercado

- 4.1 Definición Inicial del Producto

- Descripción

El producto ofrecido es un puré de tomate destacado por su sabor y frescura, gracias a un proceso de pasteurización se mantienen tanto las propiedades del tomate como su sabor sin la necesidad de utilizar conservantes o agregados. El packaging consiste en un frasco de vidrio con una capacidad de 400 grs., cerrado con una tapa metálica hermética y una banda de seguridad que garantizan la integridad del producto al cliente. Además, contará con dos etiquetas con un diseño llamativo de texto simple conteniendo la identificación, el rotulado nutricional, los datos de procedencia, la fecha de vencimiento, el número de inscripción en el ámbito del Ministerio de Salud de la Nación y el número de registro del Senasa. Siguiendo los parámetros descritos en la Resolución Conjunta SPRyRS 149/2005 y SAGPyA 683/2005 y por la ley 27.642 de etiquetado frontal.

Nombre según denominación corriente. Importancia de Marcas

El producto se denomina técnicamente puré de tomate; el nombre comercial es “Tomato”. La identificación de una marca comercial le dará al puré de tomate la posibilidad de ganar cuota del mercado, creando una diferencia con las marcas blancas.

Subproductos, desperdicios (utilización, venta, disposición final, etc.)

Entre los desperdicios se encuentran los tomates que no fueron seleccionados como aptos para su procesamiento y la piel del tomate quitada luego del escaldado y pellizcado, para este último existe la posibilidad de comercializar por su concentración de licopeno (54 mg/100g), utilizado como colorante en alimentos y bebidas y también como suplemento alimenticio.

Para el resto de los residuos o pomasa se usa directamente como mejorador de suelos, alimento para animales o simplemente se envía a rellenos sanitarios.

El agua utilizada para el lavado de los tomates, de los frascos y la limpieza del equipamiento productivo, se puede tratar con la instalación de filtros depuradores de agua.

Como desperdicios secundarios, se encuentran los desechos generales de insumos de la actividad y los administrativos (cajas, papelería, etc.) los cuales se deberán separar en reciclables de los no reciclables (Ley 25.612).

Usos y características de los bienes y servicios

El puré de tomate se trata de un producto de consumo final, considerado de conveniencia y masivo, es decir que, el cliente lo adquiere con frecuencia, de inmediato y con un mínimo esfuerzo de comparación. Entrando así, en la categoría de producto esperado. Este tipo de producto podría ser aumentado con el poder de la marca, y potencializado, con, por ejemplo, el agregando diferentes combinaciones de especias o vegetales ya procesados al producto.

- 4.2 Análisis del Mercado Consumidor

Según datos publicados por la Dirección de Producción Agrícola en el 2020, el consumo per cápita de productos de tomate industrializados se estima en 16 Kg[1]. por habitante y por año. Este consumo, incluye las presentaciones industriales como son salsas, tomates enteros pelados, concentrados, etc. Entre ellos, el artículo más importante es el puré de tomate abarcando el 49 % (2), seguido por los tomates enteros pelados (35 %), las salsas (13 %) y el concentrado triple (2,7%).

El consumidor habitual de tomate por lo general es la persona que prepara la comida, además es un producto considerado dentro de los esenciales. La compra de este producto en los diferentes puntos de venta la realizan adultos.

- Segmentación

- Segmentación demográfica y geográfica

En base a lo mencionado anteriormente, el público meta son todas aquellas personas de clase media (según los ingresos D1-C2-C3) residentes en los principales centros urbanos (2) (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán) con acceso a almacenes, supermercados y dietéticas. Sin distinción de género, pero considerando solo a las personas entre 15 y 55 años, que por lo general son quienes preparan la comida.

- Segmentación conductual

- ocasión de compra: normal o habitual

- grado de usuario: permanente

- grado de lealtad: bajo, tipo de compra habitual

Para cuantificar ese mercado, se recogieron los datos poblacionales determinados por las proyecciones del INDEC para 2022, a partir del censo de 2010. Del total de la población de la República Argentina estimada (46.234.830 de habitantes), se recogieron en un principio solo la población entre 15 - 55 años, sin distinción de género, en los principales centros urbanos (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán), quedando un total de 16.229.266 personas.

Es importante destacar que, de acuerdo con las características particulares y distintivas del puré de tomate, el producto será destinado a sectores de ingresos medios - medios bajo (ingresos D1, C2, C3) correspondiente a un 59%, quedando un total de 9.575.266 personas con el poder adquisitivo capaz de adquirir de manera recurrente el producto.

La porción de mercado que potencialmente se abastece con el lanzamiento a las góndolas será del 5% dando un total de 478.763 personas, considerando que el consumo promedio anual por personas es de 16 kg de productos de tomate, de los cuales el 49% corresponde a puré de tomate, se estima una producción anual de 3.750.000 kg.

- Estacionalidad y Evolución Histórica

En Argentina la producción de tomate presenta una fuerte estacionalidad, dependiendo de las zonas de producción. Por lo tanto, durante esos meses se elaboran y almacenan concentrados que luego permitirán producir el puré de tomate durante todo el año.

La temporada de cosecha del tomate para la industria comienza en diciembre y finaliza en mayo. Se trata de un cultivo mecanizado casi en su totalidad, se desarrollan a campo bajo riego y los híbridos/variedades utilizadas corresponden al tipo Perita, de crecimiento determinado.

Según datos relevados por la Asociación Tomate 2000, la producción de tomate para la industria correspondiente a 2019/2020 fue de 454 mil toneladas ocupando una superficie de 6.135 hectáreas. (3)

Por otra parte, el consumo de puré de tomate presenta una estacionalidad baja, sólo con un leve aumento en invierno.

5. Toma de Decisiones Estratégicas de Inserción y Crecimiento

- Producto

- Producto Básico: Puré de tomate, destinado a ser un ingrediente adicional en diversas recetas.

- Producto Real: Puré de tomate, con sabor natural y saludable, a base de materias primas de primera calidad. Con un envasado innovador, en el mercado, que permitirá distinguirlos sobre el resto de las marcas. El packaging consiste en un frasco de vidrio con una capacidad de 400 gramos, cerrado con una tapa metálica hermética y una banda de seguridad que garantizan la integridad del producto al cliente.

- Producto Aumentado: El producto garantiza calidad debido a tener certificación de la norma ISO 9001, además de garantizar un buen sabor dado a la pureza con la que se realiza. En la etiqueta del envase se encontrará un número telefónico para consultas y reclamos y un código QR. que redireccionará al cliente a la página de la empresa. Tomato además, tendrá a través de las redes sociales interacción con sus consumidores con diversas recetas, consejos y novedades.

- Plaza

El objetivo principal al tratarse de un producto de conveniencia es asegurar que la distribución sea amplia y se encuentre en lugares convenientes, para esto utilizaremos un canal del tipo convencional. La comercialización va a estar apuntada, en un principio hacia los principales centros urbanos (AMBA, Córdoba, Santa Fe, Mendoza, Tucumán). De esta forma se va a buscar penetrar en el mercado.

La red de distribución será un canal indirecto de nivel 2: Desde la planta de fabricación, el producto va a los agentes de transporte y expedición. A partir de ahí, se dirigen del almacenista regional a los mayoristas, luego a los minoristas que finalmente llegan a los consumidores finales. La venta no se realiza directamente a consumidores finales, descartando las ventas de nivel 0.

Se debe tener en cuenta para el transporte del producto la fragilidad del envase, ya que es un limitante para el aprovechamiento del espacio del transporte. Se necesita que los transportes puedan soportar un gran volumen de producto, ya que no es rentable transportarlo en cantidades pequeñas. Como estrategia de distribución, se optó por tercerizar el servicio

- Promoción

El objetivo principal para el que se va a realizar promociones es lograr la penetración en el mercado de manera más rápida, lograr la retención de clientes nuevos y potenciales. La promoción irá dirigida al mercado meta, todos los individuos que residen en el territorio Argentino, debido a que en su totalidad suelen consumir dicho producto.

Al ser un producto que cuenta con un envase innovador para el mercado de los puré de tomates es conveniente implementar una publicidad acerca del mismo. Así además de mostrar las características de sabor y calidad único que tiene nuestro producto, y mostraremos nuestro enfoque distinguido sobre el resto de las marcas.

Además, se hará publicidad para que el consumidor asocie al producto con algo natural y único.

Los medios publicitarios a utilizar son: redes sociales, publicidad televisiva, carteles en la calle y supermercados.

- Política de Precios

Se ofrece un puré de tomate de mayor calidad que la competencia, con una política de precios por la media de los precios del mercado, a un precio competitivo.

Solo se realizaran ventas con un mínimo de compra de un lote, en donde cada uno de ellos contienen 50 unidades.

El precio de cada lote será de 5500$, dejando como precio unitario de producto 110$

- Perfil del Cliente

Los consumidores de puré de tomate tendrán un comportamiento de compra del tipo habitual, el cual se refiere a un consumidor que tiene poca participación en una decisión de compra y que solo percibe algunas diferencias significativas entre marcas. Dado que los clientes suelen comprar sus productos favoritos repetidamente, no tienen lealtad a la marca. Este comportamiento fuertemente influenciado por los medios de comunicación y las redes sociales. La implementación de recordatorios frecuentes en forma de publicidad, para reforzar la marca, o promociones, todas estas acciones son para atraer o incluso persuadir a los consumidores.

6. Plan de Ventas

El plan de ventas está proyectado a 10 años, para el calculo de las ventas por año, se tiene el consumo promedio por año de puré de tomate por argentino (7,84 kg) y el mercado meta obtenido en la segmentación (478.763 personas). Estimando una venta anual de 3.750.000 kg, considerando que el producto se comercializará en envases de 400 gr, que dentro del primer año se tienen 3 meses puesta en marcha y 9 meses en régimen y que los años siguientes el plan de venta es constante, el plan de venta queda de la siguiente manera:

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | Año 6 | Año 7 | Año 8 | Año 9 | Año 10 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Cantidad

(unidades) |

8.203.125 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 | 9.375.000 |

| Precio

($/unidad) |

110 | 110 | 110 | 110 | 110 | 110 | 110 | 110 | 110 | 110 |

| Ingreso ($) | 902.343.750 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 | 1.031.250.000 |