Diferencia entre revisiones de «2022/Grupo11/DimensionamientoComercial»

| (No se muestran 75 ediciones intermedias de 5 usuarios) | |||

| Línea 1: | Línea 1: | ||

== | == Definición de la IDEA-PROYECTO == | ||

Fabricación y comercialización de discos de masa tanto para la industria gastronómica como | Fabricación y comercialización de discos de masa para empanadas tanto para la industria gastronómica como consumo en el hogar. | ||

== | == Análisis del Sector Industrial (en Argentina y en el Mundo) == | ||

=== | === Análisis de la Situación Macroeconómica en Argentina y en el Mundo. === | ||

''<u>MUNDO</u>'' | |||

''<u> | |||

El crecimiento global durante los próximos dos años será levemente más bajo de lo esperado. Luego de la caída del 3.2% en el 2020, se calcula que el PBI mundial creció el 6% en 2021 y que se expandirá el 4.4% en 2022 y el 3.8% en 2023.<ref>https://www.bbvaresearch.com/publicaciones/situacion-argentina-primer-trimestre-2022/</ref> | |||

[[Archivo:Image Datos3.png|miniaturadeimagen|329x329px]] | |||

Un factor que está cobrando gran relevancia en estos momentos y que hacia un largo tiempo que no era un problema a nivel mundial es la inflación, alimentada por las políticas monetarias expansivas llevadas a cabo por los gobiernos en el marco de la respuesta a la crisis del 2020 ocasionada por la pandemia del COVID-19. Este problema se ve potenciado por los problemas en las cadenas de suministros globales. Algunos de los IPC anuales que reflejan este fenómeno son los siguientes: Estados Unidos 8.5%, España 9.8%, Alemania 7.3%, Reino Unido 7% e Italia 6.7%, entre otros<ref>https://datosmacro.expansion.com/ipc-paises</ref>. | |||

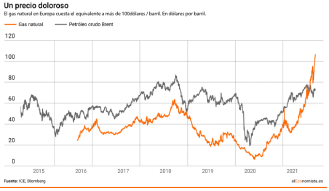

Es necesario, para poder comprender de mejor manera la coyuntura mundial actual, referirse a la reciente guerra desatada entre Ucrania y Rusia cuando esta última invadió a la primera, evento que causa temblores a la economía mundial. Estos efectos son principalmente más notorios en el mercado de la energía debido al gran aporte que hace Rusia a la misma y a la amalgama de sanciones que recae sobre ella provocando una escasez que ha disparado el precio del petróleo (46.06%)<ref><nowiki>https://es.investing.com/commodities/natural-gas-advanced-chart</nowiki> </ref> y del gas natural (52,61%)<ref><nowiki>https://es.investing.com/commodities/crude-oil-advanced-chart</nowiki> </ref> por temor al desabastecimiento. | |||

Estos últimos efectos de la conflagración entre los países de Europa del Este potencia los efectos de la inflación al afectar de forma directa al problema de las cadenas de suministros globales y a la escasez de productos energéticos disminuyendo notablemente las perspectivas de crecimiento global en los próximos años. | |||

''<u>ARGENTINA</u>''[[Archivo:Image Argentina.png|miniaturadeimagen|382x382px]]Durante esta aproximación a la comprensión de la situación macroeconómica que atraviesa la República Argentina haremos un abordaje de lo que, entendemos, son las variables principales que explican la coyuntura actual, a saber, inflación, crecimiento económico y pobreza. | |||

En lo que va del año se registra una inflación acumulada del 16.1% y, durante los últimos doce meses, del 55.1%. Para el mes de abril se prevé una inflación del 5%, siendo los segmentos que un mayor incremento han sufrido los siguientes: educación 23.6%, prendas y calzados 10.9% y alimentos y bebidas no alcohólicas 7.2%<ref>https://www.indec.gob.ar/uploads/informesdeprensa/ipc_04_22AD79164254.pdf</ref>. Esta última es la que más importante de resaltar es como consecuencia de que será el sector en el cual se encontrará nuestro producto. | |||

En lo referente al crecimiento económico, el mismo fue mayor al esperado durante el 2021 alcanzando un 10,3% y logrando retomar los valores previos a la pandemia del COVID-19 donde la caída acaecida durante el 2020 fue del 9,9%. El crecimiento logrado es explicado en su mayor parte debido por la recuperación de todo lo perdido en el año anterior. | |||

En cuanto al futuro, el Banco Mundial prevé un crecimiento del 3.6% para Argentina durante el 2022 y del 2.3% en promedio para la región (datos anteriores al conflicto Ucrania – Rusia).<ref>https://eleconomista.com.ar/economia/el-banco-mundial-preve-crecimiento-economico-36-argentina-2022</ref> | |||

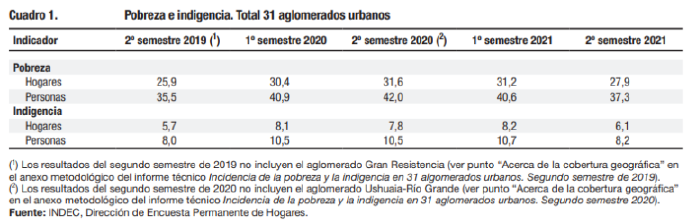

La pobreza es uno de los grandes efectos de la inflación y la falta de crecimiento ya abordados anteriormente, siendo que actualmente el 27.9% de los hogares y el 37.3% de las personas se ubican bajo de la línea de pobreza (segundo semestre del 2021, INDEC).<ref>https://www.indec.gob.ar/indec/web/Nivel3-Tema-4-46</ref> | |||

[[Archivo:Image Datos.png|miniaturadeimagen|alt=|izquierda|316x316px]] | |||

[[Archivo:Image Datos2.png|miniaturadeimagen|687x687px|alt=|centro]] | |||

=== Estructura del Sector industrial. Evolución Histórica de la Actividad. === | |||

Las empanadas se ubican en el tercer lugar de los alimentos más consumidos en la República Argentina mostrando la gran significancia del mercado siendo que el consumo per cápita de empanadas mensual se ubica en torno a 3 unidades<ref>https://inta.gob.ar/documentos/consumos-y-gastos-totales-y-per-capita-en-alimentos-y-bebidas</ref>, de tal forma que, mensualmente se consumirían 11.250.000 docenas. Estos últimos datos son del período 2012/13 y la tendencia era al alza, por lo tanto, proyectando, podriamos estimar el consumo mensual actual de 4 empanadas al mes. | |||

[[Archivo:Engho.png|alt=|centro|miniaturadeimagen|485x485px]] | |||

== Identificación del Negocio == | |||

=== | === Definición del Negocio. === | ||

Nos dedicaremos a la producción de tapas de empanadas para el mercado de consumo masivo, tanto para el consumo en hogares como fuera del mismo (pizzerías, almacenes, penderías, etc). Para lograr llegar los consumidores finales los canales de venta estarán integrados por cadenas de supermercados tales como Día, Coto y ChangoMás, como también por distribuidores y supermercados mayoristas. | |||

=== Oportunidades y Amenazas. === | |||

== | |||

<u>Oportunidades</u> | <u>Oportunidades</u> | ||

* Mercado altamente atomizado. | * Mercado altamente atomizado. | ||

| Línea 48: | Línea 42: | ||

* Incorporación de las empanadas autóctonas a otros países, gracias a la globalización. | * Incorporación de las empanadas autóctonas a otros países, gracias a la globalización. | ||

* Nuevas opciones saludables de discos de masa. | * Nuevas opciones saludables de discos de masa. | ||

* Ausencia en el mercado tapas de empanadas tipo "rotiseras" para el consumo masivo. | |||

* Poder de cobertura más amplio a través de las cadenas de distribución de supermercados y distribuidores. | |||

* Disponibilidad de tecnología nacional. | |||

<u>Amenazas</u> | <u>Amenazas</u> | ||

* | * Bajo poder de negociación frente a hipermercados para las firmas chicas y medianas. | ||

* Crisis económico-financiera. | * Crisis económico-financiera. | ||

* Incremento de los costos de producción. | * Incremento de los costos de producción. | ||

* | * Variación del precio de la harina, debido a la coyuntura global que afecta el precio del trigo. | ||

* Dificultades en el posicionamiento de la marca. | |||

=== | === Factores Claves del Éxito. === | ||

Ofrecer | Ofrecer stock constante y distribución planeada. | ||

Ofrecer la posibilidad de que un supermercado empaquete con su marca. | |||

Acercar al consumidor final las tapas de empanadas tipo "rotiseras" que normalmente se utilizan en el rubro gastronómico. | |||

== | == Estudio de Mercado == | ||

=== | === <u>Definición Inicial del Producto (tomando no más de 3 productos representativos)</u> === | ||

< | ==== Descripción. ==== | ||

Discos de masa para empanadas, pasteles, tortas fritas, pascualina o similares, se entiende el producto no fermentado obtenido por el empaste y amasado mecánico de harina, agua potable con o sin sal, con o sin grasas comestibles, manteca y/o margarina y la adición facultativa del propionato de sodio y/o calcio en cantidad no superior al 0,25% (expresada en ácido propiónico) y/o de ácido sórbico y/o sus sales de sodio, potasio y/o calcio en cantidad no superior al 0,05% (expresada en ácido sórbico), referidas a producto terminado; fraccionadas generalmente en forma circular de diferentes tamaños.<ref name=":0">http://www.alimentosargentinos.gob.ar/contenido/sectores/farinaceos/Productos/DiscosMasa_2010_12Dic.pdf</ref> | |||

* Tapas para empanadas de masa hojaldrada, diámetro aproximado 12 cm. | |||

* Tapas para empanadas - denominación comercial "tipo rotiseras" - de 15 cm. | |||

==== <u>Formulación</u> ==== | |||

La masa para los discos se elabora con harina de trigo (69% respecto al volumen final de masa), agua (28%), sal fina (2%) y aditivos conservadores (1%). | La masa para los discos se elabora con harina de trigo (69% respecto al volumen final de masa), agua (28%), sal fina (2%) y aditivos conservadores (1%). | ||

| Línea 75: | Línea 77: | ||

En relación a la masa, el empaste representa un 40% (peso/ peso). | En relación a la masa, el empaste representa un 40% (peso/ peso). | ||

=== | ==== <u>Nombre según denominación corriente.</u> ==== | ||

Tapas para empandas criollas | Tapas para empandas hojaldradas y criollas, tipo "rotiseras". | ||

=== | ==== <u>Importancia de Marcas.</u> ==== | ||

El posicionamiento de marca es muy importante en el sector, ya que se busca llegar al consumidor final. | |||

==== <u>Normas o nivel de calidad a que se deben ajustar.</u> ==== | |||

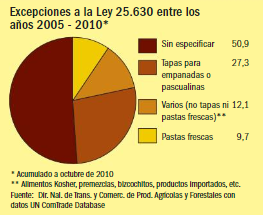

[[Archivo:Image Ley 25.630.png|miniaturadeimagen]] | [[Archivo:Image Ley 25.630.png|miniaturadeimagen]] | ||

La calidad de la masa de hojaldre depende en gran medida de la tecnología aplicada para la laminación. Factores tales como los grados de reducción, el diseño de la bomba de grasa, o el número de calibradoras que se empleen tienen una importancia decisiva. | La calidad de la masa de hojaldre depende en gran medida de la tecnología aplicada para la laminación. Factores tales como los grados de reducción, el diseño de la bomba de grasa, o el número de calibradoras que se empleen tienen una importancia decisiva. | ||

| Línea 88: | Línea 93: | ||

Dentro del sistema normativo e institucional dedicado a preservar la inocuidad y la calidad de los alimentos, son de relevante importancia el Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA) y la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT) que tienen competencias especificas, junto con las Autoridades Sanitarias Provinciales. También, para las industrias alimentarias de la Argentina es obligatorio el cumplimiento de las Buenas Prácticas de Manufactura (BPM o GMP, su sigla en inglés), descriptas por el Código Alimentario Argentino. | Dentro del sistema normativo e institucional dedicado a preservar la inocuidad y la calidad de los alimentos, son de relevante importancia el Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA) y la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT) que tienen competencias especificas, junto con las Autoridades Sanitarias Provinciales. También, para las industrias alimentarias de la Argentina es obligatorio el cumplimiento de las Buenas Prácticas de Manufactura (BPM o GMP, su sigla en inglés), descriptas por el Código Alimentario Argentino. | ||

=== | ==== <u>Subproductos, desperdicios (utilización, venta, disposición final, etc.)</u> ==== | ||

Los desperdicios se basan en los recortes de masa | [[Archivo:Image Usos.png|miniaturadeimagen|307x307px]] | ||

Los desperdicios se basan en los recortes de masa reutilizables - de estos salen las tapas tipo criolla y "rotisera" - pero es crucial el manejo de los mismos. El sobre amasado afecta la calidad final de los discos, por lo que el porcentaje de recortes a incorporar a la masa debe ser establecido cuidadosamente. | |||

=== | ==== <u>Usos y características de los bienes y servicios.</u> ==== | ||

Además de su uso convencional para la preparación de empanadas, canastitas y tartas con distintas variedades de rellenos, se trata de un producto versátil y se pueden utilizar como: | |||

* Base para servir patés o salsas espesas | |||

* Cortando en tiras para cubrir salchichas | |||

* Si es hojaldrada para hacer entremeses | |||

* Como rollitos tipo primavera | |||

* Freír y espolvorear con azúcar como pireca | |||

=== | ==== Destino de los bienes y servicios (puede ser consumo final, bienes intermedios o bienes de capital). ==== | ||

Bien intermedio ya que es un insumo en la producción de la empanada que seria el bien de consumo final. | |||

=== | === <u>Análisis del Mercado Consumidor</u> === | ||

=== <u> | ==== <u>Características. Análisis, tipificación y cuantificación.</u> ==== | ||

Ahorrar tiempo a la hora de cocinar es una necesidad impuesta por el ritmo de vida de las grandes concentraciones urbanas, y los discos de masa han sido una las respuestas brindadas a esa exigencia por la industria alimentaria. Estos discos son ampliamente utilizados para elaborar empanadas y tartas, preparaciones de consumo tan masivo como frecuente. En Argentina las empanadas son un clásico, forman parte de nuestra tradición, de entrada o como plato principal. Ocupan el tercer puesto entre los alimentos más consumidos en el país, se calcula que los argentinos consumimos ''<u>más de 100 empanadas per cápita al año</u>'', lo que nos ubica al tope del ranking mundial.<ref>https://www.baenegocios.com/sociedad/Dia-de-la-empanada-consumo-y-curiosidades--20220407-0062.html</ref> Por otro lado, según la ENGHO se consumen dentro del hogar 3 empanadas por mes por persona. Por lo cual podríamos inferir las siguientes conclusiones: | |||

{| class="wikitable" | |||

| colspan="2" | | |||

|Consumo Mensual | |||

|Consumo Anual | |||

|Población Arg. | |||

|Totales | |||

|Docenas | |||

|- | |||

| colspan="2" |Consumo hogar | |||

|3 | |||

|36 | |||

| rowspan="2" |44.000.000 | |||

|1.584.000.000 | |||

|132.000.000 | |||

|- | |||

| colspan="2" |Consumo fuera del hogar | |||

|5 | |||

|60 | |||

|2.640.000.000 | |||

|220.000.000 | |||

|- | |||

| | |||

| | |||

| | |||

| | |||

| | |||

|Totales | |||

|352.000.000 | |||

|} | |||

En la tabla adjunta los datos de la ENGHO y APPYCE, sin embargo creemos que un acercamiento mas real al problema seria segmentando el consumo a partir de la edad (entre 15-65 años), lo cual según el según el último CENSO está dado por un 65% de la población. A su vez, tenemos que tener en cuenta que la comercialización del producto en todo el país será muy difícil de cumplir por las características logísticas. | |||

=== - | Es así como llegamos a la siguiente tabla: | ||

{| class="wikitable" | |||

|Consumo | |||

|Unidades mensuales | |||

|Unidades anuales | |||

|Población Arg. | |||

|Factor de Conversion | |||

|Potenciales consumidores | |||

|Totales | |||

|Docenas | |||

|- | |||

|Hogar | |||

|3 | |||

|36 | |||

| rowspan="2" |44.000.000 | |||

| rowspan="2" |65% | |||

| rowspan="2" | 28.600.000,00 | |||

|1.029.600.000 | |||

|85.800.000 | |||

|- | |||

|Fuera del hogar | |||

|5 | |||

|60 | |||

|1.716.000.000 | |||

|143.000.000 | |||

|- | |||

| | |||

|8 | |||

|96 | |||

| | |||

| | |||

| | |||

|2.745.600.000 | |||

|228.800.000 | |||

|} | |||

En un mercado muy atomizado nos encontramos frente a dos escenarios, en primer lugar tenemos la línea de tapas de empanadas clásicas con masa de hojaldre que es un tipo de producto que entraría en góndola a competir con todas las marcas reconocidas. Por otro lado, reconocemos una oportunidad que es la de comercializar tapas de empanadas conocidas en la jerga como "rotiseras", las mismas son compradas por pizzerías y restaurantes para realizar empanadas, mientras que las marcas productoras de tapas para empanadas más importantes no lo hacen ya que no es su negocio. Este tipo de producto es fabricado por lo general por empresas menos profesionalizadas, en muchos casos cooperativas o empresas familiares. Se comercializa en "tubos" de 5 docenas, el empaque es distinto ya que no va a ser expuesto en góndola, el enfoque en distinto pasa a ser un insumo más dentro de la cadena productiva de un restaurant o pizzería. Partiendo de este punto vemos la oportunidad de entrar al mercado con una idea distinta, con mucho profesionalismo, haciendo hincapié en la calidad y dando una mejor respuesta a nuestros potenciales clientes. En este sentido es que evaluamos cómo algo posible plantear ingresar al mercado en un principio con un share de entre el 2 % y 3 % lo que representa aproximadamente un mercado de 715.000 personas. | |||

=== | ==== <u>Segmentación. Análisis, tipificación y cuantificación.</u> ==== | ||

Al tener la capacidad de producir distintos tipos de tapas para empanadas nos vamos a poder focalizar en dos mercados distintos: | |||

Para el mercado gastronómico podemos ofrecer las tapas de empanadas tipo rotisera, ya que a pesar de los vaivenes del mercado, las franquicias de pizzas y empanadas siguen atrayendo a consumidores e inversores con precios competitivos y la posibilidad de invertir con menos. | |||

En una época marcada por la contracción del consumo y el cierre de muchos emprendimientos gastronómicos, el sector de las pizzerías y venta de empanadas logra permanecer en pie, adaptándose a los incrementos en los insumos y la presión económica que hizo desaparecer a tantos otros negocios. Quizá por su amplísima aceptación por parte del consumidor o por una mayor facilidad para adaptar sus márgenes de rentabilidad y costos a los cambios bruscos, lo cierto es que la venta de pizzas y empanadas sigue siendo una apuesta fuerte y sólida con una oferta en franquicias que ha sabido también adaptarse y diversificarse según los nuevos hábitos de su consumidor. | |||

[[Archivo:Consumo interanual.png|miniaturadeimagen|342x342px]] | |||

Según datos de la Asociación de Propietarios de Pizzerías y Casas de Empanadas (APPYCE), en la Ciudad de Buenos Aires existen más de 800 pizzerías y si sumamos a eso el Gran Buenos Aires, el número asciende a más de 1.300. Además, a estas se suman también restaurantes, rotiserías, locales de comidas para llevar, bares y confiterías que venden empanadas.<ref>https://gastrofranchising.com/pizzas-y-empanadas-un-mercado-clasico-que-se-adapta-al-inversor-y-al-consumidor/</ref> | |||

Por otro lado, las tapas de empanadas hojaldradas se podrán comercializar mediante los supermercados al consumidor final. Igualmente, en un escenario de alta inflación como el que estamos viviendo puede ser una variable que desacelere la recuperación de la economía luego de la pandemia. | |||

Marzo fue el noveno mes consecutivo con resultado positivo en cuanto a las ventas en supermercados y autoservicios, pero ya mostrando cierto retroceso en el consumo. La variación respecto el mismo mes de 2021 fue de 3,7%, dejando el acumulado del año en más de un 6,7%. Se registró una diferencia clave entre los tipos de comercio, ya que las grandes cadenas de supermercados crecieron menos que los locales más pequeños. De hecho, estos últimos fueron los que más aportaron a que el consumo continúe con una tendencia positiva, logrando un 7% de recuperación. <ref>https://www.a24.com/economia/golpe-al-bolsillo-la-inflacion-se-disparo-marzo-y-el-consumo-desacelero-su-crecimiento-los-autoservicios-n1010146</ref> | |||

=== | ==== <u>Estacionalidad y Evolución Histórica.</u> ==== | ||

Es un producto que carece de estacionalidad, la demanda se mantiene estable a lo largo de todo el año. No obstante existen fechas de consumo clave para este tipo de productos como Semana Santa, cuando la abstención de consumir carnes rojas impulsa el consumo de empanadas y tartas. | |||

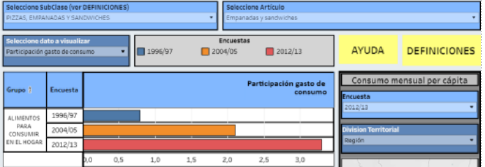

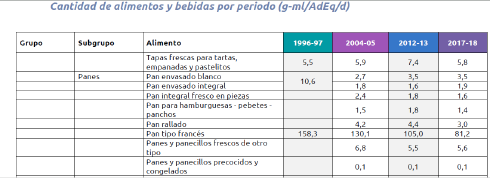

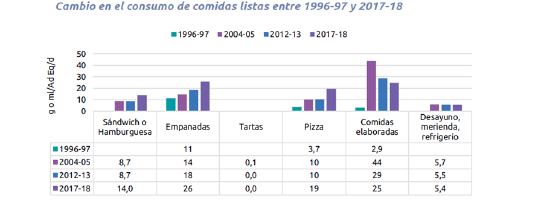

Entre 1996 y 2013, el consumo aparente total de las tapas para tartas y empanadas muestran un gran incremento de consumo en los hogares argentinos. Según la información obtenida en las ENGHo (Encuesta Nacional de Gastos de los Hogares) realizadas por el Instituto Nacional de Estadística y Censos (INDEC) en los años 1996-1997, 2004-2005 y 2012-2013. Sin embargo, para la última encuesta del 2017-2018 se ve como el consumo vuelve a caer. Esto se puede explicar por el aumento significativo que existió en ese periodo de las comidas rápidas o que el consumo se haya trasladado fuera del hogar.<ref>https://cesni-biblioteca.org/archivos/CAPA-2.pdf</ref> | |||

[[Archivo:Consumo tapa empanadas.png|miniaturadeimagen|490x490px|alt=|izquierda]] | |||

[[Archivo:ConsumoComidasListas.png|centro|miniaturadeimagen|535x535px]] | |||

=== | === <u>Análisis del Mercado Competidor</u> === | ||

[[Archivo:IPI.png|izquierda|miniaturadeimagen|357x357px]] | |||

=== <u> | ==== <u>Características. Análisis, tipificación y cuantificación.</u> ==== | ||

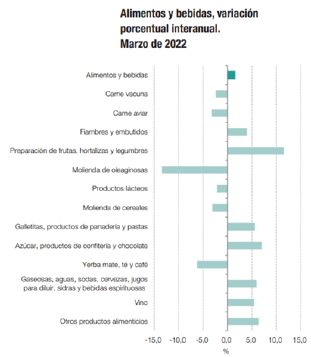

En Argentina, el sector elaborador de discos de masa está conformado por gran número de empresas, que además de tapas para empanadas y pascualinas, muchas de ellas también elaboran pastas frescas. En este sector de la industria participan desde grandes firmas como Molinos Río de La Plata S.A., ya que a principios de 2019 compro la marca más reconocida como es la Salteña, o el Grupo Bimbo con su marca Fargo. Pero también existen empresas medianas, pymes y hasta emprendimientos que elaboran tapas para empanadas. Esto es reflejo de la baja especialidad técnica que requiere la elaboración de este producto y del fácil acceso a las materias primas necesarias. | |||

Según el índice de producción industrial manufacturero (IPI manufacturero), que es un indicador que mide la evolución de la industria manufacturera mensualmente a partir de numerosas variables, indica en su último informe para el mes de marzo del 2022 que la subdivisión a la que pertenece este sector (Galletitas, productos de panadería y pastas) ha mejorado un 5,6% respecto al mismo mes del año anterior.<ref>https://www.indec.gob.ar/uploads/informesdeprensa/ipi_manufacturero_05_22A34991EE9E.pdf</ref> Esto nos indica que podemos estar frente a un mercado que se encuentra en crecimiento. | |||

=== - Proveedores de Materia Prima y Materiales. === | ==== <u>Segmentación. Análisis, tipificación y cuantificación.</u> ==== | ||

[[Archivo:LogoLaSalteña.png|alt=|miniaturadeimagen|262x262px]] | |||

Según información del Instituto Nacional de la Propiedad Industrial (INPI), como resultado del cruce entre dos de sus bases de datos, para la búsqueda de: "tapas", "empanadas", "pascualinas" y otra para: "tapas para empanadas y pascualinas", se puede destacar que se han otorgado 146 marcas hasta el año 2010<ref name=":0" />. Hoy en día no tenemos con certeza una actualización de este número, pero algunas marcas han sido absorbidas por otras empresas y también se han creado nuevas marcas. | |||

Como se explicó anteriormente hay muchas empresas que producen tapas de empanadas, sobre todo pequeñas empresas y microemprendimientos, por este motivo es muy difícil poder dimensionar el mercado total de las tapas de empanadas. Sin embargo, podemos tener una dimensión del mercado mediante las ventas realizadas por una de las empresas que compiten en este rubro. En los balances presentados ante la Comisión Nacional de los Valores (CNV) de la “La Salteña S.A.”, que es una de las empresas lideres del mercado, se refleja que durante el año 2021 tuvo una recaudación por ventas en el mercado local por un total de 3.3 mil millones de pesos, y una ganancia neta de 32 millones de pesos <ref>https://aif2.cnv.gov.ar/presentations/publicview/e7384d4b-d870-4490-ac9b-a160ca5d8ca7</ref>. Hay que considerar, si bien no es su mayor unidad de negocio, esas ventas incluyen productos relacionadas a las pastas refrigeradas y pastas rellenas. | |||

==== Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros) ==== | |||

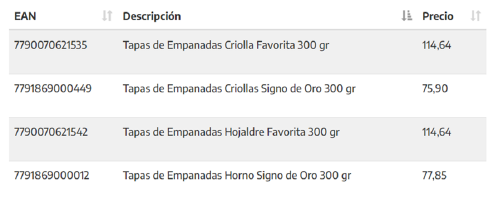

Al ser un sector con una gran cantidad de empresas la competencia por el mercado será muy alta. Es por esto que el posicionamiento de marca es muy importante, y esto será muy difícil de lograr para las empresas que no pueden invertir mucho dinero en publicidad. Por este motivo, la mayoría de las empresas recurre a segundas marcas para poder competir con sus productos en todos los segmentos de precio. Otras por ejemplo, se adhieren a programas como “Precios Cuidados” que comenzó el 5 de marzo de este año con los siguientes precios y marcas: | |||

[[Archivo:PreciosCuidados.png|centro|miniaturadeimagen|493x493px]] | |||

En este período, que se extiende hasta el próximo 7 de julio, se acordaron nuevas pautas de revisión que serán del 6,37% promedio para todo el trimestre y que se implementarán con una corrección mensual promedio del 2,3% hasta el 7 de mayo, 2,23% hasta el 7 de junio y 1,71% en el último mes.<ref>https://www.argentina.gob.ar/noticias/renovacion-y-nuevas-canastas-de-precios-cuidados</ref> | |||

==== Relación Contractual con los Clientes y Proveedores ==== | |||

Las marcas blancas han demostrado en los últimos años ser una opción de compra inteligente y no solo de ahorro. Las prestaciones de estos productos igualan en muchas ocasiones a las marcas líderes, y en épocas de recesión sus precios asequibles las convierten en la primera opción. Los productos alimentarios de marca blanca se encuentran aventajados en coyunturas recesivas, donde el perfil argentino, tradicionalmente marquista, se desdibuja cada vez más. En 2019, las marcas propias, segundas y terceras crecieron un 40%, y si bien los segmentos medio y bajo suponen el 87% del consumo, se observa una transición de segmentos altos a las marcas propias o segundas, favoreciendo la posibilidad de marcas blancas de alta gama. <ref>https://www.icex.es/icex/es/navegacion-principal/todos-nuestros-servicios/informacion-de-mercados/paises/navegacion-principal/el-mercado/estudios-informes/DOC2020859076.html?idPais=AR</ref> | |||

Teniendo esto en cuenta seria una gran oportunidad de poder entrar a una cadena de super o hipermercados mediante la fabricación de una línea de productos con una marca blanca. Como es el caso de la empresa familiar H. Bertolini SRL, que adquirirá la marca Signo de Oro, con una fábrica que ocupa hoy día un importante predio en la localidad de Villa Lynch. Fabrica marcas propias (Signo de Oro, Doña Beba, Don Carlo, Tía Sol) y marcas para los más importantes hipermercados (Jumbo), superando así las 100.000 docenas diarias. <ref>http://lamejortapa.com.ar/historia-fabrica-de-empanadas-y-pascualinas/#:~:text=En%20el%20a%C3%B1o%201943%20comienza,juntos%20la%20fabricaci%C3%B3n%20de%20tapas.</ref> | |||

=== <u>Análisis del Mercado Proveedor</u> === | |||

==== Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador. ==== | |||

Las materias primas necesarias para nuestro proceso productivo son muy utilizadas en la industria y por lo tanto cuentan con gran oferta de distintos proveedores. A continuación desarrollaremos el análisis de los principales productos. | |||

==== Proveedores de Materia Prima y Materiales. ==== | |||

<u>Harina de trigo</u> | <u>Harina de trigo</u> | ||

Como principal componente de nuestro producto tenemos a la harina (denominada harina tapera) por lo tanto nuestra mayor amenaza está dada en este producto. Según datos recopilados existen 11 molinos en argentina que concentran el 56% de la producción. Sin embargo, es un mercado muy competitivo con más de 160 empresas que producen harina. En este sentido es que creemos que si bien no habrá mucho margen de negociación respecto del precio, debido a que el principal componente de la harina es el trigo y depende en gran medida de su cotización internacional, si lo tendremos con respecto a selección de proveedores pudiendo efectuar distintos tipos de acuerdos comerciales y no dependeremos de un único molino. | |||

Es harina tapera debe ser extra-blanca con bajísimo porcentaje de cenizas, especialmente apropiada para todas aquellas manufacturas que demandan ausencia total de picaduras de salvado. | |||

La masa de hojaldre necesita de una harina fuerte, cualidad que se mide con el parámetro alveográfico “W” o fuerza de la masa. | La masa de hojaldre necesita de una harina fuerte, cualidad que se mide con el parámetro alveográfico “W” o fuerza de la masa. | ||

La industria molinera provee al mercado elaborador las harinas de trigo “0000” especiales. | La industria molinera provee al mercado elaborador las harinas de trigo “0000” especiales, denominación corriente harina tapera. | ||

Posibles proveedores: | |||

* Molino central norte | |||

* Molino Cañuelas | |||

* Molinos Florencia | |||

* Lagomarsino | |||

* Molinos Fenix | |||

* Molino Chabas | |||

* etc | |||

<u>Margarina</u> | |||

En segundo lugar tenemos a la margarina que es fundamental en nuestro proceso, si bien existen varios proveedores no es un mercado tan atomizado. Es por ello que tendremos un poder de negociación moderado en este caso. | |||

La margarina es utilizada para armar el empaste. Por su punto de fusión es más adecuada que la manteca a la hora de llevar adelante una producción industrial de discos de masa. | |||

Proveedores que destacan: | |||

* Danica | |||

* Calsa | |||

<u>Sal</u> | <u>Sal</u> | ||

| Línea 147: | Línea 267: | ||

El agua debe ser potable. Su dureza influye en forma decisiva sobre la calidad del gluten que se forma durante el amasado. | El agua debe ser potable. Su dureza influye en forma decisiva sobre la calidad del gluten que se forma durante el amasado. | ||

<u> | <u>Aditivos</u> | ||

Se utilizan sorbato de potasio y propionato de calcio, que son inhibidores de la flora microbiana. Estos dos aditivos conservantes son los más comúnmente utilizados por las industrias elaboradoras de discos de masa, y en general, de manera combinada. | |||

<u>Envases</u> | |||

El producto terminado lleva, un film separador de polietileno entre cada uno de los discos de masa que evita que se peguen entre ellos, luego se envasan en un envase tipo “Flow Pack” y por ultimo se introducen en cajas que posibiliten la distribución. | |||

- Cartocor concentra casi la totalidad de la producción del cartón de nuestro país, es por ello que en este caso no tendremos demasiado margen de negociación. | |||

- Por otro lado, el flow pack si es un mercado más atomizado que podremos tener distintos margenes de negociación. | |||

==== Proveedores de Tecnología (Máquinas, instalaciones y equipos). ==== | |||

Respecto a los proveedores de tecnología, si bien existen opciones importadas como es el caso del grupo italiano Facchini Group S.R.L podemos encontrar a nivel local empresas que se dedican a comercializar esta maquinaria. Un buen ejemplo de esto es la Metalurgia Vazquez S.A localizada en avellaneda, la cual provee a empresas de primera linea, referentes del sector como La Salteña, Mendia entre otros. | |||

Tecnología requerida: | |||

# Amasadora | |||

# Laminador/Sobadora (conformación de hojaldre) | |||

# Tren de laminación (4 rodillos para llevar la masa al espesor deseado) | |||

# Corte | |||

# Envasadora | |||

# Cámara de frio (la masa es necesario que se almacene a 5 grados para evitar la proliferación de bacterias) | |||

Accesorios: | |||

# Silo | |||

# Pesadora / Balanza | |||

# Carros | |||

==== Proveedores de Servicios (Distribución de entrada y salida, servicios industriales). ==== | |||

Para la operación es necesario contar con servicio eléctrico, agua (importante que sea baja dureza) y gas. El desarrollo detallado de exigencias necesarias se efectuará en cuanto podamos establecer con precisión los requisitos para la puesta en marcha y operación de la maquinaria, cantidad de empleados y servicios externos para llevar adelante la actividad en esta instancia de análisis comercial aun no contamos ese nivel de detalle. | |||

La materia prima se entregará directamente en planta, la entrega a cargo de los proveedores, en caso contrario se terciarizará el servicio de transporte para los productos que así lo requieran. | |||

En relación a la distribución del producto terminado, por las características de nuestro negocio lo mas adecuado es terciariazarla (empresa a definir). Ya que tendremos distintos canales de distribución, la cantidad de producto que moveremos, la necesidad de contar con camiones refrigerados y la cierta fragilidad que tiene la carga no justifica hacer propia la distribución. | |||

=== <u>Análisis de Productos Sustitutos</u> === | |||

Dentro de los productos que identificamos como posibles sustitutos se encuentran: los tacos, que en supermercados y comercios de cercanías se pueden encontrar de distintas marcas tapas para tacos. Otro posible sustituto son los "finger food" sin embargo no son demasiado relevantes para nuestro negocio. | |||

=== <u>Análisis de Productos Complementarios</u> === | |||

Pordíamos mencionar como productos complementarios a todos los agregados que se pueden incluir en los rellenos de empanadas: verduras, carne vacuna, carne de pollo, quesos, etc. Por lo cual consideramos que excede a nuestro análisis una mayor profundización sobre los productos complementarios. | |||

<u> | === <u>Análisis de Entrantes Potenciales (similar al de Competidores)</u> === | ||

==== Barreras de entrada y Salida. ==== | |||

* El acceso a los canales de comercialización masiva (hipermercados) es complicado. Las grandes marcas nacionales ya lo tienen cubierto y es muy difícil ingresar para las pequeñas empresas. | |||

* Por otra parte, al tratarse de un producto perecedero que debe comercializarse refrigerado, tener cobertura nacional implica grandes inversiones en centros de distribución con cámaras frigoríficas, altos costos de fletes, y de utilización de góndola refrigerada. | |||

* En cuanto a las barreras de salida son menores, ya que la maquinaria y los equipos pueden ser fácilmente comercializados a otras empresas del mismo u otro sector alimenticio debido a que no poseen un alto grado de especificación. | |||

== | == Toma de Decisiones Estratégicas de Inserción y Crecimiento == | ||

=== Sobre el Producto === | |||

* Producto básico: Tapa de empanada. | |||

* Producto real: Tapa de empanada, del tipo criolla y hojaldrada, aptas para hornear y freír. Presentadas en envase plástico, con separadores individuales de polietileno, contenido de información nutricional y el logo de la empresa para la venta al público. Hogareñas: presentación en packs de 12 unidades. Rotiseras: presentación 60 unidades. | |||

* Producto aumentado: El envase plástico de venta al público contará con un código QR en el cual el cliente podrá entrar para descubrir una amplia variedad de recetas en las cuales puede emplear el producto. | |||

=== Sobre la Plaza === | |||

Tendremos tres tipos de clientes principales: | |||

# Supermercados. | |||

# Supermercados Mayoristas. | |||

# Distribuidores. | |||

Como consecuencia de que nuestras ventas serán a supermercados, supermercados mayoristas (Diarco, Yaguar, Macro, etc) y distribuidores, la distribución en el canal aguas abajo estará en gran medida potenciada por la propia logística de éstos, de tal forma que será posible una muy amplia cobertura de todo el mercado nacional recurriendo a sus centros logísticos. | |||

Este es uno de los puntos fuertes y a su vez críticos del proyecto, es la forma que nos posibilitará abarcar una mayor proporción del mercado y nos otorgará un alto volumen de ventas. | |||

Por otro lado, a través de la comercialización a supermercados mayoristas y distribuidores llegaremos a mini-mercados, autoservicios, comercios de cercanía, pizzerías y almacenes. | |||

=== Sobre la Promoción === | |||

Si bien nuestros cliente s son en definitiva intermediarios, es importante dar soporte desde el área de marketing para lograr posicionar el producto. Es por ello que destinaremos un grupo especializado de personas a este fin, generar campañas, promociones, diseño sobre la exhibición en los punto de venta entre otros. Creemos que lo importante será trabajar íntimamente con el cliente para generar impacto en el consumidor final. | |||

La mayor parte de la comunicación con el consumidor final se desarrollará en conjunto con los supermercados y mayoristas. Algunos de los medios para dicho fin serán: publicidad en revistas propias de la cadena de supermercado, colocación del producto en puntos estratégicos de la góndola y promociones del tipo "2 x 1", "descuentos" en tapas de empanadas. | |||

En lo que respecta a ventas mayoristas, recurriremos a la publicidad en revistas del sector para lograr un posicionamiento que permita inducir el proceso de compra de pizzerías y restaurantes. | |||

=== Sobre la Política de Precios === | |||

Para determinar el precio hicimos un análisis de mercado, considerando los precios de nuestra competencia. | |||

Por un lado, los precios que hemos definido para la venta a distribuidores y supermercados mayoristas son los siguientes: | |||

* Hogareñas: $70.- + IVA por docena. | |||

* Rotiseras: $54.- + IVA por docena (se comercializan en "tubos" de 5 docenas). | |||

Por otro lado, para los supermercados hemos definido un precio diferencial, debido a su alto poder de negociación: | |||

* Hogareñas: $63.- + IVA por docena. | |||

* Rotiseras: $48,60.- + IVA por docena (se comercializan en "tubos" de 5 docenas). | |||

Esta política de precios, en la cual se otorga un precio preferencial a los supermercados se debe al alto poder de negociación que tienen los mismos, pero es necesaria para estar presentes en este canal de distribución que será de vital importancia para llegar a todos nuestros potenciales consumidores a lo largo del país. | |||

En cuanto a nuestra política crediticia se le otorga 90 días de crédito a los supermercados, debido a su fuerte poder de negociación, y 30/60 días a los distribuidores según los acuerdos que se negocien individualmente. | |||

=== | === Sobre el Perfil del Cliente. Elección del Mercado Objetivo === | ||

Con nuestros productos apuntamos a tres perfiles de clientes, a las grandes cadenas de supermercados, mayoristas y distribuidores. Esta elección la hacemos con el fin de poder abarcar gran parte del territorio nacional, tal como se explico anteriormente. Seria imposible cumplir con el volumen propuesto a través de la venta directa, nos implicaría grandes inversiones en logística, distribución y administración. Es por ello que necesitamos clientes estratégicos que nos posibiliten penetrar en el mercado. | |||

Es importante aclarar que, si bien los anteriores son nuestros clientes directos, es necesario comprender quienes serán los consumidores finales. Para ello podríamos diferenciar entre: | |||

* Los individuos/familias que disfrutan del consumo de empanadas en el hogar sin limitarse únicamente a las recetas clásicas (por eso introdujimos la novedad del QR con recetas), a las cuales llegaremos gracias al mayor alcance que tienen los supermercados. | |||

* Los individuos/familias que consumen empanadas fuera del hogar, es decir en pizzerías, restaurantes, almacenes entre otros. | |||

== | == Plan de Ventas == | ||

== | Para poder definir el Q de nuestro plan de ventas, vamos a tomar por un lado lo analizado en la sección de "Análisis del Mercado Competidor", donde se señalaba el mercado potencial total y donde se indicaba el consumo de empanadas tanto dentro como fuera del hogar. A su vez, es importante tener en cuenta que según el último informe de "Encuesta de supermercados y autoservicios mayoristas" de Abril 2022 realizada por el INDEC, los niveles de venta en miles de pesos Argentinos son: | ||

{| class="wikitable" | |||

|Mayoristas | |||

|$ 30.047.882,00 | |||

|- | |||

|Supermercados | |||

|$ 177.148.000,00 | |||

|- | |||

| | |||

|$ 207.195.882,00 | |||

|} | |||

A partir de estos datos, utilizando un criterio por promedios, podemos desagregar la demanda de empanadas del tipo "hojaldras" y "rotiseras" de la siguiente manera: | |||

{| class="wikitable sortable" | |||

|Producto | |||

|Tapas hojaldradas | |||

|Tapas Rotiseras | |||

|- | |||

|Q ventas Mayoristas/Distribuidores | |||

|573.696 | |||

|2.486.016 | |||

|- | |||

|Q ventas Supermercados | |||

|3.250.944 | |||

|1.338.624 | |||

|- | |||

|Cantidad Q docenas Totales | |||

|3.824.640 | |||

|3.824.640 | |||

|} | |||

Observaciones: En el caso de las ventas de empanadas hemos tomado un mayor peso ponderado en las ventas dentro de los supermercados, mientras que para las tapas "rotiseras" se ha aplicado un mayor peso en la venta de los Mayoristas y Distribuidores. Esto se debe a la realidad de la demanda de los mercados según nos indica nuestro "tecnólogo" de referencia. | |||

Por último, tomando en cuenta la política de precios antes mencionada vamos a considerar un precio por docena promedio para simplificar nuestra plan de ventas: | |||

{| class="wikitable" | |||

|Producto | |||

|Tapas hojaldradas | |||

|Tapas Rotiseras | |||

|- | |||

|Precio P $ docena | |||

|$ 64,05 | |||

|$ 52,11 | |||

|- | |||

|Cantidad Q docenas Totales | |||

|3.824.640 | |||

|3.824.640 | |||

|- | |||

|P x Q ($) | |||

|$ 244.968.192 | |||

|$ 199.301.990 | |||

|} | |||

De esta manera podríamos definir el siguiente plan de ventas: | |||

{| class="wikitable" | |||

| | |||

|Año 1 | |||

|Año 2 | |||

|Año 3 | |||

|Año 4 | |||

|Año 5 | |||

|- | |||

|Ventas | |||

|$ 310.989.127,68 | |||

|$ 444.270.182,40 | |||

|$ 444.270.182,40 | |||

|$ 444.270.182,40 | |||

|$ 444.270.182,40 | |||

|- | |||

|Cantidades | |||

|5.354.496 | |||

|7.649.280 | |||

|7.649.280 | |||

|7.649.280 | |||

|7.649.280 | |||

|} | |||

Para armar el mismo consideramos que el primer año vamos a trabajar a un 70% de nuestra capacidad instalada, debido a la puesta en marcha de la planta, por lo cual partimos de una producción anual de 5.354.496 docenas, con una penetración del mercado del 1,6%. A partir del año 2, comenzamos a trabajar con el 100% de nuestra capacidad instalada, lo cual implica una producción aproximada de 7.649.280 docenas anuales lo que implica una penetración del mercado del 3 % aproximadamente. | |||

Referencias: | |||

<nowiki>https://www.indec.gob.ar</nowiki> | |||

<nowiki>https://www.infobae.com/economia/2022</nowiki> | |||

<nowiki>https://www.bbvaresearch.com/publicaciones/situacion-argentina-primer-trimestre-2022/</nowiki> | |||

<nowiki>https://eleconomista.com.ar</nowiki> | |||

<nowiki>https://datosmacro.expansion.com/ipc-paises</nowiki> | |||

http://www.alimentosargentinos.gob.ar/ | |||

<nowiki>https://es.investing.com</nowiki> | |||

<references /> | |||

Revisión actual - 23:16 29 jun 2022

Definición de la IDEA-PROYECTO

Fabricación y comercialización de discos de masa para empanadas tanto para la industria gastronómica como consumo en el hogar.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Análisis de la Situación Macroeconómica en Argentina y en el Mundo.

MUNDO

El crecimiento global durante los próximos dos años será levemente más bajo de lo esperado. Luego de la caída del 3.2% en el 2020, se calcula que el PBI mundial creció el 6% en 2021 y que se expandirá el 4.4% en 2022 y el 3.8% en 2023.[1]

Un factor que está cobrando gran relevancia en estos momentos y que hacia un largo tiempo que no era un problema a nivel mundial es la inflación, alimentada por las políticas monetarias expansivas llevadas a cabo por los gobiernos en el marco de la respuesta a la crisis del 2020 ocasionada por la pandemia del COVID-19. Este problema se ve potenciado por los problemas en las cadenas de suministros globales. Algunos de los IPC anuales que reflejan este fenómeno son los siguientes: Estados Unidos 8.5%, España 9.8%, Alemania 7.3%, Reino Unido 7% e Italia 6.7%, entre otros[2].

Es necesario, para poder comprender de mejor manera la coyuntura mundial actual, referirse a la reciente guerra desatada entre Ucrania y Rusia cuando esta última invadió a la primera, evento que causa temblores a la economía mundial. Estos efectos son principalmente más notorios en el mercado de la energía debido al gran aporte que hace Rusia a la misma y a la amalgama de sanciones que recae sobre ella provocando una escasez que ha disparado el precio del petróleo (46.06%)[3] y del gas natural (52,61%)[4] por temor al desabastecimiento.

Estos últimos efectos de la conflagración entre los países de Europa del Este potencia los efectos de la inflación al afectar de forma directa al problema de las cadenas de suministros globales y a la escasez de productos energéticos disminuyendo notablemente las perspectivas de crecimiento global en los próximos años.

ARGENTINA

Durante esta aproximación a la comprensión de la situación macroeconómica que atraviesa la República Argentina haremos un abordaje de lo que, entendemos, son las variables principales que explican la coyuntura actual, a saber, inflación, crecimiento económico y pobreza.

En lo que va del año se registra una inflación acumulada del 16.1% y, durante los últimos doce meses, del 55.1%. Para el mes de abril se prevé una inflación del 5%, siendo los segmentos que un mayor incremento han sufrido los siguientes: educación 23.6%, prendas y calzados 10.9% y alimentos y bebidas no alcohólicas 7.2%[5]. Esta última es la que más importante de resaltar es como consecuencia de que será el sector en el cual se encontrará nuestro producto.

En lo referente al crecimiento económico, el mismo fue mayor al esperado durante el 2021 alcanzando un 10,3% y logrando retomar los valores previos a la pandemia del COVID-19 donde la caída acaecida durante el 2020 fue del 9,9%. El crecimiento logrado es explicado en su mayor parte debido por la recuperación de todo lo perdido en el año anterior.

En cuanto al futuro, el Banco Mundial prevé un crecimiento del 3.6% para Argentina durante el 2022 y del 2.3% en promedio para la región (datos anteriores al conflicto Ucrania – Rusia).[6]

La pobreza es uno de los grandes efectos de la inflación y la falta de crecimiento ya abordados anteriormente, siendo que actualmente el 27.9% de los hogares y el 37.3% de las personas se ubican bajo de la línea de pobreza (segundo semestre del 2021, INDEC).[7]

Estructura del Sector industrial. Evolución Histórica de la Actividad.

Las empanadas se ubican en el tercer lugar de los alimentos más consumidos en la República Argentina mostrando la gran significancia del mercado siendo que el consumo per cápita de empanadas mensual se ubica en torno a 3 unidades[8], de tal forma que, mensualmente se consumirían 11.250.000 docenas. Estos últimos datos son del período 2012/13 y la tendencia era al alza, por lo tanto, proyectando, podriamos estimar el consumo mensual actual de 4 empanadas al mes.

Identificación del Negocio

Definición del Negocio.

Nos dedicaremos a la producción de tapas de empanadas para el mercado de consumo masivo, tanto para el consumo en hogares como fuera del mismo (pizzerías, almacenes, penderías, etc). Para lograr llegar los consumidores finales los canales de venta estarán integrados por cadenas de supermercados tales como Día, Coto y ChangoMás, como también por distribuidores y supermercados mayoristas.

Oportunidades y Amenazas.

Oportunidades

- Mercado altamente atomizado.

- Consumo per cápita argentino de discos de masa en crecimiento.

- La demanda se mantiene estable a lo largo de todo el año.

- Incorporación de las empanadas autóctonas a otros países, gracias a la globalización.

- Nuevas opciones saludables de discos de masa.

- Ausencia en el mercado tapas de empanadas tipo "rotiseras" para el consumo masivo.

- Poder de cobertura más amplio a través de las cadenas de distribución de supermercados y distribuidores.

- Disponibilidad de tecnología nacional.

Amenazas

- Bajo poder de negociación frente a hipermercados para las firmas chicas y medianas.

- Crisis económico-financiera.

- Incremento de los costos de producción.

- Variación del precio de la harina, debido a la coyuntura global que afecta el precio del trigo.

- Dificultades en el posicionamiento de la marca.

Factores Claves del Éxito.

Ofrecer stock constante y distribución planeada.

Ofrecer la posibilidad de que un supermercado empaquete con su marca.

Acercar al consumidor final las tapas de empanadas tipo "rotiseras" que normalmente se utilizan en el rubro gastronómico.

Estudio de Mercado

Definición Inicial del Producto (tomando no más de 3 productos representativos)

Descripción.

Discos de masa para empanadas, pasteles, tortas fritas, pascualina o similares, se entiende el producto no fermentado obtenido por el empaste y amasado mecánico de harina, agua potable con o sin sal, con o sin grasas comestibles, manteca y/o margarina y la adición facultativa del propionato de sodio y/o calcio en cantidad no superior al 0,25% (expresada en ácido propiónico) y/o de ácido sórbico y/o sus sales de sodio, potasio y/o calcio en cantidad no superior al 0,05% (expresada en ácido sórbico), referidas a producto terminado; fraccionadas generalmente en forma circular de diferentes tamaños.[9]

- Tapas para empanadas de masa hojaldrada, diámetro aproximado 12 cm.

- Tapas para empanadas - denominación comercial "tipo rotiseras" - de 15 cm.

Formulación

La masa para los discos se elabora con harina de trigo (69% respecto al volumen final de masa), agua (28%), sal fina (2%) y aditivos conservadores (1%).

De manera separada, se arman bastones de empaste, que contienen un 60% de margarina y el resto de harina, como únicos ingredientes.

En relación a la masa, el empaste representa un 40% (peso/ peso).

Nombre según denominación corriente.

Tapas para empandas hojaldradas y criollas, tipo "rotiseras".

Importancia de Marcas.

El posicionamiento de marca es muy importante en el sector, ya que se busca llegar al consumidor final.

Normas o nivel de calidad a que se deben ajustar.

La calidad de la masa de hojaldre depende en gran medida de la tecnología aplicada para la laminación. Factores tales como los grados de reducción, el diseño de la bomba de grasa, o el número de calibradoras que se empleen tienen una importancia decisiva.

Cuanto menos energía actúe sobre la banda de masa durante el proceso de laminación, mejor será la calidad de la misma y, por consiguiente, la del producto final. El diseño de la línea industrial de laminación debe tener en cuenta esto al dimensionar cada uno de sus componentes.

Ley 25.630 (sancionada en 2002 y reglamentada en 2003): Consiste en la obligatoriedad de elaborar productos farináceos derivados para el mercado interno a partir de harina enriquecida y suscitó en el sector varios problemas de nivel tecnológico, especialmente a los elaboradores de pastas frescas y de discos de masa. Hasta la fecha esta ley no ha sido modificada, y para ser eximidos del uso de harina enriquecida los fabricantes deben presentar una solicitud ante el Instituto Nacional de Alimentos (INAL) demostrando el perjuicio que el enriquecimiento con vitaminas y hierro causa sobre sus productos (aparición de manchas, entre otros).

Dentro del sistema normativo e institucional dedicado a preservar la inocuidad y la calidad de los alimentos, son de relevante importancia el Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA) y la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT) que tienen competencias especificas, junto con las Autoridades Sanitarias Provinciales. También, para las industrias alimentarias de la Argentina es obligatorio el cumplimiento de las Buenas Prácticas de Manufactura (BPM o GMP, su sigla en inglés), descriptas por el Código Alimentario Argentino.

Subproductos, desperdicios (utilización, venta, disposición final, etc.)

Los desperdicios se basan en los recortes de masa reutilizables - de estos salen las tapas tipo criolla y "rotisera" - pero es crucial el manejo de los mismos. El sobre amasado afecta la calidad final de los discos, por lo que el porcentaje de recortes a incorporar a la masa debe ser establecido cuidadosamente.

Usos y características de los bienes y servicios.

Además de su uso convencional para la preparación de empanadas, canastitas y tartas con distintas variedades de rellenos, se trata de un producto versátil y se pueden utilizar como:

- Base para servir patés o salsas espesas

- Cortando en tiras para cubrir salchichas

- Si es hojaldrada para hacer entremeses

- Como rollitos tipo primavera

- Freír y espolvorear con azúcar como pireca

Destino de los bienes y servicios (puede ser consumo final, bienes intermedios o bienes de capital).

Bien intermedio ya que es un insumo en la producción de la empanada que seria el bien de consumo final.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación.

Ahorrar tiempo a la hora de cocinar es una necesidad impuesta por el ritmo de vida de las grandes concentraciones urbanas, y los discos de masa han sido una las respuestas brindadas a esa exigencia por la industria alimentaria. Estos discos son ampliamente utilizados para elaborar empanadas y tartas, preparaciones de consumo tan masivo como frecuente. En Argentina las empanadas son un clásico, forman parte de nuestra tradición, de entrada o como plato principal. Ocupan el tercer puesto entre los alimentos más consumidos en el país, se calcula que los argentinos consumimos más de 100 empanadas per cápita al año, lo que nos ubica al tope del ranking mundial.[10] Por otro lado, según la ENGHO se consumen dentro del hogar 3 empanadas por mes por persona. Por lo cual podríamos inferir las siguientes conclusiones:

| Consumo Mensual | Consumo Anual | Población Arg. | Totales | Docenas | ||

| Consumo hogar | 3 | 36 | 44.000.000 | 1.584.000.000 | 132.000.000 | |

| Consumo fuera del hogar | 5 | 60 | 2.640.000.000 | 220.000.000 | ||

| Totales | 352.000.000 | |||||

En la tabla adjunta los datos de la ENGHO y APPYCE, sin embargo creemos que un acercamiento mas real al problema seria segmentando el consumo a partir de la edad (entre 15-65 años), lo cual según el según el último CENSO está dado por un 65% de la población. A su vez, tenemos que tener en cuenta que la comercialización del producto en todo el país será muy difícil de cumplir por las características logísticas.

Es así como llegamos a la siguiente tabla:

| Consumo | Unidades mensuales | Unidades anuales | Población Arg. | Factor de Conversion | Potenciales consumidores | Totales | Docenas |

| Hogar | 3 | 36 | 44.000.000 | 65% | 28.600.000,00 | 1.029.600.000 | 85.800.000 |

| Fuera del hogar | 5 | 60 | 1.716.000.000 | 143.000.000 | |||

| 8 | 96 | 2.745.600.000 | 228.800.000 |

En un mercado muy atomizado nos encontramos frente a dos escenarios, en primer lugar tenemos la línea de tapas de empanadas clásicas con masa de hojaldre que es un tipo de producto que entraría en góndola a competir con todas las marcas reconocidas. Por otro lado, reconocemos una oportunidad que es la de comercializar tapas de empanadas conocidas en la jerga como "rotiseras", las mismas son compradas por pizzerías y restaurantes para realizar empanadas, mientras que las marcas productoras de tapas para empanadas más importantes no lo hacen ya que no es su negocio. Este tipo de producto es fabricado por lo general por empresas menos profesionalizadas, en muchos casos cooperativas o empresas familiares. Se comercializa en "tubos" de 5 docenas, el empaque es distinto ya que no va a ser expuesto en góndola, el enfoque en distinto pasa a ser un insumo más dentro de la cadena productiva de un restaurant o pizzería. Partiendo de este punto vemos la oportunidad de entrar al mercado con una idea distinta, con mucho profesionalismo, haciendo hincapié en la calidad y dando una mejor respuesta a nuestros potenciales clientes. En este sentido es que evaluamos cómo algo posible plantear ingresar al mercado en un principio con un share de entre el 2 % y 3 % lo que representa aproximadamente un mercado de 715.000 personas.

Segmentación. Análisis, tipificación y cuantificación.

Al tener la capacidad de producir distintos tipos de tapas para empanadas nos vamos a poder focalizar en dos mercados distintos:

Para el mercado gastronómico podemos ofrecer las tapas de empanadas tipo rotisera, ya que a pesar de los vaivenes del mercado, las franquicias de pizzas y empanadas siguen atrayendo a consumidores e inversores con precios competitivos y la posibilidad de invertir con menos.

En una época marcada por la contracción del consumo y el cierre de muchos emprendimientos gastronómicos, el sector de las pizzerías y venta de empanadas logra permanecer en pie, adaptándose a los incrementos en los insumos y la presión económica que hizo desaparecer a tantos otros negocios. Quizá por su amplísima aceptación por parte del consumidor o por una mayor facilidad para adaptar sus márgenes de rentabilidad y costos a los cambios bruscos, lo cierto es que la venta de pizzas y empanadas sigue siendo una apuesta fuerte y sólida con una oferta en franquicias que ha sabido también adaptarse y diversificarse según los nuevos hábitos de su consumidor.

Según datos de la Asociación de Propietarios de Pizzerías y Casas de Empanadas (APPYCE), en la Ciudad de Buenos Aires existen más de 800 pizzerías y si sumamos a eso el Gran Buenos Aires, el número asciende a más de 1.300. Además, a estas se suman también restaurantes, rotiserías, locales de comidas para llevar, bares y confiterías que venden empanadas.[11]

Por otro lado, las tapas de empanadas hojaldradas se podrán comercializar mediante los supermercados al consumidor final. Igualmente, en un escenario de alta inflación como el que estamos viviendo puede ser una variable que desacelere la recuperación de la economía luego de la pandemia.

Marzo fue el noveno mes consecutivo con resultado positivo en cuanto a las ventas en supermercados y autoservicios, pero ya mostrando cierto retroceso en el consumo. La variación respecto el mismo mes de 2021 fue de 3,7%, dejando el acumulado del año en más de un 6,7%. Se registró una diferencia clave entre los tipos de comercio, ya que las grandes cadenas de supermercados crecieron menos que los locales más pequeños. De hecho, estos últimos fueron los que más aportaron a que el consumo continúe con una tendencia positiva, logrando un 7% de recuperación. [12]

Estacionalidad y Evolución Histórica.

Es un producto que carece de estacionalidad, la demanda se mantiene estable a lo largo de todo el año. No obstante existen fechas de consumo clave para este tipo de productos como Semana Santa, cuando la abstención de consumir carnes rojas impulsa el consumo de empanadas y tartas.

Entre 1996 y 2013, el consumo aparente total de las tapas para tartas y empanadas muestran un gran incremento de consumo en los hogares argentinos. Según la información obtenida en las ENGHo (Encuesta Nacional de Gastos de los Hogares) realizadas por el Instituto Nacional de Estadística y Censos (INDEC) en los años 1996-1997, 2004-2005 y 2012-2013. Sin embargo, para la última encuesta del 2017-2018 se ve como el consumo vuelve a caer. Esto se puede explicar por el aumento significativo que existió en ese periodo de las comidas rápidas o que el consumo se haya trasladado fuera del hogar.[13]

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación.

En Argentina, el sector elaborador de discos de masa está conformado por gran número de empresas, que además de tapas para empanadas y pascualinas, muchas de ellas también elaboran pastas frescas. En este sector de la industria participan desde grandes firmas como Molinos Río de La Plata S.A., ya que a principios de 2019 compro la marca más reconocida como es la Salteña, o el Grupo Bimbo con su marca Fargo. Pero también existen empresas medianas, pymes y hasta emprendimientos que elaboran tapas para empanadas. Esto es reflejo de la baja especialidad técnica que requiere la elaboración de este producto y del fácil acceso a las materias primas necesarias.

Según el índice de producción industrial manufacturero (IPI manufacturero), que es un indicador que mide la evolución de la industria manufacturera mensualmente a partir de numerosas variables, indica en su último informe para el mes de marzo del 2022 que la subdivisión a la que pertenece este sector (Galletitas, productos de panadería y pastas) ha mejorado un 5,6% respecto al mismo mes del año anterior.[14] Esto nos indica que podemos estar frente a un mercado que se encuentra en crecimiento.

Segmentación. Análisis, tipificación y cuantificación.

Según información del Instituto Nacional de la Propiedad Industrial (INPI), como resultado del cruce entre dos de sus bases de datos, para la búsqueda de: "tapas", "empanadas", "pascualinas" y otra para: "tapas para empanadas y pascualinas", se puede destacar que se han otorgado 146 marcas hasta el año 2010[9]. Hoy en día no tenemos con certeza una actualización de este número, pero algunas marcas han sido absorbidas por otras empresas y también se han creado nuevas marcas.

Como se explicó anteriormente hay muchas empresas que producen tapas de empanadas, sobre todo pequeñas empresas y microemprendimientos, por este motivo es muy difícil poder dimensionar el mercado total de las tapas de empanadas. Sin embargo, podemos tener una dimensión del mercado mediante las ventas realizadas por una de las empresas que compiten en este rubro. En los balances presentados ante la Comisión Nacional de los Valores (CNV) de la “La Salteña S.A.”, que es una de las empresas lideres del mercado, se refleja que durante el año 2021 tuvo una recaudación por ventas en el mercado local por un total de 3.3 mil millones de pesos, y una ganancia neta de 32 millones de pesos [15]. Hay que considerar, si bien no es su mayor unidad de negocio, esas ventas incluyen productos relacionadas a las pastas refrigeradas y pastas rellenas.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros)

Al ser un sector con una gran cantidad de empresas la competencia por el mercado será muy alta. Es por esto que el posicionamiento de marca es muy importante, y esto será muy difícil de lograr para las empresas que no pueden invertir mucho dinero en publicidad. Por este motivo, la mayoría de las empresas recurre a segundas marcas para poder competir con sus productos en todos los segmentos de precio. Otras por ejemplo, se adhieren a programas como “Precios Cuidados” que comenzó el 5 de marzo de este año con los siguientes precios y marcas:

En este período, que se extiende hasta el próximo 7 de julio, se acordaron nuevas pautas de revisión que serán del 6,37% promedio para todo el trimestre y que se implementarán con una corrección mensual promedio del 2,3% hasta el 7 de mayo, 2,23% hasta el 7 de junio y 1,71% en el último mes.[16]

Relación Contractual con los Clientes y Proveedores

Las marcas blancas han demostrado en los últimos años ser una opción de compra inteligente y no solo de ahorro. Las prestaciones de estos productos igualan en muchas ocasiones a las marcas líderes, y en épocas de recesión sus precios asequibles las convierten en la primera opción. Los productos alimentarios de marca blanca se encuentran aventajados en coyunturas recesivas, donde el perfil argentino, tradicionalmente marquista, se desdibuja cada vez más. En 2019, las marcas propias, segundas y terceras crecieron un 40%, y si bien los segmentos medio y bajo suponen el 87% del consumo, se observa una transición de segmentos altos a las marcas propias o segundas, favoreciendo la posibilidad de marcas blancas de alta gama. [17]

Teniendo esto en cuenta seria una gran oportunidad de poder entrar a una cadena de super o hipermercados mediante la fabricación de una línea de productos con una marca blanca. Como es el caso de la empresa familiar H. Bertolini SRL, que adquirirá la marca Signo de Oro, con una fábrica que ocupa hoy día un importante predio en la localidad de Villa Lynch. Fabrica marcas propias (Signo de Oro, Doña Beba, Don Carlo, Tía Sol) y marcas para los más importantes hipermercados (Jumbo), superando así las 100.000 docenas diarias. [18]

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador.

Las materias primas necesarias para nuestro proceso productivo son muy utilizadas en la industria y por lo tanto cuentan con gran oferta de distintos proveedores. A continuación desarrollaremos el análisis de los principales productos.

Proveedores de Materia Prima y Materiales.

Harina de trigo

Como principal componente de nuestro producto tenemos a la harina (denominada harina tapera) por lo tanto nuestra mayor amenaza está dada en este producto. Según datos recopilados existen 11 molinos en argentina que concentran el 56% de la producción. Sin embargo, es un mercado muy competitivo con más de 160 empresas que producen harina. En este sentido es que creemos que si bien no habrá mucho margen de negociación respecto del precio, debido a que el principal componente de la harina es el trigo y depende en gran medida de su cotización internacional, si lo tendremos con respecto a selección de proveedores pudiendo efectuar distintos tipos de acuerdos comerciales y no dependeremos de un único molino.

Es harina tapera debe ser extra-blanca con bajísimo porcentaje de cenizas, especialmente apropiada para todas aquellas manufacturas que demandan ausencia total de picaduras de salvado.

La masa de hojaldre necesita de una harina fuerte, cualidad que se mide con el parámetro alveográfico “W” o fuerza de la masa.

La industria molinera provee al mercado elaborador las harinas de trigo “0000” especiales, denominación corriente harina tapera.

Posibles proveedores:

- Molino central norte

- Molino Cañuelas

- Molinos Florencia

- Lagomarsino

- Molinos Fenix

- Molino Chabas

- etc

Margarina

En segundo lugar tenemos a la margarina que es fundamental en nuestro proceso, si bien existen varios proveedores no es un mercado tan atomizado. Es por ello que tendremos un poder de negociación moderado en este caso.

La margarina es utilizada para armar el empaste. Por su punto de fusión es más adecuada que la manteca a la hora de llevar adelante una producción industrial de discos de masa.

Proveedores que destacan:

- Danica

- Calsa

Sal

La granulometría debe ser fina para no alterar la textura de la masa y disolverse rápidamente. También debe carecer de impurezas o partículas que afectarían la calidad visual de los discos.

La sal a ser utilizada es la de uso industrial, comercialmente denominada "lavada y centrifugada". Se trata de un producto de máxima pureza para la industria alimenticia.

Agua

El agua debe ser potable. Su dureza influye en forma decisiva sobre la calidad del gluten que se forma durante el amasado.

Aditivos

Se utilizan sorbato de potasio y propionato de calcio, que son inhibidores de la flora microbiana. Estos dos aditivos conservantes son los más comúnmente utilizados por las industrias elaboradoras de discos de masa, y en general, de manera combinada.

Envases

El producto terminado lleva, un film separador de polietileno entre cada uno de los discos de masa que evita que se peguen entre ellos, luego se envasan en un envase tipo “Flow Pack” y por ultimo se introducen en cajas que posibiliten la distribución.

- Cartocor concentra casi la totalidad de la producción del cartón de nuestro país, es por ello que en este caso no tendremos demasiado margen de negociación.

- Por otro lado, el flow pack si es un mercado más atomizado que podremos tener distintos margenes de negociación.

Proveedores de Tecnología (Máquinas, instalaciones y equipos).

Respecto a los proveedores de tecnología, si bien existen opciones importadas como es el caso del grupo italiano Facchini Group S.R.L podemos encontrar a nivel local empresas que se dedican a comercializar esta maquinaria. Un buen ejemplo de esto es la Metalurgia Vazquez S.A localizada en avellaneda, la cual provee a empresas de primera linea, referentes del sector como La Salteña, Mendia entre otros.

Tecnología requerida:

- Amasadora

- Laminador/Sobadora (conformación de hojaldre)

- Tren de laminación (4 rodillos para llevar la masa al espesor deseado)

- Corte

- Envasadora

- Cámara de frio (la masa es necesario que se almacene a 5 grados para evitar la proliferación de bacterias)

Accesorios:

- Silo

- Pesadora / Balanza

- Carros

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales).

Para la operación es necesario contar con servicio eléctrico, agua (importante que sea baja dureza) y gas. El desarrollo detallado de exigencias necesarias se efectuará en cuanto podamos establecer con precisión los requisitos para la puesta en marcha y operación de la maquinaria, cantidad de empleados y servicios externos para llevar adelante la actividad en esta instancia de análisis comercial aun no contamos ese nivel de detalle.

La materia prima se entregará directamente en planta, la entrega a cargo de los proveedores, en caso contrario se terciarizará el servicio de transporte para los productos que así lo requieran.

En relación a la distribución del producto terminado, por las características de nuestro negocio lo mas adecuado es terciariazarla (empresa a definir). Ya que tendremos distintos canales de distribución, la cantidad de producto que moveremos, la necesidad de contar con camiones refrigerados y la cierta fragilidad que tiene la carga no justifica hacer propia la distribución.

Análisis de Productos Sustitutos

Dentro de los productos que identificamos como posibles sustitutos se encuentran: los tacos, que en supermercados y comercios de cercanías se pueden encontrar de distintas marcas tapas para tacos. Otro posible sustituto son los "finger food" sin embargo no son demasiado relevantes para nuestro negocio.

Análisis de Productos Complementarios

Pordíamos mencionar como productos complementarios a todos los agregados que se pueden incluir en los rellenos de empanadas: verduras, carne vacuna, carne de pollo, quesos, etc. Por lo cual consideramos que excede a nuestro análisis una mayor profundización sobre los productos complementarios.

Análisis de Entrantes Potenciales (similar al de Competidores)

Barreras de entrada y Salida.

- El acceso a los canales de comercialización masiva (hipermercados) es complicado. Las grandes marcas nacionales ya lo tienen cubierto y es muy difícil ingresar para las pequeñas empresas.

- Por otra parte, al tratarse de un producto perecedero que debe comercializarse refrigerado, tener cobertura nacional implica grandes inversiones en centros de distribución con cámaras frigoríficas, altos costos de fletes, y de utilización de góndola refrigerada.

- En cuanto a las barreras de salida son menores, ya que la maquinaria y los equipos pueden ser fácilmente comercializados a otras empresas del mismo u otro sector alimenticio debido a que no poseen un alto grado de especificación.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto

- Producto básico: Tapa de empanada.

- Producto real: Tapa de empanada, del tipo criolla y hojaldrada, aptas para hornear y freír. Presentadas en envase plástico, con separadores individuales de polietileno, contenido de información nutricional y el logo de la empresa para la venta al público. Hogareñas: presentación en packs de 12 unidades. Rotiseras: presentación 60 unidades.

- Producto aumentado: El envase plástico de venta al público contará con un código QR en el cual el cliente podrá entrar para descubrir una amplia variedad de recetas en las cuales puede emplear el producto.

Sobre la Plaza

Tendremos tres tipos de clientes principales:

- Supermercados.

- Supermercados Mayoristas.

- Distribuidores.

Como consecuencia de que nuestras ventas serán a supermercados, supermercados mayoristas (Diarco, Yaguar, Macro, etc) y distribuidores, la distribución en el canal aguas abajo estará en gran medida potenciada por la propia logística de éstos, de tal forma que será posible una muy amplia cobertura de todo el mercado nacional recurriendo a sus centros logísticos.

Este es uno de los puntos fuertes y a su vez críticos del proyecto, es la forma que nos posibilitará abarcar una mayor proporción del mercado y nos otorgará un alto volumen de ventas.

Por otro lado, a través de la comercialización a supermercados mayoristas y distribuidores llegaremos a mini-mercados, autoservicios, comercios de cercanía, pizzerías y almacenes.

Sobre la Promoción

Si bien nuestros cliente s son en definitiva intermediarios, es importante dar soporte desde el área de marketing para lograr posicionar el producto. Es por ello que destinaremos un grupo especializado de personas a este fin, generar campañas, promociones, diseño sobre la exhibición en los punto de venta entre otros. Creemos que lo importante será trabajar íntimamente con el cliente para generar impacto en el consumidor final.

La mayor parte de la comunicación con el consumidor final se desarrollará en conjunto con los supermercados y mayoristas. Algunos de los medios para dicho fin serán: publicidad en revistas propias de la cadena de supermercado, colocación del producto en puntos estratégicos de la góndola y promociones del tipo "2 x 1", "descuentos" en tapas de empanadas.

En lo que respecta a ventas mayoristas, recurriremos a la publicidad en revistas del sector para lograr un posicionamiento que permita inducir el proceso de compra de pizzerías y restaurantes.

Sobre la Política de Precios

Para determinar el precio hicimos un análisis de mercado, considerando los precios de nuestra competencia.

Por un lado, los precios que hemos definido para la venta a distribuidores y supermercados mayoristas son los siguientes:

- Hogareñas: $70.- + IVA por docena.

- Rotiseras: $54.- + IVA por docena (se comercializan en "tubos" de 5 docenas).

Por otro lado, para los supermercados hemos definido un precio diferencial, debido a su alto poder de negociación:

- Hogareñas: $63.- + IVA por docena.

- Rotiseras: $48,60.- + IVA por docena (se comercializan en "tubos" de 5 docenas).

Esta política de precios, en la cual se otorga un precio preferencial a los supermercados se debe al alto poder de negociación que tienen los mismos, pero es necesaria para estar presentes en este canal de distribución que será de vital importancia para llegar a todos nuestros potenciales consumidores a lo largo del país.

En cuanto a nuestra política crediticia se le otorga 90 días de crédito a los supermercados, debido a su fuerte poder de negociación, y 30/60 días a los distribuidores según los acuerdos que se negocien individualmente.

Sobre el Perfil del Cliente. Elección del Mercado Objetivo

Con nuestros productos apuntamos a tres perfiles de clientes, a las grandes cadenas de supermercados, mayoristas y distribuidores. Esta elección la hacemos con el fin de poder abarcar gran parte del territorio nacional, tal como se explico anteriormente. Seria imposible cumplir con el volumen propuesto a través de la venta directa, nos implicaría grandes inversiones en logística, distribución y administración. Es por ello que necesitamos clientes estratégicos que nos posibiliten penetrar en el mercado.

Es importante aclarar que, si bien los anteriores son nuestros clientes directos, es necesario comprender quienes serán los consumidores finales. Para ello podríamos diferenciar entre:

- Los individuos/familias que disfrutan del consumo de empanadas en el hogar sin limitarse únicamente a las recetas clásicas (por eso introdujimos la novedad del QR con recetas), a las cuales llegaremos gracias al mayor alcance que tienen los supermercados.

- Los individuos/familias que consumen empanadas fuera del hogar, es decir en pizzerías, restaurantes, almacenes entre otros.

Plan de Ventas

Para poder definir el Q de nuestro plan de ventas, vamos a tomar por un lado lo analizado en la sección de "Análisis del Mercado Competidor", donde se señalaba el mercado potencial total y donde se indicaba el consumo de empanadas tanto dentro como fuera del hogar. A su vez, es importante tener en cuenta que según el último informe de "Encuesta de supermercados y autoservicios mayoristas" de Abril 2022 realizada por el INDEC, los niveles de venta en miles de pesos Argentinos son:

| Mayoristas | $ 30.047.882,00 |

| Supermercados | $ 177.148.000,00 |

| $ 207.195.882,00 |

A partir de estos datos, utilizando un criterio por promedios, podemos desagregar la demanda de empanadas del tipo "hojaldras" y "rotiseras" de la siguiente manera:

| Producto | Tapas hojaldradas | Tapas Rotiseras |

| Q ventas Mayoristas/Distribuidores | 573.696 | 2.486.016 |

| Q ventas Supermercados | 3.250.944 | 1.338.624 |

| Cantidad Q docenas Totales | 3.824.640 | 3.824.640 |

Observaciones: En el caso de las ventas de empanadas hemos tomado un mayor peso ponderado en las ventas dentro de los supermercados, mientras que para las tapas "rotiseras" se ha aplicado un mayor peso en la venta de los Mayoristas y Distribuidores. Esto se debe a la realidad de la demanda de los mercados según nos indica nuestro "tecnólogo" de referencia.

Por último, tomando en cuenta la política de precios antes mencionada vamos a considerar un precio por docena promedio para simplificar nuestra plan de ventas:

| Producto | Tapas hojaldradas | Tapas Rotiseras |