Diferencia entre revisiones de «2024/Grupo6/DimensionamientoComercial»

m (→Plan de Ventas) |

|||

| (No se muestran 39 ediciones intermedias de 5 usuarios) | |||

| Línea 34: | Línea 34: | ||

* Productos de Consumo: Aquí se incluyen productos utilizados en la construcción, energía, textiles y otros ámbitos. Dentro de este segmento se encuentra nuestro producto en cuestión. | * Productos de Consumo: Aquí se incluyen productos utilizados en la construcción, energía, textiles y otros ámbitos. Dentro de este segmento se encuentra nuestro producto en cuestión. | ||

Actualmente, la industria química y petroquímica en Argentina es la segunda más grande de Sudamérica y la tercera más grande de Latinoamérica. El sector emplea a 110,000 personas directamente, lo que representa aproximadamente el 8% del empleo industrial. De este total, el 50% corresponde a pequeñas y medianas empresas (Pymes)<ref>https://www.argentina.gob.ar/sites/default/files/15-sustancias_y_productos_quimicos.pdf</ref>. | Actualmente, la industria química y petroquímica en Argentina es la segunda más grande de Sudamérica y la tercera más grande de Latinoamérica. El sector emplea a 110,000 personas directamente, lo que representa aproximadamente el 8% del empleo industrial. De este total, el 50% corresponde a pequeñas y medianas empresas (Pymes)<ref>https://www.argentina.gob.ar/sites/default/files/15-sustancias_y_productos_quimicos.pdf</ref>.[[Archivo:IPI manufacturero nivel general y divisiones - Enero de 2024.png|miniaturadeimagen|IPI Manufacturero de Argentina - enero 2024|382x382px]]Si analizamos la utilización de la capacidad instalada en la industria, observamos que en enero se ubicó en un 54,6%, lo cual es inferior al nivel registrado en el mismo mes de 2023 (62,0%). Sin embargo, algunos bloques sectoriales presentan niveles superiores al promedio genera, entre ellos refinación del petróleo (83,5%), industrias metálicas básicas (76,3%), papel y cartón (69,8%), productos alimenticios y bebidas (57,7%), sustancias y productos químicos (57,1%) y productos minerales no metálicos (57,0%). Las principales incidencias negativas se observan en la división de sustancias y productos químicos, con un nivel de utilización de la capacidad instalada del 57,1%, inferior al registrado el año anterior (72,1%). Esto se debe principalmente a la menor elaboración de materias primas plásticas y productos químicos básicos<ref>https://www.indec.gob.ar/uploads/informesdeprensa/capacidad_03_24EA7D6E7000.pdf</ref>. | ||

Si analizamos la utilización de la capacidad instalada en la industria, observamos que en enero se ubicó en un 54,6%, lo cual es inferior al nivel registrado en el mismo mes de 2023 (62,0%). Sin embargo, algunos bloques sectoriales presentan niveles superiores al promedio genera, entre ellos refinación del petróleo (83,5%), industrias metálicas básicas (76,3%), papel y cartón (69,8%), productos alimenticios y bebidas (57,7%), sustancias y productos químicos (57,1%) y productos minerales no metálicos (57,0%). Las principales incidencias negativas se observan en la división de sustancias y productos químicos, con un nivel de utilización de la capacidad instalada del 57,1%, inferior al registrado el año anterior (72,1%). Esto se debe principalmente a la menor elaboración de materias primas plásticas y productos químicos básicos<ref>https://www.indec.gob.ar/uploads/informesdeprensa/capacidad_03_24EA7D6E7000.pdf</ref>. | |||

Respecto a los indicadores económicos del sector, en enero de 2024, el Índice de Producción Industrial (IPI) manufacturero<ref>El índice de producción industrial manufacturero (IPI manufacturero) incluye un relevamiento de todas las actividades económicas que conforman el sector industria manufacturera y la cobertura geográfica para el total del país. Es un indicador que mide la evolución del sector, con periodicidad mensual, tomando como variables para su cálculo la producción en unidades físicas, las ventas en unidades físicas, la utilización de insumos en unidades físicas, el consumo aparente en unidades físicas, la cantidad de horas trabajadas del personal afectado al proceso productivo y las ventas a precios corrientes deflactadas.</ref> registró una variación negativa del 12.4% en comparación con el mismo mes del año anterior. Las divisiones que componen el nivel general del índice presentaron caídas, especialmente en los sectores de alimentos y bebidas (1,9%), sustancias y productos químicos (1,8%), maquinaria y equipo (1,7%), e industrias metálicas básicas (1,6%). La división de sustancias y productos químicos experimentó una caída interanual del 12,1%. Las principales incidencias negativas se observaron en la elaboración de materias primas plásticas y caucho sintético, así como en la producción de productos farmacéuticos y productos químicos básicos. Además, la elaboración de productos químicos básicos registró una caída del 30,2% en la misma comparación. Estos factores contribuyeron al descenso en la actividad de este sector durante ese período<ref>https://www.indec.gob.ar/uploads/informesdeprensa/ipi_manufacturero_03_24903ED238C5.pdf</ref>. | |||

=== Evolución Histórica de la Actividad === | === Evolución Histórica de la Actividad === | ||

| Línea 52: | Línea 53: | ||

Entre las oportunidades externas a nuestro negocio que podemos aprovechar para acelerar nuestro crecimiento y ganar ventajas competitivas, podemos destacar: | Entre las oportunidades externas a nuestro negocio que podemos aprovechar para acelerar nuestro crecimiento y ganar ventajas competitivas, podemos destacar: | ||

* Nuevas tendencias orientadas al cuidado de las prendas. | * Nuevas tendencias orientadas al cuidado de las prendas. | ||

* | * Crecimiento de los canales online, dandonos la oportunidad de hacer mas visible a nuestra marca. | ||

* La creciente conciencia sobre la sostenibilidad. | * La creciente conciencia sobre la sostenibilidad. | ||

* Aumento en la demanda de prendas de vestir delicadas y caras, que impulsa la necesidad de productos que las protejan. | * Aumento en la demanda de prendas de vestir delicadas y caras, que impulsa la necesidad de productos que las protejan. | ||

| Línea 61: | Línea 61: | ||

* Inestabilidad y recesión económica. | * Inestabilidad y recesión económica. | ||

* Evolución en las preferencias de los consumidores, otorgando mayor importancia a la fragancia antes que a la suavidad. | * Evolución en las preferencias de los consumidores, otorgando mayor importancia a la fragancia antes que a la suavidad. | ||

* Suba en la tarifa del agua y el resto de los servicios publicos. | |||

=== Factores claves del Éxito === | === Factores claves del Éxito === | ||

| Línea 67: | Línea 68: | ||

En la industria argentina de suavizantes para ropa, la excelencia en la calidad de estos productos es clave para el triunfo comercial. Nuestra estrategia consistirá en innovar en la composición del producto y mantener precios atractivos para proporcionar a los clientes una experiencia inigualable. | En la industria argentina de suavizantes para ropa, la excelencia en la calidad de estos productos es clave para el triunfo comercial. Nuestra estrategia consistirá en innovar en la composición del producto y mantener precios atractivos para proporcionar a los clientes una experiencia inigualable. | ||

Con la sostenibilidad como una prioridad, decidimos adoptar envases ecológicos que satisfagan las expectativas de un público cada vez más consciente sobre el impacto ambiental. Estos envases ecológicos no solo son amigables con el planeta, sino que | Con la sostenibilidad como una prioridad, decidimos adoptar envases que tengan el potencial de ser mas ecológicos que la mayoría de los envases tradicionales, que además satisfagan las expectativas de un público cada vez más consciente sobre el impacto ambiental. Estos envases ecológicos también conocidos como Doypacks, no solo son amigables con el planeta, sino que fortalecen nuestra reputación como una marca comprometida con la responsabilidad ambiental. Entre sus principales características esta la reutilización, lo cual le permite al usuario múltiples uso antes de descartarlo. | ||

La visibilidad también es crucial para el éxito, por lo que planeamos lanzar campañas de marketing agresivas, utilizando tácticas de marketing digital y publicidad efectiva para promocionar nuestro producto y lograr una penetración de mercado exitosa. | La visibilidad también es crucial para el éxito, por lo que planeamos lanzar campañas de marketing agresivas, utilizando tácticas de marketing digital y publicidad efectiva para promocionar nuestro producto y lograr una penetración de mercado exitosa. | ||

| Línea 105: | Línea 106: | ||

==== Destino de los bienes y servicios ==== | ==== Destino de los bienes y servicios ==== | ||

El suavizante para ropa es un bien | El suavizante para ropa es un bien de consumo final. | ||

=== Análisis del Mercado Consumidor === | === Análisis del Mercado Consumidor === | ||

==== Características. Análisis, tipificación y cuantificación. ==== | ==== Características. Análisis, tipificación y cuantificación. ==== | ||

El consumidor argentino de suavizantes para ropa valora profundamente el cuidado de sus prendas, considerándolas una extensión de su identidad personal. Esta percepción se traduce en una búsqueda de productos que no solo protejan las fibras, sino que también las enriquezcan con suavidad y un aroma fresco que perdure. La fidelidad hacia las marcas que han demostrado confiabilidad y eficacia es notable, ya que los argentinos priorizan la calidad y los resultados visibles en el cuidado de su ropa. | |||

La elección de un suavizante es, por lo tanto, una decisión que muestra un compromiso con la preservación de la calidad y la apariencia de la ropa. Los consumidores argentinos se inclinan por aquellos suavizantes que ofrecen una experiencia completa, donde la suavidad y el aroma agradable se convierten en sinónimos de una prenda bien cuidada. El uso de suavizantes, y otros productos domisanitarios, se incrementó durante la pandemia por el Covid-19, e hizo que se mantenga ese hábito en los años siguientes al fin de esta; sin embargo, la evolución del contexto socioeconómico hizo que los consumidores comiencen a migrar a marcas más económicas, e incluso hacia producto a granel (venta libre). | |||

En Argentina, la mujer es quien claramente ocupa el rol de liderazgo a la hora de encargarse de la limpieza del hogar, aunque es igualmente destacable el rol del hombre en donde se lo observa colaborador con las tareas del hogar. Aún así, la mujer es quien se ocupa no sólo de hacer la limpieza del hogar sino que también es la principal encargada de ejecutar las compras de productos para el hogar. Según el medio WEBRETAIL, las amas de casa argentinas son quienes en su mayoría se encargan de la limpieza del hogar (45%), y en tan sólo el 10% de los hogares el jefe de familia es el que hace el aseo. A la hora de realizar las compras, la participación de la mujer cabeza de familia también es notable al momento de comprar los productos de limpieza (48%), mientras que el 33% de las veces lo hacen en pareja. <ref>https://repositorio.udesa.edu.ar/jspui/bitstream/10908/16972/1/%5BP%5D%5BW%5D%20M.%20Mar.%20Ibero%2C%20Larisa%20Ana.pdf</ref> | |||

Según hemos investigado, aproximadamente el 63% de los hogares argentinos adquieren suavizantes para ropa, en promedio cada 2 meses (es decir, 6 veces al año), frecuencia similar a otras compras de productos de higiene y limpieza como las cremas de enjuague. También se estima el consumo per cápita de suavizantes en 2 litros por año, según un estudio de la consultora Kantar Worldpanel. Este producto se destaca en los hogares de niveles socio económicos altos y medios que tienen 1 o 2 integrantes, y también son con frecuencia parte de las compras de amas de casa mayores de 50 años con hijos de 19 a 25 años, o sin hijos viviendo en el hogar. <ref>https://www.lanacion.com.ar/economia/un-suave-habito-en-el-lavado-de-la-ropa-nid1940875/</ref> | |||

Nuestro proyecto se enfocará inicialmente en el segmento del AMBA, es decir en CABA y 24 partidos del Gran Buenos Aires, que según datos del Censo de 2022, arrojó una población de 13.971.006 habitantes <ref>https://censo.gob.ar/index.php/datos_definitivos_total_pais/</ref>. Considerando entonces estos factores, nuestro mercado potencial inicial apunta a 8.801.733 personas, número que se reducirá considerando la participación de mercado actual de la competencia, y la segmentación y mercado meta que definamos. | |||

==== Segmentación. Análisis, tipificación y cuantificación. ==== | ==== Segmentación. Análisis, tipificación y cuantificación. ==== | ||

El consumidor de suavizantes para ropa puede tener diversas características, y estas pueden variar según la región y el contexto socioeconómico. | |||

En cuanto a la ''segmentación demográfica'', nuestro producto apuntará a un amplio rango de edades, ya que el cuidado de la ropa es una necesidad que no distingue género ni edad. Sin embargo, nos enfocaremos principalmente en aquellas mujeres de mediana edad, principalmente amas de casa o aquellas responsables de la limpieza de la ropa y el hogar, ya que por el análisis previo, son las que predominan no solo en el cuidado de la limpieza, sino también las que tienen el poder de decisión a la hora de la compra de productos domisanitarios. Ya que el mercado de suavizantes es altamente competitivo, y habiendo una marcada participación de mercado entre las marcas de primer nivel, preferida por las clases socioeconómicas más altas, y las demás, apuntaremos al sector socioeconómico medio clase alta C2 y clase media baja C3, que corresponden al 17% y 28% de la población respectivamente, que busquen un suavizante para ropa a un precio moderado y acorde a la calidad de producto que buscan. <ref>https://www.infobae.com/economia/2024/04/11/una-familia-tipo-portena-debe-ganar-mas-de-1100000-pesos-al-mes-para-ser-de-clase-media/</ref> | |||

En cuanto a la ''segmentación geográfica'', debido a que nuestro producto se consume habitualmente en la mayoría de hogares al ser un producto de limpieza para ropa, es crucial enfocarnos no sólo en ciudades grandes para captar una mayor densidad de población, sino también en aquellas zonas que concentren una gran cantidad de supermercados y autoservicios. Las grandes ciudades y zonas urbanas son las que engloban la mayor cantidad de establecimientos de venta de productos de limpieza, por lo que deberíamos enfocarnos en ellas. | |||

En cuanto a la ''segmentación conductual'', podemos diferenciar a los consumidores en los siguientes grupos: | |||

* <u>Grupo con sensibilidad a los ingredientes</u>: aquellas personas con pieles más sensibles que buscan suavizantes hipoalergénicos y sin fragancias fuertes para evitar irritaciones. | |||

* <u>Grupo de preferencia de fragancias</u>: consumidores que buscan principalmente suavizantes con fragancias agradables, que brinden un aroma fresco y duradero a sus prendas. | |||

* <u>Grupo orientado al cuidado de las prendas delicadas</u>: todas las personas que necesitan de suavizantes diseñados específicamente para prendas delicadas o ropa de bebé, que ofrecen una suavidad extra y una protección suave para las fibras de las mismas. | |||

* <u>Grupo sustentable</u>: aquellos consumidores conscientes sobre el cuidado del medio ambiente, que prefieren suavizantes ecológicos, libres de químicos y con envases reciclables. | |||

* <u>Grupo que valora la eficiencia</u>: aquellos que priorizan la eficiencia del producto, buscando suavizantes que ofrecen reducir la estática, facilitar el planchado y mejorar la suavidad de las prendas. | |||

* <u>Grupo de valor</u>: grupo de personas que buscan productos de buena relación calidad-precio, priorizando suavizantes que ofrecen buenos resultados a un precio razonable. | |||

* <u>Grupo de marca</u>: personas que tienen lealtad a una marca específica, por lo que prefieren suavizantes de esa marca. Confían en su calidad y en su rendimiento. | |||

==== Influencia de Compra ==== | ==== Influencia de Compra ==== | ||

Los consumidores eligen una marca de suavizante para ropa por sobre otra por una variedad de motivos que pueden incluir: | |||

'''La calidad percibida del producto:''' es uno de los factores más importantes para los consumidores, ya que si perciben que un suavizante de cierta marca deja la ropa más suave, fresca y con una fragancia agradable, es probable que prefieran esa marca sobre otras. | |||

'''Experiencia previa con una marca:''' puede influir en la lealtad del consumidor, si han tenido experiencias positivas con un suavizante en el pasado, es probable que sigan comprando esa marca. | |||

'''Fragancia y aroma:''' algunos consumidores pueden preferir fragancias frescas y sutiles, mientras que otros pueden preferir aromas más intensos y duraderos. | |||

'''Reputación de la marca:''' la confiabilidad, ética y compromiso de la marca con la calidad puede influir en la elección de los consumidores. | |||

'''Precio:''' factor importante para muchos consumidores. Algunos pueden elegir una marca de suavizante basándose únicamente en su precio, optando por opciones más económicas o buscando ofertas y promociones. | |||

Según un estudio realizado por la empresa Opción Consultores de consultoría e investigación social, un 44% de los consumidores están dispuestos a pagar más por su marca preferida de suavizantes para ropa.<ref>https://ginobogani.com.ar/mejor-suavizante-de-ropa-argentina/</ref> | |||

'''Ingredientes y preocupaciones ambientales:''' para los consumidores más consciente sobre el cuidado del ambiente, la composición del suavizante y su impacto ambiental pueden influir en su elección | |||

==== Estacionalidad y Evolución Histórica ==== | ==== Estacionalidad y Evolución Histórica ==== | ||

El suavizante para ropa es un producto que no tiene estacionalidad, se utiliza durante todo el año y el consumidor decide comprarlo por necesidad. Sin embargo, el consumo de este producto puede variar según la época del año por varias razones. | |||

En climas más fríos, como el invierno, las personas tienden a usar prendas más gruesas y pesadas, como suéteres y abrigos. En esta época, es posible que aumente el uso de suavizantes para mantener estas prendas suaves y evitar la estática que se acumula con el aire seco, es decir que el consumo de suavizantes puede ser mayor en invierno que en climas más cálidos. Por otro lado, en épocas del año en las que las actividades al aire libre son más comunes, como la primavera y el verano, es posible que aumente la necesidad de lavar la ropa con más frecuencia debido al sudor y la suciedad. Esto puede llevar a un aumento en el consumo de suavizante para mantener la frescura y suavidad de la ropa lavada con más frecuencia. | |||

En resumen, aunque el consumo de suavizante para ropa puede variar según la época del año, también puede depender de otros factores como el estilo de vida individual, las preferencias personales y las necesidades específicas de cuidado de la ropa de cada persona. | |||

Respecto a la evolución histórica, en las décadas de 1960 y 1970, los suavizantes para ropa comenzaron a introducirse en Argentina como productos importados, principalmente de marcas internacionales reconocidas. Con el tiempo, la demanda local de suavizantes aumentó, lo que llevó al desarrollo de productos fabricados localmente por empresas argentinas. Estos suavizantes comenzaron a ganar popularidad, ofreciendo opciones más accesibles para los consumidores argentinos. | |||

A medida que la competencia en el mercado de suavizantes creció, las empresas comenzaron a innovar en formulaciones para ofrecer beneficios adicionales, como fragancias más duraderas, fórmulas concentradas y opciones hipoalergénicas para personas con piel sensible. Además de los suavizantes líquidos tradicionales, las empresas comenzaron a ofrecer una variedad de formatos, como suavizantes en hojas para secadora, perlas de perfume y aerosoles para facilitar el planchado. | |||

Conforme fue pasando el tiempo, el mercado de suavizantes para ropa en Argentina ha experimentado un crecimiento constante, impulsado por factores como el aumento de la conciencia sobre el cuidado de la ropa, la mejora de los estándares de vida y la influencia de las tendencias de consumo globales. En línea con las tendencias globales actuales, muchas empresas de suavizantes en Argentina han comenzado a enfocarse en la sostenibilidad, desarrollando productos más eco-amigables y utilizando envases reciclables. | |||

=== Análisis del Mercado Competidor === | === Análisis del Mercado Competidor === | ||

| Línea 131: | Línea 186: | ||

* ''Dreamco'': Empresa argentina nacida en el 2021, líder en la fabricación y comercialización de productos de consumo masivo de cuidado personal, cuidado del hogar y de alimentos. Sus marcas incluyen Zorro y Suave Federal.<ref>https://www.infobae.com/economia/2023/09/07/una-empresa-argentina-le-compro-a-una-multinacional-de-eeuu-dos-conocidas-marcas-de-jabon-para-la-ropa-y-detergente/</ref> | * ''Dreamco'': Empresa argentina nacida en el 2021, líder en la fabricación y comercialización de productos de consumo masivo de cuidado personal, cuidado del hogar y de alimentos. Sus marcas incluyen Zorro y Suave Federal.<ref>https://www.infobae.com/economia/2023/09/07/una-empresa-argentina-le-compro-a-una-multinacional-de-eeuu-dos-conocidas-marcas-de-jabon-para-la-ropa-y-detergente/</ref> | ||

[[Archivo:DREAMCO.jpg|centro|miniaturadeimagen|Suavizantes para ropa de la marca "Zorro" y "Suave" - Dreamco]] | [[Archivo:DREAMCO.jpg|centro|miniaturadeimagen|Suavizantes para ropa de la marca "Zorro" y "Suave" - Dreamco]] | ||

* ''Grupo Queruclor'': Empresa argentina especializada en la fabricación y comercialización de productos de limpieza para el cuidado del hogar y la ropa. Sus marcas incluyen | * ''Grupo Queruclor'': Empresa argentina especializada en la fabricación y comercialización de productos de limpieza para el cuidado del hogar y la ropa. Sus marcas incluyen Querubín y Woody.<ref>https://www.queruclor.com.ar/</ref> | ||

[[Archivo:GRUPO QUERUCLOR.jpg|centro|miniaturadeimagen|Suavizantes para ropa de la marca "Querubín" y "Woody" - Grupo Queruclor]] | [[Archivo:GRUPO QUERUCLOR.jpg|centro|miniaturadeimagen|Suavizantes para ropa de la marca "Querubín" y "Woody" - Grupo Queruclor]] | ||

* ''Ecovita'': PYME Argentina dedicada a la elaboración, envasado y comercialización de productos de limpieza, para el cuidado del hogar y de las prendas.<ref>https://www.ecovita.com.ar/empresa</ref> | * ''Ecovita'': PYME Argentina dedicada a la elaboración, envasado y comercialización de productos de limpieza, para el cuidado del hogar y de las prendas.<ref>https://www.ecovita.com.ar/empresa</ref> | ||

| Línea 147: | Línea 202: | ||

==== Nivel de Competencia, Estrategias, Posicionamiento en el Mercado y Precios ==== | ==== Nivel de Competencia, Estrategias, Posicionamiento en el Mercado y Precios ==== | ||

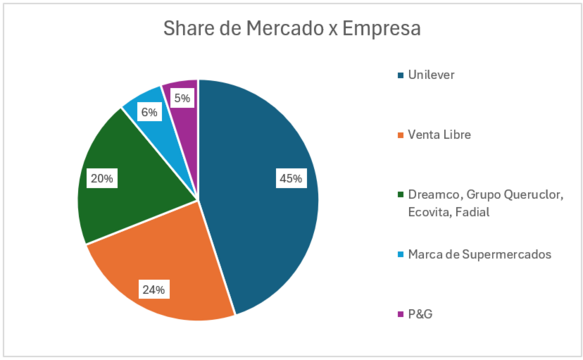

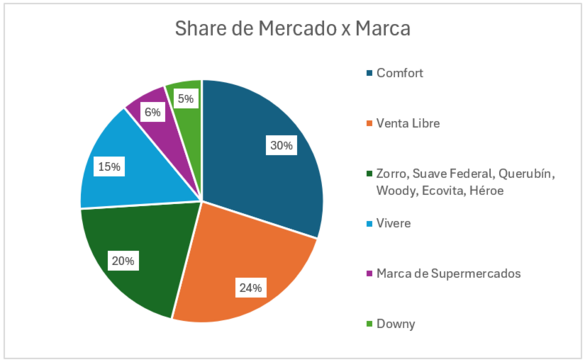

A continuación, se detalla el share actual (por empresa y por marca) del mercado argentino de suavizantes para ropa y la política de precios adoptada por cada empresa para sus marcas. | A continuación, se detalla el share actual (por empresa y por marca) del mercado argentino de suavizantes para ropa<ref>Información obtenida de un estudio de mercado confidencial realizado por la empresa seleccionada por el grupo para llevar a cabo el proyecto.</ref> y la política de precios adoptada por cada empresa para sus marcas. | ||

[[Archivo:Share del mercado argentino de suavizantes para ropa x Empresa.png|miniaturadeimagen|Share del mercado argentino de suavizantes para ropa x Empresa|no | [[Archivo:Share del mercado argentino de suavizantes para ropa x Empresa.png|miniaturadeimagen|Share del mercado argentino de suavizantes para ropa x Empresa|583x583px|no]] | ||

[[Archivo:Share del mercado argentino de suavizantes para ropa.png|miniaturadeimagen| | [[Archivo:Share del mercado argentino de suavizantes para ropa.png|miniaturadeimagen|585x585px|Share del mercado argentino de suavizantes para ropa x Marca|no]] | ||

{| class="wikitable" | {| class="wikitable" | ||

|+''Tabla Precios Competencia'' | |+''Tabla Precios Competencia'' | ||

| Línea 160: | Línea 215: | ||

| rowspan="2" |'''Unilever''' | | rowspan="2" |'''Unilever''' | ||

|Comfort | |Comfort | ||

|$ | |$ 4.999,00 | ||

|$ | |$ 5.405,00 | ||

|$ | |$ 7.500,00 | ||

|- | |- | ||

|Vivere | |Vivere | ||

| - | | - | ||

|$ | |$ 2.369,99 | ||

|$ | |$ 8.500,00 | ||

|- | |- | ||

|'''P&G''' | |'''P&G''' | ||

|Downy | |Downy | ||

|$ | |$ 7.459,00 | ||

|$ | |$ 18.219,00 | ||

| - | | - | ||

|- | |- | ||

|'''Ecovita''' | |'''Ecovita''' | ||

|Ecovita | |Ecovita | ||

| - | | - | ||

|$ | |$ 1.890,00 | ||

|$ | |$ 5.402,00 | ||

|- | |- | ||

| rowspan="2" |'''Grupo Queruclor''' | | rowspan="2" |'''Grupo Queruclor''' | ||

|Querubin | |Querubin | ||

| - | | - | ||

| | | $ 2.839,00 | ||

|$ | |$ 7.575,00 | ||

|- | |- | ||

|Woody | |Woody | ||

| - | | - | ||

| | | $ 1.539,00 | ||

|$ | |$ 5.130,00 | ||

|- | |- | ||

| rowspan="2" |'''Dreamco''' | | rowspan="2" |'''Dreamco''' | ||

|Suave Federal | |Suave Federal | ||

| - | | - | ||

|$ | |$ 1.909,00 | ||

|$ | |$ 4.370,00 | ||

|- | |- | ||

|Zorro | |Zorro | ||

| - | | - | ||

|$ | |$ 1.980,00 | ||

|$ | |$ 6.499,00 | ||

|- | |- | ||

|'''Fadial''' | |'''Fadial''' | ||

|Héroe | |Héroe | ||

| - | | - | ||

|$ | |$ 2.972,00 | ||

| - | | - | ||

|- | |- | ||

|'''Grupo Dia''' | |'''Grupo Dia''' | ||

|Dia% | |Dia% | ||

| - | | - | ||

|$ | |$ 1.720,00 | ||

| | | | ||

|- | |- | ||

|'''Carrefour''' | |'''Carrefour''' | ||

|Carrefour | |Carrefour | ||

| - | | - | ||

|$ | |$ 2.590,00 | ||

|$ | |$ 5.390,00 | ||

|} | |} | ||

Teniendo en cuenta que el 50% del mercado está concentrado en las grandes multinacionales Unilever y P&G, con sus marcas Comfort, Vivere y Downy, apuntamos a insertarnos en el mercado compitiendo en el segmento compuesto por las empresas nacionales y las marcas propias de los supermercados (Zorro, Suave, Querubín, Héroe, etc.). | Teniendo en cuenta que el 50% del mercado está concentrado en las grandes multinacionales Unilever y P&G, con sus marcas Comfort, Vivere y Downy, apuntamos a insertarnos en el mercado compitiendo en el segmento compuesto por las empresas nacionales y las marcas propias de los supermercados (Zorro, Suave, Querubín, Héroe, etc.). | ||

Dicho esto, el precio seleccionado para nuestro suavizante de ropa SuaviPlus de 900ml se mantendrá en un rango de precios entre $ | Dicho esto, el precio seleccionado para nuestro suavizante de ropa SuaviPlus de 900ml se mantendrá en un rango de precios entre $2.500 y $3.000. Esto nos permitirá mantenernos competitivos sin comprometer la imagen de marca que queremos formar en la mente de los consumidores. | ||

Es importante mencionar que, debido a la situación económica del país, estos precios van a sufrir modificaciones en el futuro y con bastante frecuencia, razón por la cual debemos realizar constantemente un análisis de nuestros costos, de la competencia y del mercado. | Es importante mencionar que, debido a la situación económica del país, estos precios van a sufrir modificaciones en el futuro y con bastante frecuencia, razón por la cual debemos realizar constantemente un análisis de nuestros costos, de la competencia y del mercado. | ||

| Línea 230: | Línea 285: | ||

Con los clientes, se utilizarán contratos de venta anuales y acuerdo de precios, detallando cantidades y precios, condiciones y plazos de entrega, y detalles de facturación. | Con los clientes, se utilizarán contratos de venta anuales y acuerdo de precios, detallando cantidades y precios, condiciones y plazos de entrega, y detalles de facturación. | ||

Con los proveedores, se buscarán mantener alianzas estratégicas y acuerdos de precios | Con los proveedores, se buscarán mantener alianzas estratégicas y acuerdos de precios aun considerando la dificultad de mantener los mismos por períodos largos de tiempo, para no depender de compras spot y para asegurar el abastecimiento de los materiales e insumos. | ||

=== Análisis del Mercado Proveedor === | === Análisis del Mercado Proveedor === | ||

==== Características | ==== Características. Influencias y poder negociador. ==== | ||

Para nuestro proyecto, podemos obtener la maquinaria y la materia prima de proveedores nacionales e internacionales. Aunque los procesos de fabricación no han experimentado avances tecnológicos significativos en los últimos años, es preferible adquirir localmente para reducir los lead time de entrega y evitar tener exceso de inventario. | Para nuestro proyecto, podemos obtener la maquinaria y la materia prima de proveedores nacionales e internacionales. Aunque los procesos de fabricación no han experimentado avances tecnológicos significativos en los últimos años, es preferible adquirir localmente para reducir los lead time de entrega y evitar tener exceso de inventario. | ||

| Línea 240: | Línea 295: | ||

==== Proveedores de Materia Prima y Materiales ==== | ==== Proveedores de Materia Prima y Materiales ==== | ||

Los activos del suavizante son la principal materia prima de nuestro producto y se encargan de dar la capacidad de suavizar las telas, mantener su flexibilidad y reducir la formación de arrugas. Entre estos, se encuentra el surfactante catiónico, agentes acondicionadores, dispersantes y estabilizadores. Los proveedores seleccionados son: | |||

* Cetil SRL<ref>http://www.cetil.com.ar/</ref> | |||

* Emulsiones químicas SRL<ref>https://www.emulsionesquimicas.com.ar/</ref> | |||

Para la fragancia, que representa elemento que proporciona un aroma agradable en la ropa elegimos: | |||

* Citratus SRL<ref>https://citratus.com/</ref> | |||

* Athens Chemical Group SA<ref>https://athenschemicalgroup.com/fragancias/</ref> | |||

Para los productos químicos como los conservantes, colorantes y aditivos: | |||

* Plusquimica SA <ref>http://www.plusquimica.com.ar/</ref> | |||

* Arubras<ref>https://arubras.com.ar/</ref> | |||

Para realizar el empaque (Doypack) y embalaje del producto: | |||

* Nova packing para los envases flexibles<ref>https://www.novapaking.com.ar/</ref> | |||

* Cartocor para las cajas<ref>https://cartocor.com/</ref> | |||

==== Proveedores de Tecnología ==== | ==== Proveedores de Tecnología ==== | ||

<u>Equipo de ósmosis inversa</u>: Se utiliza para purificar agua al eliminar contaminantes y partículas no deseadas mediante un proceso de filtración avanzado. | |||

* Orbital Ingenieria<ref>https://orbitalingenieria.com.ar</ref> | |||

* [[Archivo:Osmosis-inversa.png|no|miniaturadeimagen|Equipo de ósmosis inversa|418x418px]] | |||

<u>Tanque de mezcla y de almacenamiento</u>: Almacenan ingredientes líquidos como aceites, fragancias, emulsiones, entre otros. Están construidos con materiales resistentes que pueden soportar la presión y las condiciones específicas requeridas. | |||

* Intranox<ref>https://www.intranox.com/</ref> | |||

* [[Archivo:Tanque mezclador.jpg|no|miniaturadeimagen|Tanque mezclador]][[Archivo:Tanque almacenamiento.jpg|no|miniaturadeimagen|Tanque de almacenamiento|300x300px]] | |||

<u>Llenadora de Doypack</u>:''' ''' Equipos utilizados para el pesaje y llenado del producto líquido en los empaques tipo Doypack. | |||

* Ingesir<ref>https://www.ingesir.com.ar/inicio</ref> | |||

* [[Archivo:Llenadora doypack.jpg|no|miniaturadeimagen|Llenadora Doypack|354x354px]] | |||

Además de estas máquinas, necesitaremos equipos de laboratorio para el control de calidad de la materia prima y del granel de producción, y para el desarrollo de mejoras de producto; como por ejemplo, viscosímetros, medidores de pH, balanzas, etc. | |||

==== Proveedores de Servicios ==== | ==== Proveedores de Servicios ==== | ||

Los proveedores de servicios dependerán, en algun casos, de la zona en la cual se decida llevar a cabo el proyecto. | |||

Empresa energética: para la elección de este proveedor dependeremos del lugar elegido. | |||

* Edenor<ref>https://www.edenor.com.ar/</ref> | |||

* Edesur <ref>https://www.edesur.com.ar/</ref> | |||

Proveedor de gas natural: | |||

* MetroGas<ref>https://www.metrogas.com.ar/</ref> | |||

Empresa proveedora de Agua corriente y cloaca: | |||

* Aysa<ref>https://www.aysa.com.ar/</ref> | |||

Proveedor de telefono e internet: | |||

* Personal<ref>https://www.personal.com.ar/</ref> | |||

* Movistar<ref>https://www.movistar.com.ar/</ref> | |||

Empresa encargada de la logística: | |||

* Logistica Ledesma<ref>https://logisticaledesma.com/</ref> | |||

* Logistica Norte SA<ref>http://www.logisticanorte.com.ar/</ref> | |||

Empresa de mantenimiento: | |||

* Yasisa SRL<ref>https://www.yasisa.com.ar/servicios.html</ref> | |||

Empresa de limpieza: | |||

* Interlim<ref>https://interlim.com.ar/</ref> | |||

* Star Union<ref>https://starunion.com.ar/index.html</ref> | |||

=== Análisis de Productos Sustitutos === | === Análisis de Productos Sustitutos === | ||

Los sustitutos del suavizante de ropa son aquellos productos naturales, económicos y caseros que se pueden agregar en el ciclo de enjuague y/o de secado para ayudar a suavizar las telas, reducir la estática, eliminar los olores y dejar un aroma fresco y agradable. Entre estas alternativas podemos encontrar: | Los sustitutos del suavizante de ropa son aquellos productos naturales, económicos y caseros que se pueden agregar en el ciclo de enjuague y/o de secado para ayudar a suavizar las telas, reducir la estática, eliminar los olores y dejar un aroma fresco y agradable. Entre estas alternativas podemos encontrar: | ||

* Vinagre blanco. | * Vinagre blanco: líquido transparente ligeramente ácido que se produce mediante la fermentación del alcohol de grano, como el alcohol puro de caña de azúcar, maíz o malta. El mercado argentino de este producto tomó gran importancia al posicionarse en el 2022 como el 39° exportador mundial<ref>https://oec.world/es/profile/bilateral-product/vinegar/reporter/arg</ref>. Entre las marcas líderes podemos destacar Menoyo, Dos Anclas, Molto, Casalta y las propias de los supermercados. | ||

* Bicarbonato de sodio. | |||

* Aceite esencial de lavanda. | * Bicarbonato de sodio: compuesto sólido cristalino que se obtiene a partir del mineral natrón. Chimex Food con su bicarbonato de sodio “food grade” es la única empresa en su tipo de la Argentina que produce la mitad del total de este producto que se consume en el país y que además exporta<ref>https://www.a24.com/pymes/como-es-la-unica-fabrica-bicarbonato-del-pais-habla-su-dueno-n1091348</ref>. Otras marcas populares son: Alicante, Dos Anclas y Arm & Hammer. | ||

* Pelotas de secadora. | |||

* Acondicionador de pelo. | * Aceite esencial de lavanda: planta conocida por sus flores moradas y su agradable fragancia. Si bien el mercado local de esta esencia está cubierto casi en su totalidad por importaciones, El Pantanoso es el mayor productor argentino de lavanda con su plantación ubicada en Coronel Suárez. También existen otras regiones en donde se cultiva lavanda, como Córdoba, Mendoza y San Juan<ref>https://almarural.com.ar/cultivo/donde-crece-la-lavanda-en-argentina/</ref>. | ||

* Pelotas de secadora: del tamaño de una pelota de tenis, pero más pesadas, diseñadas para ablandar la ropa y reducir el tiempo de secado al introducirlas en el lavarropas con la ropa. | |||

* Acondicionador de pelo: producto diseñado para nutrir, suavizar y mejorar la apariencia y salud del cabello. El mercado del cuidado del cabello en Argentina creció más activamente con la creciente demanda de los productos, proyectando una tasa compuesta anual de crecimiento del 2% durante el 2020-2025<ref>https://www.mordorintelligence.ar/industry-reports/argentina-hair-care-market-industry</ref>. Algunas de las principales empresas que venden este producto en específico en el país son Unilever, L'Oréal SA, Procter & Gamble y Alocorp. | |||

Si bien estos productos pueden presentarse como alternativas al suavizante de ropa, tienen un uso principal aparte que es la necesidad que busca cubrir el consumidor a la hora de comprarlos. El vinagre blanco es utilizado principalmente como condimento de comidas, el bicarbonato de sodio es un antiácido para aliviar la acidez estomacal, y el acondicionador de pelo es usado después del shampoo durante la ducha para suavizar e hidratar el cabello. Sin embargo, su uso presenta propiedades favorables durante el ciclo de lavado de la ropa, ya que brindan suavidad, reparan las telas o dejan un aroma agradable en las telas. | |||

El nivel de competencia es alto en el vinagre blanco y el acondicionador de pelo, ya que se encuentran marcas bien posicionadas en el mercado con distintas opciones tanto de envase como de calidad de producto. En cuanto al bicarbonato de sodio, nos encontramos con que solo una marca comercializa la mitad del total de mercado, por una ventaja competitiva al ser el único fabricante nacional del producto. | |||

En cuanto a los precios, podemos distinguir a las principales marcas y formatos de presentación de la siguiente manera: | |||

{| class="wikitable" | |||

|+Vinagre blanco | |||

!Marca | |||

!Presentación | |||

!Precio | |||

|- | |||

|Menoyo | |||

|500cc | |||

|$990 | |||

|- | |||

|Dos Anclas | |||

|500cc | |||

|$1021 | |||

|- | |||

|Molto | |||

|500cc | |||

|$689,37 | |||

|- | |||

|Casalta | |||

|500cc | |||

|$850 | |||

|} | |||

{| class="wikitable" | |||

|+Bicarbonato de sodio | |||

!Marca | |||

!Presentación | |||

!Precio | |||

|- | |||

|Chimex Food | |||

|1kg | |||

|$6208 | |||

|- | |||

|Alicante | |||

|50g | |||

|$515,09 | |||

|- | |||

|Dos Anclas | |||

|25g | |||

|$1585 | |||

|- | |||

|Arm & Hammer | |||

|454g | |||

|$2659 | |||

|} | |||

{| class="wikitable" | |||

|+Acondicionador de pelo | |||

!Marca | |||

!Presentación | |||

!Precio | |||

|- | |||

|Dove | |||

|200ml | |||

|$2922,99 | |||

|- | |||

|Tresemme | |||

|250ml | |||

|$3151,99 | |||

|- | |||

|Elvive | |||

|200ml | |||

|$2722 | |||

|- | |||

|Pantene | |||

|200ml | |||

|$5727,71 | |||

|} | |||

=== Análisis de Productos Complementarios === | === Análisis de Productos Complementarios === | ||

| Línea 261: | Línea 460: | ||

Respecto al mercado argentino de jabones para ropa, este presenta un alto grado de concentración. Unilever S.A. lidera con más del 70% de participación en el mercado, mientras que su principal competidora, Procter & Gamble Argentina S.R.L. (P&G), tiene una participación de aproximadamente el 20%. <ref>https://www.argentina.gob.ar/sites/default/files/cndc_resume_jabon_y_detergente_para_la_ropa.pdf</ref> | Respecto al mercado argentino de jabones para ropa, este presenta un alto grado de concentración. Unilever S.A. lidera con más del 70% de participación en el mercado, mientras que su principal competidora, Procter & Gamble Argentina S.R.L. (P&G), tiene una participación de aproximadamente el 20%. <ref>https://www.argentina.gob.ar/sites/default/files/cndc_resume_jabon_y_detergente_para_la_ropa.pdf</ref> | ||

Este mercado se divide en tres segmentos según la calidad y las características del producto: alto, medio y bajo. Unilever es la única empresa que abarca los tres segmentos con sus marcas Drive (bajo), Ala (medio) y Skip (alto). P&G, por otro lado, participa en los segmentos medio y alto con las marcas Ace y Ariel, respectivamente. Las empresas con menor participación, como R&B con su marca Woolite, se posicionan en el segmento alto, mientras que Alicorp ( | Este mercado se divide en tres segmentos según la calidad y las características del producto: alto, medio y bajo. Unilever es la única empresa que abarca los tres segmentos con sus marcas Drive (bajo), Ala (medio) y Skip (alto). P&G, por otro lado, participa en los segmentos medio y alto con las marcas Ace y Ariel, respectivamente. Las empresas con menor participación, como R&B con su marca Woolite, se posicionan en el segmento alto, mientras que Alicorp (Zorro y Limzul) y Querubín (Grupo Queruclor) ocupan un lugar en el segmento bajo. | ||

En ese sentido, variaciones en la curva de oferta y demanda del jabón para la ropa puede influir en la demanda de suavizante para ropa, ya que un aumento en los precios del jabón puede influir en la decisión de compra del suavizante de los consumidores. | En ese sentido, variaciones en la curva de oferta y demanda del jabón para la ropa puede influir en la demanda de suavizante para ropa, ya que un aumento en los precios del jabón puede influir en la decisión de compra del suavizante de los consumidores. | ||

=== Análisis de Entrantes Potenciales === | === Análisis de Entrantes Potenciales === | ||

'''Barreras de Entrada:''' | |||

* Alta inversión inicial: Hay que contemplar no solo la inversión para producir, ya sea en máquinas, materia prima u otros costos fijos, sino también que el desarrollo del producto en sí es un proceso que lleva investigación, formulación y pruebas de calidad para obtener una fórmula de producto que pueda competir en el mercado con las demás marcas que ya tienen su market share definido. Además, lanzar un nuevo producto conlleva también una inversión en marketing, creando la identidad de la marca y estrategias de promoción significa una inversión significativa. | |||

* Producto muy diferenciado: Siendo un mercado con varias marcas ya definidas en su segmento, con cada producto ofreciendo distintas características que cumplen ciertas necesidades, ya sea un mayor enfoque en la suavidad o en la fragancia, resulta complicado destacar un producto. Para ello, es necesario conocer al detalle las preferencias y expectativas de los clientes, para poder desarrollar un producto atractivo y con una identidad de marca distintiva. | |||

'''Barreras de Salida:''' | |||

* Costos hundidos: Si el producto no logra tener éxito en el mercado, se puede perder la inversión inicial realizada en el desarrollo, producción y marketing del producto. Además, la liquidación del inventario restante normalmente se hace a precios reducidos para deshacerte rápidamente, lo que puede incrementar las pérdidas financieras. El despido del personal implica también gastos que pueden hacer que se reduzca la rentabilidad y no poder recuperar la inversión inicial. | |||

* Marketing: Retirar un producto del mercado puede tener implicaciones en términos de marketing y reputación de marca. Si el retiro del producto se percibe como un fracaso o si los consumidores quedan insatisfechos, puede dañar la reputación de la marca y afectar negativamente la confianza del consumidor en productos futuros. | |||

== Toma de Decisiones Estratégicas de Inserción y Crecimiento == | == Toma de Decisiones Estratégicas de Inserción y Crecimiento == | ||

=== Sobre el Producto === | === Sobre el Producto === | ||

* Básico: Suavizante para ropa que deja las prendas suaves, agradables al tacto y con un rico aroma. | |||

* Real: Suavizante para ropa con una fórmula especial para no solo resaltar por más tiempo las tres fragancias de la línea del producto, sino también reparar las fibras de las telas dándole mayor suavidad. Presentación en Doypack de 900ml. | |||

* Aumentado: Se ofrecerá un envase 100% reciclable, con un QR en la parte de atrás que redireccione a los clientes a la página web de la empresa para guiarlos sobre cómo usar correctamente el suavizante y otros consejos de lavado y cuidado de telas, atencion al cliente y datos de contacto de la empresa. Además, se brindarán descuentos en ventas al por mayor. | |||

=== Sobre la Plaza === | === Sobre la Plaza === | ||

En cuanto a las ventas, tendremos distintos canales de distribución por medio de los cuales llegaremos a los clientes finales. Nos enfocaremos en los canales indirectos largos y cortos para la distribución: | |||

* Mayoristas. | |||

* Minoristas (supermercados, comercios menores, almacenes, “chinos”). | |||

* Tiendas en línea. | |||

En los comienzos del proyecto, se buscará abarcar el AMBA, para luego expandirnos a otras zonas estratégicas del interior, mayormente dadas por las ubicaciones de los supermercados más importantes del país. | |||

La logística será tercerizada para dar un mayor enfoque a la formulación y fabricación del producto, ya que desarrollar logística propia implica un costo importante. Los supermercados fijan días y horarios de entrega de productos, que no siempre se cumplen, por lo que resultaría más eficiente contratar por viaje que pagar por hora a un traslado. | |||

=== Sobre la Promoción === | === Sobre la Promoción === | ||

Debido a que el producto es altamente diferenciado, y la competencia ya tiene su porción de mercado definida, decidimos implementar una estrategia agresiva de promoción, no solo para dar a conocer el producto a nuevos clientes, sino también para posicionarnos en la mayor cantidad de canales posibles para lograr captar nuestro mercado meta. | |||

Haremos una “Campaña 360°” de lanzamiento, dada por: | |||

* Anuncios en televisión y radio. | |||

* Medios digitales, realizando promociones pagas con influencers en redes, spots publicitarios en podcasts como Luzu TV y Olga. | |||

* Ads en redes sociales y también en páginas estratégicas como diarios y sitios de moda o cosmética | |||

* Medios gráficos, tales como revistas y diarios físicos como ser Cosmopolitan, Elle, Para Ti. | |||

* Presencia en eventos relacionados con la moda, como por ejemplo BAF Week y PILCHA, y generar un co-branding con algún emprendimiento de ropa urbana. | |||

Durante toda la campaña, se dará un enfoque en: Generar awareness sobre el producto y su visión ecológica, además de los beneficios del mismo y consejos para el lavado y cuidado de la ropa. | |||

=== Sobre la Política de Precios === | === Sobre la Política de Precios === | ||

Para poder definir la política de precios, se tomó como base los precios de góndola de Septiembre 2024 del mercado manejado por los competidores. | |||

Existe una disparidad de precios entre cada marca de acuerdo a la diferencia de formatos y marcas, ya que productos del segmento superior pueden presentar un empaque similar pero con precios completamente diferentes (Comfort vs Vivere), mientras que los productos de un segmento inferior (o de segunda línea) presentan precios similares pero sin una diferenciación aparente. | |||

Es por esto que, tomaremos como referencia los precios de la competencia como segunda línea, y los igualaremos para posicionarnos como una nueva opción competitiva por el tipo de precio. | |||

El producto se comercializará en Doypacks de 900ml hacia el mercado mayorista y minorista, ofreciendo un descuento en el precio mayorista del 15%: | |||

* Minorista: Doypack x 900ml: $2900 + IVA | |||

=== Sobre el Perfil del Cliente. Elección del Mercado Objetivo. === | === Sobre el Perfil del Cliente. Elección del Mercado Objetivo. === | ||

Nuestro proyecto abarcará un share de mercado de un 6%. | |||

Teniendo en cuenta los diversos grupos de consumidores que se pueden dar dependiendo de sus características, regiones y contexto, el perfil del consumidor al que apuntará nuestro producto abarca desde familias con hijos que buscan suavizantes para ropa eficientes y diseñados para prendas delicadas y pieles sensibles como son las de bebés o niños, hasta personas que buscan transmitir una buena imagen. En todos los casos, nos centraremos en aquellos residentes del Área Metropolitana de Buenos Aires, en un rango de edad de 20 a 65 años. | |||

== Plan de Ventas == | == Plan de Ventas == | ||

Para la creación del plan de ventas, obtuvimos del INDEC, las encuestas de supermercados mensuales que proveen datos de ventas totales por grupo de artículos a precios corrientes Según el cuadro 5 de este informe, que indica “Ventas totales a precios corrientes por grupo de artículos según jurisdicción”<ref>https://www.indec.gob.ar/ftp/cuadros/economia/serie_supermercados.xlsx</ref>, tomamos los datos de los artículos de limpieza y perfumería de CABA y 24 partidos del Gran Buenos Aires, que según análisis corresponden a un 38% del Total de consumo del país, desde 2017 hasta Junio de 2024: | |||

{| class="wikitable" | |||

|+ | |||

! colspan="9" |Artículos de Limpieza y Perfumería | |||

|- | |||

|Mes/Año | |||

|2017 | |||

|2018 | |||

|2019 | |||

|2020 | |||

|2021 | |||

|2022 | |||

|2023 | |||

|2024 | |||

|- | |||

|Enero | |||

|1.611.126 | |||

|1.812.100 | |||

|2.634.632 | |||

|3.990.748 | |||

|5.258.855 | |||

|7.853.904 | |||

|16.104.820 | |||

|60.247.306 | |||

|- | |||

|Febrero | |||

|1.493.010 | |||

|1.758.273 | |||

|2.582.407 | |||

|4.130.873 | |||

|4.970.287 | |||

|7.494.142 | |||

|15.608.875 | |||

|70.522.003 | |||

|- | |||

|Marzo | |||

|1.649.752 | |||

|2.035.126 | |||

|2.982.632 | |||

|5.707.064 | |||

|5.618.740 | |||

|8.706.398 | |||

|19.051.099 | |||

|84.136.143 | |||

|- | |||

|Abril | |||

|1.684.988 | |||

|1.968.462 | |||

|2.838.441 | |||

|4.248.576 | |||

|5.745.998 | |||

|8.802.176 | |||

|19.324.695 | |||

|77.261.792 | |||

|- | |||

|Mayo | |||

|1.644.134 | |||

|1.884.203 | |||

|2.914.537 | |||

|4.457.022 | |||

|5.559.643 | |||

|9.078.599 | |||

|19.325.406 | |||

|80.387.950 | |||

|- | |||

|Junio | |||

|1.647.851 | |||

|1.982.801 | |||

|3.109.054 | |||

|4.176.973 | |||

|5.406.187 | |||

|9.499.716 | |||

|20.513.469 | |||

|84.915.029 | |||

|- | |||

|Julio | |||

|1.757.148 | |||

|2.126.103 | |||

|2.958.026 | |||

|4.253.707 | |||

|5.819.012 | |||

|11.246.045 | |||

|22.919.313 | |||

| | |||

|- | |||

|Agosto | |||

|1.793.208 | |||

|2.147.118 | |||

|3.350.597 | |||

|4.364.400 | |||

|6.004.839 | |||

|11.350.509 | |||

|25.971.451 | |||

| | |||

|- | |||

|Septiembre | |||

|1.833.419 | |||

|2.426.234 | |||

|3.464.620 | |||

|4.179.660 | |||

|6.129.333 | |||

|12.038.651 | |||

|27.521.524 | |||

| | |||

|- | |||

|Octubre | |||

|1.896.895 | |||

|2.532.232 | |||

|3.855.455 | |||

|4.746.198 | |||

|6.907.029 | |||

|13.432.785 | |||

|33.809.149 | |||

| | |||

|- | |||

|Noviembre | |||

|1.928.258 | |||

|2.676.249 | |||

|3.930.729 | |||

|4.794.982 | |||

|7.144.423 | |||

|14.201.983 | |||

|36.423.381 | |||

| | |||

|- | |||

|Diciembre | |||

|1.949.086 | |||

|2.894.851 | |||

|4.208.394 | |||

|5.175.136 | |||

|8.118.911 | |||

|15.862.558 | |||

|52.451.815 | |||

| | |||

|} | |||

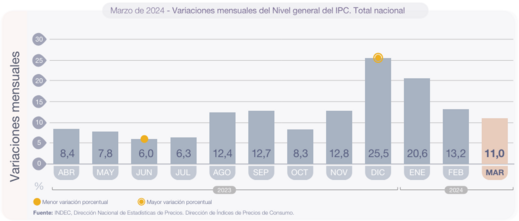

En función de esta tabla, tomamos el acumulado desde Abril de 2023, y completamos los datos faltantes de Julio, Agosto y Septiembre ajustado por IPC (en cientos de miles): | |||

[[Archivo:IPC Marzo-Marzo 2024.png|miniaturadeimagen|519x519px|IPC Abril 2023 a Marzo 2024]] | |||

{| class="wikitable" | |||

|Mes/Detalle | |||

|Facturación Mes | |||

|Inflación Mensual | |||

|Facturación Acumulada | |||

|- | |||

|abr-23 | |||

|19.324.695 | |||

|8,40% | |||

|20.947.969 | |||

|- | |||

|may-23 | |||

|19.325.406 | |||

|7,80% | |||

|41.780.757 | |||

|- | |||

|jun-23 | |||

|20.513.469 | |||

|6,00% | |||

|63.525.034 | |||

|- | |||

|jul-23 | |||

|22.919.313 | |||

|6,30% | |||

|87.888.264 | |||

|- | |||

|ago-23 | |||

|25.971.451 | |||

|12,40% | |||

|117.080.175 | |||

|- | |||

|sep-23 | |||

|27.521.524 | |||

|12,70% | |||

|148.096.932 | |||

|- | |||

|oct-23 | |||

|33.809.149 | |||

|8,30% | |||

|184.712.241 | |||

|- | |||

|nov-23 | |||

|36.423.381 | |||

|12,80% | |||

|225.797.814 | |||

|- | |||

|dic-23 | |||

|52.451.815 | |||

|25,50% | |||

|291.624.842 | |||

|- | |||

|ene-24 | |||

|60.247.306 | |||

|20,60% | |||

|364.283.093 | |||

|- | |||

|feb-24 | |||

|70.522.003 | |||

|13,20% | |||

|444.114.001 | |||

|- | |||

|mar-24 | |||

|79.830.908 | |||

|11,00% | |||

|532.726.308 | |||

|- | |||

|abr-24 | |||

|77.261.792 | |||

| 8,80% | |||

|621.565.949 | |||

|- | |||

|may-24 | |||

|80.387.950 | |||

|4,20% | |||

|705.330.193 | |||

|- | |||

|jun-24 | |||

|84.915.029 | |||

|4,60% | |||

|794.151.313 | |||

|- | |||

|jul-24 | |||

| - | |||

|4,00% | |||

|825.917.366 | |||

|- | |||

|ago-24 | |||

| - | |||

|4,20% | |||

|860.605.895 | |||

|- | |||

|sep-24 | |||

| - | |||

|3,20% | |||

|888.145.284 | |||

|} | |||

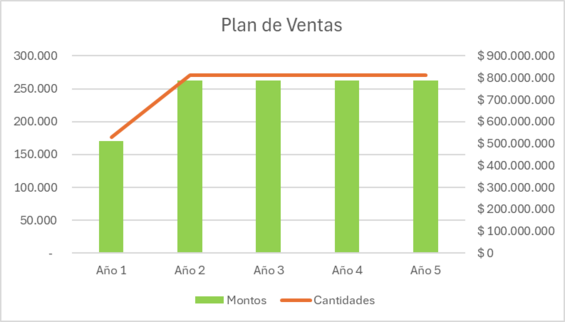

Teniendo en cuenta que el suavizante para ropa representa un 15% del total de la facturación de artículos de limpieza, y que nuestro objetivo es penetrar en un 5% del mercado disponible, confeccionamos de esta manera el plan de ventas: | |||

{| class="wikitable" | |||

|Facturación Anual Mercado AMBA | |||

|$ 88.814.528.359 | |||

|- | |||

|15% Mercado | |||

|$ 13.322.179.254 | |||

|- | |||

|5% Penetracion de Mercado | |||

|$ 786.578.600 | |||

|- | |||

|Cantidad totales mercado AMBA (litro) | |||

|5.627.738 | |||

|- | |||

|Cantidad a vender anualmente (litros) | |||

|244.111 | |||

|- | |||

|Cantidad a vender en Doypacks (900ml) | |||

|271.234 | |||

|} | |||

{| class="wikitable" | |||

| rowspan="2" |'''Detalle''' | |||

|Estado | |||

|Puesta en Marcha | |||

| colspan="4" |Estado de Régimen | |||

|- | |||

|Año | |||

|Año 1 | |||

|Año 2 | |||

|Año 3 | |||

|Año 4 | |||

|Año 5 | |||

|- | |||

| rowspan="2" |Doypack 900ml | |||

|Precio minorista | |||

|$ 2.900 | |||

|$ 2.900 | |||

|$ 2.900 | |||

|$ 2.900 | |||

|$ 2.900 | |||

|- | |||

|Cantidad | |||

| 176.303 | |||

| 271.234 | |||

| 271.234 | |||

| 271.234 | |||

| 271.234 | |||

|- | |||

|Monto | |||

|Total | |||

|$ 511.278.700,00 | |||

|$ 786.578.600 | |||

|$ 786.578.600 | |||

|$ 786.578.600 | |||

|$ 786.578.600 | |||

|} | |||

Para la confección del plan de ventas, además del dato de facturación anual obtenido del INDEC, la cantidad de litros totales se obtuvieron en base a un estudio de mercado de la empresa Reckitt Benckiser, para lanzar una línea de suavizantes de su marca Woolite. Las cantidades a vender en Doypacks se tomaron en función de la facturación anual calculada y el precio de venta fijado. | |||

Durante el primer año, al estar todavía en el período de puesta en marcha, apuntaremos a tener un 3,25% del mercado objetivo. Luego, a partir del segundo año, ya obtendremos el 6% del mercado objetivo planificado. | |||

[[Archivo:Plan de Ventas 9-24.png|centro|sinmarco|565x565px]] | |||

== Bibliografía == | == Bibliografía == | ||

Revisión actual - 19:24 19 sep 2024

Definición de la IDEA-PROYECTO

El presente proyecto consistirá en la fabricación y comercialización de suavizante para ropa, producto utilizado en el proceso de lavado para mejorar la suavidad, el aroma y el aspecto de las prendas.

Análisis del Sector Industrial

Análisis de la Situación Macroeconómica en el Mundo

El contexto macroeconómico mundial ha enfrentado una serie de desafíos en los últimos años, incluyendo conflictos, inflación, cambios climáticos y tensiones financieras. Estos desafíos han sido impulsados por transformaciones significativas en la demografía, la distribución de la riqueza y los avances tecnológicos.

En el año 2023, muchas economías se encontraban en plena recuperación de los daños sufridos por la pandemia de COVID-19. Sin embargo, surgieron conflictos geopolíticos en regiones como Europa del Este, Asia Central y el Medio Oriente, generando incertidumbre y volatilidad en los mercados. La inflación fue un factor que afectó a distintos países, resultando en un deterioro de los ingresos reales y un aumento del costo de vida a nivel mundial, sumergiendo a millones de personas en la pobreza.

Se proyecta que la economía mundial continuará creciendo un 3,2% en 2024, manteniendo el ritmo de 2023, y en 3,2% en 2025, debido a una resiliencia mayor de lo esperado en Estados Unidos y en varias economías de mercados emergentes y en desarrollo importantes, así como al estímulo fiscal en China. Además, se prevé que la inflación mundial disminuirá de 6,8% en 2023 a 5,95% en 2024[1]. Sin embargo, este crecimiento mundial se desacelerará nuevamente este año en medio de un entorno de políticas monetarias y condiciones financieras restrictivas, así como un bajo nivel del comercio e inversión mundiales.

En lo que respecta a los mercados emergentes y a las economías en desarrollo (MEED), el espacio fiscal limitado resalta la necesidad de políticas adecuadas para fomentar una aceleración sostenida de la inversión. Las perspectivas de crecimiento para estas regiones varían frente a los acontecimientos mencionados anteriormente[2]. Según el economista en jefe adjunto del Grupo Banco Mundial, Ayhan Kose, “muchas economías en desarrollo están haciendo grandes esfuerzos para hacer frente al escaso crecimiento, la inflación persistentemente alta y los niveles de deuda sin precedentes. Sin embargo, su situación podría empeorar si surgen otros peligros, como la posibilidad de que nuevas tensiones financieras en las economías avanzadas generen efectos secundarios más generalizados”[3].

Análisis de la Situación Macroeconómica en Argentina

En la actualidad, Argentina se encuentra en un período de cambio político tras las elecciones del 2023. El gobierno actual, con ideas más liberales, busca superar los desafíos que enfrenta el país, como el déficit fiscal y las reservas limitadas, lo que resulta en un alto riesgo país. Los sectores privados se ven afectados al importar y solicitar financiamiento debido a la alta presión tributaria y las restricciones cambiarias.

El nuevo gobierno corrigió el tipo de cambio en un 120% en diciembre y mantuvo luego un deslizamiento mensual del 2%. Aunque se liberaron nuevas importaciones, la mayoría de las restricciones cambiarias permanecen vigentes. Dada la pérdida de competitividad por la alta inflación de estos meses, se espera una aceleración de la devaluación desde marzo y un tipo de cambio de ARS/USD 1500 para diciembre de 2024[4].

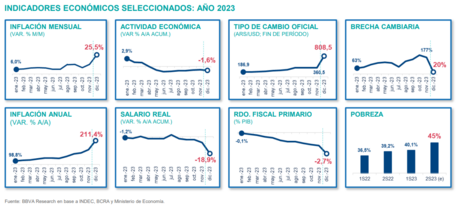

Uno de los principales problemas es la inflación. El IPC anual de 2023 alcanzó el 211,4%, afectando el poder adquisitivo de los ciudadanos y generando preocupaciones sobre la estabilidad económica[5]. La inflación mensual desacelera tras el pico de diciembre de 2023, pero continuará elevada hasta mediados de año debido a los efectos derivados del ajuste cambiario y la corrección de precios atrasados.

Se espera que la actividad económica permanezca en terreno negativo durante el primer semestre de 2024 al capturar los efectos recesivos de la corrección de precios relativos y la elevada inflación. Según las proyecciones del FMI para la economía argentina, se mantiene un escenario de descenso de la inflación, caída del PBI y aumento del desempleo para este año.

Estas proyecciones para el 2024 consisten en una caída del PBI de un 2,8%, una inflación acumulada de casi un 150% de punta a punta (250% en promedio) y un desempleo que alcanzará al 8% de la población económicamente activa. Para el 2025, se espera un rebote significativo en el PBI del 5%, aunque la tasa de desempleo se mantendrá en torno al 7,5%. A pesar de la recuperación económica y la baja de la inflación, el desempleo no mostrará una reducción sustancial[6].

Estructura del Sector industrial

El suavizante para ropa es un producto que se encuentra dentro de la industria de sustancias y productos químicos en Argentina. Esta industria es relevante para el país y abarca diversas áreas y actividades. A su vez, se divide en varios segmentos, cada uno con un enfoque específico:

- Productos Químicos Básicos y Especiales: Este segmento incluye productos utilizados en diversas aplicaciones industriales.

- Agroquímicos: Relacionados con la agricultura y la protección de cultivos.

- Productos Farmacéuticos: Se enfoca en la fabricación de medicamentos y productos de salud.

- Productos de Consumo: Aquí se incluyen productos utilizados en la construcción, energía, textiles y otros ámbitos. Dentro de este segmento se encuentra nuestro producto en cuestión.

Actualmente, la industria química y petroquímica en Argentina es la segunda más grande de Sudamérica y la tercera más grande de Latinoamérica. El sector emplea a 110,000 personas directamente, lo que representa aproximadamente el 8% del empleo industrial. De este total, el 50% corresponde a pequeñas y medianas empresas (Pymes)[7].

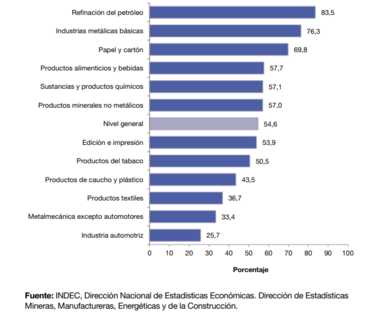

Si analizamos la utilización de la capacidad instalada en la industria, observamos que en enero se ubicó en un 54,6%, lo cual es inferior al nivel registrado en el mismo mes de 2023 (62,0%). Sin embargo, algunos bloques sectoriales presentan niveles superiores al promedio genera, entre ellos refinación del petróleo (83,5%), industrias metálicas básicas (76,3%), papel y cartón (69,8%), productos alimenticios y bebidas (57,7%), sustancias y productos químicos (57,1%) y productos minerales no metálicos (57,0%). Las principales incidencias negativas se observan en la división de sustancias y productos químicos, con un nivel de utilización de la capacidad instalada del 57,1%, inferior al registrado el año anterior (72,1%). Esto se debe principalmente a la menor elaboración de materias primas plásticas y productos químicos básicos[8].

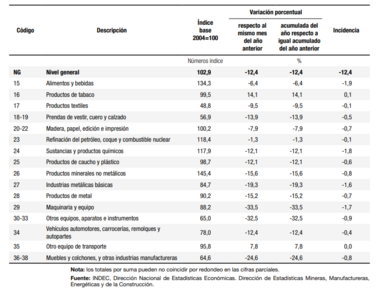

Respecto a los indicadores económicos del sector, en enero de 2024, el Índice de Producción Industrial (IPI) manufacturero[9] registró una variación negativa del 12.4% en comparación con el mismo mes del año anterior. Las divisiones que componen el nivel general del índice presentaron caídas, especialmente en los sectores de alimentos y bebidas (1,9%), sustancias y productos químicos (1,8%), maquinaria y equipo (1,7%), e industrias metálicas básicas (1,6%). La división de sustancias y productos químicos experimentó una caída interanual del 12,1%. Las principales incidencias negativas se observaron en la elaboración de materias primas plásticas y caucho sintético, así como en la producción de productos farmacéuticos y productos químicos básicos. Además, la elaboración de productos químicos básicos registró una caída del 30,2% en la misma comparación. Estos factores contribuyeron al descenso en la actividad de este sector durante ese período[10].

Evolución Histórica de la Actividad

Desde hace más de dos décadas, Argentina ha sido testigo del nacimiento y desarrollo de la industria de suavizantes para ropa. Empresas pioneras como Unilever de Argentina S.A., quien adquirió la marca Vivere en 1996, y Procter & Gamble Argentina S.R.L., han jugado un papel crucial en el dominio del mercado de suavizantes, adaptándose a los cambios significativos que han surgido con el tiempo[11].

La forma en que lavamos nuestra ropa también ha evolucionado dramáticamente. Antiguamente, se recurría a métodos naturales y tradicionales para la limpieza de las prendas. Sin embargo, la invención de la lavadora en 1901 marcó un antes y un después en la vida de los argentinos. Este avance tecnológico transformó la tarea de lavar ropa en una actividad más eficiente y cómoda. Si bien las primeras lavadoras requerían operación manual, con el paso del tiempo se han perfeccionado hasta convertirse en un electrodoméstico esencial en nuestros hogares, con programas especializados para diferentes tipos de tejidos y grados de suciedad, lo que garantiza un lavado óptimo y cuidadoso de nuestras prendas[12].

En cuanto a la industria textil, Argentina tardó en desarrollar este sector hasta la década de 1930. En 1923, el 73% del consumo de textiles en el país dependía de importaciones, lo que representaba una gran parte del total. A pesar de ser un exportador mundial de lana, durante la Primera Guerra Mundial, Argentina superó a países como Chile, Estados Unidos y Brasil en importaciones textiles, convirtiéndose en el principal mercado americano. Con el tiempo, esta industria ha enfrentado altibajos, influenciada por factores económicos, tecnológicos y de demanda[13].

Identificación del Negocio

Definición del Negocio

El negocio se centrará en la producción y comercialización de productos de uso doméstico de alta calidad que mejoran la suavidad, el aroma y el aspecto de las prendas tras el lavado. Nuestros suavizantes para ropa estarán diseñados para proporcionar comodidad y protección a las prendas, siendo un elemento esencial en la rutina de lavado de muchos hogares.

Oportunidades y Amenazas

Entre las oportunidades externas a nuestro negocio que podemos aprovechar para acelerar nuestro crecimiento y ganar ventajas competitivas, podemos destacar:

- Nuevas tendencias orientadas al cuidado de las prendas.

- Crecimiento de los canales online, dandonos la oportunidad de hacer mas visible a nuestra marca.

- La creciente conciencia sobre la sostenibilidad.

- Aumento en la demanda de prendas de vestir delicadas y caras, que impulsa la necesidad de productos que las protejan.

Entendiendo las amenazas como factores externos con potencial a causarnos problemas, identificamos:

- Apertura de las importaciones tras las medidas del gobierno, lo que puede desencadenar un aumento de competencia.

- Inestabilidad y recesión económica.

- Evolución en las preferencias de los consumidores, otorgando mayor importancia a la fragancia antes que a la suavidad.

- Suba en la tarifa del agua y el resto de los servicios publicos.

Factores claves del Éxito

Nuestro enfoque empresarial se centrará en tres pilares: la calidad excepcional del producto, el compromiso con prácticas sostenibles y una estrategia de mercado sólida que nos permita aumentar la visibilidad y lograr una penetración de mercado más profunda.

En la industria argentina de suavizantes para ropa, la excelencia en la calidad de estos productos es clave para el triunfo comercial. Nuestra estrategia consistirá en innovar en la composición del producto y mantener precios atractivos para proporcionar a los clientes una experiencia inigualable.

Con la sostenibilidad como una prioridad, decidimos adoptar envases que tengan el potencial de ser mas ecológicos que la mayoría de los envases tradicionales, que además satisfagan las expectativas de un público cada vez más consciente sobre el impacto ambiental. Estos envases ecológicos también conocidos como Doypacks, no solo son amigables con el planeta, sino que fortalecen nuestra reputación como una marca comprometida con la responsabilidad ambiental. Entre sus principales características esta la reutilización, lo cual le permite al usuario múltiples uso antes de descartarlo.

La visibilidad también es crucial para el éxito, por lo que planeamos lanzar campañas de marketing agresivas, utilizando tácticas de marketing digital y publicidad efectiva para promocionar nuestro producto y lograr una penetración de mercado exitosa.

Por último, teniendo en cuenta que tener una amplia cobertura de mercado es esencial para fomentar el crecimiento de la empresa, será muy importante mantener una red de distribución eficaz que nos permita alcanzar puntos de venta minoristas y mayoristas claves.

Estudio de Mercado

Definición Inicial del Producto

Descripción

El suavizante para la ropa SuaviPlus es un producto de la canasta de limpieza utilizado en conjunto con el jabón líquido durante el proceso de lavado para mejorar la suavidad, el aroma y el aspecto de las prendas. A diferencia de los detergentes, cuya función principal es eliminar la suciedad, el suavizante se encarga de acondicionar las prendas y prevenir la rigidez, las arrugas y la aspereza de las mismas.

Este producto se ofrecerá en 3 versiones distintas según la fragancia (flores silvestres, frutas cítricas y brisa de verano) y se comercializará en un formato de empaquetado denominado “Doypack” de 900ml.

Nombre según denominación corriente. Importancia de Marcas.

Suavizante para ropa. Suavizante.

Normas o nivel de calidad a que se deben ajustar

La Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT):

- Regula los productos de limpieza mediante la Disposición N.º 2013/10 "Incorporase, al ordenamiento jurídico nacional, la Resolución Mercosur GMC N.º 47/07 “Reglamento Técnico Mercosur para Productos de Limpieza y Afines (derogación de la Resolución GMC N.º 10/04)”.

- Clasifica al suavizante para ropa como "Productos de Riesgo I".

- Establece mediante la Disposición N.º 1112/2013, incluyendo la Resolución (ex MS y AS) N.º 709/98, la Disposición ANMAT N.º 7292/98 y el Expediente N.º 1-47-22.246-12-3, las normas aplicables al registro de productos de uso doméstico y la información que debe presentarse para los "productos de riesgo I".

Subproductos y Desperdicios

Si bien no se identifican subproductos, como desperdicios se encuentran los efluentes de limpieza de los tanques y de las líneas de llenado. Estos pueden reprocesarse, pero implica un costo muy elevado.

Usos y Características de los bienes y servicios

El suavizante para ropa se utiliza principalmente en combinación con el detergente líquido durante el proceso de lavado de las prendas. Su función principal consiste en suavizar las fibras de los tejidos, reduciendo la fricción y la aspereza, y proporcionando una sensación más cómoda y agradable al tacto.

Además de suavizar, este producto imparte fragancias agradables dejando la ropa con un aroma fresco y duradero, acelera el proceso de secado, ayuda a reducir la electricidad estática, facilita el manejo y el planchado de la ropa, protege las fibras y prolonga la vida útil de las prendas.

Sin embargo, hay que tener en cuenta que pueden presentar una menor eficacia al ser utilizados sobre fibras sintéticas o de lana y pueden dejar manchas difíciles de eliminar si se excede en la cantidad a aplicar en cada lavado.

Destino de los bienes y servicios

El suavizante para ropa es un bien de consumo final.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación.

El consumidor argentino de suavizantes para ropa valora profundamente el cuidado de sus prendas, considerándolas una extensión de su identidad personal. Esta percepción se traduce en una búsqueda de productos que no solo protejan las fibras, sino que también las enriquezcan con suavidad y un aroma fresco que perdure. La fidelidad hacia las marcas que han demostrado confiabilidad y eficacia es notable, ya que los argentinos priorizan la calidad y los resultados visibles en el cuidado de su ropa.

La elección de un suavizante es, por lo tanto, una decisión que muestra un compromiso con la preservación de la calidad y la apariencia de la ropa. Los consumidores argentinos se inclinan por aquellos suavizantes que ofrecen una experiencia completa, donde la suavidad y el aroma agradable se convierten en sinónimos de una prenda bien cuidada. El uso de suavizantes, y otros productos domisanitarios, se incrementó durante la pandemia por el Covid-19, e hizo que se mantenga ese hábito en los años siguientes al fin de esta; sin embargo, la evolución del contexto socioeconómico hizo que los consumidores comiencen a migrar a marcas más económicas, e incluso hacia producto a granel (venta libre).

En Argentina, la mujer es quien claramente ocupa el rol de liderazgo a la hora de encargarse de la limpieza del hogar, aunque es igualmente destacable el rol del hombre en donde se lo observa colaborador con las tareas del hogar. Aún así, la mujer es quien se ocupa no sólo de hacer la limpieza del hogar sino que también es la principal encargada de ejecutar las compras de productos para el hogar. Según el medio WEBRETAIL, las amas de casa argentinas son quienes en su mayoría se encargan de la limpieza del hogar (45%), y en tan sólo el 10% de los hogares el jefe de familia es el que hace el aseo. A la hora de realizar las compras, la participación de la mujer cabeza de familia también es notable al momento de comprar los productos de limpieza (48%), mientras que el 33% de las veces lo hacen en pareja. [14]

Según hemos investigado, aproximadamente el 63% de los hogares argentinos adquieren suavizantes para ropa, en promedio cada 2 meses (es decir, 6 veces al año), frecuencia similar a otras compras de productos de higiene y limpieza como las cremas de enjuague. También se estima el consumo per cápita de suavizantes en 2 litros por año, según un estudio de la consultora Kantar Worldpanel. Este producto se destaca en los hogares de niveles socio económicos altos y medios que tienen 1 o 2 integrantes, y también son con frecuencia parte de las compras de amas de casa mayores de 50 años con hijos de 19 a 25 años, o sin hijos viviendo en el hogar. [15]

Nuestro proyecto se enfocará inicialmente en el segmento del AMBA, es decir en CABA y 24 partidos del Gran Buenos Aires, que según datos del Censo de 2022, arrojó una población de 13.971.006 habitantes [16]. Considerando entonces estos factores, nuestro mercado potencial inicial apunta a 8.801.733 personas, número que se reducirá considerando la participación de mercado actual de la competencia, y la segmentación y mercado meta que definamos.

Segmentación. Análisis, tipificación y cuantificación.

El consumidor de suavizantes para ropa puede tener diversas características, y estas pueden variar según la región y el contexto socioeconómico.

En cuanto a la segmentación demográfica, nuestro producto apuntará a un amplio rango de edades, ya que el cuidado de la ropa es una necesidad que no distingue género ni edad. Sin embargo, nos enfocaremos principalmente en aquellas mujeres de mediana edad, principalmente amas de casa o aquellas responsables de la limpieza de la ropa y el hogar, ya que por el análisis previo, son las que predominan no solo en el cuidado de la limpieza, sino también las que tienen el poder de decisión a la hora de la compra de productos domisanitarios. Ya que el mercado de suavizantes es altamente competitivo, y habiendo una marcada participación de mercado entre las marcas de primer nivel, preferida por las clases socioeconómicas más altas, y las demás, apuntaremos al sector socioeconómico medio clase alta C2 y clase media baja C3, que corresponden al 17% y 28% de la población respectivamente, que busquen un suavizante para ropa a un precio moderado y acorde a la calidad de producto que buscan. [17]

En cuanto a la segmentación geográfica, debido a que nuestro producto se consume habitualmente en la mayoría de hogares al ser un producto de limpieza para ropa, es crucial enfocarnos no sólo en ciudades grandes para captar una mayor densidad de población, sino también en aquellas zonas que concentren una gran cantidad de supermercados y autoservicios. Las grandes ciudades y zonas urbanas son las que engloban la mayor cantidad de establecimientos de venta de productos de limpieza, por lo que deberíamos enfocarnos en ellas.

En cuanto a la segmentación conductual, podemos diferenciar a los consumidores en los siguientes grupos:

- Grupo con sensibilidad a los ingredientes: aquellas personas con pieles más sensibles que buscan suavizantes hipoalergénicos y sin fragancias fuertes para evitar irritaciones.

- Grupo de preferencia de fragancias: consumidores que buscan principalmente suavizantes con fragancias agradables, que brinden un aroma fresco y duradero a sus prendas.

- Grupo orientado al cuidado de las prendas delicadas: todas las personas que necesitan de suavizantes diseñados específicamente para prendas delicadas o ropa de bebé, que ofrecen una suavidad extra y una protección suave para las fibras de las mismas.

- Grupo sustentable: aquellos consumidores conscientes sobre el cuidado del medio ambiente, que prefieren suavizantes ecológicos, libres de químicos y con envases reciclables.

- Grupo que valora la eficiencia: aquellos que priorizan la eficiencia del producto, buscando suavizantes que ofrecen reducir la estática, facilitar el planchado y mejorar la suavidad de las prendas.

- Grupo de valor: grupo de personas que buscan productos de buena relación calidad-precio, priorizando suavizantes que ofrecen buenos resultados a un precio razonable.

- Grupo de marca: personas que tienen lealtad a una marca específica, por lo que prefieren suavizantes de esa marca. Confían en su calidad y en su rendimiento.

Influencia de Compra

Los consumidores eligen una marca de suavizante para ropa por sobre otra por una variedad de motivos que pueden incluir:

La calidad percibida del producto: es uno de los factores más importantes para los consumidores, ya que si perciben que un suavizante de cierta marca deja la ropa más suave, fresca y con una fragancia agradable, es probable que prefieran esa marca sobre otras.

Experiencia previa con una marca: puede influir en la lealtad del consumidor, si han tenido experiencias positivas con un suavizante en el pasado, es probable que sigan comprando esa marca.