Diferencia entre revisiones de «2021/Grupo6/DimensionamientoComercial»

| (No se muestran 65 ediciones intermedias de 4 usuarios) | |||

| Línea 1: | Línea 1: | ||

== Definición del Proyecto == | == Definición del Proyecto == | ||

Es un proyecto destinado al desarrollo de cajas térmicas y derivados para el control de la temperatura y humedad a la que deben conservarse los alimentos desde su producción hasta el consumo final. Este proyecto surge a raíz de una problemática del día a día: la variación en la temperatura que sufren los alimentos al ser trasladados. Una variación de gran magnitud implicaría una alteración en la calidad y condiciones del producto final, un mayor riesgo de intoxicaciones e infecciones debido al desarrollo bacteriano generado en los alimentos en mal estado y la probabilidad de desechar un bien comestible elaborado al no ser apto para su consumo. | |||

[[Archivo:Avance del Nivel de Actividad.png|miniaturadeimagen|442x442px|Fuente: Informe INDEC 2021<ref>https://www.indec.gob.ar/uploads/informesdeprensa/pib_06_21842C1D1A16.pdf</ref>|alt=]] | |||

== Análisis del Sector Industrial (en Argentina y en el Mundo) == | == Análisis del Sector Industrial (en Argentina y en el Mundo) == | ||

=== Análisis de la Situación Macroeconómica en Argentina y en el Mundo === | === Análisis de la Situación Macroeconómica en Argentina y en el Mundo === | ||

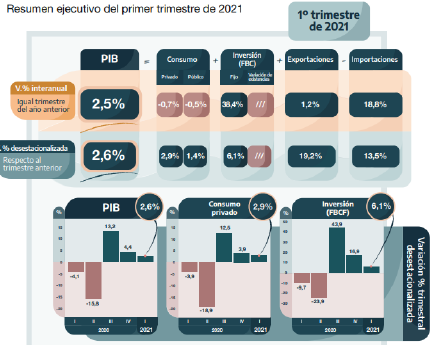

''En el primer trimestre de 2021, el producto interno bruto (PIB) creció 2,6% en términos desestacionalizados respecto del cuarto trimestre del año pasado y aumentó 2,5% en la comparación frente a igual período de 2020. Frente al cuarto trimestre de 2020 en términos desestacionalizados se observaron subas en todos los componentes de la demanda agregada. El consumo privado creció 2,9%, el consumo público (1,4%), la formación bruta de capital fijo (6,1%) y las exportaciones (19,2%). Sin embargo, en la comparación con el primer trimestre de 2020, se registraron caídas en el consumo privado (-0,7% i.a.) y el consumo público (-0,5% i.a.), mientras que crecieron las exportaciones (1,2% i.a.) y la formación bruta de capital fijo (38,4% i.a.). Por el lado de la oferta, en el primer trimestre de 2021 se destacan los aumentos, respecto al mismo período del año pasado, en construcción (21,3% i.a.) e industria manufacturera (11,4% i.a.) mientras que hoteles y restaurantes descendió 35,5% i.a.'' | |||

''p.p.: puntos porcentuales'' | |||

''i.a.: variación interanual'' | |||

''Formación bruta de capital fijo (FBCF) = Inversión'' | |||

[[Archivo:PBI .png|izquierda|miniaturadeimagen|462x462px|Fuente: Informe INDEC 2021]] | |||

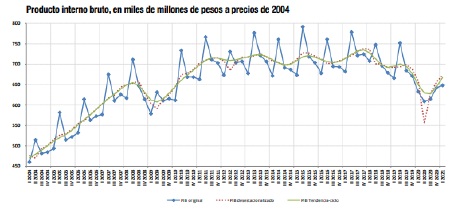

La estimación preliminar del producto interno bruto (PIB), en el primer trimestre de 2021, muestra un crecimiento de 2,5% con relación al mismo período del año anterior. El PIB desestacionalizado del primer trimestre de 2021, con respecto al cuarto trimestre de 2020, arroja una variación de 2,6%, mientras que la tendencia-ciclo muestra una variación positiva de 3,5% | |||

''La evolución macroeconómica del primer trimestre de 2021 determinó, de acuerdo con las estimaciones preliminares, una variación en la oferta global, medida a precios del año 2004, de 5,5% con respecto al mismo período del año anterior, debido a un crecimiento de 2,5% del PIB y a la variación de 18,8% en las importaciones de bienes y servicios reales. En la demanda global se observó un incremento de 38,4% en la formación bruta de capital fijo, el consumo privado cayó 0,7%, el consumo público descendió 0,5% y las exportaciones de bienes y servicios reales registraron un incremento de 1,2%. En términos desestacionalizados, con respecto al cuarto trimestre de 2020, las importaciones crecieron 13,5%, el consumo privado registró un incremento de 2,9%, el consumo público aumentó 1,4%, la formación bruta de capital fijo tuvo una variación de 6,1%, mientras que las exportaciones se incrementaron 19,2%.'' | |||

[[Archivo:Tasas de Actividad.jpg|miniaturadeimagen|371x371px|Fuente: Informe INDEC 2021]] | |||

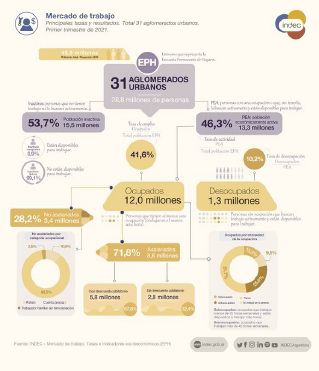

'''La tasa de desocupación alcanzó al 10,2%''' al término del primer trimestre del año, por debajo del 10,4% de igual período del año, y del 11% con que cerró el 2020, informó el Instituto Nacional de Estadística y Censos (Indec). | |||

En tanto, la subocupación demandante se ubicó al término del primer trimestre en el 8,7% frente al 8,2% de igual período del 2020, mientras que la no demandante fue del 3,2% frente al 3,5% anterior. | |||

Estas diferencias se dieron en medio de un avance del Producto Bruto Interno (PBI) de 2,5% durante el primer trimestre del corriente año respecto a igual período de 2020, y de 2,6% frente al trimestre anterior. | |||

El informe del Indec detalló que en el primer trimestre de 2021, '''la tasa de actividad (TA''') -que mide la población económicamente activa (PEA) sobre el total de la población– '''alcanzó el 46,3%.''' | |||

En tanto, la tasa de empleo (TE) -que mide la proporción de personas ocupadas con relación a la población total- se ubicó en 41,6%; y la tasa de desocupación (TD) -personas que no tienen ocupación, están disponibles para trabajar y buscan empleo activamente, como proporción de la PEA- se ubicó en 10,2%. | |||

Al analizar las poblaciones específicas por sexo, se observó que la Tasa de Actividad de las mujeres fue de 49%, mientras que la de los varones se ubicó en 69,7%. | |||

En Argentina, la mala situación económica es una problemática constante que se viene dando en los últimos años en la que cada vez menos gente decide invertir en la industria argentina. Se debe a el aumento de la inflación constante, la devaluación de la moneda, entre otras razones. | |||

Esta inestabilidad que presenta Argentina no sólo se ve en lo económico sino también en lo político. Esto podría derivar en un cierre de las importaciones por ejemplo, lo cual sería un punto a tener en cuenta antes de ingresar al mercado en caso de la utilización de insumos importados. | |||

Además de estos factores, no podemos dejar de lado el hecho de que hace aproximadamente dos años venimos atravesando una pandemia por el virus COVID-19, la cual implico por momentos el cierre total y parcial del sector gastronómico a la par de la reducción de actividades sociales al aire libre, afectando de esta manera a cientos de restaurantes y bares. | |||

[[Archivo:Deuda Pública.png|izquierda|miniaturadeimagen|499x499px|Fuente: CEPAL 2021<ref>https://www.cepal.org/sites/default/files/presentation/files/abirevision_4final.lanzamiento.pdf</ref>|alt=]]7 | |||

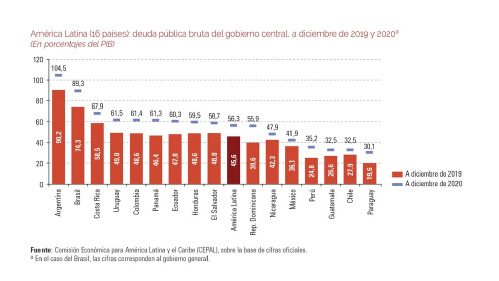

El ranking de países con deudas más grandes fue encabezado por la Argentina con su índice de 104,5% del PIB según el informe de CEPAL. Por detrás quedaron Brasil, con un 89,3%, Costa Rica, con un 67,9%, y el Uruguay, con un 61,5%. En el otro extremo se registraron los casos de Perú, con un 35,2% del PIB; Guatemala y Chile, con un 32,5% del PIB, y el Paraguay, con un 30,1% del PIB. | |||

La CEPAL destacó que “en el caso de la Argentina y el Ecuador, destacan los acuerdos de reestructuración bilateral de la deuda soberana con sus acreedores privados. En la Argentina, este acuerdo alcanzó un monto de 65.000 millones de dólares de su deuda externa y unos 15.000 millones de dólares con acreedores nacionales”, mientras que para Ecuador “este acuerdo alcanzó un monto total de 17.000 millones de dólares de bonos emitidos en el mercado internacional”. | |||

Otro aspecto que la CEPAL marcó como particular de la deuda argentina es su composición, ya que consideró que “gran parte de la deuda pública se encuentra denominada en dólares”, en la región. “Destaca el caso de la Argentina y el Paraguay, donde la deuda denominada en moneda extranjera representa alrededor del 80% de la deuda total”, concluyó el reporte fiscal. | |||

=== Estructura del Sector industrial. Evolución Histórica de la Actividad === | |||

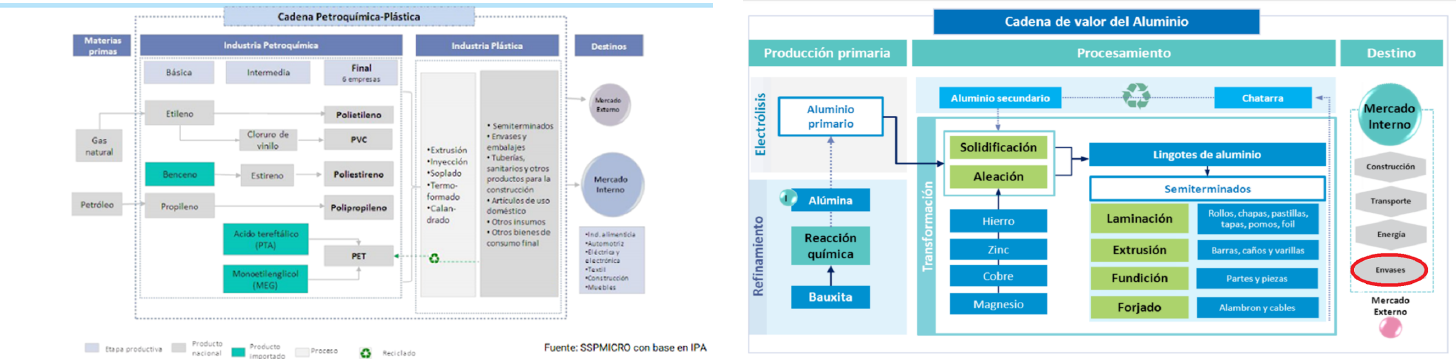

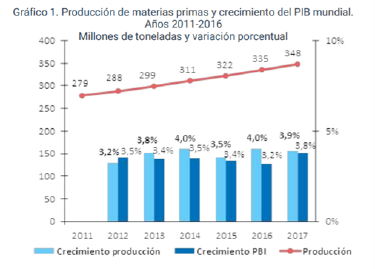

En cuanto a los polímeros utilizados pudimos observar que a lo largo del tiempo se puede encontrar una correlación entre el crecimiento de la industria petroquímica y el aumento del PBI en los últimos años. La industria transformadora plástica está compuesta principalmente por pymes de capital nacional. En 2017 se produjeron 1.650.410 toneladas de plástico , lo que representó un crecimiento interanual del 3,3%.” La producción se ha mantenido en los últimos 10 años, teniendo alguna variación por factores macroeconómicos. El consumo per cápita se ubica en torno a los 40 kg./habitante. Estas toneladas consumidas se atribuyen a diferentes aplicaciones. Se pueden observar cómo se distribuyen esas aplicaciones de manufactura de plásticos. Claramente el mayor porcentaje se lo lleva el sector analizado que es el de envases y embalajes. | |||

La cantidad aproximada en 2651 empresas. Estas empresas se distribuyen de la siguiente manera: | |||

* Empresas medianas (mayormente familiares) de productos diferenciados que formaron parte del núcleo fundador de la industria plástica en argentina. Actualmente poseen maquinaria y equipos modernos e incluso muchas exportan. | |||

* Empresa que producen commodities, el clásico caso de bolas camisetas y rollos de arranque para supermercados. | |||

* Empresas que ingresaron a nuestro país a través de la compra de empresas locales o instalando sus propias plantas, son las transnacionales. | |||

* Pequeños familiares que abastecen pequeños segmentos del mercado o realizar trabajos a terceros y presentas poco grado de sofisticación tecnológica | |||

En el caso de las telas empleadas (syre, cordura y cuerina), los cierres y el velcro son productos textiles de la cadena petroquímica plástica. El policarbonato es un producto cuyo principal destino es la construcción. Por el origen de todos estos componentes, que representan gran parte del producto, nos parece adecuado considerar el ensamblaje de la caja como una tercera industrialización de la cadena de valor petroquímica-plástica. | |||

Por otro lado, en la cadena de valor del aluminio, el ensamble de las cajas se ubica en la elaboración de envases para la protección y el transporte de alimentos (mercado interno del aluminio) dado que incorporamos rollos de AlumAir por sus propiedades como aislante térmico. | Por otro lado, en la cadena de valor del aluminio, el ensamble de las cajas se ubica en la elaboración de envases para la protección y el transporte de alimentos (mercado interno del aluminio) dado que incorporamos rollos de AlumAir por sus propiedades como aislante térmico. | ||

| Línea 71: | Línea 82: | ||

=== Factores Claves del Éxito === | === Factores Claves del Éxito === | ||

* Satisfacción del cliente: Satisfacer las necesidades de los clientes superando las expectativas por parte del mismo, buscando la fidelidad de los consumidores brindando una plataforma para nuestros clientes donde compartan consejos, experiencias y tengan presencia en la redes sociales pudiéndose relacionar con la marca. | |||

* Calidad del producto: Cumplir con los requisitos establecidos en el código de tránsito y transporte. | |||

* Imagen: Ofrecer no solo un producto sino una experiencia de compra mediante distribuidores seleccionados que le permitan al cliente acceder al producto rápida y fácilmente, y así nos puedan reconocer como una marca de primera línea | |||

* Plazo de entrega: Consideramos fundamental cumplir con los plazos de entrega ya que eso nos generará confianza en el cliente. | |||

* Eco-friendly: Ayudaremos a la disminución de plásticos de único uso y la reutilización de recipientes plásticos. Al ser bienes que duran entre 2 y 3 años, esto ayudará a disminuir el volumen de plásticos como desechos. A su vez, planteamos la reutilización de las partes de nuestros productos, las cuales estando en condiciones aptas pueden ingresar nuevamente al proceso productivo y formar parte de un nuevo producto final. | |||

* Nombre: Para generar conocimiento de la marca es necesario contar con un nombre que se pueda memorizar con facilidad. | |||

* Estampa: En el proceso productivo se realizará una estampa con el isotipo de la marca para que se pueda distinguir con facilidad. | |||

=== Definición Inicial del Producto (tomando no más de 3 productos representativos) === | === Definición Inicial del Producto (tomando no más de 3 productos representativos) === | ||

| Línea 97: | Línea 104: | ||

==== Normas o nivel de calidad a que se deben ajustar ==== | ==== Normas o nivel de calidad a que se deben ajustar ==== | ||

Artículos del Código de Tránsito y Transporte: | Artículos del Código de Tránsito y Transporte: | ||

13.3.6 Equipaje | 13.3.6 Equipaje | ||

| Línea 128: | Línea 123: | ||

==== Subproductos, desperdicios (utilización, venta, disposición final, etc.) ==== | ==== Subproductos, desperdicios (utilización, venta, disposición final, etc.) ==== | ||

[[Archivo:Producción plástico.png|miniaturadeimagen|375x375px]] | [[Archivo:Producción plástico.png|miniaturadeimagen|375x375px]] | ||

Nuestra línea o producto principal es la Caja Térmica ya que es la fuente principal de nuestros ingresos. | |||

El aislante térmico actuaría como desperdicio recuperable, ya que ofrecemos el desarmado de las cajas para la reutilización del policarbonato en nuevas cajas debido a que es la materia prima que menos desgaste presenta al uso. De esta forma se disminuiría la cantidad de desechos plásticos reaprovechando el mismo (debido a que presenta una gran funcionalidad y valor en el mercado) y disminuyendo el impacto negativo que genera el plástico en el medio ambiente. | |||

Dentro de los desperdicios generados no recuperables se encuentran los cortes sobrantes de las membranas plásticas y cuerinas | Dentro de los desperdicios generados no recuperables se encuentran los cortes sobrantes de las membranas plásticas y cuerinas. | ||

==== Usos y características de los bienes y servicios ==== | ==== Usos y características de los bienes y servicios ==== | ||

| Línea 149: | Línea 144: | ||

=== Análisis del Mercado Consumidor === | === Análisis del Mercado Consumidor === | ||

Este proyecto se enfocara en el mercado de las cadenas de delivery, el cual creemos que tiene un gran volumen por explotar y se encuentra en crecimiento. | |||

La demanda de las cajas térmicas es dependiente, ya que se relaciona con la demanda de pedidos de comida, por lo tanto basaremos nuestro enfoque en las apps de las cadenas de delivery. | |||

El negocio del delivery se ha impuesto desde hace tiempo cambiando los hábitos de consumo; su pronóstico no puede ser más que alentador si se tiene en cuenta que son las jóvenes generaciones quienes hacen más uso del sistema. Por delivery se debe entender que se hace referencia al que realiza de forma particular el restaurante y al que se realiza mediante apps ( Pedidos Ya, Rappi, etc.). En el año 2020, Pedidos Ya, la plataforma líder en América Latina para pedir comida online, realizó un relevamiento y detectó que, en el último año, el uso del delivery online creció un 210%. | |||

El transporte de los alimentos es una pieza clave, ya sea que se trate de mantener la cadena de frío para preservar las propiedades, y la temperatura ideal para ciertos alimentos preparados o incluso bebidas. | |||

==== Características. Análisis, tipificación y cuantificación ==== | |||

Analizando las principales cadenas de delivery con la cantidad de repartidores que llevan su marca definimos de un mercado potencial estimado de 60.000 repartidores (25.000 para Rappi<ref>https://www.iprofesional.com/negocios/335404-delivery-de-rappi-que-novedades-creo-en-medio-de-la-pandemia</ref> 30.000 para Pedidos Ya y 5.000 trabajadores independientes aproximadamente), los cuales necesitan una caja térmica para hacer su trabajo, por lo que podemos concluir que este sería una oportunidad para abarcar un porcentaje de este mercado. | |||

==== Segmentación. Análisis, tipificación y cuantificación ==== | ==== Segmentación. Análisis, tipificación y cuantificación ==== | ||

Con la segmentación del mercado buscamos quienes son y dónde están esas personas que tienen las necesidades que satisface nuestro producto, nos enfocaremos en 4 tipos: | Con la segmentación del mercado buscamos quienes son y dónde están esas personas que tienen las necesidades que satisface nuestro producto, nos enfocaremos en 4 tipos: | ||

| Línea 196: | Línea 164: | ||

Psicográficos: apuntamos a empresas con preferencia a utilizar productos térmicos, ya sea por cuestiones de gustos o de utilidad, para los cuales contamos con diversas líneas. | Psicográficos: apuntamos a empresas con preferencia a utilizar productos térmicos, ya sea por cuestiones de gustos o de utilidad, para los cuales contamos con diversas líneas. | ||

De esta forma, segmentaremos el mercado meta utilizando los criterios previamente nombrados. De los 60.000 repartidores nombrados en el punto anterior, se estima que un 60% desempeña sus actividades en CABA y el otro 40% en GBA. Además, sabemos que de nuestros posibles consumidores una gran parte son de países vecinos (como Venezuela, Colombia, entre otros) y el resto jóvenes argentinos que buscan generar un ingreso a partir de esta actividad. También segmentaremos por cadena de delivery (una o varias) a la que pertenecen lo cual nos indicaría los posibles diseños a realizar de acuerdo a la especificación del cliente. | |||

==== Influencia de Compra ==== | ==== Influencia de Compra ==== | ||

La mayoría de las personas está acostumbrada a pedir delivery lo que provoca un aumento de trabajo de las empresas que se dedican a la compra, recepción y envío de pedidos a través de repartidores independientes, lo cual trae consigo un aumento de compra de cajas térmicas. | La mayoría de las personas está acostumbrada a pedir delivery lo que provoca un aumento de trabajo de las empresas que se dedican a la compra, recepción y envío de pedidos a través de repartidores independientes, lo cual trae consigo un aumento de compra de cajas térmicas. | ||

En conclusión podemos decir que nuestro producto es una compra habitual para los dueños de las empresas de delivery, y es una adquisición cotidiana por lo tanto no debe pensar mucho en la decisión, y al ser escasa la diferencia de marcas, su compra la define de manera simple. | En conclusión podemos decir que nuestro producto es una compra habitual para los dueños de las empresas de delivery, y es una adquisición cotidiana por lo tanto no debe pensar mucho en la decisión, y al ser escasa la diferencia de marcas, su compra la define de manera simple. | ||

| Línea 229: | Línea 184: | ||

==== Segmentación. Análisis, tipificación y cuantificación ==== | ==== Segmentación. Análisis, tipificación y cuantificación ==== | ||

[[Archivo:Compe.png|miniaturadeimagen|509x509px]] | |||

A nivel nacional destaca la empresa Termofood<ref>http://www.termofood.com.ar/</ref>, con la producción de cajas-mochila, cajas para delivery y loncheras, variando dimensiones y diseños. Su fábrica se ubica en Vicente López, y abastece a la mayoría de empresas de delivery y restaurantes de CABA y GBA. También es uno de los principales fabricantes de loncheras de venta para uso diario. | A nivel nacional destaca la empresa Termofood<ref>http://www.termofood.com.ar/</ref>, con la producción de cajas-mochila, cajas para delivery y loncheras, variando dimensiones y diseños. Su fábrica se ubica en Vicente López, y abastece a la mayoría de empresas de delivery y restaurantes de CABA y GBA. También es uno de los principales fabricantes de loncheras de venta para uso diario. | ||

Otro competidor local es Deliheat<ref>https://deliheat.com/</ref>, el primer servicio de delivery calefaccionado del país. La empresa se ubica en Martinez, se trata de una Placa Eléctrica diseñada especialmente para mantener la temperatura de las comidas durante el envío. Transforma un simple bolso térmico, en un Bolso Térmico Calefaccionado para Delivery. El aporte de temperatura genera un almacén de calor dentro de los bolsos térmicos logrando mantener la comida hasta el momento de la entrega. Provee a restaurantes de la ciudad como El Club de la Milanesa, El Noble, La Continental, etc. | Otro competidor local es Deliheat<ref>https://deliheat.com/</ref>, el primer servicio de delivery calefaccionado del país. La empresa se ubica en Martinez, se trata de una Placa Eléctrica diseñada especialmente para mantener la temperatura de las comidas durante el envío. Transforma un simple bolso térmico, en un Bolso Térmico Calefaccionado para Delivery. El aporte de temperatura genera un almacén de calor dentro de los bolsos térmicos logrando mantener la comida hasta el momento de la entrega. Provee a restaurantes de la ciudad como El Club de la Milanesa, El Noble, La Continental, etc. | ||

Entre los importados | Entre los importados los sitios donde nuestros competidores podrían vender sus cajas térmicas son: | ||

* Alibaba<ref>https://spanish.alibaba.com/</ref>, el contacto principal se obtiene a través de la web. Son los principales proveedores de soluciones térmicas de las grandes empresas de delivery como Rappi, Glovo y PedidosYa. | |||

* Tienda Mia<ref>https://tiendamia.com/ar/</ref>, ofreciendo una gran variedad de cajas térmicas, desde lo más tradicional, a lo más innovador. | |||

Como bienes sustitutos podemos considerar a los servicios ofrecidos por los catalogados por SENASA como transportes de clase A y B: cajas, contenedores o cisternas isotérmicos y con mecanismos de enfriamiento y calentamiento. A modo de producto, los contenedores móviles y a modo de servicio los cisternas. | Como bienes sustitutos podemos considerar a los servicios ofrecidos por los catalogados por SENASA como transportes de clase A y B: cajas, contenedores o cisternas isotérmicos y con mecanismos de enfriamiento y calentamiento. A modo de producto, los contenedores móviles y a modo de servicio los cisternas. | ||

| Línea 259: | Línea 215: | ||

==== Relación Contractual con los Clientes y Proveedores ==== | ==== Relación Contractual con los Clientes y Proveedores ==== | ||

La relacion con nuestros proveedores será con un contrato de por medio, estableciendo una cantidad mínima de compra y precios fijos. | |||

Para los clientes realizaremos cajas con especificaciones y características distintas según sus preferencias, por lo que para obtener un margen de ganancia referido a los costos que un diseño personalizado conlleva buscaremos tener por contrato una cantidad de pedidos mínimo para cada diseño. | Para los clientes realizaremos cajas con especificaciones y características distintas según sus preferencias, por lo que para obtener un margen de ganancia referido a los costos que un diseño personalizado conlleva buscaremos tener por contrato una cantidad de pedidos mínimo para cada diseño. | ||

| Línea 266: | Línea 222: | ||

==== Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador ==== | ==== Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador ==== | ||

El análisis del mercado proveedor es crítico para el proyecto porque los costos de la materia prima, insumos y maquinaria son los principales definidores del costo y por lo tanto del precio al que se buscaría comercializar nuestro producto. Siendo este un producto nuevo y basándonos en las políticas de precios, se buscara establecer un precio bajo de entrada al mercado por lo tanto debemos lograr costos de MP bajos. | |||

El producto esta compuesto principalmente por derivados del petróleo (polímeros termoplásticos) y por lo tanto el precio de este commodite influirá de gran manera en los precios de venta de los proveedores. Los precios de los proveedores también se ven afectados por las variaciones en el tipo de cambio y los aumentos del dólar. | |||

La estrategia de negociación no apuntaría a demandar grandes cantidad de materia prima a ninguno de los proveedores porque la producción sería realizada por pedido y no por stock para que la inversión inicial en MP no sea tan alta y riesgosa. Sin embargo, se buscara generar acuerdos de cantidades predefinidas asegurándole al proveedor la compra pero fijando el precio del insumo del principio de mes. De esta manera ante un aumento de precio este se encontraría congelado, con el compromiso de adquirir los insumos estipulados en el contrato de compra-venta.[[Archivo:Prov.jpg|miniaturadeimagen|456x456px]] | |||

==== Proveedores de Materia Prima y Materiales ==== | ==== Proveedores de Materia Prima y Materiales ==== | ||

Membrana térmica reflectiva: El principal proveedor del mismo es AlumAir<ref>http://www.alumair.com.ar/</ref>, perteneciente a LP SRL, una fábrica dedicada a la producción de polietileno con plantas en General Roca, en la provincia de Río Negro, y en el Parque Industrial La Cantábrica de Haedo, provincia de Buenos Aires. | Membrana térmica reflectiva: El principal proveedor del mismo es AlumAir<ref>http://www.alumair.com.ar/</ref>, perteneciente a LP SRL, una fábrica dedicada a la producción de polietileno con plantas en General Roca, en la provincia de Río Negro, y en el Parque Industrial La Cantábrica de Haedo, provincia de Buenos Aires. | ||

| Línea 284: | Línea 237: | ||

==== Proveedores de Tecnología (Máquinas, instalaciones y equipos) ==== | ==== Proveedores de Tecnología (Máquinas, instalaciones y equipos) ==== | ||

[[Archivo:Maquinacoserycortadora.png|izquierda|miniaturadeimagen|293x293px|Cortadora de tela y máquina de coser recta.]] | |||

Para las máquinas y equipos auxiliares se necesita lo siguiente: | Para las máquinas y equipos auxiliares se necesita lo siguiente: | ||

Cortadora de tela recta de 10 pulgadas | <u>Cortadora de tela recta de 10 pulgadas</u>: Máquina dedicada al corte de productos textiles en base a moldes y formas preestablecidas. Marca Goldex Modelo GL5. | ||

Estampadora plancha plana con base de 40cm x 60cm | <u>Estampadora plancha plana con base de 40cm x 60cm</u>: Máquina utilizada para sublimar diseños personalizados sobre las cuerinas. Marca Printgate Modelo 40x60. | ||

Impresora multifunción, con carga de tinta sin cartuchos. Utilizada para la impresión en alta calidad de diseños para sublimados. Marca no especificada. | Impresora multifunción, con carga de tinta sin cartuchos. Utilizada para la impresión en alta calidad de diseños para sublimados. Marca no especificada. | ||

Máquina de coser recta doble arrastre | <u>Máquina de coser recta doble arrastre</u>: Utilizada para el armado y compostura de la estructura de las cajas. Marca Typical Modelo GC0303CX. | ||

Pistola para pegar plásticos. Utilizada para la adhesión de apoyos. Marca no especificada. | Pistola para pegar plásticos. Utilizada para la adhesión de apoyos. Marca no especificada. | ||

Cámara termográfica | <u>Cámara termográfica</u>: Utilizada para las pruebas de control de calidad. Marca Holdpeak Modelo HP950F. | ||

Estos productos se comprarán en las diferentes tiendas e-commerce, ferias industriales u otra posibilidad sería conseguir el contacto de vendedores a partir de catálogos industriales. Al ser máquinas bastante específicas no nos parece tan relevante a quién comprarlas sino el hecho de conseguirlas al fin ya que son fundamentales para los procesos de fabricación. | Estos productos se comprarán en las diferentes tiendas e-commerce, ferias industriales u otra posibilidad sería conseguir el contacto de vendedores a partir de catálogos industriales. Al ser máquinas bastante específicas no nos parece tan relevante a quién comprarlas sino el hecho de conseguirlas al fin ya que son fundamentales para los procesos de fabricación. | ||

| Línea 301: | Línea 255: | ||

Los proveedores de servicio que tendremos serán de luz, gas y agua. Se requerirá un servicio de energía eléctrica trifásica para poder llevar a cabo los procesos con las máquinas necesarias. No requerimos ningún servicio especial de gas o agua. | Los proveedores de servicio que tendremos serán de luz, gas y agua. Se requerirá un servicio de energía eléctrica trifásica para poder llevar a cabo los procesos con las máquinas necesarias. No requerimos ningún servicio especial de gas o agua. | ||

La logística de aprovisionamiento hace referencia a cómo gestionamos la entrada de materia prima y semielaborados a la empresa, esto implica una relación entre la empresa y el proveedor. Nuestra idea es contratar una empresa de transportes tercerizando este proceso de entrega, que nos haga llegar la materia prima necesaria y funcione como nexo entre nosotros y nuestros proveedores | La logística de aprovisionamiento hace referencia a cómo gestionamos la entrada de materia prima y semielaborados a la empresa, esto implica una relación entre la empresa y el proveedor. Nuestra idea es contratar una empresa de transportes tercerizando este proceso de entrega, que nos haga llegar la materia prima necesaria y funcione como nexo entre nosotros y nuestros proveedores. En cuanto a la salida, seremos proveedor directo de nuestros clientes. | ||

En cuanto al almacenamiento o stock decidimos que nuestra política de producción sea la de producción por pedido, de esta manera reduciremos los pedidos de MP innecesaria, además de los costos de stock. Esta política de fabricación implica mayores demoras en el proceso pero como somos una empresa que está iniciando en el mercado preferimos cuidar los costos y demorar un poco más en las entregas. | En cuanto al almacenamiento o stock decidimos que nuestra política de producción sea la de producción por pedido, de esta manera reduciremos los pedidos de MP innecesaria, además de los costos de stock. Esta política de fabricación implica mayores demoras en el proceso pero como somos una empresa que está iniciando en el mercado preferimos cuidar los costos y demorar un poco más en las entregas. | ||

| Línea 327: | Línea 279: | ||

==== Barreras de entrada ==== | ==== Barreras de entrada ==== | ||

Las barreras de entrada que dificultarían el acceso de posibles competidores al mercado serían: | Las barreras de entrada que dificultarían el acceso de posibles competidores al mercado serían: | ||

* Diferenciación por diseño entre productos competidores elevada. | |||

* La buena posición y reconocimiento de los competidores con las cadenas de delivery. | |||

La | |||

==== Barrera de Salida ==== | ==== Barrera de Salida ==== | ||

Las barreras de salida son las que consideramos que dificultarían que la empresa de “deshaga” de sus activos para poder abandonar el mercado, algunas podrían ser: | Las barreras de salida son las que consideramos que dificultarían que la empresa de “deshaga” de sus activos para poder abandonar el mercado, algunas podrían ser: | ||

* | |||

* Barreras emocionales: el apego emocional que puede existir en el afán de tener tu propio proyecto. | |||

* Legales: se considera una barrera de salida baja ya que solo consiste en realizar y pagar los trámites necesarios y dar aviso a los trabajadores, pagándoles sus indemnizaciones. | |||

== Toma de Decisiones Estratégicas de Inserción y Crecimiento == | == Toma de Decisiones Estratégicas de Inserción y Crecimiento == | ||

| Línea 368: | Línea 307: | ||

=== Sobre la Plaza === | === Sobre la Plaza === | ||

En cuanto a la salida de producto terminado, el proyecto contaría con un único canal de distribución (Nivel 1) , ya que será proveedor directo de las empresas que brindan el servicio de delivery transportados en bicicleta o motocicleta: PedidosYa y Rappi. Al ser una demanda continua, se realizarían envíos mensualmente. El medio de transporte elegido seria el camión, producto de la posición centralizada y la proximidad a muchos accesos y autopistas. | |||

=== Sobre la Promoción === | === Sobre la Promoción === | ||

Nos vamos a centrar en lo que es el marketing digital fundamentalmente ya que es una gran oportunidad. Tener una buena presencia online | Nos vamos a centrar en lo que es el marketing digital fundamentalmente ya que es una gran oportunidad. Tener una buena presencia online, gestionar correctamente nuestras Redes Sociales y ser participativo en la comunidad, puede facilitar el aumento de conversión de clientes potenciales (leads). Ante todo desarrollaremos nuestro propio sitio web donde nos daremos a conocer y facilitaremos a las empresas de delivery que estén dispuestas a comprar y ver nuestros producto a través del e-commerce, brindaremos la mayor seguridad y accesibilidad a los clientes ya que es de suma de importancia en el proceso de compra. Por medio de la página web se contactara con los compradores, una vez efectuado el pedido les brindaremos un prototipo 3D de las cajas personalizadas con sus dimensiones, colores y logotipo. El desarrollo y mantenimiento del sitio del web de la misma queda a cuenta a terceros. | ||

=== Sobre la Política de Precios === | === Sobre la Política de Precios === | ||

Debido a las características del mercado de las cadenas de delivery, optaremos por fijar una política de precios basada en la competencia. Nuestro enfoque es que tanto Rappi y Pedidos Ya nos encuentren como un producto comparable en lo que se refiere a términos de valor con los de la competencia; además buscaremos conseguir la diferenciación por medio de las distintas características, calidad y diseño de las cajas térmicas. | |||

Al investigar los precios de la competencia, encontramos una gran amplitud: desde los $3000 hasta los $4500 (caja común) | Al investigar los precios de la competencia, encontramos una gran amplitud: desde los $3000 hasta los $4500 (caja común). | ||

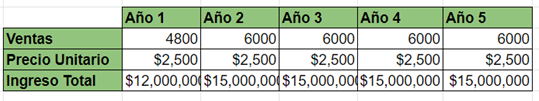

Para la introducción al mercado, elegimos una estrategia en la que fijaremos un precio mas bajo que los competidores para atraer a las cadenas de delivery y lograr una incipiente participación en el mercado, estableciendo el precio de venta en $2500 aproximadamente para nuestros clientes principales que son las cadenas de delivery. | |||

=== Sobre el Perfil del Cliente. Elección del Mercado Objetivo === | === Sobre el Perfil del Cliente. Elección del Mercado Objetivo === | ||

| Línea 397: | Línea 331: | ||

== Plan de Ventas == | == Plan de Ventas == | ||

En base a los precios de venta planteados, creemos que si bien siempre la introducción al mercado puede ser dificultoso, la estrategia a desarrollar nos va a permitir expandirnos dentro del mismo de manera rápida, por lo que calculamos | En base a los precios de venta planteados, creemos que si bien siempre la introducción al mercado puede ser dificultoso, la estrategia a desarrollar nos va a permitir expandirnos dentro del mismo de manera rápida, por lo que calculamos una estimación del 3% del mercado meta establecido en 60000 repartidores para los meses de puesta en marcha, subiendo esa cantidad a 10% en el corto plazo, lo que supondría 4800 cajas vendidas aproximadamente para el primer año, elevándose a 6000 para el segundo. | ||

[[Archivo:Plv.png|centro|miniaturadeimagen|539x539px]] | |||

[[Archivo: | |||

== Fuentes == | == Fuentes == | ||

<references /> | <references /> | ||

Revisión actual - 00:01 26 sep 2021

Definición del Proyecto

Es un proyecto destinado al desarrollo de cajas térmicas y derivados para el control de la temperatura y humedad a la que deben conservarse los alimentos desde su producción hasta el consumo final. Este proyecto surge a raíz de una problemática del día a día: la variación en la temperatura que sufren los alimentos al ser trasladados. Una variación de gran magnitud implicaría una alteración en la calidad y condiciones del producto final, un mayor riesgo de intoxicaciones e infecciones debido al desarrollo bacteriano generado en los alimentos en mal estado y la probabilidad de desechar un bien comestible elaborado al no ser apto para su consumo.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

En el primer trimestre de 2021, el producto interno bruto (PIB) creció 2,6% en términos desestacionalizados respecto del cuarto trimestre del año pasado y aumentó 2,5% en la comparación frente a igual período de 2020. Frente al cuarto trimestre de 2020 en términos desestacionalizados se observaron subas en todos los componentes de la demanda agregada. El consumo privado creció 2,9%, el consumo público (1,4%), la formación bruta de capital fijo (6,1%) y las exportaciones (19,2%). Sin embargo, en la comparación con el primer trimestre de 2020, se registraron caídas en el consumo privado (-0,7% i.a.) y el consumo público (-0,5% i.a.), mientras que crecieron las exportaciones (1,2% i.a.) y la formación bruta de capital fijo (38,4% i.a.). Por el lado de la oferta, en el primer trimestre de 2021 se destacan los aumentos, respecto al mismo período del año pasado, en construcción (21,3% i.a.) e industria manufacturera (11,4% i.a.) mientras que hoteles y restaurantes descendió 35,5% i.a.

p.p.: puntos porcentuales

i.a.: variación interanual

Formación bruta de capital fijo (FBCF) = Inversión

La estimación preliminar del producto interno bruto (PIB), en el primer trimestre de 2021, muestra un crecimiento de 2,5% con relación al mismo período del año anterior. El PIB desestacionalizado del primer trimestre de 2021, con respecto al cuarto trimestre de 2020, arroja una variación de 2,6%, mientras que la tendencia-ciclo muestra una variación positiva de 3,5%

La evolución macroeconómica del primer trimestre de 2021 determinó, de acuerdo con las estimaciones preliminares, una variación en la oferta global, medida a precios del año 2004, de 5,5% con respecto al mismo período del año anterior, debido a un crecimiento de 2,5% del PIB y a la variación de 18,8% en las importaciones de bienes y servicios reales. En la demanda global se observó un incremento de 38,4% en la formación bruta de capital fijo, el consumo privado cayó 0,7%, el consumo público descendió 0,5% y las exportaciones de bienes y servicios reales registraron un incremento de 1,2%. En términos desestacionalizados, con respecto al cuarto trimestre de 2020, las importaciones crecieron 13,5%, el consumo privado registró un incremento de 2,9%, el consumo público aumentó 1,4%, la formación bruta de capital fijo tuvo una variación de 6,1%, mientras que las exportaciones se incrementaron 19,2%.

La tasa de desocupación alcanzó al 10,2% al término del primer trimestre del año, por debajo del 10,4% de igual período del año, y del 11% con que cerró el 2020, informó el Instituto Nacional de Estadística y Censos (Indec).

En tanto, la subocupación demandante se ubicó al término del primer trimestre en el 8,7% frente al 8,2% de igual período del 2020, mientras que la no demandante fue del 3,2% frente al 3,5% anterior.

Estas diferencias se dieron en medio de un avance del Producto Bruto Interno (PBI) de 2,5% durante el primer trimestre del corriente año respecto a igual período de 2020, y de 2,6% frente al trimestre anterior.

El informe del Indec detalló que en el primer trimestre de 2021, la tasa de actividad (TA) -que mide la población económicamente activa (PEA) sobre el total de la población– alcanzó el 46,3%.

En tanto, la tasa de empleo (TE) -que mide la proporción de personas ocupadas con relación a la población total- se ubicó en 41,6%; y la tasa de desocupación (TD) -personas que no tienen ocupación, están disponibles para trabajar y buscan empleo activamente, como proporción de la PEA- se ubicó en 10,2%.

Al analizar las poblaciones específicas por sexo, se observó que la Tasa de Actividad de las mujeres fue de 49%, mientras que la de los varones se ubicó en 69,7%.

En Argentina, la mala situación económica es una problemática constante que se viene dando en los últimos años en la que cada vez menos gente decide invertir en la industria argentina. Se debe a el aumento de la inflación constante, la devaluación de la moneda, entre otras razones.

Esta inestabilidad que presenta Argentina no sólo se ve en lo económico sino también en lo político. Esto podría derivar en un cierre de las importaciones por ejemplo, lo cual sería un punto a tener en cuenta antes de ingresar al mercado en caso de la utilización de insumos importados.

Además de estos factores, no podemos dejar de lado el hecho de que hace aproximadamente dos años venimos atravesando una pandemia por el virus COVID-19, la cual implico por momentos el cierre total y parcial del sector gastronómico a la par de la reducción de actividades sociales al aire libre, afectando de esta manera a cientos de restaurantes y bares.

7

El ranking de países con deudas más grandes fue encabezado por la Argentina con su índice de 104,5% del PIB según el informe de CEPAL. Por detrás quedaron Brasil, con un 89,3%, Costa Rica, con un 67,9%, y el Uruguay, con un 61,5%. En el otro extremo se registraron los casos de Perú, con un 35,2% del PIB; Guatemala y Chile, con un 32,5% del PIB, y el Paraguay, con un 30,1% del PIB.

La CEPAL destacó que “en el caso de la Argentina y el Ecuador, destacan los acuerdos de reestructuración bilateral de la deuda soberana con sus acreedores privados. En la Argentina, este acuerdo alcanzó un monto de 65.000 millones de dólares de su deuda externa y unos 15.000 millones de dólares con acreedores nacionales”, mientras que para Ecuador “este acuerdo alcanzó un monto total de 17.000 millones de dólares de bonos emitidos en el mercado internacional”.

Otro aspecto que la CEPAL marcó como particular de la deuda argentina es su composición, ya que consideró que “gran parte de la deuda pública se encuentra denominada en dólares”, en la región. “Destaca el caso de la Argentina y el Paraguay, donde la deuda denominada en moneda extranjera representa alrededor del 80% de la deuda total”, concluyó el reporte fiscal.

Estructura del Sector industrial. Evolución Histórica de la Actividad

En cuanto a los polímeros utilizados pudimos observar que a lo largo del tiempo se puede encontrar una correlación entre el crecimiento de la industria petroquímica y el aumento del PBI en los últimos años. La industria transformadora plástica está compuesta principalmente por pymes de capital nacional. En 2017 se produjeron 1.650.410 toneladas de plástico , lo que representó un crecimiento interanual del 3,3%.” La producción se ha mantenido en los últimos 10 años, teniendo alguna variación por factores macroeconómicos. El consumo per cápita se ubica en torno a los 40 kg./habitante. Estas toneladas consumidas se atribuyen a diferentes aplicaciones. Se pueden observar cómo se distribuyen esas aplicaciones de manufactura de plásticos. Claramente el mayor porcentaje se lo lleva el sector analizado que es el de envases y embalajes.

La cantidad aproximada en 2651 empresas. Estas empresas se distribuyen de la siguiente manera:

- Empresas medianas (mayormente familiares) de productos diferenciados que formaron parte del núcleo fundador de la industria plástica en argentina. Actualmente poseen maquinaria y equipos modernos e incluso muchas exportan.

- Empresa que producen commodities, el clásico caso de bolas camisetas y rollos de arranque para supermercados.

- Empresas que ingresaron a nuestro país a través de la compra de empresas locales o instalando sus propias plantas, son las transnacionales.

- Pequeños familiares que abastecen pequeños segmentos del mercado o realizar trabajos a terceros y presentas poco grado de sofisticación tecnológica

En el caso de las telas empleadas (syre, cordura y cuerina), los cierres y el velcro son productos textiles de la cadena petroquímica plástica. El policarbonato es un producto cuyo principal destino es la construcción. Por el origen de todos estos componentes, que representan gran parte del producto, nos parece adecuado considerar el ensamblaje de la caja como una tercera industrialización de la cadena de valor petroquímica-plástica.

Por otro lado, en la cadena de valor del aluminio, el ensamble de las cajas se ubica en la elaboración de envases para la protección y el transporte de alimentos (mercado interno del aluminio) dado que incorporamos rollos de AlumAir por sus propiedades como aislante térmico.

Identificación del Negocio

Definición del Negocio

En este proyecto nos centraremos en el desarrollo de cajas térmicas y una amplia variedad de productos para el tratamiento térmico a través de la innovación y el desarrollo, manteniendo en óptimas condiciones la temperatura y humedad a la que deben conservarse los alimentos desde su producción hasta el consumo final.

El objetivo principal es lograr un alcance general tanto para el uso cotidiano como para el profesional.

Oportunidades y Amenazas

Una forma de expandirse y ampliar nuestras oportunidades, es apuntar a distintos sectores de la industria, no sólo con las cajas térmicas sino con una amplia gama de posibles productos. Se maneja la idea de en un futuro adentrarse en el transporte no solo de alimentos sino también de medicamentos que necesiten mantenerse en un ambiente frío. Esta es una visión a largo plazo en la cual nos proyectamos como distribuidores a gran escala entre los laboratorios y farmacias o siendo el nexo entre esas farmacias y sus consumidores. En un corto plazo vemos nuestro producto como un factor fundamental para el transporte de vacunas para la pandemia actual que estamos atravesando y que las mismas sean accesibles para todos.

Por otro lado, un enfoque posible que se le puede dar a las oportunidades es la posibilidad que tenemos de realizar otros productos como pueden ser: conservadora o lonchera las cuales tendrían otro mercado objetivo (ya que serían más para el consumo personal). Con nuestra misma materia prima y procesos similares sumados a otros accesorios podríamos desarrollar piletas de lona para niños o cubre motos/autos para granizo.

Dentro de las amenazas encontramos que hace tiempo los actores del sector de e-commerce están atentos a la posible llegada de una modalidad de entrega que cambiaría radicalmente el escenario: el uso de drones. El líder indiscutido de la industria, Amazon, ha estado probando la tecnología en diferentes países desde 2015, y el mes pasado anunció que comenzaría a aplicarse oficialmente en los próximos meses, aunque sin detalles.

Además de la imposibilidad o desinterés de las empresas de pedidos en invertir en un producto en desarrollo, y optando por una opción temporal mientras se regula su actividad.

Otra posible amenaza para nuestro proyecto sería el propio contexto de la Argentina, la mayoría de las materias primas que utilizaremos serán importadas, por lo que un cierre de importaciones por parte de nuestro gobierno de turno nos perjudica directamente, además de las distintas políticas cambiaria y los precios de las distintas monedas internacionales.

Factores Claves del Éxito

- Satisfacción del cliente: Satisfacer las necesidades de los clientes superando las expectativas por parte del mismo, buscando la fidelidad de los consumidores brindando una plataforma para nuestros clientes donde compartan consejos, experiencias y tengan presencia en la redes sociales pudiéndose relacionar con la marca.

- Calidad del producto: Cumplir con los requisitos establecidos en el código de tránsito y transporte.

- Imagen: Ofrecer no solo un producto sino una experiencia de compra mediante distribuidores seleccionados que le permitan al cliente acceder al producto rápida y fácilmente, y así nos puedan reconocer como una marca de primera línea

- Plazo de entrega: Consideramos fundamental cumplir con los plazos de entrega ya que eso nos generará confianza en el cliente.

- Eco-friendly: Ayudaremos a la disminución de plásticos de único uso y la reutilización de recipientes plásticos. Al ser bienes que duran entre 2 y 3 años, esto ayudará a disminuir el volumen de plásticos como desechos. A su vez, planteamos la reutilización de las partes de nuestros productos, las cuales estando en condiciones aptas pueden ingresar nuevamente al proceso productivo y formar parte de un nuevo producto final.

- Nombre: Para generar conocimiento de la marca es necesario contar con un nombre que se pueda memorizar con facilidad.

- Estampa: En el proceso productivo se realizará una estampa con el isotipo de la marca para que se pueda distinguir con facilidad.

Definición Inicial del Producto (tomando no más de 3 productos representativos)

Descripción

Consiste en un bolso térmicamente aislado, mucho más cómodo para transportar, con cerrado hermético, cuya base posee una guía que permite fijarse al porta equipaje de la bicicleta/motocicleta.

Nombre según denominación corriente. Importancia de Marcas

Su denominación corriente es la de Caja Térmica. Y nuestra marca sería DYT que aún no se encuentra registrada en el INPI ( Instituto Nacional de Productos Industriales) pero estamos en proceso de que DYT se vuelva una marca registrada.

Al no ser un área de público conocimiento, los consumidores no tienen acceso o directamente no conocen las diferentes marcas que se encuentran en el mercado y las que hay, no tienen altos volúmenes de producción por lo tanto, no son reconocidas por los clientes ( Ej: Termofood, Deliheat.).

Dentro del mercado, el cliente también puede acceder a oportunidades más accesibles como pueden ser las cajas térmicas importadas de China, las cuales se pueden traer desde Tienda Mía o Alibaba. Aunque sus precios sean menores no transmiten la misma seguridad ya que son de una calidad pobre.

Normas o nivel de calidad a que se deben ajustar

Artículos del Código de Tránsito y Transporte:

13.3.6 Equipaje

En el supuesto de emplearse bolsos, mochilas u otros elementos para el transporte, los mismos deberán contar con bandas reflectivas que favorezcan su visualización y llevarán la inscripción visible de la razón social, domicilio, teléfono y número de Habilitación, conforme lo establezca la Autoridad de Aplicación

13.4.2.2. De la caja portaobjetos.

a) Debe ser un cajón de tapa hermética.

b) Debe tener un revestimiento interno con material liso.

c) Debe ser de fácil limpieza.

d) Debe ser impermeable e inoxidable.

e) Debe guardar relación en cuanto a tamaño y peso con el medio de transporte en el que será instalada, teniendo en cuenta, que la caja portadora no puede implicar por sus características, una incómoda exigencia física respecto de quien la conduzca. Con relación a la sujeción de la misma, ésta será de tal manera que asegure firme y mecánicamente la caja al motovehículo o ciclorodado, garantizando la seguridad a terceros; no debe afectar la estabilidad y el equilibrio del conductor ni dificultar su manejo. La autoridad de aplicación podrá efectuar ensayos, pruebas, investigaciones, a fin de autorizar a comercializar una caja previamente homologada para su utilización en el servicio en caso de ofrecerse ésta al mercado.

Subproductos, desperdicios (utilización, venta, disposición final, etc.)

Nuestra línea o producto principal es la Caja Térmica ya que es la fuente principal de nuestros ingresos.

El aislante térmico actuaría como desperdicio recuperable, ya que ofrecemos el desarmado de las cajas para la reutilización del policarbonato en nuevas cajas debido a que es la materia prima que menos desgaste presenta al uso. De esta forma se disminuiría la cantidad de desechos plásticos reaprovechando el mismo (debido a que presenta una gran funcionalidad y valor en el mercado) y disminuyendo el impacto negativo que genera el plástico en el medio ambiente.

Dentro de los desperdicios generados no recuperables se encuentran los cortes sobrantes de las membranas plásticas y cuerinas.

Usos y características de los bienes y servicios

El uso principal de nuestro producto sería ser el nexo entre los consumidores y sus restaurantes preferidos. Comercializamos un producto de alta confiabilidad, cuyas características se mantendrán a lo largo del tiempo debido a su alta durabilidad.

Tal como es requerido por la normativa, los productos en su totalidad son fáciles de higienizar, previniendo de esta forma el desarrollo bacteriano y de hongos tanto en su interior como exterior. El diseño aplicado a cada una de nuestras líneas busca satisfacer las siguientes necesidades del usuario y su entorno:

Conservación de la temperatura y humedad del alimento a transportar.

Comodidad para su transporte, siendo adaptable a diferentes superficies o espacios.

Disminución del uso de plásticos de uso único, fomentando la reutilización o no utilización de estos.

Destino de los bienes y servicios (puede ser consumo final, bienes intermedios o bienes de capital)

Nuestro producto forma parte del servicio de delivery y nuestros compradores pueden ser desde un particular que se dedique a hacer delivery para las apps como Rappi o Pedidos Ya. Otro posible consumidor de nuestro producto sería los restaurantes que contraten a sus empleados de delivery y decidan proporcionarle nuestras cajas térmicas para las entregas.

Análisis del Mercado Consumidor

Este proyecto se enfocara en el mercado de las cadenas de delivery, el cual creemos que tiene un gran volumen por explotar y se encuentra en crecimiento.

La demanda de las cajas térmicas es dependiente, ya que se relaciona con la demanda de pedidos de comida, por lo tanto basaremos nuestro enfoque en las apps de las cadenas de delivery.

El negocio del delivery se ha impuesto desde hace tiempo cambiando los hábitos de consumo; su pronóstico no puede ser más que alentador si se tiene en cuenta que son las jóvenes generaciones quienes hacen más uso del sistema. Por delivery se debe entender que se hace referencia al que realiza de forma particular el restaurante y al que se realiza mediante apps ( Pedidos Ya, Rappi, etc.). En el año 2020, Pedidos Ya, la plataforma líder en América Latina para pedir comida online, realizó un relevamiento y detectó que, en el último año, el uso del delivery online creció un 210%.

El transporte de los alimentos es una pieza clave, ya sea que se trate de mantener la cadena de frío para preservar las propiedades, y la temperatura ideal para ciertos alimentos preparados o incluso bebidas.

Características. Análisis, tipificación y cuantificación

Analizando las principales cadenas de delivery con la cantidad de repartidores que llevan su marca definimos de un mercado potencial estimado de 60.000 repartidores (25.000 para Rappi[4] 30.000 para Pedidos Ya y 5.000 trabajadores independientes aproximadamente), los cuales necesitan una caja térmica para hacer su trabajo, por lo que podemos concluir que este sería una oportunidad para abarcar un porcentaje de este mercado.

Segmentación. Análisis, tipificación y cuantificación

Con la segmentación del mercado buscamos quienes son y dónde están esas personas que tienen las necesidades que satisface nuestro producto, nos enfocaremos en 4 tipos:

Geográficas: Nos centramos en la Capital Federal, donde 9 de cada 10 habitantes conocen las aplicaciones de delivery.

Demográficas: nuestro enfoque se dirige a personas entre 18 y 34 años, que son los que más utilizan los deliverys y sus respectivas aplicaciones.

Conductuales: enfocado en las cadenas de delivery que demuestran una mayor frecuencia de uso mediante sus aplicaciones, ya que allí habrá una mayor necesidad de cajas térmicas.

Psicográficos: apuntamos a empresas con preferencia a utilizar productos térmicos, ya sea por cuestiones de gustos o de utilidad, para los cuales contamos con diversas líneas.

De esta forma, segmentaremos el mercado meta utilizando los criterios previamente nombrados. De los 60.000 repartidores nombrados en el punto anterior, se estima que un 60% desempeña sus actividades en CABA y el otro 40% en GBA. Además, sabemos que de nuestros posibles consumidores una gran parte son de países vecinos (como Venezuela, Colombia, entre otros) y el resto jóvenes argentinos que buscan generar un ingreso a partir de esta actividad. También segmentaremos por cadena de delivery (una o varias) a la que pertenecen lo cual nos indicaría los posibles diseños a realizar de acuerdo a la especificación del cliente.

Influencia de Compra

La mayoría de las personas está acostumbrada a pedir delivery lo que provoca un aumento de trabajo de las empresas que se dedican a la compra, recepción y envío de pedidos a través de repartidores independientes, lo cual trae consigo un aumento de compra de cajas térmicas.

En conclusión podemos decir que nuestro producto es una compra habitual para los dueños de las empresas de delivery, y es una adquisición cotidiana por lo tanto no debe pensar mucho en la decisión, y al ser escasa la diferencia de marcas, su compra la define de manera simple.

Estacionalidad y Evolución Histórica

El consumo de nuestro producto no presenta una determinada estacionalidad marcada debido a que cuenta con compartimentos separadores que permite que su uso sea ideal para el transporte tanto de alimentos fríos como calientes, independiente de la temperatura de la estación en la que nos encontremos.

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación

Con respecto al mercado competidor lo que podemos destacar es que se encuentra muy segmentado y diferenciado, son pocos los competidores que hay en el mercado, pero estos se encuentran bien posicionados ya que cada uno ofrece diversas características que hacen diferenciarlo del otro.

Existen competidores tanto nacionales como importados, variando principalmente los materiales utilizados, geometría, estética, y principalmente la tecnología y que presenta en cuanto al mantenimiento de la temperatura.

Se puede decir que el mercado competidor tiene una Concentración Alta esto ocurre cuando 6 o 7 empresas ostentan el 60-70% del mercado o 3 empresas tienen el 50%.[5]

Segmentación. Análisis, tipificación y cuantificación

A nivel nacional destaca la empresa Termofood[6], con la producción de cajas-mochila, cajas para delivery y loncheras, variando dimensiones y diseños. Su fábrica se ubica en Vicente López, y abastece a la mayoría de empresas de delivery y restaurantes de CABA y GBA. También es uno de los principales fabricantes de loncheras de venta para uso diario.

Otro competidor local es Deliheat[7], el primer servicio de delivery calefaccionado del país. La empresa se ubica en Martinez, se trata de una Placa Eléctrica diseñada especialmente para mantener la temperatura de las comidas durante el envío. Transforma un simple bolso térmico, en un Bolso Térmico Calefaccionado para Delivery. El aporte de temperatura genera un almacén de calor dentro de los bolsos térmicos logrando mantener la comida hasta el momento de la entrega. Provee a restaurantes de la ciudad como El Club de la Milanesa, El Noble, La Continental, etc.

Entre los importados los sitios donde nuestros competidores podrían vender sus cajas térmicas son:

- Alibaba[8], el contacto principal se obtiene a través de la web. Son los principales proveedores de soluciones térmicas de las grandes empresas de delivery como Rappi, Glovo y PedidosYa.

- Tienda Mia[9], ofreciendo una gran variedad de cajas térmicas, desde lo más tradicional, a lo más innovador.

Como bienes sustitutos podemos considerar a los servicios ofrecidos por los catalogados por SENASA como transportes de clase A y B: cajas, contenedores o cisternas isotérmicos y con mecanismos de enfriamiento y calentamiento. A modo de producto, los contenedores móviles y a modo de servicio los cisternas.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros)

Termofood: Los precios de sus productos oscilan entre $3000 y los $6000, trabajan con otro tipo de tecnología de aislación térmica, con estructuras no rígidas y el uso de la espuma de poliuretano recubierta de aluminio.

Deliheat: Ofrece un modelo de negocios distinto: a cambio de un abono mensual de $500 promedio por unidad. Un bolso eléctrico calefaccionado que, una vez desenchufado, funciona como un almacén de calor.

Alibaba: Los precios unitarios arrancan en U$D60 y según aumente la cantidad de unidades por pedido, los precios pueden llegar a bajar hasta los U$D20.

Tienda Mia: Las variantes tradicionales rondan entre los 5 y 7 mil pesos, hasta cajas extremadamente tecnológicas con calefactores que se sitúan aproximadamente en 40 mil pesos.

Las estrategias que utilizan las empresas competidoras par destacarse en el mercado son :

1- Diferenciación por innovación y alta tecnología.

2- Diferenciarse con el diseño del producto y sus materias primas.

3- Diferenciación por compra en cantidad

Lo que buscamos es que nuestro producto tenga atributos también diferenciadores. Por ejemplo, nuestro producto se diferencia de la competencia porque brinda mayor funcionalidad y comodidad a los clientes, además de que tiene un enfoque especial en la actividad delivery y una diferenciación por precio que lo insertará en el mercado de una manera rápida y eficaz.

Relación Contractual con los Clientes y Proveedores

La relacion con nuestros proveedores será con un contrato de por medio, estableciendo una cantidad mínima de compra y precios fijos.

Para los clientes realizaremos cajas con especificaciones y características distintas según sus preferencias, por lo que para obtener un margen de ganancia referido a los costos que un diseño personalizado conlleva buscaremos tener por contrato una cantidad de pedidos mínimo para cada diseño.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador

El análisis del mercado proveedor es crítico para el proyecto porque los costos de la materia prima, insumos y maquinaria son los principales definidores del costo y por lo tanto del precio al que se buscaría comercializar nuestro producto. Siendo este un producto nuevo y basándonos en las políticas de precios, se buscara establecer un precio bajo de entrada al mercado por lo tanto debemos lograr costos de MP bajos.

El producto esta compuesto principalmente por derivados del petróleo (polímeros termoplásticos) y por lo tanto el precio de este commodite influirá de gran manera en los precios de venta de los proveedores. Los precios de los proveedores también se ven afectados por las variaciones en el tipo de cambio y los aumentos del dólar.

La estrategia de negociación no apuntaría a demandar grandes cantidad de materia prima a ninguno de los proveedores porque la producción sería realizada por pedido y no por stock para que la inversión inicial en MP no sea tan alta y riesgosa. Sin embargo, se buscara generar acuerdos de cantidades predefinidas asegurándole al proveedor la compra pero fijando el precio del insumo del principio de mes. De esta manera ante un aumento de precio este se encontraría congelado, con el compromiso de adquirir los insumos estipulados en el contrato de compra-venta.

Proveedores de Materia Prima y Materiales

Membrana térmica reflectiva: El principal proveedor del mismo es AlumAir[10], perteneciente a LP SRL, una fábrica dedicada a la producción de polietileno con plantas en General Roca, en la provincia de Río Negro, y en el Parque Industrial La Cantábrica de Haedo, provincia de Buenos Aires.

Cuerina impermeable: El principal proveedor de estos productos es Plavinil SA[11], especializada en telas sintéticas y con maquinaria necesaria para lograr la sublimación del diseño publicitario solicitado por las empresas a las que proveemos.

Sistema de cerrado hermético (cierre y velcro): Los proveedores de estos bienes son pequeños productores de la industria textil.

Guía metálica: El principal proveedor de la misma sería una metalúrgica cercana a la fábrica.

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

Para las máquinas y equipos auxiliares se necesita lo siguiente:

Cortadora de tela recta de 10 pulgadas: Máquina dedicada al corte de productos textiles en base a moldes y formas preestablecidas. Marca Goldex Modelo GL5.

Estampadora plancha plana con base de 40cm x 60cm: Máquina utilizada para sublimar diseños personalizados sobre las cuerinas. Marca Printgate Modelo 40x60. Impresora multifunción, con carga de tinta sin cartuchos. Utilizada para la impresión en alta calidad de diseños para sublimados. Marca no especificada.

Máquina de coser recta doble arrastre: Utilizada para el armado y compostura de la estructura de las cajas. Marca Typical Modelo GC0303CX. Pistola para pegar plásticos. Utilizada para la adhesión de apoyos. Marca no especificada.

Cámara termográfica: Utilizada para las pruebas de control de calidad. Marca Holdpeak Modelo HP950F.

Estos productos se comprarán en las diferentes tiendas e-commerce, ferias industriales u otra posibilidad sería conseguir el contacto de vendedores a partir de catálogos industriales. Al ser máquinas bastante específicas no nos parece tan relevante a quién comprarlas sino el hecho de conseguirlas al fin ya que son fundamentales para los procesos de fabricación.

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales)

Los proveedores de servicio que tendremos serán de luz, gas y agua. Se requerirá un servicio de energía eléctrica trifásica para poder llevar a cabo los procesos con las máquinas necesarias. No requerimos ningún servicio especial de gas o agua.

La logística de aprovisionamiento hace referencia a cómo gestionamos la entrada de materia prima y semielaborados a la empresa, esto implica una relación entre la empresa y el proveedor. Nuestra idea es contratar una empresa de transportes tercerizando este proceso de entrega, que nos haga llegar la materia prima necesaria y funcione como nexo entre nosotros y nuestros proveedores. En cuanto a la salida, seremos proveedor directo de nuestros clientes.

En cuanto al almacenamiento o stock decidimos que nuestra política de producción sea la de producción por pedido, de esta manera reduciremos los pedidos de MP innecesaria, además de los costos de stock. Esta política de fabricación implica mayores demoras en el proceso pero como somos una empresa que está iniciando en el mercado preferimos cuidar los costos y demorar un poco más en las entregas.

Análisis de Productos Sustitutos (similar al de Competidores)

Los productos considerados sustitutos por nosotros son aquellos que cumplen la misma función que una caja térmica pero la tecnología y procesos implementados son distintos:

Conservadoras (Plásticas o de Telgopor): La principal diferencia y ventaja a favor de nuestro producto es el material del cual suelen estar hechas estas conservadoras son materiales rígidos que no se adaptan al tamaño del pedido particular del consumidor. Por otro lado las conservadoras suelen ser de gran tamaño lo cual implica que no sean prácticas a la hora de trasladar envíos en una moto o bicicleta en un corto tiempo.

Bolsos Térmicos o Loncheras: En este caso el material del cual están realizado suele ser el mismo que el de una caja térmica pero la desventaja que poseen estas es que su tamaño suele ser pequeño y dificultará la realización de delivery. Además no tienen la función (como si tienen nuestras cajas) de engancharse al medio de transporte que utilizará el delivery (ya sea bicicleta o moto).

Análisis de Productos Complementarios (similar al de Competidores)

Los productos complementarios son productos que colaboran a mejorar el funcionamiento de nuestro producto. Y como el fin principal de nuestro producto es que la comida conserve su temperatura y humedad, consideramos:

Refrigerantes: Si los deliverys son de productos que necesitan mantener el frío como helado u otra aplicación no gastronómica (podría ser medicinal), los refrigerantes serían necesarios.

Bandas reflectivas: Son claves para que los empleados encargados de deliverys (de app o de restaurantes) sean reconocidos más fácilmente durante la noche o cuando hay baja iluminación.

Luz intermitente: Al igual que las bandas reflectivas cumple la función de “cuidado” de los usuarios de nuestras cajas térmicas para que sea más fácil que otros trabajadores los identifiquen circulando por la noche.

Análisis de Entrantes Potenciales (similar al de Competidores)

Barreras de entrada

Las barreras de entrada que dificultarían el acceso de posibles competidores al mercado serían:

- Diferenciación por diseño entre productos competidores elevada.

- La buena posición y reconocimiento de los competidores con las cadenas de delivery.

Barrera de Salida

Las barreras de salida son las que consideramos que dificultarían que la empresa de “deshaga” de sus activos para poder abandonar el mercado, algunas podrían ser:

- Barreras emocionales: el apego emocional que puede existir en el afán de tener tu propio proyecto.

- Legales: se considera una barrera de salida baja ya que solo consiste en realizar y pagar los trámites necesarios y dar aviso a los trabajadores, pagándoles sus indemnizaciones.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto (Redefinición en caso de ser necesario)

A raíz de la encuesta realizada, decimos realizar otras líneas de producto además de la caja térmica ya que observamos que hay una demanda de productos térmicos personales. Esto se debe a que la muestra tomada en la encuesta es un consumidor cotidiano ya que no la expandimos hacia empresas.

Siendo los productos más votados el porta botella y la lonchera, con un porcentaje de 33% y 25% respectivamente decidimos agregar una línea cotidiana, que incluye estos dos productos entre otros

Además existirá una línea profesional compuesta por bolsos de diversos tamaños, otra de las variedades que ofrece nuestra compañía sumado a que también la opción fue votada por el 13% de nuestra nuestra

Por otro lado, tendremos la línea delivery, que es el enfoque primordial y la causa de la creación de la empresa ya que es nuestro principal producto a desarrollar y potenciar.

Línea delivery: compuesta de cajas térmicas desarrolladas para su instalación en bicicletas y motocicletas, ideales para el transporte de alimentos. Cuenta con cierres herméticos de velcro y múltiples compartimentos movibles donde se depositan los pedidos. Se instala en la parte trasera de la bicicleta o motocicleta y cuenta con bandas reflectoras reglamentadas bajo los artículos 13.3.5., 13.3.6., 13.4.2.2., 13.6.1. del Código de Tránsito y Transporte, y 13.4.2.2. del Decreto Reglamentario 198/18.

Línea profesional: compuesta de bolsos de distintos tamaños para usos de catering y servicios gastronómicos. Su estructura es manejable para aprovechar su volumen al máximo para el transporte de distintos alimentos elaborados. Cuenta con cierres herméticos, y su interior es fácil de higienizar teniendo en cuenta los posibles derrames que pueden producirse al estar transportando alimentos, pudiéndolo hacer con telas húmedas o lavandinas en gel.

Línea cotidiana: compuesta de bolsas, loncheras, carritos de compra y porta botellas para utilización personal, permitiendo que quien las utilice pueda mantener la temperatura de sus viandas y bebidas a su debida temperatura, para su uso diario como puede ser en el trabajo, la facultad, entre otros.

Sobre la Plaza

En cuanto a la salida de producto terminado, el proyecto contaría con un único canal de distribución (Nivel 1) , ya que será proveedor directo de las empresas que brindan el servicio de delivery transportados en bicicleta o motocicleta: PedidosYa y Rappi. Al ser una demanda continua, se realizarían envíos mensualmente. El medio de transporte elegido seria el camión, producto de la posición centralizada y la proximidad a muchos accesos y autopistas.

Sobre la Promoción

Nos vamos a centrar en lo que es el marketing digital fundamentalmente ya que es una gran oportunidad. Tener una buena presencia online, gestionar correctamente nuestras Redes Sociales y ser participativo en la comunidad, puede facilitar el aumento de conversión de clientes potenciales (leads). Ante todo desarrollaremos nuestro propio sitio web donde nos daremos a conocer y facilitaremos a las empresas de delivery que estén dispuestas a comprar y ver nuestros producto a través del e-commerce, brindaremos la mayor seguridad y accesibilidad a los clientes ya que es de suma de importancia en el proceso de compra. Por medio de la página web se contactara con los compradores, una vez efectuado el pedido les brindaremos un prototipo 3D de las cajas personalizadas con sus dimensiones, colores y logotipo. El desarrollo y mantenimiento del sitio del web de la misma queda a cuenta a terceros.

Sobre la Política de Precios

Debido a las características del mercado de las cadenas de delivery, optaremos por fijar una política de precios basada en la competencia. Nuestro enfoque es que tanto Rappi y Pedidos Ya nos encuentren como un producto comparable en lo que se refiere a términos de valor con los de la competencia; además buscaremos conseguir la diferenciación por medio de las distintas características, calidad y diseño de las cajas térmicas.

Al investigar los precios de la competencia, encontramos una gran amplitud: desde los $3000 hasta los $4500 (caja común).

Para la introducción al mercado, elegimos una estrategia en la que fijaremos un precio mas bajo que los competidores para atraer a las cadenas de delivery y lograr una incipiente participación en el mercado, estableciendo el precio de venta en $2500 aproximadamente para nuestros clientes principales que son las cadenas de delivery.

Sobre el Perfil del Cliente. Elección del Mercado Objetivo

Nuestro mercado objetivo es amplio y varía según el uso que se le dé al producto. Por un lado, apuntamos a las ventas a un nivel mayorista y siendo nuestro principal objetivo, con las cajas de delivery buscando ser proveedores directos de las empresas que brindan el servicio de delivery transportados en bicicleta o motocicleta, mediante aplicaciones móviles (Rappi, Pedidos ya, etc) o de forma directa con restaurantes y cadenas de comida, pudiendo así afianzar una relación con las empresas y asegurándonos una demanda continúa a lo largo del tiempo.

Mientras que con los bolsos para catering y productos de la línea cotidiana, ampliamos nuestro mercado al público en general con las ventas minoristas. El cliente objetivo, en este caso, es aquel que le daría un uso diario, tanto profesional como cotidiano. Las ventas a estos clientes no serían tan periódicas ni serían los que generarían la mayor cantidad de ingresos a la empresa, sin embargo sirven para dar a conocer la marca y a difundir su utilización en el día a día.

A nivel nacional, también puede ofrecerse a empresas de catering y deliveries tradicionales o propios de una empresa, aunque el principal objetivo es ser proveedor principal de estas empresas y poder tener participación en sus actividades a nivel Latinoamérica.

A la hora de introducir la marca al mercado, buscaremos una estrategia que mezcle precio, promoción y calidad. Consideramos que el acercamiento tanto a personas como empresas es la clave para darnos a conocer, a través de participación en eventos y convenciones de innovación, permitiendo la utilización de estos, la entrega de productos por tiempo determinado a modo de prueba, y la promoción por e-commerce centralizado en redes sociales. El ataque debe ser rápido, pues en su mayoría los clientes no tienen noción de la funcionalidad de nuestros productos. A través de la utilización, se podrán probar las características de estos: la capacidad de aislación térmica, la fácil higiene y el cómodo transporte, mostrando una diferenciación con nuestros competidores y una muy posible elección sobre los bienes sustitutos.

Creemos que lograremos penetrar de forma rápida en el mercado, incrementado el volumen de ventas. Consideramos muy importante el feedback con nuestros clientes, ya que buscamos la mejora constante tanto de nuestros servicios como de nuestros productos. Además otra consideración es empezar a contar con utilidades, las cuales serán reinvertidas en desarrollo técnico en mejoras del producto, la creación de nuevos prototipos y el estudio de posibles nuevos mercados a introducirse.

Plan de Ventas

En base a los precios de venta planteados, creemos que si bien siempre la introducción al mercado puede ser dificultoso, la estrategia a desarrollar nos va a permitir expandirnos dentro del mismo de manera rápida, por lo que calculamos una estimación del 3% del mercado meta establecido en 60000 repartidores para los meses de puesta en marcha, subiendo esa cantidad a 10% en el corto plazo, lo que supondría 4800 cajas vendidas aproximadamente para el primer año, elevándose a 6000 para el segundo.

Fuentes

- ↑ https://www.indec.gob.ar/uploads/informesdeprensa/pib_06_21842C1D1A16.pdf

- ↑ https://www.cepal.org/sites/default/files/presentation/files/abirevision_4final.lanzamiento.pdf

- ↑ https://www.argentina.gob.ar/sites/default/files/sspe_cadenas_de_valor_petroquimica_-_plastica.pdf https://www.argentina.gob.ar/sites/default/files/sspe_cadena_de_valor_metalicas_basicas.pdf

- ↑ https://www.iprofesional.com/negocios/335404-delivery-de-rappi-que-novedades-creo-en-medio-de-la-pandemia

- ↑ https://www.argentina.gob.ar/sites/default/files/sspmicro_cadenas_de_valor_petroquimica_plastica_1.pdf

- ↑ http://www.termofood.com.ar/

- ↑ https://deliheat.com/

- ↑ https://spanish.alibaba.com/

- ↑ https://tiendamia.com/ar/

- ↑ http://www.alumair.com.ar/

- ↑ http://plavinil.com.ar/