Diferencia entre revisiones de «2021/Grupo3/DimensionamientoComercial»

Sin resumen de edición |

mSin resumen de edición |

||

| (No se muestran 17 ediciones intermedias de 3 usuarios) | |||

| Línea 1: | Línea 1: | ||

== Definición de la IDEA-PROYECTO == | == Definición de la IDEA-PROYECTO == | ||

El proyecto de inversión que estamos | El proyecto de inversión que estamos analizando consiste en elaborar industrialmente pizzas congeladas. | ||

== Análisis del Sector Industrial (en Argentina y en el Mundo) == | == Análisis del Sector Industrial (en Argentina y en el Mundo) == | ||

=== Análisis de la Situación Macroeconómica en Argentina y en el Mundo === | === Análisis de la Situación Macroeconómica en Argentina y en el Mundo === | ||

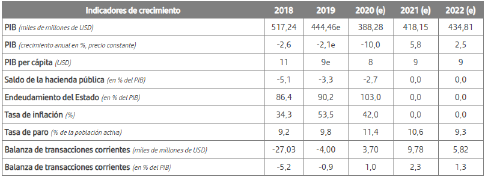

Cuando hablamos de Argentina hacemos referencia a | Cuando hablamos de Argentina hacemos referencia a una de las economías más grandes de América Latina, con un Producto Interno Bruto (PIB) de aproximadamente US$450 billones, sumado a sus abundantes recursos naturales.<ref>https://www.bancomundial.org/es/country/argentina/overview</ref> | ||

En 2020, la tasa de desempleo en Argentina fue del 11%, y se prevé que baje a 10,1% en 2021 y 9,7% en 2022. El gobierno argentino ha tenido dificultades para luchar contra los altos niveles de pobreza y desempleo, y se calcula que casi la mitad de la mano de obra nacional trabaja en el sector informal. La situación social del país se caracteriza por una tensión constante entre el gobierno y los sindicatos con respecto a las reformas anunciadas. El país, además, está dividido entre las autoridades centrales y las autoridades descentralizadas con respecto a la distribución de los ingresos federales. Aproximadamente un 40% de la población en Argentina vive bajo el umbral de la pobreza. | En 2020, la tasa de desempleo en Argentina fue del 11%, y se prevé que baje a 10,1% en 2021 y 9,7% en 2022. El gobierno argentino ha tenido dificultades para luchar contra los altos niveles de pobreza y desempleo, y se calcula que casi la mitad de la mano de obra nacional trabaja en el sector informal. La situación social del país se caracteriza por una tensión constante entre el gobierno y los sindicatos con respecto a las reformas anunciadas. El país, además, está dividido entre las autoridades centrales y las autoridades descentralizadas con respecto a la distribución de los ingresos federales. Aproximadamente un 40% de la población en Argentina vive bajo el umbral de la pobreza. | ||

[[Archivo:Indicadores de crecimiento.png|no|miniaturadeimagen| | [[Archivo:Indicadores de crecimiento.png|no|miniaturadeimagen|485x485px|Fuente: IMF – World Economic Outlook Database, abril 2021]] | ||

'''Principales Sectores Económicos''' | |||

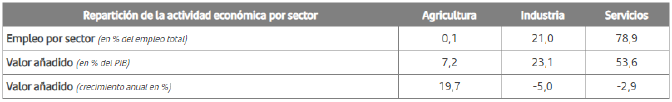

El sector industrial se ha desarrollado considerablemente durante los últimos años. Según los últimos datos del Banco Mundial, el sector representó el 23,41% del PIB en 2019 y empleó al 21,04% de la población en 2020. La preparación industrial de alimentos (en particular el envasado de la carne, la molienda de harina y las conservas) y la molinería constituyen las principales industrias del país. El sector industrial se apoya además en las filiales de automóviles, los bienes de consumo durable, el sector textil, las actividades químicas y petroquímicas, farmacéuticas, de imprenta, metalúrgicas y siderúrgicas, maquinaria industrial y agrícola; electrónica y electrodomésticos. En 2020, la industria manufacturera estuvo entre los sectores que se vieron más afectados por la pandemia. Sin embargo, según Reuters, aunque la producción industrial de Argentina bajó, el sector no se vio tan golpeado como se había proyectado a inicios de la crisis de COVID-19. Por otra parte, algunas industrias esenciales, como los alimentos y bebidas, químicos y equipamiento médico, tuvieron resultados significativamente mejores que el resto del sector industrial.<ref>https://santandertrade.com/es/portal/analizar-mercados/argentina/politica-y-economia</ref> | El sector industrial se ha desarrollado considerablemente durante los últimos años. Según los últimos datos del Banco Mundial, el sector industrial representó el 23,41% del PIB en 2019 y empleó al 21,04% de la población en 2020. La preparación industrial de alimentos (en particular el envasado de la carne, la molienda de harina y las conservas) y la molinería constituyen las principales industrias del país. El sector industrial se apoya además en las filiales de automóviles, los bienes de consumo durable, el sector textil, las actividades químicas y petroquímicas, farmacéuticas, de imprenta, metalúrgicas y siderúrgicas, maquinaria industrial y agrícola; electrónica y electrodomésticos. En 2020, la industria manufacturera estuvo entre los sectores que se vieron más afectados por la pandemia. Sin embargo, según Reuters, aunque la producción industrial de Argentina bajó, el sector no se vio tan golpeado como se había proyectado a inicios de la crisis de COVID-19. Por otra parte, algunas industrias esenciales, como los alimentos y bebidas, químicos y equipamiento médico, tuvieron resultados significativamente mejores que el resto del sector industrial.<ref>https://santandertrade.com/es/portal/analizar-mercados/argentina/politica-y-economia</ref> Aunque todos los sectores económicos de Argentina se vieron golpeados en 2020 por la pandemia de COVID-19, el sector agrícola fue el menos afectado. | ||

[[Archivo:Repartición de la actividad económica por sector.png|no|miniaturadeimagen|672x672px|Fuente: World Bank, 2017, Últimos datos disponibles]] | [[Archivo:Repartición de la actividad económica por sector.png|no|miniaturadeimagen|672x672px|Fuente: World Bank, 2017, Últimos datos disponibles]] | ||

La inflación durante 2020 fue del 36,1% pese al derrumbe de la actividad económica. Para 2021 se estima cercana al 50%. A abril del 2021, la variación interanual porcentual del Índice de Precio al Consumidor (IPC) es del 42,6%. En el marco de un contexto tan inflacionario, el gobierno busca proteger a los más vulnerables estableciendo programas como “Precios Cuidados” para productos de la canasta básica. | Los puntos importantes a considerar para el proyecto: | ||

* La inflación durante 2020 fue del 36,1% pese al derrumbe de la actividad económica. Para 2021 se estima cercana al 50%. A abril del 2021, la variación interanual porcentual del Índice de Precio al Consumidor (IPC) es del 42,6%. En el marco de un contexto tan inflacionario, el gobierno busca proteger a los más vulnerables estableciendo programas como “Precios Cuidados” para productos de la canasta básica. Las expectativas de inflación aumentan considerando que las formas de financiamiento del Estado se ven reducidas obligando a emitir moneda para afrontar gastos corrientes. | |||

* No es considerable un aumento adicional sustancial de la presión impositiva, que ya se encuentra entre las más altas del mundo. Un aumento de dicha presión podría incurrir en el cierre de muchas empresas. El acceso a créditos tampoco es una alternativa ya que la deuda externa en 2020 llegó a niveles del 104% del PBI<ref>https://www.argentina.gob.ar/economia/finanzas/presentaciongraficadeudapublica</ref> y el riesgo país ronda los 1600 puntos, a pesar de la política de la FED de mantener las tasas de interés de referencia cercanas al 0%. | |||

* La brecha cambiaria entre dólar oficial y paralelo se encuentra en niveles cercanos al 70%. Esto genera especulaciones que se ven reflejadas en los niveles de consumo e inversión. | |||

* En cuanto al salario real, según la consultora Ecolatina, los ingresos del sector formal se deterioraron más de 3% contra la inflación y en los tres últimos años acumulan pérdidas del 20%.[[Archivo:Datos INDEC.png|miniaturadeimagen|554x554px|INDEC - Abril 2021]] | |||

En cuanto al salario real, según la consultora Ecolatina, los ingresos del sector formal se deterioraron más de 3% contra la inflación y en los tres últimos años acumulan pérdidas del 20%. | |||

De acuerdo con informes del Banco Mundial, la recuperación económica para 2021 será del 6,5% tras un fuerte derrumbe del 9,9% durante 2020 por motivos de pandemia. Esto quiere decir que el rebote no llegará a recuperar los niveles de actividad económica que se tenían en 2019. | * De acuerdo con informes del Banco Mundial, la recuperación económica para 2021 será del 6,5% tras un fuerte derrumbe del 9,9% durante 2020 por motivos de pandemia. Esto quiere decir que el rebote no llegará a recuperar los niveles de actividad económica que se tenían en 2019. | ||

El 2020 cerró con una pobreza del 42% y un nivel de indigencia del 10,5%.<ref>https://www.indec.gob.ar/</ref> | * El 2020 cerró con una pobreza del 42% y un nivel de indigencia del 10,5%.<ref>https://www.indec.gob.ar/</ref> | ||

==== Contexto Internacional ==== | |||

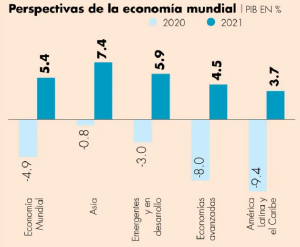

Si bien la pandemia fue un suceso inesperado que afectó al mundo entero, las proyecciones de crecimiento para 2020 y 2021 previo al inicio de esta no eran alentadoras. En los años previos se mostró una desaceleración sincronizada de las principales economías, principalmente debido al aumento de los aranceles y la prolongada incertidumbre que rodea a la política comercial que afectó la inversión y la demanda de bienes de capital (conflicto comercial China-Estados Unidos). Por ejemplo, el crecimiento de la economía global en 2019 fue de apenas el 2.5% convirtiéndose en el valor más bajo de la década <ref>https://apnews.com/article/838676eefc4640d7b2985761f013723d</ref>, a pesar de que los Bancos Centrales estaban adoptando políticas monetarias expansivas a tasas de interés cercanas al 0%. | |||

[[Archivo:Perspectivas de la Economía Mundial.png|miniaturadeimagen|<ref>https://www.eleconomista.com.mx/economia/Economia-mundial-registrara-una-recesion-de-4.9-en-el-2020-FMI-20200624-0143.html</ref> Fuente: Diario "El Economista"]] | |||

Con la llegada de la pandemia por COVID-19 en 2020, la economía mundial se derrumbó un 3.3%. Estados Unidos, la principal potencia económica, tuvo una contracción del 3.5% de su producto bruto interno (nivel más bajo desde la Segunda Guerra Mundial). La recuperación económica que se estima es un 6% para 2021 y un 4.4% en 2022, aunque estos valores no son representativos para las economías emergentes donde el acceso a las vacunas también es profundamente menor. Los países de alto ingreso, que concentran el 16% de la población mundial, adquirieron anticipadamente 50% de las dosis<ref>“Manejar recuperaciones divergentes”, Fondo Monetario Internacional, Abril 2021.https://www.imf.org/es/Publications/WEO/Issues/2021/03/23/world-economic-outlook-april-2021</ref>. Para algunos países de América Latina (principales socios comerciales de Argentina), recuperar los niveles de actividad previos a la pandemia podría demorar algunos años. Se estima que México, Brasil y Chile recién recuperarán los niveles prepandemia en 2024. Por otro lado, Uruguay habiendo sido uno de los países que mejor gestionó la crisis sanitaria los recuperará en 2022.<ref>https://eleconomista.com.ar/2021-02-antes-y-despues-del-covid/</ref> | |||

=== Estructura del Sector industrial. Evolución Histórica de la Actividad === | === Estructura del Sector industrial. Evolución Histórica de la Actividad === | ||

| Línea 38: | Línea 41: | ||

=== Definición del Negocio === | === Definición del Negocio === | ||

Queremos brindar una solución cómoda, rápida y rica al momento de elegir qué comer, mediante la producción industrial de pizzas congeladas. Buscamos vender pizzas a consumidores finales o a empresas de servicios. | |||

=== Oportunidades === | === Oportunidades === | ||

| Línea 46: | Línea 49: | ||

=== Amenazas === | === Amenazas === | ||

* Costos altos de logística. | * Costos altos de logística. Para minimizar este riesgo vamos a contratar empresas especializadas en la logística y distribución de alimentos congelados, que actúen de manera eficiente, reduciendo al máximo posible el número de entregas. | ||

* Situación económica inestable del país, generando menor capacidad de consumo. | * Situación económica inestable del país, generando menor capacidad de consumo. Se podría evaluar participar de programas de precios diferenciados impulsados por el Estado. | ||

* Alta competencia | * Alta competencia e importante cantidad de opciones sustitutas. Para minimizar esta amenaza se pueden realizar campañas de publicidad, fidelización de clientes mediante premios o participación en sorteos con vouchers para la compra de productos. | ||

=== Factores Claves del Éxito === | === Factores Claves del Éxito === | ||

Queremos enfocar el éxito del negocio en los siguientes factores: | Queremos enfocar el éxito del negocio en los siguientes factores: | ||

* Ofrecer un producto | * Ofrecer un producto de buena calidad en su materia prima para poder realizar pizzas sabrosas que atraigan a los compradores por sobre otras marcas y generen deseo de volver a consumirlas. | ||

* Concebir una buena imagen marcaria en los canales de interacción con el cliente para atraerlos (packaging adecuado, sitio web actualizado y vistoso en caso de decidir hacerlo, redes sociales y atención al cliente actualizadas). | * Concebir una buena imagen marcaria en los canales de interacción con el cliente para atraerlos (packaging adecuado, sitio web actualizado y vistoso en caso de decidir hacerlo, redes sociales y atención al cliente actualizadas). | ||

* Atender rápidamente quejas de los clientes para evitar perderlos. | * Atender rápidamente quejas de los clientes para evitar perderlos. | ||

| Línea 61: | Línea 63: | ||

=== Definición Inicial del Producto === | === Definición Inicial del Producto === | ||

Consiste en la fabricación y comercialización de pizzas industriales congeladas bajo la modalidad “listas para consumir”. El consumidor únicamente tendrá que realizar la cocción teniendo en pocos minutos una comida preparada. | |||

==== Descripción ==== | ==== Descripción ==== | ||

| Línea 80: | Línea 82: | ||

La certificación de esta Norma podría facilitar la exportación de los productos, en caso de que prospere el proyecto, ya que la misma facilita el cumplimiento de la normativa legal de casi todos los países. | La certificación de esta Norma podría facilitar la exportación de los productos, en caso de que prospere el proyecto, ya que la misma facilita el cumplimiento de la normativa legal de casi todos los países. | ||

=== Análisis del Mercado Consumidor === | === Análisis del Mercado Consumidor === | ||

| Línea 190: | Línea 189: | ||

Productos que ofrecen y precios: | Productos que ofrecen y precios: | ||

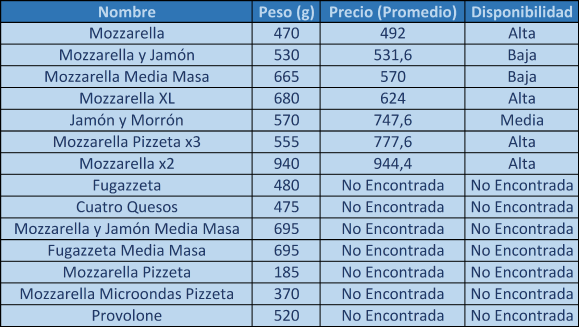

[[Archivo: | [[Archivo:Precios Sibarita.png|sinmarco|579x579px]] | ||

Notamos que a pesar de ser la marca líder, muchas de las variedades que ofrecen en su sitio no se comercializan en ninguno de los principales supermercados del país. Las pizzas que encontramos en los supermercados tienen frecuentemente el packaging deteriorado o abollado y también con errores de impresión. También encontramos que sus redes sociales no han sido actualizadas desde el año 2016. Nos da una conclusión de que la marca está en un proceso de declive y no están prestando atención respecto a su imagen marcaria y a la calidad de su producto. | Notamos que a pesar de ser la marca líder, muchas de las variedades que ofrecen en su sitio no se comercializan en ninguno de los principales supermercados del país. Las pizzas que encontramos en los supermercados tienen frecuentemente el packaging deteriorado o abollado y también con errores de impresión. También encontramos que sus redes sociales no han sido actualizadas desde el año 2016. Nos da una conclusión de que la marca está en un proceso de declive y no están prestando atención respecto a su imagen marcaria y a la calidad de su producto. | ||

| Línea 203: | Línea 202: | ||

Productos que ofrecen y precios: | Productos que ofrecen y precios: | ||

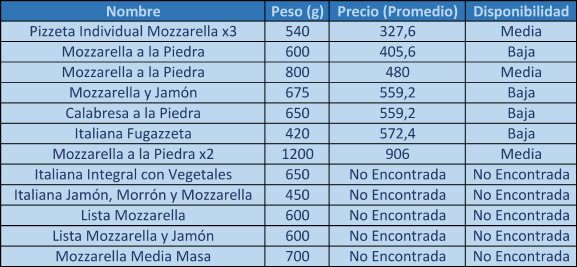

[[Archivo: | [[Archivo:Precios Pietro.png|sinmarco|577x577px]] | ||

Consideramos que esta marca tiene mayor posibilidad de crecimiento debido a que mantienen bien su imagen marcaria, lanzando nuevos sabores de pizzas y ofreciendo mejores precios que las pizzas Sibarita respecto al peso de cada pizza. Aún así, notamos que tienen una disponibilidad menor y solo se encuentran en supermercados grandes o hipermercados. | Consideramos que esta marca tiene mayor posibilidad de crecimiento debido a que mantienen bien su imagen marcaria, lanzando nuevos sabores de pizzas y ofreciendo mejores precios que las pizzas Sibarita respecto al peso de cada pizza. Aún así, notamos que tienen una disponibilidad menor y solo se encuentran en supermercados grandes o hipermercados. | ||

| Línea 223: | Línea 222: | ||

Productos que ofrecen y precios: | Productos que ofrecen y precios: | ||

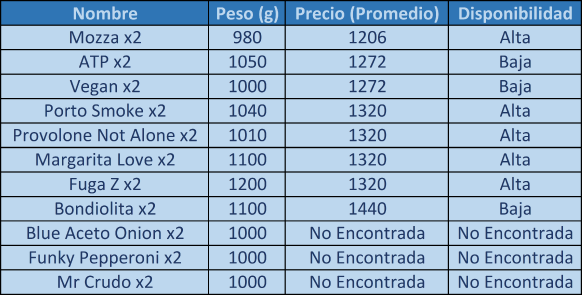

[[Archivo: | [[Archivo:Precios Zen.png|sinmarco|582x582px]] | ||

Consideramos que esta marca de pizza está en crecimiento pero están posicionándose con una propuesta de alto valor y con un mercado segmentado a clase media alta o alta a la que le interesa la pizza gourmet. También creemos que su distribución es limitada ya que no encontramos ningún mercado físico en donde se vende. | Consideramos que esta marca de pizza está en crecimiento pero están posicionándose con una propuesta de alto valor y con un mercado segmentado a clase media alta o alta a la que le interesa la pizza gourmet. También creemos que su distribución es limitada ya que no encontramos ningún mercado físico en donde se vende. | ||

| Línea 231: | Línea 230: | ||

Productos que ofrecen y precios: | Productos que ofrecen y precios: | ||

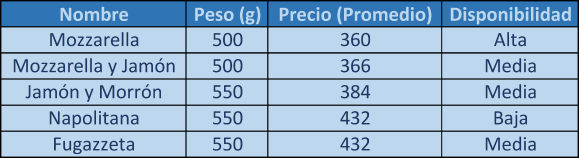

[[Archivo: | [[Archivo:Precios Genéricas.png|sinmarco|579x579px]] | ||

Concluimos que estas pizzas tienen menor precio ya que ahorran en costos de packaging y no agregan valor marcario pero también pueden ahorrar en calidad de ingredientes y eso genera una imagen de pizzas de menor calidad. Están enfocadas en un segmento de clase baja / media baja / media. | Concluimos que estas pizzas tienen menor precio ya que ahorran en costos de packaging y no agregan valor marcario pero también pueden ahorrar en calidad de ingredientes y eso genera una imagen de pizzas de menor calidad. Están enfocadas en un segmento de clase baja / media baja / media. | ||

==== Nivel de Competencia, Estrategias y Posicionamiento en el Mercado ==== | ==== Nivel de Competencia, Estrategias y Posicionamiento en el Mercado ==== | ||

Consideramos que el mercado de las pizzas es atomizado para cada segmento al que se apunta y mediante una buena estrategia de marca y una correcta promoción, se puede lograr una diferenciación para poder insertarnos en este tipo de mercado (con un producto relativamente similar entre marcas). | Consideramos que el mercado de las pizzas es atomizado para cada segmento al que se apunta y mediante una buena estrategia de marca y una correcta promoción, se puede lograr una diferenciación para poder insertarnos en este tipo de mercado (con un producto relativamente similar entre marcas). | ||

| Línea 265: | Línea 247: | ||

Nuestro principal objetivo es elaborar pizzas de calidad al menor costo posible. Es por esto, que debemos contar con proveedores confiables capaces de abastecer la producción en tiempo, forma y cantidad. Evaluamos el mercado actual para cada una de las materias primas críticas y realizamos un listado de potenciales proveedores. | Nuestro principal objetivo es elaborar pizzas de calidad al menor costo posible. Es por esto, que debemos contar con proveedores confiables capaces de abastecer la producción en tiempo, forma y cantidad. Evaluamos el mercado actual para cada una de las materias primas críticas y realizamos un listado de potenciales proveedores. | ||

HARINA DE TRIGO | |||

* '''Molinos Cañuelas:''' Líderes en la fabricación de harinas y premezclas fortificadas con vitaminas y minerales. Integran toda la cadena de valor, desde la siembra y cosecha del trigo hasta la refinación de la harina. Dispone de varias marcas para el mercado argentino: Cañuelas, Trigalia y Florencia. <ref>https://www.molinocanuelas.com/es/nuestras-marcas</ref> | * '''Molinos Cañuelas:''' Líderes en la fabricación de harinas y premezclas fortificadas con vitaminas y minerales. Integran toda la cadena de valor, desde la siembra y cosecha del trigo hasta la refinación de la harina. Dispone de varias marcas para el mercado argentino: Cañuelas, Trigalia y Florencia. <ref>https://www.molinocanuelas.com/es/nuestras-marcas</ref> | ||

| Línea 273: | Línea 255: | ||

Sitio web: <nowiki>https://www.lagomarsino.com.ar/es/productos/harinas.php</nowiki> | Sitio web: <nowiki>https://www.lagomarsino.com.ar/es/productos/harinas.php</nowiki> | ||

QUESO MOZZARELLA | |||

* '''Lácteos Barraza:''' Reconocida empresa del rubro. Procesa 250.000 litros de leche diarios. Comercializa, entre otros, queso mozzarella en hormas de 20kg selladas al vacío para la industria. La planta industrial queda en General Las Heras (Provincia de Buenos Aires). | * '''Lácteos Barraza:''' Reconocida empresa del rubro. Procesa 250.000 litros de leche diarios. Comercializa, entre otros, queso mozzarella en hormas de 20kg selladas al vacío para la industria. La planta industrial queda en General Las Heras (Provincia de Buenos Aires). | ||

Sitio web: <nowiki>https://www.lacteosbarraza.com.ar/home/shop/</nowiki> | Sitio web: <nowiki>https://www.lacteosbarraza.com.ar/home/shop/</nowiki> | ||

| Línea 282: | Línea 264: | ||

[[Archivo:Grupo Lesaffre.png|derecha|sinmarco|165x165px]] | [[Archivo:Grupo Lesaffre.png|derecha|sinmarco|165x165px]] | ||

LEVADURA | LEVADURA | ||

* Grupo Lesaffre: Comercializan diferentes soluciones de fermentos biológicos (frescos, secos, prensados, etc.). Es el mayor participante del market share de estos productos en Argentina. Sus marcas principales son Saf-Instant, Magimix y Liviendo. Esta última es una levadura procedente de harinas fermentadas que transfieren al producto un sabor y aroma especiales similares a la que otorga la masa madre. Además reciben un tratamiento biológico de desvitalización que permite prolongar la conservación de 12 a 18 meses, conservando las propiedades de la masa madre. La dosis corresponde del 1% al 3% en peso de harina (de 1 a 3 kg por 100 kg de harina), según las referencias y en función de la intensidad aromática deseada. La presentación es en bolsas de 10kg. | * Grupo Lesaffre: Comercializan diferentes soluciones de fermentos biológicos (frescos, secos, prensados, etc.). Es el mayor participante del market share de estos productos en Argentina. Sus marcas principales son Saf-Instant, Magimix y Liviendo. Esta última es una levadura procedente de harinas fermentadas que transfieren al producto un sabor y aroma especiales similares a la que otorga la masa madre. Además, reciben un tratamiento biológico de desvitalización que permite prolongar la conservación de 12 a 18 meses, conservando las propiedades de la masa madre. La dosis corresponde del 1% al 3% en peso de harina (de 1 a 3 kg por 100 kg de harina), según las referencias y en función de la intensidad aromática deseada. La presentación es en bolsas de 10kg. | ||

Sitio web: <nowiki>https://www.lesaffreargentina.com.ar/</nowiki> | Sitio web: <nowiki>https://www.lesaffreargentina.com.ar/</nowiki> | ||

* Compañía Argentina de Levaduras Sociedad Anónima (CALSA): Comercializan levadura a nivel industrial en cajas de 10 kg (20 unidades de 500 gr.). | * Compañía Argentina de Levaduras Sociedad Anónima (CALSA): Comercializan levadura a nivel industrial en cajas de 10 kg (20 unidades de 500 gr.). | ||

| Línea 351: | Línea 333: | ||

Sitio web: <nowiki>http://www.santoliquidoequipos.com.ar/index.asp</nowiki> | Sitio web: <nowiki>http://www.santoliquidoequipos.com.ar/index.asp</nowiki> | ||

Dirección: Av. Larrazabal 3467 (1439) - Capital Federal | Dirección: Av. Larrazabal 3467 (1439) - Capital Federal, Buenos Aires - Argentina | ||

Buenos Aires - Argentina | |||

==== Proveedores de Servicios (distribución de entrada y salida, servicios industriales) ==== | ==== Proveedores de Servicios (distribución de entrada y salida, servicios industriales) ==== | ||

| Línea 428: | Línea 408: | ||

- Conservación en freezer, es decir, de larga duración (opcional) | - Conservación en freezer, es decir, de larga duración (opcional) | ||

* Pizzerías y Restaurantes | |||

A pesar de ser un producto sustituto, hay que tenerlos muy en cuenta al momento de elegir el plan de ventas, ya que generan un alto impacto en el consumo y es una de las categorías más dominantes en el mercado de las pizzas. | |||

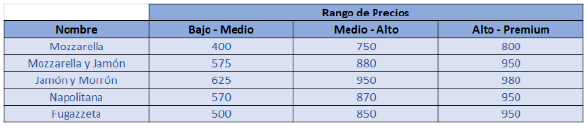

Para el análisis vamos a separar en 3 subcategorías en base al rango de precio: | |||

<u>Bajo - Medio</u>: Representan pizzerías y restaurantes barriales poco conocidos que tienen un volumen de venta reducido y trabajan solamente en la zona en donde están localizados. Esta categoría incluye también a cadenas de pizzerías posicionadas en ofrecer pizzas a bajo precio con calidad baja a media. Ejemplos: Pizzería de barrio, Tomasso, Ugi’s, etc. | |||

<u>Medio - Alto</u>: Representan pizzerías y restaurantes barriales más reconocidos con mayor volumen de venta. La frecuencia de compra en estos lugares suelen ser más ocasionales, como para darse un gusto, debido a que son de un precio más elevado que la categoría anterior. Esta categoría también incluye a cadenas de pizzería reconocidas, con locales más grandes. Ejemplos: La Continental, Kentucky, etc. | |||

<u>Alto - Premium</u>: Representan restaurantes y pizzerías históricas y muy reconocidas en el país, frecuentemente como destino turístico para probar la pizza argentina. También abarca restaurantes y pizzerías especializadas o gourmet, en donde come gente de clase alta o gente de clase media en ocasiones especiales (celebraciones). Ejemplos: Güerrin, El Cuartito, etc. | |||

Variedades principales que ofrecen y precios: | |||

[[Archivo:Pizzerías y Restaurantes.png|sinmarco|586x586px]] | |||

Concluimos que las pizzerías y restaurantes son la fuerza principal del mercado de las pizzas y tienen una segmentación que cubre todo tipo de clientes. Es importante tenerlas en cuenta para nuestro plan de ventas. | |||

* Empanadas El Noble | * Empanadas El Noble | ||

[[Archivo:El Noble.png|derecha|sinmarco]] | [[Archivo:El Noble.png|derecha|sinmarco]] | ||

| Línea 540: | Línea 536: | ||

Buscaremos aumentar un share de mercado hacia el segundo año mediante las estrategias de promoción explicadas luego, con el objetivo de obtener un 18% del mercado de pizzas congeladas de AMBA. Esto totaliza 185.000 pizzas a producir desde el año 2 en adelante. | Buscaremos aumentar un share de mercado hacia el segundo año mediante las estrategias de promoción explicadas luego, con el objetivo de obtener un 18% del mercado de pizzas congeladas de AMBA. Esto totaliza 185.000 pizzas a producir desde el año 2 en adelante. | ||

Basándonos en el estudio de mercado que realizamos, la distribución de pizzas en el año 1 será: | |||

* 70% de pizzas de Mozzarella (94500 pizzas) | |||

* 20% de pizzas de Mozzarella y Jamón (27000 pizzas) | |||

* 10% de pizzas de Fugazzeta (13500 pizzas) | |||

En caso de no poder vender la cantidad estipulada a supermercados, nos enfocaremos en vender una parte a otras empresas que puedan utilizar nuestras pizzas, como por ejemplo salones de eventos, servicios de catering, clubes deportivos, universidades, etc. También podemos establecer un canal de venta directa mediante un sitio web, utilizando servicios de entrega para cantidades menores. | En caso de no poder vender la cantidad estipulada a supermercados, nos enfocaremos en vender una parte a otras empresas que puedan utilizar nuestras pizzas, como por ejemplo salones de eventos, servicios de catering, clubes deportivos, universidades, etc. También podemos establecer un canal de venta directa mediante un sitio web, utilizando servicios de entrega para cantidades menores. | ||

| Línea 550: | Línea 550: | ||

=== Sobre la Política de Precios === | === Sobre la Política de Precios === | ||

Nuestra idea como producto es poder ofrecer una pizza congelada de mayor calidad que la de la competencia, a un precio competitivo para poder insertarnos en el mercado y obtener la porción buscada. Debido a esto, decidimos tener una política de precios en función de los precios del mercado. | |||

Buscamos que los supermercados comercialicen nuestra pizza de Mozzarella a un precio de $600. Descontando el valor del IVA, esto da un valor de $496. Buscaremos negociar con los supermercados para vendérselas a un valor de $437,5. | |||

Respecto a la pizza de Mozzarella y Jamón, buscaremos que tengan un precio final de $640. Descontando el valor del IVA, nos da un valor de $529. Buscaremos negociar con los supermercados para vendérselas a un valor de $462,5. Negociaremos lo mismo con la pizza de Fugazzeta. | |||

Para determinar el precio a utilizar en el plan de ventas, realizamos un promedio ponderado de los precios de cada variedad de pizza, en función de la cantidad producida: | |||

Precio Ponderado = 0,7 * 437,5 + 0,2 * 462,5 + 0,1 * 462,5 | |||

Precio Ponderado = $445 | |||

=== Sobre el Perfil del Cliente. Elección del Mercado Objetivo === | |||

Como fue mencionado en la microsegmentación, nuestro mercado objetivo está formado por el siguiente perfil de cliente: | |||

* Jóvenes y adultos entre 13 y 65 años | |||

* Les gusta comer rico y compartir comidas con amigos y familia | |||

* Personalidad activa y vida ocupada | |||

Queremos que los clientes tengan la sensación de estar comiendo una pizza en su casa con sabor y abundancia tal como la de una pizzería, en tan solo 15 minutos de cocción. Buscamos que Pizza Nuestra represente una buena cena con amigos, un almuerzo en familia, o el poder darse un gusto después de un día largo de trabajo. | |||

== Plan de Ventas == | |||

En base a todo lo analizado, confeccionamos el siguiente Plan de Ventas: | |||

{| class="wikitable" | |||

|+PLAN DE VENTAS | |||

! | |||

!Año 1 | |||

!Año 2 | |||

!Año 3 | |||

!Año 4 | |||

!Año 5 | |||

|- | |||

|Ventas [u] | |||

|135.000 | |||

|185.000 | |||

|185.000 | |||

|185.000 | |||

|185.000 | |||

|- | |||

|Precio Unitario [$] | |||

|445 | |||

|445 | |||

|445 | |||

|445 | |||

|445 | |||

|- | |||

|Ingreso Total [$] | |||

|60.075.000 | |||

|82.325.000 | |||

|82.325.000 | |||

|82.325.000 | |||

|82.325.000 | |||

|} | |||

== Fuentes == | == Fuentes == | ||

<references /> | <references /> | ||

Revisión actual - 23:46 29 sep 2021

Definición de la IDEA-PROYECTO

El proyecto de inversión que estamos analizando consiste en elaborar industrialmente pizzas congeladas.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

Cuando hablamos de Argentina hacemos referencia a una de las economías más grandes de América Latina, con un Producto Interno Bruto (PIB) de aproximadamente US$450 billones, sumado a sus abundantes recursos naturales.[1]

En 2020, la tasa de desempleo en Argentina fue del 11%, y se prevé que baje a 10,1% en 2021 y 9,7% en 2022. El gobierno argentino ha tenido dificultades para luchar contra los altos niveles de pobreza y desempleo, y se calcula que casi la mitad de la mano de obra nacional trabaja en el sector informal. La situación social del país se caracteriza por una tensión constante entre el gobierno y los sindicatos con respecto a las reformas anunciadas. El país, además, está dividido entre las autoridades centrales y las autoridades descentralizadas con respecto a la distribución de los ingresos federales. Aproximadamente un 40% de la población en Argentina vive bajo el umbral de la pobreza.

Principales Sectores Económicos

El sector industrial se ha desarrollado considerablemente durante los últimos años. Según los últimos datos del Banco Mundial, el sector industrial representó el 23,41% del PIB en 2019 y empleó al 21,04% de la población en 2020. La preparación industrial de alimentos (en particular el envasado de la carne, la molienda de harina y las conservas) y la molinería constituyen las principales industrias del país. El sector industrial se apoya además en las filiales de automóviles, los bienes de consumo durable, el sector textil, las actividades químicas y petroquímicas, farmacéuticas, de imprenta, metalúrgicas y siderúrgicas, maquinaria industrial y agrícola; electrónica y electrodomésticos. En 2020, la industria manufacturera estuvo entre los sectores que se vieron más afectados por la pandemia. Sin embargo, según Reuters, aunque la producción industrial de Argentina bajó, el sector no se vio tan golpeado como se había proyectado a inicios de la crisis de COVID-19. Por otra parte, algunas industrias esenciales, como los alimentos y bebidas, químicos y equipamiento médico, tuvieron resultados significativamente mejores que el resto del sector industrial.[2] Aunque todos los sectores económicos de Argentina se vieron golpeados en 2020 por la pandemia de COVID-19, el sector agrícola fue el menos afectado.

Los puntos importantes a considerar para el proyecto:

- La inflación durante 2020 fue del 36,1% pese al derrumbe de la actividad económica. Para 2021 se estima cercana al 50%. A abril del 2021, la variación interanual porcentual del Índice de Precio al Consumidor (IPC) es del 42,6%. En el marco de un contexto tan inflacionario, el gobierno busca proteger a los más vulnerables estableciendo programas como “Precios Cuidados” para productos de la canasta básica. Las expectativas de inflación aumentan considerando que las formas de financiamiento del Estado se ven reducidas obligando a emitir moneda para afrontar gastos corrientes.

- No es considerable un aumento adicional sustancial de la presión impositiva, que ya se encuentra entre las más altas del mundo. Un aumento de dicha presión podría incurrir en el cierre de muchas empresas. El acceso a créditos tampoco es una alternativa ya que la deuda externa en 2020 llegó a niveles del 104% del PBI[3] y el riesgo país ronda los 1600 puntos, a pesar de la política de la FED de mantener las tasas de interés de referencia cercanas al 0%.

- La brecha cambiaria entre dólar oficial y paralelo se encuentra en niveles cercanos al 70%. Esto genera especulaciones que se ven reflejadas en los niveles de consumo e inversión.

- En cuanto al salario real, según la consultora Ecolatina, los ingresos del sector formal se deterioraron más de 3% contra la inflación y en los tres últimos años acumulan pérdidas del 20%.

INDEC - Abril 2021

- De acuerdo con informes del Banco Mundial, la recuperación económica para 2021 será del 6,5% tras un fuerte derrumbe del 9,9% durante 2020 por motivos de pandemia. Esto quiere decir que el rebote no llegará a recuperar los niveles de actividad económica que se tenían en 2019.

- El 2020 cerró con una pobreza del 42% y un nivel de indigencia del 10,5%.[4]

Contexto Internacional

Si bien la pandemia fue un suceso inesperado que afectó al mundo entero, las proyecciones de crecimiento para 2020 y 2021 previo al inicio de esta no eran alentadoras. En los años previos se mostró una desaceleración sincronizada de las principales economías, principalmente debido al aumento de los aranceles y la prolongada incertidumbre que rodea a la política comercial que afectó la inversión y la demanda de bienes de capital (conflicto comercial China-Estados Unidos). Por ejemplo, el crecimiento de la economía global en 2019 fue de apenas el 2.5% convirtiéndose en el valor más bajo de la década [5], a pesar de que los Bancos Centrales estaban adoptando políticas monetarias expansivas a tasas de interés cercanas al 0%.

Con la llegada de la pandemia por COVID-19 en 2020, la economía mundial se derrumbó un 3.3%. Estados Unidos, la principal potencia económica, tuvo una contracción del 3.5% de su producto bruto interno (nivel más bajo desde la Segunda Guerra Mundial). La recuperación económica que se estima es un 6% para 2021 y un 4.4% en 2022, aunque estos valores no son representativos para las economías emergentes donde el acceso a las vacunas también es profundamente menor. Los países de alto ingreso, que concentran el 16% de la población mundial, adquirieron anticipadamente 50% de las dosis[7]. Para algunos países de América Latina (principales socios comerciales de Argentina), recuperar los niveles de actividad previos a la pandemia podría demorar algunos años. Se estima que México, Brasil y Chile recién recuperarán los niveles prepandemia en 2024. Por otro lado, Uruguay habiendo sido uno de los países que mejor gestionó la crisis sanitaria los recuperará en 2022.[8]

Estructura del Sector industrial. Evolución Histórica de la Actividad

En 2006, las empresas que componían el sector de la panificación industrial eran unas 200, con 5.500 empleados, mientras que la capacidad instalada ociosa rondaba el 25%. Según estudios realizados en 2011, las empresas del sector han logrado reducir este indicador y se encuentran produciendo con niveles aceptables de utilización de la capacidad instalada. Las marcas principales del sector han aumentado su participación en el mercado argentino y esto les ha permitido optimizar la utilización de las instalaciones, acompañado del crecimiento del consumo de alimentos y bebidas.

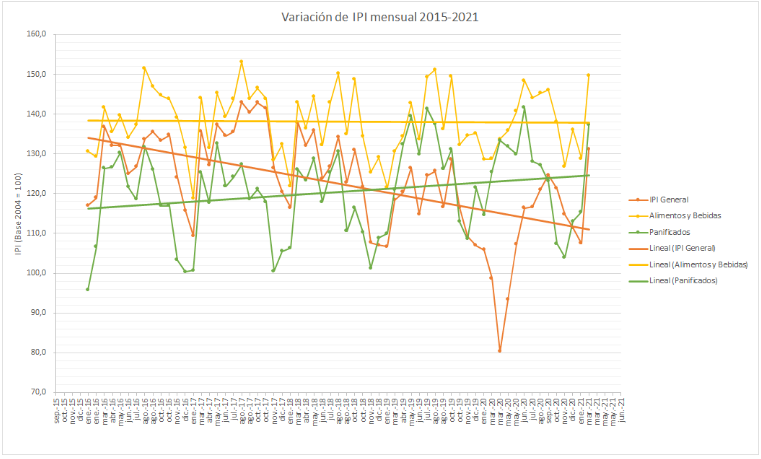

Durante la situación del COVID-19 en el año 2020, que causó un declive en la producción de la mayoría de los sectores manufactureros del país, el sector alimenticio fue uno de los menos afectados, ya que proveen con bienes esenciales para la población. Asimismo puede verse que, al estudiar la variación en el tiempo del Índice de Producción Industrial manufacturero de este sector, las industrias alimenticias mantienen un ritmo de producción constante a pesar de la situación económica del país. En el caso particular de la industria de panificados, puede verse que el índice de producción manufacturero tiene una tendencia creciente a futuro, lo cual puede indicar que las personas están consumiendo mayor cantidad de panificados en el país o hay oportunidades de exportación en el sector.[9]

Identificación del Negocio

Definición del Negocio

Queremos brindar una solución cómoda, rápida y rica al momento de elegir qué comer, mediante la producción industrial de pizzas congeladas. Buscamos vender pizzas a consumidores finales o a empresas de servicios.

Oportunidades

- Tendencia creciente en la producción de panificados en Argentina. Puede implicar un mayor consumo de productos panificados.

- Producto accesible y consumido por la mayoría de la sociedad.

- Insumos disponibles en el ámbito nacional, no requiriendo de gastos de importación.

Amenazas

- Costos altos de logística. Para minimizar este riesgo vamos a contratar empresas especializadas en la logística y distribución de alimentos congelados, que actúen de manera eficiente, reduciendo al máximo posible el número de entregas.

- Situación económica inestable del país, generando menor capacidad de consumo. Se podría evaluar participar de programas de precios diferenciados impulsados por el Estado.

- Alta competencia e importante cantidad de opciones sustitutas. Para minimizar esta amenaza se pueden realizar campañas de publicidad, fidelización de clientes mediante premios o participación en sorteos con vouchers para la compra de productos.

Factores Claves del Éxito

Queremos enfocar el éxito del negocio en los siguientes factores:

- Ofrecer un producto de buena calidad en su materia prima para poder realizar pizzas sabrosas que atraigan a los compradores por sobre otras marcas y generen deseo de volver a consumirlas.

- Concebir una buena imagen marcaria en los canales de interacción con el cliente para atraerlos (packaging adecuado, sitio web actualizado y vistoso en caso de decidir hacerlo, redes sociales y atención al cliente actualizadas).

- Atender rápidamente quejas de los clientes para evitar perderlos.

Estudio de Mercado

Definición Inicial del Producto

Consiste en la fabricación y comercialización de pizzas industriales congeladas bajo la modalidad “listas para consumir”. El consumidor únicamente tendrá que realizar la cocción teniendo en pocos minutos una comida preparada.

Descripción

El producto consta de una pizza congelada pre-cocida de un peso aproximado a 500 gr, la cual se cocina en horno precalentado a temperatura moderada (250 a 280°C) entre 10 y 15 minutos. Esto asegura una textura crocante y queso correctamente derretido. La pizza puede ser conservada en freezer o en heladera, aunque en este último caso, por menos tiempo.

Un ejemplo de este tipo de producto es la pizza congelada marca Sibarita que se comercializa en los principales supermercados del país.

Este tipo de pizzas congeladas pueden ser consumidas tanto en hogares como en eventos, restaurantes, clubes, etc.

Consideramos que al ser un producto de características similares en el mercado, la principal diferenciación puede lograrse por la imagen marcaria lo cual implica que la importancia de las marcas es grande para este producto.

Normas o nivel de calidad a que se deben ajustar

Tanto el establecimiento como nuestros productos deben ajustarse al Código Alimentario Argentino (CAA), normativa regulatoria para todas las actividades referentes a la producción de alimentos.

Todos los establecimientos dedicados a la elaboración y fraccionamiento deben realizar los trámites de inscripción y autorización ante la autoridad sanitaria competente. Una vez aprobado el establecimiento, al mismo se le otorga un número correspondiente al Registro Nacional de Establecimientos (RNE). El mismo es una constancia de que la empresa está habilitada para desarrollar la actividad declarada. Es el primer paso previo a la inscripción de un producto en particular en el Registro Nacional de Productos Alimenticios (RNPA).

Por otro lado, la competitividad de la industria alimenticia y la conciencia creciente de los consumidores puede llevar a que sea necesaria la certificación de normas internacionales de gran reconocimiento, siendo la más importante la Norma ISO 22.000 para sistemas de gestión de la seguridad alimentaria. La misma establece requisitos y parámetros de gestión eficaces, para asegurar la inocuidad de los alimentos y garantizar a los consumidores que los mismos provienen de origen seguro.

La certificación de esta Norma podría facilitar la exportación de los productos, en caso de que prospere el proyecto, ya que la misma facilita el cumplimiento de la normativa legal de casi todos los países.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación

La pizza es uno de los alimentos más consumidos por los argentinos y cuenta con una gran variedad de sabores y métodos de preparación. En Argentina se consume pizza de diversas formas, entre ellas mediante preparación casera, pizzerías o restaurantes, delivery, prepizzas, congelados.

Respecto a un informe realizado por PedidosYa se destaca que los sabores más elegidos por los argentinos son la pizza de mozzarella (ocupando ampliamente el primer lugar), seguido por la napolitana (en regiones como CABA y GBA) y en tercer lugar la especial (jamón y morrón) o en ciertas regiones la de jamón (Santa Fe), viniendo luego la de fugazzeta y la de calabresa.[10] También PedidosYa destaca que el consumo de pizza suele ser entre amigos y familia, con un promedio de entre 2 y 3 personas por pizza.[11]

En Buenos Aires, las pizzas representan el 10% de los pedidos totales que se reciben en la plataforma. Pero las ciudades más pizzeras resultaron ser Mendoza y Santa Fe, donde los pedidos representan más del 16% del total que reciben. En Rosario, Córdoba y Tucumán, la opción de pizza está presente en el 15% de los pedidos. Además, en el año 2018 la pizza fue la comida más pedida en PedidosYa en las ciudades de Resistencia, Corrientes, Paraná, Mendoza, Posadas, San Luis y Santa Fe.[12]

Segmentación. Análisis, tipificación y cuantificación

Analizamos los siguientes tipos de compradores de pizzas en el mercado:

Consumidores Finales:

La venta directa de pizza a consumidores finales representa el mayor porcentaje de distribución de pizzas en el país y en 2018, en Buenos Aires, se contabilizaron alrededor de 1200 pizzerías y se estima que se produjeron 14 millones de pizzas en el año.[13] La venta es en el establecimiento o por delivery. En el total del país se cuentan alrededor de 5200 pizzerías.[14]

En el año 2017, en PedidosYa se compraron 1.300.000 pizzas[15] y en 2019 el número aumentó a 4.600.000 para entrega por delivery.[16]

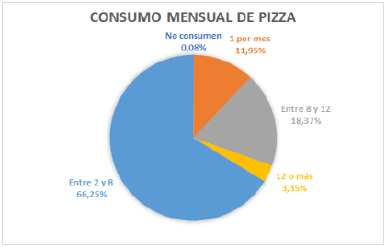

Según una encuesta realizada por Lácteos Barraza, de los entrevistados en todo el territorio nacional, el 66,25% come pizza al menos una vez a la semana, mientras que el 18,37% asegura consumir pizza entre dos o tres veces. El 11,95% dice comer al menos una vez al mes y 3,35%, más de tres veces por semana. Solo hay un 0,08% que no come pizza. No hemos podido encontrar la encuesta original por ende consideramos este dato con una veracidad media.[17]

Esta encuesta muestra que el consumo de pizza suele ser habitual en el gran porcentaje de los consumidores en el país.

Al ser un producto relativamente accesible y con un rango de precios que genera opciones para todas las clases sociales, consideramos que el grado de involucramiento del consumidor final es bajo, ya que no necesita hacer una investigación previa al momento de comprar una pizza, y puede comprarla por impulso sin mayores consecuencias.

Consideramos que el poder de negociación lo tiene el consumidor final debido a la gran atomización del mercado de pizzas, lo cual le da muchas posibilidades para elegir. Los productores de pizza tienen que estudiar y adaptarse a las necesidades del cliente para poder seducirlo y mantenerlo.

Supermercadismo:

Consideramos que los supermercados son uno de los principales compradores de pizzas congeladas y deben ser brevemente analizados.

Según datos del año 2011[18], la estructura y market share de las empresas del sector supermercadista comprende cinco grupos:

- Hipermercados: Líderes en el sector con un share de ventas del 35%

- Autoservicios Asiáticos: Con un share del 29% y en crecimiento por la apertura de nuevas bocas

- Supermercados: Terceros en ventas con un 25%

- Otros autoservicios: Con el 8% del share de ventas

- Hard discounts (tipo Día): con un share del 3%

Creemos que debido a la situación económica de Argentina durante los últimos 10 años desde que se registraron estos datos, hubo un aumento de share de Hard Discounts y autoservicios como por ejemplo, un aumento de bocas de supermercados Hard Discount Día y la expansión de los autoservicios Carrefour Market y de la empresa Diarco (Diarco Barrio).

Un reducido grupo de empresas concentra las cadenas de supermercados con mayor número de establecimientos y mayores superficies comerciales. Seis son las firmas que componen este núcleo: Carrefour, Cencosud (Disco, Jumbo, Vea), Coto, La Anónima (Interior del país y GBA), Walmart (Walmart y Changomas) y Casino (Hipermercados Libertad, en el interior del país). Aunque sólo reúnen el 15% de las bocas totales del país, venden el 58% del total de alimentos y bebidas de la Argentina. De hecho, Carrefour, Cencosud y Coto representan el 70% del total de las ventas del sector en este rubro.

Esto demuestra que el rubro supermercadista está concentrado y eso quita poder de negociación respecto a cantidad a vender, precio y tiempos de entrega.

En base a un estudio que realizamos para determinar el stock disponible de pizzas congeladas en cada sucursal mediana y grande de los principales supermercados del país, mediante la herramienta de compra online que ofrece cada supermercado, estimamos que, para la marca Sibarita líder del mercado, mantienen en promedio 200 pizzas en stock por sucursal. Consideramos por la naturaleza y la rotación del producto que los pedidos de los supermercados son realizados cada 2 meses.

En base a las búsquedas en los sitios web de cada empresa, encontramos aproximadamente 600 sucursales entre supermercados e hipermercados en el país. Esto nos da como resultado 720.000 pizzas congeladas por año.

También analizamos el stock en sucursales chicas de supermercados (Mercados Express) y aproximamos que se tienen 10 pizzas en stock cada 2 meses por sucursal.

En base a las búsquedas en los sitios web de cada empresa, encontramos aproximadamente 2000 sucursales chicas de mercados en el país. Esto nos da como resultado 120.000 pizzas congeladas por año.

Estos mercados cubren el 70% del market share en el país en cuanto a ventas de alimentos y bebidas. Asumiendo que este 30% incluye almacenes y mercados muy chicos que no comercializan esta pizza congelada, agregamos al total un 15% más para poder estimar la producción total anual de Sibarita.

Con estos cálculos, aproximamos que los supermercados compran 966.000 pizzas congeladas Sibarita al año.

En base a la cantidad de stock de otras marcas de pizzas congeladas, resulta que el número de pizzas Sibarita representa un 75% del share de mercado de pizzas congeladas disponibles en supermercados. Esto nos da un total de 1.288.000 pizzas congeladas vendidas en total a supermercados.

La mayor concentración de stock resulta estar en CABA y Gran Buenos Aires, con un 80% del stock total. Resultan ser 1.030.400 pizzas congeladas en stock por año en supermercados.

Esta búsqueda también puede dar una noción de la cantidad de pizzas congeladas que compra el consumidor final por año, suponiendo que todas las pizzas que compran los supermercados son vendidas, o estimando un porcentaje de este total.

Otras Empresas:

Son otros de los potenciales compradores de pizzas congeladas como producto para utilizar en sus servicios. Ejemplos de esto pueden ser salones de eventos, servicios de catering, clubes deportivos, universidades, etc.

Al ser un mercado más atomizado, este rubro permite tener un mayor poder de negociación respecto a la cantidad a vender y el precio y los tiempos de entrega.

También al vender pizzas en mayor número que para un consumidor final, permite pensar en ahorro de packaging y logística.

Influencia de compra

Determinamos que hay factores importantes que hacen elegir una pizza por sobre otra pizza u otra comida.

El consumidor final elige en base a los siguientes factores: La comodidad (cercanía de compra, tiempo de preparación o de envío según el caso), la experiencia previa consumiendo o las opiniones de terceros, el precio según la calidad percibida, y la cantidad de personas que comen (comer solo, con familia, con amigos, etc.).

En cuanto a supermercados y demás empresas, la influencia de compra estará determinada por los estudios de mercado que realicen para saber si les conviene comercializar o utilizar nuestro producto y también las condiciones respecto a cantidad, precio y entrega.

Roles en el proceso de compra:

- Iniciador: Cualquier persona que sienta deseo de comer pizza.

- Influyente: Amigos que hayan probado nuestra pizza, familiares, gente que hace reviews en internet, influencers que promocionan nuestra pizza en redes sociales, etc.

- Decisor: El mismo usuario o también una persona del grupo familiar o amigo, el gerente de compras de la empresa que realiza la compra.

- Comprador: El usuario, o alguien que se junte a comer con el usuario. El área de compras si se vende a una empresa.

- Usuario: El consumidor final.

- Pagador: El usuario o un tercero según el caso, la empresa que paga las pizzas para luego venderlas.

Análisis del Mercado Competidor

Características y Segmentación. Análisis, tipificación y cuantificación

Adentrándonos en el mercado de las pizzas congeladas, nos encontramos con una amplia variedad formada por pocas marcas reconocidas y también por un gran número de pizzas congeladas genéricas (sin marca) ofrecidas por supermercados, almacenes, panaderías, etc.

Análisis de Competidores:

Principales: Venden pizzas congeladas o en heladera, las cuales pueden cocinarse rápidamente o calentarse en horno y/o microondas.

- Sibarita

Marca de pizzas congeladas actualmente perteneciente a McCain Argentina S.A. Es la primera marca en ofrecer esta variedad de pizzas en el mercado argentino, comenzando sus ventas en el año 2007. Es actualmente la marca líder del mercado de las pizzas congeladas y según su sitio web poseen una capacidad instalada de 600.000 pizzas al mes, con una parte de la producción siendo exportada a Uruguay, Paraguay, Brasil, Chile, Colombia, Bolivia y Ecuador.

Sede: Parque Industrial Pilar, Ruta 8 Km 60. Pilar, Buenos Aires.

Sitio web: www.sibarita.com.ar

Productos que ofrecen y precios:

Notamos que a pesar de ser la marca líder, muchas de las variedades que ofrecen en su sitio no se comercializan en ninguno de los principales supermercados del país. Las pizzas que encontramos en los supermercados tienen frecuentemente el packaging deteriorado o abollado y también con errores de impresión. También encontramos que sus redes sociales no han sido actualizadas desde el año 2016. Nos da una conclusión de que la marca está en un proceso de declive y no están prestando atención respecto a su imagen marcaria y a la calidad de su producto.

- Pietro

Marca de pizzas congeladas perteneciente a Molino Cañuelas S.A. Es la segunda marca respecto a pizzas congeladas y pueden encontrarse en los principales supermercados del país. Comenzaron su producción en el año 2017.

Sede: John F. Kennedy 160, Cañuelas, Buenos Aires.

Sitio web: www.molinocanuelas.com/es/pietro

Productos que ofrecen y precios:

Consideramos que esta marca tiene mayor posibilidad de crecimiento debido a que mantienen bien su imagen marcaria, lanzando nuevos sabores de pizzas y ofreciendo mejores precios que las pizzas Sibarita respecto al peso de cada pizza. Aún así, notamos que tienen una disponibilidad menor y solo se encuentran en supermercados grandes o hipermercados.

- Fausto

Marca de pizzas congeladas perteneciente a Buenos Aires Food S.A.

En marzo del 2021 la empresa decretó la quiebra y retiró esta marca del mercado. Concluimos que debido a la declaración de quiebra, se genera una apertura para competir y cubrir el hueco que deja esta marca, considerada una de las principales competidoras de Sibarita.[19]

- Pizza Zën

Proyecto de pizzas congeladas iniciado en 2018 por Roberto Petersen, chef argentino reconocido por sus restaurantes y programas de televisión.

Sede: No especificada. Concluimos que se produce en CABA o GBA por su logística.

Sitio Web: www.pizzazen.com.ar

Es un proyecto relativamente nuevo que se enfoca en hacer pizzas con ingredientes orgánicos de alta calidad, y hace énfasis en el amasado a mano de los bollos y el uso de horno de barro para cocinar las pizzas. Distribuyen las pizzas mediante logística propia y también las venden en distribuidores naturales / orgánicos como The Food Market. Cabe destacar que solo envían a CABA y ciertas zonas de GBA.

Productos que ofrecen y precios:

Consideramos que esta marca de pizza está en crecimiento pero están posicionándose con una propuesta de alto valor y con un mercado segmentado a clase media alta o alta a la que le interesa la pizza gourmet. También creemos que su distribución es limitada ya que no encontramos ningún mercado físico en donde se vende.

- Pizzas congeladas genéricas

En este análisis nos referimos a pizzas congeladas vendidas en supermercados, panaderías, fábricas de pasta o almacenes, típicamente bajo marca del mismo lugar, marcas muy poco conocidas o directamente sin marca. Suelen ser de un packaging más económico (normalmente en bolsas o en film). Pueden encontrarse en todo el país.

Productos que ofrecen y precios:

Concluimos que estas pizzas tienen menor precio ya que ahorran en costos de packaging y no agregan valor marcario pero también pueden ahorrar en calidad de ingredientes y eso genera una imagen de pizzas de menor calidad. Están enfocadas en un segmento de clase baja / media baja / media.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado

Consideramos que el mercado de las pizzas es atomizado para cada segmento al que se apunta y mediante una buena estrategia de marca y una correcta promoción, se puede lograr una diferenciación para poder insertarnos en este tipo de mercado (con un producto relativamente similar entre marcas).

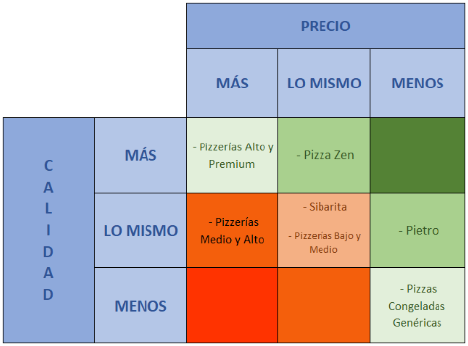

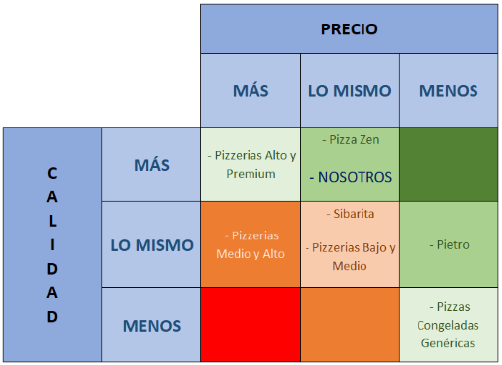

En base a nuestro criterio por experiencia personal y buscando opiniones en internet sobre cada competidor que analizamos, formulamos el siguiente mapa de posicionamiento de la competencia, en función de la calidad percibida de los clientes en relación al precio que tienen:

Relación Contractual con los Clientes y Proveedores

Con respecto a la relación contractual con los clientes, las empresas que venden pizzas congeladas en supermercados no tienen un poder de negociación alto con estos, ya que los supermercados manejan un gran volumen de producto y variedad y son indiferentes frente a vender una marca u otra en caso de no llegar a un acuerdo comercial. Las empresas que venden a los consumidores finales directamente tienen un mayor poder de negociación sobre el precio y la entrega.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador. Proveedores de Materias Primas y Materiales

Nuestro principal objetivo es elaborar pizzas de calidad al menor costo posible. Es por esto, que debemos contar con proveedores confiables capaces de abastecer la producción en tiempo, forma y cantidad. Evaluamos el mercado actual para cada una de las materias primas críticas y realizamos un listado de potenciales proveedores.

HARINA DE TRIGO

- Molinos Cañuelas: Líderes en la fabricación de harinas y premezclas fortificadas con vitaminas y minerales. Integran toda la cadena de valor, desde la siembra y cosecha del trigo hasta la refinación de la harina. Dispone de varias marcas para el mercado argentino: Cañuelas, Trigalia y Florencia. [20]

- Molinos Victoria: Fabricantes de harinas de línea, premezclas, harinas especiales y mejoradores de harina. Su marca de harina de trigo 000 "Extra Boera" viene en presentaciones de 25kg, 50kg o a granel. Desde 2007 exporta a todo el MERCOSUR y se ubica entre los cinco principales molinos del país. [21]

- Andrés Lagomarsino e Hijos SA: Otro de los principales distribuidores de harinas para producción industrial.

Sitio web: https://www.lagomarsino.com.ar/es/productos/harinas.php

QUESO MOZZARELLA

- Lácteos Barraza: Reconocida empresa del rubro. Procesa 250.000 litros de leche diarios. Comercializa, entre otros, queso mozzarella en hormas de 20kg selladas al vacío para la industria. La planta industrial queda en General Las Heras (Provincia de Buenos Aires).

Sitio web: https://www.lacteosbarraza.com.ar/home/shop/

- Lácteos VIDAL: Procesa 137.000 litros de leche al día en su planta ubicada en Carlos Casares (Provincia de Buenos Aires). Ofrece hormas de queso en formato rectangulares de 25 kg aprox. (medidas: 47 x 32 x 13 cm) envasadas en bolsas de polietileno. La mozzarella es de pasta hilada y consistente.

Sitio web: http://www.lacteosvidal.com.ar/productos/

- Lácteos D’agovac: Es una fábrica especializada en la producción de queso Mozzarella. Su planta queda ubicada en Lomas Del Mirador, partido de La Matanza. Puede llegar a ser un proveedor estratégico por su cercanía a la Ciudad de Buenos Aires. Ofrece hormas en variados tamaños para la industria (hasta 25kg).

Sitio web: https://www.dagovac.com/

LEVADURA

- Grupo Lesaffre: Comercializan diferentes soluciones de fermentos biológicos (frescos, secos, prensados, etc.). Es el mayor participante del market share de estos productos en Argentina. Sus marcas principales son Saf-Instant, Magimix y Liviendo. Esta última es una levadura procedente de harinas fermentadas que transfieren al producto un sabor y aroma especiales similares a la que otorga la masa madre. Además, reciben un tratamiento biológico de desvitalización que permite prolongar la conservación de 12 a 18 meses, conservando las propiedades de la masa madre. La dosis corresponde del 1% al 3% en peso de harina (de 1 a 3 kg por 100 kg de harina), según las referencias y en función de la intensidad aromática deseada. La presentación es en bolsas de 10kg.

Sitio web: https://www.lesaffreargentina.com.ar/

- Compañía Argentina de Levaduras Sociedad Anónima (CALSA): Comercializan levadura a nivel industrial en cajas de 10 kg (20 unidades de 500 gr.).

Sitio web: https://calsaprofesionales.com.ar/productos

ESPECIAS VARIAS (ORÉGANO, AJO) y SOLUCIONES QUÍMICAS (ESPESANTES, ANTIOXIDANTES, ETC.)

- Saborigal: Ofrecen soluciones de venta de especias a granel para la industria, como también suplementos bioquímicos como conservantes, acidulantes, estabilizantes y emulsionantes. Cuenta con una red de 7 sucursales en la provincia de Buenos Aires y distribuidores en todo el país.

Sitio web: https://saborigaltienda.com/

- Santana Ingredientes: Son distribuidores de empresas reconocidas como Kerry Foods y Bienca. Ofrecen variedad de sabores líquidos y en polvo, colorantes, conservantes antimohos, prolongadores de frescura, emulsionantes en polvo y gel y estabilizantes. Se ubican en Martinez, San Isidro.

Sitio web: https://santana.com.ar/

PACKAGING

Se encuentra una gran variedad de opciones para envasado de productos, incluyendo cajas con o sin impresión de diseño. Algunas de ellas son:

- Delpack S.R.L.

Dirección: Calle 2 y 1, Parque Industrial, Ruta 88 - Km 6,5, Mar del Plata, Argentina.

Sitio web: http://www.delpack.com.ar/

- Argenpack Corrugados S.A.

Dirección: Planta Parque Industrial Plátanos: Avenida Nicolás Milazzo 3251, Berazategui.

Sitio web: https://www.argenpack.com/

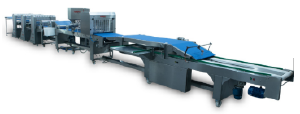

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

- Proveedor Argental (producción de la pizza)

Argental es una empresa distribuidora de tecnología con casi 70 años de trayectoria, certificada en calidad (ISO 9001). Marca líder en la producción de maquinaria para la industria de la panadería y pastelería. Gracias a su certificación asegura asesoramiento, servicio post venta y la máxima calidad en el más mínimo detalle.

Cuenta con la maquinaria necesaria para la elaboración de pizzas, desde lo más artesanal a lo más automático (líneas modulares). Entre ellas se encuentran:

- Hornos

- Líneas modulares

- Sistema de amasado

- Formadora de pizzas

- Descansador

- Cortadora

Sitio web: https://argental.com.ar/

Dirección: Av. San Martín 1666 – Ap. Postal Nº 13 (S2152EDQ), Rosario, Santa Fe.

- Proveedor Ulma (envasado producto)

Ulma es una empresa que ofrece maquinaria para envasado de todo tipo de productos alimenticios. En nuestro caso, la comida preparada, nos da una amplia gama de soluciones. Ofrece cinco sistemas de packaging diferenciados:

- Termoformado

- Termosellado

- Flow pack horizontal

- Flow pack vertical

- Film extensible

Sitio web: https://www.ulmapackaging.com/es

Dirección: Av. Iturraspe 1075, Villa Lynch, Provincia de Buenos Aires

- Proveedor Santo Líquido

Santo líquido es una empresa con 40 años de trayectoria, ofrecen maquinarias de calidad, un servicio cumplidor y buen precio.

Sitio web: http://www.santoliquidoequipos.com.ar/index.asp

Dirección: Av. Larrazabal 3467 (1439) - Capital Federal, Buenos Aires - Argentina

Proveedores de Servicios (distribución de entrada y salida, servicios industriales)

LOGÍSTICA

Algunas de las opciones disponibles de logística son:

- Proveedor Distrilat Logística

Distrilat es una empresa que opera en el rubro de productos congelados para el canal gastronómico.

Sitio web: https://www.distrilat.com.ar

Dirección: Berutti 6390 - Loma Hermosa (1657) Pcia. de Buenos Aires J.BATALLAN 3520 - Saenz Peña

- Proveedor Delta Logística S.R.L.

Empresa que distribuye en Capital Federal, Gran Buenos Aires y el interior del país.

Sitio web: http://www.delta-logistica.com.ar/

Dirección: San Pedro 945 (1672) - Villa Lynch, Partido de San Martín, Provincia de Buenos Aires.

- Proveedor Buenos Ayres Logística

Es una de las empresas distribuidoras más reconocidas en CABA y GBA.

Sitio web: http://www.buenosayreslogistica.com/

Dirección: Viamonte 640, Piso 6, CABA

- Proveedor El Criollo

Distribuidor logístico especializado en alimentos congelados.

Sitio web: https://distribuidoraelcriollo.com/el-criollo/#logistica

Dirección: Caracas 2720 – CABA – CP 1417

SERVICIOS INDUSTRIALES

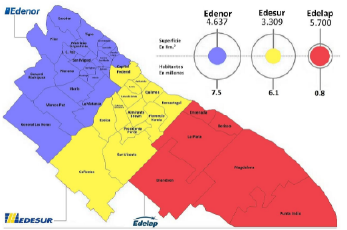

- Proveedor energía eléctrica Edesur

Edesur es una empresa que ofrece servicio de electricidad monofásica y trifásica para todo tipo de industrias y domicilios.

Sitio web: https://www.edesur.com.ar

- Proveedor energía eléctrica Edenor

Edenor es una empresa que ofrece servicio de electricidad monofásica y trifásica para todo tipo de industrias y domicilios.

Sitio web: www.edenor.com

- Proveedor energía eléctrica Edelap

Edelap es una empresa que ofrece servicio de electricidad monofásica y trifásica para todo tipo de industrias y domicilios.

Sitio web: www.edelap.com.ar

- Proveedor agua potable AySA

AySA es una empresa concesionaria de servicios públicos de agua potable y tratamiento de desagües cloacales para la Ciudad de Buenos Aires y algunos municipios del Gran Buenos Aires.

Sitio web: https://www.aysa.com.ar/

- Proveedor agua potable ABSA

ABSA es una empresa concesionaria de servicios públicos de agua potable y tratamiento de desagües cloacales para ciertos municipios de Gran Buenos Aires.

Sitio web: https://www.aguasbonaerenses.com.ar/

- Proveedor gas natural Metrogas SA

Empresa proveedora de gas natural para industrias ubicadas en CABA y algunos municipios del GBA.

Sitio web: www.metrogas.com.ar

- Proveedor gas natural Naturgy

Empresa proveedora de gas natural para industrias ubicadas en algunos municipios del GBA.

Sitio web: www.naturgy.com.ar

En caso de que nos convenga localizar la planta en una zona situada fuera del AMBA, volveremos a analizar otros proveedores.

Análisis de Productos Sustitutos

Cuando hablamos de un producto sustituto a las pizzas congeladas o afines, estamos hablando de productos que satisfagan la necesidad de:

- Una comida completa, con buen sabor y textura

- De rápida cocción

- Conservación en freezer, es decir, de larga duración (opcional)

- Pizzerías y Restaurantes

A pesar de ser un producto sustituto, hay que tenerlos muy en cuenta al momento de elegir el plan de ventas, ya que generan un alto impacto en el consumo y es una de las categorías más dominantes en el mercado de las pizzas.

Para el análisis vamos a separar en 3 subcategorías en base al rango de precio:

Bajo - Medio: Representan pizzerías y restaurantes barriales poco conocidos que tienen un volumen de venta reducido y trabajan solamente en la zona en donde están localizados. Esta categoría incluye también a cadenas de pizzerías posicionadas en ofrecer pizzas a bajo precio con calidad baja a media. Ejemplos: Pizzería de barrio, Tomasso, Ugi’s, etc.

Medio - Alto: Representan pizzerías y restaurantes barriales más reconocidos con mayor volumen de venta. La frecuencia de compra en estos lugares suelen ser más ocasionales, como para darse un gusto, debido a que son de un precio más elevado que la categoría anterior. Esta categoría también incluye a cadenas de pizzería reconocidas, con locales más grandes. Ejemplos: La Continental, Kentucky, etc.

Alto - Premium: Representan restaurantes y pizzerías históricas y muy reconocidas en el país, frecuentemente como destino turístico para probar la pizza argentina. También abarca restaurantes y pizzerías especializadas o gourmet, en donde come gente de clase alta o gente de clase media en ocasiones especiales (celebraciones). Ejemplos: Güerrin, El Cuartito, etc.

Variedades principales que ofrecen y precios:

Concluimos que las pizzerías y restaurantes son la fuerza principal del mercado de las pizzas y tienen una segmentación que cubre todo tipo de clientes. Es importante tenerlas en cuenta para nuestro plan de ventas.

- Empanadas El Noble

Con más de 30 años de trayectoria, El Noble es una empresa líder en producción y comercialización de empanadas a nivel nacional, contando con hasta 90 franquicias.

En el país, abastece a 150 espacios de distintos canales, como supermercados, autoservicios, empresas de catering, entre otras. Además exporta sus productos a muchos países de América Latina y el mundo.

Dentro de toda su variedad de productos se encuentran los congelados, donde las empanadas congeladas son las más vendidas.

Algo innovador en el rubro es la implementación de revendedores, donde capacitan a personas independientes para que vendan sus productos a cambio de una comisión por ventas y objetivos.

Sitio web: http://elnoble.com.ar/

Producto que ofrece y precio:

- Prepizzas

Las prepizzas fueron ocupando año a año cada vez más las góndolas en los supermercados, panaderías y almacenes, desde los más grandes hasta los más chicos. Con su gran practicidad de preparación y su amplia demanda, se convirtió en un buen negocio.

Son múltiples las empresas que preparan prepizzas, ninguna de gran envergadura que se diferencien ampliamente de las demás.

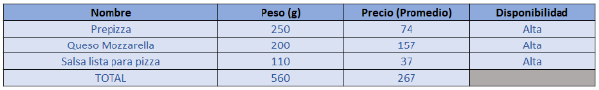

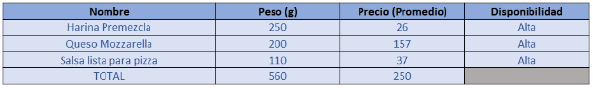

Precio de una pizza a partir de prepizza, por unidad:

- Pizza Casera

Esta requiere un grado de conocimiento mayor en cuanto a su cocción y preparación. Se puede hacer con harina común adicionando levadura a su preparación, o elegir un tipo de harina premezcla que ya viene con la levadura incluida.

Una de las marcas de harina que trae esta premezcla es Pureza, la cual te da un instructivo para que cualquiera pueda preparar la pizza y sus ingredientes necesarios.

Precios pizza lista por unidad:

Análisis de Entrantes Potenciales

Barreras de entrada y salida

Para analizar las barreras de entrada consideramos los siguientes factores:

- La inversión de maquinaria dependerá mucho de la escala pero al existir muchos negocios que fabrican pizza en escalas chicas, intuimos que hay disponibilidad de maquinaria para escalas de producción más bajas. Consideramos que puede ingresarse al mercado de las pizzas congeladas sin requerir una inversión muy alta.

- Consideramos que no existe un competidor firmemente instalado en el sector de las pizzas congeladas y una propuesta nueva puede obtener una porción significante del mercado.

- Los nuevos concurrentes en el sector tienen la gran desventaja de tener que establecer su propia red de distribución y tendrán que conseguir que los canales de distribución se ocupen de su línea de productos, superando su limitada capacidad, su miedo del aumento resultante en costos fijos, así como su aversión al riesgo. Tendrán que competir con las firmas establecidas que han desarrollado relaciones estrechas con sus distribuidores y sus minoristas a lo largo del tiempo.

En base a estos factores concluimos que las barreras de entrada al sector son bajas.

Para analizar las barreras de salida consideramos lo siguiente:

- La maquinaria de la industria de las pizzas congeladas es utilizada por otras industrias alimenticias por lo tanto debería ser fácilmente vendible a otra empresa.

- Abandonar un negocio implica costos tales como pagar indemnizaciones, gastos de liquidación, etc.

- Pueden existir factores emocionales si la empresa es grande y debe cerrar.

Concluimos que las barreras de salida también son bajas.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Para poder tomar decisiones estratégicas con nuestro producto, realizamos antes una macro y microsegmentación de las personas en base a los mercados analizados en el punto 4:

Para comenzar el análisis y la segmentación del mercado consumidor para nuestro producto, definimos al mercado potencial como toda persona localizada en Argentina que tenga interés en comer pizza.

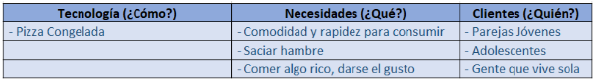

Macrosegmentación:

Microsegmentación:

- Base Geográfica:

- País: Argentina

- Región: AMBA

- Densidad: AMBA: 1140 hab/km², CABA: 14237 hab/km²

- Población Total: 16,5 millones aproximadamente

- Base Demográfica:

- Edad: 13 a 65 años (aproximadamente un 67% de la población total)

- Género: Indistinto

- Ingresos: Clase social ABC1, C2 y C3.

- Base Psicográfica:

- Personalidad y Estilo de Vida: A la gente le gusta comer por placer y con amigos o en familia pero no dispone de mucho tiempo ocioso para poder cocinar.

- Base Conductual:

- Beneficios: Nuestra pizza permite tener un almuerzo o cena con amigos o familia que es rica y a su vez más rápida que cocinar o pedir por delivery y a un precio más accesible que ir a comer afuera.

- Por Frecuencia de Uso: Buscamos que nuestra pizza reemplace a las opciones tradicionales de pizzerías y deliverys y queremos que nuestros consumidores las compren siempre que quieran darse el gusto comiendo pizza.

Basándonos en la macro y microsegmentación obtenemos los siguientes mercados:

- Mercado Potencial: Toda persona localizada en Argentina que tenga interés en comer pizza (aproximadamente 45 millones de personas).

- Mercado Disponible: Toda persona entre 13 y 65 años que tenga interés en comer pizza y tenga ingresos para comprarla (aproximadamente 18 millones de personas).

- Mercado Meta: Toda persona entre 13 y 65 años localizada en AMBA que tenga interés en comer pizza y tenga ingresos para comprarla (aproximadamente 6 millones de personas).

- Mercado Penetrado: Todas las personas del mercado meta que respondan positivamente a nuestra estrategia de promoción (aproximadamente 300.000 personas).

En base a nuestra microsegmentación, queremos ingresar al mercado con una propuesta de producto de mayor calidad y sabor que el líder del mercado Sibarita, aun así manteniendo un precio similar a este. Por eso buscamos posicionarnos con un producto de alta calidad y un precio considerado acorde a lo que se ofrece, obteniendo consumidores que eligen Sibarita pero no se encuentran suficientemente satisfechos con el producto, y al mismo tiempo atraer nuevos consumidores de pizza congelada que sientan interés con nuestra propuesta. Consideramos que Pizza Zën también se encuentra en este sector de posicionamiento pero su diferenciación le otorga un carácter de producto nicho (pizzas congeladas gourmet), y teniendo un producto que no se enfoque en su segmento nicho de consumidores, entonces no deberíamos tener problemas de competencia con ellos.

En base a la segmentación y posicionamiento elegido, desarrollamos el plan de marketing.

Sobre el Producto

- Producto Básico: Nuestro producto satisface la necesidad de saciar el hambre de una forma rápida, cómoda y a su vez rica.

- Producto Real: Nuestro producto consiste de pizzas de masa precocida y luego congelada, con distinción en 3 variedades y un peso entre 550 y 700 gr según la variedad:

- Pizza con salsa de tomate y queso Mozzarella (Mozzarella)

- Pizza con salsa de tomate, queso Mozzarella y Jamón cocido (Mozzarella y Jamón)

- Pizza con queso Mozzarella y cebolla (Fugazzeta)

El packaging del producto estará formado por una caja de cartón que sea resistente al impacto, para mantener la integridad del packaging durante el traslado, y dentro tendrá una bolsa protectora de polipropileno para conservar el estado de la pizza.

Para entregas a supermercados y otras empresas, se distribuirán en cajas que contienen 20 unidades cada una.

Venderemos el producto bajo la marca “Nuestra”.

- Producto Aumentado: Realizaremos promociones ingresando los códigos del envase para poder acceder a la posibilidad de ganar vouchers canjeables por pizzas gratis.

Sobre la Plaza

Al momento de pensar en la distribución y cantidad de nuestras pizzas, concluimos que el Área Metropolitana de Buenos Aires ofrece la mejor oportunidad para iniciar la comercialización de nuestro producto. Esto se debe a la alta densidad poblacional que tiene, facilitando cuestiones logísticas y también el gran número de ventas de pizzas en la región.

Nuestra principal forma de distribución será en supermercados, ya que es un producto de consumo masivo y consideramos que es la forma más eficiente para poder insertarnos en el mercado y poder llevar nuestro producto hacia el mercado meta. Para entregar el producto utilizaremos logística contratada ya que consideramos que la eficiencia de un servicio logístico de terceros justifica el costo agregado.

En base a lo calculado en el análisis del mercado consumidor, estimamos que por año los supermercados compran 1.030.000 pizzas congeladas en la región de CABA y Gran Buenos Aires.

Al estudiar a Sibarita vimos que la marca está descuidada tanto en redes sociales como en su producto, así que creemos que podemos obtener parte del share de mercado de ellos. Buscamos acaparar una porción de mercado del 13% hacia el fin de nuestro primer año, dándonos una cantidad de 133.952 pizzas por año. Enfocaremos en vender una cantidad de 135.000 pizzas para redondear cifras.

Buscaremos aumentar un share de mercado hacia el segundo año mediante las estrategias de promoción explicadas luego, con el objetivo de obtener un 18% del mercado de pizzas congeladas de AMBA. Esto totaliza 185.000 pizzas a producir desde el año 2 en adelante.

Basándonos en el estudio de mercado que realizamos, la distribución de pizzas en el año 1 será:

- 70% de pizzas de Mozzarella (94500 pizzas)

- 20% de pizzas de Mozzarella y Jamón (27000 pizzas)

- 10% de pizzas de Fugazzeta (13500 pizzas)

En caso de no poder vender la cantidad estipulada a supermercados, nos enfocaremos en vender una parte a otras empresas que puedan utilizar nuestras pizzas, como por ejemplo salones de eventos, servicios de catering, clubes deportivos, universidades, etc. También podemos establecer un canal de venta directa mediante un sitio web, utilizando servicios de entrega para cantidades menores.

Sobre la Promoción