Diferencia entre revisiones de «2022/Grupo3/DimensionamientoComercial»

| (No se muestran 16 ediciones intermedias de 5 usuarios) | |||

| Línea 41: | Línea 41: | ||

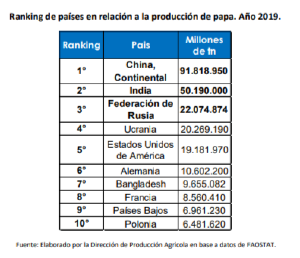

En el 2021 el tamaño mercado de procesamiento de papas se estimó en $39.000 millones y se estima que hasta 2027 tenga una tasa de crecimiento anual compuesta del 5.4% según el informe de Research and Markets. En los países desarrollados, el consumo de papas frescas es estático, pero las papas procesadas siguen creciendo en popularidad por la comida rápida, además a pesar de la ola de alimentación sana que comienza a imponerse en distintos países en el mundo, el consumo de snacks se asienta más en la población joven. | En el 2021 el tamaño mercado de procesamiento de papas se estimó en $39.000 millones y se estima que hasta 2027 tenga una tasa de crecimiento anual compuesta del 5.4% según el informe de Research and Markets. En los países desarrollados, el consumo de papas frescas es estático, pero las papas procesadas siguen creciendo en popularidad por la comida rápida, además a pesar de la ola de alimentación sana que comienza a imponerse en distintos países en el mundo, el consumo de snacks se asienta más en la población joven. | ||

[[Archivo:Valor del mercado.png|centro|miniaturadeimagen]] | [[Archivo:Valor del mercado.png|centro|miniaturadeimagen]] | ||

Por otro lado, está el mercado global de snacks, el cual asciende a más de $500 millones dividido en 4 categorías, siendo la categoría de ''Savoury snacks'' la que acapara un tercio del mercado. Estados Unidos es el principal | Por otro lado, está el mercado global de snacks, el cual asciende a más de $500 millones dividido en 4 categorías, siendo la categoría de ''Savoury snacks'' la que acapara un tercio del mercado. Estados Unidos es el principal productor del segmento snacks. Otros productores relevantes y que entran en el top 10 son: China, Japón, Reino Unido, Alemania, Rusia, entre otros y destacando Brasil como el más importante de la región que nos compete. | ||

=== Argentina === | === Argentina === | ||

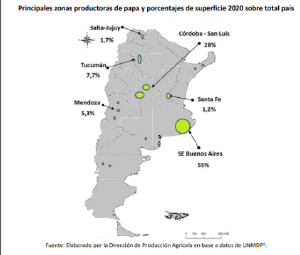

Argentina produce aproximadamente 2,8 millones de toneladas, destinando aproximadamente 75-80 mil hectáreas. Los rendimientos promedio obtenidos a nivel país se ubican entre las 30 y 35 t/ha aproximadamente, con productores que llegan incluso a duplicar estos valores, en función de las condiciones agroclimáticas y las tecnologías utilizadas. La papa es, por lejos, la hortaliza más consumida en el país y, según diversos estudios, su consumo presenta una tendencia positiva en los últimos años. | Argentina produce aproximadamente 2,8 millones de toneladas de papa al año, destinando aproximadamente 75-80 mil hectáreas del territorio nacional a la siembra y cosecha de papa. Los rendimientos promedio obtenidos a nivel país se ubican entre las 30 y 35 t/ha aproximadamente, con productores que llegan incluso a duplicar estos valores, en función de las condiciones agroclimáticas y las tecnologías utilizadas. La papa es, por lejos, la hortaliza más consumida en el país y, según diversos estudios, su consumo presenta una tendencia positiva en los últimos años. | ||

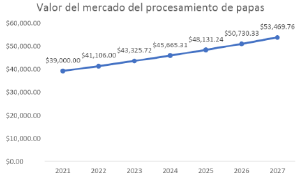

En relación con el comercio mundial, el volumen de las transacciones de papa en fresco para el período 2016-2019 representó un 3 % de la producción mundial total de papa (FAOSTAT y TRADEMAP). | En relación con el comercio mundial, el volumen de las transacciones de papa en fresco para el período 2016-2019 representó un 3 % de la producción mundial total de papa (FAOSTAT y TRADEMAP). | ||

| Línea 55: | Línea 55: | ||

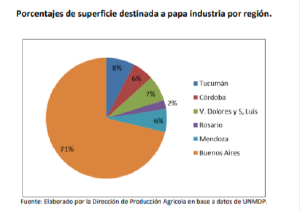

La principal zona abastecedora de papa para industria se encuentra en el SE bonaerense, dado que allí se localizan las principales empresas procesadoras. Otras zonas productoras también son abastecedoras de materia prima para las plantas procesadoras según los requerimientos de papa recién cosechada y épocas de recolección. | La principal zona abastecedora de papa para industria se encuentra en el SE bonaerense, dado que allí se localizan las principales empresas procesadoras. Otras zonas productoras también son abastecedoras de materia prima para las plantas procesadoras según los requerimientos de papa recién cosechada y épocas de recolección. | ||

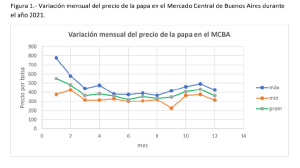

Se debe prestar mucha atención a lo que está ocurriendo con los productores de papa en el territorio argentino, ya que es la principal materia prima del producto, que están enfrentando una suba de insumos (fitosanitarios, fertilizantes y la ecuación económica no les resulta favorable, ya que sus costos son en dólares y están en constante aumento y sus ingresos en pesos) y una baja del precio de la papa, durante el 2021 registro los valores más bajos del último periodo por el exceso de oferta de papa fresca, esto podría llevar a los productores a sustituir sus producciones de papa por maíz, trigo, soja y girasol; lo que podría llegar a ocasionar en un futuro un desabastecimiento de materia prima para el proyecto. <ref>http://www.argenpapa.com/noticia/11907-argentina-las-economias-regionales-en-rojo-se-registro-el-mes-con-mas-crisis-desde-2019</ref>[[Archivo:Variación mensual del percio de la papa.png|centro|miniaturadeimagen]] | Se debe prestar mucha atención a lo que está ocurriendo con los productores de papa en el territorio argentino, ya que es la principal materia prima del producto, que están enfrentando una suba de insumos (fitosanitarios, fertilizantes y la ecuación económica no les resulta favorable, ya que sus costos son en dólares y están en constante aumento y sus ingresos en pesos) y una baja del precio de la papa, durante el 2021 registro los valores más bajos del último periodo por el exceso de oferta de papa fresca, esto podría llevar a los productores a sustituir sus producciones de papa por maíz, trigo, soja y girasol; lo que podría llegar a ocasionar en un futuro un desabastecimiento de materia prima para el proyecto. <ref>http://www.argenpapa.com/noticia/11907-argentina-las-economias-regionales-en-rojo-se-registro-el-mes-con-mas-crisis-desde-2019</ref>[[Archivo:Variación mensual del percio de la papa.png|centro|miniaturadeimagen]]En el ultimo trimestre del 2017 el mercado de snacks creció un 18% respecto al mismo periodo del 2016, alcanzando un volumen anual de 34.884 toneladas anuales, con papas fritas, maníes, chizitos, palitos y tortillas chips como principales protagonistas. <ref name=":1">https://www.lanacion.com.ar/economia/los-snacks-ganan-terreno-en-el-pais-nid2115751/</ref>El mercado sigue manteniendo evidentes niveles de crecimiento, sobre todo para el segmento de las papas fritas, ya que, como se mencionó previamente, en el 2021 el tonelaje de papa destinada a la producción fue de 64.680 toneladas. | ||

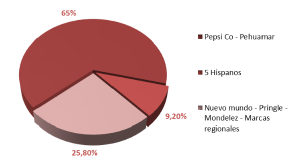

Entre los principales jugadores de este mercado están PepsiCo, Los 5 Hispanos (con su marca Krachitos), Kellogg's, Arcor y también las marcas propias de los supermercados. Asimismo, las papas fritas concentran el 50% del volumen de la categoría, seguidas por maníes, chizitos, palitos y tortillas chips. | |||

Desde ya hace unos años, las estrategias del mercado han variado, las marcas apuntan a introducir productos gourmet, premium y más bajos en calorías. También ponen énfasis en la variedad y los nuevos sabores. PepsiCo, líder del segmento con un 80% de participación.<ref name=":1" /> | |||

=== '''Evolución histórica de la actividad:''' === | === '''Evolución histórica de la actividad:''' === | ||

El mercado de snacks nació en Estados Unidos, con los primeros cines a principios del siglo XX. La gente que iba comenzaba a tener hambre durante la función, por lo cual se creó un mercado alrededor de dicha necesidad, con productos que funcionaban como un tentempié para comer durante la película. Con la gran depresión en los 30s, se empezó a expandir el uso de palomitas de maíz, el cual era fácil de obtener y barato. Dando origen así al primer snack, con su característico crujido al comerlo. | El mercado de snacks nació en Estados Unidos, con los primeros cines a principios del siglo XX. La gente que iba comenzaba a tener hambre durante la función, por lo cual se creó un mercado alrededor de dicha necesidad, con productos que funcionaban como un tentempié para comer durante la película. Con la gran depresión en los 30s, se empezó a expandir el uso de palomitas de maíz, el cual era fácil de obtener y barato. Dando origen así al primer snack, con su característico crujido al comerlo. | ||

A medida que pasó el tiempo el mercado de snacks se fue diversificando, con un gran aumento en variedad. Lo que distinguió siempre al mercado de los snacks fue el crujido al comer y las grandes cantidades de sal o azúcar y conservantes, lo cual no empezó a cuestionarse hasta hace relativamente poco. | A medida que pasó el tiempo el mercado de snacks se fue diversificando, con un gran aumento en variedad. Lo que distinguió siempre al mercado de los snacks fue el crujido al comer y las grandes cantidades de sal o azúcar y conservantes, lo cual no empezó a cuestionarse hasta hace relativamente poco. | ||

En la actualidad | En la actualidad el mercado de los snacks se volvió un gigante industrial, lo cual le dio una gran complejidad y variedad de productos. Dicha variedad es la que generó un gran número de nichos dentro del mercado que son satisfechos tanto por grandes empresas como por PYMES. | ||

== Identificación del negocio == | == Identificación del negocio == | ||

=== '''Definición del Negocio''' === | === '''Definición del Negocio''' === | ||

Nuestra empresa se dedicará a la elaboración industrial de “snacks” de papas fritas de origen orgánico, y su posterior comercialización a partir de la materia prima papa, que se encuentra en abundancia en nuestro país. | |||

Decidimos que nuestros principales clientes serán las cadenas de hipermercados y supermercados, ya que es un mercado con grandes oportunidades a futuro y que muestra señales de crecimiento, haciendo hincapié en un producto rico, de origen orgánico y sin conservantes. | |||

Brindaremos un producto de excelente calidad, con una presentación que sea lo más posible amigable con el medio ambiente, tomando una responsabilidad social para lograr costumbres menos contaminantes y más saludables. | |||

=== '''Oportunidades y Amenazas''' === | === '''Oportunidades y Amenazas''' === | ||

| Línea 121: | Línea 111: | ||

- Gran variedad de productos sustitutos. | - Gran variedad de productos sustitutos. | ||

/ Pensamos afrontar estas amenazas teniendo contratos por cantidades fijas con nuestros proveedores para garantizar un ingreso de materias primas constantes. También buscar otras alternativas de proveedores que puedan abastecer la planta en casos de situaciones extraordinarias. | |||

'''Factores Claves del Éxito''' | '''Factores Claves del Éxito''' | ||

Nos orientamos a la elaboración de productos Premium, seleccionando los mejores ingredientes provenientes de nuestros '''proveedores''', estrictamente seleccionados por calidad y compromiso para también cumplir con nuestro abastecimiento de la demanda. | |||

Asimismo, crear alianzas a largo plazo con nuestros '''distribuidores''' serán fundamentales para hacer llegar nuestros productos al consumidor final, y al mismo tiempo también deberán de cumplir requisitos para sumar en la cadena de valor de nuestro producto, como por ejemplo contar con experiencia en distribución de productos masivos.. | |||

Por otra parte, se dará vital importancia al '''servicio''' a nuestra red de clientes y consumidores, por medio de diferentes '''canales de comunicación''' (redes sociales, telefónicamente, página web, etc.) | |||

La innovación en sabores será el diferencial en el mercado, ya que la utilización de diferentes '''materias primas''' - como lo pueden ser incluso los aceites (oliva) y sales (sal marina) - en la elaboración de nuestros productos supone un fuerte compromiso en mejorar nutricionalmente, y en particular, sensorialmente los productos brindados a todos nuestros clientes. | |||

Por último, nuestro '''proceso productivo''' nos permitirá destacarnos y brindar al consumidor experiencias únicas e inigualables, debido al cuidado artesanal en cada etapa del proceso, y la vital importancia de la calidad de nuestras materias primeras, en términos de frescura y naturalidad. | |||

== '''Estudio de Mercado''' == | |||

Mercado | |||

El producto inicial serán papas fritas industriales orgánicas y de alta calidad. con un nombre de denominación corriente “papas fritas” o simplemente “papas”. La marca posee cierta relevancia, ya que a la hora de comprar los usuarios se suelen fijar en las marcas que conocen y en el packaging. Sin embargo, no se suele dar un compromiso a largo plazo de los consumidores con una determinada marca. En este proyecto, la mayor fuente de desperdicios será la cáscara de papa, la cual puede ser vendida como abono natural para las plantas. | |||

Las normas de calidad a aplicar serán las siguientes: | |||

* El | * Código Alimentario Argentino (CAA):El cual establece las normas higénico-sanitarias, bromatológicas y de calidad. | ||

* | * ANMAT: La cual establece normas como la disposición 2673/2022 con el sistema de declaración de sellos y advertencias nutricionales, o la ley N° 26.905 que promociona la reducción del consumo de sodio en la población. | ||

El envase de nuestro producto estará hecho con flexibles de polipropileno biorientado (BOPP). Con un diseño llamativo y fácil de diferenciar para que los consumidores en la góndola se vean atraídos al mismo. Y por último, el canal de venta será principalmente B2B, haciendo ventas a supermercados y kioscos. | |||

=== '''Análisis del Mercado Consumidor''' === | === '''Análisis del Mercado Consumidor''' === | ||

| Línea 168: | Línea 139: | ||

==== '''Características''' ==== | ==== '''Características''' ==== | ||

El producto no es un alimento que aporte nutrientes esenciales para el cuerpo, pero es un producto de gran reconocimiento y habitual en el consumo de los argentinos, ya que a pesar de la falta de nutrientes esenciales de la producción total de papas en Argentina el 2,3% se destina a la producción de papas fritas. Considerando la población actual del país | El producto no es un alimento que aporte nutrientes esenciales para el cuerpo, pero es un producto de gran reconocimiento y habitual en el consumo de los argentinos, ya que a pesar de la falta de nutrientes esenciales de la producción total de papas en Argentina el 2,3% se destina a la producción de papas fritas. Considerando la población actual del país 47.327.407 habitantes de habitantes deriva en un consumo de 1,5 Kg de papas fritas al año. | ||

Según encuestas realizadas el consumo de papas fritas es indistinto al sexo y lo consumen tanto mujeres como hombres, pudiendo ser adolescentes, niños, jóvenes y adultos (es decir, personas de 5 a 59 años). | Según encuestas realizadas el consumo de papas fritas es indistinto al sexo y lo consumen tanto mujeres como hombres, pudiendo ser adolescentes, niños, jóvenes y adultos (es decir, personas de 5 a 59 años). | ||

| Línea 176: | Línea 147: | ||

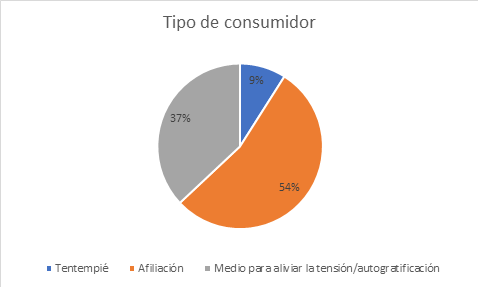

* Como motivo de afiliación, ya sea que lo compra para llevar como un invitado a una reunión entre amigo, o como el anfitrión de la reunión que reconoce al producto como un elemento indispensable para los eventos sociales. | * Como motivo de afiliación, ya sea que lo compra para llevar como un invitado a una reunión entre amigo, o como el anfitrión de la reunión que reconoce al producto como un elemento indispensable para los eventos sociales. | ||

* Como un medio para reducir la tensión, medio de auto gratificación o para disfrutar un momento placentero y recreativo | * Como un medio para reducir la tensión, medio de auto gratificación o para disfrutar un momento placentero y recreativo | ||

[[Archivo:Consumidores.png|centro|marco]] | |||

Es un patrón frecuente, y regular a lo largo de toda la semana, en la población -más del 80% de las personas- independientemente de la edad, género grupo social o región el consumo de snacks, observando que una tercera parte de la población (32,3%) tiene un patrón saludable, el 37,3% un patrón mixto y el 30,4% restante un patrón menos saludable, por lo que nuestro producto tradicional abarca a aquellas personas con un patrón mixto y menos saludable (67,7%).<ref>https://cesni.org.ar/archivos/Patronesdesnackeoweb16515.pdf</ref> | |||

Evaluando el comportamiento del consumidor a la hora de la compra podemos identificar a aquellos que la realizan en grandes cadenas de supermercados (68%), en autoservicios (23%) y en kioscos y almacenes (10%). | Evaluando el comportamiento del consumidor a la hora de la compra podemos identificar a aquellos que la realizan en grandes cadenas de supermercados (68%), en autoservicios (23%) y en kioscos y almacenes (10%). | ||

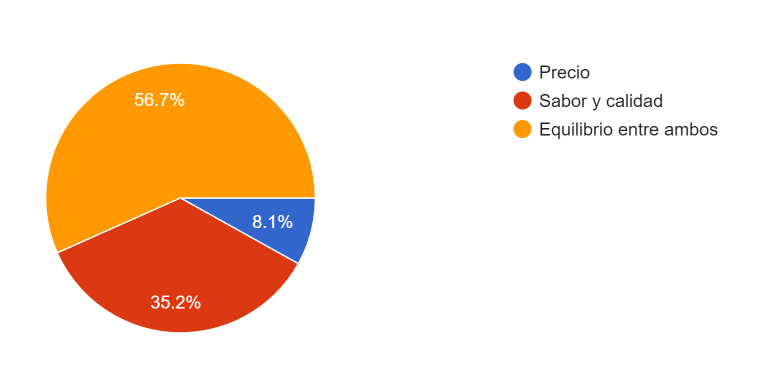

Es muy importante destacar que, si bien el factor determinante a la hora del consumo es el sabor y la calidad de las papas fritas, es muy sensible también al precio del producto ya que en más de la mitad de los consumidores prefieren un balance entre ambos antes de que el producto de mejor sabor. | Es muy importante destacar que, si bien el factor determinante a la hora del consumo es el sabor y la calidad de las papas fritas, es muy sensible también al precio del producto ya que en más de la mitad de los consumidores prefieren un balance entre ambos antes de que el producto de mejor sabor. | ||

[[Archivo:Preferencias de los consumidores.png|centro|marco]] | |||

Hay que tener en cuenta que a que el consumidor de papas fritas no tiene una marca preferida, no se fideliza con ella ya que al momento de realizar la compra aproximadamente el 80% en caso de que no esté su marca predilecta suele comprar el mismo producto de otra marca en vez de buscar otro punto de venta., por ello es muy importante para este tipo de productos la presencia constante en las góndolas | |||

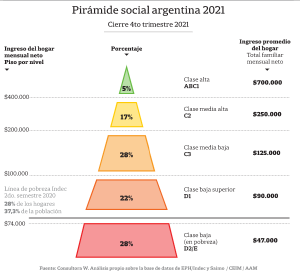

[[Archivo:Pirámide social Argentina.png|miniaturadeimagen]] | |||

Hay que tener en cuenta que a que el consumidor de papas fritas una marca preferida, no se fideliza con ella ya que al momento de realizar la compra aproximadamente el 80% en caso de que no esté su marca predilecta suele comprar el mismo producto de otra marca en vez de buscar otro punto de venta., por ello es muy importante para este tipo de productos la presencia constante en las góndolas | |||

==== '''Segmentación''' ==== | ==== '''Segmentación''' ==== | ||

El mercado meta considerado son aquellas personas, tanto hombres como mujeres, pudiendo ser adolescentes, niños, jóvenes y adultos (entre 5 y 59 años) que disfruten del consumo de papas fritas durante las reuniones sociales, durante momentos que se encuentren bajo tensión o como un tentempié entre comidas de mejor calidad. | El mercado meta considerado son aquellas personas, tanto hombres como mujeres, pudiendo ser adolescentes, niños, jóvenes y adultos (entre 5 y 59 años) con el hábito del consumo de snacks y que disfruten del consumo de papas fritas durante las reuniones sociales, durante momentos que se encuentren bajo tensión o como un tentempié entre comidas de mejor calidad y que no posean un patrón alimenticio saludable. | ||

Son residentes de la Ciudad Autónoma de Buenos Aires y las tres provincias con mayor población: Buenos Aires, Córdoba y Santa Fe y teniendo en cuenta que el mercado objetivo en cuanto al aspecto social será de clase media y clase alta. | Son residentes de la Ciudad Autónoma de Buenos Aires y las tres provincias con mayor población: Buenos Aires, Córdoba y Santa Fe y teniendo en cuenta que el mercado objetivo en cuanto al aspecto social será de clase media y clase alta. | ||

Teniendo en cuenta las consideraciones anteriores da como resultado un mercado meta de 6 millones de personas. | |||

Teniendo en cuenta las consideraciones anteriores da como resultado un mercado meta de | |||

=== '''Análisis del Mercado Competidor''' === | === '''Análisis del Mercado Competidor''' === | ||

| Línea 200: | Línea 171: | ||

==== '''Segmentación''' ==== | ==== '''Segmentación''' ==== | ||

Los snacks son consumidos en todo el país, a pesar de que por una cuestión lógica de que la densidad poblacional es mayor en la capital del país y es donde se consume un alto volumen de snacks, la categoría crece a volúmenes importantes en el interior del país, donde se consumen la mayoría de estos productos. A partir de un estudio realizado por la consultora Nielsen, exclusivamente en supermercados, el 58% de la comercialización de snacks se produjo en establecimientos del interior del país, mientras que el 42% responde a locales de Capital Federal y el Gran Buenos Aires. | Los snacks son consumidos en todo el país, a pesar de que por una cuestión lógica de que la densidad poblacional es mayor en la capital del país y es donde se consume un alto volumen de snacks, la categoría crece a volúmenes importantes en el interior del país, donde se consumen la mayoría de estos productos. A partir de un estudio realizado por la consultora Nielsen, exclusivamente en supermercados, el 58% de la comercialización de snacks se produjo en establecimientos del interior del país, mientras que el 42% responde a locales de Capital Federal y el Gran Buenos Aires. | ||

| Línea 217: | Línea 186: | ||

'''Nuevo Mundo Deli Snacks'''. Pertenece a la empresa SmartFood S.A., conocida por comercializar snacks. Esta cuenta con muchas variedades, libres de grasas trans y conservantes. Se consiguen en supermercados, estaciones de servicio y cadenas de delicatesen, e incluyen chips de vegetales (Mix de la Huerta: batatas rústicas, mandiocas y papas; y Mix de la Toscana: remolachas crocantes, mandioca y batatas rústicas, a $260 el envase de 85 gramos). | '''Nuevo Mundo Deli Snacks'''. Pertenece a la empresa SmartFood S.A., conocida por comercializar snacks. Esta cuenta con muchas variedades, libres de grasas trans y conservantes. Se consiguen en supermercados, estaciones de servicio y cadenas de delicatesen, e incluyen chips de vegetales (Mix de la Huerta: batatas rústicas, mandiocas y papas; y Mix de la Toscana: remolachas crocantes, mandioca y batatas rústicas, a $260 el envase de 85 gramos). | ||

[[Archivo:Aa11.png|centro|miniaturadeimagen]] | [[Archivo:Aa11.png|centro|miniaturadeimagen]] | ||

==== '''Relación Contractual con los Clientes y Proveedores''' ==== | ==== '''Relación Contractual con los Clientes y Proveedores''' ==== | ||

Como se menciona anteriormente, se tendrán proveedores para la materia prima donde serán evaluados y los mejores serán seleccionados a fin de, además del precio-calidad y plazos, se priorice formar alianzas a largo plazo que prevalezca una condición de ganar-ganar, con el fundamental objetivo satisfacer al cliente. Finalmente, como clientes se tendrán distribuidores mayoristas/minoristas que harán llegar nuestros productos al consumidor final. | |||

=== '''Análisis del Mercado Proveedor''' === | === '''Análisis del Mercado Proveedor''' === | ||

| Línea 229: | Línea 196: | ||

* Aceite | * Aceite | ||

* Envase. | * Envase. | ||

Dado que existe una oferta dominada actualmente por otras 2 empresas (''ver Análisis del Mercado Competidor''), nuestro poder de negociación es | Dado que existe una oferta dominada actualmente por otras 2 empresas (''ver Análisis del Mercado Competidor''), nuestro poder de negociación es bajo. No tenemos mucha posibilidad de negociar precios, aunque sí tenemos un alto nivel de reactividad en caso de precisar cambiar de proveedor. | ||

==== '''Proveedores de Materia Prima y Materiales''' ==== | ==== '''Proveedores de Materia Prima y Materiales''' ==== | ||

| Línea 236: | Línea 203: | ||

Para seleccionar nuestros proveedores de papa, el cual es nuestra principal materia prima, optamos por elegir la empresa “El Parque Papas” . | Para seleccionar nuestros proveedores de papa, el cual es nuestra principal materia prima, optamos por elegir la empresa “El Parque Papas” . | ||

El principal motivo de la elección de este proveedor es que cuenta con el aval de Global GAP(Good Agriculture Practices), garantizando que su sistema de producción cumple con las normas a nivel mundial de las Buenas Prácticas Agrícolas. | |||

Al contar con varias Cámaras Frigoríficas de almacenamiento para sus clientes, otorgan un servicio de calidad para poder mantener sus productos en excelente estado. | |||

'''Sal''' | '''Sal Marina''' | ||

La sal utilizada en el proceso productivo, será proveniente de | La sal utilizada en el proceso productivo, será proveniente de una empresa dedicada a la produccion y comercializacion de alimentos orgánicos saludables, comprometida con la sostenibilidad ambiental, llamada Frutos de mi Tierra. | ||

'''Aceite Vegetal''' | '''Aceite Vegetal''' | ||

| Línea 253: | Línea 218: | ||

Para el envasado y comercialización utilizaremos envases flexibles de polipropileno biorientado, más conocido como BOPP, combinado con aluminio para mayor tiempo de almacenamiento. | Para el envasado y comercialización utilizaremos envases flexibles de polipropileno biorientado, más conocido como BOPP, combinado con aluminio para mayor tiempo de almacenamiento. | ||

Es importante que este cumpla con los requerimientos necesarios para estar en contacto con productos alimenticios. Por lo cual será evaluado por altos estándares de calidad. | Es importante que este cumpla con los requerimientos necesarios para estar en contacto con productos alimenticios. Por lo cual será evaluado por altos estándares de calidad. | ||

| Línea 260: | Línea 223: | ||

'''Proveedores de Tecnología.''' | '''Proveedores de Tecnología.''' | ||

Nuestro proveedor de tecnología de fabricación será una empresa que se encarga del desarrollo, fabricación y comercialización de máquinas industriales | Nuestro proveedor de tecnología de fabricación será una empresa que se encarga del desarrollo, fabricación y comercialización de máquinas industriales para la elaboración de productos de snacks. La misma se llama Incalfer. | ||

Consideramos que es la mejor opción porque brindan ya que cuenta con establecimientos propios en Argentina, brindando un servicio integral y que es específico para la producción de nuestro producto. | Consideramos que es la mejor opción porque brindan ya que cuenta con establecimientos propios en Argentina, brindando un servicio integral y que es específico para la producción de nuestro producto. | ||

| Línea 275: | Línea 238: | ||

Este snack tiene una gran variedad de productos sustitutos, desde los chips tradicionales hasta nuevos productos saludables que están empezando a aparecer en el mercado. Mencionaremos algunos de ellos. | Este snack tiene una gran variedad de productos sustitutos, desde los chips tradicionales hasta nuevos productos saludables que están empezando a aparecer en el mercado. Mencionaremos algunos de ellos. | ||

En la familia de las papas fritas, podemos encontrar las que tienen sabor vinagreta, cebolla y queso, pollo asado, jamón | En la familia de las papas fritas, podemos encontrar las que tienen sabor vinagreta, cebolla y queso, pollo asado, jamón ibérico, mediterráneas, entre otras variedades. | ||

El maní salado se comercializa con o sin piel, sabor ají y limón, sal y limón, el tipo japonés, etcétera. | El maní salado se comercializa con o sin piel, sabor ají y limón, sal y limón, el tipo japonés, etcétera. | ||

| Línea 286: | Línea 249: | ||

==== '''Análisis de Productos Complementarios''' ==== | ==== '''Análisis de Productos Complementarios''' ==== | ||

Dependiendo del momento en el que se va a consumir el snack pueden existir o no productos complementarios. Si el snack es un tentempié diario u ocasional, se podría decir que no hay un producto que complemente este alimento | Dependiendo del momento en el que se va a consumir el snack pueden existir o no productos complementarios. Si el snack es un tentempié diario u ocasional, se podría decir que no hay un producto que complemente este alimento. | ||

En | En cambio, si el snack es parte de una picada, pueden estar acompañados de quesos, aceitunas, bebidas como vino, cerveza o gaseosas. | ||

Según lo anterior, pensamos que la variación respecto a nuestro producto tiene una elasticidad baja. | |||

==== '''Análisis de Entrantes Potenciales. Barreras de entrada y salida''' ==== | ==== '''Análisis de Entrantes Potenciales. Barreras de entrada y salida''' ==== | ||

===== Barreras de entrada (altas) ===== | ===== Barreras de entrada (altas) ===== | ||

Inversión | Inversión inicial en tecnología, herramental e instalaciones adecuada para la elaboración del producto. | ||

Las empresas establecidas se benefician de economías de escala ya que al tener un volumen de producción alto, los costes unitarios son menores. | Las empresas establecidas se benefician de economías de escala ya que al tener un volumen de producción alto, los costes unitarios son menores. | ||

| Línea 317: | Línea 280: | ||

Producto real: snacks de papas fritas, sin conservantes artificiales y bajo contenido de sodio, producida a base de productos de la más alta calidad. El embalaje es de capas alternadas de aluminio y polipropileno (PP) recuperado con una capacidad de 100 gr. En el dorso del embalaje contiene el nombre del producto y menciona que posee contenido bajo en sodio y es a basa de papas de primera calidad sin conservantes artificiales, en el dorso posee la información nutricional correspondiente. | Producto real: snacks de papas fritas, sin conservantes artificiales y bajo contenido de sodio, producida a base de productos de la más alta calidad. El embalaje es de capas alternadas de aluminio y polipropileno (PP) recuperado con una capacidad de 100 gr. En el dorso del embalaje contiene el nombre del producto y menciona que posee contenido bajo en sodio y es a basa de papas de primera calidad sin conservantes artificiales, en el dorso posee la información nutricional correspondiente. | ||

Producto aumentado: en el | Producto aumentado: el embalaje es de cartón capaz de contener 20 envases por caja, también en el envase, además de la información nutricional, contará con un código QR que les permite acceder directamente a nuestra página web donde se presenta a la empresa, so informa sobre los proveedores con los que se trabaja y posee un espacio para realizar comentarios de los consumidores. | ||

==== '''Plaza''' ==== | ==== '''Plaza''' ==== | ||

| Línea 337: | Línea 300: | ||

==== '''Perfil del cliente. Elección del Mercado Objetivo''' ==== | ==== '''Perfil del cliente. Elección del Mercado Objetivo''' ==== | ||

El perfil del cliente al cual se apuntará en el mercado meta será: hombres, mujeres y niños de 5 a 59 años. Especialmente a aquellos que busquen una alternativa | El perfil del cliente al cual se apuntará en el mercado meta será: hombres, mujeres y niños de 5 a 59 años con el hábito de consumir snacks. Especialmente a aquellos que busquen una alternativa de mayor calidad para su necesidad de consumir papas fritas, y de clase social media baja, media alta y alta. | ||

* La población total de las provincias donde comercializamos el producto es de 28 millones, de las cuales | * La población total de las provincias donde comercializamos el producto es de 28 millones, de las cuales 6 millones se encuentran dentro de la franja etaria y las clases sociales a las cuales se puso como objetivo. | ||

* Según la investigación de mercado: | * Según la investigación de mercado: | ||

| Línea 346: | Línea 309: | ||

* De ese 25,3% resultante se tomará una porción del 1 % | * De ese 25,3% resultante se tomará una porción del 1 % | ||

* También se mencionó que aproximadamente el 80% de las veces que una persona no encuentra en la góndola la marca de papas fritas que estaba buscando consume otra, por lo que se tomará el 0,5% de ese tipo de ventas. | * También se mencionó que aproximadamente el 80% de las veces que una persona no encuentra en la góndola la marca de papas fritas que estaba buscando consume otra, por lo que se tomará el 0,5% de ese tipo de ventas. | ||

Como resultado, se obtendrían | Como resultado, se obtendrían 35.000 clientes | ||

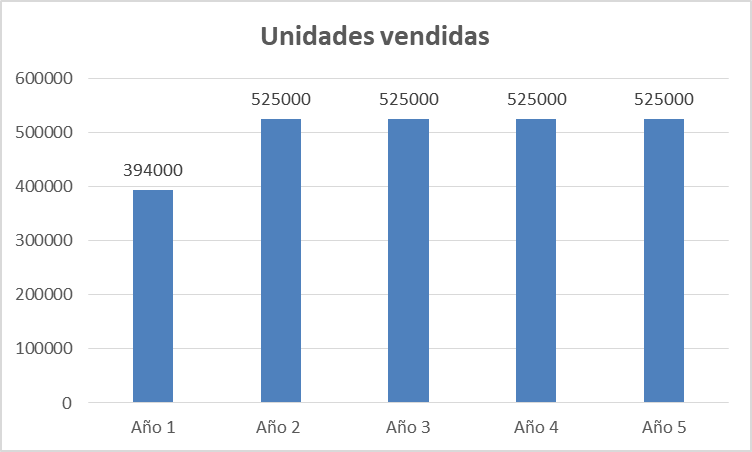

=== '''Plan de Ventas''' === | === '''Plan de Ventas''' === | ||

| Línea 361: | Línea 324: | ||

|- | |- | ||

| colspan="2" |Cantidad de unidades (cajas con 20 envases) | | colspan="2" |Cantidad de unidades (cajas con 20 envases) | ||

| | |19700 | ||

| | |26250 | ||

| | |26250 | ||

| | |26250 | ||

| | |26260 | ||

|- | |- | ||

| colspan="2" |Ingreso | | colspan="2" |Ingreso | ||

|$ | |$47,800,000.00 | ||

|$ | |$63,750,000.00 | ||

|$63,750,000.00 | |||

|$63,750,000.00 | |||

|$63,750,000.00 | |||

|$ | |||

|$ | |||

|$ | |||

|} | |} | ||

[[Archivo:Ventas a lo largo de la vida útil del proyecto.png|centro|marco]] | |||

'''Bibliografía''' | '''Bibliografía''' | ||

| Línea 401: | Línea 344: | ||

El Parque Papas ''<nowiki>https://www.elparquepapas.com/</nowiki>'' | El Parque Papas ''<nowiki>https://www.elparquepapas.com/</nowiki>'' | ||

Natura ''<nowiki>https://www.natura.com.ar/</nowiki>'' | Natura ''<nowiki>https://www.natura.com.ar/</nowiki>'' | ||

| Línea 423: | Línea 364: | ||

''<nowiki>https://novynot.com/?p=5901</nowiki>'' | ''<nowiki>https://novynot.com/?p=5901</nowiki>'' | ||

<references /> | |||

Revisión actual - 11:06 8 jul 2022

Definición de la IDEA-PROYECTO

El proyecto se basa en la producción a nivel industrial de ¨snacks” de papas fritas, desde la selección y recepción de la materia prima hasta su comercialización en cadenas de supermercados autoservicios y kioscos.

La selección es un punto clave ya que es donde se diferenciará el producto, utilizando como materia prima papas libre de agroquímicos y sal marina en vez de sal común con el fin de reducir el contenido de sodio del producto y así comercializar un producto de la más alta calidad.

El envase será el típico embalaje que utilizan este tipo de productos, compuesto por capas intercaladas de aluminio y polipropileno recuperado.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Argentina

La actividad económica se ha recuperado más rápido de lo esperado, con un incremento del 10,3% del PIB en 2021, luego de una caída de 9,9% en 2020 en el marco de la crisis desatada por la COVID-19. A fines de 2021, la economía superaba en un 5% el nivel de actividad anterior a la pandemia. El déficit fiscal se redujo con respecto a 2020, principalmente como consecuencia de la reducción del gasto relacionado con la COVID-19 y de ingresos extraordinarios, como los provenientes del impuesto a las grandes fortunas, así como de una mayor recaudación proveniente de los derechos de exportación, en un contexto de suba internacional de precios de los commodities.

Luego de la reestructuración de la deuda privada en 2020, a comienzos de 2022 se alcanzó un acuerdo con el Fondo Monetario Internacional. Una vez alcanzado el acuerdo se proyectó a nivel nacional una inflación entre el 38% y 48%, sin embargo, la economía sigue mostrando desbalances macroeconómicos sumado a la emisión monetaria que contribuye a acelerar la tasa de inflación, en febrero de 2022 se encontraba en 52,3% anual y los analistas consultados por el Banco Central esperan que la inflación de este año será del 65,1%.[1]

Hay que tener en cuenta además dos aspectos que pueden llegar a afectar el éxito del proyecto:

El primero es el Nivel general del Índice de precios al consumidor (IPC), aumentó 6,0% mensual en abril de 2022, y acumuló en el primer cuatrimestre del año una variación de 23,1%. En la comparación interanual registró un incremento de 58,0%. [2]

El segundo es un fenómeno social, estrechamente ligado a lo económico, la pobreza. Según el INDEC el porcentaje de hogares por debajo de la línea de pobreza alcanzó el 27,9%; en ellos reside el 37,3% de las personas. Dentro de este conjunto se distingue un 6,1% de hogares por debajo de la línea de indigencia, que incluyen al 8,2% de las personas. En cuanto a los grupos de edad según condición de pobreza, se destaca que más de la mitad (51,4%) de las personas de 0 a 14 años son pobres. [3]

Mundo

La guerra de Ucrania ha desatado una costosa crisis humanitaria que exige una solución pacífica. El daño económico causado por el conflicto contribuirá a una desaceleración significativa del crecimiento mundial en 2022 y estimula un aumento en la inflación. Se proyecta que el crecimiento mundial se desacelere del 6,1% estimado para 2021 a 3,6% en 2022 y 2023; o sea, 0,8 y 0,2 puntos porcentuales menos en 2022 y 2023 que lo proyectado a principio de año.

Rusia es un importante proveedor de petróleo, gas y metales, y, junto con Ucrania, de trigo y maíz. La reducción del suministro de estos productos básicos ha hecho que sus precios se disparen. El alza de precios de los alimentos y los combustibles perjudicará a los hogares de menores ingresos de todas las regiones del mundo, incluidas las Américas y el resto de Asia.

El empeoramiento de los desequilibrios entre la oferta y la demanda, incluso a causa de la guerra, y un mayor encarecimiento de las materias primas podrían traducirse en una inflación persistentemente elevada, empujando al alza las expectativas inflacionarias y haciendo subir más los sueldos. Si surgen indicios de una inflación elevada a mediano plazo, los bancos centrales se verán forzados a reaccionar más rápido de lo previsto actualmente, subiendo las tasas de interés y dejando expuestas vulnerabilidades por endeudamiento, particularmente en los mercados emergentes.

Por el lado fiscal, la pandemia ya había reducido el margen de maniobra de las políticas en muchos países. Se proyecta que continúe el repliegue del apoyo fiscal excepcional. La escalada de los precios de las materias primas y la subida de las tasas de interés mundiales reducirán aún más el espacio fiscal, sobre todo en economías de mercados emergentes y en desarrollo importadoras de petróleo y alimentos.

La guerra también incrementa el riesgo de una fragmentación más permanente de la economía mundial en bloques geopolíticos con diferentes normas tecnológicas, sistemas de pagos transfronterizos y monedas de reserva. [4]

Estructura del sector industrial

Un estudio reciente de Mordor Intelligence proyecta que el mercado mundial de snacks crecerá a una tasa compuesta anual del 5,34% entre 2020 y 2025 [1]. Debido a los estilos de vida ocupados que llevamos en estos días, los bocadillos se han convertido en un reemplazo esencial de las comidas. Esto también refleja los cambios en los patrones de alimentación de los consumidores. El cambio indica una oportunidad para los alimentos de conveniencia que es directamente proporcional al crecimiento indicado en la industria de los bocadillos. La industria mundial de snacks está segmentada por diferentes tipos de snacks, siendo los más populares los snacks salados, los horneados, los productos de confitería y los snacks especiales y congelados.

Por otro lado, está el mercado global de snacks, el cual asciende a más de $500 millones [5], Los principales consumidores China, Estados Unidos, Japón e India. También de gran relevancia en cuanto al consumo de snacks se encuentran Reino Unido, Alemania, Rusia, entre otros y destacando Brasil como el más importante de la región que nos compete.

La competencia en el mercado de los bocadillos es alta, principalmente en los países desarrollados, donde opera una gran cantidad de empresas de fabricación de bocadillos para atender a la población limitada. Algunos de los principales actores en el mercado de los bocadillos son PepsiCo Inc., Kellogg Company, Nestlé SA y General Mills Inc., entre otros.

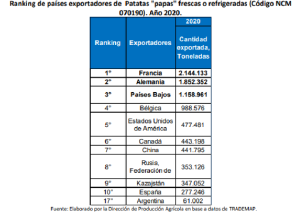

La producción mundial de papa alcanza, aproximadamente, los 370 millones de toneladas siendo China, India y Rusia los principales productores (FAO 2019), con China, India y Ucrania encabezando el ranking Respecto al área cosechada del cultivo de papa (Argentina ocupa el puesto 36°).

En el 2021 el tamaño mercado de procesamiento de papas se estimó en $39.000 millones y se estima que hasta 2027 tenga una tasa de crecimiento anual compuesta del 5.4% según el informe de Research and Markets. En los países desarrollados, el consumo de papas frescas es estático, pero las papas procesadas siguen creciendo en popularidad por la comida rápida, además a pesar de la ola de alimentación sana que comienza a imponerse en distintos países en el mundo, el consumo de snacks se asienta más en la población joven.

Por otro lado, está el mercado global de snacks, el cual asciende a más de $500 millones dividido en 4 categorías, siendo la categoría de Savoury snacks la que acapara un tercio del mercado. Estados Unidos es el principal productor del segmento snacks. Otros productores relevantes y que entran en el top 10 son: China, Japón, Reino Unido, Alemania, Rusia, entre otros y destacando Brasil como el más importante de la región que nos compete.

Argentina

Argentina produce aproximadamente 2,8 millones de toneladas de papa al año, destinando aproximadamente 75-80 mil hectáreas del territorio nacional a la siembra y cosecha de papa. Los rendimientos promedio obtenidos a nivel país se ubican entre las 30 y 35 t/ha aproximadamente, con productores que llegan incluso a duplicar estos valores, en función de las condiciones agroclimáticas y las tecnologías utilizadas. La papa es, por lejos, la hortaliza más consumida en el país y, según diversos estudios, su consumo presenta una tendencia positiva en los últimos años.

En relación con el comercio mundial, el volumen de las transacciones de papa en fresco para el período 2016-2019 representó un 3 % de la producción mundial total de papa (FAOSTAT y TRADEMAP).

Argentina produce aproximadamente 2,8 millones de toneladas. Las principales regiones productoras de papa, según la superficie cultivada en 2019/20, son: Buenos Aires 55%, Córdoba-San Luis 28,8%, Tucumán un 7,7%, Mendoza 5,3%, un 1,7% Jujuy-Salta y 1,2% Santa Fe. El resto de la superficie la generan San Juan, Chubut y Rio Negro.

Aproximadamente 1,91 millones de toneladas de papa se destinan al mercado interno para el consumo en fresco. Se estima que la demanda industrial anual de papa representa un 33% de la producción total (924.000 toneladas), siendo la provincia de Buenos Aires la que más aportó, el 82%, Córdoba y San Luis 8%, Tucumán 4%, Mendoza 5% y Rosario 1%.[6]

De la producción total estimada de papa un 23% fue a la elaboración de bastones pre-fritos congelados, 7%[6] (64.680 toneladas) a chips y 3% a otros productos. Son cinco las principales firmas que concentran la industrialización de la papa y en menor proporción existen otras industrias de baja escala o artesanales. La totalidad de las exportaciones de papa industrial son en los bastones pre-fritos, no se realizan exportaciones de snacks de papas fritas.

La principal zona abastecedora de papa para industria se encuentra en el SE bonaerense, dado que allí se localizan las principales empresas procesadoras. Otras zonas productoras también son abastecedoras de materia prima para las plantas procesadoras según los requerimientos de papa recién cosechada y épocas de recolección.

Se debe prestar mucha atención a lo que está ocurriendo con los productores de papa en el territorio argentino, ya que es la principal materia prima del producto, que están enfrentando una suba de insumos (fitosanitarios, fertilizantes y la ecuación económica no les resulta favorable, ya que sus costos son en dólares y están en constante aumento y sus ingresos en pesos) y una baja del precio de la papa, durante el 2021 registro los valores más bajos del último periodo por el exceso de oferta de papa fresca, esto podría llevar a los productores a sustituir sus producciones de papa por maíz, trigo, soja y girasol; lo que podría llegar a ocasionar en un futuro un desabastecimiento de materia prima para el proyecto. [7]

En el ultimo trimestre del 2017 el mercado de snacks creció un 18% respecto al mismo periodo del 2016, alcanzando un volumen anual de 34.884 toneladas anuales, con papas fritas, maníes, chizitos, palitos y tortillas chips como principales protagonistas. [8]El mercado sigue manteniendo evidentes niveles de crecimiento, sobre todo para el segmento de las papas fritas, ya que, como se mencionó previamente, en el 2021 el tonelaje de papa destinada a la producción fue de 64.680 toneladas.

Entre los principales jugadores de este mercado están PepsiCo, Los 5 Hispanos (con su marca Krachitos), Kellogg's, Arcor y también las marcas propias de los supermercados. Asimismo, las papas fritas concentran el 50% del volumen de la categoría, seguidas por maníes, chizitos, palitos y tortillas chips.

Desde ya hace unos años, las estrategias del mercado han variado, las marcas apuntan a introducir productos gourmet, premium y más bajos en calorías. También ponen énfasis en la variedad y los nuevos sabores. PepsiCo, líder del segmento con un 80% de participación.[8]

Evolución histórica de la actividad:

El mercado de snacks nació en Estados Unidos, con los primeros cines a principios del siglo XX. La gente que iba comenzaba a tener hambre durante la función, por lo cual se creó un mercado alrededor de dicha necesidad, con productos que funcionaban como un tentempié para comer durante la película. Con la gran depresión en los 30s, se empezó a expandir el uso de palomitas de maíz, el cual era fácil de obtener y barato. Dando origen así al primer snack, con su característico crujido al comerlo.

A medida que pasó el tiempo el mercado de snacks se fue diversificando, con un gran aumento en variedad. Lo que distinguió siempre al mercado de los snacks fue el crujido al comer y las grandes cantidades de sal o azúcar y conservantes, lo cual no empezó a cuestionarse hasta hace relativamente poco.

En la actualidad el mercado de los snacks se volvió un gigante industrial, lo cual le dio una gran complejidad y variedad de productos. Dicha variedad es la que generó un gran número de nichos dentro del mercado que son satisfechos tanto por grandes empresas como por PYMES.

Identificación del negocio

Definición del Negocio

Nuestra empresa se dedicará a la elaboración industrial de “snacks” de papas fritas de origen orgánico, y su posterior comercialización a partir de la materia prima papa, que se encuentra en abundancia en nuestro país.

Decidimos que nuestros principales clientes serán las cadenas de hipermercados y supermercados, ya que es un mercado con grandes oportunidades a futuro y que muestra señales de crecimiento, haciendo hincapié en un producto rico, de origen orgánico y sin conservantes.

Brindaremos un producto de excelente calidad, con una presentación que sea lo más posible amigable con el medio ambiente, tomando una responsabilidad social para lograr costumbres menos contaminantes y más saludables.

Oportunidades y Amenazas

Oportunidades

- Es un mercado que sigue creciendo a pesar del conflicto económico que tiene el país. En el 2021 el tamaño mercado de procesamiento de papas fue de $39.000 millones y se estima que hasta 2027 tenga una tasa de crecimiento anual compuesta de 5,4%.

- Posibilidad de proveer a grandes cadenas comercializadoras como supermercados.

- Áreas de cultivo protegidas por leyes provinciales y beneficios económicos.

- Los canales de comunicación y comercialización son un atractivo para acercarse a nuevos consumidores. Los medios digitales son más económicos y dan la posibilidad a participantes nuevos que quieran insertarse en un mercado creciente.

- Culturalmente, el mercado argentino, posee un consumo solido referenciado a acontecimientos sociales que potencian el consumo de snacks, como son los eventos cotidianos de celebración con las denominadas "picadas".

- Las costumbres están cambiando, se priorizan empresas sustentables que consigan sus materias primas sin químicos y de huertas orgánicas. Se amplia el mercado al que pertenece nuestro producto.

- La tendencia del wellness (bienestar), se encuentra cada vez más arraigada en todo el mundo, empresas e instituciones educativas se inclinan con más frecuencia hacia la incorporación de productos saludables y ofrecen distintas alternativas a sus empleados y alumnos.

- Ofrecer un snack a personas que padecen enfermedades como hipertensión.

- Propuesta Solidaria, tendencia de la población a favorecer productos de empresas socialmente responsables.

- El modelo de perfil de nutrientes de la OPS (Organización Panamericana de la Salud) permite identificar a los productos que debieran contener advertencias en el frente de los envases por sus contenidos excesivos de nutrientes críticos que pueden afectar la salud.

- El etiquetado frontal de advertencias es una herramienta sencilla, práctica y efectiva para informar a la población sobre los productos que pueden dañar la salud y ayudar a guiar las decisiones de compra. Los consumidores podrían inclinarse por un producto más saludable como el nuestro.

Amenazas

- Materia prima con corta vida útil, no se puede almacenar por mucho tiempo.

- El costo de la materia prima fluctúa, en particular el de la papa, debido a que se trata de un producto estacional y depende de las condiciones climáticas. La temperatura optima para el cultivo de papa es entre 10°C y 30°C, también influye la luz y el agua. Se siembra en Mayo y se cosecha en Septiembre.

- El aumento generalizado y sostenido de los precios, es desfavorable para el consumo de un alimento que no es de primera necesidad, también para la provisión de insumos.

- Nivel de integración de Competidores, el líder del segmento como otros grandes competidores se apoyan sobre las ventajas competitivas producto de un mayor nivel de integración vertical. Tomamos como competidores a todos los productos de snacks.

- Gran variedad de productos sustitutos.

/ Pensamos afrontar estas amenazas teniendo contratos por cantidades fijas con nuestros proveedores para garantizar un ingreso de materias primas constantes. También buscar otras alternativas de proveedores que puedan abastecer la planta en casos de situaciones extraordinarias.

Factores Claves del Éxito

Nos orientamos a la elaboración de productos Premium, seleccionando los mejores ingredientes provenientes de nuestros proveedores, estrictamente seleccionados por calidad y compromiso para también cumplir con nuestro abastecimiento de la demanda.

Asimismo, crear alianzas a largo plazo con nuestros distribuidores serán fundamentales para hacer llegar nuestros productos al consumidor final, y al mismo tiempo también deberán de cumplir requisitos para sumar en la cadena de valor de nuestro producto, como por ejemplo contar con experiencia en distribución de productos masivos..

Por otra parte, se dará vital importancia al servicio a nuestra red de clientes y consumidores, por medio de diferentes canales de comunicación (redes sociales, telefónicamente, página web, etc.)

La innovación en sabores será el diferencial en el mercado, ya que la utilización de diferentes materias primas - como lo pueden ser incluso los aceites (oliva) y sales (sal marina) - en la elaboración de nuestros productos supone un fuerte compromiso en mejorar nutricionalmente, y en particular, sensorialmente los productos brindados a todos nuestros clientes.

Por último, nuestro proceso productivo nos permitirá destacarnos y brindar al consumidor experiencias únicas e inigualables, debido al cuidado artesanal en cada etapa del proceso, y la vital importancia de la calidad de nuestras materias primeras, en términos de frescura y naturalidad.

Estudio de Mercado

El producto inicial serán papas fritas industriales orgánicas y de alta calidad. con un nombre de denominación corriente “papas fritas” o simplemente “papas”. La marca posee cierta relevancia, ya que a la hora de comprar los usuarios se suelen fijar en las marcas que conocen y en el packaging. Sin embargo, no se suele dar un compromiso a largo plazo de los consumidores con una determinada marca. En este proyecto, la mayor fuente de desperdicios será la cáscara de papa, la cual puede ser vendida como abono natural para las plantas.

Las normas de calidad a aplicar serán las siguientes:

- Código Alimentario Argentino (CAA):El cual establece las normas higénico-sanitarias, bromatológicas y de calidad.

- ANMAT: La cual establece normas como la disposición 2673/2022 con el sistema de declaración de sellos y advertencias nutricionales, o la ley N° 26.905 que promociona la reducción del consumo de sodio en la población.

El envase de nuestro producto estará hecho con flexibles de polipropileno biorientado (BOPP). Con un diseño llamativo y fácil de diferenciar para que los consumidores en la góndola se vean atraídos al mismo. Y por último, el canal de venta será principalmente B2B, haciendo ventas a supermercados y kioscos.

Análisis del Mercado Consumidor

Características

El producto no es un alimento que aporte nutrientes esenciales para el cuerpo, pero es un producto de gran reconocimiento y habitual en el consumo de los argentinos, ya que a pesar de la falta de nutrientes esenciales de la producción total de papas en Argentina el 2,3% se destina a la producción de papas fritas. Considerando la población actual del país 47.327.407 habitantes de habitantes deriva en un consumo de 1,5 Kg de papas fritas al año.

Según encuestas realizadas el consumo de papas fritas es indistinto al sexo y lo consumen tanto mujeres como hombres, pudiendo ser adolescentes, niños, jóvenes y adultos (es decir, personas de 5 a 59 años).

Los motivos por los cuales puede ocurrir el consumo son diversos:

- Una necesidad fisiológica, un tentempié

- Como motivo de afiliación, ya sea que lo compra para llevar como un invitado a una reunión entre amigo, o como el anfitrión de la reunión que reconoce al producto como un elemento indispensable para los eventos sociales.

- Como un medio para reducir la tensión, medio de auto gratificación o para disfrutar un momento placentero y recreativo

Es un patrón frecuente, y regular a lo largo de toda la semana, en la población -más del 80% de las personas- independientemente de la edad, género grupo social o región el consumo de snacks, observando que una tercera parte de la población (32,3%) tiene un patrón saludable, el 37,3% un patrón mixto y el 30,4% restante un patrón menos saludable, por lo que nuestro producto tradicional abarca a aquellas personas con un patrón mixto y menos saludable (67,7%).[9]

Evaluando el comportamiento del consumidor a la hora de la compra podemos identificar a aquellos que la realizan en grandes cadenas de supermercados (68%), en autoservicios (23%) y en kioscos y almacenes (10%).

Es muy importante destacar que, si bien el factor determinante a la hora del consumo es el sabor y la calidad de las papas fritas, es muy sensible también al precio del producto ya que en más de la mitad de los consumidores prefieren un balance entre ambos antes de que el producto de mejor sabor.

Hay que tener en cuenta que a que el consumidor de papas fritas no tiene una marca preferida, no se fideliza con ella ya que al momento de realizar la compra aproximadamente el 80% en caso de que no esté su marca predilecta suele comprar el mismo producto de otra marca en vez de buscar otro punto de venta., por ello es muy importante para este tipo de productos la presencia constante en las góndolas

Segmentación

El mercado meta considerado son aquellas personas, tanto hombres como mujeres, pudiendo ser adolescentes, niños, jóvenes y adultos (entre 5 y 59 años) con el hábito del consumo de snacks y que disfruten del consumo de papas fritas durante las reuniones sociales, durante momentos que se encuentren bajo tensión o como un tentempié entre comidas de mejor calidad y que no posean un patrón alimenticio saludable.

Son residentes de la Ciudad Autónoma de Buenos Aires y las tres provincias con mayor población: Buenos Aires, Córdoba y Santa Fe y teniendo en cuenta que el mercado objetivo en cuanto al aspecto social será de clase media y clase alta.

Teniendo en cuenta las consideraciones anteriores da como resultado un mercado meta de 6 millones de personas.

Análisis del Mercado Competidor

Actualmente el mercado se encuentra liderado por Pepsi Co. con la marca Lay’s, y le y Pehuamar que cuenta con un 65,5% del mercado nacional. El segundo lugar lo ocupa 5 Hispanos S.A., una empresa nacional que posee la marca Krachitos abarcando el 9,2 % del mercado (Nielsen, 2017), el restante de la torta se reparte entre Nuevo Mundo Deli Snacks, Pringles, Mondelez y marcas regionales. Ambos líderes del mercado no solo producen snacks, sino que también cuentan con sus propios cultivos para asegurarse el abastecimiento de materia prima. Hasta el momento Pepsi Co. y 5 Hispanos S.A. poseen la mayor parte del market share del snack tipo papa frita ya que ésta no es producida de manera significativa por ninguna otra empresa a excepción de PyMES, que con un volumen de producción inferior se llevan el resto del mercado y en su mayoría se encuentran en la provincia de Buenos Aires.

Segmentación

Los snacks son consumidos en todo el país, a pesar de que por una cuestión lógica de que la densidad poblacional es mayor en la capital del país y es donde se consume un alto volumen de snacks, la categoría crece a volúmenes importantes en el interior del país, donde se consumen la mayoría de estos productos. A partir de un estudio realizado por la consultora Nielsen, exclusivamente en supermercados, el 58% de la comercialización de snacks se produjo en establecimientos del interior del país, mientras que el 42% responde a locales de Capital Federal y el Gran Buenos Aires.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros).

Lays, es el mayor competidor de la categoría, cuenta con un portfolio de productos amplio que atrae a todo tipo de consumidores, con papas que oscilan entre los $135.- hasta los $404.- con diferentes proporciones en sus empaques, entre 45grm hasta 250grm.

Acapara el mercado con sus variedades:

• Clásicas,

• Lay's Sabores: Kétchup, Pizza y Queso, Crema & Cebolla,

• Lay’s Restó: Papa rellena con ciboulette, Mozzarella con tomate y albahaca, Lomo con cebolla caramelizada y Pollo al limón.

Nuevo Mundo Deli Snacks. Pertenece a la empresa SmartFood S.A., conocida por comercializar snacks. Esta cuenta con muchas variedades, libres de grasas trans y conservantes. Se consiguen en supermercados, estaciones de servicio y cadenas de delicatesen, e incluyen chips de vegetales (Mix de la Huerta: batatas rústicas, mandiocas y papas; y Mix de la Toscana: remolachas crocantes, mandioca y batatas rústicas, a $260 el envase de 85 gramos).

Relación Contractual con los Clientes y Proveedores

Como se menciona anteriormente, se tendrán proveedores para la materia prima donde serán evaluados y los mejores serán seleccionados a fin de, además del precio-calidad y plazos, se priorice formar alianzas a largo plazo que prevalezca una condición de ganar-ganar, con el fundamental objetivo satisfacer al cliente. Finalmente, como clientes se tendrán distribuidores mayoristas/minoristas que harán llegar nuestros productos al consumidor final.

Análisis del Mercado Proveedor

En términos generales, la fábrica requerirá de las siguientes MP para la producción:

- Papa.

- Sal

- Aceite

- Envase.

Dado que existe una oferta dominada actualmente por otras 2 empresas (ver Análisis del Mercado Competidor), nuestro poder de negociación es bajo. No tenemos mucha posibilidad de negociar precios, aunque sí tenemos un alto nivel de reactividad en caso de precisar cambiar de proveedor.

Proveedores de Materia Prima y Materiales

Papa

Para seleccionar nuestros proveedores de papa, el cual es nuestra principal materia prima, optamos por elegir la empresa “El Parque Papas” .

El principal motivo de la elección de este proveedor es que cuenta con el aval de Global GAP(Good Agriculture Practices), garantizando que su sistema de producción cumple con las normas a nivel mundial de las Buenas Prácticas Agrícolas.

Al contar con varias Cámaras Frigoríficas de almacenamiento para sus clientes, otorgan un servicio de calidad para poder mantener sus productos en excelente estado.

Sal Marina

La sal utilizada en el proceso productivo, será proveniente de una empresa dedicada a la produccion y comercializacion de alimentos orgánicos saludables, comprometida con la sostenibilidad ambiental, llamada Frutos de mi Tierra.

Aceite Vegetal

Esta materia prima es de vital importancia en nuestro proceso productivo ya que es fundamental para que nuestro producto sea lo más sano posible. Por ello optamos por el productor nacional con más estándares de calidad que es AGD, empresa dueña de la marca Natura.

Envase

Para el envasado y comercialización utilizaremos envases flexibles de polipropileno biorientado, más conocido como BOPP, combinado con aluminio para mayor tiempo de almacenamiento.

Es importante que este cumpla con los requerimientos necesarios para estar en contacto con productos alimenticios. Por lo cual será evaluado por altos estándares de calidad.

Proveedores de Tecnología.

Nuestro proveedor de tecnología de fabricación será una empresa que se encarga del desarrollo, fabricación y comercialización de máquinas industriales para la elaboración de productos de snacks. La misma se llama Incalfer.

Consideramos que es la mejor opción porque brindan ya que cuenta con establecimientos propios en Argentina, brindando un servicio integral y que es específico para la producción de nuestro producto.

Proveedores de Servicios.

Los servicios de energía, agua y gas serán los correspondientes a la ubicación de la planta.

Por parte de la logística, la distribución del producto final se decidió que será tercerizada.

La empresa que se contratará es Scordina S.A, que brinda un servicio de logística Integral diseñado especialmente para la comercialización de productos de consumo masivo y alta rotación. Otro motivo de la elección de esta compañía es que se encuentra certificada bajo las normas ISO 9001 (Norma de Gestión de Calidad de Servicios Certificada) y ISO 14001 (Norma de Gestión Medioambiental Certificada), factores que consideramos relevantes para garantizar la calidad deseada del servicio.

Análisis de Productos Sustitutos

Este snack tiene una gran variedad de productos sustitutos, desde los chips tradicionales hasta nuevos productos saludables que están empezando a aparecer en el mercado. Mencionaremos algunos de ellos.

En la familia de las papas fritas, podemos encontrar las que tienen sabor vinagreta, cebolla y queso, pollo asado, jamón ibérico, mediterráneas, entre otras variedades.

El maní salado se comercializa con o sin piel, sabor ají y limón, sal y limón, el tipo japonés, etcétera.

También palitos salados tradicionales, con queso y otros sabores.

Estos son los productos sustitutos más populares en el mercado por el momento.

Recientemente aparecieron nuevos productos denominados chips saludables, que pueden ser de zanahoria, batata o remolacha y sal marina, entre otros.

Análisis de Productos Complementarios

Dependiendo del momento en el que se va a consumir el snack pueden existir o no productos complementarios. Si el snack es un tentempié diario u ocasional, se podría decir que no hay un producto que complemente este alimento.

En cambio, si el snack es parte de una picada, pueden estar acompañados de quesos, aceitunas, bebidas como vino, cerveza o gaseosas.

Según lo anterior, pensamos que la variación respecto a nuestro producto tiene una elasticidad baja.

Análisis de Entrantes Potenciales. Barreras de entrada y salida

Barreras de entrada (altas)

Inversión inicial en tecnología, herramental e instalaciones adecuada para la elaboración del producto.

Las empresas establecidas se benefician de economías de escala ya que al tener un volumen de producción alto, los costes unitarios son menores.

La gran presión fiscal.

Barreras de salida (bajas)

No existen grandes barreras de salida.

Los activos de las empresa pueden reutilizarse o bien venderse fácilmente.

Costes de despido de personal.

En las pymes pueden observarse barreras emocionales.

Toma de Decisiones

Producto

Producto básico: snacks de papas fritas destinadas a la venta hacia establecimientos comerciales de venta de bienes de consumo (cadenas de supermercados, autoservicios y kioscos)

Producto real: snacks de papas fritas, sin conservantes artificiales y bajo contenido de sodio, producida a base de productos de la más alta calidad. El embalaje es de capas alternadas de aluminio y polipropileno (PP) recuperado con una capacidad de 100 gr. En el dorso del embalaje contiene el nombre del producto y menciona que posee contenido bajo en sodio y es a basa de papas de primera calidad sin conservantes artificiales, en el dorso posee la información nutricional correspondiente.

Producto aumentado: el embalaje es de cartón capaz de contener 20 envases por caja, también en el envase, además de la información nutricional, contará con un código QR que les permite acceder directamente a nuestra página web donde se presenta a la empresa, so informa sobre los proveedores con los que se trabaja y posee un espacio para realizar comentarios de los consumidores.

Plaza

Se pretende cubrir el consumo planificado y por impulso. Los canales a través de los cuales se va a poder llegar a los potenciales consumidores son las cadenas de supermercados, autoservicios y kioscos.

Se priorizará la presencia del producto en los supermercados y autoservicios ya que son donde se realiza el mayor porcentaje de ventas del producto y porque ofrecen el producto para los dos momentos de consumo mencionados.

Es necesario generar un vínculo fuerte con el distribuidor del producto para que este tenga un lugar en la góndola y sobre todo en un lugar visible del kiosco o autoservicio ya que en este tipo de producto es determinante la presencia en la góndola. Como se mencionó anteriormente a pesar de tener una marca predilecta no hay un alto grado de fidelización por parte del cliente y las mayorías de las veces en caso de que no este la marca que compran habitualmente decide comprar otra en vez de dirigirse a otro punto de venta.

La logística de salida será tercerizada. Se contratará una empresa privada que traslade el producto final hasta los distintos puntos de venta, principalmente los que se encuentran en Capital Federal y Gran Buenos Aires; Rosario, Santa Fé y Córdoba Capital. Se busca una trazabilidad del producto desde la planta.

Promoción

Como es una empresa nueva, requerirá tomar medidas para posicionar la marca en el mercado por lo que habrá que realizar distintas actividades de promoción para lograrlo. Una de las estrategias elegidas será a través de las publicidades on line con el objetivo de informar a los consumidores sobre el lanzamiento de una nueva alternativa de papas fritas de una alta calidad que las que consumen habitualmente

También durante el primer mes de lanzamiento, en los focos de tránsito de las ciudades más importantes de las provincias donde se lanzará el producto, se dará una muestra de este a fin dar una degustación del producto a los potenciales consumidores y en aquellas situaciones donde no tenga una marca predilecta o en caso de tenerla y esta no este disponible en el punto de venta opten por este producto y así en un corto periodo de tiempo posicionar en alta estima la marca.

Política de Precios

Para poder definir nuestra política de precios, nos basamos en el precio de mercado de la marca que posee la mayor cuota de mercado, Lay´S, de $140 por cada envase de 100 gr. Partiendo de la consideración de que el producto es de una calidad superior a los consumidores, por ello aplicaremos una estrategia de “más por lo mismo” ya que es igual de rico producido con mejores ingredientes, pero tampoco puede ser un precio mucho más elevado que los que hay en el mercado ya que este tipo de producto es sensible al precio.

Perfil del cliente. Elección del Mercado Objetivo

El perfil del cliente al cual se apuntará en el mercado meta será: hombres, mujeres y niños de 5 a 59 años con el hábito de consumir snacks. Especialmente a aquellos que busquen una alternativa de mayor calidad para su necesidad de consumir papas fritas, y de clase social media baja, media alta y alta.

- La población total de las provincias donde comercializamos el producto es de 28 millones, de las cuales 6 millones se encuentran dentro de la franja etaria y las clases sociales a las cuales se puso como objetivo.

- Según la investigación de mercado:

- Lay´s ocupa el 65,5% del mercado

- Krachitos el 9,2%

- El resto del mercado (25,3%) se lo reparten entre distintas marcas.

- De ese 25,3% resultante se tomará una porción del 1 %

- También se mencionó que aproximadamente el 80% de las veces que una persona no encuentra en la góndola la marca de papas fritas que estaba buscando consume otra, por lo que se tomará el 0,5% de ese tipo de ventas.

Como resultado, se obtendrían 35.000 clientes

Plan de Ventas

Para determinar el plan de venta vamos a remarcar ciertos aspectos que se tuvieron en cuenta a la hora de calcularlo:

- Las tendencias de los consumidores según el contenido del envase:

Hay que tener en cuenta que el primer año hasta alcanzar el estado de régimen la producción la empresa trabajará con capacidades reducidas, el primer año se logrará alcanzar un 75% del plan de ventas objetivo. Como resultado, el plan de ventas es el siguiente:

| B2B | Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

| Cantidad de unidades (cajas con 20 envases) | 19700 | 26250 | 26250 | 26250 | 26260 | |

| Ingreso | $47,800,000.00 | $63,750,000.00 | $63,750,000.00 | $63,750,000.00 | $63,750,000.00 | |

Bibliografía

Proveedores de Materia Prima y Materiales

El Parque Papas https://www.elparquepapas.com/

Natura https://www.natura.com.ar/

Plásticos del Plata https://plasticosdelplata.com/

Incalfer https://incalfer.com/

Sector Industrial Argentino:

https://www.argentina.gob.ar/sites/default/files/magyp-informe-papa-mayo-2021.pdf

https://drive.google.com/file/d/1P2jM0Qs3BCyWf7khDO2QjGjfrHqO6T-C/view

http://www.argenpapa.com/noticia/11907-argentina-las-economias-regionales-en-rojo-se-registro-el-mes-con-mas-crisis-desde-2019

Evolución Histórica:

https://nutrifacil.es/historia-de-los-snacks/

https://novynot.com/?p=5901

- ↑ https://www.bancomundial.org/es/country/argentina/overview#1

- ↑ https://www.indec.gob.ar/uploads/informesdeprensa/ipc_05_2224DC1A5434.pdf

- ↑ https://www.indec.gob.ar/uploads/informesdeprensa/eph_pobreza_03_22F5E124A94B.pdf

- ↑ https://www.imf.org/es/News/Articles/2022/04/19/blog-weo-war-dims-global-economic-outlook-as-inflation-accelerates

- ↑ https://blumosgroup.com/novedades/f/pandemia-antes-y-despues-en-el-mundo-de-los-snacks

- ↑ 6,0 6,1 https://www.argentina.gob.ar/sites/default/files/magyp-informe-papa-mayo-2021.pdf

- ↑ http://www.argenpapa.com/noticia/11907-argentina-las-economias-regionales-en-rojo-se-registro-el-mes-con-mas-crisis-desde-2019

- ↑ 8,0 8,1 https://www.lanacion.com.ar/economia/los-snacks-ganan-terreno-en-el-pais-nid2115751/

- ↑ https://cesni.org.ar/archivos/Patronesdesnackeoweb16515.pdf