Diferencia entre revisiones de «2024/Grupo5/DimensionamientoComercial»

Sin resumen de edición |

|||

| (No se muestran 256 ediciones intermedias de 4 usuarios) | |||

| Línea 1: | Línea 1: | ||

== '''Definición de la IDEA-PROYECTO''' == | == '''Definición de la IDEA-PROYECTO''' == | ||

El proyecto | El proyecto de inversión se centra en la confección y comercialización de ropa deportiva. | ||

== '''Análisis del | == '''Análisis del sector industrial''' == | ||

El proyecto de inversión se localizará en Argentina, país que viene con una desaceleración del consumo pero que según un informe del Banco Mundial "Se espera que la actividad económica se fortalezca en 2025 a medida que se aborden los desequilibrios macroeconómicos, se eliminen más distorsiones del mercado y la inflación quede bajo control". | |||

Centrándonos en la industria textil, un sector amplio que abarca desde la producción de tejidos, confección de prendas de vestir y la creación de productos conexos, destacado por su extensa cadena de suministro, formando parte de todas las etapas desde la fabricación inicial de fibras hasta la confección final de las prendas<ref>https://economipedia.com/definiciones/industria-textil.html</ref> debemos mencionar que cerca de un 55 por ciento del precio final tienen que ver con gastos que no corresponden a la remuneración en ningún eslabón de la cadena de valor | |||

==== Análisis de la situación macroeconómica en Argentina y su impacto en la industria textil ==== | |||

La industria textil en Argentina, enfrenta desafíos significativos derivados del contexto macroeconómico. Que a pesar de su importante cadena de suministro y capacidad productiva, este sector exporta mayoritariamente bienes primarios, principalmente fibra de algodón y lana, mientras que la presencia de productos terminados importados es dominante en el mercado local, principalmente de Asia. | |||

Esta tendencia se podría deber en gran parte a la falta de una producción local a gran escala que pueda competir con los bajos costos asiáticos. Resultado de ello, las importaciones textiles, comprenden casi la mitad (45,9%) de fibras, hilados y tejidos sintéticos o artificiales. Estos insumos se incorporan al proceso productivo de las tejedurías locales, donde generalmente se mezclan con hilados de algodón (habitualmente de origen nacional) para crear diversos tipos de telas. | |||

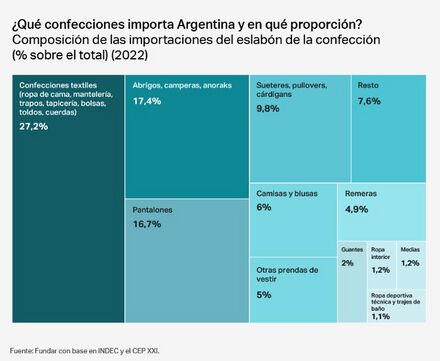

En la confección final de las prendas, la importación de ropa terminada sigue una lógica similar debido a los costos reducidos de producción en Asia. Esto podría haber generado que los productores locales se estén concentrando en artículos menos complejos y de mayor volumen de producción. Curiosamente, la ropa deportiva representa menos del 2% de estas importaciones.<ref>https://fund.ar/publicacion/historia-comparada-de-la-industria-textil-indumentaria/</ref>[[Archivo:Grafico 1 - Fuente fundar con base en INDEC y el CEP XXI.jpg|centro|miniaturadeimagen|440x440px|Fuente: Fundar con base en INDEC y el CEP XXI]] | |||

Por otro lado, en 2022 el eslabón industrial textil representó el 0,4% del valor agregado bruto de Argentina a precios corrientes, mientras que la confección tuvo una participación del 0,5% (según INDEC21). Es decir, sólo la etapa industrial de la cadena explicó el 0,9% del PIB. Tal como ocurre en la mayoría de los países de ingreso medio y alto del mundo, la industria textil-indumentaria viene perdiendo participación en las últimas décadas. En 2005, había llegado a representar el 1,6% del PIB argentino. <ref>https://fund.ar/wp-content/uploads/2024/02/Fundar_Historia-comparada-de-la-industria-textil-indumentaria-argentina-con-el-mundo_CC-BY-NC-ND-4.0.pdf</ref> | |||

Según datos de la OECD, el panorama económico de Argentina "se prevé que el PIB se contraiga un 1,3% en 2024, antes de aumentar un 1,9% en 2025. Los estrictos controles de capital, el aumento de la inflación y la elevada incertidumbre política limitarán aún más el consumo y la inversión a corto plazo. Está previsto que las exportaciones se recuperen en 2024, tras la grave sequía registrada en 2023. La inflación ha superado el 100% y seguirá aumentando a corto plazo debido a las expectativas de devaluación de la moneda".<ref>[https://www.oecd.org/economy/panorama-economico-argentina/#:~:text=Nota%20de%20pa%C3%ADs%20%2D%20Argentina,la%20inversi%C3%B3n%20a%20corto%20plazo. https://www.oecd.org/economy/panorama-economico-argentina/#:~:text=Nota%20de%20pa%C3%ADs%20%2D%20Argentina,la%20inversi%C3%B3n%20a%20corto%20plazo.]</ref> | |||

=== Análisis de la situación macroeconómica en el mundo de la industria textil === | |||

La industria textil, desempeña un papel crucial en la economía global, no sólo en términos de empleo sino también en su contribución económica a nivel mundial. Algunas de sus características: | |||

* Utiliza tanto insumos naturales, como el algodón o la lana, como sintéticos, como el poliéster o el nailon. | |||

* Sus productos suelen consumirse todo el año y de manera masiva. | |||

* Pertenece al sector secundario de la economía, que transforma la materia prima en bienes destinados al consumidor final. | |||

* La demanda cambia según la época del año, variando el tipo de prendas requeridas. En verano, por ejemplo, cae la venta de chaquetas.<ref>https://economipedia.com/definiciones/industria-textil.html</ref> | |||

A nivel internacional, el sector textil se enfrenta a una intensa competencia, dominada por actores clave como China, la Unión Europea, Estados Unidos y la India. China se encuentra posicionado como el mayor productor y exportador mundial de textiles, beneficiándose de su capacidad de producción masiva. Estados Unidos por otra parte se destaca en la producción y exportación de algodón, y simultáneamente, es el principal importador de textiles y prendas de vestir. | |||

En Europa, países como Alemania, España, Francia, Italia y Portugal lideran la industria textil de la Unión Europea, que representa más de una quinta parte del comercio mundial de textiles. India, por otro lado, emerge como el tercer mayor actor de la industria, contribuyendo con más del 6% de la producción textil mundial. | |||

La proyección del mercado textil global es igualmente impresionante. Se estima que el tamaño del mercado alcanzará los 748 mil millones de dólares en 2024 y se proyecta un crecimiento hasta los 889,24 mil millones de dólares en 2029, con una tasa de crecimiento anual compuesta del 3,52% entre 2024 y 2029. <ref>https://www.mordorintelligence.com/es/industry-reports/global-textile-industry---growth-trends-and-forecast-2019---2024</ref> | |||

=== Estructura del sector industrial === | === Estructura del sector industrial === | ||

El sector de indumentaria | El sector de la indumentaria en Argentina desempeña un rol esencial en la economía nacional, los fabricantes aportan capital, diseñan los productos y coordinan los procesos de producción. Sin embargo, es común que estos fabricantes externalicen la producción a talleres especializados en la confección de las prendas, lo que les permite centrarse más en la comercialización y el diseño. | ||

La mayoría de estos fabricantes operan pequeñas y medianas empresas de carácter familiar que son intensivas en mano de obra y se orientan principalmente al mercado interno. Aunque una porción de estas empresas también se dedica a la exportación, aportando moda y diseño argentinos a mercados internacionales.<ref>https://cdi.mecon.gob.ar/bases/docelec/fd1128.pdf</ref> | |||

Un aspecto crítico en la estructura de este sector es el impacto de las importaciones, que definen en gran medida qué se produce localmente y qué se importa. Esta dinámica afecta directamente la rentabilidad de los fabricantes y las negociaciones de precios con los talleres y marcas, donde la competencia puede centrarse tanto en la diferenciación del producto como en la estrategia de precios. En este contexto, generar economías de escala se vuelve fundamental para competir en segmentos del mercado con menor valor agregado. | |||

Según datos de la Cámara Industrial Argentina de la Indumentaria (CIAI), el sector está compuesto por aproximadamente 11.600 empresas. No obstante, un alto grado de informalidad permea el sector, con solo 6.236 de estas empresas registradas formalmente ante la Administración Federal de Ingresos Públicos (AFIP). | |||

En términos generales, el sector se caracteriza por su intensa demanda de mano de obra, bajas barreras de entrada y alta sensibilidad a los cambios en el ingreso de los consumidores, factores que influyen significativamente en la estructura y estrategias del sector. <ref>https://cdi.mecon.gob.ar/bases/docelec/fd1128.pdf</ref>[[Archivo:Grafico 3 Grupo5 2024.jpg|miniaturadeimagen|465x465px|Cadena productiva del sector industrial <ref>https://biblioteca.produccion.gob.ar/document/download/596</ref>]] | |||

[[Archivo:Grafico8 Grupo5 2024.jpg|centro|miniaturadeimagen|416x416px|Etapas productivas del sector industrial <ref>https://biblioteca.produccion.gob.ar/document/download/596</ref>]] | |||

[[Archivo:Grupo5 Mapa2.jpg|centro|miniaturadeimagen|Fuente: Fundar con base en el Mapa Productivo Laboral Argentino del CEP-XXI (Ministerio de Economía) y la Subsecretaría de Planificación, Estudios y Estadísticas (MInisterio de Trabajo)]] | |||

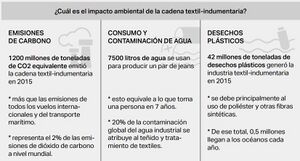

En relación al impacto ambiental, cabe aclarar que no hay consenso sobre qué sectores de actividad producen mayor o menor contaminación ambiental. Esto se debe a que no existe una única métrica homogénea para medirla, sino varias (por ejemplo, emisiones de gases de efecto invernadero, consumo de agua potable, desecho de plásticos, entre otros).<ref>https://fund.ar/wp-content/uploads/2024/02/Fundar_Historia-comparada-de-la-industria-textil-indumentaria-argentina-con-el-mundo_CC-BY-NC-ND-4.0.pdf</ref>[[Archivo:Fuente- Fundar con base en datos de Fundación Ellen MacArthur y Organización de Naciones Unidas (ONU)..jpg|centro|miniaturadeimagen|Fuente: Fundar con base en datos de Fundación Ellen MacArthur y Organización de Naciones Unidas (ONU).<ref>https://fund.ar/wp-content/uploads/2024/02/Fundar_Historia-comparada-de-la-industria-textil-indumentaria-argentina-con-el-mundo_CC-BY-NC-ND-4.0.pdf</ref>]] | |||

=== Evolución histórica de la actividad Textil-Indumentaria === | |||

La industria textil-indumentaria en Argentina atravesó diversas fases desde el inicio del milenio, marcadas por cambios económicos y políticos significativos. Desde el tercer trimestre de 2002 hasta 2011, el país experimentó un período de crecimiento económico sólido, a excepción de la interrupción causada por la crisis financiera global de 2008-2009. Este crecimiento ayudó a reducir el desempleo y aumentar el poder adquisitivo, fortaleciendo la demanda interna. Durante estos años, la devaluación que siguió al fin de la convertibilidad encareció las importaciones, beneficiando a la industria local al hacer más competitivos los productos nacionales, especialmente el sector textil-indumentaria. | |||

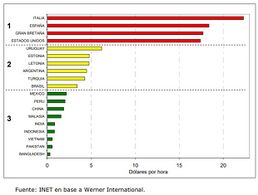

Sin embargo, a pesar de mantener una política de comercio abierta, con un tipo de cambio favorable a la producción nacional, el eslabón de confección formal mostró mayor volatilidad en su producción que el sector textil, debido a su mayor vulnerabilidad ante los procesos de apertura comercial. [[Archivo:Grafico 2 Grupo5 2024.jpg|miniaturadeimagen|Comparación internacional del costo laboral total por hora en la industria textil. En dólares corrientes, 2008. <ref>https://cdi.mecon.gob.ar/bases/docelec/fd1128.pdf</ref>|258x258px|alt=https://cdi.mecon.gob.ar/bases/docelec/fd1128.pdf]]A nivel global, se identificaron tres grupos de países basados en sus estructuras de costos de producción: | |||

En primer lugar, países con altos costos de mano de obra, poco competitivos, que están reduciendo sus operaciones manufactureras. En segundo lugar, países con costos medios que buscan preservar sus cadenas productivas de la competencia, a través de políticas comerciales proteccionistas y subsidios, y por último, países asiáticos, como China, que han avanzado significativamente en sus exportaciones apoyados por políticas estatales activas para la promoción de la exportación. | |||

A partir de 2012, la política productiva de Argentina se centró en intensificar los controles a las importaciones y en implementar herramientas de promoción económica, como créditos subsidiados. Sin embargo, el sector se vio afectado por problemas macroeconómicos, incluyendo inflación crónica, que redujeron la producción entre 2011 y 2015. | |||

Entre 2016 y 2019, los incentivos económicos cambiaron con una devaluación del tipo de cambio y la eliminación de controles a las importaciones, pero una nueva crisis externa entre 2018 y 2019 trajo devaluaciones adicionales, inflación y una contracción del consumo que impactó negativamente en la industria. | |||

El cambio de gobierno a fines de 2019 introdujo nuevos incentivos, pero la pandemia del COVID-19 en 2020 generó un shock severo al detener la producción durante meses. Se implementaron programas de asistencia para mitigar el impacto, aunque la producción sufrió una caída significativa en el periodo. | |||

Desde 2021 hasta mediados de 2022, se observó un rebote económico, aunque la recuperación del sector textil-indumentaria fue sólo moderada, limitada por las restricciones en la capacidad de producción y el acceso a insumos importados. La situación económica se deterioró nuevamente en la segunda mitad de 2022, obstaculizando la continuación de la recuperación. | |||

La evolución del sector está fuertemente influenciada por los ciclos económicos y la presencia (o ausencia) de incentivos favorables. Los años de crecimiento económico vieron un aumento en el número de empresas, mientras que los años de crisis vieron una reducción. En 2021, el número de empresas en el eslabón de confecciones fue un 31% menor al pico de 2008, y en el eslabón textil fue un 14% menor al pico de 2011, sin contar con los talleres informales y otras unidades productivas sin registro de empleo asalariado. <ref>https://fund.ar/wp-content/uploads/2024/02/Fundar_Historia-comparada-de-la-industria-textil-indumentaria-argentina-con-el-mundo_CC-BY-NC-ND-4.0.pdf</ref> | |||

== '''Identificación del negocio''' == | == '''Identificación del negocio''' == | ||

=== Definición del negocio === | === Definición del negocio === | ||

El proyecto será sobre la confección y comercialización de ropa deportiva. Específicamente de calzas largas y remeras manga larga con protecciones desmontables en las rodillas y los codos respectivamente y por otra parte calza cortas y remeras manga corta sin protecciones. | |||

=== Oportunidades y amenazas === | === Oportunidades y amenazas === | ||

| Línea 54: | Línea 73: | ||

==== Oportunidades ==== | ==== Oportunidades ==== | ||

* | * ''Diferenciación regional:'' La escasa producción local en el mercado argentino ofrece una excelente oportunidad para destacar mediante la oferta de productos fabricados regionalmente. | ||

* | * ''Flexibilidad del consumidor:'' En Argentina, la ausencia de una lealtad marcada hacia marcas específicas representa una clara oportunidad para introducir nuevos productos. Traduciéndose esto a permitir a las empresas que ofrecen calidad y atributos distintivos captar la atención de consumidores dispuestos a probar nuevas opciones.<ref>https://puntobiz.com.ar/economia/cae-la-fidelidad-a-las-marcas-las-mas-grandes-pierden-mas-2023777510</ref> | ||

* | * ''Alta demanda de indumentaria deportiva:'' La popularidad del deporte en Argentina genera una demanda constante de este tipo de indumentaria. <ref>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</ref> <ref>https://www.argentina.gob.ar/sites/default/files/enafyd_2023_-_digital.pdf</ref> | ||

* Las barreras de entrada | * ''Acceso al mercado:'' Las bajas barreras de entrada en el mercado textil facilitan el ingreso de nuevas empresas, lo que permite a los nuevos competidores comenzar con menores obstáculos.<ref name=":0">https://cdi.mecon.gob.ar/bases/doc/aeda/congreso/2011/silvafailde.pdf</ref> <ref name=":1">https://fund.ar/wp-content/uploads/2024/02/Fundar_Historia-comparada-de-la-industria-textil-indumentaria-argentina-con-el-mundo_CC-BY-NC-ND-4.0.pdf</ref> | ||

* El | * ''Crecimiento del comercio electrónico:'' El aumento exponencial del comercio online y el acceso a herramientas digitales proporcionan una plataforma invaluable para alcanzar segmentos de mercado previamente inaccesibles, mejorando la visibilidad y el alcance de la empresa.<ref>https://www.forbesargentina.com/negocios/que-tendencias-marcaran-camino-ecommerce-2024-n48152</ref> | ||

==== Amenazas ==== | ==== Amenazas ==== | ||

* | * ''Condiciones macroeconómicas desfavorables:'' La apertura a las importaciones y los bajos costos de producción en países asiáticos, junto con la alta presión tributaria y el atraso cambiario, presentan desafíos significativos para las empresas locales.<ref>https://repositorio.udesa.edu.ar/jspui/bitstream/10908/19096/1/%5BP%5D%5BW%5D%20T.%20L.%20Com.%20Heyman%2C%20Sabrina.pdf</ref> | ||

* Las barreras de entrada | * ''Competencia intensa:'' Las bajas barreras de entrada también facilitan la aparición de nuevos competidores, incluidos pequeños productores y comerciantes informales, intensificando la competencia en el mercado.<ref name=":0" /> <ref name=":1" /> | ||

* La situación | * ''Impacto de la situación financiera:'' La fluctuante situación económica del país, que afecta el poder adquisitivo de los consumidores, puede resultar en una disminución en las ventas, impactando negativamente en las empresas del sector. | ||

* | * ''Competencia desleal:'' Las prácticas de competencia desleal, marcadas por condiciones laborales precarias y ventas ilegales, plantean riesgos significativos para las empresas que operan conforme a la ley. <ref>https://webapps.ilo.org/wcmsp5/groups/public/%40americas/%40ro-lima/%40ilo-buenos_aires/documents/publication/wcms_248462.pdf</ref> | ||

* | * ''Saturación del mercado:'' La amplia oferta de productos en el mercado genera una baja en la demanda y aumenta la presión competitiva. | ||

* ''Incertidumbre en tarifas de servicios:'' La posible eliminación de subsidios a los servicios públicos podría aumentar significativamente los costos operativos.<ref>https://chequeado.com/el-explicador/tarifas-de-luz-y-gas-cuanto-aumentan-en-abril-y-que-va-a-pasar-con-los-subsidios/</ref> | |||

*Incertidumbre en | |||

=== Factores claves del éxito === | === Factores claves del éxito === | ||

El éxito del | El éxito del proyecto de la ropa deportiva con protecciones desmontables, se fundamenta en un diseño innovador que proporciona seguridad y protección durante la práctica de actividades físicas. Este diseño no solo ofrece una mayor protección, sino que también brinda la flexibilidad necesaria para adaptarse a diversos entornos y necesidades deportivas. La versatilidad de estas vestimentas permite que se adecuen tanto a las actividades deportivas como a la vida cotidiana de los usuarios, cubriendo así una amplia gama de necesidades del consumidor. | ||

== Estudio de mercado == | Por otra parte las prendas sin protecciones nos permite entrar en un mercado de distinta estacionalidad (verano), manteniendo la flexibilidad brindada y la adaptabilidad a la vida cotidiana. | ||

La propuesta de valor del proyecto se centra en la combinación óptima de funcionalidad, comodidad y estilo. Mediante el uso de materiales de alta calidad y un diseño ergonómico, se busca maximizar el rendimiento y la satisfacción del usuario. | |||

== '''Estudio de mercado''' == | |||

=== Definición inicial del producto === | === Definición inicial del producto === | ||

* | ==== Descripción ==== | ||

Se propone introducir al mercado como producto innovador, una calza deportiva larga con remera manga larga, confeccionada en una tela deportiva de alta calidad que cuente con elasticidad y durabilidad, que facilite la elongación y libertad de movimiento sin perder sus propiedades con el uso, considerando que sea de fácil lavado y secado rápido. Las posibles telas para la confección son: Supplex, Lycra de seda, Polisap y/o microfibra. | |||

[[Archivo:Calza imagen.png|miniaturadeimagen|Calza Imagen <ref>https://indumentariahandballbsas.mitiendanube.com/productos/calza-3-4-con-proteccion-highpro/</ref>]] | |||

Por otro lado, la calza y remera deportiva incluirá protecciones desmontables de espuma de poliuretano ubicadas en bolsillos de tela de neopreno, proporcionando seguridad adicional sin sacrificar el confort. | |||

También se introducirá un conjunto de calza corta y remera maga larga ergonómica y confeccionada con la misma tela. | |||

==== Normas ==== | |||

Conforme a la resolución 549/2021<ref>https://www.argentina.gob.ar/normativa/nacional/resoluci%C3%B3n-549-2021-350418/texto</ref>, todos los productos textiles, tanto nacionales como importados, deben incluir información clara sobre el fabricante o importador, país de origen, composición de fibras, cuidados del producto, y tamaño. Por otro lado también se debe cumplir con la Ley 27.521 que presenta "SISTEMA UNICO NORMALIZADO DE IDENTIFICACION DE TALLES DE INDUMENTARIA” (SUNITI)<ref>https://servicios.infoleg.gob.ar/infolegInternet/verNorma.do;jsessionid=0D960B934955650CF62C108D02AFFEAB?id=333533</ref> con destino a la fabricación, confección, comercialización o importación de indumentaria destinada a la población a partir de los doce años de edad. Adicionalmente, la resolución 49/2024<ref>https://www.boletinoficial.gob.ar/detalleAviso/primera/304096/20240228</ref> estipula que el etiquetado debe estar en castellano, asegurando que todos los consumidores comprendan esta información esencial. | |||

==== Subproductos y desperdicios ==== | |||

La mordería de las prendas serán diseñadas de manera que se optimice el uso de la tela. Los residuos textiles resultantes del proceso de producción serán reutilizados para la confección de parches para el producto y/o colitas para el pelo, contribuyendo a la sostenibilidad del proyecto. | |||

==== Usos y características de los bienes y servicios ==== | |||

Las prendas están diseñadas para brindar comodidad y protección en las rodillas y codos durante la práctica de actividades físicas, ofreciendo una solución ergonómica y adaptable a diversas situaciones. Por otra parte las prendas sin protecciones brindan mas comodidad para la temporadas de calor pudiendo ser utilizadas también para actividades no deportivas. | |||

==== Destino de los bienes y servicios ==== | |||

Los productos están destinados para aquellos que participan activamente en deportes o actividades que requieren protección adicional. | |||

=== Análisis del mercado consumidor === | |||

==== Características ==== | |||

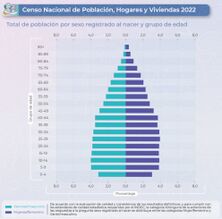

[[Archivo:Grafico4 Grupo5 2024.jpg|miniaturadeimagen|222x222px|Total de población - 2022 <ref>https://censo.gob.ar/wp-content/uploads/2023/11/CNPHV2022_RD_Indicadores-demogrA%C2%A1ficos.pdf</ref>]]El producto está dirigido a individuos entre 18 y 65 años en Argentina. De acuerdo con el Censo Nacional de Población, Hogares y Viviendas 2022, aproximadamente 13.800.000 personas se encuentran en esta franja de edad. | |||

Según la "Encuesta Nacional de Actividad Física y Deportes" en 2023 <ref name=":2">https://www.argentina.gob.ar/sites/default/files/enafyd_2023_-_digital.pdf</ref> se entrevistan 5.458 personas distribuidas a lo largo de toda la Argentina. Para averiguar la cantidad de personas que practican o no practican deporte y actividad física se utiliza la siguiente pregunta "En los últimos 12 meses, usted ¿practicó algún deporte o hizo actividad física de manera habitual?". Por dos requisitos, "El primero es temporal: se refiere a haber practicado en el lapso del último año previo al momento de la encuesta, que se hizo entre mayo y junio de 2023. Así, las personas debieron realizar actividad física y/o deportes entre mayo/junio de 2022 y mayo/junio de 2023 para poder ser consideradas practicantes. El segundo requisito es la frecuencia: que la práctica haya sido habitual, realizada con regularidad. Las respuestas a dicha pregunta arrojaron que el 55 % de los encuestados sí practicó deportes y/o actividad física y que el otro 45% no realizó." <ref name=":2" /> | |||

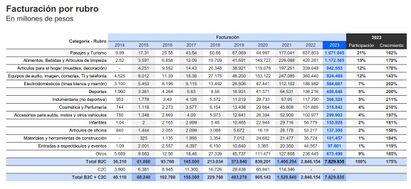

Además la Cámara Argentina de Comercio Electrónico realizó un informe en 2023 que muestra el importe de facturación por rubro, incluyendo ventas de indumentaria deportiva y no deportiva. | |||

[[Archivo:Grafico10 Grupo5 2024.jpg|centro|miniaturadeimagen|411x411px|Estudio Anual de Comercio Electrónico 2023 - CACE<ref>https://cace.org.ar/estadisticas/</ref>]] | |||

En 2022 fue realizado el mismo informe, pero en este caso se declara que en promedio, las ventas por comercios electrónicos representaron un 49% en la facturación de estas empresas.<ref>https://drive.google.com/file/d/1IheKyi2iO0pfsOk6UKL8pXIROqkAu7nH/view</ref> | |||

==== Segmentación ==== | |||

Basado en la información recopilada de la "Encuesta Nacional sobre Actividad Física y Deporte" <ref name=":2" /> del 2023, se podría inducir que existe un mercado potencial alrededor de 7.590.000 consumidores activos. Cabe destacar por la misma fuente que "Observando por perfiles, aparece que los varones tienden a realizar más deporte y actividad física que las mujeres. Entre ellos el 60% sí realiza (en tanto el 40% no), mientras que entre ellas la mitad practica (50,4%) y la otra mitad no lo hace (49,6%)." | |||

"Los jóvenes también muestran una tendencia mayor a practicar deporte y actividad física (DyAF sus siglas) que las personas de edad más avanzada. Entre las personas de 16 a 29 años, el 62% declaró haber hecho deporte y actividad física de manera regular en el último año. Ese porcentaje desciende al 54,3% para los de 30 a 39 años, y se mantiene similar (54,4%) entre los de 40 a 49 años. Finalmente, entre los mayores de 50 años se verifica una distribución pareja entre practicantes (50,1%) y no practicantes (49,9%). A partir de estos datos se puede señalar que el porcentaje de practicantes no varía tan sensiblemente entre los grupos etarios, así como que el nivel de personas activas en las edades más elevadas es considerable, si tenemos en cuenta que una de cada dos personas mayores de 50 años practica de manera regular."<ref name=":2" /> | |||

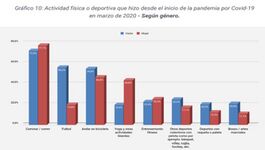

La misma encuesta realizada en 2021, revela que este segmento incluye personas que se involucran en una variedad de actividades físicas como caminatas, carreras, ciclismo, fútbol y yoga. La distribución de estas actividades muestra variaciones significativas por género: los hombres prefieren actividades como el fútbol, mientras que las mujeres participan más frecuentemente de yoga y ejercicios realizados en el hogar. Este entendimiento permite una segmentación precisa del mercado, facilitando el desarrollo de estrategias de marketing dirigidas específicamente a las necesidades y preferencias de estos grupos. <ref>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</ref> | |||

==== Influencia de compra ==== | |||

Según lo mencionado anteriormente, las actividades deportivas varían significativamente según el género. Los hombres suelen estar motivados por el aspecto lúdico de las actividades deportivas, mientras que las mujeres tienden a enfocarse en los beneficios para la salud. Estas diferencias influyen de manera directa en las preferencias de productos deportivos, donde las mujeres muestran una inclinación hacia indumentaria que combine versatilidad y comodidad, adaptándose a ejercicios que pueden ser realizados en el hogar, además del diseño. | |||

Para facilitar la comprensión de estas tendencias, se incluyen gráficos que ilustrarán las principales motivaciones para realizar deporte, los tipos de actividades más comunes y los lugares de práctica predominantes. | |||

El análisis detallado de estos patrones ayuda a comprender las necesidades específicas del mercado objetivo, y afinar las estrategias de marketing y desarrollo del producto o futuros productos. Se buscara por lo tanto, no solo satisfacer las demandas existentes, sino que también responder a las particularidades de la práctica deportiva de acuerdo con las preferencias de género. <ref>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</ref>[[Archivo:Grafico6 Grupo5 2024.jpg|miniaturadeimagen|Tipo de Actividad<ref><nowiki>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</nowiki> </ref>|265x265px]][[Archivo:Grafico5 Grupo5 2024.jpg|miniaturadeimagen|Motivación para hacer deporte<ref><nowiki>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</nowiki> </ref>|338x338px|izquierda]][[Archivo:Grafico7 Grupo5 2024.jpg|centro|miniaturadeimagen|289x289px|Lugar donde se practica deporte<ref><nowiki>https://www.argentina.gob.ar/sites/default/files/2021/06/encuesta_nacional_1.pdf</nowiki> </ref>]] | |||

El mercado de indumentaria deportiva se segmenta en tres categorías principales que influyen decisivamente en las decisiones de compra de los consumidores: | |||

- ''Reconocimiento de la marca:'' Los consumidores tienden a diferenciar entre marcas con reconocimiento internacional o nacional, lo que afecta directamente su percepción de calidad y confianza en el producto. | |||

- ''Relación precio-calidad:'' Esta categoría es crucial, ya que en algunos casos, los consumidores evalúan la calidad del producto en relación con su precio. Productos de alta calidad ofrecidos por marcas reconocidas suelen tener precios más altos, mientras que productos de menor calidad, a menudo encontrados en mercados informales con precios más bajos. | |||

- ''Accesibilidad del precio:'' La facilidad con la que los consumidores pueden acceder a los productos en términos de costo también juega un papel importante en la segmentación del mercado. Esta accesibilidad puede variar significativamente entre productos de marcas internacionales y nacionales a aquellos disponibles en el mercado informal. | |||

===== Estacionalidad y evolución histórica ===== | |||

* ''Tendencias estacionales'' | |||

El comportamiento del mercado de productos deportivos muestra variaciones significativas a lo largo del año, influenciadas principalmente por los cambios estacionales. Durante los meses de otoño e invierno, se registra una disminución en la demanda de indumentaria deportiva general, debido a una reducción en las actividades deportivas. | |||

Contrariamente, en las temporadas de primavera y verano, se observa un incremento notable en la demanda. Esta tendencia está directamente relacionada con el aumento en la actividad física y deportiva, ya que las condiciones climáticas son más favorables para la práctica de diversos deportes. Además, la coincidencia de estas temporadas con períodos vacacionales y festividades, como la Navidad, potencia aún más las ventas de productos deportivos.<ref name=":3" /> | |||

* ''Influencia de eventos deportivos'' | |||

Es importante considerar que los eventos deportivos pueden influir en el mercado. La asociación de productos, con equipos, deportistas profesionales o instituciones deportivas conocidas, pueden generar picos de demanda sustanciales.<ref name=":3">Información recopilada de comercios de ropa deportiva de la Ciudad Autónoma de Buenos Aires. </ref> | |||

=== Análisis del mercado competidor === | |||

==== Características ==== | |||

Actualmente, el mercado de indumentaria deportiva en Argentina contiene una notable diferenciación entre marcas internacionales, nacionales reconocidas y el segmento de mercado informal.<ref>https://buenosaires.gob.ar/sites/default/files/media/document/2020/12/08/bc36f4df53c42362f9a66fbaf999fef670020fef.pdf</ref> | |||

A pesar de la diversidad de opciones, no se identifican marcas establecidas que ofrezcan productos con características similares a las del presente proyecto. Sin embargo, es crucial considerar la competencia representada por los productos sustitutos de marcas ampliamente posicionadas, el rango de precios de los productos ofrecidos por las mismas son: | |||

* Empresas internacionales reconocidas: | |||

{| class="wikitable" | |||

|+ | |||

!producro/empresa | |||

!Calzas | |||

!Calzas cortas | |||

!Remeras | |||

|- | |||

|Adidas | |||

|($29.399 - $171.999)<ref>https://www.adidas.com.ar/calzas-mujer?sort=price-low-to-high</ref> | |||

|($36.000 - $154.000) | |||

|($28.000 - $171.999) | |||

|- | |||

|Nike | |||

|($30.499 - $159.999)<ref>https://www.nike.com.ar/nike/mujer/ropa/pantalones-calzas/calzas?map=category-1,category-2,category-3,category-4,tipo-de-producto&order=OrderByPriceASC</ref> | |||

|($30.500 - $106.000) | |||

|($20.000 - $101.500) | |||

|- | |||

|Puma | |||

|($27.999 - $98.999)<ref>https://ar.puma.com/mujeres/ropa/pantalones-calzas.html?sortKey=price&sortDirection=DESC</ref> | |||

|($ 26.999- $69.999) | |||

|($38.999 - $47.249) | |||

|} | |||

* Empresas nacionales competitivas: | |||

{| class="wikitable" | |||

|+ | |||

!Productos/empresas | |||

!Calzas largas | |||

!Calzas cortas | |||

!Remeras | |||

|- | |||

|Montagne | |||

|($36.246 - $132.000)<ref>https://www.montagne.com.ar/categoria/77-pantalones-de-mujer-ski-trekking?p=1&n=20&orderby=position&orderway=asc&mtg_filters=%5B%7B%22type%22%3A%22activity%22%2C%22value%22%3A%222%22%7D%5D</ref> | |||

|($34.000 - $79.000) | |||

|($27.000 - $80.000) | |||

|- | |||

|Topper | |||

|($20.839 - $51.999)<ref>https://www.topper.com.ar/indumentaria/calzas/mujer?O=OrderByReleaseDateDESC&PS=12&map=c,c,specificationFilter_28&order=OrderByPriceASC</ref> | |||

|($15.300 - $31.000) | |||

|($15.000 - $50.000) | |||

|- | |||

|ADMIT ONE | |||

|($25.425 - $85.900)<ref>https://www.admitone.com.ar/mujer/pantalones-y-calzas</ref> | |||

|No tiene el producto | |||

|($15.000 - $50.000) | |||

|- | |||

|Sonder | |||

|($14.000 - $70.600)<ref>https://www.sonder.com.ar/mujer/calza-mujer?gad_source=1&gclid=CjwKCAjw88yxBhBWEiwA7cm6pV5ibBB5v8Td9Cuo5xn_bNDYWELEvhiSCSO0ET-Jbx_2WmXHciG_bRoCoakQAvD_BwE</ref> | |||

|($15.000 - $30.000) | |||

|($15.00 - $34.600) | |||

|- | |||

|Schnell sport | |||

|($18.000 - $25.000)<ref>https://tienda.schnell.com.ar/categoria-producto/mujer/calza/</ref> | |||

|($20.000) | |||

|($10.000 - $20.000) | |||

|- | |||

|Etnia | |||

|($25.000 - $70.000)<ref>https://www.mercadolibre.com.ar/pagina/deportesswatsj4701?item_id=MLA1130624381&category_id=MLA417403&seller_id=429241580&client=recoview-selleritems&recos_listing=true#origin=vip&component=sellerData&typeSeller=eshop</ref> | |||

|($19.000 - $24.700) | |||

|($15.000 - $28.900) | |||

|} | |||

Además, en áreas como Once o Avellaneda, comercios minoristas ofrecen productos a precios más bajos pero con una calidad por lo general inferior, atrayendo a consumidores sensibles al precio. | |||

==== Segmentación ==== | |||

Podemos segmentar en tres grandes categorías a los competidores. | |||

Los que ofrenden productos diferenciados por marca, donde su principal fortaleza es la trayectoria y la identidad de marca que genera en sus compradores. Como marcas internaciones, Adidas, Nike, Puma | |||

Los que ofrecen un precio competitivo que el principal objetivo es captar la mayor cantidad de compradores atraídos por sus precios accesibles, no ofreciendo una gran calidad. Locales de Once o el barrio de Flores | |||

Y por ultimo los que ofrecen una relación costo calidad equilibrada que buscan fidelizar a sus compradores con una experiencia de uso que los haga sentir satisfechos con el monto abonado. Emprendedores y diseñadores exclusivos, locales, marcas en crecimiento. | |||

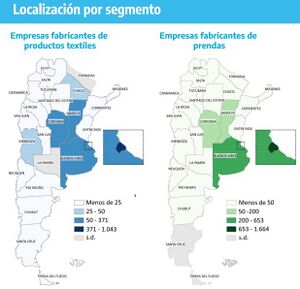

Por otro lado debemos tener en cuenta lo referente a la localización, según el ministerio de economía argentina el sector industrial textil cuenta con las siguientes localizaciones por segmento : | |||

[[Archivo:Empresas mapa.jpg|centro|miniaturadeimagen|Localización por segmento<ref>https://www.argentina.gob.ar/sites/default/files/ficha_sectorial_textil_-_indumentaria_-_web.pdf</ref>]] | |||

Como se puede observar el 35% esta concentrado en la zona de CABA. | |||

==== Nivel de competencia, estrategias y posicionamiento en el Mercado ==== | |||

El nivel de competencia en el mercado de indumentaria deportiva es alto, especialmente en las tres segmentaciones identificadas anteriormente. En respuesta a este entorno competitivo, la estrategia de posicionamiento de nuestro producto se centra en: | |||

✓ Resaltar las ventajas únicas: Nuestro producto combina protección con calidad, destacándose de las opciones tradicionales disponibles en el mercado. La incorporación de protecciones desmontables en las calzas ofrece un valor añadido que no se encuentra en productos convencionales. | |||

✓ Posicionamiento de precio: El rango de precios promedio entre las empresas nacionales e internacionales se encuentra entre $20.000 llegando hasta $170.000. | |||

==== Relación contractual con los clientes y proveedores ==== | |||

-''Relación contractual con proveedores:'' La capacidad para imponer condiciones a los proveedores es limitada. La selección de maquinaria y materia prima se basa en cumplir con los requerimientos específicos del producto. La negociación con proveedores se ajustará a sus políticas de pago, siempre evaluando las opciones que ofrezcan las condiciones contractuales más favorables en relación con las necesidades del proyecto actual. Se buscará optimizar los términos de compra y asegurar la viabilidad a largo plazo de la cadena de suministro. | |||

-''Relación contractual con clientes:'' Según los tipos de vendedores tenemos locales con clientes directos, en locales físicos y online, la venta mayorista por medio de distribuidores. Talleres que confeccionan prendas de diversas marcas y abastecen a gran parte de la industria. | |||

=== Análisis del mercado proveedor === | |||

==== Características ==== | |||

La selección de proveedores para los materiales esenciales como la tela, el hilo y los elásticos requiere un análisis de las capacidades y la calidad ofrecida, para el proyecto actual es fundamental que las telas deportivas seleccionadas ofrezcan la flexibilidad necesaria para soportar actividades deportivas intensas sin comprometer la integridad del textil y el confort del usuario. Para los componentes críticos como la tela de neopreno y la espuma de poliuretano de densidad media, que son esenciales para las protecciones, el poder de negociación es considerado medio. Esto se debe a la disponibilidad limitada de proveedores que puedan cumplir con los estándares específicos del producto presentado en el proyecto. | |||

En cuanto a los hilos y elásticos, la situación del mercado es más favorable, la disponibilidad de múltiples proveedores facilita la obtención y permite un mayor poder de negociación. | |||

==== Proveedores de materia prima y materiales ==== | |||

Los proveedores se encuentran ubicados principalmente el Buenos Aires, centrándose en la Ciudad de Buenos Aires. Se pueden encontrar gran variedad que ofrecen telas para la confección de calzas y remeras. Dentro de los mismo, se debe contemplar la calidad a la que el producto apunta, siendo que telas con estos estándares no están tan disponibles, contando con 8 locales proveedores de tela polisap en CABA. | |||

El poliestireno es un producto genérico que se puede comprar fácilmente en el mercado local, al igual que los hilos necesarios para la confección. | |||

En cuanto a proveedores de maquinaria, la misma debe ser importada o evaluar los costos de realizar la compra a un proveedor local. | |||

Ver anexo I para el detalle de proveedores. | |||

==== Proveedores de servicios ==== | |||

Para garantizar el funcionamiento eficiente, es esencial contar con un suministro continuo de servicios básicos como agua, electricidad y gas, cuya disponibilidad dependerá de la localidad donde se encuentre instalada la fábrica. Además, es crucial asegurar proveedores de internet de alta velocidad y comunicaciones confiables para apoyar las operaciones diarias y las actividades de e-commerce, junto con licencias de software especializado para diseño y gestión de producción. | |||

La estrategia logística integrará colaboraciones con plataformas de e-commerce, como Mercado Libre, ofreciendo opciones de envío flexibles que se adaptan a las preferencias del cliente, pudiendo elegir entre envíos en el día o envíos por empresas de correo. | |||

Asimismo, se considerará la contratación de servicios externos para limpieza y mantenimiento de las instalaciones para mantener los estándares de higiene y seguridad. | |||

También se evaluará la posibilidad de implementar una operación interna de lavandería o subcontratar este servicio, tomando una decisión en el próximo dimensionamiento, buscando siempre la eficiencia operativa y la calidad en el tratamiento de las prendas producidas. | |||

=== Análisis de producto sustituto === | |||

El principal producto sustituto para nuestras prendas deportivas con protecciones desmontables son las prendas deportivas tradicionales combinadas con rodilleras y coderas protectoras externas. Aunque esta combinación puede ofrecer una protección similar, nuestro producto se distingue por su integración brindando mayor comodidad, eliminando la necesidad de ajustes adicionales y proporcionando una mayor conveniencia y eficiencia durante el uso. | |||

Además, es importante considerar como sustitutos potenciales a las prendas deportivas clásicas, que si bien no ofrecen la misma protección específica en las rodillas y codos, son ampliamente utilizados por deportistas por su comodidad y flexibilidad general pero por eso también ofrecemos productos tradicionales sin las protecciones. | |||

=== Análisis de productos complementarios === | |||

Los productos que complementan nuestras prendas incluyen prendas terminadas en dryfit, buzos, medias, zapatillas y botellas de agua. Estos artículos no solo mejoran la experiencia de uso de nuestras prendas, sino que también ofrecen oportunidades para estrategias de marketing y paquetización, lo que puede incrementar la satisfacción del cliente y fortalecer la lealtad a la marca. Estos productos contribuyen a crear una experiencia de compra más integral, alineada con un estilo de vida activo y saludable. | |||

=== Análisis de entrantes potenciales === | |||

''Barreras de Entrada'' | |||

Las barreras para nuevos competidores en el mercado de prendas deportivas incluyen: | |||

* Inversión inicial alta: El desarrollo y producción de prendas con protecciones requieren una inversión significativa en investigación y desarrollo, así como en la adquisición de tecnología de fabricación, adaptada a las necesidades específicas de la empresa. | |||

* Desarrollo de mercado: Introducir un nuevo producto en el mercado exige estrategias de marketing efectivas y educación del consumidor para establecer la necesidad y los beneficios del producto y la marca. | |||

* Competencia con productos sustitutos: Existe una alta competencia con productos sustitutos tradicionales que pueden ser percibidos como suficientes por los consumidores, lo que requiere un esfuerzo adicional para diferenciar y destacar las ventajas únicas de las prendas del proyecto. Aun asi dado que se esta planteando en el proyecto incluir productos tradicionales para poder abarcar dicha parte del mercado. | |||

''Barreras de Salida'' | |||

Las barreras de salida para este tipo de negocio son moderadamente altas debido a: | |||

* Especialización del herramental: La venta de equipamiento especializado usado en la producción podría ser complicada y limitada a un nicho de mercado específico. | |||

* Especialización de la tela y protecciones: Debido a que la materia prima utilizada es especifica para el producto presentado, se podría vender solamente a competidores que fabriquen producto similares. | |||

== '''Toma de decisiones estratégicas de inserción y crecimiento''' == | |||

=== Sobre el producto === | |||

Este proyecto propone el desarrollo de un producto innovador destinado a consumidores activos. Las características planificadas del producto son las siguientes: | |||

* Producto básico: El núcleo del producto consistirá en prendas, diseñadas para ofrecer comodidad a la hora de hacer deporte. | |||

* Producto real: Estos productos incorporan una tela de alta resistencia, específicamente elegida por su durabilidad y su capacidad para resistir el desgaste por fricción. En caso del conjunto largo esta diseñado con protecciones desmontables en las rodillas y codos, que ofrecen amortiguación contra impactos y pueden ser retiradas para usar las prendas de manera independiente según la preferencia del usuario. Cada prenda se presentará en una bolsa reutilizable estampada con el isologotipo de la marca, resaltando no solo la funcionalidad del producto sino también su diseño moderno y atractivo. | |||

* Producto aumentado: El proyecto incluirá servicios adicionales como asesoramiento pre y post-venta, y un servicio de cambio en caso de defectos con mínimo uso. También se proporcionarán parches para la reparación de la prenda, extendiendo su vida útil. | |||

=== Sobre la plaza === | |||

La comercialización se realizara en todo el territorio nacional, centrándose en los centros urbanos de mayor densidad de población, como Rosario, Cordoba, Buenos Aires. La estrategia de distribución del proyecto se diseñará para maximizar la eficiencia y la efectividad en el alcance al consumidor final. | |||

- Canales de distribución: La estrategia de distribución incluirá la venta directa al consumidor a través de locales propios, situados estratégicamente en áreas de alta visibilidad y tráfico para asegurar un fácil acceso al público objetivo. Además, se implementará la venta a través de comercio electrónico, lo que permitirá ampliar significativamente el alcance del producto y facilitar la accesibilidad para consumidores en diversas regiones. | |||

- Clientes directos: El enfoque directo (Nivel 0) hacia el consumidor permitirá desarrollar una relación estrecha y leal con la base de clientes, ofreciendo una experiencia de compra superior y educación sobre las ventajas y características únicas del producto. | |||

=== Sobre la promoción === | |||

En la promoción del producto, haremos distinción entre quienes utilicen el producto y quienes adquieran el producto para otra persona, para dirigir efectivamente las estrategias de marketing y publicidad. La campaña publicitaria será intensa durante el lanzamiento del producto para lograr una visibilidad alta en el mercado. Las estrategias propuestas para promover el producto incluyen: | |||

* ''Colaboraciones con influencers y deportistas:'' Establecer acuerdos con influencers y deportistas reconocidos en Argentina, como Stephanie Demner, Julieta Puente, Luciana Aymar y Morena Beltrán, para que promocionen el producto en sus plataformas y eventos. | |||

* ''Publicidad exterior en ubicaciones clave:'' Se implementarán campañas de publicidad exterior colocando carteles en lugares estratégicamente seleccionados por su alto tráfico peatonal y su relevancia para el público objetivo. Esto incluirá sitios de la capital como el Obelisco y áreas adyacentes a gimnasios populares como SportClub, Megatlone y Fitter, donde la afluencia de personas interesadas en fitness es considerable. Además, se extenderá la campaña a zonas al aire libre frecuentadas por deportistas y corredores, como la costanera, los alrededores de la Reserva Ecológica, y parques y plazas concurridas que contengan postas aeróbicas como el Rosedal, Parque 3 de Febrero, Parque Centenario, Vicente López y Plaza Las Heras. | |||

* ''Publicidad digital:'' Implementación de campañas pagadas en redes sociales y aplicaciones móviles populares, incluyendo Instagram, Instagram Music, TikTok, Spotify, y Candy Crush, adaptando el contenido para captar la atención de los usuarios de estas plataformas. | |||

* ''Participación en eventos de ventas online:'' Aprovechar eventos de gran alcance como el HotSale, el CyberMonday, BlackFriday para promover y aumentar las ventas online mediante ofertas especiales. | |||

* ''Distribución de folletos en eventos deportivos:'' Utilizar eventos para distribuir folletos informativos y promocionales, alcanzando directamente a un público interesado en el producto del presente proyecto. | |||

=== | Estas acciones nos permitirán dirigirnos tanto a compradores potenciales como a usuarios finales de manera efectiva, cada estrategia será cuidadosamente diseñada para asegurar que el mensaje correcto llegue al público objetivo adecuado. | ||

=== Sobre la política de precios === | |||

Los precios del mercado se encuentran entre los $20.000 y $170.000 Debido al posicionamiento elegido para nuestro producto, ofreciendo una relación costo- calidad equilibrada el precio de los producto con protección se encontrará en el rango entre $60.000 y $110.000 teniendo en cuenta la calidad de la tela y las protecciones desmontables. Por otro lado las prendas que no cuenten con protección estarán en un rango entre $30.000 y $90.000. | |||

=== Sobre el perfil de cliente - Elección del mercado objetivo === | |||

El mercado objetivo se define por individuos, tanto hombres como mujeres, de entre 18 y 65 años, 7.590.000 consumidores activos .Este grupo se divide en dos segmentos principales: | |||

Deportistas activos: Incluye individuos que valoran la seguridad y el bienestar en sus actividades deportivas. Buscan calzas que combinen protección efectiva en las rodillas con completa libertad de movimiento. Estas prendas deben ser elásticas, cómodas y permitir una total flexibilidad durante el ejercicio. Además, estos consumidores prefieren productos de alta calidad y diseños que sean tanto funcionales como visualmente atractivos. | |||

Compradores no usuarios finales: Incluye individuos que, aunque no participen directamente en actividades deportivas, adquieren el producto como regalo para quienes sí están activos en deportes. Este grupo busca garantizar que el regalo sea práctico, de calidad, ofrezca seguridad y estéticamente agradable. | |||

== '''Plan de ventas''' == | |||

Según los datos del Estudio Anual de Comercio Electrónico 2023 - CACE, la ventas de productos deportivos genera un ingreso de 408.648 millones de pesos, esto representa aproximadamente el 49% de ventas totales, según datos de 2022. Considerando los 7.590.000 consumidores potenciales, se estima que el gasto anual por persona es de $107.680 pesos. Se proyecta poder captar el 3% del mercado y teniendo en consideración la recompra de productos anualmente, se debe focalizar la fidelización del cliente. | |||

Tras el análisis del mercado y considerando que nos posicionaríamos como una empresa que vende productos a un precio equilibrado en base a su calidad. | |||

Se buscará alcanzar el 1% de los 7.590.000 consumidores potenciales, proyectando vender el conjunto. | |||

* Para la calza con protecciones: se establece un precio de $80.000 dentro del rango previamente definido ($60.000 - $110.000). | |||

* Para la remera con protecciones: se establece un precio de $70.000 dentro del rango previamente definido ($60.000 - $110.000). | |||

Se buscará alcanzar el 2% de los 7.590.000 consumidores potenciales, proyectando vender el conjunto. | |||

* Para la calza sin protecciones: se establece un precio de $40.000 dentro del rango previamente definido ($30.000 - $90.000). | |||

* Para la remera sin protecciones: se establece un precio de $30.000 dentro del rango previamente definido ($30.000 - $90.000). | |||

Por lo tanto, considerando que el periodo de puesta en marcha será de 6 meses: | |||

{| class="wikitable" | |||

|+'''Plan de ventas (con proteciones)''' | |||

!Calzas largas | |||

!''Año 1'' | |||

!''Año 2'' | |||

!''Año 3'' | |||

!''Año 4'' | |||

!''Año N'' | |||

|- | |||

|''Precio ($/u)'' | |||

|80.000 | |||

|''80.000'' | |||

|''80.000'' | |||

|''80.000'' | |||

|''80.000'' | |||

|- | |||

|''Cantidad (Unidades)'' | |||

|28.462 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|- | |||

|''Ingreso Total ($)'' | |||

|2.276.960.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|} | |||

{| class="wikitable" | |||

|+Plan de ventas (con protecciones) | |||

!Remeras Manga larga | |||

!Año 1 | |||

!Año 2 | |||

!Año 3 | |||

!Año 4 | |||

!Año N | |||

|- | |||

|Precio ($/u) | |||

|70.000 | |||

|70.000 | |||

|70.000 | |||

|70.000 | |||

|70.000 | |||

|- | |||

|Cantidades (Unidades) | |||

|28.462 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|- | |||

|Ingresos Totales ($) | |||

|1.992.340.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|} | |||

{| class="wikitable" | |||

|+Plan de ventas (sin proteciones) | |||

!Calzas cortas | |||

!Año 1 | |||

!Año 2 | |||

!Año 3 | |||

!Año 4 | |||

!Año N | |||

|- | |||

|Precio ($/u) | |||

|40.000 | |||

|40.000 | |||

|40.000 | |||

|40.000 | |||

|40.000 | |||

|- | |||

|Cantidades (Unidades) | |||

|56.925 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|- | |||

|Ingresos Totales ($) | |||

|2.277.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|} | |||

{| class="wikitable" | |||

|+'''Plan de ventas (sin protecciones)''' | |||

!Remera manga corta | |||

!''Año 1'' | |||

!''Año 2'' | |||

!''Año 3'' | |||

!''Año 4'' | |||

!''Año N'' | |||

|- | |||

|''Precio ($/u)'' | |||

|30.000 | |||

|30.000 | |||

|30.000 | |||

|30.000 | |||

|30.000 | |||

|- | |||

|''Cantidad (Unidades)'' | |||

|56.925 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|- | |||

|''Ingreso Total ($)'' | |||

|1.707.750.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|} | |||

{| class="wikitable" | |||

|+Unidades Totales | |||

! | |||

!''Año 1'' | |||

!''Año 2'' | |||

!''Año 3'' | |||

!''Año 4'' | |||

!''Año N'' | |||

|- | |||

!Calzas largas | |||

|28.462 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|- | |||

!Remeras Manga larga | |||

|28.462 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|37.950 | |||

|- | |||

!Calzas cortas | |||

|56.925 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|- | |||

!Remera manga corta | |||

|56.925 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|75.900 | |||

|- | |||

!TOTAL (u) | |||

|170.774 | |||

|227.700 | |||

|227.700 | |||

|227.700 | |||

|227.700 | |||

|} | |||

{| class="wikitable" | |||

|+Ingresos Totales ($) | |||

! | |||

!''Año 1'' | |||

!''Año 2'' | |||

!''Año 3'' | |||

!''Año 4'' | |||

!''Año N'' | |||

|- | |||

!Calzas largas | |||

|2.276.960.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|- | |||

!Remeras Manga larga | |||

|1.992.340.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|2.656.500.000 | |||

|- | |||

!Calzas cortas | |||

|2.277.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|3.036.000.000 | |||

|- | |||

!Remera manga corta | |||

|1.707.750.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|2.277.000.000 | |||

|- | |||

!TOTAL ($) | |||

|8.254.050.000 | |||

|11.005.500.000 | |||

|11.005.500.000 | |||

|11.005.500.000 | |||

|11.005.500.000 | |||

|} | |||

== ''' '''Anexo I == | |||

<u>Telas para las calzas:</u> | |||

<nowiki>https://todotelasyretazos.com.ar/-</nowiki> CABA | |||

<nowiki>https://tienda.proximosiglo.com.ar/</nowiki> - CABA | |||

<nowiki>https://telasdeloeste.com.ar/</nowiki> - CABA | |||

<nowiki>https://www.textiltres.com/</nowiki> - CABA | |||

<nowiki>https://texcom.com.ar/marcas-2022/</nowiki> - CABA | |||

<nowiki>https://www.latijera.com.ar/-</nowiki> Provincia de Mendoza | |||

<nowiki>https://www.textilan.com.ar/</nowiki> - CABA | |||

<nowiki>https://tienda.crisatelas.com.ar/</nowiki> - Provincia de Mendoza | |||

<nowiki>https://telascrows.com.ar/</nowiki> - Ventas por internet | |||

<nowiki>https://www.kattegat.com.ar/-</nowiki> Provincia de Buenos Aires | |||

<nowiki>https://www.abatelas.com.ar/-</nowiki> CABA | |||

<nowiki>https://www.tiendalosangeles.com.ar/-</nowiki> Provincia de Córdoba | |||

<nowiki>https://www.mastelas.com/-</nowiki> Ventas por internet | |||

<nowiki>https://www.zittana.com/-</nowiki> CABA | |||

<u>Hilos de poliéster o texturizado:</u> | |||

<nowiki>http://es.sparkletextile.com/</nowiki> - China | |||

<nowiki>https://www.textilayacucho.com.ar/</nowiki> - Provincia de Misiones | |||

<nowiki>https://almacendearmado.com.ar/</nowiki> - CABA | |||

<nowiki>https://www.tiendacasajorge.com.ar/</nowiki> - CABA | |||

<nowiki>https://aprilon.com/categoria-producto/pro/</nowiki> - CABA | |||

<nowiki>https://fabrika-textil.com.ar/contacto.html</nowiki> - Provincia de Buenos Aires | |||

<u>Herramienta de corte:</u> | |||

<nowiki>https://serveiestacio.com/es/</nowiki> - España | |||

<nowiki>https://articulo.mercadolibre.com.ar/MLA-1347404851-cortadora-de-goma-espuma-electrica-bosch-gsg-300-completa-_JM#position=3&search_layout=stack&type=item&tracking_id=eb635052-f8d6-4c8a-bab7-1c8aa7b8dc62</nowiki> - CABA | |||

<nowiki>https://hotwiresystems.com/es/?gad_source=1&gclid=CjwKCAjw0YGyBhByEiwAQmBEWiPd206R8GTzy_vGHv3_AbX4a7ak8TpdkY5QY88tZHZZQwZBeSMA4BoCj9UQAvD_BwE</nowiki> - Estonia | |||

<u>Empaques y bolsas:</u> | |||

<nowiki>https://danypack.com/</nowiki> - CABA | |||

<nowiki>https://www.masterpolbolsas.com/servicio-</nowiki> Provincia de Buenos Aires | |||

<nowiki>https://www.plasticosaloha.com.ar/empresa.html</nowiki> - CABA | |||

<nowiki>https://www.masterpolbolsas.com/</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://skyline.com.ar/</nowiki> - CABA | |||

<nowiki>https://www.hiper-pack.com/index.php</nowiki> - CABA | |||

<nowiki>https://papeleraautoservicio.com/</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://www.smpdescartables.com/</nowiki> - Provincia de Chaco | |||

<nowiki>https://www.papelerarivadavia.com.ar/</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://www.tiendabolsasmayorista.com.ar/</nowiki> - CABA | |||

<u>Tela de neopreno:</u> | |||

<nowiki>https://www.twinlok-abrojo.com.ar/home</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://www.saxs.com.ar/</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://sublitextil.com.ar/</nowiki> - Provincia de Buenos Aires | |||

<nowiki>https://www.trapitos.com.ar/</nowiki> - CABA | |||

<u>Espuma de poliuretano:</u> | |||

<nowiki>https://tapitel.com.ar/index.asp</nowiki> - Buenos Aires | |||

<nowiki>https://www.casamakarovsky.com.ar/index.html</nowiki> - Buenos Aires - CABA | |||

<nowiki>https://www.distribuidoragodoycruz.com.ar/</nowiki> - Mendoza | |||

<nowiki>https://espumasalcorta.com/</nowiki> - Buenos Aires | |||

<nowiki>https://www.rusce.com.ar/Contacto</nowiki> - Buenos Aires | |||

<u>Proveedores de tecnología</u> | |||

''<u>Maquinas de coser, cortar, planchado, lavado y secado:</u>'' | |||

Para corte de tela automático <nowiki>https://www.maquinariatam.com/</nowiki> | |||

Corte manual y maquina de coser <nowiki>https://casacatan.com.ar/</nowiki> | |||

Corte inteligente <nowiki>https://www.grupoa5.com/</nowiki> | |||

Variedad de maquinas textiles <nowiki>https://materiais.deltamaquinastexteis.com.br/presupuesto-espanol?utm_source=google&utm_medium=cpc&utm_campaign=latam_adove&gad_source=1&gclid=Cj0KCQjw_-GxBhC1ARIsADGgDjvf552_EdDMokDXmSQXwSfoBj1qdiUcczgH6Cj2R3LgPWrRXWQlzB0aAmqmEALw_wcB#rd-text-koad02xo</nowiki> | |||

Lavado y planchado <nowiki>https://www.alona.com.ar/</nowiki> | |||

Maquina de corte y planchado. <nowiki>https://labotex.com.ar/</nowiki> | |||

Maquinas de lavado, secado y planchado <nowiki>https://www.barciaindustria.com.ar/</nowiki> | |||

<u>Servicios</u> | |||

Limpieza de emperezas industriales <nowiki>https://fantasylimpieza.com.ar/</nowiki> | |||

Limpieza de emperezas industriales <nowiki>https://ecolux.com.ar/</nowiki> - | |||

Limpieza de emperezas industriales <nowiki>https://www.cleanfer.com/</nowiki> | |||

Limpieza de emperezas industriales <nowiki>https://www.limpiarte.com.ar/</nowiki> | |||

Lavanderías Industriales <nowiki>https://www.ambiente.gba.gob.ar/contenido/lavaderos_industriales_0</nowiki> | |||

Empresa GoFlexPrex de servicios logísticos - CABA y primeros tres cordones de Gran Buenos Aires. | |||

== '''Bibliografía''' == | |||

<references responsive="0" /> | |||

Revisión actual - 23:11 21 jun 2024

Definición de la IDEA-PROYECTO

El proyecto de inversión se centra en la confección y comercialización de ropa deportiva.

Análisis del sector industrial

El proyecto de inversión se localizará en Argentina, país que viene con una desaceleración del consumo pero que según un informe del Banco Mundial "Se espera que la actividad económica se fortalezca en 2025 a medida que se aborden los desequilibrios macroeconómicos, se eliminen más distorsiones del mercado y la inflación quede bajo control".

Centrándonos en la industria textil, un sector amplio que abarca desde la producción de tejidos, confección de prendas de vestir y la creación de productos conexos, destacado por su extensa cadena de suministro, formando parte de todas las etapas desde la fabricación inicial de fibras hasta la confección final de las prendas[1] debemos mencionar que cerca de un 55 por ciento del precio final tienen que ver con gastos que no corresponden a la remuneración en ningún eslabón de la cadena de valor

Análisis de la situación macroeconómica en Argentina y su impacto en la industria textil

La industria textil en Argentina, enfrenta desafíos significativos derivados del contexto macroeconómico. Que a pesar de su importante cadena de suministro y capacidad productiva, este sector exporta mayoritariamente bienes primarios, principalmente fibra de algodón y lana, mientras que la presencia de productos terminados importados es dominante en el mercado local, principalmente de Asia.

Esta tendencia se podría deber en gran parte a la falta de una producción local a gran escala que pueda competir con los bajos costos asiáticos. Resultado de ello, las importaciones textiles, comprenden casi la mitad (45,9%) de fibras, hilados y tejidos sintéticos o artificiales. Estos insumos se incorporan al proceso productivo de las tejedurías locales, donde generalmente se mezclan con hilados de algodón (habitualmente de origen nacional) para crear diversos tipos de telas.

En la confección final de las prendas, la importación de ropa terminada sigue una lógica similar debido a los costos reducidos de producción en Asia. Esto podría haber generado que los productores locales se estén concentrando en artículos menos complejos y de mayor volumen de producción. Curiosamente, la ropa deportiva representa menos del 2% de estas importaciones.[2]

Por otro lado, en 2022 el eslabón industrial textil representó el 0,4% del valor agregado bruto de Argentina a precios corrientes, mientras que la confección tuvo una participación del 0,5% (según INDEC21). Es decir, sólo la etapa industrial de la cadena explicó el 0,9% del PIB. Tal como ocurre en la mayoría de los países de ingreso medio y alto del mundo, la industria textil-indumentaria viene perdiendo participación en las últimas décadas. En 2005, había llegado a representar el 1,6% del PIB argentino. [3]

Según datos de la OECD, el panorama económico de Argentina "se prevé que el PIB se contraiga un 1,3% en 2024, antes de aumentar un 1,9% en 2025. Los estrictos controles de capital, el aumento de la inflación y la elevada incertidumbre política limitarán aún más el consumo y la inversión a corto plazo. Está previsto que las exportaciones se recuperen en 2024, tras la grave sequía registrada en 2023. La inflación ha superado el 100% y seguirá aumentando a corto plazo debido a las expectativas de devaluación de la moneda".[4]

Análisis de la situación macroeconómica en el mundo de la industria textil

La industria textil, desempeña un papel crucial en la economía global, no sólo en términos de empleo sino también en su contribución económica a nivel mundial. Algunas de sus características:

- Utiliza tanto insumos naturales, como el algodón o la lana, como sintéticos, como el poliéster o el nailon.

- Sus productos suelen consumirse todo el año y de manera masiva.

- Pertenece al sector secundario de la economía, que transforma la materia prima en bienes destinados al consumidor final.

- La demanda cambia según la época del año, variando el tipo de prendas requeridas. En verano, por ejemplo, cae la venta de chaquetas.[5]

A nivel internacional, el sector textil se enfrenta a una intensa competencia, dominada por actores clave como China, la Unión Europea, Estados Unidos y la India. China se encuentra posicionado como el mayor productor y exportador mundial de textiles, beneficiándose de su capacidad de producción masiva. Estados Unidos por otra parte se destaca en la producción y exportación de algodón, y simultáneamente, es el principal importador de textiles y prendas de vestir.

En Europa, países como Alemania, España, Francia, Italia y Portugal lideran la industria textil de la Unión Europea, que representa más de una quinta parte del comercio mundial de textiles. India, por otro lado, emerge como el tercer mayor actor de la industria, contribuyendo con más del 6% de la producción textil mundial.

La proyección del mercado textil global es igualmente impresionante. Se estima que el tamaño del mercado alcanzará los 748 mil millones de dólares en 2024 y se proyecta un crecimiento hasta los 889,24 mil millones de dólares en 2029, con una tasa de crecimiento anual compuesta del 3,52% entre 2024 y 2029. [6]

Estructura del sector industrial

El sector de la indumentaria en Argentina desempeña un rol esencial en la economía nacional, los fabricantes aportan capital, diseñan los productos y coordinan los procesos de producción. Sin embargo, es común que estos fabricantes externalicen la producción a talleres especializados en la confección de las prendas, lo que les permite centrarse más en la comercialización y el diseño.

La mayoría de estos fabricantes operan pequeñas y medianas empresas de carácter familiar que son intensivas en mano de obra y se orientan principalmente al mercado interno. Aunque una porción de estas empresas también se dedica a la exportación, aportando moda y diseño argentinos a mercados internacionales.[7]

Un aspecto crítico en la estructura de este sector es el impacto de las importaciones, que definen en gran medida qué se produce localmente y qué se importa. Esta dinámica afecta directamente la rentabilidad de los fabricantes y las negociaciones de precios con los talleres y marcas, donde la competencia puede centrarse tanto en la diferenciación del producto como en la estrategia de precios. En este contexto, generar economías de escala se vuelve fundamental para competir en segmentos del mercado con menor valor agregado.

Según datos de la Cámara Industrial Argentina de la Indumentaria (CIAI), el sector está compuesto por aproximadamente 11.600 empresas. No obstante, un alto grado de informalidad permea el sector, con solo 6.236 de estas empresas registradas formalmente ante la Administración Federal de Ingresos Públicos (AFIP).

En términos generales, el sector se caracteriza por su intensa demanda de mano de obra, bajas barreras de entrada y alta sensibilidad a los cambios en el ingreso de los consumidores, factores que influyen significativamente en la estructura y estrategias del sector. [8]

En relación al impacto ambiental, cabe aclarar que no hay consenso sobre qué sectores de actividad producen mayor o menor contaminación ambiental. Esto se debe a que no existe una única métrica homogénea para medirla, sino varias (por ejemplo, emisiones de gases de efecto invernadero, consumo de agua potable, desecho de plásticos, entre otros).[11]

Evolución histórica de la actividad Textil-Indumentaria

La industria textil-indumentaria en Argentina atravesó diversas fases desde el inicio del milenio, marcadas por cambios económicos y políticos significativos. Desde el tercer trimestre de 2002 hasta 2011, el país experimentó un período de crecimiento económico sólido, a excepción de la interrupción causada por la crisis financiera global de 2008-2009. Este crecimiento ayudó a reducir el desempleo y aumentar el poder adquisitivo, fortaleciendo la demanda interna. Durante estos años, la devaluación que siguió al fin de la convertibilidad encareció las importaciones, beneficiando a la industria local al hacer más competitivos los productos nacionales, especialmente el sector textil-indumentaria.

Sin embargo, a pesar de mantener una política de comercio abierta, con un tipo de cambio favorable a la producción nacional, el eslabón de confección formal mostró mayor volatilidad en su producción que el sector textil, debido a su mayor vulnerabilidad ante los procesos de apertura comercial.

A nivel global, se identificaron tres grupos de países basados en sus estructuras de costos de producción:

En primer lugar, países con altos costos de mano de obra, poco competitivos, que están reduciendo sus operaciones manufactureras. En segundo lugar, países con costos medios que buscan preservar sus cadenas productivas de la competencia, a través de políticas comerciales proteccionistas y subsidios, y por último, países asiáticos, como China, que han avanzado significativamente en sus exportaciones apoyados por políticas estatales activas para la promoción de la exportación.

A partir de 2012, la política productiva de Argentina se centró en intensificar los controles a las importaciones y en implementar herramientas de promoción económica, como créditos subsidiados. Sin embargo, el sector se vio afectado por problemas macroeconómicos, incluyendo inflación crónica, que redujeron la producción entre 2011 y 2015.

Entre 2016 y 2019, los incentivos económicos cambiaron con una devaluación del tipo de cambio y la eliminación de controles a las importaciones, pero una nueva crisis externa entre 2018 y 2019 trajo devaluaciones adicionales, inflación y una contracción del consumo que impactó negativamente en la industria.

El cambio de gobierno a fines de 2019 introdujo nuevos incentivos, pero la pandemia del COVID-19 en 2020 generó un shock severo al detener la producción durante meses. Se implementaron programas de asistencia para mitigar el impacto, aunque la producción sufrió una caída significativa en el periodo.

Desde 2021 hasta mediados de 2022, se observó un rebote económico, aunque la recuperación del sector textil-indumentaria fue sólo moderada, limitada por las restricciones en la capacidad de producción y el acceso a insumos importados. La situación económica se deterioró nuevamente en la segunda mitad de 2022, obstaculizando la continuación de la recuperación.

La evolución del sector está fuertemente influenciada por los ciclos económicos y la presencia (o ausencia) de incentivos favorables. Los años de crecimiento económico vieron un aumento en el número de empresas, mientras que los años de crisis vieron una reducción. En 2021, el número de empresas en el eslabón de confecciones fue un 31% menor al pico de 2008, y en el eslabón textil fue un 14% menor al pico de 2011, sin contar con los talleres informales y otras unidades productivas sin registro de empleo asalariado. [14]

Identificación del negocio

Definición del negocio

El proyecto será sobre la confección y comercialización de ropa deportiva. Específicamente de calzas largas y remeras manga larga con protecciones desmontables en las rodillas y los codos respectivamente y por otra parte calza cortas y remeras manga corta sin protecciones.

Oportunidades y amenazas

Oportunidades

- Diferenciación regional: La escasa producción local en el mercado argentino ofrece una excelente oportunidad para destacar mediante la oferta de productos fabricados regionalmente.

- Flexibilidad del consumidor: En Argentina, la ausencia de una lealtad marcada hacia marcas específicas representa una clara oportunidad para introducir nuevos productos. Traduciéndose esto a permitir a las empresas que ofrecen calidad y atributos distintivos captar la atención de consumidores dispuestos a probar nuevas opciones.[15]

- Alta demanda de indumentaria deportiva: La popularidad del deporte en Argentina genera una demanda constante de este tipo de indumentaria. [16] [17]

- Acceso al mercado: Las bajas barreras de entrada en el mercado textil facilitan el ingreso de nuevas empresas, lo que permite a los nuevos competidores comenzar con menores obstáculos.[18] [19]

- Crecimiento del comercio electrónico: El aumento exponencial del comercio online y el acceso a herramientas digitales proporcionan una plataforma invaluable para alcanzar segmentos de mercado previamente inaccesibles, mejorando la visibilidad y el alcance de la empresa.[20]

Amenazas

- Condiciones macroeconómicas desfavorables: La apertura a las importaciones y los bajos costos de producción en países asiáticos, junto con la alta presión tributaria y el atraso cambiario, presentan desafíos significativos para las empresas locales.[21]

- Competencia intensa: Las bajas barreras de entrada también facilitan la aparición de nuevos competidores, incluidos pequeños productores y comerciantes informales, intensificando la competencia en el mercado.[18] [19]

- Impacto de la situación financiera: La fluctuante situación económica del país, que afecta el poder adquisitivo de los consumidores, puede resultar en una disminución en las ventas, impactando negativamente en las empresas del sector.

- Competencia desleal: Las prácticas de competencia desleal, marcadas por condiciones laborales precarias y ventas ilegales, plantean riesgos significativos para las empresas que operan conforme a la ley. [22]

- Saturación del mercado: La amplia oferta de productos en el mercado genera una baja en la demanda y aumenta la presión competitiva.

- Incertidumbre en tarifas de servicios: La posible eliminación de subsidios a los servicios públicos podría aumentar significativamente los costos operativos.[23]

Factores claves del éxito

El éxito del proyecto de la ropa deportiva con protecciones desmontables, se fundamenta en un diseño innovador que proporciona seguridad y protección durante la práctica de actividades físicas. Este diseño no solo ofrece una mayor protección, sino que también brinda la flexibilidad necesaria para adaptarse a diversos entornos y necesidades deportivas. La versatilidad de estas vestimentas permite que se adecuen tanto a las actividades deportivas como a la vida cotidiana de los usuarios, cubriendo así una amplia gama de necesidades del consumidor.

Por otra parte las prendas sin protecciones nos permite entrar en un mercado de distinta estacionalidad (verano), manteniendo la flexibilidad brindada y la adaptabilidad a la vida cotidiana.

La propuesta de valor del proyecto se centra en la combinación óptima de funcionalidad, comodidad y estilo. Mediante el uso de materiales de alta calidad y un diseño ergonómico, se busca maximizar el rendimiento y la satisfacción del usuario.

Estudio de mercado

Definición inicial del producto

Descripción

Se propone introducir al mercado como producto innovador, una calza deportiva larga con remera manga larga, confeccionada en una tela deportiva de alta calidad que cuente con elasticidad y durabilidad, que facilite la elongación y libertad de movimiento sin perder sus propiedades con el uso, considerando que sea de fácil lavado y secado rápido. Las posibles telas para la confección son: Supplex, Lycra de seda, Polisap y/o microfibra.

Por otro lado, la calza y remera deportiva incluirá protecciones desmontables de espuma de poliuretano ubicadas en bolsillos de tela de neopreno, proporcionando seguridad adicional sin sacrificar el confort.

También se introducirá un conjunto de calza corta y remera maga larga ergonómica y confeccionada con la misma tela.

Normas

Conforme a la resolución 549/2021[25], todos los productos textiles, tanto nacionales como importados, deben incluir información clara sobre el fabricante o importador, país de origen, composición de fibras, cuidados del producto, y tamaño. Por otro lado también se debe cumplir con la Ley 27.521 que presenta "SISTEMA UNICO NORMALIZADO DE IDENTIFICACION DE TALLES DE INDUMENTARIA” (SUNITI)[26] con destino a la fabricación, confección, comercialización o importación de indumentaria destinada a la población a partir de los doce años de edad. Adicionalmente, la resolución 49/2024[27] estipula que el etiquetado debe estar en castellano, asegurando que todos los consumidores comprendan esta información esencial.

Subproductos y desperdicios