Diferencia entre revisiones de «2018/Grupo9/DimensionamientoComercial»

(Corrección oportunidades y amenazas) |

|||

| (No se muestran 2 ediciones intermedias de 2 usuarios) | |||

| Línea 129: | Línea 129: | ||

* Hombres entre 18 y 65 años: 11.588.058 | * Hombres entre 18 y 65 años: 11.588.058 | ||

* Suponiendo que, tal como en España, el 50% se deja la barba, eso reduce el mercado potencial a: 5.794.029 | * Suponiendo que, tal como en España, el 50% se deja la barba, eso reduce el mercado potencial a: 5.794.029 | ||

* Hay alrededor de 200 barberías en Argentina, y 1250 peluquerías masculinas donde los hombres pueden recortarse la barba. En promedio, las barberías tienen 2 clientes por hora, y una frecuencia de afeitada de 21 días (barba perfecta); mientras que las peluquerías masculinas tienen un 50% de clientes con barba y se supone que esos clientes recortan su barba en la peluquería con una frecuencia mensual. Lo cual nos deja un mercado potencial de: 5.794.029-200*(30/21)-1250*0.5= 5.793.118 personas. | * Hay alrededor de 200 barberías en Argentina, y 1250 peluquerías masculinas donde los hombres pueden recortarse la barba. En promedio, las barberías tienen 2 clientes por hora, y una frecuencia de afeitada de 21 días (barba perfecta); mientras que las peluquerías masculinas tienen un 50% de clientes con barba y se supone que esos clientes recortan su barba en la peluquería con una frecuencia mensual. Lo cual nos deja un mercado potencial de: 5.794.029-200*(30/21)-1250*0.5= '''5.793.118 personas.''' | ||

===== '''Estacionalidad y evolución histórica''' ===== | ===== '''Estacionalidad y evolución histórica''' ===== | ||

| Línea 137: | Línea 137: | ||

* Día del amigo | * Día del amigo | ||

* Navidad | * Navidad | ||

Los bazares e hipermercados suelen aprovisionarse con 45 días de anticipación frente a las fechas festivas, por lo tanto habrá incrementos en la demanda en dichos momentos. | Los bazares e hipermercados suelen aprovisionarse con 45 días de anticipación frente a las fechas festivas, por lo tanto habrá incrementos en la demanda en dichos momentos. | ||

| Línea 175: | Línea 173: | ||

* Shablon | * Shablon | ||

* Tinta | * Tinta | ||

* | * Maniqueta | ||

Para elegir el proveedor correcto hay algunos factores que debemos analizar ya sea oara la materia prima o la maquinaria. Estos factores son precio, calidad, plazos de entrega, nivel de cumplimiento | Para elegir el proveedor correcto hay algunos factores que debemos analizar ya sea oara la materia prima o la maquinaria. Estos factores son precio, calidad, plazos de entrega, nivel de cumplimiento | ||

===== Proveedores de materia prima ===== | ===== Proveedores de materia prima ===== | ||

El mercado de proveedores al cual podemos acudir es muy amplio y también muy esparcido en el territorio Argentino. Entonces, es necesario realizar comparaciones y determinar las ventajas de unos respecto de otros. | El mercado de proveedores al cual podemos acudir es muy amplio y también muy esparcido en el territorio Argentino. Entonces, es necesario realizar comparaciones y determinar las ventajas de unos respecto de otros. No se especifican los proveedores de cada insumo o materia prima ya que no se definió la ubicación de la planta, pero se conocen los sectores que podrán proveernos. | ||

* Tela Sylver: | |||

* Velcro: | Asimismo, tendremos en cuenta los siguientes puntos a la hora de seleccionar un proveedor: | ||

* Sopapas: | * Plazo de entrega: puntual, ya que parte de nuestra propuesta de valor es entregar el producto terminado a distribuidoras y supermercados en tiempo y forma, para lo cual dependemos de la puntualidad de nuestros proveedores. | ||

* Argollas: | * Calidad: al tratarse de un producto duradero, necesitamos insumos de calidad, principalmente en el velcro y las sopapas. | ||

* Abrojo: | * Precio: priorizaremos calidad y plazo de entrega frente a incertidumbre a bajo costo. | ||

Mercados proveedores: | |||

* Tela Sylver: proveedor de telas. | |||

* Velcro: proveedor de insumos textiles. | |||

* Sopapas: proveedor de accesorios plásticos industriales. | |||

* Argollas: proveedor de accesorios metálicos o ferreterías. | |||

* Abrojo: proveedor de insumos textiles. | |||

* Shablon, tinta y maquineta hay mucha variedad de proveedores con respecto a estos productos, donde buscaremos que sea el mismo proveedor para los tres para asegurarnos tener confianza en el y que por ejemplo la maquineta sea la adecuada para el traspaso de esa tinta. | * Shablon, tinta y maquineta hay mucha variedad de proveedores con respecto a estos productos, donde buscaremos que sea el mismo proveedor para los tres para asegurarnos tener confianza en el y que por ejemplo la maquineta sea la adecuada para el traspaso de esa tinta. | ||

===== '''Proveedores de servicios''' ===== | ===== '''Proveedores de servicios''' ===== | ||

* Electricidad: | * Electricidad: dependiendo de la ubicación de la planta. | ||

* Agua: | * Agua: dependiendo de la ubicación de la planta. | ||

* Recolección de residuos: | * Recolección de residuos: dependiendo de la ubicación de la planta. | ||

* Transporte: dependiendo de la ubicación de la planta. | |||

===== Proveedores de tecnología ===== | ===== Proveedores de tecnología ===== | ||

| Línea 218: | Línea 224: | ||

==== Barreras de entrada y salida ==== | ==== Barreras de entrada y salida ==== | ||

Las barreras de entrada son bajas por varias razones, en primer lugar contamos con empresas en el exterior que ya comercializan el producto y cuentan con todo lo organizacional y estructuralmente necesario para vender su producto en Argentina, siendo que el país se rige con un sistema de libre comercio su entrada al mercado no se dificulta. Por otro lado para aquellos que aún no lo comercializan el costo de entrada no | Las barreras de entrada son bajas por varias razones, en primer lugar contamos con empresas en el exterior que ya comercializan el producto y cuentan con todo lo organizacional y estructuralmente necesario para vender su producto en Argentina, siendo que el país se rige con un sistema de libre comercio su entrada al mercado no se dificulta. Por otro lado, si bien el dimensionamiento técnico aún no fue realizado, el tecnólogo opina que para aquellos que aún no lo comercializan el costo de entrada no sería alto ya que las maquinarias utilizadas no son caras, como así tampoco lo es la materia prima por lo que la inversión inicial es baja y existe una buena oferta tanto de las máquinas como de la materia prima. Además se puede mencionar que al ser un producto nuevo existe mercado al cual apuntar. | ||

En lo que respecta a las barreras de salidas, también consideramos a éstas bajas, la razón fundamental es que la maquinaria utilizada es genérica, su uso no se limita a la fabricación de este producto en particular, por lo que pueden ser fácilmente utilizadas para otro producto o llegado el caso también pueden venderse y recuperar parte de la inversión en el activo fijo. | En lo que respecta a las barreras de salidas, también consideramos a éstas bajas, la razón fundamental es que la maquinaria utilizada es genérica, su uso no se limita a la fabricación de este producto en particular, por lo que pueden ser fácilmente utilizadas para otro producto o llegado el caso también pueden venderse y recuperar parte de la inversión en el activo fijo. | ||

| Línea 225: | Línea 231: | ||

Como hemos mencionado anteriormente en la Argentina se encuentra un mercado insatisfecho en materia de los barberos y creemos que el producto tal cual lo definimos se adecúa correctamente a los requerimientos del mercado. | Como hemos mencionado anteriormente en la Argentina se encuentra un mercado insatisfecho en materia de los barberos y creemos que el producto tal cual lo definimos se adecúa correctamente a los requerimientos del mercado. | ||

Sobre la plaza según nuestra planificación el producto se hará llegar a toda la argentina a través de las distribuidoras quienes los venden a bazares (teniendo un nivel de canal de comercialización 2) y mediante hipermercados (teniendo, en este caso, un nivel de canal de comercialización 1). En lo que respecta a la promoción el punto clave será a través de las redes sociales apuntando a un gran número de personas y mediante revistas y ferias relacionadas con el rubro siendo también un factor importante la promoción por recomendación. El precio de nuestro producto fue fijado en base al del competidor y a las necesidades y comportamiento del mercado siendo | Sobre la '''plaza''' según nuestra planificación el producto se hará llegar a toda la argentina a través de las distribuidoras quienes los venden a bazares (teniendo un nivel de canal de comercialización 2) y mediante hipermercados (teniendo, en este caso, un nivel de canal de comercialización 1), ya que no se venderá directamente a los consumidores sino mediante nuestros representantes en el mercado. En lo que respecta a la '''promoción''' el punto clave será a través de las redes sociales apuntando a un gran número de personas, considerando que si fomentamos el consumo del producto y generamos ventas en los puntos de venta minoristas, el tirón de esta demanda será trasladado a nuestra producción, por lo que si el consumidor final compra el producto, el bazar compará más a la distribuidora, y la distribuidora más a nosotros; y mediante revistas y ferias relacionadas con el rubro para llegar específicamente a bazares y distribuidoras, siendo también un factor importante la promoción por recomendación. El '''precio''' de nuestro producto fue fijado en base al del competidor y a las necesidades y comportamiento del mercado. Dado que el consumidor final hoy día está abonando $275 por el mismo producto de Le Barbier, hablamos con algunos bazares y por este tipo de producto innovador, al menos hasta asentarse en el mercado, suelen cargarle un 50% al valor de compra, entonces consideramos que habiendo dos intermediarios hasta el consumidor final debemos considerar un margen del 120% respecto del precio de venta final, siendo entonces el precio por unidad de $125, mientras que el perfil del cliente ya fue analizado y desarrollado anteriormente. | ||

=== Plan de ventas === | === Plan de ventas === | ||

| Línea 236: | Línea 242: | ||

El 15% del mercado potencial, nuestro mercado objetivo, equivale a: 868.967 personas. | El 15% del mercado potencial, nuestro mercado objetivo, equivale a: 868.967 personas. | ||

Esto significa, en el año 1 un total de ventas de 86. | Esto significa, en el año 1 un total de ventas de 86.897 unidades y en los años 2 al n 115.862 unidades. | ||

El precio de venta de mercado del producto es de $125 por unidad'''.''' | El precio de venta de mercado del producto es de $125 por unidad'''.''' | ||

[[Archivo:Captura de pantalla 2018-05-21 a la(s) 06.53.20 p. m..png|centre|thumb|390x390px]] | [[Archivo:Captura de pantalla 2018-05-21 a la(s) 06.53.20 p. m..png|centre|thumb|390x390px]] | ||

[[Archivo:Captura de pantalla 2018-05-21 a la(s) 06.53.25 p. m..png|centre|thumb|390x390px]] | [[Archivo:Captura de pantalla 2018-05-21 a la(s) 06.53.25 p. m..png|centre|thumb|390x390px]] | ||

Revisión actual - 21:55 24 ago 2018

Definición de la idea-proyecto

La idea del proyecto surge de la necesidad de impedir la suciedad en el baño durante la afeitada masculina. En sí mismo es la comercialización de un delantal de tela impermeable que cuenta con un orificio para el cuello en su parte superior adhiriéndose entre si con un velcro y dos sopapas en su extremo inferior, las cuales al adherirse al espejo forman una suerte de recipiente donde caerían los vellos faciales impidiendo la suciedad durante la afeitada masculina.

Análisis del sector industrial

Evolución Histórica de la Actividad

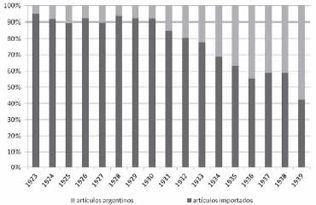

Analizando la historia de la industria textil en Argentina a lo largo de las décadas podemos ver que ha experimentado grandes fluctuaciones: positivas de expansión y negativas de decadencia.

La industria textil algodonera surgió en la década de 1920 impulsada por la expansión de los cultivos de algodón, la prosperidad económica y las dificultades que atravesaron los países que habían sido los principales proveedores del mercado argentino. Ante esta situación, la argentina se vió obligada a mirar hacia adentro. El Ministerio de Agricultura alentó este proceso a través de la creación de chacras experimentales y la distribución gratuita de semillas

Todavía en 1923, el consumo de textiles era abastecido en un 73% por las importaciones

La disponibilidad de fibra alentó la instalación de las primeras hilanderías. A pesar de la reducida protección aduanera que seguía favoreciendo la importación de hilados, y los problemas de competitividad derivados de las fluctuaciones monetarias y del bajo rendimiento de la mano de obra, la industria hilandera logró sustituir importaciones hasta abastecer el 25% del consumo nacional a mediados de la década de 1920

Los años treinta implicaron serias restricciones al comercio internacional. La caída del valor y del monto de las exportaciones impuso restricciones a la adquisición de productos en el exterior. La caída de los precios internacionales de la lana y el algodón, y la reducción de la competencia externa provocada por el incremento de los aranceles, las restricciones cambiarias y la devaluación de la moneda en 1931, estimularon la sustitución de importaciones.

Como respuesta a estas condiciones, el número de hilanderías trepó de cinco en 1930 a 18 dos años más tarde. Los husos instalados ascendieron un 300% trepando desde 52.400 en 1930 hasta poco más 214.000 en 1935. En el mismo período, el número de telares creció un 23%, alcanzando a unos 2.462. En 1935, las importaciones de hilados de lana sólo representaban un 9% del consumo total del país.

Entre 1935 y 1938 el número de husos y la producción creció poco más del 53%. Sin embargo, fue durante la Segunda Guerra cuando la expansión de la producción de hilados se aceleró, ascendiendo un 119% mientras que el número de husos lo hizo un 46%, ritmo notoriamente menor.

Toda esta evolución se puede ver claramente reflejada en el gráfico:

Esta expansión de la industria textil conllevó la concentración de las fábricas en la ciudad de Buenos Aires y Avellaneda; en la década de 1930, las firmas más grandes comenzaron a mudarse a la provincia de Buenos Aires en la búsqueda de terrenos más amplios y baratos.

Con el peronismo en el poder, desde 1946, la apuesta en favor de la industria se incrementa y va más allá del proceso de sustitución de importaciones. El proyecto de desarrollo industrial tiene financiamiento y protección estatal. Por entonces, el Estado destaca la importancia de la industria textil nacional, que consume unas 82.000 toneladas de algodón y produce más de 70.000 toneladas de hilados

De 1946 a 1952, la industria textil tuvo un gran desarrollo por la política industrial proteccionista, con subsidios y créditos, incorporando al fuerte mercado consumidor y mejor asalariada clase obrera.

Entre fines de los 50 y mediados de los años 70 se produce una caída sostenida en los niveles de producción. En este período los grupos de empresas menores se vieron forzadas a incrementar su productividad en mayor medida, hecho que generó la liquidación de empresas ineficientes. La contracción de la demanda y el aumento de la productividad afectaron en mucho mayor medida a las empresas de menor tamaño. Se produce una paulatina desaparición de empresas chicas concentrándose la producción en las grandes empresas con posibilidad de adquirir tecnologías.

Ante todo este panorama de la industria textil se ascentó la inestabilidad: altos índices de retracción de la demanda y con fuertes incidencias de factores económicos, como la política de congelamiento de precios, el alto nivel de las tasas de interés

Tras 15 años de un marcado proceso inflacionario y una escalada hiperinflacionario, a fines de 1991 se sancionó la Ley de Convertibilidad, lo que produjo un rápido aumento de la producción industrial a partir del aumento de consumo. Además posibilitó mayor inversión e incorporación de tecnología. Sin embargo, la apertura de la economía irrestricta y la falta de crédito y promoción a la industria, provocaron al sector un desequilibrio estructural y la consiguiente falta de competitividad frente al mercado externo. Los industriales textiles reaccionaron para mantener su posición a través de alianzas estratégicas, cambios en la producción y comercialización, pero no fue suficiente. Se produjo una abrupta caída de las exportaciones y aumento de las importaciones

Entre 2002 y 2009 la industria entro en una etapa de recuperación. La modificación del tipo de cambio a partir de la devaluación del peso, impulsa la reactivación de las instalaciones productivas. Las empresas invirtieron, con recursos propios, fundamentalmente, en capital de trabajo y, de ese modo, el nivel de activad creció hasta llegar a un nivel de utilización del 74% en el año 2003, con la incorporación de 72 mil nuevos trabajados en forma directa en tan sólo un año y medio. En este período, las empresas se hicieron cada vez más dependientes de la generación de un mayor volumen de ventas para compensar el incremento de costos fijos de producción. A su vez se modificó la lógica del crecimiento, ya no se avanzó sobre la capacidad instalada, sino a partir de la reinversión de utilidades generadas en el período anterior.[1]

Análisis de la Situación Macroeconómica en Argentina y en el mundo.

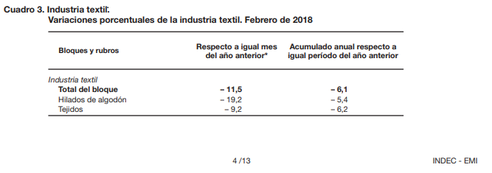

Hoy en día, la industria textil se encuentra en una desaceleración, los eslabones, hilanderías y tejedurías de la cadena de valor reflejan una baja entre el 30 y 40%. Según el Estimador Mensual Industrial (EMI), que elabora el Instituto Nacional de Estadística y Censos (Indec), la industria textil (no incluye indumentaria) es una de las dos actividades junto a producción de químicos y caucho, que aún registra contracción entre los doce sectores relevados, con un retroceso del 3,0% respecto de julio de 2016. En el acumulado de los primeros siete meses del año, la contracción llega al 12,9% interanual, con bajas del 22,4% en hilados de algodón y 10,7% en tejidos.[2] La baja se debió al doble efecto negativo que generaron la caída del consumo y el aumento de importaciones.

Con respecto a 2017 los datos muestran que continúa retrocediendo (datos de Argentina):

Podemos mencionar algunos de los f actores que ponen en riesgo esta industria:

- La alta participación de la informalidad y el contrabando, generando desventavas al mercado formal

- El crecimiento de las importaciones de materia pima y de porductos terminados provenientes de China, siendo estas de muy bajo costo

- La llegada de marcas internacioneles con experiencia e inteligencia de mercados

- Los costos de producción que no permiten ser competitivos con aquellos paises de muy bajo costo[4]

Entonces, las razones de este desaceleramiento se debe fundamentalmente a que nuestros precios no son competitivos con los del exterior; parte de la demanda disminuyo y las importaciones, hoy en día, tienen un lugar importante.

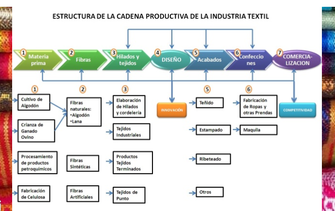

Estructura del Sector industrial

Los eslabones iniciales de la cadena del sector textil tienen un estrecho vínculo con el sector agropecuario a través de la demanda de fibras de origen natural, vegetal y animal ( como el algodón y la lana, principalmente, y en menor medida otras fibras como seda natural, lino, fique, yute, etc). También esta relacionada con la industria petroquímica, de la cual insume un amplia gama de fibras sintéticas tales como naylon y el polister.

Los eslabones intermedios de esta cadena (son los cuales a nosotros nos interesan para nuestro proyecto) son la fabricación de hilos (hilatura), el tejido (plano y de punto) y el teñido y acabado de telas.

A continuación en la imagen podemos ver La Estructura de la cadena productiva de la Industria Textil

Identificación del negocio

Definición del negocio

Nuestro negocio se basa en la comercialización de los barberos previamente descritos. Para esto es necesario establecer las materias primas necesarias para conformar cada parte del producto y lograr el producto final en si mismo.

La materia prima principal es la tela Sylver, que combinada con otros insumos que describiremos posteriormente conforman un barbero impermeable, económico y de diseño, junto con un packaging llamativo para una mejor exposición.

Oportunidades y amenazas

Oportunidades:

- Posibilidad de aplicar a planes como el “PAC emprendedor", gracias a las leyes que fomentan la creación y sustentabilidad de las pymes.

- Mercado inexplotado donde lanzar nuevos productos, mercado insatisfecho.

- Dejarse la barba como una moda creciente, por lo que va a ser necesario "aprolijarla" y en esa situación se ve potenciado el uso nuestro producto

- Empresa nueva en el mercado, sin experiencia.

Amenazas:

- Potencial ingreso al mercado de competencia extranjera y nuevos productores.

- Resurgimiento de barberías principalmente en capital federal.

- Situación económica del país, si el poder adquisitivo de la sociedad es bajo no compraran los barberos, siendo que no son primordiales a la hora de afeitarse.

Factores claves para el éxito

- Al ser una empresa nueva en el mercado, lo primordial para subsistir es maximizar los recursos, reduciendo a su vez los desperdicios generados.

- La publicidad es un pilar importante, ya que al ser un producto innovador buscamos diferenciarnos de potenciales competidores posicionándonos en la mente del consumidor.

- Al ser un mercado inexplorado es fundamental mantenerse informado para adaptarse rápidamente cualquier cambio de mercado.

- Es importante asegurar el cumplimiento de la fecha de entrega de los pedidos.

Estudio de Mercado

Definición Inicial del Producto

El producto comercializado es un bien de consumo y es corrientemente denominado barbero, que consiste en una tela sylver unida con velcro y con dos sopapas ventosas para que se peguen en el espejo formando una especie de bolsa para que a la hora de afeitarse los vellos faciales caigan sobre la misma.

Como mencionamos anteriormente, la marca es un factor clave para el posicionamiento, buscando que a la hora de nombrar los barberos sean llamados por la marca y no por su corriente denominación.

El producto no es regido por ninguna norma de calidad, ya que el producto no posee materia prima que lo requiera.

El corte es el proceso que más desperdicios genera, ya sea de la tela o del velcro, debido a que ambos vienen en rollo y se requiere un corte preciso. Como la reducción al mínimo es un ideal, los desperdicios de la tela generados se convierten en subproductos que podrán venderse a empresas que los utilicen como materia prima o mismo otras que lo reciclen; mientras que los desperdicios del velcro son mínimos y consideramos no recuperables.

Análisis de mercado consumidor

El producto está enfocado a la venta mayorista, tanto a distribuidoras de bazares como hipermercados, quienes serán nuestros compradores. Esta información será expandida en la sección "Plaza".

Para analizar el tamaño del mercado debemos analizar las características de nuestros consumidores finales:

Características del consumidor final

- Hombres.

- Edad: 18-65 años.

- "Look" con barba.

- Se recortan la barba o la afeitan con máquina de pelo (no gilette).

- Se afeitan en su domicilio (no en barbería).

Segmentación del consumidor final

- Género: Hombres (para uso propio) o Mujeres (para sus parejas)

- Edad: 18-65 años.

- Clase: Media-Alta

- Demografía: Residentes en Argentina.

Tamaño del mercado consumidor

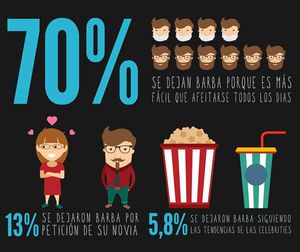

Puede establecerse una analogía en la demografía y tendencias de moda entre Argentina y España a la hora de analizar este mercado debido a la influencia que tiene Europa en nuestro país.

Obtuvimos datos de encuestas realizadas en España respecto al tamaño del mercado (porcentual), que podrá ser aplicado en forma análoga a nuestro mercado, obteniendo así su tamaño aproximado.[5]

Dimensionamiento mercado argentino

Según el censo 2010 del INDEC:[6]

- Hombres entre 18 y 65 años: 11.588.058

- Suponiendo que, tal como en España, el 50% se deja la barba, eso reduce el mercado potencial a: 5.794.029

- Hay alrededor de 200 barberías en Argentina, y 1250 peluquerías masculinas donde los hombres pueden recortarse la barba. En promedio, las barberías tienen 2 clientes por hora, y una frecuencia de afeitada de 21 días (barba perfecta); mientras que las peluquerías masculinas tienen un 50% de clientes con barba y se supone que esos clientes recortan su barba en la peluquería con una frecuencia mensual. Lo cual nos deja un mercado potencial de: 5.794.029-200*(30/21)-1250*0.5= 5.793.118 personas.

Estacionalidad y evolución histórica

El consumo de nuestro producto no es estacional, pero posee fechas con mayores picos de demanda debido a que es utilizado como regalo en épocas festivas o fechas especiales tales como:

- Cumpleaños

- Día del padre

- Día del amigo

- Navidad

Los bazares e hipermercados suelen aprovisionarse con 45 días de anticipación frente a las fechas festivas, por lo tanto habrá incrementos en la demanda en dichos momentos.

En cuanto a la evolución histórica, LA NACIÓN afirma:

"En los últimos años, el vello facial ha recuperado espacio perdido en los rostros de muchos hombres alrededor del mundo, un espacio que había gozado de gran fama a principios de siglo como seña de elegancia, o en los años 60 e inicios de los 70 como símbolo de rebeldía contra el sistema imperante."[7]

Asimismo, INFOBAE afirma:

"Al contrario de otra época, en la que una piel afeitada al ras era el modelo predominante, en estos tiempos la barba está de moda. Más tupidas, más prolijas, despeinadas o cuidadosamente modeladas e incluso teñidas, las barbas son lucidas en los rostros de las estrellas de Hollywood y de los deportistas, y también en los de cualquier ciudadano común. Es, sin dudas, un arma de seducción en este siglo."[8]

Influencias de compra

Entendiendo como influencias de compra a aquellos factores que potencian y favorecen el consumo de productos de esta índole, podemos observar:

- Moda: muchas celebridades comenzaron a utilizar barbas como parte de su look, tales como: Messi, Alberto Ammann, Ryan Gosling, David Beckham, Robert Pattinson, Keanu Reeves, entre otros.

- Gustos físicos: muchas mujeres (y hombres) prefieren el bello facial en sus parejas o compañeros, por lo que la atracción física es un gran factor que influye en la decisión de dejarse la barba.

- Peleas de pareja: muchas parejas que conviven tienen conflictos por la suciedad en el baño producto de la afeitada masculina, problema que nuestro producto podría resolver.

- Fechas festivas: muchas veces no se sabe qué regalar a un hombre y nuestro producto podría ocupar un rol fundamental a la hora de elegir un regalo.

Análisis mercado competidor

En argentina podemos identificar una sola empresa que se dedica a la comercialización de los barberos llamada Le Barbier[9], donde podemos observar que solo vende a consumidores final través de su pagina web y su foco de venta es solamente Capital Federal, donde sus ventas promedio son alrededor de 4000 por mes, siendo el precio de venta de $275.

Lo que proponemos es diferenciarnos a través de la venta al por mayor a distribuidores e hipermercados que por medio de éstos alcanzaremos al consumidor final. Al vender al por mayor el precio será menor pero buscaremos vender en grandes cantidades.

Podemos observar que existen empresas en el exterior[10] que comercializan los barberos, donde si bien hoy en día estamos en presencia de una política de libre comercio, no es un producto que se importe, pero es interesante tenerlo en cuenta de cara al futuro.

Análisis mercado proveedor

Para analizar el mercado proveedor es necesario identificar las materias primas necesarias para el proceso:

- Tela Sylver: tela de nylon 100% impermeable, es económica, muy resistente y tiene poco peso.

- Velcro: se utiliza para cerrar el barbero entorno al cuello.

- Sopapas ventosas de pvc: se utilizan para adherir el barbero al espejo y conformar la bolsa para que los pelos caigan dentro.

- Argollas de metal: se utilizan para unir las sopapas de ventosa al barbero.

- Tela Bies: se utiliza como tapa costura para darle una mayor calidad de diseño al barbero.

- Hilo de poliéster con algodón.

- Empaque plástico

- Flyer

- Shablon

- Tinta

- Maniqueta

Para elegir el proveedor correcto hay algunos factores que debemos analizar ya sea oara la materia prima o la maquinaria. Estos factores son precio, calidad, plazos de entrega, nivel de cumplimiento

Proveedores de materia prima

El mercado de proveedores al cual podemos acudir es muy amplio y también muy esparcido en el territorio Argentino. Entonces, es necesario realizar comparaciones y determinar las ventajas de unos respecto de otros. No se especifican los proveedores de cada insumo o materia prima ya que no se definió la ubicación de la planta, pero se conocen los sectores que podrán proveernos.

Asimismo, tendremos en cuenta los siguientes puntos a la hora de seleccionar un proveedor:

- Plazo de entrega: puntual, ya que parte de nuestra propuesta de valor es entregar el producto terminado a distribuidoras y supermercados en tiempo y forma, para lo cual dependemos de la puntualidad de nuestros proveedores.

- Calidad: al tratarse de un producto duradero, necesitamos insumos de calidad, principalmente en el velcro y las sopapas.

- Precio: priorizaremos calidad y plazo de entrega frente a incertidumbre a bajo costo.

Mercados proveedores:

- Tela Sylver: proveedor de telas.

- Velcro: proveedor de insumos textiles.

- Sopapas: proveedor de accesorios plásticos industriales.

- Argollas: proveedor de accesorios metálicos o ferreterías.

- Abrojo: proveedor de insumos textiles.

- Shablon, tinta y maquineta hay mucha variedad de proveedores con respecto a estos productos, donde buscaremos que sea el mismo proveedor para los tres para asegurarnos tener confianza en el y que por ejemplo la maquineta sea la adecuada para el traspaso de esa tinta.

Proveedores de servicios

- Electricidad: dependiendo de la ubicación de la planta.

- Agua: dependiendo de la ubicación de la planta.

- Recolección de residuos: dependiendo de la ubicación de la planta.

- Transporte: dependiendo de la ubicación de la planta.

Proveedores de tecnología

Para el proceso de fabricación de los barberos las máquinas que utilizaremos son máquinas de coser, de corte y de estampado.

Existe una buena oferta de estas máquinas en el mercado lo que nos permite evaluar las distintas empresas. Para ésto se debe tener en cuenta tanto los factores mencionados con anterioridad como algunos otros como vida útil de la máquina, gama de productos que vende, garantía de las máquinas, entre otras.

Según lo analizado las empresas que más se alinea a lo requerido son:

- Máquina de coser: "JuanMa La Maquinería".

- Máquina de corte: "JuanMa La Maquinería".

- Máquina de estampado: "JuanMa La Maquinería".

Cabe destacar que el proveedor de las máquinas es el mismo para las tres necesarias, debido a la diferenciación en los factores claves y en el punto de la gama de producción, buscando, al elegirlo como proveedor de los tres tipos de máquinas necesarias, generar una relación más estrecha con el proveedor ya que no es solo una máquina la que se compra.

Análisis de Productos Sustitutos

Barberia, Maquina de afeitar con sistema de aspiración integrado.

Tomamos las barberías como un producto sustituto ya que consideramos que no usarían nuestro producto debido a que perderían la esencia característica de las mismas y por lo que entendemos que reduciría en parte nuestro mercado. Si bien vale la pena analizarlo, cabe destacar que no concurren un gran número de hombres ya que no es algo primordial, sino más bien un hábito de lujo.

En lo que respecta a las maquinas de afeitar con sistema de aspiración integrado, lo tomamos como un producto sustituto ya que cumplen la misma función con respecto al higiene a la hora de afeitarse y vemos un punto en común en cuanto a su vida útil. Podemos destacar que no aspira la totalidad de los vellos faciales, y que es necesario tener una determinada longitud de los pelos lo que limita su uso. Otro punto a tener en cuenta es su excesivo precio comparado a otra máquina sin aspiración integrada.

Análisis de Productos Complementarios

Máquinas de afeitar sin aspiración integrado, regla para barba, aceite para barba, navaja, peine, jabón.

En principio analizaremos a la maquina de afeitar sin aspiración ya que son primordial para el uso de los barberos. Es un producto que cuenta con un amplio mercado, ya que a largo plazo su costo se amortiza en relación con las máquinas descartables, además del hecho que las últimas mencionadas irritan la piel; su alto volumen de ventas también se debe a que al compararlas con las máquinas de afeitar con aspiración su precio es considerablemente menor siendo el factor de la vida útil no afectado. Por estas razones podemos concluir en que son las de mayor demanda en el mercado argentino.

Los otros productos mencionados como complementarios no son necesarios para el uso del barbero, sin embargo, contribuyen al buen cuidado de la barba por lo que los interesados en consumirlos también se sentirán atraídos por nuestro producto. Su demanda es notoriamente menor que la de las máquinas de afeitar y nosotros creemos que nuestro producto tendría una demanda mayor que éstos productos, pero menor que las máquinas.

Barreras de entrada y salida

Las barreras de entrada son bajas por varias razones, en primer lugar contamos con empresas en el exterior que ya comercializan el producto y cuentan con todo lo organizacional y estructuralmente necesario para vender su producto en Argentina, siendo que el país se rige con un sistema de libre comercio su entrada al mercado no se dificulta. Por otro lado, si bien el dimensionamiento técnico aún no fue realizado, el tecnólogo opina que para aquellos que aún no lo comercializan el costo de entrada no sería alto ya que las maquinarias utilizadas no son caras, como así tampoco lo es la materia prima por lo que la inversión inicial es baja y existe una buena oferta tanto de las máquinas como de la materia prima. Además se puede mencionar que al ser un producto nuevo existe mercado al cual apuntar.

En lo que respecta a las barreras de salidas, también consideramos a éstas bajas, la razón fundamental es que la maquinaria utilizada es genérica, su uso no se limita a la fabricación de este producto en particular, por lo que pueden ser fácilmente utilizadas para otro producto o llegado el caso también pueden venderse y recuperar parte de la inversión en el activo fijo.

Toma de decisiones estratégicas de Inserción y crecimiento

Como hemos mencionado anteriormente en la Argentina se encuentra un mercado insatisfecho en materia de los barberos y creemos que el producto tal cual lo definimos se adecúa correctamente a los requerimientos del mercado.

Sobre la plaza según nuestra planificación el producto se hará llegar a toda la argentina a través de las distribuidoras quienes los venden a bazares (teniendo un nivel de canal de comercialización 2) y mediante hipermercados (teniendo, en este caso, un nivel de canal de comercialización 1), ya que no se venderá directamente a los consumidores sino mediante nuestros representantes en el mercado. En lo que respecta a la promoción el punto clave será a través de las redes sociales apuntando a un gran número de personas, considerando que si fomentamos el consumo del producto y generamos ventas en los puntos de venta minoristas, el tirón de esta demanda será trasladado a nuestra producción, por lo que si el consumidor final compra el producto, el bazar compará más a la distribuidora, y la distribuidora más a nosotros; y mediante revistas y ferias relacionadas con el rubro para llegar específicamente a bazares y distribuidoras, siendo también un factor importante la promoción por recomendación. El precio de nuestro producto fue fijado en base al del competidor y a las necesidades y comportamiento del mercado. Dado que el consumidor final hoy día está abonando $275 por el mismo producto de Le Barbier, hablamos con algunos bazares y por este tipo de producto innovador, al menos hasta asentarse en el mercado, suelen cargarle un 50% al valor de compra, entonces consideramos que habiendo dos intermediarios hasta el consumidor final debemos considerar un margen del 120% respecto del precio de venta final, siendo entonces el precio por unidad de $125, mientras que el perfil del cliente ya fue analizado y desarrollado anteriormente.

Plan de ventas

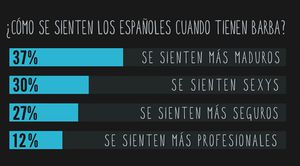

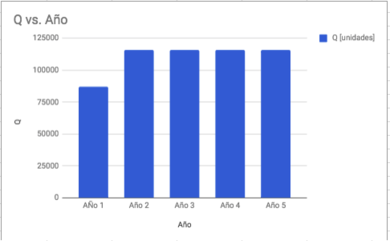

Partimos del dato de un mercado potencial en Argentina de 5.793.118 personas.

Nuestro principal competidor, Le Barbier posee un 12% del mercado potencial.

Proyectamos una estrategia agresiva de incursión al mercado en la que podamos penetrar en el primer año el 1,5% del mercado, e incrementar un 2% anual hasta alcanzar una porción del 15% del mercado.

El 15% del mercado potencial, nuestro mercado objetivo, equivale a: 868.967 personas.

Esto significa, en el año 1 un total de ventas de 86.897 unidades y en los años 2 al n 115.862 unidades.

El precio de venta de mercado del producto es de $125 por unidad.

- ↑ file:///C:/Users/USUARIO/Downloads/La%20industria%20textil%20en%20Argentina.pdf

- ↑ https://www.clarin.com/economia/industria-textil-indumentaria-despegan_0_B1ySUiK5W.html

- ↑ https://www.indec.gov.ar/uploads/informesdeprensa/emi_03_18.pdf

- ↑ https://prezi.com/xokqvuyrdya0/descripcion-y-estructura-de-la-cadena-productiva-del-textil/

- ↑ http://cribeo.lavanguardia.com/actualidad/7999/toma-dato-mas-de-la-mitad-de-los-espanoles-llevan-barba-y-tu

- ↑ https://www.indec.gov.ar/censos_total_pais.asp?id_tema_1=2&id_tema_2=41&id_tema_3=135&t=3&s=0&c=2010

- ↑ https://www.nacion.com/revista-dominical/barbas-y-bigotes-pelo-por-pelo/VE7DSZ75KRCPHGM4EROFTHOXAM/story/

- ↑ https://www.infobae.com/tendencias/2017/09/18/arma-de-seduccion-los-hombres-con-barba-son-los-mas-atractivos/

- ↑ https://www.lebarbier.com.ar/

- ↑ https://thebeardking.com/