Diferencia entre revisiones de «2016/Grupo3/DimensionamientoComercial»

Sin resumen de edición |

Sin resumen de edición |

||

| Línea 96: | Línea 96: | ||

En la actualidad la industria plástica argentina está conformada por 2780 establecimientos productivos de los cuales el 95% son pymes y que emplean 35.000 trabajadores. Este conglomerado alcanza una participación en la economía nacional que se refleja en el PB Industrial en el orden del 10,5% según datos relevados en el año 2014 por la CAIP [2], dato que corrobora la tendencia de crecimiento, tal como se enunciara con anterioridad. | En la actualidad la industria plástica argentina está conformada por 2780 establecimientos productivos de los cuales el 95% son pymes y que emplean 35.000 trabajadores. Este conglomerado alcanza una participación en la economía nacional que se refleja en el PB Industrial en el orden del 10,5% según datos relevados en el año 2014 por la CAIP [2], dato que corrobora la tendencia de crecimiento, tal como se enunciara con anterioridad. | ||

Una | Una importante característica es la distribución y concentración geográfica, la que responde a la lógica nacional. Se encuentra fuertemente concentrada en los grandes centros urbanos, (77.2% en la Ciudad de Buenos Aires y el GBA) tanto por la disponibilidad de mano de obra e insumos, como por la cercanía de los mercados demandantes de productos plásticos (industria de alimentos y bebidas, laboratorios farmacológicos, de la construcción, automotriz, etc.). | ||

Revisión del 00:02 22 jun 2016

Análisis del Sector Industrial

Análisis de la Situación Macroeconómica en Argentina y el Mundo

Análisis Macroeconómico en el Mundo

Durante los últimos 30 años, la economía mundial se ha expandido a una tasa promedio de 3,4% anual, lo que representa un crecimiento acumulado de 187% entre 1980 y 2011. Cabe destacar que este período ha transcurrido con niveles de volatilidad relativamente bajos, al menos hasta que estalló la crisis financiera internacional en 2008. Así, se trató de un ciclo de baja volatilidad y de crecimiento económico estable si se contempla la situación a nivel mundial. De hecho, entre 1980 y 2011, la economía mundial logró tasas de crecimiento positivo durante todos los años, excepto en 2009 que retrocedió 0,6%. Se hace imprescindible mencionar las posibles causas de tan largo período de expansión. Para ello y a modo de resumen, se debe indicar el crecimiento poblacional así como el crecimiento de las clases medias y el consumo medio per cápita, lo que sin duda ha permitido a la economía mundial ampliar las barreras de mercado. Esto acompañado por procesos de globalización y de inclusión al sistema capitalista de grandes conglomerados sociales tales como la India o China que en los últimos años han permitido dar rienda suelta al crecimiento de la economía, una que comenzaba a encontrar los límites del mercado. Por último no se puede dejar de mencionar la tecnificación del consumo, una característica que supone un aumento del valor agregado que es demandado y consumido por los mercados actuales y que supone una ampliación cualitativa de la economía, principalmente de aquellas abocadas a la fabricación de este tipo de bienes con alto valor agregado.

El factor más destacable de este proceso fue el peso de las economías emergentes, en detrimento de los países desarrollados. Durante los pasados 30 años, las economías emergentes lograron crecer a elevadas tasas, constituyendo los países con mayor crecimiento en el mundo y jugando un rol de mayor importancia en la actividad económica mundial. Según el FMI, el grupo de países emergentes registró entre 1980 y 2011 una tasa de expansión promedio anual de 4,6%, prácticamente el doble de la alcanzada por las economías avanzadas (2,5%), datos que afirman esta situación. Esta tendencia se profundiza si se considera la última década, donde el crecimiento emergente alcanza un 6,3% anual promedio, mientras que el de los países desarrollados se ubica en 1,6%. Así, si bien los países emergentes representaron menos del 29% del PIB mundial en año 2011, las top 20 economías emergentes fueron responsables de más de un 55% en el crecimiento del PIB mundial

Actualmente, la economía mundial enfrenta importantes desafíos que provienen principalmente del mundo desarrollado. A medida que se reduce la posibilidad de implementar políticas que eviten una crisis de mayor profundidad en el mundo desarrollado, la aversión al riesgo y la posibilidad de eventos extremos ha ido aumentado en los centros financieros mundiales. Existen básicamente dos epicentros de incertidumbre: el primero y más serio es Europa, el segundo es Estados Unidos.

Consideremos primero el caso de la Unión Europea que está lidiando con una crisis de confianza de proporciones impredecibles. Las tensiones en la deuda soberana de muchos países europeos se han intensificado y se han contagiado lentamente a otras economías. Esta situación se ve magnificada por la desaceleración en la actividad económica global y exacerbada a su vez por un euro muy fuerte relativo a sus fundamentos las condiciones de baja productividad y el estancamiento en Europa del Sur y los ajustes fiscales pro cíclicos que la mayoría de los países con deuda han perseguido para calmar los mercados. A medida que los países europeos pierden la habilidad de crecer para salir de sus problemas de deuda soberana y la necesidad de ajustes fiscales es mayor, la región empieza a verse atrapada en un espiral de alta deuda y bajo crecimiento.

En virtud de esta situación de espiral negativa, los países centrales de la región, principalmente Alemania, han comenzado un proceso de fuerte intervención del estado para articular políticas que vuelvan a ubicar a la matriz productiva dentro de sus fronteras, objetivo que se choca con el elevado costo de mano de obra principalmente que subyace en su sociedad y que compite con costos mucho más bajos en las economías emergentes. Para ello la intervención del estado con políticas subsidiarias y de apuntalamiento de los sectores de mayor valor agregado supone una clave imprescindible. Tal es el caso de la producción de aluminio que siendo fuertemente subsidiada y aprovechando la capacidad ociosa logra atraer la producción de un gran número de autopartes nuevamente a su región. Un dato no menor, es que estas políticas a su vez deben perseguir la especificación cada vez mayor en sectores industriales de altísimo valor agregado, e incluso, invirtiendo en investigación y desarrollo, áreas que aun las economías emergentes no han logrado desarrollar y que supone un gran reto para estas últimas por implicancias estructurales y sociales que escapan a este análisis.

En los Estados Unidos el panorama tampoco es fácil, aunque menos problemático que en Europa. La desaceleración en la actividad económica estadounidense ha persistido y las previsiones de crecimiento se mantienen débiles. A pesar del estímulo fiscal y monetario, la economía mantiene un bajo crecimiento, al tiempo que se demora la aparición de mejoras sustanciales en el mercado laboral. Esto ha suscitado interrogantes acerca de si la crisis financiera ha tenido efectos adversos

Más allá de los posibles escenarios derivados de la situación internacional actual, se espera que las tendencias de largo plazo de diferente ritmo de expansión económico se mantengan a futuro. De hecho, los cambios en el equilibrio de poderes y las dificultades macroeconómicas están acentuando un mundo con dos velocidades en lo que se refiere al crecimiento económico. El mundo desarrollado probablemente experimente un crecimiento más lento debido a las medidas de austeridad necesarias para reducir los grandes lastres de deuda creados por la crisis financiera. Entretanto, las perspectivas de crecimiento económico de los mercados emergentes, si bien se han revisado a la baja, siguen siendo muy superiores a las del mundo desarrollado.

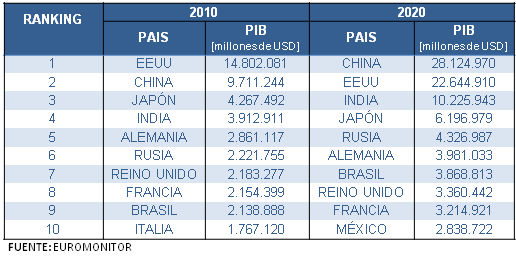

Lo anterior derivará en un cambio en el orden económico mundial en los próximos años. Según datos de EuroMonitor, seis de las diez economías más grandes en 2010 en términos de PIB medido en paridad de poder adquisitivo (PPA) pertenecían al grupo de países avanzados. Mientras que para 2020 se aguarda que China supere a EE.UU. para convertirse en la economía más grande del mundo, y que haya más economías emergentes entre las primeras diez:

Como se ha mencionado anteriormente, un factor importante en el crecimiento sostenido de la economía mundial es la composición social de los mercados, composición que se ha visto fuertemente marcada por el crecimiento de las clases medias, sectores que conllevan un consumo cada vez más tecnificado y de mayor consumo per cápita. La clase media mundial, hasta hace poco, estaba limitada a la tríada formada por Europa, América del Norte y Japón. En los años 1970 y 1980, países como Corea del Sur, Brasil, México y Argentina desarrollaron también núcleos poblacionales significativos de clases medias. Actualmente, el fenómeno ocurre en China y en India y el motor de esta transformación es el crecimiento económico, ya que a medida que la economía crece, el mercado interno comienza a expandirse y es, en general, un mercado de clase media.

Para finalizar el análisis macro económico mundial, conviene en aclarar que las nuevas composiciones y movilidades sociales en conjunción con la fuerte aceleración de las economías en desarrollo, supone un fuerte cambio en las fuerzas que pugnan en el equilibrio económico mundial. Pugna que hace suponer con suficiente certeza en una re localización de los principales mercados consumidores así como economías donde los capitales internacionales se fijarán. Esto supondrá una reticencia del viejo continente como de Estados Unidos, sin que esto suponga un riesgo para el crecimiento de la economía mundial. En tal caso, si lo será el agotamiento de los recursos naturales y de la capacidad misma del planeta para satisfacer las cada vez más exigencias de las clases medias.

Análisis Macroeconómico en la Argentina

La economía a nivel nacional no ha sido una excepción dentro de la lógica mundial. No obstante, los incesantes cambios de rumbo en los proyectos políticos y económicos que ha adoptado a lo largo de su historia, incluida la reciente, la han sacado en reiteradas ocasiones del rumbo que el resto de las economías en vías de desarrollo si han adoptado.

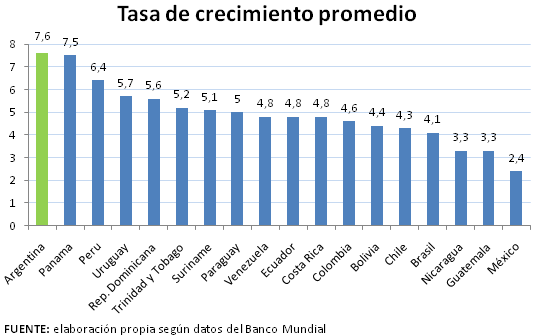

Según datos relevados por el Banco Mundial, La Argentina representa a la región latinoamericana junto con Brasil frente al resto del mundo. Con un PBI mayor a los USD 480.000 millones, se posiciona como una economía principalmente agro exportadora, posición que ha ostentado a lo largo de su historia en reiteradas ocasiones sin que eso terminase por beneficiarla a largo plazo. En los últimos años, con la adopción de políticas de inclusión social y de las ventajas que suponían los elevados precios de los granos en los mercados internacionales ha sabido generar un proceso de redistribución de la riqueza. Esta redistribución, le ha permitido tener el mejor desempeño en materia de reducción de la pobreza en comparación con el resto de la región, en especial cuando se analiza el ritmo de crecimiento de las clases más bajas respecto de las más altas. En tal sentido y en línea con lo que indica el Banco Mundial, del 2004 al 2008 los ingresos del 40% más vulnerable crecieron a una tasa anual de 11,8%, más rápido que el crecimiento promedio del 7,6%.

Más allá, del aspecto social que estas políticas tuvieron, en un sentido económico y estructural le han permitido desarrollar un mercado local sólido y por consiguiente una sostenida demanda que permitió alcanzar el pleno empleo y uso de la capacidad instalada luego de la crisis del 2001. Esta crisis, de las más graves que guarda en su historia, sino la más grave de todas, le ha permitido salir de su sistema de tipo de cambio fijo con una devaluación en términos porcentuales del 200 % sin que ello representase una inflación inmediata. Combinación que pocas veces a lo largo de la historia de la economía reciente otros países han gozado. No obstante las constantes políticas de incentivo a la economía por parte del gobierno han hecho que en la medida que se comenzaba a recuperar la economía, una inflación sostenida se hiciera presente en el mercado local, en parte motorizada por una fuerte re industrialización y re equipamiento de la industria mediana por medio de la importación de bienes de capital que en la medida que las agro exportaciones se lo permitieron, la economía nacional supo solventar. A partir del 2009, si bien se profundiza la relación comercial con mercados emergentes como el de China o India, la Argentina, con su mercado local supo soportar las inclemencias de la crisis mundial del 2008. Aunque esto representó a mediano plazo un estrangulamiento de su superávit comercial a la vez que desencadenó en un déficit fiscal debido a la baja en las exportaciones que el gobierno buscó suplantar con gasto público que por medio de la obra pública y políticas de distribución alimentasen el mercado interno. Esto dio como resultado una clara política de fortalecimiento de la economía con sustento en el mercado interno.

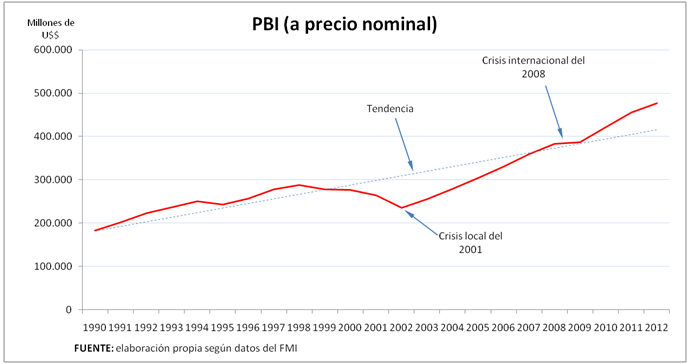

Estos ciclos de auge y posterior estancamiento debido a la crisis internacional del 2008, la que se estima aun no ha encontrado su fin, se ven reflejados en el siguiente gráfico donde se puede observar la evolución anual del PBI a precios nominales en moneda extranjera. En este gráfico se observa como luego del amecetamiento del 2008 y 2009 la economía Argentina vista desde su producto bruto interno tiene una etapa de repunte que como se comentó con anterioridad se sustentó principalmente en las políticas de incentivo al consumo interno:

Si se compara a la Argentina respecto a los restantes países de la región, según datos del Banco Mundial, se observa en los últimos 10 años que ostenta la tasa promedio de crecimiento más elevada de la región, logrando así un re posicionamiento en la zona:

Cabe mencionar que durante la última década la Argentina, tras declarar el default de parte de su deuda soberana, transitó un período de reestructuración de la misma que le permitió disminuirla fuertemente, aun más si se la relaciona con el PBI. Este proceso de desendeudamiento con el mercado financiero internacional mientras se realizaban políticas redistributivas ha supuesto el endeudamiento del estado nacional con organismos locales tales como el Anses, política que en la medida que no se extienda en el largo plazo y sea solo un instrumento coyuntural, entonces no supone mayores riesgos.

Durante este período la industria Argentina en general, y principalmente motorizada por la construcción y la industria automotriz en segundo lugar ha experimentado un crecimiento casi continuo con la posibilidad de realizar inversiones de capital tales que mejoraran su competitividad.

En la actualidad, un cambio de rumbo en las políticas económicas dejan al descubierto la volatilidad de la situación económica argentina. Se avizora un fuerte cambio tendiente a liberalizar las reglas del mercado mientras se restringe el poder adquisitivo de los habitantes locales, lo que hace suponer un enfriamiento de la economía, que si bien puede tener implicancias positivas sobre la inflación desatada con la liberación del tipo de cambio, también supone un fuerte riesgo para la economía local y su industria toda por cuanto ante un escenario internacional desfavorable en el que se observa abundancia de sobre stocks de períodos anteriores, es de esperar que la economía no encuentre más reparo y entre en recesión.

Estructura del Sector Industrial. Evolución Histórica de la Actividad.

Cadena de valor de la industria plástica

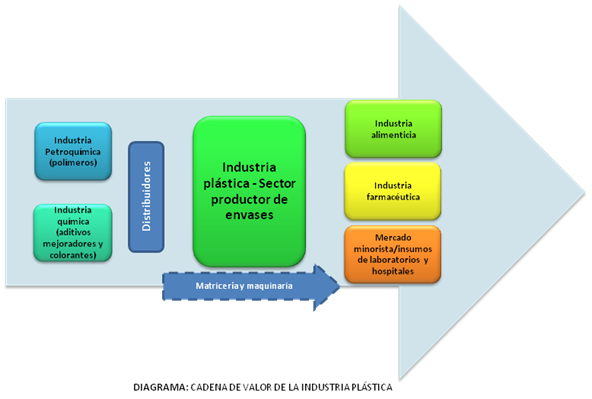

Dentro del plano nacional, aunque de similares características en el internacional, la industria plástica se encuentra insertada en una cadena productiva con grandes jugadores, tanto en lo que a mercado proveedor respecta, como así también al mercado cliente. A continuación se esquematiza la cadena de valor de dicha industria:

Como se puede apreciar, el mercado proveedor se encuentra fuertemente definido por la industria petroquímica, la cual posee rasgos de sector concentrado. Esto se debe a su conformación en no más de 3 empresas de gran envergadura, las que imponen los precios de los polímeros, con procesos de alza de precios cuando el petróleo aumenta pero sin reflejar las bajas del mismo.

En lo que respecta a las condiciones comerciales, no existen plazos de pago más allá de los 45 a 60 días, aun en épocas en que la economía nacional así como el mercado adquirente se caracterizan por exigir plazos de pago más amplios. Esta última característica no resulta menor ya que exige al productor del rubro plástico disponer de una capacidad financiera sólida para absorber las disparidades de plazo entre el mercado proveedor y el adquirente. Este mercado proveedor de la principal materia prima se vincula normalmente, salvo grandes demandas, con la industria plástica por medio de empresas distribuidoras.

Como proveedores secundarios se deben mencionar a la industria química, también con marcados rasgos concentradores, pero que no tiene una injerencia notoria sobre la plástica debido a cuestiones productivas y técnicas.

Finalmente, se debe tener en cuenta al sector de matricería y fabricante de maquinaria, proveedores claves por la tecnificación e injerencia en los niveles de productividad que a partir de sus productos se puedan alcanzar.

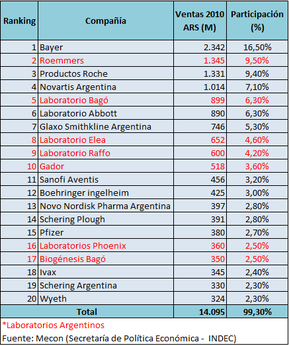

En cuanto al mercado adquirente, este también goza de rasgos concentradores debido a que se conforma por grandes empresas nacionales y multinacionales, principalmente de los rubros alimenticio y farmacéutico. Estas industrias demandantes de soluciones plásticas para el envasado de sus productos exigen altos niveles de calidad ya que se debe encontrar en el envase la seguridad en materia de conservación que todo producto alimenticio/farmacéutico requiere.

En consecuencia, y sin entrar en los detalles sobre ambos mercados, que luego serán expuestos, se debe remarcar que se trata de una cadena de valor en la que la industria plástica se ubica entre dos eslabones con gran capacidad de negociación.

En cuanto a la industria del plástico en si misma, debe agregarse que parte de su dificultad actual reside en el valor de la materia prima, la cual, como se ha expresado anteriormente, se rige por precios internacionales para su alza pero no se refleja cuando estos bajan, esta característica argumentada desde la industria proveedora por los altos costos de producción que deben afrontar y que han ido en aumento en los últimos años. Así mismo se debe hacer notar que dicha materia prima goza en nuestro país de una protección arancelaria mayor a la que tiene en otros países de la región, lo que permite a estas grandes petroquímicas gozar de cierta tranquilidad que les permita posicionar sus precios por arriba de la media de la región. Mientras, un potencial cambio en estos aranceles supondrían una mejora para la industria del plástico ya que le permitiría acceder a estos comodities a un menor costo. Así mismo, la principal barrera de su crecimiento, según un análisis realizados por el Ministerio de Industria, se debe al retraso en la tecnificación y re equipamiento de las industrias del sector. Dicha característica supone una ventaja para aquellas empresas que se introduzcan en el mercado desde cero por lo que suponen una tecnificación mayor en su proceso productivo que aquellas ya existentes.

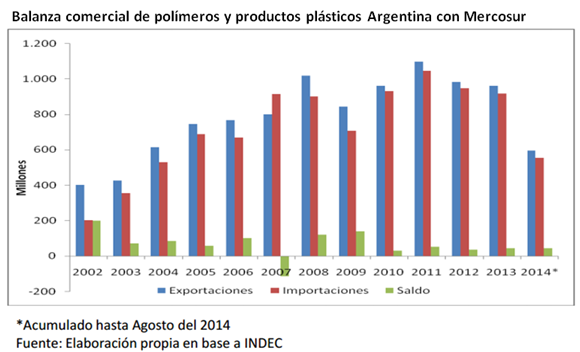

No obstante, esta situación no desalienta las exportaciones del sector. Como se puede apreciar en el siguiente gráfico, el comercio internacional en el rubro plástico ha gozado principalmente de una situación superavitaria con el Mercosur que se debe principalmente a la calidad de sus productos respecto a los mercados emergentes de la región, mercados con un volumen que no justifica por si solo la instalación en origen de industria plástica alguna. Por tanto, en dicha situación se aprecia una ventaja competitiva para la industria plástica nacional y una barrera de entrada en dichos mercados para nuevos competidores locales:

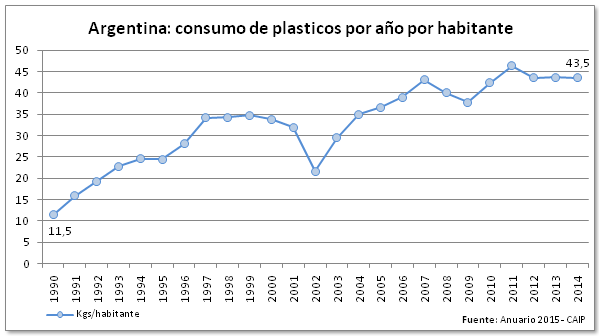

Indudablemente en las últimas décadas y en especial, en los últimos años, los materiales plásticos y sus derivados han alcanzado en todo el mundo una importante relevancia y aplicación en la más variada gama de industrias y productos, aplicaciones antes impensadas. Este singular auge se ha visto favorecido por los incesantes avances en nuevas técnicas de procesamiento así como nuevos y mejores polímeros, todos avances tecnológicos que le han conferido competitividad al plástico para estar presente en la mayoría de las industrias, y en especial, en las productoras de bienes de consumo masivo. En ese contexto la industria plástica Argentina no es la excepción; integrándose a las más variadas cadenas de valor. Un claro indicador del auge del plástico en dicho país es el consumo en kg por habitante, el cual ha experimentado un crecimiento continuo, que según relevamientos de la CAIP (Cámara Argentina de la Industria Plástica) se ha cuadruplicado en los últimos 25 años:

El sector del plástico y sus manufacturas a nivel mundial resulta ser uno de los sectores más competitivos, particularmente con la aparición de nuevos grandes jugadores como China e India. Para conservar esta competitividad, los fabricantes de productos plásticos siguen reaccionando con enormes esfuerzos en dirección a la racionalización, reconfiguración de las redes de distribución, reestructuraciones y fusiones y adquisiciones entre ellas. Así mismo para alcanzar estándares unificados de calidad de producto y, al mismo tiempo, producir de manera competitiva, los fabricantes intentan alcanzar una óptima condición de costos utilizando tecnologías de procesos de última generación lo que implica una constante reinversión de las utilidades en bienes de capital provenientes principalmente de Alemania, Italia y en la actualidad más reciente; de China. Tal es el caso de las máquinas sopladoras, inyectoras, impresoras serigráficas o bien matricería de la más variada. Todas inversiones que bien dirigidas, aunque elevadas, otorgan al fabricante ventajas competitivas en materia de productividad y sus costos asociados.

Una característica propia y no menor de la industria plástica a nivel mundial es el bajo valor agregado por unidad de volumen transportado. Es decir, el costo de transporte y logística impone para el sector una fuerte barrera que limita la internacionalización de su producción limitando el mercado que cada productor puede alcanzar, en especial, para la industria plástica de envases, tuberías y construcción. Esta característica que restringe la globalización de dicha producción; a la vez que le limita el mercado; también le confiere una protección ante eventuales competidores de otros mercados. No obstante, desde la década de 1980 la industria del plástico ha experimentado un fuerte proceso de concentración movilizado en parte por su industria primaria, las petroquímicas productoras de polímeros, todas de gran envergadura, así como también como una forma de acompañar la internacionalización de la producción de algunos rubros tales como el automotriz; que exigen contratos de producción mundiales localizando las plantas de abastecimiento según donde se ubique la automotriz. Esto ha generado consecuentemente, la aparición de grandes jugadores con capacidad de producción a gran escala lo que finalmente se traduce en economías de escala suficientes para contrarrestar y debilitar la injerencia del transporte de sus producciones en el precio final así como también hacer frente a las grandes inversiones de capital que requiere dicha industria. En el marco de esta concentración operada en la producción a escala mundial, los fabricantes suelen derivar pequeños negocios o productos de nicho menos atractivos a los fabricantes de productos secundarios de bajo volumen y a las empresas especializadas.

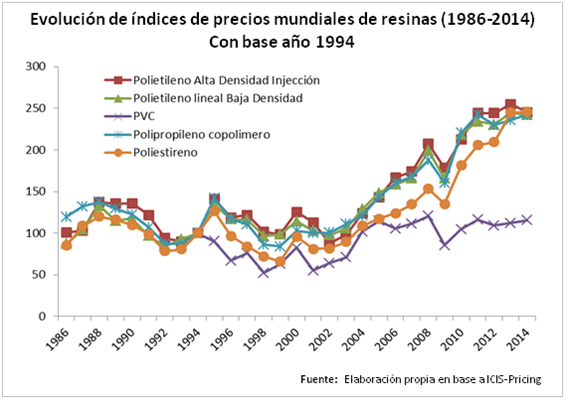

Otra característica de suma importancia, es la dependencia de su matriz de costos respecto de los precios internacionales del petróleo y del gas. Teniendo en cuanta la evolución de dichos precios, los plásticos han evolucionado de la siguiente manera a nivel mundial en los últimos 30 años:

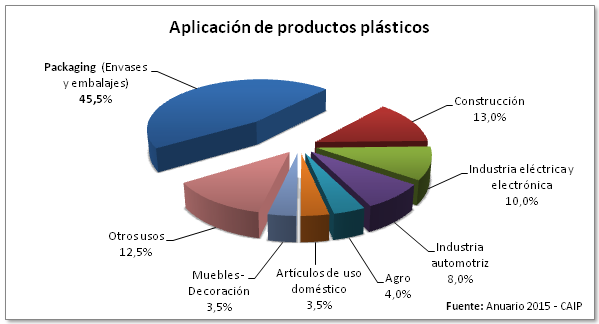

Cabe destacar que, tanto a nivel mundial como a nivel nacional, la industria del plástico resulta clave en el desarrollo del packaging que todo producto para consumo masivo requiere para así poder llegar a manos del consumidor conservando todas sus propiedades y características. Tal es así que en la actualidad la industria del plástico, según datos de la CAIP, se encuentra conformada en un 45% por industrias abocadas a la producción de soluciones para packaging, tales como envases y embalajes varios:

Este sector presenta un fuerte dinamismo en las sociedades modernas, debido a las nuevas pautas de consumo, especialmente en lo referido al desarrollo del supermercadismo y de nuevos y diferenciados packagings como estrategia de marketing por parte de una gran cantidad de rubros de bienes de consumo masivo. Por otra parte, es significativo para esta actividad el impacto de las regulaciones sanitarias que promulgaron la utilización de este tipo de envases, así como las regulaciones referidas al cuidado del medio ambiente que han demarcado nuevos límites para el desenvolvimiento de la actividad, propulsando el reciclaje de los envases y la utilización de insumos plásticos menos contaminantes.

El auge del plástico y en especial el uso en la fabricación de envases, se ha visto potenciada por la incesante demanda que han impuesto otras industrias pujantes a nivel mundial, como la farmacéutica y la de alimentos y bebidas. En relación a la primera es de vital importancia analizar su evolución en los últimos años, evolución que a su vez se ha visto potenciada por la plena inserción en las sociedades de consumo de los productos farmacológicos. Tal potencialidad la ha convertido en una de las industrias más pujantes de la economía global. Con ventas estimadas alrededor del billón de dólares a nivel mundial durante el 2013, viene creciendo a tasas medias anuales del orden del 5% y se espera que para el 2020 la dimensión del comercio mundial de medicamentos roce el billón y medio de dólares.

Su crecimiento acumulado ha sido importante en los últimos años ya que la facturación del sector, a nivel mundial, se ha más que triplicado desde los USD 309.000 millones del año 1998. No obstante, cabe aclarar que a pesar de ser un sector clave para el crecimiento y desarrollo de una economía, la mayor parte de su actividad se encuentra concentrada en los países desarrollados, donde dicha industria es considerada como una de las de mayor valor agregado y desarrollo científico y tecnológico. En la región de latinoamérica, la industria farmacéutica participa con algo menos del 6% de las ventas mundiales donde países como Brasil, México y Argentina se constituyen como los mercados más relevantes. No obstante, la tendencia de crecimiento mundial hace prever un impacto positivo en la industria del plástico como proveedora de envases y blisters.

El sector de la industria plástica argentina se presenta como un caso particularmente interesante debido a que aumentó marcadamente su participación en el PBI Industrial durante la última década (del 4.6% para el promedio de 1998-2000 al 7.4% para 2007-2009).

El consumo per cápita de productos transformados de plásticos en Argentina alcanza 43.5 kg. de plástico consumidos por habitante por año lo cual lo coloca por encima de la media mundial (30 Kg/Hab.) y de la de Latinoamérica (21 Kg/Hab.). Cabe destacarse, sin embargo, que las sociedades de mayores ingresos poseen consumos más elevados, como los países del NAFTA (105 Kg/Hab.), Europa Occidental (99 Kg/Hab.) y Japón (89 Kg/Hab.), lo que plantea una fuerte potencialidad de crecimiento para este sector.

En la actualidad la industria plástica argentina está conformada por 2780 establecimientos productivos de los cuales el 95% son pymes y que emplean 35.000 trabajadores. Este conglomerado alcanza una participación en la economía nacional que se refleja en el PB Industrial en el orden del 10,5% según datos relevados en el año 2014 por la CAIP [2], dato que corrobora la tendencia de crecimiento, tal como se enunciara con anterioridad.

Una importante característica es la distribución y concentración geográfica, la que responde a la lógica nacional. Se encuentra fuertemente concentrada en los grandes centros urbanos, (77.2% en la Ciudad de Buenos Aires y el GBA) tanto por la disponibilidad de mano de obra e insumos, como por la cercanía de los mercados demandantes de productos plásticos (industria de alimentos y bebidas, laboratorios farmacológicos, de la construcción, automotriz, etc.).

En línea con la conformación de esta industria a nivel global, en la Argentina el 45% se debe a la producción de envases de plástico, elevándose este valor hasta el 75% del total exportado por el sector y transformándose en la última década en el único componente que presenta un balance comercial superavitario, particularmente con el principal socio comercial, Brasil.

Análisis de Porter (identificación de actores, caracterización cualitativa)

Si bien no existe una gran diferencia en cuanto al poder de negociación entre compradores y proveedores; podemos decir que el poder de negociación lo poseen los proveedores de las industrias plásticas, ya que si bien existen diferentes oferentes en el mercado; en algunos rubros dentro de dicha industria no se llega a satisfacer la demanda solicitada por ende los clientes optan por lo que el mercado les ofrece al precio establecido.

Dado que en la actualidad las importaciones y exportaciones se encuentran abiertas cabe la posibilidad de encontrar mayor cantidad de competidores con las características de ofrecer mayor cantidad de productos, y a un menor precio introduciéndose en el mercado, abasteciendo así a la demanda insatisfecha como en el mencionado caso de China e India

Hoy en día la influencia de productos sustitutos para el mercado del plástico crece año a año. Teniendo en cuenta que el plástico proviene de un recurso no renovable y que tarda en degradarse contaminando el medio ambiente, cada vez mas se buscan productos sustitutos o variantes en el proceso productivo para disminuir estos aspectos negativos.

Si bien hoy en día la industrial del plástico posee una amplia gama de productos en el mercado mundial, se ha iniciado a tomar conciencia de que la utilización de este material no es el optimo, por eso se ha comenzado a ver como las industrias plásticas integran campañas de reciclaje o procesos productivos que reduzcan el contenido de plástico, es decir que con menos plástico se forme el mismo volumen de producto, o como industrias que tenían de insumo al plásticos han cambiado por otro material como el vidrio o metal (caso de Coca-Coca).

Mercados Competitivos y Complementarios

Mercados Competitivos

El mercado del plástico a nivel mundial resulta muy competitivo entre sus mismos jugadores, tal como se detallo en el análisis de la estructura del sector industrial; China e India se hacen cada vez mas fuertes y grandes en el mercado y obligan a los demás integrantes de la arena a buscar ventajas de competencia para destacarse.

Como mercados competidores se puede destacar al mercado del metal y del vidrio. Cada vez mas se intenta dejar de consumir o depender de productos a base de fibras plásticas por el impacto ambiental que producen y por ser a base de un recurso no renovable como el petroleo. Por eso mismo, los mercados del metal y vidrio comienzan a tomar porciones del mercado que antes solo poseían las industrias plásticas.

Mercados Complementarios

Como se ha detallado anteriormente en la estructura del sector industrial, los mercados complementarios a la industria plástica son, principalmente, el sector petroquimico -productor de resinas, el sector químico, donde se producen los aditivos y colorantes; y ademas la matricerias y maquinarias son claves para la industria plástica, el sector que produce esto es el metalmecanico, y aunque existe producción local, en su mayoría son importadas

Identificación del Negocio

Definición del Negocio

Nos dedicaremos a la producción de tapas de polipropileno para boca tipo pilfer número 28 con aro inviolable y guarnición para asegurar la estanqueidad y hermeticidad del conjunto frasco-tapa. Como opcional, se ofrecerá el producto impreso en serigrafía hasta en 4 colores. Se orientará el producto hacia el mercado farmacéutico y posicionando al producto como de máxima calidad.

Barreras de Entrada y Salida

De Entrada

Respecto a las barreras de entrada, se enumeran:

- La cadena de pago con descalce entre proveedor-productor y productor-cliente.

- Volatilidad de los precios de las materias primas, lo que supone un riesgo para los pequeños inversores sin capacidad financiera.

- Inversión de capital inicial relativamente elevada que desalienta a los pequeños inversores.

- Fuerte injerencia de la tecnificación y uso de tecnologías de fabricación avanzadas para obtener un nivel aceptable de productividad de los recursos invertidos. Esta característica apalanca el efecto del punto anterior.

- Know-how y matricería específica para atender las exigencias de calidad del mercado farmacéutico y alimenticio.

De Salida

Respecto a las barreras de salida, se enumeran:

- Dificultad para liquidar los bienes de capital e instalaciones.

- Casi nula posibilidad de reventa de matrices.

Como se pueda apreciar, las barreras de entrada se centran principalmente en características técnicas y/o tecnológicas, los grados de inversión que estas requieren así como el alcanzar altos grados de productividad de las mismas para resultar competitivos. En contraposición, las barreras de salida no son muchas, con excepción de que aun no se haya alcanzado el repago de la inversión, en cuyo caso la posibilidad de liquidar los bienes de capital adquiridos resulta baja o nula.

Oportunidades y amenazas

Oportunidades

- Falta de abastecimiento del mercado. Demanda insatisfecha en cantidad y cumplimiento de plazos.

- Eventual sustitución de importaciones.

- Pocos competidores. Solo uno con relevancia en cantidad y calidad.

- Mercado consumidor insatisfecho en calidad.

Amenazas

- Capacidad elevada del principal productor de adoptar una estrategia de precio para dificultar la inserción de un nuevo competidor.

- Desregulación del mercado proveedor de materias primas.

- Inestabilidad/reducción del mercado interno como producto de políticas nacionales.

- Capacidad productiva internacional ociosa actualmente, especialmente en Brasil, que puede convertirse en competidor, incluso sin una eventual apertura de las barreras arancelarias.

Factores claves del éxito

Debido a que se busca orientar el producto para abastecer al mercado farmacéutico y que este se encuentra insatisfecho en cuanto a cantidad, plazos de entrega y calidad, es primordial lograr una matriz de excelente calidad que en conjunto con la maquinaria utilizada se obtengan altos niveles de productividad con alta calidad sin paradas de máquina ni imprevistos que pusiesen en riesgo el cumplimiento de los plazos acordados. Esto obliga a la inversión de maquinaria de primera línea. Así mismo, con el agregado in situ de impresión hasta en 4 colores, es primordial realizar toda la producción con calidad certificada tanto de producto como de procesos y de normas de seguridad e higiene. De esta forma se estará posicionando al producto y la empresa como proveedora de excelencia para el rubro farmacéutico.

En cuanto a los aspectos comerciales es fundamental contar con una fuerza de venta personalizada que asegure niveles de venta elevados tanto como sea posible en virtud de que el producto goza de bajos márgenes de rentabilidad y por tanto se hace indispensable para el repago de la inversión y la generación de utilidades satisfactorias. Así también, para evitar las paradas de máquina que resultan muy costosas es indispensable asegurar una demanda continua y segura.

Definición Inicial del Producto

Descripción

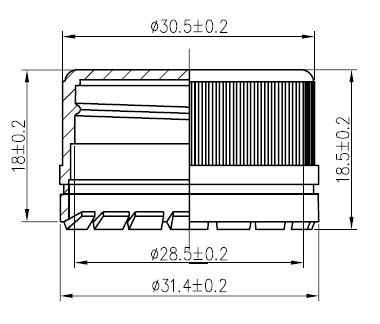

Tapa de polipropileno (alta densidad) roscada con precinto inviolable, con agregado de logo o marca del cliente, por medio de impresión, en el lomo de la tapa.

Diámetro (interno) 28,5 mm con tolerancia 0.2mm. A continuación se observa el dimensionamiento general del producto:

Boca Pilfer 28 Baja

Peso 3 gr con tolerancia 0.2gr

Nombre según Denominación Corriente.

Tapa de plástico inviolable.

Nombre Especifico

Tapa RP28 Baja con Precinto Inviolable de Plástico.

Normas y Nivel de Calidad

La industria médica cuenta con normas y reglamentación específica y estricta en lo que compete a sus productos, ya que una irregularidad en los mismos puede poner en riesgo la salud de una persona.

Al ser proveedor de insumos para esta industria se valora que la empresa cuente con certificación ISO 9001 para asegurar la calidad y certificación ISO 14000 que asegura la higiene y seguridad medioambiental del producto entregado garantizando que sea un producto sin contaminantes.

Usos y Características

El uso es principalmente, para industria farmacológica, alimenticia y de limpieza. Si bien nuestro producto se enfocará en la industria farmacológica, se destaca que también puede ser aplicado a los otros rubros mencionados.

La tapa con precinto es utilizada por productores de las industrias nombras para proteger y asegurar el envasado de sus productos y el correcto aprovisionamiento en góndola.

Se debe destacar que el producto que se esta analizando no posee las mismas características de una tapa de plástico "común" ya que estas no poseen precinto inviolable que es lo que asegura a que el envasado del producto sea hermético.

Destino

Bien de consumo final para industrias. Insumo para envasado de productos.

Subproductos y Desperdicios

Subproductos

El PP es 100% reciclable, ya sea en la forma de scrap industrial o como en la forma de residuo pos-consumo.

Usos Pos-Reciclado Típicos: Contenedores, Piezas de automotores. Sillas. Sustitutos de la madera. Textiles. Juegos para plazas.

El PP contiene energía comparable con los combustibles fósiles, de ahí que los residuos de PP constituyen una excelente alternativa para ser usados como combustible para producir energía eléctrica y calor.[1]

Desperdicios

En las etapas del proceso productivo se encuentra el caso de la inyección y de guarnicionado donde el scrap no debe superar el 0.5% diario y es re utilizable o re procesable por medio de molienda.

En la etapa de impresión también se puede reutilizar el scrap generado para hacer algunos colores, pero hay un porcentaje que no se puede reutilizar, por lo que se puede estimar que el desperdicio de esta operación es de 0.5%.

Además se debe tener en cuenta del rechazo de material por especificación incorrecta o problemas de calidad, que dependiendo el caso, podrá o no ser reutilizada o reciclada.

Compradores y Proveedores

Compradores

El producto a desarrollar posee características de diseño que garantizan el cerrado hermético e inviolable de los frascos. Si bien este producto puede ser utilizado por industrias alimenticias, de limpieza y farmacológicas, nosotros nos enfocaremos a la industria productora de fármacos, siendo así nuestros compradores laboratorios y/o empresas de esta industria.

Proveedores

Nuestra materia prima principal es el Polipropileno (alta densidad) por lo que el proveedor seleccionado para cubrir esta demanda debe asegurar el cumplimiento de la calidad y del plazo de entrega, siendo importante contar con un proveedor con experiencia, confiabilidad y capacidad productiva adecuada; y tener de respaldo otros pequeños productores que puedan abastecer un pedido de “emergencia”.

Tendremos también proveedores de Planchuelas de EVA (etilenvinilacetato), Pinturas UV y Masterbatches (colorante) en lo que respecta a la materia prima.

Como proveedores de materiales tendremos todo lo referido a embalaje y empaquetado (cajas de cartón, bolsas de polietileno y pallets)

Con respecto a los proveedores de servicios los mismos deben asegurar el aporte de energía eléctrica trifásica, agua potable, gas natural por red y recolección de residuos (domiciliarios e industriales).

Por último tendremos proveedores de tecnología (maquinaria e instalaciones para el proceso) que aportarán no solo los equipos sino también un soporte técnico o mantenimiento por cualquier avería o problema con los mismos.

Bienes Sustitutos y Complementarios

Bienes Sustitutos

Actualmente podemos encontrar en el mercado dos opciones de bien sustituto.

Tapas de metal: son las más tolerantes a un ámbito de temperaturas y también son muy resistentes a la rotura de impacto. Son buenos para las aplicaciones industriales y comida. Una tapa de metal se hace de acero (cubierto con una capa de anti-corrosivo de “chromeplate” o “tinplate”[2]) o aluminio.

Tapa con Capuchón de Termocontraible: este producto consta de dos partes, la tapa por un lado y el capuchón termocontraible que le da la característica de inviolable al envase. El capuchón puede o no tener un disco superior de aluminio. Al aplicarle calor al mismo este se contrae sella la tapa. El material puede ser plástico blando o semiblando.

Bienes Complementarios

El producto a fabricar se enfoca en la industria farmacológica, por lo que el bien complementario principal de la tapa de PP con precinto inviolable es el franco que contiene el fármaco. Los dos componentes (frasco y tapa) conforman el envasado del producto interno asegurándose (por la propiedad aportada por la tapa) que el mismo llegue en condiciones al consumidor final.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación.

Dado que el producto que se desea elaborar ha sido diseñado para garantizar el cerrado hermético e inviolable de los frascos de medicamentos, nuestros clientes serán las industrias productoras de fármacos.

Nuestro objetivo es asegurar que el contenido del envase llegue al consumidor final en óptimas condiciones, es decir, sin que haya sido abierto o se haya derramado su contenido. Por tratarse de productos médicos, es indispensable que los medicamentos que se encuentran en su interior sean conservados adecuadamente a fin de no alterar sus propiedades y perjudicar la salud de aquel que lo ingiera.

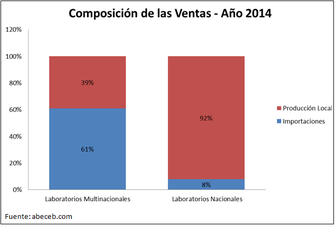

En el país existen en funcionamiento 190 plantas industriales productoras de medicamentos de las que 160 corresponden a capitales nacionales, lo que implica una buena base industrial en base al crecimiento y la expansión productiva. En la actualidad, el mercado farmacéutico argentino es abastecido por 230 laboratorios, los cuales fabrican una amplia variedad de productos para satisfacer la demanda nacional e internacional. En base al año 2014, el 92% de los medicamentos que se vendieron fueron producidos por laboratorios locales mientras que el resto corresponde a importaciones. En el caso de los laboratorios extranjeros estas participaciones son del orden del 39 % y 61 %, respectivamente.

Segmentación. Análisis, tipificación y cuantificación.

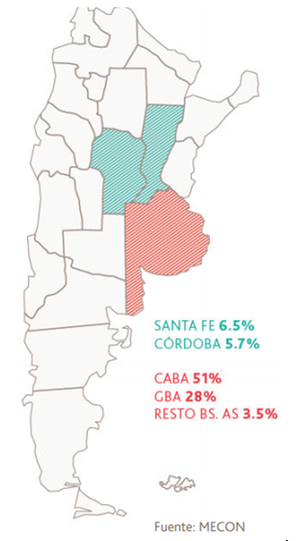

Como se puede apreciar en el mapa de la derecha se observará la distribución geográfica de los laboratorios en el territorio nacional, presentando una significativa concentración en el área metropolitana (79% entre CABA y GBA).

En la Ciudad de Buenos Aires se encuentran la mayoría de los laboratorios, rondando una concentración del 51% y el Gran Buenos Aires (GBA) de un 28%. Luego las provincias con mayor concentración son Santa Fe y Córdoba con valores de 6,5% y 5,7%, respectivamente.

Influencia de Compra

En el mercado actual existe poca oferta de este producto y los laboratorios, a la hora de realizar la compra, se basan en la disponible ya que es un insumo indispensable para la distribución de los medicamentos; por tratarse de un elemento básico hay pocas formas de diferenciarse de las otras marcas, es por ello que es necesario tener un alto grado de involucramiento con los clientes a fin de asegurar su fidelidad. Algunos de los aspectos más importantes que tienen en cuenta a la hora de comprar, es la financiación que pueden llegar a obtener, como ser plazos de pagos y/o descuentos en compras de grandes cantidades, como así también la entrega en tiempo y forma del producto solicitado.

Por otra parte, es importante destacar que cuando un consumidor compra medicamentos debido a que padecen ciertas enfermedades o presentan distintos malestares; muchos de ellos optan por adquirir las marcas reconocidas a pesar de existir fármacos genéricos debido a la confianza que estos laboratorios les otorgan, y cuando no es necesaria una receta para el consumo, el mismo aumenta considerablemente.

Según un estudio realizado por el Instituto de Estudios de Políticas de Salud emitida en Enero de 2014, existe un aumento de consumo de medicamentos de venta libre, y se señala que en Argentina durante 2013 se vendieron más de 200 millones de unidades de medicamentos de venta libre en sus diferentes presentaciones (blísters/frascos/cajas); en este mismo artículo indican que los argentinos consumen un estimativo de 5 envases de medicamentos de venta libre por año, en su mayoría influenciados por la publicidad de la industria farmacéutica que alienta la automedicación.

El consumo de medicamentos influye directamente en nuestro producto ya que se genera demanda para las industrias farmacéuticas y las mismas necesitan mas insumos para su aumento de producción.

Estacionalidad y Evolución Histórica

Contexto Mundial

La industria farmacéutica es una de las áreas más importantes para las políticas nacionales dado que permite la evolución de conocimiento científico, tecnológico, atención de la salud y la producción de bienes con alto valor agregado.

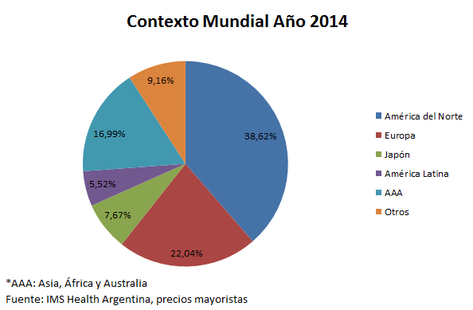

El comercio mundial de medicamentos, alcanzó un valor de U$S 1.028.300 millones en el año 2014, un 4,7% superior al del año anterior.

A continuación se puede observar cómo se distribuye el mercado mundial:

Si bien la industria y el consumo de medicamentos en el mundo están altamente concentrados en los países desarrollados, como así también la investigación científica, innovación y desarrollo de nuevos productos; siendo estos países Estados Unidos y Canadá principalmente, nosotros nos enfocaremos en realizar el análisis en América Latina dado que este podría llegar a ser un nuevo mercado en caso de que el producto se llegara a exportar.

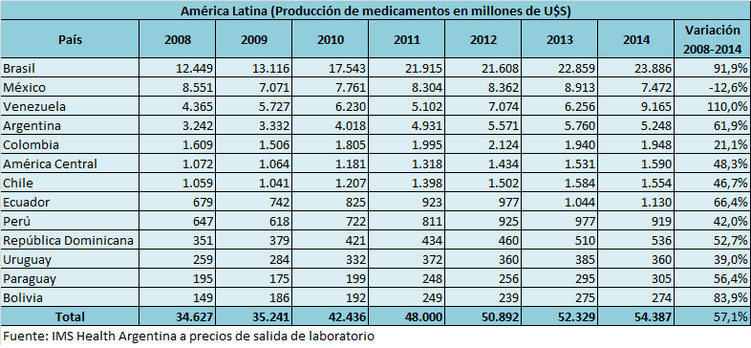

Teniendo en cuenta la siguiente tabla, se puede ver que el mercado de medicamentos aumentó un 57% entre los años 2008 y 2014, con un aumento muy importante en Brasil, Venezuela y Argentina; esto nos permite destacar que la plaza a la que se está apuntando otorga confianza y seguridad dado la continua expansión que esta industria ha estado generando año tras año, generando una mayor demanda para todos los insumos correspondientes a este sector industrial en alza.

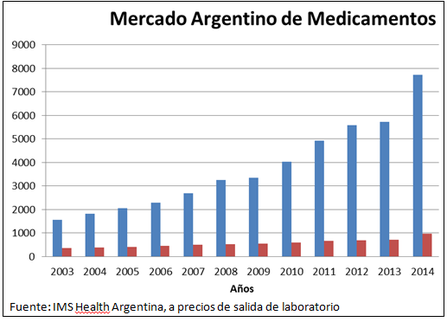

Contexto en Argentina

Según la empresa BDO estima en su informe que durante el 2011, la industria farmacéutica nacional facturó en el mercado interno $35.402 millones a precios de venta al público, o bien, $20.178 millones a precios de salida de laboratorio, con un crecimiento inter-anual de 23%, mientras que, en el año 2014, según el estudio realizado por CILFA[3], se registraron ventas por un valor de $73.981 millones de pesos a precios de venta al público, y $ 42.167 millones de pesos a precios de salida de laboratorio, siendo un 34,8 % mayor que el 2013.

Argentina cuenta con una industria farmacéutica nacional competitiva y tecnológicamenta moderna, con precios accesibles y realizados acorde a las normas. Esta industria hace hincapié en la actividad de investigación y desarrollo, la cual crea puestos de trabajo de alta calidad, y facilita a aquellas personas que tengan seguridad social, al acceso a los medicamentos a través de la obtención de importantes descuentos.

Es importante destacar que, en los años de recesión, la industria farmacéutica no cambió su plantel de personal, sino que a través de los últimos años aumentó por encima del promedio nacional, incrementando salarios y manteniendo la evolución de los precios por debajo de los índices de inflación. Como consecuencia al incremento de la industria, la capacidad instalada, la puesta en marcha de planes de inversión en nuevas tecnologías, maquinarias y plantas productoras han aumentado.

Se considera que es una industria estratégica en base a los intereses nacionales debido a lo mencionado anteriormente; al continuo mantenimiento de condiciones de competencia en el mercado interno y a la defensa de propiedad intelectual que el país sostiene en el ámbito internacional.

Importación y Exportación de Medicamentos

Años atrás, las importaciones eran relativamente bajas, en 1994 representaban un 6,9% de las ventas totales; esta cifra fue creciendo a través de los años dado que en el 2000 se registró un 19,3% y en 2014 dicho valor aumentó aún más alcanzando un 29,5%. De continuar con dicha tendencia, provocará una disminución de saldos positivos que esta industria produce sobre el resto de la economía, dado que la fabricación nacional tiene un aporte económico superior al de las importaciones teniendo en base al empleo, recaudación impositiva, generación de divisas y avance tecnológico. Además, el consumidor tendrá mayores dificultades para acceder a los productos ya que los medicamentos importados tienden a ser más caros.

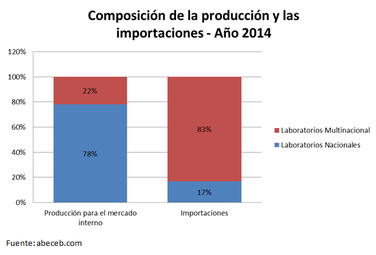

En Argentina, el 71,8% de la demanda interna es abastecida por producción nacional, y el 28,2% restante corresponde a ventas de medicamentos importados los cuales pueden ser adquiridos a través de laboratorios de capitales nacionales o extranjeros pertenecientes a la industrial local. En el año 2014, los laboratorios de capitales nacionales importaron sólo un 17% mientras que las empresas extrajeras adquirieron el resto.

El 66% de las unidades vendidas en el mercado y el 60,0 % de la facturación del sector corresponde a los laboratorios farmacéuticos de capital nacional, en cambio, las firmas de capitales extranjeros comercializan el 34 % y el 40,0 % respectivamente. En relación con la evolución de los precios de los medicamentos, el sector intentó absorber el mayor costo de sus insumos y de los salarios y cargas sociales, sin trasladarlo plenamente a precios.

El aumento de las exportaciones entre los años 2003 y 2014 fue de un 217,5%, crecimiento equivalente a una tasa anual acumulativa del 11,1%. Las exportaciones de este sector crecieron a través de los años, pero en el año 2014 se redujeron en un 7,3%, en relación con las registradas en el año 2013, arrojando un valor US$ 845,9 millones.

Las importaciones sufrieron una fuerte retracción en el año 2002, como consecuencia de la crisis político-social, pero luego hubo una recuperación una vez superada la misma. El crecimiento de las importaciones entre los años 2003 y 2014 fue del 352%, equivalente a una tasa anual acumulativa del 14,7% para dicho período. En el año 2014 estas fueron de US$ 2.147,7 millones, siendo un 0,5 % mayor que en el 2013.

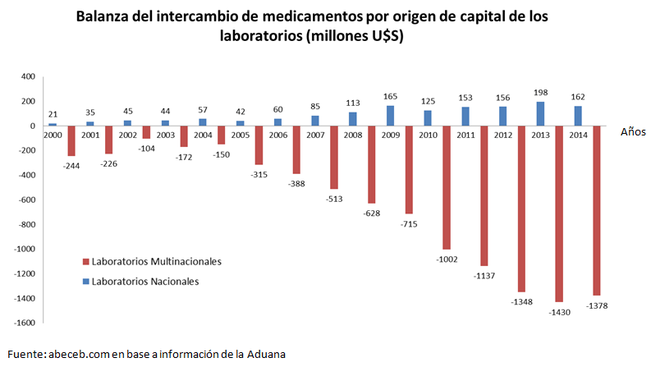

En base a recopilaciones históricas, el comercio exterior muestra una balanza deficitaria creciente, pese al fuerte crecimiento de las exportaciones. El saldo negativo de la balanza comercial de medicamentos alcanzó su valor máximo de U$S 1.301 millones en el año 2014, siendo creciente año a año desde el 2004. En el siguiente gráfico se registra una balanza comercial externa negativa; sin embargo, al analizar por separado el comercio exterior de los laboratorios farmacéuticos de capital nacional y el de las compañías extranjeras se comprueba que los primeros tienen superávit comercial, mientras que las empresas extranjeras son fuertemente deficitarias.

Brasil es el principal destino de las exportaciones de medicamentos representando un 17,2% de las exportaciones totales. Los países del MERCOSUR reciben el 39,4% de las exportaciones de medicamentos. Los países de la Unión Europea adquieren el 5,7% de las exportaciones argentinas de medicamentos, Estados Unidos y Canadá el 4,6% y los mercados no tradicionales (Tailandia, Vietnam, Indonesia, Irán y China, entre otros) un poco más del 6% del total exportado.

En estos últimos años, hubo un crecimiento sostenido de exportaciones totales de medicamentos y como consecuencia, las empresas de capitales nacionales también han aumentado su participación en el total exportado, las mismas alcanzaron un valor de 503 millones de U$S en el año 2014, representando una evolución del 341,1 % en el período 2005-2014.

Mencionamos, además, que las exportaciones totales de medicamentos incrementaron un 140,7% en el periodo 2005-2014, mientras que las de las empresas nacionales crecieron un 341,1% y las de las compañías extranjeras subieron solamente un 44,4% en el período señalado.

Por último destacamos que una de las falencias que aun presenta el sector industrial farmacéutico, es que actualmente una alta proporción de los insumos y bienes de capital deben ser importados. La fuerte incidencia de las economías de escala en la fabricación de principios activos ha llevado a una concentración mundial de su producción en los países como China e India. Este fenómeno ha contribuido a la creciente necesidad de importación de estas materias primas.

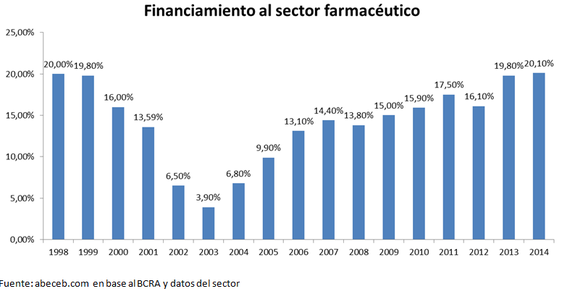

Financiación de la Industria Farmacéutica

El financiamiento al sector farmacéutico ha crecido y lo sigue haciendo a un ritmo mayor al que lo hizo el de la industria en general. Los préstamos al sector en 2014 fueron del 32,4%, mientras que para la industria manufacturera fue de un 21,5%. Según la facturación del 2014, el stock de préstamos promedió el 20,1%, levemente superior al observado el año anterior. Este desempeño provocó que el avance del nivel de ventas resultara inferior al incremento de los préstamos al sector.

Como consecuencia, los préstamos al sector farmacéutico en términos de las ventas volvieron a posicionarse en niveles de la década del 90, por lo que dicha inversión perteneciente a las compañías nacionales les permitió aumentar el empleo y la oferta de medicamentos destinados al mercado local y la exportación. En base a las actividades de innovación, es de vital importancia promover programas específicos, que aseguren la asignación de fondos públicos para el desarrollo de proyectos de inversión basándose en el riesgo compartido. Muchos de los países en que los laboratorios nacionales deben competir con la industria extranjera tienen programas de fomento a sus industrias farmacéuticas locales, que involucra medidas tributarias, créditos a tasas blandas de interés y aportes no reintegrables para los proyectos de investigación, desarrollo e innovación. En nuestro país, los aportes no reintegrables para I+D están limitados a los proyectos para el desarrollo de medicamentos de origen biotecnológico, razón por lo que resultaría indispensable que ese régimen se extendiera también para el desarrollo de medicamentos de origen químico o vegetal.

Proyección para el 2020

En base al Plan Estratégico Industrial 2020: “Cadena de Valor - Medicamentos de Uso Humano”, lanzado en mayo de 2011 por el Ministerio de Industria, se acordó; incrementar el valor agregado a nivel local con una fuerte inversión en I&D en la producción de medicamentos; a diversificar los mercados, para lo cual los actores públicos y privados deberán trabajar juntos en pos de lograr una vinculación entre los laboratorios y los centros académicos; provocar, de esta manera, el incremento de las exportaciones y asimismo consolidar la posición de Argentina en mercados externos.

En cuanto a los números; el objetivo planteado para el 2020 es alcanzar un nivel de producción de 1.350 millones de unidades de medicamentos, creando en el sector 40.000 puestos de empleo y un saldo final de balanza comercial superavitario, generado por un resultado positivo en medicamentos terminados en relación al intercambio de principios activos.

La meta de la industria es lograr un aumento de la producción, las ventas internas y las exportaciones, afianzando el proceso de sustitución de importaciones e introduciéndose en nuevos mercados externos.

Conclusión del Análisis del Consumidor

Si bien la industria debe importar parte de la materia prima para fabricar los medicamentos, hoy en día, existen muchos productores locales, es por ello que concluimos que hay un importante potencial de crecimiento, para lograrlo se deberá expandir la capacidad instalada, las cuales actualmente se encuentran trabajando en un 90% de su capacidad total. El financiamiento e inversión para la fabricación de medicamentos como así también el acuerdo en los precios y/o descuentos en obras sociales, farmacias, etc. para que los mismos lleguen a los consumidores finales, permitirán garantizar una adecuada salud para toda la población, satisfacer la demanda y permitir que esta industria siga creciendo; lo cual a su vez nos permitirá insertarnos en el mercado de envases plásticos para productos farmacológicos (actualmente insatisfecho) y en un futuro expandirnos a mercados externos.

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación.

En Argentina hay una carencia de oferta en volumen y calidad de un producto para el correcto envasado de productos farmacéuticos garantizando la estanqueidad hasta el consumo del mismo. Se percibe un gran descontento por parte los laboratorios a la hora de no encontrar una pieza de calidad inviolable. El único que satisface las exigencias no alcanza a cubrir el mercado demandante.

Tiene buena potencialidad en mercados limítrofes. Visualizando el gráfico Balanza comercial de polímeros y productos plásticos Argentina con Mercosur la balanza comercial argentina presenta una tendencia de superávit a lo largo de los año con los países vecinos del Mercosur sosteniéndose principalmente en la distinción de calidad respecto a los mercados del resto de los países de la región.

Realizando un análisis de nuestros competidores podemos determinar nuestro porcentaje de potencial a abarcar.

- El competidor 1: Realiza una producción aproximada de 362.000 tapas por día. A razón de 20 días laborables de 11 horas cada uno serán 7.240.000 unidades mensuales.

Éste mismo competidor es quién está agotando la paciencia de sus clientes con sus pobres estándares de calidad. Un dato relevante es que entre los clientes que sufren esta situación se encuentran los laboratorios de mayor tamaño.

- El competidor 2: Es el cual posee los mejores estándares de calidad actualmente en el mercado y cuyo peso tiene cierta relevancia en el mismo. Se ganó el reconocimiento de los clientes pero su capacidad productiva le imposibilita satisfacer la creciente demanda.

En estos casos, sus clientes están diversificados en la industria farmacéutica, cosmética, limpieza, químicas y agro-químicos como alimenticia. Posee una industria diferenciada para productos de laboratorio y exporta a países de Uruguay, Paraguay,Bolivia, Venezuela y Chile

Su capacidad productiva consiste en:

- Molde de 8 cavidades: Logrando producir 65.800 tapas por día. Considerando 20 días laborables de 11 horas cada uno resultan 1.316.000 unidades mensuales. Se consideran 16 horas diarias brutas dado que se estiman los cambios de postizos como un tiempo de preparación de matricería o que resta productividad.

- Dos moldes de 12 cavidades: Estimando en 271.500 tapas por día su producción. A razón de 20 días laborables de 16 horas cada uno serán 5.430.000 unidades mensuales. Se considera 16 horas dado que ambos moldes se suelen utilizar para producción en diferentes colores lo que infiere tiempo improductivo avocado al cambio de color en material y puesta a punto.

- Molde de 24 cavidades: Estimada su productividad en 296.200 tapas por día. A razón de 20 días laborables de 24 horas cada uno serán 5.924.000 unidades mensuales. Se considera una alta productividad.

Este principal y casi único competidor relevante trabaja de lunes a viernes las 24 horas y tiene un tiempo de ciclo aproximado de 7 segundos. Esta empresa no puede satisfacer las demandas del mercado, tal es así que cuando alguna cavidad tiene problemas lo solucionan anulando dicha cavidad en lugar de parar la producción, retirar el molde y repararlo.La demanda es tal, que se opta por una producción a menor capacidad con tal de no postergar los plazos de entrega relegando inclusive los mantenimientos correctivos de la línea.

Total de Producción del competidor 2: 12.670.000 unidades mensuales.

- Los competidores 3 y 4: Se estima 1.500.000 de unidades producidas entre ambos. Son competidores de menor tamaño que han ingresar en el mercado con moldes muy chicos, lo que les imposibilita terminar de posicionarse, si bien han encontrado un nicho de mercado en tapas para adhesivos industriales, algunos venenos, colorantes, cloro para piletas que en general son tapas de colores lo que supone baja productividad. Mismos mercados donde también está instalado el competidor 2.

Total de Producción de 21.410.000 unidades mensuales.

Segmentación. Análisis, tipificación y cuantificación.

Nuestro producto, tapas de polipropileno para boca tipo pilfer número 28 con aro inviolable y guarnición está orientada a la conservación adecuada de los productos realizados por la industria farmacéutica.

Nuestra solución está abocada a ser proveedores de confianza de los laboratorios en Argentina, brindándoles la garantía de que sus productos no van contraer una mala imagen por derrames de sus productos en los envases o conflictos legales por una ineficiente estanqueidad de las sustancias.

Por todo lo dicho, nuestro mercado-foco inicial serán los laboratorios ubicados en el Gran Buenos Aires y C.A.B.A, dado que la mayoría se encuentra en esta región por la mano de obra accesible y la proximidad a los mercados de productos farmacéuticos demandantes.

Cabe mencionar que quedan aun sin considerar las eventuales exportaciones para cubrir demandas en mercados limítrofes y de centro América, mercados que por su poco o nulo desarrollo en estas producciones resultan de interés.

En función de la capacidad operativa estimada para el proceso productivo, el que en especial se verá supeditado a la capacidad de la matriz de inyección y la máquina inyectora misma, la cuota de mercado máxima a cubrir será de aproximadamente el 33 %, es decir 7.000.000 unidades mensuales con un adicional de 1.000.000 de unidades mensuales para el mercado de exportación.

Esta estimación favorable se justifica con la situación actual del mercado, en el que se observa incapacidad de los actuales productores en satisfacer la misma tanto en cantidad como calidad en primer orden, y en segundo orden en precio debido a los bajos rendimientos que obtienen con matrices medianas o chicas, lo que a su vez se traduce en un precio poco competitivo.

Nivel de Competencia. Estrategias y Posicionamiento en el Mercado. Precio.

Nivel de Competencia

Por lo detallado anteriormente en las características de los competidores podemos determinar que si bien el mercado a penetrar posee competidores ya establecidos y con mercado tomado, solo se tiene un competidor líder y relevante. Que se encuentra trabajando de lunes a viernes 24hs al día y con su capacidad de producción no puede satisfacer la demanda del mercado.

Estrategias y Posicionamiento en el Mercado

Poseemos el know-how, el diseño del producto y de la matricería para ofrecer un producto de calidad, los contactos con el mercado para colocar nuestro producto a un precio competitivo. De este modo, con el diferencial de calidad prácticamente no percibido actualmente en el mercado y un precio competitivo de mercado nos posicionaremos con una gran presencia percibida por los clientes.

Nuestro posicionamiento será el de líder en calidad, logrando un reconocimiento en el mercado por nuestro trabajo enfocado en las técnicas de estanqueidad y conservación de las sustancias.

Precio

De acuerdo a distintos relevamientos pudimos conocer que el principal competidor del sector actualmente comercializa el millar por un valor de 394,14$, considerando una tapa blanca sin impresión o logo alguno.

Nuestro precio estará totalmente influenciado por el del mercado competidor, no fluctuará en un gran porcentaje de este valor. Si bien nuestro producto cuenta con el valor agregado de la impresión y por ende el precio debería imputar esos costos adicionales de la operación extra, al ser nuevos competidores ingresaremos con un precio a los mismos niveles del competidor relevante.

Relación Contractual con los Clientes y Proveedores

Relación Contractual con los Clientes

Si bien el mercado adquirente cuenta con una mayor cantidad de individuos, tiene ciertos vestigios de concentrado por el hecho de componerse de grandes empresas nacionales y multinacionales de la industria farmacéutica. Éstos son demandantes de soluciones plásticas de envasado exigiendo elevados niveles de calidad al solicitar seguridad garantizada con respecto a la conservación de todo el producto farmacéutico.

La conservación como cliente y su confianza está basado en tres pilares: satisfacción en tiempo, volumen y calidad versus precio.

Relación Contractual de Proveedores

Materia Prima:

Los proveedores de nuestra principal materia prima, que en el caso de nuestra empresa es el Polipropileno (petroquímico derivado del petróleo y afines) se vinculan hoy día generalmente con los productores de plástico por medio de empresas distribuidoras.

Dichos proveedores se concentran en no más de tres grandes empresas de gran dimensión cuyos plazos de pago y financiación son algo rígidos comparándolos con el tipo de plazos que se otorgan en la esfera comercial en Argentina. Éstos no superan el mes y medio.

Materiales:

Otros materiales menos significativos en nuestro proceso productivo son: aceite para la lubricación, colorantes destinadas a las impresiones de logos y marcas. Todos adquiridos con proveedores locales debido a la inmediatez que se requieren (sujetos a los tiempos de traslados).

No se justifica una importación con todos los gastos adicionales que implica de estos materiales secundarios.

Matricería:

Si bien en los últimos años ha ocurrido un alto volumen de importaciones de matrices, estuvo traccionado casi exclusivamente por la industria automotriz que ha instalado nuevas líneas de producción para el lanzamiento de sus nuevos modelos automotores

Como contrapartida en nuestro país, la industria de la matricería se encuentra muy bien posicionada regionalmente, incluso superando a la mayor potencia industrial de la región (Brasil).

Un interesante ejemplo que ilustra esta beneficiosa condición, es la radicación de plantas de la industria automotriz para abastecer a casi todo el mundo con líneas de producción de cajas de velocidades.

Concluyendo y considerando lo dicho, la matricería necesaria será adquirida localmente. De este modo, también hay un ahorro por parte de los costos de importación: aranceles, costos marítimos, fletes y embarco y desembarco en el puerto.

Maquinaria:

Por otro lado, con los proveedores maquinaria se obtienen los mismos de empresas extranjeras. En la compra de los mismos se pauta la forma de entrega y despacho (FOB, FAS, CIF, etc). En ocasiones, se contratan servicios de mantenimiento preventivo con el correspondiente recambio de piezas que afectan a la performance de la máquina o esenciales que no permiten que continúe la producción.

Estos proveedores deben ser seleccionados no solo por la injerencia que tienen en la productividad y tecnificación sino también en el servicio técnico que ofrecen a distancia o técnicos locales al pararse una máquina. Éste último punto no es menor debido al alto coste que implica una parada de máquina y la repercusión que tiene la poca rentabilidad por unidad producida en este negocio, por lo que la continua producción es primordial.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación.

A la industria del plástico suele caracterizársela como “industria de industrias” debido a que gran parte de su oferta está dirigida a otras ramas del aparato productivo. Para destacar la importancia de la industria plástica argentina en 1997 nuestro país estaba ubicado en el undécimo puesto en cuanto a consumo per cápita de plástico 30,6 kg/año, siendo primero en Latinoamérica. En el año 2010, el consumo per cápita alcanzo los 43 kg.

El 45,5% del plástico generado en la Argentina es utilizado en la industria del packaging (envases y embalajes).Pero siendo más específicos el 25% de ella se concentra en farmacología. El sector industrial plástico esta manejado por algunas empresas (petroquímicas y distribuidores), formadoras de oligopolio industriales que no permiten a las fabricas contar con una alta oferta de proveedores.

Proveedores de Materia Prima y Materiales.

Proveedores de materias primas y materiales.

Materia prima:

- Polipropileno de alta densidad.

- Planchuelas de EVA (etilenvinilacetato).

- Pinturas UV

- Masterbatches (colorante)

Servicios:

- Energía eléctrica trifásica

- Agua potable

- Gas natural por red

- Recolección de residuos (domiciliarios e industriales).

Materiales:

- Cajas de cartón

- Pallets

- Bolsas de polietileno

Análisis

El polipropileno que se utilizara como materia prima en nuestro proceso productivo es un material petroquímico y como tal es un producto derivado del petróleo y del gas natural.

Es importante destacar que la distribución del polipropileno está en manos de empresas distribuidoras, que trabajan con grandes lotes y atienden al mercado de las pymes, quienes compran bajos volúmenes de producto pagando sobreprecios significativos que repercuten en sus costos de producción.

En cuanto a los materiales tendremos repuestos, aceites y lubricantes para la maquinaria, herramientas para mantenimiento, colorantes para el proceso, artículos de embalaje, elementos de librería, artículos de limpieza e higiene, etc.

Proveedores de Tecnología (maquinas, instalaciones).

Proveedores de tecnología.

Maquinas:

- Inyectora – Marca Battenfeld – fuerza de cierre de 1600KN

- Impresora tampográfica – Marca Tampoprint – Impresión a 4 colores.

- Guarnicionadora – Distribuidor Tecnomachines

- Matriz – Marca Matriwen – colada caliente – 32 cavidades; Peso 1500kg

Instalaciones para el proceso:

- Aire comprimido

- Agua Refrigerada

Análisis

El sector farmacéutico aplica las “Buenas Prácticas de Manufactura” (GMP) exigiendo a sus proveedores los más altos requisitos de calidad en sus productos, inclinándose por aquellos que cuenten con la certificación ISO 9001 para asegurar que la empresa disponga de un buen sistema de gestión de calidad.

Por ello será objetivo de nuestro emprendimiento obtener la certificación ISO 9001, aplicando además políticas de mejora continua utilizando métodos estadísticos que nos permitan detectar la calidad de nuestra producción antes de salir a la venta (AQL). Paralelamente trabajaremos con vistas a obtener las certificaciones ISO 14000 de Gestión Ambiental que en forma indirecta contribuirá a asegurar un producto más limpio o sin contaminantes.

Proceso Productivo:

La tapa es producida por inyección de plástico. Este proceso consta principalmente de la inyección de un polímero termo formable en el interior de la cavidad de un molde que contiene la forma de la pieza que se desea obtener. Para ello el material es procesado en la extrusora de la máquina donde, por medio de un tornillo extrusor se le confiere alta presión y temperatura en forma gradual desde un extremo de entrada hasta el extremo de salida o boquilla de la extrusora logrando que el material se homogenice y entre en estado plástico.Luego el tornillo, ya cargado, avanza a gran velocidad inyectando el material derretido dentro del molde.

En el caso de esta tapa se utiliza una técnica que se llama de colada caliente, esto es, el ducto por el que se lleva el material en estado plástico dentro del molde llega directamente hasta la cavidad que contiene la forma de la tapa sosteniendo estos ductos a alta temperatura. Con esta tecnología se estará evitando la generación de colada,material sobrante en el proceso habitual de inyección por colada continua,material que debe ser reprocesado.

Luego del proceso de inyección, se abre el molde, todo automáticamente y se extraen las tapas. Estas pasan a una segunda máquina que lo que hace es troquelar el aro inviolable y en esta misma máquina o, en una segunda, se corta la guarnición y se la inserta dentro de la tapa, proceso en el cual también se doblan los pétalos hacia dentro (Estos pétalos salen del molde doblados hacia afuera por lo que deben ser plegados hacia adentro de la tapa).

A continuación se procede a realizar un primer embalaje intermedio de las tapas sin realizar el cierre final de la caja y bolsa contenedora ya que el producto puede continuar de a lotes en el proceso de impresión además que serán sometidos a controles de calidad aplicando AQL (nivel de calidad aceptable) por lote. A este control se lo refuerza con controles cada una hora de tipo adimensionales y dimensionales cada 4 horas.

El paso siguiente es, como caso opcional, la impresión de la tapa. La máquina tampográfica consta de una cinta en la que se ubican las tapas con la cara a imprimir hacia arriba. Esta cinta hace pasar a cada tapa por un flameador en un muy corto tiempo hasta otorgarle algunas propiedades superficiales al material de la tapa que permiten que la pintura adhiera mejor. La cinta continúa su trayecto y lleva a cada tapa a la estación de impresión donde por medio de tetones se imprime la imagen/texto solicitado por el cliente. Luego, se procede al secado sometiendo a la misma a una fuente de luz ultravioleta. Luego de la impresión solo resta hacer controles de calidad de forma similar a los que se hacen en la inyección para luego hacer el embalado final.

Es importante saber que trabajar con polipropileno de alta densidad tiene los beneficios de no generar mermas y poder reutilizar el producto defectuoso. A si mismo está ventaja permite tener un medioambiente sustentable en el tiempo.

Las matrices y las maquinarias utilizadas en nuestra planta son producidas por el sector metalmecánico, y aunque existe producción local, en su mayoría son importadas.

Proveedores de servicios (distribución, servicios industriales)

En cuanto a la distribución se necesitara:

- Transporte de la materia prima desde la industria proveedora a nuestra empresa

- Transporte de nuestros productos (tapas) desde nuestra empresa al laboratorio farmacéutico.

Análisis de Productos Sustitutos

Otros bienes que puedan reemplazar la misma función y cubrir la misma necesidad que satisface nuestro producto son las tapas de aluminio o bien, la tapa sin el sistema de inviolabilidad acompañada en su conjunto de un disco de aluminio (como se utilizan en los yogures).

Si bien estos tendrán un mayor o menor grado de confiabilidad y garantía percibida por el mercado podrían actuar ante una demanda insatisfecha o revalorizarse ante una modificación de precios y elasticidad.

Análisis de Productos Complementarios

El producto complementario de la tapa inviolable que fabricamos, es el envase plástico. Ambos conforman el conjunto demandado por el cliente (industria farmacéutica). Siendo los dos productos (tapa y envase) fabricados en materiales plásticos, los precios de sus principales materias primas dependen en definitiva de las variaciones del precio del petróleo.

Tanto el fabricante de la tapa como el elaborador del envase deben trabajar en forma conjunta y coordinada tanto en el diseño de las partes y su control de calidad como en los plazos de entrega y asistencia técnica, con vistas a satisfacer las necesidades del cliente final.

Análisis de Entrantes Potenciales

El análisis de entrantes potenciales tiene que ser considerado en función de las barreras anteriormente descriptas.

Evaluando la demanda insatisfecha presente con respecto a los parámetros de calidad, plazos de entrega y volumen que expresa el mercado. Dado que solamente un actual competidor es relevante y tiene repercusión en el mismo, existe un potencial riesgo de ingreso de competidores.

Esto no quita que quién decida ingresar a la industria de envasado farmacéutico deberá sortear las evidentes dificultades financieras que perciben los actuales competidores.No solo realizar el desembolso elevado de inversión para adquirir la maquinaria y matricería de punta para atender las exigencias de calidad del sector farmacéutico sino para que dichos recursos invertidos alcancen niveles de productividad competitivos con su tecnificación solicitada.

También deberá contar con un volumen de flujo de caja inicial para acomodarse en la continua rueda de desfasaje de pagos entre proveedor-productor y productor-cliente.

Respecto al entorno, este puede desalentar la decisión final del ingreso evaluando la guerra de precios que deberá enfrentar con el único actual competidor relevante.

Otro riesgo desalentador podría ser la contracción del mercado interno producto de políticas nacionales y el despertar de capacidad productiva ociosa en el principal socio comercial de nuestro país (Brasil) que surja como competidor,en mucha mayor medida si existe una apertura de barreras arancelarias.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto:

Se opta por la producción de tapas inviolables dado la carencia de oferta en el mercado actual; a efectos de garantizar la distinción en base a nuestros competidores; la misma tendrá impresa, en la parte superior, el logo de la empresa solicitante si es que el cliente lo llegara a requerir, como así también tendrá la opción de elegir el color de la misma; de esta manera se logrará que el consumidor final identifique fácilmente al laboratorio a sabiendas de que el producto que lleva a su hogar es de excelente calidad. Para lograr la fidelidad con el comprador y comprobar la calidad de nuestro producto; este será controlado en su proceso con fin de asegurar la inviolabilidad de la tapa una vez utilizada y que la misma no contenga rebabas y/o defectos que puedan llegar a alterar la estética y funcionalidad del producto.

Plaza:

El mercado será el de la industria farmacéutica en Argentina principalmente con el objeto de, a futuro, poder expandirnos al mercado externo.