Diferencia entre revisiones de «2021/Grupo11/DimensionamientoComercial»

Sin resumen de edición |

Sin resumen de edición |

||

| Línea 51: | Línea 51: | ||

==== Amenazas ==== | ==== Amenazas ==== | ||

-Competencia con grandes productores de queso no solo por el poder de negociación con los proveedores con el que cuentan sino que sus economías de escala permiten costos más bajos para realizar un producto competitivo, logrando una relación precio-calidad muy alta. | -Competencia con grandes productores de queso no solo por el poder de negociación con los proveedores con el que cuentan sino que sus economías de escala permiten costos más bajos para realizar un producto competitivo, logrando una relación precio-calidad muy alta. | ||

Revisión del 14:05 14 jun 2021

Definición de la Idea-Proyecto

Nuestra empresa ofrece un queso pategrás distinto, innovador, con finas hierbas que hacen que comer queso se vuelva una experiencia totalmente placentera. Para acompañar con un buen vino y para compartir en familia, con amigos o simplemente disfrutarlo en soledad.

Con un tamaño único en el mercado de los quesos, un packaging diferenciador, y un formato amigable con el medio ambiente.

Análisis del Sector Industrial (en Argentina y en el Mundo)

Análisis del sector industrial en el mundo

El queso es el tercer alimento lácteo que se produce a gran escala en el mundo.

De acuerdo a los datos provenientes de la FAO [1](Organización de las Naciones Unidas para la Alimentación y la Agricultura) el consumo per cápita de productos lácteos es mayor en los países desarrollados, pero la diferencia con los países en desarrollo es cada vez menor, debido al aumento de los ingresos en estos países, a su crecimiento demográfico, urbanístico y sus cambios alimenticios.

El queso es el segundo producto lácteo solido más consumido en el mundo, especialmente en Europa, América del Norte y Oceanía. La producción mundial de quesos de todos los tipos ronda los 20 millones de toneladas anuales y se prevé aumento de un 1,2% anual.

Los tres primeros productores son la Unión Europea, Estados Unidos y Rusia, mientras que Argentina es el 5º país productor mundial[2] (producción 555 mil toneladas). En el año 2019 se sumaron a la escala de grandes productores Brasil, Canadá y México.

En lo referente a exportaciones, los cuatro principales exportadores de queso son Nueva Zelanda, la Unión Europea, Estados Unidos y Australia (representan el 75% del mercado). Se proyecta que la Unión Europea tendrá una mayor participación en el mercado debido al aumento de las exportaciones de queso a Canadá (acuerdo CETA) y a Japón (acuerdo de comercio bilateral 2019).Argentina en los últimos años cobró mucha fuerza en lo que respecta a este tema, y se espera que para el 2028 represente el 5% de las exportaciones mundiales.

En lo que respecta al consumo, Grecia es el país que ocupa el primer puesto, con un consumo promedio de 27,3 kg/por habitante, seguido por Francia, Italia y Estados Unidos. En América Latina, Argentina es el país que posee el mayor consumo de quesos de todos los tipos, el mismo se consume en 8 de cada 10 hogares, con un consumo per-cápita promedio de 12 kg/por habitante por año[3].

Análisis del sector industrial en Argentina

Según las últimas estadísticas en el año 2017 de la Secretaría de Agricultura, Ganadería, Pesca y Alimentación (S.A.G.P. y A.), existen en el país 11.500 tambos.

El 45% de la leche[4] obtenida en esos tambos está destinada a la producción de quesos. A su vez entre el 70-75% de dicha producción de quesos se destina al consumo interno y el resto a exportaciones. Dentro del volumen total de producción de quesos, los semiduros (Gouda y Pategrás) representan el 35%, los blandos (principalmente Mozzarella) el 50% y los duros (Reggianito) el 15%.[5]

El consumo de quesos está muy arraigado a nuestros hábitos alimenticios y costumbres, esto explica el elevado nivel de consumo a pesar de los bajos ingresos de la población. Pese a las crisis económicas sufridas en Argentina, las góndolas siguen exhibiendo una amplia variedad de productos de muy buena calidad con un alto nivel de competitividad en el mercado. Se estiman que existen aproximadamente entre 800 y 1000 empresas que elaboran quesos de todo tipo. Sin embargo, el mercado de la industria láctea se encuentra en manos de las grandes corporaciones, que se desempeñan tanto en el mercado interno como externo. Entre estas se encuentran SanCor, La Serenisima, Ilolay, La Paulina, entre otras.

El mayor porcentaje de consumo de quesos en Argentina se concentra en Gran Buenos Aires, seguido por la región Central, el Litoral, Cuyo y el Noroeste.

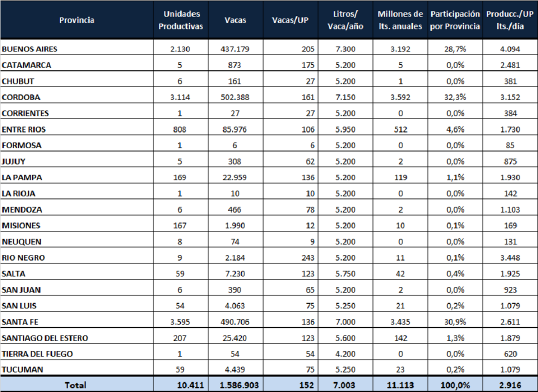

Entre las provincias de Santa Fe y Córdoba se encuentra la cuenca lechera, la cual se caracteriza por la gran cantidad de tambos y empresas lácteas, que destinan su producción al consumo interno.[6]

Identificación del Negocio

Definición del Negocio

El proyecto de inversión que desarrollaremos trata sobre la producción y comercialización de hormas pequeñas de queso pategrás con finas hierbas, envasado en un packaging original, además de comercializar también las hormas grandes para una venta mayorista.

El diseño del packaging constará de una caja de cartón de forma hexagonal el cual va a tener impresa la información nutricional, cantidad de porciones aproximada y recetas en las cuales se puede implementar el queso pategrás. Esto último, contribuye con la creatividad y le da un toque artesanal a nuestro producto.

El proyecto abarcará desde la adquisición de la materia prima, su posterior procesamiento y envasado, hasta su comercialización en el ámbito primero de AMBA y alrededores.

Oportunidades y Amenazas

Oportunidades

-La Argentina se encuentra dentro del ranking de los países con más consumidores de queso del mundo.

-La propensión de las personas a comprar productos del sector lácteo, es alta.

-El queso forma parte de la canasta básica familiar debido a su gran aporte nutricional.

-A pesar de la crisis de la industria lechera, el 2020 cerró con un aumento en la producción y exportaciones. [7]

Amenazas

-Competencia con grandes productores de queso no solo por el poder de negociación con los proveedores con el que cuentan sino que sus economías de escala permiten costos más bajos para realizar un producto competitivo, logrando una relación precio-calidad muy alta.

-Situación económica del país: inflación, presión fiscal y devaluación.

-Los costos de producción de la industria lechera están dolarizados (sabiendo la relación de Argentina con el dólar, no es un panorama favorable).

Factores claves del éxito

-Packaging original y distintivo que genere un aumento del valor percibido.

-Aditivo de las finas hierbas que lo diferencian con un queso pategrás común.

-Importante campaña de marketing en las redes sociales.

-Generalmente, es un producto poco sustituible.

Estudio de mercado

Definición Inicial del Producto

- Descripción. Nuestro proyecto consiste en la producción de quesos pategrás con finas hierbas en hormas de dos tamaños distintos.

- Normas o nivel de calidad a que se deben ajustar: INAL. Instituto nacional de alimentos. La ANMAT a través de este instituto ejerce su actividad regulatoria en alimentos, envases y materiales en contacto con alimentos y productos domisanitarios.

- Subproductos, desperdicios (utilización, venta, disposición final, etc.)

- Desechos:

El lactosuero de quesería es el líquido resultante de la coagulación de la leche en el proceso de fabricación del queso, tras la separación de la caseína y la grasa.

- Subproductos:

Este suero, que habitualmente se trata como un residuo, tiene un alto contenido de materia orgánica, lo que lo convierte en un importante contaminante. Su valorización permitirá a la industria láctea darle una salida sostenible y reducir a la vez sus costes de vertido.

Investigadores argentinos lograron producir plásticos biodegradables, que podrán usarse en compostaje, a partir de él.

También, La Unidad de Investigación Alimentaria de AZTI ha logrado obtener una serie de prototipos de alimentos a partir del lactosuero como Prototipos de queso loncheable, salsa de queso, bebida con zumo de fruta y un producto soluble con sabor a chocolate .

Fuentes:

https://www.residuosprofesional.com/nuevos-alimentos-a-partir-de-subproductos-de-queserias/

https://www.noticiasagropecuarias.com/2017/08/08/inta-desarrolla-tecnologia-para-aprovechar-los-residuos-de-la-produccion-de-quesos/

- Destino de los bienes y servicios

Para consumidor final.

Análisis del Mercado Consumidor

A continuación analizaremos las necesidades de los consumidores que nuestro producto apunta a satisfacer y realizaremos la segmentación del mercado

Como primera medida pasaremos a estudiar la demanda de quesos. Dicho estudio se realizará teniendo en cuenta los datos estadísticos brindados por la Dirección Nacional Láctea, perteneciente al Ministerio de Agricultura, Ganadería y Pesca de la Nación[8].

Observando los datos podemos decir que la tendencia de consumo de queso semiduro es creciente en el tiempo. En la siguiente tabla se detalla el consumo de los últimos años per-cápita en kilogramos.

| Año | Consumo per-cápita (kg) |

| 2000 | 3,57 |

| 2001 | 3,36 |

| 2002 | 2,67 |

| 2003 | 2,29 |

| 2004 | 2,41 |

| 2005 | 2,62 |

| 2006 | 3,14 |

| 2007 | 3,4 |

| 2008 | 3,33 |

| 2009 | 4,02 |

| 2010 | 3,83 |

| 2011 | 4,12 |

| 2012 | 4,41 |

| 2013 | 4,27 |

| 2014 | 4,04 |

| 2015 | 3,97 |

| 2016 | 3,81 |

Como datos extras, podríamos agregar:

- El consumo de queso blando (6kg/habitante) es mucho mayor al consumo de queso duro (1,7kg/habitante), quedando el consumo de queso semiduro (3,8 kg/habitante) en el medio de los dos últimos mencionados. Esto podría estar asociarlo a la diferencia de precios entre los mismos.

Al haber estudiado el mercado competidor podemos asegurar que son las grandes multinacionales las que imponen las condiciones del sector. Con nuestro proyecto buscamos captar una porción de este gran mercado potencial, despertando con nuestro producto deseos en nuestro mercado meta.

Teniendo en cuenta lo dicho anteriormente, los gustos y las preferencias de los usuarios pasaremos a describir las características de nuestro mercado consumidor.

Características. Análisis, tipificación y cuantificación.

El queso es un producto que responde perfectamente a las modernas tendencias del consumo: es un alimento saludable y completo (proteínas, un nivel de grasas aceptable, calcio, fósforo, vitaminas A, B y D), conveniente (adecuado para múltiples usos) y atractivo (sabor). Éstas y otras cualidades explican el aumento del consumo en los países desarrollados, y recientemente en los denominados “en vías de desarrollo”.

Consumir queso es un hábito arraigado entre los argentinos, como ya mencionamos en el análisis del sector industrial.

El mercado consumidor básicamente estará abarcado por el comprador minorista (particulares y venta por internet). No se descarta la posibilidad de incluir supermercados, restaurantes y dietéticas.

Segmentación. Análisis, tipificación y cuantificación.

El consumo de queso semi-duro no se ve influenciado por el género del consumidor, el rango etario de los mismos va desde los 4 años en adelante, sin límite. El nivel de educación o profesionalización es indistinto.

Con respecto al nivel económico, el mismo merece una particular atención, existe una relación directa entre el nivel económico y el tipo y calidad de queso elegido por el consumidor. Esta aclaración es prudente hacerla ya que nuestro queso se verá diferenciado del resto por ser de una calidad premium. Podemos decir entonces que, teniendo en cuenta el nivel económico, el mismo lo consumirá desde la clase media alta (C2) hasta la clase alta (ABC1).

Cabe destacar, que si bien no existen datos actualizados sobre la prevalencia en Argentina, se estima que un 70% de la población mundial presente intolerancia a la lactosa[9] en algún grado.

En los últimos años, los hábitos de consumo han cambiado mucho en nuestro país. La Unión Vegana Argentina[10] realizó el año pasado un estudio para medir la cantidad de veganos/vegetarianos que hay en Argentina. Dicho estudio arrojó como resultado que un 12% de la población han cambiado sus hábitos alimenticios y han dejado de consumir alimentos provenientes de animales.

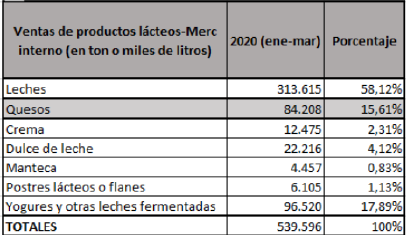

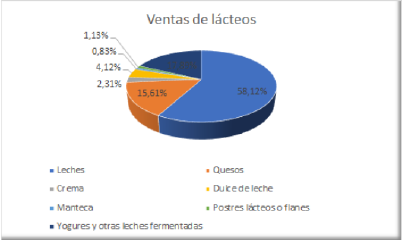

Según la información brindada en OCLA[11]- Observatorio de la Cadena Láctea de Argentina, teniendo en cuenta la venta de productos lácteos en el mercado interno 2020, tenemos que el 15,61% de ventas pertenecen a los quesos y de este total, el 25,44% pertenece a la categoría de pasta semidura.

Según la empresa IloLay, el 43% del consumo de queso se concentra en Gran Buenos Aires, seguido por la región Central (23%), Litoral (18%) y Cuyo y NO (16%).

Nuestra comercialización se centrará en el mercado interno, especialmente en la región del AMBA que, según los datos del último Censo Nacional [12]el 21,43 % de la población pertenece a esta región (12.806.866 habitantes).

Teniendo en cuenta el nivel socioeconómico[13] y los últimos datos brindados, sabemos que el 24,2% de la población pertenece al rango que va desde la clase social media alta (D1) a la clase alta (ABC1).

12.806.866 habitantes x 24,2% = 3.099.262 habitantes.

Además sabemos por los datos aportados por el INDEC[14] que el 91,25% de la población es mayor a 4 años.

3.099.262 habitantes x 91,25%= 2.828.077 habitantes.

Es decir 2.828.077 habitantes podrían consumir nuestro producto segmentando el mercado por rango etario y clase socioeconómica.

Si ahora tenemos en cuenta el dato[15] de que el 80% de los habitantes consumen queso en alguna de todas sus variedades (en el porcentaje de población que no lo consume se encuentran incluidos: los intolerantes a la lactosa, los veganos y los habitantes que no lo incluyen en sus dietas debido a sus gustos):

2.828.077 ℎ𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒𝑠 × 80% ≅ 2.262.461 ℎ𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒𝑠

Tenemos que 2.262.461 habitantes son potenciales consumidores de queso.

A su vez, sabemos que el 25,44% de estos consume queso de pasta semi-dura

2.262.461 ℎ𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒𝑠 × 25,44% ≅ 575.570 ℎ𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒𝑠

El consumo de queso durante el 2016 fue de aproximadamente 3,81𝐾𝑔⁄𝐻𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒⁄𝐴ñ𝑜, por lo tanto, haciendo una cuenta sencilla se puede calcular el estimativo del consumo de queso semiduro en la región:

575.570 ℎ𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒𝑠 × 0,00381 𝑇𝑛⁄𝐻𝑎𝑏𝑖𝑡𝑎𝑛𝑡𝑒⁄𝐴ñ𝑜 = 2.195 𝑇𝑛⁄𝐴ño

Obtenemos que en el AMBA se consume aproximadamente 2.195 Tn/Año de queso de pasta semi-dura.

Análisis del Mercado Competidor

Actualmente, el mercado competidor de quesos en Argentina está compuesto por múltiples productores (pequeños, medianos y grandes), lo que da lugar a inferir que nos encontramos en presencia de un mercado atomizado, dominado por grandes empresas pero también, con participación de pequeños productores. Argentina, siendo uno de los mayores productores de queso del mundo, en donde su producción (solamente de quesos semiduros) llegó a alcanzar las 140.000 toneladas en el año.

Segmentación del mercado

El mercado competidor de los quesos semiduros podemos dividirlo en 3 grandes grupos:

Pequeños, medianos y Grandes competidores.

- 10 de los grandes competidores se llevan el 43% de la participación de mercado.

- 40 de los medianos competidores se llevan el 22% de la participación del mercado

- El resto de los pequeños competidores ocupa el 35% restante de la participación de mercado.

| La Serenisima | 11,82% |

| saputo | 11,14% |

| Williner | 5,00% |

| SanCor | 3,33% |

| Punta de agua | 3,21% |

| Noal | 2,79% |

| Tregas | 2,55% |

| Veronica | 2,42% |

| Milkaut | 2,21% |

| Corlasa | 1,94% |

Los grandes competidores se caracterizan por ser empresas reconocidas a nivel nacional y con alcance internacional. Además, no solo producen quesos, sino que tienen una amplia gama de productos y derivados lácteos destinados al consumo masivo. Algunas de ellas poseen más de una planta productiva.

Los medianos competidores serán aquellos que tienen gran capacidad de procesamiento pero con un alcance más limitado al mercado nacional, limitando su mercado a provincias cercanas a la planta de producción.

El resto de los competidores incluye a las empresas más pequeñas y artesanales.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder Negociador.

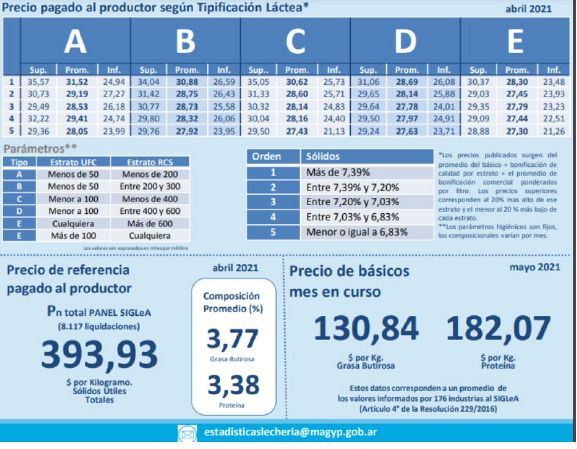

El mercado proveedor cuenta con varias empresas productoras de leche. El poder de negociación es muy bajo ya que la leche cruda es MP de muchos alimentos y tienen un precio muy fijado.

- En la elaboración de quesos, el insumo principal es la leche cruda, cuya participación en el costo total alcanza aproximadamente al 50% (el 45% en blandos y hasta el 60% en duros). Otros insumos (cuajo, enzimas específicas, bacterias lácticas, ácidos orgánicos, cloruro de sodio y de calcio, etc.) y los envases, sólo representan entre el 3% al 6%; en tanto que el costo energético (gas y electricidad) oscila entre el 1 y el 2%.

- Los costos de elaboración de los quesos son, en general, elevados y superiores a los de otros lácteos. Esto se debe a la mayor cantidad de leche y otras materias primas requeridas, a la complejidad del proceso, al costo financiero que implica el tiempo de maduración, a la necesidad -sobre todo en quesos frescos- de una red de transporte refrigerado, etc.

- Pese a esta diferencia, en los últimos años se observa, en nuestro país, una amplia difusión de los sistemas de pago de leche basados en el contenido de grasa y de proteínas y en la calidad higiénico-sanitaria. Así, siguiendo la tendencia internacional, se otorga una creciente importancia a la calidad y al contenido de proteínas, en detrimento del de grasa.

- El rendimiento industrial varía según la pasta. Sobre la base de la estadística obrante en la Dirección de Industria Alimentaria y Agroindustrias, se estima que en 2008 se utilizaron, en promedio, 6,1; 11,1 y 13,3 litros de leche para obtener 1 Kg. de queso blando, semiduro y duro, respectivamente. En consecuencia, los rendimientos serían del 16,5%, 9% y 7,5%, respectivamente.

- El elevado rinde que surge de las cifras oficiales para quesos blandos se explica por la inclusión de la categoría de muy alta humedad -blancos, crema y ricotta, por ejemplo-cuyos rendimientos son muy altos.

Proveedores de Materia Prima y Materiales

MATERIAS PRIMAS: Existen abundantes cantidad de proveedores y gran disponibilidad en el mercado.

- Leche de vaca cruda

- Cuajo

- Sal

- Cloruro de calcio

Tambos en Argentina:

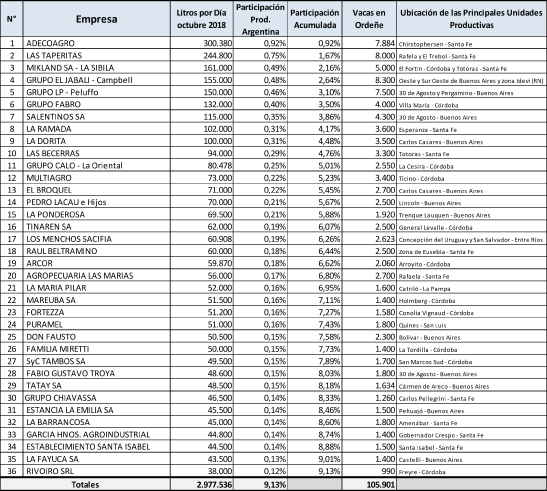

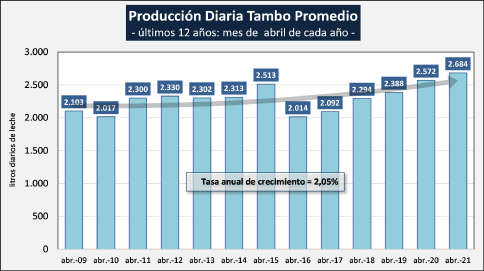

Cantidad de Unidades Productivas - Tambos - Vacas por Tambo - Año 2020[17]

La cantidad de vacas y unidades productivas surgen de la publicación de SENASA.

36 principales Empresas o Grupos Lecheros de Argentina

MATERIALES:

- Materiales de acero inoxidable como mesas de trabajo, moldes, carros de transporte, filtros, lavamanos, etc. Los cuales poseen gran costo y oferta limitada. Se encuentran en el mercado buenas opciones de financiación. Inoxidables Montiel: Equipamientos de acero inoxidable (mesas de trabajo, puertas, lavamanos, moldes, carros de transporte) para la industria láctea. Trabajos sobre proyectos y asesoramiento integral.

- Elementos de corte y EPP: Proveedores nacionales, no hay mayores inconvenientes para su adquisición. Cardenas: provee todo tipo de equipamiento desde elementos para manipular la materia prima, hasta los equipos de protección y ropa de trabajo de los operarios.

Proveedores de Tecnología (Máquinas, instalaciones y equipos)

La maquinaria pesada de producción y almacenamiento son de un muy alto costo. Se requiere de una elevada inversión inicial, y un elevado costo de transporte. Las mismas implican un alto consumo de energía eléctrica y ocupan gran volumen.

Máquinas necesarias para la producción de quesos:

Tanques de refrigeración: Equipo de acero inoxidable el cual permite mantener fría la leche hasta su uso final.

Marmitas: Equipo de acero inoxidable que permite efectuar diversas operación como la pasteurización de la leche, cuaje para queso.

Mesas de desuere: Mesas para desuerar o pre-prensar la cuajada para su posterior moldeado.

Prensas horizontales: Prensa para queso , construida en acero inoxidable, se utiliza para realizar el prensado horizontal de los quesos en molde.

Cubas de cuajar: Donde se produce la transformación de la leche en cuajada al añadir el cuajo.

Mesa de trabajo

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales)

Servicios industriales:

- Energía eléctrica

- Agua potable

- Gas natural

Servicios a maquinarias con personal especializado: Servicio de proveedor de post venta.

Servicio de Seguridad e Higiene, ergonometría para el personal: Varios.

Servicio de certificación: SENASA.

Servicio de transporte:

- Servicio de transporte de Materia Prima (leche de vaca), por parte de nuestro proveedores, respetando las condiciones necesarias para la conservación de la misma en camiones con cisterna refrigerada.

- Servicio de transporte hacia nuestros clientes: en caso de que el transporte no dependa del distribuidor a quien entregamos el producto, se tendrá en cuenta los siguientes servicios: Kaesren, Imaz, Ruta 74, Oro negro.[18][19][20][21]

Análisis de Productos Sustitutos

El pategrás se encuentra dentro de la clasificación de textura semiduras, como el Gouda o el Dambo, en cuanto a su sabor y contenido de grasa, el queso Fontina, es el que más se le asemeja. También se puede sustituir comercialmente con el Mar del Plata. La textura de este tipo de quesos es perfecta para utilizar rallado sobre pastas o sopas, también se utiliza principalmente para picar durante un aperitivo, para la preparación de productos de panadería, entre otros.

El público puede modificar la elección de un queso en base a un cambio en el precio, en la calidad o en las materias primas que lo componen. Este último factor es muy importante ya que, como indicamos anteriormente, existe una proporción de la población que es vegana, intolerante a la lactosa o que está optando por elegir productos de esta categoría, lo cual posicionaría como productos sustitutos al queso deslactosado, queso vegano (de soja, de almendras, tofu).

Análisis de Productos Complementarios

Dentro de los productos complementarios del queso se encuentra una amplia gama de alimentos del tipo embutidos y otros derivados lácteos. Conservas y panes artesanales e industriales pueden ser considerados parte del conjunto.

Esto, particularmente en el mercado argentino, en donde la cultura de la “picada” es habitual y se consumen este tipo de productos en conjunto.

Análisis de Potenciales Ingresantes

Dentro de los potenciales ingresantes podemos destacar a todas aquellas empresas que están abocadas a la industria láctea y actualmente desarrollan algún producto derivado de esta materia prima que no sea pategrás.

Independientemente de ello, las barreras de entrada son bajas a pequeña escala y los productores artesanales pueden hacerse de su porción de mercado.

En el caso de querer competir a un nivel de consumo masivo, las barreras de entrada son más altas, ya que el nivel de inversión es alto y los competidores dominan el mercado.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

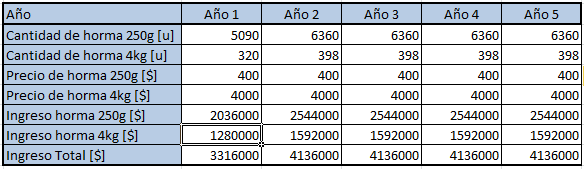

Se producirán y comercializarán hormas de queso pategrás con finas hierbas en dos tamaños.

La clave del éxito de nuestro producto estará dada por la alta calidad y el packaging utilizado. En dicho packaging aparecerá el logo y nombre de la empresa, lo que facilitará la identificación del producto por parte del cliente.

Cuando el consumidor es atraído por un buen packaging, comúnmente deja de priorizar el precio. Sabemos que un buen packaging genera un aumento del valor percibido.

Con el fin de ofrecer nuevas alternativas, incorporaremos finas hierbas al queso pategrás ya conocido por el cliente y comercializaremos el mismo en hormas pequeñas pensadas para el consumidor final (250g) y hormas grandes pensadas para los mayoristas (4kg).

Plaza

Como ya hemos mencionado anteriormente, la comercialización de nuestro producto se centrará especialmente en el AMBA.

Buscaremos llegar al consumidor final por medio de almacenes, fiambrerías y retailers (hipermercados y supermercados). En lo que respecta a los retailers es necesario tener en cuenta que se quedan con el 20% del precio final que paga el consumidor e involucran un gran porcentaje de la producción total. Seleccionaremos los retailers donde se venderá nuestro producto de acuerdo al público objetivo.

Además cabe destacar que nuestro producto está pensado para ser vendido a negocios mayoristas, a donde los minoristas concurren para realizar sus compras.

Promoción

Los quesos se comercializarán con marca propia, la cual será nueva en el mercado y desconocida por los clientes. Debido a esto será de suma importancia la difusión del producto y la inversión en promoción.

Se hará uso de las fuerzas de ventas para llegar a los distribuidores y retailers y de la publicidad para dar a conocer nuestro producto y marca al consumidor final. Para llegar al mismo utilizaremos los medios masivos de comunicación (radio y televisión) y aprovecharemos el auge de las redes sociales (Instagram y Facebook). También recurriremos a degustaciones en los puntos de venta directa (hipermercados y supermercados) y a la participación en ferias de alimentos de gran divulgación (como por ejemplo la feria Masticar). Se desarrollará una página web, en la cual se mostrará e-mail, dirección y teléfono para facilitar la comunicación con el cliente.

Las mencionadas acciones deberán cuantificarse económicamente ya que formarán parte de los gastos totales.

Política de Precios

El precio es el factor que influye en la decisión de los compradores y determina la participación en el mercado. Por eso se buscará que el precio de venta de nuestro producto sea competitivo y acorde al producto ofrecido.

Se fijarán alternativas de precios según las presentaciones del producto. El plan será vender a todos los clientes al mismo precio.

Para obtener el ingreso por unidad, al precio unitario en ambos productos ofrecidos (hormas grandes y pequeñas) se le deberá restar el 21% de impuestos y en el caso de las hormas pequeñas se le restará, además el 20% debido a lo absorbido por el canal de venta.

Plan de Ventas

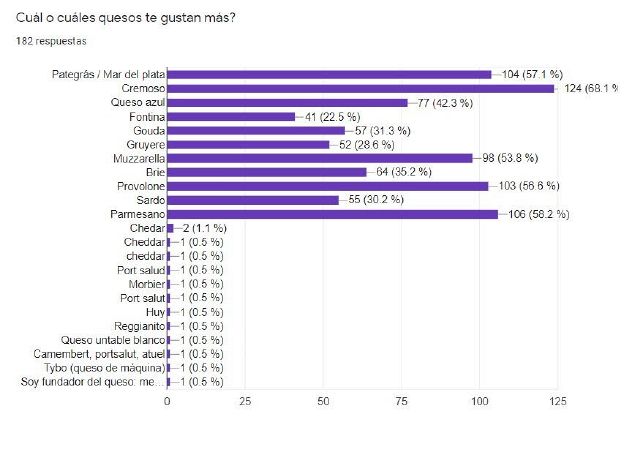

Se realizó una encuesta de la que participaron 182 personas. A continuación se adjuntarán los resultados. De la misma pudimos obtener que el 29% de los participantes consumen queso pategrás dentro de la categoría de quesos semi-duros.

Haciendo una relación entre lo calculado en el análisis del mercado consumidor (se consumen 2.195 tn/año de quesos de pasta semi-dura) y el dato extraído de la encuesta, obtenemos que el consumo de queso pategrás aproximado es de 636 ton/año.

Apuntaremos al 0,5% del mercado meta, lo que nos da una producción total de 3.180 kg/año.

En el año 1, tomamos la decisión de producir el 80% de la cantidad mencionada.

El plan de ventas desarrollado se detalla a continuación:

Bibliografía

- ↑ http://www.fao.org/3/CA4076EN/CA4076EN_Chapter7_Dairy.pdf

- ↑ https://www.memo.com.ar/analitica/argentina-subio-al-quinto-lugar-en-el-mundo-en-produccion-de-quesos/#:~:text=WhatsApp1-,En%20Am%C3%A9rica%20Latina%2C%20Argentina%20es%20el%20pa%C3%ADs%20de%20mayor%20consumo,lo%20ocupa%20la%20Uni%C3%B3n%20Europea.

- ↑ https://www.ocla.org.ar/contents/news/details/14399388-consumo-de-leches-fluidas-y-quesos-a-nivel-per-capita-mundial#:~:text=Puede%20verse%20a%20la%20Argentina,que%20casi%20triplican%20ese%20consumo.

- ↑ https://www.ocla.org.ar/contents/news/details/13373360-informe-de-coyuntura-n009-marzo-2019

- ↑ https://www.memo.com.ar/analitica/argentina-subio-al-quinto-lugar-en-el-mundo-en-produccion-de-quesos/#:~:text=WhatsApp1-,En%20Am%C3%A9rica%20Latina%2C%20Argentina%20es%20el%20pa%C3%ADs%20de%20mayor%20consumo,lo%20ocupa%20la%20Uni%C3%B3n%20Europea.

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/html/43/43_12_Lacteos_Quesos.html

- ↑ https://www.infobae.com/campo/2021/02/11/a-pesar-de-la-crisis-que-atraviesa-el-sector-lechero-el-2020-cerro-con-aumento-en-la-produccion-y-las-exportaciones/

- ↑ https://datos.magyp.gob.ar/dataset/estimacion-consumo-productos-lacteos/archivo/19ed0821-8c3f-45fc-b4af-b89ebc46af1a?view_id=bd89f2a7-3985-4667-ba96-2b967936da92

- ↑ https://www.conicet.gov.ar/new_scp/detalle.php?keywords=&id=20354&inst=yes&congresos=yes&detalles=yes&congr_id=1298535

- ↑ http://www.unionvegana.org/poblacion-vegana-y-vegetariana-2020/

- ↑ https://www.ocla.org.ar/contents/news/details/16102090-ventas-de-productos-lacteos-en-el-mercado-interno-marzo-2020

- ↑ https://www.indec.gob.ar/indec/web/Nivel4-Tema-2-18-77

- ↑ https://infonegocios.info/nota-principal/el-nivel-abc1-en-su-minima-expresion-solo-4-9-de-la-poblacion-esta-en-tope-del-nse-que-usan-los-marketineros

- ↑ https://www.indec.gob.ar/indec/web/Nivel4-Tema-2-24-84

- ↑ https://supercampo.perfil.com/2016/05/cuanto-queso-consumimos-los-argentinos/#:~:text=Los%20quesos%20argentinos%20en%20los,8%20de%20cada%2010%20hogares

- ↑ https://www.agrolatam.com/nota/34410-las-50-principales-empresas-lacteas-de-argentina/

- ↑ https://www.ocla.org.ar/contents/newschart/portfolio/?categoryid=17#

- ↑ https://expresoruta74.negocio.site/

- ↑ http://www.transporteimaz.com.ar/

- ↑ http://kaesren.com/

- ↑ https://expresooronegro.com/quienes-somos/