Diferencia entre revisiones de «2021/Grupo1/DimensionamientoComercial»

| Línea 99: | Línea 99: | ||

* Además, será de vital importancia realizar controles de calidad en determinados puntos estratégicos del proceso productivo para garantizar la inocuidad, sabores y demás especificaciones necesarias para obtener la pasta de maní que esperamos ofrecer. | * Además, será de vital importancia realizar controles de calidad en determinados puntos estratégicos del proceso productivo para garantizar la inocuidad, sabores y demás especificaciones necesarias para obtener la pasta de maní que esperamos ofrecer. | ||

* Para seguir en la misma línea de producto saludable y amigable con el medio ambiente, buscaremos una diferenciación a través del packaging, haciéndolo de un material lo menos contaminante posible y que el cliente pueda reutilizarlo una vez consumido el producto. | * Para seguir en la misma línea de producto saludable y amigable con el medio ambiente, buscaremos una diferenciación a través del packaging, haciéndolo de un material lo menos contaminante posible y que el cliente pueda reutilizarlo una vez consumido el producto. | ||

* Por otro lado creemos que un factor clave para el éxito del negocio es la cercanía con el cliente. Como mencionamos anteriormente, una amenaza de nuestro producto es el escaso posicionamiento en la mente del consumidor, por eso buscaremos que el momento de compra sea lo más didáctico posible, que el cliente pueda acceder al sitio web y a nuestras redes sociales y pueda rápidamente establecer una conversación con la empresa, para responder sus consultas, contarles dónde pueden encontrar nuestros productos, cómo pueden incorporarlo a sus comidas, qué beneficios tiene y demás. | |||

== '''4. ESTUDIO DEL MERCADO''' == | == '''4. ESTUDIO DEL MERCADO''' == | ||

Revisión actual - 01:23 6 jul 2021

1. DEFINICIÓN IDEA - PROYECTO

Nuestro proyecto consta de la producción, a nivel industrial de pasta de maní saludable y de primera calidad, desde la recepción de la materia prima previamente seleccionada, el proceso de industrialización y su futura comercialización.

2. ANÁLISIS DEL SECTOR INDUSTRIAL

Análisis de la Situación Macroeconómica en Argentina y en el Mundo:

Argentina

Al momento de llevar a cabo un proyecto, es necesario conocer ciertos puntos importantes del contexto en el cual se desarrollará el mismo.

A nivel nacional, en cuestiones inflacionarias, para el mes de Abril el índice de precios al consumidor tuvo una variación del 4,1% respecto del mes anterior, acumulando en el primer cuatrimestre del año una variación de 17,6%. Por su parte, la inflación interanual asciende a 46,3% continuando su sendero alcista desde el 42,6% del mes anterior. [1]

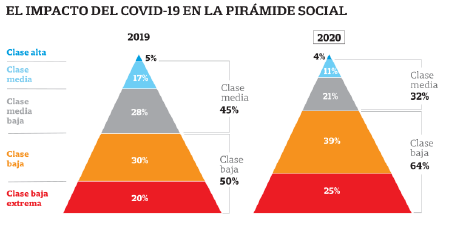

Un tema realmente preocupante en el país es la pobreza. Según INDEC, la pobreza aumentó en el segundo semestre del 2020 y alcanzó en todo el país el 42%, mientras que la indigencia llegó al 10,5%. Los valores de finales de 2020 son los mayores desde 2006, si se analiza la serie recalculada por el Centro de Estudios Distributivos Laborales y Sociales (Cedlas) de la Universidad de La Plata, luego de la intervención del INDEC desde 2007 y de que el instituto oficial directamente deje de publicar datos de pobreza a partir de 2013.

Si se analiza por edades, los datos actuales muestran que más de la mitad de los niños del país son pobres. La pobreza infantil ascendió en el segundo semestre a 57,7%, mientras que la indigencia en los menores llegó en este período al 15,7%. Se trata del rango etario más afectado en ambos indicadores.

La estimación preliminar del producto interno bruto (PIB), en el cuarto trimestre de 2020, muestra una caída de 4,3% con relación al mismo período del año anterior.

Una última cuestión de interés respecto a la situación macroeconómica argentina es la relacionada a las inversiones. En el contexto en que se encuentra el país y, bajo las medidas restrictivas al acceso de divisas, conseguir inversores extranjeros que estén dispuestos a invertir sus divisas en proyectos argentinos es prácticamente una misión imposible, debido a la falta de certezas sobre cuál será la posterior puerta de salida.

Mundo

En un contexto mundial, tras ya más de un año de pandemia, las perspectivas de crecimiento mejoran para las grandes economías, pero no así para otras economías en desarrollo, donde la situación de los más vulnerables se vuelve más precaria debido a la elevada pérdida de puestos de trabajo.

Se espera que la economía mundial se expanda un 5,4% en durante este año, lo que marca una revisión al alza de la previsión de crecimiento del 4,7% realizada en enero de este mismo año.[2]

Sin embargo, aunque se espera que los resultados económicos en China y Estados Unidos crezcan con solidez y aumenten el crecimiento mundial, se estima que muchas economías en desarrollo no lograrán volver pronto a los niveles previos a la pandemia. En aquellos países donde la vacunación avanza lentamente y la presión fiscal se ha intensificado, la idea de recuperar la normalidad sin la existencia del Coronavirus se ve muy alejada.

Las medidas de confinamiento y distanciamiento social han provocado una elevada pérdida de puestos de trabajo y han puesto de manifiesto la vulnerabilidad que causa el trabajo informal.

El comercio de mercancías ya ha superado los niveles anteriores a la pandemia, tras mantenerse a flote gracias a la fuerte demanda de equipos eléctricos y electrónicos, equipos de protección individual (EPI) y otros productos manufacturados. Una recuperación generalizada de los precios internacionales de las materias primas ha ayudado a limitar el impacto económico de la pandemia en los países en desarrollo que dependen de los productos básicos.

En lo que respecta al mercado de la pasta de maní, la caída económica a nivel mundial y los bloqueos en las entradas de los diferentes países debidos al Coronavirus, han influido de manera negativa. El mercado enfrentó una ligera caída por el cierre temporal de las unidades de fabricación y las interrupciones de la cadena de suministro. Sin embargo, se estima que el mercado de la pasta de maní se desarrollará con una tasa compuesta anual notable en los próximos años, debido a la creciente conciencia de los beneficios para la salud asociados en comparación con los productos para untar tradicionales.

Estructura del Sector industrial. Evolución Histórica de la Actividad.

Estructura de la Industria Manisera

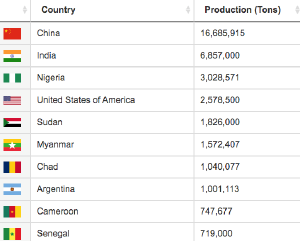

A nivel mundial, la industria manisera se encuentra con totales de producción que alcanzan aproximadamente las 40 millones de toneladas. Esta leguminosa originaria de América del Sur se cosecha hoy en más de cien países, sin embargo, sólo unos pocos de ellos concentran más del 70% de la producción. La siguiente tabla refleja cuáles son dichos países principales productores.

Como bien puede observarse, la producción mundial de maní se encuentra liderada por China con un volumen de producción que representa el 40,6%. Dicho país ha logrado posicionarse de esta forma aprovechando sus ventajas comparativas en términos de condiciones de suelos y zonas productivas, rendimientos y mano de obra.

Por su parte, Argentina ocupa el puesto número 8 del ranking mundial con una participación del 3,1%.

Del total producido a nivel mundial, sólo se comercializa un 8% del maní crudo, fundamentalmente porque la mayoría de los países productores son a su vez importantes consumidores y procesadores de maní. El procesamiento abarca desde el tratamiento con temperatura para eliminar la piel, posterior comercialización como maní sin cáscara o confitería, hasta aceite de maní, pellets, maní en conserva o bien avanzando en la cadena como snacks, pasta de maní, maní con chocolate, y otros productos de confitería.

En términos de consumo, China vuelve a liderar la lista con un porcentaje de consumo del 40% del total de la producción mundial, seguido por India con un 13% y por Nigeria con un 7%. El principal producto comercializado por el sector a nivel mundial es el maní sin cáscara.

El consumo local de maní es de aproximadamente 1 kilo per cápita por año (según la Cámara Argentina del Maní), muy por debajo del registrado en los países de consumo tradicional como, por ejemplo, los integrantes de la Unión Europea, donde ronda los 5 Kg. per cápita. Pero con un potencial crecimiento.

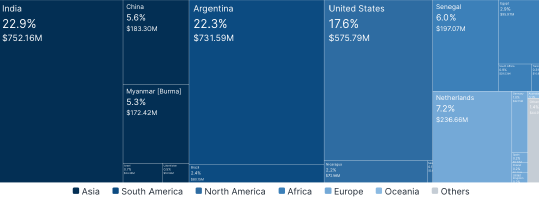

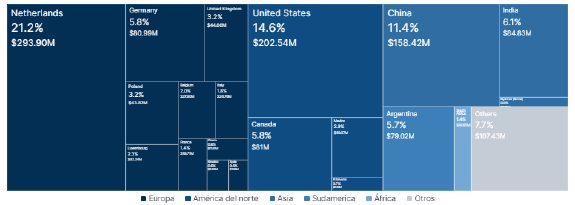

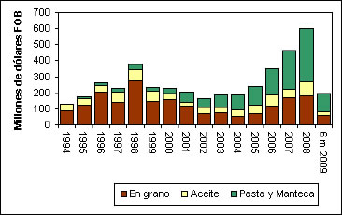

Actualmente, las exportaciones de maní y sus derivados son lideradas por India. Los primeros 5 países exportadores conforman casi el 75% del total comercializado a nivel mundial. En el próximo gráfico pueden visualizarse los principales países exportadores.

La cadena agroalimentaria del maní representa una pieza especial dentro de la matriz productiva nacional. Se trata de una economía regional, localizada principalmente – tanto en su etapa primaria como industrial - en la región centro/sur-oeste de la provincia de Córdoba, siendo casi la totalidad de su producción destinada a los mercados internacionales (90%). La producción de maní en Argentina se concentra en las provincias de Córdoba (88%), San Luis (5%) y La Pampa (3%), y en menor proporción en Buenos Aires, Salta, Santa Fe y Jujuy.

Entre las firmas que elaboran manteca de maní a nivel industrial se pueden encontrar: Georgalos, Niza (AGD), Prodeman S.A, Maniagro Argentina y Servicios Agropecuarios.

A nivel mundial, en el año 2019 el mercado de pasta de maní tenía un valor de 343 mil millones de dólares y se estima que está creciendo a una tasa compuesta anual del 10,73%, hasta alcanzar los 5,71 mil millones de dólares en 2025. La pasta de maní es popular en muchos países del mundo, principalmente en Estados Unidos y China, que a su vez son grandes productores de dicho producto.[5]

Los factores impulsores del mercado mundial de pasta de maní son, por un lado la creciente demanda de productos nutritivos, y por otro, el aumento de los ingresos disponibles de los consumidores, especialmente en los países en desarrollo. Otros factores que están impulsando el crecimiento del mercado de la pasta de maní son el surgimiento de un horario de vida agitado y la creciente demanda de alimentos saludables bajos en calorías. El cambio de estilo de vida y el cambio hacia la ingesta de alimentos convenientes también son algunos de los factores que se espera que impulsen el mercado de la pasta de maní en períodos futuros.

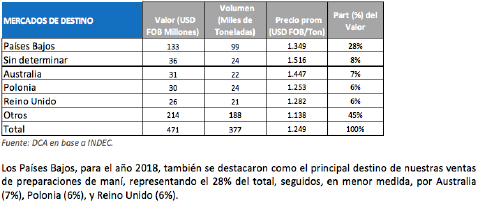

En términos locales, los principales países a los cuales se exportan las preparaciones derivadas del maní, como lo es la pasta de maní, son los que se detallan en el cuadro a continuación:

Particularmente, en las exportaciones a nivel mundial de pasta de maní, Argentina ocupó un puesto en el ranking abarcando el 5,7% del mercado durante el año 2020.

Evolución Histórica

Hasta el día de hoy, el origen de la pasta de maní genera controversias. Si bien algunos consideran que la mantequilla de maní inició siendo parte de la pasta molida usada por antiguas civilizaciones precolombinas de los Mayas y Aztecas, donde la misma era la base para la preparación de los “moles”, derivado del “molli” náhuatl que significa salsa, la primera constancia de una receta colonial es la del Mole poblano originario de 1668, previo a ello, no existen pruebas arqueológicas o documentadas.

La mantequilla de maní comercial e industrial como suplemento alimenticio proteico fue creado en los últimos años del siglo XIX en Estados Unidos. En 1890, George A. Bayle Jr., vendía pasta de maní molido como suplemento alimenticio dirigido a personas sin dentadura. En 1893, un miembro del Battle Creek Sanitarium de Michigan, el Dr. John Harvey Kellogg, accidentalmente descubre la pasta de maní a partir de los maníes tostados y, 1895, el Dr. Kellogg, junto con su hermano Hill Keith, patentaron un proceso para su elaboración, pero cambiaron los maníes tostados por maníes vaporizados. Lo que nos trae a la industria que hoy conocemos de la pasta de mani.

A modo de ver la evolución de la Industria manicera en nuestro país, durante el período 2011/2012, Argentina se ubicó en el segundo puesto en el ranking mundial de exportaciones y desde el año 2013 al 2017 ocupó el tercer puesto, considerando volumen y valor de las mismas. Particularmente, las Preparaciones de Maní, donde puede hallarse la pasta de maní, durante el período comprendido entre los años 2011 a 2014, ocupó el segundo puesto del ranking y, en los años 2015 y 2016 nos posicionamos en el primer lugar. En el año 2017, Argentina se ubicó en segundo lugar en exportaciones de preparaciones de maní, considerando volúmenes y valores exportados.

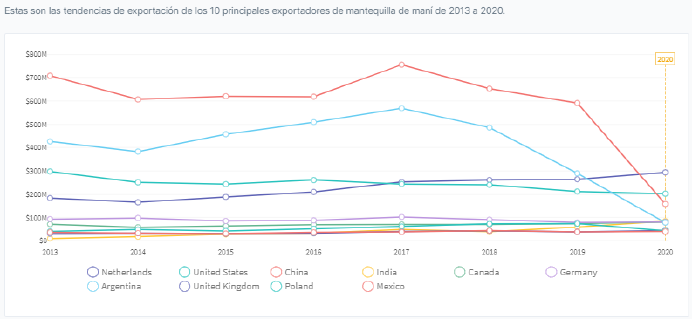

A continuación, presentamos un gráfico en donde puede apreciarse la evolución en las exportaciones mundiales de pasta de maní de los últimos 7 años. Durante el año 2020 puede notarse una fuerte decaída en las exportaciones de los dos principales exportadores, en mayor medida adjudicable a la crisis debida a la pandemia que actualmente se encuentra afectando al mundo entero.

3. IDENTIFICACIÓN DEL NEGOCIO

Definición del Negocio.

Nuestra empresa se dedicará a la elaboración industrial de pasta de maní y su posterior comercialización a partir de la materia prima maní crudo, la cual se encuentra en abundancia en nuestro país.

Decidimos enfocarnos en el consumidor final ya que creemos que es un mercado con grandes oportunidades a futuro y amplias señales de crecimiento, haciendo hincapié en que se puede comer saludable y rico a la vez. Brindaremos un producto de excelente calidad que buscará instalarse en el día a día del consumidor, con una presentación que sea lo más amigable posible con el medio ambiente, tomando una responsabilidad social tanto para lograr costumbres más saludables, como así también menos contaminantes.

Oportunidades y Amenazas.

Oportunidades:

- Una de las cuestiones que nos presenta un panorama alentador para este proyecto, es la fuerte inclinación de las personas hacia hábitos de consumo más saludables. El maní en general contiene fibras, vitaminas y propiedades antioxidantes para prevenir enfermedades cardíacas y diabetes.

- Otro punto que puede llegar a resultar un factor beneficioso para nuestro proyecto es la reciente Ley de Etiquetados impulsada en nuestro país, la cual le puede permitir a las personas identificar y diferenciar con mayor facilidad los beneficios de consumir nuestros productos en comparación con otros, al momento de la compra.

- Ya son varias las estadísticas que demuestran que el mundo está optando cada vez más por alimentos libres de derivados de animales. Se estima que para el 2025 uno de cada cuatro habitantes será vegano o vegetariano, lo que vuelve aún más atractivo el panorama de este tipo de productos.

- A nivel nacional, las empresas pertenecientes a la industria manisera que poseen la pasta de maní entre su cartera de productos no se ven en abundancia en los puntos de venta más barriales como son los almacenes y supermercados más chicos. Utilizaremos esto como una oportunidad, para lograr llegar aún más a las mesas argentinas y alcanzar un mercado local que hasta el momento se encuentra desaprovechado.

Amenazas:

- Es claro que para nuestro proyecto, la principal amenaza y la que más esfuerzos nos conllevará, es el posicionamiento de nuestro producto en la mente del consumidor. La pasta de maní es muy popular en otros países, sin embargo en el nuestro, la costumbre de incorporar pasta de maní en las comidas todavía no está arraigada en demasía debido a la falta de exposición que tiene este tipo de productos. Sin dudas, el principal objetivo de nuestras campañas de marketing será lograr una mayor integración entre la pasta de maní y las costumbres argentinas.

- En caso que se cumplan las estadísticas y finalmente el consumo de pasta de maní en nuestro país aumente, puede llegar a ser una amenaza que dicho producto comience a importarse de empresas de otros países que ya están más arraigadas en el mercado internacional y a precios más bajos, lo que podría traducirse a una reducción en nuestra porción del mercado local. Sin embargo, llegado el caso esto dependerá de la política económica que esté manejando el país en ese momento.

Factores Claves del Éxito.

- Como en todos los productos, y al tratarse de un alimento aún más, es muy importante obtener materias primas de primera calidad para poder darle al producto una frescura y naturalidad excepcionales.

- Además, será de vital importancia realizar controles de calidad en determinados puntos estratégicos del proceso productivo para garantizar la inocuidad, sabores y demás especificaciones necesarias para obtener la pasta de maní que esperamos ofrecer.

- Para seguir en la misma línea de producto saludable y amigable con el medio ambiente, buscaremos una diferenciación a través del packaging, haciéndolo de un material lo menos contaminante posible y que el cliente pueda reutilizarlo una vez consumido el producto.

- Por otro lado creemos que un factor clave para el éxito del negocio es la cercanía con el cliente. Como mencionamos anteriormente, una amenaza de nuestro producto es el escaso posicionamiento en la mente del consumidor, por eso buscaremos que el momento de compra sea lo más didáctico posible, que el cliente pueda acceder al sitio web y a nuestras redes sociales y pueda rápidamente establecer una conversación con la empresa, para responder sus consultas, contarles dónde pueden encontrar nuestros productos, cómo pueden incorporarlo a sus comidas, qué beneficios tiene y demás.

4. ESTUDIO DEL MERCADO

Definición Inicial del Producto.

Descripción.

El producto que vamos a ofrecer es una pasta de maní que se destacará no solo por su exquisito sabor, si no también por ser natural, nutritiva y sana, dado que no posee aditivos, conservantes ni aceite hidrogenado. El packaging será un frasco de PET transparente con una tapa a rosca del mismo material, de capacidad/peso 400/500 g, con un diseño de etiqueta atrapante, llamativo y con texto simple, informando acerca de los beneficios nutricionales. El público objetivo de nuestro producto es el de consumidores finales, quienes pueden adquirirlo en distintos almacenes, supermercados chicos o markets, entre otros, en diferentes centros urbanos, compitiendo —como un nuevo integrante diferenciado— contra las marcas que no están aún establecidas como predominantes en el sector ya que se combina variedad con poca cuota de mercado.

Calidad.

A la hora de producir nuestra pasta, debemos tener en cuenta el “Protocolo de Calidad del Maní” ratificado en 2019 por la Secretaría de Alimentos y Bioeconomía[8]. Este protocolo tiene como objetivo que se identifique los atributos diferenciales del maní, para facilitar el posicionamiento de la producción en los mercados, con valor agregado y calidad diferenciada.[9] Algunas de las consideraciones a tener en cuenta son:

- Acidez inferior al TRES POR CIENTO (3%) e índice de peróxido inferior a DIEZ MILIEQUIVALENTES DE OXÍGENO POR KILOGRAMO (10 mEqO2/kg).

- Molienda de maní: la molienda para obtención de pasta de maní se realiza en etapas, moliendo inicialmente los granos y luego, en caso de requerirlo el cliente agregando estabilizantes y, eventualmente, saborizantes. A posteriori se envasa el producto, que en este estado toma el nombre de Pasta de Maní.

- El lugar de almacenamiento del producto terminado deberá ser cerrado, limpio, ventilado,exclusivo para este uso, estar libre de contaminantes y plagas. La estructura de los depósitos, no debe ceder olores, humedad, ni otro tipo de contaminantes al producto.

Nuestra materia prima, además de cumplir con el protocolo recién mencionado, tiene la denominación “MANÍ DE CÓRDOBA – Certificación de Origen” (Ley Provincial 10.094/12), que es un sello de calidad que garantiza calidad premium, según los más rigurosos estándares internacionales. Asimismo, el sello Maní de Córdoba, certifica la calidad de su industrialización a través de la certificación de normas de aseguramiento de calidad como BPM, HACCP, ETI, BRC, ISO, IRAM, etc.

Es importante aclarar que la composición nutricional del MANÍ DE CÓRDOBA (alto porcentaje de grasas insaturadas, fibra, y proteínas) contribuye de forma significativa a las necesidades de ingesta diaria recomendada (MERCOSUR Res. 46/03) y a la formación de nuestro producto meta.

A la pasta de maní le corresponde la Posición Arancelaria 2008.11.1000, cuya descripción es “Manteca de cacahuate (cacahuate, maní)” o “Maníes preparados (maní blancheado, pasta y manteca de maní)”[10].

Análisis del Mercado Consumidor

Características.

Nuestro producto es una pasta consumible y actualmente el consumo de maní y sus derivados es de 1kg por persona por año en el territorio nacional, de los cuales el 1% de la producción nacional se estima que corresponda a la pasta. La pasta de maní es escasamente conocida, pero con mucho potencial de crecimiento entre los habituales consumidores de frutos secos.

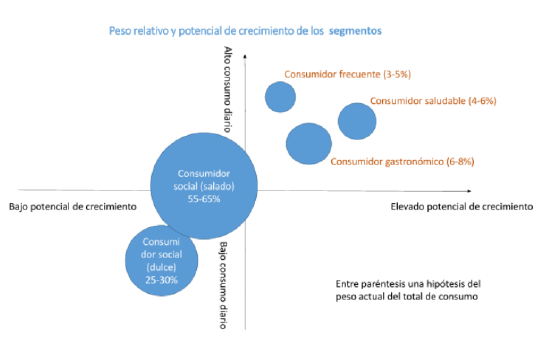

Para hablar de los consumidores, haremos hincapié en un estudio realizado por la Cámara Argentina del Maní sobre el consumo del mismo en el país[11]. Esto nos dará una imagen lo más certera posible sobre los comportamientos y preferencias de los consumidores de maní en el país.

Aquí se identificaron distintos tipos de consumidores, entre ellos los más importantes con un enfoque saludable y gastronómico, como también distintos niveles socioeconómicos donde predomina el medio ante las alternativas bajo, medio y alto.

Respecto al hábito de consumo de estos productos, el 80% de los consumidores adquiere el producto en supermercados, almacenes o dietéticas, lo consume en su hogar, lo asocia con un alimento saludable, y cerca del 60% considera que su precio es justo. Por esto consideramos que la influencia de compra de nuestro producto se dará por una relación beneficio-precio.

Segmentación.

En base a lo mencionado anteriormente, consideramos que nuestro público meta son todas aquellas personas de clase media que residan en los principales centros urbanos con acceso a mercados, almacenes y dietéticas. Son personas jóvenes entre 15 y 45 años, que valoran una alimentación saludable, pero sin dejar de lado poder comer algo rico.

Para cuantificar ese mercado, del total de la población de la República Argentina de 45.376.763 de habitantes[12], nos concentramos en los principales centros urbanos de las provincias donde se encuentra la cadena productiva y tienen el mayor número de densidad poblacional, como también donde se concentra un poder adquisitivo suficiente, en las provincias de Córdoba, San Luis, Mendoza, Santa Fe, Buenos Aires, CABA. Si hacemos un corte de la clase media para arriba, nos deja con una potencial población aproximada de 16M, considerado un mercado suficiente en los países importadores[13] desarrollados para la comercialización de pasta de maní.

Estacionalidad y Evolución Histórica.

La producción anual y la demanda del mercado de la pasta de maní es difícil de cuantificar en el país, sobre todo porque todavía es un mercado chico pero en crecimiento.

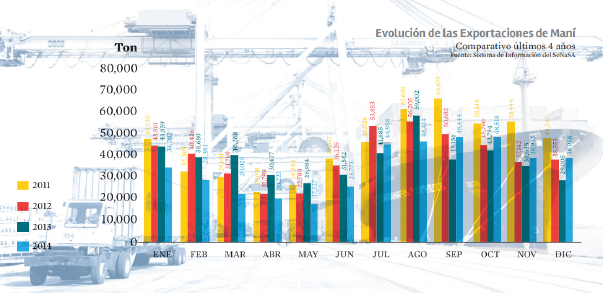

De las exportaciones brutas en la última década se puede ver cómo los países desarrollados demandaron cada vez más pasta de maní y de las últimas exportaciones del maní se ve como, luego de la cosecha nacional de los meses de Marzo-Julio, hay hasta el doble de demanda para consumo del grano y para producción de derivados[14], pero no nos indica una estacionalidad significativa de nuestro producto en el país.

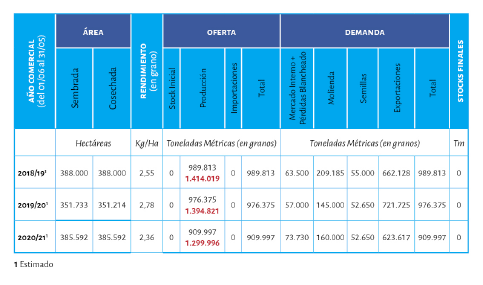

Del estimado de oferta y demanda de maní anual y nacional de los últimos años[16], se calcula que el 6-8% del total corresponde al consumo interno (60-75 mil Tn grano, o aproximadamente 1,5 kg per cápita), y a su vez sólo un 1% del total dentro de ese consumo aproximadamente se destina a la industria de la pasta (9-10 mil Tn), de lo que se exporta más del 70% y finalmente sólo se consume menos del 30% de la misma (3000 Tn) o aproximadamente 66 g per cápita[17][18].

Este último dato, si lo evaluamos en nuestro público de mercado meta en el país, nos arroja un potencial consumo aproximado de 188 g per cápita, que se agranda más si se restringe la edad.

Análisis del Mercado Competidor

Empresas competidoras.

El Complejo Manisero Argentino, radicado mayoritariamente en Córdoba, está compuesto por 25 empresas, todas asociadas a la CAM (Cámara Argentina del Maní). Emplea 12.000 puestos de trabajo en 30 localidades del interior cordobés. Como clúster, integra empresas fabricantes de maquinaria agrícola e industrial, laboratorios de control de calidad y surveyors, comercializadores de agro insumos, compañías de transporte marítimo y multimodal de cargas, despachantes de aduana, bancos, semilleros, universidades e institutos de investigación y desarrollo y empresas de servicios de distintos rubros (reparaciones industriales, limpieza, seguridad, etc.)[14]. Hay casi nula existencia de competidores internacionales que comercializan un producto igual.

Procederemos a identificar las empresas y su marca que comercializan un producto similar.

- Pasta de maní Beepure; 360 g x $400. Nace en 2017 de Beepure (origen 2016), una empresa privada con sede en Las Flores, Provincia de Buenos Aires. http://beepure.com.ar/institucional/

- Pasta de maní Maní King; 485 g x $320. Surge en 2010 de Prodeman S.A. (origen 1985), una empresa privada con sede en General Cabrera, Córdoba. http://mk.prodeman.com/sobre-mani-king/

- Pasta de maní BYour; 400 g x $280. Surge en 2018 de Be Your Food (origen 2015), una empresa privada con sede en Villa Martelli, GBA, Buenos Aires. https://www.byourfood.com/nosotros/

- Pasta de maní Dame Maní; 510 g x $320.

- Pasta de maní Le-Fit; 380 g x $300. http://www.le-fit.com.ar/

- Pasta de maní Nina’s; 380 g x $312. https://www.ninasmani.com/

- Pasta de maní Oddi’s; 490 g x $285. Surge en la década de los 80 y se especializa en procesados de maní desde 1991, es una empresa privada con sede en Córdoba. https://www.oddisnuts.com/nosotros/

- Pasta de maní Fit Fruits; 500 g x $380. https://www.fitfruits.com.ar/

- Pasta de maní Sol Azteca; 360 g x $250.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder negociador.

Al momento de seleccionar los proveedores para nuestro proceso productivo, tendremos que diferenciar aquellos que sean quienes nos provean de todas las materias primas, la tecnología y los servicios.

Por su parte, la materia prima necesaria para la pasta de maní se consigue en abundancia en nuestro país, dado que por ejemplo en el caso del maní, la Cámara Nacional del Maní está conformada por numerosas empresas productoras de esta legumbre. Lo mismo sucede con el resto de las materias primas necesarias, ninguna de ellas es un producto de difícil acceso o que escasee en nuestro territorio, por lo que no sólo podremos contar con todos proveedores nacionales, sino que además, es un escenario positivo para el momento en que debamos negociar con ellos en cuanto a precios, cantidades mínimas de compra y plazos de entrega. Además, en caso de no quedar satisfechos con alguno de ellos, la abundancia de proveedores nos permitirá renegociar con otras empresas.

En cuanto a las máquinas, la cuestión se vuelve un poco más compleja, dado que se trata de maquinaria muy especializada cuyos fabricantes no abundan en nuestro país. Ante esto, vemos la necesidad de tener que adquirirlas a empresas extranjeras, por lo que nuestro poder de negociación se verá fuertemente reducido y atado a las condiciones de compra de la empresa proveedora y a las políticas de importación de nuestro país. Todo esto hace que tengamos que prestarle una mayor atención aún al momento de la compra de estos productos, para verificar lo más exacto posible que estamos comprando la maquinaria adecuada a nuestras necesidades.

Proveedores de Materia Prima y Materiales.

Maní

Para seleccionar nuestros proveedores de maní, el cual es nuestra principal materia prima, optamos por seleccionar la empresa que mejor cumpla con nuestros requerimientos de calidad y la que más cercana se encuentre al lugar donde localicemos la planta industrial. No nos guiaremos tanto por los precios que cada una nos ofrezca, dado que el maní es un commodity. Trataremos con la Cámara Argentina del maní, la cual cuenta con más de 21 socios productores y optaremos por alguno de ellos.

- Página web: http://www.camaradelmani.org.ar/espanol/

Azúcar Mascabo

Otra materia prima utilizada durante nuestro proceso será el azúcar, que como bien mencionamos anteriormente, utilizaremos azúcar mascabo, dado que en los últimos tiempos se fue escuchando hablar cada vez más de la misma por ser más saludable que el azúcar común. El azúcar se produce en grandes cantidades en el norte Argentino. Optamos por trabajar con una de las más importantes empresas productoras de azúcar de nuestro país que es Ledesma, la cual cumple con los más altos estándares de calidad y en las cantidades que necesitamos.

Empresa: Ledesma

- Página web: https://www.ledesma.com.ar/azucar/

Sal

La sal utilizada en nuestro proceso productivo, será proveniente de uno de los principales productores nacionales que es Timbo, dueño de la marca Celusal, la cual es de las más encontradas en la mesa de los argentinos.

Empresa: Timbo

- Página web: https://www.timbo.com.ar/

Aceite Vegetal

Esta materia prima es clave en nuestro proceso productivo ya que es importante para que nuestro producto sea lo más sano posible. Para ello optamos por el productor nacional con más estándares de calidad que es AGD, empresa dueña de la marca Natura.

Empresa: Natura

- Página web: https://www.natura.com.ar/

Ácido Ascórbico

El ácido ascórbico es una materia prima rica en vitamina C, la cual es utilizada de forma generalizada como antioxidante. Para el abastecimiento de esta materia prima optamos por trabajar con la empresa Centauro Alpha

Empresa: Centauro Alpha SRL

Envase

Para el envasado y comercialización utilizaremos envases de 400 gramos de PET inyectado transparente, el cual será soplado en la planta de Cotiplast, en la provincia de Buenos Aires. Es importante que este cumpla con los requerimientos necesarios para estar en contacto con productos alimenticios. Por lo cual será evaluado por altos estándares de calidad.

Empresa: Cotiplast S.R.L

- Página web: http://www.cotiplast.com.ar/

Etiquetas

Para seleccionar los proveedores de etiquetas, tendremos en cuenta que puedan ofrecernos un servicio de diseño, dado que como los envases serán de plástico transparente, buscaremos llamar la atención en la góndola con una etiqueta atractiva, con una imagen que represente lo que buscamos como empresa y que el cliente pueda detectar rápidamente los beneficios del producto.

Empresa: ETI Argentina - Autoadhesivos

- Página web: https://www.eti.com.ar/

Proveedores de Tecnología (Máquinas, instalaciones y equipos).

Nuestro proveedor de tecnología de Fabricación será una empresa de origen chino que se encarga de la fabricación de equipos para producción de pasta de maní en el mundo. Consideramos que es la mejor opción porque brindan un servicio integral y que es específico para la producción de maní.

Empresa: Golden Machineries

Contacto: info@goldenmachineries.com

- Página Web: https://www.goldenmachineries.com/

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales).

Los servicios de energía, agua y gas serán los correspondientes a la ubicación de la planta. Por parte de la logística, la distribución del producto final se decidió que será tercerizada. Se optará por empresas como Andreani para llegar a los puntos de ventas deseados en el país y por empresas como E-pick, Correo Argentino o motomensajeria para las ventas online.

Análisis de Productos Sustitutos

Nuestro producto, es un producto pensado para untar sobre algún tipo de panificado u ocasionalmente consumirlo solo en forma de “cucharadas”.

Por eso consideramos como productos sustitutos a las mermeladas, las jaleas, el queso para untar, la manteca vegetal, el dulce de leche, la crema de avellanas y demás dulces.

Si bien buscaremos difundir nuestro producto como producto saludable, entendemos que cierta parte del mercado puede llegar a consumirlo por el simple hecho de que sea rico. Por este motivo, decidimos clasificar a los principales sustitutos entre aquellos que son saludables y los que no lo son.

No Saludables:

- Crema de avellanas. La líder del mercado es la marca Nutella.

- Dulce de Leche. Uno de los productos más vendidos en el supermercado y que no falta en la heladera de ningún argentino. Es el manjar argentino por excelencia y cada argentino consume en promedio 3kg de dulce de leche al año. Comparado contra el consumo de maní en todas sus presentaciones que apenas alcanzan 1kg al año es un parámetro para tener en cuenta. Empresas más importantes Danone/Sancor/Milkaut.

- Manteca vegetal. Este es un producto muy consumido en nuestro país utilizado por ejemplo para comer el famoso pan con manteca. La desventaja de este producto es su alto contenido graso y lo poco saludable que es, lo cual generó en los últimos años que su consumo baje en cantidad. Empresas principales: Danone/Sancor/Milkaut.

Saludables:

- Mermeladas dietéticas. Mermeladas hechas a base de frutas, con pocas cantidades de azúcares, las cuales podemos encontrar en supermercados, almacenes y dietéticas, los mismos canales donde encontraremos a nuestro producto. Estas, en conjunto con las mermeladas convencionales, son adquiridas en el 76% de los hogares anualmente. Empresas más importantes Arcor/Cormillot/La Campagnola.

- Quesos untables: Quesos bajos en grasas, saborizados, los cuales son una de las principales opciones para untar los panificados en la dieta de todos los días. Empresas más importantes: Milkaut/La Serenísima.

Análisis de Productos Complementarios

Creemos que el complemento ideal de nuestro producto son los panificados. Ya que untar la mantequilla de maní sobre una rodaja de pan es la situación ideal donde creemos que se va consumir nuestra pasta.

El mercado de panificados es muy amplio a nivel nacional. Este se divide en dos grandes grupos, los panificados artesanales y los envasados/industriales.

Según encuestas realizadas por la empresa Puratos en el año 2020 el 77% de los argentinos lo consume diariamente o al menos una vez por semana, contra un promedio sudamericano de 61%.

También, el 78% de los consumidores argentinos dice que está tratando de eliminar ingredientes considerados como ‘malos’, donde mencionan la grasa, el azúcar o el sodio. Pero no sólo se trata de eliminar, sino también de agregar componentes percibidos como ‘positivos’ para ser más saludables: el 73% de los encuestados respondió que busca sumar fibras, granos y semillas, y también incluir en su consumo pan a base de masa madre. Para prácticamente todos los encuestados argentinos (97%) los granos, las semillas y las fibras son ingredientes que dan una percepción más saludable al pan.

Para el armado de estrategias de comercialización, es fundamental saber que en la Argentina el 26% almacena pan semanalmente en su congelador, contra un promedio global del 13%. También que los argentinos, en un 67%, compran el pan en panaderías, contra un 29% que lo adquiere “recién horneado” en los supermercados e hipers. Y algo fundamental: 8 de cada 10 consumidores prevé mantener sus niveles de consumo de pan en el futuro.[19]

El pan es un alimento que nunca falta en la mesa de los argentinos. De ahí que indagar sobre los hábitos de consumo de pan en nuestro país tiene una enorme relevancia e implicancia sobre el consumo de alimentos en general generando el crecimiento de consumo de este, el crecimiento de nuestro producto pasta de maní.

Como una opción aún más saludable y que se está haciendo cada vez más popular entre las personas, son las galletas de arroz, que también pueden ser el producto complementario base de la pasta de maní.

Análisis de Entrantes Potenciales

El clúster manisero posee una organización y sinergia fuera de lo común en la industria alimenticia. Trabajan en conjunto en algunos ámbitos importantes, para las provisiones grandes de materias primas, acuerdos comerciales de exportación e inversiones de gran tamaño en el país, y todas las certificaciones, regulaciones y controles durante el proceso productivo, para mantener un estándar de calidad y poder así, exportar casi la totalidad de los productos en cuestión al mercado europeo. Es por esto que cualquier intento de producir alguna cosa similar a la de sus portfolios implica, al menos, equiparar estos estándares en la producción; todo esto viene aparejado con una alta inversión de capital para la producción en masa, posiblemente retrasando la adopción de economías de escala rentables o que alcancen el retorno de esa inversión.

Respecto a la marca, las empresas ya establecidas en el rubro no tienen más de 10 años de existencia, pero no dejan de tener una vinculación directa con el complejo productivo; la publicidad en el rubro es casi nula, por lo que parte de nuestra inversión podría tener un mayor peso en esta parte de la comercialización.

Además de estas altas barreras de entrada al mercado, contamos con una inversión en la marca y activos de la que costaría deshacerse ante la especificidad del mismo, pero vemos como una potencial salida, llegado el caso, al proveerles las instalaciones y maquinarias a los otros productores como una ampliación de capacidad o diversificación bajo sus líneas de productos actuales.

5. TOMA DE DECISIONES ESTRATÉGICAS DE INSERCIÓN Y CRECIMIENTO

Producto

- Producto Básico: Pasta de maní para untar, destinada al consumo final.

- Producto Real: Pasta de maní, nutritiva y saludable, a base de materias primas de primera calidad. Envasada en tarros cilíndricos de PET de 400 gramos, con tapa a rosca del mismo material, y contará con dos etiquetas, una al frente con un diseño llamativo que represente a la marca, y otra al dorso, que contenga la información nutricional, visible y clara, acerca de los beneficios del producto.

- Producto Aumentado: El producto se ofrecerá con un código QR en su etiqueta a partir del cual los clientes podrán acceder al sitio web de la empresa, en el cual encontrarán tanto, recetas para poder incluir la pasta de maní en sus comidas diarias, como ideas para reutilizar el envase una vez consumido el producto, y así hacer su contribución con el cuidado del medio ambiente.

Plaza

Para comercializar nuestros productos nos valdremos de dos canales diferentes.

Por un lado tendremos un canal de ventas directo a los clientes a través de una tienda online, en la cual ofreceremos el producto, realizaremos diferentes promociones y buscaremos llegar a los clientes de una forma más personalizada para no sólo, incrementar las ventas, sino también lograr fidelización con los mismos.

Por otro lado, ofreceremos nuestros productos a través del canal tradicional, estando presentes en supermercados, almacenes y dietéticas. De esta forma, buscamos llegar a una mayor cantidad de personas, alcanzando a aquellas que aún no sean demasiado afines a las compras online.

Con estas estrategias, buscaremos posicionarnos en los principales centros urbanos de nuestro país.

La logística de los productos será tercerizada para ambos canales. Por el lado del canal directo, se ofrecerán métodos de envío por diferentes empresas a elección del comprador, dependiendo del destino, como envíos express, moto mensajerías, correos o empresas transportistas de larga distancia. Por el lado de las ventas a través del canal tradicional, utilizaremos empresas transportistas que tengan alcance a las provincias en donde buscamos posicionarnos.

Promoción

Como mencionamos anteriormente, la promoción es una cuestión en la cual focalizaremos recursos y esfuerzos, debido a que creemos que es un punto débil en el mercado nacional de este tipo de productos. Buscamos que la pasta de maní comience a formar parte de las comidas diarias de los argentinos, transmitiendo el mensaje de que existen productos que sean saludables y a su vez ricos, difundiendo todos los beneficios que posee la materia prima principal que es el maní.

Este mensaje lo transmitiremos principalmente por un canal de publicidad online —casi nula en nuestros competidores—, con información actualizada en nuestra página web y presencia en la mayoría de las principales redes sociales.

Precios

Para poder definir nuestra política de precios, nos basamos en el precio de mercado manejado hasta el momento por nuestros competidores —de aproximadamente $300 por cada envase de 400 g—, aplicando una estrategia de “más por lo mismo”, ya que consideramos que nuestro producto tiene una propuesta de valor mayor a los de los competidores y es más rico.

Sobre el Perfil del Cliente. Elección del Mercado Objetivo

Las personas que identificamos como potenciales consumidores de nuestro producto, son aquellas que poseen un enfoque saludable, principalmente personas jóvenes de entre 15 y 45 años, dispuestas a incursionar en nuevas comidas y a incorporar ingredientes que hasta el momento no forman parte de la mayoría de las alacenas de los argentinos. Además, nos enfocamos en aquellas personas que se radican en los principales centros urbanos del país (donde hay mayor densidad poblacional) y que valoran una alimentación saludable, pero sin dejar de lado poder comer algo rico.

En cuanto al poder adquisitivo, decidimos definirnos como un producto destinado a la clase media para arriba, dado que no se trata de un producto de primera necesidad, sino que es un alimento al que se recurre cuando la alimentación básica ya se encuentra perfectamente cubierta y se busca ampliar la diversidad de las comidas.

Dado que utilizaremos algunos recursos de la tecnología, como las ventas online, el código QR para consultar recetas e ideas para reutilizar el envase y el acercamiento con los clientes a través de las redes sociales, creemos que la mayoría de las personas que podamos alcanzar con la promoción serán aquellas con un manejo de la tecnología de medio a alto. Sin embargo, aquellos que no tengan dicho nivel, podrán encontrar nuestro producto en la góndola de la mayoría de los negocios de cercanía.

6. PLAN DE VENTAS

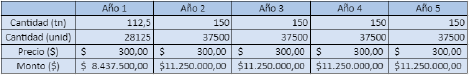

En base a los datos relevados anteriormente en nuestro análisis y teniendo en cuenta la densidad poblacional de las áreas geográficas en las que buscamos posicionarnos y el perfil del consumidor al cual apuntaremos, podemos concluir en que se consumen aproximadamente 3000 toneladas de pasta de maní al año. Estas cifras fueron calculadas previamente, considerando que del total de la pasta de maní que no se destina a exportación, el 30% se consume en nuestro país, y además, teniendo en cuenta que la población alcanzable es de 16 millones de personas.

Al estar el mercado compuesto por una variedad de competidores, consideramos que en un primer momento, buscar alcanzar un 5% del mismo es un número apropiado, y poniendo en el mercado 150 toneladas al año, lo que serían un total de 37500 tarros de pasta de maní por año.

7. BIBLIOGRAFIA:

- ↑ https://www.indec.gob.ar/

- ↑ https://news.un.org/es/story/2021/05/1491882#:~:text=Se%20prev%C3%A9%20que%20la%20econom%C3%ADa,apuntalan%20la%20revisi%C3%B3n%20al%20alza.

- ↑ https://www.tridge.com/es/intelligences/peanut/production

- ↑ https://www.tridge.com/es/intelligences/peanut/export

- ↑ https://www.marketdataforecast.com/market-reports/peanut-butter-market

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Cadenas%20de%20Valor%20de%20Alimentos%20y%20Bebidas/informes/Resumen_Cadena_2019%20Mani_MARZO_2019.pdf

- ↑ 7,0 7,1 https://www.tridge.com/es/intelligences/peanut-butter/export

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Sello/sistema_protocolos/Protocolo_de_calidad_del_mani_V7.pdf

- ↑ Agrovoz, Redacción. “El Maní Suma Un Protocolo De Calidad Para Fortalecer Su Inserción Mundial: Agricultura: La Voz Del Interior.” Agricultura | La Voz Del Interior, La Voz Del Interior, 10 Apr. 2021, www.lavoz.com.ar/agro/agricultura/mani-suma-un-protocolo-de-calidad-para-fortalecer-su-insercion-mundial/

- ↑ http://www.inai.org.ar/archivos/notas/Presentaci%C3%B3n%20Trabajo%20Mani.pdf

- ↑ http://biblioteca.cfi.org.ar/wp-content/uploads/sites/2/2020/03/estudio-sobre-consumo-del-mani.pdf

- ↑ https://www.ign.gob.ar/NuestrasActividades/Geografia/DatosArgentina/Poblacion2

- ↑ https://repositorio.uesiglo21.edu.ar/bitstream/handle/ues21/12331/Trabajo_completo.pdf?sequence=1&isAllowed=y

- ↑ 14,0 14,1 http://www.camaradelmani.org.ar/espanol/wp-content/uploads/2014/03/resumen-cluster-2015.pdf

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/html/46/46_08_Mani.htm#:~:text=La%20cadena%20agroindustrial%20del%20man%C3%AD,%2C%20Roque%20S%C3%A1enz%20Pe%C3%B1a%2C%20Gral

- ↑ http://www.camaradelmani.org.ar/espanol/primera-estimacion-oferta-demanda-20202021-cam/

- ↑ http://www.alimentosargentinos.gob.ar/contenido/sectores/otros/mani/informes/2014_05May.pdf

- ↑ http://www.inai.org.ar/archivos/notas/Presentaci%C3%B3n%20Trabajo%20Mani.pdf

- ↑ https://mercado.com.ar/management-marketing/los-argentinos-y-su-relacion-con-el-pan/