Diferencia entre revisiones de «2023/Grupo5/DimensionamientoComercial»

(Alternativas tecnológicas para el suero) |

|||

| Línea 9: | Línea 9: | ||

'''Sector industrial en Argentina y en el mundo.''' | '''Sector industrial en Argentina y en el mundo.''' | ||

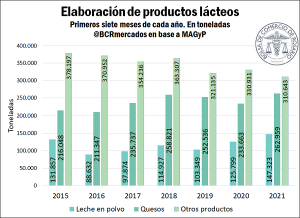

El año 2020 fue catastrófico para la economía nacional, pero hubo un sector que logró resistir: la producción primaria de leche. A pesar de la recesión, este sector experimentó un crecimiento del 7,5% interanual, alcanzando su nivel de producción más alto desde 2015, año en que se registró la máxima producción histórica. Hasta julio de este año, la producción primaria de leche acumuló un total de 6,18 millones de toneladas, el nivel más elevado desde 2015. | El año 2020 fue catastrófico para la economía nacional, pero hubo un sector que logró resistir: la producción primaria de leche. A pesar de la recesión, este sector experimentó un crecimiento del 7,5% interanual, alcanzando su nivel de producción más alto desde 2015, año en que se registró la máxima producción histórica. Hasta julio de este año, la producción primaria de leche acumuló un total de 6,18 millones de toneladas, el nivel más elevado desde 2015. En 2021, el crecimiento aumento del 2,2% interanual, lo que llevo a una producción total a 11,7 millones de toneladas. | ||

En consecuencia, la elaboración de productos lácteos, especialmente leche en polvo y quesos, muestra un panorama alentador. Estos productos han batido récords de producción en 2021. La leche en polvo, tanto entera como semidescremada, representa la gran mayoría de la producción. En cuanto a los quesos, los de pasta blanda y semidura son los más relevantes a nivel nacional. | En consecuencia, la elaboración de productos lácteos, especialmente leche en polvo y quesos, muestra un panorama alentador. Estos productos han batido récords de producción en 2021. La leche en polvo, tanto entera como semidescremada, representa la gran mayoría de la producción. En cuanto a los quesos, los de pasta blanda y semidura son los más relevantes a nivel nacional. | ||

En el caso de otros productos lácteos, se observa una disminución en la producción de yogures y leches fermentadas, que pasaron de 198.000 a 183.000 toneladas en los primeros siete meses del año, lo que representa una caída del 7,5% en comparación con el mismo período de 2020. La elaboración de dulce de leche también experimentó una disminución, pasando de 64.000 a 57.000 toneladas en el período de enero a julio de 2021. Por otro lado, la demanda de crema de leche se mantiene estable en alrededor de 33.000 toneladas. Finalmente, la producción de manteca y leches saborizadas ha aumentado aproximadamente un 13% y un 36% respectivamente. | En el caso de otros productos lácteos, se observa una disminución en la producción de yogures y leches fermentadas, que pasaron de 198.000 a 183.000 toneladas en los primeros siete meses del año 2020, lo que representa una caída del 7,5% en comparación con el mismo período de 2020. La elaboración de dulce de leche también experimentó una disminución, pasando de 64.000 a 57.000 toneladas en el período de enero a julio de 2021. Por otro lado, la demanda de crema de leche se mantiene estable en alrededor de 33.000 toneladas. Finalmente, la producción de manteca y leches saborizadas ha aumentado aproximadamente un 13% y un 36% respectivamente. | ||

Argentina se destaca como un actor importante en la producción mundial de productos lácteos. Con casi el 2% de la producción global en 2021, el país ocupa el noveno lugar como productor mundial de leche cruda bovina, el principal producto lácteo a nivel global. En los últimos diez años, Argentina ha escalado siete posiciones en este ranking. Además, el país se sitúa como el quinto mayor productor mundial tanto de quesos como de leche en polvo entera.<ref>https://www.bcr.com.ar/es/mercados/investigacion-y-desarrollo/informativo-semanal/noticias-informativo-semanal/como-viene-la</ref> | Argentina se destaca como un actor importante en la producción mundial de productos lácteos. Con casi el 2% de la producción global en 2021, el país ocupa el noveno lugar como productor mundial de leche cruda bovina, el principal producto lácteo a nivel global. En los últimos diez años, Argentina ha escalado siete posiciones en este ranking. Además, el país se sitúa como el quinto mayor productor mundial tanto de quesos como de leche en polvo entera.<ref>https://www.bcr.com.ar/es/mercados/investigacion-y-desarrollo/informativo-semanal/noticias-informativo-semanal/como-viene-la</ref> | ||

Revisión del 23:44 3 jul 2023

Dimensionamiento Comercial

PROYECTO

El proyecto se basa en la producción a nivel industrial de queso crema y comercialización del producto.

Sector Industrial Lácteo

Sector industrial en Argentina y en el mundo.

El año 2020 fue catastrófico para la economía nacional, pero hubo un sector que logró resistir: la producción primaria de leche. A pesar de la recesión, este sector experimentó un crecimiento del 7,5% interanual, alcanzando su nivel de producción más alto desde 2015, año en que se registró la máxima producción histórica. Hasta julio de este año, la producción primaria de leche acumuló un total de 6,18 millones de toneladas, el nivel más elevado desde 2015. En 2021, el crecimiento aumento del 2,2% interanual, lo que llevo a una producción total a 11,7 millones de toneladas.

En consecuencia, la elaboración de productos lácteos, especialmente leche en polvo y quesos, muestra un panorama alentador. Estos productos han batido récords de producción en 2021. La leche en polvo, tanto entera como semidescremada, representa la gran mayoría de la producción. En cuanto a los quesos, los de pasta blanda y semidura son los más relevantes a nivel nacional.

En el caso de otros productos lácteos, se observa una disminución en la producción de yogures y leches fermentadas, que pasaron de 198.000 a 183.000 toneladas en los primeros siete meses del año 2020, lo que representa una caída del 7,5% en comparación con el mismo período de 2020. La elaboración de dulce de leche también experimentó una disminución, pasando de 64.000 a 57.000 toneladas en el período de enero a julio de 2021. Por otro lado, la demanda de crema de leche se mantiene estable en alrededor de 33.000 toneladas. Finalmente, la producción de manteca y leches saborizadas ha aumentado aproximadamente un 13% y un 36% respectivamente.

Argentina se destaca como un actor importante en la producción mundial de productos lácteos. Con casi el 2% de la producción global en 2021, el país ocupa el noveno lugar como productor mundial de leche cruda bovina, el principal producto lácteo a nivel global. En los últimos diez años, Argentina ha escalado siete posiciones en este ranking. Además, el país se sitúa como el quinto mayor productor mundial tanto de quesos como de leche en polvo entera.[1]

Estructura del Sector industrial. Evolución Histórica de la Actividad.

La producción de leche en Argentina ha experimentado un crecimiento significativo en las últimas décadas. Actualmente, el país ocupa el segundo lugar en la producción de leche en Latinoamérica. Durante la mayor parte del siglo XX, la producción de leche en Argentina creció lentamente, pero en la última década ha aumentado a una tasa anual acumulativa del 7,2%, alcanzando un récord de más de 10.000 millones de litros en 1999, luego de haber producido casi 6.000 millones de litros en 1991.

Sin embargo, después del año 2000, la producción de leche disminuyó debido a una crisis que afectó a toda la cadena láctea. Se estima que en 2002 la producción disminuyó en un 20% en comparación con el pico obtenido en 1999. A pesar de esto, la lechería argentina sigue siendo una industria importante que proporciona un alto nivel de empleo.

La industria argentina se distribuye principalmente en las provincias de Buenos Aires, Córdoba y Santa Fe, que concentran el 94,4% de la producción. Otras provincias con desarrollo lechero importante son La Pampa y Entre Ríos. Por otro lado, el país cuenta con unas 900 plantas queseras, concentradas principalmente en Santa Fe, Córdoba, Buenos Aires, Entre Ríos y La Pampa. Sin embargo, solo 20 de las alrededor de 50 empresas que son seguidas por la Dirección de Industria Alimentaria y Agroindustria en el marco del Convenio SAGPyA-CIL-FIEL, elaboraron algún tipo de queso en 2015.

IDENTIFICACIÓN DEL NEGOCIO

- Definición del Negocio

El plan de negocio es producir y comercializar queso crema. El producto a fabricar tiene un alto valor nutricional y lo ofreceremos en dos tamaños de envase, 190 y 290 gramos, en dos variedades: Clásico y Light. Utilización de ingredientes de alta calidad para garantizar un sabor incomparable y único. Asegurar la calidad y confiabilidad de productos mediante un estricto control de calidad durante todo el proceso de producción.

- Oportunidades

Los quesos cremas tuvieron un alto nivel de penetración que llega al 65% en los hogares argentinos. El mercado a crecido en los últimos años. Unas de las oportunidades del proyecto, es el creciente uso del queso crema en las preparaciones diarias (almuerzos, cenas, entre otras) y los nuevos diferentes usos que se le han dado al queso.

- Amenazas

El contexto económico argentino es una de las amenazas principales, como las subas de precios, inflación y la baja capacidad de compra de la población, nos encontramos con una inestabilidad persistente y una gran perdida del poder adquisitivo de los Argentinos. El cierre de las importaciones es un punto importante que debemos tener en cuenta, ya que la posibilidad de ingresar maquinarias, insumos al país se ven afectadas. También la dificultad de exportar, afecta al querer expandir nuestro negocios a otras regiones.

- Factores Claves del Éxito

La calidad de la leche es un factor crucial en la elaboración del queso crema. Los proveedores desempeñan un papel fundamental al proporcionar una leche de primera calidad a un precio justo. Es importante considerar el poder adquisitivo de las grandes empresas lácteas, ya que pueden obtener una ventaja competitiva al comprar a granel debido a la limitada conservación de la leche antes de su deterioro. Por lo tanto, seleccionar cuidadosamente al productor de leche adecuado y establecer acuerdos de compra a largo plazo que garanticen precios estables en un contexto inflacionario.

Siendo un proyecto de empresa pyme, puede resultar desafiante tener poder de negociación al adquirir la leche. Sin embargo, el amplio número de proveedores disponibles puede ser beneficioso para el proyecto. Es crucial calcular con precisión el flujo de fondos y determinar la inversión inicial necesaria para la producción inicial y las siguientes, antes de obtener los primeros ingresos por ventas. Esto nos permitirá asegurar una gestión financiera sólida y evitar problemas de liquidez.

En resumen, para asegurar la producción de queso crema de alta calidad, es esencial contar con proveedores confiables que ofrezcan leche de primera calidad a precios razonables. También las estrategias de compra a largo plazo para enfrentar la inflación. Además, es fundamental realizar un cálculo preciso de los flujos de fondos y la inversión inicial para garantizar una operación fluida y evitar problemas financieros al iniciar el negocio.

ESTUDIO DE MERCADO

Definición Inicial del Producto

- Definición

Nuestro proyecto se basará en la elaboración de queso crema con alto valor nutricional, el producto se comercializará en potes de 190 y 290 gr con 2 presentaciones distintas, Clásico y Light. Además, se trabajará con ingredientes de calidad para asegurar un sabor único e inigualable.

- Normativa

En lo que respecta a la normativa, deberá cumplirse con los requerimientos y estándares establecidos en el Código Alimentario Argentino (C.A.A) en cuanto a procesos de producción, envasado, almacenamiento, transporte y comercialización de alimentos, teniendo especial consideración en la sección VIII a los artículos comprendidos entre el 553 y 642 bis donde se establecen normas específicas para la elaboración de lácteos, y Sección IX que establece los principios generales de buenas prácticas de fabricación y los procedimientos necesarios para garantizar la higiene y seguridad alimentaria en las instalaciones, equipos, personal y procesos de producción.[3]

"Dentro del sistema normativo e institucional dedicado a preservar la inocuidad y la calidad de los alimentos, son de relevante importancia el Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA) y la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica (ANMAT) que tienen competencias específicas, junto con las Autoridades Sanitarias Provinciales."[4]

- Subproductos

El suero de leche es el principal subproducto que se obtiene de la producción de queso crema, es un líquido alto en proteínas que se obtiene durante la coagulación de la leche, este subproducto se utiliza a menudo en la fabricación de otros productos como ricota, postres, sopas y salsas, alimentos para bebés, quesos, helados, alimentos y bebidas para deportistas entre otros[5], por lo que podría comercializarse a empresas que lo utilicen en la elaboración de sus productos, también es posible realizarle un tratamiento para obtener ácido láctico y proteínas por separado y comercializarlas de esa forma.

- Usos y características de los bienes y servicios

El queso crema es un producto tradicional, característico por su versatilidad a la hora de consumirlo, ya que se utiliza muy frecuentemente para cocinar, en desayunos y meriendas, como snack e incluso como alimentos complementarios para mascotas. A su vez es un alimento recomendado por especialistas de la salud puesto que aporta proteínas, vitaminas y cuenta con grasas saludables que funcionan como fuente de energía para el organismo.

- Destino de los bienes y servicios

El producto será un bien de consumo final y de conveniencia (producto de consumo básico)

Análisis del Mercado Consumidor

Para segmentar nuestro producto, realizamos un análisis basado en que es un complemento alimenticio muy versatil que puede corresponder a cualquier rango etareo y sexo, ademas, podemos decir que como el precio promedio del queso crema se encuentra entre los $350 y $500, por lo que tampoco discrimina economicamente. Por otro lado, si podemos decir que a nivel cultural, es un producto que suele ser consumido por personas que buscan sustituir alimentos como la manteca por uno más saludable que aporten a su bienestar, por lo que segmentamos a nuestro público apuntando a la clase media alta del GBA, que no piensan solo en el precio al momento de buscar este tipo de complementos en su dieta.

- Segmentación Geográfica:

Si tenemos en cuenta el CENSO 2022[6], en la provincia de Buenos Aires, hay un total poblacional de 17,569,053, del cual el 46% componen la clase media alta. Por lo que nuestro público objetivo se compondría de 8,081,764 personas, con un consumo promedio per cápita de 80g por mes según datos históricos de la dirección nacional de Lecheria.[7]

- Segmentación conductual:

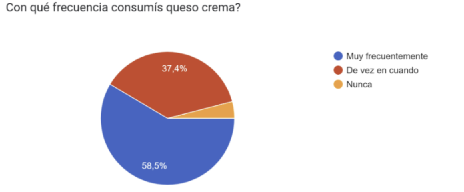

Según datos de una encuesta realizada para el propósito de este proyecto, de 150 personas encuestadas, solo el 4,1% no consume queso crema, mientras que el 58,8% lo consume con frecuencia y el 37,4 restante lo hace de manera intermitente.

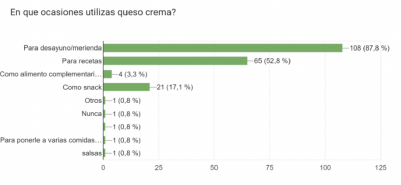

A su vez, podemos confirmar que casi el 90% de las personas encuestadas lo consumen principalmente como complemento a la hora del desayuno y merienda, sin ser casualidad, son las comidas más importantes a nivel nutricional para la comunidad.

Análisis del Mercado Competidor

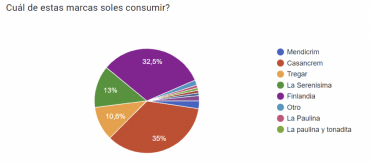

En la actualidad, nos encontramos con varios competidores a tener en cuenta. Segun nuestra encuesta, los consumidores tienen como marca predilecta a Casancrem 35%, seguido por Finlandia 32,5%, mientras que el 32,5% restante lo ocupan marcas como Tregar, La Serenisima y La Paulina, entre otros. Nos estaremos enfocando en los primeros dos para hacer la comparación.

Por un lado nos encontramos con que Casancrem es un producto estrella de Danone, adquirido de La Serenísima, una empresa con 93 años de trayectoria en nuestro pais. Cuenta con la ventaja de la trayectoria, con la confianza popular y con que su producto esta altamente posicionado en el imaginario colectivo como producto complemento de varios alimentos, por ejemplo la chocotorta.

Por otra parte, Finlandia es un producto de Mastellone Hermanos que se encuentra muy bien posicionado en el mercado gracias a su sabor y textura característicos, ademas de que cuenta con una amplia cartera de productos derivados de su queso clásico, como el queso light o los saborizados.

Ambas marcas comparten proveedores y se autoabastecen entre ellos, por lo que podriamos decir que aunque sus características de posicionamiento son distintas, el share de mercado mayoritario se encuentre entre ellas.

Teniendo esto en cuenta y sabiendo que la competencia con dichas marcas tiene una barrera de entrada muy alta en estos conceptos, es que decimos que nuestro producto se caracterizará por su aporte nutricional e ingredientes de calidad.

Hoy en día, más aun con la ley de etiquetado vigente, los consumidores buscan productos libres de octógonos y con eso buscaremos diferenciarnos.

Análisis del Mercado Proveedor

Todos los proveedores serán de carácter nacional, lo que simplifica cuestiones de importación y extra-costos por acarreo de mercaderías. Los mismos deberán cumplir con los estándares de calidad que se ajusten a los del producto final.

Proveedores de materia prima y materiales

- Leche de vaca: Si bien en nuestro país existe una amplia cartera de productoras de leche, en este proyecto priorizamos la calidad y el completo abastecimiento de la misma ya que es el ingrediente principal para la elaboración del queso crema, es por esto que el poder de negociación que tenemos es medio. Se considera como una buena opción a Mastellone Hermanos S.A.[8] que hoy en día es el principal productor de leche en la Argentina y posee estrictos estándares de calidad[9]

En lo que respecta al resto de las materias primas, se dispone de varios proveedores en el mercado nacional, por lo que el poder de negociación que poseemos es alto, a continuación, se enumeran los proveedores con mas prestigio en Argentina:

- Proteínas lácteas: Arla foods SA [10]

- Almidones: Ingredion S.A.[11]

- Gelatina: PB Leiner[12]

- Vitaminas: AMG[13]

- Potes impresos y tapas: Envases Group [14]

- Tapas de aluminio: Faben [15]

Proveedores de servicios Para el correcto funcionamiento de la empresa deberemos contar con servicio de agua, gas y electricidad, estos serán provisionados por la red y empresas que lo controlan. En lo que respecta a la distribución del producto terminado se tercerizara, será necesario que la empresa disponga de camiones refrigerados ya el producto debe mantener una cadena de frio adecuada, considerando esto nuestro poder de negociación será medio, ya que se reduce la cartera de proveedores logísticos, el proveedor elegido será Vettore Logistica[16].

Proveedores de tecnología

En cuanto a la tecnología, si bien existen opciones importadas, también podemos encontrar algunos proveedores a nivel local como GEA[17] ; a la hora de la adquisición de tecnología serán indispensables las siguientes maquinarias:

- Balanza de precisión

- Bomba centrifuga

- Tanques de mezcla

- Pasteurizador

- Tanque de almacenaje

- Fermentador

- Maquina de llenado

- Etiquetadora automática

Análisis de Productos Sustitutos (similar al de Competidores)

Como sustitutos del queso para cocinar existen quesos cremosos, ricota, crema o yogur, para desayunos y meriendas, manteca, como complemento para snack hummus. Pero ninguno de estos productos sustituye al queso crema en todas sus funcionalidades, es por esto que en este análisis no consideramos como una gran amenaza a los sustitutos.

Análisis de Productos Complementarios (similar al de Competidores)

El principal complemento del queso crema son las tostadas/ pan o galletitas, también pueden considerarse para el análisis todos aquellos agregados que se le suman al queso crema como mermeladas, mantequilla de maní o miel.

Análisis de Entrantes Potenciales (similar al de Competidores)

Barreras de entrada: Sera necesario un alto capital de inversión ya que la tecnología es específica y costosa, a su vez al tratarse de una nueva marca, y considerando que ya existen grandes competidores instaurados, habrá que incurrir en varios planes de promoción para poder llegar a nuestro público objetivo.

Barreras de salida: Podemos notar que las barreras de salida serán menores que las de entrada ya que la maquinaria y los equipos pueden ser fácilmente comercializados a otras empresas del mismo rubro, pero si deberá incurrirse en gastos por indemnización de personal.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

En la actualidad una gran combinación de factores tales cómo las tendencias sociales, la mayor disponibilidad de información sobre nutrición, más conciencia sobre la importancia de la alimentación, está llevando a más personas a querer comer más saludable y elegir con mayor cuidado sus alimentos. Por todo esto buscamos ofrecer a los consumidores un producto de alto valor nutricional y saludable.

Creemos que la alimentación es fundamental para la salud y el bienestar, por lo que seleccionamos cuidadosamente los ingredientes y procesos de producción para garantizar un producto de alta calidad, fresco y versátil que logrará diferenciarnos de los demás en el mercado.

Propuestas de producto:

- Básico: Alimento de pasta blanda saludable

- Real: Alimento queso crema de alto valor nutricional

-2 Tamaños: 480 y 290 Gramos

-2 Presentaciones: Clásico y Light

-Packaging: La presentación del queso crema en dos tamaños diferentes de 290 y 480 gramos permite a los consumidores elegir la cantidad que mejor se adapte a sus necesidades. Los envases preformados de poliestireno, grabados con el logo de la marca y el nombre del producto, brindan una apariencia profesional y distintiva que destaca la calidad del producto.

Además, la variación de colores en los envases según el tipo de queso crema light o clásico es una estrategia para diferenciar fácilmente cada tipo de queso crema y hacerlo más atractivo para el consumidor. Consideramos el uso de colores verdes y naranjas, ya que estos colores están relacionados con la salud y la energía respectivamente, lo que puede transmitir un mensaje positivo y aumentar la percepción de valor del producto.

La compra mínima del producto será de

Plaza

Para llegar a los consumidores finales, el plan de ventas utilizará diversos canales de distribución.

En un principio buscaremos establecer una estrategia de distribución para garantizar una amplia presencia en la provincia de Buenos Aires, a través de la venta en:

- Minoristas (minimercados, almacenes, dietéticas): Concentrarán el 20% de las ventas, se gestionarán mediante un equipo comercial y transporte de los productos tercerizado.

- Mayoristas (supermercados): Concentrarán el 60% de las ventas, se gestionarán los grandes clientes mediante un KAM que les brinde atención personalizada, la entrega de los productos se negociará con el cliente en cuestión, ya que podría ser tercerizada o del cliente mismo. Al ser mayoristas se les realizará un 10% de descuento en las compras.

- Canales gastronómicos: Concentrarán el 20% de las ventas, se les venderá mediante el equipo comercial, el transporte de los productos será tercerizado.

Planeamos expandir el proyecto a puntos de venta en el interior del país y aumentar la distribución, ingresando a cadenas de supermercados y canales de E-commerce, en un plazo de tres años.

Para asegurar el abastecimiento, se contratarán servicios logísticos tercerizados que se encargarán de transportar los productos desde la planta hacia los puntos de venta.

En resumen, utilizaremos una combinación de canales de distribución tanto físicos como digitales para llegar a nuestros clientes y ofrecerles nuestros productos de forma conveniente y accesible.

Promoción

Para que el producto pueda expandirse y ser reconocido por mayor cantidad de usuarios utilizaremos las siguientes estrategias de promoción:

- Marketing digital: Implementaremos una estrategia de marketing digital para llegar a un público más joven y conectado, a través de redes sociales cómo Instagram, Facebook y Tiktok, donde se publicarán contenidos creativos y atractivos sobre el producto tales cómo recetas, información nutricional y alternativas de consumo.

- Influencers y colaboraciones: Trabajar con influencers para promocionar el producto y crear contenido, cómo por ejemplo trabajar con Paulina Cocina, reconocida influencer en el ambiente de las recetas de cocina.

- Publicidad en eventos: Participar de eventos relacionados al ambiente gastronómico para posicionar a nuestro producto cómo un elemento parte dentro de las recetas de nuestras cocinas.

- Ventas personales a canales gastronómicos: Personalizando la atención y brindando información sobre el producto y sus beneficios, ya que pueden ser muy efectivas para dar a conocer el producto y generar relaciones comerciales a largo plazo.

Política de Precios

En la etapa de introducción al mercado buscaremos enfocarnos en la diferenciación y calidad del producto que ofrecemos, para promover una imagen de marca sólida y atractiva, lo que nos parece más efectivo que competir en precios. Por lo cual, nos basaremos en los precios de la competencia y el mercado para poder realizar ajustes de manera adecuada.

Para ello, realizamos el siguiente análisis de precios del mercado:

| PP 290 grs | PP 480 grs | |

| Casancrem Clásico | 674.16 | 860 |

| Casancrem Light | 674.16 | 860 |

| Milkaut Clásico | 481.33 | 922 |

| Milkaut Light | 481.33 | 922 |

| Finlandia Clásico | 746.59 | |

| Finlandia Light | 746.59 | |

| La Paulina Clásico | 303.70 | |

| La Paulina Light | 275.70 | |

| Tregar Clásico | 421.50 | |

| Tregar Light | 421.50 | |

| Precio Prom Clásico | $ 525.46 | $ 891.255 |

| Precio Prom Light | $ 519.86 | $ 891.255 |

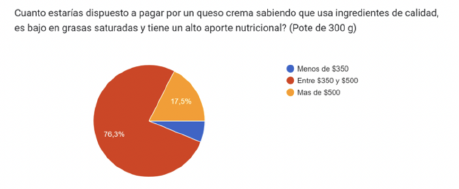

Siendo estos los precios de las marcas más vendidas del sector y además, tomando en consideración una encuesta realizada a 150 personas:

Se decidió que el precio de venta de nuestros productos será:

- 290grs: $325 (ya que $500 será el precio propuesto de consumo final)

- 480grs: $570 (ya que $880 será el precio propuesto de consumo final)

Para ambas presentaciones, tanto la light cómo la clásica.

Plan de Ventas

Teniendo en cuenta el análisis de mercado realizado, podemos observar que el promedio de consumo de toneladas al año de queso crema es de 12428 Tn/año.

Consumo de toneladas por año de queso crema:[18]

| CONSUMO TOTAL | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |||||||||

| Fundido | 12,378 | 1,222 | 7,532 | 7,962 | 6,350 | 7,356 | 11,425 | 13,402 | |||||||||

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013* | 2014* | 2015* | 2016* | |||||||||

| 14,834 | 17,560 | 15,747 | 16,520 | 18,023 | 13,614 | 14,855 | 13,937 | 18,555 | |||||||||

Sabiendo que:

- Población objetivo: 8,081,764 personas

- Consumo promedio per cápita: 80g por mes

- Porcentaje de personas que consumen queso crema según la encuesta: 96.2%

- Porcentaje de personas que consumen queso crema con frecuencia diaria según la encuesta: 58.8%

- Precio de los quesos crema: 290 grs $ y 480 grs $.

Podremos estimar que unas 4,571,498 personas comprarían queso crema de forma habitual.

Proyectamos abarcar el 10% del mercado meta en el primer año, lo que equivale a lo siguiente:

| Mercado Meta | Kilogramos x año |

| 457150 personas | 438.864 |

Por lo cual deberíamos producir el primer año:

| Presentación | Porcentaje producción (%) | Cantidad kilos total | Precio Unitario ($) | Kg x Unidad | Cantidad Unidades | Ingresos ($) |

| 480 grs | 60 | 263318.4 | $ 570.00 | 0.48 | 548580 | $ 312,690,600 |

| 290 grs | 40 | 175545.6 | $ 325.00 | 0.29 | 605329 | $ 196,732,138 |

Y el plan de ventas, considerando el 1° año nos enfocaremos en el 10% del mercado meta y teniendo en cuenta debe considerarse la puesta en marcha de la fábrica (la consideramos a un 70%, por lo cuál los siguientes años aumentamos un 30% la producción), quedaría de la siguiente manera:

| Año | 1 | 2 | 3 | 4 | 5 |

| Unidades 480 grs (u) | 385000 | 550000 | 550000 | 550000 | 550000 |

| Unidades 290grs (u) | 430000 | 610000 | 610000 | 610000 | 610000 |

| Ingresos ($) | $359,200,000 | $ 511,750,000 | $ 511,750,000 | $ 511,750,000 | $ 511,750,000 |

Bibliografía

- ↑ https://www.bcr.com.ar/es/mercados/investigacion-y-desarrollo/informativo-semanal/noticias-informativo-semanal/como-viene-la

- ↑ https://www.bcr.com.ar/es/mercados/investigacion-y-desarrollo/informativo-semanal/noticias-informativo-semanal/como-viene-la

- ↑ Capítulo _VIII (conal.gob.ar)

- ↑ Alimentos, normas y trámites - Alimentos Argentinos (magyp.gob.ar)

- ↑ https://alimentosargentinos.magyp.gob.ar/contenido/revista/html/44/44_08_Lacteos_sueros_lecheria.html#:~:text=Igualmente%20vastas%20son%20sus%20aplicaciones%3A%20postres%2C%20sopas%20y,panader%C3%ADa%20y%20pasteler%C3%ADa%2C%20chocolate%20y%20sus%20confecciones%2C%20etc.

- ↑ CENSO 2022 https://www.censo.gob.ar/index.php/datos_provisionales/

- ↑ Ministerio de Agricultura, Ganadería y Pesca https://www.magyp.gob.ar/sitio/areas/ss_lecheria/estadisticas/_04_interno/

- ↑ https://www.mastellone.com.ar/

- ↑ https://tradeyretail.com/quien-es-quien-en-la-industria-lactea-argentina_528

- ↑ https://www.arlafoods.es/

- ↑ https://www.ingredion.com/sa/es-ar/nuestra-compania/conoce-ingredion.html

- ↑ https://www.pbleiner.com/en

- ↑ https://www.amg.com.ar/alimentos-y-bebidas/vitaminas-y-minerales/

- ↑ https://web.envasesgroup.net/

- ↑ http://www.faben.com.ar/

- ↑ http://www.vettore-logistica.com.ar/

- ↑ https://www.gea.com/es/company/index.jsp

- ↑ https://www.magyp.gob.ar/sitio/areas/ss_lecheria/estadisticas/_04_interno/index.php