Diferencia entre revisiones de «2019/Grupo7/DimensionamientoComercial»

mSin resumen de edición |

Sin resumen de edición |

||

| Línea 68: | Línea 68: | ||

'''4.1- Definición inicial del producto:''' | '''4.1- Definición inicial del producto:''' | ||

'''''Descripción | '''''Descripción''''' | ||

<u>Nivel básico</u>: Facilitar el lavado de la vajilla. | <u>Nivel básico</u>: Facilitar el lavado de la vajilla. | ||

| Línea 97: | Línea 97: | ||

Buscamos que nuestra esponja sea diferente a las que ya existen en el mercado en términos de calidad y durabilidad, ya que es mayor a cualquier otra de la competencia. | Buscamos que nuestra esponja sea diferente a las que ya existen en el mercado en términos de calidad y durabilidad, ya que es mayor a cualquier otra de la competencia. | ||

''<br /> | ''<br />'''''Poder de negociación de Clientes:''' | ||

'''Poder de negociación de Clientes: | |||

Alto poder de negociación al ser un producto nuevo y dependemos de que el segmento quiera y les sea necesario nuestro producto. Que nuestro producto se imponga dependerá principalmente de un cambio en el hábito de consumo de los clientes. A lo que nos referimos puntualmente es que, en vistas de que el precio unitario de nuestra esponja es superior al de la esponja tradicional, la manera de posicionarnos es mediante la concientización de que nuestra esponja es, no solo más más eficiente que las esponjas clásicas, sino también que a largo plazo se está ahorrando dinero. Todo esto debe lograrse partiendo de la base de que la vida útil de la misma es sustancialmente mayor que las demás esponjas del mercado, y que se debe comprar sólo un producto en vez de dos. Para alcanzar este punto será necesario informar al segmento al cual apuntamos puesto que, si solo ven que nuestra esponja a un precio superior al resto en la góndola, posiblemente seguirán consumiendo alguna de las muchas opciones que hay en el mercado. Resulta imprescindible disminuir la sensibilidad del cliente respecto del precio de la esponja, mentalizándolo de que nuestra opción es la mejor y única alternativa. | Alto poder de negociación al ser un producto nuevo y dependemos de que el segmento quiera y les sea necesario nuestro producto. Que nuestro producto se imponga dependerá principalmente de un cambio en el hábito de consumo de los clientes. A lo que nos referimos puntualmente es que, en vistas de que el precio unitario de nuestra esponja es superior al de la esponja tradicional, la manera de posicionarnos es mediante la concientización de que nuestra esponja es, no solo más más eficiente que las esponjas clásicas, sino también que a largo plazo se está ahorrando dinero. Todo esto debe lograrse partiendo de la base de que la vida útil de la misma es sustancialmente mayor que las demás esponjas del mercado, y que se debe comprar sólo un producto en vez de dos. Para alcanzar este punto será necesario informar al segmento al cual apuntamos puesto que, si solo ven que nuestra esponja a un precio superior al resto en la góndola, posiblemente seguirán consumiendo alguna de las muchas opciones que hay en el mercado. Resulta imprescindible disminuir la sensibilidad del cliente respecto del precio de la esponja, mentalizándolo de que nuestra opción es la mejor y única alternativa. | ||

| Línea 106: | Línea 105: | ||

Para averiguarlo, realizaremos una encuesta por internet. | Para averiguarlo, realizaremos una encuesta por internet. | ||

'''4.3 | '''4.3 Análisis del mercado competidor''' | ||

'''''Principales competidores:''''' | '''''Principales competidores:''''' | ||

| Línea 150: | Línea 149: | ||

* Marca relacionada a la baja calidad. | * Marca relacionada a la baja calidad. | ||

[[Archivo:Sb-extrema.jpg|miniaturadeimagen| | [[Archivo:Sb-extrema.jpg|miniaturadeimagen|325x325px]] | ||

'''III) Esponja Scotch-Brite (de 3M)''' | '''III) Esponja Scotch-Brite (de 3M)''' | ||

| Línea 173: | Línea 173: | ||

Y en cuanto a los equipos y maquinaria para llevar a cabo el proyecto, consideremos que es una inversión al inicio del proyecto. Y por más que al comienzo presenta una cuestión importante; la capacidad de negociación y beneficios que se puedan conseguir en este aspecto se puede despreciar cuando uno hace el análisis general y a largo plazo del proyecto. | Y en cuanto a los equipos y maquinaria para llevar a cabo el proyecto, consideremos que es una inversión al inicio del proyecto. Y por más que al comienzo presenta una cuestión importante; la capacidad de negociación y beneficios que se puedan conseguir en este aspecto se puede despreciar cuando uno hace el análisis general y a largo plazo del proyecto. | ||

'''4.5 Análisis de Productos Sustitutos | '''4.5 Análisis de Productos Sustitutos''' | ||

Productos Sustitutos: Amenaza de nuevos productos.''' | |||

'''''Productos Sustitutos: Amenaza de nuevos productos.''''' | |||

En este sentido, entendemos que los productos sustitutos más relevantes son el lavavajillas automático y la esponja tradicional. El lavavajillas posee cada vez mayor protagonismo en el ámbito doméstico. Sin embargo, más allá de que existen lavavajillas de distintas capacidades, para lavados rápidos o en pequeñas cantidades, creemos que la esponja seguirá siendo el mayor demandante del mercado. | En este sentido, entendemos que los productos sustitutos más relevantes son el lavavajillas automático y la esponja tradicional. El lavavajillas posee cada vez mayor protagonismo en el ámbito doméstico. Sin embargo, más allá de que existen lavavajillas de distintas capacidades, para lavados rápidos o en pequeñas cantidades, creemos que la esponja seguirá siendo el mayor demandante del mercado. | ||

| Línea 248: | Línea 249: | ||

* Precio negociado: vende a todos los clientes al mismo precio, mantiene el precio sin importar el consumidor. Es constante. | * Precio negociado: vende a todos los clientes al mismo precio, mantiene el precio sin importar el consumidor. Es constante. | ||

* A través del precio elevado remarca la calidad y durabilidad del producto | * A través del precio elevado remarca la calidad y durabilidad del producto | ||

* | |||

'''6) Plan de ventas''' | '''6) Plan de ventas''' | ||

Revisión del 20:39 15 may 2019

1) Definición de la idea proyecto

Comercializar esponjas para lavar vajilla con capacidad de abrasión para la superficie de lavado de bajo costo. Conquistando una parte del mercado que no cubren las grandes marcas.

2) Análisis del sector industrial

Contexto Internacional Las condiciones de acceso a los mercados financieros internacionales para las economías emergentes, que habían empezado a deteriorarse rápidamente en 2018, tuvieron una leve mejoría en el margen. Es así que la depreciación de las monedas de mercados emergentes se detuvo y se registró un ingreso neto de capitales hacia estos mercados. En parte esto se explica por la ralentización en el endurecimiento de las condiciones monetarias en Estados Unidos, lo cual se traduce en perspectivas más favorables para 2019 para los emergentes. No obstante, las economías con desequilibrios externos pronunciados y/o elevados niveles de endeudamiento continuaron enfrentando condiciones financieras adversas.

Durante el último trimestre de 2018 continúo observándose un desempeño positivo de la actividad económica mundial, incluyendo a los mayores socios comerciales de Argentina. En los principales mercados desarrollados (Estados Unidos, la zona del euro -Alemania en particular-, y Japón), y en China entre los emergentes, se registró una desaceleración en su tasa de expansión en la ultima parte de 2018. Sin embargo, el crecimiento estimado de los socios comerciales mas importantes de Argentina, potenciado principalmente por el mayor nivel de crecimiento esperado para Brasil, permiten esperar una mejoría en la performance del sector externo argentino, con impactos positivos en el nivel de actividad local para 2019. (Tener en cuenta que para la Argentina es mucho mejor que crezcan los mercados emergentes que los mercados desarrollados ya que cuando hay mas dinero en las manos de las personas que habitan los mercados desarrollados, este excedente por lo general se destina a ahorro, pero ese excedente en manos de habitantes de países emergentes se destina al consumo, el cual puede impactar positivamente en exportaciones argentinas) Por ende, se observa para Argentina un escenario internacional mixto. Por un lado, el escenario financiero externo continúa siendo adverso pera algunas economías emergentes, mientras que por el canal comercial se espera cierto impuso al nivel de actividad local en 2019. Condiciones financieras internacionales aún más contractivas, junto con una profundización de las medidas proteccionistas, continúan siendo los principales riesgos del escenario internacional que enfrenta la economía local, aunque es menos probable con respecto a meses pasados que estos riesgos se materialicen. Un nuevo factor de riesgo que está surgiendo en el escenario internacional es un posible freno en el nivel de actividad global. A pesar de que las condiciones globales de liquidez continúan siendo holgadas en términos históricos, en el último año se habían empezado a endurecer rápidamente. Sin embargo, algunos indicadores de los mercados financieros señalan que en las últimas semanas este proceso se estaría desacelerando. No obstantes, los principales factores de riesgos pueden ser: 1) que presiones inflacionarias en los Estados Unidos lleven a un mayor endurecimiento de las condiciones monetarias en dicho país, que se reflejen en un aumento en la tasa de rendimiento de sus bonos del tesoro de largo plazo; 2) que el dólar retome la tendencia a apreciarse de gran parte de 2018, como está sucediendo en el primer trimestre de 2019, impulsado por el desacople en los ciclos de la política monetaria, teniendo como contrapartida un renovado impulso a la salida de capitales de mercados emergentes; 3) que las tensiones comerciales vigentes produzcan una mayor desaceleración de la economía china que impulse un proceso depreciatorio del yuan, y que esto se propague al resto de los mercados emergentes; 4) por último, el nivel de endeudamiento público y privado en algunos países desarrollados, junto con el actual nivel del precio de los activos (tanto financieros, como reales) en algunos mercados, tiene el potencial de ser un factor disruptivo para los mercados financieros globales, si es que produce un deterioro de la confianza de los inversores. Para la Argentina, las condiciones crediticias externas para el financiamiento en moneda extranjera exhibieron un deterioro en relación con el tercer trimestre. Las primas de riesgo soberano y corporativo de Argentina subieron hasta niveles registrados en 2014, con ampliaciones de las brechas relativas con respecto al resto de los emergentes, tal como suele ocurrir en los ciclos preelectorales. También, el cambio en los precios relativos junto al desempeño de la actividad económica local condujo a mayores niveles de endeudamiento público y externo en términos del PIB medidos en dólares. De todas formas, junto con la implementación del nuevo programa monetario la economía argentina se encamina hacia una significativa reducción de los déficits de cuenta corriente y fiscal. De esta manera, la corrección de los desequilibrios macroeconómicos en términos de flujos contribuiría a un crecimiento económico basado en fundamentos más sustentables. En este marco, el gobierno argentino priorizo la estrategia de financiamiento soberano de origen multilateral, privilegiando las colocaciones en el mercado local de deuda, especialmente en moneda nacional (Letras del Tesoro capitalizables y Letras del Tesoro indexadas por la inflación). Adicionalmente, en el último acuerdo con el FMI, el Gobierno Nacional obtuvo financiamiento oficial suficiente para no tener la obligación de acceder al financiamiento en los mercados internacionales prácticamente hasta 2020. Actividad Económica En un 2018 signado por shocks externos, la actividad interrumpió el ciclo expansivo que había comenzado en 2017 y el Gobierno aceleró la estrategia de normalización de los desequilibrios macroeconómicos con bases más sólidas para promover el crecimiento. Luego de 13 meses consecutivos de crecimiento desde marzo de 2017, una serie de eventos externos forzaron un quiebre en la política económica gradual que venía llevando a cabo el Gobierno para equilibrar los desbalances heredados de la macroeconomía. La política monetaria más restrictiva de Estados Unidos a partir de mayo y la salida de capitales de los países emergentes impactaron sobre el mercado cambiario. Como respuesta, se implementó una nueva estrategia monetaria, orientada a bajar la inflación y garantizar la estabilidad cambiaria. No obstante, consecuencia de la volatilidad, el mercado interno perdió dinamismo ante el menor poder adquisitivo, el encarecimiento del crédito y los altos registros de inflación del tercer trimestre del año pasado. Esto incidió en las decisiones de consumo e inversión. Además, el impacto que tuvo la sequía en el agro se trasladó a actividades vinculadas. Los sectores más afectados en este contexto fueron la industria manufacturera, el transporte, el comercio y la construcción, lo que se tradujo en una caída interanual del estimador mensual de la actividad económica del 2,6% en 2018. Sin embargo, el desempeño fue heterogéneo al interior de los sectores: se abrieron oportunidades para aquellos que encontraron una salida exportadora, el agro mostró los primeros resultados positivos de la campaña 2018/2019, y continuó el dinamismo de la producción de gas y petróleo no convencional, de las energías renovables, de las inversiones mineras y del turismo. Luego de un desempeño positivo en los primeros meses de 2018, la producción industrial se vio afectada por la sequía y los cambios en el escenario monetario y financiero. El crecimiento de la primera parte del 2018 fue liderado por los sectores automotriz y de metales básicos, ante el dinamismo del mercado interno, Vaca Muerta y las exportaciones. A partir de mayo, la sequía, los eventos de volatilidad cambiaria y la suba de la tasa de interés impactaron sobre la actividad industrial, cerrando 2018 con una caída del 5% con respecto al año anterior. A pesar de ello, los metales básicos se expandieron junto con la maquinaria de uso general, impulsado por la demanda del sector energético; carne vacuna, vinos y lácteos, impulsados por el dinamismo exportador. La dinámica de 2019 estará marcada por la evolución de la demanda externa, la recuperación del poder adquisitivo con el cierre de las negociaciones salariales, el relajamiento gradual de las condiciones de crédito y la estrategia exportadora. Dentro de alimentos y bebidas, continuaría el dinamismo de los rubros exportadores (carne, vinos y lácteos), mientras que la molienda se beneficiaría de la recuperación de la cosecha tras la sequía de un año atrás. Los vehículos también contarían con el impulso de las ventas externas, principalmente a Brasil. Las recomposiciones salariales por paritarias moderarían la caída de los sectores que dependen del mercado interno, al tiempo que la gradual baja de la tasa de interés devolvería el impulso al crédito para consumo y la venta de bienes de capital. Las exportaciones dan impulso a algunas industrias y a las economías regionales ante la mayor competitividad cambiaria y nuevos acuerdos comerciales, y se alcanzó el quinto mes consecutivo de superávit comercial. En 2018 las ventas externas aceleraron su expansión, luego de haber caído entre 2011 y 2015 de forma consecutiva. 15 de las 24 provincias aumentaron sus ventas al exterior en el año, impulsadas por los envíos de algodón (+207%) a Indonesia y Paquistán, lana (+43%) a China, nueces (+40%) a Italia, peras y manzanas (+18%) a Brasil y Rusia, y cítricos (+16%) a Holanda, Estados Unidos y España. En enero se observó una dinámica particular y las exportaciones totales cayeron 5% frente al mismo mes de 2018, debido a los menores envíos biodiesel a la Unión Europea, de aluminio en bruto a Estados Unidos, y de vehículos a Brasil. No obstante, la normalización del mercado de biodiesel a la UE tiene mejores perspectivas en adelante y el de autos a Brasil sigue en alza, habiéndose concentrado el desempeño negativo en paradas puntuales de algunas plantas. Por su parte, las ventas de productos primarios aumentaron 13%, alcanzando el mejor nivel para enero en diez años, por los mayores envíos de trigo (+41%), cebada (+57%) y porotos de soja (+1.225%). Las manufacturas agropecuarias también crecieron (+7%) por las exportaciones de aceite de soja (+87%), carne bovina (+36%) a China y aceite de girasol (+111%). En tanto, las importaciones volvieron a disminuir por quinto mes consecutivo frente a la menor actividad económica, con bajas en todos sus usos, especialmente vehículos, y bienes de capital y de consumo. De esta manera, el saldo comercial fue positivo por quinto mes consecutivo. El empleo registrado disminuyó en diciembre de 2018 dado el contexto de menor actividad económica. El número de trabajadores registrados y asalariados retrocedió en diciembre, aunque cerró el año en terreno positivo. La baja para los asalariados del sector privado se explicó por 8 de los 14 sectores, y las caídas más pronunciadas se produjeron en aquellos más asociados con la demanda interna, impactada por la turbulencia financiera de mediados de 2018, como la industria, el comercio y la construcción. Sin embargo, continúan impulsando el empleo la explotación de minas y canteras, por Vaca Muerta en Neuquén y el litio en el norte del país, la pesca y la agricultura, que se recupera después de la fuerte sequía. Asimismo, más de un quinto de los sectores industriales y casi el 40% de los servicios continúan creando empleo. El costo del financiamiento, el menor poder adquisitivo y los nuevos precios relativos fueron los principales factores de caída del consumo en 2018, pero de la mano de los nuevos acuerdos salariales, la estabilidad cambiaria y relajamiento gradual de las condiciones de crédito se espera su normalización en los próximos meses. Las compras de bienes durables fueron las que mostraron las mayores caídas. Los patentamientos de autos y motos comenzaron 2019 con bajas, principalmente por el elevado costo del financiamiento y el menor poder adquisitivo. La compra de inmuebles en CABA y provincia de Buenos Aires, tras una primera mitad de año en terreno positivo, cerró el año en baja, afectada por el menor dinamismo del crédito hipotecario y el alza del tipo de cambio. Lo mismo ocurrió con las ventas de electrodomésticos, que también habían aumentado durante el primer semestre. Por su parte, el consumo masivo acentuó su caída en enero, con un consumidor que redefinió sus elecciones de marcas y canales, y continúa estirando la recompra de categorías, elige marcas más económicas y compra bajo promoción. Las terceras marcas, en cambio, continuaron creciendo en enero tras posicionarse, junto con las segundas, como las preferidas por los consumidores en 2018. Hacia la segunda mitad del año 2019, con una inflación en descenso y estabilidad cambiaria, el consumo moderaría su ritmo de caída. Los primeros meses tendrán el efecto de la suba ya anunciada de precios regulados, aunque con la reapertura de paritarias y la efectivización de aumentos ya pactados, habría una recomposición gradual del salario real que impactará en el gasto de los hogares. A su vez, el gobierno renovó los programas Ahora 12 y Precios Cuidados (con la incorporación de productos de librería y del canal mayorista), y lanzó la campaña Vuelta al Cole para acompañar a las familias en el comienzo de clases con artículos de librería, libros y manuales en 12 cuotas sin interés. Con bases más sólidas y sostenibles, están trabajando en una agenda productiva para impulsar el empleo, la competitividad y el mercado interno. El lanzamiento de medidas de financiamiento para capital de trabajo destinado a Pymes por 100.000 millones de pesos, mediante el sistema financiero y el mercado de capitales, confirman el rumbo a un sistema productivo más integrado que incentive la creación de empleos de calidad. En este marco y dentro de la estrategia “Argentina Exporta”, se presentó la prefinanciación para exportaciones de pymes, que busca estimular la inserción inteligente al mundo de todos los sectores y producciones. El Gobierno sigue trabajando con cada sector para responder a las necesidades particulares. Fruto del diálogo constante, presentó un esquema para promover la renovación de buques pesqueros, un sector que genera 22.000 puestos de trabajo. Esta medida permitirá desarrollar la cadena de valor del sector, potenciar la construcción local, mejorar la eficiencia y seguridad del sector pesquero y generar empleo en la industria naval nacional, mientras mejora la productividad de la actividad. En este mismo sentido, el Ministerio de Producción y Trabajo presentó el adelantamiento del Mínimo No Imponible para economías regionales, una medida que va a beneficiar a 238.000 trabajadores subiendo la base imponible a más de 45 actividades. El Gobierno acompaña el mal momento de la demanda interna a través del aumento del 46% para la asignación universal por hijo y el adelantamiento del salario mínimo, vital y móvil a valores de junio 2019 para recomponer el poder adquisitivo y estimular a la demanda interna.

Importaciones Las importaciones volvieron a retraerse y se alcanzó el quinto mes consecutivo de superávit comercial. Las importaciones disminuyeron en enero por el descenso de la actividad económica y los mayores costos en dólares. Con esta caída, el saldo de la balanza comercial fue superavitario en US$ 372 millones. Retrocedieron las compras de todos los usos económicos. La menor caída fue en bienes intermedios, que tuvo el primer descenso en dos años, aunque moderado por las importaciones de porotos de soja: al descontarlas, la baja es cinco veces mayor. El resto de los usos tuvo caídas de dos dígitos. Las importaciones de bienes de capital para inversión productiva se redujeron menos que el total de este uso económico. Se distinguieron los aumentos en las compras de motores, transformadores y generadores eléctricos provenientes de China y Suecia, y generadores de vapor originarios principalmente de Tailandia e Indonesia. Por su parte, camiones, maquinaria para la explotación de minas y canteras y maquinaria agrícola fueron los segmentos con mayores caídas en las compras de bienes de capital productivos.

Construcción La construcción cerro el año con un leve aumento, aunque acentuó su baja en diciembre. El buen desempeño de la primera mitad del año compensó las caídas de los últimos meses y le permitió al sector cerrar 2018 en terreno levemente positivo. Los proyectos energéticos y otras obras privadas fueron los que dieron el impulso en el acumulado anual; esto se vio reflejado en el consumo de insumos vinculados como tubos de acero sin costura, vidrio plano, griferías, y mosaicos. A nivel regional el comportamiento fue dispar: en diciembre los despachos de cemento en bolsa se redujeron en todo el país a excepción de Tierra del Fuego (+8,5%), mientras que los despachos a granel aumentaron en CABA, San Juan, Mendoza, Neuquén, Chubut y Córdoba. El empleo registrado cayó 7% en noviembre, aunque creció en algunas provincias como Tierra del Fuego (+20%) y Neuquén (+13%). En diciembre la actividad retrocedió 20,5% con respecto al mismo mes de 2017 y 3,3% frente a noviembre en la medición sin estacionalidad. Pese a este registro, las expectativas mejoraron en empresas asociadas tanto a obras privadas como a obras públicas. La cantidad de empresas que esperan una menor actividad en los próximos tres meses disminuyó: en noviembre la proporción se redujo al 50% de las que realizan obras públicas y al 59% de las de obra privada (-4 p.p. frente a octubre en ambos casos). Según datos adelantados de enero, los despachos de cemento al mercado interno disminuyeron más de 16%, aunque se desaceleraron respecto a noviembre y diciembre. Los costos de la construcción en dólares se mantienen en niveles mínimos históricos y podrían incentivar las inversiones en el sector a lo largo del año.

Personas El consumo retrocedió en 2018 afectado por el contexto macroeconómico. El costo del financiamiento, el menor poder adquisitivo y los nuevos precios relativos siguen postergando las decisiones de consumo durable. Tras una primera mitad de año en terreno positivo, la compra de inmuebles en CABA y provincia de Buenos Aires se redujo 12% y 17% frente a 2017 por el menor dinamismo del crédito hipotecario y la suba del tipo de cambio. El costo del financiamiento afectó las ventas de electrodomésticos, que cayeron 12%. Por su parte, los patentamientos de autos y motos continuaron la tendencia negativa de 2018 (-11% y -17% respectivamente) y comenzaron 2019 en baja. La caída del salario real impactó en todos los hogares y llevó a los consumidores a ser todavía más selectivos con los canales de compra, los precios y las marcas. El consumo masivo cerró 2018 un 1% por debajo de 2017. La canasta total de consumo agudizó su baja en el último trimestre del año, con un consumidor que realiza compras más pequeñas. En este contexto, las segundas y terceras marcas, que tienen un posicionamiento de precio inferior que las primeras, lideraron las ventas y crecieron en el año, y los canales de comercialización más elegidos fueron los almacenes y los autoservicios. En enero el precio medio aumentó 51% interanual y el consumo retrocedió 7%. El consumo moderaría su ritmo de caída de la mano de una inflación en descenso y de estabilidad cambiaria, que se reflejarían en la recomposición gradual del salario real mes a mes. Seguirá habiendo signos de debilidad en los primeros meses de 2019 por el impacto del aumento de precios regulados, que se efectivizará en la primera mitad del año, y por una base alta en la comparación interanual dados los máximos del primer trimestre de 2018. Sin embargo, el salario real tendría una recomposición en los próximos meses gracias a la reapertura de las paritarias y a aumentos ya pactados en algunos sectores. Para fomentar el consumo y la producción nacional de bienes y servicios, y acompañar a las familias en el comienzo de las clases, el Ministerio de Producción y Trabajo lanzó la campaña Vuelta al Cole: podrán adquirirse artículos de librería, libros y manuales en 12 cuotas sin interés en los más de 3.000 comercios de todo el país adheridos a Ahora 12. Además, el programa de Precios Cuidados incluyó 37 productos escolares: una nueva alternativa al surtido de productos en góndola con precios más bajos que el promedio del mercado.

3) Identificación del negocio

Nuestra marca busca lanzar un nuevo producto en el mercado de limpieza del hogar. Consiste en una esponja para lavar los platos que cuenta con una pintura abrasiva para facilitar la limpieza profunda ahorrando tiempo. Nuestra propiedad diferenciadora será la durabilidad, lo que también tiene su impacto directo en el costo para el consumidor. La industria en la que nos encontramos es la de las esponjas para el lavado de vajillas. Actualmente hay muchos competidores en dicho mercado tales como Mortimer (de Clorox), Virulana (de Mapa Virulana), Vileda (de Freudenberg & Co), entre otras. Sin embargo, el 90% del share del mercado (SOM) se lo reparten Virulana y Mortimer.

Como empresa, buscamos lanzar un producto diferente que resalte en el mercado y mejore las expectativas del consumidor. Existen muchas esponjas para la limpieza de vajillas con el objetivo de facilitar esta labor, sin embargo ninguna posee las características de durabilidad que tendría nuestro producto.

Cuando el consumidor se acerque a la góndola encontrará un producto de similares características y costo respecto a las tradicionales, pero con el triple de duración, lo cual nuestra opción inmediatamente reflejará un ahorro considerable.

OPORTUNIDADES

- Usar todas materias primas locales (competidores importan insumos con sus respectivos problemas aduaneros y retrasos logísticos) para asegurar abastecimiento y evitar costos en dólares.

- Procesos automáticos con altos niveles de productividad, logrando bajos costos.

- Nuestro producto tendrá como característica distintiva su durabilidad.

- Se activará en mercados descuidados por las grandes marcas.

- Además de ofrecerse a cadenas y distribuidores; se llegará a clientes de forma directa mediante vendedores locales. (cadenas de hoteles, restaurantes, etc.)

- Lanzar un producto de bajo costo en un mercado recesivo y con bajos niveles de consumo.

- Producto y Packing, atractivo y ecológicamente sustentable.

- Nuestro producto no tiene que cumplir ningún sistema de normas internacional o local, lo cual incrementa significativamente en los costos (testeos y certificaciones)

AMENAZAS

- Que las principales marcas reaccionen, desarrollando productos con similares características de durabilidad. Considerando sus ventajas de volumen y canales de distribución.

- Crisis económica a nivel nacional. Desvíos importantes en el costo de los insumos respecto de los valores estimados.

- Aumento y promoción del uso de lavavajillas, a nivel doméstico e industrial.

- Al tratarse de procesos automáticos, es complicado conseguir mano de obra calificada a un costo razonable.

FACTORES CLAVE DE EXITO

- Desarrollo de proveedores que cumplan especificaciones y tiempos de entrega. Negociación con proveedores.

- Lograr técnicamente el factor diferenciador de durabilidad.

- Promoción e ingreso a los canales y sectores descuidados por el competidor.

- Se puede considerar que nuestro producto es básico, por lo que las crisis no afectan la demanda.

4) Estudio de mercado

4.1- Definición inicial del producto:

Descripción

Nivel básico: Facilitar el lavado de la vajilla.

Nivel Real: Una esponja de polipropileno con uno de sus lados cubiertos de una pintura especial que le brinda unas características de abrasividad y resistencia considerables. Acompañada por una geometría que optimiza estas cualidades y brinda al usuario un cómodo agarre para realizar su tarea.

Nivel Aumentado: Contamos con un servicio de atención al consumidor de primera calidad, que en casos en los que se tenga algún inconveniente con relación a la calidad del producto, este mismo será recompensado con otro producto o en caso de que el consumidor lo requiera, la devolución del dinero.

Normas o nivel de calidad

Como en todo proceso industrial, habrá controles de calidad al ingreso de las materias primas, durante el proceso de fabricación y en el empaquetado. Al no tener especificaciones técnicas a cumplir bajo normativas, estos controles solo deberán garantizar el cumplimiento legal de lo declarado en el Packing. (Dimensiones). Y las expectativas de los consumidores en cuanto a la duración del producto, para lo cual se han desarrollado ensayos de durabilidad en lavarropas para simular N lavados para estandarizar la durabilidad del producto

Subproductos

Los retazos y recortes provenientes del corte de las planchas de PU son vendidos por kilo al mercado de colchones y almohadas que utiliza estos como relleno, sin importar la forma que estos tengan ya que pueden reducir su tamaño para homogeneizarlo o si tienen trazas de pintura ya que no están a la vista

Desperdicios

El único desperdicio que debemos tener en cuenta y tratar de minimizar lo mas posible, mediante una optimización de los procesos; es la merma de pintura. Considerando además que debe ser tratada como residuo peligroso con su correspondiente certificado de disposición final.

4.2 Análisis del mercado consumidor

Los principales actores para nuestro producto y los que consideramos que van a ser los clientes más fieles a nuestra esponja, son a los que vamos a poner el foco a la hora de vender y publicitar la esponja. Nuestro producto va a estar principalmente enfocado en aquellos consumidores que están a cargo de la limpieza del hogar, quienes en su mayoría, corresponde a un segmento de madres, amas de casas y encargadas/os de la compra de productos de limpieza e higiene de la cocina, no solo en viviendas, sino también en hoteles, hospitales y locales de comida.

Es por esto que consideramos que este segmento del mercado es aquel que va a probar nuestro producto y experimentar la calidad y durabilidad del mismo. Siendo así, los principales actores dentro del mercado. Habiendo analizado esto, nuestra idea es enfocarnos en ese nicho, para tratar así de maximizar nuestras ventas y además poder posicionar al producto como una necesidad para el comprador, algo que van a tener que adquirir para que la limpieza del hogar sea lo más eficiente posible.

Buscamos que nuestra esponja sea diferente a las que ya existen en el mercado en términos de calidad y durabilidad, ya que es mayor a cualquier otra de la competencia.

Poder de negociación de Clientes:

Alto poder de negociación al ser un producto nuevo y dependemos de que el segmento quiera y les sea necesario nuestro producto. Que nuestro producto se imponga dependerá principalmente de un cambio en el hábito de consumo de los clientes. A lo que nos referimos puntualmente es que, en vistas de que el precio unitario de nuestra esponja es superior al de la esponja tradicional, la manera de posicionarnos es mediante la concientización de que nuestra esponja es, no solo más más eficiente que las esponjas clásicas, sino también que a largo plazo se está ahorrando dinero. Todo esto debe lograrse partiendo de la base de que la vida útil de la misma es sustancialmente mayor que las demás esponjas del mercado, y que se debe comprar sólo un producto en vez de dos. Para alcanzar este punto será necesario informar al segmento al cual apuntamos puesto que, si solo ven que nuestra esponja a un precio superior al resto en la góndola, posiblemente seguirán consumiendo alguna de las muchas opciones que hay en el mercado. Resulta imprescindible disminuir la sensibilidad del cliente respecto del precio de la esponja, mentalizándolo de que nuestra opción es la mejor y única alternativa.

Estudio de investigación de mercado:

Para averiguarlo, realizaremos una encuesta por internet.

4.3 Análisis del mercado competidor

Principales competidores:

I) Esponja Virulana (de Mapa Virulana)

Variables Intrínsecas

- Color: Rojo y amarillo

- Dimensiones (Alto x Ancho x Prof.) : 7.5 cm x 11.5 cm x 2.5 cm

- Peso: 10 gramos.

Variables Extrínsecas

- Virulana FUERTE es tu mejor aliada para la limpieza profunda ya que sus fibras abrasivas y ultra resistentes remueven fácilmente hasta las suciedades más difíciles.”

- MARCA: Virulana Fuerte

- PRECIO: $26.75 por unidad

Fortalezas

- Marca muy reconocida en el mercado, producto identificado por el nombre de la marca.

- Gran variedad de esponjas, destinadas a distintas necesidades.

Debilidades

- Precio alto

No garantiza durabilidad

II) Esponja Mortimer (de Clorox)

Variables Intrínsecas

- Color: Violeta

- Dimensiones (Alto x Ancho x Prof.): 7 cm x 12 cm x 2 cm

- Peso: 9 gramos

Variables Extrínsecas

- CALIDAD/SEGURIDAD DEL PRODUCTO: “No toma olores. Mayor poder de remoción. Fabricada en un sólo cuerpo impidiendo que la fibra se separe de la esponja. Ideal para una mejor limpieza y mayor durabilidad”.

- MARCA: Mortimer Poderosa

- PRECIO: $42 por unidad

Fortalezas

- Precio bajo.

- Fácil de conseguir en la mayoría de las tiendas.

Debilidades

- Si bien dice cumplir la misma función, carece de tecnologías comparables a las de nuestra esponja.

- Tamaño pequeño. Más riego a roturas.

- Marca relacionada a la baja calidad.

III) Esponja Scotch-Brite (de 3M)

Variables Intrínsecas

- Color: Azul y Celeste

- Dimensiones (Alto x Ancho x Prof.): 7.1 cm x 11.4 cm x 2.5 cm

- Peso: 10 gramos.

Variables Extrínsecas

- Limpia a una velocidad 4 veces mayor y siendo 8 veces menos abrasiva, lo que permite su uso en superficies delicadas como superficies de acero inoxidable, utensilios de cocina, cubiertos, etc”.

- MARCA: Scotch-Brite Extrema

- PRECIO: $55 por unidad

Fortalezas

- Marca muy reconocida en el mercado por la buena calidad de sus productos.

Debilidades

- Precio considerablemente mayor que el de otras esponjas

4.4 Análisis del mercado proveedor

Para comenzar, una importante y positiva consideración que podemos hacer es que no son muchos los insumos que debemos comprar; y para cada uno de ellos tenemos varias alternativas locales de proveedores. Para el principal que sería el PU, tenemos grandes fábricas industriales de con procesos continuos de fabricación y por otro lado muchos pequeños emprendimientos que fabrican PU en modo batch (cajón) en pequeños galpones. Abriendo un abanico de posibilidades a una pequeña empresa que maneja volúmenes no tan grandes como otras empresas del sector y no transformando esto en una debilidad. Permitiendo una buena negociación en cuanto al precio, asegurando la continuidad del abastecimiento y manteniendo calidades similares ya que esta no varía demasiado al tratarse de un proceso simple. En cuanto a los químicos que componen la pintura merecen un seguimiento mayor. Si bien se consiguen localmente, sabemos que nuestros proveedores tienen dependencia de materias primas importadas; con las complicaciones a las que estas pueden estar atadas (variación del tipo de cambio, desabastecimiento, etc). El tema del Packing también presenta un mercado notablemente atomizado con infinidad de posibilidades que se amolden a nuestras necesidades por lo que tampoco presentará ningún tipo de complicaciones. Del mismo modo que los servicios de limpieza y seguridad.

Por otro lado, en cuanto a los servicios, como el precio de los mismos tiene una tarifa estandarizada directamente proporcional al consumo que cada uno realiza, no hay mucho que se pueda hacer de puerta para afuera. Sino que consistirá en hacer un uso de los recursos de manera óptima y responsable. Y en cuanto a los equipos y maquinaria para llevar a cabo el proyecto, consideremos que es una inversión al inicio del proyecto. Y por más que al comienzo presenta una cuestión importante; la capacidad de negociación y beneficios que se puedan conseguir en este aspecto se puede despreciar cuando uno hace el análisis general y a largo plazo del proyecto.

4.5 Análisis de Productos Sustitutos

Productos Sustitutos: Amenaza de nuevos productos.

En este sentido, entendemos que los productos sustitutos más relevantes son el lavavajillas automático y la esponja tradicional. El lavavajillas posee cada vez mayor protagonismo en el ámbito doméstico. Sin embargo, más allá de que existen lavavajillas de distintas capacidades, para lavados rápidos o en pequeñas cantidades, creemos que la esponja seguirá siendo el mayor demandante del mercado.

Otro posible producto sustituto son las esponjas naturales, que se caracterizan principalmente por ser ecológicas y biodegradables. Su principal desventaja es que duran menos tiempo y no se consiguen en supermercados.

4.6 Análisis de Productos Complementarios

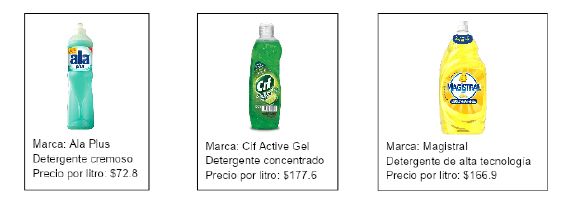

El producto complementario más relevante es el detergente, imprescindible para trabajar en conjunto con la esponja y llegar al objetivo principal de limpiar y desengrasar platos y otros elementos de la cocina. Los hay de diferentes variedades: clásicos, cremosos, concentrados; encontrándose en un amplio rango de precios según su tecnología y características.

Ambos productos, el detergente y la esponja, son productos de primera necesidad, por lo que su demanda no se verá afectada por cuestiones como la situación económica del país, aunque esto sí podrá generar que los consumidores opten por una marca u otra.

Gracias a la tecnología que diferencia a nuestro producto, su poder de limpieza no se ve determinado por la calidad de su complementario. Entonces, el usuario no dependerá de la calidad del detergente que utilice, sino que, cualquiera sea el que elija, con nuestra esponja conseguirá óptimos resultados.

En segundo lugar, encontramos a los guantes de látex como producto complementario. Si bien no son indispensables para la limpieza de la vajilla, cumplen la función de proteger las manos y la piel del contacto constante con el detergente y el agua durante el lavado.

Su mercado será de menor tamaño, encontrándose en el un segmento de madres, amas de casas y quienes consideren importante el cuidado de la piel al realizar; y hoteles, hospitales, locales de comida y todo tipo de establecimientos con cocina propia, donde haya gente puntualmente dedicada a la tarea del lavado de vajilla.

4.7 Análisis de entrantes potenciales

Competidores potenciales: Amenaza de nuevos ingresantes.

Por ser nuevos en el mercado, nos encontramos en desventaja al enfrentarnos a marcas reconocidas como 3M y Mapa Virulana que cuentan con un gran campo de conocimiento en materia de investigación y desarrollo. Sin embargo, la producción de una esponja de iguales características a la nuestra, que cuentan con un gran nivel de tecnología en su proceso de producción, podría significar una inversión de capital de tal magnitud que, posiblemente, posibles nuevos ingresantes no estén dispuestos a realizar. Es un mercado con altas barreras de ingreso.

5) Toma de decisiones: Estrategias de inserción y crecimiento

Producto

Nombre:

El nombre de un producto puede llegar a ser la clave de su éxito, es por eso que decidimos que éste debe ser corto, y fácilmente recordable, de manera que se evite el común problema de no recordarlo.

Teniendo esto en cuenta, el nombre que elegimos para nuestro producto es: “bob”, aprovechando la asociación primaria con el personaje televisivo.

- Peso: 10 gramos.

- Dimensiones (Alto x Ancho x Prof.): 11.5 cm x 7 cm x 3 cm

- El color es verde claro con la superficie abrasiva color verde oscuro.

Plaza

La esponja estará disponible en almacenes polirubro y supermercados de la provincia de Buenos Aires porque al tratarse de un producto que ocupa un volumen considerable para el peso que tiene (baja densidad), los costos logísticos para su distribución no permiten escalarlo para una empresa con nuestras características.

Estrategias para cada canal de distribución:

Supermercados e hipermercados:

- En los supermercados las estrategias que desarrollemos van a depender del auge de ventas del producto.

- Siempre buscaremos situarnos en un estante de la góndola que esté a nivel visible para que los clientes no tengan que estar buscando el producto. El objetivo es que la esponja llame la atención a primera vista.

- Cuando el supermercado provea múltiples descuentos, especialmente los que son dentro de la misma industria, nuestra esponja va a adherirse a estos descuentos.

- Normalmente, los supermercados que tienen tarjetas de fidelidad entregan vouchers con “% en detergentes y productos de limpieza”. Nos gustaría formar parte de esto y situar nuestro producto como opción para cualquier cliente que quiera utilizarlo (que no quede excluida la marca).

Promoción

Estrategias para la promoción:

- Mensaje: Innovación y calidad en el producto para que las tareas de limpieza sean más rápidas, fáciles y económicas.

- Canales: En la televisión (mayoritariamente a la mañana y a la noche para que capten al mayor público objetivo posible), gráfica (principalmente en el punto de venta, que es donde nuestro segmento toma la decisión de compra). Al no ser un producto estacional no hay publicidades en un momento en específico, sino que se mantiene constante a lo largo del año.

Precio

Estrategia de Precio:

Teniendo en cuenta que nuestros canales de distribución son los almacenes polirubro, distribuidores zonales del interior y algunos supermercados. Lanzaremos productos con envase individual, como también una opción económica de un pack con 3 esponjas, que cuenta con un precio unitario inferior a comprarlas por separado.

El posicionamiento que vamos a utilizar para vender nuestro producto, va a estar acorde a la estrategia que usamos para el mismo. Esta es plantearlo como el mejor producto de la gama en la que se encuentra, con un precio no proporcionalmente mayor, es decir, será la esponja con mejor relación calidad/precio del mercado.

Lo que se busca al posicionar la esponja en dicho segmento va a ser que el cliente identifique a nuestro producto y a la marca también como algo de calidad. Es decir, identificar a nuestra esponja como la mejor opción disponible para cubrir una necesidad básica como lavar la vajilla de la manera más eficiente posible. Contemplando todos los factores que la componen como la abrasividad, durabilidad, comodidad y precio de la misma.

- El precio unitario será de 18 $AR

- Se puede decir que nuestro precio está imperceptiblemente por encima de otras propuestas del mercado (17,60$)

- Precio negociado: vende a todos los clientes al mismo precio, mantiene el precio sin importar el consumidor. Es constante.

- A través del precio elevado remarca la calidad y durabilidad del producto

6) Plan de ventas

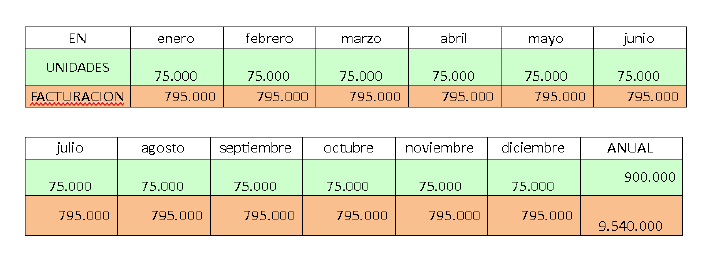

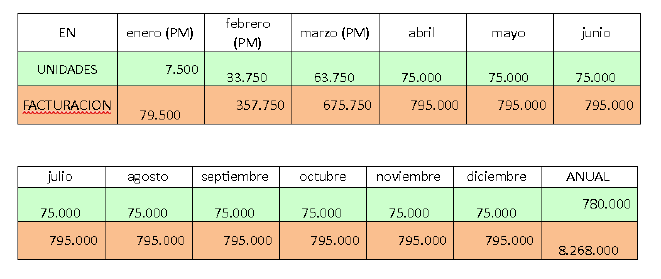

Analizando las ventas de Mapa Virulana, la empresa líder de este mercado con un SOM (Share of Market) del 60%, a nivel provincial que es lo que nos compete a nosotros. Trasladamos que si sus volúmenes están alrededor de los 12 millones de unidades anuales producidas en cuanto a esponjas con características similares, el mercado total estaría siendo de una 20 millones de unidades anuales que se consumen en la Provincia de Buenos Aires. Considerando que este número abarca una variedad de productos que nosotros no manejaremos pero sobre el que podemos avanzar, es totalmente verosímil apuntar a una producción anual de 900.000 unidades al año (aproximadamente 75.000 mensuales).

Pasando a valores monetarios, partiendo que el consumidor final está pagando un precio de 18$AR en la góndola; si descontamos la parte que se llevan los distribuidores de nuestro producto y los impuestos que debemos pagar por la comercialización de los mismos; se puede estimar que la facturación de la que estaríamos hablando por unidad sería de unos 10.60$ por unidad.

También destacamos que el consumo de esponjas presenta una evolución considerablemente plana a lo largo del año, no teniendo picos ni valles en el transcurso del mismo.

Para el año 1 - considerando el primer trimestre como puesta en marcha y el resto en régimen:

Para el año 2 en adelante - considerando todo en estado de régimen: