Diferencia entre revisiones de «2016/Grupo2/DimensionamientoComercial»

| Línea 178: | Línea 178: | ||

Las tasas de crecimiento que se | Las tasas de crecimiento que se | ||

registran en el período analizado reflejan el incremento de los valores nominales. | registran en el período analizado reflejan el incremento de los valores nominales.[http://www.alimentosargentinos.gob.ar/HomeAlimentos/Nivel%20de%20actividad/AyB/informes/AyB_IITrim_2015.pdf] | ||

==== Financiamiento sectorial<br> ==== | ==== Financiamiento sectorial<br> ==== | ||

| Línea 184: | Línea 184: | ||

A lo largo de 2011, el financiamiento promedio destinado a la industria de Alimentos y Bebidas representó el 5,4% del total del crédito de la economía. Este porcentaje se incrementó levemente respecto de los valores registrados durante 2010, que en promedio fueron del 5,2%. Por su lado, la industria manufacturera recibió el 17% del total de financiaciones otorgadas a la economía, superando en un punto porcentual los valores registrados en promedio en el 2010 (16%). El financiamiento destinado a la producción y procesamiento de carne, pescado, frutas, legumbres, hortalizas, aceites y grasas representó el 65% del total del crédito otorgado a la industria de Alimentos y Bebidas. Esta variable registró un alza de 3 puntos porcentuales respecto de 2010. Paralelamente, el 16% del crédito otorgado a la industria de Alimentos y Bebidas corresponde al sector de elaboración de bebidas, que se redujo en 4 puntos porcentuales respecto de los valores registrados en 2010. Asimismo, el 5% pertenece al financiamiento otorgado al sector elaborador de productos lácteos, que se mantuvo respecto de los valores observados durante 2010. | A lo largo de 2011, el financiamiento promedio destinado a la industria de Alimentos y Bebidas representó el 5,4% del total del crédito de la economía. Este porcentaje se incrementó levemente respecto de los valores registrados durante 2010, que en promedio fueron del 5,2%. Por su lado, la industria manufacturera recibió el 17% del total de financiaciones otorgadas a la economía, superando en un punto porcentual los valores registrados en promedio en el 2010 (16%). El financiamiento destinado a la producción y procesamiento de carne, pescado, frutas, legumbres, hortalizas, aceites y grasas representó el 65% del total del crédito otorgado a la industria de Alimentos y Bebidas. Esta variable registró un alza de 3 puntos porcentuales respecto de 2010. Paralelamente, el 16% del crédito otorgado a la industria de Alimentos y Bebidas corresponde al sector de elaboración de bebidas, que se redujo en 4 puntos porcentuales respecto de los valores registrados en 2010. Asimismo, el 5% pertenece al financiamiento otorgado al sector elaborador de productos lácteos, que se mantuvo respecto de los valores observados durante 2010. | ||

Por otro lado, la industria elaboradora de productos de molinería, almidones y productos derivados del almidón, junto a la encargada de la elaboración de productos preparados para animales recibió el 2% del total del crédito otorgado al agregado de Alimentos y Bebidas. Este presentó un alza de un punto porcentual respecto de 2010. El 69% del total de financiaciones otorgadas al sector de Alimentos y Bebidas durante 2011 se concretó en la Ciudad Autónoma de Buenos Aires, y el 5% en la provincia de Buenos Aires (2,6% se llevó a cabo en el conurbano bonaerense y 2,6% en el resto de la provincia). Paralelamente, la provincia de Córdoba recibió el 5% del total del crédito destinado a la industria de Alimentos y Bebidas. La provincia de Santa Fe absorbió un 7,5% del total, y un 4% se otorgó en Mendoza. | Por otro lado, la industria elaboradora de productos de molinería, almidones y productos derivados del almidón, junto a la encargada de la elaboración de productos preparados para animales recibió el 2% del total del crédito otorgado al agregado de Alimentos y Bebidas. Este presentó un alza de un punto porcentual respecto de 2010. El 69% del total de financiaciones otorgadas al sector de Alimentos y Bebidas durante 2011 se concretó en la Ciudad Autónoma de Buenos Aires, y el 5% en la provincia de Buenos Aires (2,6% se llevó a cabo en el conurbano bonaerense y 2,6% en el resto de la provincia). Paralelamente, la provincia de Córdoba recibió el 5% del total del crédito destinado a la industria de Alimentos y Bebidas. La provincia de Santa Fe absorbió un 7,5% del total, y un 4% se otorgó en Mendoza.[http://www.alimentosargentinos.gob.ar/HomeAlimentos/Nivel%20de%20actividad/AyB/informes/AyB_Anual_2011.pdf] | ||

=== Análisis del mercado competidor === | === Análisis del mercado competidor === | ||

Revisión del 20:35 13 may 2016

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macroeconómica

Análisis Nacional

[1]La actividad económica sufriría una contracción durante el primer trimestre de 2016 en línea con el proceso de reordenamiento de las variables macroeconómicas. El sector primario y la construcción muestran los peores resultados, mientras que en la industria se observa un dinamismo heterogéneo.

Precios: En el primer trimestre del año los precios acumulan una suba del 12% impulsada principalmente por aumentos en alimentos, servicios públicos y transporte.

Industria fideera: [2]La capacidad instalada en el país ronda las 550.000tn anuales. [3] Hoy en día se producen 352.061 toneladas, de las que se exporta cerca del 10 por ciento, en promedio. La composición del consumo interno denota que casi el 40 por ciento de la oferta de fideos corresponde a las variedades “guiseras”, los tallarines y otros fideos “largos” representan un 36,5 por ciento.

Existen en el país unos 70 fabricantes de pastas secas, contra 1.500 que se dedican a las pastas frescas. La mayoría son Pymes que apuntan a una producción “semi artesanal”, aseguró Clarín. Pero 72 por ciento del mercado es dominado por 6 firmas de consumo masivo; Molinos Río de la Plata es el líder indiscutido con sus marcas Matarazzo, Lucchetti y Don Vicente. Lo sigue Kraft Foods, con Don Felipe, Terrabusi y Canale.

[4] Por año se consumen 348.000 toneladas de pastas en el país (aproximadamente 3,2 kilos por mes por habitante), esto se traduce en que, de las compras en supermercados de los argentinos, un 6% del monto total es destinado a pastas y los 10 millones de hogares eligen, al menos una vez a la semana, un plato de pastas para saciar sus estómagos. Para Del Pozo, esto es sólo un nuevo piso para una industria que tiene todo por crecer, con un mercado internacional con precios récord por ofertas restringidas y un mayor interés local por añadir más pastas a la dieta.

Industria de productos Celíacos: La especialista Mariana Holgado, Lic. en comercialización y coordinadora de la comisión de alimentos y medicamentos de la asociación celíaca argentina, señala que éste nicho cuenta con un constante crecimiento y que el mercado ofrece grandes ventajas, ya que la familia de la persona celíaca es más propensa a consumir sus productos. Hoy en día, según ACA (asociación celíaca argentina) hay 16 empresas dedicadas a la fabricación de productos sin TACC.

Análisis Internacional

Industria fideera: Actualmente se encuentran virtualmente paralizados los envíos de pasta al exterior, los fabricantes de fideos buscan revertir esta delicada situación. En Brasil, Chile y México, en lo que respecta a la celiaquía el panorama es bastante complicado, ya que no se conoce mucho del tema y no existen productos industriales con las tolerancias mínimas de gluten, por lo que su acceso a este tipo de alimentos es bastante dificultoso. La industria Argentina, dadas sus normativas, posee los productos para celíacos más seguros del mundo, esto deriva en un crecimiento día tras día de pedidos desde el exterior.

Identificación del negocio

Definición del negocio

Los fideos sin TACC son elaborados sin trigo, avena, cebada y centeno, pueden ser realizados con diversas harinas compuestas por arroz, mandioca, maíz u otros ingredientes alternativos. Particularmente nos vamos a enfocar de realizar fideos tipo tallarines elaborados con harina de arroz, goma xantan (aglutinante), huevo y aceite. Su fraccionamiento va a ser de 250 gramos, 2 porciones, en paquetes de cartón.

Barreras de entrada y de salida

Las barreras de entrada, por todo lo mencionado en el análisis macroeconómico, son bajas, ya que el mercado está demandando esta clase de productos y su fácil acceso, esto se debe a que en su gran mayoría son conseguidos en dietéticas o establecimientos especializados.

Las barreras de salida, al ser una inversión alta, si se considera automatizar todos los procesos, son altas, ya que irse del mercado con una significativa infraestructura sería irracional.

Oportunidades y amenazas

Oportunidades

Si bien el contexto económico del país no es del todo favorable, Argentina es el sexto fabricante de fideos del mundo, liderando la industria Italia. El consumo por mes por habitante crece aproximadamente 1 kilogramo por año, al igual que aumenta la cantidad de personas que descubren ser celíacas. Por otra parte, como señalamos anteriormente, la Argentina es el país más seguro en cuanto a productos celíacos se refiere, ya que su exigencia legal es máxima, lo que implica una gran ventaja para poder exportar a países cuya legislación no contemple al celiaquismo al mismo nivel.

Amenazas:

Hoy en día es imprescindible tener inversionistas arriesgados, ya que el contexto económico no es del todo favorable, a pesar de que, para el fin de este año, se pronostica una mejora. Las grandes empresas tienen una ventaja significativa sobre las pymes, ya que son marcas reconocidas y sus clientes son fieles a ellas. Quebrantar estas barreras, afianzar clientes y lograr una estructura de costos, tal que los fideos libres de TACC sean competitivos en cuanto a precio y también calidad, es nuestro desafío.

Factores claves para el éxito

• El único tratamiento para el celíaco, es llevar una dieta libre de T.A.C.C. (Trigo, Avena, Cebada y Centeno), lo que implica la necesidad de adquirir cotidianamente productos libres de gluten.

• Actualmente no existe una venta masiva de productos aptos, limitándose a las grandes ciudades y alrededores, lo cual dificulta su acceso y consumo en diferentes puntos del país.

• En la Argentina la celiaquía afecta al 1% de la población.Teniendo en cuenta las estadísticas, alrededor de 400.000 argentinos y sus respectivas familias son potenciales consumidores de productos libres de gluten.

• Otra tendencia a tener en cuenta es que el sector gastronómico y hotelero cada vez más, comienza a interesarse en la necesidad de ofrecer menúes aptos para celíacos, y así generar valor agregado al servicio que ofrecen ya que la celiaquía ha tomado público conocimiento.

• El primer criterio de selección de un celíaco a la hora de viajar, es conocer si el destino elegido ofrece opciones aptas, por lo que una enorme cantidad de turistas nacionales y extranjeros demandan la existencia de alimentos aptos en nuestro país.

• Existen además personas con otras intolerancias alimenticias que ven el consumo de alimentos libres de gluten como una opción saludable.

• Elaborar y comercializar productos aptos para celíacos genera un compromiso con la comunidad y puede ser parte de un programa de RSE (Responsabilidad Social Empresaria), lo que potenciará la imagen de la empresa e incrementará la influencia de la misma en la sociedad.

• Existe una carencia de productos libres de gluten en los países del MERCOSUR, lo que puede significar para la empresa, nuevos nichos de mercado en otros países.

• La Asociación Celíaca Argentina cuenta con representantes en casi todas las provincias, desde Salta a Tierra del Fuego, en las cuales mediante las publicaciones mensuales, se informa a todos los celíacos del país, la oferta de productos aptos y sus puntos de venta.

Definición inicial del Producto

Producto

El producto a elaborar será fideos de arroz de medio grano, es decir un producto que no contiene T.A.C.C. y es apto para el consumo tanto de personas celíacas como no.

Descripción

Para el código alimentario Argentino (capítulo IX art. 706 y 707): “Con la denominación genérica de pastas alimenticias o fideos, se entienden los productos no fermentados obtenidos por el empaste y amasado mecánico de: sémolas o semolín o harinas de trigo ricos en gluten o harinas de panificación o por sus mezclas, con agua potable, con o sin la adición de otros productos alimenticios de uso permitido para esta clase de productos […]”

Con la denominación de pastas alimenticias o fideos secos, sin otro calificativo de consistencia, se entienden los productos mencionados anteriormente que se han sometido a un proceso de desecación con posterioridad a su moldeo y cuyo contenido en agua no debe ser superior al 14% en peso y su acidez no mayor de 0,45/g % expresa en ácido láctico.

Además si analizamos el capítulo XVII (art. 183): “Se entiende por alimento “libre de gluten” el que está preparado únicamente con ingredientes que por su origen natural y por la aplicación de buenas prácticas de manufactura no contiene prolaminas […]. El contenido de gluten no podrá superar el máximo de 10 mg/k […]”

Los productos alimenticios libres de gluten que se comercialicen en el país deben llevar obligatoriamente impreso en sus envases o envoltorios, de modo claramente visible, el símbolo que figura a continuación y que consiste en un círculo con una barra cruzada sobre tres espigas y la leyenda “Sin T.A.C.C.” o “Libre de Gluten” en la barra admitiendo dos variantes: a color y en blanco y negro.

'''Materias primas e insumos'''

Arroz: no contiene colesterol, grasa, sodio ni gluten, no es alergénico y es fácilmente digerible Fécula de mandioca: se emplea como aglutinante y como excipiente. A diferencia de sus sustitutos (fécula de maíz, de papa o de batata), es más cara, pero el proceso de gelificación es más rápido, además, es inodora, incolora e insípida, lo cual es de gran valor para la industria alimenticia. Huevo en polvo: se elige este producto deshidratado, ya que soporta mayor tiempo de conservación en seco, sin requerir cámaras de frío. Se optimiza el espacio físico y es de fácil transporte y manipulación. Almidón de maíz: la producción de maíz duro se realiza por forraje, molienda seca y molienda húmeda. La producción se agrupa principalmente en las provincias de Buenos Aires, Córdoba y Santa Fe, que reúnen el 76% del total.

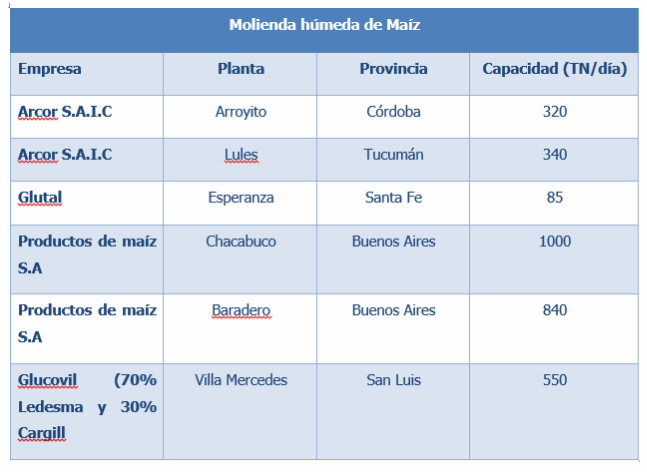

Existen cuatro firmas dedicadas a la molienda húmeda de maíz, dos de las cuales, cuentan con dos plantas de producción. Una de ellas es de capitales americanos.

Desperdicios

En cuanto a los desperdicios del proceso cabe destacar que, por las características del mismo, son prácticamente inexistentes. Esto se debe a que, luego de formado el compuesto con todos los ingredientes, el cual se mantiene en forma de un líquido viscoso, se procede a depositarlo sobre una plataforma caliente donde el mismo es secado en poco tiempo a fin de formar láminas que luego son cortadas en tiras. La ventaja consiste en que la sustancia sobrante puede ser reutilizada y reformada, es decir, los desperdicios son recuperables. Por otro lado, de utilizar como materia prima granos de arroz integral, la piel de los mismos se considerará un desperdicio, el mismo es utilizado por distintas industrias tanto como abono como combustible.

Subproductos

Productos de panadería libres de gluten, espesante de salsas, postres, muffins, etc.

Proveedores

Arroz: Agro Alimentaria Correntina S.A. - Molino Arrocero Victoria Fécula de maíz: Arcor S.A. Capital Federal Huevo en polvo: Las Acacias S.A. Almidón de maíz: Arcor S.A.

Compradores

Los compradores de nuestro producto serán revendedores como supermercados y mayoristas, así como también comerciantes en general.

Bienes Sustitutos

En nuestro caso, dadas las características del producto, los bienes sustitutos son todos los alimentos que no contengan trigo, avena, centeno ni cebada en su composición.

Bienes Complementarios

Son los bienes que acompañan a la preparación del producto, por ejempsalsaslo, las , los quesos de aderezo, etc.

Análisis del mercado consumidor

El mercado de nuestro producto se encuentra definido por la industria alimenticia, específicamente la parte correspondiente a alimentos sin TACC. El dimensionamiento del mercado de alimentos sin TACC en Argentina se estima que es del 1% de la población actual, equivalente a 400.000 personas. Debido a la restricción y limitación que provoca la celiaquía, derivada de la intolerancia al gluten presente no solo en los componentes principales que utilicen trigo, avena, cebada o centeno, sino también en muchos conservantes y aditivos, solo el 20% de los alimentos en el mercado actual pueden ser ingeridos por las personas que sufren de celiaquía. El 80% restante contiene uno o más ingredientes en los cuales el gluten se encuentra dentro de su composición. Sin embargo la ausencia de gluten dentro de la conformación del alimento no habilita al producto a ser ingerido por una persona celiaca, dado que es muy frecuente la contaminación cruzada. Con contaminación cruzada hacemos referencia a la presencia de gluten en alimentos, no por encontrarse dentro de sus ingredientes, sino por compartir procesos o maquinaria con alimentos que si lo posean. Por este motivo la fabricación de alimentos sin TACC debe realizarse por separado, utilizando procesos y maquinas aisladas destinadas únicamente a estos productos. Deberá llevarse un control estricto del proceso de producción, el cual se encuentra reglamentado por la ANMAT, la cual indica los requerimientos necesarios y habilita al producto a ser consumido por personas con celiaquía. Dadas estas condiciones el porcentaje de alimentos industrializados sin TACC se encuentra reducido únicamente a aquellos que posean la habilitación correspondiente por parte del ente regulador.

Un mercado creciente pero que aún no satisface por completo su demanda es el de productos libres de gluten para celíacos. Pocas empresas y falta de emprendimientos exclusivos para un nicho que exige variedad. A raíz del reconocimiento de la celiaquía como enfermedad y su mayor difusión, cada vez son más los productos aptos para celíacos. Casi 5 años después de la reglamentación de la ley, se calcula que ya son más de 4.600 los alimentos registrados como aptos para celíacos. La celiaquía no se cura con ninguna medicación y el único tratamiento para el celíaco es llevar una dieta libre de TACC. Esto conlleva la necesidad de consumir diariamente y de por vida, productos libres de gluten. Si se tiene en cuenta que la venta de este tipo de productos no es masiva y no se encuentran disponibles en toda tienda o supermercado, desde un punto de vista comercial, existe una demanda no cubierta en su totalidad. En Argentina cada día son más las empresas que apuestan por incluir entre sus productos aquellos aptos para celíacos, aunque resulta también una excelente oportunidad constituir un negocio exclusivamente entorno a los productos libres de TACC, ya sea en su venta y/o en su elaboración. Y si además se tiene en cuenta la baja oferta en productos libres de gluten en los demás países del Mercosur, los nuevos nichos disponibles para crecimiento se multiplican. Cabe recordar que se trata de una enfermedad que no se limita al ámbito de nuestro país, por lo que las posibilidades de exportación son, en principio, muy amplias

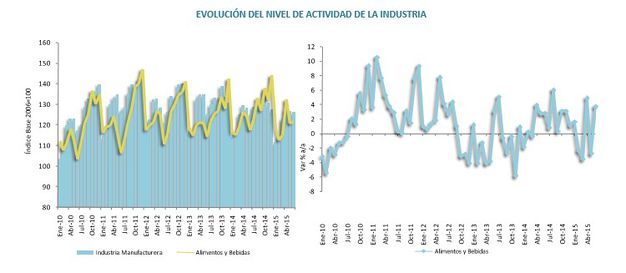

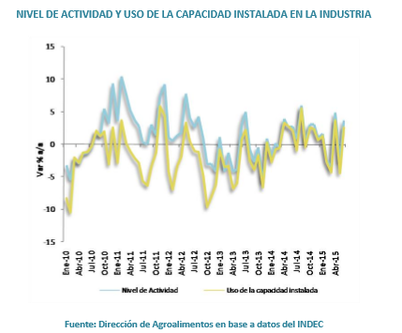

Evolución del nivel de actividad

Según estimaciones del INDEC , el nivel de actividad de la industria manufacturera se contrajo a una tasa promedio anual del 1% en el segundo trimestre del año 2015. En el acumulado de 12 meses, el Estimador Mensual de la Industria (EMI) registró un alza del 1%. En este marco, la actividad de la industria de Alimentos y Bebidas mostró un desempeño positivo acumulando un alza en 12 meses de 3,7% a junio de 2015, mientras que registró un alza promedio anual del 2% durante el trimestre abril-junio. Durante el trimestre la industria manufacturera utilizó en promedio 70,7% del total de su capacidad instalada, 1,3% menos que el valor promedio registrado en el mismo período en 2014. A junio de 2015 se hallaba utilizando el 71% de la misma. Asimismo, la industria de Alimentos y Bebidas empleó en promedio 70,7% del total de su capacidad instalada, un 1% más respecto del promedio del trimestre abril-junio 2014. A junio se encontraba utilizando el 70% del total de su capacidad, según datos de INDEC.

El ritmo de crecimiento del nivel de actividad en Alimentos y Bebidas se corresponde con el de la utilización de su capacidad y ambos vienen registrando una dinámica volátil y decreciente desde mediados del año pasado, si bien han mostrado cierta recuperación en los últimos meses. Por otro lado, según estimaciones de FIEL, la industria manufacturera registró un alza del 0,8% promedio anual en su nivel de actividad durante el segundo trimestre del año, mientras que la actividad en Alimentos y Bebidas se incrementó en un 5% a/a. En el acumulado de 12 meses a junio de 2015, la industria manufacturera registró un alza del 3,2%, mientras que la industria de AyB presentó un alza del 7,4% respecto de junio de 2014.

Farináceos

La molienda de trigo pan disminuyó un 2,2% en 2015. La misma acumuló 1.426.779 toneladas en el segundo trimestre de este año. De esta manera, la producción de harina de trigo se situó en 1.069.876 toneladas, registrando una variación interanual negativa a nivel trimestral equivalente a la calculada para la operación de molienda de trigo pan.La molienda de trigo candeal creció levemente en 2015, en un 0,4%. En el período acumulado de abril a junio de este año demandó 78.021 toneladas. La molienda seca de maíz en abril- junio de 2015 demandó 56.637 toneladas que comparativamente significaron un 11,8% más de este cereal. La molienda húmeda de maíz creció un 21,6%, según los registros procesó 413.409 toneladas en el segundo trimestre de 2015. La producción de galletitas y bizcochos creció un 0,5% respecto a 2014. En el período acumulado abril- junio de este año de obtuvieron 106.526 toneladas de estos productos. En cuanto al comercio exterior, las exportaciones de harina de trigo se incrementaron de manera importante en el segundo trimestre de 2015, en volumen lo hicieron en un 52,7% mientras que en valor cayeron en un 0,4%. Totalizaron 109.460 toneladas e ingreso de divisas por US$ FOB 35,6 millones. Como consecuencia de esto, el consumo aparente del periodo bajo análisis representó el 88,5% de la producción de harina de trigo del trimestre y cayó un 2% respecto a igual tramo del año anterior. Las importaciones conjuntas de harina de trigo y premezclas fueron muy bajas (tan sólo 8 toneladas). Por otro lado, en el período analizado de 2015 las exportaciones de galletitas y bizcochos se retrajeron en un 12,5% en volumen y en un 1,8% en valor. Las mismas ascendieron a 7.573 toneladas valorizadas en US$ FOB 17,5 millones. Asimismo, en abril-junio de 2015 ingresaron al país 24 toneladas por US$ FOB 92 mil, es decir, 71% y 60% menos que en igual tramo de 2014, respectivamente. En abril-junio de 2015, el consumo aparente de galletitas y bizcochos se incrementó un 1,6% y se estimó en casi 100 mil toneladas. En el período mencionado representó el 93% de la producción de galletitas y bizcochos.

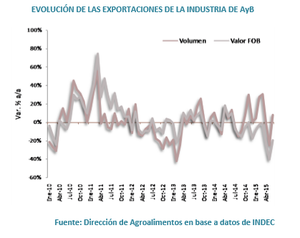

Evolución de las exportaciones

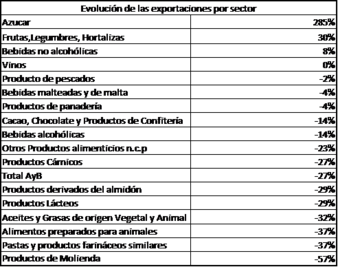

En un contexto de precios internacionales de alimentos en baja a causa de una oferta amplia y elevados stocks mundiales, las ventas al exterior de la industria de Alimentos y Bebidas se contrajeron un 27% promedio anual durante el segundo trimestre de 2015, totalizando US$ FOB 6.099 millones. Se comercializaron un total de 11.108 mil toneladas, un 6% menos que en el mismo período de 2014, a un valor promedio de US$ FOB 551 por tonelada (-22% a/a).

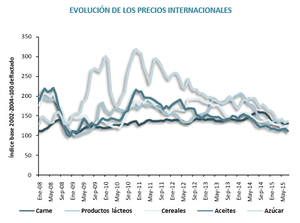

Se observó una acentuación en la tendencia descendente de los precios internacionales de alimentos durante el primer semestre del año. El índice de precios elaborado por FAO mostró una merma del 21% anual para el segundo trimestre de 2015, acumulando una merma del 21% interanual, afectado en mayor medida por los precios de productos lácteos que cayeron un 31% y azúcar con una a una tasa del -28%. Asimismo, los precios de oleaginosos y cereales se contrajeron un 20% a/a respectivamente.

Como puede observarse en el cuadro a continuación, buena parte de los sectores que conforman la industria han registrado bajas en sus exportaciones del período, ubicándose por debajo del promedio de la industria (-27% a/a) en lo que va del año. Entre los que registraron bajas considerables se destacan: lácteos, alimentos preparados para animales, pastas y farináceos similares, productos de molinería.

Entre los principales destinos de las exportaciones de la industria durante el período se destacan: China (15%), Vietnam (8,6%), Brasil (8%), Indonesia (5%) y Argelia (5%). Estos forman solo el 42% del total de exportaciones del sector, caracterizando una marcada diversificación en términos de mercados.

En cuanto a los productos exportados por el sector, buena parte del total exportado la representaron: harina y pellets de soja (11.826 mil ton), aceite de soja en bruto (2.369 mil ton), alimentos preparados para animales (350 ton), peras (260,4 ton), harina de trigo (212,3 ton), maní blancheado (138,6), arroz pulido o glaseado (100,3 ton), vinos (92,5 ton), limones y limas (91,3 ton), cebollas (79,2 ton), maní sin cáscara (78,7 ton), moluscos (73,1 ton) y manzanas (74,2 ton).

Evolución de la demanda

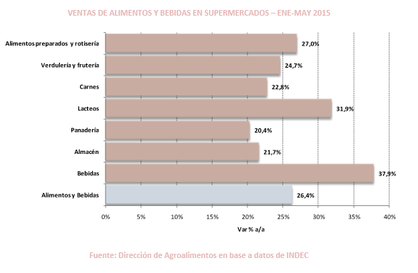

Las ventas de Alimentos y Bebidas representan el 66% del total de ventas en supermercados. Dentro del sector, el 25% son ventas de productos de almacén, con la diversidad de productos que incluye, un 12% son ventas de lácteos, otro 11% son ventas de bebidas, un 10% son ventas de carnes, un 4% verduras y frutas, un 3% productos de panadería y un 1% alimentos preparados y rotisería.

Durante enero-mayo de 2015 las ventas a precios corrientes de Alimentos y Bebidas en supermercados crecieron a una tasa anual del 26,4% según datos de la Encuesta de Supermercados elaborada por INDEC.

Las ventas de bebidas en supermercados registraron el crecimiento más alto durante el período, 38% anual, seguidas por las ventas de productos lácteos con un alza del 32% anual. Las ventas de frutas y verduras en supermercados crecieron un 25%, y de carnes un 23% anual. Las ventas de alimentos preparados y rotisería registraron un alza considerable con +27%.

Las tasas de crecimiento que se registran en el período analizado reflejan el incremento de los valores nominales.[5]

Financiamiento sectorial

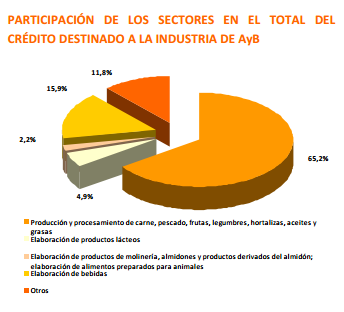

A lo largo de 2011, el financiamiento promedio destinado a la industria de Alimentos y Bebidas representó el 5,4% del total del crédito de la economía. Este porcentaje se incrementó levemente respecto de los valores registrados durante 2010, que en promedio fueron del 5,2%. Por su lado, la industria manufacturera recibió el 17% del total de financiaciones otorgadas a la economía, superando en un punto porcentual los valores registrados en promedio en el 2010 (16%). El financiamiento destinado a la producción y procesamiento de carne, pescado, frutas, legumbres, hortalizas, aceites y grasas representó el 65% del total del crédito otorgado a la industria de Alimentos y Bebidas. Esta variable registró un alza de 3 puntos porcentuales respecto de 2010. Paralelamente, el 16% del crédito otorgado a la industria de Alimentos y Bebidas corresponde al sector de elaboración de bebidas, que se redujo en 4 puntos porcentuales respecto de los valores registrados en 2010. Asimismo, el 5% pertenece al financiamiento otorgado al sector elaborador de productos lácteos, que se mantuvo respecto de los valores observados durante 2010.

Por otro lado, la industria elaboradora de productos de molinería, almidones y productos derivados del almidón, junto a la encargada de la elaboración de productos preparados para animales recibió el 2% del total del crédito otorgado al agregado de Alimentos y Bebidas. Este presentó un alza de un punto porcentual respecto de 2010. El 69% del total de financiaciones otorgadas al sector de Alimentos y Bebidas durante 2011 se concretó en la Ciudad Autónoma de Buenos Aires, y el 5% en la provincia de Buenos Aires (2,6% se llevó a cabo en el conurbano bonaerense y 2,6% en el resto de la provincia). Paralelamente, la provincia de Córdoba recibió el 5% del total del crédito destinado a la industria de Alimentos y Bebidas. La provincia de Santa Fe absorbió un 7,5% del total, y un 4% se otorgó en Mendoza.[6]

Análisis del mercado competidor

En la Argentina esta es la semana de concientización sobre la celiaquía, una enfermedad que en el país afecta a 1 de cada 100 habitantes. A tono con esta iniciativa, las marcas aprovechan para salir a contar cómo modifican su cartera de productos para incorporar a estos consumidores.

Uno de los principales problemas que enfrentan los celíacos es que los alimentos sin TACC suelen ser más caros que los tradicionales. Por eso, la Asociación Celíaca Argentina trabaja con distintas empresas para que apliquen pequeños cambios en la producción de sus principales marcas para que pasen a catalogarse como libres de gluten.

El Grupo Arcor fue reconocido por la Asociación Celíaca Argentina como una de las empresas de consumo masivo con la mayor cantidad de alimentos libre de gluten del país. En la página web de Arcor figura el listado completo de productos sin TACC de la empresa, que incluye golosinas, alimentos enlatados, aderezos como ketchup, mermeladas, jugos, alfajores de arroz, turrones y dulces sólidos. Hace tres años, Arcor empezó a adaptar sus productos tradicionales para transformarlos en libres de gluten.

Además de Arcor, otra compañías que tienen algunos productos sin TACC son Molinos, Nestlé, La Serenísima, Sancor, Marolio, Bocatti, junto con las marcas propias de supermercados como Carrefour, Coto, Jumbo, Día y Vea.

Otras empresas que se encuentran en el mercado de productos sin gluten, de menor renombre son:

Segmentación

Análisis de Porter

Poder de negociación con los compradores o clientes: En el mercado de productos para celiacos en la argentina si bien es reducido, solo un 1% de la población como fue mencionado anteriormente, la cantidad de productos que se comercializan es muy pequeña. Las personas que padecen esta enfermedad, se encuentran en la constante búsqueda de nuevos productos alimenticios que satisfagan sus necesidades, dado a la escasa variedad de los mismos y a los elevados precios que poseen debido al encarecimiento en los costos del proceso de fabricación. Por lo tanto su poder negociación es bajo, y tienen un alto nivel de aceptación en cuanto a nuevos productos.

Poder de negociación con los proveedores: La cantidad de proveedores de nuestro insumo principal, el arroz, es muy grande ya que nos encontramos en un país donde la agricultura representa una proporción muy grande del mercado. Por lo tanto no se observa un problema en la negociación con los mismos.

Amenaza de nuevos competidores: Dado que es un mercado que actualmente se encuentra en expansión, hay muchas empresas interesadas en fabricar productos aptos para celiacos, sin embargo actualmente la cantidad de empresas que fabrican estos alimentos es menor a la demanda de los mismos, por lo tanto no se considera una amenaza la entrada de nuevos competidores.

Amenaza de productos sustitutos: . La amenaza principal en cuanto a alimentos que lo sustituyan, es que al encontrarse una muy pequeña cantidad de productos fideeros fabricados a base de harina sin gluten, los consumidores pueden tender a reemplazar este tipo de alimento con otro que les proporcione valores nutricionales similares, ricos en carbohidratos.

Rivalidad entre los competidores: La rivalidad con los competidores es muy baja, dado que la cantidad de pymes que fabrican alimentos sin gluten es muy pequeña. Así mismo, en estas empresas se puede observar un marcado interés por proporcionar a las personas celiacas la mayor variedad de alimentos, poniendo énfasis en la salud de los mismos.

Análisis del Mercado proveedor

Características de las materias primas

Análisis de Productos Sustitutos

Análisis de Productos Complementarios

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

Producto básico:

Los fideos son un tipo de pasta con forma de cuerdas finas. Es la base de algunos platos tales como los espaguetis, los linguine,soba y lamian. El término se refiere a menudo tanto a las pastas húmedas cocinadas, como a los fideos secos que deben ser cocinados tanto hirviendo como empapados en agua.

Los fideos se cocinan generalmente en agua hirviendo, a veces con aceite de cocina o sal añadida, y a veces suelen estar fritos. Los fideos pueden servirse con una salsa de acompañamiento o en una sopa.

Producto Real:

Los fideos de arroz son elaborados con pasta de arroz. Los principales ingredientes son harina de arroz y agua, algunas veces se añade algún otro ingrediente como tapioca o almidón de maíz.

El fideo de arroz tiene excelentes propiedades nutritivas y es considerado incluso un cereal. Sin duda, el hidrato de carbono es el componente más importante, un elemento esencial para suministrar energía al cuerpo durante toda la jornada.

Aunque la cantidad de proteína que tiene el fideo arroz no es elevada, es mucho mayor que la de otros cereales. Además, es apto para muchas personas con ciertos problemas dietéticos: no tiene colesterol ni gluten, y tienen bajo contenido de sodio, lo que le hace un excelente compañero de ciertas dietas médicas.

Además, el fideo de arroz es rico en minerales, como fósforo, hierro y potasio, y vitaminas, además de disponer de los ocho aminoácidos esenciales para el cuerpo humano. El fideo de arroz contiene naturalmente cantidades importantes de tiamina, riboflavina y niacina.

Producto Aumentado:

El producto se entrega empaquetado en presentaciones de 500g, en envases plásticos.

A los distribuidores mayoristas se las entrega en Pallets cerrados de 50 paquetes, mientras que a los minoristas se les entrega en cajas de 20 paquetes.

Cuenta con una garantía directa, comunicándose gratuitamente al número impreso en el paquete.

Objetivos:

- Mejorar la satisfacción del cliente, ofreciéndole un producto a fin con la dieta que necesita realizar.

- Lograr que tanto gente que necesite una dieta especial, como los otros consuman nuestro producto.

- ·Ganar terreno en la industria que se dedica a comidas para Celiacos, quienes serían nuestros principales clientes.

Análisis FODA

Fortalezas:

- El producto tiene excelentes propiedades nutritivas.

- Personas con dietas especiales, pueden consumirlo.

- Es de fácil alcance.

- El ciclo de consumo, es rápido.

- Esta dentro de los bienes de primera necesidad.

Debilidades:

- Mayor costo que los productos sustitutos.

- Poco conocimiento en el mercado.

- La segmentación que la gente le da como “fideos para celiacos” nos quita mercado.

Oportunidades:

- Cambiar a través de publicidad, que estos fideos, pueden ser consumidos por todos, ampliaría nuestro mercado meta.

- Inserción de nuestro producto en las escuelas, o comedores escolares.

- Elaborar recetas, para ofrecerlas a los consumidores y que puedan realizarla en sus casas.

Amenazas:

- Desinterés o desinformación de las ventajas que ofrece nuestro producto.

Estrategias:

Aplicaremos una estrategia de control, tratando de disminuir nuestros costos, para poder competir con los productos sustitutos.

Plaza

Introducción

Nuestro canal de distribución, en el cual conectamos la empresa con el cliente, es de fácil acceso, clasificamos este como nivel 2, dado que vendemos de forma minorista y mayorista.

Meta

Nuestro objetivo es alcanzar un canal de distribución a nivel nacional y en el cual podamos vender nuestro producto y abastecer el mismo a todos los hipermercados y supermercados, principalmente de comida celiaca, de importancia que tengan la capacidad y el interés de vender nuestro producto. Buscaremos alcanzar este objetivo en un plazo no mayor a 1 año, siendo hoy, 4 de mayo de 2016.

Análisis FODA

Fortalezas

- El producto no es frágil. Lo cual facilita el manipuleo y traslado.

- Los pallets tienen dimensiones estándares, lo cual permite el máximo aprovechamiento del espacio del camión.

Debilidades

- Se maneja grandes volúmenes, su distribución debe ser en camiones en gran cantidad, dado que cantidades pequeñas aumentarían el costo de distribución.

Oportunidades

- Distribución en dietéticas.

Amenazas

- En caso de producirse un paro de transporte por problemas gremiales (camiones), se produce una demora que puede llegar a desabastecer nuestros puntos de venta.

Estrategias

- Adquirir camiones propios de la empresa para evitar terciarizar el transporte.

- Planificar tiempos de entrega con mayor anticipación para poder realizar en un solo viaje el abastecimiento de un punto de distribución o de venta.

Promoción

Desarrollo del programa de promoción:

Nuestro mercado Meta esta apuntado a todas aquellas personas que estén interesadas en consumir dentro de su dieta, fideos o arroces.

La principal razón por la que nuestros clientes adquirirían nuestro producto, es porque, es un producto sano, de un gran potencial nutricional, adaptable a una inmensa cantidad de dietas.

Al principio 70% de nuestro beneficio, será destinado a desarrollar un programa publicitario que permita que las personas conozcan nuestro producto, y con el tiempo ese costo se ira reduciendo, a medida que la demanda valla creciendo.

Las publicidades se realizaran en programas de TV, y gigantografías dentro de eventos gastronómicos, donde además se contara con Stands de prueba del producto.

El mensaje que la empresa quiere dar al programa publicitario, es mostrarles a los consumidores que nuestro producto es rico, sano, las posibilidades que tienen al cocinarlo y principalmente que es para todos, y no solo aquellos, que necesitan dietas especiales.

Objetivos

Introducir una nueva rama de fideos al mercado, que poseen grandes aportes energéticos, en forma masiva para que sean consumido por un mercado conformado por: Las personas que consumen fideos normalmente, y aquellos que no pueden hacerlo por razones especiales.

Buscamos que nuestra empresa sea reconocida, por la originalidad de sus productos.

Análisis FODA

Fortalezas:

- La publicidad de este producto, será imborrable a corto plazo del espectador por ser un producto distinto a los que se publicitan.

- El producto puede darse a degustar.

Debilidades:

- Al ser un producto de lanzamiento, la campaña publicitaria presentara altos costos.

- El acostumbramiento que el mercado tiene a los fideos comunes.

Oportunidades:

- Generar publicidad que nos permita acceder a más cantidad de personas, cada vez, es más sencillo, gracias al aumento de las redes sociales.

Amenazas:

- Las publicidades que utilizamos en forma masiva, como canales de televisión, tienen un precio muy alto.

Política de Precios

Introducción

Teniendo en cuenta nuestros factores internos como nuestros costos fijos o variables de fabricación (como por ej sueldos, publicidad, seguros, materias primas, etc.) hemos decidido producir una cantidad limitada, determinada por el punto optimo que nos muestran los costos medios y los costos marginales, a un precio de penetración de $20, por ser un producto único en el mercado, dejando que al mismo, la tarea de ir acomodando este valor, en un futuro.

Objetivos

Dentro de nuestros objetivos, se encuentran principalmente, cubrir los costos de fabricación, para poder solventar la inversión, y obtener beneficios que, en un futuro cercano, nos permitan, ampliar nuestro mercado hacia el exterior.

Análisis FODA

Fortalezas:

- Tenemos la posibilidad de modificar el precio por ser un producto de elaboración propia.

- Es un producto accesible para el segmento al que estamos apuntando

Debilidades:

- Un precio bajo genera también, desconfianza en los consumidores sobre la calidad del producto

Oportunidades:

- El precio de transporte de insumos podría estar subsidiado por el Gobierno de la ciudad.

- Convenios con empresas que nos provean Materias Primas para que generen grandes descuentos a la hora de adquirir los insumos.

La promoción desde el gobierno de eventos gastronómicos.

Amenazas:

- El aumento de los insumos.

- Conflictos gremiales en el campo, que interrumpan la obtención de materias primas.

Estrategias

Realizar nuevos contratos con Proveedores, que nos ayude a intentar inmunizarnos de la inflación de los precios.

Perfil del consumidor

Factores Culturales:

- Está dirigido a personas de todas las clases sociales, en especial a sectores naturistas o que emplean esta comida por necesidad de mantener una dieta.

Factores Sociales:

- Tienen un estilo de alimentación y de vida con alta consistencia entre la preocupación racional por la salud y la conducta real.

- Consumen menos comida chatarra, se preocupan por tener una dieta balanceada con preparaciones más sanas. No sienten que sacrifiquen sabor.

Personales:

- Se consume en todas las edades. Con una edad promedio de 25 años.

- Ambos Sexos lo consumen indistintamente.

Psicológicos:

- Los motiva ‘verse y sentirse bien’

Conclusión Comercial

Bibliografía

http://revistaenfasis.bligoo.com/[7]

http://www.apertura.com/negocios[9]

http://www.aimdigital.com.ar/[10]

http://www.celiaco.org.ar/empresas

http://tecnoalimentalia.ainia.es/