2020/Grupo10/DimensionamientoComercial

Definición de la IDEA-PROYECTO

Nuestro proyecto consistirá en la fabricación y comercialización de cajas acústicas pasivas para la reproducción de sonido.

Análisis del Sector Industrial[1]

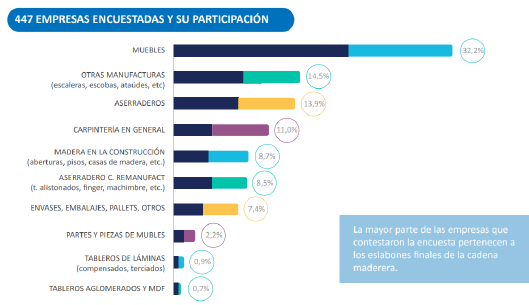

Subsectores

- Aserraderos

- Aserradero con remanufacturas (finger, machimbres, molduras, etc)

- Envases, embalajes, pallets, bins

- Tableros de láminas (compensados, terciados)

- Tableros reconstituidos (mdf, aglomerados)

- Partes y piezas de muebles

- Muebles

- Carpintería en general

- Madera en la construcción (aberturas, pisos, etc)

- Otras manufacturas (escaleras, escobas, ataúdes, perchas, herramientas, instrumentos, etc)

La industria en cifras:

- La industria de la madera está conformada casi en su totalidad por PyMEs, dentro de las cuales la mayoría son microempresas.

- La excepción es de unos pocos aserraderos grandes y los fabricantes de tableros reconstituidos, que por sus características, son capital intensivas y tienen economías de escala en la producción.

- Las 20 empresas más grandes concentran el 14% del empleo y el 34 % del VBP.

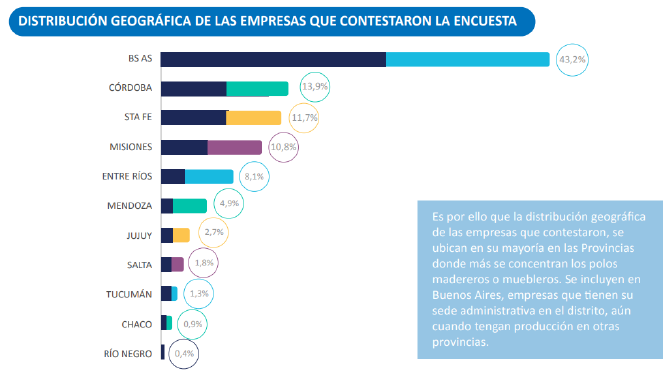

Distribución geográfica:

Estructura de costos

En la estructura de costos la materia prima y la mano de obra son los principales componentes. Cuando se analizan las empresas más grandes que son capital intensivas, el componente de la mano de obra se reduce y aumenta el componente de la materia prima.

Para las empresas que producen con técnicas “capital intensivas” y que tienen altos niveles de industrialización, economías de escala y alta productividad de la mano de obra, la materia prima tiene mayor incidencia en la estructura de costos (más del 40%). Se destacan los casos de aserraderos grandes y la industria de los tableros, y en menor medida la industria del mueble plano para oficinas. En cambio, se invierte la relación para las empresas más chicas, que en general son “mano de obra intensivas”, en las que el costo de los salarios tiene una incidencia mayor, pero en general siempre es menor a la incidencia de las materias primas. Se destacan las carpinterías, las empresas más chicas de muebles de madera maciza, aserraderos etc.

Por subsector, el costo de la mano de obra fluctúa entre el 21 y el 38% y la materia prima entre el 37% y el 52%. El costo energético es un rubro que gana cada vez mayor preponderancia respecto a años anteriores.

Porcentajes de inversión total de la cadena maderera

- La inversión en los últimos 5 años tiene un comportamiento dual. En promedio alrededor de la mitad de las empresas han invertido en los diferentes rubros de inversión (herramientas, maquinaria, infraestructura, rodados e informática). Los que más se destacan son herramientas (63%) y maquinarias (55%).

- Correlacionado con el estancamiento actual en las ventas, para el futuro inmediato se vislumbran menores intenciones de inversión que las realizadas en los últimos años. Bastante menos de la mitad de las empresas planea invertir. El rubro herramientas es el que mayor inversiones tendrá (47% de las empresas), seguido por maquinarias (40%).

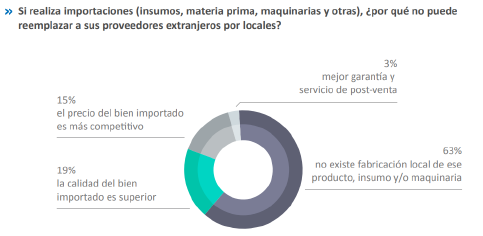

Importación

Del cruce de las principales importaciones que realizan los diferentes subsectores de la cadena maderera y las razones por las cuales sería difícil si se quisiera avanzar en un proceso de sustitución de importaciones, surgen diferentes causas: En primer lugar (63% de las respuestas) hay insumos, productos, herramientas o maquinarias que no se producen en el país (Ej. Tableros OSB, maderas aserradas o terciadas de especies exóticas, pisos, herrajes complejos o maquinarias específicas).

En menor medida, es reconocida la mejor calidad del bien importado (generalmente maquinarias italianas o alemanas, herramientas e insumos diversos), y el precio más competitivo del bien importado, como el caso de tableros MDF, o muebles asiáticos, sobretodo en un contexto de tipo de cambio atrasado. La mejor garantía y servicio post venta en el caso de maquinarias también es un elemento a tener en cuenta.

Sector clientes

En éste ítem se relevaron dos cuestiones vinculadas a la estructura de la comercialización: composición de clientes y los medios por los cuales se comercializa la producción. En promedio, más de la mitad de las ventas de la industria maderera destina sus productos a mayoristas. Para algunos subsectores, como la industria de envases y pallets y aserraderos y sus remanufacturas, las ventas a mayoristas son más representativas. Cabe destacar que solo el subsector carpintería comercializa al consumidor final con más del 50% de las ventas Por tratarse de un sector PyMEs, con excepción de los fabricantes de tableros, las ventas la realizan (75%) directamente los propietarios, en forma personalizada.

Problemáticas para exportar

- Falta de escala para accedes a mercados externos

- Falta de continuidad en la producción

- Falta de continuidad en la demanda de clientes externos

- Desconocimiento de las normativas de calidad

- Barreras para-arancelarias

- Desconocimiento de los procesos y/o costos vinculados a la exportación

- Desconocimiento del mercado externo

- Excesivos procesos administrativos y/o costos vinculados a la exportación

- Otros

Identificación del Negocio

Definición del Negocio

Nuestro proyecto consistirá en la fabricación y comercialización de bafles pasivos para la reproducción de sonido. El diferencial de nuestra marca está orientado a fabricar tanto equipos completos como cajas acústicas vacías en las cuales pueda ser colocado cualquier tipo de parlante, driver y divisor de frecuencia.

Oportunidades

- Importante mercado no del todo abastecido, esto se debe al alto costo de los equipos importados

- Los competidores en su gran mayoría tienen una producción artesanal, es decir, producen en poca cantidad, poseen escasa maquinaria, y su alcance es muy regional.

- Los pocos competidores de gran tamaño poseen muy poca variedad de productos. Entre lo que se destaca que solo fabrican cajas acústicas completas, teniendo en cuenta que gran cantidad de comercios prefieren colocar sus propios parlantes en las mismas.

Amenazas

- Los competidores de gran tamaño tienen la posibilidad de importar los parlantes generando un menor costo.

Factores claves del éxito

- Diversidad de productos

- Gran relación Precio - Calidad

- Dar a conocer la marca por medio de la promoción

Estudio de Mercado

Definición Inicial del Producto

Descripción

La caja acústica consiste de un altavoz al ras de una superficie perforada, de tal manera que las ondas de compresión y descompresión no puedan mezclarse, aprovechando la totalidad de la onda radiada por el altavoz, mejorando la calidad de sonido. La caja debe estar amortiguada con material absorbente, para que no aparezcan resonancias internas.

Nombre según denominación corriente

Bafle

Subproductos, desperdicios

- Aserrín: Es retirado por mecánicos para su utilización en un beneficio mutuo, ya que no se paga costo de disposición final y ellos obtiene el aserrín sin costo adicional

- Retazos de madera: Disposición final como residuo reciclable.

Análisis del Mercado Consumidor

Al tratarse de un equipo de sonido profesional nuestro mercado consumidor se encuentra segmentado en los siguientes sectores:

Consumidor final

Aquellos que utilizan los equipos para escuchar música en sus hogares

Según el informe de Audio.Ad titulado “Estado del audio digital en Argentina 2018”, estudio realizado a través de una encuesta por internet que incluyó 1.039 casos en territorio argentino:

- 70% de los encuestados escuchan audio digital, ya sea radio por internet, sitios de streaming u otros medios online. Por otra parte, 57 % de los encuestados considera que escuchar audio digital es una parte importante o muy importante en su día a día.

- Siete de cada 10 encuestados escuchan contenido de audio digital entre 1 y 12 horas por semana.

- 77% consume a través de dispositivos móviles, 16% escucha por medio de computadoras de escritorio, 5% a través de tablets y 2% mediante la combinación de múltiples dispositivos.

- El mayor porcentaje de consumo de audio se ve reflejado en los estratos más jóvenes (de 13 a 34 años), que concentran 42,1% del total de los usuarios. El segmento etario que más escucha audio digital es el de 25 a 34 años con una participación de 18,7%, seguido por la franja de 34 a 44 años con 17,8%.

- 82% de los argentinos señala que escucha música online, y 41% indica que paga un servicio de música online.

DJs o sonidistas que buscan un equipo de sonido profesional

Según Páginas Amarillas el total de Disc Jockeys distribuidos a lo largo del país es de 523, destacándose Buenos Aires y CABA por sobre el resto con un total de 344 DJs entre ambas.

Boliches o iglesias que necesitan el equipo para sus instalaciones

1- Dentro de la Ciudad de Buenos Aires hay una cantidad de 159 boliches bailables[2] de los cuales:

- 7 tienen una capacidad superior a 2000 personas

- 31 tienen una capacidad entre 2000 y 1000 personas

- 54 tienen una capacidad entre 1000 y 500 personas

- 67 tienen una capacidad menor a 500 personas

2- Mientras que hay un total de 793 lugares de diferentes cultos en la Ciudad Autónoma de Buenos Aires. Haciendo referencia únicamente a Basílicas y Catedral tenemos que en Argentina hay un total de 108 instituciones religiosas de este tipo, mientras que en CABA existen 16. [3]

Comercios

Tiendas o locales de audio y/o productos musicales que luego ofrecerán sus productos al consumidor final

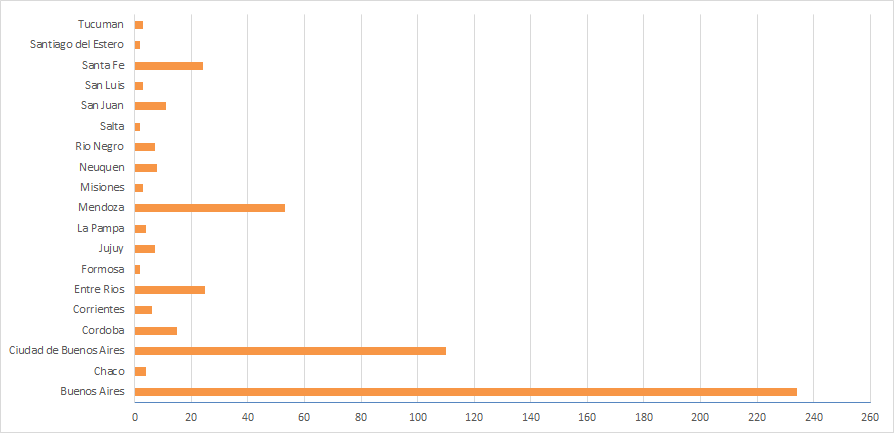

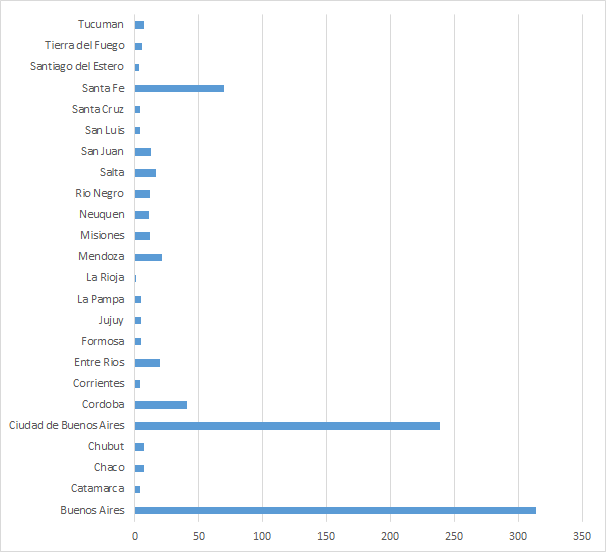

A continuación se presenta la cantidad de comercios, tiendas o locales de audio y/o productos musicales distribuidos por ubicación geográfica, podemos observar que entre CABA y el resto de la provincia de Buenos Aires acumulan el 66,4% sobre un total de 832 comercios de este tipo.[4]

A su vez contamos con la información que el consumo en el sector comercios es alrededor de 250.000 bafles anuales, de los cuales 150.000 corresponden a los bafles de 15”.[5]

| Ubicación | Cantidad | % |

|---|---|---|

| Buenos Aires | 314 | 37,7% |

| Ciudad de Buenos Aires | 239 | 28,7% |

| Santa Fe | 70 | 8,4% |

| Córdoba | 41 | 4,9% |

| Mendoza | 21 | 2,5% |

| Entre Ríos | 20 | 2,4% |

| Salta | 17 | 2,0% |

| San Juan | 13 | 1,6% |

| Misiones | 12 | 1,4% |

| Rio Negro | 12 | 1,4% |

| Neuquén | 11 | 1,3% |

| Chaco | 7 | 0,8% |

| Chubut | 7 | 0,8% |

| Tucumán | 7 | 0,8% |

| Tierra del Fuego | 6 | 0,7% |

| Formosa | 5 | 0,6% |

| Jujuy | 5 | 0,6% |

| La Pampa | 5 | 0,6% |

| Catamarca | 4 | 0,5% |

| Corrientes | 4 | 0,5% |

| San Luis | 4 | 0,5% |

| Santa Cruz | 4 | 0,5% |

| Santiago del Estero | 3 | 0,4% |

| La Rioja | 1 | 0,1% |

| Total | 832 | 100% |

Análisis del Mercado Competidor

Como se mencionó anteriormente dentro del mercado competidor nos encontramos con dos tipos de competidores.

| Grandes competidores | Competidores regionales |

|---|---|

| Grandes empresas | Artesanos |

| Importante escala de producción | Muy baja escala de producción |

| Escasa variedad de productos | Trabajan a pedido |

| Posibilidad de importar los parlantes, lo que

genera una baja en sus costos unitarios de producción |

Trabajan solo con insumos nacionales |

| Alcance nacional | Alcance regional |

| Poca fidelidad de los clientes | Gran fidelidad de los clientes de su región |

En función de esto analizaremos a grandes y medianos competidores ya que consideramos que serán estos con los que principalmente compartiremos el mercado:

TEVELAM

Dirección: Santa Rosa 4063, Florida Oeste, Buenos Aires

Actualmente TEVELAM SRL es una empresa líder en el mercado, que afianza su crecimiento en una cartera de más de 1400 clientes y una lista de precios con más de 3000 productos (incluyendo Instrumentos musicales, Audio y Car Audio) que comercializa en todo el país a través de una importante fuerza de ventas propia. Un gran stock de mercaderías, entregas dentro de las 48hs y servicio técnico especializado completan la estrategia de la empresa.

Estrategias de promoción: Página web, emails publicitarios, ventas telefónicas, Facebook, Instagram, Whatsapp corporativo.

MOON AUDIO

Dirección: Cnel. Machado 1135, Morón, Buenos Aires

Empresa en constante crecimiento, poseen una gama de productos la cual incluye, una familia completa de Bafles en la que se pueden encontrar diferentes materiales, diseños y accesorios con una combinación de características, además, amplificadores de alto rendimiento, una línea de Micrófonos alámbricos e Inalámbricos, Auriculares, Mixer, Consolas, Cabezales y mucho más.

Su filosofía es brindarle a nuestros usuarios, productos con la mejor tecnología y calidad, a precios accesibles.

Estrategias de promoción: Página web, emails publicitarios, ventas telefónicas, Facebook.

XPRO STORE

Dirección: Paraná 164, CABA

Tienda (física & online) con entrega puerta a puerta en todo el conosur (Argentina, Chile , Uruguay y Paraguay), permitiendo el acceso de manera muy simple a toda la línea de productos en Audio Profesional, Equipos DJ, Home Estudio y todos los periféricos que un show o instalación de audio requieran.

Misión: Cooperar con éxito en el proceso de selección y compra de cada persona apasionada por la música.

Visión: Estar en constante evolución para adaptarnos de manera eficaz a las últimas tecnologías, sosteniendo nuestra misión en el tiempo bajo nuestros valores

Valores: Honestidad, respeto, armonía, profesionalismo y esfuerzo conjunto

Estrategias de promoción: Página web, emails publicitarios, ventas telefónicas, Facebook, Instagram, Whatsapp corporativo.

Cuadro comparativo de productos competidores:

Nota: El producto SX 112 de Xpro Store a diferencia del resto es un bafle de 12”, mientras que su línea de 15” (QSC E15) es un producto de una gama superior con componentes de mayor tecnología cuyo precio es $85.000

En cuanto al alcance del mercado de la competencia, Tevelam, quien es el competidor con la mayor porción del mercado, posee sólo el 10% del mismo[5], por lo cual podemos inferir que es un mercado muy atomizado.

Análisis del Mercado Proveedor

Proveedores de Materia Prima y Materiales

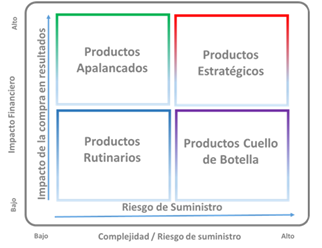

Según la matriz de Kraljic, teniendo en cuenta el impacto financiero, es decir el costo del material en nuestra organización, y el riesgo de suministro existen 4 tipos de productos

- Productos apalancados

- Productos estratégicos

- Productos rutinarios

- Productos cuello de botella

Estrategias de negociación con proveedores

- Productos apalancados: Al no haber problemas con la cantidad de proveedores ni con el suministro de los mismos la negociación consistirá en buscar el mejor precio y/o plazos de financiación

- Productos estratégicos: Al ser productos con alto costo, con poca cantidad de proveedores y claves para el producto las estrategias serás mantener una aceitada relación con el proveedor, contratos a largo plazo con el mismo y un plan de contingencia en caso de alguna situación que comprometa la llegada del material a nuestra fábrica

- Productos rutinarios: Al ser productos de bajo coste unitario y sin posible falta de suministro se debe reducir los recursos empleados por la empresa a la hora de la selección de los mismos e intentar reducir la cantidad de proveedores.

Nuestros proveedores son de diversas industrias ya que nuestro producto posee varios componentes de distintas industrias.

Madera MDF

En lo que respecta a la industria de la madera esta se encuentra en crecimiento. Muchas empresas de este sector tienen planificado expandirse hacia nuevos mercados. La madera importada es la de mayor calidad, pero la que menor parte del mercado posee. Este es un producto donde existen gran cantidad de proveedores, por lo cual nuestro proveedor será definido en base a los costos del material y a la cercanía a nuestra localización una vez que la tengamos definida.

Algunos de los proveedores que seleccionamos son Ventre madera, el cual se encuentra ubicado en el barrio de Matadero, CABA, La viruta el cual posee varias sucursales y dependiendo de nuestra localización se seleccionara el local más conveniente y maderera uriarte ubicado en el barrio de Villa Crespo, CABA.

Pintura de bajo carrocería, Pintura de poliuretano y Pintura epoxi

Respecto al mercado de la pintura, este se encuentra en recuperación después de un periodo de caída y se encuentra en estabilización. Se posee una buena expectativa sobre el mercado y se espera que este se encuentre pronto en alsa. Las pinturas son un producto rutinario y no se deberá de emplear muchos recursos en la selección de sus proveedores para no inferir en mayores costos.

Algunos de los proveedores que seleccionamos son Prestigio, Rex y Pisano en donde los tres proveedores poseen varias sucursales y se seleccionará una dependiendo de la localización en donde nos encontremos.

Parlante de 15"

En lo que respecta al mercado del audio este se encuentra estancado debido principalmente a las barreras arancelarias impuestas por el gobierno. El parlante de 15" es un producto estratégico, por lo cual es de alto costo y será de gran importancia la selección de los proveedores y desempeñar una fuerte y larga relación con el o los mismos.

Algunos de los proveedores que seleccionamos son Audifan el cual se encuentra ubicado en el barrio de Versalles, CABA, y Casa de audio que se ubica en el barrio de Villa Crespo, CABA.

Reja de metal

En lo que respecta a la industria siderúrgica en la Argentina se encuentra en recesión, mientras que mundialmente se encuentra en crecimiento. La reja de metal es un producto apalancado, la cantidad de oferta será alta y permitirá seleccionar al mejor proveedor en lo que respecta a precios, negocio y más adelante cuando sepamos la localización por la cercanía.

Patas de goma, Adaptador para trípode, Conectores para amplificador, Tubo de sintonía y Bocina

Alguno proveedores son La huella, la cual se encuentra en La Tablada y Metalúrgica Rearden el cual se encuentra en la zona de Munro.

Los elementos: patas de goma, adaptador para trípode de metal, conectores para amplificador, tubo de sintonía y bocina son considerados accesorios y el proveedor nos lo proveerá todo junto. El sector de ferretería se encuentra en crecimiento. Estos son productos del tipo rutinario, por lo cual no se deberá disponer mucho análisis de los proveedores ya que no conllevan un gran costo. Algunos proveedores son Bulonera Ansaldi, la cual posee 3 sucursales y dependiendo nuestra localización seleccionaremos la sucursal

Proveedores de Tecnología

A partir del año 2011 la demanda de Máquinas-Herramienta y Tecnologías de Manufactura se está expandiendo a partir del proceso de sustitución de importaciones de piezas y productos impulsado por el gobierno en otras ramas industriales: cadena automotriz, maquinaria agrícola, equipamientos petroleros y para la minería, para la industria de la madera, etc. Fabricar en el país esas piezas y productos requiere procesos de mecanizado y de manufactura que demandan más y mejores Máquinas-Herramienta. Hasta ahora el grueso de esa demanda se canaliza con importaciones que han potenciado el déficit comercial externo.

En el mismo año el Gobierno Nacional convoca a AAFMHA (Asociación Argentina de Fabricantes de Máquinas-Herramientas Accesorios y Afines) para que presente un Programa de las Empresas Fabricantes de Máquinas-Herramienta y Tecnologías de Manufactura para Sustituir Importaciones, asumiendo un compromiso de abastecimiento progresivo de la demanda.

En este contexto se espera que la demanda de máquinas herramientas de origen nacional sea creciente, así como la demanda de insumos y partes vinculadas al funcionamiento de ellas.

Es importante destacar que en base a datos históricos China y países asiáticos desarrollados poseen el 67% del mercado mundial de máquinas herramientas, compartiendo el liderazgo con Japón y Alemania.

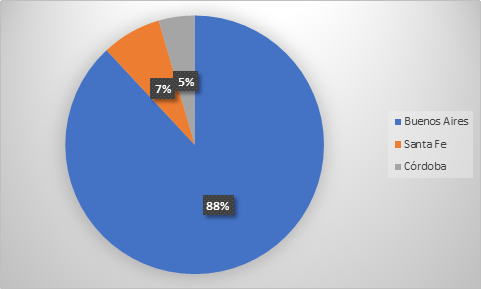

Son 67 empresas asociadas a la AAFMHA que producen a nivel nacional Maquinas-Herramientas y ellas se encuentran confinadas en su mayoría en la Provincia de Buenos Aires, le sigue Santa Fe y por último Córdoba.[6]

Porcentaje de las 67 empresas que existen en cada provincia:

Siguiendo un estudio de costo-beneficio, hemos hecho una selección de los principales proveedores con los que comercializaremos la compra de las tecnologías necesarias para nuestro fin. Todos los proveedores se encuentran en Capital Federal y sus alrededores.

- Router CNC: Utilizada para el corte de las piezas de madera.

| Principales proveedores | Ubicación |

|---|---|

| Taurus Máquinas | Colón 560, San Fernando |

| Patagonia Cnc Machines | Camino de Cintura 7497, B1839 9 de Abril, Buenos Aires |

| Furnitech | Av. Belgrano 2184, CABA |

- Sierras de mesa: Empleadas para realizar ajustes en el corte.

| Principales Proveedores | Ubicación |

|---|---|

| Megamaq | Av. Juan B. Justo 5783, C1417 CABA |

| SCOPAZZO | Av. Santa Fe 4481, C1425 BHG, Buenos Aires |

| Lüsqtoff | Paso del Rey Buenos Aires AR, 2 de Abril 1911 |

- Engrapadoras neumáticas: Empleadas para el ensamble de la caja.

| Principales proveedores | Ubicación |

|---|---|

| DGM Maquinarias | Carhué 2058, C1440 ABU, Buenos Aires |

| EKKON | Av. La Plata 1433, CABA |

| Lüsqtoff | Paso del Rey Buenos Aires AR, 2 de Abril 1911 |

- Tupi (fresadora): Utilizadas para el redondeado de bordes.

| Principales Proveedores | Ubicación |

|---|---|

| Máquinas y Herramientas | Av. de los Corrales 6912 |

| Mistermaq | Av. Rivadavia 3148, CABA |

| Centro de materiales | Av. Avellaneda 3847 CABA |

- Lijadoras roto-orbitales: Para el lijado de la madera.

| Principales Proveedores | Ubicación |

|---|---|

| Hierros Torrent | Av Triunvirato 3015, CABA |

| Maquinarias Boedo | Av. Boedo 1095, CABA |

| GAEDSH | Av. Reg Patricios 1416, CABA |

Proveedores de Servicio

Los siguientes proveedores son en su mayoría de servicios esenciales para el funcionamiento del proceso, ya que si no se pudiera obtener su servicio la fabricación del producto sería muy dificultosa o hasta incluso no se podría realizar. La diversidad en los servicios de agua y luz es prácticamente nula, esto se debe a la escasa existencia de distintos proveedores. La elección del proveedor de estos servicios esenciales estará limitada en cuanto a la ubicación de nuestra empresa, la cual consideramos establecerla dentro de capital federal. En lo que respecta al poder de negociación que se tiene sobre estos proveedores es en su mayoría nulo, y el precio del servicio ya se encuentra definido.

Luz: Edenor o Edesur, dependiendo a la ubicación en la que establezcamos nuestra empresa.

Agua: Aysa. Es el servicio de agua potable que abarca todo Capital Federal.

Servicio de Alarma y monitoreo: la mayoría de los prestadores de la capital federal realizan el servicio de instalación de cámaras y monitoreos. Seleccionamos los que creemos que tienen el servicio más completo

| Principales proveedores | Ubicación |

|---|---|

| Sialar Seguridad S.A | Laguna 1258, CABA |

| Alarmas Protegido 24 | Honduras 3717, CABA |

| C Corp Seguridad S.A | Franklin D. Roosevelt 2445, CABA |

Teléfono e Internet: prestadores que tiene sus oficinas distribuidas en distintos puntos de la Capital Federal. Hicimos la selección de estos tres ya que son a nuestro entender los más conocidos y de los que tenemos mejores referencias.

| Principales proveedores |

|---|

| Telecentro |

| Cablevisión |

| Gigared |

Distribución (Fletes): seleccionamos diferentes proveedores que tengan cobertura en todo Capital Federal y cuenten con logística a todo el país.

| Principales proveedores | Ubicación |

|---|---|

| CTC (Centro de Transferencia de Carga) | Av. Coronel Roca 3450 |

| A Tiempo Logística y Distribución S.R.L. | Av. Federico Lacroze 3390, CABA |

| Transportes Flet-Pack S.R.L. | Santos Dumont 2719, CABA |

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

El producto que elaboraremos serán cajas acústicas pasivas completas con parlantes de 15” y driver incorporado para la reproducción de sonido, e incluiremos la comercialización de cajas vacías para aquellos que deseen colocar sus propios parlantes.

Descripción completa

Bafle de 2 vias con terminación en poliuretano texturado color negro.

Woofer de 15"

Parlante JBL 15pwPro

Driver JBL d220Ti con membrana de Titanio de 1,75"

Respuesta de 40 hz a 20.000 hz

Potencia 325 watts RMS

Impedancia 8 ohms

Medidas: 71x43x42 cm alto, ancho y profundo.

Incluye adaptador metálico para montar en trípode en la parte inferior.

Doble conector Speakon, con entrada y salida para otros bafles.

Manijas caladas en la madera.

Perfil del cliente

El mercado que elegiremos serán principalmente los comercios minoristas, es decir, tiendas o locales de audio y/o productos musicales que luego ofrecerán sus productos al consumidor final.

El motivo de esta elección es que al tratarse de un producto de sonido profesional los consumidores en su gran mayoría no tienen conocimientos amplios sobre las características del producto, por lo cual gran parte de estos se acercarían a los comercios más próximos en busca de un asesoramiento personalizado.

En cuanto a los consumidores finales nos enfocaremos en aquellos que tengan conocimientos técnicos sobre los productos del mercado y busquen comprar directamente sin un intermediario. Esto incluye a boliches bailables y lugares de culto, que al necesitar estas cajas acústicas para su funcionamiento, estimamos que poseen cierto conocimiento del mercado de este bien.

Teniendo en cuenta que en ciudades pequeñas existen muy pocas o nulas tiendas de música y suelen haber competidores pequeños que abarcan esas regiones, decidimos no incluir en nuestro mercado meta aquellas ciudades con menos de 30.000 habitantes, ya que la fidelización que esos competidores generan en dicha población sería muy difícil de romper.

Plaza

La distribución física de los productos (tanto para consumidores finales como para comercios) será llevada a cabo a través de un servicio de flete. Debido a esto contaremos con una programación de entregas prevista con antelación para minimizar los costos de transporte. Los fletes entregarán tanto a clientes ubicados en la región como a transportes con destino a lugares más lejanos.

La tercerización de la distribución física a su vez nos permite una reducción de riesgo, teniendo en cuenta que en el mercado el precio de productos con características similares rondan los $20.000, con lo cual una pérdida o avería de alguna unidad conllevaría una importante pérdida monetaria.

En cuanto al canal de ventas nos encontramos con dos tipos:

- 0 (Directo): En los casos de ventas a consumidores finales.

- 1 (Minorista): En los casos de ventas a comercios.

Cantidad a comercializar

Comercios

Teniendo en cuenta que el sector de comercios, principal objetivo de nuestra comercialización, cuenta con 832 locales, y considerando que el consumo anual de estos en materia de bafles de 15” es de 150.000 unidades podemos estimar que el consumo promedio por comercio es de unas 180 unidades anuales. Aspirando a captar algo menos de un 3% de este mercado, el cual mencionamos que se encuentra bastante atomizado, estaríamos alcanzando las 4200 unidades anuales vendidas en este sector. La estrategia será vender a los comercios principalmente cajas vacías por una cuestión de flexibilidad y menor costo para el comprador, por lo cual las cajas vacías representarán un 65% de las ventas mientras que las completas el 35% restante.

Consumidores finales

Boliches bailables y lugares de culto

Dentro de la Ciudad de Buenos Aires hay una cantidad de 159 boliches bailables, los cuales haciendo un promedio general tienen unas 800 personas, mientras que hay 793 lugares de diferentes cultos en la misma ciudad.

Teniendo en cuenta en base a la cantidad de personas que los lugares de culto requieren en promedio 2 bafles y los boliches entre 4 y 6[7], obtenemos un total de 2300 unidades. De las cuales tomaremos como market share un 2% es decir unas 50 unidades en total.

Usuarios interesados en la música y con conocimientos técnicos que decidan comprar directamente a la fábrica

Incluimos en este sector a los DJs y sonidistas, los cuales no serán analizados separadamente ya que las unidades vendidas únicamente a estos clientes serían despreciables y difíciles de calcular.

A partir del informe de Audio.Ad (detallado en el análisis de mercado consumidor) y datos del censo de 2010 con proyecciones al 2020 realizamos el siguiente análisis.

| Población argentina | 44.000.000 |

| Ciudades con población mayor a 30.000 hab. (84%) | 37.000.000 |

| Edad 15-60 años (60%) | 22.200.000 |

| Escucha música (70%) | 15.000.000 |

| Clase social media-alta (35%) | 5.500.000 |

| Market share (0,01%) | 550 |

El bajo porcentaje del market share debe a que la gran mayoría de los consumidores finales particulares interesados en el producto lo harán por medio de los comercios.

Englobando a todos los consumidores finales las ventas serán 100% cajas acústicas completas.

Cantidad total a comercializar

| Consumidor | Cajas vacías | Cajas completas | Cajas totales |

|---|---|---|---|

| Comercios | 2800 | 1400 | 4200 |

| Consumidores finales | 0 | 600 | 600 |

| TOTAL | 2800 | 2000 | 4800 |

Promoción

Las estrategias que adoptaremos para la promoción de nuestro bien estarán compuestas por canales de comunicación personales tales como visitas a comercios, tiendas, locales de audio y/o de productos musicales; e impersonales como publicidad por medio de correo electrónico, publicidad paga en Facebook, ofrecimiento del producto por Mercado Libre.

Las estrategias personales están dirigidas principalmente comercios. Mientras que las estrategias impersonales están dirigidas hacia los consumidores potenciales en general, captando en consecuencia gran cantidad de consumidores finales.

Con respecto a las ventas, los vendedores serán distribuidos en primera instancia por zona geográfica para evitar una competencia interna entre estos por obtener un mismo cliente. Una vez obtenida una cartera de clientes se establecerá una prioridad por cliente teniendo en cuenta volúmenes de compra y facturación.

Contaremos con 6 vendedores, 3 distribuidos en la provincia de Buenos Aires y CABA (donde se ubica la mayor densidad de población y la mayoría de los comercios) y el resto para el interior del país, subdividido en norte, centro y sur.

Precio

La política de precios a adoptar será establecernos dentro del precio del mercado.

Realizaremos una rebaja en el precio como una estrategia de inserción pero sin disminuir los mismos demasiado por dos razones. En primer lugar tendríamos una importante reducción en las utilidades y en segundo lugar, al ser un producto de sonido profesional, una reducción excesiva en los precios de venta provocarían desconfianza en los consumidores a la hora de la compra.

El precio de la caja completa será de $19.000

- El precio de la caja acústica vacía, será en función de:

- El precio de los competidores de los bafles completos, los cuales rondan los $20.000

- El precio del parlante suelto, el cual se obtienen en un rango de $5500 y $7000.

- El precio del driver los cuales rondan los $4500

- El precio del divisor de frecuencia que se consigue por $700

Teniendo en cuenta esto, los comercios optarían por comprar la caja vacía a un precio de $6.500 más el resto de los productos complementarios dando en total $17.950 en lugar de optar por consumir la caja acústica completa. Esta decisión comercial le brinda al cliente además la posibilidad de una flexibilización en sus productos ya que podrían optar por el los parlantes, drivers y divisores que prefieran, o mismo si ya poseen estos productos en stock podrían armar la caja sin necesidad de un gasto extra.

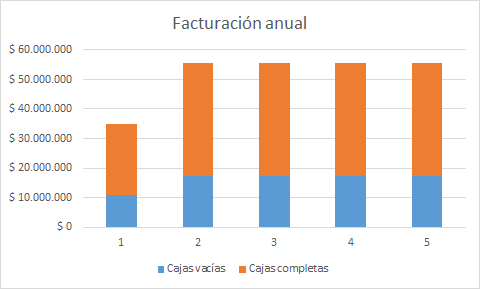

Plan de ventas

Teniendo en cuenta el consumo anual de Bafles de 15” es de 150.000 unidades, y aprovechando la atomicidad del mercado, planteamos captar aproximadamente un 3% del mismo. A su vez consideramos vender en una proporción de 60-40 las cajas vacías respecto a las completas debido al importante mercado consumidor que son los comercios, los cuales por una cuestión de costos y variantes a la hora de la venta al público (podrían armar el bafle con el parlante y driver que deseen) estarían interesados principalmente en este producto.

Según lo planteado a lo largo de este dimensionamiento comercial, teniendo en cuenta una puesta en marcha en el primer año de 3 meses hasta alcanzar el estado de régimen y el tiempo de introducción en el marcado tanto consumidor como proveedor, presentamos el plan de ventas:

| Caja acústicas vacías | |||||

|---|---|---|---|---|---|

| Año | Año 1 | Año 2 | Año 3 | Año 4 | Año 5 |

| Cantidad (u) | 1800 | 2880 | 2880 | 2880 | 2880 |

| Precio unitario ($/u) | $ 6.000 | $ 6.000 | $ 6.000 | $ 6.000 | $ 6.000 |

| Ingresos ($) | $ 10.800.000 | $ 17.280.000 | $ 17.280.000 | $ 17.280.000 | $ 17.280.000 |

| Caja acústicas completas | |||||

|---|---|---|---|---|---|

| Año | Año 1 | Año 2 | Año 3 | Año 4 | Año 5 |

| Cantidad (u) | 1200 | 1920 | 1920 | 1920 | 1920 |

| Precio unitario ($/u) | $ 20.000 | $ 20.000 | $ 20.000 | $ 20.000 | $ 20.000 |

| Ingresos ($) | $ 24.000.000 | $ 38.400.000 | $ 38.400.000 | $ 38.400.000 | $ 38.400.000 |

| Plan de ventas | |||||

|---|---|---|---|---|---|

| Año | Año 1 | Año 2 | Año 3 | Año 4 | Año 5 |

| Cantidad (u) | 3000 | 4800 | 4800 | 4800 | 4800 |

| Ingresos ($) | $ 34.800.000 | $ 55.680.000 | $ 55.680.000 | $ 55.680.000 | $ 55.680.000 |

- ↑ Observatorio de la industria de la madera y el mueble (OIMYM) - Informe de la encuesta RIMRA realizada en 2016 por acuerdo entre FAIMA-INTI

- ↑ Informe del Ministerio de Justicia y Seguridad, Agencia Gubernamental de Control (AGC) realizado en 2019

- ↑ Informe “Guía de lugares de culto de CABA” del Gobierno de la Ciudad Autónoma de Buenos Aires realizado en 2013

- ↑ Fuente: www.paginasamarillas.com.ar

- ↑ 5,0 5,1 Fuente: Sergio Gandolfo director de Aqustic

- ↑ http://www.metalmecanica.com/asociaciones/AAFMHA+95916

- ↑ https://team-eventing.es/que-potencia-deben-tener-los-altavoces-para-fiestas/