2016/Grupo2/DimensionamientoComercial

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macroeconómica

Identificación del negocio

Definición del negocio

Barreras de entrada y salida

Oportunidades y amenazas

Oportunidades

Amenazas:

Factores claves para el éxito

Definición inicial del Producto

Producto

El producto a elaborar será fideos de arroz de medio grano, es decir un producto que no contiene T.A.C.C. y es apto para el consumo tanto de personas celíacas como no.

Descripción

Para el código alimentario Argentino (capítulo IX art. 706 y 707): “Con la denominación genérica de pastas alimenticias o fideos, se entienden los productos no fermentados obtenidos por el empaste y amasado mecánico de: sémolas o semolín o harinas de trigo ricos en gluten o harinas de panificación o por sus mezclas, con agua potable, con o sin la adición de otros productos alimenticios de uso permitido para esta clase de productos […]”

Con la denominación de pastas alimenticias o fideos secos, sin otro calificativo de consistencia, se entienden los productos mencionados anteriormente que se han sometido a un proceso de desecación con posterioridad a su moldeo y cuyo contenido en agua no debe ser superior al 14% en peso y su acidez no mayor de 0,45/g % expresa en ácido láctico.

Además si analizamos el capítulo XVII (art. 183): “Se entiende por alimento “libre de gluten” el que está preparado únicamente con ingredientes que por su origen natural y por la aplicación de buenas prácticas de manufactura no contiene prolaminas […]. El contenido de gluten no podrá superar el máximo de 10 mg/k […]”

Los productos alimenticios libres de gluten que se comercialicen en el país deben llevar obligatoriamente impreso en sus envases o envoltorios, de modo claramente visible, el símbolo que figura a continuación y que consiste en un círculo con una barra cruzada sobre tres espigas y la leyenda “Sin T.A.C.C.” o “Libre de Gluten” en la barra admitiendo dos variantes: a color y en blanco y negro.

'''Materias primas e insumos'''

Arroz: no contiene colesterol, grasa, sodio ni gluten, no es alergénico y es fácilmente digerible Fécula de mandioca: se emplea como aglutinante y como excipiente. A diferencia de sus sustitutos (fécula de maíz, de papa o de batata), es más cara, pero el proceso de gelificación es más rápido, además, es inodora, incolora e insípida, lo cual es de gran valor para la industria alimenticia. Huevo en polvo: se elige este producto deshidratado, ya que soporta mayor tiempo de conservación en seco, sin requerir cámaras de frío. Se optimiza el espacio físico y es de fácil transporte y manipulación. Almidón de maíz: la producción de maíz duro se realiza por forraje, molienda seca y molienda húmeda. La producción se agrupa principalmente en las provincias de Buenos Aires, Córdoba y Santa Fe, que reúnen el 76% del total.

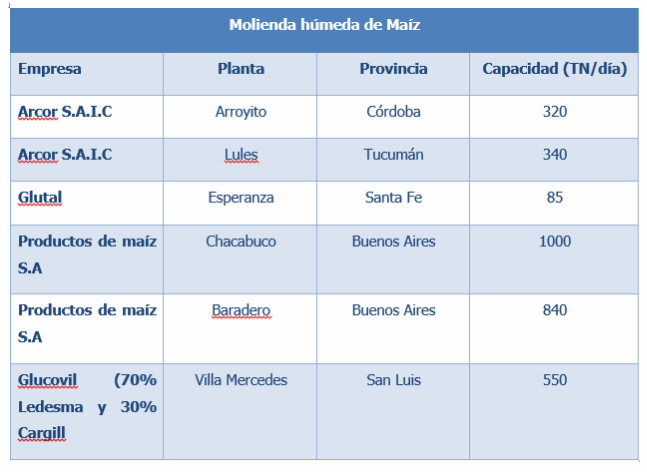

Existen cuatro firmas dedicadas a la molienda húmeda de maíz, dos de las cuales, cuentan con dos plantas de producción. Una de ellas es de capitales americanos.

Desperdicios

En cuanto a los desperdicios del proceso cabe destacar que, por las características del mismo, son prácticamente inexistentes. Esto se debe a que, luego de formado el compuesto con todos los ingredientes, el cual se mantiene en forma de un líquido viscoso, se procede a depositarlo sobre una plataforma caliente donde el mismo es secado en poco tiempo a fin de formar láminas que luego son cortadas en tiras. La ventaja consiste en que la sustancia sobrante puede ser reutilizada y reformada, es decir, los desperdicios son recuperables. Por otro lado, de utilizar como materia prima granos de arroz integral, la piel de los mismos se considerará un desperdicio, el mismo es utilizado por distintas industrias tanto como abono como combustible.

Subproductos

Productos de panadería libres de gluten, espesante de salsas, postres, muffins, etc.

Proveedores

Arroz: Agro Alimentaria Correntina S.A. - Molino Arrocero Victoria Fécula de maíz: Arcor S.A. Capital Federal Huevo en polvo: Las Acacias S.A. Almidón de maíz: Arcor S.A.

Compradores

Los compradores de nuestro producto serán revendedores como supermercados y mayoristas, así como también comerciantes en general.

Bienes Sustitutos

En nuestro caso, dadas las características del producto, los bienes sustitutos son todos los alimentos que no contengan trigo, avena, centeno ni cebada en su composición.

Bienes Complementarios

Son los bienes que acompañan a la preparación del producto, por ejempsalsaslo, las , los quesos de aderezo, etc.

Análisis del mercado consumidor

El mercado de nuestro producto se encuentra definido por la industria alimenticia, específicamente la parte correspondiente a alimentos sin TACC. El dimensionamiento del mercado de alimentos sin TACC en Argentina se estima que es del 1% de la población actual, equivalente a 400.000 personas. Debido a la restricción y limitación que provoca la celiaquía, derivada de la intolerancia al gluten presente no solo en los componentes principales que utilicen trigo, avena, cebada o centeno, sino también en muchos conservantes y aditivos, solo el 20% de los alimentos en el mercado actual pueden ser ingeridos por las personas que sufren de celiaquía. El 80% restante contiene uno o más ingredientes en los cuales el gluten se encuentra dentro de su composición. Sin embargo la ausencia de gluten dentro de la conformación del alimento no habilita al producto a ser ingerido por una persona celiaca, dado que es muy frecuente la contaminación cruzada. Con contaminación cruzada hacemos referencia a la presencia de gluten en alimentos, no por encontrarse dentro de sus ingredientes, sino por compartir procesos o maquinaria con alimentos que si lo posean. Por este motivo la fabricación de alimentos sin TACC debe realizarse por separado, utilizando procesos y maquinas aisladas destinadas únicamente a estos productos. Deberá llevarse un control estricto del proceso de producción, el cual se encuentra reglamentado por la ANMAT, la cual indica los requerimientos necesarios y habilita al producto a ser consumido por personas con celiaquía. Dadas estas condiciones el porcentaje de alimentos industrializados sin TACC se encuentra reducido únicamente a aquellos que posean la habilitación correspondiente por parte del ente regulador.

Un mercado creciente pero que aún no satisface por completo su demanda es el de productos libres de gluten para celíacos. Pocas empresas y falta de emprendimientos exclusivos para un nicho que exige variedad. A raíz del reconocimiento de la celiaquía como enfermedad y su mayor difusión, cada vez son más los productos aptos para celíacos. Casi 5 años después de la reglamentación de la ley, se calcula que ya son más de 4.600 los alimentos registrados como aptos para celíacos. La celiaquía no se cura con ninguna medicación y el único tratamiento para el celíaco es llevar una dieta libre de TACC. Esto conlleva la necesidad de consumir diariamente y de por vida, productos libres de gluten. Si se tiene en cuenta que la venta de este tipo de productos no es masiva y no se encuentran disponibles en toda tienda o supermercado, desde un punto de vista comercial, existe una demanda no cubierta en su totalidad. En Argentina cada día son más las empresas que apuestan por incluir entre sus productos aquellos aptos para celíacos, aunque resulta también una excelente oportunidad constituir un negocio exclusivamente entorno a los productos libres de TACC, ya sea en su venta y/o en su elaboración. Y si además se tiene en cuenta la baja oferta en productos libres de gluten en los demás países del Mercosur, los nuevos nichos disponibles para crecimiento se multiplican. Cabe recordar que se trata de una enfermedad que no se limita al ámbito de nuestro país, por lo que las posibilidades de exportación son, en principio, muy amplias

La producción de la industria de alimentos y bebidas se incrementó en los primeros siete meses del año 2015 2,6 por ciento, al igual que las exportaciones del sector, que aumentaron 7,8 por ciento en cantidades, mientras que la facturación retrocedió 15,2 por ciento a pesar de la mejora de volumen, a causa de la caída de los precios internacionales. La producción total de la industria de alimentos y bebidas (IAB) tuvo un crecimiento durante el período enero-julio 2015 de 2,6 por ciento, medida en términos interanuales, según el último informe de la evolución del sector difundido por la Coordinadora de la Industria de Productos Alimenticios (Copal). Pese a la suba, de los 17 sectores considerados por la Copal para confeccionar el índice de actividad, las producciones de azúcar, harina de trigo, pesca, arroz y yerba mate, registraron bajas. En cuanto a la balanza comercial, el informe resaltó que el sector presentó una caída de 14,5 por ciento, al sumar 13.297 millones de dólares.

Evolución del nivel de actividad

Evolución de las exportaciones

Uno de cada tres dólares que la Argentina exporta es generado por el complejo alimenticio y bebidas. Con ventas al exterior que en 2011 superaron los US$29.000 millones e importaciones por apenas US$1.660 millones, este sector aparece como vital para entender por qué todavía nuestro país tiene superávit en su balanza comercial, compensando junto con los productos primarios los desbalances generados en el entramado industrial y los combustibles. En 2011 la producción total de alimentos y bebidas trepó a los US$50.000 millones, siendo para muchos el sector productivo industrial por excelencia del país. Sólo basta pensar que el valor agregado de esta industria representa un 4,6% del PBI total y el 25% del PBI manufacturero. La Argentina es el séptimo productor mundial de alimentos y bebidas y el décimo mayor exportador. Los empresarios destacan la capacidad de expansión de esta industria, en especial de las exportaciones, pero el mercado doméstico muestra otro perfil. Los precios minoristas crecieron a un ritmo del 30% promedio el último año, más que la inflación real, en un marco en el que el consumo pareciera tener poco margen para crecer

Medidas en volumen, las exportaciones del 2015 totalizaron 24,899 millones de toneladas, equivalentes a un incremento del 7,8 por ciento en ese lapso. Sin embargo, los precios promedio por tonelada sufrieron una merma del 21,4 por ciento en los primeros siete meses de 2015, lo que determinó que los 14.074 millones de dólares en ventas del período implicaron un descenso de 15,2 por ciento. Los sectores que presentaron caídas importantes, tanto en valor como en volumen, fueron carne aviar; leche en polvo; quesos; arroz; grasas; chocolates; panadería, galletitas y pastas; frutas y hortalizas congeladas; aguas y gaseosas; preparados de carnes, y helados.Dentro de los diez rubros con mayor variación absoluta sólo aceite de girasol, conservas y frutos con cáscara y legumbres mejoraron con respecto a 2014, gracias a que el importante volumen de exportaciones logró compensar la caída de los precios. Para el total de los productos de la IAB, las pérdidas registradas en el valor de las exportaciones se deben en mayor medida a un descenso en los precios promedio por tonelada más que a caídas en los volúmenes. Las importaciones, en tanto, alcanzaron los 761 millones de dólares en los primeros siete meses, equivalente a un descenso 1,6 por ciento respecto del mismo período del año anterior, mientras que en volumen alcanzaron las 542 mil toneladas, con un aumento de 3,1 por ciento.

Los precios de los alimentos en mercados internacionales en abril 2016 fueron casi un 10% más bajos que en el mismo mes hace un año y más de un tercio menores que los máximos históricos de 2011. Los precios del arroz bajaron marginalmente, mientras que los mercados del trigo registraron ganancias limitadas por expectativas de grandes suministros en la nueva temporada.

Evolución de la demanda

Financiamiento sectorial

Análisis del mercado competidor

Segmentación

Análisis de Porter

Análisis del Mercado proveedor

Características de las materias primas

Mercado del Cuero

Relaciones insumo-producto

Industrias Papeleras en Argentina

Análisis de Productos Sustitutos

Análisis de Productos Complementarios

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Conclusión Comercial

Bibliografía

http://www.celiaco.org.ar/empresas

http://www.anmat.gov.ar/

http://tecnoalimentalia.ainia.es/

http://www.inti.gob.ar/