2016/Grupo7/DimensionamientoComercial

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macro económica[1]

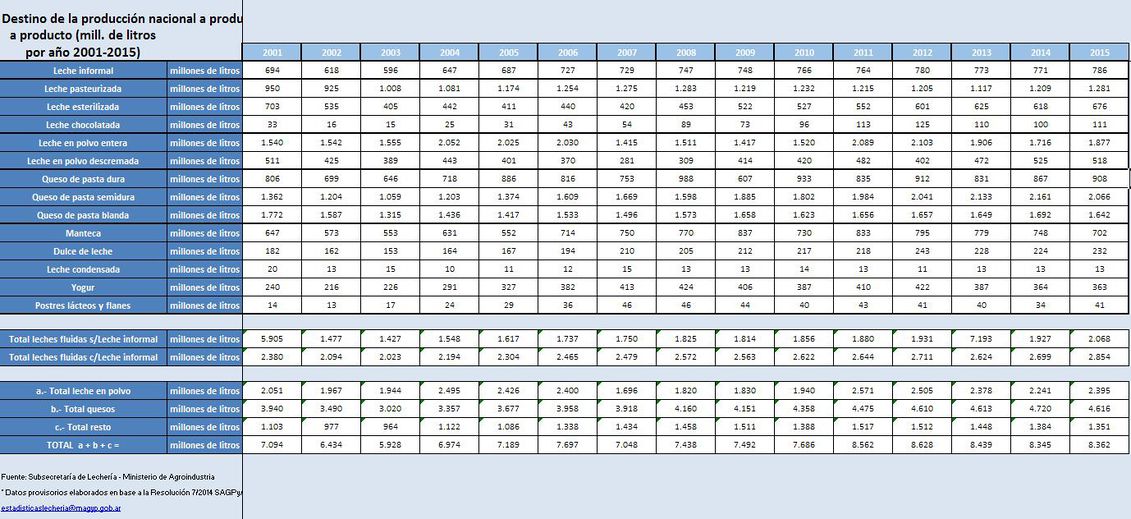

De acuerdo a los últimos datos disponibles, provenientes de FAO, en 2015 la producción mundial fue del orden de los 19 millones de toneladas. La misma creció en forma sostenida en los últimos años. Entre 1998 y 2015 la producción mundial de quesos se incrementó a una tasa acumulativa anual del orden del 2,1%, muy similar a la registrada en la producción primaria de leche. Después de la manteca, los quesos han sido el rubro de mayor aumento entre los principales productos lácteos.

Según la misma fuente, en 2007 Argentina fue el 8º país productor mundial de quesos (con una participación del 2,5%). Los tres principales productores son Estados Unidos, Alemania y Francia, que en conjunto acaparan aproximadamente el 44% del total. Cuando a estos tres países se les suma la producción italiana, se alcanza la mitad de la elaboración quesera del mundo.

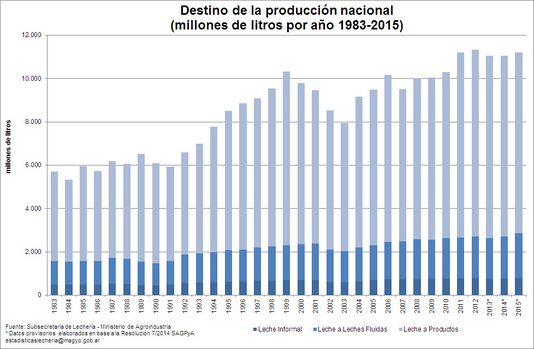

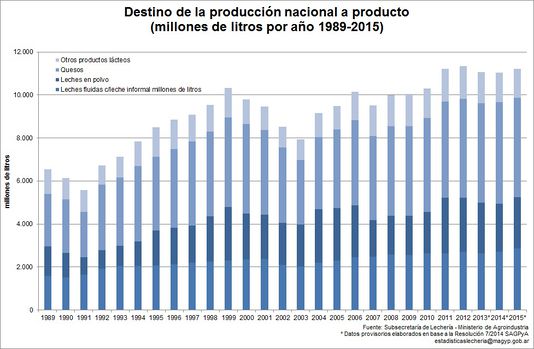

En nuestro país, los quesos constituyen, en términos de volumen, el principal destino de la leche procesada por la industria, con casi el 45% en 2008.

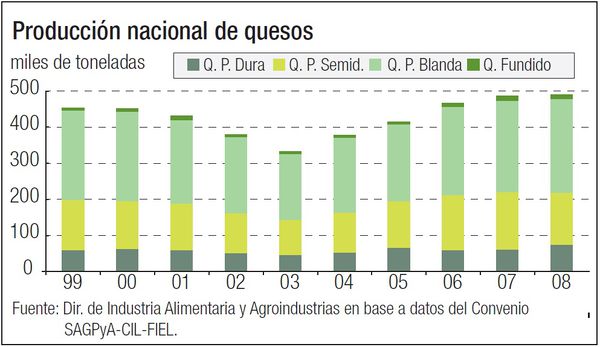

En el transcurso de la década 1999-2008 la producción doméstica de quesos describió una curva del tipo “V” con un pico de mínima en 2003, consecuencia lógica de la crisis económica general y la abrupta caída del consumo interno (Ver gráfico en "Análisis del mercado consumidor - evolución del nivel de actividad")

Entre 2003 y 2015 la elaboración se incrementó un 48%, hasta alcanzar el último año el récord histórico de 490.500 toneladas.

A nivel de detalle por pasta, se observó que mientras los quesos blandos exhibieron un ritmo de crecimiento inferior al promedio general del grupo, con un alza del 42%; los quesos semiduros y los duros lo superaron, registrando aumentos del 49% y 59%, respectivamente, entre 2003 y 2015. En consecuencia, los semi duros y duros aumentaron su participación en el total del grupo, con aportes que en 2015 alcanzaron al 29% y 15%, respectivamente, a expensas de los quesos blandos, que cayeron a un 53% del total.

Los quesos fundidos merecen un párrafo aparte. Si bien representaron en 2015 apenas el 2,5% del total de los quesos, han mostrado un crecimiento del 93% entre 2003 y 2015, como reflejo de su excelente adaptación a las nuevas tendencias del consumo.

Si bien la principal fuerza impulsora del crecimiento de la elaboración en la década fue el consumo doméstico (aumentó un 44% en dicho lapso y absorbió un 87% de la producción incremental), la expansión de las exportaciones también fue destacable, ya que se incrementaron más de un 100% entre 2003 y 2007, aunque en 2008 mermaron.

En 2008, el valor de la producción de los quesos se estimó en aproximadamente $ 5950 millones (a nivel mayorista sin IVA). Este monto representa el 42% del valor total de los lácteos. A su vez, el 42,5% del total de quesos correspondió a los quesos blandos, seguidos por los semiduros con un 31,5% y por los duros, con un 24%.

El consumo[2]

De acuerdo a un análisis de mediano y largo plazo efectuado por el Rabobank, las perspectivas favorables para la industria láctea mundial se relacionan con el firme crecimiento del consumo total de quesos, tanto en los países desarrollados como en vías de desarrollo.

La demanda de quesos es estimulada por el crecimiento de la población, los ingresos en alza, los cambios en los hábitos alimenticios y la expansión de la industria de comidas rápidas.

Si bien estas variables influirán positivamente en todo el mundo, los especialistas indican que el fenómeno se prolongará más en las economías emergentes de Asia y de América Latina, en las que el consumo por habitante aún está muy por debajo de los niveles de las naciones desarrolladas.

El queso es un producto que responde perfectamente a las modernas tendencias del consumo: es un alimento saludable y completo (proteínas, un nivel de grasas aceptable, calcio, fósforo, vitaminas A, B y D), conveniente (adecuado para múltiples usos) y atractivo (sabor).

Éstas y otras cualidades explican el aumento del consumo en los países desarrollados, y recientemente en los denominados “en vías de desarrollo”.

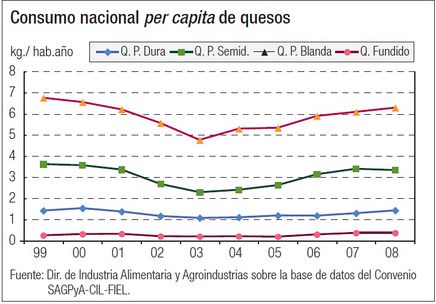

Si se analizan las tendencias del consumo por pasta, el informe consigna que se observa la pérdida de participación de los quesos duros y semiduros -aunque siguen siendo los más importantes del mercado, con casi el 50% del volumen-, y el crecimiento notable de los quesos blandos.

Entre las causas de este último comportamiento se mencionan: su menor precio, el fuerte crecimiento del consumo de la muzzarella (por introducción de la pizza en la dieta diaria y su incorporación a las comidas rápidas), y su adaptabilidad a las mayores exigencias dietéticas y nutricionales.

La inmensa gama de variedades y aplicaciones posibles, que van desde el consumo directo hasta la utilización como ingrediente de las comidas más sofisticadas, lo transforman en uno de los productos más versátiles y de mayor difusión a escala global, hoy consumidos incluso en las culturas orientales, como parte del fenómeno de “occidentalización” de la dieta y el auge de las comidas rápidas.

De acuerdo a un estudio del Economic Research Service (ERS) del Departamento de Agricultura de los Estados Unidos (USDA) existe evidencia empírica de un elevado grado de “convergencia” en los sistemas alimentarios mundiales. Esto significa que dado el proceso de globalización y el crecimiento mundial en los últimos quince años, los países de ingresos medios-altos y medios-bajos están siguiendo las mismas tendencias que los países de ingresos altos, sea en lo referente a los patrones de gasto en alimentos como en los mecanismos de venta, tanto en los comercios minoristas como en los servicios de comida (y especialmente de comida rápida).

En otro orden, y según la información difundida por FAO, en 2006 Argentina ocupó el puesto 31º en el ranking mundial de consumo por habitante. Si bien el nivel de ingesta en nuestro país prácticamente cuadruplica al promedio mundial (en 2006 10,4 kg./hab. vs. 2,8 kg./hab.), resulta a su vez entre un 40% y un 50% del correspondiente a los grandes países consumidores, como Dinamarca, Islandia, Francia, Italia, Suiza y Grecia.

Probablemente como consecuencia de las intensas corrientes inmigratorias españolas e italianas, consumir queso es un hábito profundamente arraigado entre los argentinos, lo que explica el elevado nivel de consumo en relación con los ingresos de la población. A modo de referencia se puede mencionar que si bien nuestro país ocupó en 2006 el puesto 39ª en el ranking de ingreso por habitante, fue el 31ª consumidor mundial de quesos y ascendió al 6º puesto del ranking confeccionado en términos del ratio gramos consumidos por US$ de ingreso por habitante.

Actualmente el 43 % del consumo se concentra en Gran Buenos Aires, seguido por la región Central (23%), Litoral (18%) y Cuyo y NO (16%)

Las cifras indican que el consumo individual en la Argentina está en el mismo orden de magnitud de España, Reino Unido, Australia, Nueva Zelanda, Canadá, Portugal o Hungría, naciones que poseen ingresos entre dos y tres veces superiores a los de nuestro país.

A nivel nacional, durante la primera mitad de la última década el consumo per capita de quesos mermó desde 12 kg. en 1999 a 8,3 kg. en 2003. Desde entonces, la fuerte recuperación de los ingresos produjo una sensible recuperación que hasta 2008 fue del 37%, lo que llevó al consumo per capita a unos 11,4 kg./año, muy cercano al récord de la década.La evolución de cada una de las pastas fue bastante dispar: mientras el consumo de quesos blandos –que en 2008 representó el 55% del consumo total de quesos por habitante aumentó un 32% entre 2003 y 2008, el de semiduros lo hizo un 45% y el de duros creció 33%. El consumo de los fundidos, a pesar de su escasa importancia relativa, repuntó en el mismo lapso un 84%.

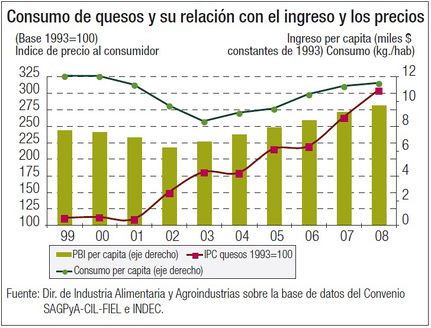

Como se observa en el gráfico “Consumo de quesos y su relación con...”, la recesión económica interna y la consecuente reducción de los ingresos que se iniciara a mediados de 1998, repercutió también en el mercado de los lácteos en general y en el de quesos en particular. En este caso el ajuste se produjo, en una primera etapa –año 1999- a través de la disminución de precios minoristas (-6% respecto del año anterior), lo que permitió prolongar por un año más la fase expansiva del consumo. Con la agudización de la crisis, a partir de 2000, la retracción alcanzó a las cantidades consumidas. En consecuencia, entre el pico de 1999 y el año 2003 el consumo de quesos per capita cayó un 31%, hasta alcanzar los 8,3 kg./hab.año, nivel comparable a los de principios de los ‘90.

A partir de 2004, la continua mejora de los ingresos (de un 43% hasta 2008) impulsó la recuperación del 37% en el consumo por habitante, que no obstante se ubica aún por debajo del record de 12 kg./hab./año del bienio 99-00. En el período 2003-2008 el nivel de precios al consumidor aumentó un 69% en términos nominales.

Breve análisis de competitividad

Entre 1999 y 2015 las exportaciones mundiales de quesos crecieron 148%, lo hicieron a un ritmo levemente inferior al registrado por las exportaciones mundiales de todos los bienes (152% en igual período). En consecuencia, la participación de los quesos se redujo un 2%, lo que a priori permitiría clasificarlo como “estancado” en el comercio internacional.

En la última década la participación de nuestro país en el monto de las exportaciones mundiales de quesos exhibe un fuerte crecimiento: pasó desde el 0,54% en promedio para 1999-2001 hasta alrededor del 0,78% en promedio para el período 2006-2008. Si bien el aporte de la Argentina al mercado mundial resulta poco significativo, cabe destacar el interesante aumento de su competitividad, que de acuerdo a las cifras anteriores, alcanza al 44% en la década (0,78 vs. 0,54).

Estos resultados adquieren mayor dimensión aún si se los compara con el desempeño de los principales competidores de nuestro país en el mercado global de quesos.

En efecto, en el mismo período, los dos líderes del mercado internacional, Nueva Zelanda y Australia, vieron mermar su participación un 16% y 33%, respectivamente. Igual tendencia se observó en Países Bajos y Francia (5º y 7º exportador, respectivamente).

Entre las naciones que aumentaron su participación, solo Bielorrusia (6º) y Arabia Saudita (3º), tuvieron un desempeño relativo mejor al de Argentina; en tanto que Alemania (4º) y Estados Unidos (8º) lo hicieron a tasas mucho más moderadas.

Los quesos argentinos llegaron en 2015 a 30 destinos en todo el mundo, tras haber logrado penetrar en 50 mercados en 2005.

Las exportaciones:[3]

Según datos de la FAO, en 2015 las exportaciones mundiales de quesos (incluido el comercio entre países de la UE) alcanzaron los 4,6 millones de toneladas, por un monto de US$ 18.000 millones.

El mercado mundial de quesos es dominado por la Unión Europea (la UE27 concentra casi el 75% del total indicado), que pese a ser poco eficiente en términos de costos ha alcanzado y mantenido ese liderazgo a través de complejos mecanismos de subsidios. Las distorsiones generadas por estos métodos llevaron a varios competidores a instrumentar una serie de herramientas para contrarrestarlos, lo que distorsionó aún más el mercado.

Considerando estas cifras, los tres primeros exportadores son Alemania, Países Bajos y Francia, que juntos representan el 44% del total.

En cambio, si al total mundial antes consignado se le resta el comercio intracomunitario (UE27), el volumen de las exportaciones “globales” se reduce a algo más de un tercio, unas 1,7 millones de toneladas en 2006. En este análisis, más restringido pero quizás más útil en términos de medición de competitividad relativa de los países, los principales exportadores son Nueva Zelanda, Australia, Arabia Saudita, Alemania y Francia, que acaparan casi el 50% del total.

En este último ranking, la Argentina se ubica como el décimo exportador global, con el 3,5% del volumen total.

En cuanto a las importaciones, también la UE lidera el comercio, con una participación del 64% del total (Alemania, Italia y Reino Unido son los importadores más destacados). Si se excluye a las compras intracomunitarias, los países más relevantes pasan a ser Rusia, Japón, Estados Unidos, Arabia Saudita, Emiratos Árabes Unidos y México, que concentran casi el 60% del comercio de importación global.

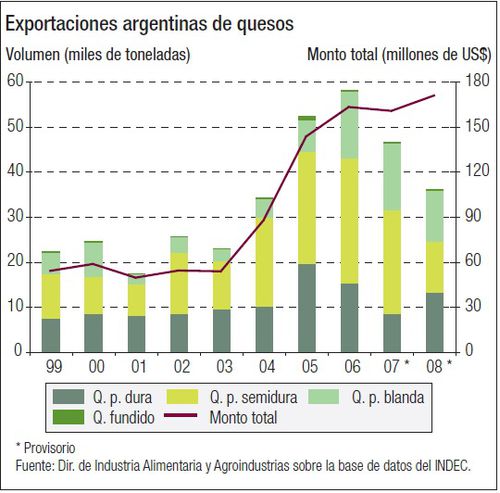

En la Argentina, los quesos han sido en la última década, salvo 2008, el segundo producto de exportación después de la leche en polvo. En 2008 representaron el 13% del volumen y el 16% del valor de las colocaciones externas totales.

En el período bajo estudio, los volúmenes exportados exhibieron un comportamiento errático, sin una tendencia clara.

Tras alcanzar en 2006 el récord histórico de casi 60.000 toneladas, hasta 2008 las exportaciones registraron una retracción del 40%, hasta unas 36.000 toneladas (Ver gráfico en "Análisis del mercado consumidor - evolución de las exportaciones"). Los volúmenes vendidos representaron en 2008 un ingreso de algo más de US$ 170 millones FOB, lo que significa una suba del 6% respecto del monto conseguido el año precedente, explicada exclusivamente por el fuerte repunte del precio promedio.

En sintonía con la evolución favorable observada a nivel internacional, impulsada tanto por una demanda creciente como por una oferta restringida por cuestiones climáticas en los principales proveedores, los precios obtenidos por nuestras colocaciones de queso experimentaron un marcado repunte entre 2002 y 2015, especialmente en el último bienio, en el que el aumento acumulado alcanzó al 70%.

En 2015 Argentina vendió al exterior el 7% de su producción doméstica de quesos. A nivel de pastas, el sesgo exportador oscila entre un 4% en quesos blandos y un 18% en duros, con un valor intermedio (8%) en los semiduros.

En los últimos veinte años se observa una tendencia al aumento de la participación de los quesos semiduros y en menor medida en los blandos, en detrimento de los quesos duros.

En 2015 los aportes al volumen total exportado fueron bastante equilibrados: el 37% correspondió a los duros (Reggianito 47% y Goya 43% dentro de la categoría), el 32% fueron blandos (la Mozzarella acapara el 96% dentro del grupo) y 31% para los semiduros (Gouda 67% y Edam 25% como los más destacados).

La presentación típica en la exportación es la horma, de peso y forma variable en función de los distintos tipos de queso establecidos en el Código Alimentario Argentino.

Como consecuencia de la retracción de las compras de Brasil (entre 1995 y 2000 nuestro destino excluyente) y producto del nuevo y ventajoso escenario post devaluación, entre 2001 y 2005 se produjo un interesante proceso de diversificación de nuestros clientes.

Mientras que en 2000/2001 se exportó a unos 20 países, en 2005 se alcanzó un récord de 50 destinos. Desde entonces, y entre otras razones debido a cambios en el tratamiento arancelario, la cantidad de clientes se redujo hasta llegar en 2008 a 30 países. La pérdida de clientes ha sido más intensa en quesos semiduros (pasó de 41 a 18 países), en duros (de 26 a 14) y menor en blandos (34 a 25).

En 2015 los tres principales destinos (Estados Unidos, Rusia y Chile) representaron el 71% de las ventas –tanto en volumen como en monto-, y 9 países representaron individualmente compras superiores al 1% del volumen total.

Los subtipos colocados difieren según el destino: mientras Estados Unidos compra casi exclusivamente quesos duros (99% de sus importaciones desde nuestro país correspondieron en 2015 a esta pasta), Rusia y Chile presentan una canasta más diversificada con predominio de semiduros (en proporciones del 61% y 48%, respectivamente) y blandos (34% y 44%, respectivamente).

Entre 1995 y 2000 inclusive, Brasil resultó el destino más importante. Entre 2001 y 2005 el principal cliente de la Argentina fue Estados Unidos que, tras ceder el liderazgo a Rusia en 2006/07, lo recuperó en 2008.

En la actualidad el Derecho de Importación Extrazona para las 62 posiciones arancelarias propias de los quesos (26 para blandos, 12 para semiduros, 12 para Fundidos y 4 para duros, entre otros) alcanza al 16%, mientras que el Derecho de Exportación es 0%. Los Reintegros, tanto Intra como Extrazona, llegan al 1,5% para los productos de mayor valor agregado (fraccionados en envases de un contenido neto inferior o igual a un peso que depende del producto) y al 1,15% para aquellos presentados en envases de mayor peso neto.

Sector industrial nacional:

(Ver cuadro en "Análisis del mercado competidor-Segmentación")

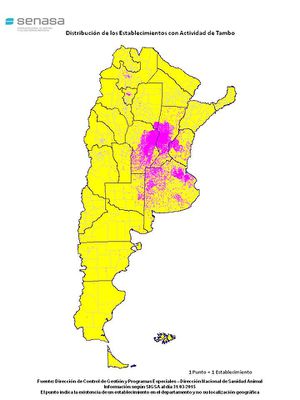

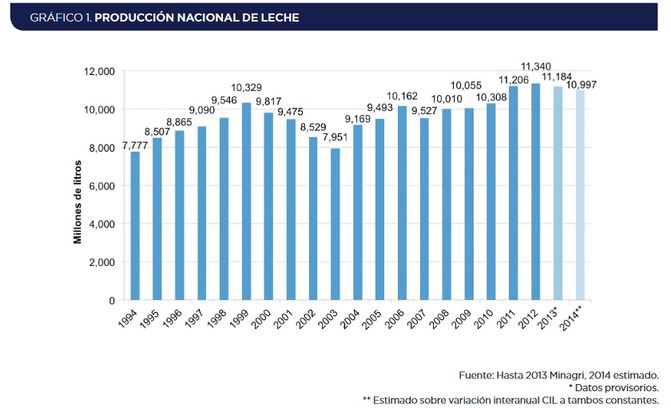

La Argentina es el 2º productor de leche de Latino américa y se ubica en el 11º lugar a nivel mundial. La producción de leche creció lentamente a lo largo del siglo XX pero en la última década la tasa de crecimiento alcanzó el 7,2% anual acumulativo, pasando de casi 6.000 millones de litros en 1991 hasta un récord de más de 10.000 millones de litros en 1999. A partir del año 2000, y como consecuencia de una severa crisis que afectó al conjunto de la cadena láctea, la producción ha disminuido en los años subsiguientes. Se estima que en 2002 se redujo en un 20% el pico obtenido en 1999. A diferencia de otras actividades económicas, mucho más concentradas, la lechería argentina está distribuida espacialmente en las provincias de Buenos Aires, Córdoba y Santa Fe, que concentran el 94,4% de la producción. Otras provincias con desarrollo lechero importante son La Pampa y Entre Ríos. El nivel de empleo que provee el sector lácteo es muy significativo, se estiman alrededor de 25.000 empleos directos a los que se suman unos 5000 puestos de trabajo en el transporte y otros tantos en la distribución mayorista y minorista. A ellos hay que agregarle 35.000 empleos directos en los tambos por lo que se llega a un total de 70.000 personas ocupadas en forma directa en la cadena láctea, sin contar los proveedores de insumos, servicios y otras actividades conexas que moviliza por su efecto multiplicador.

El país cuenta con unas 900 plantas queseras, concentradas principalmente en Santa Fe, Córdoba, Buenos Aires, Entre Ríos y La Pampa. Si bien no se dispone de información exhaustiva del universo de industrias lácteas del país, de la muestra de alrededor de 50 empresas cuyo seguimiento efectúa la Dirección de Industria Alimentaria y Agroindustria en el marco del Convenio SAGPyA- CIL-FIEL, durante 2015 solamente 20 elaboraron algún tipo de queso.

Las principales empresas son: SanCor, Saputo-Molfino, Danone, Mastellone, Verónica, Williner,Milkaut, UTE SanCor-DPA, Punta del Agua, García Hnos.

En la industria láctea, el sector elaborador de quesos es el que presenta mayor número de firmas que operan en un circuito informal, distorsionando el mercado a partir de la compra de la materia prima hasta la venta al público. El subsector quesero es uno de los menos concentrados dentro del lácteo. Se estima que las 7 primeras firmas concentran entre el 39% y el 43% del total elaborado, según la pasta de queso considerada.

Bajo los supuestos de que el grado de sustitución entre productos lácteos es muy bajo o inexistente y que el “mercado relevante” es el mercado nacional en su conjunto, se calcularon los IHH en base a las participaciones porcentuales en la elaboración total -en toneladas- para el año 2015.

Los resultados indican que el nivel de concentración es muy bajo: para el grupo quesos el IHH fue cercano a 300, registrándose valores mínimos para los blandos (310), máximos para los fundidos (2850) e intermedios para los semiduros (450) y duros (390).

Si bien la mayoría de las empresas queseras sigue en manos nacionales, en la última década se observó un creciente aumento en la participación de transnacionales, mediante la compra parcial o total del paquete accionario de industrias locales. Los casos más significativos son:

-Adecoagro: en agosto del 2007, este grupo inversor, integrado entre otros por George Soros y con management completamente argentino, adquirió la empresa cordobesa La Lácteo. En noviembre del mismo año, se asoció con Agropur, una importante cooperativa láctea canadiense para la industrialización del negocio lácteo, tomando como plataforma de expansión a La Lácteo.

-Kaiku: en septiembre 2006 esta empresa de capital vasco-suizo adquirió la santafesina Ruiz y Tremblay y cambió su razón social a Tinas del Sur S.A. Hoy posee modernas instalaciones homologadas para exportar a 30 países.

-Bongrain: a mediados 2006 celebró un acuerdo con MilkautS.A. por el cual la empresa francesa, considerada la número uno en el mercado de las especialidades queseras, aporta el 40% del capital de la nueva sociedad.

-Saputo: en 2003, el mayor productor de quesos de Canadá adquirió al grupo Pérez Companc el total del paquete accionario de la tradicional firma Molfino-Abolio y Rubio, por un monto de US$ 50 millones. En el rubro quesos la firma es titular de una de las marcas más tradicionales de nuestro país, La Paulina.

-Danone: en 1999 la compañía francesa, una de las líderes a nivel mundial, compró a Mastellone su negocio de quesos untables.

-San Ignacio: concretó en 1997 un joint venture con la francesa Laiteries Hubert Triballat, firma líder en su país y especialista en quesos y postres.

Primeros meses del gobierno de Macri y las consecuencias de las inundaciones:

Los precios de los lácteos al público se incrementaron hasta un 21,2% en lo que va del gobierno del presidente Mauricio Macri. Así se desprende de una comparación que, de acuerdo al Índice de Precios al Consumidor (IPC) del Gobierno de la Ciudad, realizó el Ieral, de la Fundación Mediterránea, considerando precios en noviembre, días antes de la asunción del nuevo y marzo pasado.En tanto, el precio promedio al tambero subió un 11,3% (de $ 2,60 a 2,89 el litro). Sin embargo, en relación a lo que ocurría en marzo de 2015, cuando al productor le pagaban $ 3,23, los precios al productor de marzo de 2016 reflejaron una baja del 10,5 por ciento.En noviembre de 2015, la leche fluida estaba en $ 10,95, según el IPC porteño. En marzo de 2016 pasó a $ 13,27, un 21,2% más.En el caso del yogur, su precio, expresado en kilo, era de $ 19,14 el mes anterior a la asunción de Macri y alcanzó los $ 22,47 en marzo último, una suba del 17,4 por ciento. El kilo de queso de pasta dura se encontraba en $ 179,68 y trepó a $ 193,84, un aumento del 7,9%. Por su parte, el kilo de queso de pasta blanda que se conseguía en noviembre de 2015 a $ 91,35 para marzo último ya estaba en $ 97,57. En este último producto hubo u alza del 6,8 por ciento.

En lo que respecta a los fenómenos climáticos, las inundaciones afecta a cerca del 80% de la zona de producción del sector lácteo, con una pérdida de 15% en la producción tambera a nivel nacional en abril respecto al mes anterior, alertó el Centro de la Industria Lechera (CIL).“El actual fenómeno climático, por todos conocido, ha asestado un duro golpe a la cadena láctea argentina, que ya atravesaba una crisis con escasos precedentes”, advirtió el CIL en un comunicado.

Según la entidad, “el carácter extraordinario del fenómeno natural, por el que aún estamos transitando y cuya finalización no tiene fecha cierta, se explica por una combinación poco frecuente de registros de lluvias inusuales impactando sobre un área geográfica de gran amplitud, que se estima cubre cerca del 80% de la zona de producción lechera”.

“La consecuencia obvia, aún hoy muy difícil de medir en toda su magnitud, es una sensible merma de la producción de leche a nivel de tambos, y consecuentemente una fuerte caída tanto de la industrialización como de la oferta de productos lácteos”, señaló.

En ese sentido, según el CIL, “en las primeras estimaciones a nivel nacional -que seguramente se corregirán a la baja cuando cierre el mes- arrojan para abril caídas del orden del 15% frente al mes anterior y de entre 20% y 25% versus abril de 2015; en Santa Fe, Córdoba y Entre Ríos estas mermas son muy superiores”.

“En esta emergencia generalizada, tanto el Gobierno nacional como los Gobiernos provinciales de las jurisdicciones afectadas, están implementando de forma articulada una batería de herramientas de ayuda extraordinaria para los productores y las industrias comprometidas”.

Identificación del negocio

Definición del negocio [1]

El Queso es el producto de la maduración de la cuajada, obtenida por la coagulación de la leche, ya sea entera o semidescremada, por adición de cuajo o de un ácido orgánico (cítrico),con o sin adición de colorante y sal, suficientemente liberada del suero.[1]

Nos dedicaremos particularmente a la fabricación de quesos duros del tipo Gruyer. El queso Gruyer es hecho a base de leche de vaca entera, de pasta prensada y cocida.

Barreras de entrada y salida

El costo de la maquinaria para la elaboración del queso no reviste una erogación importante, a su vez el proceso se encuentra semi-automatizado por lo que no implica una nomina elveda de personal. Si bien el mercado se encuentra concentrado en pocos actores, cubriremos la demanda de un pequeño pero exigente nicho. Por lo expuesto las barreras de entrada al mercado quesero son bajas.

Por el contrario al ser un producto de larga maduración (entre 80 y 180 días) y el margen de ganancia considerable los actores del mercado no se retiran sin antes dar batalla incluso ofreciendo ofertas y promociones.

Oportunidades y amenazas

Oportunidades:

Si bien el contexto económico del país no es del todo favorable, la Argentina se mantiene como uno de los países más consumidores de queso del mundo (se ubica en el octavo lugar).[2]

Adicionalmente se mantienen aún los créditos para el desarrollo de la pequeña y mediana empresa, sector en el que nos encontramos, por lo que es factible financiarse a una tasa no muy elevada que permita prorratear en diferentes períodos la inversión y subsane el tiempo preciso de maduración en el que no se recibirán ganancias.

Lo dicho permite que existan en la Argentina diferentes nichos de mercado, con diferentes exigencias, a los cuáles intentaremos llegar con un producto de calidad.

Amenazas:

Como se expuso anteriormente el contexto económico no es el más favorable, ante la suba de tarifas las pymes están sufriendo el impacto por lo que es necesario elaborar una eficiente estructura de costos que permita obtener una ganancia máxima.

La apertura de importaciones es otro de los tópicos que deben analizarse, si bien el aumento nominal del valor del dólar es un impedimento, el derribo de las licencias no automáticas puede ser un factor negativo a tener en cuenta.

Factores claves para el éxito

El costo más representativo para la elaboración del queso es la leche, es primordial conseguir un proveedor que nos ofrezca una leche de primera calidad a un precio razonable. Se debe tener en cuenta el poder comprador de las grandes empresas lecheras y queseras, ya que pueden conseguir una ventaja competitiva mediante la compra mayorista por cantidad de producción, al estar imposibilitados a la conservación prolongada de la leche debido a su putrefacción, debemos seleccionar el productor de leche adecuado y elaborar una orden de compra a largo plazo que garantice los precios en un contexto inflacionario.

Por el lado de la venta al centrarnos en un nicho de mercado, debemos asegurarnos que nuestro producto llegue al nicho seleccionado. El distribuidor debe garantizar la entrega en los puntos de venta seleccionados. Al ofrecer un producto de calidad debemos, dentro de lo posible, corroborar que las tiendas en las que sea ofrecido mantengan las condiciones óptimas para la conservación del producto y respeten la imagen que queremos ofrecer.

Al iniciar en el mercado de los quesos duros debemos tener en cuenta que el proceso de maduración de los quesos es largo por lo que la inversión recién verá sus frutos en un tiempo de entre 3 y 6 meses. Es de vital importancia entones calcular correctamente el flujo de fondos y la inversión inicial necesaria para calcular la primer tanda de producción y las siguientes antes de recibir el primer ingreso por ventas.

Definición inicial del Producto

Producto

El producto elegido sobre el que vamos a basar nuestro proyecto es el queso, del tipo gruyeré, en sus distintas variantes enfocandonos principalmente en el de tipo Suizo clásico.

Descripción

El queso gruyer es un queso duro elaborado con leche de vaca entera de pasta prensada y cocida. Se presenta en ruedas grandes con la corteza granulada, cepillada y de color amarillento llegando al pardo, ligeramente húmeda. Su peso oscila de 10 a 40 kg. para las piezas más grandes. Su pasta el compacta y densa, aunque puede cortarse sin dificultad, con un color que está entre el amarillo claro crema al marfil y a diferencia de lo que muchos creen no presenta agujeros. Su sabor que recuerda a frutos secos, aromático y frutal está entre dulce y ligeramente picante y de textura terrosa granulada para las piezas con más edad. Sabor que perdura largo tiempo en el paladar. Las piezas están listas a partir de los 80 días de maduración desde su elaboración y se recomienda consumirlo a 15º C para no perdernos nada de los estupendos matices que puede presentar. Según los expertos, la edad perfecta para un gruyère está a partir de los 5 meses en adelante.

Desperdicios

En cuanto a los desperdicios generados por la industria quesera nos encontramos con el suero proveniente del proceso de coagulación por cuajo, al obtener la coajada que sale de este proceso productivo, se genera un desperdicio líquido que es el denominado suero.

El suero obtenido en la coagulación contiene un poco más del 25 % de las proteínas de la leche, cerca del 8% de la materia grasa y aproximadamente el 95% de la lactosa (el azúcar de la leche), por lo que resulta un inmenso desperdicio de nutrientes no aprovechar dicho producto.

Las proteínas y la lactosa se transforman en contaminantes cuando el líquido es arrojado al medioambiente sin ningún tipo de tratamiento, porque la carga de materia orgánica que contiene permite la reproducción de microorganismos.

Por lo mencionado anteriormente resulta conveniente transformar el suero en un subproducto.

Subproductos

El subproducto que podemos obtener del suero es denominado lactosuero.

El suero y los concentrados proteicos son cada vez más utilizados como ingredientes versátiles en la elaboración de alimentos, tanto para mejorar su calidad como su funcionalidad -los efectos benéficos para la salud-. El suero en polvo, por ejemplo, puede sustituir el agregado de leche en polvo descremada, aportando proteínas de alta calidad a casi la mitad del costo y reduce el agregado de endulzantes que son reemplazados por la lactosa. En la actualidad se utiliza lactosuero en la fabricación de alimentos lácteos (helados, yogur, untables), productos cárnicos (carnes procesadas, embutidos), panificados (bases para pasteles, galletitas, barras nutritivas), productos de confitería (chocolates, coberturas, caramelos) y bebidas (mezclas con cacao, crema para café, bebidas para deportistas).

Proveedores

Podemos Identificar a los principales en los siguientes rubros:

- Tamberos (Leche y cuajo)

- Sal y Cloruro de Calcio

- Mantenimiento

- Maquinarias

- Repuestos de maquinarias

Compradores

Los principales compradores los encontraremos en las empresas comercializadoras de productos alimenticios, ya sean mayoristas o minoristas. Al ser un producto de una buena calidad deberemos asegurarnos que la conservación del producto se realice de manera adecuada, de modo que no pierda sus principales características.

Bienes Sustitutos

No existen productos sustitutos que equiparen la calidad del queso, sin embargo al existir una variedad muy grande, el público puede modificar la elección de un queso en base a un cambio en el precio o en la calidad.

Alejandonos de los quesos propiamente dichos podemos encontrar los distintos tipos de fiambres y embutidos de menor valor ( jamón crudo y cocido, salame, chorizos, etc).

En los últimos años se han desarrollado diferentes productos como por ejemplo los quesos de soja. Si bien son de alto costo y encontrarlos es complicado son una tendencia creciente en las personas con una cultura vegana. además son más saludables aunque obviamente su sabor dista mucho de los quesos de vaca.

Bienes Complementarios

El queso de cualquier tipo es un excelente acompañante de bebidas alcohólicas, especialmente en vinos, lo que se denomina maridaje. Es complicado trazar un paralelo entre el consumo de vinos y el de los quesos, pero es una verdad conocida su excelente conjunción.

Ente otros bienes complementarios nos encontramos con el pan y los fiambres y embutidos antes mencionados, especialmente para elaborar las denominadas "picadas".

Análisis del mercado consumidor

Un mercado fragmentado pero que llega a ocho de cada 10 hogares. Así es el negocio de quesos, parte de la industria láctea nacional, que el año pasado movió 11.000 millones de litros de materia prima, según datos del mercado, y que, este año, prevé crecer 5 a 6 por ciento Asimismo, en base a cifras del Ministerio de Agricultura, la producción local de quesos es cercana a las 500 mil toneladas. El camino del queso se inicia en los 13.000 tambos que remiten leche a las más de 870 queserías que en el país. El consumo per cápita doméstico de este producto ronda los 12,7 kilos, según Euromonitor Internacional, para quien, en retail, facturó unos $ 13.600 millones. De hecho, el 60 por ciento de la leche que se consume es a través de quesos, precisan en Williner, dueña de la marca iLoLay. Los datos de la categoría se refieren al sector de retail, más precisamente, a los supermercados.[4]

Evolución del nivel de actividad

El 43 por ciento del consumo se concentra en Gran Buenos Aires, seguido por la región Central (23 por ciento), Litoral (18 por ciento) y Cuyo y NO (16 por ciento), también, según iLoLay. De acuerdo con los datos de Nielsen de las ventas en supermercados, el consumidor argentino se decanta, sobre todo, por los quesos blandos, que se llevan en blandos (50%), semiduros (35%) y duros (15%).

Según SanCor el mercado de quesos local permanece "relativamente estable" dependiendo de la capacidad de compra de los consumidores, del precio del producto y sus potenciales sustitutos.[5]

Evolución de las exportaciones

De acuerdo a los últimos datos disponibles, provenientes de FAO, en 2010

La Argentina fue el 8º país productor mundial de quesos (con una participación del 2,5%). Los tres principales productores son Estados Unidos, Alemania y Francia.[6]

En los primeros diez meses de 2015 las exportaciones argentinas declaradas de quesos duros (fundamentalmente Goya, Reggianito y Parmesano) fueron de 8701 toneladas por un valor de 49,6 millones de dólares versus 6401 toneladas por 43,4 millones de dólares en el mismo período de 2014.

Tal crecimiento se fundamentó en la firmeza de la demanda rusa –que, a pesar de la súper devaluación del rublo, sigue presente ante la imposibilidad de abastecerse en Europa, EE.UU. y Australia– y en mayores colocaciones en el mercado estadounidense.

En enero-octubre de este año el primer comprador de quesos duros argentinos fue EE.UU. con 3241 toneladas (37.2% del total declarado en el período), seguido por Rusia (29.6%), Brasil (14.8%), Chile (7.1%), Taiwán (3.5%) y México (2.5%), entre otros mercados (ver planilla).

El precio promedio ponderado de exportación en los diez primeros meses de este año fue de 5,7 u$s/kg versus 6,7 u$s/kg en el mismo período de 2014. Buena parte de tal reducción del precio se explica por la colocación en EE.UU., por parte de la filial local de Saputo (Molfino), de grandes volúmenes.[7]

Evolución de la demanda

“Las ventas de queso en la Argentina vieron un crecimiento real del 25% en precios constantes durante 2010 si tomamos como punto de referencia las tasas oficiales de inflación. Si consideramos las estimaciones privadas de inflación, ese crecimiento baja hasta un 7%, que no deja de ser interesante. Este crecimiento se basa en el cambio de las expectativas de los consumidores, tomando en cuenta que en 2008- 2009 disminuyeron su consumo debido a la incertidumbre generada por la crisis financiera internacional y el conflicto entre el gobierno y el sector agrícola”, segun la consultora Euromonitor.

Los expertos de la consultora señalan que “en términos generales, el queso registró un aumento de precio del 26% en 2010, encima de las estimaciones privadas la inflación de 23%. Este aumento en gran parte provino de aumentos observados en los precios de la leche y los salarios. El aumento de los precios mundiales de productos lácteos en combinación con la fuerte demanda interna y la reducción de la producción durante los primeros meses de 2010, llevaron a los productores lácteos para incrementar los precios de los productos lácteos.[8]

Análisis del mercado competidor

El país cuenta con unas 900 plantas queseras, concentradas principalmente en Santa Fe, Córdoba, Buenos Aires, Entre Ríos y La Pampa.

Las principales empresas son: SanCor, Saputo-Molfino, Danone, Mastellone, Verónica, Williner, Milkaut, UTE SanCor-DPA, Punta del Agua, García Hnos.

En la industria láctea, el sector elaborador de quesos es el que presenta mayor número de firmas que operan en un circuito informal, distorsionando el mercado a partir de la compra de la materia prima hasta la venta al público.

El subsector quesero es uno de los menos concentrados dentro del lácteo. Se estima que las 7 primeras firmas concentran entre el 39% y el 43% del total elaborado.[9]

Segmentación

Se estima que en el país se producen alrededor de 30 millones de litros diariamente. De este total, más de 18 millones de litros son comprados por 15 grandes empresas agrupadas en el Centro de Industria Láctea (CIL). Estas empresas elaboran diversidad de productos de calidad internacional y poseen gran capacidad de procesamiento y moderna tecnología internacional y han sido las principales responsables del crecimiento exportador de los últimos años.

Los 12 millones de litros restantes, según las cifras oficiales, se reparten en por lo menos 500 PYMES lácteas. La falta de exactitud en los números se debe a la existencia de un circuito informal de tambos masa y pequeñas fábricas no registradas.[10]

Análisis de Porter

A primera vista la Industria Láctea argentina es un mercado muy grande con muchos productores y compradores, lo que permitiría transparencia y un libre juego de la oferta y la demanda.

Etapas

- En la primera etapa: tambo-industria, si bien a nivel nacional hay muchos actores, a nivel regional nunca hay más de dos o en el mejor de los casos tres grandes compradores. En la provincia de Buenos Aires las grandes plantas se encuentran todas ubicadas sobre la ruta 5. Si bien las grandes empresas compiten con las PYMES, esta competencia está limitada, ya que las PYMES no tienen capacidad de procesamiento ociosa, o si la tienen, no poseen el capital de trabajo para ponerla en marcha.

- En la segunda etapa: industria - distribución - consumidor final, en leches pasteurizadas refrigeradas y yogures, tres empresas concentran alrededor del 90% de la oferta. En este segmento las PYMES no logran, por diversos motivos, competir efectivamente.

Análisis del Mercado proveedor

Características de las materias primas

Las materias primas utilizadas para la fabricación del queso son las siguientes:

- Leche(insumo principal de la producción del queso)

- Cuajo

- Sal

- Cloruro de Calcio

Dado que las materias primas necesarias para la fabricación del queso son productos básicos (especialmente la leche), y de una extensa oferta y variedad, el precio de las mismas lo fija el mercado. Los proveedores no tienen poder incidencia en el precio.

Tambos

Hay aproximadamente 10000 tambos en toda argentina. El 90% de estos estan acentados en las provincias de Buenos Aires, Santa Fe y Córdoba.

De acuerdo con lo informado por el Servicio Nacional de Seguridad y Calidad Agroalimentaria (SENASA), en marzo de 2015 en los tambos argentinos había 1,770 millones de vacas totales, que representan una baja de 0,91% respecto de marzo de 2014.

Maquinaria

Tanque de Refrigeración de leche:

Este equipo mantiene la leche fría hasta su uso final. Está fabricado de acero inoxidable.

Tina Quesera:

Este equipo se utiliza para obtener el cuaje del queso.

Prensa:

Esta prensa se utiliza para prensar la cuajada.

Servicios

En lo que respecta a distribución:

- Transporte de Materias Primas de nuestros proveedores, el cual debe realizarse en camiones con cisterna refrigerada para no perder la calidad de la leche y así afectar nuestro producto.

- Transporte de distribución de nuestros productos hacia nuestros clientes.

En lo que respecta a servicios industriales tenemos:

- Energía Eléctrica

- Gas Natural

- Agua Potable

Análisis de Productos Sustitutos

Antes de definir productos sustitutos del queso gruyere debemos entender las necesidades que satisface este mismo.

1)Como aderezo, en su forma rayada sobre pastas y otros platos. En los últimos años se a introducido el queso ya rayado, con un packaging de alta calidad, variedad de sabores y de bajas calorías. Este tipo de queso se agrupa en la variedad de “quesos especiales” que representan el 3% del Mercado en Argentina, junto con los quesos untables, por lo que su penetración es baja pero constante debido al poco tiempo en nuestro mercado, potenciado principalmente por las grandes cadenas lácteas que los producen “Sancor” y “La Serenisima” con sus respectivas marcas “Que sabores” y “Queso en Hebras” respectivamente.

2)Como bocado, en tablas de picadas.

Debido al alto costo de la horma del queso gruyere, en una picada puede ser reemplazado total o parcialmente (considerándolo complementario en este caso) por otros quesos de menor costo o simplemente con distinto sabor al paladar.

En esta categoría podemos destacar quesos como el Pategras, Gouda, Fontina y el Reggianito.

3)Alternativa Vegana a los quesos Semiduros

Esta categoría nace por el Movimiento Vegano en el mundo, siendo muy baja su incidencia en Argentina. Esta dieta no permite el consumo de animales y de sus derivados, en nuestro caso la leche. Por lo que en esta categoría hacemos referencia al reemplazo completo de quesos por otros productos de naturaleza no láctea. Tofu Firme: como reemplazo del queso semiduro en picadas.

Levadura de Cerveza o Nuez: como queso rayado en las comidas, por tener un olor y sabor similar.

Análisis de Productos Complementarios

Como definición un bien complementario es un bien que depende de otro y estos, a su vez, dependen del primero. Debido a esta relación, cuando sube el precio de uno de los bienes, disminuye la demanda del otro.

La relación que se establece entre bienes complementarios es tal que el consumo de unos va directamente unido al de los productos que lo complementan. En nuestro caso el ejemplo más viable de esto es en una tabla de picadas, donde el resto de los productos son complementarios al Queso Gruyere y viceversa.

Ejemplos:

Jamon Crudo - Jamon Cocido - Lomo Suizo - Salame – Cantimpalo - Queso Fontina - Queso de Campo - Queso Brie

Otros productos que se pueden considerar complementarios con el queso por generar una buena combinación son el Pan y el Vino Tinto, ya todos conocemos la famosa frase “Al pan, pan y al vino…queso”.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Prodicto:

Se optó por la producción del queso Gruyere en hormas de 10 Kg, un apreciado queso semiduro que se fabrica desde hace siglos cerca de la pequeña ciudad de Gruyère, en el cantón de Friburgo, y aún hoy día continúa elaborándose según una receta tradicional. Buscamos diferencianos con las demás empresas competidoras mediante un producto de gran calidad, superior al de las pequeñas empresas queseras y con una apreciación artezanal pro parte del consumidor con respecto a las grandes empresas queseras.

Plaza:

El mercado será la industria de quesos y fiambres en Argentina. Aunque en los primeros años nos centraremos en suplir el mercado de la ciudad y la provincia de Buenos Aires, tenemos como objetivo a largo plazo expandir el negocio y llevar nuestro producto a todo el pais. Se usaran los supermercados y mayoristas como los pricipales compradores del producto para que este llegue de manera masiva a las personas.

Promoción:

Buscamos promocionar el producto a travez de eventos, ferias, concursos de quesos y fiambres. En estos lugares buscaremos destacar nuestro producto sobre los competidores y llevar nuestro mensaje de profesionalidad y calidad superior a los posibles compradores.

También ofreceremos una cantidad adicional del producto sin cargo como política de lanzamiento del producto al mercado

Precio:

El precio sera determinado por la calidad del producto ofrecido teniendo en cuento los productos de los competidores y también teniendo en cuenta los costos de fabricación.

Elección del Mercado:

Como ya se expuso, el mercado es muy grande con una gran cantidad de empresas competidoras. Creemos que no es conveniente competir contra las empresas mas grandes como Sancor, LaSerenísima,etc. Por otro lado, la porción de mercado que pertenece a las pymes y a las empresas familiares, aunque son muchas empresas, tienen muy poco volumen de producción y ofrecen una calidad de productos inferior a la que nosotros podemos ofrecer. Aquí es donde nos queremos acentar y hacernos con la mayor porción de este segmento de mercado.

Plan de Ventas

Para realizar el plan de ventas hemos considerado los precios de ventas a supermercados y mayoristas hoy en día. También creemos que el año 1 se producirá un porcentaje menos (20%) debido a la puesta en marcha de la empresa y a la introducción del producto al mercado. El precio que definimos es de $270 x kilo.

| Valor

Unitario |

Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

|---|---|---|---|---|---|---|

| Precio ($) | 2700 | 23,76 Millones | 29,7 Millones | 29,7 Millones | 29,7 Millones | 29,7 Millones |

| Cantidad (un) | 10 kg | 8800 | 11000 | 11000 | 11000 | 11000 |

Conclusión Comercial

Bibliografía

Referencias:

[1] Congreso Internacional para la Represión de los Fraudes en los Alimentos (Ginebra, 1908)

[2] Datos de USDA/FAS & EuroSat

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/46/cadenas/r46_06_Quesos.pdf

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/46/cadenas/r46_06_Quesos.pdf

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/46/cadenas/r46_06_Quesos.pdf

- ↑ cad=rja&uact=8&ved=0ahUKEwjj1LPVoPjLAhWLG5AKHbY9DKUQFgghMAE&url=http%3A%2F%2Fwww.valorsoja.com%2F2015%2F11%2F06%2Fen-lo-que-va-del-ano-la-exportacion-argentina-de-quesos-duros-crecio-35-por-mayores-ventas-a-ee-uu-y-rusia%2F&usg=AFQjCNFfX9Phw4KqGn6L1lHDLJNkhslAYw

- ↑ cad=rja&uact=8&ved=0ahUKEwjj1LPVoPjLAhWLG5AKHbY9DKUQFgghMAE&url=http%3A%2F%2Fwww.valorsoja.com%2F2015%2F11%2F06%2Fen-lo-que-va-del-ano-la-exportacion-argentina-de-quesos-duros-crecio-35-por-mayores-ventas-a-ee-uu-y-rusia%2F&usg=AFQjCNFfX9Phw4KqGn6L1lHDLJNkhslAYw

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/46/cadenas/r46_06_Quesos.pdf

- ↑ Salta Spam

- ↑ http://actualidadensupermercados.com/index.php?option=com_content&view=article&id=188:muchohacer&catid=43:informes&Itemid=190

- ↑ http://www.alimentosargentinos.gob.ar/contenido/revista/ediciones/46/cadenas/r46_06_Quesos.pdf

- ↑ http://www.monografias.com/trabajos61/produccion-lactea-argentina/produccion-lactea-argentina.shtml#ixzz47dTB77En