2017/Grupo11/DimensionamientoComercial

El champú o shampoo, es un producto de consumo para el cuidado personal, el cual está presente en la mayoría de las compras de los habitantes de la sociedad. El origen del producto se remonta al año 1759 en Inglaterra, cuando un hindú elaboró un producto que se utilizaba en sus salones de baño para realizar un tratamiento un masaje terapéutico. Con el correr del tiempo el producto fue utilizado en las peluquerías para limpiar el cabello de las personas.

El shampoo es un producto cosméticos para la higiene personal y perfume, entendiéndose según la definición de la A.N.M.A.T. (Administración Nacional de Medicamentos, Alimentos y Tecnología médica), la cual surge de preparaciones elaboradas con sustancias naturales o sintéticas o sus mezclas, de uso externo en las diversas partes del cuerpo humano: piel, sistema capilar, uñas, labios, órganos, genitales externos, dientes y membranas mucosas de la boca, para higienizarlas, perfumarlas, cambiar su apariencia, protegerlas o mantenerlas en buen estado y/o corregir olores corporales.

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macroeconómica

En la sociedad Argentina, se consumen 1,3 litros per capita al año de shampoo. Se trata de un producto que es comprado por el 90% de los hogares argentinos en un año. En lo que se refiere a la frecuencia de compra, los hogares la adquieren cada 50 días en promedio (7 veces al año, frecuencia por debajo de otras categorías de cuidado personal como jabón de tocador, protección femenina y desodorantes). La información proviene del análisis de la consultora especializada Kantar Worldpanel[1].

Analizando la situación macroeconómica del país, nos situaremos en los aspectos económicos y políticos:

Económicos: En el último año hubo elección presidencial en Argentina, y ello trajo aparejado cambios en las políticas económicas. A pesar de ejecutar políticas económicas distintas a las que había antes de las elecciones, el consumo en la población aún no repunta y se reflejan caídas del 2% en el primer trimestre del 2017 con respecto al mismo período del año pasado. La información surge de la medición de CCR, la consultora especializada que analiza las ventas por canal comercial. Por su parte la Cámara Argentina de la Mediana Empresa (CAME) realiza sus mediciones y han registrado en febrero una caída de 4,1% con relación a igual período de 2016. Peso a ello, se evidencia una desaceleración de la caída, en comparación a años anteriores.[2]

Políticas: En concordancia con los cambios de política económicas, se están realizando nuevas estrategias para favocer el consumo de productos, como así también de inversiones.

En el presente año, 2017, habrá elecciones legislativas en la República Argentina para definir los cargos a diputados y senadores nacionales. A su vez en algunas provincias se elegirá gobernador y concejales. Las elecciones se realizarán el 22 de octubre[3] y el resultado de ellas impactará en las políticas económicas que habrá en el país, generando hasta el momento incertidumbre sobre el futuro de los negocios.

Evolución del mercado de cosmética en Argentina

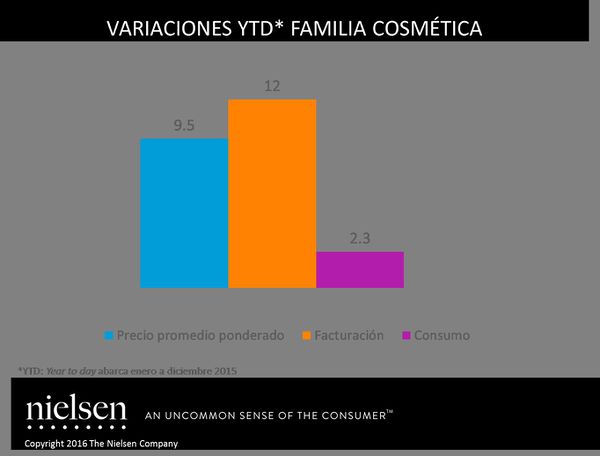

En los últimos años se vienen presentando cierres de la familia de productos de cosmética tocados con un crecimiento de consumo superior a períodos anteriores. La facturación total de la familia (cosméticos y tocador) en el año 2015 fue de USD 270 millones. El valor representa un incremento del 12%, el cual es impulsado por el incremento en el predio promedio acompañado por la inflación del país.

Identificación del negocio

Definición del negocio

Nos dedicaremos a la fabricación de shampoo especializado en el cuidado cabelludo de las personas. La materia prima utilizada son compuestos químicos, vitaminas y perfumantes, todos ellos sin impacto ambiental. El producto final consiste en un shampoo saludable para el cuero cabelludo contenido en un envase biodegradable, contribuyendo al cuidado del medio ambiente.

Barreras de entrada y salida

Las barreras de entrada son altas debido a la existencia de competidores actuales que llevan muchos años en el mercado. Entre ellas se distinguen Procter & Gamble, con sus marcas Head & Shoulders y Pantenne; Unilever, con Sedal y Dove, y Alicorp, con Plusbelle.

Las barreras de salidas del mercado son bajas debido a que el equipamiento utilizado para elaborar nuestros productos pueden ser utilizados en otras industrias, ya que la mayoría de las máquinas son reactores y agitadores.

Oportunidades y amenazas

Oportunidades

- Es un producto comprado por el 90% de las personas.

- Es utilizado en todos los hogares, hoteles, vestuarios, clubes.

- El producto es consumido tanto por el público femenino como masculino.

- No se requiere gran equipamiento para producir el producto.

- Creación de conciencia sobre el cuidado medioambiental.

- Aumento de turismo nacional e internacional y entrada de aerolíneas "low cost".

Amenazas

- Competidores con mucha trayectoria en el negocio (empresas multinacionales).

- Inflación variable.

- Políticas económicas cambiantes.

- Futuras elecciones legislativas en Argentina.

- Existen precios cuidados para determinadas marcas de productos.

Factores claves para el éxito

Los factores claves del éxito para nuestro producto es conocer las materias primas e insumos que utilizaremos, ya que ello nos diferenciará del resto por ser un producto de calidad e innovación por cuidar el cuero cabelludo de los clientes y a su vez al medio ambiente.

Contamos con desarrolladores de productos para patentar nuestras propias fórmulas, lo que genera en ello no tener que erogar dinero en adquisiciones de patentes de otras empresas.

A su vez contamos con un BCP (Bussisness Continuuty Plan), para estar prevenidos ante posibles siniestros, tanto internos como externos. El objetivo del BCP es no dejar de abastecer al mercado ante diferentes contingencias que se nos puedan presentar.

Análisis del mercado consumidor

Evolución del nivel de actividad

El nivel de actividad, del sector perfumería y cosméticos, ha ido incrementándose en los últimos años. Así lo indica un informe de la Cámara Argentina de la Industria de Cosmética y Perfumería publicado en el diario El Cronista en marzo del 2015: “si se mide por la inversión anual per cápita, presenta un ascenso constante en los últimos años, hasta superar los $ 750, según una proyección para este ejercicio de la Cámara Argentina de de la Industria de Cosmética y Perfumería (CAPA). Esos números, traducidos en facturación, representaron $ 15.592 millones, en 2012 (última cifra oficial de un ejercicio cerrado); $ 25.000 millones para la estimación 2014; y $ 32.000 millones proyectados para el ejercicio en curso, según CAPA. Es decir, el mercado se duplicó (en valores nominales) en tres años.” [4]

Dicho documento, también menciona la participación que tienen las pyme en el mercado: “En un sector de más de 400 fabricantes, las pymes, que son mayoría y producen todas las líneas (salvo hojas de afeitar), tienen más de un 20% del negocio y mayor presencia en las categorías maquillajes, fragancias y tratamiento para la piel y el cabello'. En otros números, se quedan con más de $ 600 millones mensuales, según estimaciones de CAPA para este años.

En la misma nota, Alberto Bollati, presidente de la Comisión Pyme de CAPA y CEO de Algabo, argumenta dos razones para el buen desempeño de las pymes: un consumidor con recursos económicos más acotados y el desabastecimiento de algunos productos importados de grandes marcas: “Las pymes incrementaron sus ventas entre un 5% y 15% en unidades el último año. Sobre todo, porque el bolsillo de la gente se achicó y los consumidores se volcaron a buscar mejores precios en las segundas marcas", explica el empresario. "Las grandes brands perdieron entre 2 y 3 puntos porcentuales en el mismo período y, al sufrir desabastecimiento en algunos productos, allanó el camino para que las pymes ganaran terreno".

Otro informe más reciente de la empresa L’Oréal, denomindo Beauty Report #1 , con fecha mayo 2016, indica que el volumen de facturación del mercado es de 25 mil millones de pesos anuales.[5]

En resumen y a la vista de los informes mencionados anteriormente, creemos que el nivel de actividad estará en ascenso aunque con ritmos variables dependiendo del nivel de consumo de cada año. También destacamos que momentos como el actual, donde el nivel general de consumo y la capacidad adquisitiva de los clientes han bajado, favorecen el aumento de participación de mercado para las pymes.

Evolución de las exportaciones

Luego de la devaluación producida en el año 2002, las exportaciones del sector cosmética se fueron incrementando paulatinamente. Según la Camara Argentina de la Industria de la Cosmética y Perfumería (CAPA) el año 2005 se exporto por u$d 256 millones y en el 2006 ese valor subio un 35%. Los países destinatarios de nuestros productos eran principalmente Brasil con un 41% , seguido de Chile con el 28%.3

En un informe difundido por CAPA durante el año 2015, para el presidente de Comisión Pyme de dicha organización “las ventas externas para las pymes del sector promedian el 15% de sus ingresos, sobre todo al resto de los países de América latina. “

Cruzando estos datos junto con los mencionados en el punto anterior, estimamos que el monto de las exportaciones, correspondiente a las pymes, es aproximadamente el 3% del volumen total de facturación del sector.

Evolución de la demanda

La demanda de shampoo fue incrementándose poco a poco hasta llegar a valores actuales de 1,4 litros anuales por habitante. Asi lo indica una nota del diario La Nación: "Cada habitante consume, en promedio, 1,4 litros de champú por año, según datos de la consultora especializada en consumo Kantar World Pannel. El número no es menor ya que convierte al país en un consumidor importante, siempre, claro está, si se toma la medición per cápita. Según un ranking elaborado por uno de los principales jugadores del mercado, Procter & Gamble de hace tres años daba cuenta que ese consumo coloca a la Argentina como un gran consumidor. El mayor consumidor del mundo era entonces Israel, con 1,83 litros per cápita por año, seguido por los Emiratos Árabes (1,73) y Kuwait (1,50). Chile aparecía tercero en ese momento, con 1,46 litros por año."

En la misma nota, se destaca que el supermercado es el canal de venta por donde mas se despacha shampoo: "Los supermercados son los principales canales de ventas. Por ejemplo, en la Argentina y según datos del mercado, alrededor del 70% se despacha por ese tipo de comercios. Las farmacias, con algo menos que el 10%, y las perfumerías, con 5%, aproximadamente, son los otros puntos de venta tradicionales. Aunque en el segmento hay un jugador más: la venta por catálogo, que coloca casi 10% de los productos." [6]

Financiamiento sectorial

Al momento de la elaboración de este informe, nos encontramos que el Banco Nación ofrece la linea de crédito para Pymes mas conveniente del mercado. En concreto se trata de créditos a tasas subsidiadas de entre el 11% y el 15,5%, cuyo destino puede ser capital de trabajo, adquisición de bienes de capital nuevos/usados de origen nacional o extranjeros, como así también gastos para montaje e instalación. El plazo del crédito puede variar 1 y 10 años dependiendo del destino.[7]

En cuanto al origen del capital, las 3 principales compañías del sector, Procter & Gamble, Unilever y L’Oréal con aproximadamente el 80% del mercado, son de origen extranjero. El 20% restante está compuesto por empresas transnacionales como Avon, Johnson & Johnson, Natura, etc; pero también por otras de capitales nacionales como Capilatis, Biferdil, etc.

Análisis del mercado competidor:

La mayor parte del mercado, alrededor del 80%, está tomada por las marcas Pantene, Dove, Sedal y L’oreal, Plusbelle y H&S. Aproximadamente el 20 % del mercado restante lo ocupan otras marcas que se hicieron conocidas a lo largo del tiempo como Suave, VO5, DUO, Tio Nacho, Herbal y otras.

Como podemos ver más de la mitad de las góndolas se encuentran ocupadas por las marcas Sedal y Pantene., mientras que el 37% está ocupado por un segundo grupo formado por otras marcas de gran peso en el mercado como son Dove, L´oreal, Plusbelle y H&S. Suave se encuentra en un tercer grupo con el 4% y el resto de las góndolas está ocupado por otras marcas representando el 5% del total. Dentro del cuarto grupo podemos mencionar marcas como VO5, Effect, Duo, Alta Moda, etc.

También pudimos relevar los precios promedio por grupo de productos. Sin tener en cuenta las promociones, en donde Plusbelle se halla en el primer lugar con las mejores promociones llegando a cobrar $30 el frasco de 750ml, la distribución de precios promedio, para los grupos diferenciados previamente, para frascos de 400ml es:

- El primer y segundo grupo se encuentran por encima de los $80. Excepto por plusbelle cuyo precio ronda los $40.

- Los precios del tercer y cuarto grupo rondan entre los $40 y $60

Segmentación del mercado

Si bien nuestro producto puede ser consumido por cualquier persona, porque la calidad del mismo está al nivel de las empresas líderes en el mercado y su precio es un promedio entre toda la oferta existente, el objetivo es atender las necesidades particulares de personas a las que consideramos que el mercado no le estaba prestando su debida atención. Tal es el caso de aquellos viajeros o deportistas que necesitan una solución de calidad, rápida y fácilmente transportable para tener su cabello limpio y saludable. Esta es una población joven o adulta de clase económica media-alta que puede valorar la importancia de un tratamiento ininterrumpido para el cabello y los beneficios medioambientales que consumir nuestro producto conlleva.

Podemos decir que esto a un nivel de segmentación psicológico se trata de una población a la cual su imagen personal le resulta tan importante como para mantener un tratamiento personal a pesar de estar fuera de su casa.

Por otra parte nuestro objetivo a nivel demográfico sera penetrar principalmente las zonas mas céntricas y cercanas como lo son Buenos Aires, Capital Federal, Córdoba y Santa Fe. Apuntando los esfuerzos publicitarios en este sector y negociar con los supermercados como sera la distribución en lugares menos céntricos.

Mercado Proveedor

En lo que respecta al mercado de proveedores, hay pocas empresas que abasten a la mayoría de la industria. Siendo muy grande el porcentaje de insumos importados en la industria, no habiendo problemas significativos para importar y teniendo en cuenta que nuestro segmento consumidor es de clase media-alta, se optara por tomar proveedores extranjeros como base para nuestro producto, utilizando un distribuidor líder especializado como lo es PLUSQUIMICA S.A. [8]para concentrarnos en nuestra actividad principal de producción y asegurar el abastecimiento de materia prima a través de distribuidores especializados y con experiencia en el abastecimiento de químicos para la industria cosmética.

Por otra parte al tratarse de un producto con niveles de consumo tan altos, una interrupción en el abastecimiento seria muy costosa por lo que se optara por proveedores locales como plan de contingencia en caso de llegar al stock de seguridad. Como ya mencionamos no son muchas las Químicas nacionales cercanas con las cuales podemos suministrarnos, pero algunas podrían ser Daltosur (Capital Federal) y Central Química S.A. (Moreno). Es importante que los proveedores alternativos se encuentren lo mas cerca posible para no tener inconvenientes con los plazos de entrega y asegurar el abastecimiento ininterrumpido.

Análisis de Porter

A través del tiempo muchas empresas han ganado un gran prestigio en el mercado del shampoo, marcas como head & showlders, Sedal y Pantene han liderado el mercado ya por mucho tiempo y no paran de lanzar nuevas alternativas para cuidados diferentes. Es por esto que tenemos grandes barreras de entrada y sobre todo si también tenemos en cuenta las maquinas industriales que debemos tener para poder empezar a competir en el mercado y el hecho de que gran parte del mismo se halle concentrado en los supermercados cuyas condiciones de entrada para vender en ellos ya todos conocemos y difícilmente sean beneficiosas.

Sera muy importante en un principio la estrategia de marketing que llevemos a cabo para que se conozcan los beneficios de la practicidad y calidad de nuestro producto. Debemos lograr que la marca sea reconocida y elegida por sobre las demás.

Si bien el valor de la maquinaria necesaria es elevado las barreras de salida no serán demasiado altas en un principio, ya que solo dispondremos del personal necesario para hacerlas trabajar.

Análisis del Mercado Proveedor

Materia prima componente del shampoo

Todos los productos necesarios para la producción del Shampoo son comercializados por la industria química. Debido a los altos niveles de producción planeados será necesario disponer de una amplia cartilla de proveedores para compensar cualquier faltante.

Para realizar compras en las grandes cantidades requeridas será condición necesaria que las químicas en la lista de proveedores estén inscriptas ante el sedronar para informar del uso de los químicos que el ente establece como obligatorios.

Envase

Resulta primordial para el proyecto ocasionar el menor impacto ambiental posible por lo que decidimos no hacer uso de etiquetas plásticas. En su lugar a nuestras botellas de plástico reciclado se le grabará el nombre del producto junto con sus instrucciones de uso al momento del soplado de las mismas.

Para la incorporación de los datos legales pertinentes se incorporará una etiqueta colgante de la tapa hecha de papel reciclado que podrá ser removida antes de su uso. Para esto se utilizará hilo de algodón 100% biodegradable.

Productos sustitutos

Si bien existen sustitutos caseros ,no existe un sustituto directo en el mercado para el shampoo sino productos complementarios, por lo que podemos concentrarnos en nuestros competidores directos.

Por otra parte, focalizando nuestro producto como un shampoo biodegradable podemos tomar como sustitutos aquellos que no lo son, considerando una demanda elástica dentro de nuestro mercado consumidor, el cual se volcara a la compra de productos mas nocivos para el ambiente, de menor calidad pero mas baratos.

Productos complementarios

Los productos complementarios al shampoo son principalmente acondicionadores, cremas para el cabello, jabón, agua y productos químicos como shots de queratina, formol, botox, tinturas, perfumes, entre otros. Tal variedad de complementos a la hora de cuidar el cabello representa una enorme oportunidad para nosotros a la hora de considerar una expansión futura de nuestra cartera de productos, orientados siempre a facilitar un tratamiento del cabello casi profesional en cualquier lugar donde se encuentre nuestro cliente, a un precio mas bajo que en un salón de estética y tomando como premisa una actitud ecologicamente ejemplar.

Toma de decisiones de Inserción y Crecimiento

Al encontrarnos dentro de un mercado enormemente competitivo donde 6 marcas acaparan el 90% del mercado, nuestra estrategia de penetración publicitaria debe ser agresiva en los lugares céntricos con ingresos per capita altos donde se generaran la mayor parte de nuestras ventas, intentando negociar con los supermercados una buena posición de nuestro producto en las góndolas para facilitar su visibilidad y apoyar esta sección con muestras gratis, stands, promotoras y juegos con regalos.

Es importante focalizar nuestros factores diferenciadores en cada publicidad, instalar nuestro producto como el primero en ofrecer un tratamiento integral para el cabello cuidando el medio ambiente tanto en la composición del producto como en el apoyo a causas ecológicas locales.

Una vez sobrepasadas las barreras de ingreso establecidas por los lideres del mercado e instalados en las zonas céntricas podemos destinar mas recursos para darnos a conocer en el interior del país. La estrategia ante el surgimiento de nuevos competidores directos sera retomar la idea de nuestra compañía como pionera en tratamientos diarios para el cabello concentrándose en la calidad y redoblando continuamente el compromiso por el cuidado del medio ambiente.

Al estar establecidos como marca, podemos pensar en distintos componentes y productos complementarios para ampliar nuestra cartera de productos.

Referencias

- ↑ http://www.lanacion.com.ar/1989984-el-champu-presente-a-la-hora-del-aseo

- ↑ http://www.lanacion.com.ar/2004737-el-consumo-masivo-no-muestra-signos-vitales-se-desplomo-57-en-febrero

- ↑ https://www.electoral.gov.ar/pdf/cronograma_electoral_2017.pdf

- ↑ www.capa.org.ar/newsnueva/NOTA%20EL%20CRONISTA%205-03.pdf

- ↑ http://www.loreal.com.ar/sites/default/files/cms/beauty_report_nro1_loreal_argentina-06-2016.compressed.pdf

- ↑ Diario La Nacion: http://www.lanacion.com.ar/1833357losargentinosconlacabezalimpia

- ↑ http://www.bna.com.ar/Empresas/Pymes/Creditos

- ↑ http://www.plusquimica.com.ar/