Diferencia entre revisiones de «2017/Grupo12/DimensionamientoComercial»

m (subtitulos) |

|||

| (No se muestran 43 ediciones intermedias de 5 usuarios) | |||

| Línea 1: | Línea 1: | ||

== | == Análisis del sector industrial (en Argentina y en el mundo) == | ||

=== Análisis | === Análisis de la situación macroeconómica === | ||

Según el Banco Mundial: | |||

Con un Producto Interno Bruto (PIB) de más de US$550.000 millones, Argentina es una de las economías más grandes de América Latina. El país está en proceso de una transformación económica que promueve un desarrollo económico sostenible con inclusión social e inserción en la economía global.<ref>http://www.bancomundial.org/es/country/argentina/overview</ref> | |||

La producción en Argentina, en general, cae mes a mes en comparación al año anterior según datos del indec. A su vez, el mismo producto en industrias orientales tiene un crecimiento debido a sus bajos costos de mano de obra y grandes volúmenes de demanda. Desde el INTI se cree difícil una expansión del segmento debido a la falta de competitividad, a menos que sea dentro de segmento en la industria nacional, que es justamente a donde apuntamos. | |||

La limitación a las importaciones fue removida, lo que facilitará conseguir todos los productos que no se puedan conseguir en la industria nacional. | |||

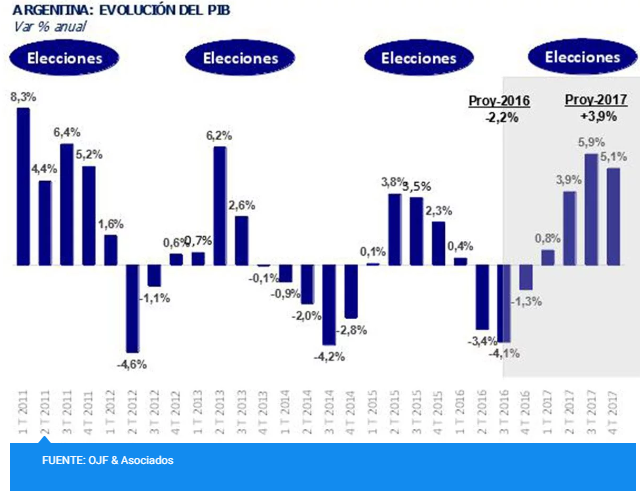

Se espera un crecimiento del PBI para el año 2017 respecto a años anteriores: | |||

[[Archivo:PIB arg.PNG|frameless|640x640px]] | |||

En lo que respecta a la economía mundial, según informe de WEO se espera un leve crecimiento del producto mundial gracias a las economías avanzadas en su conjunto, mientras que se espera que las economías emergentes presenten una caída en éste rubro. | |||

Se es optimista en cuanto a la marcha en la que los mercados se recuperan, aunque se tiene en cuenta un alto riesgo de conflictos geopolíticos que afecten dicho crecimiento. Sin embargo, las proyecciones para el 2017 y 2018 indican que, en conjunto, habrá un incremento en producto mundial, lo que permitirá que el nivel de vida actual se mantenga en la calidad que está transitando. | |||

==== | === Evolución Histórica de la Actividad === | ||

Mercados | La historia de los microprocesadores tiene su origen a fines de la segunda guerra mundial, época en la que Alan Turing junto a otros científicos desarrollaron la primer “sú | ||

Mercado | |||

per-computadora”. Luego se dio paso al uso del silicio como semi conductor a principios de 1950, junto con el uso de transistores y circuitos las plaquetas podían almacenar memoria para realizar acciones algorítmicas en plaqueta de tamaño reducido. En 1960 se comenzó a reducir el tamaño de fabricación de los componentes conductores, lo que permitía colocar una mayor cantidad de componentes en placas con áreas de menor tamaño. No fue hasta 1971 que Intel desarrolló el primer microprocesador, su propósito era operar una calculadora. Su nombre, diferenciado por el prefijo “micro”, surge por el menor tamaño en relación a sus predecesores. Al año siguiente se pasó a desarrollar un procesador de tamaño reducido para utilizaciones informáticas. Dos años después, en 1974, se desarrolló un microprocesador para uso general, su uso específico estaba dado por programación mediante una interfaz informática. Con el correr de los años se fueron reduciendo cada vez mas los tamaños de fabricación, aumentando la velocidad en la que la información se mueve de un lugar a otro mediante corriente eléctrica dentro de la placa y aumentando la cantidad de información que puede almacenar un mismo procesador. | |||

En Argentina, alrededor de la década de los 70, surge en Córdoba una empresa llamada MicroSistemas como solución al problema que presentaba la carga de datos contables de la época en cintas y tarjetas perforadas. Aprovechando la reciente aparición del microprocesador, un grupo de personas funda la empresa para configurar dichos procesadores y asignarles funciones específicas que solucionen los problemas presentes. Así fue el nacimiento de los primeros computadores en Argentina. | |||

Para fines de la década, y luego de un abrupto crecimiento, la empresa comenzó a tener problemas financieros, por lo que tuvo que asociarse CEPICO. Para mediados de los 80 la compañía fue vendida al grupo Pérez Companc y a fines de los 90 la empresa cerró sus puertas, debido a que los componentes creados tenían un porcentaje despreciable de desarrollo propio. en la década del 90 la compañía termina de desaparecer y su función pasa a ser una mera armadora de clones. | |||

En la misma década que MicroSistemas cesa su actividad, multinacionales abren sus puertas y se adueñan del mercado nacional. Durante una década dichas empresas gozaron de prosperidad económica hasta que en 2001 varias de ellas cerraran sus puertas. No fue hasta fines de 2010 que la actividad no reabrió sus puertas en tierra del fuego tras un fuerte empuje político realizado por el gobierno de turno. | |||

=== Análisis de Porter === | |||

* <u>Fuerzas Demográficas</u> | |||

En las zonas de mayor PBI de Buenos Aires se ve un crecimiento entre los últimos censos, al igual que en las viviendas habilitadas y ocupadas. Ésto nos da pie a inferir que el mercado geográfico al que apuntamos está en crecimiento. | |||

* <u>Fuerzas Económicas</u> | |||

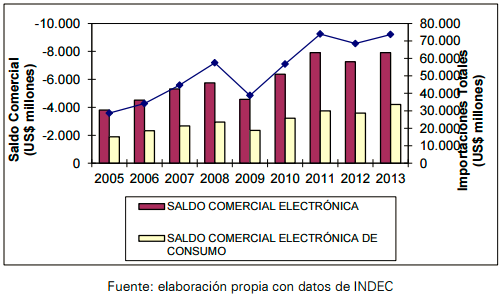

El saldo comercial de la producción electrónica se encuentra en su punto mas alto: | |||

[[Archivo:Electronica Indec.PNG|frameless|502x502px]] | |||

Las proyecciones indican que los saldos seguirán incrementando. | |||

Por otro lado, nuestro mercado final al que apuntamos es de altos ingresos, por lo que no encontramos que una situación económica desfavorable nos afecte de manera negativa. | |||

* <u>Fuerzas Políticas</u> | |||

Desde el gobierno se ve a los Hogares Inteligentes como una de las 7 posibilidades de mayor crecimiento en relación a nuestro mercado, siendo nuestro producto el corazón de dicho “producto”. Las principales sedes de fabricación se encuentran en Tierra del Fuero y la zona metropolitana de Buenos Aires, por lo que esperamos no encontrarnos con trabas políticas de ninguna índole. | |||

* <u>Fuerzas Culturales</u> | |||

Nuestro producto está asociado a las “Smart Houses”, concepto con el cual la sociedad no está familiarizado. La desconfianza y peligros potenciales de asociar el control total hogareño a un teléfono serán nuestra principal barrera. | |||

Sin embargo, el concepto está siendo mencionado en varios canales de comunicación. También hay varios desarrollos de la mano de grandes compañías tecnológicas al respecto, sobre los cuales nos podremos apoyar. | |||

* <u>Fuerzas Naturales</u> | |||

Nuestra materia prima es tercerizada, por lo que los cambios en los métodos de producción no nos afectan de manera directa. Nuestro proceso no es nocivo para el medio ambiente y nuestro producto final podría ser considerado como un ahorrador de energía por permitir controlar de manera remota todos los electrodomésticos y optimizar el consumo de luz y agua. | |||

=== Mercados Competitivos y Complementarios === | |||

* <u>Arena</u> | |||

Podemos identificar competidores extranjeros con menor costo de fabricación por su escala. Nuestra ventaja competitiva sobre ellos será la rápida respuesta y personalización de componentes. | |||

* <u>Bienes Sustitutos</u> | |||

Los productos sustitutos que podrían representar una amenaza son: | |||

** En el área de iluminación: Detectores de movimiento | |||

** En la área de agua: Bombas automáticas con instalaciones eléctricas complejas. Deben incluir llaves eléctricas que corten o activen la corriente en función de la altura del flotante en una cisterna. | |||

Todos los sustitutos son tecnológicamente anteriores, su instalación requiere más tiempo, costo y conocimiento especializado por área. | |||

* <u>Presión de Proveedores</u> | |||

Nuestra materia prima es de fácil obtención. Los proveedores son varios, por lo que no serán un problema. | |||

* <u>Presión de Consumidores</u> | |||

Nuestros consumidores pueden reclamarnos mal funcionamiento de las placas instaladas. Para solucionar dicho problema, tendremos técnicos a nuestra disposición. No detectamos otro problema potencial en lo que respecta a los consumidores. | |||

* <u>Nuevos Ingresos</u> | |||

La inversión requerida para insertarse en el mercado, al igual que el conocimiento técnico necesario, son altos. No esperamos nuevos ingresos en el corto plazo. | |||

Por otro lado, de darse un nuevo ingreso habrá una competencia reñida, ya que el mercado no muy amplio. | |||

=== Conclusión === | |||

Dada la situación política actual, en conjunto con el desarrollo tecnológico en auge y la posibilidad de cubrir un mercado que necesita ser cubierto es un buen momento para lanzar el producto. Sin embargo, no hay que despreciar la posible competencia en un futuro ni la coyuntura actual respecto a la confianza en los dispositivos tecnológicos. | |||

== Identificación del negocio == | |||

=== Definición del negocio === | |||

Nos dedicaremos a la fabricación de circuitos impresos, con una electrónica desarrollada para administrar todos los dispositivos electrónicos de una vivienda, logrando de esta forma automatizarla. A este negocio se lo conoce como DOMÓTICA. | |||

=== Barreras de entrada y salida === | |||

Las barreras de entrada son altas ya que se necesita de un espacio amplio para montar la planta de fabricación, la cual está compuesta por una línea de producción con máquinas para montaje superficial, horno para soldadura de montaje superficial, sector de inserción manual, en donde se requiere como mínimo un operario, y soldadora para elementos de inserción manual conocida como horno de ola. Luego en la etapa de control de calidad también se requiere como mínimo un operario para realizar los testeos correspondientes del producto y por último otro operario para alojarlo en su gabinete y realizar el packaging correspondiente dentro de cajas de cartón. | |||

En cuanto a las barreras de salida, también sol altas ya que a la hora de decidir salir del mercado hay que tener en cuenta la indemización de los operarios de la fábrica, la venta de las máquinas usadas ya no tienen su valor inicial, habrá que evaluar si se llegó a amortizar a lo largo de la permanencia en el mercado, se deben liquidar los productos terminados en stock, seguir pagando el depósito hasta vender la totalidad o gran parte de las placas. | |||

=== Oportunidades y amenazas === | |||

==== Oportunidades: ==== | |||

El constante crecimiento tecnológico y el auge por sentir la necesidad de manejar todo desde un dispositivo móvil como el celular, dan lugar a este producto a imponerse en el mercado, sabiendo que automatizar una vivienda es una tendencia que pisa cada vez más fuerte en todo el mundo. | |||

El bajo costo de este producto abre un abanico de clientes que pueden tener acceso a un sistema de Domótica en su hogar, cuando antes se pensaba que todo lo relacionado con la automatización era para una población de clase alta. | |||

==== Amenazas: ==== | |||

Al ser una empresa nueva en el mercado, debemos hacerle frente a empresas de mayor magnitud y reconocidas nacional y mundialmente. | |||

Inversión inicial alta vs. Precios bajos del producto=amortización a largo plazo. | |||

=== Factores claves para el éxito === | |||

Nuestro producto será una plaqueta de pequeñas dimensiones que podrá hacer de una vivienda normal, una vivienda automatizada con control total de sus sistemas eléctricos desde un dispositivo movil pudiendo enceder o apagar por ejemplo, una luz, estando en cualquier parte del mundo. A su vez, se podrá establecer el encendido automático de una salida en un horario determinado para que el usuario no deba estár pendiente de ello. El sistema le podrá enviar reportes de las salidas encendidas y apagadas a su celular. | |||

== Definición Inicial del Producto == | |||

=== Descripción === | |||

Nuestro producto se basa en un módulo electrónico con 4 salidas programables, que pueden administrar cualquier dispositivo eléctrico o electrónico que posee una vivienda, como por ejemplo, iluminación, sistema de riego, portones de garage, sistemas de seguridad, etc. | |||

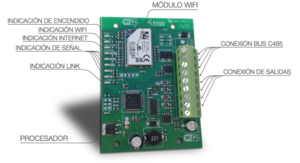

[[Archivo:Mod. Smart Home.png|thumb|Anatomía Mod. Smart Home]] | |||

Se conecta a la red de internet de la vivienda y, por medio de una aplicación celular, se puede programar cada salida según sus necesidades, como por ejemplo que todos los días a las 18:30hs se active el sistema de riego o encender salidas manualmente desde el celular en cualquier momento del día. | |||

El módulo se instala fácilmente, preferentemente, en un lugar de la casa donde acometen todos los cables de electricidad, por ejemplo cerca del tablero eléctrico. La conexión que se realizará se la conoce como estrella ya que todos los dispositivos que uno quiera controlar, los cuales están dispersos por toda la vivienda, deben centralizarse en dicho módulo. | |||

Características: | |||

* Tensión de alimentación Nominal: 12VCC (9 a 18VCC). | |||

* Dimensiones de la placa: 90 x 65 mm. | |||

* Servicio WPS | |||

* 4 Entradas / Salidas adicionales configurables por programación. | |||

* 9 Led´s indicadores de estado y señal sobre la placa. | |||

* Permite la operación remota del sistema a través de teléfonos inteligentes utilizando la App Alarm Control. | |||

* Hasta 4 usuarios residenciales para reportes/control remoto. | |||

* Conexión con Bus dedicado (BUS-C485). | |||

* Hasta 2 redes Wi-Fi configurables: principal y respaldo. | |||

* Antena WIFI: tipo PCB trace. | |||

* Autenticación Wi-Fi vía WEP, WPA-PSK y WPA2-PSK. | |||

* Potencia de transmisión: 12dBm. | |||

=== Nombre según Denominación Corriente === | |||

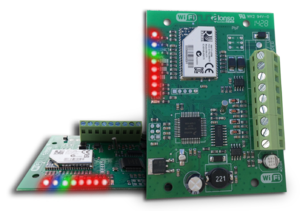

[[Archivo:Mod. Smart Home 2.png|thumb|Mod. Smart Home]] | |||

''Mod Smart-Home'' | |||

=== Normas y Nivel de Calidad === | |||

Nuestro producto cumple con el estándar IEEE 802.11 referente a redes ethernet inalámbricas. Este estándar define y gobierna las redes de área local inalámbricas (WLAN) que operan en el espectro de 2.4GHz. | |||

Nuestros productos están certificados conforme a los estándares internacionales líderes: CE y FCC. | |||

CE: La marca CE certifica que un producto ha cumplido con los requerimientos de seguridad, salud o medioambientales del consumidor. | |||

Certificación FCC: Para los Estados Unidos de América, todos los dispositivos electrónicos comerciales (emisores no intencionales de radiofrecuencia), están regulados por la Comisión Federal de Comunicaciones (FCC) si: | |||

* utilizan relojes u osciladores | |||

* operan a frecuencias superiores a 9 kHz, y | |||

* usan técnicas digitales | |||

Esta definición incluye prácticamente todos los productos que contienen un microprocesador. Si un emisor no intencionado no está sometido a controles mediante un diseño adecuado utilizando apantallamientos y tomas de tierra, el resultado puede ser altos niveles de energía radiada o conducida desde el producto, que pueden causar efectos no deseados en otros dispositivos. | |||

=== Destino === | |||

El ''Mod Smart-Home'' es un producto destinado para usuarios finales. Incluye manuales de uso para su instalación. Nuestra empresa a su vez, puede hacerse cargo de la instalación y configuración del todo el sistema y también brindar mantenimiento. | |||

Realizamos soporte técnico tanto para los clientes finales. | |||

=== Subproductos y Desperdicios === | |||

==== Subproductos ==== | |||

Durante el proceso productivo, en la etapa de soldadura final, es decir luego de la inserción manual, las placas se colocan en el horno de ola. Esta máquina produce una ola de estaño en donde va soldando todas las plaquetas que van ingresando. Para esta función, se utilizan barras de estaño, donde usan aproximadamente 15 kg de estaño cada vez que se pone en funcionamiento dicha máquina. En 1 kg de estaño vienen aproximadamente 5 barras. Con la escoria que deja esta máquina, una vez enfriada, se puede reutilizar y obtener de esos 15 kg, que equivalen a 75 barras, una barra, por lo que cada 75 barras que se utilizan se puede reutilizar una barra de estaño. | |||

==== Desperdicios ==== | |||

Como mencionamos anteriormente, en el horno de ola se utilizan 15 kg de estaño por cada vez que se pone en funcionamiento. De esos 15 kg se pueden reutilizar 200 gramos por lo que de los 14,8 kg que sobran, gran parte se consumió en el proceso y una ínfima parte pasó a ser desperdicio. | |||

Por otro lados, al cortar las placas de cobre en las dimensiones adecuadas para cada plaqueta, quedan partes sobrantes que no pueden ser reutilizadas por lo que pasa a ser desperdicio. | |||

=== Compradores y Proveedores === | |||

==== Compradores ==== | |||

Nos enfocaremos en vender este producto a viviendas de clase media y alta. | |||

==== Proveedores ==== | |||

Poseemos proveedores de placas de cobre tanto doble y simple faz. Tercerizamos el proceso de impresión del circuito impreso y del ataque en el ácido, es decir, nuestro proveedor de plaquetas nos provee las placas listas para colocarlas en el inicio de la línea de producción en donde se alojarán los elementos de montaje superficial. | |||

Tenemos proveedores de componentes electrónicos como ser, transistores, capacitores, resistencias, diodos, microprocesadores, etc. | |||

Contamos con proveedores de estaño en barra y en pasta, flux, resinas, y todos los elementos químicos para un proceso de soldadura. | |||

También contamos con proveedores de plantillas de stencil para el proceso de soldadura SMD. | |||

Y por último nos proveen los gabinetes plásticos donde serán alojadas las placas terminadas, programadas y probadas para obtener el producto final y las cajas de cartón para su packaging. | |||

== Análisis del Mercado Consumidor == | |||

=== Características. Análisis, tipificación y cuantificación === | |||

El consumo de esta tecnología abarca tanto a clases de nivel alto, como a todo tipo de viviendas o negocios de status medio-bajo que quiera acceder a una comodidad de manejo respecto a dispositivos electrónicos. | |||

El mercado consumidor estará compuesto entonces por un 80% entre viviendas propias, alquiladas, o locales. | |||

=== Segmentación. Análisis, tipificación y cuantificación === | |||

Dentro de los 80% de locales y viviendas, solo un 40% con tecnologías avanzadas y/o variadas donde nuestro producto es fácilmente aplicable. Si bien es una comodidad tecnológica, nos enfocaremos en este 40% que esta dispuesto a justificar el consumo de nuestro producto a un bajo precio para poder extendernos hacia el 80% total. | |||

=== Estacionalidad y Evolución Histórica === | |||

==== Contexto Mundial ==== | |||

El consumo de energía ha seguido aumentando desde el 2012, pero a un ritmo más bajo que durante la década anterior. De acuerdo con el Foro Económico Mundial, este aumento del consumo se debe sobre todo a los países emergentes, cuyo desarrollo se funda sobre todo en la energía. | |||

De acuerdo con el EAPI 2017, los países que han avanzado con respecto a su infraestructura y eficiencia energéticas han aplicado tres principios para dirigir los sistemas energéticos. El primero es establecer una estrategia a largo plazo para la energía y comprometerse con ella. | |||

El segundo principio es que los países deben activar la transición energética con políticas y estrategias que se adapten al contexto de cada país y que hayan sido diseñadas por distintos sectores de la población. | |||

El tercero y último de los principios mencionados por el WEF es la inversión en áreas estratégicas. “La inversión del sector privado requiere una administración responsable para garantizar que se centra en las áreas adecuadas. | |||

Se debe implementar estrategias o métodos que ayuden a reducir y controlar la energía, que el uso sea eficiente. | |||

==== Contexto en Argentina ==== | |||

El sector eléctrico en Argentina constituye el tercer mercado energético de América Latina. Depende principalmente de la generación térmica (57% de la capacidad instalada) y de la generación hidroeléctrica (39%). Con esto podemos decir que todo avance tecnológico relacionado con energía eléctrica va en crecimiento. Van a existir tantos aparatos o sistemas electrónicos que cada vez va a ser más grande la necesidad de organizarlos o manejarlos para poder tener el control de todos estos. | |||

==== Importación y Exportación de productos ==== | |||

Con respecto a la importación y exportación del producto, la totalidad de componentes para el producto se consiguen en argentina. | |||

Primero nos enfocaremos en el consumo en el sector de status medio-bajo para poder extendernos hacia el sector medio-alto, y asi analizar costos y beneficios para encontrar la posibilidad de exportar nuestros productos. | |||

==== Proyección para el 2020 ==== | |||

Para el año 2020 pronosticamos estar en el consumo del sector alto como en el medio, adaptándonos a cualquier cambio tecnológico actual. La tecnología avanza, es por eso que estamos al tanto de cualquier cambio a realizar en nuestros productos para ofrecer el 100% de productos eficientes. | |||

=== Conclusión del Análisis del Consumidor === | |||

Como conclusión final nos encontramos en un mercado consumidor que crece acompañado del avance tecnológico. Adaptándonos a las necesidades y enfocándonos en la eficiencia y uso de los dispositivos electrónicos. | |||

La posibilidad de manejar múltiples dispositivos electrónicos desde un celular aumenta, pasa de ser una posibilidad a una necesidad. Esto también genera seguridad, porque puede controlar sus necesidades sin estar en un espacio físico actual. | |||

== Análisis del Mercado Conmpetidor == | |||

=== Características. Análisis, tipificación y cuantificación. === | |||

Nos encontramos con un mercado competidor en productos que de alguna forma o manera te dan la posibilidad de manejar, controlar, o seguir dispositivos electrónicos. | |||

Si bien existen distintos productos que se encargan de la domótica, nosotros nos enfocaremos a vender nuestros productos a bajo precio. Buscaremos darles frente a los competidores en el bajo precio del producto. Nuestro objetivo principal no será desplazar a la primera marca de los lugares con status alto, sino a embarcar a todo el sector medio-bajo para meternos en competencia. | |||

=== Segmentación. Análisis, tipificación y cuantificación. === | |||

La competencia esta enfocada en ese 40% de los sectores de status alto, dejando de lado a los sectores mas bajos que no pueden acceder a esta tecnología avanzada. Nuestros productos van a competir con el sector medio-alto una vez alcanzada el sector medio-bajo. | |||

=== Nivel de Competencia. Estrategias y Posicionamiento en el Mercado. Precio. === | |||

==== Nivel de Competencia ==== | |||

El nivel de competencia es alta, sabemos que nos enfrentamos a empresas de gran magnitud y reconocidas mundialmente, pero contamos con estrategias para posicionarnos en un lugar del mercado para poder competir con estas grandes compañías y consiste en realizar investigaciones de mercardo, centrar nuestras ventas y precios al publico clase media, media-baja con precios accesibles y ser lider de ese sector en el pais para luego crecer en el mercado y apuntar al publico clase media-alta, alta y expandirnos internacionalmente. | |||

==== Estrategias y Posicionamiento en el Mercado ==== | |||

Las competencias en el mercado es muy amplio, existe houstech que es una de las marcas líderes en el mercado. Lidera en el mercado porque aparte de controlar los dispositivos electrónicos de una vivienda, cuenta con un sistema monitoreado de 24 hs al día. También exporta y vende sus productos en Uruguay. | |||

Existen marcas independientes de control de dispositivos en Mercadolibre, pero se concentran en la venta por menor y solo venden el producto sin ofrecer mantenimientos ni instalación y solo controlan dispositivos puntuales | |||

==== Precio ==== | |||

El precio de los productos de marcas “independientes” que ofrecen módulos de control de dispositivos sin ningún tipo de mantenimientos ni servicio van desde 1500$ a 2000$. | |||

El precio de la marca líder que tiene sistema de monitoreo de 24hs, van entre 10000$ y 15000$. | |||

=== Relación Contractual con los Clientes y Proveedores === | |||

==== Relación Contractual con los Clientes ==== | |||

La relación que tendremos con clientes es una atención directa. No solo por la venta del producto sino porque brindaremos una atención al cliente, seguimiento, control, y actualizaciones del servicio que brindamos. Estaremos en contacto casi permanentes con nuestros clientes y realizamos testeos de seguridad cada cierto periodo de nuestros productos instalados para brindar un servicio completo y eficiente. | |||

==== Relación Contractual de Proveedores ==== | |||

===== Materia Prima: ===== | |||

Nuestra materia prima esta formado por plaquetas de fibra de vidrio, donde va montado los componentes previamente encargados y de determinados valores. | |||

== Análisis del Mercado Proveedor == | |||

=== Características. Análisis, tipificación y cuantificación. === | |||

Existe gran cantidad de proveedores para las diferentes materias primas que que necesita nuestro producto durante su proceso de fabricación. Partiendo del servicio tercerizado para la fabricación del circuito Impreso, siguiendo por todos los componentes electrónicos que utiliza nuestro circuito desarrollado, hasta los productos secundarios pero indispensables que necesita nuestro proceso como, barras de estaño, estaño en polvo para SMD, flux para el lado cobre del PCB, etc. La selección entre un proveedor y otro dependerá de la calidad de servicio que nos brinda,calidad de los productos, rápida respuesta y asesoramiento adecuado, sin dejar de lado los costos entre un proveedor y otro. | |||

=== Proveedores de Materia Prima y Materiales. === | |||

Los proveedores de los componentes electrónicos tanto SMD como los de inserción manual, tales como capacitores, transistores, cristales, resistencias, borneras, microcontroladores, etc. Son Arrow, Cika Electrónica y elemon electrónica. | |||

Para lo referente a soldadura, la empresa estamos jet, nos provee estaño en barras, en pasta y flux. Las barras de estamos pueden venir de 1kg el pack, la pasta de estaño en potes de 650g y flux en tachos de 25lts. | |||

=== Proveedores de Tecnología (máquinas, instalaciones). === | |||

[[Archivo:Printer MPM 125 SpeedLine.jpg|thumb|''Printer MPM 125 SpeedLine'']]El proveedor de máquinas e insumos para la producción es la empresa Macon maquinas y consumibles. Esta empresa es la proveedora de la printer MPM 125 de la linea speedLine la cual está diseñadas especialmente para la primera instancia del proceso de montaje SMD, aplicando soldadura y adhesivo sobre la placa a soldar. | |||

[[Archivo:Pic & play FX2 Juki.jpg|left|thumb|''Pic & play FX2 Juki'']] | |||

La segunda máquina de la línea de producción, conocida como pic & Play, es provista también por Macon, es de marca Juli modelo Fx2. Se encarga de ubicar los componentes SMD sobre la placa. | |||

[[Archivo:Horno modelo OMNY ES2 speedLine.jpg|thumb|''Horno modelo OMNY ES2 speedLine'']] | |||

Luego la línea sigue con el horno, también provisto por Macon. Nosotros utilizamos el horno Omny Es2 de la línea speedLine. En él ingresan las placas con los componentes SMD ya ubicados en sus lugares y derrite el estaño colocado con la printer en el primer proceso de la línea. | |||

[[Archivo:Vectra ES 2 (Soldadura por ola).JPG|thumb|''Soldadora por ola (Vectra ES2)''|none]] | |||

Por último, la línea de producción finaliza con la soldadora por ola, también nos la provee Macon y utilizamos la Vectra ES2 y es la encargada de soldar los componentes de inserción manual ubicados en el proceso anterior. | |||

== Análisis de Productos Sustitutos == | |||

<u>'''Productos controlados por aplicaciones realizadas por los fabricantes'''</u>''':''' estos productos son desarrollados con el fin de ser controlados por aplicaciones, que por general son gratuitas. Son diseñadas por los fabricantes de iluminaria, electrodomésticos, etc. con el fin de controlar los dispositivos de sus propias marcas. Por ejemplo: | |||

'''[http://www2.meethue.com/en-US Philips Hue]''' (controlar la iluminaria) | |||

[[Archivo:Philips Hue.jpeg|none|thumb|Philps Hue]] | |||

[[Archivo:Hue.jpg|none|thumb|225x225px|HueSistema]] | |||

'''[http://www.digitalavmagazine.com/en/2013/05/02/schneider-electric-ofrece-control-knx-a-pymes-y-viviendas-con-see-home-2-0/ See-home]''' (de la marca Scheneider) | |||

[[Archivo:Seehomee.jpg|none|thumb|SeeHome]] | |||

'''<u>Aplicaciones gratuitas integradoras, sin módulo</u>:''' estas aplicaciones, a diferencia de las anteriores, no son desarrolladas por las marcas y permiten controlar de manera integral electrodomésticos, persianas, climatización, etc, siempre que estos tengan un sistema io-homecontrol o wi-fi para poder controlarlos. Ejemplos: | |||

[http://www.houseinhand.com/ Houseinhanf KNX] | |||

[http://www.nexho.es/nexho.html Nexho System] | |||

'''<u>Sistema de a control remoto o de voz</u>:''' son dispositivos que integran el control de todos los componentes de tu casa en uno sólo. Estos dispositivos son manuales (con botones, perillas, etc) o dispositivos a control por voz. Cabe destacar que este dispositivo sólo funciona dentro del hogar y no de manera remota. | |||

[[wikipedia:Amazon_Echo|'''AmazonEcho''']] | |||

[[Archivo:Amazonecho.jpeg|left|thumb|AmazonEcho]] | |||

[[wikipedia:Google_Home|'''GoogleHome''']] | |||

[[Archivo:Googlehome.jpeg|left|thumb]] | |||

== Análisis de Productos Complementarios == | |||

Los productos complementarios son diversos, ya que nuestro producto es una unidad de control de diferentes componentes de la casa. Estos pueden ser: | |||

Enchufes con controlador de temperatura a distancia, de calefacción. | |||

Sensores de movimiento, de luz, de objetos, de temperatura. | |||

Marcador telefónico GSM. | |||

Camaras de IP. | |||

Electrodomésticos con tecnologia wifi, bluethoot o de conexión remota. | |||

Discos duros y memorias SD. | |||

Interruptores y Diferenciales. | |||

Baterías. | |||

Alarmas | |||

== Toma de Decisiones Estratégicas de Inserción y Crecimiento == | |||

=== Producto: === | |||

El producto que estamos ofreciendo, es un módulo que permite la interconexión y control de todos los componentes del hogar. Con la instalación de nuestro módulo y mediante nuestra aplicación, se va a poder controlar la iluminaria, las aberturas, electrodomésticos y todos los dispositivos del hogar. Es un producto de alta calidad y además, brindamos el servicio de instalación, soporte post venta, como así también el mantenimiento si es requerido. | |||

<u>'''Especificaciones técnicas'''</u> | |||

[[Archivo:Captura.jpeg|left|thumb]] | |||

<u>Descripción del sistema</u>: | |||

Mod Smart Home es un sistema integrado, con diferentes alternativas de comunicación, función fundamental de un sistema de alarmas. Para mayor flexibilidad y seguridad en la configuración, se puede programar una segunda red Wi-Fi como red de respaldo, ante fallas de la red primaria o principal. En la configuración del panel, el instalador puede optar por diferentes escenarios de comunicación, donde podría ser el medio principal de comunicación, con prioridad sobre la línea telefónica, o viceversa. También puede ser que no exista línea telefónica y provea el único medio de comunicación y programación remota. | |||

<u>Características</u>: | |||

• Transmisión: Wi-Fi certificada 2.4Ghz, IEEE 802.11. | |||

• Certificado FCC y CE. | |||

• Potencia de transmisión: 12dBm. | |||

• Autenticación Wi-Fi vía WEP, WPA-PSK y WPA2-PSK. | |||

• Antena: tipo PCB trace. | |||

• 2 destinatarios IP para reportes de monitoreo. | |||

• 1 destinatario IP para programación remota. | |||

• Permite la programación propia. | |||

• Permite la programación por el teclado, módem telefónico o PC link. | |||

• Reportes con formato residencial. | |||

• Puede usar nombres de dominio en lugar de direcciones IP. | |||

• Hasta 2 redes Wi-Fi configurables: principal y respaldo. | |||

• Hasta 4 usuarios residenciales para reportes/control remoto. | |||

• Permite la operación remota del sistema a través de teléfonos inteligentes | |||

• Período y horario de Reporte de Test configurable. | |||

• 9 Leds indicadores de estado y señal sobre la placa. | |||

• 4 Entradas / Salidas adicionales configurables por programación. | |||

• Servicio WPS, iniciado desde el teclado. | |||

• Dimensiones de la placa: 90 x 65 mm. | |||

• No requiere batería propia, comparte la batería del panel de alarmas. | |||

• Tensión de alimentación Nominal: 12VCC (9 a 18VCC). | |||

<u>Beneficios</u>: | |||

En el ámbito del ahorro de energía: | |||

# Programación y zonificación de la climatización | |||

# Racionalización de las cargas eléctricas. | |||

# Gestión de las tarifas. | |||

# Regulación de la iluminación. | |||

# Automatización de sistemas | |||

En el ámbito de protección: | |||

# Detección de intrusos. | |||

# Simulación de presencia. | |||

# Alerta de incendios, fugas de gas, monóxidos, etc. | |||

# Alerta médica. | |||

En el ámbito de las comunicaciones: | |||

# Control remoto. | |||

# Transmisión de alarmas. | |||

# Intercomunicaciones. | |||

=== Plaza: === | |||

Si bien es una tecnología que ya lleva unos años, actualmente en la Argentina es un mercado en crecimiento. Debido a esto, vamos a concentrar la venta del mismo únicamente vía internet, directamente al usuario final. | |||

Debido a esto, utilizaremos plataformas de venta online (MercadoLibre, OLX, AlaMaula, etc) para vender nuestro producto y hacerlo llegar al cliente directamente a su domicilio, pautando previamente una fecha ya que requiere una instalación y se encuentra incluida en el producto ofrecido. | |||

=== Promoción: === | |||

Como hemos mencionado, vamos a realizar nuestras ventas exclusivamente vía internet, por lo cual nuestro objetivo es promocionar por esta vía nuestro producto. Para esto, utilizaremos Facebook, Twitter, Instagram, Blog para realizar publicaciones promocionales y cadenas de e-mails. | |||

A su vez, utilizaremos Facebook para empresas, que permite usar la plataforma como una herramienta promocional de venta, realizando anuncios que son distribuidos por todos los usuarios de Facebook que se encuentren interesados en la temática, o no. | |||

Por otra parte, es importante también para nosotros dar a conocer nuestro producto y los beneficios que ofrece, mediante nuestros propios clientes (el “boca en boca”) por lo cuál, realizaremos contactos paulatinos con nuestros clientes vía e-mail para que puedan percibir la calidad del producto/servicio. | |||

=== Política de Precios: === | |||

El precio que hemos establecido es de $5000+IVA, que no incluye instalación, ya que depende de la vivienda. Este precio y de manera promocional de lanzamiento, incluye el envío en toda la provincia de Buenos Aires. Este precio lo hemos establecido en base a la investigación de productos similares en el mercado y teniendo en cuenta la calidad del mismo y en lo que creemos que el cliente está dispuesto a pagar. | |||

Como hemos mencionado, ofreceremos nuestros productos vía internet, por lo que nuestros clientes podrán financiar su compra en cuotas con tarjeta de crédito (utilizando MercadoPago, Paypal, etc.). | |||

=== Perfil del Cliente: === | |||

Nuestro producto apunta a personas, dueñas o no de su vivienda, que se encuentren interesadas en el ahorro de energía eléctrica y al aprovechamiento correcto de la misma, tener un sistema de seguridad y de control propio de la vivienda, y que busquen realizar la automatización de tareas que por falta de tiempo no pueden hacer. | |||

=== Plan de Ventas: === | |||

{| | |||

| | |||

|Año 1 | |||

|Año 2 | |||

|Año 3 | |||

|Año 4 | |||

|Año 5 | |||

|- | |||

|Cantidad | |||

|10000 | |||

|12000 | |||

|12000 | |||

|12000 | |||

|12000 | |||

|- | |||

|Ingresos | |||

|$50000000 | |||

|$60000000 | |||

|$60000000 | |||

|$60000000 | |||

|$60000000 | |||

|} | |||

== Bibliografía == | |||

http://www.unsam.edu.ar/tss/microsistemas-ese-hito-olvidado-de-la-computacion-argentina/ | |||

https://www.imf.org/external/spanish/pubs/ft/weo/2017/update/01/pdf/0117s.pdf | |||

http://www.mincyt.gob.ar/adjuntos/archivos/000/047/0000047573.pdf | |||

http://www.alonsohnos.com/Productos/Comunicadores/Modulo-de-Comunicacion-WiFi-IP-400 | |||

http://www.intel4004.com/ | |||

http://www.automaticsystems.com.pe/cms/index.php/domotica/91-componentes-hei/98-domotica-automatizacion | |||

http://micrositio.alonsohnos.com/ip-400/ | |||

http://www.radiocomunicaciones.net/pdf/wifi/tabla-de-estandares-inalambricos.pdf | |||

http://www.avire-global.com/es/empresa/certificationes/ | |||

http://www.smtnet.com/ | |||

http://www.itweae.com/product/printers/mpm100 | |||

https://www.clarin.com/innovacion/inteligente-realidad-virtual-adelantos-google_0_EkgaZBrfb.html | |||

http://www.indec.gov.ar/informesdeprensa_anteriores.asp?id_tema_1=3&id_tema_2=1&id_tema_3=37 | |||

http://www.inti.gob.ar/microynanoelectronica/pdf/bibliotecaDoc/VocesFenixElectronica.pdf | |||

http://datos.bancomundial.org/indicador/EG.USE.ELEC.KH.PC?locations=AR | |||

http://www.toptenargentina.org/article/argentina-da-un-paso-adelante-en-la-certificacion-de-la-eficiencia-energetica-de-inmuebles | |||

http://eleconomista.com.mx/industria-global/2017/03/27/8-datos-sobre-produccion-consumo-energia-mundo | |||

Revisión actual - 16:11 1 ago 2017

Análisis del sector industrial (en Argentina y en el mundo)

Análisis de la situación macroeconómica

Según el Banco Mundial:

Con un Producto Interno Bruto (PIB) de más de US$550.000 millones, Argentina es una de las economías más grandes de América Latina. El país está en proceso de una transformación económica que promueve un desarrollo económico sostenible con inclusión social e inserción en la economía global.[1]

La producción en Argentina, en general, cae mes a mes en comparación al año anterior según datos del indec. A su vez, el mismo producto en industrias orientales tiene un crecimiento debido a sus bajos costos de mano de obra y grandes volúmenes de demanda. Desde el INTI se cree difícil una expansión del segmento debido a la falta de competitividad, a menos que sea dentro de segmento en la industria nacional, que es justamente a donde apuntamos.

La limitación a las importaciones fue removida, lo que facilitará conseguir todos los productos que no se puedan conseguir en la industria nacional.

Se espera un crecimiento del PBI para el año 2017 respecto a años anteriores:

En lo que respecta a la economía mundial, según informe de WEO se espera un leve crecimiento del producto mundial gracias a las economías avanzadas en su conjunto, mientras que se espera que las economías emergentes presenten una caída en éste rubro.

Se es optimista en cuanto a la marcha en la que los mercados se recuperan, aunque se tiene en cuenta un alto riesgo de conflictos geopolíticos que afecten dicho crecimiento. Sin embargo, las proyecciones para el 2017 y 2018 indican que, en conjunto, habrá un incremento en producto mundial, lo que permitirá que el nivel de vida actual se mantenga en la calidad que está transitando.

Evolución Histórica de la Actividad

La historia de los microprocesadores tiene su origen a fines de la segunda guerra mundial, época en la que Alan Turing junto a otros científicos desarrollaron la primer “sú

per-computadora”. Luego se dio paso al uso del silicio como semi conductor a principios de 1950, junto con el uso de transistores y circuitos las plaquetas podían almacenar memoria para realizar acciones algorítmicas en plaqueta de tamaño reducido. En 1960 se comenzó a reducir el tamaño de fabricación de los componentes conductores, lo que permitía colocar una mayor cantidad de componentes en placas con áreas de menor tamaño. No fue hasta 1971 que Intel desarrolló el primer microprocesador, su propósito era operar una calculadora. Su nombre, diferenciado por el prefijo “micro”, surge por el menor tamaño en relación a sus predecesores. Al año siguiente se pasó a desarrollar un procesador de tamaño reducido para utilizaciones informáticas. Dos años después, en 1974, se desarrolló un microprocesador para uso general, su uso específico estaba dado por programación mediante una interfaz informática. Con el correr de los años se fueron reduciendo cada vez mas los tamaños de fabricación, aumentando la velocidad en la que la información se mueve de un lugar a otro mediante corriente eléctrica dentro de la placa y aumentando la cantidad de información que puede almacenar un mismo procesador.

En Argentina, alrededor de la década de los 70, surge en Córdoba una empresa llamada MicroSistemas como solución al problema que presentaba la carga de datos contables de la época en cintas y tarjetas perforadas. Aprovechando la reciente aparición del microprocesador, un grupo de personas funda la empresa para configurar dichos procesadores y asignarles funciones específicas que solucionen los problemas presentes. Así fue el nacimiento de los primeros computadores en Argentina.

Para fines de la década, y luego de un abrupto crecimiento, la empresa comenzó a tener problemas financieros, por lo que tuvo que asociarse CEPICO. Para mediados de los 80 la compañía fue vendida al grupo Pérez Companc y a fines de los 90 la empresa cerró sus puertas, debido a que los componentes creados tenían un porcentaje despreciable de desarrollo propio. en la década del 90 la compañía termina de desaparecer y su función pasa a ser una mera armadora de clones.

En la misma década que MicroSistemas cesa su actividad, multinacionales abren sus puertas y se adueñan del mercado nacional. Durante una década dichas empresas gozaron de prosperidad económica hasta que en 2001 varias de ellas cerraran sus puertas. No fue hasta fines de 2010 que la actividad no reabrió sus puertas en tierra del fuego tras un fuerte empuje político realizado por el gobierno de turno.

Análisis de Porter

- Fuerzas Demográficas

En las zonas de mayor PBI de Buenos Aires se ve un crecimiento entre los últimos censos, al igual que en las viviendas habilitadas y ocupadas. Ésto nos da pie a inferir que el mercado geográfico al que apuntamos está en crecimiento.

- Fuerzas Económicas

El saldo comercial de la producción electrónica se encuentra en su punto mas alto:

Las proyecciones indican que los saldos seguirán incrementando.

Por otro lado, nuestro mercado final al que apuntamos es de altos ingresos, por lo que no encontramos que una situación económica desfavorable nos afecte de manera negativa.

- Fuerzas Políticas

Desde el gobierno se ve a los Hogares Inteligentes como una de las 7 posibilidades de mayor crecimiento en relación a nuestro mercado, siendo nuestro producto el corazón de dicho “producto”. Las principales sedes de fabricación se encuentran en Tierra del Fuero y la zona metropolitana de Buenos Aires, por lo que esperamos no encontrarnos con trabas políticas de ninguna índole.

- Fuerzas Culturales

Nuestro producto está asociado a las “Smart Houses”, concepto con el cual la sociedad no está familiarizado. La desconfianza y peligros potenciales de asociar el control total hogareño a un teléfono serán nuestra principal barrera.

Sin embargo, el concepto está siendo mencionado en varios canales de comunicación. También hay varios desarrollos de la mano de grandes compañías tecnológicas al respecto, sobre los cuales nos podremos apoyar.

- Fuerzas Naturales

Nuestra materia prima es tercerizada, por lo que los cambios en los métodos de producción no nos afectan de manera directa. Nuestro proceso no es nocivo para el medio ambiente y nuestro producto final podría ser considerado como un ahorrador de energía por permitir controlar de manera remota todos los electrodomésticos y optimizar el consumo de luz y agua.

Mercados Competitivos y Complementarios

- Arena

Podemos identificar competidores extranjeros con menor costo de fabricación por su escala. Nuestra ventaja competitiva sobre ellos será la rápida respuesta y personalización de componentes.

- Bienes Sustitutos

Los productos sustitutos que podrían representar una amenaza son:

- En el área de iluminación: Detectores de movimiento

- En la área de agua: Bombas automáticas con instalaciones eléctricas complejas. Deben incluir llaves eléctricas que corten o activen la corriente en función de la altura del flotante en una cisterna.

Todos los sustitutos son tecnológicamente anteriores, su instalación requiere más tiempo, costo y conocimiento especializado por área.

- Presión de Proveedores

Nuestra materia prima es de fácil obtención. Los proveedores son varios, por lo que no serán un problema.

- Presión de Consumidores

Nuestros consumidores pueden reclamarnos mal funcionamiento de las placas instaladas. Para solucionar dicho problema, tendremos técnicos a nuestra disposición. No detectamos otro problema potencial en lo que respecta a los consumidores.

- Nuevos Ingresos

La inversión requerida para insertarse en el mercado, al igual que el conocimiento técnico necesario, son altos. No esperamos nuevos ingresos en el corto plazo.

Por otro lado, de darse un nuevo ingreso habrá una competencia reñida, ya que el mercado no muy amplio.

Conclusión

Dada la situación política actual, en conjunto con el desarrollo tecnológico en auge y la posibilidad de cubrir un mercado que necesita ser cubierto es un buen momento para lanzar el producto. Sin embargo, no hay que despreciar la posible competencia en un futuro ni la coyuntura actual respecto a la confianza en los dispositivos tecnológicos.

Identificación del negocio

Definición del negocio

Nos dedicaremos a la fabricación de circuitos impresos, con una electrónica desarrollada para administrar todos los dispositivos electrónicos de una vivienda, logrando de esta forma automatizarla. A este negocio se lo conoce como DOMÓTICA.

Barreras de entrada y salida

Las barreras de entrada son altas ya que se necesita de un espacio amplio para montar la planta de fabricación, la cual está compuesta por una línea de producción con máquinas para montaje superficial, horno para soldadura de montaje superficial, sector de inserción manual, en donde se requiere como mínimo un operario, y soldadora para elementos de inserción manual conocida como horno de ola. Luego en la etapa de control de calidad también se requiere como mínimo un operario para realizar los testeos correspondientes del producto y por último otro operario para alojarlo en su gabinete y realizar el packaging correspondiente dentro de cajas de cartón.

En cuanto a las barreras de salida, también sol altas ya que a la hora de decidir salir del mercado hay que tener en cuenta la indemización de los operarios de la fábrica, la venta de las máquinas usadas ya no tienen su valor inicial, habrá que evaluar si se llegó a amortizar a lo largo de la permanencia en el mercado, se deben liquidar los productos terminados en stock, seguir pagando el depósito hasta vender la totalidad o gran parte de las placas.

Oportunidades y amenazas

Oportunidades:

El constante crecimiento tecnológico y el auge por sentir la necesidad de manejar todo desde un dispositivo móvil como el celular, dan lugar a este producto a imponerse en el mercado, sabiendo que automatizar una vivienda es una tendencia que pisa cada vez más fuerte en todo el mundo.

El bajo costo de este producto abre un abanico de clientes que pueden tener acceso a un sistema de Domótica en su hogar, cuando antes se pensaba que todo lo relacionado con la automatización era para una población de clase alta.

Amenazas:

Al ser una empresa nueva en el mercado, debemos hacerle frente a empresas de mayor magnitud y reconocidas nacional y mundialmente.

Inversión inicial alta vs. Precios bajos del producto=amortización a largo plazo.

Factores claves para el éxito

Nuestro producto será una plaqueta de pequeñas dimensiones que podrá hacer de una vivienda normal, una vivienda automatizada con control total de sus sistemas eléctricos desde un dispositivo movil pudiendo enceder o apagar por ejemplo, una luz, estando en cualquier parte del mundo. A su vez, se podrá establecer el encendido automático de una salida en un horario determinado para que el usuario no deba estár pendiente de ello. El sistema le podrá enviar reportes de las salidas encendidas y apagadas a su celular.

Definición Inicial del Producto

Descripción

Nuestro producto se basa en un módulo electrónico con 4 salidas programables, que pueden administrar cualquier dispositivo eléctrico o electrónico que posee una vivienda, como por ejemplo, iluminación, sistema de riego, portones de garage, sistemas de seguridad, etc.

Se conecta a la red de internet de la vivienda y, por medio de una aplicación celular, se puede programar cada salida según sus necesidades, como por ejemplo que todos los días a las 18:30hs se active el sistema de riego o encender salidas manualmente desde el celular en cualquier momento del día.

El módulo se instala fácilmente, preferentemente, en un lugar de la casa donde acometen todos los cables de electricidad, por ejemplo cerca del tablero eléctrico. La conexión que se realizará se la conoce como estrella ya que todos los dispositivos que uno quiera controlar, los cuales están dispersos por toda la vivienda, deben centralizarse en dicho módulo.

Características:

- Tensión de alimentación Nominal: 12VCC (9 a 18VCC).

- Dimensiones de la placa: 90 x 65 mm.

- Servicio WPS

- 4 Entradas / Salidas adicionales configurables por programación.

- 9 Led´s indicadores de estado y señal sobre la placa.

- Permite la operación remota del sistema a través de teléfonos inteligentes utilizando la App Alarm Control.

- Hasta 4 usuarios residenciales para reportes/control remoto.

- Conexión con Bus dedicado (BUS-C485).

- Hasta 2 redes Wi-Fi configurables: principal y respaldo.

- Antena WIFI: tipo PCB trace.

- Autenticación Wi-Fi vía WEP, WPA-PSK y WPA2-PSK.

- Potencia de transmisión: 12dBm.

Nombre según Denominación Corriente

Mod Smart-Home

Normas y Nivel de Calidad

Nuestro producto cumple con el estándar IEEE 802.11 referente a redes ethernet inalámbricas. Este estándar define y gobierna las redes de área local inalámbricas (WLAN) que operan en el espectro de 2.4GHz.

Nuestros productos están certificados conforme a los estándares internacionales líderes: CE y FCC.

CE: La marca CE certifica que un producto ha cumplido con los requerimientos de seguridad, salud o medioambientales del consumidor.

Certificación FCC: Para los Estados Unidos de América, todos los dispositivos electrónicos comerciales (emisores no intencionales de radiofrecuencia), están regulados por la Comisión Federal de Comunicaciones (FCC) si:

- utilizan relojes u osciladores

- operan a frecuencias superiores a 9 kHz, y

- usan técnicas digitales

Esta definición incluye prácticamente todos los productos que contienen un microprocesador. Si un emisor no intencionado no está sometido a controles mediante un diseño adecuado utilizando apantallamientos y tomas de tierra, el resultado puede ser altos niveles de energía radiada o conducida desde el producto, que pueden causar efectos no deseados en otros dispositivos.

Destino

El Mod Smart-Home es un producto destinado para usuarios finales. Incluye manuales de uso para su instalación. Nuestra empresa a su vez, puede hacerse cargo de la instalación y configuración del todo el sistema y también brindar mantenimiento.

Realizamos soporte técnico tanto para los clientes finales.

Subproductos y Desperdicios

Subproductos

Durante el proceso productivo, en la etapa de soldadura final, es decir luego de la inserción manual, las placas se colocan en el horno de ola. Esta máquina produce una ola de estaño en donde va soldando todas las plaquetas que van ingresando. Para esta función, se utilizan barras de estaño, donde usan aproximadamente 15 kg de estaño cada vez que se pone en funcionamiento dicha máquina. En 1 kg de estaño vienen aproximadamente 5 barras. Con la escoria que deja esta máquina, una vez enfriada, se puede reutilizar y obtener de esos 15 kg, que equivalen a 75 barras, una barra, por lo que cada 75 barras que se utilizan se puede reutilizar una barra de estaño.

Desperdicios

Como mencionamos anteriormente, en el horno de ola se utilizan 15 kg de estaño por cada vez que se pone en funcionamiento. De esos 15 kg se pueden reutilizar 200 gramos por lo que de los 14,8 kg que sobran, gran parte se consumió en el proceso y una ínfima parte pasó a ser desperdicio.

Por otro lados, al cortar las placas de cobre en las dimensiones adecuadas para cada plaqueta, quedan partes sobrantes que no pueden ser reutilizadas por lo que pasa a ser desperdicio.

Compradores y Proveedores

Compradores

Nos enfocaremos en vender este producto a viviendas de clase media y alta.

Proveedores

Poseemos proveedores de placas de cobre tanto doble y simple faz. Tercerizamos el proceso de impresión del circuito impreso y del ataque en el ácido, es decir, nuestro proveedor de plaquetas nos provee las placas listas para colocarlas en el inicio de la línea de producción en donde se alojarán los elementos de montaje superficial.

Tenemos proveedores de componentes electrónicos como ser, transistores, capacitores, resistencias, diodos, microprocesadores, etc.

Contamos con proveedores de estaño en barra y en pasta, flux, resinas, y todos los elementos químicos para un proceso de soldadura.

También contamos con proveedores de plantillas de stencil para el proceso de soldadura SMD.

Y por último nos proveen los gabinetes plásticos donde serán alojadas las placas terminadas, programadas y probadas para obtener el producto final y las cajas de cartón para su packaging.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación

El consumo de esta tecnología abarca tanto a clases de nivel alto, como a todo tipo de viviendas o negocios de status medio-bajo que quiera acceder a una comodidad de manejo respecto a dispositivos electrónicos. El mercado consumidor estará compuesto entonces por un 80% entre viviendas propias, alquiladas, o locales.

Segmentación. Análisis, tipificación y cuantificación

Dentro de los 80% de locales y viviendas, solo un 40% con tecnologías avanzadas y/o variadas donde nuestro producto es fácilmente aplicable. Si bien es una comodidad tecnológica, nos enfocaremos en este 40% que esta dispuesto a justificar el consumo de nuestro producto a un bajo precio para poder extendernos hacia el 80% total.

Estacionalidad y Evolución Histórica

Contexto Mundial

El consumo de energía ha seguido aumentando desde el 2012, pero a un ritmo más bajo que durante la década anterior. De acuerdo con el Foro Económico Mundial, este aumento del consumo se debe sobre todo a los países emergentes, cuyo desarrollo se funda sobre todo en la energía. De acuerdo con el EAPI 2017, los países que han avanzado con respecto a su infraestructura y eficiencia energéticas han aplicado tres principios para dirigir los sistemas energéticos. El primero es establecer una estrategia a largo plazo para la energía y comprometerse con ella. El segundo principio es que los países deben activar la transición energética con políticas y estrategias que se adapten al contexto de cada país y que hayan sido diseñadas por distintos sectores de la población. El tercero y último de los principios mencionados por el WEF es la inversión en áreas estratégicas. “La inversión del sector privado requiere una administración responsable para garantizar que se centra en las áreas adecuadas. Se debe implementar estrategias o métodos que ayuden a reducir y controlar la energía, que el uso sea eficiente.

Contexto en Argentina

El sector eléctrico en Argentina constituye el tercer mercado energético de América Latina. Depende principalmente de la generación térmica (57% de la capacidad instalada) y de la generación hidroeléctrica (39%). Con esto podemos decir que todo avance tecnológico relacionado con energía eléctrica va en crecimiento. Van a existir tantos aparatos o sistemas electrónicos que cada vez va a ser más grande la necesidad de organizarlos o manejarlos para poder tener el control de todos estos.

Importación y Exportación de productos

Con respecto a la importación y exportación del producto, la totalidad de componentes para el producto se consiguen en argentina. Primero nos enfocaremos en el consumo en el sector de status medio-bajo para poder extendernos hacia el sector medio-alto, y asi analizar costos y beneficios para encontrar la posibilidad de exportar nuestros productos.

Proyección para el 2020

Para el año 2020 pronosticamos estar en el consumo del sector alto como en el medio, adaptándonos a cualquier cambio tecnológico actual. La tecnología avanza, es por eso que estamos al tanto de cualquier cambio a realizar en nuestros productos para ofrecer el 100% de productos eficientes.

Conclusión del Análisis del Consumidor

Como conclusión final nos encontramos en un mercado consumidor que crece acompañado del avance tecnológico. Adaptándonos a las necesidades y enfocándonos en la eficiencia y uso de los dispositivos electrónicos. La posibilidad de manejar múltiples dispositivos electrónicos desde un celular aumenta, pasa de ser una posibilidad a una necesidad. Esto también genera seguridad, porque puede controlar sus necesidades sin estar en un espacio físico actual.

Análisis del Mercado Conmpetidor

Características. Análisis, tipificación y cuantificación.

Nos encontramos con un mercado competidor en productos que de alguna forma o manera te dan la posibilidad de manejar, controlar, o seguir dispositivos electrónicos. Si bien existen distintos productos que se encargan de la domótica, nosotros nos enfocaremos a vender nuestros productos a bajo precio. Buscaremos darles frente a los competidores en el bajo precio del producto. Nuestro objetivo principal no será desplazar a la primera marca de los lugares con status alto, sino a embarcar a todo el sector medio-bajo para meternos en competencia.

Segmentación. Análisis, tipificación y cuantificación.

La competencia esta enfocada en ese 40% de los sectores de status alto, dejando de lado a los sectores mas bajos que no pueden acceder a esta tecnología avanzada. Nuestros productos van a competir con el sector medio-alto una vez alcanzada el sector medio-bajo.

Nivel de Competencia. Estrategias y Posicionamiento en el Mercado. Precio.

Nivel de Competencia

El nivel de competencia es alta, sabemos que nos enfrentamos a empresas de gran magnitud y reconocidas mundialmente, pero contamos con estrategias para posicionarnos en un lugar del mercado para poder competir con estas grandes compañías y consiste en realizar investigaciones de mercardo, centrar nuestras ventas y precios al publico clase media, media-baja con precios accesibles y ser lider de ese sector en el pais para luego crecer en el mercado y apuntar al publico clase media-alta, alta y expandirnos internacionalmente.

Estrategias y Posicionamiento en el Mercado

Las competencias en el mercado es muy amplio, existe houstech que es una de las marcas líderes en el mercado. Lidera en el mercado porque aparte de controlar los dispositivos electrónicos de una vivienda, cuenta con un sistema monitoreado de 24 hs al día. También exporta y vende sus productos en Uruguay. Existen marcas independientes de control de dispositivos en Mercadolibre, pero se concentran en la venta por menor y solo venden el producto sin ofrecer mantenimientos ni instalación y solo controlan dispositivos puntuales

Precio

El precio de los productos de marcas “independientes” que ofrecen módulos de control de dispositivos sin ningún tipo de mantenimientos ni servicio van desde 1500$ a 2000$. El precio de la marca líder que tiene sistema de monitoreo de 24hs, van entre 10000$ y 15000$.

Relación Contractual con los Clientes y Proveedores

Relación Contractual con los Clientes

La relación que tendremos con clientes es una atención directa. No solo por la venta del producto sino porque brindaremos una atención al cliente, seguimiento, control, y actualizaciones del servicio que brindamos. Estaremos en contacto casi permanentes con nuestros clientes y realizamos testeos de seguridad cada cierto periodo de nuestros productos instalados para brindar un servicio completo y eficiente.

Relación Contractual de Proveedores

Materia Prima:

Nuestra materia prima esta formado por plaquetas de fibra de vidrio, donde va montado los componentes previamente encargados y de determinados valores.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación.

Existe gran cantidad de proveedores para las diferentes materias primas que que necesita nuestro producto durante su proceso de fabricación. Partiendo del servicio tercerizado para la fabricación del circuito Impreso, siguiendo por todos los componentes electrónicos que utiliza nuestro circuito desarrollado, hasta los productos secundarios pero indispensables que necesita nuestro proceso como, barras de estaño, estaño en polvo para SMD, flux para el lado cobre del PCB, etc. La selección entre un proveedor y otro dependerá de la calidad de servicio que nos brinda,calidad de los productos, rápida respuesta y asesoramiento adecuado, sin dejar de lado los costos entre un proveedor y otro.

Proveedores de Materia Prima y Materiales.

Los proveedores de los componentes electrónicos tanto SMD como los de inserción manual, tales como capacitores, transistores, cristales, resistencias, borneras, microcontroladores, etc. Son Arrow, Cika Electrónica y elemon electrónica.

Para lo referente a soldadura, la empresa estamos jet, nos provee estaño en barras, en pasta y flux. Las barras de estamos pueden venir de 1kg el pack, la pasta de estaño en potes de 650g y flux en tachos de 25lts.

Proveedores de Tecnología (máquinas, instalaciones).

El proveedor de máquinas e insumos para la producción es la empresa Macon maquinas y consumibles. Esta empresa es la proveedora de la printer MPM 125 de la linea speedLine la cual está diseñadas especialmente para la primera instancia del proceso de montaje SMD, aplicando soldadura y adhesivo sobre la placa a soldar.

La segunda máquina de la línea de producción, conocida como pic & Play, es provista también por Macon, es de marca Juli modelo Fx2. Se encarga de ubicar los componentes SMD sobre la placa.

Luego la línea sigue con el horno, también provisto por Macon. Nosotros utilizamos el horno Omny Es2 de la línea speedLine. En él ingresan las placas con los componentes SMD ya ubicados en sus lugares y derrite el estaño colocado con la printer en el primer proceso de la línea.

Por último, la línea de producción finaliza con la soldadora por ola, también nos la provee Macon y utilizamos la Vectra ES2 y es la encargada de soldar los componentes de inserción manual ubicados en el proceso anterior.

Análisis de Productos Sustitutos

Productos controlados por aplicaciones realizadas por los fabricantes: estos productos son desarrollados con el fin de ser controlados por aplicaciones, que por general son gratuitas. Son diseñadas por los fabricantes de iluminaria, electrodomésticos, etc. con el fin de controlar los dispositivos de sus propias marcas. Por ejemplo:

Philips Hue (controlar la iluminaria)

See-home (de la marca Scheneider)

Aplicaciones gratuitas integradoras, sin módulo: estas aplicaciones, a diferencia de las anteriores, no son desarrolladas por las marcas y permiten controlar de manera integral electrodomésticos, persianas, climatización, etc, siempre que estos tengan un sistema io-homecontrol o wi-fi para poder controlarlos. Ejemplos:

Sistema de a control remoto o de voz: son dispositivos que integran el control de todos los componentes de tu casa en uno sólo. Estos dispositivos son manuales (con botones, perillas, etc) o dispositivos a control por voz. Cabe destacar que este dispositivo sólo funciona dentro del hogar y no de manera remota.

Análisis de Productos Complementarios

Los productos complementarios son diversos, ya que nuestro producto es una unidad de control de diferentes componentes de la casa. Estos pueden ser:

Enchufes con controlador de temperatura a distancia, de calefacción.

Sensores de movimiento, de luz, de objetos, de temperatura.

Marcador telefónico GSM.

Camaras de IP.

Electrodomésticos con tecnologia wifi, bluethoot o de conexión remota.

Discos duros y memorias SD.

Interruptores y Diferenciales.

Baterías.

Alarmas

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto:

El producto que estamos ofreciendo, es un módulo que permite la interconexión y control de todos los componentes del hogar. Con la instalación de nuestro módulo y mediante nuestra aplicación, se va a poder controlar la iluminaria, las aberturas, electrodomésticos y todos los dispositivos del hogar. Es un producto de alta calidad y además, brindamos el servicio de instalación, soporte post venta, como así también el mantenimiento si es requerido.

Especificaciones técnicas

Descripción del sistema:

Mod Smart Home es un sistema integrado, con diferentes alternativas de comunicación, función fundamental de un sistema de alarmas. Para mayor flexibilidad y seguridad en la configuración, se puede programar una segunda red Wi-Fi como red de respaldo, ante fallas de la red primaria o principal. En la configuración del panel, el instalador puede optar por diferentes escenarios de comunicación, donde podría ser el medio principal de comunicación, con prioridad sobre la línea telefónica, o viceversa. También puede ser que no exista línea telefónica y provea el único medio de comunicación y programación remota.

Características:

• Transmisión: Wi-Fi certificada 2.4Ghz, IEEE 802.11.

• Certificado FCC y CE.

• Potencia de transmisión: 12dBm.

• Autenticación Wi-Fi vía WEP, WPA-PSK y WPA2-PSK.

• Antena: tipo PCB trace.

• 2 destinatarios IP para reportes de monitoreo.

• 1 destinatario IP para programación remota.

• Permite la programación propia.

• Permite la programación por el teclado, módem telefónico o PC link.

• Reportes con formato residencial.

• Puede usar nombres de dominio en lugar de direcciones IP.

• Hasta 2 redes Wi-Fi configurables: principal y respaldo.

• Hasta 4 usuarios residenciales para reportes/control remoto.

• Permite la operación remota del sistema a través de teléfonos inteligentes

• Período y horario de Reporte de Test configurable.

• 9 Leds indicadores de estado y señal sobre la placa.

• 4 Entradas / Salidas adicionales configurables por programación.

• Servicio WPS, iniciado desde el teclado.

• Dimensiones de la placa: 90 x 65 mm.

• No requiere batería propia, comparte la batería del panel de alarmas.

• Tensión de alimentación Nominal: 12VCC (9 a 18VCC).

Beneficios:

En el ámbito del ahorro de energía:

- Programación y zonificación de la climatización

- Racionalización de las cargas eléctricas.

- Gestión de las tarifas.

- Regulación de la iluminación.

- Automatización de sistemas

En el ámbito de protección:

- Detección de intrusos.

- Simulación de presencia.

- Alerta de incendios, fugas de gas, monóxidos, etc.

- Alerta médica.

En el ámbito de las comunicaciones:

- Control remoto.

- Transmisión de alarmas.

- Intercomunicaciones.

Plaza:

Si bien es una tecnología que ya lleva unos años, actualmente en la Argentina es un mercado en crecimiento. Debido a esto, vamos a concentrar la venta del mismo únicamente vía internet, directamente al usuario final.

Debido a esto, utilizaremos plataformas de venta online (MercadoLibre, OLX, AlaMaula, etc) para vender nuestro producto y hacerlo llegar al cliente directamente a su domicilio, pautando previamente una fecha ya que requiere una instalación y se encuentra incluida en el producto ofrecido.

Promoción:

Como hemos mencionado, vamos a realizar nuestras ventas exclusivamente vía internet, por lo cual nuestro objetivo es promocionar por esta vía nuestro producto. Para esto, utilizaremos Facebook, Twitter, Instagram, Blog para realizar publicaciones promocionales y cadenas de e-mails.

A su vez, utilizaremos Facebook para empresas, que permite usar la plataforma como una herramienta promocional de venta, realizando anuncios que son distribuidos por todos los usuarios de Facebook que se encuentren interesados en la temática, o no.

Por otra parte, es importante también para nosotros dar a conocer nuestro producto y los beneficios que ofrece, mediante nuestros propios clientes (el “boca en boca”) por lo cuál, realizaremos contactos paulatinos con nuestros clientes vía e-mail para que puedan percibir la calidad del producto/servicio.

Política de Precios:

El precio que hemos establecido es de $5000+IVA, que no incluye instalación, ya que depende de la vivienda. Este precio y de manera promocional de lanzamiento, incluye el envío en toda la provincia de Buenos Aires. Este precio lo hemos establecido en base a la investigación de productos similares en el mercado y teniendo en cuenta la calidad del mismo y en lo que creemos que el cliente está dispuesto a pagar.

Como hemos mencionado, ofreceremos nuestros productos vía internet, por lo que nuestros clientes podrán financiar su compra en cuotas con tarjeta de crédito (utilizando MercadoPago, Paypal, etc.).

Perfil del Cliente:

Nuestro producto apunta a personas, dueñas o no de su vivienda, que se encuentren interesadas en el ahorro de energía eléctrica y al aprovechamiento correcto de la misma, tener un sistema de seguridad y de control propio de la vivienda, y que busquen realizar la automatización de tareas que por falta de tiempo no pueden hacer.

Plan de Ventas:

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

| Cantidad | 10000 | 12000 | 12000 | 12000 | 12000 |

| Ingresos | $50000000 | $60000000 | $60000000 | $60000000 | $60000000 |

Bibliografía

http://www.unsam.edu.ar/tss/microsistemas-ese-hito-olvidado-de-la-computacion-argentina/

https://www.imf.org/external/spanish/pubs/ft/weo/2017/update/01/pdf/0117s.pdf

http://www.mincyt.gob.ar/adjuntos/archivos/000/047/0000047573.pdf

http://www.alonsohnos.com/Productos/Comunicadores/Modulo-de-Comunicacion-WiFi-IP-400

http://micrositio.alonsohnos.com/ip-400/

http://www.radiocomunicaciones.net/pdf/wifi/tabla-de-estandares-inalambricos.pdf

http://www.avire-global.com/es/empresa/certificationes/

http://www.itweae.com/product/printers/mpm100

https://www.clarin.com/innovacion/inteligente-realidad-virtual-adelantos-google_0_EkgaZBrfb.html

http://www.indec.gov.ar/informesdeprensa_anteriores.asp?id_tema_1=3&id_tema_2=1&id_tema_3=37

http://www.inti.gob.ar/microynanoelectronica/pdf/bibliotecaDoc/VocesFenixElectronica.pdf

http://datos.bancomundial.org/indicador/EG.USE.ELEC.KH.PC?locations=AR