2017/Grupo3/DimensionamientoComercial

Análisis del sector industrial (en Argentina y en el mundo)

Es de suma importancia aclarar que, para nuestro análisis, nos valdremos de la información referida a la industria láctea ya que, de la leche derivan la gran mayoría de los productos que utilizaremos a lo largo del proceso productivo, tales como crema, dulce de leche, queso untable, manteca, etc. Dicha razón hace imprescindible su análisis.

Análisis de la situación macro económica

La industria láctea es un excelente indicador de la economía ya que su materia prima principal es la leche, la cual es un alimento básico para los seres humanos y es uno de los más producidos a nivel mundial, por lo que dicha industria es clave para el desarrollo exitoso de cualquier país.

En las últimas 2 décadas, se destacan 2 períodos de auge, 2 crisis y un período de estancamiento en la producción de leche de Argentina. Hasta la década del ́90 la producción primaria crecía a un ritmo moderado, pero durante esa década la tasa de crecimiento se duplicó y hasta triplicó. A partir del año 2000 la producción alcanzó los niveles actuales de 10.000 millones de litros con una marcada disminución en el año 2004, seguida por una rápida recuperación hasta los niveles actuales cercanos a 10.000 millones de litros/año. A partir del año 2000, el crecimiento se frenó con apenas un aumento acumulado del 4%, debido principalmente a las abruptas caídas entre el 2001 – 2004.

Solo a partir del 2004 la producción de leche comenzó a recuperarse del estancamiento sufrido en los primeros años del nuevo siglo. Para fines de ese año, el nivel productivo del sector había crecido en un 15% respecto del año anterior, y la

industria comenzaba a recuperarse.

Entre los años 2007 y 2008, en un contexto de crisis económica y de descenso de los precios internacionales de los commodities, desde el Gobierno se apoyó al sector lácteo con compensaciones destinadas al productor y a la industria por un monto de $ 861.000.000.

En tanto, en el año 2009, a partir de la decisión presidenta, Cristina Fernández de Kirchner, se creó la Subsecretaría de Lechería, que implementó los programas: “Defensa del Pequeño y Mediano Productor”; “Fortalecimiento del Sector Cooperativo”; “Fomento a los Sistemas Asociativos en Pymes Lácteas” y “Financiamiento para la Cadena Láctea”, a través del cual se entregaron en créditos blandos más de 1.000 millones de pesos.

Los créditos fueron destinados a la adquisición de capital de trabajo y aumento de las inversiones en los establecimientos lecheros por parte de los productores; al aumento de la productividad de las industrias lácteas a partir de la ampliación de la capacidad de procesamiento ( logrando un incremento de 7.000.000 de litros diarios) y la incorporación de tecnología de última generación (quesos de alta gama, leches materno infantil, aprovechamiento del suero) y a mayor capacitación y formación de los recursos humanos directamente vinculados a la producción y a la industria.

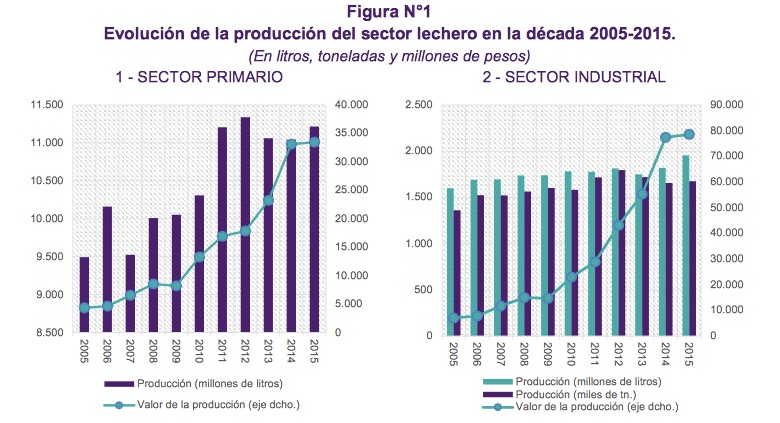

Para ir concluyendo y englobando, en lo que atañe a la última década (2005-2015), la producción del sector lechero primario y la correspondiente al industrial se comportaron de manera errática por la influencia de las medidas restrictivas adoptadas, pero con una clara tendencia alcista principalmente durante el último quinquenio. (VER FIGURA 1, ¨Evolución de la producción del sector lechero en la década 2005-2015¨)

La Figura Nº 1 expone cómo se ha comportado la producción lechera en la década 2005-2015, tanto en lo relacionado a las cantidades como a su valor expresado en moneda corriente (a precios del productor). Mientras las cantidades producidas en el sector primario reflejan un comportamiento cíclico que logró estabilizarse (y estancarse) recién en los últimos cinco años en torno a los 11.000 millones de litros, su valuación nominal experimentó un salto del 300% entre 2009 y 2014. Algo similar ocurrió en el eslabón industrial, donde la producción física, tanto en litros de leches industrializadas como en toneladas de producto (quesos, dulces, yogures, leche en polvo, etc.), se mantuvo más o menos estable a largo de la década en alrededor de 1,6 millones de toneladas (productos elaborados) y 1,9 miles de millones de litros (leches fluidas industrializadas). Lo anterior implica que los cambios nominales que fueron dándose en la producción total del sector durante la década analizada se dieron en un contexto en el que el precio abonado al productor experimentó una importante suba, pero también en el que las cantidades producidas mostraron un magro desempeño y comenzaron a estancarse.

Sin embargo, actualmente, en la Argentina, la industria láctea no está atravesando su mejor momento según el presidente de la Mesa de Lechería de Tucumán, Domingo Colombres quien explicó que la Argentina producía, hasta hace casi dos años, alrededor de 11.000 millones de litros de leche, de los cuales 8.500 millones de litros se destinaban para el consumo interno. El directivo remarcó que los 2.500 millones de litros de excedente se orientaban a la exportación. “El problema es que la Argentina comenzó a perder mercados externos y las ventas al exterior retrocedieron. Entonces, al caer las exportaciones, el mercado local se sobreofertó y esto deprimió el precio interno de la leche. Por lo cual, ante la pérdida de rentabilidad, y ante los daños provocados por las inundaciones del año pasado en la zona central del país, la producción de leche, en la actualidad, cayó a 9.700 millones de litros”, señaló Colombres. (*)

A su vez, a este problema se suma la crisis de la empresa SanCor, uno de los principales actores del mercado argentino. Estas y otras razones provocaron que en la actualidad la Argentina no forme parte de los principales productores de leche en el mundo, aunque si cuenta con la capacidad para satisfacer el mercado interno.

Proyecciones del Mercado Lácteo

Según un estudio realizado por la Fundación Mediterránea en 2013, hacia 2020 la Argentina podría estar produciendo alrededor de 16.000 millones de litros de leche como resultado de una mejora progresiva en la productividad. Del mismo modo, las exportaciones podrían aumentar, las que podría representar, a su vez, unos U$S 3.000 millones de ingresos hacia 2020. Para cumplimentar (o superar) las metas de crecimiento proyectadas serán necesarias cuantiosas inversiones orientadas a mejorar el nivel de eficiencia en el eslabón primario (para reducir costos y mejorar la escala de producción) como así también el de diferenciación de productos y capacidad en el tramo industrial. Estas metas intermedias permitirán incrementar la competitividad de nuestros productos y generar un óptimo de ingresos en la exportación. Teniendo en cuenta que actualmente el consumo per cápita de lácteos (medido en litros de leche equivalente) se encuentra marginalmente por encima de la media histórica (203 litros por persona al año), es fácil concluir que el mercado doméstico no representa una base para el crecimiento de este sector. El mercado global, por otro lado, goza de buenas perspectivas de crecimiento en lo relacionado al consumo de lácteos. La FAO, por ejemplo, estima que la tasa de crecimiento anual del consumo per cápita de estos productos hacia 2024 se ubicará entre el 1,4% y el 2% promedio en los países en desarrollo y entre el 0,2% y el 1% en el mundo desarrollado, con importantes incrementos en el consumo de quesos y leches en polvo. Del mismo modo, la fuente estima que los países emergentes y en desarrollo serán los que lideren y empujen el crecimiento del consumo de estos productos, por lo que serán éstos entonces los mercados para tener en cuenta a futuro.

Datos y estadísticas del mercado mundial pastelero (Bakery)

Se pronostica que el mercado global de productos Bakery debe alcanzar los US$447 millones en 2017, según un estudio de GIA Market Report. Las principales headlines de la industria a nivel mundial son:

- Los mercados de EE.UU. y de Europa Occidental son los de mayor tamaño y más maduros. Hacía el futuro Asia Pacífico verá el mayor crecimiento, seguido por América Latina, Medio Oriente y África. El crecimiento en áreas urbanas aumentará el consumo de productos de pastelería.

- El mercado se segmentará por edad. Productos indulgentes en adultos y productos fortificados en adulto mayor (con calcio, etc.).

- En Asia, América Latina y Europa Oriental, el crecimiento de supermercados impulsará ventas de pastelería.

- La industria de pastelería enfrentará dos tendencias en conflicto: comidas más sanas e indulgencia. Las empresas deben buscar la mejor ecuación de valor para ambas tendencias.

- El mercado global de pastelería congelada debe llegar US$32,5 MM hacia el 2017.

Identificación del negocio

Definición del negocio

Nos dedicaremos a la elaboración de postres envasados para diversas cadenas de restaurantes. Las materias primas a utilizar serán manteca, dulce de leche, chocolate, crema, diversas frutas de estación y galletas. El envase elegido consiste en un frasco de vidrio reutilizable. El producto, un postre distinguido, único y de calidad indiscutible, se destacará no solo por su sabor sino también por un diseño sumamente atractivo a los ojos del consumidor.

Barreras de entrada y salida

- Barreras de entrada: Nivel bajo

- Costos fijos iniciales: La inversión de capital fijo para el inicio de actividad en el rubro son medianamente altos, principalmente las relacionadas con mantener el ciclo de frío del producto para garantizar su inocuidad. El resto de maquinarias son en general universales, pero variadas a lo largo del proceso. Para las que impliquen importación estarán afectadas a la fluctuación en cortos periodos de tiempo debido a la situación económica argentina. Esto se debe a que dependen de la estabilidad del tipo de cambio según políticas del momento.

- Barreras contra la salida: Nivel bajo

- Compromiso a mediano plazo con clientes o proveedores: en caso de tener pedidos pactados con clientes o contratos con proveedores por determinado tiempo. Sin embargo, pueden resolverse al costo equivalente por el compromiso.

- Capital fijo: Las máquinas en su mayoría son universales, por lo que no implican un compromiso para retirarse del negocio.

Oportunidades y amenazas

- Oportunidades:

- No hay competencia directa.

- Amenazas:

- Fabricación de productos sustitutos por parte de competidores externos

- Economía argentina inestable.

Factores claves para el éxito

Tenemos tres factores claves para el éxito de nuestro negocio:

- Sabor y presentación del postre: a través del envase de vidrio queremos lograr que los clientes se sientan atraídos visualmente por nuestro producto, captar su atención. Por eso es muy importante la presentación del mismo. También es importante el sabor, queremos que sea único y que al probarlo lo vuelvan a elegir y lo recomienden.

- Reutilización de envases: nuestro negocio está comprometido con el cuidado del medioambiente, por eso elegimos envases reutilizables, además de que impactara positivamente en nuestros costos en un mediano plazo.

- Buena estrategia de logística: Logística de salida como logística inversa. Es clave para el éxito de nuestro negocio cumplir plazos de entrega, mantener la cadena de frío, y tener un seguimiento estricto de nuestros productos. Queremos que nuestros compradores (restaurantes) estén conformes 100%.

Los restaurantes y otras franquicias que dedican su tiempo a la elaboración de platos de cocina tradicional desvían su atención en la pastelería, suponiendo pérdidas de tiempo y dinero. Por ello es clave una planificación que permita que sea más barato para los restaurantes comprar el postre que hacerlos, logrando además que establezcan mejores relaciones con sus clientes añadiendo valor a sus servicios.

Además, para que el precio resulte más atractivo, los envases retornables implican una reducción de costos que maximizará beneficios tanto al cliente como para el proyecto.

Definición inicial del Producto

Producto

El producto que llevaremos a cabo en el proyecto será Postres Premium o también denominado TORTITAS EN FRASCOS DE VIDRIO.

Descripción

Postre compuesto por capas alternadas de bizcochuelo y otra de variedad de gustos a definir (lemon pie, chocolate, dulce de leche, frutilla, frutos del bosque, chocotorta) y en la última capa merengue, galletita o chocolate rayado. El envase en vidrio transparente (retornable) y tapa a rosca con presentación de estética gourmet.

Para su elaboración nos enfocaremos a utilizar ingredientes de primera selección y totalmente naturales. Para su venta nos aseguraremos de que sea ofrecido al cliente como un producto rico y fresco.

Normas o nivel de calidad a que se deben ajustar

La inocuidad de los alimentos es una característica de calidad esencial. Existen normas en el ámbito nacional y en el MERCOSUR que consideran las formas de asegurarla.

- CAA: El Código Alimentario Argentino se trata de un reglamento técnico en permanente actualización que establece disposiciones higiénico-sanitarias, bromatológicas y de identificación comercial que deben cumplir las personas físicas o jurídicas, los establecimientos y los productos.

- ANMAT: es la Administración Nacional de Medicamentos, Alimentos y Tecnología Médica. Colabora en la protección de la salud humana, garantizando que los alimentos a disposición de los ciudadanos posean eficacia (que cumplan su objetivo nutricional) seguridad (alto coeficiente beneficio/riesgo) y calidad (que respondan a las necesidades y expectativas de la población). Para ello, se encarga de llevar adelante los procesos de autorización, registro, normativas, vigilancia y fiscalización de los productos en todo el territorio nacional. La ANMAT depende técnica y científicamente de las normas y directivas que le imparte la Secretaría de Políticas, Regulación e Institutos del Ministerio de Salud, con un régimen de autarquía económica y financiera.

- HACCP: Procedimiento que tiene por propósito mejorar la inocuidad de los alimentos ayudando a evitar que peligros microbiológicos o de cualquier otro tipo pongan en riesgo la salud del consumidor. Se trata por lo tanto de un sistema preventivo de control, que puede aplicarse a lo largo de toda la cadena alimentaria.

Desperdicios

Hay dos principales desperdicios: Uno son los envases que generalmente se descartan. Debido a la relevancia de costos y por una estrategia comercial de presentación se ha decidido que lo adecuado es en material de vidrio. Por lo tanto, para evitar un gran impacto en costos directos y ambientales, se considera la oportunidad de hacerlos retornables para su posterior reutilización mediante una planificación logística. Sin embargo, se reconocen porcentajes de rotura o pérdida de ellos que ronda el 1%.

El otro es el agua utilizada para la limpieza de los frascos y la limpieza del equipamiento productivo, la cual se puede tratar con la instalación de filtros depuradores de agua. Como secundario, se encuentran los desperdicios generales de insumos de la actividad y administrativos (cajas, papelería, etc.) los cuales se deberán separar en reciclables de los no reciclables (Ley 25.612).

Uso

El uso de este producto es el de brindar una experiencia de sabor.

Proveedores

Para la elaboración del producto necesitaremos proveedores de las siguientes materias primas:

|

• Leche |

• Queso crema |

|

• Chocolate |

• Esencias (sabor y aroma) |

|

• Dulce de leche |

• Margarina |

|

• Galletas |

• Mermeladas |

|

• Harina |

• Crema de leche |

|

• Azúcar |

• Frascos de vidrio (c/tapa roscada) |

|

• Huevos |

• Tapas de acero roscada |

|

• Etiquetas |

• Otros (frutas secas, ralladuras de fruta, etc.) |

Pagadores y decisores de compra

A los pagadores que apuntamos como emprendimiento serían: 80% restaurantes, 10% franquicias y 10% compañías de catering para eventos.

Compradores/Consumidores

El producto está orientado a personas con ingresos medios-altos que quieren disfrutar de un producto único en una ocasión especial. El perfil de nuestros compradores no está orientado a ningún rango etario ni de género, pero sí está dirigido hacia aquellas personas con cualidades conductuales como el consumo de productos de elevada calidad.

Bienes Sustitutos

Estos son productos típicos que podrían servirse en restaurantes, franquicias y otros eventos. Son bienes sustitutos otros postres, tales como: flan, tortas caseras, ensalada de frutas, helados, panqueques, etc.

Análisis del mercado consumidor (comprador y pagador)

Al tratarse de un producto de consumo es necesario analizar la situación económica del país, en especial de la variable nivel de consumo. Sin embargo, para poder hacer un análisis completo de la situación económica de nuestros consumidores es necesario analizar tanto al comprador como al pagador del producto.

La economía argentina marca un escenario desalentador para la inversión productiva al mostrar en sus índices un tercer año de caída de los niveles de consumo. Las mayores caídas del consumo se notaron en los rubros bebidas sin alcohol, golosinas y productos congelados, generando cambios de hábitos en los consumidores como: realizar más compras en supermercados mayoristas en perjuicio de los supermercados e hipermercados minoristas, y además de reemplazo de las marcas líderes en el mercado por segundas marcas debido al factor preponderante del precio.

Es así como la fuente cita:

"Un 26% de los 500 encuestados en el área metropolitana de Buenos Aires abandonó el pan dulce de Arcor, Canale, Noel y las artesanales, y reemplazó por otras marcas más económicas o por segundas marcas. En los budines, el 20% abandonó marcas por precios, con Arcor, Águila, Canale y Terrabusi como las cuatro marcas principales del ranking." (1)

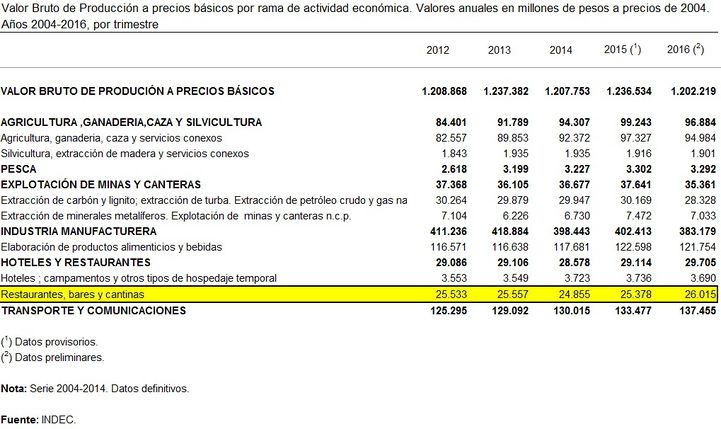

Además, tal como se observa en el siguiente cuadro la baja en el consumo es una tendencia en la Argentina desde la crisis financiera del 2008.

Además, la fuente agrega:

"El dato positivo es que el escenario evidencia una desaceleración de la caída a fin del año pasado, pues el consumo creció un 8,1% en volumen en diciembre contra noviembre."

Por ello, se espera que la actividad repunte en el presente año y pueda volver a niveles anteriores el año próximo.

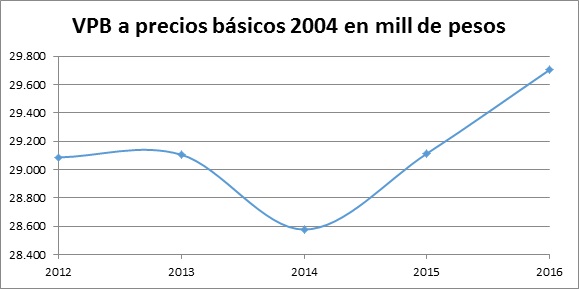

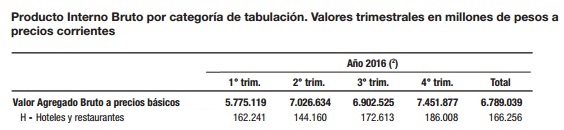

Evolución del nivel de actividad

En cambio, cuando analizamos el rubro restaurantes, el cual fijamos como nuestro principal pagador, vemos que en los últimos años ha mantenido estable su nivel de actividad productiva no acompañando así la tendencia general a la baja. En el año 2016, respecto del 2015, hubo un incremento del 2,5% en la actividad, reproduciendo lo que ya había sucedido en el año 2015 respecto del anterior cuando el incremento fue del 2,1%.

PBI a valores nominales (con inflación):

Análisis del mercado competidor

Características

Actualmente sólo se reconoce competencia directa de un micro emprendimiento llamado “Mili Frascos”. Sin embargo, su mercado meta está orientado a eventos esporádicos.

Por otro lado, se encuentra una gran influencia de productos sustitutos, que se analizará más adelante.

Segmentación

Nuestro enfoque está orientado a la necesidad de producir tortas para restaurantes y otros negocios que les permita una buena experiencia a sus comensales y los beneficie en un ahorro de costos y tiempo.

Nivel de competencia, Estrategias y Posicionamiento en el Mercado

El nivel de competencia podría describirse bajo, ya que Mili Frascos no está desarrollando su actividad más allá de un nivel artesanal, aunque su crecimiento y know-how podría verse como amenaza. Su precio oscila entre los 50 y 57 $AR según la cantidad de compra.

Por lo tanto, nuestros precios a nivel industrial no deberían exceder dichos valores, y deberá que orientarse en un liderazgo en diferenciación.

Por ello es importante la utilización de productos de calidad, que den al consumidor una buena experiencia final con el cliente, accediendo a una nueva variedad de postres.

Análisis del Mercado proveedor

La cantidad de proveedores de nuestros insumos principales es relativamente grande por lo que no se observa un problema en la negociación con los mismos.

Análisis de Productos Sustitutos

Como nombramos anteriormente productos sustitutos son: flan, tortas caseras, ensalada de frutas, helados, panqueque, etc. Todos ellos son alternativas que pueden elegir nuestros clientes para satisfacer las necesidades del consumidor, por lo que podemos enfocarnos desde los dos puntos:

- Consumidor: El único elemento que no puede cambiarse son los gustos o preferencias. Sin embargo, puede captarse la mayor parte de ellos realizando variantes con características a estas alternativas (por ejemplo: ensalada de frutas con Tortitas frutos del bosque). También es importante que, al desconocer el producto al inicio, pueda conocer sus características, para esto será importante un desarrollo publicitario.

- Clientes (Pagadores): Para este grupo será clave poder acceder a un producto que, con calidad similar a dichos sustitutos, no excedan en los costos. Por otra parte, si el consumidor conoce y pide el producto, el cliente querrá tenerlo en su carta, venderá más y podrá maximizar beneficios.

Precio de venta (consumidor final):

· Flan $65

· Tortas caseras $75

· Ensalada de frutas $60

· Helados $50

· Panqueque $80

Análisis de entrantes potenciales

Son entrantes potenciales cualquier otra compañía alimenticia que tenga una tecnología similar. Entre ellas se encuentran compañías productoras de galletitas, golosinas, alfajores y de todo tipo de comida dulce.

La posibilidad de que ingresen entrantes potenciales es amplia. En este caso serían muchos los competidores y podría atomizarse el mercado.

Caracterización

Los entrantes potenciales podrían ser de todo tipo como: Pymes, grandes y multinacionales. Algunas de las marcas son Toddy (PepsiCo), Milka-Oreo (Mondelez) Alfajor Jorgito, Marroc (Felfort), Suflair (Nestlé), Águila (Arcor), Chocolinas (Bagley) y Frutigram (Granix).

Volúmenes de venta

Milka-Oreo (Mondelez) $ 1330 millones

Alfajor Jorgito $ 1190 millones

Águila (Arcor) $ 2100 millones

Toddy (PepsiCo) $ 400 millones

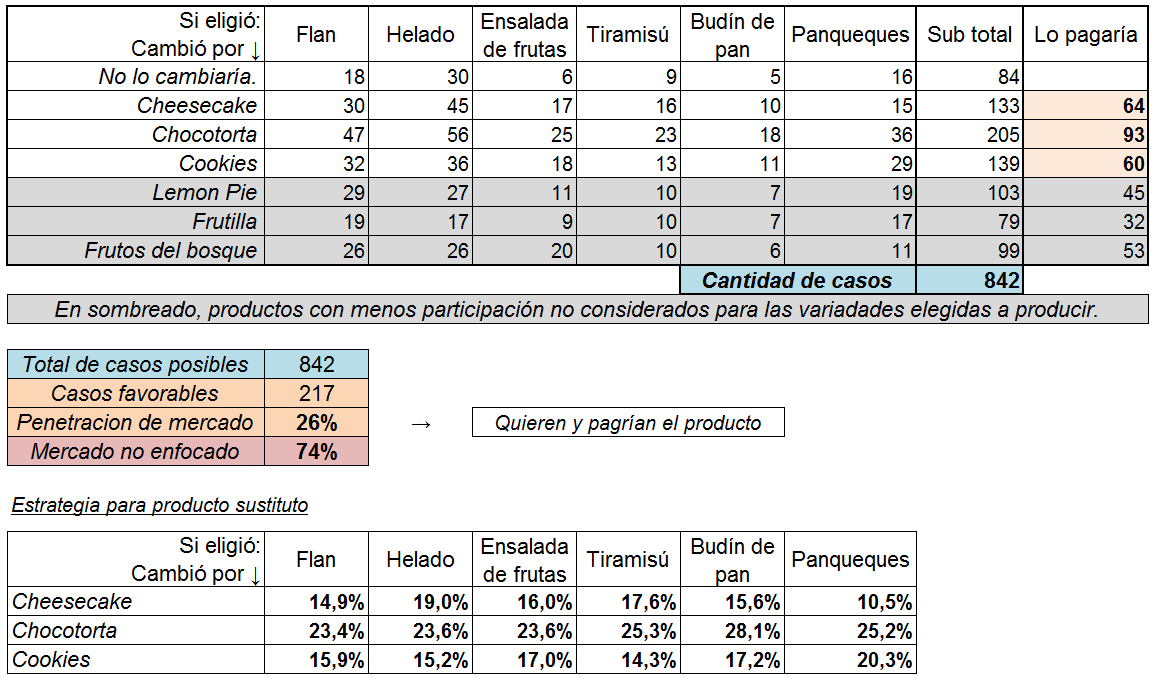

Encuesta

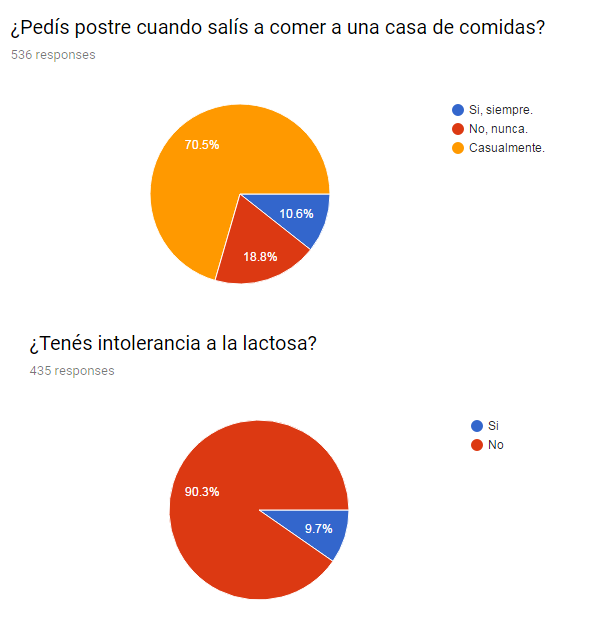

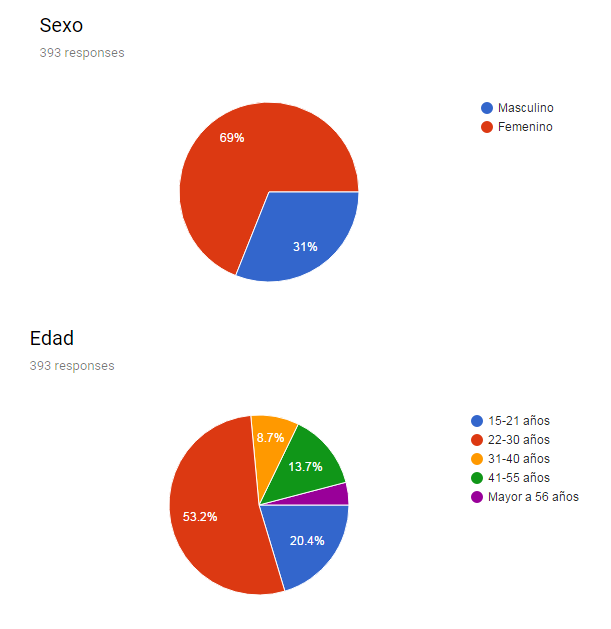

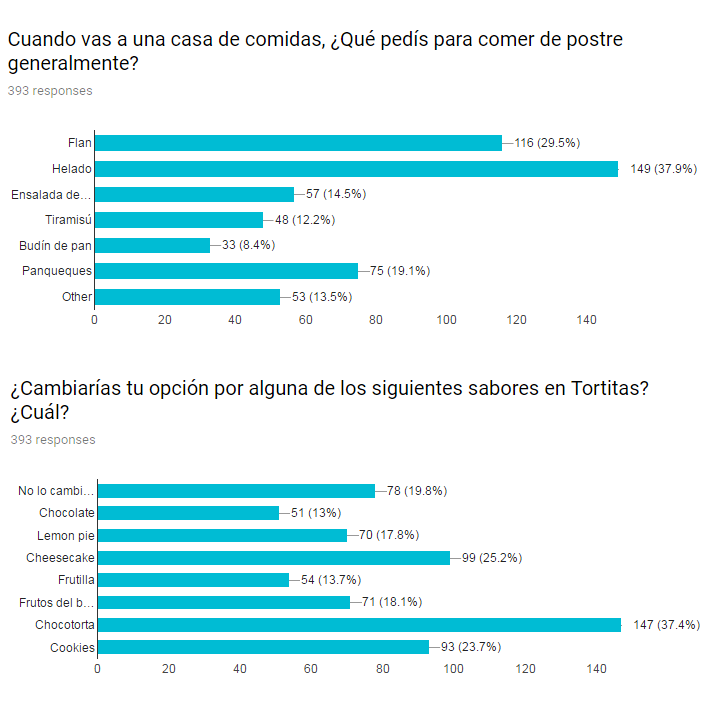

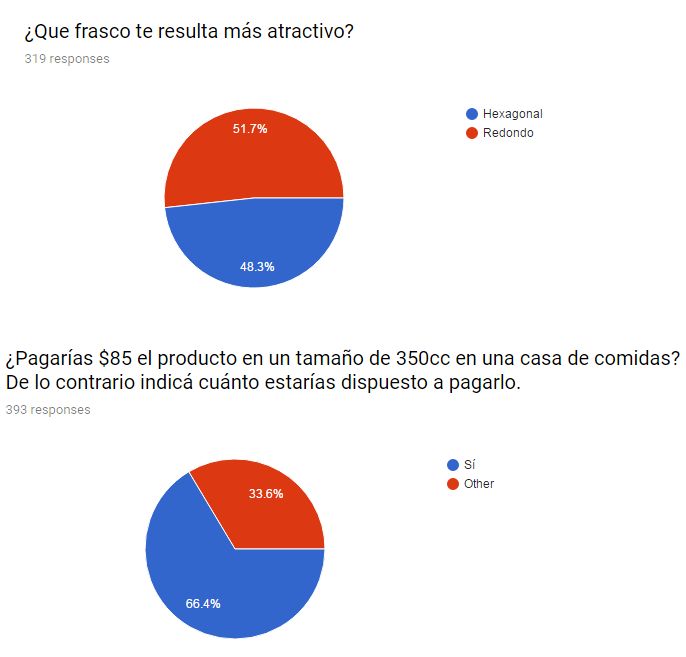

En 15 de mayo de 2017 se realizó una encuesta a través de Google Forms para tomar decisiones respecto del producto y para mejor conocimiento del mercado. En la misma se sondeó a 536 personas de las zonas de CABA y GBA. La encuesta era breve; sólo contenía las siguientes 8 preguntas que relataremos a continuación:

1. ¿Pedís postre cuando salís a comer a una casa de comidas?

2. ¿Tenés intolerancia a la lactosa?

Si las respuestas anteriores favorecían al análisis:

3. ¿Cuál es tu sexo?

4. ¿Cuál es tu edad?

5. Cuando vas a una casa de comidas, ¿Qué pedís para comer de postre generalmente?

6. ¿Cambiarías tu opción por alguna de los siguientes sabores en Tortitas? ¿Cuál?

7. ¿Qué frasco te resulta más atractivo?

8. ¿Pagarías $ 85 por el producto en un tamaño de 350 cc en una casa de comidas? De lo contrario, indica cuánto estarías dispuesto a pagarlo.

Los resultados fueron los siguientes:

Conclusiones de la encuesta

De la sondeado se obtuvo:

- Definiciones importantes del producto: variedades de producto (sabores) y tipo de envase.

- Definiciones importantes del precio: se definirá adelante estratégicamente el monto.

- Definiciones importantes de la plaza: porcentaje de personas que potencialmente cambiarían su opción actual por nuestro producto.

- Definiciones importantes de la promoción: Hasta qué montos del precio podemos bonificar para obtener mayores ingresos.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

El producto es diseñado con un propósito bien definido buscando destacar algunos aspectos que son de gran importancia y sumamente necesarios para diferenciarnos de la competencia de manera tal de venderle al cliente no solo un postre sino una experiencia única de sabor endulzando el paladar de nuestros consumidores.

Producto básico: Deleite

El postre es el cierre, el final, la coronación de toda comida por sencilla que ésta sea. Por lo tanto, conocemos el deseo de nuestros clientes de disfrutar y deleitarse con un producto único para una ocasión especial.

Producto real

Nuestros postres, mini tortas, se caracterizan no solo por su sabor único y frescura sino también por ser elaborados con ingredientes variados de calidad, de primera selección y ser totalmente naturales.

El envase, que consiste en un frasco de vidrio redondo transparente (retornable) con tapa a rosca, es considerado un diseño sumamente atractivo para el consumidor, quien no querrá dejar de probarlo en sus diferentes variedades de sabores (dato obtenido de la encuesta).

El frasco de vidrio no llevaría etiqueta para hacer más fácil su reutilización. La presentación de la marca se realizaría en la tapa del frasco. El producto se entrega al consumidor final destapado, suponiendo el mismo que es de elaboración propia del restaurante. El consumidor final desconocería nuestra marca.

La marca del producto es: MUSÉ Postres Premium.

El logo definido a la derecha tiene un impacto visual que denota sabor y cremosidad.

El contenido neto de postre sería 350 cc.

Las variedades de sabores a los cuales nos apuntaremos como medida inicial serán los siguientes 3 gustos (según encuesta):

- Chocotorta

- Cheesecake

- Cookies

Producto aumentado

Atención al cliente por medio de un 0800, que actúa como una fuente de información donde se podrán realizar pedidos de compra y reclamos con el objetivo de satisfacer las necesidades y expectativas del cliente.

- Política de devolución de los frascos de vidrio (retornables).

- Compra online.

Plaza

Nos enfocaremos en suplir cadenas de restaurantes ubicados en zonas estratégicas de la Capital Federal y Gran Buenos Aires, tales como San Isidro, San Fernando, Recoleta, etc.

Nuestro canal de distribución elegido se encuentra en función del tipo de cliente al cual proveemos.

En el caso de proveer de nuestras mini tortas a eventos empresariales o de diversa índole u clientes de relación comercial importante es importante contar con un nivel 0, es decir de distribución directa, que permita una buena retroalimentación del producto y un cumplimiento estricto.

Con el resto de las cadenas de restaurantes y hoteles se elige un nivel 1, de carácter minorista. La planificación de la distribución será un punto clave para el éxito del emprendimiento debido a que es un producto perecedero que debe mantenerse a temperaturas bajas para garantizar su inocuidad y una buena conservación de sus propiedades organolépticas. Además, las características del envase deben atenderse debido a su fragilidad (vidrio); por ello, podría considerarse cajas de plástico que amortigüen los impactos en su transportación.

A partir de la definición técnica del ciclo de vida de un postre y teniendo en cuenta específicamente su vencimiento a partir de su elaboración, se definirá los promedios de entrega del producto a las cadenas de restaurantes. Por ello, la coordinación entre demanda, producción y logística de salida deberá ser articulada de tal forma de satisfacer a nuestros clientes eficientemente. Luego deberá articularse también la devolución del envase y su retorno a fábrica para su re-utilización; será una ventaja competitiva que los automotores estén cargados tanto a la ida como a la vuelta de sus recorridos, debido al aprovechamiento de los espacios transportados.

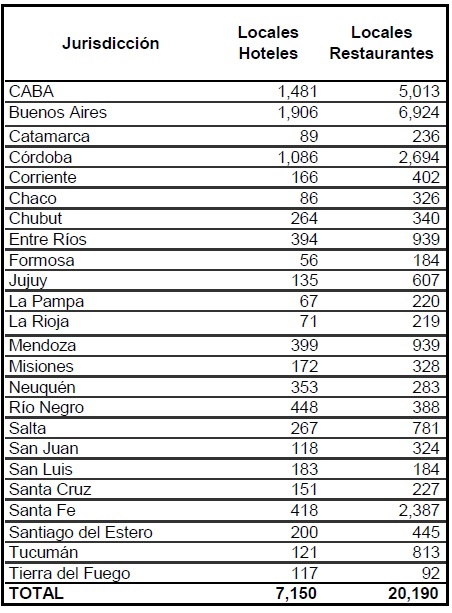

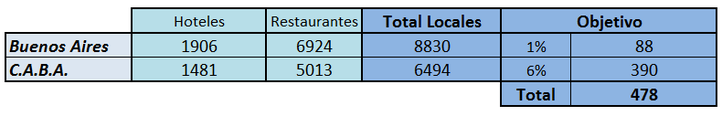

Como estrategia de plaza, para la selección de los locales compradores, se ha decidido establecer un objetivo porcentual de la cantidad de los mismos:

- Ciudad Autónoma de Buenos Aires: 6%

- Provincia de Buenos Aires: 1%

Esta selección permitirá, según valores promedios, perseguir una meta numérica en la promoción directa según los perfiles de casas de comidas y hoteles y el alcance logístico hacia los mismos.

Promoción

Buscamos promocionar nuestras mini-tortas a través de revistas especializadas en el ámbito de la cocina gourmet, ferias y diversos eventos de comida y pastelería especializada, al mismo tiempo que contamos con un personal especializado que tendrá por función llevar a cabo un recorrido por diferentes cadenas de restaurantes dando a conocer y ofreciendo nuestro producto con el objetivo de generar conocimiento de marca.

Buscamos penetrar en el mercado no solo caracterizándonos por nuestra calidad y sabor único y diseño de estética y atractivo, sino también porque llevamos adelante una gestión que permite que sea más barato para los restaurantes comprar el postre que hacerlos, logrando además que establezcan mejores relaciones con sus clientes añadiendo valor a sus servicios.

A su vez como estrategia de lanzamiento, contamos con una garantía y devolución de producto en caso de vencimiento. Este consiste que, por los primeros tres meses desde realizada la primera compra, te reintegramos esa cantidad vencida por nuevos postres sin costo alguno.

Precio

A partir de la encuesta realizada se llegó a que la conclusión de que parte de los consumidores finales de postres en restaurantes está dispuesto a pagar un de $ 85 (IVA incluido).

Si deducimos el IVA, el negocio estará teniendo un valor de venta de $ 70,25 (sin IVA).

Según entrevista con gente del rubro de restaurantes, sus márgenes de ventas sobre costo MP está en un rango del 180% al 220% (según el valor agregado en el negocio).

Por lo tanto, se determina un precio de venta de $30.- a los restaurantes para que obtengan un margen del 133,8%

Sin embargo, por el motivo de utilizar envases retornables (y para que el cliente tenga interés en el procedimiento), con la devolución de envases se realizará un descuento del 10% en el precio (precio final en relación comercial $27), por lo que su margen de ganancias aumentaría a un 160%.

Conclusión Comercial

Elaboración Plan de Ventas

Determinación mercado penetrado

Con un análisis combinado de las respuestas en la encuesta, se pudo conocer que proporción del mercado cambiaría una opción de postres por los sabores elegidos de mini tortas y que pagaría el precio de venta. Esto nos permite determinar el total de mercado penetrado.

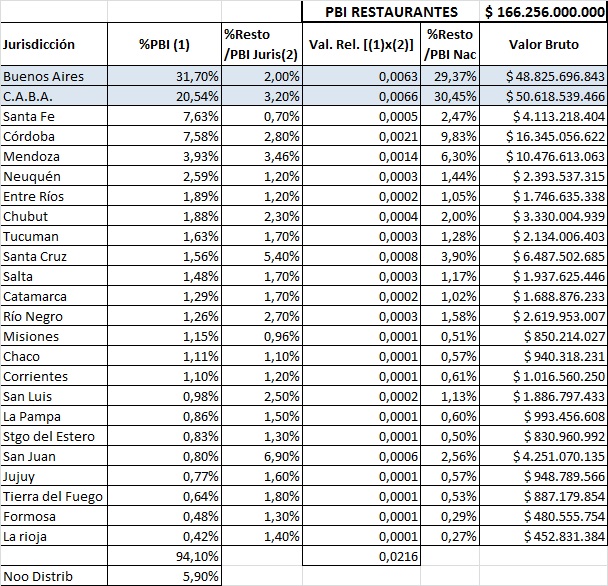

Determinación facturación total de compradores

A partir de la información del porcentaje del PBG que obtiene cada provincia por su actividad en hotelería y restaurantes respecto de su actividad productiva y de servicios total (según el Boletín Estadístico del año 2013, ver Bibliografía (2)) y su porcentaje de participación respecto al PBI del país, pudimos obtener el porcentaje relativo del PBI en Hotelería y Restaurantes correspondiente a cada jurisdicción.

Conociendo el dato del PBI nominal del año 2016, pudimos obtener los valores de venta final para CABA y Provincia de Buenos Aires.

Determinación Objetivo de cantidad de locales para estrategia comercial

Conociendo la cantidad total de Hoteles y Restaurantes en las jurisdicciones, podemos determinar la cantidad de locales que debemos captar para alcanzar el objetivo.

Determinación Plan de Ventas

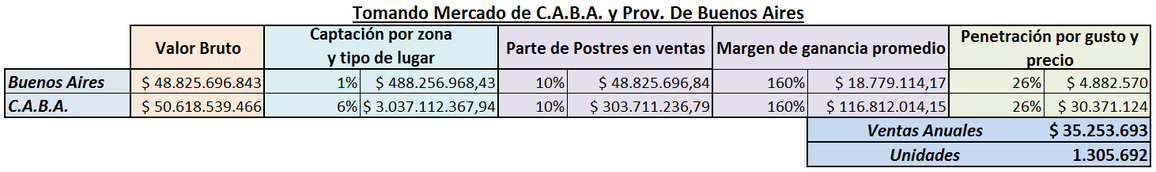

Con los valores de PBI de Hotelería y Restaurantes en las jurisdicciones elegidas podemos realizar la segmentación de mercado a penetrar:

- Captación por zona y tipo de lugar: Según el alcance logístico y el tipo de local al que apunta el producto definido como estrategia de Plaza.

- Parte de postres en ventas: Según información obtenida por distintos conocedores del rubro, la venta de postres representa el 10% de sus ventas totales.

- Margen de ganancia promedio: De la misma fuente anterior, se informó que los márgenes de ganancia promedio en productos sin agregado de valor directo del 160%.

- Penetración por gusto y precio: Del cuadro 1 realizado al principio de la conclusión, se obtuvo que el porcentaje penetrado por esta variable es del 26%.

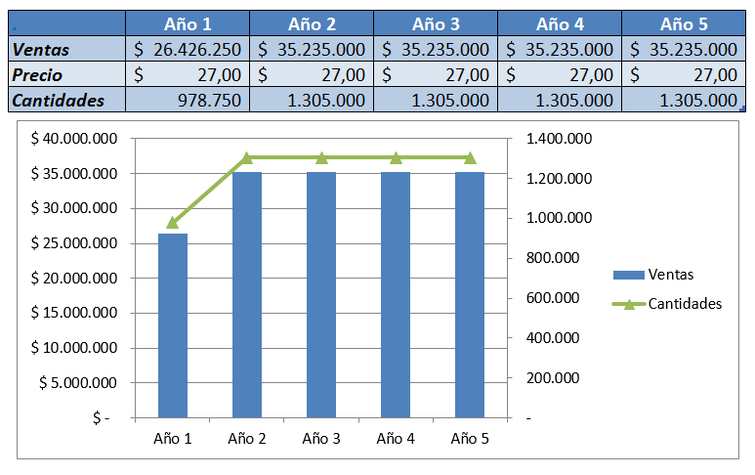

Para la determinación del plan de Ventas se considera para el año 1, que los primeros 6 meses las ventas tienen un incremento lineal para llegar al 100% del objetivo de locales, es decir, un 75% del valor nominal. Esto se produce por motivos de promoción necesarios para la introducción del producto, considerando la cantidad de locales a captar.

Bibliografía

- https://www.portalechero.com/innovaportal/v/11360/1/innova.front/argentina:-se-resiente-la-oferta-de-lacteos-y-aumentan-los-precios-al-publico.html

- http://www.indec.gob.ar/ftp/cuadros/economia/epi_03_17.pdf

- https://assets.kpmg.com/content/dam/kpmg/pdf/2016/07/kpmg-argentina-industria-lactea-argentina-2016.pdf

- http://www.redbakery.cl/mercados-y-tendencias/actualidad/datos-de-mercado/datos-y-estadisticas-del-mercado-mundial-del-bakery/7/

- http://www.infobae.com/economia/2017/02/07/el-consumo-cayo-un-47-en-2016-y-se-resignaron-marcas-por-los-precios/ (1)

- www.indec.gob.ar/ftp/cuadros/economia/sh_vbp_vab_03_17.xls

- https://www.milifrascos.com/

- http://www.isomac.com.ar/haccp.htm

- http://nulan.mdp.edu.ar/1616/1/11_normas_haccp.pdf

- http://www.adlatina.com.ar/negocios/d%C3%ADaz-mar%C3%ADn-%E2%80%9Cqueremos-innovar-desde-la-argentina-pensando-en-las-necesidades-argentinas%E2%80%9D

- http://www.infobae.com/tendencias/nutriglam/2016/07/04/postres-y-dulces-por-que-son-la-debilidad-de-los-argentinos/

- https://es.wikipedia.org/wiki/Postre#Postres_de_Argentina

- http://www.aam-ar.org.ar/?como-consume-hoy-la-clase-media-argentina&page=ampliada&id=376&_s=&_page=biblioteca_multimedia

- https://www.planetajoy.com/?Dessert_trends%3A_cu%E1les_son_las_nuevas_tendencias_en_postres&page=ampliada&id=3526

- http://www.msal.gob.ar/images/stories/bes/graficos/0000000259cnt-a10-alimentos-consumidos-en-argentina.pdf

- http://www.arcor.com.ar/ComunicadosDetalle_ES.aspx?Nid=58

- http://www.cipa.org.ar/estadisticas

- http://copal.org.ar/informes-tecnicos/estadisticas/

- http://copal.org.ar/wp-content/uploads/2015/06/copalnoviembre.pdf

- http://copal.org.ar/wp-content/uploads/2015/06/Situacion_IAB_2014_resumen.pdf

- http://www.infobae.com/economia/finanzas-y-negocios/2017/03/29/la-empresa-argentina-tia-maruca-le-compro-a-pepsico-una-planta-en-san-juan-y-buscara-exportar-mas/

- http://www.ate.org.ar/idep/documentos/Boletin_Estadistico_de_las_Provincias_2013.pdf (2)