2018/Grupo11/DimensionamientoComercial

Definición de la IDEA-PROYECTO

Nuestro proyecto se basa en el armado, confección y comercialización de alfajores industriales.

Análisis del sector industrial (en Argentina y en el Mundo)

En la Argentina el alfajor alcanzó su mayor éxito hasta convertirse en una golosina imbatible en quioscos y otros comercios: se comen en el país 900 millones de unidades por año, lo que moldea un negocio de $ 7000 millones anuales.[1] Aún en tiempos de caída del consumo, este producto se mantiene como la golosina más comprada por los argentinos. Según datos de la Asociación de Distribuidores de Golosinas y Afines (Adgya), cada habitante come 1 kilo por año, lo que, a un peso promedio de 50 gramos por alfajor, arroja una cifra anual de 20 unidades por persona.Otro detalle: en un mercado cuya facturación a nivel nacional aumentó 32% en 2014 y en el que hay que tener en cuenta un alto grado de informalidad, el impulso está dado fundamentalmente por los alfajores triples, que han restado protagonismo a los simples.

Es posible segmentarlos en tres grupos, bien diferenciados:[2]

- Industriales

- Regionales

- Premium

Regionales

Están presentes en los distintos puntos turísticos del país. En su mayoría son PyMEs familiares, o micro emprendimientos. Prácticamente todas las provincias argentinas tienen su alfajor autóctono, y algunos de ellos se siguen fabricando en forma artesanal. En su mayoría llegan al mercado con puntos de ventas propios. Hacia 1851 en la localidad de Arocena (Provincia de Santa Fe) Don Manuel Zampatti, alias Zapatín, comenzó a elaborar una variante del ya conocido alfajor. La misma consistía en una golosina compuesta por tres galletas horneadas, pegadas con dulce de leche y bañada con azúcar. Siendo éste el primer alfajor conocido en la República, llegando a lo que tradicionalmente se lo conoce como alfajor santafesino. El Coronel Néstor Fernández lo llevó a la batalla de Caseros y fue cuando el ejército lo probó y se popularizó tanto que el General Justo José de Urquiza se hacía llevar a su estancia San José de Entre Ríos un cargamento semanal de estos alfajores. Por otra parte en Córdoba fueron creados en 1869 por el químico francés Augusto Chammás. También se elaboran en las provincias de Santiago del Estero, de Tucumán, y en la ciudad de Mar del Plata se elaboran los famosos Havanna y en general en la mayoría de los lugares turísticos de Argentina. Entre los alfajores regionales argentinos se destacan el cordobés, relleno de dulces de fruta (generalmente de membrillo), el santafesino, de no menos de tres tapas hojaldradas pegadas entre sí con mucho dulce de leche y todo el conjunto glaseado (se pueden reconocer las preparaciones industriales por no disponer del baño en la parte inferior, ya que se lo realiza sobre placas). También en Santa Fe se puede adquirir el Rogel, de iguales características, pero más grande (del tamaño de una torta chica) y el Tucumano que es conocido también como clarita, está hecho con unas galletitas crocantes como tapas y relleno de dulce hecho con miel de caña. A su vez, en Argentina son muy apreciados y consumidos los alfajores de maicena (tapas hechas a base de almidón de maíz, dulce de leche como relleno y coco rallado alrededor de la unión del alfajor).

Industriales

Son elaborados empleando máquinas –usualmente de origen italiano- de última generación, lo que permite garantizar homogeneidad en la producción y ausencia de la manipulación de personal. Las marcas apuntan al consumo masivo, y en algunos casos ellas mismas logran la identificación del producto. El alfajor lleva elaborándose y consumiéndose desde tiempos coloniales en territorios que a día de hoy son parte de la Argentina. Es una golosina de producción masiva su producción se remonta a la década del '50 en la costa atlántica argentina. Marcas como Havanna y Balcarce son las primeras, desarrollándose posteriormente otras que suman más de 30 distintas en kioscos y supermercados. Las estadísticas de 2004 indican que en la Argentina, sus habitantes consumen 6 millones de alfajores al día. Es tal la variedad, que en las góndolas de los supermercados pueden encontrarse hasta 34 tipos diferentes de este producto. Dentro de esta clase de alfajores, se encuentran los "alfajores triples", los cuales poseen 3 tapas unidas entre sí con dulce de leche y están todos bañados en chocolate (blanco o negro). Se consumen 6.000.000 de alfajores al día, a promedio de 70 unidades por segundo, y es el mayor productor mundial de este dulce. El éxito del alfajor en el país es tan grande que las 6 millones de unidades al día no incluyen las ventas de masas caseras hechas en panaderías o pastelerías.

Premium

Se caracterizan por tener un packaging más sofisticado y apuntan a un segmento socioeconómico alto. En Argentina, se comercializan en cadenas de delicatessen y gourmet; en el exterior, los residentes argentinos son los mayores demandantes de esta golosina nacional, aunque debido a la participación en distintas ferias alimentarias y a la realización de promociones en el exterior están llegando a otros consumidores. En este segmento, es donde se logra un margen de beneficio más importante por kilo de producto.

Un informe sectorial del ministerio de agroindustria de Argentina lanzó

Comercio exterior[3]

Hace algunos años, los empresarios del sector alfajorero, empezaron a explorar la posibilidad de que este producto, con tanta tradición argentina, pudiera ser comercializado en el exterior. Los alfajores comenzaron a exportarse en principio hacia los países vecinos, donde ya se los conocía, y luego se apuntó hacia destinos más alejados. Actualmente los alfajores argentinos pueden encontrarse en más de 40 países, entre ellos Israel, Estados Unidos, Francia y Australia.

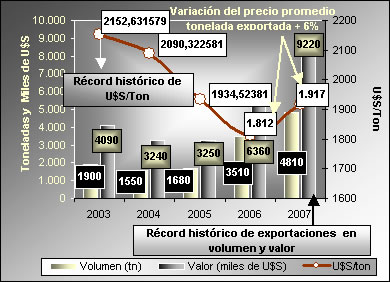

Algunos datos recopilados hasta el año 2007 indican que se exportaron 4810 toneladas valuadas en 9,2 millones de dólares, marca que representó el récord histórico de ventas de alfajores en volumen y valor. Respecto del 2006, el valor promedio por tonelada exportada creció un 6%, alcanzando los 1917 US$/tonelada, lo que cambió la tendencia decreciente que se observaba desde principios del quinquenio.

Al analizar las operaciones de 2007 por destinos, se verifica que el 77% de las ventas externas totales en dólares se concretaron con los países limítrofes, y que más de la mitad de ellas se realizaron con Chile, que es, desde el año 2005, el mayor comprador de alfajores argentinos.

En el período enero - mayo de 2008, se concretaron operaciones por 2110 toneladas valuada en 4,3 millones de dólares. Se exportó un 55% y 53% más en volumen y valor, respectivamente, que en los primeros cinco meses de 2007. Los valores cerrados en 2008 son aproximadamente la mitad del total exportado el pasado año, información que confirma la demanda creciente y sostenida que existe en el mundo por los alfajores argentinos.

Hace muchos años que los argentinos de todas las edades son consumidores de este singular alimento. Ahora se ha comenzado a transitar con perspectivas firmes la senda de la exportación, poniendo a disposición de todo el mundo un producto que va convirtiéndose en un nuevo emblema de los alimentos argentinos.

Análisis del mercado de golosinas en el mundo

El mercado internacional de las golosinas se halla integrado en su mayoría por productos dulces.

Comprende dos grandes grupos:

- Confecciones de Chocolate, Integrado por preparaciones que emplean cacao o chocolate en su elaboración.

- Confecciones de Azúcar, donde éste es el principal ingrediente.

Dentro del segundo grupo se encuentran los caramelos (masticables, duros, rellenos o sin relleno), los chupetines, chicles (o gomas de mascar), confites y grageas, así como las pastillas, turrones y bombones (sin cacao).

Un tercer grupo que se está consolidando en Argentina, tanto por el consumo interno como por las ventas al exterior, es el segmento de los alfajores, producto desconocido en muchos países, pero que lentamente va conquistando los paladares del mundo. En 2005 se exportaron a 75 naciones, por un valor de 3 millones de dólares.

Producción y Consumo

El insumo más empleado en la elaboración de estas confecciones es el azúcar, cuya producción ha protagonizado una transformación que aumentó los rendimientos, y llevó en 2005 a marcar el récord de 2,1 millones de toneladas. Esto se logró en base a nuevas y mejores variedades de caña, a incrementos en la inversión y a la optimización del proceso de industrialización.

Un factor relevante a tener en cuenta en estos productos es el packaging, que no sólo requiere condiciones para preservar la mercadería en la amplia cadena de distribución y comercialización sino que debido a la severa competencia necesita innovaciones permanentes, tanto de formas como de colores.

A partir de 1993, ingresaron al país importantes firmas internacionales que han transformado e impulsado el sector de las golosinas. Se estima que en la actualidad operan 125 compañías productoras, en su mayoría pequeñas y medianas.

De todos modos, la oferta se halla mayoritariamente concentrada en 5 grandes firmas. Una de ellas es la principal productora de caramelos del mundo, posición que ha obtenido en gran medida por la mejora continua de los procesos productivos y una constante reinversión de utilidades en adelantos tecnológicos.

Según estimaciones extraoficiales, en 2005 la producción de caramelos rondó las 200 mil toneladas, destinándose alrededor del 70% al mercado doméstico, que alcanzó de esta forma el récord de producción de la década.

Asociaciones y cámaras del sector indican que en Argentina se consume anualmente aproximadamente, 1,6 Kg. de confecciones de azúcar per capita, cifra muy distante de la de países como Suecia, Finlandia o Dinamarca que alcanzan 10 Kg, per capita al año, e incluso de España, cuyo consumo promedio es de 3 Kg, anuales por habitante.

Mercados

Se estima que en la última década el comercio mundial de estas confituras, totalizó unos 2 millones de toneladas/ año, por un valor promedio anual de 4.300 millones de US$.

De los 85 países demandantes de confituras azucaradas, Argentina se ubica en el 39º lugar, participando con un 0.19%, mientras que Estados Unidos, Alemania, Reino Unido y Francia, participan históricamente con un 50% de la demanda mundial.

De las golosinas argentinas que ingresaron a Estados Unidos en los últimos diez años, el 98 % no pagó aranceles, porque lo hicieron por medio del SGP1. Recientemente, EE.UU. anunció la posible caída del sistema de beneficios arancelarios a un grupo de países, entre los cuales figura Argentina. De suceder esto, a partir del próximo año, las confituras azucaradas exportadas al mercado norteamericano comenzarían a tributar 5.6%.

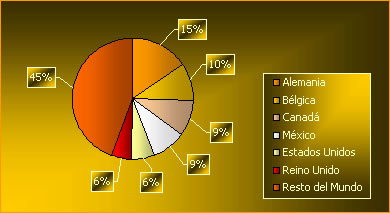

Cuando se considera la oferta, Alemania, Bélgica, Canadá, México y Estados Unidos exportan el 49% de la demanda mundial, siendo que Argentina desde principios de la década del ´90, oscila entre la 18º y 21º posición, con una participación del 2% del mercado mundial de las confecciones azucaradas.

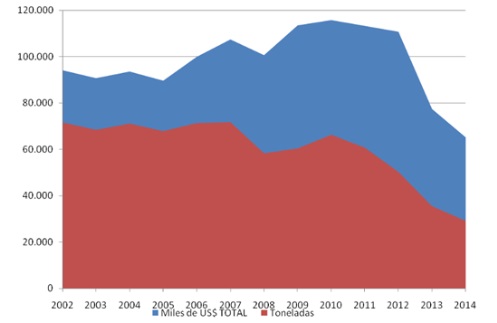

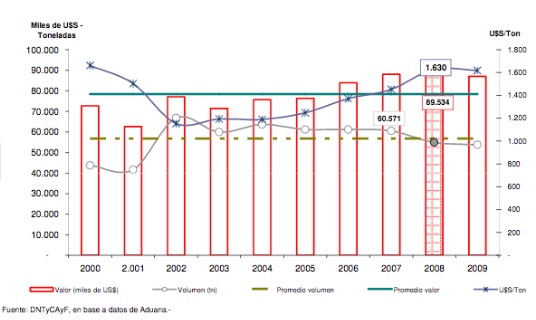

Las exportaciones argentinas tanto en volumen (55 y 60 mil toneladas/ año) como en valor (66 y 69 millones de dólares/año) se mantuvieron relativamente constantes a lo largo de la última década.

Cuando se considera la oferta, Alemania, Bélgica, Canadá, México y Estados Unidos exportan el 49% de la demanda mundial, siendo que Argentina desde principios de la década del ´90, oscila entre la 18º y 21º posición, con una participación del 2% del mercado mundial de las confecciones azucaradas.

Las exportaciones argentinas tanto en volumen (55 y 60 mil toneladas/ año) como en valor (66 y 69 millones de dólares/año) se mantuvieron relativamente constantes a lo largo de la última década.[4]

En lo que fue el año 2017, hubo un alto incremento de producción de golosinas, la elaboración del segmento de galletitas y snacks exhibió en el primer semestre un aumento del 0.6 por ciento respecto de igual lapso del año anterior, mientras que el consumo del sector creció 0,8 por ciento interanual “en línea con la tibia recuperación del salario real”, indicó un informe de Investigaciones Económicas Sectoriales (IES).

A su vez, la fabricación de golosinas se incrementó en la primera mitad del año 0,4 por ciento interanual “alentada por las mayores ventas externas”, en tanto que el consumo verificó un descenso de 1,4 por ciento.

“En 2016, el sector de galletitas y snacks, junto con el de golosinas, enfrentaron un mercado interno recesivo, en línea con la pérdida de poder adquisitivo de las familias, que se combinó con una fuerte suba de costos (harina, azúcar, cacao y energía) debido a la devaluación del peso y por la baja de subsidios. En seis meses de 2017, se observa una tibia recuperación de actividad sectorial, con aumentos en la producción y en las exportaciones de galletitas y golosinas”, señaló el análisis.

Las exportaciones, por su parte, tanto de galletitas, golosinas como de snacks en los primeros seis meses alcanzaron un valor de 119 millones de dólares, lo que implica una suba de 8,6 por ciento interanual, mientras que en cantidades tuvieron una mejora de 8,7 por ciento.

El estudio detalló que las ventas al exterior de golosinas sumaron en el semestre 86 millones de dólares y el principal producto fueron los chocolates con 40,4 millones, en tanto las exportaciones de galletitas totalizaron 29 millones y las de snacks alcanzaron a 4 millones y pertenecieron “al rubro papas fritas saladas o aromatizadas”.

A su vez, las importaciones del rubro presentaron en la primera mitad del año un repunte de 10,9 por ciento interanual al llegar a un monto de 66 millones de dólares, mientras que en volúmenes treparon 8 por ciento.

Los principales destinos de las exportaciones de golosinas, galletitas y snacks en valores en el primer semestre de 2017 fueron Uruguay con el 22,1 por ciento del total, Brasil, con 18,5 por ciento, Chile con 17,2 por ciento y Paraguay con 13 por ciento. [5]

La subsecretaria de agro industria del país, publicó dos informes sectorial con respecto a las golosinas

Informe sectorial Nº3

Las confecciones azucaradas argentinas presentaron en 2009 una balanza comercial positiva tanto en volumen como en valor. Las ventas externas en 2009, fueron de 53000 toneladas por un valor de 87 millones de dólares FOB. Exhibieron una caída del 2% en valor y de 3% en valor respecto al 2008.

Informe sectorial Nº4

Con una producción estimada en mas de 300 mil toneladas año y un consumo nacional en torno 6.8 kg per cápita año, el sector golosinas se destaca en particular por alcanzar el mayor precio de exportación entre los distintos sectores que integran la industria alimentaria. [6]

Identificación del negocio

Definición del negocio

Nos dedicaremos a la producción de alfajores industriales. El producto consiste en alfajores de 3 variedades cubiertos con chocolate negro o blanco y rellenos de dulce de leche o con membrillo, nos encargamos de la compra de la materia prima y el armado de los alfajores en nuestra planta de producción.

Oportunidades y amenazas

Oportunidades:

Argentina es uno de los países mas consumidores de alfajores en el mundo, como potenciales productores, tenemos la oportunidad de apuntar a distintos mercados, no solo niños, también adolescentes y adultos consumen, no hay rango de edad para esta golosina, lo cual nos beneficiaria a la hora de posicionarnos frente a la competencia.

Hay distintas metodologías de producción, y la materia prima a utilizar son de origen nacional, por lo tanto no dependemos de proveedores extranjeros.

Amenazas:

Existe una gran variedad de empresas dedicadas a la fabricación de alfajores. Competiríamos con multinacionales y con empresas líderes en alfajores nacionales.

Somos una empresa sin experiencia.

Factores claves del éxito

- Presentar el producto al mercado con un nombre y un envase llamativo, capaz de captar la atención de los potenciales clientes.

- Al ofrecer 3 variedades de alfajores (chocolate negro con relleno de dulce de leche, chocolate blanco con relleno de dulce de leche y chocolate blanco con relleno de membrillo) nos posiciona mejor frente a lo ofrecido por la competencia.

- Contar con un personal comprometido y motivarlo día a día para que se logre la mayor productividad posible. Que se sientan identificados con la misión y los valores de la empresa.

- Ofrecer un producto de calidad, que otorgue satisfacción a los clientes. Queremos consumidores satisfechos que nos otorguen la mejor publicidad, llevada a cabo por parte de ellos.

Estudio del mercado

Definición inicial del producto

Descripción

Se compone de dos o más galletas o masas horneadas adheridas entre sí por un relleno dulce de leche o membrillo, revertidas totalmente por cobertura de chocolate negro o blanco. Tanto la masa de la galleta como el armado nos encargamos nosotros. Los mismos se pueden conseguir en kioscos y en otros negocios ya que son muy accesibles en términos de precio. Al mismo tiempo, su forma y tamaño los vuelve muy prácticos para ser consumidos en cualquier lugar. [7]

Nombre según denominación corriente. Importancia de Marca

La denominación corriente, será la misma con la cual se conoce, en este caso es "alfajor".

Con respecto a la importancia de marca, creemos que es fundamental por el hecho de que es un producto con muchísima competencia. Tendríamos que determinar un nombre que sea capaz de llamar la atención y no pasar desapercibido, que pueda competir con las marcas estándar del mercado, para en un futuro no muy lejano, pueda llegar a posicionarse con las líderes.

Normas o nivel de calidad a que se deben ajustar

Con respecto a las normas de calidad a cumplir, están establecidas y reguladas por el A.N.M.A.T. (Administración Nacional de Medicamentos, Alimentos y Tecnología Médica) la cual colabora en la protección de la salud humana, garantizando que los medicamentos, alimentos y dispositivos médicos a disposición de los ciudadanos posean eficacia (que cumplan su objetivo terapéutico, nutricional o diagnóstico) seguridad (alto coeficiente beneficio/riesgo) y calidad (que respondan a las necesidades y expectativas de la población). [8]

En el Código Alimentario Argentino (CAA), se detallan los siguientes capítulos:

- Capítulo II, "Condiciones de las fábricas y comercios de alimentos", donde se detalla del proceso de fabricación de los alimentos.

- Capítulo IV, "Utensilios, recipientes, envases, aparatos y accesorios" para el envasado del producto.

- Capítulo V, "Normas para rotulación y publicidad de los alimentos" normas a seguir para el etiquetado del producto a fabricar.

- Capítulo X, "Alimentos azucarados", una serie de artículos a cumplir para lo productos de alto contenido de azúcar.

Desperdicios

Hay un principal desperdicio y es el paquete del alfajor, ya que el envoltorio del mismo resulta contaminante para el medio ambiente.

Usos y características

El alfajor, es un bien de consumo final, es decir que satisface la necesidad del cliente de forma directa, en este caso, es un alimento. Se comercializa listo para su consumo.

La característica que identifica al alfajor es que son de chocolate, un alimento que le gusta a la mayoría de las personas por su sabor y supodrían causar adicción, puede deberse a las sustancias que este alimento contiene y que producen ciertos efectos en el organismo tales como, tranquilidad, euforia, felicidad y sedación. Por un lado, el chocolate contiene triptófano, un aminoácido que, después de ingerirse, va directamente al cerebro, donde propicia la segregación de serotonina, un neurotransmisor que favorece el sueño y provoca un efecto de tranquilidad, paz y felicidad; por otro lado, posee feniletilamina, una anfetamina natural que, cuando llega al cerebro, produce euforia y bienestar emocional. Por eso, cuando nos sentimos tristes o afligidos, tenemos un deseo intenso de comer chocolate.

Destino del bien

Forma parte de los bienes de consumo final no durable, es decir que una vez abierto el paquete se debe ingerir el producto sin posibilidad de hacerlo mas de una vez

Análisis del Mercado Consumidor

Características

Según la Asociación Distribuidores Golosinas y Afines (ADGYA), se consumen aproximadamente seis millones de alfajores por día, con un piso de facturación (mayorista) de US$ 600 millones al año. El 80% de las ventas diarias se realizan en los quioscos y el consumidor tarda, en promedio, unos seis segundos en elegir el producto.

Según la Dirección de industria Alimentaria las mujeres consumen más alfajores que los hombres, las personas de más de 50 años consumen el 21% y los niños y jóvenes (entre 12 y 19 años) concentran el 24% del total”. Además, según información de empresas del sector, este segmento prefiere los alfajores triples rellenos de dulce de leche. Generalmente, los estudios de la industria no relevan a los menores de 12 años, que según las empresas, son grandes consumidores.

En Argentina, la primera compra independiente se realiza aproximadamente a los 8 años y las alternativas que los niños eligen para gastar el dinero están compuestas por caramelos, alfajores, chocolates, juegos y juguetes.

Segmentación

Hay dos tipos de vínculos entre los consumidores y el alfajor.

• Consumidor con un Vínculo Familiar: Dirigida hacia los niños, amantes de las golosinas, especialmente si tienen chocolate. El alfajor es un premio o gratificación por algún logro o mal momento.

• Consumidor con un Vínculo Racional: Buscan opciones que lo alimenten a bajo costo. No tiene tiempo de grandes desayunos o meriendas, por lo que el alfajor se convierte en una opción “Express”.

Las golosinas más mencionadas dentro de la compra habitual (en orden de cantidad de menciones): alfajores, caramelos, chupetines, chicles, papas fritas y chocolates, la compra de alfajores a veces la realizan los chicos y a veces las madres. Pero en todos los casos son los chicos quienes suelen elegir la marca del mismo. Los lugares habituales de compra son: supermercados y quioscos. Las mamás compran cajas de alfajores en supermercados. Los chicos prefieren comprar por unidad en quioscos y suelen encontrar lo que prefieren, sino agarran otra marca que también les guste.

• Los alfajores que compran (en orden de cantidad de menciones):

o Guaymallén

o Jorgito

o Bon o bón

o Terrabusi

o Águila / Milka

Influencia de Compra

La opinión pública tiene el siguiente ranking de preferencias:

1.Sabor.

2. Tradición.

3. Calidad.

4. Packaging.

5. Accesibilidad.

6. Precio.

7. Promociones.

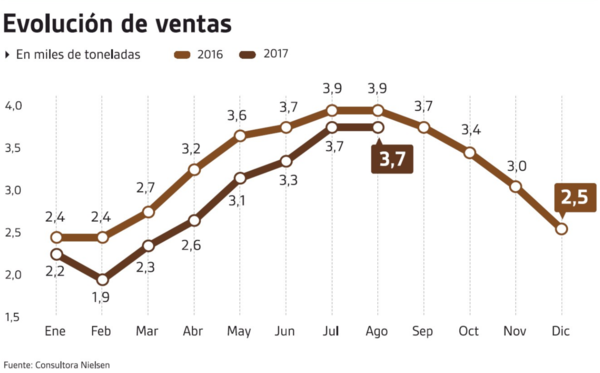

Estacionalidad y Evolución de compra

En cuanto a la estacionalidad, los alfajores tienen una alza en las ventas con el comienzo de las clases llegando a su pico máximo en las épocas más frías del año, como se puede apreciar en el siguiente cuadro:

Análisis del Mercado Competidor [9]

Características

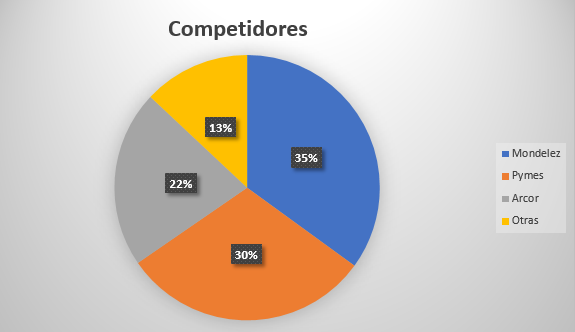

El negocio se desarrolla en todo el país y hay unas veinte empresas en la industria, sin contar los de fabricantes artesanales. De ese total, hay cinco grandes compañías que manejan el 87% de la producción: tres Pymes -Jorgito, Guaymallén y Fantoche- y dos multinacionales, la argentina Arcor con una participación del 35% y la estadounidense Mondelez 21,6%. El resto del mercado representan empresas medianas y chicas de origen familiar.

Según Martina Feldkamp, analista senior de marcas locales de Mondelez, en la Argentina los alfajores representan más del 45% del volumen del negocio de la compañía en la categoría chocolates. “El alfajor es un clásico y como tal no pasan de moda, son estables y se venden todo el año. Para nosotros existe una pequeña estacionalidad, especialmente considerando el Terrabusi clásico, que tiene un muy fuerte consumo en épocas de colegio, es un clásico para el recreo”, comenta. Mondelez elabora y comercializa las marcas Terrabusi, Tita, Oreo, Pepitos, Shot y Suchard, y exportan a Uruguay y Paraguay el 4% de su producción.

Fue en realidad a mediados de la década de 1980, cuando las grandes empresas comenzaron a incursionar en el mercado de los alfajores: el alfajor Terrabusi y los Negro/Blanco de Bagley representaron la irrupción de grandes firmas alimentarias.

Esos movimientos en el mercado, para algunos significó una explosión del mercado en términos positivos, pero para otros fue la quiebra. “Lo cierto es que aumentó muchísimo el consumo. Para nosotros fue beneficioso porque amplió el mercado e hizo del alfajor un producto de consumo masivo”, cuenta Carlos Fernández, vicepresidente de alfajores Jorgito. “Así y todo, ya en los ’90, desaparecieron un montón de marcas que no pudieron sumar tecnología o responder a la demanda.”

El mercado de los alfajores está segmentado en los premium, industriales y artesanales-regionales. Sin embargo, para el vicepresidente de Jorgito todos compiten con todos: en su opinión, los consumidores compran por gusto, por precio o por ambos, de acuerdo con el momento.

==== Segmentación. ====

El precio del producto final varía según el segmento al que pertenece, y actualmente existen tres. La franja más cara es la “premium”, en donde cada alfajor cuesta entre 18 y 20 pesos, aunque algunos pueden alcanzar los 40 pesos. Este segmento, que representa el 3% del market share, está dominado por Cachafáz y Havanna.

Por otro lado, está el segmento “estándar” que se lleva el 45% del mercado. Estos alfajores valen entre $10 y $12 y el mercado está dominado por Jorgito en Capital Federal y Fantoche en el interior del país.

Por último, en el segmento “low-cost”, los alfajores cuestan entre $5 y $7 y las empresas más importantes son Guaymallén en la Ciudad y Gran Buenos Aires, y Tatín en el resto del país. En este caso, representa el 52 por ciento.

Nivel de competencia y Relaciones Contractuales.

Competidores Directos.

- FANTOCHE.

La empresa, cuyo nombre es la conjunción de los apellidos fundadores Diéguez y López, comenzó como distribuidora en los años ’60. Fue en 1964, aproximadamente, que ambas familias decidieron comprar Fantoche, una planta muy pequeña de la zona de Liniers especializada en alfajores, pan dulce y galletitas. Hasta 1970 mantuvieron ambas actividades, pero tras un incendio que afectó a la distribuidora decidieron concentrarse en la fábrica Fantoche y vender la distribuidora. Los López se retiraron y los hermanos Diéguez quedaron a cargo.

Hoy la empresa está en manos de la segunda generación y entrando la tercera. “Por aquella época, el fuerte del negocio eran los bizcochitos de grasa y el pan dulce, los alfajores como los de todos eran los simples. El gran salto fue cuando lazamos el triple”, destaca Daniel Diéguez, uno de los directores de la empresa. La fábrica de Liniers les quedó chica tras el desprendimiento de la distribuidora y se mudaron a Lugano, donde hoy funciona una planta de 35.000 m2 con seis líneas de producción: trabaja a tres turnos, con 210 personas, que pueden llegar a 320 en temporada alta, con personal temporario.

En los ’90 fueron varias las empresas que

lanzaron alfajores con tres tapas, pero Fantoche ya lo había hecho dos décadas antes y su

Triple era un clásico. Su éxito fue inesperado, sus ventas representaron 30% del mercado y según recuerda Antonio Diéguez se logró sin estudios previos de mercado. Actualmente hay mega, maxi o 3D, además Fantoche ya había registrado la palabra Triple: es el único alfajor que la puede usar en el packaging.

En el presente, las dificultades de venta de Fantoche radican en la competencia de los jugadores más grandes, pero también en la nivelación de los precios. "Vos intentás poner el producto un 10% más barato, pero el quiosquero te vende todo a 10 pesos", explica Diéguez. Actualmente, según mediciones propias, la compañía llega casi a los 10 puntos de market share en el interior y a los seis en Capital Federal y Gran Buenos Aires.

Para fomentar su participación, Fantoche busca hacer crecer el mercado total con nuevas versiones y variantes, pero siempre dentro del clásico dulce de leche y chocolate.

- GUAYMALLÉN.

Es un alfajor popular ya que equilibra calidad, precio y volumen.

La empresa elabora dos millones de alfajores cada día. Es gracias a ese volumen que pueden producir un alfajor de alrededor de $ 5. “Lo que pocos saben es que usamos el mismo dulce de leche que las marcas premium. Las madres son nuestro principal cliente porque son las que saben que por casi nada de plata le completan la vianda a sus hijos con un producto de calidad que, además, alimenta”, aclara Florencia Basilotta, miembro del directorio. Aunque emplean a 200 operarios, nadie toca un alfajor, sus tareas son las de

Guaymallén sumará más líneas de producción cuando logren inaugurar una planta de 50.000 m2 que compraron en 2014 en la localidad de Carlos Spegazzini (Ezeiza). “La nave ya está terminada y la mitad de las máquinas están también compradas. La demora de su puesta en marcha tiene que ver con que se va construyendo con dinero genuino, a medida que va quedando, se reinvierte”, dice Basilotta. Con esa planta, apuntan a sumar un millón de alfajores diarios a la producción actual, con 100 empleados más.

Todo se vende en el día, no tienen stock.

La producción de Guaymallen se divide en 40% de alfajores de chocolate, 40% de dulce de leche y 20% por ciento de fruta, un objeto de culto que tiene miles de fanáticos en el país cuya fidelidad no deja de sorprenderlos. ¿La división exacta del gusto popular? Hugo reconoce que Fantoche es el creador indiscutido del alfajor triple pero que ellos tienen el propio, que lidera las ventas en el interior del país. La última creación fue el Guaymallen de1 Oro, el único producto premium de la marca.

- El 2017 fue un año óptimo debido a que cuentan con un producto popular y debido al lanzamiento de un nuevo alfajor “Alegría”, que causo un gran impacto y fue aceptado por los consumidores.

- Esperan finalizar la obra que se está realizando en Spegazzini y seguir innovando.

- Trabajar mejor, si se logran bajar los impuestos para las empresas y conseguir de esa manera un buen año para la economía del país.

- Buena relación con los distribuidores mayoristas, legando a todo el país.

- JORGITO

Amador Saavedra y su socio José Antonio Fernández compraron en 1960 una fábrica que se especializaba en la elaboración de bizcochuelos y alfajores para panaderías; solo mantuvieron los alfajores que ya se llamaban Jorgito. “Eran blanco o negro, lo que se conocía en ese momento y desde el baño hasta el empaquetado todo se hacía de manera artesanal. De a poco, mi padre y Saavedra fueron incorporando máquinas envasadoras; primero las mecánicas y más adelante las automáticas flow pack”, dice Fernández. En 1994 la empresa dejó la planta que ocupaba en Parque Patricios y se mudó a otra cuatro veces más grande, equivalente a una manzana, en Boedo. “Esto nos permitió tener ocho líneas de producción para cinco familias de productos; los alfajores simples, los Jorgelín (el maxi), los mini, los conitos y los bizcochitos de grasa. Incorporamos también dosificadoras, túneles de frío y calor, bañadoras, envasadoras y tres hornos”, enumera el empresario que elabora alrededor de 600.000 alfajores diarios.

La exportación es una ficha pendiente.

Análisis del Mercado Proveedor

Nuestros insumos principales presentan una gran cantidad de proveedores, por lo que no se da lugar a un problema en la negociación de estos mismo.

Hay un amplio abanico de posibilidades en cuanto a nuestras materias primas y materiales requeridas, lo que hace que se nos facilite un buen desarrollo de proveedores.

El servicio de gas como de energía eléctrica y disposición de agua potable es esencial para la correcta iluminación, la fuerza motriz que mueve nuestras maquinas durante el proceso de fabricación y de empaquetamiento, mientras que el gas es indispensable para los procesos de cocción, mientras que el agua potable lo es para todo lo que es el lavado e higienización de materiales y del lugar. Si no se dispone de alguno de estos estaríamos en una situación muy critica.

PROVEEDORES DE MATERIAS PRIMAS

- Distribuidora Mapriconf

Insumos que ofrece para nuestro producto: Harinas, cobertura de chocolate blanco y negro, margarina/ manteca, dulce de leche, dulce de membrillo, esencias, polvo para hornear, azúcar impalpable.

Dirección: Thomas Edison 3547 - Isidro Casanova - Buenos Aires

Email: info@mapriconf.com.ar

Teléfono: (011) 4466-2818 / (011) 4485-4972

- Distribuidora Las Lomas

Insumos que ofrece para nuestro producto: Margarinas/ mantecas, harinas, cobertura de chocolate negro y blanco, azúcar impalpable, esencias, dulce de leche, dulce de membrillo, polvo para hornear

Direccion: Las Heras 3052 – Lomas del Mirador - La Matanza – Buenos Aires

Telefax : 011 – 4699-4554 / 011 – 4699-3161

Email: laslomas@live.com.ar

- Distribuidora Galicia

Insumos que ofrece para nuestro producto: Margarinas/ mantecas, harinas, cobertura de chocolate negro y blanco, azúcar impalpable, esencias, dulce de leche, dulce de membrillo, polvo para hornear

Dirección: PRES CAMPORA 2215 MERLO (1722) BUENOS AIRES

Teléfono: +54 0220 482 7569

Email. info@distribuidoragalicia.com

- Granja Gavi

Insumos que ofrece para nuestro producto: huevos

Dirección: Pellegrini 5712, Billinghurst, Buenos Aires, Argentina

Teléfono: (011)48427293

- Granja Carapachay

Insumos que ofrece para nuestro producto: huevos

Dirección: Vte. López – Buenos Aires – Argentina

Teléfono: (011) 15-57505972/ (011) 15-68576667

Email: ventas@granjacarapachay.com.ar

- Blancovo

Insumos que ofrece para nuestro producto: huevos

Dirección: Av. Marcelo T. de Alvear 2418 - José Ingenieros - Buenos Aires (B1703AQQ)

Teléfono: 4712-0020 | 4712-0090 | Nextel: 11-6094-5479 (205*958)

Email: blancovo@hotmail.com

- Molinos indelma

Insumos que ofrece para nuestro producto: harinas

Dirección: Moreno 645 (S2174AOM) Sanford, Provincia de Santa Fe, Argentina

Tel/Fax: (03464) 496-388 / 496-381 / 496-397

- Molino Argentino

Insumos que ofrece para nuestro producto: harinas

Dirección: Avenida Domingo Cabred 451, Open Door, Luján (CP6708)

Tel./Fax: 02323-496050

Microcentro - Edificio Bolsa de Cereales

Avenida Corrientes 119, 7º

Oficinas 701/702 (CF 1049)

Tel./Fax: 011 4312-1170/71

- Vacalin

Insumo que ofrece para nuestro producto: Dulce de leche, manteca

Dirección: Pieres 1635 (C1440CSQ) - C.A.B.A. - Argentina.

Teléfono/fax: (011) 4687-1708 /4686-3611/5591/0710

Planta industrial: Ruta 54 Km 8 (B1911XAA) Bmé. Bavio - Pdo. De Magdalena - Pcia. Bs As.

- Arcor

Insumo que ofrece para nuestro producto: dulce de leche, manteca, baño de repostería, dulce de membrillo

Dirección: Fulvio Salvador Pagani 487- Arroyito

Teléfono: 0800-333-3033

- Santana

Insumo que ofrece para nuestro producto: conservantes

Teléfono: 011- 1547173189

Email: contacto@santana.com.ar

PROVEEDORES DE PAPEL PARA EMPACAR

- Mercado libre

Insumo que ofrece para nuestro producto: papel para envasar

https://listado.mercadolibre.com.ar/papel-para-envasar-alfajores

- Paper srl

Insumo que ofrece para nuestro producto: envoltorio para alfajores

Direccion: ALEJANDRO PAPALINI 50 - Bº Cabaña María Lastenia (Altura Av.Juan B. Justo 7400, Cno. Guiñazu) (5145) – Córdoba Capital

Tel./Fax.: 0351-4909041 / 5988280

- Suavenol

Insumo que ofrece para nuestro producto: envoltorio para alfajores

Direccion: Av. Monteverde 6152,Buenos Aires,Argentina

Telefono: (5411) 4238.3229

Email: info@suavenol.com.ar

PROVEEDORES DE TECNOLOGIA

- Mephsa

Maquinas que ofrece para nuestro producto: amasadora,moldeadora, dosificadora,horno, recubridora, tuneles de enfriamiento.envasadora.

Direccion: 8000 - Bahía Blanca – Prov. Bs. As.

Telefono: 54 9 291 4556364

- Flormak

Maquinas que ofrece para nuestro producto: amasadora, moldeadora, dosificadora, horno, templadora de chocolate, bañadora de chocolate, tunel de enfriamiento, envasadora

Direccion: Vallejos 4431, ciudad de buenos aires, capital federal, argentina

Telefono: (011) 45027621

- Technicint

Maquinas que ofrece para la elaboracion del producto: amasadora, moldeadora, dosificadora, horno, templadora de chocolate, bañadora de chocolate, tunel de enfriamiento, envasadora.

Direccion taller: calle san telmo 1293, Florencio Varela, Buenos Aires

Móvil: 011-1564618602

Email: technicint@yahoo.com.ar

- Tecnomecal

Maquinas que ofrece para nuestro producto: amasadora, moldeadora, dosificadora, horno, templadora de chocolate, bañadora de chocolate, tunel de enfriamiento ,envasadora

Direccion: Avenida Rancagua 3527 Bº Villa Azalais. Córdoba, Argentina.

Email: info@tecnomecal

telefono: +54 351 472-6619

- Pedro zambon e hijos

Maquinas que ofrece para nuestro producto: amasadora y moldeadora

Direccion: Av. Pte. Perón 3460 (ex Kennedy) – CP: 1754 – San Justo Bs.As – Argentina

Tel/Fax: (5411) 4484 – 9357/9566

- Alamaula

Maquina que ofrece para la elaboracion del producto: dosificadora de dulce para alfajores, bañadora de chocolate, tunel de frio

Contacto: https://www.alamaula.com/s-maquina+alfajores/v1q0p1

PROVEEDORES DE SERVICIO

- Distribuidora Posta

Logística y abastecimiento del sector gastronómico

Direccion: Humboldt 1758 Piso 1, CABA

Teléfono: (+ 54 11) 5280 8580

Email: ventas@postamayorista.com.ar

- Fasttrack

Logistica

Domicilio: Cucha Cucha 1954, B1785BKT Aldo Bonzi, Buenos Aires.

Teléfonos: Desde Capital 4622.2966 | Desde el interior 0810.888.3278

- Distribuidora Blancaluna

Distribución y logística de alimentos de gastronomía y hotelería

Direccion: Osvaldo Cruz 2446, CABA

Teléfono: (+ 54 11) 4303 3322

Email: info@dblancaluna.com.ar

Análisis de productos sustitutos

Estos productos al ser de chocolate sustituyen a los postres o cualquier golosina, ya que es una de las golosinas más ricas e interesantes por ser más nutritivas que cualquier otra, así como también más satisfacientes que aquellas que están hechas de puro azúcar.

Postres de chocolate

Hay una gran variedad de postres similares a los alfajores, poseen otros ingredientes que los diferencian. Pero la mayoría compuesto por chocolate, principal ingrediente atractivo de ambos. A diferencia de los alfajores, suelen ser mas grandes, mas difícil de transportar y con un precio superior.

Golosinas

Es un principal sustituto, debido a que ambos comparten la misma categoría, sin embargo la principal diferencia es que el alfajor suele ser mas nutritivo y ser mas saciable que el resto por su alto contenido de ingredientes.

Otro sustituto que pisa muy fuerte, son los alfajores de arroz, compuestos de galletas de arroz con relleno de dulce de leche también, es una propuesta que se lanzó en los últimos años como una opción light, sin embargo la mayoría de los consumidores siguen eligiendo el tradicional alfajor.

Análisis de productos complementarios

Productos bebibles dulces, chocolatadas, jugos, entre otros.

Análisis de entrantes potenciales

Barreras de entrada y salida

Consideramos entrantes potenciales a las marcas que actualmente no comercializan sus productos en todo el país (por ejemplo, "Capitán del espacio" que solo comercializa en zona sur) asi como también otros productores minoristas que se mantienen en formato artesanal. Estos, no tienen distribuidores establecidos a nivel local y puedan evaluar a futuro su inserción en el mercado argentino.

Barreras de entrada:

Las tecnologías son conocidas pero muy costosas por lo tanto es una barrera de entrada considerable.

- Maquina bañadora de chocolate PVP Promedio $100.000

- Amasadora PVP Promedio $180.000

- Horno PVP Promedio $200.000

- Templadora PVP Promedio $70.000 c/9kg de producción.[10]

La competencia es una barrera a tener en cuenta debido a que hay varias marcas en el mercado. Quizás no es tan complicado vender ya que el consumo es impulsivo y cuando no esta presente una marca en particular, un potencial cliente suele consumir otra similar. De todos modos, es difícil estar en las primeras opciones, ya que hay marcas muy posicionadas.

Por lo tanto:

- El acceso a los proveedores de materia prima no sería un inconveniente, debido a que hay varios en el mercado. Y todos son nacionales.

- El cumplimiento de normas para producción y distribución de productos alimenticios, no sería un inconveniente.

Barreras de salida:

- Costos legales y laborales bajos, en relación con los empleados, ya que no hará falta una gran cantidad de personal afectado.

- Compromisos a largo plazo con los puntos de venta.

- En relación a las exigencias que pueden llegar por parte del estado no hay barreras.

- Remanente de materia prima y producto terminado.

- Recupero de capital invertido (Maquinaria, infraestructura, entre otros).

Toma de Decisiones Estratégicas de Inserción y crecimiento.

PRODUCTO

Queremos ofrecer al cliente un proyecto gastronómico que son los alfajores, con los cuales este se sienta satisfechos con ellos, ya que es diseñado con un propósito bien definido buscando destacar algunos aspectos de gran importancia para diferenciarnos de la competencia, con el propósito de vender no solo un postre si no una experiencia única, agradable y deliciosa, la cual se puede compartir con familia y amigos.

Producto básico

Esta golosina acompaña a los argentinos desde su infancia y se mantiene como un producto clásico en las ventas de los quioscos locales. Por lo tanto conocemos el deseo de nuestro clientes de disfrutar y deleitarse con un producto único para cualquier tipo de ocasión.

Producto real

El Alfajor es un producto constituido por dos o más galletitas, galletas o masas horneadas, adheridas entre sí por productos, tales como dulce de leche o mermeladas, de gran aceptación en el mercado. Están revestidos totalmente por baños de chocolate negro y blanco.

Finalmente es envasado en envoltorios y luego empacado en cajas.

PLAZA

Nos enfocaremos en suplir cadenas supermercados, kioscos, despensas, mercados minoristas y escuelas ubicas en diferentes zonas de la Capital federal.

Nuestro canal de distribucion , debido a las grandes cantidades de proveedores que se deberian abastecer para alcanzar los objetivos de venta, se decidio apllicar el principio de Pareto y abocarnos a satisfacer con logistica propia y logistica terciarizada, entregando con logistica propia al 20 % nuestros clientes los cuales nos aportan el 80% porcentaje de nuestro beneficio. Esto nos liberaría de tener que realizar una alta carga administrativa en la planificación de las entregas y un gran esfuerzo de nuestra unidad logística en términos de recorridos, paradas, cargas y descargas. Por otro lado, enfocándonos en nuestros clientes críticos, logramos tener mayor contacto con los mismos, obteniendo mejor acceso a la información. Esto nos permitiría responder con mayor velocidad a los requerimientos del mercado (Nivel 0)

Mientras que entregaremos a traves de logística tercerizada el 80% restante de los clientes, que aporta el 20% de nuestro beneficio se le otorga su administración a un distribuidor (Nivel 1).

A partir de la definición técnica del ciclo de vida de un postre y teniendo en cuenta específicamente su vencimiento a partir de su elaboración, se definirá los promedios de entrega del producto a las cadenas de restaurantes. Por ello, la coordinación entre demanda, producción y logística de salida deberá ser articulada de tal forma de satisfacer a nuestros clientes eficientemente. Luego deberá articularse también la devolución del envase y su retorno a fábrica para su re-utilización; será una ventaja competitiva que los automotores estén cargados tanto a la ida como a la vuelta de sus recorridos, debido al aprovechamiento de los espacios transportados.

PROMOCIÓN

Buscamos promocionar nuestros alfajores utilizando distintas estrategias, como realizar diferente ofertas en los distintos puntos de ventas, por publicidad en radios. A su vez contaremos con personal especializado que su función será presentar el producto fuera de colegios, shoppings, o distintos lugares públicos regalándolo. Así poder atraer al cliente, generar conocimiento de la marca e ir creciendo.

Queremos penetrar en el mercado caracterizándonos por nuestra calidad, sabor único y por nuestra estética y atractivo. A su vez como estrategia de lanzamiento, contamos con una garantía y devolución de producto en caso de vencimiento. Donde nos comprometemos dentro de los primeros dos meses desde la primera compra, a reintegrar la cantidad de alfajores vencidos por nuevos de estos, sin costo alguno.

PRECIO

En relación a los producto utilizados para su elaboración y a su vez analizando los diferentes precios de la competencia, el precio de venta será de 10 ( diez) pesos.

PERFIL DEL CLIENTE

Mas de 12 millones de argentinos consumen nuestro producto y aproximadamente 6 millones de forma diaria, mas de la mitad de alfajores de todo el pais es consumido por CABA y gran Buenos Aires.

Las mujeres consumen mas alfajores que los hombres, en tanto que los niños y jovenes entre 12 y 19 años dan cuenta del 24% del total. Se prevee que cada argentino come en promedio 1 kilo por año.

Por ende concluimos que nuestro target de cliente es bastante amplio, apuntamos a mujeres u hombres, que tengan la capacidad de elección. Este target fue elegido así ya que las golosinas que introducimos al mercado es consumida por cualquier persona, la edad no es parámetro.

Plan de Ventas.

Para definir el plan de ventas se analizó la venta en el país de la Ciudad Autonoma de Buenos Aires, tomando como datos referenciales la proyección poblacional con respecto al último censo, del año 2010, siendo 3.090.000 y que, según estimaciones de la Asociación de Distribuidores de Golosinas y Afines.se consumen alrededor de 20 unidades de alfajores por persona por año.

Mercado Potencial:

• Cualquier persona de más de 5 años, que habite en la Ciudad Autónoma de Buenos Aires y que no sufra de Diabetes.

Se estima que un 3% personas de la población de CABA sufre de diabetes, y que un 9,5% de la población es menor de 5 años, siendo la cantidad de habitantes de 386.250.

Por lo que nuestro mercado potencial es de: 2.703.750

• Se consumen alrededor de 20 alfajores al año por persona.

• Tasa de consumo = 2.703.750 de personas x 20 alfajores / persona = 54.075.000 de alfajores.

Mercado Disponible:

Conjunto de consumidores con interés, ingreso y acceso. Los alfajores son consumidos en su mayoría por niños y adolescentes y no tanto por los adultos mayores. Consideramos que son los mayores quienes le compran los alfajores a los niños y que los adolescentes tienen sus propios ingresos. Por lo que nuestro mercado disponible sería de 5 a 75 años, que según el censo representa un 85,7% de la población lo que sería igual a 2.648.130

Tasa de consumo = 2.648.130 personas x 20 alfajores / persona = 52.962.600 de alfajores.

Mercado Meta:

Niños. adolescentes y Adultos, 5 a 40 años. Según censo representa aproximadamente un 54,4% de la población. Por lo que serían alrededor de 1.680.960 personas.

Tasa de consumo = 1.680.960 personas x 20 alfajores / persona = 3.361.9200 alfajores/año.

Diario= 3.361.9200 / 360 días = 93.387 alfajores por día.

Considerando que nuestros principales competidores Jorgito, Fantoche y Guaymallen tienen entre un 5-15% del mercado comenzaremos por producir 6.000 alfajores por día, aproximadamente un 6% del mercado, a 17$/u.

Los números fueron redondeados a fin de facilitar las cuentas.

| PLAN DE VENTAS. | AÑO 1 | AÑO 2 | AÑO 3 |

|---|---|---|---|

| CANTIDAD (Unidades) | 6.000 | 8.000 | 8.000 |

| PRECIO (Miles $) | 100 | 140 | 140 |

- ↑ https://es.wikipedia.org/wiki/Alfajor_(Latinoam%C3%A9rica)

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Golosinas/productos/Alfajor/para_todo_mundo.htm

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Golosinas/productos/Alfajor/Golosinas_Alfajores.htm

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Golosinas/productos/GolosinasMundo/Golosinas_dulzura_mundo.htm

- ↑ http://infokioscos.com.ar/76267/se-incremento-la-produccion-galletitas-golosinas-snacks.html

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Golosinas/

- ↑ https://www.definicionabc.com/general/alfajor.php

- ↑ http://www.anmat.gov.ar/webanmat/institucional/que_es_la_ANMAT.asp

- ↑ https://www.baenegocios.com/negocios/Los-fabricantes-de-alfajores-se-ajustan-para-resistir-la-caida-en-las-ventas-20180503-0092.html https://www.pressreader.com/argentina/pymese127/20180101/281500751626321

- ↑ www.mercadolibre.com.ar

- ↑ http://granjacarapachay.com.ar/contacto.html

- ↑ https://www.distribuidoragalicia.com/contacto http://www.vacalin.com/ http://santana.contactese.com/ http://pedrozambon.com.ar/ http://tecnomecal.com/contactenos/ http://www.technicint.com.ar/contact.html http://suavenol.com.ar/contacto http://www.dblancaluna.com.ar/ http://www.distribuidoraposta.com.ar/ http://www.arcor.com.ar