2018/Grupo5/DimensionamientoComercial

Análisis del Sector Industrial (en Argentina y en el Mundo)

Sector industrial: bebidas no alcohólicas, Néctares o bebidas hechas a base de frutas

Es importante aclarar que, para realizar nuestro análisis, nos valdremos de la información referida a la industria frutícola ya que, de este sector derivan los productos que utilizaremos a lo largo del proceso productivo. Por esto su análisis es fundamental

Análisis de la situación macro económica

La industria frutícola es un excelente indicador de la economía Argentina en 2015 éramos la primera exportadora de peras en el hemisferio Sur y la quinta en manzanas a nivel mundial, a su vez este sector genera 50.000 puestos de trabajos directos y 15.000 indirectos y tiene gran relevancia en la estructura socio económico en las provincias y es un sector muy rentable en otros países, pero también sufre los momentos de contracción o la inflación con gran rapidez. Lo cual es el motivo para entender la crisis actual de este sector.

El problema es la competitividad, entendida como la capacidad que tiene un sector para competir con sus rivales de otros países de manera rentable en un contexto determinado.

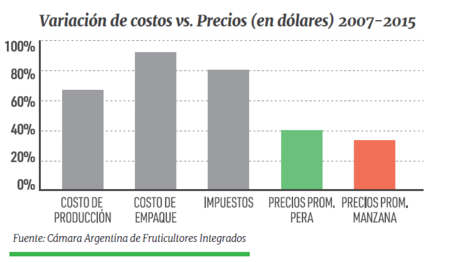

Las causas que generan éste problema son varias y simultáneas y podríamos dividir el período de análisis del 2009 al 2015; 2015/16; 2016 a la actualidad. En el 2009 se inicia un proceso ininterrumpido de 6 años donde la inflación superó ampliamente a la variación en el tipo de cambio, apenas solucionado con la devaluación del 2014, y profundizándose en el 2015. La consecuencia es la que puede verse en gráfico de arriba. Aún con precios internacionales que crecieron en el período 2007 al 2015, el sector no pudo aprovechar esa mejora del mercado porque los costos internos y la incidencia del costo impositivo, crecieron entre el doble y el triple de lo que crecieron los precios. Esto produjo pérdida de mercados, falta de inversión y menos hectáreas productivas.

Otro de los motivos que explica la situación actual es el comportamiento de las monedas del resto de los países, ya que nuestros competidores (Chile, Sudáfrica) devaluaron sus monedas, con lo que pudieron vender a precios más bajos en dólares, y los países que representan el 70% (Rusia, Brasil, Europa) del mercado de nuestras exportaciones modificaron el valor de las monedas, con lo cual nuestra fruta les resultaba más cara en dólares.

Por todo esto a fines del 2015, el sector estimaba una pérdida para la temporada 2015/16 del orden de los U$S 345 millones. En ese momento, surgen una serie de medidas, de fuerte impacto positivo (re instalación de los Reembolsos por Puertos Patagónicos, sinceramiento del tipo de cambio, eliminación de Derechos de Exportación, entre otras). No obstante, esas medidas no llegaron a revertir la ecuación económica para que el sector pase a ser rentable, sino que las pérdidas proyectadas se redujeron sustancialmente, estimándose en el orden de los U$S 100 millones

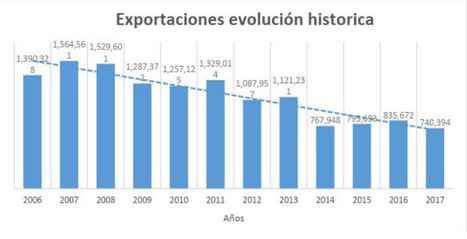

En el 2016 tampoco se pudo revertir esta situación debido principalmente a dos motivos. La caída en la producción como consecuencia de fuertes heladas primaverales y granizo, y porque con un tipo de cambio igual al del 2015, tuvieron que afrontar un aumento de costos en dólares cercano al 30%. El 2017 siguió de la misma manera con caídas en los envíos al exterior del 11% en peras. 16% en manzanas y 10% en cítricos. Los productores de fruticultura aseguran que esto se debe a “la manera distorsionada en que evolucionaron la inflación, los costos y el tipo de cambio en los últimos años, con diferencias de entre 10% y 15% entre cada uno” lo cual genera pérdida de mercado interno y externo, y que para poder revertir esta tendencia es necesario un dólar a 27 pesos ya que “esta crisis sólo se corrige con un sistema diferencial de cambio importante”.

En el 2018 la tendencia sigue siendo la misma los costos aumentaron un 25 por ciento llegando a ser de $6,50 por kilo mientras que el precio que cobran los productores es de entre 3 y $3,50 por el kilo de peras y $4 por el de manzanas (entre el 35% y el 40% menos que el año pasado). La devaluación del peso de los últimos días hace que la competitividad del mercado aumente aunque esto trae aparejado inestabilidad e incertidumbre económica lo cual dificulta las proyecciones que pueda llegar a hacer los productores.

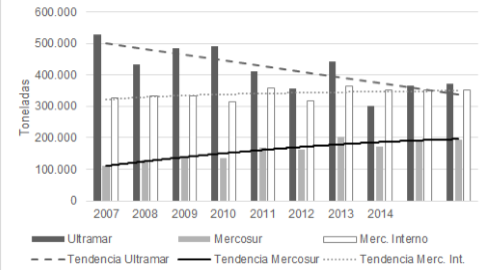

La gráfica adjunta permite inferir que si bien es fundamental aumentar el consumo en el mercado interno y las ventas a otros países de Latino-américa, esos dos mercados no pueden reemplazar la caída de las exportaciones de ultramar.

Una de las principales consecuencias de esta crisis es la pérdida de mercados, un claro ejemplo es el mercado de Brasil, el cual se vio afectado por dos motivos: la mayor oferta de fruta de otros países y la devaluación del Real. Chile fue uno de los beneficiados de esta situación ya que logró cuadruplicar su volumen de exportaciones de manzanas a ese destino y el de peras aumentó el 60%.

Por otra parte, la sobre-oferta de fruta en Europa generó un flujo adicional hacia Brasil, aumentando la presión de la oferta aún más. En cuanto a la devaluación del Real (alrededor del 15%) hizo que nuestra fruta fuera más cara en moneda local, a diferencia de la fruta chilena, que acompañó dicha devaluación y pudo ajustar sus retornos

Como conclusión podemos decir que los factores del entorno que más afectan a este sector son: las condiciones climáticas, el aumento de los costos de los procesos por la inflación, el bajo valor del precio de venta de los productos y las políticas de devaluación de los competidores y compradores del mercado, lo cual genera una disminución de las exportaciones, aumento de las importaciones a países limítrofes y pérdida de rentabilidad. A pesar de esto es un sector fundamental para las economías regionales del país ya que genera puestos de trabajo, inversión de capital y desarrollo general.

Identificación del Negocio

Definición del Negocio

Nos dedicaremos a la fabricación y comercialización de jugos de frutas 100 natural, para ser vendidos en pequeños puestos de jugos JUICE NOW en lugares estratégicos da la Ciudad Autonomía de Buenos Aires, con proyecciones de expansión a mercados regionales de provincia en el futuro. Las materias primas a utilizar serán (poner las frutas que habíamos elegido). El envase elegido consiste en un vaso de plástico sellado. El producto se destacara porque combina el concepto de una bebida saludable sumado a una buena portabilidad satisfaciendo así la necesidad de una bebida que sea saludable y de excelente sabor.

Oportunidades y Amenazas

Oportunidades

- El mercado de jugos naturales está creciendo en forma constante.

- Tendencia hacia un estilo de vida más saludable.

- Facilidad para acceder a las materias primas necesarias.

Amenazas

- Ingreso de nuevos competidores al mercado.

- Elevada inflación y continuo aumento de costos (salarios, materia prima, servicios).

- Conflictos gremiales que pueden afectar a la logística y a las ventas.

Factores Claves del Éxito

- Producto 100% natural, nutritivo y hecho con materias prima de alta calidad.

- Estos jugos son personalizados y preparados en el momento según las necesidades de los clientes

- Envase sellado de plástico que asegura la posibilidad de traslado del producto

Estudio de Mercado

Definición Inicial del Producto

Descripción.

Batidos de fruta frescos preparados al gusto del consumidor.

Son mezclas de fruta bebibles, en agua o leche que se preparan en el momento mismo que el cliente compra el producto, la diversidad de gustos hace parte importante del valor agregado del producto final, ya que se le brinda la oportunidad al cliente de seleccionar, la combinación de frutas que sea de su mayor agrado, dando le una amplia variedad para su elección.

Normas o nivel de calidad a que se deben ajustar

La legislación argentina reglamenta la manipulación de alimentos bajo la ley 18284 del 18 de julio de 1969, a su vez la resolución numero 003929 de 2013 establece el reglamento técnico, mediante el cual se señalan los requisitos sanitarios que deben cumplir las frutas y las bebidas con adición de jugo (zumo) o pulpa de fruta o concentrados de fruta, estas normas son de aplicabilidad en todo el territorio nacional siendo sancionadas por el poder ejecutivo Nacional, para las provincias y la ciudad autónoma de Buenos aires

Subproductos, desperdicios

El desarrollo de este proyecto tiene 2 aspectos de impacto ambientales en cuanto a sus residuos

Bajo impacto: la producción de material orgánico producido por el proceso de escaldado (limpieza con agua a altas temperaturas) y el proceso de pelado y extracción de semillas, lo cual genera material biodegradable, que es vendido para la producción de gas metano por biodigestion o para la producción de composta (fertilizante de origen biológico).

Alto impacto: Los envases y sellos de los mismo son constituidos principalmente por PET (Polietilen teraftalato), material reciclable pero de alto impacto debido a la alta complejidad de la recolección del material al momento de las disposición final por parte del consumidor.

Usos y características de los bienes y servicios.

Uso: bebida refrescante para el consumo humano. Bien de consumo masivo.

Características:

- Bebidas a base de frutas

- Libres de conservantes y endulzantes artificiales.

- Amplia variedad de gustos, debido a la selección de gustos por parte del cliente.

- Distribución estratégica de locales pequeños y de gran accesibilidad al mercado

Destino de los bienes y servicios

Al ser un producto bebible el destino del bien sera de consumo final.

Análisis del Mercado Consumidor

Características.

El público al cual el proyecto apunta es a personas con un estilo de vida saludable, natural y activo. Interesadas en su bienestar físico y que buscan consumir productos naturales por sus características nutritivas. Son consumidores de una clase socia media a superior y nivel de educación también medio a superior. Es por ello que dichos consumidores están dispuestos a pagar un extra por sobre otros productos que se pueden encontrar en el mercado si el producto en cuestión les da mayores beneficios, sobre todo en sabor y cualidades nutritivas.

Este concepto abarca a distintos tipos de consumidores: el deportista que busca reponer energías, el oficinista que vive full time y consume productos de comida rápida y saludable, y aquellos a los que les gusta sentarse y disfrutar de una bebida refrescante y nutritiva.

Segmentación.

Si segmentamos el consumo por edades, se puede hacer la siguiente clasificación:

- Hasta los 15/20 años buscando gratificarse con el agradable sabor de la fruta.

- Desde los 20 años en adelante, sumado a lo anterior, es la búsqueda de una alimentación sana y cuidar el cuerpo / salud.

- Personas de 40 años o más que buscan cuidar su cuerpo / salud / longevidad.

Podemos decir que este tipo de producto está dirigido mayormente a un público joven sin distinción de género en un rango de edad de entre 20 y 39 años, lo cual en Argentina representa 12.207.806 de personas según el censo de 2010.

Una parte del consumo se espera que esté dado por turistas que en sus respectivos países acostumbren a consumir este tipo de productos y no los jugos a partir de concentrados que actualmente se encuentran en el mercado local.

Respecto de la ubicación geográfica, se priorizará el cordón norte de la provincia de Buenos Aires y la Ciudad Autónoma de Buenos Aires, donde se encuentra una gran densidad de población pertenenciente a una clase media , media-alta.

Estacionalidad

También es necesario comentar que por las características propias del producto su consumo es mayor cuando las temperaturas son más elevadas, es decir, que tiene cierta estacionalidad. En la ciudad de Buenos Aires la temperatura media el año pasado fue de entre 18,7ºC y 18,8ºC y fue la más alta de la historia, por lo tanto las altas temperaturas predominan sobre las bajas y el consumo de jugos naturales no se limita a solo los 3 meses de verano.

Evolución del nivel de actividad

Para analizar este mercado hay que comprender el cambio cultural que ha habido durante, por lo menos, los últimos 15 años en Argentina y en el mundo, la población ha disminuido el consumo de gaseosas y lo ha reemplazado por jugos, agua natural o saborizadas entre otros productos más saludables, comprendiendo que estas gaseosas vienen asociadas con enfermedades como obesidad y diabetes, por ejemplo en Estados Unidos al arrancar el milenio se consumían 190 litros de refrescos de media al año ahora no llegan a los 145 litros. En paralelo, creció un 50% el consumo de agua embotellada y se dobló el de bebidas energéticas.

En argentina podemos vislumbrar esta misma tendencia hacia un estilo de vida más saludable, ya que por ejemplo si analizamos el mercado de bebidas no alcohólicas de 2006 el consumo de gaseosas comunes ascendía a un 57.1% del total de la población argentina mientras que los jugos en polvo (11.7%) y el agua (10.8%). Diez años después el descenso en el consumo de gaseosas es bastante significativo. Como contraste, el notable crecimiento de los jugos en polvo y las aguas saborizadas. Mientras que las gaseosas disminuyeron su consumo (45%), los jugos en polvo (18.7%) y las aguas saborizadas (12.8%) fueron las que más aumentaron sus ventas.

Evolución de la demanda

Si nos enfocamos en el consumo de jugos 100% natural, es decir, nuestro producto, podemos decir que Estados Unidos fue el mercado más grande con 6,7 mil millones de litros de jugo 100% consumidos en 2015, y fue un mercado donde se encontró que más de la mitad de sus habitantes (55%) beben algún tipo de jugo 100% en el desayuno.

Mientras que en Argentina el Jugo 100% muestra un desarrollo sostenido, creciendo a doble dígito en los últimos años. El mercado ha pasado de 19 millones de litros en 2009 a 51 millones de litros en 2015 y se pronostica que el mercado crecerá "más de un 20% para 2020, por arriba del PBI". Con estos datos se calcula que el consumo per cápita de Argentina alcanzó los 1.1 litros/año en 2015, un valor bajo respecto de otros países de la región como México y Brasil, con 1.4 y 1.9 litros per cápita respectivamente. Esto muestra que aún queda espacio para continuar el desarrollo del segmento.

Análisis del Mercado Competidor

Características y Segmentación

Podemos segmentar al mercado competidor en cuatro diferentes sectores:

- Franquicias de comida saludable: Este clase de locales se buscan diferenciar estableciendo la posibilidad de comer rápido, sano, natural y con calidad, desterrando así la idea de que comer rápido es sinónimo de no comer bien. Estos lugares ofrecen jugos, licuados, ensaladas, tartas, crepes, sándwiches, etc.

Por ejemplo: Vía Verde: es una franquicia nacida en Córdoba en 1989 que cuenta con 6 locales distribuidos en Buenos Aires, San Luis y Córdoba.

Green Eat: Se definen como una cadena de tiendas fast good, poseen trece locales ubicados en la Ciudad de Buenos Aires y en la provincia, cuenta con locales en shoppings como el DOT, Unicenter, Alto Rosario shopping y las Galerías Pacifico, lo cual representa una ventaja sobre el resto de las cadenas por el volumen de personas que circulan por estos lugares. Estas tiendas también venden sushi, helados, tortas, rolls, hamburguesas, muffins y café. Por lo tanto por cantidad de locales, productos que ofrecen, localización y marca es la empresa más dominante del sector. Precio: 85 pesos.

- Locales de venta de jugos y licuados: Estos locales se caracterizan por vender jugos naturales licuados y smoothies. Dentro de estos se encuentran los clásicos -banana con leche o frutilla y naranja- pero también los hay energizantes o detox, gingseng o wheatgrass para limpiar el organismo o granola y frutos secos para sumar a una merienda.

The Factory

Ejemplos de estos locales son:

The Factory: La cual cuenta con dos locales, uno en Palermo y otro en Recoleta. Ofrecen 24 distintos tipos de jugos. Precio: 80 pesos por vaso.

Tomo Juice Bar: Posee un local ubicado en Palermo Soho ofrece distintas alternativas como batidos, licuados con leche de almendras, con agua o jugos 100% naturales.

JU: Posee un local en Belgrano y se diferencia porque los jugos que preparan son prensados en frío lo que permite que se conserven durante más tiempo el sabor y los nutrientes de las frutas. Precio: 88 pesos

B-Blue: ofrecen jugos naturales con ingredientes como espirulina, wheatgrass, ginseng y frutas desde el 2009. Situado en pleno Palermo, el concepto gastronómico, por un lado, el de un deli con una cocina fresca y natural al paso, con sándwiches y ensaladas simples. Precio 100 pesos

(Existen otros locales como Harper, Juice Up, Home, Hierbabuena, etc.)

- Restaurantes y Cafeterías: Estos locales representaran una competencia indirecta para nosotros porque a pesar de no centrarse en la venta de jugos o licuados lo podemos encontrar en sus menús y por lo tanto nuestros potenciales clientes podrían optar por esta opción en vez del producto ofrecido por nosotros.

Ejemplos: Café Martínez, Tienda de Café, Dobos, Pindal, etc.

- Franquicias: En este caso nos referimos a franquicias de marcas conocidas ya establecidas que ampliaron su oferta de productos adicionando licuados y jugos naturales. La ventaja que poseen es la marca reconocida y el hecho de poseer una gran cantidad de locales distribuidos por Buenos Aires y el resto del país.

Ejemplos:

Subway: Es una franquicia conocida por la venta de sándwiches pero comenzó a vender batidos en los últimos meses por la creciente demanda. Precio:

Freddo: Franquicia de helados artesanales, también agregaron los batidos a su oferta principal. Venden batidos en dos tamaños diferentes, el vaso chico de 80 pesos y el grande de 100.

Nivel de Competencia

Análisis de Porter

Competencia

El nivel de competencia es alto porque como se puede ver ya que existen varios locales dedicados a la venta de comida saludable y licuados naturales, los cuales se encuentran localizados en los grandes focos de concentración de la Ciudad de Buenos Aires como por ejemplo Belgrano, Palermo, Recoleta, Caballito, etc. A lo que se le suma las franquicias como Subway o Freddo que al ver la creciente demanda de este tipo de productos lo empezaron a ofrecer dentro de su menú, así como también podemos encontrar licuados en restaurantes o cafeterías. Por lo tanto podemos decir que el nivel de competencia es alto por el alto grado de concentración del sector y por la diversificación del mismo. Por esto lo más aconsejable es entrar con un precio menor al de las grandes franquicias que controlan el mercado, lo cual puede hacer que clientes que consuman este tipo de productos frecuentemente y esten en busca de ahorrar costos elijan nuestra empresa,

Poder negociador de los compradores: Si analizamos la elasticidad/precio de la demanda podemos decir que el consumidor habitual de estos productos prioriza la calidad del mismo sobre el precio ya que está buscando un producto rico y saludable. Al ser el precio del producto similar en todos los puntos de venta será clave lograr diferenciar a nuestro producto de la competencia para poder aumentar las ventas.

Por otro lado, los consumidores pueden optar por productos sustitutos como jugos concentrados envasados o si no consumir productos similares como smoothies en cafeterías o heladerías. Además, el producto no es de primera necesidad y en tiempo de crisis puede disminuir su demanda. Por todos estos motivos podemos decir que el poder de los compradores alto.

Poder negociador de los proveedores: A diferencia de los compradores el poder de negociación de los proveedores es bajo ya que la oferta disponible para la materia prima principal (frutas) es muy amplia y el precio es similar. Lo mismo ocurre con la maquinaria la cual no es específica a nuestro producto sino que se utiliza para la producción de todo tipo de bienes.

Análisis del Mercado Proveedor

Análisis de Productos Sustitutos

En nuestro caso, el principal producto sustituto es el jugo envasado, los más conocidos de este sector son Cepita 100% naranja, Cepita 100% manzana, Tropicana Premium y los jugos Citric, ya que satisfacen la misma necesidad a un menor precio, pero sin brindar los beneficios de un producto 100% natural.

Los principales jugos comercializados en Argentina son:

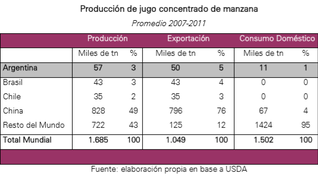

Jugo concentrado de manzana: es producido principalmente en el Valle de Uco, en la Provincia de Mendoza. Entre el 75-80 % de la producción total del mismo es exportado, dominando la actividad sólo 10 empresas que responden por el 90% de las colocaciones externas.

Jugo concentrado de limón: Argentina es el principal productor de jugo concentrado de limón a nivel mundial, representando el 30% de la misma. Entre los años 2007 y 2011 Argentina ha registrado una producción promedio anual de 51.000 toneladas de jugo concentrado de limón la cual está destinada prioritariamente a la exportación.

Jugo concentrado de naranja: Entre los años 2007 y 2011 Argentina ha registrado una producción promedio anual de 10.800 toneladas de jugo concentrado de naranja donde, un 60% de la producción local se destina al mercado interno.

En Argentina, existen a la fecha aproximadamente unos 40 millones de habitantes, que consumen en promedio unos 4,5 litros de jugo listo para beber por año (Euromonitor International, 2009). Dicho valor es menor al promedio mundial que se encuentra en 8 litros por persona por año. La ventaja que tienen estos productos es la accesibilidad ya que se pueden conseguir en supermercados y en kioscos pero a su vez son más caros que el resto de los jugos y por lo tanto su consumo no es tan elevado.

Análisis de Productos Complementarios

El análisis de estos productos es complicado porque varía según el tipo de local donde se vendan los batidos o jugos y del motivo de compra del cliente, existen algunos donde solo venden los jugos en forma individual sin acompañantes pero también existen otros que se ofrecen con algún tipo de comida saludable y/o orgánica como ensaladas de vegetales, sándwiches vegetarianos, ensalada de frutas, etc. Por otro lado algunos consumidores dependiendo la hora del día pueden acompañar a los batidos con productos como medialunas o porciones de torta.

Análisis de Entrantes Potenciales

Barreras de entrada: Nivel bajo

Costos fijos iniciales: para introducirse en el mercado de la producción de jugos se deberá realizar una inversión inicial, lo cual hará que el ingreso de las empresas al sector sea relativamente dificultoso. De todas formas, ésta es baja en comparación con otros tipos de mercado, ya que la maquinaria necesaria es en general de un costo bajo.

Diferenciación del producto: para poder ingresar al mercado, ésta es una barrera importante ya que, para que el consumidor final elija nuestros productos, debe hacerlo ya sea por el bajo precio de la misma en relación a otras o involucrando factores como una calidad superior, un buen diseño y el hecho de que el producto esté personalizado al gusto del cliente. Con respecto a la competencia que tendremos, todos ofrecen un producto similar por lo que ninguno ha podido diferenciarse del resto

Canales de distribución: los canales de distribución no actúa como una barrera ya que el canal a utilizar es directo, es decir que nuestra empresa venderá directamente al consumidor, sin intermediarios.

Barreras de salida: Nivel bajo

Costos fijos de salida: estos costos incluyen contratos laborales, maquinas, aunque estas son en mayoría universales por lo que no implican un compromiso para salirse del negocio ya que tienen valor de reventa.

Compromiso a mediano plazo con clientes o proveedores: Habría que considerar en el futuro qué tan altos son los costos al querer terminar algún acuerdo establecido.

Por lo recién analizado la entrada de nuevos competidores va a ser posible por franquicias reconocidas que quieran expandirse hacia otros países. Un ejemplo de esto es Cosechas, la cual tiene 520 puntos de venta de licuados frutales en Colombia y a su vez cuenta con presencia en Panamá, Brasil, México y Costa Rica.

A su vez otros potenciales competidores son aquellas franquicias establecidas que introduzcan los licuados frutales a su menú como ya lo hicieron franquicias como Subway o Freddo.