2020/Grupo6/DimensionamientoComercial

1.Definición de la IDEA-PROYECTO

Nuestro proyecto se basará en la producción y comercialización de Dulce de Leche para el mercado industrial que se diferencia por su alta calidad y por un packaging que optimiza el proceso productivo de la industria alfajorera.

2. Análisis del Sector Industrial (en Argentina y en el Mundo)

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

Argentina

La situación económica actual del país dista de estar en una senda optimista. Luego de la caída del 2,2% del PBI en el 2019, se auguran posibles indicios de crecimiento para el segundo semestre del año, aunque insuficientes para compensar los rojos obtenidos en anteriores años.

En materia inflacionaria, el gobierno actual ha podido estabilizar en torno al 2-3% mensual, pero utilizando mecanismos que pueden definirse como temporales: el congelamiento de tarifas y el denominado “cepo”, (la limitación para comprar hasta 200 dólares mensuales por persona). En un país con una moneda débil e inestable, donde los precios se fijan mayoritariamente siguiendo el camino del tipo de cambio, esta limitación de compra resulta fundamental para poder mantener los precios y que los mismos no se disparen de manera explosiva.

También cabe mencionar el desafío que el gobierno tiene para el año 2020 es la deuda. Por un lado, han decidido postergar el pago de los bonos emitidos bajo ley argentina y en cuanto a los emitidos bajo ley extranjera, en la segunda semana de abril el gobierno envió la oferta formal a los acreedores, con quitas de capital y un período de gracias de tres años. Parece poco probable que los bonistas acepten bajo estas condiciones, por lo que bien quedará el camino de mejorar los atractivos de la oferta o ir hacia la cesación de pagos (“default”).

Un dato no menor es que, habiendo ya transcurrido casi medio año desde la asunción del nuevo gobierno, aún no han hecho público el plan económico que llevarán a cabo durante los 4 años de gestión. Si bien es cierto que los resultados de las negociaciones de la deuda serán claves para delimitar el rumbo del país, el actual vacío de plan económico no hace más que aumentar la incertidumbre reinante en el país. En un contexto sin reglas claras de juego, es de esperar que los inversores prefieran no arriesgarse, atentando contra la inversión, la producción y el empleo del país.

América Latina

En cuanto a la región, el panorama no es tampoco muy alentador. Fuertemente acechada por los bajos precios de las materias primas, el año 2019 cerró con un muy bajo crecimiento e igual escenario se planifica para el 2020. Hay que tener en cuenta para poder explicar los resultados, la incertidumbre política que está atravesando la región en varios de sus países.

Por el lado de Chile, acostumbrado a liderar el ranking de PBI de la zona, cerró el año 2019 tan solo con un crecimiento del 1,1%, signado por las fuertes protestas ocurridas a partir del mes de septiembre aproximadamente, que dejaron como saldo una economía muy golpeada, con sectores como el comercio, el turismo y los servicios muy afectados.

Brasil, otro de los grandes protagonistas del continente, cerró el año pasado con un crecimiento del 1%, en donde a fin de año pudieron revertirse las muy malas performance que se habían dado durante del primer semestre. La aprobación de la reforma de pensiones y de austeridad fiscal garantizan un mejor funcionamiento de las cuentas públicas del país, lo que da esperanza para el año 2020. Cuestiones políticas azotan aquí también a la economía, ya que en estos momentos el presidente se encuentra en medio de una crisis política con gran parte de su gabinete, luego de haber decidido prescindir de los derechos del Ministro de Salud, por un lado y el de Justicia, por el otro.

Por último, la economía uruguaya subió solo un 0,2% en 2019. El cambio de gobierno puede modificar expectativas de cara al 2020. Mismos datos de crecimiento mostró el país paraguayo durante el año pasado y la nación boliviana cerró con un crecimiento del 2,86%, alto para la región pero bajo si lo comparamos con sus propios resultados de años anteriores

Estructura del sector industrial. Evolución Histórica de la Actividad

En lo que conlleva la historia del sector industrial lácteo en nuestro país, podemos mencionar que durante las últimas décadas Argentina se encuentra entre los 3 países mayores productores de leche en América Latina, y entre los primeros 15 a nivel mundial.

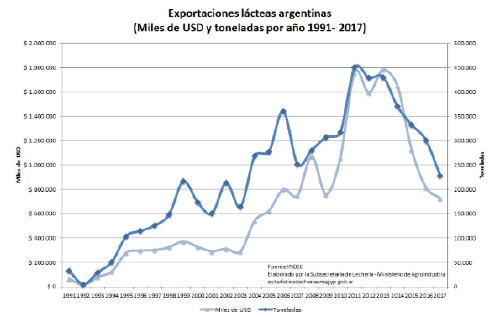

Si bien en los últimos años, debido a la gran inestabilidad económica y política, hubo una caída marcada en el ritmo de exportación de productos lácteos, Argentina es uno de los principales exportadores del mundo, produciendo cantidades que superan ampliamente la demanda interna.

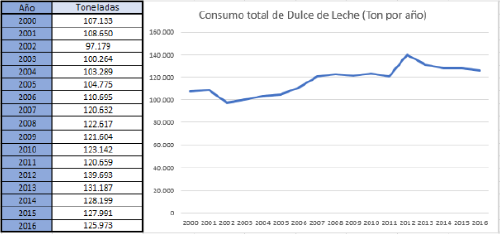

Al enfocarse en el mercado del dulce de leche, podemos notar un cambio rotundo respecto a la tendencia del sector industrial lácteo. Los volúmenes de consumo interno superan en gran medida en el año a las exportaciones (el consumo mensual interno equivale al volumen de exportaciones anuales). Este cambio podemos inferirlo al uso del dulce de leche como materia prima de distintos productos terminados (como los alfajores, el helado, tortas, etc.).

Evolución Histórica

Para introducirnos en la historia del dulce de leche, cabe mencionar que no es claro el origen de este. Distintos países se debaten quien fue el creador del dulce, entre los cuales se puede diferenciar en nuestro continente países como Argentina, Uruguay, Brasil, Perú, Chile, influenciados en gran medida por las costumbres ibéricas llegadas en la época de la colonización del territorio. Pero no es solo una discusión latinoamericana, ya que también existen rumores de que el origen de la receta se dio en países orientales, como por ejemplo India,Siria. Es por eso que no se puede mencionar con certeza donde nació este producto. Es por eso, la gran variedad de nombres que se le asigna alrededor del mundo: manjar, arequipe, cajeta, confiture de lait.

En el país que haya comenzado la producción de este producto, fue de manera casera, distribuyéndolo luego por el resto de los países mencionados, creciendo en la industria láctea hasta llegar a la industrialización y globalización de la producción, teniendo a nuestro país como uno de los principales productores y exportadores del mundo.

En esta evolución incierta del dulce de leche, se puede mencionar el cambio de receta en el tiempo, con el consecuente cambio de color, hasta llegar a la receta actual y su color conocido.

- Manjar Blanco

- Manjar Blanco Antiguo

- Manjar Blanco con Lugma

- Manjar Negro

3. Identificación del negocio

Definición del negocio

Nuestra empresa se dedicara a la producción y comercialización de Dulce de Leche tipo “familiar” de alta calidad para la venta mayorista a la industria alfajorera y que como valor agregado, contara con una doble tapa en su empaque para facilitar su incorporación al proceso productivo de los alfajores.

La elección de este posicionamiento, se debe a que consideramos que la competencia dentro de la venta minorista es muy fuerte (Mastellone, Sancor, Veronica, etc...) mientras que apuntando al mercado industrial con un producto fabricado bajo altos estándares de calidad y con las mejores materias primas, tenemos una oportunidad de tomar una porción considerable del mercado.

Oportunidades

Como veremos luego en el análisis comercial, el 60% del dulce de leche que se vende en el país, tiene como fin un uso industrial[4]. Esto nos presenta un panorama donde tenemos la posibilidad de insertarnos en el mercado con la estrategia correcta, ya que la competencia no es tan importante como en el mercado minorista, donde hay empresas con un gran poder económico y financiero para hacerle frente a nuevos emprendimientos que quieran ingresar en el sector.

Por otro lado, al ser un producto con una gran carga cultural y muy arraigado a la sociedad argentina, el dulce de leche mantiene una demanda relativamente constante a lo largo de los años[2] y siempre es necesario en el mercado alimenticio. Esta situación nos muestra un panorama prometedor para poder posicionarnos en el mercado con un precio un poco más bajo al de la competencia y con un producto de alta calidad, posibilitando cumplir nuestros objetivos comerciales.

Nuestro dulce de leche se diferencia no solo por la calidad de las materias primas y los estrictos controles realizados en el proceso productivo, sino que tambien por la doble tapa que presenta y que facilita la extraccion de este en la planta de nuestros clientes, caracteristica que nos va a diferenciar del resto de la competencia.

Amenazas

Siempre existe la posibilidad de que algunas de las grandes empresas lácteas se vuelquen al mercado industrial, esto representa una amenaza no solo por el poder de negociación con el que cuentan estas empresas sino porque sus economías de escala permiten costos mas bajos y podrían tomar una porción muy importante del mercado industrial.

Factores claves del éxito

Sera importante que obtengamos materias primas de alta calidad ya que la procedencia y frescura de nuestros insumos son claves para obtener un producto de calidad superior al que ofrece el resto del mercado

El control de procesos en la fabricación también será un punto clave ya que al ser una transformación química, definir y mantener los parámetros que deriven en un dulce de leche de sabor superior y textura deseada es necesario constantemente y esta característica de nuestro producto también será diferencial y en definitiva lo que logre que nuestros clientes confíen en nosotros, y nos elijan recurrentemente para la fabricación de sus diversos productos alimenticios.

Por último, buscar alternativas a las formas de packaging tradicional, que muchas veces hace que al incorporar el dulce de leche al proceso productivo de los alfajores se pierda una gran cantidad de este y también de tiempo que se desperdicia sacándolo de su caja.

4. Estudio de Mercado

4.1 Definición Inicial del Producto

Descripción

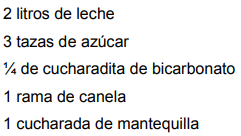

Como mencionamos anteriormente, el producto que vamos a realizar va a ser uno que se consume a lo largo de todo el país y que es una tradición para todos los argentinos, el Dulce de Leche. Nosotros vamos a enfocarnos específicamente en dulce de leche para el mercado industrial de alta calidad, con un packaging de doble tapa que va a mejorar la introducción de este en el proceso productivo de las empresas alfajoreras. No se va a poder encontrar a nuestro producto en las góndolas de los supermercados ya que no va a ser nuestro mercado objetivo. En cambio, produciremos potes de 25 kg de dulce de leche y nos enfocaremos como mercado meta en las grandes empresas alfajoreras que se encuentran en CABA. Para ello, se encuentran algunos ingredientes que van a ser esenciales a lo largo del proceso. Estos son: la leche, el azúcar, el bicarbonato de sodio, la glucosa y la esencia de vainilla[5].

Importancia de Marcas

Aunque nuestro producto no vaya a ser comercializado en las góndolas de los supermercados, entendemos la importancia de marca en el sector, ya que es un producto con muchas empresas establecidas en el sector. Por esta razón, nuestra marca se llamará “DeDeEle”.

Nivel de Calidad

Se tendrá en cuenta a la hora de la producción el “Protocolo de Calidad Para Dulce de Leche” brindado por el Ministerio de Agroindustria, cuyo protocolo tiene implícito el cumplimiento de reglamentaciones descriptas en el Código Alimentario Argentino (C.A.A).[6]

Algunos datos importantes del protocolo son:

- "La cocción de la mezcla se realizará mediante la aplicación de calor en pailas, con o sin concentración previa de la misma por evaporación bajo vacío. El punto final de concentración del producto, se determina por refractometría y se encuentra entre los SESENTA Y NUEVE GRADOS BRIX (69° Brix) y SETENTA Y CUATRO GRADOS BRIX (74° Brix) (la muestra debe estar a la misma temperatura a la que se efectúa la determinación)."

- "El edulcorante utilizado es la sacarosa en un máximo de TREINTA KILOGRAMOS CADA CIEN LITROS (30 kg/100 l) de leche. El mismo puede reemplazarse parcialmente por jarabe de glucosa en un máximo de CUARENTA POR CIENTO (40% m/m) del total de azúcar."

- "Humedad: máximo TREINTA POR CIENTO (30,0 %; g/100g). (Recomendación Norma ISO 6734 IDF 15:2010)."

- "Grasa de leche: mínimo SEIS POR CIENTO (6,0%; g/100g). (Recomendación Norma ISO 1737 IDF 013:2008)."

- "Proteínas: mínimo CINCO POR CIENTO (5,0%; g/100g). (Recomendación Norma ISO 8968-1 IDF 20-1:2014)."

- "Bicarbonato de sodio: máximo CERO CON CERO SEIS POR CIENTO (0,06%) de la formulación."

Subproductos y Desperdicios

En el proceso de Filtración, Desnatado y Pasteurización, se le quita mucha grasa a la leche que contiene en exceso, que en muchas empresas lácteas es utilizada para otros productos derivados como manteca, crema, entre otros. Al enfocarnos únicamente en la producción de un solo tipo de dulce de leche, para nosotros va a ser todo un desperdicio del proceso.

Además, en las tuberías y otros procesos se generarán más desperdicios. Estos pueden ser restos de leche que quedan en las propias cañerías conectoras, como también sobras de la mezcla que pueden estancarse en las pailas mezcladoras como en los tubos.

4.2 Mercado consumidor

Características

Para empezar, el dulce de leche trata de un producto de consumo inmediato, el cual es altamente buscado por el consumidor por ser un complemento para una gran cantidad de alimentos diarios. Se debe tener en cuenta que en Argentina, el mismo tiene su valor representativo por el hecho de ser tan único y posiblemente originado en dicho país.

Debido a una gran demanda del producto, se estima que en Argentina se producen unas 130.000 toneladas por año[4]. El consumo de dulce de leche, se estima que es de aproximadamente unos 3 kilogramos (kg) per cápita, según estudios.

Con respecto a su consumo(final), este dependerá de muchos factores, ya sean económicos, cuantitativos o estilos de vida lo que determinaría la influencia de compra y la decisión del consumidor en cuanto a adquirir el producto o no, o qué cantidades del mismo. Por ejemplo, si en una familia hay presencia de hijos pequeños, ésto incide en la cantidad comprada ya que un hogar con menores de 6 años adquieren 680 gramos del producto, mientras que en hogares sin hijos el valor se aproxima a 570 gramos[4].

Por otro lado, dentro de este mercado habrán alternativas las cuales serán evaluadas por las personas dependiendo de sus gustos, preferencias o sus valores. Dichas alternativas podrían estar dadas por obtener opciones con aditivos que le den un agregado al producto en cuanto al sabor en sí, opciones dietéticas (light), productos especiales para intolerantes a la lactosa u opciones veganas lo cual representa un factor que cada día se ve incrementado en la sociedad, y por eso es importante tenerlo en cuenta.

¿Por qué hablar de esto? Es importante estar al tanto de las elecciones y preferencias del consumidor final, debido a que si éste es atraído por las características de nuestro producto, nuestros clientes (alfajoreras) notarán una demanda generada por el deseo de las personas que lo consumen. Esto hará un efecto en cadena, en donde la alfajorera nos pedirá una mayor cantidad de dulce de leche para poder satisfacer a esas personas que reclaman el mismo. Es allí donde tendremos que destacar los atributos destacados que poseemos, para ser la principal fuente elegida por determinadas industrias.

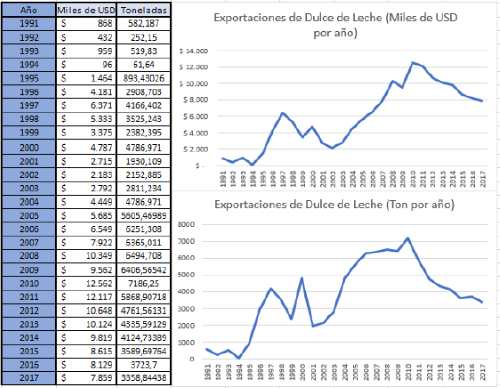

Exportación

Más allá de impactar de manera nacional, el dulce de leche comenzó su exportación debido al búsqueda del producto proveniente del consumidor extranjero, logrando un promedio de 4 mil toneladas por período. La exportación misma, indica solamente un entre un 2,5% y 3% del consumo.

Mientras tanto, el consumo interno representa entre un 97,5% y un 98% del total.

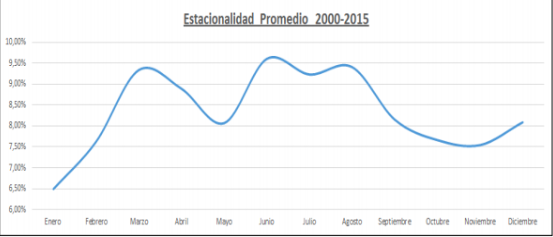

Estacionalidad

Generalmente, el dulce de leche es un producto de consumo muy demandado en etapas de invierno, en donde el frío hace que gastemos más calorías y es por eso que aumenta la necesidad en la persona de ingerir alimentos con gran cantidad de las mismas (ricos en calorías). A pesar de esto, su adquisición se da durante todo el año pero como casi todo producto alimenticio, tiene sus picos en donde mayor presencia tiene y éstos se encuentran en los meses de Junio y Julio, habiendo bajas a principio de año.

4.3 Análisis del Mercado Competidor

Necesidad

Nuestro producto tendrá como objetivo satisfacer la demanda de dulce de leche en potes de 25 kilos, por lo que estará orientado a las industrias productoras de bienes que tienen como materia prima el dulce de leche, como la alfajorera, la gastronómica.

Producto

Empresas Competidoras

Para finalizar, se puede identificar a los competidores que comercializan un producto similar al nuestro:

- Vacalin:

Fundación: 1926

Tipo: Privada

Sede: Bmé. Bavio, Pdo. de Magdalena, Argentina

Sitio web: www.vacalin.com

- San Ignacio

Fundación: 1939

Tipo: Privada

Sede: Sauce Viejo, Argentina

Sitio web: www.sanignacio.com.ar

- Ilolay (Sucesores de Alfredo Williner S.A.)

Fundación: 1928

Tipo: Privada

Sede: Rafaela, Argentina

Sitio web: www.ilolay.com.ar

- Manfrey

Fundación: 1943

Tipo: Privada

Sede: Freyre, Argentina

Sitio web: www.manfrey.com.ar

4.4 Análisis del mercado Proveedor

Se tendrán en cuenta distintos tipos de proveedores y todos serán de origen Nacional. Unos relacionados con las Materias Primas y materiales; otros proveedores que serán exclusivamente destinados a las tecnologías (máquinas e instalaciones) y otros destinados a los servicios.

Proveedores de Materias Primas:

Leche

Los proveedores de la leche (que es la principal materia prima del proceso), serán tambos que se encuentren cercanos a la zona donde ubicaremos la planta para facilitar la logística. Tendrán que cumplir con los estándares de calidad adecuados para evitar inconvenientes en la producción de nuestro producto.

Azúcar

En cuanto al azúcar (otra de las materias primas claves para la producción), todos los productores nacionales se encuentran en Tucumán, Salta y Jujuy. Entre ellos se destaca la empresa Ledesma, con mucha historia en el mercado azucarero, siendo el líder productivo a nivel nacional en el sector, y con quien intentaremos tener un lazo cercano para que sea nuestro proveedor exclusivo.

- Empresa: Ledesma S.A.

- Contacto: infoazucar@ledesma.com.ar

- Página web: https://www.ledesma.com.ar/

Bicarbonato de sodio

El agregado del bicarbonato de sodio cumple una doble función: neutralizar el ácido láctico presente en la leche para que no se corte al concentrarla y favorecer la reacción de Maillard, que le da el color característico al producto que resulta de la caramelización de los azúcares. El principal proveedor con el que planeamos negociar es el lider de aditivos y quimicos para la industria alimenticia, y trabaja bajo las normas de calidad ISO 9001.

- Empresa: Sistemas Analiticos S.A.

- Contacto: info@biopack.com.ar

- Pagina web: https://biopack.com.ar/

Jarabe de Glucosa

El jarabe de glucosa es un derivado vegetal, fácilmente digerible y su uso,aunque optativo, es sugerido por las siguientes razones: es económico, agrega brillo al producto y ayuda en parte a evitar la cristalización de la lactosa, defecto que puede ocurrir en el dulce de leche. Nuestro proveedor de glucosa será la empresa Arcor, quién se destaca como la principal empresa alimenticia en el país, ya sea tanto por su calidad como innovación. También intentaremos tener un contacto cercano para que sea nuestro proveedor exclusivo.

- Empresa: Arcor S.A.

- Contacto: 0800-333-3033

- Página web: https://www.arcor.com/ar/agronegocios-productos/glucosas

Esencia de Vainilla

El grupo Saporiti S.A. nos proveerá de la esencia de vainilla, aunque existan muchos laboratorios proveedores de esencia de vainilla y otros sabores. Por lo tanto, tendremos en cuenta otros productores, aunque nos inclinaremos por este proveedor por su historia en el mercado de sabores (casi 100 años) siendo el líder local y regional en este ámbito, y por su constante investigación hacia nuevos gustos y aromas.

- Empresa: Grupo Saporiti S.A.

- Contacto: rrhh@gruposaporiti.com

- Página web: https://www.gruposaporiti.com/

Packaging

El producto será envasado en potes de cartón (papel Kraft) de primera calidad por la empresa Frecicar, con una antigüedad de más de 60 años en el mercado. Estos potes serán impermeabilizados en su interior con materiales certificados que sean válidos para el contacto directo con alimentos.

- Empresa: Frecicar S.R.L.

- Contacto: info@frecicar.com.ar

- Página web: http://www.frecicar.com.ar/es/institucional.html

Proveedores de Tecnología:

Tendremos un único proveedor en cuanto a la maquinaria que será Bauducco. Es una empresa que se dedica a la fabricación de todo tipo de máquinas para el sector lácteo y es muy reconocido por su calidad. También lo adoptaremos como nuestro proveedor exclusivo por que es un proveedor local, por su cercanía (ya que su planta se ubica en Santa Fe) y porque, al comprarle todas las instalaciones a la misma empresa, podremos buscar algún descuento o facilidad de instalación.

- Empresa: Bauducco S.A.

- Contacto: bauducco@bauduccosa.com.ar

- Página web: https://bauduccosa.com.ar/

Proveedores de Servicios:

Tendremos proveedores logísticos para la distribución del producto terminado, ya que se invertirá en camiones cisterna para el transporte de la leche desde los tambos hasta la planta. No será un proveedor en específico ya que existen muchos distribuidores en la provincia de Buenos Aires. Además, se tendrán servicios de energía y agua potable.

4.5 Productos Sustitutos

Nuestro producto busca satisfacer al consumidor final mediante una combinación de sabores a través de lo que respecta el dulce de leche en sí y todo aquél tipo de alimento con el cual pueda alcanzar un perfecto enlace entre ellos. Por lo tanto, es importante saber destacarnos frente a las grandes industrias y que nuestro producto sea la mejor opción para las mismas. Dicho esto, contamos con que corremos el riesgo de poder ser 'sustituidos' por cualquier otra materia prima/producto final la cual pueda llegar a cumplir con nuestras expectativas.

Entre ellos, se encuentran la mermelada y el queso untable. Teniendo en cuenta la existencia de los mismos, esto no quita que uno se deje de consumir debido a la presencia de otro. Incluso, muchas personas combinan estos 3 productos de una determinada manera. De esta manera, podríamos decir que además de ser sustitutos, pueden acercarse a ser un producto complementario del dulce de leche.

La mermelada es comprada por un 76% de los hogares anualmente. En promedio, se compran mermeladas cada 56 días, dando un consumo de 4,4 kilogramos (kg) al año.[7]

Empresas más importantes: Arcor, Campagnola. Ambas de ellas son posibles sustitutos para el caso, por ejemplo, de una alfajorera que en vez de querer utilizar nuestro dulce de leche como parte de su alfajor, prefiera el uso de mermelada de algún gusto en especial proveniente de Arcor/Campagnola.

4.6 Competidores Potenciales (Barreras entrada y salida)

En el mercado del dulce de leche existe una gran posibilidad de poder introducirse, con una estrategia distinta a cualquier producto, en donde enfoque hacia un nuevo nicho. La introducción del producto no será difícil y por lo tanto las barreras de entrada no serán de gran magnitud. Siempre esto dependerá del tamaño que tendrán nuestros competidores existentes (directos), si serán empresas pesadas como La Serenísima, Sancor, Mastellone o por otro lado, alguna Pyme.

Yendo al caso de La Serenísima, destina su producción a más de 30 países, y distribuye otros productos lácteos (yogures, postres, quesos).[8]

En nuestra situación, la competencia para aquel producto entrante (como es el nuestro) serán empresas como Vacalin, Ilolay, Manfrey, entre otros, ya que no nos dirigimos de forma directa al consumidor final y sí a las industrias las cuales podrán estructurar su producto a través de la utilización del nuestro.

Por otro lado, debemos estar atentos a cualquier tipo de posible amenaza que pueda provenir del extranjero ya que si nuestro producto es rentable a lo largo del tiempo, es muy probable que tengamos que 'convivir' en el mercado junto a otros competidores. Incluso, empresas ya establecidas en el mercado como Vacalin, tratarán de imitar nuestra fórmula y tendremos que tener en cuenta determinadas estrategias para no perder participación en el segmento frente a empresas de gran antigüedad en el mismo.

Por lo tanto:

- Se requerirá de mucha publicidad y marketing, campañas y anuncios con el objetivo de llegar al consumidor y así, poder ser elegido frente a grandes empresas o pymes ya establecidas en el contexto.

- Lo importante será poder manejar correctamente la distribución del producto a introducir y llegar a lograr una economía de escala, por ejemplo, para reducir costos y ofrecer mejores precios generando mayor atracción. Esto generará ventaja frente a los competidores entrantes ya que les será mas difícil introducirse en un mercado donde las empresas tengan una amplia producción y manejen costos que no sean alcanzables desde un principio.

Inclinándonos por las barreras de salida, se podría decir que éstas se basarán más que nada en la descapitalización de la empresa (venta de maquinaria, por ejemplo), el afrontar deudas pendientes en caso de que existan (pago a empleados, clientes, entre otros) y poder desvincularse del mercado completamente en cuanto al producto en cualquier aspecto.

La empresa podría estar en una situación de compromiso a largo plazo con algún cliente recurrente y deberá cumplir con todas sus tareas y responsabilidades para luego dejar de pertenecer al entorno.

Incluso, pueden haber restricciones gubernamentales que no permitan a la empresa retirarse del mercado debido a la pérdida de puestos de trabajo, por ejemplo.

5. Toma de decisiones estratégicas de inserción y crecimiento

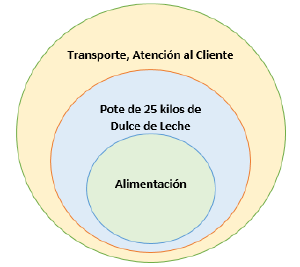

Producto

La estrategia desde el punto de vista del producto será garantizar una alta calidad con materias primas frescas y un buen sabor.

- Producto Básico: Dulce de leche para industrias.

- Producto Real: Pote de 25 kilos de dulce de leche industrial, en un envase de material de cartón (Kraft). Tendrá un cuerpo cilíndrico, con tapa inferior y superior del mismo material, que contará con una etiqueta con el logo de la marca y la información nutricional.

- Producto Ampliado: Contará con un servicio de asistencia técnica para nuestros clientes, además de disponer de un servicio de atención al cliente de 9 a 18 horas. También, dependiendo las necesidades del cliente, podremos ofrecer soluciones logísticas para optimizar su sistema productivo (como entregas de los productos en la planta de los clientes mediante un servicio de logística tercerizado).

Será importante tomar decisiones a raíz del ciclo de vida del producto. A pesar de que sea un producto alimenticio y no tenga muchas variantes, será importante analizar este punto particular para poder traer innovaciones en lo que ofrecemos, ya sea desde un punto de vista puramente del diseño y la estética del packaging, como algún tipo de aditivo o variedad en el dulce de leche.

Plaza

Nuestro canal de ventas será directo con nuestros clientes, la forma en la que llegaremos a estos será mediante un equipo de ventas que primero se encargará de comunicarse con nuestros prospectos ya sea por mail o por teléfono y luego irán a negociar con ellos para ofrecerles nuestro producto, mostrando los beneficios y la calidad de lo que producimos.

Por otro lado, al abastecer al mercado industrial, no contaremos con ningún local de venta al público ni trabajaremos con distribuidores, haciendo posible que brindemos un producto de alta calidad a un precio razonable. También, la localización de la fábrica deberá ser analizada en detalle para que estemos en la cercanía de nuestros clientes, de forma de minimizar los costos de entrega, pero esto será analizado más adelante en el dimensionamiento físico.

Por último, como mencionamos anteriormente, la logística sera tercerizada de forma que no haya que realizar una inversión en una flota de camiones y en los recursos humanos que esto involucraría, haciendo que nuestras operaciones sean más eficientes y que se disminuya la inversión inicial.

Promoción

La promoción será realizada principalmente en medios empresariales, como revistas sobre la industria, y también buscaremos asistir a ferias (como la "Fiesta del Dulce de Leche" en la localidad de Cañuelas, que agrupa a más de 300 pymes del rubro) y asociarnos a AdePIA para mejorar el contacto y la búsqueda de potenciales clientes.

Sin embargo, el principal canal por el que intentaremos darnos a conocer, será el contacto directo con las empresas alfajoreras, en las cuales el dulce de leche es una materia prima esencial para su producto. Esto lo lograremos principalmente armando una base de datos con las organizaciones que cumplan el criterio, y contactándolas una por una mediante nuestro equipo de ventas ya sea telefónicamente o por mail, para entender sus necesidades y brindarles una solución que mejore sus procesos y los ayude a cumplir sus objetivos.

Precio

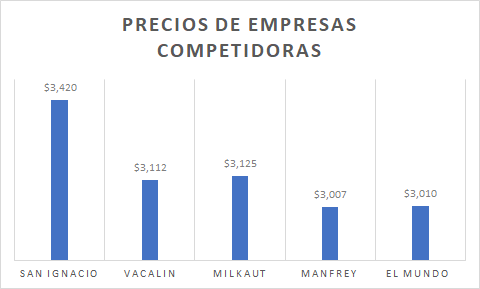

Para establecer nuestra política de precios, decidimos por una lado investigar los precios de nuestra competencia directa, y por otro lado realizar una encuesta con distintos contactos que conseguimos de la industria alfajorera. Esto nos dará una visión panorámica del mercado y sabremos exactamente cuanto están dispuestos a pagar por nuestro producto las empresas alfajoreras.

A continuación se muestran los resultados:

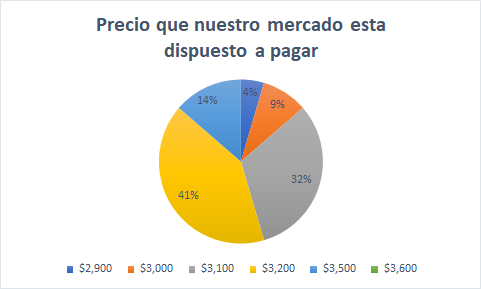

Luego de esta pequeña investigación, se contacto a gente que se desempeña en empresas alfajoreras, presentándole nuestro producto y sus características para luego preguntarles cuanto estarían dispuestos a pagar por el producto y los resultados obtenidos fueron los siguientes:

Teniendo en cuenta esta información, decidimos que el precio de venta de nuestro dulce de leche sea de $3.180 (IVA incluido). Esta elección se basa en que estamos ofreciendo un producto de alta calidad con el diferencial del packaging y nos estamos manteniendo competitivos frente a Vacalin que es nuestro competidor más directo, ya que provee a casi todas las empresas de alfajores radicadas en Buenos Aires.

Perfil del Cliente

A la hora de elegir el perfil del cliente, nos enfocaremos únicamente en la industria alfajorera ya que en el segmento de las golosinas, es el producto mas consumido en el país[9] y además, representó un 5,3%(U$S 8,97 millones) de todo lo exportado por el mercado de golosinas en el año 2017[9].

La producción de alfajores se agrupa en tres grandes grupos. Los regionales, en general elaborados por pequeñas empresas familiares o micro emprendimientos. Casi todas las provincias tienen su alfajor autóctono, fabricado artesanalmente. También se distinguen los industriales, producidos con tecnología que garantiza la homogeneidad y son destinados al consumo masivo. La tercera categoría se conforma por las líneas premium, cuyos ingredientes son de calidad superior. Nuestra empresa se enfocara en el mercado industrial, que es el que mas volumen y dinero representa.

Otro aspecto de la segmentación que tendremos en cuenta, será que la ubicación de las empresas a las que les vendamos, se limite a la Ciudad de Buenos Aires y el primer y segundo cordón del Conurbano. Esto facilitará la logística de distribución en un principio, manteniendo un gran abanico de posibles clientes como Guaymallen, Jorgito, Fantoche, cuya producción conjunta llega hasta los 3.500.000 alfajores por día[10][11].

Si nos enfocamos en el consumidor final del dulce de leche, es decir aquellas personas que consumen finalmente los alfajores, hay ciertos datos de interés que se pueden tener en cuenta[9]:

- Más de la mitad de los alfajores de todo el país son consumidos en la Ciudad de Buenos Aires y el Conourbano.

- Las mujeres consumen más alfajores que los hombres.

- Los niños y jóvenes entre 12 y 19 años representan el 24% de los consumidores.

Esto nos lleva a apuntar a que nuestro consumidor final serán personas que residen en CABA y GBA, con una edad entre 10 y 54 años, y se apuntará tanto a hombres como mujeres.

6. Plan de Ventas

Como se mencionó anteriormente, nuestras ventas estarán enfocadas en Capital y hasta el segundo cordón del Conurbano Bonaerense. Se estimó que el consumo anual de alfajores por persona es de 24 unidades y por cada alfajor se utilizan 30 gramos de dulce de leche.

Mercado Potencial

Según el censo de 2010, en Capital y el primer y segundo cordón del Conurbano Bonaerense radican 12.800.000 personas. Aproximadamente, el 4% de la población es diabética por lo que nuestro mercado potencial será de 12.288.000 personas.

Esto representa 8.847,36 toneladas de dulce de leche anuales para la industria alfajorera.

Mercado Disponible

En esta segmentación se encuentran, no solo las personas que tienen el deseo de consumir algún tipo de producto en específico, sino también el acceso a este. Teniendo en cuenta un nivel de indigencia del 8,9% para 2019 (según datos de la Universidad Católica Argentina), el mercado disponible será de 11.194.368 personas.[12]

Esto representa 8.059,94 toneladas de dulce de leche anuales para la industria alfajorera.

Mercado Meta

Apuntaremos nuestras ventas a personas con una edad entre 10 y 54 años, que representan el 63% de la población total, en base al censo de 2010. Por lo tanto, nuestro mercado meta será de 7.052.452 personas aproximadamente.

En términos de dulce de leche, representan 5.077,77 toneladas anuales.

A partir del segundo año desde la instalación, intentaremos captar de ese mercado un 10,6% que representan unas 540 toneladas anuales de dulce de leche. En el primer año, al tener el período de puesta en marcha, la producción anual será de unas 480 toneladas anuales de dulce de leche, un poco menor que los posteriores años.

| Año 1 | Año 2 | Año 3 | Año 4 | Año 5 | |

|---|---|---|---|---|---|

| Cantidad (tn) | 480 | 540 | 540 | 540 | 540 |

| Cantidad (unid) | 19.200 | 21.600 | 21.600 | 21.600 | 21.600 |

| Precio ($) | $ 3.180,00 | $ 3.180,00 | $ 3.180,00 | $ 3.180,00 | $ 3.180,00 |

| Monto ($) | $ 61.056.000 | $ 68.688.000 | $ 68.688.000 | $ 68.688.000 | $ 68.688.000 |

Bibliografía

- ↑ https://www.magyp.gob.ar//sitio/areas/ss_lecheria/estadisticas/_05_externo/_archivos/ME001g.jpg

- ↑ 2,0 2,1 https://www.magyp.gob.ar/sitio/areas/ss_lecheria/estadisticas/_04_interno/index.php

- ↑ https://www.magyp.gob.ar/sitio/areas/ss_lecheria/estadisticas/_05_externo/index.php

- ↑ 4,0 4,1 4,2 https://www.forbesargentina.com/dulce-de-leche-negocio/

- ↑ http://emprendedorasenred.com.ar/wp-content/uploads/2017/02/DULCE-DE-LECHE-2da.-Edicion.pdf

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Sello/sistema_protocolos/SAA012_Dulce_de_leche.pdf

- ↑ https://www.lanacion.com.ar/economia/mermeladas-en-el-76-de-los-hogares-nid2063548#:~:text=consumo%20per%20c%C3%A1pita%20de%20mermeladas,este%20producto%20en%20el%20a%C3%B1o.

- ↑ http://www.mastellone.com.ar/Home/ComercioExterior

- ↑ 9,0 9,1 9,2 http://www.alimentosargentinos.gob.ar/HomeAlimentos/Cadenas%20de%20Valor%20de%20Alimentos%20y%20Bebidas/informes/Resumen_Cadena_GOLO_Alfajores.pdf

- ↑ https://www.cronista.com/apertura-negocio/empresas/Jorgito-ya-no-es-solo-un-alfajor-lanza-estos-nuevos-productos-para-ganar-mercado-20190513-0005.html

- ↑ https://www.cronista.com/apertura-negocio/empresas/La-crisis-impulsa-venta-de-alfajores-low-cost-planes-de-exportacion-y-mas-produccion-20190909-0002.html

- ↑ http://wadmin.uca.edu.ar/public/ckeditor/Observatorio%20Deuda%20Social/Documentos/2020/2020-OBSERVATORIO-DOC-EST-POBREZA-PRIVACIONES-INGRESOS.pdf