Diferencia entre revisiones de «2021/Grupo2/DimensionamientoComercial»

| Línea 227: | Línea 227: | ||

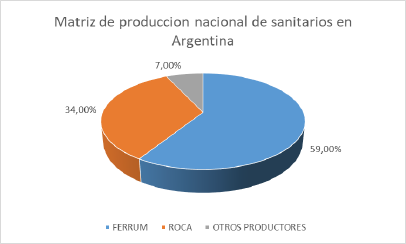

La comercialización de los artículos sanitarios se realiza en el caso de la producción nacional en un 90% a comercios minoristas y un 10% a mayoristas, mientras que en el caso de los importadores la comercialización se da en un mayor porcentaje a canal minorista, mientras que el canal mayorista y usuario directo comparten participación. | La comercialización de los artículos sanitarios se realiza en el caso de la producción nacional en un 90% a comercios minoristas y un 10% a mayoristas, mientras que en el caso de los importadores la comercialización se da en un mayor porcentaje a canal minorista, mientras que el canal mayorista y usuario directo comparten participación. | ||

[[Archivo:GraficoMaxi.arg.png | [[Archivo:GraficoMaxi.arg.png|miniaturadeimagen|413x413px|alt=|centro]] | ||

[[Archivo:GraficoMaxi.importados.png|centro|miniaturadeimagen|438x438px]] | [[Archivo:GraficoMaxi.importados.png|centro|miniaturadeimagen|438x438px|alt=]] | ||

Dado que los artículos sanitarios se destinan a la construcción de viviendas y, en menor medida, en refacciones hogareñas resulta relevante analizar la evolución de algunos indicadores relacionados con la construcción. La información obtenida del INDEC referida a la actividad de la construcción, se desprende que en el mes de enero y febrero de 2018, el índice sectorial ISAC subió 19% y 16% respectivamente. | Dado que los artículos sanitarios se destinan a la construcción de viviendas y, en menor medida, en refacciones hogareñas resulta relevante analizar la evolución de algunos indicadores relacionados con la construcción. La información obtenida del INDEC referida a la actividad de la construcción, se desprende que en el mes de enero y febrero de 2018, el índice sectorial ISAC subió 19% y 16% respectivamente. | ||

Revisión del 02:34 26 may 2021

Definición de la Idea/Proyecto

El proyecto tendrá como finalidad el diseño y la fabricación de flexibles para agua trenzados a partir de acero inoxidable/aluminio. Se ofrecerá un producto que se destaque en el mercado tanto por su diseño como por cumplir con los más rigurosos controles de calidad.

Análisis del Sector Industrial

Situación macroeconómica en el Mundo

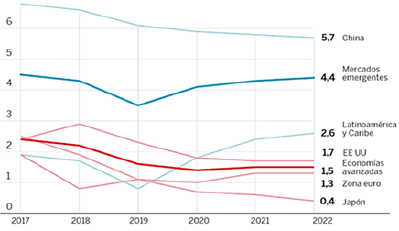

La situación económica mundial no ha sido la mejor los últimos años. Un estudio de la ONU estableció que debido a los prolongados conflictos comerciales (principalmente entre EEUU y China), la economía global ha experimentado su crecimiento más bajo en una década, lo que supuso una reducción del 2,3 % en 2019.

Asimismo, el Banco Mundial presentó un estudio complementario al de la ONU que muestra la evolución de las economías mundiales y su variación anual en porcentaje:

América Latina, como parte del mundo, no es ajena a estos sucesos de decrecimiento. La principal causa que se adjudica al crecimiento en baja es la incertidumbre política y las protestas ciudadanas que hay en muchos países que la componen.

Sin embargo, se debe mencionar que este crecimiento no está generando desequilibrios importantes. El escenario es de un crecimiento lento pero estable, siempre sujeto a que no ocurran episodios extraordinarios o conflictos entre las grandes potencias económicas del mundo.

Este crecimiento sostenido a lo largo del tiempo genera indicios positivos en cuanto a la introducción de nuestro producto en el mercado. Aunque al inicio la idea es insertar el producto en el mercado local, es positivo ver que las economías limítrofes tienen tendencia de crecimiento, ya que nos genera una oportunidad de exportar en el futuro y comercializar nuestros bienes en otros países.

Situación macroeconómica en el Argentina

Actualmente, la economía argentina se encuentra en recesión.

La inflación actual genera el deterioro de los mercados, problemas de liquidez y el desaliento del ahorro e inversión debido a la incertidumbre sobre el valor futuro del dinero.

Las perspectivas futuras del presidente de la nación (Alberto Fernández) incluyen un control a las importaciones que eviten la salida masiva de dólares, con lo que las industrias deberán prever con anticipación los requerimientos de mercadería (ya que el gobierno tendrá 60 días para autorizar el ingreso de mercadería).

Tomando en cuenta este contexto, se deberá analizar rigurosamente los requerimientos de insumos y materiales, ya que aunque no sean importados directamente, muchos proveedores sí dependerán del comercio externo para poder brindar lo requerido.

Por otra parte, se debe prestar mucha atención a la gestión de cobranzas y la reducción de costos, para poder adaptarse al contexto inflacionario.

Análisis del Sector Industrial

Siendo la construcción una actividad estrechamente ligada a la compra de nuestros productos se analizará su evolución.

La actividad de la construcción creció en marzo 97,6% respecto al año pasado cuando comenzaron las medidas de aislamiento por el Covid-19. Así, acumuló una expansión del 42,4% interanual en el primer trimestre del año, registrando en el tercer mes del año su quinto mes consecutivo de crecimiento tras 26 en baja, tal como informó el Instituto Nacional de Estadísticas y Censos (INDEC)

Todos los insumos marcaron en marzo un crecimiento respecto al mismo mes de 2020. El rubro más interesante a analizar para el proyecto es el de Artículos Sanitarios, para los cuales la demanda creció un 91,2%.

Sin embargo, si se analizan las variaciones del acumulado durante el primer trimestre en relación a igual período del año anterior hubo una baja de 0,3% en el insumos catalogados como “otros” (incluye grifería, tubos de acero sin costura y vidrio para construcción).

Aunque la baja no es importante, se entiende que las misma fue afectada por las múltiples devaluaciones que sufrió el peso argentino durante este periodo.

La visión a futuro es positiva. El INDEC encuestó a las empresas que realizan obras privadas y el 64,1% de éstas prevé que el nivel de actividad del sector no cambiará durante los próximos tres meses, mientras que 20,8% estima que aumentará.

Se visualiza como políticas incentivadoras al sector los créditos de la construcción y reducción a las cargas fiscales.

Identificación del Negocio

Definición del Negocio

El proyecto se enfoca en la fabricación y venta de flexibles metálicos para cañerías de agua, fabricados a partir de trenzados de Aluminio y Acero Inoxidable.

El principal objetivo que se persigue es alcanzar una fuerte presencia en el negocio de la construcción y colocar los productos en terminales minoristas (vendedores de sanitarios, ferreterías y grandes cadenas de suplementos de construcción).

Gracias a que el proyecto consiste en la fabricación de la totalidad de las partes que componen a los flexibles se puede competir en precio aún ofreciendo una calidad superior a la competencia, factores que sin duda ayudarán a diferenciarse.

Oportunidades

- A nivel cultural, en Argentina la construcción siempre fue una inversión segura. En contextos como el actual, con dificultades para ingresar al mercado de divisas, muchos deciden destinar sus ahorros a la construcción lo cual lleva a un crecimiento de la industria. Fenómeno presente en la actualidad.

- A pesar de que el 80% del mercado está dominado por empresas con años en el rubro, el resto está muy atomizado lo que permitirá conseguir una participación en ese segmento rápidamente.

- Políticas públicas que incentivan a la construcción.

Amenazas

- Un gran porcentaje del mercado está dominado por empresas que mantienen relaciones muy estables con sus clientes.

- La inflación galopante que estamos atravesando y la devaluación son claras amenazas para la planificación de cualquier proyecto a futuro.

Factores Claves del Éxito.

- Alcanzar un producto de calidad premium y resaltarlo dentro de la estrategia de marketing.

- Posicionarnos como competidores fuertes dentro de la porción atomizada de mercado dentro de los primeros 24 meses.

- Optimizar la cadena logística de salida para poder ingresar al mercado del interior del país, hoy en día sin un predominante claro por la centralización en el AMBA.

Estudio de Mercado

Definición Inicial del Producto

Se hará la producción de mangueras para agua trenzadas, a partir de aluminio en rollos, cuya finalidad es permitir el paso del fluido desde la entrada en un muro hasta la entrada del artefacto que usamos en nuestros hogares.

El producto busca ofrecer una alta calidad, atractivo diseño y larga vida útil a un precio competitivo.

Todos los componentes del producto final serán producidos en el proyecto, desde la manguera plástica a partir de pallets de PVC con su posterior mallado en aluminio normalizado, hasta los terminales que se obtendrán a partir de fundición zamak (es una aleación compuesta por zinc, aluminio, magnesio y cobre).

Los desperdicios del proceso productivo que se dan durante la obtención de la manguera se incorporan a una máquina que permite convertirlos en pequeños trozos los cuales se podrán incorporan al próximo proceso de extrusión; los generados durante el mallado son reutilizables y se podrán devolver al proveedor y finalmente, los desperdicios que se generan durante la producción de los capuchones a partir de inyección en zamak podrán ser devueltos a los proveedores para obtener descuentos en la próxima compra.

La calidad de nuestros productos le garantizamos mediante la aprobación de las siguientes normas:

- Existe una certificación de calidad que entrega la Superintendencia de Electricidad y Combustible, y que asegura que el producto va a funcionar al menos más de un año. La certificación de la SEC dura cinco años

- En caso de que empleemos acero inoxidable para el mallado de la manguera plástica se deberá tener en cuenta la norma AISI 304 que rige los aceros inoxidables , evaluando la resistencia al efecto corrosivo del medio ambiente, agua y sustancias alcalinas.

- Si empleamos aluminio para el mallado deberá ser un aluminio normalizado código 5154 que se adapte a la resolución N° 158/2018 cumpliendo las normas IRAM 681, 687 y 729.

Los mercados en los que se busca comercializar nuestros productos son tanto distribuidores minoristas, como lo pueden ser ferreterías y casas sanitarias, o en casos particulares a grandes cadenas de venta de insumos para la construcción.

Análisis del Mercado Consumidor

Para comenzar el análisis de este mercado se debe hacer una especial diferenciación entre nuestros clientes, adquirentes del producto en la cadena de negocio, y quienes van a ser los consumidores finales.

Nuestros clientes serán los dueños de ferreterías y corralones, interesados en vender nuestro producto y ofrecerlo al público en general.

Los consumidores finales van a ser, a su vez, las personas que concurran a estos lugares y consuman los productos comercializados por nosotros. Su análisis es importante ya que serán los que ejercerán presión sobre nuestros clientes para que nuestro producto esté en las góndolas.

Análisis, tipificación y cuantificación

Pese a que, por la fluctuaciones de presión y posibles fallas, se recomienda cambiar los flexibles cada tres años, gran parte de la compra estará relacionada con la construcción de nuevos inmuebles que requieren flexibles en sus instalaciones.

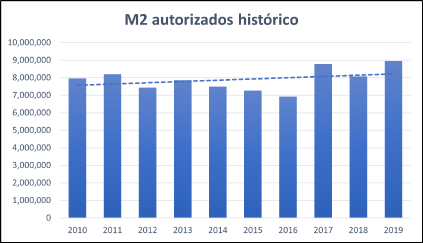

Para conocer el número de nuevos inmuebles se recopilaron datos del INDEC[1] que indican la cantidad de permisos de edificación otorgados para la ejecución de obras privadas (en una nómina representativa de 60 municipios[2]) desde el año 2010 hasta 2019 (El año 2020 fue sacado del análisis ya que por cuestiones particulares la actividad estuvo parada mucho tiempo).

Con los datos sobre la mesa, se utilizó el método de mínimos cuadrados para reflejar la tendencia sobre los próximos 5 años (hasta 2026). Luego se obtuvo un promedio de permisos de edificación otorgados (por m2) para los años analizados y se proyectó anualmente.

Calculamos un promedio para los años proyectados y extendemos dicho número a todo el país, considerando que los 60 municipios analizados representan el 55% del país según la cantidad de habitantes[3].

A su vez, hay que resaltar que solo el 88% de los permisos otorgados corresponden a obras que suelen utilizar flexibles para sus instalaciones[1].

Considerando un departamento tipo de 42 m2[4] estimamos las construcciones en un año, y teniendo en cuenta que cada vivienda requiere aproximadamente 7 flexibles (4 Baño y 3 Cocina), se calcula la cantidad demandada anual de flexibles teniendo en cuenta el área constructora.

| m2 autorizados (Proyectado) | 4.459.474 | m2 |

| m2 autorizados TODO EL PAÍS | 15.380.862 | m2 |

| m2 para obras con Flexibles | 13.562.844 | m2 |

| Departamentos tipo | 322.925 | u |

| Flexibles Demandados x Construcción | 2.260.474 | u |

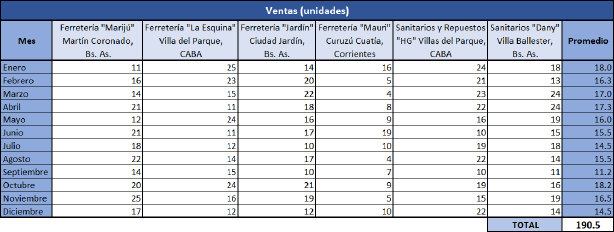

Otro porcentaje importante de la demanda vendrá dado por el mercado minorista, por lo que es necesario conocer la cantidad de ventas de flexibles en ferreterías y comercios de venta de sanitarios.

En el año 2015 un censo realizado por la Cámara de Ferreterías, Sanitarios, Hierros y Afines indicó que en el país había 24.350 comercios de ferreterías y derivados, siendo el 73% pertenecientes a Ferreterías y Casas de artículos Sanitarios[5].

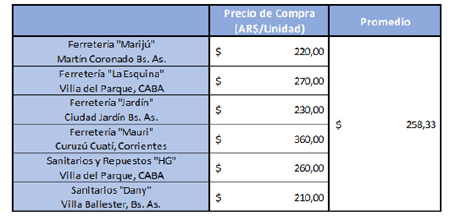

Con la información de unidades vendidas al año en 5 comercios del AMBA realizamos un promedio obteniendo los siguientes resultados:

Con el dato de la cantidad de comercios en el país (entre ferreterías y casas de venta de artículos sanitarios) y la demanda de ferreterías consultadas podríamos determinar el consumo anual de flexibles por vía minorista.

Sin embargo, hay que tener en cuenta que la demanda varía en función de la población en cada provincia... se reduce a la mitad la demanda.

| Cantidad de comercios | 24.350 |

| Ferreterías y Casas de artículos sanitarios | 17.776 |

| Flexibles demandados por comercio (Anual) | 190.5 |

| Flexibles demandados Total | 3.386.233 |

| Flexibles Demandados x Minoristas | 1.163.119 |

Influencia de Compra

Los factores que potencian e incentivan el consumo de los productos son varios:

- Buena calidad con objeto de generar confianza, buenas opiniones y recomendaciones por parte de los clientes.

- Confiabilidad y servicio post-compra que asegure la funcionalidad del producto hasta el fin de su vida útil

Estacionalidad y Evolución Histórica

La estacionalidad en la venta de flexibles no varía, ya que la actividad de construcción no presenta marcadas tendencias a lo largo del año.

Sin embargo, se debe destacar que las fluctuaciones entre mes y mes pueden ser grandes. Por este motivo, habría que considerar producir stock necesario en los meses con poca actividad para abastecer a los clientes en periodos de mucha demanda.

Análisis del Mercado Competidor

En lo que corresponde al mercado de flexibles de agua para sanitarios existen variables que deberemos tener en cuenta a la hora de definir qué lugar en el mercado buscamos que nuestro producto ocupe y a qué precio lo comercializamos, entre ellas se encuentra la calidad y el reconocimiento de la marca:

- En cuanto a la calidad: A la hora de la fabricación de nuestro subproducto base, la manguera, emplearemos la materia prima común en el mercado que es el PVC en su presentación en pallets, por lo que si bien no nos diferenciaremos tampoco perderíamos terreno, cumpliendo con los requerimientos de temperatura y presión, para el mallado procuraremos usar el aluminio aleación 5154 normalizado, de origen importado, logrando una diferenciación en la terminación del producto que nuestra competencia no tendrá. Para los terminales llamados bujes usaremos la inyectora en ZAMAK, material que nos asegurara una gran calidad a un costo menor que el de la competencia que emplea un proceso de torneado con baño en bronce o níquel que encarece el producto final sin agregarle valor en términos de calidad.

- Teniendo en cuenta el reconocimiento de la marca decidimos destacarla como la segunda variable más importante para asegurar que nuestro producto logre una inserción exitosa en el mercado. En general, a pesar de las diferencias mencionadas en términos de calidad y de ofrecer la misma calidad, mientras más conocida sea la marca, más confianza tienen tanto los clientes en sus productos aceptando pagar un precio mayor, como los revendedores y distribuidores considerando que son marcas más vendibles.

Decidimos definir nuestros precios según los rangos de precios recabados de nuestros principales:

Entre $220 y $350 decidimos definir el precio al cual comercializamos nuestras mangueras malladas en aluminio a ferreterías y casas de repuesto sanitario.

Algo de información que será de utilidad a la hora de reconocer a nuestros competidores y definir nuestro posicionamiento en el mercado:

- Flexitub:

Uno de los referentes del mercado, cuenta con una amplia trayectoria en el rubro dedicándose a la fabricación y venta de caños flexibles y mangueras con mallas metálicas desde el año 1982. Su empresa se ubica en la localidad de José Ingenieros donde se encarga del desarrollo de la actividad, y de proveer a las principales industrias del país.

- AR Trenzados:

Más de dos décadas abasteciendo al mercado. Su planta de producción se encuentra en la localidad de José Ingenieros – Partido de 3 de febrero.

Se destaca por tener no solo una destacada calidad en sus productos sino también por la excelencia de sus servicios.

- Metalúrgica Ballester:

Se encuentra en la localidad de Villa Ballester, partido de San Martín.

Poseen 35 años en el rubro, siendo sinónimo de calidad en su amplia gama de productos.

Se diferencian por su capacidad de adaptación a los requerimientos de los distintos clientes.

- Otros:

Existen múltiples productores que no están asociados a una marca en particular dentro del mercado, quienes se encargan de ofrecer precios más bajos, comercializando a una escala mucho menor que las empresas antes mencionadas.

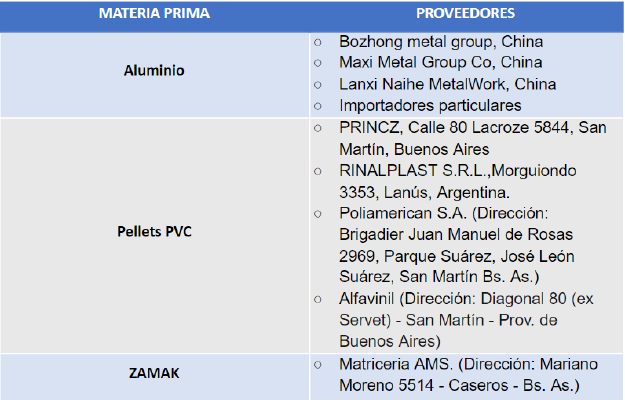

Análisis del Mercado Proveedor

Proveedores de materia prima y materiales

Para la elección de nuestros los proveedores en varios factores de análisis que se detallan a continuación:

- Calidad: la materia prima obtenida debe cumplir con las condiciones establecidas según normas IRAM 681; 687 Y 729, las cuales establecen la forma de fabricación y distribución de barras y perfiles de aluminio con y sin aleaciones para la construcción. Por lo tanto, exigiremos a nuestros proveedores que estén dentro de la calidad aceptada.

- Distancia: la ubicación juega un papel clave por motivos de velocidad de respuesta y abastecimiento. Por lo tanto, elegiremos los más cercanos con el fin de evitar costos de envío adicionales.

- Confiabilidad: consideramos una prioridad que los plazos de entrega de los materiales adquiridos sean los pactados, ya que de no ser así, se podrían generar problemas en la producción y la entrega de pedidos. Buscamos que el proveedor cumpla el tiempo, la forma y el lugar acordado.

- Precio: tendremos en cuenta el precio de los insumos para elegir entre proveedores que cumplan los requisitos anteriormente mencionados.

Dado que existe una oferta dominada actualmente por otras 3 empresas (ver Análisis del Mercado Competidor), nuestro poder de negociación es neutro. No tenemos posibilidad de negociar precios aunque tenemos un alto nivel de reactividad en caso de precisar cambiar de proveedor.

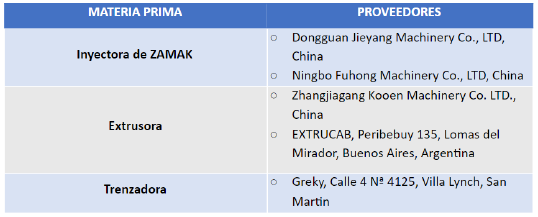

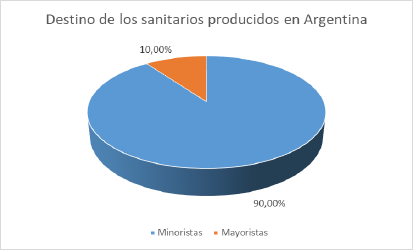

Los insumos necesarios para el proceso productivo se detallan a continuación junto con sus respectivos proveedores:

Proveedor de máquinas

Proveedores de servicio

Análisis de Productos Complementarios

Sanitarios

El producto que se fabricará en este proyecto tiene una fuerte relación de compra con los artículos sanitarios, tales como inodoros, bidets, lavatorios, etc.

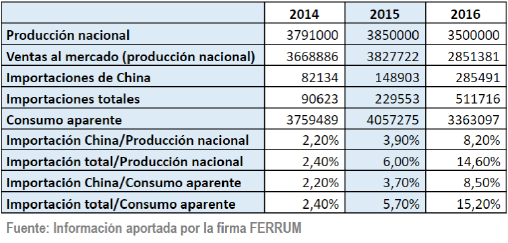

Se estima que el mercado argentino de artículos sanitarios, en el año 2016, fue de más de 3.5 millones de unidades, lo que representó cerca de casi 2.648 millones de pesos.

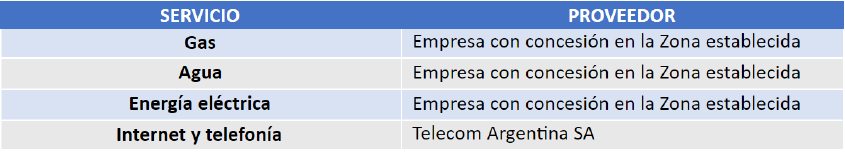

Según la Cámara de fabricantes de artefactos sanitarios de cerámica, está compuesta por la firma FERRUM la cual en el año 2016 contaba con el 59% de la producción nacional, Roca Argentina la que significó el 34% de la producción del país en el mismo periodo, y un resto de productores que representó el restante 7% de la oferta nacional.

La comercialización de los artículos sanitarios se realiza en el caso de la producción nacional en un 90% a comercios minoristas y un 10% a mayoristas, mientras que en el caso de los importadores la comercialización se da en un mayor porcentaje a canal minorista, mientras que el canal mayorista y usuario directo comparten participación.

Dado que los artículos sanitarios se destinan a la construcción de viviendas y, en menor medida, en refacciones hogareñas resulta relevante analizar la evolución de algunos indicadores relacionados con la construcción. La información obtenida del INDEC referida a la actividad de la construcción, se desprende que en el mes de enero y febrero de 2018, el índice sectorial ISAC subió 19% y 16% respectivamente.

En particular cuando se analiza el sector de la construcción los insumos representativos son asfalto, cemento portland, hierro, redondo para hormigón, ladrillos, pintura, pisos y revestimientos cerámicos. Se observa que los artículos sanitarios de cerámica presentan un incremento en el mes de enero de 2018 de 8,8%, mientras que para el mes de febrero este incremento es de 16,5%, en ambos casos lo que arroja es un incremento interanual para dicho bimestre de 12,4%.

El siguiente cuadro nos muestra las cantidades producidas a nivel nacional, su consumo interno, también nos muestra cuales son las cantidades de unidades que se importan.

Cocinas a gas

Los flexibles que se fabricarán en este proyecto también serán aptos para el uso de conexiones a gas, esto se debe a que los productos estarán aprobados según norma NAG 254 por el Instituto del Gas Argentino (IGA). Esto deja en evidencia que uno de nuestros principales productos complementarios serán las cocinas a gas y hornos a gas.

En Argentina existen varias empresas de producción nacional de cocinas a gas tales como:

- Domec: A principios del año 1948 la empresa "DOMEC" inicia la fabricación de cocinas a gas con un nuevo y original diseño que la coloca a la vanguardia entre sus competidores. La calidad de sus productos y el prestigio adquirido en plaza se han ido incrementando en el correr de los años, y sus artefactos se comercializan en todas las regiones de nuestro país. Hoy la empresa se encuentra orgullosa de su situación de liderazgo tanto comercial como tecnológico, que se manifiesta en una amplia gama de productos y variedades que se producen íntegramente en sus dos plantas industriales, una en la localidad de Bernal, provincia de Buenos Aires, y la otra en la provincia de San Luis. Ambas plantas ocupan en total una superficie cubierta de 52.000 metros cuadrados y tienen una capacidad de producción de 15.000 artefactos mensuales.

- Ormay: Desde hace más de 60 años Soriano Hnos. SA se dedica a la producción y comercialización de electrodomésticos de alta calidad, diseño innovador y máxima seguridad para el mercado Latinoamericano. La planta industrial se encuentra radicada en la Ciudad de Córdoba, Argentina, donde se producen diversas líneas de electrodomésticos como cocinas, hornos eléctricos, anafes, placas de inducción, termotanques y calefactores producidos con materiales de alta performance, garantizando máxima seguridad.

- Longvie: la empresa inicia el 1918 con la comercialización de artículos para el hogar. En 1968 se redimensiona la planta de Buenos Aires, instalándose en Villa Martelli, donde actualmente se fabrican cocinas, hornos y anafes. Hoy esta planta es fuente de trabajo para 320 personas, responsables de la producción de 88.000 unidades anuales, dirigidas al mercado interno y a la exportación.

- Orbis: inicia en 1921 con la difusión del gas de carbón, su fundador el Sr. Roberto Mertig llega a la Argentina proveniente de Dresden (Alemania) y funda la empresa ORBIS. En poco tiempo ORBIS desarrolla nuevas tecnologías concebidas en principio para el gas propano y luego para el gas natural. Como pionera en el rubro, ORBIS obtiene el registro N°001 en la lista de fabricantes argentinos de artefactos a gas.

- Escorial: Es una empresa familiar fundada en 1953 dedicada a la fabricación de artefactos de cocción y calentamiento de agua de alta calidad y a precio accesible para el mercado argentino.

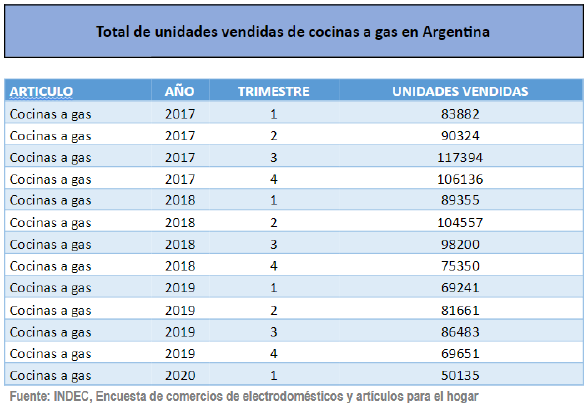

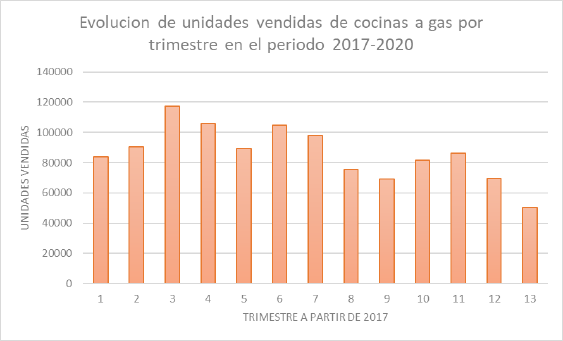

Las cantidades totales vendidas de cocinas a gas que se producen en el territorio argentino se detallan a continuación en el siguiente cuadro que nos indica la cantidad de unidades vendidas por trimestre en el periodo 2017-2020.

Análisis de Entrantes Potenciales

Barreras de Entrada

Para ingresar al mercado de los Flexibles Metálicos no hay grandes barreras de entrada. La atomización del mismo permite la participación de una gran cantidad de pequeños productores, no hay grandes requisitos de certificación de calidad y la inversión no es mayor a la necesaria para cualquier otro proyecto industrial.

Teniendo estos factores en cuenta, podemos afirmar que no hay grandes dificultades para la entrada al mercado.

Barreras de Salida

Gracias a la versatilidad de las máquinas es posible producir una gran variedad de productos metalúrgicos o textiles en base a trenzados (por ejemplo, con la misma máquina con la que se produce la malla de los flexibles se realizan cordones) por lo cual podrían aprovecharse las instalaciones para otros productos o bien venderlas.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

Producto básico: Cañería metálica flexible que permite la circulación de fluidos (líquidos o gases) a diferentes presiones y temperaturas.

Producto Real: Tubo de PVC recubierto por una malla metálica (de acero inoxidable o aluminio) con terminales roscados para permitir su conexión a la red de suministro de agua y al dispositivo a conectar (bidet, lavatorio, etc.)

Producto Aumentado: Garantía de 9 meses provista por el fabricante, empaque anti humedad, producción 100% nacional y compuesto por aleaciones de alta calidad para soportar las variaciones más extremas en las condiciones más hostiles.

Plaza

De acuerdo con un informe de la Cámara Nacional de Comercio, el 90% del total de las ventas dentro del mercado de la construcción es vía minorista y el 10% restante es mayorista.

Nos centraremos principalmente en colocar nuestro producto vía comercios minoristas (casas de sanitarios, ferreterías, etc.) y aprovecharemos el crecimiento del consumo online para utilizar al mismo tiempo ese canal de ventas.

En los primeros meses del proyecto se buscarán clientes en la zona de Capital Federal y la Provincia de Buenos Aires y luego se expandirá a puntos de venta en el interior del país.

Promoción

Dado que en el contexto actual no está la posibilidad de asistir a ferias de la industria donde exhibir nuestro producto y darnos a conocer como marca, se realizará principalmente vía online. Además en el último año, las ventas online del sector de ferreterías aumentaron en un 86%[6] por lo cual se cuenta con una gran oportunidad de aprovechar el auge de la actividad en esta vía.

Se desarrollará un sitio web con e-commerce integrado y se aprovechará MercadoLibre como canal secundario de ventas por internet.

Además de los medios on-line, se pautará un aviso en la Revista de Ferreteros de la Cámara de Ferreterías y Afines de la República Argentina[7]. La misma se distribuye a lo largo de una gran cantidad de ferreterías a nivel nacional con información de diversos proveedores industriales. Un lugar en dicha publicación periódica nos permitiría difundir nuestro producto en comercios mineristas de todo el país.

En paralelo con el desarrollo de espacios de venta minoristas, se contactará a empresas del sector de la construcción para darles a conocer nuestra propuesta y potencialmente poder comercializar nuestros flexibles por vía mayorista.

Precios

Para penetrar en el marcado y lograr el market share esperado en el plazo estipulado, fijaremos un precio más accesible que el de la competencia para ganar lugar y una vez que conozcan el producto y la calidad del mismo, hacer reconocida nuestra marca.

Perfil del Consumidor

Al tener elaboración propia de todos los componentes del producto contamos con la posibilidad de competir en precio sin poner en riesgo la calidad del producto. Considerando este factor clave, nuestro cliente objetivo es aquel que, en relación con el producto, no prioriza comprarle a uno de los grandes productores sino que prefiere proveedores que ofrezcan precios más competitivos.

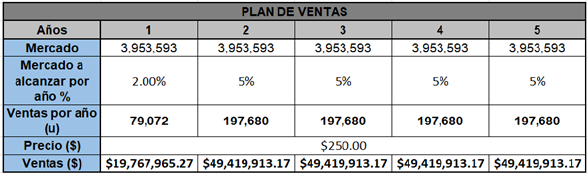

Plan de Ventas

En base a la información obtenida a lo largo del dimensionamiento comercial, desarrollamos nuestro plan de ventas.

Estimamos que el primer año vamos a poder alcanzar un 2% del mercado, ya que al tener la puesta en marcha, no se podrá producir a plena capacidad durante todo el año. Además, la competencia está asentada en el mercado hace varios años, lo cual nos lleva a requerir un tiempo mayor para penetrar el mercado.

Al ser un producto que consideramos en auge (por el crecimiento de la industria mencionado en el Contexto Económico), esperamos que los consumidores elijan nuestro producto con mayor frecuencia gracias a su calidad superior y precios competitivos. Es por esto que a partir del segundo año estimamos poder abarcar un 5% del mercado cada año. Esto se lograría por un mayor grado de conocimiento sobre nuestra marca y producto.

Como se indicó en el Análisis de Mercado Consumidor, la cantidad demandada de flexibles en base a las nuevas construcciones por año es de 2.243.261 unidades.

A esta cantidad, se le suma la demanda minorista analizada anteriormente de aproximadamente 1.693.119 unidades, por lo cual con la participación mencionada recientemente se concluye en 33.682 unidades para el primer año.

Para obtener un precio de referencia se consultó el valor de compra de los flexibles a distintas ferreterías industriales y comerciales, promediando dichos valores.

Para complementar esta información contamos con los precios de venta directa de las marcas líderes del mercado al día de hoy.

| Precio de Venta Directa (AR$/unidad) | |

|---|---|

| AR Trenzados | $270,00 |

| Metalurgia Ballester | $245,00 |

| Flexitub | $220,00 |

| Promedio | $245,00 |

Teniendo en cuenta los precios de las marcas líderes y los datos obtenidos de los comercios minoristas, el precio de venta sugerido para nuestros flexibles es de $250,00.

Con la información expuesta a lo largo del informe y este último dato del precio, nuestro plan de ventas para los primeros 5 años queda definido de la siguiente manera:

- ↑ 1,0 1,1 https://www.indec.gob.ar/uploads/informesdeprensa/isac_05_213251CDE394.pdf

- ↑ https://www.indec.gob.ar/ftp/cuadros/economia/metodologia_isac_2018.pdf

- ↑ https://sitioanterior.indec.gob.ar/ftp/cuadros/poblacion/proyeccion_departamentos_10_25.pdf

- ↑ https://www.estadisticaciudad.gob.ar/eyc/?p=56531

- ↑ https://www.accion.coop/ferreter%C3%ADas

- ↑ https://www.cronista.com/apertura-negocio/empresas/El-sector-ferretero-crece-de-la-mano-del-e-commerce-20190816-0004.html

- ↑ http://cafara.org.ar/revista-ferreteros-2/