Diferencia entre revisiones de «2022/Grupo5/DimensionamientoComercial»

| Línea 172: | Línea 172: | ||

=== 4.3 Mercado competidor === | === 4.3 Mercado competidor === | ||

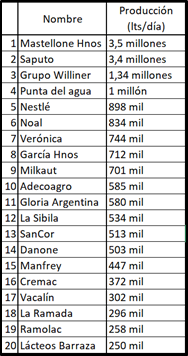

En el siguiente cuadro se muestran los actuales productores de yogur en Argentina: | En el siguiente cuadro se muestran los actuales productores de yogur en Argentina: | ||

[[Archivo:Mercado competidor.png|no| | [[Archivo:Mercado competidor .png|alt=|no|miniaturadeimagen|630.98x630.98px]] | ||

=== 4.4 Proveedores === | === 4.4 Proveedores === | ||

| Línea 189: | Línea 189: | ||

En la siguiente tabla podemos ver las principales empresas lecheras de Argentina: | En la siguiente tabla podemos ver las principales empresas lecheras de Argentina: | ||

[[Archivo:Empresas lecheras.png|no|miniaturadeimagen| | [[Archivo:Empresas lecheras.png|no|miniaturadeimagen|355.994x355.994px]] | ||

<ref>https://news.agrofy.com.ar/noticia/196903/ranking-lacteo-punado-empresas-que-maneja-negocio-argentina</ref> | <ref>https://news.agrofy.com.ar/noticia/196903/ranking-lacteo-punado-empresas-que-maneja-negocio-argentina</ref> | ||

Revisión actual - 16:57 26 jun 2022

1. Definición de la IDEA-PROYECTO

La propuesta de este proyecto consiste en la producción a nivel industrial de un yogur saludable y de primera calidad, que empezará desde la recepción de las materias primas, la producción y su futura comercialización.

2. Análisis del Sector Industrial

Análisis de la Situación Macroeconómica en Argentina y en el Mundo

Argentina

Por un lado, un análisis macroeconómico relevante para producir es el PIB. A partir del 2018, se denota un descenso del PIB, que se estima que continúe hasta el 2022. El último registro del PIB a precios corrientes fue de $27.481.440 en el año 2020. Este descenso del PIB muestra una baja en la producción nacional, lo cual provoca una disminución en el poder adquisitivo de las personas, impactando directamente en el consumo.

Por otro lado, es importante considerar la inflación. Según el INDEC, en el mes de febrero el índice de precios al consumidor tuvo una alza mensual de 4,7%, acumulando una variación del 8,8%. Mientras que cuenta con una variación interanual de 52,3% en este año.[1]

En Argentina, según INDEC, la pobreza aumentó en el segundo semestre del 2021, alcanzando así al 37,3% de personas de todo el país. Del mismo modo, la indigencia aumentó hasta llegar al 18,2%.

Mundo

Mientras el contexto mundial sigue recuperándose de la crisis causada por la pandemia del coronavirus, la guerra de Ucrania ha causado daño económico que, según el FMI, contribuye a una desaceleración del crecimiento mundial en 2022 y atizará la inflación. Se espera que la economía mundial desacelere a 3,6% durante este año.[2]

Ha ocurrido un encarecimiento de las materias primas, y asimismo, los precios de los combustibles y los alimentos han subido con rapidez, provocando un mayor impacto en las poblaciones vulnerables de los países de bajo ingreso. Por esto, se proyecta una inflación de 5,7% para este año en las economías avanzadas y de 8,7% en las economías de mercados emergentes y en desarrollo.[3]

Aun así, las proyecciones a medio plazo de los exportadores de materias primas, como es el caso de Argentina, no se ven tan afectadas ya que una se benefician de la escalada de precios de la energía y los alimentos.

En lo que respecta al mercado de yogur, la nueva guerra y la recuperación de la pandemia no parecen afectar en gran medida. Durante el período comprendido entre 2020 y 2023, se espera que la leche cultivada tradicional crezca un 1,8 % anual[4], debido a la creciente conciencia en los alimentos fermentados como parte de una dieta más saludable.

Estructura del Sector industrial. Evolución Histórica de la Actividad.

Estructura de la Industria del Yogur y leche cultivada

Durante las últimas décadas el sector industrial lácteo de Argentina se posicionó entre los 3 países mayores productores de leche en América Latina, y entre los primeros 15 a nivel mundial.

En Argentina el sector industrial del yogur está compuesto por varias marcas importantes como La Lácteo, Parmalat, Lácteos Amanecer, Nestlé, Williner (Ilolay), Milkaut, Industrias Lácteas, Cotar, Manfrey, Danone - La Serenísima, y SanCor. Se estima que en Argentina se dedican a la elaboración de yogures y leches cultivadas 25 empresas. El mercado presenta una elevada concentración, las siete primeras firmas suman cerca del 90% del volumen producido. En este marco, Danone lidera el mercado, con casi el 50% del total.

El 70% de las empresas se concentran en Buenos Aires, Santa Fe y Córdoba. No obstante, existen plantas de estas empresas y otras firmas en varias provincias más.

En los últimos años se observa un avance de marcas de las grandes cadenas de distribución que, mediante convenios con empresas de primera línea y algunas Pymes, compiten en el mercado con productos de buena calidad y a menores precios. Este es el caso de Carrefour y Dia, por ejemplo.

Por otro lado, en todo el mundo se producen aproximadamente 100 mil toneladas de yogur firme al año. Y los principales productores se encuentran en Europa.

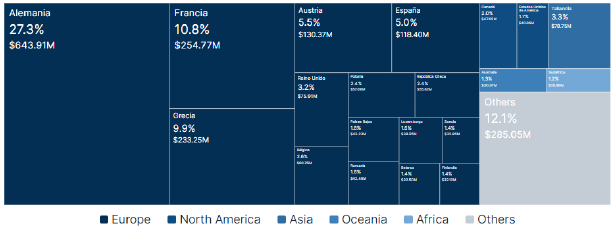

Las exportaciones de yogur actualmente se encuentran lideradas por Alemania, seguido por Francia y Grecia. En el siguiente gráfico se pueden observar los principales países exportadores y sus porcentajes del mercado (así como el valor de las exportaciones).[5]

Evolución historia de la actividad

La historia del yogur se remonta a miles de años atrás. No se sabe exactamente cuál fue su origen o donde surgió. Aun así, se logró rastrear hasta la tierra de los Balcanes y Asia Menor. Se cree que los pueblos nómadas descubrieron que la leche se convertía en una masa semisólida al transportarla en sacos de piel de cabra, y obtenía un buen sabor.

Por otro lado, el yogur permaneció durante muchos años como una comida típica de la India, Asia Central, Sudoeste Asiático, Europa Central y del Este. Según los historiadores, recién a fines del siglo XIX y a principios del siglo XX, comienza a adquirir relevancia en la sociedad Occidental y se empezó a estudiar los beneficios que aportaba a la salud.

A modo de ver la evolución de la Industria de yogur en nuestro país, durante el 1997, Argentina incrementó un 70% su producción nacional de yogur y logró una inserción de este en la cultura de consumo. La producción nacional de yogur y leche cultivada presentó una expansión del 6% anual en la década 1989-1998, acompañando el fuerte crecimiento del consumo interno.[6]

Argentina empezó a producir 215 miles de toneladas. Mientras que en el mundo la producción la dominaba Alemania con 1.578 miles de toneladas, y lo seguía Francia con 1.167 miles de toneladas.

En el mercado mundial, la demanda de productos fermentados presentaba buenas perspectivas como resultado de la tendencia hacia el consumo de productos naturales, frescos y sanos.

Además, la elaboración de "alimentos funcionales", enriquecidos con ingredientes como calcio o bacterias específicas, empezó a generar nuevas oportunidades de diferenciación. El impresionante crecimiento del consumo per cápita registrado en nuestro país, del 55% entre 1990 y 1997, superó ampliamente al producido en los principales países consumidores.

En lo que respecta al comercio exterior, debido a las dificultades del transporte a grandes distancias, estos productos se destinaron casi exclusivamente al mercado doméstico. En la Unión Europea, por ejemplo, se estima que el intercambio comercial representa en promedio sólo el 5% de la producción y se realiza casi en su totalidad dentro del bloque.

En Argentina, la relación exportación/producción no superó el 0,2% en los últimos 10 años.

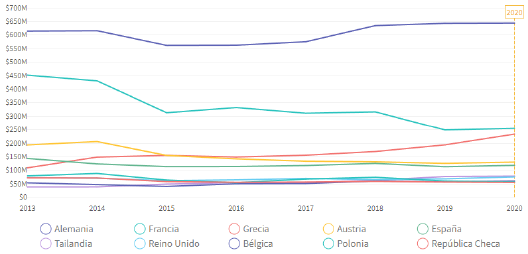

A continuación, presentamos un gráfico en donde puede apreciarse la evolución en las exportaciones mundiales de yogurt entre 2013-2020. Durante el año 2020 puede notarse una aumento en las exportaciones de los dos principales exportadores.

3. Identificación del Negocio

Definición del Negocio.

El objetivo de nuestra empresa es la elaboración industrial y comercialización de yogur a partir de la materia prima, leche cultivada, la cual se encuentra en abundancia en Argentina.

Decidimos enfocarnos en el consumidor final porque creemos que es un mercado con grandes oportunidades en el presente y a futuro, por sus amplias señales de crecimiento. Le daremos gran importancia a los beneficios para la salud y su gran sabor.

Asimismo, nos enfocaremos en brindar un producto de excelente calidad con la finalidad de instalarse en el día a día del consumidor, lograr costumbres más saludables, con una presentación amigable con el medio ambiente.

Oportunidades

- La creciente inclinación de las personas a tener hábitos de consumo más saludables nos presenta un gran panorama. El yogur ayuda a tener una saludable digestión, baja el riesgo de obtener diabetes tipo 2, ayuda al sistema inmune, reduce la alta presión sanguínea, y previene y trata la osteoporosis.

- Otro punto que resulta beneficioso, asimismo, es que el yogur es un producto poco sustituible. Es difícil conseguir un sustituto que conserve sus cualidades y beneficios.

- Hay una gran oportunidad de crecer y expandir el mercado a través de nuevos sabores. Del mismo modo, nos permite acercarnos a los clientes a través de recetas sanas, saludables e innovadoras que incluyan el yogurt.

- Es un producto de difícil importación, lo cual implica una limitada competencia con productos importados, beneficiándonos al ser una empresa nacional.

- Al ser un producto de consumo diario y masivo, cuenta con una demanda constante a lo largo del año.

- El yogur, debido a su gran aporte nutricional, forma parte de la canasta básica familiar.

Amenazas

- La principal amenaza a la que nos enfrentamos es la diferenciación de nuestro producto. El yogur es un alimento muy popular en Argentina. Se cuenta con grandes competencias, empresas fuertes que ya están instauradas hace mucho tiempo y cuentan con un fuerte posicionamiento. Estas cuentan con un gran poder económico y financiero, y renombre, por lo cual dominan el mercado. Uno de nuestros principales objetivos de nuestra campaña de marketing será lograr una gran diferenciación de nuestro yogurt gracias a su calidad, sabor superior y valor nutricional.

- Economía del país inestable debido a la inflación, presión fiscal y devaluación.

- La creciente tendencia a dejar de consumir leche, ya sea por el auge del veganismo o por la nueva visibilidad de las personas intolerantes a la lactosa, amenaza al producto por tener como ingrediente principal a la leche.

Factores Claves del Éxito

- Al tratarse de un alimento, es clave obtener materias primas de primera calidad para poder darle a nuestro producto un sabor y frescura única.

- Del mismo modo, es crucial realizar controles de calidad durante el proceso productivo, en operaciones estratégicas para poder garantizar la calidad, sabor, consistencia y demás especificaciones necesarias.

- Finalmente, consideramos que la atención al cliente y cercanía con este es de vital importancia. Por eso, ofreceremos un fácil acceso a nuestro sitio web y a nuestras redes sociales en donde podrán obtener información de nuestros productos, como incorporarlos en recetas innovadoras, dónde pueden encontrar nuestros productos, y qué beneficios tienen.

4. Estudio de Mercado

4.1 Definición Inicial del Producto

El Yogur o Yoghurt es un producto catalogado por el C.A.A como leche fermentada con cultivos de microorganismos protosimbióticos de Lactobacillus delbrueckii subsp. bulgaricus y Streptococcus salivarius subsp. thermophilus a los que en forma complementaria pueden acompañar otras bacterias acidolácticas que, por su actividad, contribuyen a la determinación de las características del producto terminado.[7]

Existen 2 tipos de yogures, el griego y el natural, nosotros nos abocaremos en éste último cuya diferenciación con el primero está en que el griego tiene mayor contenido graso (dándole una contextura más espesa y suave), proteico y es más dulce, mientras que el natural es más rico en vitaminas y minerales. El Yogur es un alimento (bien de consumo final) ingerido ya sea por placer, goce, por su valor nutricional en hidratos de carbono, proteínas, vitaminas, minerales y/o beneficios, como gastroprotector, disminución del colesterol, efectos positivos sobre el sistema inmune y el colon, entre otros. Al ser un alimento derivado de la leche, el consumidor tiene en cuenta su pertenencia a una marca reconocida y confiable que produce lácteos, ya que los mismos de no ser tratados y controlados correctamente pueden generar enfermedades y otros problemas de salud.

El principal subproducto que deriva del yogur es el suero lácteo que queda luego de centrifugar y filtrar el yogurt, el mismo contiene ácido láctico[8] utilizado en varias industrias como la alimenticia, química, farmacéutica, química y cosmética, entre otras. También, el suero, posee muchos de los beneficios del yogur como proteínas y minerales. Por lo tanto podría ser comercializado como tal (suero lácteo) para que alguna industria lo trate o lo utilice directamente como por ejemplo en la fabricación de bebidas[9], o que la empresa misma que produce el suero le haga unos procesos adicionales para separar el agua, proteínas y minerales del ácido láctico y comercializar cada elemento por separado.

El producto tendrá el sello de “ALIMENTOS ARGENTINOS UNA ELECCIÓN NATURAL”.[10] Para ello la materia prima, el proceso y el producto deben cumplir con los requerimientos establecidos en el Código Alimentario Argentino (C.A.A) y reglamentos de entidades relacionadas con el sector de lácteos como el Servicio Nacional De Sanidad Y Calidad Agroalimentaria (SENASA), División Lácteos del Instituto Nacional de Tecnología Industrial (INTI), Instituto Nacional de Tecnología Agropecuaria (INTA), Buenas Prácticas de Manufactura (B.P.M.), etc[11]

4.2 Investigación del Mercado Consumidor

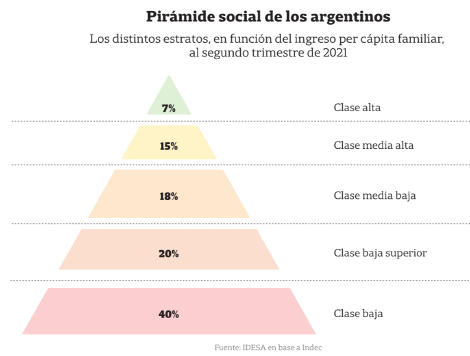

El yogurt no cuenta con un rango etario definido sino que buscamos la adaptación de nuestro producto para todo tipo de edad y sexo, por lo tanto, sin discriminar geográficamente ni económicamente podríamos estar hablando de la enteridad de la problación argentina (45 millones de personas aproximadamente). Pero, por otro lado, consideramos que culturalmente nuestro producto está dirigido a la clase media y alta (cerca de un 40% de la población)[12], e identificamos como grupos de referencia a aquellos que estén vinculados con el interés por su alimentación y la intención de buscar productos saludables para un mayor bienestar.

Con los datos arrojados por el Ministerio de Agricultura, Ganadería y Pesca[13] estimamos que el consumo per cápita de yogur por año ronda los valores de 10,6 kg/año:

| Año | Consumo per cápita |

| 2000 | 6,72 Kg |

| 2001 | 7,26 Kg |

| 2002 | 6,72 Kg |

| 2003 | 7,37 Kg |

| 2004 | 9,53 Kg |

| 2005 | 10,48 Kg |

| 2006 | 12,05 Kg |

| 2007 | 12,69 Kg |

| 2008 | 13,13 Kg |

| 2009 | 12,61 Kg |

| 2010 | 11,98 Kg |

| 2011 | 12,52 Kg |

| 2012 | 12,36 Kg |

| 2013 | 11,74 Kg |

| 2014 | 10,92 Kg |

| 2015 | 10,76 Kg |

| 2016 | 10,60 Kg |

Segmentación Psicográfica

El yogur está orientado a aquellos que buscan hacer dieta, fortalecer su sistema, nutrirse o simplemente deleitarse con su sabor y textura, es decir, como consumo simplemente por placer.

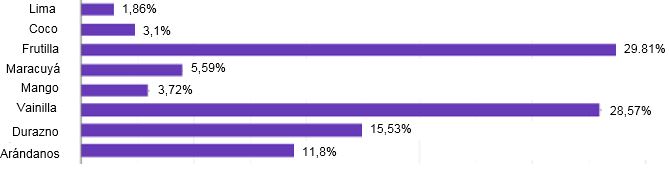

Desde la perspectiva psicológica, principalmente con el producto sabor durazno maracuyá, perfilamos consumidores que tengan predisposición al cambio, que sean curiosos por probar nuevos sabores y que estén interesados por innovar en su rutina diaria. Nos proponemos día a día, acompañar al crecimiento de la empresa con innovaciones que satisfagan estas nuevas necesidades.

Segmentación Geográfica

Zona del Área Metropolitana Buenos Aires o Aglomerado Gran Buenos Aires (Ciudad Autónoma de Buenos Aires y Conurbano Bonaerense). Específicamente aquellos ubicados en zonas urbanas (92%)[14].

Habitantes de CABA: 3.075.646 habitantes.

Habitantes de GBA: 17.541.141 habitantes.

De los 20.616.787 habitantes[15], tomando el 92% nos quedamos con 18.967.444.

Segmentación Demográfica

Nuestro yogurt está destinado a personas de cualquier rango etario y sexo de nivel adquisitivo medio y alto (ingresos ABC1-C2-C3: 40%) debido a que será de primera calidad en valores nutricionales, sabor y textura quedándonos con unas 7.586.977 personas.

Segmentación Conductual

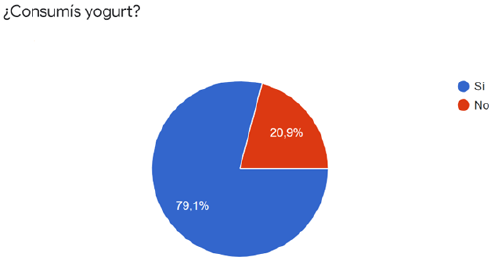

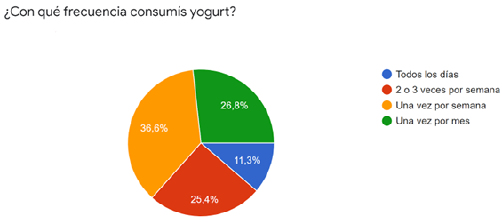

Según nuestra encuesta realizada casi un 80% de la población es consumidora de yogur, dentro del cual un 73% realiza por lo menos una compra semanal del mismo. Nos concentramos en ese 58% (73% del 80% de consumidores de Yogur) de personas (4.400.466) con ocasión de compra habitual o normal.

Mercado Meta

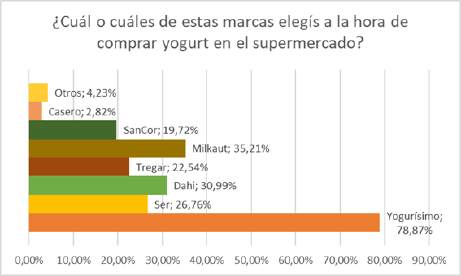

Basados en los resultados de la encuesta, tomamos como mercado meta la porción del mercado que no eligió ninguna de las marcas más reconocidas, es decir, el 4,23% o sea, 186.140 personas que en total consumen 1.973 toneladas de yogur al año (10,6 kg per cápita al año).

4.3 Mercado competidor

En el siguiente cuadro se muestran los actuales productores de yogur en Argentina:

4.4 Proveedores

Para la producción del yogur necesitamos proveedores de materias primas, de insumos para el packaging y de servicios.

Materias Primas

- Leche de vaca

- Azúcar

- Frutos Rojos

- Maracuyá

- Colorante

- Vitaminas

- Calcio

Leche de Vaca

En la siguiente tabla podemos ver las principales empresas lecheras de Argentina:

La leche es un componente de fácil acceso y además tenemos una gran variedad de proveedores. A pesar de esto, la leche es el principal componente del yogur, así que debemos asegurarnos que sea de primera calidad. Por ende, podemos decir que nuestro poder de negociación es medio, ya que a pesar de tener múltiples proveedores debemos optar por los de mejor calidad.

Azúcar

En la siguiente tabla podemos ver las principales empresas azucareras de Argentina:

Respecto al azúcar, la situación es similar al de la leche. Por otra parte, el azúcar es un producto más estandarizado, entonces nuestro poder de negociación es mayor ya que, podemos estudiar diferentes ofertas de diferentes proveedores.

Frutos rojos y Maracuyá

Colorante

Calcio y Vitaminas

- AMG[22]

Insumos para el packaging

- Potes: Coexpan[23]

Proveedores de servicios

- Energía eléctrica

- Agua Potable

- Gas Natural

4.5 Productos sustitutos

A la hora de elegir un producto sustituto, el consumidor puede ser influido por distintos factores como el precio, la composición, la calidad, entre otros. Los yogures que están hechos con leche de almendras, de coco o de soja ejercen un nivel de presión medio sobre los yogures de leche vacuna; esto se debe a que hoy en día una parte de la población, ya sea por ser vegana o simplemente por factores psicológicos, elige consumir estos productos de distinta índole tecnológica. Por otro lado, los yogures en polvo tienen la ventaja de ser más económicos, ya que rinden más que los yogures comunes, pero pueden ser difíciles de conseguir; por lo tanto su nivel de presión es bajo.

5. Toma de Decisiones Estratégicas de Inserción y Crecimiento

Producto

En nuestro paradigma actual hay un apetito del consumidor por nuevas tendencias, vinculadas a la naturalidad y al cuidado de la salud. Nos encontramos en la era del empoderamiento y el interés sobre qué hay detrás de los alimentos que elegimos. Es por esto que nos proponemos ofrecerles a nuestros clientes información transparente y tangible sobre cada producto de nuestro porfolio.

Con nuestra propuesta ofrecemos la inclusión de la mejor calidad en todos nuestros insumos, desde la leche hasta las frutas garantizando un sabor único y original. La frescura y naturalidad de todos nuestros ingredientes hará que nos diferencie del resto. Garantizando el cumplimiento de nuestro principal objetivo: brindar salud a partir de nuestros productos, aportando cantidad de nutrientes y generando un impacto positivo en la alimentación de cada uno de nuestros clientes.

- Envases: incluyen 130gr de producto, etiquetado con información nutricional y zona de elaboración.

- Diseño de etiquetas acorde al artículo incluyendo nombre, logo de la marca y gamas de colores amarillos, naranjas y rojos según el sabor en cuestión.

Para definir nuestro porfolio de productos realizamos una encuesta a una población representativa de 400 personas y obtuvimos el mayor porcentaje de elecciones de nuestros potenciales clientes en los siguientes sabores:

- Frutilla y arándanos

- Vainilla

- Durazno y maracuyá

Consideramos ampliar nuestro porfolio a futuro, incluyendo alternativas con granola y otro tipo de cereales como también agregados extra de calcio y fibras.

Plaza

Nuestro producto es de compra frecuente por eso elegiremos estar presentes para el consumidor garantizando una amplia distribución en la provincia de Buenos Aires.

Nuestros canales de venta serán: dietéticas, almacenes y mercados de tamaño intermedio y locales gastronómicos oferentes de desayunos y meriendas, como también postres incluyendo nuestros sabores de yogurt.

Para llegar a nuestros puntos de abastecimiento contrataremos servicios logísticos terciarizados, es decir, no realizaremos una inversión inicial en camiones, sin embargo lo consideramos como posible expansión a futuro. La carga de los camiones se realizará en nuestra planta con los productos terminados y se dirigirá directamente hacia los distintos puntos de venta al consumidor final, desde almacenes hasta locales gastronómicos. Utilizaremos camiones de tipo chasis con una capacidad para 9 pallets de producto terminado.

Por otra parte, será nuestro objetivo en un plazo de aproximadamente cinco años, poder ingresar en cadenas de supermercados ya que es allí dónde la mayoría de nuestros potenciales clientes deciden realizar sus compras semanales y mensuales.

El E-Commerce, será una oportunidad para nuestros yogures. Un 38% de la población encuestada decidiría realizar compras de packs de yogures vía tiendas online, mientras que el otro 62% considera más simple acercarse a un almacén o supermercado. Sin embargo 38 de cada 100 personas es un segmento en el cual podremos ingresar brindando combinaciones especiales de producto según la temporada, ofreciendo la entrega al domicilio y un simple y rápido acceso a la web para realizar fácilmente el pedido. Buscaremos el contacto directo con estos clientes para brindarles conocimiento de nuestro producto y una atención personalizada, ya sea vía e-mail, llamado o WhatsApp.

Información en los puntos de venta:

Consideramos que es sumamente relevante la integración de los distintos eslabones de nuestra cadena para lograr captar potenciales clientes en esta etapa de introducción, distinguiendo nuevas tendencias de consumo, estacionalidades específicas de cada variante de nuestro producto, etcétera. Es por esto que solicitaremos a nuestros canales de primer nivel, como lo son los almacenes, las dietéticas y los locales gastronómicos, llevar un indicador de la demanda diariamente para poder abasterlos y planificar nuestra producción evitando riesgos de vencimiento de nuestros productos y ahorrándoles mantener altos niveles de stock inmovilizado en sus locales como también evitando que tengan faltantes de producto.

En nuestro canal de nivel 0, mediante la página web, calcularemos automáticamente la demanda diaria como también realizaremos encuestas a nuestros clientes una vez recibido el producto para corregir a tiempo posibles fallas, medir el nivel de satisfacción o incluso hacerlos participar de la elección de una nueva línea de sabores.

Diferenciación desde la logística inversa:

En el caso de vencerse nuestros productos una vez vendidos, aceptaremos la devolución de los mismos y entregaremos producto nuevo, lo cual nos dará gran ventaja frente a la competencia y de esta forma le otorgamos mayor seguridad al cliente al momento de elegirnos. Es por esto, que necesitaremos la información sobre la demanda diaria para reducir estas devoluciones al mínimo.

Promoción

- Publicaciones en Instagram, Twitter y Tik Tok sobre alternativas de usos del producto. Videos de recetas rápidas e ideas para armado de bowls nutritivos con mezclas de frutas y cereales, como también postres más calóricos con galletas y dulce de leche para apuntar a distintos segmentos del mercado.

- Contacto con “foodies”, influencers dedicados a difundir sus gustos en consumo alimenticio. Como, por ejemplo: @lachicadelbrunch quien realiza publicaciones de desayunos y meriendas dónde incluirá a nuestro yogurt como opción.

- Ventas personales a locales gastronómicos, personalizando la atención y brindándoles a nuestros potenciales clientes toda la información necesaria.

- Armado de packs especiales de 3 sabores diferentes, en nuestro canal de e-commerce, reduciendo el precio unitario de cada yogurt un 5%.

- Sorteos integrándonos con marcas de cereales, barritas, café para ofrecer un desayuno/merienda completa.

- Línea de tapas de aluminio que contengan un premio escrito en la parte trasera que incluye un descuento para la próxima compra.

Política de Precios

Considerando que nuestro producto se encuentra en una etapa de introducción dentro de su ciclo de vida, buscaremos diferenciarnos principalmente por nuestro original portfolio de productos como también por la calidad y sabor que representa. Es por esto que no utilizaremos una política de inserción diferenciándonos por precio, sino que apuntaremos a aumentar la valorización del cliente sobre nuestro producto.

Los precios de nuestros competidores, como podemos observar en la sección “mercado competidor”, se encuentran en un promedio de $140. Cabe aclarar la no consideración en el promedio de aquellos productos que no apuntan a nuestro mercado objetivo.

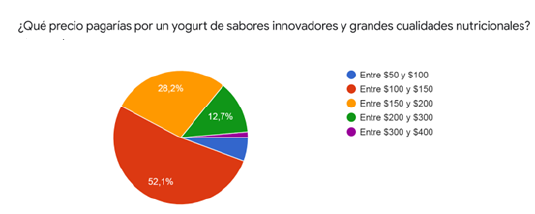

Realizamos una encuesta a una población representativa y los resultados nos devolvieron la información de que un 52,1% pagaría entre $100 y $150 por un yogurt de sabores innovadores y de primera calidad.

Acorde a nuestro estudio de mercado, el precio que están dispuestos a pagar nuestros clientes se encuentra dentro del promedio esperado. Debido a la diferenciación de nuestro producto considerando agregados vitamínicos y cálcicos, como sabores innovadores, optamos por insertarnos en el mercado con un precio de $150 para el consumidor final incluyendo el IVA. Por lo cual el precio de venta sin considerar impuestos es de $123,97.

El precio por mayor para nuestros canales de venta será un 20% menor al precio para el consumidor final, siendo este $120 sin considerar IVA. Considerando el IVA, el precio de venta a nuestros canales es de $99,17. En el caso del producto vendido vía e-commerce, el ingreso que tendremos será de $123,97 por unidad ya que la venta es directa.

6. Plan de Ventas

Como sabemos en Argentina hay aproximadamente unas 45 millones de personas, donde la provincia de Buenos Aires cuenta con una cantidad de 20.616.787 habitantes. Como anteriormente se comentó, nuestro producto va a estar apuntado a las zonas urbanas de la provincia de Buenos Aires que sería el 92% de los habitantes de esta, quedándonos un total de 18.967.444 habitantes. A su vez, debido a la gran calidad en valores nutricionales, sabor y textura, y a la no diferenciación por precio, las personas de nivel adquisitivo medio - alto son las que podrían acceder a nuestro porfolio. Estas representan el 40% de los habitantes anteriormente mencionados, unas 7.586.977 personas.

Gracias a la realización de una encuesta donde se tomó una muestra de nuestros posibles clientes, se llegó a la conclusión de que el 80% de las personas consume yogurt, pero el 73% de este porcentaje consume una vez por semana. Este es al segmento del mercado al que apuntamos, representa el 58% de las 7.586.977 personas, quedándonos un total de 4.400.466 personas que comprarian de forma habitual o normal.

| Yogurt | |

| Población de la Provincia de Buenos Aires | 20.616.787 |

| Población en zonas urbanas | 18.967.444 |

| Población de clase media - alta | 7.586.977 |

| Personas consumidoras de forma habitual | 4.400.466 |

| Mercado Meta (%) | 4,23 |

| Mercado Meta (habitantes) | 186.140 |

| Consumo anual per cápita (Kg) | 10,6 |

| Cantidad de Kilos en total | 1.973.084 |

| Capacidad del envase (gr) | 130 |

| Cantidad de unidades por año | 15.177.569 |

| Precio unitario ($) | 123,97 |

| Ingresos ($) | 1.881.563.229 |

En el primer año proyectamos una reducción de nuestras ventas en un 15% debido al periodo de puesta en marcha y ya si en los demás años se regularizan las ventas.

| Plan de Ventas | |||||

| Año | 1 | 2 | 3 | 4 | 5 |

| Unidades (u) | 12.900.934 | 15.177.569 | 15.177.569 | 15.177.569 | 15.177.569 |

| Ingresos ($) | 1.599.328.788 | 1.881.563.229 | 1.881.563.229 | 1.881.563.229 | 1.881.563.229 |

- ↑ INDEC. (s.f.). Principales indicadores del INDEC

- ↑ https://news.un.org/es/story/2022/04/1507392

- ↑ https://www.imf.org/es/Publications/WEO/Issues/2022/04/19/world-economic-outlook-april-2022

- ↑ https://www.tetrapak.com/es-ar/campaigns/yoghurt-products/seize-the-opportunity

- ↑ https://www.tridge.com/intelligences/yoghurt

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Publicaciones/revistas/nota.php?id=278

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Nutricion/fichaspdf/Ficha_49_Yogur_Un_alimento_muchos_beneficios.pdf

- ↑ http://www.eis.uva.es/~biopolimeros/alberto/acido_lactico.htm

- ↑ https://www.thinkusadairy.org/es/inicio/productos-lacteos-estadounidenses/ingredientes-y-proteina-de-suero-lacteo/uso-del-suero-lacteo

- ↑ El Sello “Alimentos Argentinos” es una marca de calidad gratuita que distingue a los alimentos nacionales que cumplen protocolos de calidad específicos y poseen una calidad diferenciada.

- ↑ http://www.alimentosargentinos.gob.ar/HomeAlimentos/Sello/sistema_protocolos/SAA033_Protocolo_de_Calidad_para_Yogur.pdf

- ↑ https://www.utdt.edu/ver_nota_prensa.php?id_nota_prensa=19978&id_item_menu=6

- ↑ https://www.magyp.gob.ar/sitio/areas/ss_lecheria/estadisticas/_04_interno/_archivos/MI002.php

- ↑ https://www.argentina.gob.ar/sites/default/files/poblacion_urbana_dnp.pptx_.pdf

- ↑ Según proyecciones del INDEC. https://www.argentina.gob.ar/pais/poblacion/proyecciones

- ↑ https://news.agrofy.com.ar/noticia/196903/ranking-lacteo-punado-empresas-que-maneja-negocio-argentina

- ↑ https://news.agrofy.com.ar/noticia/198451/azucar-argentina-quien-es-quien-negocio-que-genera-mas-1000-millones-dolares-cada-ano

- ↑ http://www.gergalsa.com/

- ↑ https://www.quiminet.com/shr/es/la-consuelo-11476443028/productos.htm?pp=38404800513

- ↑ https://ar.kompass.com/c/especiera-caseros-srl/ar004208/

- ↑ https://ar.kompass.com/c/farmesa/ar002744/

- ↑ https://www.amg.com.ar/alimentos-y-bebidas/vitaminas-y-minerales/

- ↑ https://www.coexpan.com/es/quienes-somos/