2023/Grupo13/DimensionamientoComercial

Definición del Proyecto

El producto salamín es un embutido de carne característico de Italia, refundado en Argentina gracias a la inmigración desde el país europeo entre los años 1880 y 1994. Esta inmigración se dio debido a los diferentes conflicto bélicos que ocurrieron en el continente, entre otras causas.

Análisis del Sector Industrial

Análisis de la Situación Macroeconómica en Argentina y en el Mundo.

La situación mundial está siendo atravesada por múltiples componentes. La globalización, el avance tecnológico, las políticas públicas y la inflación son algunas.

La guerra entre Rusia y Ucrania afecta directamente las economías europeas, principalmente las que dependen de la importación del petróleo y gas.

La pandemia de COVID-19 provocó una caída económica significativa con cierres de negocios, caídas del consumo y por ende también de producción en todo el mundo. Los paises que mas sufrieron fueron Argentina, España y Reino Unido. Los gobiernos para paliar esta crisis decidieron aplicar políticas expansivas lo que llevó a un proceso inflacionario a nivel mundial pegando más fuerte a las economías más débiles.

El siguiente gráfico del Fondo Monetario Internacional proyecta el crecimiento de las distintas economías mundiales.

Argentina es de las economías más grandes de Latinoamérica, junto con Brasil y México. Aunque en los últimos años la economía de nuestro país esta pasando por problemas macroeconómicos:

- Bajo Crecimiento Económico: Refiriéndose al año 2022 “Argentina creció un 4,9% el año pasado, mientras que el Banco Mundial estimó que esa suba estará en 5,2%. El número, en tanto, es la mitad del rebote de 2021, cuando la economía recuperó un 10% tras la pérdida similar de la pandemia.” (El Cronista, 2023) [1]

“El Banco Mundial proyectó que la economía argentina caerá 2% en 2023, si bien se recuperará 2,3% en 2024, según las últimas estimaciones del organismo multilateral difundidas este 6 de junio; el Banco corrigió a la baja las perspectivas de crecimiento de la Argentina, ya que en abril último consideraba que el PBI del país se iba a mantener al mismo nivel que en 2022 (crecimiento 0% de la economía)” (Télam, 2023) [2]

- Alta inflación: Es el principal desafío del país, ya que lo viene arrastrando desde hace varios años y no se ha podido frenar; por el hecho de que esta no baja del 6% mensual, aunque el consumo de las personas no disminuye de la misma manera. “La inflación acumulada durante 2022 alcanzó el 94,8%, la mayor subida anual desde la hiperinflación de 1991.” (Federico Rivas Molina, 2023) [3]

- Tipo de Cambio: El tipo de cambio en Argentina es un punto difícil de evaluar. Esto se debe a la gran cantidad de cotizaciones dependiendo la actividad que se quiera realizar. (Dólar Minorista / Mayorista / Solidario / Blue / MEP / Qatar / Cripto / Contado con Liquidación / Etc.) Por este motivo es muy difícil evaluar una empresa teniendo en cuenta todas las restricciones impuestas por el gobierno.

Estructura del Sector industrial y evolución Histórica de la Actividad.

El sector industrial del salamín en Argentina es importante para la industria cárnica del país. El salamín es un embutido elaborado con carne de cerdo y vacuna, se produce en diferentes regiones de Argentina, siendo la región de Tandil una de las más destacadas.

El proceso de producción del salamín comienza con la selección de la carne y la mezcla con especias e ingredientes. Luego se embute en tripas naturales y se deja madurar durante varias semanas. El resultado es un producto con un sabor y aroma característicos.

El salamín argentino se caracteriza por su alta calidad y se exporta a diversos países, como Estados Unidos, España, Italia y Brasil. El sector industrial del salamín genera empleo e ingresos para muchas familias en Argentina y es una parte importante de la economía regional.

Sin embargo, el sector también ha tenido varios problemas; competencia de productos similares importados, variaciones en precios de la carne y tipo de cambio.

Identificación del Negocio

Definición del Negocio.

El negocio que se desea llevar a cabo es el de la producción industrial de salamín cortado fino, lo que queremos es trasladar un producto del campo a la ciudad, que se asemeje al artesanal, con nuestra receta única traída desde la provincia de entre ríos con un sabor y aroma característico, la intención sería vender en supermercados, mayoristas y fiambrerias donde se venderá en una presentación de 300 gramos.

Oportunidades

Popularidad del producto: El salamín es muy popular en el mercado local con una demanda ya establecida.

Amplitud geográfica de consumo: El consumo no se da en una sola región del país, si no a lo largo y ancho del mismo.

Disponibilidad de expansión: La tecnología y materia prima es de fácil acceso, haciendo que un posible crecimiento sea sencillo.

Año electoral y cambio de gobierno: Cuando ocurren cambios de gobierno muchas políticas productivas suelen cambiar, esto puede sernos muy favorable.

Amenazas.

Ingreso al mercado dificultoso: El ingreso al mercado puede ser dificil, ya que está muy concentrado en un número pequeño de marcas.

Año electoral y cambio de gobierno: Nuevas políticas podrían afectar los costos de nuestra materia prima de manera sustancial, como las retenciones y otros impuestos al sector agrícola-ganadero que afecten la alimentación de cerdos y vacas.

Debilitación del poder adquisitivo: De continuar el deterioro de la economía, nuestro producto puede perder mucho mercado consumidor al no ser esencial.

Posibles enfermedades: Como la triquinosis, que afecten la producción de cerdo afectando la oferta de materia prima.

Cambios en la alimentación: Se observa un cambio en un porcentaje de la población que dejaron de consumir productos de origen animal.

Factores Claves del Éxito.

Nuestra empresa se destacará por una excelente gestión en la cadena de suministro que le permite tener toda la mercadería disponible en el momento requerido. Además, tenemos un compromiso con la calidad de nuestros productos para garantizar la seguridad alimentaria y la satisfacción del cliente. Esta calidad la vamos a lograr comprando cortes de carne de primer nivel, ya que es la principal materia prima.

La ubicación de la planta será estratégica, desde el lado comercial permitirá llegar fácilmente a los distintos puntos de ventas.

Contaremos con un gran conocimiento técnico del producto que se reflejará en los procesos de producción, los cuales están diseñados para garantizar la calidad final y la eficiencia en el uso de los recursos. Utilizaremos materias primas de alto nivel y trabajaremos con proveedores confiables que tengan los mismos valores de nuestra empresa.

Estudio de Mercado

Definición Inicial del Producto:

Descripción.

El producto que vamos a ofrecer es el salamín. Un chacinado embutido seco, el cual se distinguirá por la utilización de la mejor carne seleccionada para tener un menor porcentaje de grasa que nuestros competidores.

Nombre según denominación corriente. Importancia de Marcas.

Salamín de carne porcina y vacuna, con sabor intenso y textura firme.

Normas o nivel de calidad a que se deben ajustar.

Nuestro producto necesitará la habilitación de SENASA para la elaboración y comercialización. Desde el punto de vista producción, el establecimiento debe contar con 20 litros de agua potable por kilogramo de producto terminado y una iluminación mínima de 200 unidades lux que no debe alterar los colores de la materia prima.

Cuando salga a la venta, en los rótulos se debe colocar con claridad la temperatura de conservación y la fecha de duración correspondiente.

Subproductos, desperdicios (utilización, venta, disposición final, etc.)

Los desperdicios serán los salamines que no llegan a madurar correctamente o los que se hayan roto, y no tendremos subproductos debido a que lo que no se haga de la manera correcta será desechado porque no estará en condiciones de ser ingerido.

El único desperdicio que tendremos será la tripa, que puede llegar a romperse debido a alguna falla en el proceso de producción. Aunque esta se rompa la mezcla se podrá volver a utilizar para otro salamín.

Usos y características de los bienes y servicios.

Los salamines son un producto clásico de nuestro país, se consumen en zonas rurales como también en la ciudad. Predomina su presencia en las picadas de las mesas Argentinas. Se recomienda presentarlo en fetas de aproximadamente medio centímetro y cortarlo en forma diagonal. También se puede utilizar como ingrediente de pizza, en especial la Calabresa.

Destino de los bienes y servicios (puede ser consumo final, bienes intermedios o bienes de capital).

El producto es un bien de consumo, aunque nuestra empresa venderá el producto a los diferentes supermercados. Habiendo un intermediario de venta entre nuestra empresa y el consumidor final.

Análisis del Mercado Consumidor

Características. Análisis, tipificación y cuantificación.

El salamín es un producto muy popular en Argentina. Se destaca principalmente en las picadas de los argentinos y es muy importante en la gastronomía.

Se consume tanto en las grandes urbes, pueblos y ciudades del interior, se caracteriza por su consumo social.

Segmentación. Análisis, tipificación y cuantificación.

El salamín es un producto no muy recomendado por nutricionistas debido a su alto contenido de colesterol. Por lo tanto, un grupo de gente no estarán incluidos en nuestro mercado. Otro grupo de personas que estarán desafectadas de nuestro mercado serán los creyentes de ciertas religiones que no consumen carne de cerdo, por ejemplo la religión judía y musulmana.

Nuestro mercado meta está pensado para personas entre los 20 y 65 años, ya que al pasar determinada edad las personas tienen ciertos recaudos de consumir este tipo de productos, por su alto contenido de sales y grasas.

En cuanto al nivel socioeconómico, apuntamos a familias por encima de la clase baja, lo cual sería la clase media y la clase alta. Debido a que nuestro producto no es considerado un bien de primera necesidad, y esto genera que las personas que están en este grupo prefieran consumir otro tipo de bienes, que satisfagan necesidades primarias.

Los mayores centros de consumo de salames están en las provincias de Buenos Aires, Córdoba, Santa Fe, Mendoza, Corrientes, Entre Ríos y CABA.

Este cuadro representa la cantidad de personas entre los 20 y 65 años de edad en las siguientes provincias.

Fuente:Indec [4]

En el gráfico de torta se puede observar las distintas proporciones que tendrá cada provincia según nuestro mercado meta.

Teniendo en cuenta todos los datos mostrados previamente, podemos sacar en conclusión que un total de 10.910.615 personas podrían comprar nuestro producto. Esta segmentación fue realizada teniendo en cuenta situación económica, edad y ubicación geográfica.

Fuente: INDEC [5]

Luego, para tener un número más exacto, se deben descartar la gente que no consume carne, ya sea por religión (judíos o musulmanes) o por decisión propia (veganos y vegetarianos). Los cuales son:

Religión:2,9% [6]

Decisión Propia:12% [7]

Dando como resultado un mercado potencial de 9.284.933 personas.

Influencia de Compra.

Los clientes querrán adquirir nuestro embutido no solo porque les guste su sabor, sino que también porque este es un producto complementario, ya sea dentro de una picada como también en las pizzas.

Estacionalidad y Evolución Histórica.

El salamín, al no ser un producto relacionado con un clima en particular ni una época, no se considera un bien con estacionalidad; es decir, que es de consumo anual.

En cuanto a la evolución histórica, el salamín fue traído desde Europa por inmigrantes en el siglo XX, y fue expandiéndose en toda la Argentina. Esto generó que se creen diferentes variantes del salamín.

Análisis del Mercado Competidor

Nuestro mercado competidor está compuesto principalmente de dos tipos de productores. El primero, más artesanal, el cual está marcado por productores de campo, gran parte de su producción es para consumo propio. El segundo, con tecnología más avanzada, procesos industrializados y también un mayor nivel de producción, son los productos que encontramos en diversos supermercados y tiendas. Este grupo de empresas están constituidas por:

- Paladini

- Lario

- Donramon

- Francoparma

- Cagnoli

- Bierzo

- El familiar

- Chacra

Algunos de estos productores integran toda su cadena productiva, desde la producción de la materia prima hasta el producto final y así lograr una mayor ventaja con el resto.

El mercado de salamines está dentro del grupo de chacinados y salazones (CyS). Al no contar con información exclusiva de nuestro producto se hará referencia al mercado de chacinados y salazones.

La producción formal se clasifica en dos categorías: tránsito federal, que permite la venta de productos a nivel nacional, y tránsito regional, que restringe la venta únicamente a la provincia donde se encuentra ubicada la planta. [8]

Producción Tránsito Federal.

La principal característica de las plantas con tránsito federal es la de estar fiscalizadas por SENASA.

En 2018, un total de 259 plantas han realizado una producción de chacinados y salazones con tránsito federal, alcanzando un total de 485.483 toneladas de productos enviados a la distribución mayorista y minorista. El 92% de las plantas se ubican en la región pampeana y concentran el 97,7% de la producción total.

Las plantas con tránsito federal se distribuyen a lo largo de 15 provincias y CABA. Buenos Aires posee la mayor cantidad de plantas(103), lo que representa un 39,8% del total. Luego la siguen, CABA con 53 (20,5%), Santa Fe con 41 (15,8%), Córdoba con 23 (8,9%) y Entre Ríos con 14 (5,4%), como las principales.

En estas provincias se concentran la mayor cantidad de plantas por estos factores:

- La densidad de población en los grandes centros urbanos

- La cercanía con la materia prima (principalmente carne porcina y vacuna)

- La necesidad de poseer tránsito federal para el acceso a mercados cercanos.

Es relevante señalar que la principal productora de CyS a nivel nacional es la provincia de Santa Fe, que con menos plantas que Buenos Aires y CABA obtiene mayor producción. Esto se explica porque en esta provincia están localizadas las tres principales plantas del país, que concentran el 25% de la producción nacional con tránsito federal. Una de ellas, la líder a nivel nacional, centraliza el 12% del total.

Producción Tránsito Regional.

Se estima que existen entre 115 plantas de estas características que operan regularmente. Se abastecen mayormente de faena local; se trata de empresas micropymes y pymes, que operan bajo normativas provinciales focalizadas en mercados regionales, cuya producción por definición, no podría ser distribuida más allá de los límites provinciales.

Producción informal:

En el caso de la producción informal de CyS, se desconoce el número de empresas, en su mayoría micropymes familiares que producen en forma casera en todo el país.

La tecnificación es baja, pero existe un equipamiento básico para los procesos de picado y embutido. Este tipo de producción, en su gran mayoría es para consumo propio del productor.

La producción anual de chacinados alcanzó a 515.500 toneladas en el año 2021. Con respecto al dato de producción de chacinados y salazones con tránsito federal de 2018 (485.483) este mismo aumentó un 6,18%.[9]

El mercado de los chacinados se caracteriza por estar muy atomizado y se puede dividir entres grandes grupos bien definidos, según el presidente de Cabaña Argentina.

El primero, con aproximadamente un 80% del market share, se encuentra abarcado por un pequeño número de empresas. Estas tienen más de un 2,4% de participación en el mercado y se destacan Paladini y Lario por ejemplo. Otro 15% del mercado pertenece a un grupo menor donde cada una tiene entre un 2,4 y 1,2% del mercado.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precios (actuales y futuros).

En el mercado actual tenemos gran variedad de empresas, cagnoli, chacra y el familiar son algunas marcas que compiten con nosotros.

Nuestro producto se caracterizará por tener una excelente calidad y un precio razonable, el cual permita atraer consumidores de buen paladar que no estén dispuestos a gastar en un producto más caro.

Estas tres marcas muestran una referencia de precios en la cual el producto se ubicará. Tratando de estar promediando los valores límite mostrados en la foto.

Análisis del Mercado Proveedor

Características. Análisis, tipificación y cuantificación. Influencias y poder negociador.

El mercado proveedor tanto de materias primas como de tecnologías necesarias se encuentra en su totalidad dentro del territorio nacional. Esto es una facilidad a la hora de saltearse las posibles trabas de importación de insumos y maquinaria.

Por otro lado, la oferta es extensa y diversificada, por lo que el poder de negociación por parte del proveedor es bajo.

Las materias primas a conseguir son pocas: Tipos de carne, condimentos, tripas y material para acabado de producto.

Por su parte la tecnología contiene la maquinaria nacional necesaria para la producción y el instrumental y suministros para la estación de los salamines.

Proveedores de Materia Prima y Materiales.

Para proveernos de las materias primas necesarias existen numerosas opciones de facil acceso, aquí listamos algunas de ellas:

Carne Vacuna:

-Gorina: http://www.friggorina.com/

-Grupo Beltrán: https://gbargentina.com.ar/

-Coto: https://www.coto.com.ar/exporta/?1684096211287

-Swift: https://sitio.swift.com.ar/empresa.html

Carne porcina:

-Coto: https://www.coto.com.ar/exporta/?1684096211287

-Alimentaria La Pompeya: https://www.alpsa.com.ar/

-Rafael Alimentos: https://www.rafaelaalimentos.com/

-Paladini: https://www.paladini.com.ar/es/home/

Tripa y Condimentos:

-Saborigal: http://www.saborigal.com/soluciones-para-chacinados.php

Proveedores de Tecnología (Máquinas, instalaciones y equipos).

La maquinaria e instrumentos necesarios se pueden conseguir nacionalmente:

Brunetti Hnos: Empresa especializada en maquinaria para la producción de alimentos.

https://brunettihermanos.com.ar/

Mettler Toledo: Empresa que ofrece instrumentos de precisión para controlar las condiciones del medio.

https://www.mt.com/int/es/home.html

Ls Protec: Empresa que comercializa elementos de protección personal para el ambiente de trabajo.

https://www.lsprotec.com.ar/ofertas.php

Industrias SICSA: Producción y armado de rack, lo utilizaremos para colgar los salames en el momento de secado.

https://sistemasdecargas.com.ar/

Scarpati Hnos: Empresa dedicada a la distribución de máquinas e insumos para la industria cárnica.

https://scarpatihnos.com/categoria-producto/insumoz

Proveedores de Servicios (Distribución de entrada y salida, servicios industriales).

Para la producción de salamines tendremos en cuenta los siguientes servicios fundamentales:

EdeSur/EdeNor: Empresa encargada de la distribución energía eléctrica, dependiendo de donde esté ubicada la planta será la prestadora del servicio.

https://www.edesur.com.ar/ , https://www.edenor.com/

Aysa: Empresa empresa pública argentina dedicada a la prestación de servicio de agua corriente y cloaca.

MetroGas: Empresa privada argentina dedicada a la distribución de gas natural.

https://www.metrogas.com.ar/Paginas/Home.aspx

Fibertel: Empresa prestadora de internet y telefonía.

https://www.personal.com.ar/internet?icn=internet&ici=home_quicklinks

Los servicios de logística serán utilizados para transportar el producto desde la planta hacia los puntos de venta. Se buscará el mejor acuerdo con las siguientes empresas:

Andreani: Empresa de servicios logísticos.

Cga Mana: Empresa especializada en la distribución de alimentos, establecida en el mercado hace más de 25 años.

Análisis de Productos Sustitutos

Nuestro salamín, al ser de picado fino, el sustituto perfecto será el salamín de picado grueso, ya que este nuestro producto puede ser reemplazado por este y no variara la experiencia del usuario. En cuanto a los sustitutos imperfectos, serían el chorizo, salame, fuet o longaniza. Porque estos bienes puedan cumplir la misma función, pueden tener algunas diferencias en términos de calidad, precio o sabor.

Análisis de Productos Complementarios

Los productos complementarios son varios, entre los que se encuentran en picadas. ya que son bienes que se consumen en conjunto y su demanda está relacionada positivamente. Independientemente de esto hay productos que tienen mayor relación, como por ejemplo: los quesos, snacks, mortadela y el vino.

Análisis de Entrantes Potenciales

Barreras de entrada y salida.

Las barreras de entrada económico-tecnológicas son bajas, la maquinaria es relativamente barata comparada a tecnología requerida en otro tipo de productos. Por ende la barrera de salida también será baja.

La barrera de entrada comercial es alta. Nuestro producto será comercializado mediante supermercados y/o grandes superficies. Para poder ingresar un producto a este tipo de canal se requiere gran cantidad de volumen, calidad y gran rotación de producto. Si la empresa ya contara con otros productos en circulación y comercialización sería más fácil ingresar uno nuevo.

Esta barrera se puede saltar mediante intermediarios, que cobran una comisión para ingresar los productos a los supermercados.

A su vez, cabe destacar, que en épocas de crisis ingresar productos a las grandes superficies es más fácil. Esto es debido a que los períodos de inestabilidad suelen generar problemas de abastecimiento, por lo que las grandes marcas no pueden cumplir con la cantidad a distribuir, dejando espacio para que ocupen nuevas marcas.

Toma de Decisiones Estratégicas de Inserción y Crecimiento

Sobre el Producto

El producto es el salamín de picado fino, un embutido curado que consiste en carne fermentada y secada al aire. El cual se caracteriza por su homogeneidad en el contenido.

- Beneficio principal: el producto va a satisfacer la necesidad básica de la alimentación

- Producto real: el producto es un salamín de picado fino

Contaremos con una página de web en la cual se podrá conocer más sobre nuestro producto y su proceso de elaboración, en la cual se podrá hacer reclamos, y contará con un sistema en el cual se podrá cargar el código de la compra de nuestro salame para así obtener diferentes descuentos para las próximas compras, esto se realizara para poder fidelizar al consumidor.

Sobre la Plaza

Como está definido en el mercado consumidor, nuestro producto será comercializado en las provincias de Buenos Aires, Córdoba, Santa Fe, Corrientes , Entre Ríos y CABA..

Los puntos de venta serán supermercados, fiambrerias y distribuidoras.

Supermercados:

Coto / Cencosud (Vea, Jumbo y Disco) / Carrefour / jumbo / Diarco / Chango Más / Yaguar.

De este grupo los más importantes en cuanto a porcentaje de ventas son Carrefour y Coto, ya que representan un 70% del total de las ventas del sector.

Distribuidoras:

- Distribuidora El Puente https://distrielpuente.com.ar/

- Distribuidora Don Gaucho https://don-gaucho.com/

- Distribuidora EL Almacen https://distribuidoraelalmacen.com.ar/

- Mayorista Don Tomas https://www.mayoristadontomas.com/

Fiambrerias:

- Fiambreria La Tablita: https://latablita.com.ar/

- Fiambreria La Liria: https://sites.google.com/view/laliria/

- Fiambreria Estancia San Francisco: https://esanfrancisco.com.ar/

- Fiambreria Vizzentino: https://www.vizzentino.com.ar/

Nuestras principales ventas serán a supermercados, fiambrerias y distribuidoras.Estos serán los intermediarios al consumidor final.

Sobre la Promoción

La empresa llevará a cabo una serie de acciones para poder insertarse dentro del mercado::

- Exposición en supermercados, eventos gastronómicos o degustaciones: buscando llegar a nuevos clientes para que se pueda conocer la marca dentro del mercado, haciendo que puedan degustar de nuestro producto.

- Publicidad en Redes Sociales y página web: con esto se busca que los consumidores puedan conocer más sobre la empresa y la producción de nuestro salame. Mostrando información detallada de nuestros altos estándares de calidad y dónde encontrar nuestros productos

- Publicidades televisivas de eventos populares, tales como fútbol, básquet y fiestas nacionales.

La ley de etiquetado frontal no afecta a nuestro producto por estar exento de la ley correspondiente. (https://www.argentina.gob.ar/justicia/derechofacil/leysimple/salud/ley-de-etiquetado-frontal)

Sobre la Política de Precios

Para la política de precios, se realizó una encuesta a nuestros posibles consumidores donde se les consultó por el precio al cual ellos estarían dispuestos a pagar por un salamín de 300 gramos. De las 86 personas que contestaron, el 44,4% respondió que pagarían de $1000 a $1100 pesos, seguido de un 28,4% que pagaría de $900 a $1000. Por lo tanto decidimos fijar un precio de $1000 para nuestro producto.

A su vez, se decidió que el plazo que se le dará a los supermercados para abonar los pagos será de 60 días después de ser entregada la mercadería según lo que es habitual en la industria.

Tambien para tener una referencia de los precios actuales (29/06/2023), se analizó el mismo de los competidores:

Calidad alta:

· Salamín picado fino El Bierzo clipeado x kg:$ 5.120,00

https://www.carrefour.com.ar/salamin-picado-fino-el-bierzo-clipeado-x-kg/p

Calidad media:

· Salamín Campo Austral Picado Fino x kg: $4.974,11

https://www.disco.com.ar/salamin-campo-austral-picado-fino-x-kg/p

· Salamin picado fino 214 x kg: $4.990,00

https://www.carrefour.com.ar/salamin-picado-fino-214-x-kg/p

· Salamin Cagnoli Picado Fino 1 kg: $4.685,91

https://www.disco.com.ar/salamin-cagnoli-picado-fino-3/p

Calidad baja:

· Salamín picado fino El Familiar x kg:https: $3.790,00

www.carrefour.com.ar/salamin-picado-fino-el-familiar-x-kg/p

· Salamin Lario Picado Fino Tipo Tandilero kg: $3.399,00

https://www.disco.com.ar/salamin-lario-picado-fino/p

Sobre el Perfil del Cliente. Elección del Mercado Objetivo

Los clientes de este producto tienen un gran poder de negociación sobre los vendedores, ya que pueden contar con información sobre el mercado de manera muy sencilla. Para estos es posible conocer la variedad, precios, calidad y condiciones de venta de todas las empresas del mercado con facilidad, permitiéndoles de esta forma decidir dónde y a quién comprar, de la manera que les sea más favorable. Por este motivo, nuestro mercado objetivo, son todos aquellos consumidores que buscan disfrutar en las juntadas familiares

Nuestro consumidor es un gran degustador de la gastronomía, es decir, que aprecian la calidad y el sabor del producto; disfrutando de buenos momentos. Son muy sociables, y siguen las tradiciones familiares.

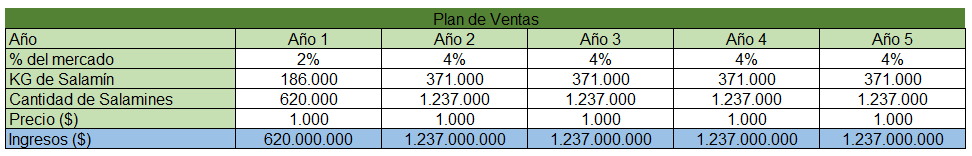

Plan de Ventas

Basándonos en lo desarrollado en el dimensionamiento comercial, podemos estimar un mercado potencial de 9.284.933 personas. Teniendo en cuenta el dato de la Asociación Argentina de Productores Porcinos, donde el consumo promedio anual de embutidos en Argentina es de 3,5 kg por persona.[11] Esta estadística corresponde principalmente al consumo de jamón crudo y cocido, por ende, estimamos que el consumo de salamines es de 1 kg anual por persona.

En el primer año de producción la empresa tendrá un mercado meta del 2% teniendo en cuenta el periodo de puesta en marcha. Luego las ventas se regularizaran, llegando al 4% del mercado.

Bibliografía

- ↑ https://www.cronista.com/economia-politica/argentina-crecio-casi-5-en-2022-pero-con-un-mal-dato-para-la-inversion/

- ↑ https://www.telam.com.ar/notas/202306/630458-banco-mundial-argentina-economia-crecimiento.html

- ↑ https://elpais.com/argentina/2023-01-12/argentina-cierra-2022-con-948-de-inflacion-la-mas-alta-desde-1991.html

- ↑ https://www.indec.gob.ar/indec/web/Nivel4-Tema-2-18-77

- ↑ https://www.indec.gob.ar/indec/web/Nivel3-Tema-4-46

- ↑ https://www.conicet.gov.ar/creencias-valores-y-actitudes-en-la-sociedad-argentina/

- ↑ https://www.lanacion.com.ar/lifestyle/dia-del-vegetarianismo-los-beneficios-los-diferentes-tipos-y-cuantas-personas-no-comen-carne-en-la-nid01102022/

- ↑ https://alimentosargentinos.magyp.gob.ar/HomeAlimentos/Cadenas%20de%20Valor%20de%20Alimentos%20y%20Bebidas/informes/CyS_Informe_2019_Noviembre.pdf

- ↑ https://www.argentina.gob.ar/noticias/se-impulsa-fortalecer-la-produccion-y-comercializacion-de-carne-y-derivados-porcinos

- ↑ https://www.carrefour.com.ar/salamin?_q=salamin&map=ft

- ↑ https://www.clarin.com/sociedad/fiambre-oms-cancer-cancerigeno-fiambres-carne-salud_0_S1WPXbKDQg.html