Diferencia entre revisiones de «Dimensionamiento Financiero»

| (No se muestran 12 ediciones intermedias del mismo usuario) | |||

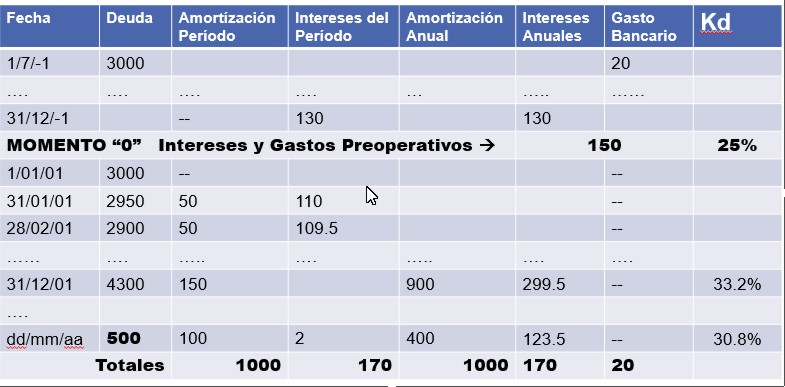

| Línea 224: | Línea 224: | ||

Finalmente, en caso de que se tuviera que generar una oficina financiera para hacer las tareas y los trámites vinculados a la liquidación y el seguimiento de los créditos, los gastos personal, articulos de librería, luz, telefono y otros deberían imputarse dentro de este rubro. Esto es usual en grandes proyectos de inversión con docenas de créditos tantos renovables como no renovables, aunque no es usual en pequeños proyectos con pocos créditos, donde el personal administrativo termina siendo el responsable de estas tareas. Si el evaluador lo decide, pueden llegar a prorratearse parte de los gastos existentes del área administrativa a este área, aunque no es necesario. | Finalmente, en caso de que se tuviera que generar una oficina financiera para hacer las tareas y los trámites vinculados a la liquidación y el seguimiento de los créditos, los gastos personal, articulos de librería, luz, telefono y otros deberían imputarse dentro de este rubro. Esto es usual en grandes proyectos de inversión con docenas de créditos tantos renovables como no renovables, aunque no es usual en pequeños proyectos con pocos créditos, donde el personal administrativo termina siendo el responsable de estas tareas. Si el evaluador lo decide, pueden llegar a prorratearse parte de los gastos existentes del área administrativa a este área, aunque no es necesario. | ||

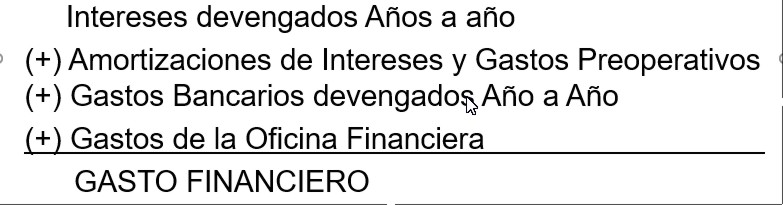

==== Impacto en el Punto de Equilibrio ==== | ==== Impacto en el Punto de Equilibrio ==== | ||

[[Archivo:PeqF.jpg | [[Archivo:PeqF.jpg|PUNTO DE EQUILIBRIO- Impacto de la Financiación|alt=|miniaturadeimagen|295x295px]] | ||

Como podemos apreciar en el diagrama anterior, el punto de equilibrio por tomar financiación aumenta debido al aumento de los gastos constantes ya que los gastos financieros suelen no depender de la cantidad de unidades vendidas, excepto muy raras excepciones como son el pago de regalías por unidad vendida. | Como podemos apreciar en el diagrama anterior, el punto de equilibrio por tomar financiación aumenta debido al aumento de los gastos constantes ya que los gastos financieros suelen no depender de la cantidad de unidades vendidas, excepto muy raras excepciones como son el pago de regalías por unidad vendida. | ||

| Línea 239: | Línea 239: | ||

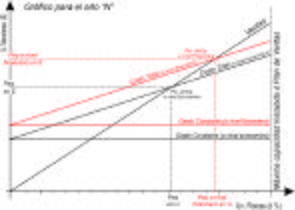

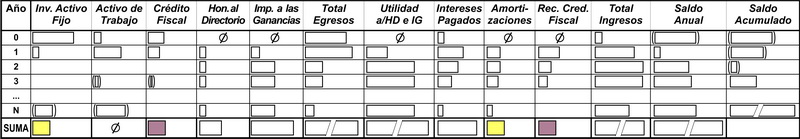

En este cuadro se pueden apreciar que a diferencia del cuadro confeccionado en el dimensionamiento económico, este comienza por las ventas, dando la posibilidad de mostrar la la Utilidad Bruta, que en algunos casos puede utilizarse como indicador para evaluar el proyecto, directamente ó indirectamente a través del cálculo de el Margen Bruto. | En este cuadro se pueden apreciar que a diferencia del cuadro confeccionado en el dimensionamiento económico, este comienza por las ventas, dando la posibilidad de mostrar la la Utilidad Bruta, que en algunos casos puede utilizarse como indicador para evaluar el proyecto, directamente ó indirectamente a través del cálculo de el Margen Bruto. | ||

Cabe recordar que todos los ingresos que son inherentes a la actividad primaria de la empresa aún cuando no sean frecuentes, deben ser incluidos dentro de los ingresos ordinarios, en este cuadro representado en las ventas. Los ingresos extraordinarios que puedan figurar en los estados contables proforma generalmente están asociados a los ingresos financieros relacionados con el manejo de dinero, o cuando se vende un activo por encima del precio que se tiene contabilizado, o por la reventa de artículos de otras empresas. Como puede observarse, todas estas actividades están relacionadas al aprovechamiento de oportunidades no previstas en una empresa en marcha, y en los proyectos de inversión todas las actividades son por definición previstas, así que todos los ingresos son colocados como ordinarios. | |||

Se observa que aparece el gasto financiero, y este tiende a decrecer año a año por tres motivos: El primero y principal es que la mayoría de los sistemas de créditos tienden a cobrar más intereses en los primeros años, el segundo motivo es porque los créditos no renovables van terminan de ser cancelados antes del período de análisis por lo cual van desapareciendo los intereses de dichos créditos y finalmente porque en los primeros años (generalmente los tres primeros) dentro de este gasto financiero aparecen las amortizaciones de los intereses y gastos preoperativos. | Se observa que aparece el gasto financiero, y este tiende a decrecer año a año por tres motivos: El primero y principal es que la mayoría de los sistemas de créditos tienden a cobrar más intereses en los primeros años, el segundo motivo es porque los créditos no renovables van terminan de ser cancelados antes del período de análisis por lo cual van desapareciendo los intereses de dichos créditos y finalmente porque en los primeros años (generalmente los tres primeros) dentro de este gasto financiero aparecen las amortizaciones de los intereses y gastos preoperativos. | ||

| Línea 282: | Línea 284: | ||

==== Segunda Estructura y Aumento de Aporte de Capital ==== | ==== Segunda Estructura y Aumento de Aporte de Capital ==== | ||

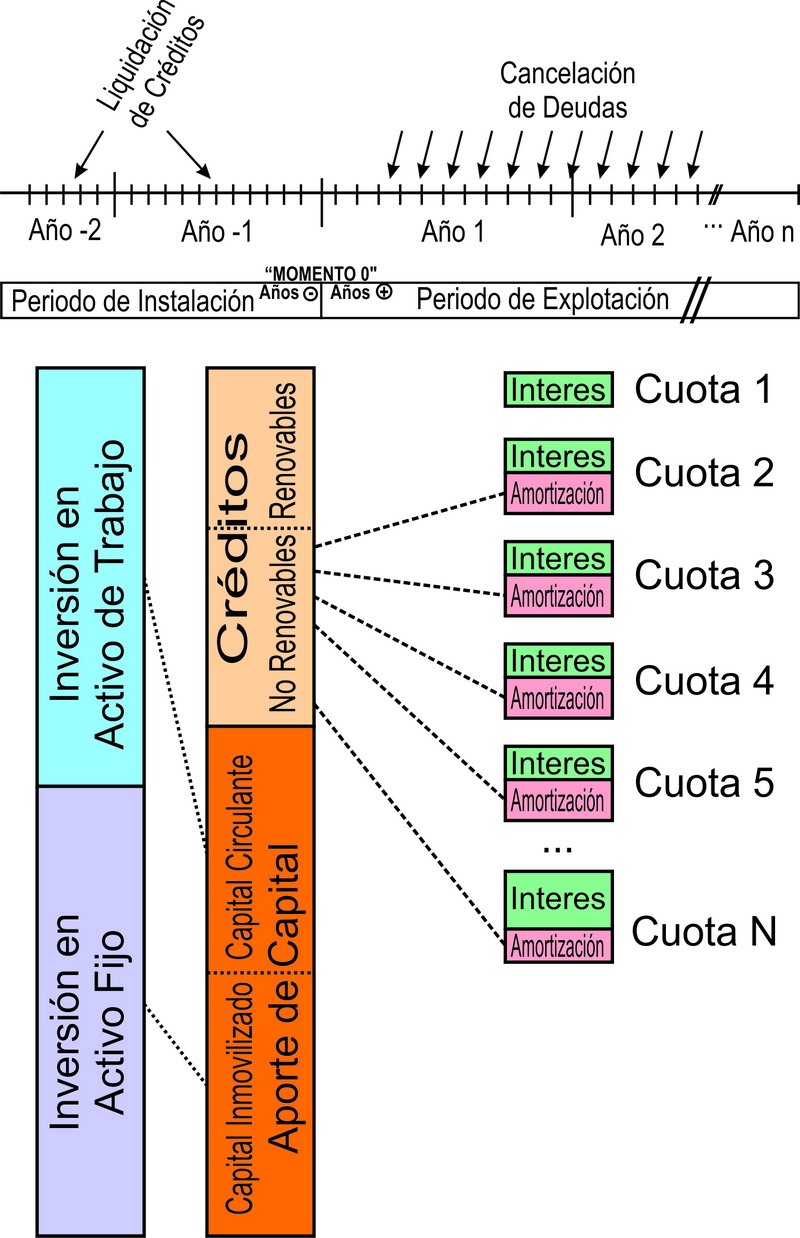

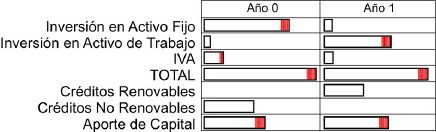

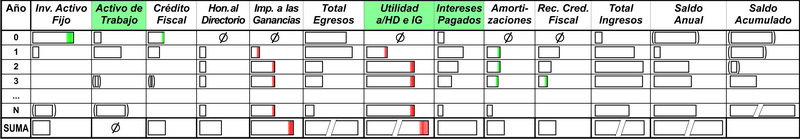

Teniendo en cuenta el aumento de las inversiones tanto en Inversión en Activo Fijo como en Inversión en Activo de Trabajo, es necesario aumentar el aporte de Capital para compensar estos aumentos. ¿Y daporque se esto tiene que financiarse con Aportes del Inversor? En realidad es muy sencillo. Tanto el incremento de la inversión en Activo Fijo como en activo de trabajo se deben a intereses de los créditos ya solicitados, por lo cual resulta impensable que un banco nos dé un crédito para cubrir los intereses de otros créditos que no estamos pudiendo cubrir. | [[Archivo:2DAEF.jpg|miniaturadeimagen|436x436px|SEGUNDA ESTRUCTURA FINANCIERA- Incrementos de Inversiones y Aportes |alt=]]Teniendo en cuenta el aumento de las inversiones tanto en Inversión en Activo Fijo como en Inversión en Activo de Trabajo, es necesario aumentar el aporte de Capital para compensar estos aumentos. ¿Y daporque se esto tiene que financiarse con Aportes del Inversor? En realidad es muy sencillo. Tanto el incremento de la inversión en Activo Fijo como en activo de trabajo se deben a intereses de los créditos ya solicitados, por lo cual resulta impensable que un banco nos dé un crédito para cubrir los intereses de otros créditos que no estamos pudiendo cubrir. | ||

Con todos estos impactos, se arma la segunda y definitiva estructura financiera para el proyecto. En esta puede observarse las inversiones con sus incrementos, así como también el incremento de Aporte de Capital para financiarlos.Prácticamente, el aporte de capital para cada año se calcula como la sumatoria de todas las inversiones menos los créditos liquidados cada año. | Con todos estos impactos, se arma la segunda y definitiva estructura financiera para el proyecto. En esta puede observarse las inversiones con sus incrementos, así como también el incremento de Aporte de Capital para financiarlos.Prácticamente, el aporte de capital para cada año se calcula como la sumatoria de todas las inversiones menos los créditos liquidados cada año. | ||

==== Impacto en el Crédito Fiscal y su Recupero ==== | |||

Vale recordar que el impuesto al valor agregado es un impuesto indirecto que desde el punto de vista del proyecto este cobrará a sus clientes y a su vez que tiene derecho a reembolsarse el IVA pagado a sus proveedores y desde el punto de vista práctico, el ente recaudador de impuestos (en Argentina la AFIP), no distingue entre IVA inversión e IVA compras, esta es una distinción que se hace en la metodología para mostrar como el IVA crédito fiscal. | |||

A nivel de los impactos por la toma de financiación, el recupero del crédito fiscal se ve afectado por un doble efecto ya que el Monto del Crédito Fiscal aumenta y a su vez el IVA del plan de explotación disminuye. Esto se debe primordialmente a que los intereses de los créditos pagan IVA, y estos deben incluirse en todos los lados donde dichos intereses se hayan imputado | |||

Para el caso del IVA Inversión o Crédito Fiscal, el Impacto se encuentra solo a nivel del Activo Fijo, ya que los intereses y gastos preoperativos fueron imputados en el rubro de gastos asimilables en este Activo. Esto se ve claramente en la segunda estructura financiera donde es necesario realizar un aporte de capital extraordinario para pagar tanto los intereses y gastos preoperativos como el IVA correspondiente a estos. Vale aclarar que, para el caso de la Inversión en Activo de Trabajo, si bien esta se ve impactada, no se ve impactada ya que la variación se produce en el rubro Créditos por Ventas, un rubro del cual no se considera IVA inversión (el IVA de este rubro fue considerado dentro del IVA ventas del año) | |||

Para el IVA del plan de explotación, el impacto se encuentra a nivel del IVA compras, ya que las Ventas año a año, y por lo tanto su IVA, no se ven impactadas. | |||

En IVA compras se ve incrementada por el IVA de los intereses devengados año a año, ocasionando esto que el IVA diferencia (o IVA plan de explotación) sea menor. | |||

Este doble efecto provocará que el recupero del Crédito Fiscal se postergue. Si bien en general esto no va más allá de unos meses por encima del periodo del recupero de Crédito Fiscal calculado a nivel económico, el cálculo de esta afectación es importante para mantener la consistencia interna del modelo que se está planteado para evaluar eventualmente el proyecto. | |||

Finalmente, y como se dijo a nivel Económico, recordemos que desde el punto de vista fiscal existe otro crédito fiscal comúnmente presente en el primer año del proyecto y es el caso del impuesto a las ganancias. Como ya se ha explicado, en caso de que haya un quebranto económico (Utilidades negativas) el impuesto a las ganancias puede compensarse con impuesto a las ganancias de años posteriores (hasta 5 años). Si bien esto puede ser normal en empresa en marcha, observar un proyecto de inversión con Utilidades negativas durante 5 años no es común, y por lo tanto al llegarse a este punto es más probable que se redefinan distintos parámetros y variables del proyecto y se recalculen las utilidades a que se tengan que compensar pérdidas de 5 años. | |||

Lo que sí es común que suceda es que se produzca un quebranto económico en el año 1 debido a la puesta en marcha impactado a nivel financiero por la aparición de los intereses a pagar que en general en los primeros años son más altos que en los años posteriores (debido a que la mayoría de los sistemas de pago de intereses de créditos concentran mayor proporción de intereses en los primeros años). Recordemos que, en ese caso, lo correcto es colocar un pago de impuesto a las ganancias de ese año igual a Cero, y el saldo negativo utilizarlo para disminuir el pago de impuesto a las ganancias de años subsiguientes. | |||

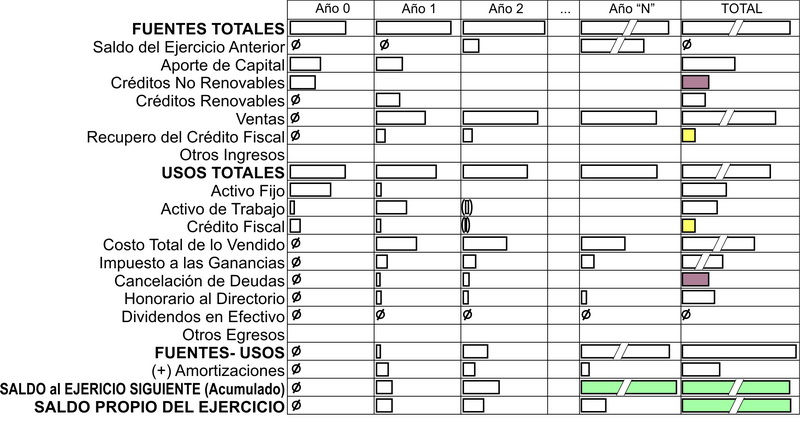

=== Estados Contables Proforma === | === Estados Contables Proforma === | ||

| Línea 307: | Línea 324: | ||

==== Evolución de los rubros del balance a lo largo del tiempo ==== | ==== Evolución de los rubros del balance a lo largo del tiempo ==== | ||

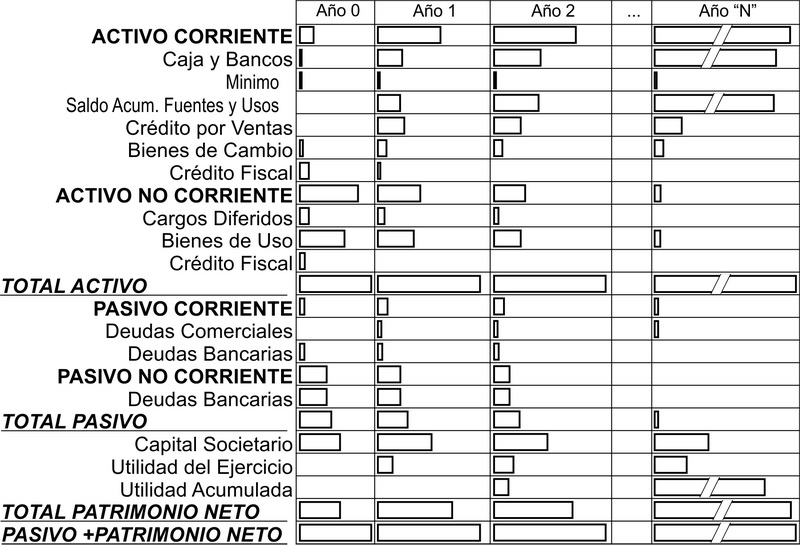

[[Archivo:EvolBalanceNaños.jpg|centro|marco|BALANCE PROFORMA- Evolución de los Rubros en el tiempo]] | |||

'''Caja y Banco:''' Comienza en el Año 0 con el mínimo en caja y banco, y se va incrementando el resto de los años con los saldos acumulados del Cuadro de Fuentes y Usos | '''Caja y Banco:''' Comienza en el Año 0 con el mínimo en caja y banco, y se va incrementando el resto de los años con los saldos acumulados del Cuadro de Fuentes y Usos | ||

| Línea 336: | Línea 355: | ||

=== Cuadro de Fuentes y Usos === | === Cuadro de Fuentes y Usos === | ||

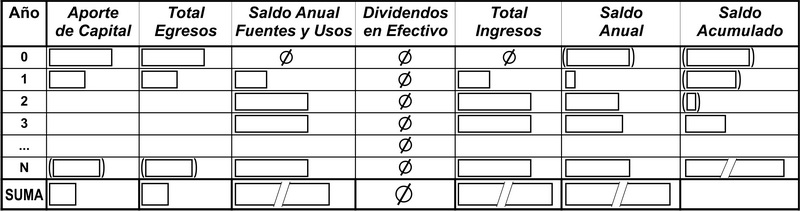

En este punto hemos podido analizar todos los impactos que tiene la financiación tanto a nivel de inversiones como a nivel de resultados. Comenzamos pues con el proceso de formulación del Proyecto. Debido a que el proyecto ahora cuenta con financiación de terceros aparte de los aportes de capital de los posibles inversores, para poder analizar la totalidad de todos los aspectos que hacen al proyecto ya no alcanza con armar un cuadro de formulación para el proyecto y/o para el inversor (aunque posteriormente se harán para hallar fácilmente los Flujos netos de Caja respectivos). | |||

La manera de mostrar su proyecto más ampliamente es a través de la construcción de un cuadro de Fuentes y Usos, también denominado cuadro de Origen y aplicación de Fondos. | |||

Este cuadro nos permite analizar el proyecto con un sistema, analizando todos los flujos de dinero que ingresan al proyecto, todos los flujos de dinero salientes que tiene el proyecto, y eventualmente los saldos disponibles período a período. | |||

Al mostrar esos flujos de ingresos y egresos, podemos detectar diversos planes que muestran distintos aspectos del proyecto, cada uno de interés desde una perspectiva distintiva. Los planes que surgen de el Cuadro de Fuentes y Usos son: | |||

'''Plan de Explotación:''' Muestra la evolución de los ingresos y egresos que se dan año a año como consecuencia de la explotación del negocio, a través de las ventas y el costo total de lo vendido, este último incluyendo el gasto financiero calculado anteriormente. | |||

'''Plan de Financiación:''' Muestra como es financiado inicialmente el proyecto para poder ser llevado a cabo, a través de tanto de los aportes de capital como de los distintos créditos obtenidos. En general esta financiación surge en el año 0 y en el año 1, y las subsiguientes inversiones son muchas veces financiadas con fondos autogenerados (analizaremos esto cuando se revea el tema de los saldos del Cuadro de Fuentes y Usos) | |||

'''Plan de Inversiones:''' La financiación explicitada en el punto anterior tiene el destino del plan de Inversiones. Estas inversiones incluyen tanto los Activos Fijos, los Activos de Trabajo como el IVA correspondiente a ambos de ellos. Recordemos una vez más que si bien el IVA es parte de las inversiones en activo Fijo o en Activo de Trabajo dependiendo de los bienes de los que surjan, en los proyectos de inversión desde el punto operativo se segregan ya que se trata de una inversión temporaria y su recuperación se hace de una forma distinta a la del resto de los Activos. En este punto vale aclarar, que si bien a los fines de buscar y calcular la financiación se trabaja con las inversiones en Activo Fijo y Activo de Trabajo, en este cuadro se trabajaran a valores devengados y contable. La razón de esto es netamente operativa y es para poder verificar y hacer el control cruzado con otros cuadros a nivel financiero como los Cuadros de resultados proforma, el Balance proforma y el Cuadro de Formulación del Proyecto. | |||

'''Plan Fiscal:''' Si bien muchos de los impuestos cobrados a las empresas están incorporados de forma implícita en el cálculo de los costos, el principal aporte Fiscal que realiza un proyecto es a través del pago de Impuesto a las Ganancias, que en este cuadro aparece de forma explícita. Además, puede observarse en este cuadro a nivel fiscal el adelanto temporal del IVA inversión realizado, además de su recuperación a lo largo del período de explotación. | |||

'''Plan de aplicación de la Utilidad:''' Finalmente el último plan presente en este cuadro es desarrollado a través de los rubros que permiten analizar quienes son los destinatarios posibles de los beneficios que genera el proyecto, desde el Fisco hasta los inversores. | |||

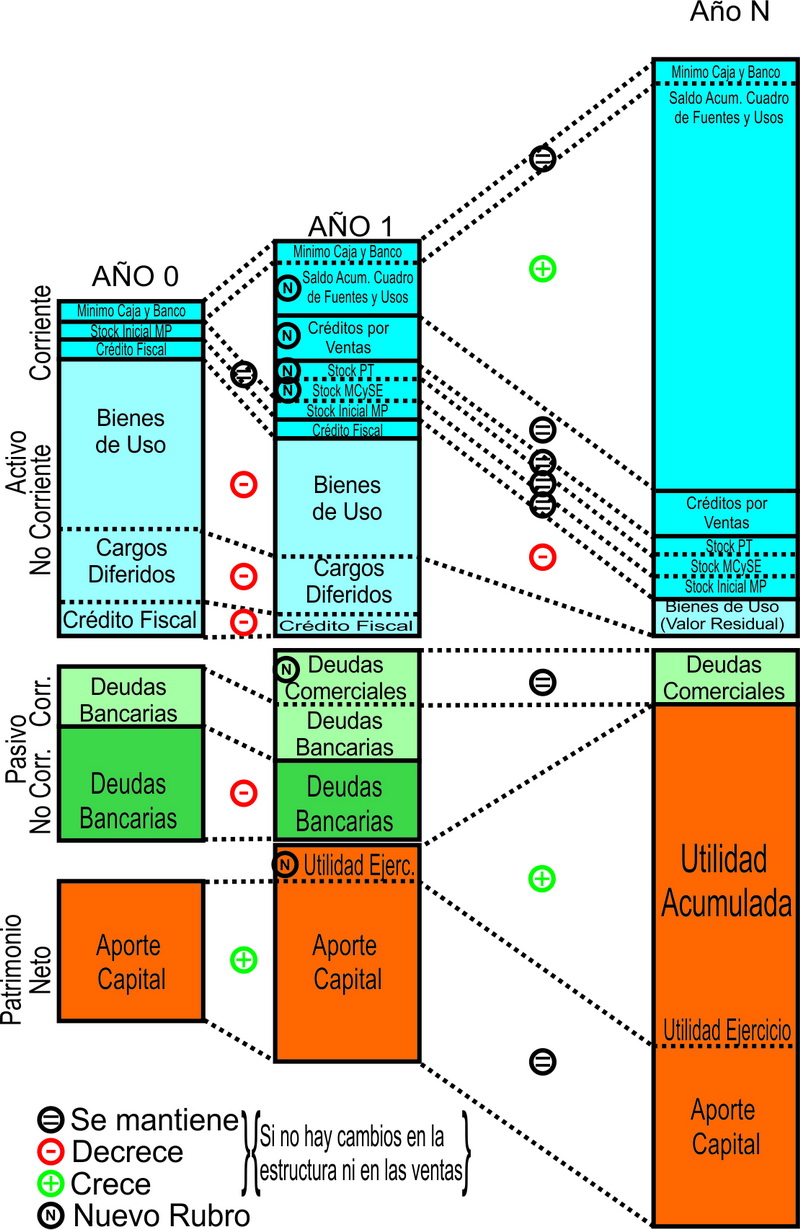

Yendo a la construcción de este cuadro empezaremos a describir y analizar la evolución a lo largo del período de análisis de todas las fuentes, luego de todos los usos, para finalmente analizar cómo se van considerando los distintos saldos y su comportamiento.[[Archivo:CFyU.jpg|centro|marco|CUADRO DE FUENTES y USOS]]'''Fuentes:''' | |||

'''Saldo del ejercicio Anterior (Acumulado):''' Si bien esta es la primera fuente que aparece, es la última en ser calculada. El objetivo de incluir como fuente a los saldos de ejercicios anteriores no aplicados es poder utilizarlos para financiar algún saldo anual puntual negativo que pudiera surgir debido a inversiones durante la explotación del negocio sin tener que recurrir al aporte de capital por parte del inversor. Debido a que este saldo acumulado en realidad surge al final del cuadro, se volverá a explicar en ese punto. | |||

'''Aporte de Capital:''' El aporte de Capital surge de la segunda estructura financiera. En reglas generales, se realiza aporte de Capital durante el periodo de instalación (Año 0) y en el Año 1. Es posible también, debido a la necesidad en algún año donde los saldos acumulados anteriores no lleguen a cubrir algún quebranto, que el Inversor tenga que realizar aportes de capital adicionales (no es común, pero hay que tenerlo en consideración) | |||

'''Créditos No Renovables:''' Los Créditos No Renovables también surgen de la segunda estructura financiera, en general se liquidan en el período de instalación (Año 0) ya que están destinados a bienes de uso. Si en algún año durante el periodo de explotación surgiera la necesidad de hacer alguna inversión adicional y se quisiera tomar algún crédito para apalancar la rentabilidad, puede surgir de nuevo la aparición de un crédito no Renovable. | |||

'''Créditos Renovables:''' También surgen de la segunda estructura financiera, y en general están destinados a bienes de cambio (materias primas) y se generan inicialmente en el Año 1 cuando al cabo de cierto tiempo los proveedores confían en el proyecto lo suficiente como para otorgarle créditos. Si las compras de materia primas no cambian con el tiempo (como es el caso de proyectos con ventas constantes) este rubro no se verá afectado con el paso del período de explotación, si en cambio las compras de las materias primas van creciendo, el monto de los créditos renovables irá creciendo en proporción al aumento de las compras de materias primas. | |||

'''Ventas:''' Las ventas representan el principal flujo de origen de fondos para un proyecto de inversión a lo largo del período de análisis, en particular a la largo del período de explotación (Año 1 a N). En general las ventas suelen ser crecientes y surgen del dimensionamiento comercial, a excepción de las del año 1 que surgen del ajuste realizado a nivel técnico debido a la puesta en marcha y a la constitución de stocks. | |||

'''Recupero del Crédito Fiscal:''' El recupero del Crédito Fiscal comienza en el año 1 y representa el monto del Créditos Fiscal (IVA inversión) que es recuperado año a año a través del IVA del plan de la explotación. Si bien fue calculado originalmente a nivel económico, este se vio impactado por la toma de financiación (ya que es necesario pagar IVA por los intereses bancarios) y ese ese valor impactado el que debe considerarse en este cuadro. | |||

'''Otros Ingresos:''' Este rubro es dejado en caso de ser necesario incorporar otros ingresos en este cuadro de fuentes y usos. Un ejemplo clásico son los ingresos que surgieran por reinversiones externas (PONER LINK). Otro ejemplo de estos ingresos es por la obtención de subsidios gubernamentales o reintegro de impuestos. En principio, cualquier ingreso que no se deba ver reflejado en los otros rubros debería ir aquí. Es común que no existan otros ingresos, con lo cual este rubro suele permanecer sin valores. | |||

'''Usos:''' | |||

'''Activo Fijo:''' Como ya hemos visto múltiples veces el Activo Fijo corresponde a los bienes de uso y gastos asimilables del proyecto. La mayoría de este rubro se desembolsa en el periodo de instalación (año 0) pero en particular hay que recordar que en el año 1 se encuentra siempre presente el Gasto de puesta en Marcha. Dentro de los gastos asimilables debemos recordar de incluir los intereses y gastos financieros preoperativos (hechos en el Año 0) que surgieron cuando se determinó la financiación. Excepto que haya inversiones adicionales necesarias por el crecimiento, en general no habrá desembolsos durante el resto del período de explotación. | |||

'''Activo de Trabajo:''' Incluye los Bienes de Cambio, los créditos por ventas y el mínimo en Caja y Banco. Debido a que en este cuadro nos hallamos trabajando a valores contables, estos valores son los mismos que se determinaron a nivel económico, ya que los valores contables en Activo de Trabajo no se ven impactados por la toma de financiación. Desde el punto de vista de su evolución a lo largo del período de análisis, empiezan a generarse en el año 0 a través de la constitución de parte del mínimo en caja y banco y algún eventual stock inicial de materia prima, apareciendo luego un incremento significativo en el Año 1 debido a la constitución del resto de los stocks (mercadería en curso y semielaborado y producto Terminado) y a la aparición de los Créditos por Ventas. El resto de los años pueden producirse incrementos por dos motivos: la variación en la valuación de los activos de trabajo o por incrementos en los stocks y créditos que se necesitan en consecuencia al aumento de las ventas. | |||

'''Crédito Fiscal:''' El crédito Fiscal es aquel que corresponde al IVA en las inversiones en Activo Fijo y Activo de Trabajo. También surgen de la segunda estructura financiera, y hay que recordar que están incrementadas por el IVA de los Intereses y Gastos Preoperativos en el Año 1. | |||

'''Costo Total de lo Vendido:''' Este rubro es la contrapartida en los usos de las ventas en las fuentes. Significan los desembolsos imputados a las ventas año a año, incluyendo el costo de producción de lo vendido, el gasto de comercialización, el gasto de administración y el gasto financiero. Este rubro va creciendo año a año en una proporción similar a las ventas (aunque no directamente ya que existen costos constantes y variables). Empiezan en el año 1 a partir de que comienzan las Ventas en el plan de explotación ante las cuales contraponer estos costos. | |||

'''Aplicaciones de la Utilidad''' | |||

Las utilidades que surgen de hacer la diferencia entre las Ventas y el costo total de lo vendido pueden ser aplicadas a distintos stakeholders que tienen un interés contractual en retirar parte de esos Beneficios. Mientras que a nivel económico solo existían los Honorarios al Directorio y el Impuesto a las Ganancias, a nivel financiero surgen dos interesados a los cuales considerar: los financistas y los accionistas. Todas estas aplicaciones surgen a partir del primer año, ya que es en ese punto donde empiezan a aparecer las utilidades. | |||

'''Impuesto a las Ganancias:''' Fueron calculadas previamente en el cuadro de resultados proforma, y están impactadas por haber tomado financiación ya que los intereses fueron incluidos directa o indirectamente en el costo total de lo vendido. Es el principal beneficio que recibe el fisco por parte del proyecto. | |||

'''Honorario al Directorio''': Para el caso de las Sociedades anónimas (u otros tipos societarios) que cuenten con directorios en su estructura organizacional, es necesario pagarle los honorarios por el trabajo que realicen. | |||

'''Cancelación de Deudas:''' Los créditos no renovables que surgieron en el año 0 con el objetivo de financiar parte de los activos, tienen que en algún momento empezar a amortizarse, ya que el objetivo de quienes otorgaron esos créditos no es únicamente recibir un beneficio (compuesto por los intereses que fueron imputados oportunamente en el costo total de lo vendido a través del gasto financiero), sino también recuperar el crédito otorgado. Cabe recordar que, para el crédito renovable, la deuda no se cancela, sino que se renueva continuamente, y eventualmente tiene que ser cubierta al final del período de análisis (tarea que será responsabilidad del inversor) ''' ''' | |||

'''Dividendos en Efectivo:''' Los dividendos en efectivo son el retiro de beneficios que los socios pueden retirar del proyecto. En reglas generales para los proyectos de inversión de creación de empresas, este rubro no suele desarrollarse debido a que sería el equivalente a poder asegurar dividendos a los inversores. Sin embargo, es común utilizarlo en proyectos en empresas en marcha, ya que muchas veces los accionistas solo están dispuestos a aceptar la realización del proyecto si pueden asegurare dividendos en Efectivo. | |||

'''Otros Egresos:''' Al igual que para el caso de las fuentes, se deja este rubro genérico para incorporar otros egresos, como en el caso de los fondos que se retiren para ser reinvertidos, o algún otro pago extraordinario no asociado a rubros ya desarrollados. Es muy común que este rubro tanto de otros egresos como otros ingresos del lado de las fuentes, sean utilizados más adelante en el proyecto en la parte de riesgo cuando se desean analizar escenarios sin modificar los números originales del proyecto. | |||

'''Fuentes- Usos:''' Una vez determinados todos los orígenes y aplicaciones de fondos, se procede a hacer la diferencia entre ambos. Esto permite ver inicialmente si existe algún período que presente quebrantos. El año 0 siempre debería tener un valor nulo, ya que en la segunda estructura financiera se buscó ajustar el aporte de capital a las necesidades de inversiones no cubiertas por créditos. Si esto no fuera así, es por algún error de arrastre o cálculo previo. Para el resto de los años este rubro en general debería ser positivo, pero si es negativo esto no sería un problema si se lo puede cubrir con amortizaciones. | |||

'''Amortizaciones:''' Las amortizaciones dispuestas acá son las amortizaciones año a año de las inversiones en Activo Fijo (NO CONFUNDIR CON LA AMORTIZACION DE LOS CREDITOS QUE SE ENCUENTRA COMO UNA APLICACIÓN DE LA UTILIDAD COMO CANCELACIÓN DE DEUDAS) y deben ser sumadas a las fuentes menos los usos para obtener los saldos acumulados al ejercicio siguiente. La razón por la cual estas amortizaciones son sumadas en este punto es debido a que las mismas están incorporadas dentro del Costo Total de lo Vendido como un uso para el proyecto, cuando en realidad las amortizaciones no salieron de la caja del proyecto (a diferencia de los sueldos, los pagos de servicios, materias primas, etc. que fueron reclamados y pagados a los proveedores correspondientes). Muchos autores deciden poner como uso directamente los costos sin incluir a las amortizaciones, pero esto genera el doble problema de tener que calcularlo específicamente para este cuadro, además de correr el riesgo de calcular de manera errónea otros rubros como el impuesto a las ganancias o los honorarios al directorio si se decide hacerlo directamente a partir de los datos en este cuadro. Una ultima aclaración a recordar es que este rubro debería aparecer recién en el año 1. | |||

'''Saldo Acumulado al Ejercicio Siguiente:''' como se aclaró justo anteriormente, este rubro surge de sumar las amortizaciones Año a Año con el total de fuentes menos el total de usos. Debido a que las Fuentes-Usos y las amortizaciones tienen un valor de Cero para el año 0, este rubro también deberá ser nulo en el año 0. Este saldo acumulado es que se va pasando año a año al ejercicio siguiente y el saldo de un año termina siendo una fuente para el siguiente (fue el primer rubro explicado dentro de las fuentes) Este saldo, a diferencia de Fuentes-Usos y del saldo propio de cada ejercicio, nunca puede ser negativo, ya que un saldo negativo en realidad implicaría una deuda con alguien que no fue considerada como tal, y por lo tanto no fue financiada o registrada de manera apropiada. En el caso de que a partir de la elaboración de este cuadro surgiera un Saldo Acumulado negativo (cosa no tan rara en el año 1 o en algún año con inversiones de crecimiento significativas), este debe compensarse incorporando un aporte de Capital Adicional por parte del inversor. Esto se hace agregando en este cuadro en el rubro correspondiente a la fuente Aporte de Capital el Aporte de Capital necesario para hacer nulo este saldo acumulado. Muchas veces se duda si existe la posibilidad de solicitar un crédito para estos quebrantos, pero en reglas generales y más aún si es durante el año 1, esto significaría pedir un crédito para cubrir una pérdida, y los bancos no se encuentran predispuestos a esto (y la mayor parte de las veces los oficiales de cuenta ni siquiera lo pueden considerar). | |||

'''Saldo Anual propio del Ejercicio:''' Por último y para cerrar este cuadro, se determinará la evolución anual del saldo para cada ejercicio. La manera de determinarlo es restar al saldo acumulado al final de cada ejercicio el saldo acumulado que había al inicio de ese ejercicio (que es lo mismo que decir es saldo acumulado del ejercicio anterior). Para el año 0 este saldo también será igual a cero, y para el resto de los años puede tomar valores tanto positivos, nulos o negativos. Esto último significa que si bien el Saldo propio del ejercicio fue negativo (o sea existieron más usos que fuentes y amortizaciones) esta pérdida fue cubierta con saldos acumulados de ejercicios anteriores. El cálculo de este Saldo anual cobra una destacada importancia debido a que son los beneficios que tendrá el inversor año a año y serán utilizados en la formulación del inversor para determinar su flujo neto de caja. Al no haberse desarrollado una política de dividendo en efectivo, podríamos decir que este saldo es el dinero disponible para que retire año a año. Pero una cosa es asegurárselo a través de una política de dividendos en efectivos y otra cosa es plantearlo como que quedará el saldo disponible después de hacerse cargo de todos los usos. | |||

'''Análisis de las sumatorias (o totalidad) del proyecto:''' | |||

Si bien no es estrictamente necesario realizar las sumatorias totales de cada rubro para la confección de este cuadro, el realizarla nos sirve para por un lado realizar algunas verificaciones, y por otro lado poder visualizar de un solo vistazo la magnitud total del proyecto. | |||

En esta totalidad para el caso de las fuentes puede apreciarse que no existe saldo del ejercicio anterior (no existen acciones previas al proyecto en su totalidad), para el caso de los aportes de capital, los créditos renovables y no renovables (plan de financiación) estos valores serán los surgidos de la segunda estructura financiera (más algún aporte de capital extraordinario si esto fuera necesario de acuerdo con lo comentado en el Saldo Acumulado). También es de notar que la totalidad de los créditos no renovables tienen que haber sido cancelados y por lo tanto ambos rubros tienen que dar idéntico valor). Y finalmente el recupero del crédito Fiscal será igual al Crédito Fiscal que surge de los Usos. | |||

Aparte de eso, en los Usos se observa que tanto en los Activos Fijos como en los Activos de Trabajo se encuentran los totales, ya que no se han incorporado al último año los valores al final del proyecto de los activos (esto si se volverá a realizar en los cuadros de formulación). | |||

Finalmente y debido a que se analiza la totalidad del proyecto, es saldo propio del ejercicio como el saldo al ejercicio siguiente son iguales. | |||

=== Cuadro de Formulación para el Proyecto Modificado === | === Cuadro de Formulación para el Proyecto Modificado === | ||

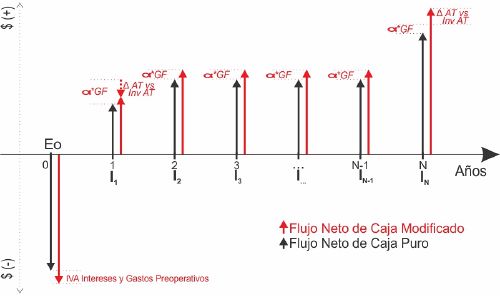

Nuevamente al final de este dimensionamiento, al igual que al final del dimensionamiento económico, es posible realizar la formulación para poder obtener el Flujo neto de Caja. A diferencia de la situación en el dimensionamiento económico donde solo era necesario un solo flujo neto de Caja, una vez realizado el dimensionamiento financiero, la formulación para el proyecto y para el inversor (o grupo de inversores) divergen en dos flujos netos de caja diferenciados y por lo tanto es necesario realizar dos cuadros de formulación, el cuadro de formulación para el proyecto modificado (por la toma de financiación) y el cuadro de formulación para el Inversor. | |||

La estructura de ambos cuadros de formulación sigue la misma estructura que el anteriormente citado, con una serie de egresos, ingresos y los saldos anuales y acumulados. | |||

Es común en los proyectos donde hay financiación que, en el documento final de presentación del proyecto, no se presente el cuadro de formulación a nivel económico, ya que es solo una etapa intermedia que sirve al elaborador del proyecto para realizar verificaciones de comprobación. | |||

Es por esa razón que para el cuadro de formulación del proyecto modificado, haremos la comparación con el cuadro de formulación a nivel económico, mostrando las similitudes, las diferencias y los diferenciales en algunos valores. | |||

Recordando la estructura que hemos comentado para el cuadro de formulación a nivel económico. En este cuadro podemos empezar por la primera parte del cuadro donde se hayan los períodos analizados, y se observa inicialmente que se comienza por el año “0” que en realidad incluye todos los desembolsos que se realizan en el período de preinversión e instalación. En caso de que el período de instalación durara significativamente más de 1 año, es recomendable separa este Año “0” en subperiodos (Año -1, Año -2) para lograr que los indicadores de evaluación que tienen en cuenta el valor del dinero en el tiempo sean calculados de manera más precisa. | |||

El proyecto se analiza hasta el fin del período de análisis, que representamos genéricamente como el año “N”. En general los períodos con los que se trabajan son anuales, principalmente porque coinciden con los requisitos legales de presentación de balances, además de que al trabajar con períodos anuales los indicadores y las tasas que se utilizarán serán de referencia anual. No obstante, para proyectos con un corto período de análisis, es también común trabajar con trimestre. | |||

Al final de todos los períodos de análisis, se coloca una fila adicional de sumatoria que nos permitirá realizar una serie de verificaciones más adelante. | |||

[[Archivo:Form Financiero V2.jpg|centro|marco|FORMULACION PARA EL PROYECTO- A nivel Financiero]]'''Egresos:''' | |||

Dentro de los egresos encontramos la inversión en Activo Fijo, el Activo de Trabajo, el crédito fiscal, los Honorarios al Directorio y el Impuesto a las ganancias. | |||

Para el caso de la '''''Inversión en Activo Fijo''''' su flujo sigue una estructura similar a la observada en el dimensionamiento económico, donde el principal desembolso se encuentra en el año 0, existe el desembolso del año 1 que consiste en el gasto de puesta en marcha, y al final del año “N” se registra como negativo el valor residual del Activo Fijo. | |||

Para el caso del '''Activo de Trabajo''' en este cuadro se incluyen los valores contables y no los valores de la inversión en Activo de Trabajo. Aun así la estructura es similar, con un desembolso inicial menor en el año “0”, un incremento significativo en el año 1 debido a la creación de los stocks de Mercadería en Curso Semielaborado, el stock de producto Terminado y los Créditos por Ventas. Para el resto de los años, si fuera el caso de que no se incrementan los planes de producción o ventas, solo se suelen producir pequeñas variaciones debido a variaciones en la valuación de los bienes de cambio. Si hubiera incrementos en los planes de producción y ventas, es también común que se incrementen también los stocks y los créditos por ventas y estos impactos se verán reflejados en este cuadro. También el último año se registrará como negativo el valor total del Activo de Trabajo al final del periodo del período de análisis. | |||

El '''Crédito Fiscal''' surge a raíz de los rubros anteriores, y por lo tanto tendrá egresos registrados en el año 0, en el Año 1, y en cualquier año donde se produzca una variación de inversiones siempre y cuanto estas inversiones paguen IVA. Debido a que la eventual cobranza de IVA por la venta de los activos al final del Año N corresponde sea depositada en la cuenta del ente recaudador fiscal, no se observa ese valor negativo en el último año como si se observa en los rubros anteriores. | |||

Los '''Honorarios al Directorio''' y el '''Impuesto a las ganancias''' son las únicas aplicaciones de la utilidad que aparecen es este cuadro, ya que aquí no importa como es la estructura de financiación del proyecto, y por lo tanto ni la cancelación de deudas ni los dividendos en efectivo son considerados. Al estar estos egresos vinculados a la existencia de ventas, recién aparecen en el Año 1, y en general en ese año son menores por la puesta en marcha, y van creciendo a lo largo del período de análisis en una relación similar al crecimiento de las ventas. Como ya fue explicado previamente (PONER LINK) para el caso del impuesto a las ganancias, en caso de que las utilidades sean negativas (cosa bastante común para el Año 1 en los proyectos de inversión una vez que se ha considerado la financiación) corresponde asignar un valor de CERO, y trasladar ese crédito fiscal para disminuir el impuesto a las ganancias de los ejercicios subsiguientes. Ambos rubros en general son tomados de los cuadros de resultados proforma, por lo que esto ya ha sido considerado. | |||

'''ingresos:''' | |||

Dentro de los ingresos encontramos la Utilidad Antes de Honorarios al directorio e Impuesto a las ganancias, el recupero del crédito fiscal, las amortizaciones y los intereses pagados. | |||

'''La Utilidad antes de Honorario al directorio e Impuesto a las ganancias''' la hemos obtenido modificada a nivel Financiero en los cuadros de Resultados proformas año a año. Obviamente solo existen utilidades cuando existen ventas, por lo tanto este rubro deberá existir solo a partir del año 1, y en general es menor (o hasta a veces negativa) en ese año 1, y va creciendo a la largo del período de análisis (si se han considerado planes de ventas crecientes). Esta utilidad, luego de pagar honorarios al directorio e Impuesto a las ganancias, serán el Beneficio que el proyecto tiene para el inversor (como se vio en múltiples oportunidades a lo largo de todo el dimensionamiento). | |||

El '''Recupero del Crédito Fiscal''' es la recuperación del IVA inversión explicitada en los egresos en este cuadro. Surge del cuadro específico del recupero del crédito fiscal. La sumatoria de esta columna deberá ser igual a la sumatoria del Crédito Fiscal. | |||

Al igual que se explicó en el cuadro de Formulación a nivel económico, las '''Amortizaciones''' en este cuadro corresponden a las Amortizaciones del Activo Fijo a lo largo del período de análisis, y se incluyen debido a que dentro de la Utilidad a/HD e IG de forma implícita se encuentran dichas amortizaciones como parte del costo total de lo vendido, y al incluirlas dentro de este costo se está dando en entender que son desembolsos hechos por el proyecto, cuando la realidad es que dichas amortizaciones quedan disponibles en la caja y banco para disponerlas. Para compensar entonces este efecto, se lo coloca dentro de los ingresos para el proyecto. | |||

El caso de los '''Intereses pagados''' comparte en ese sentido algún aspecto similar a rubro de amortizaciones, pero por una razón distinta. Como las amortizaciones fueron incluidos dentro de los costos, pero desde el punto de vista del proyecto (NO del inversor) estos intereses pagados fueron un beneficio que generó el proyecto para quienes financiaron el proyecto. Si bien puede generar ruido que un rubro como intereses pagados forme parte de los ingresos del proyecto, piénsese de esta manera: Si en vez de ser un banco que financia el proyecto fuera un inversor B, que lo que quisiera asegurarse es un beneficio pero no le interese participar en las decisiones de la empresa (algo similar a lo que podría ser una acción preferente), ¿no consideraríamos que lo que se lleva dicho inversor como un beneficio generado por el proyecto? Por supuesto que sí, ya que el proyecto generaría beneficios tanto para el inversor original como para el inversor B. Pues bien, resulta que ese inversor se llama banco y los beneficios que se lleva se llaman intereses, con la ventaja de que el fisco me deja descontar ese beneficio para los bancos antes de pagar impuesto a las ganancias, lo que me genera un Beneficio Impositivo significativo. Con lo cual no solo es un beneficio generado por el proyecto, sino que encima de eso el proyecto paga menos impuesto a las ganancias. | |||

'''Saldos:''' | |||

Este cuadro se cierra de manera similar a todos los cuadros de formulación, haciéndose la diferencia entre la suma de los ingresos y la suma de los egresos y se realizan dos columnas de saldos, el Saldo anual y el Saldo Acumulado. | |||

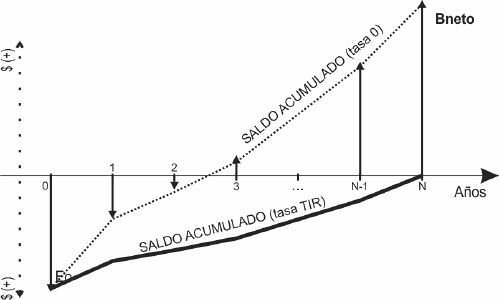

El '''Saldo Anual''' es la diferencia año a año entre los ingresos y los egresos. Recordemos la importancia de esta columna crítica, ya que de la evolución anual de este rubro nos dará el Flujo Neto de Caja Modificado, que servirá para la determinación de indicadores tan importantes como el Valor Actual Neto Modificado a diversas tasas de corte (VAN<sub>mod(i)</sub>) y la Tasa Interna de Retorno modificada (TIR<sub>mod</sub>). | |||

El '''Saldo Acumulado''' muestra la acumulación de los saldos Anuales a lo largo del periodo de análisis. Este saldo acumulado empieza con valores negativos (Debido a la falta e ingresos en el Año 0) y va creciendo hasta llegar al final del periodo de análisis a un valor máximo que es el Beneficio Neto puro del Proyecto. En este trayecto de tomar a un valor negativo a tomar un valor positivo, en un punto el valor de este Saldo acumulado es Cero. El momento en el que esto sucede se lo denomina Período de Recupero de la Inversión modificado. | |||

'''Comprobaciones en el cuadro de Formulación''' | |||

En este cuadro se pueden hacer comprobaciones similares a las efectuadas en el cuadro de Formulación a Nivel Económico para verificar que los diversos cálculos a lo largo de la elaboración y formulación han sido desarrollados de manera correcta. | |||

En este cuadro se deben verificar las siguientes comprobaciones: | |||

- La suma de la columna de Inversiones en Activo Fijo debe ser igual a la suma de la columna de Amortizaciones | |||

- La suma de la columna del Activo de Trabajo tiene que ser igual a Cero | |||

- La suma de la columna del Crédito Fiscal tiene que ser igual a la columna del Recupero del Crédito Fiscal | |||

- La suma de la Columna de los saldos Anuales tiene que dar igual al Saldo acumulado al final del año N. | |||

- La Suma de la columna de los Saldos Anuales también es igual a la suma de la Columna de las U<sub>e a/HD e IG</sub> (esta resulta de sumar la Utilidad a/HD e IG con los intereses pagados) menos la suma de las Columnas de Honorarios al Directorio y de Impuesto a las Ganancias. | |||

- Para el año 0, el valor de los rubros de Impuestos a las Ganancias, Honorarios al Directorio, U <sub>a/HD e IG</sub>, Amortizaciones y el Recupero del Crédito Fiscal tienen que ser CERO.[[Archivo:Form Financiero.jpg|centro|marco|FORMULACION del PROYECTO- Diferencias entre el análisis Economico y Financiero]]Además de las verificaciones internas para este cuadro, al tener este una estructura similar al cuadro de Formulación a Nivel Económico, podemos hacer verificaciones cruzadas con ese cuadro para validar más ampliamente los resultados obtenidos. | |||

Para el caso de la Inversión en Activo Fijo, la única diferencia con los valores encontrados en el cuadro de formulación económico se da en el año “0” ya que en este cuadro se incluye los gastos e intereses preoperativos, imputados a los gastos asimilables. | |||

Para el Activo de Trabajo, aquí es importante destacar que el rubro que se usa si bien similar, es distinto, ya que aquí se usa el valor contable y no las inversiones como en el cuadro de formulación económico. Lo interesante del valor contable del activo de Trabajo es que este no se ve afectado por tomar financiación, y si bien no puede compararse ambas columnas, lo que si puede hacerse es compararse con el primer cálculo de los incrementos de los Valores contables del Activo de Trabajo a nivel económico, y no debería haber diferencia. | |||

En cuanto al Impuesto a las Ganancias (y eventualmente también los honorarios al directorio en caso de ser variables con respecto a las Utilidades) es donde se produce la principal diferencia y donde se observa el principal Beneficio para el proyecto por tomar financiación. Debido a que los intereses pagados (y todo el gasto financiero en general) fue imputado dentro del costo, la utilidad año a año por la que se pagará impuesto a las ganancias es menor. Ese ahorro impositivo, generalmente igual al Gasto financiero multiplicado por la Tasa Impositiva (alfa), es el beneficio adicional generado por tomar financiación. | |||

Tal es así que, ante la ausencia de Honorarios al Directorio, el Beneficio neto del proyecto modificado es mayor que el Beneficio Neto Puro justo en ese ahorro impositivo. Hablaremos más de esta equivalencia cuando se desarrolle la evaluación a nivel Financiero (PONER LINK). | |||

El Crédito Fiscal se ve incrementado por el IVA de los intereses y gastos preoperativos en el Año 0, mientras que su recupero debe tardar más en hacerse que en el dimensionamiento económico, ya que el IVA de plan de explotación decrece por haber más IVA costo. | |||

Para el caso de los Ingresos, lo que era la utilidad económica antes de HD e IG en el cuadro de formulación Económica, se descompuso en Utilidad antes de HD e IG e Intereses pagados. Tiene que poder verificarse para la sumatoria, que la U<sub>e a/HD e IG</sub> del dimensionamiento económico sea igual a la suma de la Utilidad antes de HD e IG e Intereses pagados. Esto se da para la sumatoria y no para cada año, ya que la utilidad contempla las amortizaciones de los Intereses y Gastos preoperativos en los primeros años del estado de régimen, mientras que en la columna de los intereses pagados se encuentran en el año 0. | |||

Finalmente, para el rubro de amortizaciones, la diferencia puede observarse solo en los primeros años, donde se ven imputadas las amortizaciones de los intereses y gastos preoperativos. | |||

=== Cuadro de Formulación para el Inversor === | === Cuadro de Formulación para el Inversor === | ||

Ya hemos visto en múltiples lugares a lo largo de este dimensionamiento el beneficio neto del Inversor, solo queda disponer en un solo cuadro estos valores para poder determinar el Flujo neto de Caja del Inversor, a este cuadro lo denominamos Cuadro de Formulación para el Inversor, y como el resto de los cuadros de formulación tiene una estructura de egresos, ingresos y saldos, solo que en este caso es mucho más simplificada.[[Archivo:Form Inversor.jpg|centro|marco|CUADRO DE FORMULACION PARA EL INVERSOR]]'''Egresos:''' | |||

Los Egresos para el inversor consisten en los aportes de Capital. Si bien este aporte de capital se encuentra principalmente en la segunda estructura financiera, cabe recordar que esa estructura de aporte de capital solo consideraba los aportes necesarios para financiar Activos. Sin embargo, en el cuadro de Fuentes y Usos hemos visto que es posible que sea necesario realizar aportes de capital adicionales en caso de que los saldos acumulados de ejercicios anteriores no llegasen a cubrir algún saldo anual negativo. Es por esto por lo que lo correcto es buscar el aporte de capital en este último cuadro. | |||

Puede observarse que en esa columna la final del período de Análisis, se incluye un valor (en este caso negativo pero puede llegar a ser positivo). Ese valor es el valor de los activos y pasivos que quedan al final del período de análisis y quedan disponibles para que el inversor o se beneficie de esto o tenga que hacerse cargo. Si bien podrían agregarse 2 columnas adicionales con los valores de los créditos renovables como egreso y los activos al final del período de análisis (esto es valor residual del activo fijo la totalidad del Activo de Trabajo), para evitar agregar columnas con un solo valor a este cuadro, además de mantener una estructura similar a los otros cuadros de formulación, es que se decide colocar en el Aporte de Capital en el Año N cambiado de signo el Valor residual del Activo Fijo más el activo de trabajo menos el crédito renovable. | |||

'''Ingresos''' | |||

También el caso de los ingresos está simplificado para el inversor, ya que como se comentó en el Cuadro de Fuentes y Usos, el inversor se llevará año a año el Saldo anual disponible al final de cada periodo. Y si bien hemos aclarado que en general no se desarrollan política de dividendos en efectivo en proyectos de inversión, si se llegase a dar la situación donde es desarrollada, estás deberán estar consideradas dentro de los ingresos del Inversor en este cuadro. Nótese que el desarrollar una política de dividendos en el cuadro de Fuentes y Usos solo provoca una caída en los saldos Anuales de ese cuadro, y al incluir ambos rubros en este cuadro, el Flujo Neto de Caja para el Inversor no se ve afectado por desarrollar dicha Política de dividendos en efectivo. | |||

'''Saldos:''' | |||

Nuevamente este cuadro se cierra de manera similar a todos los cuadros de formulación, haciéndose la diferencia entre la suma de los ingresos y la suma de los egresos y se realizan dos columnas de saldos, el Saldo anual y el Saldo Acumulado. | |||

El '''Saldo Anual''' es la diferencia año a año entre los ingresos y los egresos. La evolución anual de este rubro nos dará el Flujo Neto de Caja para el Inversor en este caso, que servirá para la determinación de indicadores tan importantes como el Valor Actual Neto del Inversor a diversas tasas de corte (VAN<sub>inv(i)</sub>) y la Tasa Interna de Retorno del Inversor (TOR). | |||

El '''Saldo Acumulado''' muestra la acumulación de los saldos Anuales a lo largo del periodo de análisis. Este saldo acumulado empieza con valores negativos (Debido a la falta e ingresos en el Año 0) y va creciendo hasta llegar al final del periodo de análisis a un valor máximo que es el Beneficio Neto del Inversor. En este trayecto de tomar a un valor negativo a tomar un valor positivo, en un punto el valor de este Saldo acumulado es Cero. El momento en el que esto sucede se lo denomina Período de Recupero del Aporte de Capital. | |||

== Evaluación == | == Evaluación == | ||

=== Evaluación de Resultados para el Proyecto Modificado === | === Evaluación para el Proyecto y el Inversor a nivel Financiero === | ||

Nuevamente llegamos, en este caso para este dimensionamiento, a la Evaluación. Sin embargo, en este punto tenemos a dos sistemas netamente diferenciados: El proyecto de inversión y el inversor. | |||

Hasta este punto de las evaluaciones, no se hacia necesario segregar ambos sistemas, ya que ambos presentaban los mismos indicadores de evaluación, debido a que, si bien eran conceptualmente sistemas distintos, compartían el mismo flujo de caja. | |||

Por lo tanto a nivel financiero tendremos dos juegos de datos, los datos e indicadores del proyecto Modificado (se denomina así al proyecto afectado por la financiación) y los datos e indicadores para el Inversor. En este caso, el conjunto de indicadores que se utilizaran en cada caso para evaluar el proyecto deberá surgir del consenso entre el analista (elaborador del proyecto) y el inversor o quien deba tomar la decisión de ejecutar el proyecto. Recordemos que se habla de un conjunto de indicadores y no de un indicador en particular para evaluar el proyecto en su totalidad y para el inversor ya no hay un número mágico y sencillo que nos diga si el proyecto es o no conveniente, por eso es necesario un conjunto de criterios o indicadores para dicha evaluación. | |||

Por lo tanto en este punto del proyecto se explicarán y compararán ambos juegos de datos para entender sus diferencias y el origen de estas, así como su comparación con los resultados obtenidos a nivel económico. Pero desde el punto de vista algorítmico los cálculos para determinar los distintos indicadores (TIR, VAN<sub>(i)</sub>, PRI, etc.) no varía de lo explicado a nivel económico (PONER LINK) y por lo tanto solo volverán a explicarse brevemente cada uno, haciendo hincapié en algunas explicaciones puntuales para entender las diferencias. | |||

Solo incluiremos aquí como nuevo indicador el efecto palanca, que muestra la relación entre las tasas de rentabilidad para el inversor y el proyecto, dejando de lado otros indicadores que no fueron expuestos a nivel económico por los motivos descriptos en su momento. | |||

==== '''Indicadores Absolutos''' ==== | |||

Nuevamente comenzamos por este tipo de indicadores ya que nos proveen muy buena información para la toma de decisiones, sobre todo para los inversores no sofisticados, aunque de utilidad para todo tipo de inversores. | |||

===== '''''INVERSION TOTAL MODIFICADA y APORTE DE CAPITAL''''' ===== | |||

Nuevamente este simple indicador determina la cantidad de dinero inicial necesaria para llevar a cabo el proyecto. | |||

La inversión total requerida es la necesaria para el proyecto, que con respecto a la determinada a nivel económico está incrementada levemente en lo impactado por la financiación. En particular aumenta la Inversión en Activo Fijo en los intereses y gastos preoperativos (asignados a los gastos asimilables) y el IVA correspondiente, y aumenta la Inversión en Activo de Trabajo en el rubro de Créditos por ventas no por que aumente la cantidad de mercadería vendida y no cobrada, sino porque aumenta su valor por un doble impacto asociado a la diminución de la utilidad y el aumento de las amortizaciones imputadas en el crédito por ventas. | |||

Como en el dimensionamiento económico la inversión total es la inversión en Activo Fijo y en Activo de Trabajo (incluyendo los IVA correspondientes) en el Año 0 y en el Año 1 (recordemos que la inversión en el Año 1 se considera también dentro de la estructura de inversiones iniciales a financiar con aporte de capital o créditos debido a que se comienzan a constituir en los primeros meses de ese Año 1, donde es esperable asumir que el proyecto todavía no general fondos autogenerados suficientes, por más que al fin de ese primer año exista un saldo positivo). | |||

En el caso del aporte de capital, este es menor que el necesario a nivel económico debido a que una proporción significativa de la inversión es realizada a través de la financiación. De hecho, uno de los objetivos que se busca a la hora de considerar financiación para el proyecto es que el inversor tenga que realizar un menor aporte de Capital. La relación entre la inversión Total modificada y el Aporte de Capital es la primera es igual al aporte de capital más los créditos. | |||

Ambos datos pueden obtenerse fácilmente en la segunda (y definitiva) estructura Financiera. | |||

Siendo la cantidad de Capital a aportar por parte del inversor tan crítico para este, suele ser uno de los principales indicadores a usar como indicador para el caso de análisis de escenarios o análisis de alternativas en el análisis de riesgo. | |||

===== '''''BENEFICIO NETO MODIFICADO y BENEFICIO NETO DEL INVERSOR''''' ===== | |||

El beneficio neto es el beneficio total en valores monetarios a obtener a lo largo de toda la vida útil del proyecto para el proyecto en el caso del proyecto o la cantidad de dinero que el inversor va a llevarse por realizar el proyecto. | |||

En general se obtienen a partir de los respectivos cuadros de Formulación (para el proyecto y para el inversor) en dos lugares: En la sumatoria del Saldo Anual o en el valor al año ”N” del Saldo acumulado. | |||

[[Archivo:BNmodvsBNpuro.jpg|miniaturadeimagen|BENEFICIO NETO PARA EL PROYECTO- Comparación con Beneficio Neto Puro]] | |||

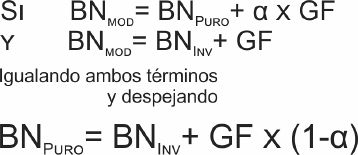

Para el caso del Beneficio Neto Modificado también puede calcularse a partir de la equivalencia que tiene este con el beneficio Neto Puro determinado a nivel económico. Esto es interesante ya que, en realidad, a partir de esta equivalencia podemos determinar el Beneficio Neto Modificado en una etapa temprana de la elaboración del dimensionamiento financiero, una vez que se han determinado todos los intereses pagados por ejemplo en la planilla resumen de lo créditos. | |||

Vamos a explicar como se logra esto. Como se ha calculado a nivel económico, el BN<sub>Puro</sub> es igual a la sumatoria de las utilidades económicas después de honorarios al directorio e impuesto a las ganancias para todos los años y puede obtenerse la equivalencia del BN<sub>modificado</sub> en el cuadro de Formulación como la sumatoria de la Utilidad más los intereses pagados menos los honorarios al directorio y el impuesto a las ganancias (reducido). Debido a que la sumatoria de Utilidades más los Intereses pagados para el proyecto son iguales a las Utilidades económicos (solo la sumatoria, no los valores anuales) puede observarse entonces que la única diferencia entre ambas es la disminución en el pago de Impuesto a las ganancias. Y esa disminución es igual a la tasa impositiva por los intereses pagados, por lo tanto, puede sacarse una equivalencia entre ambos beneficios netos considerando solamente la tasa impositiva (un parámetro a lo largo de todo el proyecto) y el total de intereses pagados (que pueden obtenerse de la segunda estructura financiera) | |||

Si se considerara que la forma social para el proyecto adecuada es una Sociedad Anónima (o cualquiera con un directorio) habrá que tener la precaución que si los mismos son variables en función de las utilidades, las equivalencias entre los beneficios netos varían levemente si se pagan estos honorarios al directorio antes de pagar Impuesto a las Ganancias. Esto no es común en proyectos desde cero (no se recomienda poner Honorarios al directorio variables) pero puede llegar a ser necesario en los proyectos de inversión en empresas en marcha donde los honorarios al directorio ya estuvieran fijados de forma variable. | |||

[[Archivo:EqBNModconHDvar.jpg|centro|miniaturadeimagen|554x554px|BENEFICIO NETO PARA EL PROYECTO- Equivalencia con Honorarios al Directorio Variables]] | |||

Pero el caso del Beneficio Neto del Inversor es aún más interesante. Este puede obtenerse de múltiples fuentes a lo largo del dimensionamiento Financiero: | |||

- En el cuadro de Resultados proforma | |||

- En los Balances Proformas | |||

- En el Cuadro de Fuentes y usos | |||

- En el cuadro de Formulación del Proyecto | |||

- En el Cuadro de Formulación para el Inversor | |||

Al poder encontrarse en todos estos cuadros, y al deber tener el mismo valor no importe el lugar de donde se esté calculando, esto nos permite ir verificando los cálculos en los distintos cuadros de elaboración y formulación del proyecto ya que, si se encuentra alguna discrepancia, será necesario verificar los cálculos. | |||

También puede obtenerse a partir de su equivalencia con el Beneficio Neto del Proyecto a nivel económico a través de la siguiente Formula: | |||

[[Archivo:BNpurovsBNinv.jpg|centro|miniaturadeimagen|358x358px|BENEFICIO NETO DEL INVERSOR- Equivalencia con el Beneficio Neto Puro (a nivel económico)]] | |||

Por lo tanto para este indicador del inversor, tampoco es necesario llegar al final de la formulación para poder encontrarlo ya que se encuentra embebido a lo largo de todo el dimensionamiento financiero. | |||

Debido a que se sabe perfectamente las diferencias entre los diversos Beneficios Netos y que estas diferencias dependen exclusivamente de los intereses pagados y de la tasa impositiva, se puede afirmar que para todos los proyectos, el BN<sub>mod</sub> es mayor al BN<sub>puro</sub> y estos son mayor al BN<sub>inversor</sub>. Este es uno de los indicadores donde se muestra la ventaja, al menos para el proyecto, de tomar financiación. Para el caso del inversor sin duda su Beneficio Neto disminuirá con respecto al calculado a nivel económico, pero como contraprestación esto se verá compensado por un menor aporte de capital. La relación entre ambos se verá más abajo en el Incremento del Aporte de Capital. | |||

Como sucede con el BN<sub>puro</sub>, son ejemplos clásicos de indicadores tempranos para evaluar el proyecto y hacer correcciones en las decisiones tomadas (en el caso la estructura de financiación). Además, ninguno de estos indicadores depende del nivel de inversiones o aporte de capital, por lo tanto, no son buenos indicadores para evaluar el impacto de variaciones que solo afecten en las inversiones en los escenarios, los análisis de sensibilidad o el análisis de alternativas en el Dimensionamiento de la incertidumbre y Gestión de riesgo. | |||

===== '''''PERIODO DE RECUPERO DE LA INVERSION MODIFICADO y PERIODO DE RECUPERO DEL APORTE DE CAPITAL''''' ===== | |||

[[Archivo:PRIinversor.jpg|miniaturadeimagen|PERIODO DE RECUPERO DEL APORTE DE CAPITAL- Cálculo]] | |||

El período de recupero es el tiempo que se tarda en recuperar la inversión inicial realizada o en el caso del inversor, del aporte de capital. | |||

Pueden encontrarse en los cuadros de formulación respectivos para el proyecto y para el inversor en la columna del saldo acumulado, donde este saldo acumulado cambia de signo de positivo a negativo. | |||

Nuevamente puede apreciarse gráficamente donde la curva de dichos saldos acumulados cruza los ejes de abscisas, y analíticamente puede calcularse por extrapolación tal como el PRI<sub>puro</sub>. | |||

Como las curvas son similares, solo se muestra la del Periodo de Recupero del Aporte de Capital como ejemplo, aunque puede construirse de manera similar para el proyecto Modificado. | |||

Más alla de que estos indicadores cambian la perspectiva al mostro un valor temporal y no un tasa o un indicador en unidades monetarias y eso en si es atrayente, tendrán la ventaja en el análisis de riesgos que son indicadores propicios no solo para comparar este proyecto con otros, sino también con otras actividades humanas que tienen aspectos temporales tales como aplicación de legislaciones, cambios políticos, rotación media de empleos, ciclos macroeconomicos, etc. | |||

Debido a que no todos los proyectos tienen los mismos créditos considerados, y no todos los créditos tienen los mismos momentos de liquidación, periodos de amortización ni periodos de gracias, es imposible determinar si el PRI<sub>mod</sub> y el PR<sub>AC</sub> son mayores o menores la PRI<sub>puro</sub> determinado a nivel económico. En general suelen tener valores similares, un poco por encima o por debajo, un par de meses o un año como máximo. Si se encontrara que las diferencias son mayores, es necesario examinar con detenimiento los distintos flujos de caja para descartar que estas variaciones se deban a errores metodologicos y no a circunstancias razonables debido a la estructura de financiación o necesidades de aporte de capital. Esto último no es tan raro en proyectos donde debido a cuestiones operativas, es necesario cubrir saldos acumulados negativos en el cuadro de fuentes y usos con aportes extraordinarios de capital, lo que provocará un retraso en el período de recupero de dicho aporte de capital. | |||

==== '''''Indicadores Relativos''''' ==== | |||

Recordemos que los indicadores relativos tienen la ventaja de utilizar dos o más indicadores absolutos, exponiendo la relación entre ellos, o como uno de ellos varía en la proporción o tasa en la que el otro varía. Nuevamente existen multiplicidad de ejemplos de indicadores relativos tanto a nivel contable como en análisis de inversiones financieras, y de hecho puede utilizarse cualquiera de ellos con los que el elaborador y más importante el inversor se sientan cómodos. Sin embargo la mayoría de estos indicadores están en general relacionados a la contabilidad de hechos pasados mientras que en los proyectos de inversión se está planteando un escenario a futuro, y esto hace que los típicos indicadores contables (liquidez, rotaciones de activos, plazo de cobros y pagos) pierdan sentido en los proyectos de inversión. | |||

===== '''''MARGEN SOBRE VENTAS MODIFICADO''''' ===== | |||

A pesar de que se trata de un indicador relativamente simple, la mayoría de los inversores y empresarios entienden este concepto y lo utilizan a diario para entender si la venta de un producto está dando ganancias o no y a veces, de manera equivocada, para definir precios de venta a partir de los costos. Tiene como principal desventaja que al no hacer referencia a las inversiones, usarlo de manera individual puede llevar a toma de decisiones inadecuadas en proyectos de inversión, ya que se puede tener un margen importante sobre las ventas por ejemplo si se automatiza un proceso debido a la alta productividad de la tecnología actualmente disponible, pero esa inversión no se recuperará si no se utiliza con altos grados de aprovechamiento debido al alto nivel de inversión que requiere en general la tecnología de punta. | |||

Otra desventaja (relativa) que tiene, es que es un indicador exclusivamente para el proyecto, ya que para el inversor no puede ser calculado un indicador similar. | |||

No obstante, es válida su utilización teniendo en cuenta estas observaciones. | |||

La determinación es similar a aquella determinada a nivel económico: | |||

[[Archivo:Margensventas.jpg|centro|miniaturadeimagen|403x403px|MARGEN SOBRE VENTAS MODIFICADO- Fórmula]] | |||

Aquí puede apreciarse que la utilidad utilizada no es la utilidad económica, sino aquella recalculada a nivel financiero para incluir los gastos financieros. Debido a esto, el Margen sobre ventas Modificado siempre es menor al Margen sobre ventas puro. | |||

Incluso es posible por ejemplo que en algún año (sobre todo en los primeros años) que este margen sobre ventas modificado sea negativo debido a que los gastos financieros son superiores a la Utilidad económica de ese año. Esto no implica un problema en sí, ya que este quebranto ya ha sido considerado y puede ser cubierto con amortizaciones o con aporte de capital por parte del inversor, ambas situaciones que pueden apreciarse perfectamente en el Cuadro de Fuentes y Usos. | |||

Hay que recordar que lo correcto es determinar este indicador año por año y ver su evolución y no hacerlo para la totalidad del proyecto, ya que hacerlo para la totalidad del proyecto puede llevar a ocultar situaciones puntuales que pueden llegar a ser importantes como es el ejemplo recién citado. | |||

También puede expresarse de manera similar a través del margen sobre el Costo Total de lo vendido, también conocido como Markup (se reemplazan las Ventas del año t por el Costo total de lo vendido del año t) | |||

No es un indicador muy apreciado en los análisis de sensibilidad ya que al tener que considerarlo en una base anual y no para todo el proyecto, esto no resulta muy conveniente. | |||

===== '''''PUNTO DE EQUILIBRIO MODIFICADO''''' ===== | |||

Como se puede apreciar del diagrama ya mostrado y explicado (PONER LINK) el punto de equilibrio por tomar financiación aumenta debido al aumento de los gastos constantes ya que los gastos financieros suelen no depender de la cantidad de unidades vendidas, excepto muy raras excepciones como son el pago de regalías por unidad vendida. | |||

Para más explicaciones de este indicador ver su desarrollo a nivel económico (PONER LINK) | |||

Como el indicador anterior no tiene en cuanta las inversiones (excepto de manera indirecta las inversiones en Activo Fijo a través de las amortizaciones) no es recomendable su uso en los análisis de riesgo. | |||

Obviamente tampoco puede calcularse un punto de equilibrio para el inversor, ya que los costos y las ventas son de la totalidad del proyecto, por lo tanto, no es necesario diferenciar este indicador para el proyecto y para el inversor. | |||

===== '''''INCREMENTO DE BENEFICIO NETO MODIFICADO e INCREMENTO DE BENEFICIO NETO del INVERSOR''''' ===== | |||

El incremento de Beneficio neto modificado muestra la relación que existe entre el Beneficio Neto modificado y la inversión inicial realizada, mientras que para el inversor la relación es entre el Beneficio Neto del Inversor y el Aporte de Capital. Para el cálculo de este indicador para el proyecto se usa en general las inversiones de los Años 0 y 1 sin IVA y el aporte de Capital de los Año 0 y 1 para el caso del Inversor. | |||

Estos indicadores presentan la ventaja de ser indicadores simples comprensibles para los inversores pocos sofisticados ya que nos permite analizar cuantas unidades monetarias genera el proyecto por cada unidad monetaria invertida, tanto en su total para el proyecto o para el inversor y por lo tanto da una idea básica e inicial de rentabilidad de las inversiones o del aporte de capital por primera vez. | |||

Como alternativa puede calcularse en su formato que se considera el valor del dinero en el tiempo, usando el VAN<sub>mod(Ko)</sub> para el proyecto modificado y el VAN<sub>inv(kc)</sub> en lugar de los Beneficios Netos, y a estos se los denomina '''Índice de Rentabilidad para el Proyecto y para el Inversor,''' aunque este es una fracción del VAN<sub>mod(Ko)</sub> y el VAN<sub>inv(kc)</sub> y por lo tanto no son tan utilizados ya que la TIR y la TOR ofrecen una mejor perspectiva que este índice. | |||

==== '''''Indicadores que consideran el Valor del Dinero en el Tiempo''''' ==== | |||

Nuevamente como final analizaremos estos indicadores que son los más ampliamente usados en proyectos de inversión, que surgen de la actualización o capitalización del Flujo neto de Caja obtenido a partir de la columna del Saldo Anual en los cuadros de Formulación para el proyecto y para el inversor respectivamente, buscando expresar el flujo de fondos del proyecto o del inversor en unidades monetarias equivalentes a un mismo momento. | |||

Recordemos que en los proyectos de inversión se suele actualizar al momento “0”, o como alternativa al momento de la toma de decisión de ejecutar el proyecto. | |||

También puede capitalizarse (llevarse a un momento futuro) y en general esto es al final del período de análisis, aunque esto no es tan común en proyectos de inversión. | |||

Vale recordar la salvedad para los proyectos donde el periodo de instalación dura más de 1 o 2 años, donde obviamente una inversión al inicio del periodo de instalación no tiene el mismo valor que una inversión al final de este, se suele usar como referencia el momento de la toma de decisión de ejecutar el proyecto. | |||

===== '''''VALOR ACTUAL NETO MODIFICADO (VAN<sub>mod(i)</sub>) y VALOR ACTUAL NETO del INVERSOR (VAN<sub>inv(i)</sub>)''''' ===== | |||

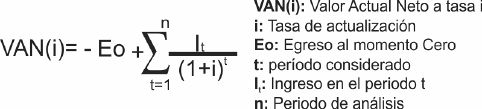

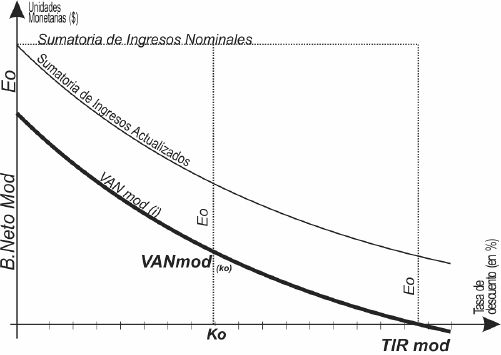

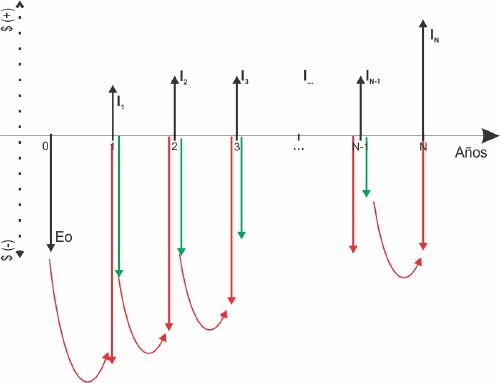

[[Archivo:VAN(i).jpg|miniaturadeimagen|482x482px|VALOR ACTUAL NETO- Cálculo]] | |||

El Valor Actual neto para cualquier Flujo Neto de Caja de actualizar al momento “0” dicho flujo neto de caja con una tasa de descuento o actualización. Si el que se actualiza es el Flujo neto de Caja del Proyecto, se obtendrá el Valor actual neto modificado (recordemos que hablamos de modificado para todos los indicadores del proyecto cuando esto fue afectado por la financiación) y si el que se actualiza es el Flujo Neto de Caja del Inversor, se obtendrá el Valor Actual neto del inversor. Analíticamente, esto se realiza al igual que como se explicó para el VAN a nivel económico con la siguiente fórmula, solo que con los datos de los Flujos netos que correspondan. | |||

Mientras que gráficamente puede apreciarse a continuación | |||

[[Archivo:FNCAct.jpg|izquierda|miniaturadeimagen|VALOR ACTUAL NETO- Representación Gráfica]] | |||

El primer término corresponde al egreso del Año Cero, que corresponde a las inversiones en el periodo de preinversión e instalación para el caso del proyecto y al aporte de capital para el caso del Inversor. Como estos se encuentran en el momento al que se actualiza el flujo neto de caja, no se ve afectado por ningún factor de actualización (el denominador que se encuentra para el resto de los saldos anuales). El resto corresponde al resto de los saldos anuales del flujo neto de caja y debido a que en general son ingresos se los denomina I<sub>t</sub>, aunque como ya se ha visto también pueden ser egresos, y lo único que cambiaría sería el signo de dicho término. | |||

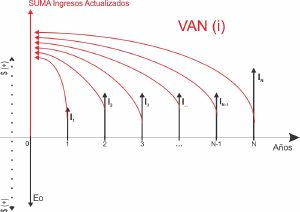

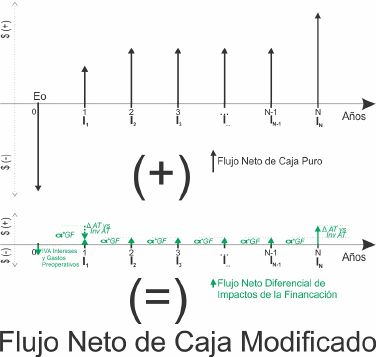

[[Archivo:FNCmodvsPuro.jpg|miniaturadeimagen|380x380px|FLUJO NETO DE CAJA MODIFICADO- Comparación con Flujo Neto de Caja Puro]] | |||

Estos Flujos Netos de caja son distintos a aquellos determinados a nivel económico ya que se encuentran impactados por la financiación. En específico es interesante analizar en este gráfico (para después entender algunos casos particulares PONER LINK) la diferencia entre el flujo neto de caja para el proyecto puro y el modificado. | |||

Puede apreciarse que la principal diferencia año a año durante el período de explotación (a pesar de que pueden existir algunas otras por efecto del recupero del IVA por ejemplo) consiste en un incremento de los beneficios debido al ahorro impositivo de tomar financiación. En el año 0 existe un aumento en el egreso inicial asociado solamente al IVA de los intereses y gastos preoperativos (no por los intereses y gastos preoperativos en sí porque estos también aparecen del lado de los ingresos en la columna intereses pagados). También, debido a que en el dimensionamiento financiero comenzó a usarse el valor contable existe en el Activo de Trabajo un incremento en el año 1 que se compensa en el año N con un monto igual y equivalente (porque el activo de trabajo se recupera en su totalidad al final del período de análisis) | |||

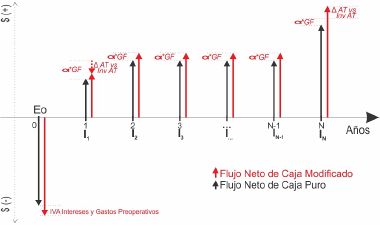

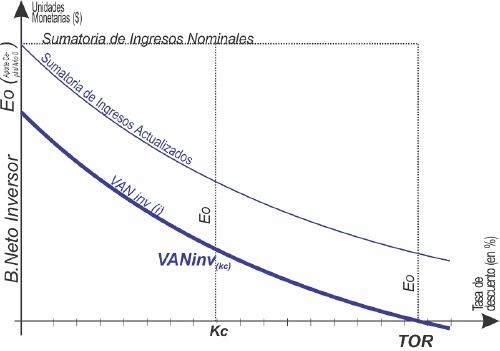

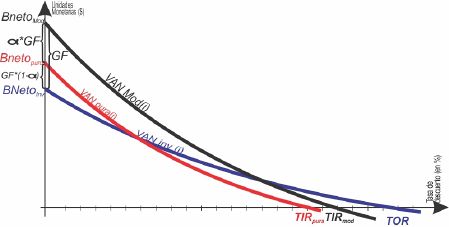

Al variar la tasa de corte “i” nos permite determinar cada uno de los Valores Actuales Netos en diferentes puntos, a partir de los cuales se puede armar una curva de evolución del VAN a las distintas tasas de corte tal como e hizo a nivel económico, esta vez para el proyecto y para el inversor. Como se puede ver a continuación | |||

[[Archivo:VANinv.jpg|centro|miniaturadeimagen|500x500px|VALOR ACTUAL NETO INVERSOR- Curva en función de la tasa de interés]] | |||

[[Archivo:VANmod.jpg|centro|miniaturadeimagen|501x501px|VALOR ACTUAL NETO PROYECTO- Curva en función de la tasa de interés]] | |||

Recordemos que en estos gráficos existen dos puntos singulares: El VAN a tasa cero, comúnmente expresado VAN<sub>MOD(0)</sub> y el punto donde el VAN corta el eje de abscisas o lo que es lo mismo decir, donde el VAN<sub>(i)</sub> toma un valor de cero. La tasa que hace que el VAN<sub>(i)</sub> sea cero se la denomina TASA INTERNA DE RETORNO MODIFICADA para el proyecto. Esta es la primera definición y más simple de la TIR<sub>MOD</sub>. Obviamente sucede lo mismo para el inversor, donde el VAN<sub>inv(0)</sub> es igual al Beneficio Neto del Inversor y la tasa donde el VAN<sub>inv</sub> es igual a cero será la TASA INTERNA DE RETORNO para EL INVERSOR, llamada TOR. | |||

Ambas tasas serán analizadas y comparadas más adelante (PONER LINK) | |||

[[Archivo:3VAN.jpg|miniaturadeimagen|449x449px|VAN<sub>PURO</sub>, VAN<sub>MOD</sub>, VAN<sub>INV</sub>- Comparación de evolución en función a las tasas]] | |||

Vamos entonces a comparar las curvas para el proyecto con y sin financiación, y para el inversor, y para eso la manera más sencilla es hacerlo de manera gráfica. | |||

En este gráfico puede observarse donde comienzan las distintas curvas, en sus respectivos beneficios Netos. Como se ha descripto en la explicación de dichos beneficios netos, existe una relación precisa entre estos siendo el BN<sub>mod</sub> mayor al BN<sub>puro</sub> en el ahorro impositivo (alfa por el gasto financiero) y mayor al BN<sub>inv</sub> en el gasto financiero. | |||

Desde el punto de vista de las tasas internas de retorno, como se explicará más adelante la TIR<sub>mod</sub> es en general mayor a la TIR<sub>pura</sub>, pero a diferencia de lo que sucede con los Beneficios Netos, la TOR (tasa interna de retorno para el inversor) es mayor que ambas tasas para el proyecto. Esto se debe a un efecto buscado al tomar financiación, donde el inversor sacrifica beneficios a costa de obtener mayor rentabilidad por sus aportes de capital. Este trueque puede verse fácilmente en este gráfico. | |||

Por último, a pesar de que existe un punto singular en este gráfico que es donde la curva de el VAN<sub>inv(i)</sub> y el VAN<sub>proy(i)</sub> se cruzan, al ser estos flujos calculados sobre dos perspectivas distintas con dos flujos de cajas distintos, este punto no tiene ningún significado en particular (como si pudiera tenerlo si se comparan los VAN<sub>(i)</sub> de dos flujos netos de cajas de dos proyectos). | |||

En este punto lo que queda por analizar y comparar de los VAN es el valor que toman estos a una tasa específica de actualización, tal como se hizo con el proyecto a nivel económico cuando se buscó el VAN<sub>puro</sub> a la tasa de oportunidad del inversor. | |||

Como se ve en el gráfico, cualquier VAN<sub>(i)</sub> puede tomar multiplicidad de Valores positivos entre el Beneficio Neto y el punto donde se determina la Tasa Interna de Retorno (además de valores negativos para tasas mayores a la TIR). Sin embargo no todos son de interés a la hora de evaluar un proyecto de inversión. | |||

Cuando no se consideraba la financiación, la tasa de corte utilizada para analizar el proyecto era la tasa de oportunidad del inversor (Kc) ya que el inversor podía invertir la totalidad del capital en el proyecto analizado a costa de dejar de invertir en estas otras alternativas. Pero a nivel financiero la concurrencia entre el proyecto y el inversor en cuanto a flujos de caja ya no existe, y por lo tanto dicha tasa de oportunidad deberá ser utilizada para actualizar el VAN<sub>Inversor(i)</sub>. | |||

El significado sigue representando lo mismo para el inversor, ya que el VAN<sub>Inversor(kc)</sub> representa, en valores de unidades monetarias actualizadas, la ganancia extraordinaria por invertir (la misma cantidad de dinero) en el proyecto de inversión analizado que tiene una tasa TIR de rentabilidad y no invertir en el proyecto o inversión con rentabilidad kc. Para más referencia, ver el análisis hecho a nivel económico (PONER LINK). Existen además de esta tasa para el inversor, tasas alternativas como el K<sub>cap</sub> o el K<sub>Agr</sub> que buscan considerar por un lado hacer esta tasa de corte independiente del inversor y por otro lado incluir el riesgo. Debido a este último aspecto, dichas tasas serán explicadas en el análisis de riesgo (PONER LINK) | |||

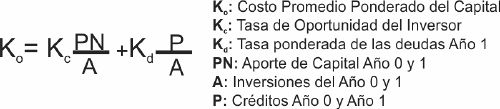

Pero el caso del proyecto considerando la financiación ya es un algo distinto ya que no toda la financiación se hizo con un aporte de capital que tiene una única tasa de oportunidad, sino que también se usaron un mix de créditos renovables y no renovable ¿Entonces que tasa debería utilizarse? Por suerte durante la metodología de elaboración en el dimensionamiento financiero ya se determino la tasa ponderada de las deudas (kd) en la planilla resumen de los créditos. Será necesario obtener una nueva tasa a la que denominaremos tasa ponderada del costo de capital total requerido y la representaremos con la abreviatura Ko. Esta tasa es también conocida como wacc por su sigla en inglés (weighted average cost of capital), o CPPC en libros de textos provenientes de España (Coste promedio ponderado de Capital). | |||