Diferencia entre revisiones de «Dimensionamiento Financiero»

| Línea 286: | Línea 286: | ||

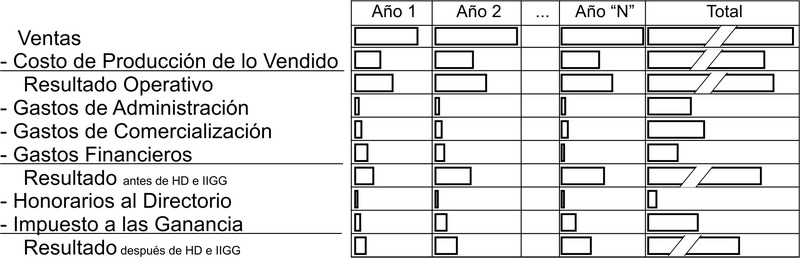

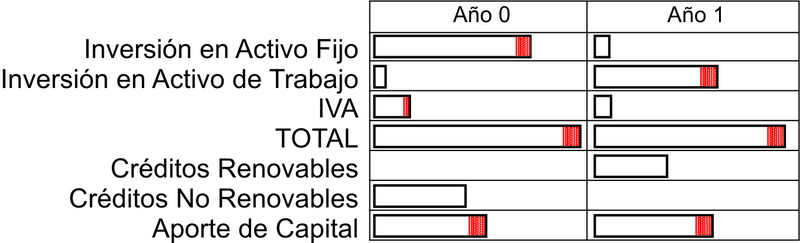

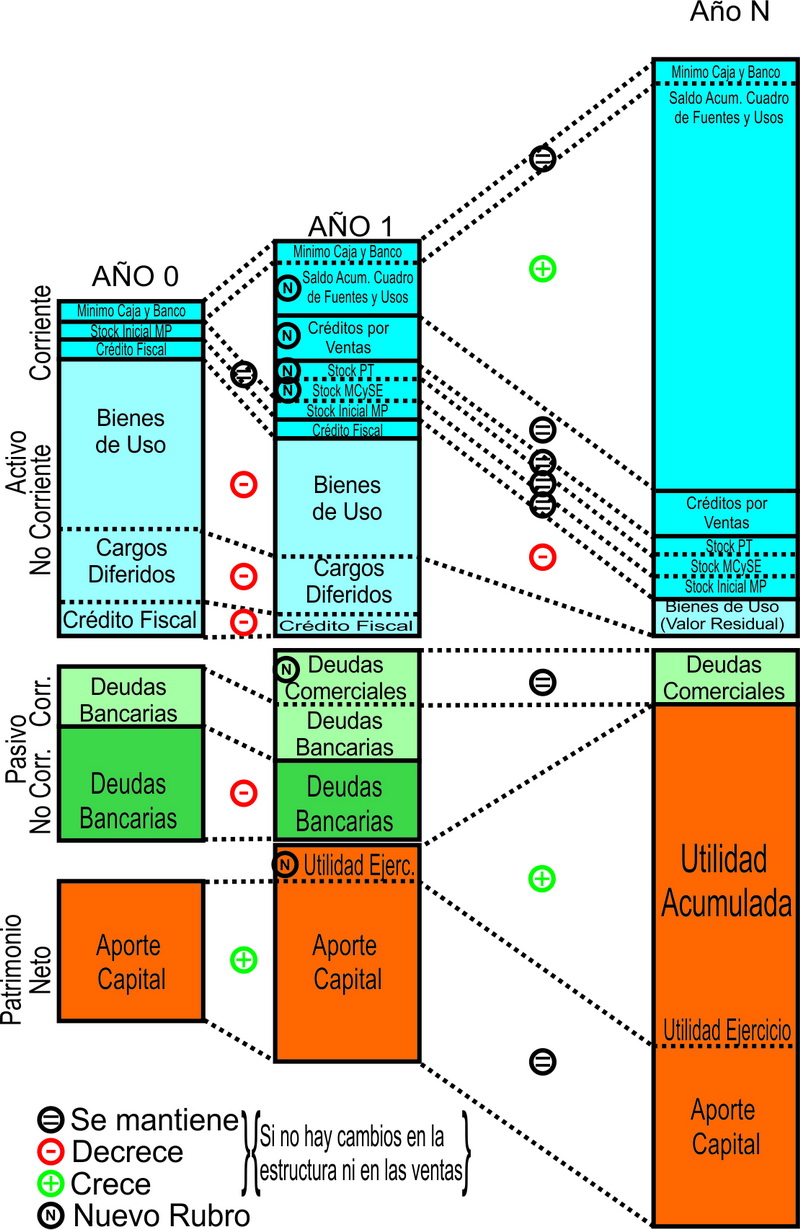

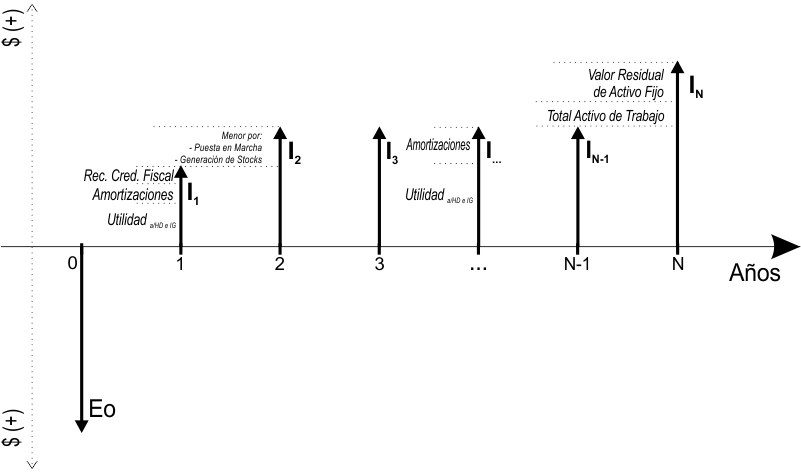

Con todos estos impactos, se arma la segunda y definitiva estructura financiera para el proyecto. En esta puede observarse las inversiones con sus incrementos, así como también el incremento de Aporte de Capital para financiarlos.Prácticamente, el aporte de capital para cada año se calcula como la sumatoria de todas las inversiones menos los créditos liquidados cada año. | Con todos estos impactos, se arma la segunda y definitiva estructura financiera para el proyecto. En esta puede observarse las inversiones con sus incrementos, así como también el incremento de Aporte de Capital para financiarlos.Prácticamente, el aporte de capital para cada año se calcula como la sumatoria de todas las inversiones menos los créditos liquidados cada año. | ||

[[Archivo:2DAEF.jpg|no|miniaturadeimagen|800x800px|SEGUNDA ESTRUCTURA FINANCIERA- Incrementos de Inversiones y Aportes ]] | [[Archivo:2DAEF.jpg|no|miniaturadeimagen|800x800px|SEGUNDA ESTRUCTURA FINANCIERA- Incrementos de Inversiones y Aportes ]] | ||

==== Impacto en el Crédito Fiscal y su Recupero ==== | |||

Vale recordar que el impuesto al valor agregado es un impuesto indirecto que desde el punto de vista del proyecto este cobrará a sus clientes y a su vez que tiene derecho a reembolsarse el IVA pagado a sus proveedores y desde el punto de vista práctico, el ente recaudador de impuestos (en Argentina la AFIP), no distingue entre IVA inversión e IVA compras, esta es una distinción que se hace en la metodología para mostrar como el IVA crédito fiscal. | |||

A nivel de los impactos por la toma de financiación, el recupero del crédito fiscal se ve afectado por un doble efecto ya que el Monto del Crédito Fiscal aumenta y a su vez el IVA del plan de explotación disminuye. Esto se debe primordialmente a que los intereses de los créditos pagan IVA, y estos deben incluirse en todos los lados donde dichos intereses se hayan imputado | |||

Para el caso del IVA Inversión o Crédito Fiscal, el Impacto se encuentra solo a nivel del Activo Fijo, ya que los intereses y gastos preoperativos fueron imputados en el rubro de gastos asimilables en este Activo. Esto se ve claramente en la segunda estructura financiera donde es necesario realizar un aporte de capital extraordinario para pagar tanto los intereses y gastos preoperativos como el IVA correspondiente a estos. Vale aclarar que, para el caso de la Inversión en Activo de Trabajo, si bien esta se ve impactada, no se ve impactada ya que la variación se produce en el rubro Créditos por Ventas, un rubro del cual no se considera IVA inversión (el IVA de este rubro fue considerado dentro del IVA ventas del año) | |||

Para el IVA del plan de explotación, el impacto se encuentra a nivel del IVA compras, ya que las Ventas año a año, y por lo tanto su IVA, no se ven impactadas. | |||

En IVA compras se ve incrementada por el IVA de los intereses devengados año a año, ocasionando esto que el IVA diferencia (o IVA plan de explotación) sea menor. | |||

Este doble efecto provocará que el recupero del Crédito Fiscal se postergue. Si bien en general esto no va más allá de unos meses por encima del periodo del recupero de Crédito Fiscal calculado a nivel económico, el cálculo de esta afectación es importante para mantener la consistencia interna del modelo que se está planteado para evaluar eventualmente el proyecto. | |||

Finalmente, y como se dijo a nivel Económico, recordemos que desde el punto de vista fiscal existe otro crédito fiscal comúnmente presente en el primer año del proyecto y es el caso del impuesto a las ganancias. Como ya se ha explicado, en caso de que haya un quebranto económico (Utilidades negativas) el impuesto a las ganancias puede compensarse con impuesto a las ganancias de años posteriores (hasta 5 años). Si bien esto puede ser normal en empresa en marcha, observar un proyecto de inversión con Utilidades negativas durante 5 años no es común, y por lo tanto al llegarse a este punto es más probable que se redefinan distintos parámetros y variables del proyecto y se recalculen las utilidades a que se tengan que compensar pérdidas de 5 años. | |||

Lo que sí es común que suceda es que se produzca un quebranto económico en el año 1 debido a la puesta en marcha impactado a nivel financiero por la aparición de los intereses a pagar que en general en los primeros años son más altos que en los años posteriores (debido a que la mayoría de los sistemas de pago de intereses de créditos concentran mayor proporción de intereses en los primeros años). Recordemos que, en ese caso, lo correcto es colocar un pago de impuesto a las ganancias de ese año igual a Cero, y el saldo negativo utilizarlo para disminuir el pago de impuesto a las ganancias de años subsiguientes. | |||

=== Estados Contables Proforma === | === Estados Contables Proforma === | ||

Revisión del 20:51 7 nov 2022

Introducción y Objetivos

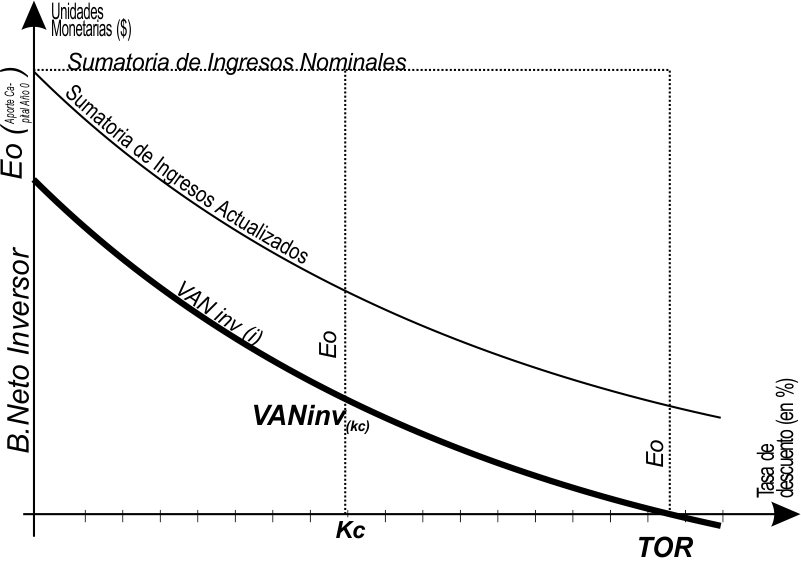

La primera pregunta que surge, ya que hemos encontrado el Valor Actual Neto (VAN) y la Tasa interna de Retorno (TIR) del Proyecto es ¿Para qué financiar el proyecto?

Como hemos visto hasta ahora, si un único inversor o grupo de inversores fueran a cubrir todas las necesidades de inversión del proyecto, estos podrían esperar una rentabilidad de una tasa TIR de acuerdo al plan de explotación previsto dentro de los “n” años de duración del proyecto.

Supongamos por un momento que uno de los inversores iniciales fuera mas averso al riesgo y que no quisiera participar en el proyecto a menos que sus ingresos no dependan de las vicisitudes del proyecto ni del entorno y además tener una garantía de pago de dicha rentabilidad.

Los otros inversores pensarían las alternativas:

- Por una parte podrían tratar de cubrir la porción de la inversión dejada por este inversor

- Por otra parte podrían proponerle al inversor de sacrificar una parte de esa rentabilidad TIR y llevarse por su inversión una rentabilidad “i” menor que la TIR, al fin y al cabo estarían intercambiado dinero por riesgo.

Bajo este segundo esquema, se verían que contra la garantía de pago, los inversores que se quedaran tendrían la ventaja de no arriesgar más que el capital inicial comprometido inicialmente y que por otro lado, si el proyecto funciona tal y como se lo formuló, tendrían una beneficio adicional relacionado con el diferencial de tasa.

Para ponerlo con un ejemplo:

| Alternativa 1

Total de Inversores: 3 Inversión Inicial: 120.000 $ Inversión cada parte: 40.000 $ Rentabilidad anual (%): 50% Rentabilidad anual Total: 60.000 $ Rentabilidad anual de Cada parte: 20.000 $ |

Alternativa 2

Total de Inversores: 3 Inversión inicial: 120.000 $ Inversión de cada parte: 40.000 $ Rentabilidad anual “i” del inversor averso al riesgo: 20% Rentabilidad anual en $ del inversor averso al riesgo: 8.000 $ Rentabilidad anual en $ para el resto de los inversores: 52.000 $ (26.000 $ para c/u) Rentabilidad anual en % para el resto de los inversores: 65% |

Ese beneficio adicional de 6.000 $ para cada un de esos inversores representa el costo de aceptar las condiciones del inversor averso al riesgo. Ya esto sería algo interesante para evaluar. Pero vayamos más allá y supongamos que el inversor averso al riesgo además no le interesa mantener su participación en el negocio y quiera que simplemente le devuelvan el dinero lo antes posible. Si cada uno de los otros inversores estaría dispuesto a sacrificar una parte de sus beneficios extra, supongamos unos 5.000 $ cada uno, al cabo de 2 años se quedarían con la totalidad del negocio.

Resumiendo para los inversores que se quedan estos no tendrían que poner más dinero, se llevarían un dinero extra anualmente y al cabo de 2 años serían los dueños totales del negocio y todo esto por garantizar una rentabilidad menor al tercer inversor.

La siguiente pregunta de los inversores que quedan debería ser ¿dónde firmamos?

Esto que acabamos de explicar si en vez de llamar al tercer interesado inversor lo llamáramos Banco, sería el proceso de toma de un crédito para la financiación de un proyecto.

O sea, el proceso de financiación permite al inversor mantener la totalidad de la titularidad del proyecto y mejorar su rentabilidad.

Desde el punto de vista formal, el dimensionamiento financiero tiene 3 objetivos:

- Determinar la estructura de financiación total del proyecto: Sin extralimitarse de lo recomendable en cuanto a su proporción, y tratando de obtener los mejores créditos posibles tanto desde el punto de vista de la tasa como de los plazos.

- Mostrar el impacto que tiene dicha financiación en los aspectos económicos del proyecto: Es necesario reformular el proyecto y volver a determinar los parámetros de evaluación que se habían definido en el dimensionamiento económico.

- Formular y evaluar el proyecto para el/los inversores: Antes de incorporarse los créditos, la formulación y evaluación que se había hecho a nivel económico podían utilizarse indistintamente para el proyecto ó para el/los inversores. Al incorporarse los créditos, es necesario recalcular el flujo neto de caja y los parámetros de evaluación para el inversor.

Elaboración

Impactos de la Financiación de los Proyectos

Antes de comenzar con el detalle de la determinación de los créditos, mostraremos desde el punto de vista conceptual todos los impactos de tomar la financiación. Todos estos impactos son consecuencia de generar créditos y la cancelación de los mismos junto con los intereses.

- Disminución del Aporte de Capital: Al incorporarse los créditos como fuente de financiación del proyecto, los inversores aportan menos capital

- Aumento del Costo Total de lo Vendido: Por los créditos solicitados el banco pedirá intereses en retribución y dichos intereses pasaran a formar año a año parte del costo total de lo vendido

- Aumento del Activo Fijo: Los intereses de un crédito se comienzan a pagar desde el momento que se liquidan los créditos, y si estos créditos se liquidan en el periodo de instalación los intereses durante dicho período no puede imputarse al costo por lo que es necesarios activarlos dentro del rubro de gastos asimilables en el activo fijo

- Aumento de las amortizaciones: Los intereses y gastos preoperativos que me han incrementado el activo fijo es necesario amortizarlos por lo que aumentan las amortizaciones en los primeros años del proyecto. Estas amortizaciones se encuentran también incorporadas en el costo total de lo vendido, más particularmente en el gasto financiero.

- Disminución de las Utilidades: Debido al aumento del costo total de lo vendido por el doble efecto de los intereses devengados año a año y la amortización de los intereses y gastos preoperativos y como las ventas permanecen constantes, las Utilidades se ven disminuidas, y dejan de ser llamadas Utilidades económicas y pasan a llamarse simplemente Utilidades

- Disminución del Impuesto a las Ganancias: Ya que disminuyeron las Utilidades

- Aumento de la Inversión en Activo de Trabajo: (mientras que el Valor Contable permanece Igual) La inversión en activo de trabajo en el rubro créditos por ventas, se calcula como el valor Contable en Créditos por ventas menos las Utilidades y las Amortizaciones imputadas proporcionalmente a esos mercaderías vendidas pero no cobradas. Como las Utilidades y las Amortizaciones cambian por tomar financiación (punto 4 y punto 5 de esta lista), necesariamente la inversión en créditos por ventas van a cambiar. Las utilidades disminuyen más rápido de lo que las amortizaciones aumentan, por lo que la resultante será un incremento en la Inversión en Créditos por Ventas.

- Aumento del IVA Inversión: La Inversión Activo Fijo se ve incrementada por los Intereses y Gastos bancarios preoperativos y como dichos intereses y gastos pagan IVA, el IVA inversión se ve incrementado.

- Aumenta el período de recupero del IVA Inversión: Esto se debe a un doble efecto: primero por el aumento del IVA Inversión (ver punto anterior) y en segundo lugar porque el IVA diferencias año a año (al partir del cual se puede recuperar el IVA Inversión) se ve disminuido porque los intereses devengados año a año pagan IVA.

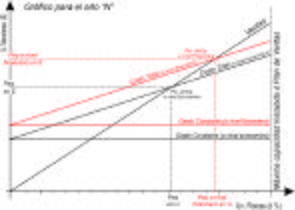

- Aumento del Punto de Equilibrio: Al verse incrementados los gastos fijos por la aparición del gasto financiero, esto hace que la curva del Costo Total de lo Vendido se translade hacia arriba, y por lo tanto esta curva cruzará en un valor mayor con la curva de ventas. Desde el punto de vista análitico, mientras la contribución Marginal es la misma, el Costo fijo que se tiene que cubrir es mayor y por lo tanto son más necesarias más unidades para cubrirlos.

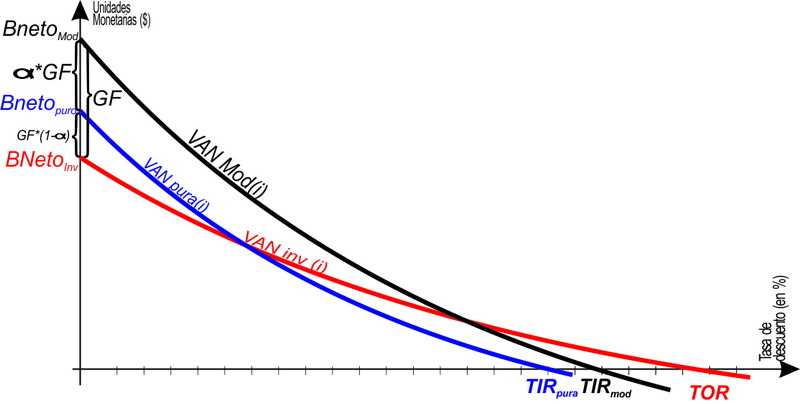

- Aumento de los beneficios del proyecto: El beneficio neto del proyecto está compuesto por los beneficios que genera el proyecto para todos las fuentes de financiación, esto incluye el Beneficio Neto de los Bancos, compuesto por los Intereses Pagados y el Beneficio Neto del Inversor compuesto por la Sumatoria de las Utilidades después de Honorarios al Directorio e Impuesto a las Ganancias. Al estar las Utilidades impactadas por un menor impuesto a las ganancias, el Proyecto aumentará sus beneficios en una proporción igual al Gasto Financiero por la tasa de Impuesto a las Ganancias.

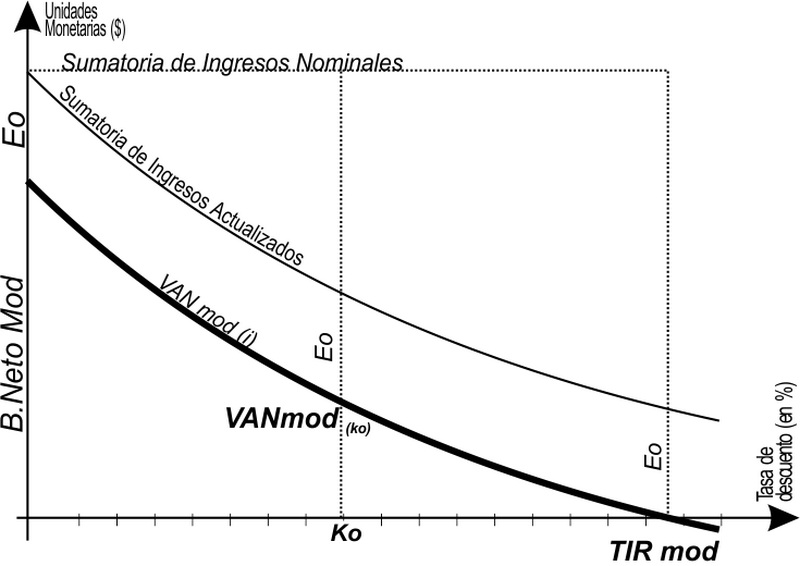

- Aumento de la TIR: El aumento de los beneficios año a año provocados por la menor proporción de pago de impuesto a las ganancias hace que en reglas generales, las Tasa interna de Retorno del Proyecto Aumente. Hay raras excepciones a esta regla, y serán explicadas en la Evaluación de Resultados para el Proyecto Modificado

- Aumento de la tasa de rentabilidad del Inversor (TOR): Debido a que el inversor disminuye se aporte de Capital de Manera significativa, restando solo una parte de los beneficios generados por el proyecto, la tasa interna de retorno del Inversor (TOR). Si esto no llegase a suceder, es porque la tasa de interés ponderada de la deuda tomada es superior a la TIR del proyecto, y por lo tanto no es conveniente financiar el proyecto.

- El Beneficio Neto del Inversor es menor que el del proyecto: Ya que parte de los Beneficios del Proyecto tienen como destino a los Bancos y otros prestamistas.

VIDEO GRAFICO de IMPACTOS DE LA FINANCIACION

Primera Estructura Financiera

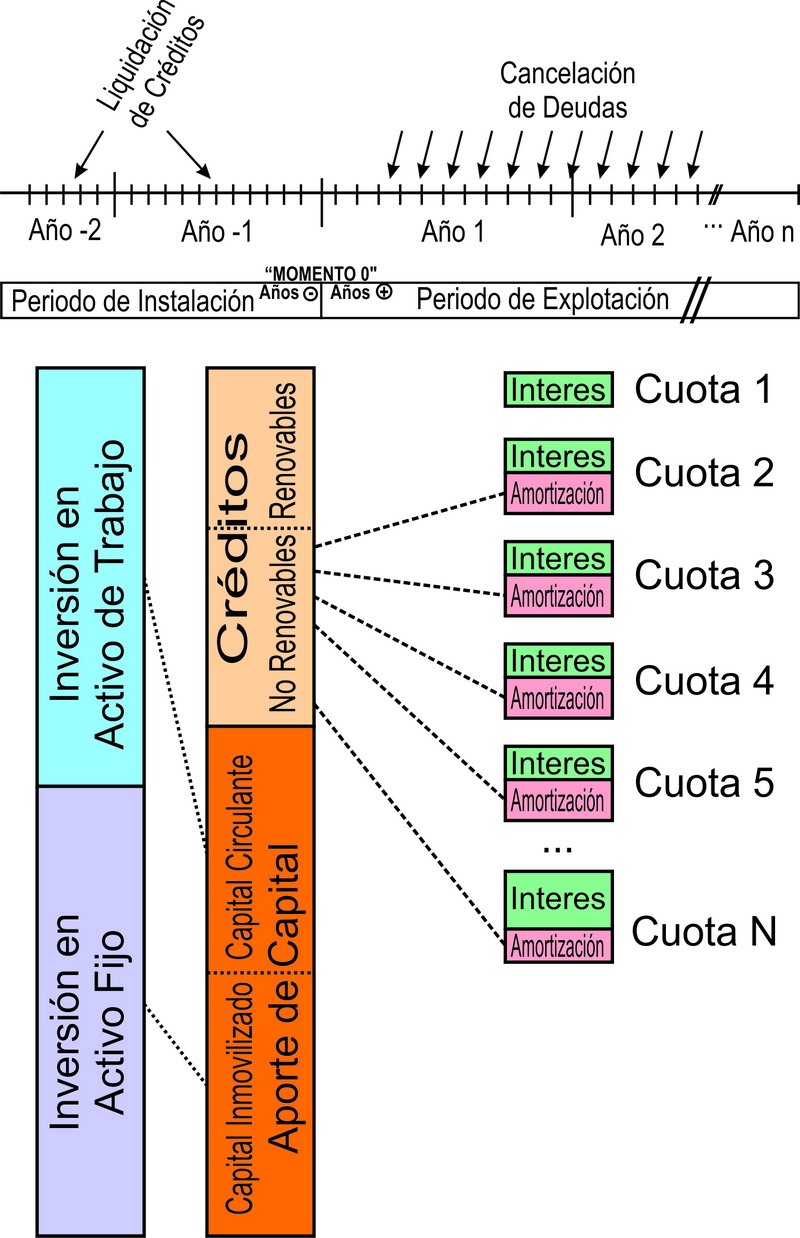

La primera estructura Financiera busca estimar el impacto de los créditos dentro del aporte total necesario para el proyecto.

La financiación puede tener dos fuentes: Interna ó externa.

Se habla de financiación Interna en una empresa en marcha cuando los fondos necesarios para la financiación surgen del propio flujo de fondos libres disponibles de la empresa existente. En ese sentido es muy común buscar que las actividades y los desembolsos durante el período de instalación se pospongan para hacerlas coincidir con la disponibilidad de los fondos de la empresa en marcha. Esto también puede realizarse para proyectos nuevos donde se postergan algunas inversiones no indispensables para el inicio para poder hacer que el proyecto se financie con su propio flujo de fondos.

Para más detalles se puede ver el Caso particular de Financiación Interna de Proyectos

La financiación externa puede tener a su vez dos origenes, pueden surgir del aporte de capital de inversores, siendo este capital el que corre el riesgo y por lo cual cuenta con la posibilidad de disponer de todos los fondos autogenerados del proyecto no aplicados, o puede surgir de los créditos, donde quien financia con un crédito está dispuesto a sacrificar parte de la rentabilidad del negocio por tener garantías en su flujo de fondos. Estos créditos son los que ocasionan todos los impactos referidos en el apartado anterior.

Antes de entrar en la descripción de los créditos y como se muestra su impacto en los proyectos, es imprescindible unificar terminologías para evitar confusiones.

Aporte de Capital: Es la proporción de la financiación del proyecto que realiza el inversor

Capital Circulante: Es la proporción del Aporte de Capital que financia Activo de Trabajo

Capital Inmovilizado: Es la proporción del Aporte de Capital que financia el Activo Fijo

Cancelación de Deuda: Devolución de los créditos no renovables

Liquidación de Créditos: Es el/los momento/s cuando el proyecto recibe el dinero de los créditos

Cuota: Es la suma de los intereses y la amortización en cada uno de los pagos acordados por el banco ó prestamista. Una cuota siempre tiene una porción de intereses, aunque no necesariamente se amortiza parte del crédito en todas las cuotas.

Intereses: Es la rentabilidad acordada con el banco para recibir el crédito. Los intereses son incluidos en cada una de las cuotas

Amortización: Es el proceso mediante el cual se extingue, gradualmente, una deuda por medio de pagos periódicos. También se denomina así a la parte del crédito que se devuelve en cada cuota.

Existen dos tipos fundamentales de créditos:

Los créditos No Renovables son aquellos que se amortizan

Los créditos Renovables son aquellos que no se amortizan

Sobre esta dos clases de créditos nos explayaremos a continuación

Créditos

Créditos no Renovables

La principal característica distintiva y excluyente de los créditos no Renovables es que se amortizan a lo largo del período de análisis del proyecto. Recordemos que se denomina amortización de un crédito a la proporción de la cuota destinada a devolver el crédito.

Otras características que suelen tener es el plazo al que se realizan que generalmente es a mediano ó largo plazo y además suelen estar destinados a Bienes de Uso, tales como edificios y máquinas, y se liquidan en el Año 0 ya que la compra de los activos a los cuales están destinados se realizan en el período de instalación.

Esto no implica que no se pueden tomar créditos no renovables a corto plazo, y que no se pueden utilizar para Bienes de Cambio. Simplemente en los proyectos de nuevas empresas es preferible dirigir este tipo de créditos a inversiones más significativas y a realizarse durante el período de instalación como suelen ser los Bienes de uso, y aprovechar su cancelación en un plazo más largo.

Este tipo de créditos suelen concertarse con instituciones financieras formales a través de un contrato de mutuo (nombre formal de los contratos de crédito), estando la mayor parte de las veces estos contratos estandarizados con las condiciones fijadas por la institución otorgante, dejando poca flexibilidad a la hora realizar modificaciones más allá del monto a solicitar y el plazo, que también se encuentran limitados.

Todo aquel que ha tenido la oportunidad de tener un contrato de mutuo (crédito) provisto por un banco, en seguida se ha dado cuenta que el mismo tiene una cantidad significativa de articulos, condiciones y supuestos que si bien son necesarios desde el punto de vista legal, no hacen al análisis de proyectos.

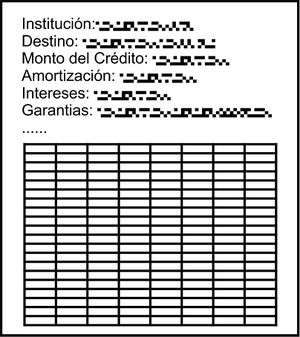

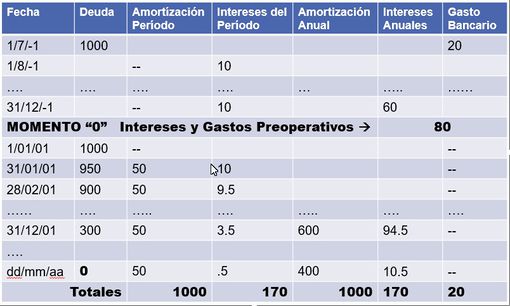

Es así que en los proyectos, aparte de agregar como anexo el contrato de mutuo a ser utilizado, es indispensable armar una tabla que resuma los datos importantes para el proyecto. A este resumen se lo llama planilla de servicio de crédito.

La planilla de servicio de crédito incluye dos partes : un encabezado que muestra la información básica del crédito y una tabla de marcha del crédito que muestra la evolución del credito en función del tiempo.

El encabezado de la planilla de créditos contiene la siguiente información:

- Institución Otorgante: Incluyen el nombre del Banco ó institución crediticia a otorgar el crédito y eventualmente la sucursal

- Destino: Explicar cual de los activos el proyecto está destinado a financiar (qué máquina, construcción, rodado, etc) y en que porcentaje

- Importe de la Inversión: Cual es el monto de la inversión total del destino definido. Este valor debería provenir del cuadro de Activo Fijo en el/los rubros correspondientes. No confundir con el monto del crédito.

- Monto del Crédito: Indica el monto que se va a solicitar al banco, y termina definiendo la Deuda Inicial que se va a comprometer el proyecto. Esto no incluye gastos bancarios de ningún tipo que se deban pagar, ya que dichos gastos se diferencian en otro rubro que eventualmente será activado como Gastos Preoperativos dentro de los Gastos asimilables.

- Amortización: Incluye la cantidad de cuotas en las que se van a incluir devolución del capital (amortización), el sistema por el cual se va a cancelar la deuda (americano, francés, alemán) y cual es el período de gracia. El período de gracia es el tiempo durante el cual el crédito solo devenga intereses. Es común que para proyectos de inversión los Bancos otorguen períodos de gracia debido a que pasa un tiempo desde la liquidación del crédito en el período de instalación hasta que la empresa pueda empezar a generar fondos en el período de explotación para poder ir cancelando las deudas. Hay que recordar que la principal intención del Banco es que se le devuelva el dinero prestado (más los intereses), y no tratar de sobreexigir a la empresa llevándola a la quiebra. En cuanto a los sistemas de amortización se puede ver las diferencias entre los distintos tipos en el anexo Sistemas de Amortización de Créditos.

- Intereses: Aquí se incluye la tasa a cobrar, la frecuencia de los pagos (mensual, trimestral, semestral, anual). Cabe destacar que en la mayoría de los contratos de mutuos, se hacen referencias a varias tasas. La tasa a cobrar mencionada hace referencia a la tasa aplicada al período definido en la frecuencia de los pagos , por ejemplo en el caso de pago de intereses mensuales se habla de Tasa Neta Mensual, que incluye solamente los intereses. Esta es la tasa a utilizar para el cálculo de intereses en la planilla de resumen del crédito. Los bancos ó instituciones crediticias están también obligadas a informar la La tasa Neta Anual (T.N.A.), la tasa Efectiva Anual (T.E.A) y el costo financiero total (C.F.T.) que incluyen otros conceptos como los gastos bancarios, el IVA, la anualización de los interesés que a los fines del proyecto serán considerados de una manera diferenciadas en distintos momentos y conceptos.

- Garantía: Dependiendo de los requisitos del Banco y del tipo de bien a comprar las garantías ó avales son generalmente sobre los bienes que son objetos del crédito y se puede requerir una garantía hipotecaria (sobre bienes inmuebles), una garantía prendaria (sobre bienes muebles). También en algunas ocasiones, sobre todo si la empresa ó el inversor no tiene un historial crediticio en la institución bancaria, se pueden pedir garantías personales que aporten los socios ó codeudores.

- Comisiones y Gastos Bancarios: Se refieren a todo otro gasto generado por el crédito que no sean los intereses. Van desde comisiones, seguros de vida, Ajustes, Gastos de otorgamiento, gastos notariales, gastos de estudios, comisión de apertura, costo de tasación de los bienes. Estos gastos pueden ser en el momento de la liquidación del crédito, en forma conjunta con cada cuota que se paga ó en la cuota final del crédito. Estas comisiones y gastos bancarios pueden pueden devengarse en en el período de instalación y se los denominan gastos preoperativos y eventualmente serán activados dentro de la inversión de activo de Fijo como un gasto asimilables, ó pueden devengarse durante la explotación, con lo cual deberán ser imputados como gastos financieros en el año especifico.

Más allá del impacto ó lo gravoso que pueden ser estos gastos, desde el punto de vista del proyecto solo es importante asentar todos estos gastos en el momento que se devenguen (e incorporarlos dentro del activo fijo como gastos asimilables ó dentro del gasto financiero) y evaluar sus efectos totales recién al final del dimensionamiento financiero.

- Momento de liquidación del crédito: Es el ó los momentos en los cuales el proyecto recibe el crédito. Puede ser una fecha específica ó puede ser un momento asociado a algún aspecto técnico como es el caso de contar con la factura de compra en el caso de bienes muebles, ó por avances de obra en el caso de los bienes inmuebles.

La tabla de marcha de crédito tiene la siguiente estructura:

La primer columna tiene las fechas en las cuales ó se liquidan los créditos ó los momentos de pago de cada una de las cuotas. Es importante observar que al finalizar el año 0 (31/12/-1) se hace un corte virtual para poder discriminar los intereses y gastos hasta ese momento y así imputar correctamente como intereses y gastos preoperativos todos los realizados hasta ese momento.

A continuación puede observarse la columna que muestra la evolución de la deuda en cada momento. La deuda en esta columna va disminuyendo a partir de que empieza a amortizarse el crédito (el 31/1/01 en esta tabla). Todo el período desde el 1/7/-1 hasta el 31/1/01 donde se observa que se pagan intereses pero no se amortiza el crédito es el período de gracia. Es importante destacar también que en un momento la deuda tiene que llegar a ser exactamente igual a CERO, ya que si esto no fuera así, todavía no se ha terminado de amortizar el crédito, y si el número fuera negativo significaría que se cancelo más deuda de la contraída. Si estas eventualidades ocurren, probablemente haya sido un error de cálculo o redondeo en la evolución de las cuotas de amortización.

Las siguientes dos columnas muestra el pago de Amortizaciones e Intereses de acuerdo al período acordado con la institución financiera (en este caso mensual).

Las siguientes dos columnas muestran las amortizaciónes e Intereses de forma anualizadas. La razón de incluir esta columna es netamente operativa (y no cambia lo pagado al banco) ya que los proyectos se elaboran y formulan para poder presentar los flujos anuales de fondos y eventualemente evaluar el proyecto en función de su tasa de rentabilidad anual. Es importante verificar que la suma de las amortizaciones del período sea igual a la suma de las amortizaciones anuales e iguales a la deuda contraída, y que la sumatoria de intereses devengados de los diversos períodos sea igual a la suma de los intereses anualizados.

La última columna incluye todos los gastos bancarios explicados anteriormente. En el ejemplo no se muestra, pero si hubiera gastos pagados con cada cuota, también debería incluirse una columna de gastos bancarios anualizados.

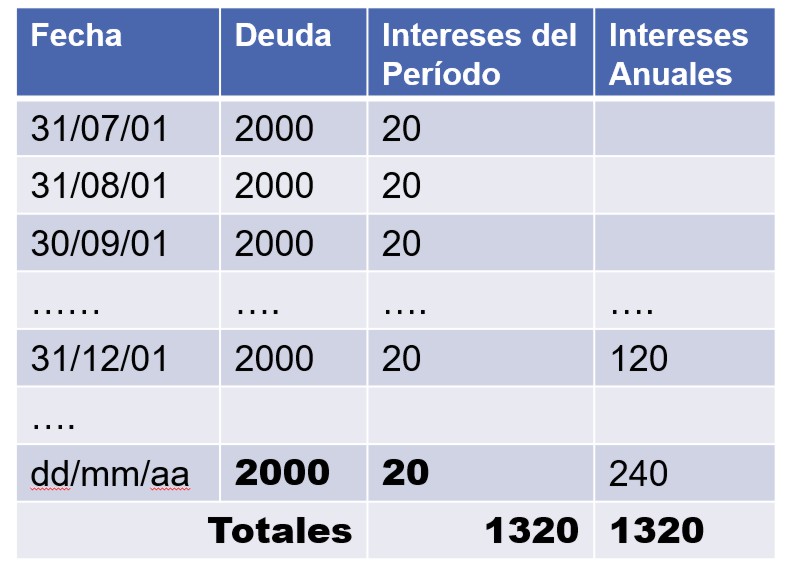

Créditos Renovables

La principal característica distintiva y excluyente de los créditos Renovables es que los mismos NO se amortizan a lo largo del período de análisis del proyecto.

Otras características que suelen tener es el plazo al que se realizan que generalmente es a corto plazo y además suelen estar destinados a Bienes de Cambio, principalmente a compras de materias primas, y se liquidan en el Año 1 ya que la compra de los activos a los cuales están destinados se realizan en el período de explotación.

Los dos ejemplos más representativos de créditos renovables son los descubiertos en cuenta corriente y los créditos otorgados por los proveedores. En el primer caso no es común incorporarlos como fuentes de financiación en los proyectos para nuevas empresas, aunque puede ser utilizados en el caso de la empresas en marcha[1] y serán explicados en ese apartado.

Vamos a concentrarnos en el caso de los créditos de los proveedores, ya que cada vez que un proveedor me está permitiendo un plazo para pagar los insumos que me estás vendiendo, y ese plazo se mantiene en el tiempo, se puede considerar el mismo como un crédito que me está dando el proveedor.

Como esta práctica de dar mercadería a crédito es una práctica común y extensiva, y se da en base a necesidades comerciales de los mismos para asegurarse ventas y a la confianza que se va generando con los proveedores, la mayor parte de las veces no existen formalizados a través de un contrato formal, y eso hace que la planilla para este tipo de créditos sea más simple.

Antes de mostrar los contenidos de la planilla de un crédito renovable, vamos a ver como se hace el calculo de la deuda y de los intereses del crédito, ya que dichos montos se encuentran implicitos dentro de las condiciones.

El acuerdo que se suele llegar con los proveedores es generalmente: " Puedes pagarme la mercadería a 60 días" y a partir de esto es que hay que trabajar.

Lo primero que hay que buscar cual sería el mejor precio que puede hacerme el proveedor por pago al contado. La diferencia entre el precio por pago al contado versus el precio de pago a crédito es el interés implícito que está cobrando el inversor.

Con esos tres datos (plazo de pago, precio contado y precio a crédito) junto con el volumen de compra de dicha materia prima es que podemos realizar el cálculo de los valores del crédito.

Vamos a poner un ejemplo:

Compra de mercadería: 100 u por mes, con un precio contado de 10$ y un precio financiado a 60 días de 10.20 $

Monto del crédito: (100 u/mes x 2 meses x10 $/Unidad)= 2.000 $

Intereses Implicitos: (10 $- 10.20 $)/10$= 2% en 60 días

En un año: 2% x 360 días / 60 días = 12% (Tasa Anual)

Intereses pagados anualmente = 240 $

Ya con esos datos, podemos armar la planilla del crédito

El encabezado de la planilla de créditos es más simple que la de los créditos no renovables y contiene la siguiente información:

- Proveedor Otorgante: Incluyen el nombre del Proveedor

- Destino: Explicar cual de las materias primas va a financiarnos

- Monto del Crédito: Se aclara cual es el monto del crédito de acuerdo a lo calculado anteriormente además de poder aclararse a que plazo corresponde.

- Tasa Implicita: Puede ponerse en referencia Anual, mensual o del período, siendo preferible usar la tasa anual desde el punto de vista de los proyecto donde el flujo de caja se realiza de forma anual.

- Fecha del crédito: No siempre el crédito se realiza a partir del primer momento Cero, ya que todavía no existe la citada confianza por parte de los proveedores para otorgar dichos créditos.

La tabla de marcha de crédito es también más simple y tiene la siguiente estructura:

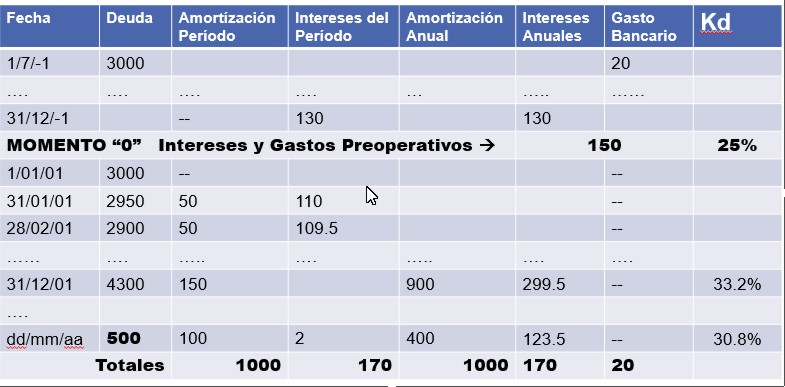

Planilla resumen de Créditos

Una vez realizadas las planillas de todos los créditos, tanto renovables como no renovables, es apropiado realizar una planilla resumen de todos los créditos. Esta planilla reúne en un solo cuadro los flujos de egresos generados por el conjunto de los créditos durante el período de análisis. Tiene una forma similar a tabla de marcha de los créditos, pero con el agregado de una columna extra que es donde se calcula la tasa promedio ponderada de las deudas (Kd).

De esta planilla pueden obtenerse diversa información que será utilizada más adelante en este dimensionamiento:

Intereses y Gastos Bancarios Preoperativos (IyGPO): Estos son todos los intereses y gastos Bancarios devengados durante el período de instalación. La importancia de que en todas las planillas de créditos se hayan diferenciado específicamente los intereses y gastos antes del momento "0", es que estos gastos se imputaran al activo fijo como Gastos Asimilables , ya que no pueden ser imputados directamente como costos al no haber estructura de resultados durante el período de instalación. Estos Intereses y Gastos Preoperativos, al ser incluidos como Inversión en Activo Fijo, deberán ser amortizados y dicha amortización será imputada dentro del gasto financiero como se verá más adelante. Es importante recordar que todos los gastos en los proyectos de inversión se presentan netos de IVA (impuesto al Valor Agregado) y que este interesa solo como parte del programa de recupero del IVA inversión. Para el caso de los intereses y Gastos Preoperativos estos devengan IVA, por lo que dicho IVA deberá incluirse en el IVA Inversión y eventualmente será recuperado como el IVA diferencia durante el plan de explotación

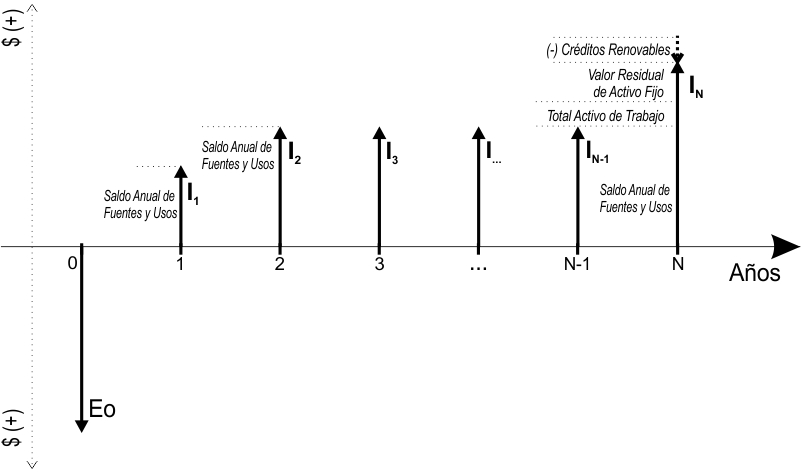

Deuda al final de cada Año: Este dato que puede observarse en la primer columna con el cierre de cada año, será utilizado posteriormente para confeccionar los balances proforma. Al final del Año "N" puede verse que la deuda que queda pendiente de cancelar es la referente al conjunto de créditos renovables, ya que los créditos no renovables han sido amortizados en su totalidad.

Amortizaciones de las Deudas por Período y por Año: La columna de las deudas por período cumple la función de unificar todas las columnas similares de las tablas de los créditos individuales anteriores, mientras que la columna de las amortizaciones anuales (que no es más que la suma algebraica de las amortizaciones correspondientes a los períodos de ese año) es utilizada en diversos cuadros, en especial el Cuadro de Fuentes y Usos para mostrar el impacto anual de la cancelación de las deudas (una de las cuatro aplicaciones de la Utilidad) en el flujo anual de fondos para el inversor.

Intereses Totales Devengados por Período y por Año: de manera similar al rubro anterior, la columna de intereses por periodo sirve para unificar las columnas de las tablas de los créditos individuales, mientra que la columna de los intereses anuales es utilizada para calcular (junto con otros rubros) el Gasto financiero que finalmente impactará en los resultados en el Cuadro de Resultados Proforma.

Tasa anual ponderada de las deudas ( Kd ): tal como se comentó antes, esta es la columna agregada y debe calcularse en este punto. Esta se calcula como los intereses devengados del período sobre la deuda promedio para dicho período. Si se desea obtener una tasa anual, esta proporción deberá ser calculada sobre los intereses anuales sobre la deuda promedio anual. Si bien esta tasa puede calcularse para todos los años, la más importante desde el punto de vista de los proyectos es la calculada para el año 1, donde todos los créditos ya se encuentran liquidados y es posible utilizar esta tasa para calcular la tasa promedio ponderada de capital (Ko ) que es utilizada en la evaluación del proyecto a nivel financiero, que se puede ver hacia el final de este dimensionamiento.

Impacto en los Resultados

Una vez finalizado el cálculo de los flujos de fondos financieros que surgen a partir de los créditos, es necesario empezar el impacto que tiene dichos créditos y sus impactos sobre la estructura de resultados calculada a nivel económico. Para esto calcularemos el gasto financiero para los años del período de explotación y luego usaremos dichos gastos para impactar la estructura del costo total de lo vendido, pero mostrandolo de una manera distinta, más acorde a los requisitos contables a través de los cuadros de resultados proforma.

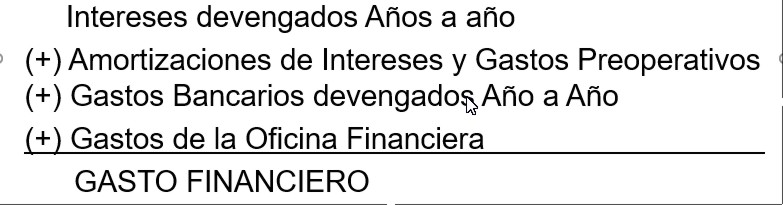

Gasto Financiero

El gasto financiero está compuesto por los siguientes rubros:

Los intereses y los gastos bancarios devengados año a año surgen de la planilla resumen de Créditos. Las amortizaciones de los intereses y Gastos Preoperativos surgen porque estos intereses y gastos han sido imputados al Activo Fijo (dentro del rubro Gastos Asimilables) y como cualquier otro Activo Fijo debe ser amortizado. En general se amortizan a 2 ó 3 años, dependiendo de las normas o recomendaciones contables de cada país.

Finalmente, en caso de que se tuviera que generar una oficina financiera para hacer las tareas y los trámites vinculados a la liquidación y el seguimiento de los créditos, los gastos personal, articulos de librería, luz, telefono y otros deberían imputarse dentro de este rubro. Esto es usual en grandes proyectos de inversión con docenas de créditos tantos renovables como no renovables, aunque no es usual en pequeños proyectos con pocos créditos, donde el personal administrativo termina siendo el responsable de estas tareas. Si el evaluador lo decide, pueden llegar a prorratearse parte de los gastos existentes del área administrativa a este área, aunque no es necesario.

Impacto en el Punto de Equilibrio

Como podemos apreciar en el diagrama anterior, el punto de equilibrio por tomar financiación aumenta debido al aumento de los gastos constantes ya que los gastos financieros suelen no depender de la cantidad de unidades vendidas, excepto muy raras excepciones como son el pago de regalías por unidad vendida.

Es importante destacar que mientras en la mayoría de los proyectos este aumento no suele ser muy problemático, es altamente posible que el punto de equilibrio en el año 1 quede fuera del límite del plan de ventas debido a que es un año donde los intereses pagados son altos y las ventas son menores por el período de puesta en marcha y la generación de stock de producto terminado. Esta pérdida deberá ser afrontada por el inversor como aporte de capital.

Estructura del Costo total de lo vendido y Cuadro de Resultado Proforma

En este punto, uno puede volver a utilizar la estructura del Costo Total de lo vendido aplicada en el dimensionamiento económico en el presupuesto de gastos e ingresos, simplemente agregando al final un item de gastos financieros junto con los gastos de comercialización y los gastos administrativos.

Pero al encontrarnos en este punto habiendo ya calculado la totalidad de los gastos que se realizarán en el proyecto, es conveniente mostrar las estructura de los gastos e ingresos a través de un Cuadro de Resultado Proforma.

El cuadro de Resultado proforma busca mostrar, a través de un formato amigable con criterios contables, las proyecciones de ingresos y gastos operativos del proyecto, con un formato simplificado.

En este cuadro se pueden apreciar que a diferencia del cuadro confeccionado en el dimensionamiento económico, este comienza por las ventas, dando la posibilidad de mostrar la la Utilidad Bruta, que en algunos casos puede utilizarse como indicador para evaluar el proyecto, directamente ó indirectamente a través del cálculo de el Margen Bruto.

Se observa que aparece el gasto financiero, y este tiende a decrecer año a año por tres motivos: El primero y principal es que la mayoría de los sistemas de créditos tienden a cobrar más intereses en los primeros años, el segundo motivo es porque los créditos no renovables van terminan de ser cancelados antes del período de análisis por lo cual van desapareciendo los intereses de dichos créditos y finalmente porque en los primeros años (generalmente los tres primeros) dentro de este gasto financiero aparecen las amortizaciones de los intereses y gastos preoperativos.

Y finalmente es el primer lugar donde puede observarse el Beneficio Neto del Inversor, en la sumatoria de todos los Resultados después de Honorarios al Directorio e Impuesto a las ganancias. Este valor se podrá volver a calcular o encontrar en otros cuatro lugares a lo largo del dimensionamiento financiero, y en todos los lugares el valor hallado debe ser el mismo, transformandose entonces un en punto de verificación para determinar si ha habido errores en los cálculos hechos.

Segunda Estructura Financiera

La segunda estructura financiera busca recalcular el aporte de Capital del Inversor determinado en la primera estructura financiera. Este recalculo es necesario debido al impacto que tiene la financiación en la inversión en Activo Fijo y en la Inversión en Activo de Trabajo determinadas a nivel económico y utilizadas en dicha primera estructura financiera.

Impacto en las Inversión en Activo Fijo

La inversión en el Activo Fijo se ve incrementada en los Gastos asimilables por el rubro de Intereses y Gastos preoperativos, así como en el IVA correspondiente a dichos intereses y gastos.

¿Y Porque los intereses y Gastos Preoperativos se imputan a los gastos asimilables?

Para el caso de nuevos proyectos, los gastos realizados en el período de instalación no pueden ser imputados a la estructura de costos ya que al no haber ventas, no puede haber costo de lo vendido. Por lo tanto y en manera similar a los Gastos de Administración e Ingeniería durante el Período de Instalación, estos son activados dentro del Activo Fijo como Gasto Asimilables.

Impacto en el Activo de Trabajo y la Inversión en Activo de Trabajo

A nivel de Activo de Trabajo hay que distinguir el Valor contable de Activo de trabajo y la Inversión en Activo de Trabajo. Empecemos por el valor contable de Activo de Trabajo que es el primero que se calcula.

Para simplificar los rubros de Activo de Trabajo se calculan y valorizan de la siguiente manera:

- Minimo en Caja y Bancos: como % de las Ventas

- Stock de Materia prima y materiales: En función de los precios de compras contado y políticas productivas

- Stock de Mercadería en Curso y de Producto Terminado: A costo de producción

- Créditos por ventas: en función a los días promedio que doy a mis clientes.

En ninguno de estos casos, la valorización depende de una variable que se vea afectada por la toma de financiación ( Ventas, políticas de precios, costos de producción). Es por eso que el valor contable del Activo de Trabajo se mantiene igual en este dimensionamiento con respecto a lo calculado en el dimensionamiento económico.

Analicemos ahora como se calcula la inversión en Activo de Trabajo para cada rubro para considerar si se producen variaciones:

- Minimo en Caja y Bancos: Al no variar las ventas por tomar financiación, el valor contable y la inversión en este rubro es igual y por lo tanto la inversión en este rubro también es igual a lo calculado en el dimensionamiento económico.

- Stock de Materia prima y materiales: Ya que la financiación no me afecta ni los precios de compras contado ni las políticas productivas, y el valor contable y la inversion en este rubro es igual, no hay variaciones en este caso.

- Stock de Mercadería en Curso y de Producto Terminado: la inversión en este rubro se calculaba en el dimensionamiento económico a partir del valor contable menos las alicuotas de amortización imputadas en el costo de estos. Debido a que las amortizaciones imputadas en estos rubros eran solo amortizaciones del área de producción, estas amortizaciones no varían por tomar financiación. Al no cambiar el valor contable ni las amortizaciones que se restan para llegar a la inversión, el valor de la inversión en este rubro no varía por tomar financiación.

- Créditos por ventas: Mientra como se vio en el punto anterior, el valor contable de este rubro no cambia por tomar financiación, para llegar a la inversión en créditos por ventas hay que partir del valor contable y restar las amortizaciones imputadas y las utilidades proporcionales. En este caso, como las amortizaciones corresponden a todas las áreas de la empresa, estas van a aumentar porque aparece un nuevo costo (el del área financiera) que incluye amortizaciones en dicha área (en general la amortización de los intereses y gastos preoperativos que fueron incluidos como gastos asimilables en el activo fijo). Y para el caso de las utilidades, por tomar financiación las mismas disminuyen, por lo tanto la inversión en créditos por ventas va a variar.

Veamos como varía: aumenta por la disminución de las utilidades y disminuye por el aumento de las amortizaciones . En este doble efecto, generalmente la disminución de las utilidades es más significativo que el aumento de de las amortizaciones porque las primeras disminuyen en proporción a los intereses devengados en todo un año, mientras que las amortizaciones solo son una alícuota de los intereses y gastos bancarios en el año 0.

Segunda Estructura y Aumento de Aporte de Capital

Teniendo en cuenta el aumento de las inversiones tanto en Inversión en Activo Fijo como en Inversión en Activo de Trabajo, es necesario aumentar el aporte de Capital para compensar estos aumentos. ¿Y daporque se esto tiene que financiarse con Aportes del Inversor? En realidad es muy sencillo. Tanto el incremento de la inversión en Activo Fijo como en activo de trabajo se deben a intereses de los créditos ya solicitados, por lo cual resulta impensable que un banco nos dé un crédito para cubrir los intereses de otros créditos que no estamos pudiendo cubrir.

Con todos estos impactos, se arma la segunda y definitiva estructura financiera para el proyecto. En esta puede observarse las inversiones con sus incrementos, así como también el incremento de Aporte de Capital para financiarlos.Prácticamente, el aporte de capital para cada año se calcula como la sumatoria de todas las inversiones menos los créditos liquidados cada año.

Impacto en el Crédito Fiscal y su Recupero

Vale recordar que el impuesto al valor agregado es un impuesto indirecto que desde el punto de vista del proyecto este cobrará a sus clientes y a su vez que tiene derecho a reembolsarse el IVA pagado a sus proveedores y desde el punto de vista práctico, el ente recaudador de impuestos (en Argentina la AFIP), no distingue entre IVA inversión e IVA compras, esta es una distinción que se hace en la metodología para mostrar como el IVA crédito fiscal.

A nivel de los impactos por la toma de financiación, el recupero del crédito fiscal se ve afectado por un doble efecto ya que el Monto del Crédito Fiscal aumenta y a su vez el IVA del plan de explotación disminuye. Esto se debe primordialmente a que los intereses de los créditos pagan IVA, y estos deben incluirse en todos los lados donde dichos intereses se hayan imputado

Para el caso del IVA Inversión o Crédito Fiscal, el Impacto se encuentra solo a nivel del Activo Fijo, ya que los intereses y gastos preoperativos fueron imputados en el rubro de gastos asimilables en este Activo. Esto se ve claramente en la segunda estructura financiera donde es necesario realizar un aporte de capital extraordinario para pagar tanto los intereses y gastos preoperativos como el IVA correspondiente a estos. Vale aclarar que, para el caso de la Inversión en Activo de Trabajo, si bien esta se ve impactada, no se ve impactada ya que la variación se produce en el rubro Créditos por Ventas, un rubro del cual no se considera IVA inversión (el IVA de este rubro fue considerado dentro del IVA ventas del año)

Para el IVA del plan de explotación, el impacto se encuentra a nivel del IVA compras, ya que las Ventas año a año, y por lo tanto su IVA, no se ven impactadas.

En IVA compras se ve incrementada por el IVA de los intereses devengados año a año, ocasionando esto que el IVA diferencia (o IVA plan de explotación) sea menor.

Este doble efecto provocará que el recupero del Crédito Fiscal se postergue. Si bien en general esto no va más allá de unos meses por encima del periodo del recupero de Crédito Fiscal calculado a nivel económico, el cálculo de esta afectación es importante para mantener la consistencia interna del modelo que se está planteado para evaluar eventualmente el proyecto.

Finalmente, y como se dijo a nivel Económico, recordemos que desde el punto de vista fiscal existe otro crédito fiscal comúnmente presente en el primer año del proyecto y es el caso del impuesto a las ganancias. Como ya se ha explicado, en caso de que haya un quebranto económico (Utilidades negativas) el impuesto a las ganancias puede compensarse con impuesto a las ganancias de años posteriores (hasta 5 años). Si bien esto puede ser normal en empresa en marcha, observar un proyecto de inversión con Utilidades negativas durante 5 años no es común, y por lo tanto al llegarse a este punto es más probable que se redefinan distintos parámetros y variables del proyecto y se recalculen las utilidades a que se tengan que compensar pérdidas de 5 años.

Lo que sí es común que suceda es que se produzca un quebranto económico en el año 1 debido a la puesta en marcha impactado a nivel financiero por la aparición de los intereses a pagar que en general en los primeros años son más altos que en los años posteriores (debido a que la mayoría de los sistemas de pago de intereses de créditos concentran mayor proporción de intereses en los primeros años). Recordemos que, en ese caso, lo correcto es colocar un pago de impuesto a las ganancias de ese año igual a Cero, y el saldo negativo utilizarlo para disminuir el pago de impuesto a las ganancias de años subsiguientes.

Estados Contables Proforma

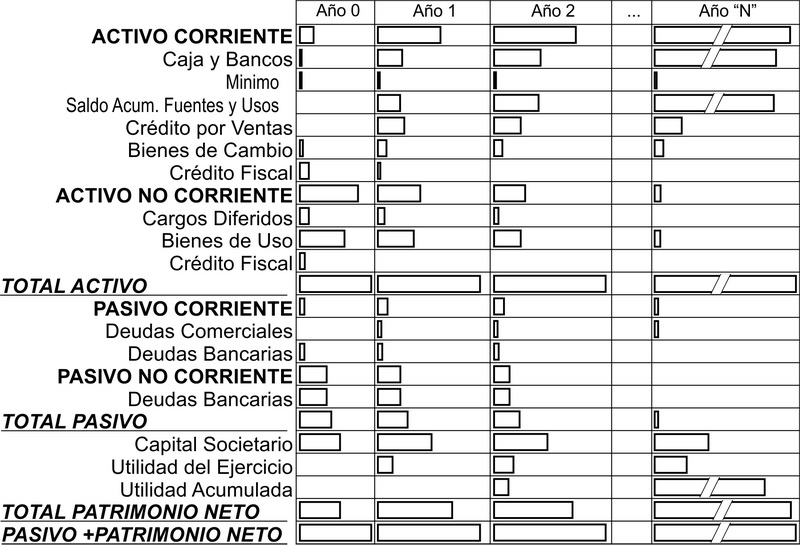

De los cuatro estados contables básicos que se utilizan normalmente para la contabilidad en empresas en marcha, para proyectos de inversión se utilizan solamente el Cuadro de Resultados (ó Estado de Resultados) y el Balance (ó Estado de situación Patrimonial).

La razón de que los otros dos estados no sean comunmente utilizados (Estado de evolución del Patrimonio Neto y Estado de Flujo de Efectivo) es por la naturaleza de los proyectos de inversión, ya que estos buscan analizar situaciones a futuro y no hacer contabilidad de hechos pasados como sucede normalmente en la contabilidad de empresas en marcha. Al no haber cambios significativos en la evolución del patrimonio Neto ni variaciones fuera de los resultados ordinarios en el efectivo de los proyecto, no es necesario desarrollarlos.

En cuanto al Cuadro de Resultados y al Balance, es importante destacar que se desarrollan de manera proforma, o sea proyectados. Esto significa que a pesar de mantener la estructura, la complejidad y composición de los diversos rubros se hallan simplificados.

El cuadro de resultados fue explicado anteriormente (Ver), a continuación se desarrolla el Balance Proforma.

Balance Proforma

Se desarrolla la evolución de las diversas cuentas del balance proforma para todo el período de Análisis del Proyecto.

En los Balances Proformas, a diferencia de los cuadros desarrollados en el resto del proyecto, se dividen los activos y pasivos en corriente y no corriente. Los Activos corrientes son aquellos que pueden hacerse liquidos a menos de un año y los Pasivos corrientes son las obligaciones a cancelar a menos de un año, mientras que los activos y pasivos corrientes son aquellos que pueden hacerse liquidos ó se cancelan a más de un año.

Como primer punto vale recordar que para todos los años, el total del Activo tiene que ser igual a la suma del Pasivo más el patrimonio Neto. Este es el principal punto de control para verificar que los balances se encuentran bien confeccionados.

En el año 0, solamente aparecen los rubros marcados, esto son: para el Activo Corriente el Mínimo en Caja y Banco, el stock inicial de materia prima como bien de cambio, como activos no corrientes los cargos diferidos y los bienes de uso, y el crédito fiscal (que será Corriente ó no Corriente dependiendo si piensa recuperarse a más ó menos de un año), habrá dentro del pasivo Deudas bancarias corrientes y no Corrientes y dentro del Patrimonio Neto el Capital Societario.

Evolución de los rubros del balance a lo largo del tiempo

Caja y Banco: Comienza en el Año 0 con el mínimo en caja y banco, y se va incrementando el resto de los años con los saldos acumulados del Cuadro de Fuentes y Usos

Créditos por Ventas: No existe en el año 0 (ya que no han comenzado las ventas), comienzan en el año 1 y van creciendo ó no en proporción al crecimiento de las ventas año a año. También pueden aumentar ó disminuir si existe algún cambio previsto en la politica de precios en el dimensionamiento comercial.

Bienes de Cambio: En el año 0 inicia con el stock inicial de materia prima, luego de eso se incrementa en el año 1 con la aparición de los stocks de Mercadería en Curso y Semielaborado y de Producto Terminado. Estos stocks se mantienen a lo largo de los años, aunque su valor puede tener pequeñas variaciones debido a modificaciones en la valuación de los mismos. Aparte de estas pequeñas variaciones, también pueden incrementar ó disminuir en función de cambios en las políticas de stocks ó por ampliaciones de la planta. En todo caso aquí se reflejaran estas variaciones previstas a nivel físico.

Crédito Fiscal (Corriente): En el año 0 incluye la proporción del IVA inversión de dicho año que piensa recuperarse en el año 1. El resto de los año empieza a disminuir a medida que fué recuperandose dicho IVA inversión, hasta desaparecer y quedar en 0 hacia los últimos años.

Cargos Diferidos: La mayoria de los cargos diferidos aparecen en el Año 0, a excepción del Gasto de Puesta en Marcha que se incorpora en el Año 1. El valor de este rubro va decreciendo con el paso de los años ya que se van descontando las amortizaciones. Hacia el Año "N", este rubro no tiene valor residual, por lo cual se valor queda en 0.

Bienes de Uso: Los bienes de Uso iniciales se adquieren generalmente en su totalidad en el año 0, y su valor va decreciendo con el paso de los años ya que se van descontando las amortizaciones. Puede llegar a haber un incremento en algún año posterior en el caso de inversiones necesarias adicionales. Al final del Año "N", de este rubro solo queda el valor residual.

Crédito Fiscal (No Corriente): En el año 0 incluye la proporción del IVA inversión de dicho año que piensa recuperarse del año 2 en adelante. En el resto de los años disminuyen hasta desaparecer y quedar en 0 hacia los últimos años.

Deudas Comerciales: Surgen el el año 1 (cuando comienzan las deudas comerciales) y se mantienen constantes durante todo el proyecto hasta el Año "N", excepto un cambio de politicas en las compras.

Deuda Bancaria (Corriente): En el año 0 incluye la proporción de las deudas bancarias que piensan cancelarse en el año 1, en el año 1 la proporción que piensa cancelarse en el año 2 y así sucesivamente. Dependiendo del sistema de amortización de los créditos, este valor puede verse incrementado levemente año a año. En el año "N" no existen ya deudas bancarias a cancelar.

Deuda Bancaria (No Corriente): En el año 0 incluye la proporción de las deudas bancarias que piensan cancelarse en el año del año 2 en adelante, en el año 1 la proporción que piensa cancelarse del año 3 en adelante y así sucesivamente.Este valor va disminuyendo ya que se van cancelando las deudas y en el año "N" no existen ya deudas bancarias a cancelar.

Aporte de Capital: Aparece en el año 0 la proporción necesaria para financiar las inversiones no financiadas con créditos de ese año, se ve incrementado en el año 1 por el mismo concepto, y luego de ahí se mantiene constante durante el período de análisis.

Utilidad del Ejercicio: Aparecen en el año 1 cuando comienzan las ventas y continuan durante todo el período de análisis. Suelen ser menores en el Año 1 por el período de puesta en marcha.

Utilidades Acumuladas: Aparecen en el Año 2 y se van incrementando año a año con la acumulación de las utilidades.

Formulación

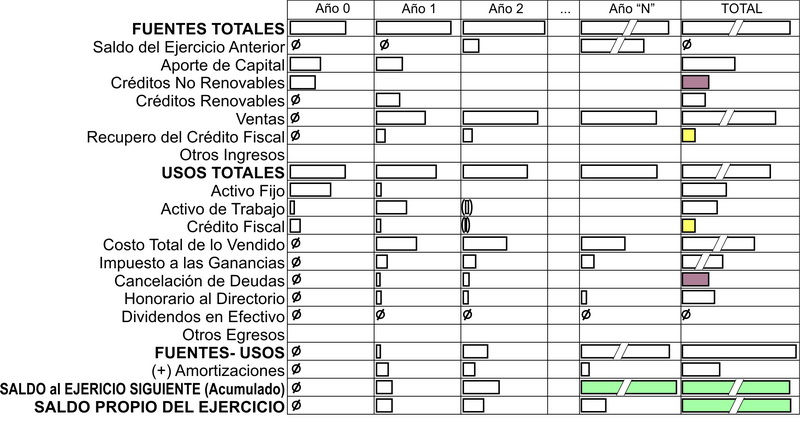

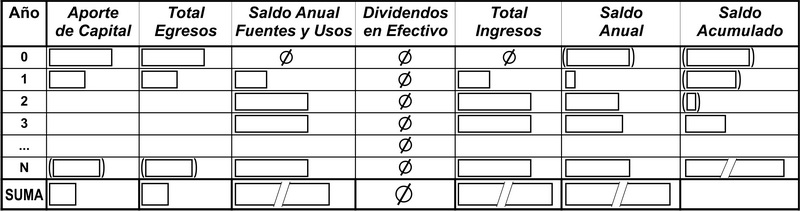

Cuadro de Fuentes y Usos

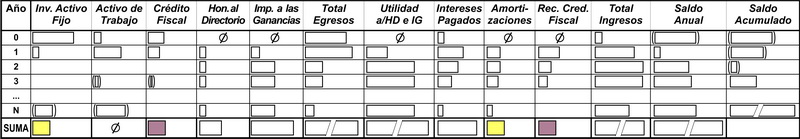

Cuadro de Formulación para el Proyecto Modificado

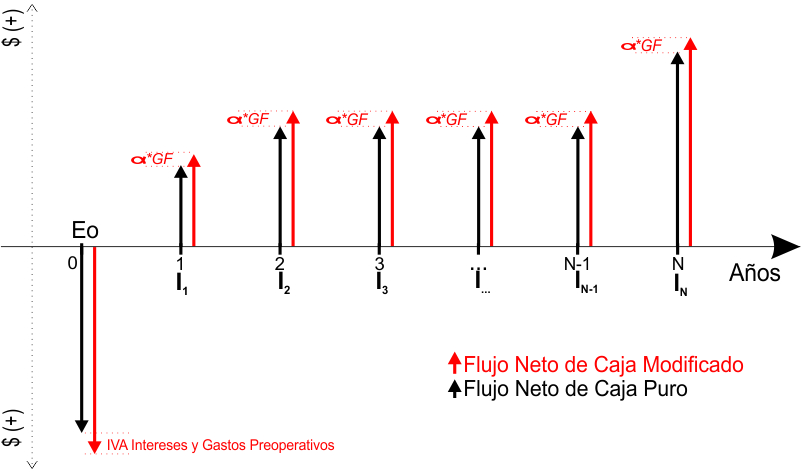

Flujo Neto de Caja y Beneficio Neto para el Proyecto Modificado

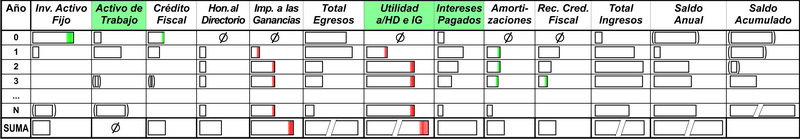

Cuadro de Formulación para el Inversor

Flujo Neto de Caja y Beneficio Neto para el Inversor

Evaluación

Evaluación de Resultados para el Proyecto Modificado

Evaluación de Resultados para el Inversor