Dimensionamiento de la Incertidumbre y Gestión del Riesgo

Introducción y Objetivos

En este punto del desarrollo del proyecto contamos con un modelo consistente internamente pero en todo sentido se sigue tratando de un modelo determinístico, donde aseguramos que todos los aspectos que hemos analizado se comportaran de la manera propuesta. A esto se lo denomina trabajar en condiciones de certeza. También hemos considerado que no existirán eventos extraordinarios tanto controlables como no controlables que afecten a nuestras proyecciones. A esto lo denominamos trabajar en condiciones Normales.

Ambas situaciones sabemos que no son realistas, ya que vivimos en una sociedad con comportamiento probabilístico (todo sistema social tiene este comportamiento) y además que existen efectos no esperados (efectos secundarios) y por lo tanto hasta este momento el proyecto planteado no es realmente coherente con el entorno en donde se desarrollará.

Es por eso por lo que como el dimensionamiento financiero viene a subsanar el no haber considerado inicialmente la financiación del proyecto, en el dimensionamiento de la incertidumbre y gestión del Riesgo buscamos subsanar las condiciones iniciales de trabajar a valores normales y en condiciones de certeza. A este dimensionamiento para simplificar a veces lo denominaremos análisis de riesgo.

También analizaremos como trabajar en caso de que no se puedan conseguir valores reales a través de la planificación impulsada por descubrimientos. Pero es importante que quede claro algo. El trabajo con valores reales siempre será una condición para cumplir a lo largo de todo el análisis, no se puede andar inventando valores simplemente por falta de tiempo o de recursos, ya que un dato no real en todo el proyecto afectará de manera irreparable los resultados de este, por lo que los valores de los indicadores de evaluación del proyecto tendrán el mismo valor que si hubieran sido inventados. Solo en casos muy especiales como se explicará en la planificación impulsada por descubrimientos es que es válido trabajar con valores no reales.

La última condición que se analizará más adelante como un análisis complementario es el trabajo a valores constantes, o sea sin inflación.

Esto se debe a que el análisis de la inflación no corresponde a un análisis de riesgo, ya que se puede trabajar con inflación en condiciones de certeza.

No hay que confundir la inflación (la suba generalizada de precios en una economía) con la variabilidad de la misma. La inflación puede ser baja o alta, pero eso no implica que no se pueda considerar una certeza en esta. Pero la incapacidad de poder determinar en ciertos contextos la inflación (y los argentinos somos expertos en esto), esto si es campo de acción del análisis de la incertidumbre, pero dicha incertidumbre no es causa de la inflación sino de las políticas económicas de los gobiernos y por lo tanto es necesario analizar como escenarios dichas políticas y su variabilidad y no la inflación en sí.

Antes de comenzar la aplicación de este dimensionamiento quiero aclarar que la mayoría de los autores de evaluación de proyectos de inversión toman el análisis de riesgo a partir del análisis de riesgos de los flujos de fondos de modelos e inversiones financieras. Esto se debe a que la vasta mayoría de estos autores se hayan más ligados a las ciencias económicas que a la ingeniería y nutren su análisis de modelos matemáticos que estiman más confiables solo por el uso intenso de las matemáticas (lo cual no es intrínsecamente bueno o malo).

Y si bien estos modelos son útiles en ciertos contextos y circunstancias (que serán oportunamente explicitadas PONER LINK), desde nuestra perspectiva del análisis de evaluación de proyectos de inversión, los flujos netos de cajas económicos financieros son una consecuencia de los análisis comerciales, técnicos y organizacionales y no existirían sin estos y por lo tanto las posibles variaciones que se pueden producir serán a nivel comercial, técnico u organizacional y no tanto a nivel económico que es donde en realidad se medirá el impacto.

Para analizar dichas variaciones, la ingeniería a desarrollado a lo largo de múltiples campos (diseño de producto, diseño de planta, seguridad e higiene, calidad, desarrollo de software, construcción de edificios) diversas metodologías que consistentemente tienen una estructura similar de identificar peligros, determinar sus riesgos e impactos, y formular acciones preventivas y contingentes, y es en este tipo de modelo que basaremos nuestro análisis.

El riesgo considerado en los Dimensionamientos Previos

Muchas de las estrategias de manejo y control de riesgo son tan ampliamente difundidas y aceptadas en la gestión y administración de proyectos y empresas que muchas veces son incorporadas dentro del desarrollo normal de los dimensionamientos previos, lo que muchas veces lleva a pensar que el manejo de riesgos o ya fue tenido en cuenta con el uso de estas herramientas y por lo tanto no se debe hacer el análisis de riesgo, o por el contrario se considera que no se ha hecho nada para gestionar el riesgo hasta este momento.

Sin duda el dimensionamiento de la incertidumbre y la gestión de riesgo no es ni un tema completamente agotado ni un tema que no se ha analizado en absoluto, y es importante explicitar donde fue considerado previamente para no reincidir en los mismos análisis y en ese sentido malgastar el escaso tiempo que tiene quien está elaborando el proyecto.

En otras ocasiones, se hizo un análisis parcial dada la escasa información con la que se contaba al momento de tomar alguna decisión, y es en este momento donde se cuenta con el modelo completamente desarrollado que se puede analizar esas decisiones con todos los impactos del caso. Es el caso típico de la selección de maquinarias o la tercerización de procesos.

A continuación, se enumeran algunas situaciones comunes donde se utilizaron herramientas de gestión de riesgos, las causas para su utilización y los posibles peligros que conlleva.

A nivel comercial

Diversificación como estrategia comercial: La diversificación como estrategia comercial o de inversión es ampliamente reconocida como una manera de disminuir el riesgo. Se basa en la idea que, si se cuenta con una suficiente variedad de alternativas, eventualmente alguna con mejor rendimiento podrá compensar otras con menores rendimientos. Pero como dijo Warrren Buffet “Usted sabe, nosotros pensamos que la diversificación – como se la practica generalmente- tiene muy poco sentido para cualquiera que conoce lo que hace… Es una protección contra la ignorancia”. La diversificación (y más a nivel comercial) es usada generalmente para soslayar tomar decisiones o tomarse más tiempo para analizar el mercado. Y si bien un tiro de escopeta puede llevar a servir en algunos casos (sobre todo donde no se encuentra información suficiente) es tarea del elaborador del proyecto, con ayuda de los tecnólogos del caso, poder darle sentido y conocer lo que se hace, y tomar decisiones para aprovechar las inversiones que se le solicitará hace al inversor en aquellos segmentos o productos que son más rentables.

Fijación de precios (tanto de venta como de compra) con futuros: Es común en los proyectos de inversión que dependan de insumos o que entreguen productos considerados commodities, que los precios sean fijados a partir de los mercados de futuros. Esta es la estrategia adecuada a seguir en estos casos ya que asegura una mayor estabilidad en los precios.

A nivel técnico

Stock de seguridad: Como se explicó en el dimensionamiento técnico, las variaciones en el stock de subida y bajada con forma de diente de sierra debido a la diferencia entre los flujos de fabricación, compras y ventas existen en todos los modelos de gestión de stocks. Sin embargo, estos flujos que se modelan como estables en el tiempo, en la realidad no lo son, y los stocks de seguridad sirven para reducir el riesgo en la provisión de insumos y en la entrega de ventas ante variaciones no estables en el tiempo.

Seguridad e Higiene: La realización de los mapas de riesgos a nivel técnico en general llevan a la necesidad de contar con elementos de protección personal para las personas que trabajan o transitan en las áreas de trabajo. Estos elementos de protección personal suelen ya estar hasta estandarizados u obligatorios por ley para ciertos puestos de trabajo, ya que la consistente necesidad de estos a través de la experiencia y la elaboración de interminables mapas de riesgos lleva a que su uso sea más que obvio para mitigar los riesgos.

Riesgos estructurales, de incendios y similares: De manera similar a los elementos de protección personal, para las instalaciones las buenas prácticas de trabajo indican una serie de protecciones (eléctricas, de incendios, de gas, etc.) que ya se han incorporado como puntos estandarizados u obligatorios desde el punto de vista legal.

Puntos de Control en el proceso: Para algunos procesos productivos como la industria farmacéutica o la industria alimenticia, la existencia de puntos críticos de control, o la validación de procesos críticos son estándares de la industria. Estos controles de proceso tienen el objetivo de reducir los riesgos de manera significativa.

Plan de ensayo de productos: En las industrias citadas anteriormente, pero también en muchas otras, el diseño de producto y el plan de ensayos vinculados a estos también cuentan con sus respectivos análisis de riesgos de forma obligatoria, generando incluso un registro de gerenciamiento de riesgos.

Diseño de planta y de puestos de trabajo: Uno de los principios en el diseño de planta (y los subsistemas que ellos representan) tratan de la ergonomía y de evitar el cruce de materiales que puedan afectarse o ser confundidos. Aunque están embebidos en la metodología estandarizada del diseño, estas sin dudas son maneras de evitar riesgos de salud de los empleados o riesgos con los materiales.

Elección de máquinas, proceso y tecnologías de producción y logística: Este es un caso típico donde se toman decisiones con escasez de información. En este punto de los proyectos de inversión se cuenta con información técnica de las maquinas procesos y tecnologías y con alguna información de la inversión necesaria para cada tipo de máquina. No obstante, no se cuenta con información de todos los costos, todos los otros procesos, el resto de las inversiones, los requerimientos de los stocks vinculados a los procesos, ni al personal necesario. Por lo cual, si bien las decisiones fueron tomadas con criterios válidos, estos no pueden los más adecuados para la totalidad del proyecto.

A nivel económico-financiero

Otros e Imprevistos en inversiones y costos: Tanto en inversiones en activo fijo como en costos de producción administración y comercialización se incluyó la previsión de un rubro de improviso, cuyo valor es fijado en general entre un 1% y un 5% en función del nivel de estimación que se ha hecho del resto de las inversiones y costos. Esta previsión se hace en principio ante posibles variaciones u olvidos que pudo llegar a tener el elaborador del proyecto, y por ende tratar de controlar la posible incertidumbre durante el proceso de elaboración del proyecto de inversión.

Seguros en costos: La estrategia más común para mitigar los efectos de los posibles riesgos es la contratación de seguros. Obviamente los seguros no evitan la existencia de peligros ni reducen la probabilidad de ocurrencia, solo mitigan los efectos. En general en los proyectos de inversión se incluyen los seguros obligatorios, y se deja el análisis de seguros optativo para el análisis de riesgos. Los más comunes son los seguros de seguridad del personal, o los seguros en los créditos bancarios.

Elaboración

Proceso de Gestión del Riesgo

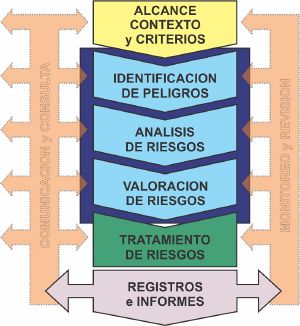

Como se explicó brevemente en la introducción, para la elaboración de proyectos de inversión, el proceso de gestión de riesgo que conviene adoptar es más similar a los riesgos asociados a la ingeniería del proyecto. Si bien existe una variedad de modelos y normas para llevar a cabo la gestión de riesgo, en este caso hemos adoptado una estructura basada en la norma ISO 31.000.

Esta norma es una norma general no certificable que busca establecer un contexto amplio de los principios y las guías para la gestión de riesgo para todo tipo de organizaciones y subsistemas dentro de esas organizaciones, con el objetivo de ayudarlas con su análisis y evaluación de riesgos.

Si se quiere observar el contenido especifico de esta Norma, al día que se escriben estas palabras la organización ISO da la posibilidad de leerla de manera gratuita (https://www.iso.org/obp/ui#iso:std:iso:31000:ed-2:v1:en).

Debido a que en los proyectos de inversión se busca analizar riesgos potenciales basado en la planificación a futuro, algunos aspectos de esta norma como el seguimiento y revisión o la comunicación y consulta con todas el área de la organización no son practicables en la etapa de elaboración del proyecto, solamente se muestran en el diagrama para que se tenga conciencia de la misma y que el profesional sepa de las mismas en caso de ser la persona encargada de la instalación del proyecto o de la explotación de la empresa que surja del mismo.

Si bien la manera correcta es hacer el análisis de manera integral y se va a explicar cada etapa por separado analizando luego el conjunto, cuando se expliquen las herramientas particulares para el análisis del riesgo (desde el análisis de sensibilidad hasta la planificación impulsada por descubrimientos PONER LINK), habrá una vinculación a un ejemplo puntual de cada uno donde se muestra todo el proceso para esa herramienta desde la identificación del peligro, análisis de riesgo, evaluación de riesgo, tratamiento de riesgo y conclusiones. Esto ayudará a comprender mejor cada una de estas herramientas.

Esquema y Explicación breve de cada etapa

En el primer punto de Alcance, contexto y criterios se busca adaptar la metodología de gestión de riesgo a las distintas etapas y situaciones por la que pasa el proyecto, ya que no es lo mismo el análisis comercial que el económico del proyecto ni es lo mismo el período de instalación que el de explotación. Segmentar o Asignar estos tres elementos permite ordenar el análisis completo.

El segundo punto de Identificación de Peligros se propone identificar las posibles causas que puede llevar a un proyecto a impedir que el mismo se lleve a cabo de la manera originalmente planteada. En este caso es muy importante, además de contar con las técnicas adecuadas, contar con formación integral sólida que abarque no solo las problemáticas del proyecto (generalmente asociadas al conocimiento del tecnólogo) sino el contexto en el que se desarrollara el proyecto.

En el tercer punto se trata del Análisis de Riesgo propiamente dicho, y es importante conocer aparte de las consecuencias posibles de los peligros identificados en el paso anterior, técnicas de análisis estadísticas, cualitativas, cuantitativas y combinaciones de estas. Ayuda también entender la multicausalidad de los riesgos, como también la multiplicidad de consecuencias de variaciones en algún aspecto del proyecto. Es de todas las etapas de la gestión de riesgos la que más suele estar afectada por los sesgos del analista, por lo cual será importante prestar especial atención a este aspecto.

Una vez analizados los riesgos, en el cuarto punto es necesario hacer una Valoración o Evaluación de los Riesgos, para juzgar si es preciso tomar acciones para eliminar o limitar esos riesgos, ya que si el impacto es realmente marginal, la cantidad de trabajo profesional que lleva hacer este análisis no genera beneficios adicionales.

Una vez segregados los riesgos, se debe en el quinto punto proceder al Tratamiento de los Riesgos. Este se trata de un proceso iterativo hacia la toma de medidas que lleguen a transformar al riesgo original en un riesgo residual aceptable. Hay que entender que cualquier medida que se tome puede ocasionar, además de los beneficios esperados, una serie de esfuerzos, desembolsos y/o desventajas así como consecuencias no previstas, que se tendrán que contraponer a dichos beneficios, y no solo a nivel económico, sino en todas las etapas de un proyecto. En reglas generales, el tratamiento de los riesgos se hace a través de medidas preventivas y contingentes.

Todo este proceso obviamente debe quedar registrado, con el fin último de que eventualmente quien tenga que ejecutar, instalar y explotar el proyecto tenga esta información disponible para poder realizar un monitoreo y revisión de las decisiones tomadas en esta etapa de elaboración del proyecto, realizándolo no solo en base a este análisis, sino también en base a la interconsulta y comunicación con los otros stakeholders en cada situación.

Establecimiento de Alcance, Contexto y Criterios

Antes de comenzar el análisis de riesgo, es importante analizar el alcance, el contexto y los criterios sobre el cuales se basarán el análisis de riesgo. Si bien eventualmente el objetivo es analizar el riesgo del proyecto en su totalidad, muchas veces analizar todo el proyecto puede ser difícil, por lo cual, si bien se analiza el impacto sobre la totalidad del proyecto, solo se producen variaciones en algunas partes o momentos de este para reducir las posibles variaciones.

Cuando hablamos de este punto el principal concepto al que se hace referencia es al alcance este es la porción del proyecto sobre el cual será realizado el análisis.

Puede hacer referencia a varios aspectos:

- El dimensionamiento: Comercial, Técnico, Organizacional, Económico, Financiero

- El momento en el tiempo: Preinversión, Instalación, Explotación

- El área organizacional: Administración, Comercialización, Producción

- El nivel de análisis: Estratégico, Táctico, Operativo

- El objeto del análisis: proceso, producto, persona, medio ambiente, métodos

Explicaremos a continuación el más significativo de cada uno de estos aspectos, no porque no se pueda aplicar a todos, sino porque ante una limitación en el tiempo disponible para el analista, esté deberá concentrarse en los aspectos más relevantes para ser eficiente en su trabajo.

De acuerdo con el dimensionamiento (etapas de elaboración del proyecto), generalmente la mayor parte de los riesgos están asociadas al análisis comercial. Es de todos los dimensionamientos el menos controlables, donde es necesario analizar el comportamiento de personas y sistemas sociales, y estos presentan comportamiento probabilístico (es decir uno no tiene certeza de como se van a comportar). Existen cambios constantes en los competidores (más aún si se considera que el proyecto va a entrar a disrumpir el mercado), aumentos y cambios en las expectativas de los clientes, rápidos flujos de información entre las organizaciones y sus clientes, más volatilidad en los mercados y menos lealtad de los clientes, etc.

De acuerdo con el momento en el tiempo el período más crítico es el período de instalación. Durante el período de instalación han comenzado a tomarse decisiones (la primera y más importante la decisión de ejecutar el proyecto), con lo cual empieza a haber vínculos contractuales que si se rompieran tendrían consecuencia, también es el período donde comienza a haber desembolsos significativos por lo que un decisión mal fundamentada o ejecutada tiene costos de adecuación, reparación y remediación, y finalmente se busca que este período sea lo más limitado posible en cuanto a su duración, ya que la postergación del inicio de la producción con la intención de vender implicará postergar la entrada de dinero autogenerado por el proyecto. A nivel de preinversión los desembolsos son mucho menores, y todavía no se han tomado decisiones y por lo tanto es posible cambiar cualquier aspecto del proyecto, mientras que a nivel de explotación ya empieza a ingresar dinero al proyecto, y por lo tanto se puede hacer frente mejor a eventos inesperados, y a su vez se empieza a tener retroalimentación con información real en tiempo real, por lo que no es necesaria hacer suposiciones para tomar decisiones.

En cuanto al área organizacional, la principal fuente de riesgos suele ser el área productiva, ya que en ella confluyen la mayor cantidad de interacciones posibles entre los distintos elementos de una organización como puede ser los productos, las personas, los sistemas, las máquinas, los residuos, los stocks, etc. Y si bien el área de producción no tiene interacciones con el entorno como es el área comercial o en menor medida el área administrativa, es la gran complejidad dinámica del sector productivo la que puede llevar a problemas.

En cuanto al nivel de análisis, en general la complejidad del análisis de riesgo es mayor a nivel operativo, intermedio a nivel táctico y más bajo a nivel estratégico. Esto se debe a que mientras más abajo y más directo se vuelve el análisis, más elementos y factores tienen que ser controlados, y debido a que el nivel operativo es el que tiene mayor complejidad de detalle, es más probable encontrar más riesgos.

Finalmente, en referencia al Objeto del análisis no hay una regla general para aplicar, ya que la depende de la naturaleza del proyecto que se esté analizando. En algunos casos serán los productos (por ejemplo la industria farmacéutica) en otros casos será las personas (en la mayoría de los proyectos en industrias de servicios) y en otros el control de los procesos (como en muchos casos de la industria alimenticia).

En cuanto al contexto, este se trata del entorno en el cual se busca analizar y evaluar el riesgo. En ocasiones se busca diferenciar entre el contexto externo como aquel fuera de los limites de la organización que surgirán del proyecto como el contexto interno como los elementos dentro de la organización que están vinculados con la porción a ser analizada pero no están siendo analizados. La definición más importante en cuanto al contexto (o los contextos si se busca diferenciar entre interno y externo) es considerar si el mismo permanece estable mientras se hace el análisis o no. Un ejemplo de esto es por ejemplo el análisis Ceteris Paribus en un análisis económico, donde se fuerza a que el contexto permanezca constante cuando se analiza la variación de una sola variable, aunque se sepa que dicho contexto probablemente cambiaria si se cambia esa variable.

Finalmente en cuanto a los criterios, esto reseña en primer lugar al marco estructural que hace al cumplimento del propósito elaborado para el proyecto (paradigma referente, fuerza orientadora y ámbito de logros). Y en segundo lugar si se utilizaran criterios de primera falla, de límite de análisis o de un evento de pérdida total. Si bien todas las herramientas de análisis de riesgo tienen que encontrarse dentro del marco estructural del propósito, en cuanto al otro tipo de criterio depende en general de la herramienta utilizada y se explicará más de esto en la etapa de evaluación de los riesgos (PONER LINK)

Identificación de Peligros

Los siguientes 3 pasos en la metodología de la gestión de riesgo es denominado dentro de la norma ISO 31000 como evaluación de riesgo, pero como en nuestra metodología de elaboración, formulación y evaluación de proyecto denominamos evaluación a otro aspecto del proceso, no le hemos asignado nombre.

El primero de estos tres pasos es la Identificación de Peligros. El uso de la palabra peligro y no riesgo en este paso es premeditado, ya que a pesar de que para la mayoría de la gente la palabra peligro y riesgo son usualmente usadas de manera intercambiable, estos términos desde el punto de vista profesional tienen significados complemente distintos, así como diferentes funciones.

Empecemos por definir ambas palabras:

- Peligro: es “algo” que puede causar daño potencial

- Riesgo: es la medida o grado de ocurrencia que dicho daño puede causar

O sea que el peligro es una CAUSA mientras que el riesgo es la medida de ocurrencia de las CONSECUENCIAS.

Aclarada esta diferencia, entremos a hablar de los peligros. Ese “algo” aclarado por la definición es algo distinto para una persona, para una empresa, para un producto para el medio ambiente o para un proyecto, así como el daño potencial ocasionado. El problema subyace es que tendemos a interpretar como daño como algo personal, como algún problema a la integridad física de nosotros como personas. Un ejemplo muy común de este principio (y es probable que a lo largo de este texto me haya pasado) es referirme en algún momento a mi mismo como el inversor como el interesado en el proyecto cuando en realidad me esforcé por tratar siempre de ponerlo en tercera persona.

Lo mismo sucede con los proyectos. El daño potencial no se refiere simplemente a que el proyecto vaya a fallar, sino en realidad que los resultados obtenidos sean distintos a lo proyectado en el mismo. Y aclaramos la parte de distinto, porque en realidad el resultado puede ser peor, pero también puede ser mejor de lo esperado. Obviamente uno no buscará eliminar escenarios cuyo resultado sea mejor de lo esperado y, de hecho, tratará de favorecerlos, pero por ejemplo es posible que sea necesario adecuar el proyecto para que por ejemplo el inversor no se vea necesitado de invertir tanto en el proyecto.

Origen de los peligros

Los peligros pueden tener múltiples fuentes, y en general esas fuentes pueden ser intrínsecas al proyecto o extrínsecas al proyecto. Las primeras son aquellos valores, elementos, parámetros, variables que fueron definidos a la largo de la elaboración del proyecto en sus distintos dimensionamientos. Las fuentes extrínsecas son por otro lado las condiciones, situaciones, organizaciones externas al proyecto pero que tienen una vinculación directa o indirecta con el mismo y que constituirán el microentorno o macroentorno de la organización que surja de ejecutar el proyecto. En general los peligros intrínsecos (y sus respectivos riesgos asociados) suelen ser más controlables que los peligros extrínsecos (y sus riesgos), aunque pueden encontrarse riesgos intrínsecos no controlables, así como extrínsecos controlables.

Más allá de esta categorización general, a continuación, se expone una lista más extensiva (aunque no necesariamente exhaustiva) de fuentes de peligros comúnmente consideradas:

• Personas: Lo que las personas dentro y fuera de la organización hagan, sientan, usen, decidan de manera distinta a lo planificado es en general la mayor fuente de variaciones en los proyectos. Cuando hablamos de personas en realidad hablamos de personas de manera individual como de colectivos de personas (sistemas o subsistemas sociales) por ejemplo los empleados, los clientes, los gerentes, el personal de transporte, la administración pública, etc. Alta rotación de personal, alto nivel de ausentismo, accidentalidad, falta de experiencia técnica, errores y lapsus humanos, disponibilidad de mano de obra especializada o general, tiempo de aprendizaje de las personas (afecta la puesta en marcha), roces debido a diferencias culturales o barreras idiomáticas,

• Productos: Lo que los productos hacen (o dejan de hacer), su composición, materias primas y características es otro de los grandes grupos de factores que pueden producir peligros. Recordemos que el producto no es solamente el producto en si, sino también los envases y embalajes así también como el producto ampliado (conjunto de servicios, funciones o características que agregan valor al producto). Algunos ejemplos de fuentes potenciales relacionados con los productos son: variaciones en los precios de los productos, materias primas u otros insumos, Mal uso o uso inadecuado de parte de los clientes, falta de especificaciones en los procesos de ventas y compras, variaciones en los aspectos visuales, organolépticos o de diseño de los productos, variaciones en los tiempos de entrega, errores en el envasado o embalado, eliminación inadecuada de desperdicios, desaprovechamiento de desperdicios recuperables o subproductos, variaciones en la formulación (estructura) del producto, falta de biodegradabilidad, estado del producto en cuanto a su ciclo de vida, productos con restricciones de calidad o tamaño para su entrega.

• Proceso: Los procesos son todas las acciones de transformación llevadas a cabo adentro del proyecto, en todas sus etapas desde la instalación hasta la explotación. Estas transformaciones no necesariamente son físicas, pueden también incluir un cambio de estado de un producto o de una información, además de incluir a todos los procesos de la empresa, no exclusivamente los productivos. Algunos ejemplos de potenciales peligros relacionados con los procesos son: Errores en los controles de calidad de recepción de materia prima, o en proceso o en el producto terminado; error en el orden de los procesos de fabricación, errores en la planificación de la producción, obsolescencia o roturas de las máquinas y equipos, malas condiciones de almacenamiento y manipuleo, dificultades en el transporte, uso de tecnologías no adecuadas para el tamaño del proyecto, decisiones de tercerización (o no) inadecuadas, flexibilidad (o su falta) en la producción, malas instalaciones industriales (de electricidad, agua, gas ,etc.), falta de limpieza y mantenimiento, retrasos durante el período de instalación, disponibilidad de soporte técnico y repuestos para las máquinas y procesos en general, accidentes en los puestos de trabajo.

• Información: La información es hoy por hoy tal vez el recurso más importante de cualquier organización. En una era de saturación de información, hay una tendencia a confiar ciegamente en la información que se tiene, y sin embargo esta información puede ser errónea, pero también mal interpretada, o que exista falta de información y por lo tanto las decisiones que se toman pueden estar basadas en escenarios de información incompleta. Algunos ejemplos de peligros que surgen de la información son: el rotulado del producto, los manuales de instalación y mantenimiento, la publicidad engañosa, la falta o mal llenado de registros y procedimientos, la pobre atención a los clientes (pre y postventa), la complejidad y dificultad de manejo de bases de datos de información, la falta de informatización, canales de manejos de información deficientes o insuficientes, estándares técnicos o regulaciones pocos claras o confusas,

• Factores Ambientales: Los peligros ambientales o extrínsecos son los impactos desde y hacia el proyecto. Como estos son más difíciles de plantear (ya que no se encuentra bajo la órbita de decisión del elaborador del proyecto) y de controlar, muchos analistas tienden a subconsiderar estos peligros, pero debido a que no considerarlos llevaría a un riesgo residual significativo, es imprescindibles analizarlos y aunque sea dar información sobre los mismos, si no pueden ser tratados con medidas preventivas o contingentes. Estos factores además tienen una gran variedad ya que el entorno de un proyecto y una organización va desde la relación más directa con el cliente hasta la más indirecta como las políticas internacionales económicas. Ejemplos de factores Ambientales son: Quejas de los clientes, mala imagen en redes sociales y plataformas de ventas, cambios políticos, cambios en la política económica del país o sector donde se desarrollará el proyecto, nuevas leyes, eventos catastróficos (guerras, pandemias), cambios en las política de comercio exterior, cambios en el humor social, cambios tecnológicos en el sector, reacción de los competidores a estrategias de la empresa, entrada de nuevos competidores o salida de preexistentes, lealtad de los clientes, concentración de los proveedores o clientes, acceso al capital (créditos u aporte de capital) cuando se lo requiera, estabilidad de costos, elasticidad de la demanda ante los precios, cambios cíclicos en la demanda de los productos o de la provisión de materias primas, eventos climatológicos, problemas legales, variaciones en los métodos y plazos de los pagos y cobranzas, actitud de los clientes ante problemas, tendencias demográficas, conservacionismo, conflictividad social y laboral, seguridad y criminalidad en el área geográfica de interés; fallos en los proveedores o cadenas logísticas incluyendo tiempos de entregas.

Fuentes de información y Herramientas para identificar peligros:

El encontrar estos peligros es el disparador para todo el proceso de gestión de riesgos (ya que el trabajo anterior es poner estructura y limites a este análisis) y por lo tanto identificarlos es de suma criticidad.

La primera fuente información de peligros es el propio proyecto de inversión. Es muy común que a lo largo de la elaboración del proyecto se hayan tomado decisiones comerciales, técnicas, organizacionales, económicas y financieras y esa toma de decisiones han sido en detrimento de tomar otras alternativas. Pero en cualquiera de las circunstancias, las decisiones que se tomaron fueron con información incompleta, ya que no se contaba con todo el proyecto analizado. En este punto ya se cuenta con el modelo general del proyecto, por lo cual es posible realizar un análisis con todos los impactos que tendrán esas decisiones. Los ejemplos más comunes para estos son las alternativas de elección de tecnologías o maquinas, la decisión de tercerizar o no procesos, el acceder a ciertos mercados previos a otros, el uso de turnos adicionales versus el agregar líneas de producción, los créditos a ser tomados, el momento en los cuales tomar los créditos, la variedad de productos a vender y producir, etc.

Otras fuentes comunes a considerar son: registros históricos en el caso de proyectos en empresas en marcha, experiencia con proyectos similares, mejores prácticas de la industria, literatura relevante y reportes de investigación y fallas (muy común en la industria farmacéuticas y alimenticias), folletos de productos o manuales técnicos de productos similares a aquellos a producir, estudios de mercados donde se analicen aspectos vinculados a decisiones de los clientes entre alternativas; prototipos, experimentos y plantas pilotos diseñadas a tal fin, modelos económicos y financieros.

Existen además un conjunto de herramientas, no especificas para la gestión de riesgos, que puede ser utilizadas para identificar peligros. Algunas de estas herramientas se explican brevemente a continuación (pueden buscarse más información de estas en la web) mientras que otras se explican en profundidad en anexos particulares.

Brainstorming: PONER LINK

Checklists: Los checklists son listados predefinidos de potenciales peligros para los proyectos. La ventaja que tienen es que son rápidos de usar, las desventajas es que al incluir una gran variedad de peligros puede llevar al analista a querer analizar peligros inexistentes para su proyecto o peligros que, si bien son aplicables al proyecto, estos peligros afectarán de manera similar a todos los competidores por lo tanto no tiene sentido analizarlos. El ejemplo más común de esto es la variación del tipo de cambio. En Argentina este es un problema recurrente y por lo tanto uno de los primeros en la lista de preocupaciones, por lo tanto, una variación del tipo del cambio que provoque un aumento de los costos de materias primas importadas puede parecer importante. Sin embargo, si estas materias primas son importadas para toda la industria, un aumento de los costos para el proyecto representará también un aumento de los costos para la competencia, por lo cual la competitividad de proyecto no se debería ver afectada con respecto a la competencia, más si el producto analizado no es fácilmente sustituible por otros, o la demanda de los mismos es inelástica y aún si esto no fuera así, esto podría afectar solo la cantidad de demanda, no la participación esperada en el mercado.

La mayor fuente de información para armar un checklists adecuado es la propia experiencia, y en caso de no contarse con ella, se pueden usar con precaución algunos checklists generados por otras fuentes. En caso de no encontrarse, se puede utilizar la enumeración de peligros en el punto desarrollado anteriormente (Origen de los peligros).

Otra de las problemáticas de los checklists es que estos pueden restringir el pensamiento creativo y por lo tanto hacer pensar al analista que no existen peligros fuera de ese checklist (por eso aclaré que el listado de peligros enunciados anteriormente era extensivo pero no exhaustivo). En los proyectos que involucren temas no desarrollados previamente, se recomienda el uso de brainstorming como herramienta.

Entrevistas y discusiones tipo grupos focales (focus Groups): Los grupos focales son una técnica cualitativa de análisis de ideas, donde una cantidad acotadas de personas (entre 3 y 10) organizadas por un moderador que hace preguntas y dirige la discusión para que la misma esté orientada al tema en análisis (en este caso la detección de peligros) y hacer que los participantes se sienten cómodos al hablar y emitir sus opiniones. Se trata de reuniones del tipo relajados e informales que no suelen durar más de dos horas. Obviamente el moderador debe tener alguna experiencia en el tema del que se busca analizar, no para inducir respuestas especificas de los participantes, sino para mantener animada la conversación, generar nuevas líneas de conversación, y evitar que la conversación se vaya de tema.

Entre las ventajas de los grupos focales es que se puede recolectar información relativamente compleja en poco tiempo, al no tener una estructura rígida puede llevar a encontrar temas inesperados, no requiere que los participantes sepan demasiado del proyecto (aunque si se deberá tener una idea general de que se trata un proyecto). Las desventajas principales es que muchas veces es difícil encontrar un grupo de personas que quieran dedicarle un par de horas a una discusión tan específica (identificar peligros en un proyecto de inversión), es difícil encontrar buenos moderadores, y las opiniones de los participantes más extrovertidos pueden llevar a tener una visión sesgada.

Análisis de la estructura de la Estructura de desglose de trabajo: Más conocida por su nombre en inglés, el Work Breakdown structrure (WBS) para un proyecto es la representación visual, jerárquica y orientada a las entregas de un proyecto. Muestra la totalidad de las tareas requeridas para la compleción de un proyecto. Esta herramienta surge de la disciplina de la gestión de proyectos (Project Management) y está orientada a la etapa de instalación del proyecto que, como se dijo previamente, es la etapa más crítica desde el punto de vista de los riesgos. Aquellos profesionales con experiencia y formación en Project Management tienden a armar esta estructura, ya que es una de las bases para esta disciplina. Al estar la totalidad de las tareas, se puede repasar dichas tareas una por una y pensar si existen peligros que surjan de cada una de estas. Si no se ha desarrollado la WBS para el proyecto, una alternativa es utilizar el índice del proyecto de inversión, donde se ven todos los puntos y subpuntos que se han tenido que desarrollar para obtener el proyecto. Esta última aproximación tiene la desventaja que las personas tienden a pensar que o bien es necesario encontrar un peligro asociado a cada punto (cuando no siempre en todos los puntos existen peligros) o pensar que hay peligros únicos asociados a cada punto (cuando en realidad pueden existir múltiples peligros para un solo punto).

Análisis de Riesgos

El análisis de Riesgo es la etapa donde se concentra la mayor cantidad de trabajo en la elaboración de este dimensionamiento, ya que aquí se aplicarán las herramientas particulares para la descripción, análisis e impacto que tienen los distintos peligros en el proyecto.

Recordemos la definición de peligro y riesgo:

- Peligro: es “algo” que puede causar daño potencial

- Riesgo: es la medida o grado de ocurrencia que dicho daño puede causar

O sea el peligro es una CAUSA mientras que el riesgo es la medida de ocurrencia de las CONSECUENCIAS.

Con lo cual podemos definir esta etapa, como la etapa donde se analiza la medida o grado de ocurrencia del daño ocasionado por los distintos peligros.

Los peligros hallados en el punto anterior deberían ser considerados de una u otra manera si se quiere realizar un análisis integral del riesgo. Sin embargo, si se hizo un buen trabajo, es posible que nos encontremos en este punto con varias docenas de peligros y por lo tanto la necesidad de analizar todos esos peligros. Pero la restricción de tiempo y de recursos que tiene en general un analista hace que no puedan analizarse todos los peligros por lo cual será necesario ordenar estos peligros con alguna técnica adecuada y tratar aquellos más significativos.

La experiencia ha demostrado que muchas veces los peligros que parecían tener un mayor impacto no producían efectos significativos y viceversa, con lo cual, si bien la experiencia es una buena consejera, es recomendable si se cuenta con algo de tiempo adicional para la elaboración del proyecto, se dedique la mayor cantidad posible de ese tiempo al análisis de los diversos riesgos, aunque sea de manera estimada para quedarse tranquilo de que el riesgo residual luego del análisis es realmente proporcionalmente bajo. En el peor de los casos, se deberá informar cuales peligros y sus subsecuentes riesgos no fueron analizados y porqué, ya que es mejor contar al menos con esa información que eliminar los peligros del análisis haciendo de cuenta que no existen.

Una herramienta útil para ponderar los peligros a analizar (teniendo en cuenta el punto del análisis donde nos encontramos) es hacer una lista jerarquizada a través de dos factores: el alcance del peligro y la profundidad del impacto. El alcance del peligro será mayor a medida que los impactos se desarrollen a través de más puntos a lo largo del proyecto y la profundidad del impacto tiene que ver con que tan significativos son dichos impactos. Por ejemplo, el volumen de ventas impacta de manera significativa en todo el proyecto (desde el impacto en otras conclusiones comerciales como el impacto en el plan de producción y por lo tanto en todo el dimensionamiento técnico) y tienen por lo tanto un gran alcance, mientras que los créditos tienen un alcance más acotado (solo impactan a nivel financiero) pero tienen una profundidad de impacto tan significativo como las ventas (al menos desde el punto de vista del inversor). Al tratarse de una herramienta cualitativa y preliminar, debe pasarse por estos dos criterios todos los peligros de manera rápida, sin sobre analizarlos, para poder ordenarlos desde los peligros con mayor alcance e impactos hasta los peligros con menor alcance e impacto. A veces para hacerlo de manera más rápidas en vez de usarse una escala descriptiva (Impacto Alto, medio, bajo) se usa una escala numérica (3=Alto, 2=Medio, 1=Bajo) para poder multiplicar ambos valores asociados al alcance y el impacto y obtener un valor único el cual jerarquizar. El usar estas escalas numéricas no transforman esta herramienta de cualitativa en cuantitativa, sino que simplemente acelera el proceso. Y como se aclaró anteriormente, esta jerarquización busca un orden de análisis y no eliminar del análisis ciertos peligros, por lo cual no importa la posición de los peligros en esta lista jerarquizada, todos debería ser atendidos de una u otra forma.

La función de esta etapa es comprender las características, naturaleza y el nivel de los riesgos. Esto se logra analizando entre otras cosas las fuentes de esos riesgos (peligros), las consecuencias, la incertidumbre que provocan y las probabilidades de ocurrencia para luego posteriormente en las siguientes etapas analizar los impactos y sus posibles métodos de control.

Existen múltiples herramientas para analizar los riesgos, que consideran distintos factores como la probabilidad de ocurrencia de los eventos, la magnitud de los riesgos ocasionados, el tiempo y la volatilidad en el mismo, interconexión con otros peligros y riesgos, la complejidad de estos y los niveles de sensibilidad y confianza.

La selección de estas herramientas depende de la disponibilidad y confiabilidad de la información, la necesidad de obtener resultados cualitativos o cuantitativos, el nivel de detalle y complejidad que se quieran utilizar. Para cada herramienta explicada se describirá:

- El tipo de herramienta que es

- En que circunstancias o para que tipo de riesgos es recomendable utilizarlas

- Las condiciones de trabajo

- El proceso de elaboración

- Los posibles errores de sesgos que pudieran existir

- Qué tipo de conclusiones se pueden sacar (y cuales no)

Antes de entrar en la descripción de cada herramienta es imprescindible entender que en análisis de riesgos, más que prácticamente en cualquier parte del proyecto, surgen los sesgos, percepciones de riesgos y discrepancias de opiniones, es por eso por lo que en todo análisis de riesgo se defina quien fue el analista, independientemente de quien elabore el proyecto. Si en este punto se pudiera contar con el apoyo del futuro inversor en el proyecto, sería ideal incorporarlo en esta parte de la elaboración del proyecto para que el perfil de riesgo se aproxime lo más posible a su criterio. Es común también la utilización de diversas herramientas para analizar el mismo riesgo y así tratar de disminuir el alto nivel de incertidumbre que se genera en algunos eventos consecuencias significativas.

Finalmente, Como se aclaró anteriormente, aquí se explicará de manera conceptual cada una de las herramientas para el análisis del riesgo, y al final de cada explicación se pondrá un vínculo a un ejemplo particular de cada una de estas herramientas donde se incluye no solo la parte de análisis, sino también la parte de evaluación y tratamiento de los riesgos, así como las conclusiones.

Análisis de Sensibilidad

El análisis de sensibilidad es una técnica de modelización usada para determinar cuáles riesgos tienen mayor impacto potencial en un proyecto. Examina la medida en que la incertidumbre de cada elemento del proyecto variado de manera independiente afecta el o los indicadores que se examinan cuando todos los demás elementos inciertos se mantienen en sus valores de referencia. A su vez sirve para determinar qué tan sensible es cada parámetro al análisis del proyecto y, por lo tanto, aquellos que merecen un estudio más cuidadoso para mejorar la precisión de la estimaciones o cálculos utilizados.

A pesar de que los elementos que son variados los denominaremos a lo largo de este análisis como factores, también pueden ser denominados de diferentes maneras dependiendo de la literatura de donde se tomen como referencia y pueden ser llamados covariantes, parámetros, variables exógenas, variables independientes, o datos de entradas del modelo.

El análisis de sensibilidad puede servir con una multiplicidad de retroalimentación que es utilizable de muchas maneras. Entre sus usos están:

- Entendimiento de los factores y su influencia: Obviamente el principal objetivo de este análisis es como los diferentes factores interactúan con el proyecto, su instalación y explotación.

- Identificar los factores que más afectan al Proyecto: En el proceso de analizar la influencia antes citada, observaremos factores que afecta más significativamente que otros, y esos factores deberían ser lo que se tendrían que seleccionar para tomar medidas preventivas y contingentes para controlarlos, principalmente concentrándose en determinarlos de la manera más precisa correcta en la elaboración del proyecto de inversión.

- Reducir la Incertidumbre en general en la elaboración de proyectos y la toma de decisiones: Un modelo integral y bien planteado de sensibilidad puede educar tanto al elaborador del Proyecto como al inversor sobre el impacto de los diversos factores en el proyecto, ayudándolos no solamente a entender el proyecto en sí, sino todos los futuros proyectos y planificaciones que puedan hacer.

- Encontrar errores en el proyecto: Muchas veces modelizando en el análisis de sensibilidad se observa que la variación de un factor no produce cambios en los indicadores cuando debería ocasionarlos. En ese punto es razonable pensar que existe algún error de vinculación en el proyecto y es necesario corregirlo.

- Simplificar el modelo del proyecto: Otro caso común similar al anterior es cuando al variar un factor de manera significativa debido a que pensamos que el proyecto es muy dependiente de ese factor, observamos que se produce un impacto muy marginal y por lo tanto nuestra preocupación por parametrizar todo el modelo en función de ese factor simplemente ocasionó complejidad al modelo cuando tal vez no habría que tenerlo en cuenta. Algún ejemplo de esto se suele dar con el tipo de cambio.

- Comunicar los resultados de la incertidumbre de manera simple y con mayor nivel de credibilidad: Al mostrar los resultados sobre indicadores ya conocidos por el inversor, pero con una variabilidad posible y no como valores únicos (dejar de trabajar en condiciones de certeza) agrega credibilidad y profesionalidad al trabajo de elaborar el proyecto.

- Utilizarse como mecanismo de control de Gestión: Una vez comenzada la explotación del negocio que surgirá del proyecto, los datos de sensibilidad pueden ser utilizados como criterios de Control de Gestión, ya que se sabrá cuales factores deberán controlarse más precisamente para poder arribarse a las rentabilidades esperadas originalmente en el proyecto.

Caracterización y condiciones de Trabajo

El análisis de sensibilidad es netamente cuantitativo, que suele utilizarse sobre factores principalmente controlables, pero puede usarse con factores no controlables, aunque en este caso las posibilidades de tomar acciones preventivas y correctivas son más limitada.

Si bien es posible realizar análisis multivariables, en general para proyectos de inversión se van variando los factores de a uno por vez, considerando que todos los demás factores permanecen constantes (CETERIS PARIBUS). Esto se realiza no porque no haya una dependencia entre diversos factores, sino porque en proyectos de inversión al trabajarse sobre proyecciones a futuro y no sobre datos históricos, es prácticamente imposible determinar la probabilidad cruzadas de ocurrencia de múltiples variaciones al mismo tiempo, excepto que se trate de proyectos de inversión ya repetidos de manera similar múltiples veces, como es el caso de la construcción de viviendas, por ejemplo. Aun así, el tiempo y los recursos que se necesitan para poder contar con datos validados de estas probabilidades cruzadas de ocurrencia no justifica la información adicional generada. La costumbre de realizar estos análisis multiparamétricos en realidad surge del análisis de inversiones financieras donde es mucho más común realizarlas, pero, como ya se ha explicado anteriormente en múltiples ocasiones, un proyecto de inversión no es una inversión financiera que puede hacerse y deshacerse millones de veces en un período corto de tiempo (casi el 75% de las transacciones bursátiles en EEUU son hechas por algoritmos).

Proceso de Elaboración

El proceso de elaboración consta de las siguientes etapas:

- Selección de indicadores

- Elección de Factores por variar

- Fijar los límites a los factores seleccionados

- Efectuar representaciones de los impactos

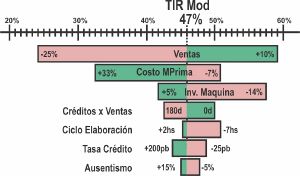

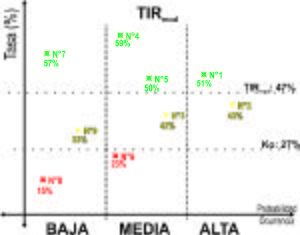

El uso de esta herramienta comienza por seleccionar sobre cuales indicadores se medirán las posibles variaciones. Si bien hemos visto que al evaluar un proyecto existen una cantidad muy amplia de indicadores tanto a nivel comercial, técnico, económico y financiero, en general el análisis de sensibilidad se realiza sobre los indicadores económicos ya modificados por la toma de financiación (TIRmod, VANMod(ko), PRImod, etc.).

Excepto que uno de los factores a modificar sea el porcentaje de financiación del proyecto, que impactará diferente en los indicadores del proyecto que del inversor, no se suelen mostrar sobre los indicadores del inversor porque estos se mueven de manera análoga a los indicadores del proyecto.

Tampoco suelen tomarse más de 2 o 3 indicadores para evaluar el impacto, si bien podrían tomarse la cantidad que uno quisiera ya que el resultado de todos los indicadores se evidencia de manera inmediata ante cambio en diversos factores. Esto es debido a que el contar con más resultados no necesariamente es beneficioso y dejará un análisis sobrecargado, con duplicidad de conclusiones para varios factores.

El siguiente paso es elegir los factores que se analizaran. Aquí tampoco existe un límite real pero es recomendable no menos de 3 factores y no más de 10 factores. Incluso esa cantidad de 10 factores es relativamente alta, y muchas veces se observa que entre varios factores existe una correlación debido a la causalidad directa del impacto de uno sobre otro (como por ejemplo el costo de Materia prima y el costo total de lo vendido que se comportan de una manera muy similar en proyectos industriales ya que el primero suele representar más del 50% del segundo). Si se detectara esta situación, simplemente se eliminará algunos de los factores del análisis en la presentación.

Cabe aclarar que el que no se muestren todos los factores y todos los indicadores en el análisis no quita que esto pueda ser mostrado en un anexo de manera simplificada, pero sin conclusiones en caso de que el inversor u otro interesado quisiera verlos.

A continuación será necesario fijar los límites de los factores sobre los cuales se hará la variación. Es muy común pensar en realizar variaciones y sus impactos con incrementos de +/- 1% hasta llegar a mostrar impactos de +/- 25%, ya que nuevamente esto es lo normalmente analizado para inversiones financieras y bursátiles. No obstante, en los proyectos de inversión esos incrementos o decrementos pueden llegar a estar fuera de los límites físicos del proyecto, el más común de ellos siendo la capacidad instalada del proyecto. No hay manera de aumentar las ventas más allá de dicha capacidad instalada, ya que impactaría en toda la tecnoestructura del proyecto y por lo tanto los indicadores calculados variarían. También hay que considerar los indicadores utilizados. Si una variación de un factor provocaría que el período de recupero de la inversión estuviera por encima del período de análisis esto no tiene un sentido físico real. También es importante entender que mientras que para las ventas o el precio de un insumo una variación del 25% es de hecho muy significativa, para por ejemplo el plazo de créditos por ventas esta variación no es significativa (por ejemplo, si el promedio del plazo de cobranzas es 180 días, hacer cobranzas a 30 días no es algo ilógico si se quiere hacer descuentos, ni es raro pasar a 270 días si se quiere otorgar más plazo). También en el otro sentido, plantear que el costo de las maquinarias de la que se pidieron facturas proformas y se trata de productos y mercados muy estables, una variación del 25% sin duda es exagerada.

Finalmente, el último paso es efectuar la representación de los impactos de la variación de los factores en los indicadores seleccionados.

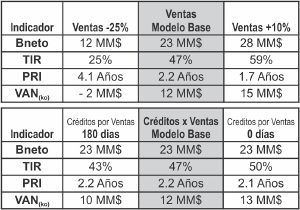

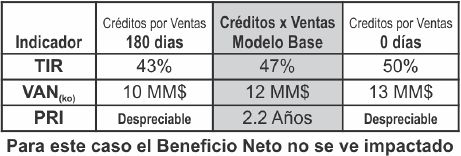

Lo más común es realizarlo a través de tablas como las que se muestran a continuación, donde se colocan en la columna central los valores de los indicadores para el factor encontrados en el modelo base, agregando a su izquierda y derecha los impactos de los factores.

Puede observarse en esta tabla varias cosas. Para empezar y lo que salta más a la vista, es cuales factores impactan de manera más significativa sobre los indicadores seleccionados (es al fin y al cabo uno de los objetivos más importante de este análisis), pero también puede observarse que para el caso de algunos indicadores el impacto de las variaciones es nulo. Esto se debe a que en su cálculo esta el factor analizado no impacta. Otra cosa que puede observarse que el impacto sobre algunos indicadores directamente proporcional, como es por ejemplo el impacto sobre la TIR y el VAN(ko) o el Período de Recupero de la inversión. Esto se debe en el primer caso en el que la TIR y el VAN(ko) surgen de la actualización del mismo flujo neto de caja y excepto flujos de cajas muy extraños, es razonable pensar que varíen de manera similar. O la relación que existe entre la Tasa interna de Retorno y el período de recupero de la inversión, donde la primera se puede estimar como la inversa del período de recupero de la inversión, con lo cual dentro de un rango de trabajo razonable (como son los límites de este análisis de sensibilidad) la afectación sea proporcional. Es por eso por lo que, para que el análisis no quede tan sobrecargado de números y sea más difícil de interpretar, muchas veces estás tablas tienen simplificaciones como se aprecian a continuación:

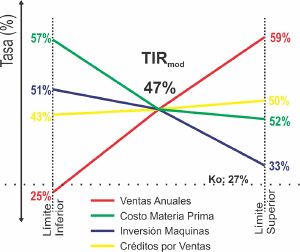

Otra manera de representar los resultados es a través de los denominados Trama de araña (o spider Plot por su denominación en inglés). En estos gráficos en lugar de representar para un mismo factor el impacto en varios indicadores, se muestra el impacto en un indicador de todos los factores analizados. Esto permite visualizar la misma información que en las tablas anteriores, pero centrado en los indicadores. Es común su utilización cuando el inversor está centrado en la evaluación de su proyecto de inversión en un solo indicador (muy comúnmente siendo este la TIRmod o la TOR).

En este gráfico puede verse el valor central del indicador analizado para todos los factores (siendo este el centro de la trama) y desarrollados hacia un lado y otro las variaciones del indicador para el valor máximo de afectación por cada indicador. Mientras más amplia sea la curva del factor, más sensible es el indicador a ese factor.

Nótese que aunque los valores de variación pueden ser asimétricos los máximos y mínimos mostrados son simétricos, por la naturaleza de este gráfico y debido a que se está variando entre el mayor y el menor valor posible para un factor

Si se hubiera tomado la decisión de hacer variaciones simétricas y porcentuales del impacto de todos los factores (que como ya se explicó no es recomendable para proyectos de inversión) cada una de estas curvas podrán tener formas más suavizadas a partir del cálculo de puntos intermedios. En algunas ocasiones, aún si no es necesario, se hacen puntos intermedios entre el valor central y cada uno de los valores extremos.

Una tercera manera de representar estos impactos son los denominados diagramas de Tornado. También conocidos como diagramas mariposa, son un tipo especial de gráfico de barras, donde las categorías de datos están exhibidas de manera vertical y las categorías están ordenadas de manera que las categorías que más contribuyen a la incertidumbre aparecen en la parte más alta del gráfico y luego se ordenan hacia abajo en orden de importancia, dándole una forma de triangulo irregular invertido con el vértice hacia abajo, que se asemeja a un tornado (de ahí su nombre).

Debido a que pueden construirse para estar distribuida para ambos lados, muestran los impactos tantos negativos como positivos en un mismo nivel, ayudando entonces no solo a compara factores entre sí, sino comparar los efectos negativos y positivos de dichos factores. Todas estas características hacen que se facilite la comunicación entre el analista y los tomadores de decisiones.

En este caso puede observarse que, para el indicador seleccionado, el factor que más lo impacta son las Anuales y que en reglas generales se ve que este indicador tiene una tendencia a ser más afectado de manera negativa que de manera positiva. Otra cosa que puede observarse es que, al usarse un código de dos colores, se pueden diferencia las variaciones negativas de las positivas de un factor (un crecimiento de las ventas provocará un aumento en la TIRmod, mientras que un aumento de los costos provocará una disminución de la TIRmod.

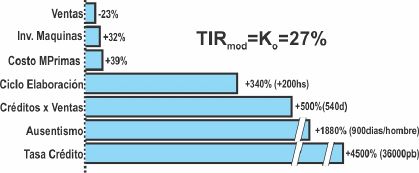

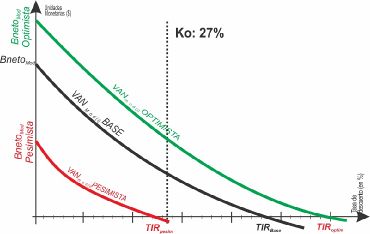

Finalmente, la última manera de presentar el impacto de los factores en un indicador es el denominado análisis de stress o de límite de variación. La base de esta forma de presentar el análisis es que no tiene sentido variar un factor más allá de este límite. En general es utilizado cuando se tiene valor límite de un indicador que no se puede pasar, siendo el más común el caso de las tasas de descuento Ko para la Tasa interna de retorno modificada y sobre el cual trabajaremos. Otros ejemplos son los límites aporte de capital o de inversión total (cuando estos están restringidos), o algún plazo que marque un punto de inflexión para el proyecto que es importante pero no lo suficiente como para ser el limitante para fijar la vida útil del proyecto.

Para entender este análisis desde el punto de vista conceptual, vamos a un ejemplo. Si consideramos a la TIRmod como el indicador a ser analizado, el límite esperado para esta tasa será la Tasa ponderada de la financiación total Ko o WACC.

Con lo cual, se enumerarán los factores a considerar, se los hace variar hasta que el punto donde ese valor hace que la TIRmod tome como valor la tasa Ko. Esto puede expresarse de manera gráfica con un diagrama de barras horizontal similar al diagrama de tornado, solo que con un solo costado.

Si bien es interesante como ejercicio, es importante realizar algunas indicaciones para con este análisis, que deberán ser aclaradas para quien toma las decisiones.

En primer lugar, debido a que se está llevando algunos indicadores a situaciones extremas, la condición CETERIS PARIBUS para este análisis de sensibilidad puede verse seriamente cuestionada (Por ejemplo no es creíble que un aumento de los costos de las materias primas del 70% no provoque otros impactos en el mercado y por lo tanto en el proyecto). Es segundo lugar, es posible que algún factor no impacte de manera significativa en el indicador y esto lleve a conclusiones poco razonables, como por ejemplo que hubiera un aumento en el precio de la energía eléctrica o del combustible del 1000%. Un aumento de este tipo podríamos afirmar que llevaría a hacer que colapse toda la economía (como referencia la crisis del petróleo del 73 se produjo por un aumento del 400% del precio del petróleo).

De manera contrapuesta sucede algo similar para factores que impacten de manera muy significativa en el proyecto. Si un factor con una variación del 0.1% hace inviable el proyecto, esto va más allá de un análisis de sensibilidad y debería ser considerado seriamente como un riesgo que debería analizarse o tratarse a través de otros métodos (por ejemplo un análisis de escenarios es más adecuado).

Obviamente estos últimos dos tipos de factores no deberían ser incluidos en este análisis. En todo caso, puede aclararse en el cuerpo del proyecto el porque no fueron tenidos en cuenta o donde serán tenidos en cuenta.

Posibles Problemas y Errores

Si bien para el caso de algunas de las herramientas de representación ya se explicaron algunas de las observaciones más específicas, en general en cualquier análisis de sensibilidad hay que tener las siguientes precauciones para evitar errores:

- Todo análisis de sensibilidad en proyectos de inversión asume que las variaciones son mutuamente excluyentes y por lo tanto hay que aclarárselo a los tomadores de decisiones. Esto no implica que las variaciones de los factores analizados sean de hecho mutuamente excluyentes, simplemente que al no conocerse los efectos cruzados entre los distintos factores, no se podría construir análisis de sensibilidad en proyectos de inversión de modo multiparamétrico (cosa que si es posible en inversiones financieras)

- No puede asumirse que los factores analizados van a seguir una distribución normal, ya que esto es, cuando menos arriesgado. Muchos parámetros siguen otro tipo de distribuciones (poisson, binomial, uniforme, beta, binomial, Pareto), y es necesario contar con mucha información histórica de dicho parámetro para el sector y negocio seleccionado como para asegurarse de esto. Esto es posible si ya se han hecho múltiples proyectos similares en el mismo mercado (el caso típico es la construcción). Si se cuenta con esta información, úsela. Si no se cuenta, los resultados obtenidos ya sirven para entender los riesgos asociados a los diversos factores.

- Siempre pueden existir errores de sesgo. Como con cualquier otro análisis, el sesgo del analista es una variable que considerar, y es por esto por lo que en el caso particular de los análisis de riesgos (como debería ser en cualquier análisis profesional) la persona responsable del análisis debe ser identificada.

Conclusiones

Las conclusiones del análisis de sensibilidad están obviamente íntimamente relacionadas con los objetivos de este. Algunos de ellos ya fueron cubiertos al realizarse el análisis (comunicar los resultados asociados a la incertidumbre, educar al elaborador y a los tomadores de decisiones,

Obviamente antes de comenzar con las conclusiones, si se detectó que hubo algún error en el proyecto debido a lo encontrado en este análisis, esto debe realizarse, ya que sino las conclusiones podrían estar viciadas de nulidad.

Las primeras conclusiones deberían ser cuales son los factores que más afectan al proyecto en cada uno de los aspectos a evaluar. A continuación, se deberían explicar que se hará y en general lo que se debe hacer es tomar los pasos necesarios para validar lo mejor posible esos factores.

Otra cosa que puede hacerse es proponer indicadores de control de gestión específicos (vinculado con los factores que más afectan) durante la instalación y explotación del proyecto para tener las posibles variaciones bajo control.

Y finalmente, para el caso del análisis de stress, puede servir para configurar algunas políticas comerciales (políticas de descuentos, políticas de créditos por ventas, políticas de distribución, ventas por cantidades) políticas de producción (niveles de producción y aprovechamiento seccionales, cantidad de personal) y políticas financieras (tasa de créditos, proporción de financiación), sabiendo hasta que punto es posible variar un factor sin afectar el mínimo de tasa pretendida. Esto es muy común utilizarlo en combinación con otros estudios como el análisis de alternativas o de escenarios, para fijar acciones correctivas y preventivas (se hablará de esto más adelante el tema de tratamiento de riesgos).

Análisis de Alternativas

En cada dimensionamiento del proyecto, en la etapa de elaboración, para poder seguir avanzando se van tomando decisiones. Que segmentos o mercados atender, que variedad y calidad de productos vender y fabricar, tercerizar o mantener como propios procesos e instalaciones, políticas de stock, a que proveedores comprar desde la materia prima hasta las máquinas, la localización, que créditos tomar, etc. Cada vez que se toma una decisión, consciente o inconscientemente existen otras alternativas que no se tomaron. O porque no se encontraron alternativas, o porque nos pareció las más adecuada en ese momento de entre varias opciones. Sin embargo, en ninguno de esos momentos (excepto tal vez en la consideración de los créditos) se tenía una visión integral del proyecto, y la alternativa que se eligió a pesar de usar criterios de optimización, en general era una alternativa eficiente localmente (en referencia al momento de la toma de decisión), pero no necesariamente es la mejor alternativa globalmente.

En este punto ya tenemos todo el modelo base del proyecto desarrollado, con los indicadores económico-financieros calculados y por lo tanto estamos en condiciones de poder elegir las alternativas mejores para el proyecto en su totalidad.

Es por lo tanto que el análisis de alternativas busca validar o alterar las decisiones que se hayan hecho durante la elaboración del proyecto cuando se sopesaban 2 o más opciones o cursos de acción diferentes.

A diferencia de lo que es el análisis de sensibilidad, donde solo se trabaja el cambio de un factor a la vez, para el caso del análisis de alternativas es necesario analizar todos los impactos de ese cambio de decisión. Sacar una máquina y tercerizar no es solo sacar la máquina, es también eliminar el lugar físico, la mano de obra específica para esa máquina, el mantenimiento de dicha máquina, el tratamiento de sus efluentes, así como el stock de mercadería en proceso asociados a esa máquina.

Todos estos impactos tienen que verse reflejado en el modelo.

Caracterización y condiciones de Trabajo

Con esta herramienta para analizar riesgos, a diferencias del análisis de sensibilidad o el análisis de escenarios, los factores que se analizan son siempre factores controlables, ya que la elección de una opción por sobre la otras ya fueron realizada por el analista. Estos factores controlables en la vasta mayoría de los proyectos son factores internos al mismo.

También es importante recalcar que es un análisis principalmente cuantitativo ya que busca recalcular indicadores de ese tipo. No obstante esto, cualquier alternativa también tiene algunos aspectos cualitativos que son difíciles de valorizar e impactarlo en la parte cuantitativa del modelo de trabajo para el proyecto. Por ejemplo, la pérdida de habilidades técnicas o falta de control en el caso de tercerizar un proceso. Si se cree que estos impactos son significativos y no se ha encontrado una manera adecuada de impactarlos, deberán ser aclarados.

Procesos de Elaboración

El proceso de elaboración consta de las siguientes etapas:

- Selección de los indicadores

- Definir la decisión a cambiar y los impactos a lo largo de todo el proyecto

- Recalcular los indicadores

Nuevamente el primer paso es la selección de los indicadores. Si bien en general se usan siempre los mismos indicadores para todos los análisis, es importante entender que no hay que asumir que esto es así. Puede ser, como en el caso de análisis de alternativas, que las alternativas no tengan solo impactos económicos y entonces se usarán los típicos indicadores económico-financieros (TIRmod, VANmod(ko), PRImod), sino que también tengan impactos técnicos (por ejemplo la máxima capacidad instalada o la cantidad de personal) y por lo tanto se busque también controlar estos. Para dar un ejemplo, en muchos países las empresas pequeñas y medianas reciben una tasa diferencial de impuesto a las ganancias (o algún otro beneficio estatal) y uno de los indicadores utilizados por el estado para otorgar el status de pequeña o mediana empresa es la cantidad de empleados. Si se tuviera que contratar nuevos empleados y se pasaran dichos limites, obviamente no se podrían recibir dicha tasa diferencial o cualquier beneficio (como por ejemplo una autorización de funcionamiento).

La definición del punto donde se analizará la alternativa y los impactos subsiguiente se hace de una manera similar a la descripción de los escenarios en el análisis de escenarios (PONER LINK).

Sencillamente se arma una tabla resumen del análisis de cada punto donde se analizará una alternativa indicando el nombre descriptivo del cambio, los impactos subsiguientes en el proceso de elaboración del proyecto con lo cual se impactará el modelo, y luego de lo cual en esta tabla se registrarán los indicadores recalculados y su comparación con los indicadores del modelo original.

Esta tabla debería estar acompañada de un texto descriptivo más específico de los impactos en caso de ser necesario para que se puedan comprender mejor.

Estas tablas muestran estas decisiones de alternativas tomadas de a una por vez, para ver el impacto neto de dicha alternativa en el proyecto. También puede analizarse el impacto del conjunto de las alternativas. Esto se explicará en la parte de Recomendación y conclusiones.

En algunas decisiones, pueden existir más de una alternativa (como cuando se seleccionan maquinas/tecnologías o en la localización). Es importante entonces mostrar en esta tabla juntas todas las alternativas analizadas para la misma decisión.

Cuando se hace el recálculo de los indicadores, es importante trabajar solamente con la información que se encuentre parametrizadas y vinculadas generalmente expresados en un conjunto de planillas de cálculo en un software de hoja de cálculos (o en un software especifico de desarrollo de proyectos si se tuviera).

No es necesario modificar algunos documentos de trabajos que se elaboraron inicialmente para alcanzar los datos en esas planillas tales planos de productos, planta e instalaciones, organigramas, sistemas de control de gestión, simplemente cambiar los esos datos (parámetros) en el modelo en dichas planillas. Esto se debe a que cambiar todos estos documentos que se elaboraron requieren mucho trabajo. Haremos referencia a esto más adelante en la parte de conclusiones.

Posibles Problemas y Errores

La mayor causa de problemas en este análisis es cuando se busca analizar en conjunto cada una de las alternativas que se hicieron en el proyecto. En un proyecto de inversión deben existir al menos varias docenas de decisiones significativas que pueden llevar a modificar de una manera significativa los indicadores para evaluar al mismo. Si se analiza la combinatoria de solo una docena de decisiones (y asumiendo solo 2 alternativas por decisión), se tendrán en total 4096 conjunto de alternativas posibles, eso implica un trabajo significativo que va más allá de un análisis de alternativas que en la mayoría de los casos es más laborioso que revelador.

En cuanto al análisis individual de cada decisión de alternativa, si la nueva alternativa elegida es solo levemente mejor que la opción original seleccionada muchas veces es recomendable realizar un análisis de sensibilidad sobre el modelo resultante para ver si esta nueva alternativa es más o menos sensible. Es razonable aceptar una alternativa levemente peor en cuanto a resultado, pero más robusta desde el punto de vista de la sensibilidad.

Finalmente debemos decir que, al igual que para el caso del análisis de sensibilidad, sirve para controlar q el modelo base está bien parametrizado ya que cualquier modificación en el modelo debería permitir que se sigan manteniendo los diversos puntos de control para la verificación de la correcta configuración de las planillas de cálculo, así como entender que una variación de inversiones o costos debería necesariamente generar variaciones en algunos indicadores.

Representación y Conclusiones

Más allá de la tabla explicada anteriormente, una manera de mostrar la totalidad de las posibles alternativas es presentarlo en un gráfico tipo árbol de decisiones llamado Árbol de Alternativas. Hay que entender que la construcción de los árboles de decisiones en realidad implica el conocimiento de la probabilidad de ocurrencia de ciertos hechos, y en ese sentido los árboles de decisiones están más emparentados al análisis de escenarios que al análisis de alternativas. Simplemente es una manera gráfica interesante de representar todas las alternativas analizadas en un solo gráfico.

En la construcción de este gráfico es necesario tener mucho cuidado ya que se está buscando mostrar modificaciones sobre modificaciones y si no se tiene en claro el modelo sobre el cual se está trabajando puede llevar a errores.

En general este árbol de alternativas se construye de derecha a izquierda desde las decisiones más tempranas en el tiempo (aspectos comerciales antes que los físicos y estos últimos antes que los económico-financieros).

Dentro de cada rama, debería incorporar la alternativa original sobre la rama superior en cada elección (o la derecha en caso de hacerse verticalmente), para que luego de dibujar todo el árbol de alternativas pueda observarse la alternativa original en la primera posición. Cuando se arma este árbol también hay que tener cuidado que no se configure una rama donde las alternativas no sean mutuamente excluyentes (por ejemplo, la decisión de tercerizar un proceso y la decisión de hacer todos los controles de calidad in-company).

Es importante también entender que, si se ha hecho el análisis para más de media docena de alternativas, este cuadro tiende a volverse extremadamente amplio y complejo, por lo que se recomienda seleccionar solo las alternativas que puedan producir más impacto en el modelo, en general no más de 4 o 5.

En cuanto a las posibles conclusiones para este análisis, la más obvia es la toma de decisión de cual alternativa elegir en cada caso. Esto deberá analizarse para cada alternativa debiéndose tener en cuenta las otras decisiones de alternativas que se toman (o sea viendo este análisis integralmente), con lo cual desde el punto de vista gráfico se terminará eligiendo una de las ramas del árbol de alternativas, en el caso del gráfico de ejemplo será la rama 6 donde se utiliza el canal minorista desde el punto de vista comercial, se realiza un proceso automático y se decida alquilar la planta industria con una TIR del 83% y un VAN(ko) igual a 22 MM$.

Pero lo importante de tomar esas decisiones desde el punto de vista profesional no es solamente considerar aquella alternativa con mejores indicadores (eso cualquier software podría realizarlo) sino considerar otros criterios profesionales que tenga el elaborador del proyecto y que en general no subyacen en los números. Por ejemplo la tercerización de un proceso implica alguna pérdida de control de dicho proceso, pudiéndose obtener calidades variables o falta de entrega o retrasos por parte del proveedor. El alquilar la planta donde se desarrollará el proyecto tiene en general un beneficio significativo a nivel de indicadores económicos, pero para el caso de plantas que tienen que estar habilitadas por autoridades de control (como las plantas alimenticias o de la industria farmacéutica) esto puede traer muchos problemas si el locador decide no renovar el alquiler. Lo mismo sucede para plantas donde maquinas o instalaciones específicas tienen que construirse en el lugar, y por lo tanto es posible perder esa inversión en caso de no renovarse el alquiler. La tercerización de la logística impacta en la relación con los clientes de múltiples maneras, desde el vínculo personal necesario para mejorar las ventas, hasta el cuidado de nuestras mercaderías por parte de la empresa transportista.

El optar por procesos más automáticos que manuales puede reducir los costos y aumentar las inversiones, pero también hace que el proceso dependa de una máquina que, si se rompe y no puede ser arreglada a reemplazada fácilmente, hace que el bache de producción sea significativo. O decidir por un proveedor extranjero en lugar de uno local lleva a depender de un tiempo de entrega más largo y la imposibilidad de ir retirando compras parciales.

Existen infinidad de estos criterios profesionales y que son tanto o más importantes que los criterios matemáticos. Si la elaboración de proyectos (y la vida en general) se basara simplemente en hacer cálculos y tomar decisiones en base a números, no se necesitarían los profesionales en esta disciplina.