Diferencia entre revisiones de «2019/Grupo8/DimensionamientoComercial»

Sin resumen de edición |

Sin resumen de edición |

||

| Línea 8: | Línea 8: | ||

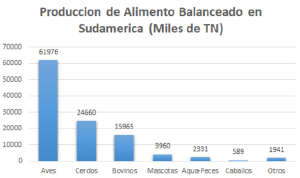

De toda la producción mundial el 45% de la producción a nivel global se destina a las aves, mientras que el alimento para mascotas se ubica en cuarto lugar, por debajo de los balanceados para bovinos y porcinos, con aproximadamente un 4%. | De toda la producción mundial el 45% de la producción a nivel global se destina a las aves, mientras que el alimento para mascotas se ubica en cuarto lugar, por debajo de los balanceados para bovinos y porcinos, con aproximadamente un 4%. | ||

[[Archivo:Proporción Producción Mundial.png|izquierda|miniaturadeimagen|'''Proporción Producción Mundial''']] | [[Archivo:Proporción Producción Mundial.png|izquierda|miniaturadeimagen|'''Proporción Producción Mundial''']] | ||

'''Sudamerica''' | |||

[[Archivo:Sin título3.png|miniaturadeimagen|Gráfico Barras Cantidades (Sudamérica)]] | |||

Al igual de lo que ocurrió a nivel mundial, la producción de alimento para aves en Sudamérica ocupó el primer lugar entre las categorías de destino, pero a nivel regional lo hizo en un porcentaje aún mayor, pasando de un 46% a un 56% | |||

La Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO) estima que para 2050 la demanda de alimentos crecerá en un 60% y que entre 2010 y 2050 se espera que la producción de proteínas animales crezca en alrededor de un 1,7% por año. | |||

==== '''En Argentina''' ==== | ==== '''En Argentina''' ==== | ||

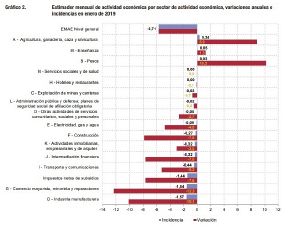

Según indicadores del INDEC estiman que la inflación de marzo del corriente año se aceleró a un 4,7% con respecto al mes anterior, lo cual muestra un avance del 11,8% en lo que va del año.<ref>https://www.ambito.com/la-inflacion-se-acelero-al-47-marzo-en-12-meses-llego-al-547-nivel-mas-alto-1991-n5026585</ref>[[Archivo:Gráfico 1.jpg|miniaturadeimagen|Informe INDEC]] | Según indicadores del INDEC estiman que la inflación de marzo del corriente año se aceleró a un 4,7% con respecto al mes anterior, lo cual muestra un avance del 11,8% en lo que va del año.<ref>https://www.ambito.com/la-inflacion-se-acelero-al-47-marzo-en-12-meses-llego-al-547-nivel-mas-alto-1991-n5026585</ref>[[Archivo:Gráfico 1.jpg|miniaturadeimagen|Informe INDEC]] | ||

Dentro de las ramas de actividad con mayor incidencia en la contracción interanual del EMAE en enero de 2019 se encuentra “Agricultura, ganadería, caza y silvicultura”, dentro del sector con mayor incidencia positiva. | Dentro de las ramas de actividad con mayor incidencia en la contracción interanual del EMAE en enero de 2019 se encuentra “Agricultura, ganadería, caza y silvicultura”, dentro del sector con mayor incidencia positiva. | ||

Los últimos indicadores (Mayo 2019) son los siguientes: | |||

* Precios al consumidor (Variación Marzo 2019 respecto Febrero 2019): 4,7%. | |||

* Tasa de desocupacion (4° trimestre 2018): 9,1%. | |||

* Estimador mensual de actividad económica (Variacion Feb 2019/Ene 2019 desestacionalizado): 0,2%. | |||

* Producto Bruto Interno (Variación 4to. trimestre 2018/4to. trimestre 2017): -6,2%. | |||

* Índice de producción industrial manufacturado (Variación Feb 2019/Ene 2019 desestacionalizado): 2,4%. | |||

* Personas bajo la línea de pobreza: 32,0%. | |||

Con respecto a las importaciones en nuestro país, las mismas se han abierto, lo que favorece a las industrias productoras a la adquisición de las maquinarias, o repuestos que no se consiguen en el país, correspondientes para sus procesos productivos. Lo único en contra es que el peso argentino se ha devaluado en los últimos meses, lo cual implica un menor poder adquisitivo en el exterior. | Con respecto a las importaciones en nuestro país, las mismas se han abierto, lo que favorece a las industrias productoras a la adquisición de las maquinarias, o repuestos que no se consiguen en el país, correspondientes para sus procesos productivos. Lo único en contra es que el peso argentino se ha devaluado en los últimos meses, lo cual implica un menor poder adquisitivo en el exterior. | ||

Financieramente hablando, la inestabilidad presente en Argentina beneficiar a productoras de índole mayor. Por esto es que los nuevos ingresantes al mercado están negados a invertir, dejando el camino libre a las grandes empresas. | Financieramente hablando, la inestabilidad presente en Argentina beneficiar a productoras de índole mayor. Por esto es que los nuevos ingresantes al mercado están negados a invertir, dejando el camino libre a las grandes empresas. | ||

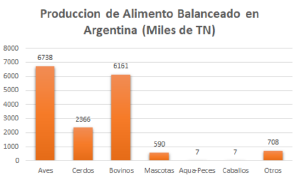

[[Archivo:Sin título4.png|miniaturadeimagen|Produccion de Alimento Balanceado en Argentina]] | |||

En términos generales Argentina siguió siendo un excelente productor y exportador de alimentos de origen animal, como también lo fue de maíz. Como la disponibilidad de ingredientes, tanto en cantidad como variedad para las dietas animales de producción local sin dudas ayuda a que Argentina tenga porcentajes tan altos de la producción de alimentos de origen animal (con respecto a la global), considerando que solo tiene aproximadamente un 0,55% de la población mundial. | |||

[[Archivo:Sin título5.png|izquierda|miniaturadeimagen|Proporción Produccion Argentina]] | |||

El cuarto alimento más producido en el país fue el que se elaboró para mascotas, registrando una mínima diferencia con lo informado por la IFIF para el mundo y por FEEDLATINA (Asociación de las Industrias de Alimentación Animal de América Latina y Caribe) para la parte sur del continente. | |||

=== Estructura del Sector industrial. Evolución Histórica de la Actividad. === | |||

[[Archivo:Diferentes Tipos de Alimento.png|miniaturadeimagen|Ventas Alimento Balanceado Argentina (Tn)]] | |||

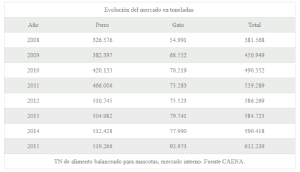

Dentro del comercio interno, en el siguiente cuadro podemos observar las variaciones en el mercado de alimento balanceado obtenidos por el CAENA (Cámara Argentina de Empresas de Nutrición Animal) | |||

Para los años siguientes obtuvimos estos valores para la categoría de nuestro producto: | |||

* 2016: 700.000 tn. Según consultora Claves. | |||

* 2017: 626.000 tn. Segun CAENA. | |||

* 2018: 635.000 tn. Segun Pet Food Industry. | |||

<references /> | <references /> | ||

Revisión del 22:51 11 may 2019

Análisis del Sector Industrial (en Argentina y en el Mundo)

En el Mundo

En en 2018 la economía mundial se mantuvo estable en un 3,7%, conforme a lo pronosticado. Se prevee que la actividad económica a nivel global se expandirá a un ritmo sostenido de un 3% en el 2019.

La producción mundial de alimento balanceado para animales durante 2016 alcanzo un estimado de mil millones de toneladas según la IFIF-International Feed Industry Federation, “Federación Internacional de Alimento Industrial para Animales”. El 59% de este volumen lo producen China (19%), EEUU (17%), la Unión Europea (16%) y Brasil (7%).

De toda la producción mundial el 45% de la producción a nivel global se destina a las aves, mientras que el alimento para mascotas se ubica en cuarto lugar, por debajo de los balanceados para bovinos y porcinos, con aproximadamente un 4%.

Sudamerica

Al igual de lo que ocurrió a nivel mundial, la producción de alimento para aves en Sudamérica ocupó el primer lugar entre las categorías de destino, pero a nivel regional lo hizo en un porcentaje aún mayor, pasando de un 46% a un 56%

La Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO) estima que para 2050 la demanda de alimentos crecerá en un 60% y que entre 2010 y 2050 se espera que la producción de proteínas animales crezca en alrededor de un 1,7% por año.

En Argentina

Según indicadores del INDEC estiman que la inflación de marzo del corriente año se aceleró a un 4,7% con respecto al mes anterior, lo cual muestra un avance del 11,8% en lo que va del año.[1]

Dentro de las ramas de actividad con mayor incidencia en la contracción interanual del EMAE en enero de 2019 se encuentra “Agricultura, ganadería, caza y silvicultura”, dentro del sector con mayor incidencia positiva.

Los últimos indicadores (Mayo 2019) son los siguientes:

- Precios al consumidor (Variación Marzo 2019 respecto Febrero 2019): 4,7%.

- Tasa de desocupacion (4° trimestre 2018): 9,1%.

- Estimador mensual de actividad económica (Variacion Feb 2019/Ene 2019 desestacionalizado): 0,2%.

- Producto Bruto Interno (Variación 4to. trimestre 2018/4to. trimestre 2017): -6,2%.

- Índice de producción industrial manufacturado (Variación Feb 2019/Ene 2019 desestacionalizado): 2,4%.

- Personas bajo la línea de pobreza: 32,0%.

Con respecto a las importaciones en nuestro país, las mismas se han abierto, lo que favorece a las industrias productoras a la adquisición de las maquinarias, o repuestos que no se consiguen en el país, correspondientes para sus procesos productivos. Lo único en contra es que el peso argentino se ha devaluado en los últimos meses, lo cual implica un menor poder adquisitivo en el exterior.

Financieramente hablando, la inestabilidad presente en Argentina beneficiar a productoras de índole mayor. Por esto es que los nuevos ingresantes al mercado están negados a invertir, dejando el camino libre a las grandes empresas.

En términos generales Argentina siguió siendo un excelente productor y exportador de alimentos de origen animal, como también lo fue de maíz. Como la disponibilidad de ingredientes, tanto en cantidad como variedad para las dietas animales de producción local sin dudas ayuda a que Argentina tenga porcentajes tan altos de la producción de alimentos de origen animal (con respecto a la global), considerando que solo tiene aproximadamente un 0,55% de la población mundial.

El cuarto alimento más producido en el país fue el que se elaboró para mascotas, registrando una mínima diferencia con lo informado por la IFIF para el mundo y por FEEDLATINA (Asociación de las Industrias de Alimentación Animal de América Latina y Caribe) para la parte sur del continente.

Estructura del Sector industrial. Evolución Histórica de la Actividad.

Dentro del comercio interno, en el siguiente cuadro podemos observar las variaciones en el mercado de alimento balanceado obtenidos por el CAENA (Cámara Argentina de Empresas de Nutrición Animal)

Para los años siguientes obtuvimos estos valores para la categoría de nuestro producto:

- 2016: 700.000 tn. Según consultora Claves.

- 2017: 626.000 tn. Segun CAENA.

- 2018: 635.000 tn. Segun Pet Food Industry.