2016/Grupo1/DimensionamientoComercial

Análisis del Sector Industrial

Análisis de la Situación Macroeconómica en la Argentina y en el Mundo

En relación al PIB, siete billones de dólares separan a China de EEUU. Las nuevas previsiones del Fondo Monetario Internacional ( FMI) mantienen a la economía estadounidense a la cabeza del mundo por volumen del producto interior bruto (PIB) medido en dólares corrientes (es decir, sin el efecto de la inflación), hasta 2020. Les siguen Japón, Alemania, Reino Unido y Francia, pero en el séptimo puesto habrá un cambio este mismo año si se cumplen los pronósticos: India superará a Brasil. Tras Brasil, en la octava posición del mundo, siguen Italia, Canadá, Corea del Sur y Australia en los puestos nueve, 10, 11 y 12. También ahí ha habido otro adelantamiento, de Corea sobre Australia, muy castigada por la caída del precio de las materias primas. A España la superará México este mismo año, con lo que quedará relegada a la plaza 14. La crisis ha bajado a la economía española seis posiciones, desde la novena plaza que llegó a ocupar. Incluso Rusia, muy castigada por las consecuencias del conflicto con Ucrania, superará a España en 2016.

Pero si esta misma carrera se hace midiendo el tamaño de las economías en paridad de poder de compra (eliminando las distorsiones que crean los diferentes niveles de precios en cada país, especialmente para tener en cuenta el valor de bienes y servicios que no participan en el comercio internacional), las cosas cambian. China ya superó a EEUU y se colocó como primera potencia el año pasado con este baremo, le sigue Estados Unidos e India. La economía Japonesa estaría cuarta, seguida de Alemania, Rusia, Brasil e Indonesia.[1]

La inflación en América Latina ha disminuido notablemente en las últimas décadas. No obstante, el promedio de la región aún se encuentra por encima de la registrada en otras áreas geográficas con niveles similares de desarrollo. Al igual que ocurrió en el pasado, detrás de esta elevada inflación se encuentra un importante deterioro de las finanzas públicas y dominio fiscal, que se expresa a través del financiamiento que los gobiernos demandan de los bancos centrales, producto de la falta de independencia de estas instituciones.

Por otro lado, el presidente del Banco Central, Federico Sturzenegger, destacó al explicar el sendero del plan monetario para el resto del año que "la meta de inflación para 2016 que se fijó la entidad es lo más cercana al 25 por ciento".

En esa línea, el economista junto a parte del directorio de la entidad dijo a la prensa que "a partir de septiembre la política monetaria migrará de una meta de tasas de interés a un régimen de metas de inflación", cuando la suba de los precios al consumidor se prevé que descienda a un rango de 1,5% por mes, cuando ya no impacten los efectos de la normalización de los niveles de tipo de cambio, tarifas y liberación del mercado cambiario, que se instrumentó desde el 10 de diciembre pasado.

De ahí que "durante la convergencia hacia esa transición, las tasas de interés van a acompañar ese proceso", porque el 38% anual que registran las Lebac para el plazo de 35 días irá reduciéndose gradualmente.[3]

Por otro lado, Argentina ha bajado sus tipos de interés 2,41 puntos, desde el 22,93% hasta el 20,52% anual. Los tipos de interés son una de las herramientas más importantes, utilizadas por los bancos centrales, para llevar a cabo su política monetaria. Un descenso de los tipos lucha contra el debilitamiento en los precios o un posible un entorno de deflación, además de revitalizar la economía y ayudar a un incrementar las exportaciones. Éste cambio es el primero que se produce desde el 31 de enero de 2015, cuando el Banco Central bajó los tipos de interés 2,41 puntos, hasta los 22,93%.[4]

Actualmente, el Banco Central de Argentina ratificó hoy en la presentación la política monetaria para 2016 que no bajará el tipo de interés de referencia hasta que se observe una tendencia decreciente en la inflación. El titular de la autoridad monetaria en Argentina, Federico Sturzenegger, rechazó una eventual bajada en el tipo de interés, definida por el rendimiento que tienen las Letras del Banco Central (Lebac) a 35 días, actualmente situado en el 38%.

Sturzenegger recordó hoy, al presentar las líneas generales de la política monetaria de la entidad, que el tipo de interés "se determina buscando influir sobre la dinámica de la inflación y, sobre todo, sobre las expectativas". Bajo su gestión, Argentina ha comenzado a principios de este año un camino orientado a tener un régimen de metas de inflación. Sin embargo este año es particular para el país ya que lo ha comenzado sin una medición oficial de la inflación mientras el Gobierno reorganiza el ente nacional de estadísticas, que volverá a difundir las cifras a partir del 15 de junio próximo.

Entre sus objetivos de política monetaria, el Banco Central aspira a inducir una bajada "sistemática y sostenible de la inflación" y llevarla, "en un plazo razonable", al 5 % anual. En ese sentido, el titular del Banco Central puntualizó que este año la entidad tiene el objetivo de mantener la inflación "lo más cerca posible" del 25 % estimado por el Gobierno. Para 2017, el Banco Central tratará de que el índice de inflación se sitúe entre el 12 y el 17 %, y en 2018 a entre el 8 y el 12 %, hasta alcanzar el 5 % en cuatro años. La inflación encabeza en Argentina las principales preocupaciones de los habitantes y las estimaciones privadas la sitúan en torno al 35 %.[5]

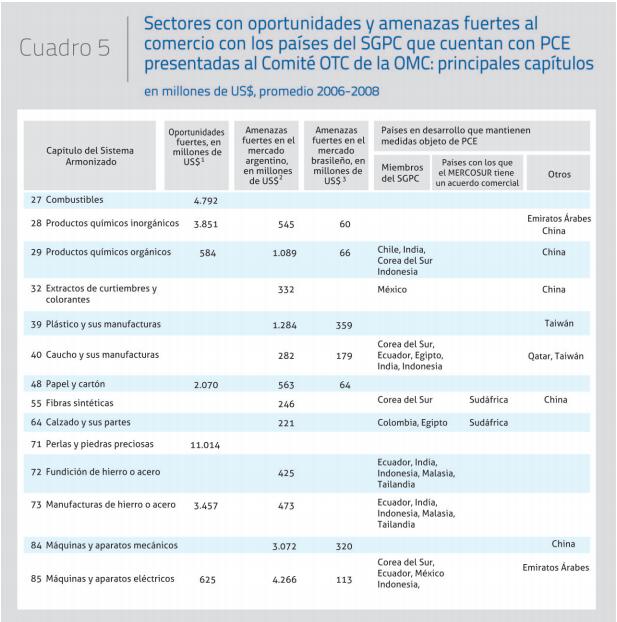

Dado que las manufacturas son el objeto principal de los obstáculos técnicos al comercio, resulta relevante analizar la participación de este rubro en las exportaciones argentinas. Si se toma la clasificación en grandes rubros del INDEC, se aprecia que el 61% de las exportaciones en el año 2000 estaba constituido por manufacturas de origen agropecuario (MOA) (30%) y de origen industrial (MOI) (31%), participación que se elevó al 69% en el año 2013 (36% de MOA y 34% de MOI). En estos trece años, el MERCOSUR redujo levemente su importancia como destino de estos rubros: de representar el 32% del total de MOA-MOI exportadas pasó a ser el destino del 31% de dichas ventas . En cambio, la participación de MOA y MOI en el total exportado se incrementó en las ventas dirigidas al Resto de América Latina (de 14% a 17%), a ASEAN (de 3% a 8%) y a África (de 4% a 6%). Estos incrementos se explican exclusivamente por el cambio en la distribución de las MOA, ya que permanece relativamente estancada la participación de estos grupos de países como destino de las ventas de MOI. El panorama es aún más claro si se analizan únicamente las exportaciones de MOI: en el año 2013 correspondieron a este rubro el 74% de las exportaciones al MERCOSUR, el 37% de las dirigidas al Resto de América Latina y el 38% de las exportaciones a Estados Unidos. Por el contrario, estuvieron constituidas por MOI solo el 6% de las exportaciones dirigidas a África, el 5% de las ventas al Resto de Asia, el 3% de las exportaciones a los países de la ASEAN y el 3% de las destinadas a China. Sin embargo, la eliminación de aranceles podría no significar per se una garantía de acceso al mercado si simultáneamente continúan en vigor barreras no arancelarias. Por otro lado, la identificación de obstáculos técnicos al comercio (OTC) potenciales en estos sectores y países puede ser difícil de efectuar con anticipación a una negociación, en particular, en mercados relativamente inexplorados. Con frecuencia, los OTC son “descubiertos” por el exportador al momento de intentar el cierre de una operación comercial. Es necesario, entonces, desarrollar herramientas para una detección temprana de eventuales dificultades en los mercados de destino que deben tenerse en cuenta en eventuales negociaciones de acceso. [6]

Si bien es cierto que una parte importante del aumento de las exportaciones de los países en desarrollo en los últimos años ha obedecido al crecimiento del comercio sur-sur, este hecho ha ido de la mano de una relevancia creciente de las barreras técnicas en ese comercio. Esas medidas pueden afectar los resultados de las negociaciones comerciales que involucran reducciones arancelarias.

Estructura del Sector Industrial. Evolución Histórica de la Actividad.

Análisis de Porter.

Factores del poder de negociación de los clientes: Muchos clientes importantes (positivo). Producto demasiado estandarizado, por lo que existe alternativas iguales (negativo). No existe la posibilidad de que mis clientes comiencen a desarrollar el producto por su cuenta (positivo). Mientras menos información tengan los clientes sobre los procesos y ventas, menor poder de negociación tendrán sobre mi (positivo).

Factores del poder de negociación de los proveedores: Amplitud de proveedores (positivo). Bajo costo por proveedor (positivo). El proveedor de PVC tendrá bastante importancia en el proceso (negativo). A medida que la empresa se ponga en régimen podrá independizarse de algunos proveedor para auto-satisfacerse. Algunos de nuestros proveedores dependerán de nuestra relación comercial (positivo).

Barreras existentes para entrar al mercado: Actualmente existen competidores cuyo volumen de ventas les permite mantener bajos los costos (negativo). El producto que ofrecemos es altamente diferenciado (positivo). En tu industria las marcas no inciden en la decisión de compra de los clientes (positivo). Para mis clientes resulta costoso cambiarse a nuevos competidores (positivo). Mi mercado está en crecimiento y es rentable(positivo).

Factores de amenaza de productos sustitutos: No existen sustitutos.

Mercados Competitivos y Complementarios.

Identificación del negocio

Definición del negocio

Para prevenir accidentes laborales y pensar en la seguridad del personal, nos dedicaremos a la industria de calzados de seguridad. Nuestra propuesta consiste en un borceguí con características únicas, teniendo en cuenta también con un diseño estético, moderno y vanguardista que hacen que no parezcan los clásicos zapatos de seguridad. Respecto a los materiales empleados, éstos son elementos finamente seleccionados y trabajados para garantizar las máximas condiciones de calidad y seguridad.

Nuestros clientes son las poblaciones económicamente activas sin distinción de sexo que trabajen en cualquier sector de un proceso industrial o brinden servicios que impliquen un cierto riesgo de daños físicos para el mismo. El cliente a la hora de elección del producto se fija en tres aspectos básicos: seguridad, estética y comodidad. Las compras generalmente se dan por parte de las empresas que a la hora de contratar un personal éste se ve obligado a equiparlo con elementos de protección personal debido a que están regularizados por la Superintendencia del Riesgo del Trabajo (SRT).

Barreras de entrada y salida

Barreras de entrada son altas debido a las siguientes características:

- Se necesita muchas máquinas especializadas por lo que se requiere una elevada inversión inicial.

- Existen muchas marcas reconocidas por el cliente quienes mantienen una cierta lealtad por la misma.

- Existen economías de escala ya que producir volúmenes elevados reduce el costo unitario del producto.

- Se requiere cumplir con muchas normas de seguridad que hacen veraz al producto ya ques éstas están certificadas por órganos de conocimiento público.

Barreras de salida son altas debido a las siguientes características:

- Activos especializados que dificultan una reconversión industrial.

- Elevado costo de indemnización tanto con los empleados como también a nuestros proveedores ( servicios, materiales e insumos).

- Problemas sindicales y gremiales ante los despidos.

Oportunidades y Amenazas

Oportunidades

- Ante un posible crecimiento genuino de la economía la actividad industrial se vería favorecida permitiendo aumentar la producción y con ello las contrataciones. Con este motivo las ventas de los calzados de seguridad se dispararían. Éstas suposiciones se hacen debido a que el gobierno actual busca la reinserción del país en la economía mundial que tanto tiempo estuvo aislada del resto debido a políticas restrictivas que se implementaban anteriormente. El actual presidente de la Nación busca captar inversiones extranjeras para poder generar puestos de trabajo y así poder producir bienes y servicios. Con éstas suposiciones pensamos que sería una buena oportunidad para la empresa de equipar a éstas personas con nuestro producto de calidad.

- Cierre de las importaciones de los calzados de seguridad.Ésta medida la consideramos debido a que las importaciones si bien se flexibilizaron no se abrieron completamente por lo que disponemos actualmente de esa ventaja para que los productos provenientes del extranjero no nos quiten parte del mercado [8]

- Localización de yacimientos petrolíferos en la Patagonia con extracciones viables, por lo que se vería un aumento de las ventas de los zapatos aptos para el frío

- Aumento de trabajos en cámaras frigoríficas.

- Gran desarrollo de la Patagonia a nivel industrial.

- El Estado brinde créditos al sector fabril.[9]

- Moda, que el uso se extienda a las actividades cotidianas. Lo consideramos debido a que que más personas usan los borcegos para realizar sus actividades diarias ya sea ir de compras, pasear, salidas, etc. siendo hombre o mujer.

Amenazas

- Aumento de importaciones de calzados de procedencia asiática debido a que éstos son más rentables. Esto se debe a que en los próximos años se podrían abrir las importaciones de forma total dejando en descubierto al mercado interno del país de productos que tienen mejor rentabilidad y precios tentadores para la población.

- Aumento de la tasa de interés que imposibiliten las inversiones debido a que el costo de financiación aumentaría y los inversores del extranjero no vendrían a poner su confianza en nuestro país produciendo una caída del crecimiento industrial. Al decaer el nivel de inversión sería muy dificil para las empresas competir en el mercado y más aún en el extranjero, en la que la competencia entre empresas es más feroz.

- Problemas en el abastecimiento de materia prima e insumos. Es considerado debido a la posibilidad de que por manifestaciones se produzcan cortes de caminos que entorpezcan el abastecimiento de recursos en tiempo y forma, debido a que hay insumos que son críticos para el rubro.

- Problemas gremiales que impidan cumplir con los pedidos [10]

Factores claves para el éxito

La clave del éxito para este rubro consiste en encontrar un equilibrio óptimo entre el precio, la calidad y la durabilidad. Cuando hablamos de calidad hacemos referencia a un producto que cumpla con los requisitos de seguridad mínima y prestando atención a su vez en el diseño y comodidad de los mismos. Después, en tanto a la durabilidad, nosotros buscamos un calzado que con los trabajos diarios pueda mantener sus características en un plazo mínimo de un año. Por último, la cuestión del precio buscamos imponer una estrategia de penetración para poder posicionar nuestra marca en la mente del empresario o cliente, al principio queremos imponer un precio relativamente bajo resignando beneficios ostentosos para poder ingresar al mercado de los calzados de seguridad que está repleta de corporaciones muy conocidas en el rubro.

Otro aspecto a considerar es la innovación para aumentar la productividad buscando reducir mermas y desperdicios, lograr poner a punto todas las máquinas,capacitar a los empleados. Todo esto para lograr reducir los costos y permitir así competir con las demás empresas. Es importante estar a la vanguardia para seguir las tendencias y modas,para diseñar calzados agradables a la vista, también lograr ser más efectivos a los riesgos empleando materiales novedosos que puedan cumplir o mejorar las características de las mismas.

Definición inicial del producto

Descripción

El producto a fabricar es un calzado de seguridad orientado a trabajos básicos, con características distintivas que complementarán las solicitaciones técnicas que un producto de esta categoría requiere. Dentro de estas características podemos tenemos el reemplazo de la puntera de acero clásica por una puntera de PVC, logrando mantener las propiedades mecánicas de resistencia al impacto necesarias y reduciendo notablemente el peso del producto final, aumentando de esta forma su confort. Otra de las características será la implementación de un aislante térmico de característica modular (extraíble) que permitirá ser usada dependiendo de las solicitaciones térmicas del trabajo a realizar. Este aislante será un material compuesto de poliéster y elastano, otorgando la aislación térmica necesaria para trabajos a muy bajas temperaturas. El calzado contiene varias capas de telas que hacen que sean cómodos y a su vez cumplen distintos roles tales como aireación, aislación de fluidos, antibacteriano, antifúngico, etc.Dichas telas deben ser "amigables" al tacto dado que son el primer contacto que tiene el pie con el calzado y por ello es un elemento que tomamos muy en cuenta a la hora de confeccionarlas ya que para los clientes la comodidad y el confort son valores considerables. Asimismo las suelas son antideslizantes y contienen agentes que hacen que se gane estabilidad y amortiguación a la hora de la caminata, logrando así que el operario pueda desempeñar sus labores de forma cómoda, eficiente y evitando posibles lesiones por resbalamiento

La estética del producto final será muy cuidada, siguiendo un lineamiento moderno de diseño, combinando de manera adecuada el cuero, el forro y los detalles en tela. En base a esto se ofertarán dos colores distintos de calzado: crema y marrón clásico. Dentro de las características clásicas del calzado de seguridad encontramos la suela aislante eléctrica de poliuretano y el cuello del calzado que abraza el tobillo para evitar lesiones.

Usos

El calzado de seguridad propuesto estará destinado a las solicitaciones más clásicas de trabajo como son: el riesgo eléctrico, la protección frente a impactos y, con el agregado del aislante térmico, la posibilidad de usar el bien en condiciones de bajas temperaturas como pueden ser cámaras frigoríficas o labores a realizar al aire libre en épocas invernales.

Normas requeridas[11][12][13]

Resolución 896/99 de la Ex Secretaría de Industria, Comercio y Minería

Establece los requisitos esenciales de seguridad que deben cumplir los Elementos de Protección Personal que se comercialicen en el país. La obligatoriedad del uso del Sello “S” en los elementos de protección personal está dispuesta por dicha resolución. Actualmente, la Resolución tiene vigencia en Calzados, Cascos y Guantes de Seguridad y Protección Ocular, encontrándose próxima a salir la correspondiente a Arneses de Seguridad y Protección Auditiva.

Norma IRAM 3610

Es una norma argentina que especifica los requisitos y métodos de ensayos para los calzados de seguridad. La misma comprende un total de 42 tipos de ensayos diferentes, de tipo estructural, materiales, alturas mínimas, entre otros. Los ensayos contemplan desde impacto en la zona de los dedos (hasta 200 J de energía), compresión en la zona de los dedos (hasta 1500 kg), ensayos de resistencia mecánica en cueros, forros, plantillas, lengüetas, suelas, entre otras.

Desperdicios

Los principales desperdicios del proceso productivo los encontramos en los recortes de cuero, telas y forros. Se tendrán desperdicios también en los recortes del poliuretano por la inyección de la suela. Por características propias del proceso y de los cortes a realizar en las materias primas, no se encuentran subproductos aprovechables, siendo todo desperdicio.

Principales compradores

Cualquier trabajo manual requiere de normas de seguridad dentro de las cuales se encuentra el uso de calzados que permitan evitar accidentes. Siguiendo estos lineamientos, los potenciales clientes serán todos las empresas o individuos que requieran este tipo de bienes de protección.

Principales proveedores

Nuestros proveedores principales de materia prima serán:

| Material | Proveedor |

|---|---|

| Cuero | Sadesa |

| Euroleder | |

| Fonseca | |

| Poliuretano | Noren Plast |

| Forro Tela | Freudenberg |

| Forro Vacuno | Organización Crima |

| Ojalillos | Metal Deep |

| Cordones | Necator |

Para el aprovisionamiento de otros materiales como: adhesivos, semillas, ganchos, hilos, etc… Se buscará mayoristas varios que cumplan con disponibilidad y calidad en sus productos.

Análisis del Mercado Consumidor

Características

Por las características del bien a producir, la cartera de posibles consumidores es muy amplia. Principalmente encontramos en el mercado consumidor a las industrias manufactureras, empresas de servicios técnicos diversos y consumidores finales que requieran de un calzado con las características de seguridad necesarias para cualquier tipo de actividad. En referencia a los consumidores finales, si bien es posible considerarlos como potenciales clientes, representan un porcentaje muy chico de estos y no serán tenidos en cuenta en el análisis.

Toda empresa que desarrolle actividades que impliquen un riesgo en sus empleados requiere contar con elementos de protección personal (EPP). El calzado de seguridad es uno de ellos, y evita lesiones en el trabajo. Un frecuente consumidor de estos productos son las empresas de construcción, donde el peligro que representan las actividades llevadas a cabo son de impacto o compresión de los pies. Este riesgo es el más común al que todo trabajador u operario está expuesto y no se da solo en el rubro de la construcción, podemos encontrarlo también en manejo de almacenes, talleres de reparación, trabajos de planta donde el operario está constantemente rodeado de materiales, máquinas y herramientas, reposición de góndolas, y toda labor que implique trabajar con objetos pesados.

A su vez, los riesgos a cubrir pueden ser también dados por descargas eléctricas, cargas estáticas, fluidos tóxicos, ácidos, fuego, resbalamiento provocado por aceites u otra sustancia desparramada por el suelo, penetración de objetos punzantes, etc… Por lo que se demuestra que la cartera de clientes es muy amplia y serán todas las empresas que requieran de EPP.

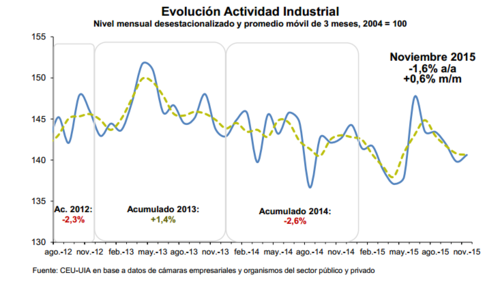

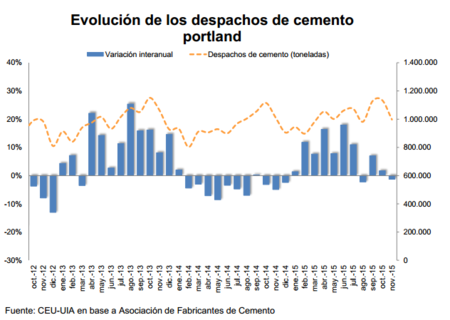

Evolución del nivel de actividad [14]

Dado que el calzado de seguridad es un producto relacionado con la producción de bienes y servicios, los niveles de venta suben o bajan en función de los niveles de actividad industrial de la región. Durante el mes de noviembre la producción industrial presentó una contracción interanual del 1,6% y en la medición desestacionalizada exhibió una caída del 1,4%. Con respecto al mes anterior, la producción aumentó un 0,6%. De esta forma, en el acumulado del período enero – noviembre de 2015, la industria acumuló una caída del 0,8% respecto del mismo período del año 2014 (según datos de UIA). Estas caídas del nivel de actividad industrial se esperan corregir con las expectativas de un nuevo gobierno, con la posibilidad de traer nuevas inversiones y restablecer la confianza en el mercado industrial.

Si bien al hablar de clientes de EPP podemos tomar a todas las empresas industriales, y la demanda total estará limitada por la producción industrial de la región, se puede encontrar que no todos los sectores sufren una contracción o un crecimiento al mismo tiempo ni de la misma forma. Podemos ver que hay sectores que aumentan sus niveles de producción mientras que otros disminuyen, y también se observan otros que mantienen un nivel más constante por el tipo de actividad a la que se dedican.

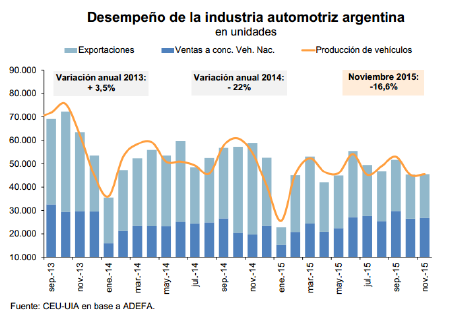

Un ejemplo sería el sector automotriz que registró caídas interanuales de producción del 16.6%, mientras que el bloque de minerales no metálicos registró un crecimiento interanual del 12.2% que está relacionado con el aumento de la construcción impulsado por las obras públicas (según datos de UIA en su informe diciembre 2015)

Análisis del Mercado Competidor

Características. Análisis, tipificación y cuantificación

La arena a la que pertenecemos es realmente muy dura, ya que cuenta con distintas fabricas muy bien establecidas, que cuentan con una sólida capacidad instalada, diseños muy buenos tanto para hombres como para mujeres, pero sobre todo cuentan con un posicionamiento de marca en el mercado muy importante, son bastante reconocidas.

Algunas cuentan con estilos:

- Ultralivianos

- Mujer

- Hombre

- Sport

- Capri

- Botas

- Zapatillas

- Borcego

Los Principales competidores que son los que tienen el mayor porcentaje del mercado al que queremos entrar son, funcional, OMBU, Boris Hnos y Kamet.

Segmentación. Análisis, tipificación y cuantificación

La segmentación del mercado como mencione esta dividida en su mayoría en esas 4 empresas que son Funcional, OMBU, Boris Hnos y Kamet, estas cuentan con la mayor parte del mercado porque tienen un posicionamiento establecido, cuentan con muchos años en el mercado como es el caso de la empresa Boris Hnos que cuentan con más de 50 años en el mercado por lo que cuentan con una parte del mercado importante, durante los años han visto como evoluciono el mercado y lo hicieron a la par, ya que cuentan con la tecnología necesaria, por lo que además pueden adaptarse a las nuevas normativas, constantemente están tratando de innovar para poder superar a las marcas competidoras.

Funcional es una empresa que cuenta quizás con la mayor variedad de calzados de seguridad, tanto en la parte de diseños como de estilos, ya que particularmente cuenta con líneas como ultralivianas, mujeres, sport, capri urbano, y con materiales específicos. Además esta empresa cuenta con distintas certificaciones como RESOLUCION 896/99, RESOLUCION 299/2011, NORMA IRAM 3610, NORMA EN 20345, NORMA ASIM F 2413, CERTIFICACION DEL SISTEMA DE GESTION DE CALIDAD BAJO LA NORMA IRAM ISO 9001, CERTIFICACION OSHAS 18001.

Cuenta con presencia en todas las ferias relacionadas a calzados de seguridad y otras ferias relacionadas, cuenta con varios puntos de contacto con el cliente, con diversas sucursales.

Además la empresa OMBU cuenta con un estilo más convencional, conservador ya que ofrece modelos que se ven comúnmente en las empresas, además cuenta con una importante modernización tecnológica, constantemente renovando equipos y sistemas que sean necesarios para satisfacer los requisitos pertinentes. Además cuenta con distintas certificaciones como el certificado calzado de seguridad (sello S). Normas IRAM/ISO 9001, por lo que también esta empresa se lleva un alto porcentaje de la arena, del mercado calzado de seguridad en el país.

También existe una empresa de calzado de seguridad llamada Kamet que es muy conocida en el rubro y que también ocupa un alto porcentaje del mercado de calzados. Como se ve, básicamente son 4 empresas las que se reparten la mayor parte del mercado, por supuesto que existen otras tantas empresas pero ocupan un porcentaje mucho menor del mercado, que subsisten porque ofrecen una diferenciación respecto a las más conocidas, quizás dan crédito u otras diferencias tanto en el producto como externas a él.

Nivel de Competencia, Estrategias y Posicionamiento en el Mercado. Precio (actuales y futuros)

Nuestra empresa se va caracterizar inicialmente por tener un producto líder, que este caso va ser el calzado de seguridad unisex con puntera de PVC y aislante térmico extraíble. Este producto va ser el que dará la mayor cantidad de volumen en las ventas y beneficios, ya que de este dependerá la subsistencia de la empresa en sus inicios. Por ende la estrategia de producto va ser ingresar con un producto líder que asumirá la responsabilidad de sostener el avance de la empresa en sus inicios. En un futuro se planea extender la cartera de productos disponibles, como un *producto esperanza* para renovar la cartera y no quedarnos dependientes de un único producto.

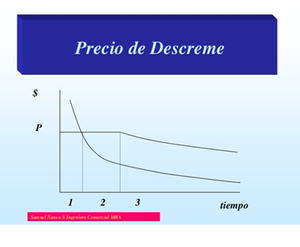

Para esto hacemos un pequeño análisis del ciclo de vida del producto, ya que sabemos que este no estará vigente para siempre. En la introducción del producto, usaremos la estrategia del precio descreme, ya que aprovechad o la publicidad intensa que haremos en la introducción del producto pondremos un precio alto, que nos permita cubrir los gastos que se hicieron para la introducción y el posicionamiento del producto en el mercado, esto es fundamental, ya que el desempeño de nuestra empresa dependerá en gran medida del posicionamiento que se pueda lograr en ese inicio, el objetivo es posicionar el producto como un calzado innovador, mucho más cómodo respecto a los que ofrecen las mismas cualidades técnicas, ya que la puntera de PVC aligera muchísimo, aclaro que es respecto a esas, ya que existen muchísimos otros calzados de seguridad livianos pero que son para otro tipo de tareas, donde no cumplen específicamente con las cualidades técnicas que tiene un calzado de seguridad para una industria pesada como las acerías por ejemplo. Se hará mucho hincapié en lo de innovador ya que nosotros consideramos que si entramos con precio de penetración nos será muy difícil salir de el en el futuro ya que el cliente relacionara un producto barato con el nuestro, y en un futuro cuando cambiemos esto para obtener beneficios ya no estaremos en su cartera de opciones. Por eso con el diseño descripto entraremos con un precio alto por ser un producto diferente en lo que respecta a comodidad, conforme pase el tiempo iremos reduciendo el precio del mismo, pero porque interiormente estaremos diseñando modificaciones al producto para lanzarlo como un producto nuevo con la estrategia descreme también.

Con este gran apoyo esperamos superar la etapa de madurez del ciclo de vida, quizás una vez superada esta etapa con pequeños montos pensamos darle el ultimo empuje con publicidad y extraer todos los beneficios que se puedan del producto, antes que decaigan las ventas concretándose así el ciclo de vida del producto inicial.

Relación contractual con los clientes y proveedores

Respecto a la situación contractual con los clientes y proveedores plantearemos distintos contratos de acuerdo a la cantidad que compremos de cada materia prima u insumo en el caso de los proveedores, y también de acuerdo a la cantidad que nos compre, la frecuencia y la antigüedad en el caso de los clientes.

Es muy importante dejar claro cualquier punto de conflicto ya que ante cualquier problema nos remitiremos a los contratos establecidos, previamente a hacerlo tenemos que estudiar la situación con cada cliente y proveedor para definir quien tiene el poder de negociación, para saber si nosotros nos adaptamos a lo que proponen o ellos a nosotros.

Respecto a los clientes, tenemos que proveernos de materias primas como por ejemplo de Cuero, poliuretano (suela), forros de tela, adhesivos, hilos para costura, etc.

Todas las mencionadas recientemente nos la podría proveer una sola empresa como es /Cueros& PU/ ya que en su oferta tiene cueros, adhesivos, hilos y demás, pero esta al ser una empresa grande que provee a muchos fabricas tiene un gran poder de negociación respecto a nosotros, ya que como empresa nueva que se inserta en el mercado no compraremos con la cantidad y frecuencia que si lo hacen otras empresas que llevan años en el sector industrial. Entonces ante cualquier eventualidad que dificulte su plan de entregas seguramente nosotros seremos su variable de ajuste ya que somos los nuevos, por ende preferimos comprar una parte a esta empresa, pero no dejar de lado a otros proveedores, que nos conozcan y a la vez educarlos sobre nuestra forma de llevar la producción, consideramos es fundamental tener distintas alternativas de proveedores, ya que ante cualquier dificultad podamos contar con varias opciones. Para lograr esto por supuesto que tenemos que ser cumplidores, como lo exigimos, cumplir todo lo establecido en los contratos previos.

Con empresas como /Cueros& PU/ exigiremos por supuesto el cumplimiento de fecha de entrega, o cancelación de la misma con un determinado tiempo mínimo de antelación para que aseguremos nosotros poder proveernos de otro, en el caso de que no se cumpla exigiremos una remuneración que será afectada directamente por la cantidad demandada inicialmente, por nuestra parte nosotros nos comprometemos a cumplir con los fechas estipuladas de pagos, una vez que firmemos el remito y la parte administrativa de nuestra empresa reciba el mismo firmado asegurándonos que nuestra empresa los recibió, adjunto con la factura, procederemos a hacer efectivo el pago. En el caso de no cumplir nos haremos cargo de pagar un determinado interés por el tiempo que pase posterior a la fecha establecida inicialmente.

Con los proveedores más pequeños pactaremos pedidos de menor envergadura hasta conocerlos bien, y darle mayor confianza. Los contratos serán acorde a la seriedad del proveedor y sus exigencias.

Respecto a los clientes grandes como las fuerzas armadas, Edenor, Unilever, ellos tendrán el poder de negociación ya que tienen múltiples opciones de compra, ellos nos exigirán el cumplimiento estricto de las fechas estipuladas, al margen del contrato nosotros seremos muy serios con este tipo de contratos ya que del cumplimiento de los mismos depende nuestra supervivencia en el mercado, ya que al ser nuevos no nos podemos dar el lujo de tener un posicionamiento de incumplidores, sería fatal para nuestro proyecto.

Conforme vayamos instalándonos en el mercado, con los clientes más fieles y de acuerdo a la cultura de la industria se entregara mercadería a crédito, todo esto estudiando nuestra capacidad financiero a mediano plazo. Averiguando mucho el mercado nos encontramos con que es muy común en la industria, por lo que no podemos darnos el lujo de no hacerlo al menos en un principio con los clientes más fieles y cumplidores, o además quizás es una barrera de entrada a superar ya que como mencione muchas empresas lo hacen, no es patrimonio de las empresas nuevas, sino que lo hacen empresas muy grandes también. Nosotros consideramos que lo podemos hacer sin ningún problema, previo estudio de nuestra capacidad para no caer en un bucle de bancarrota.

Análisis del Mercado Proveedor

Proveedores de Materias primas e insumos

Proveedores de Cuero

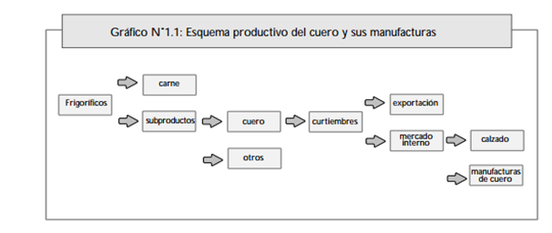

Según se desarrolla la evolución tecnológica del sector del calzado, la emergencia de nuevos materiales y la incidencia de otras materias primas auxiliares, todas de origen químico, petroquímico y textil, van adquiriendo mayor relevancia en la estructura productiva del sector. Pero, sin embargo, para la industria del calzado sigue siendo el cuero el insumo principal explicando alrededor del 50% de sus costos en insumos y materias primas. A su vez, la industria del calzado sigue explicando el 70% del destino de la producción del cuero curtido; tanto a nivel nacional como mundial.

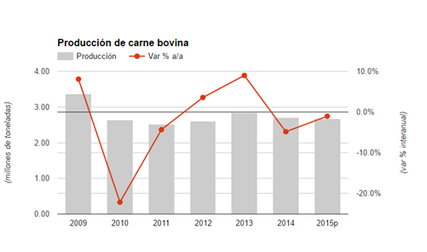

El complejo industrial del cuero tiene una larga tradición histórica en la Argentina y básicamente está integrado por cinco sectores: la producción ganadera y luego los frigoríficos, las curtiembres, las manufacturas de cuero y el calzado. El cuero, materia prima indispensable para el desarrollo del sector, se caracteriza por tener una oferta inelástica, es decir, que variaciones en su precio no alteran las cantidades producidas. Al ser un subproducto de la carne, su oferta depende de la faena y en el largo plazo del stock de ganado bovino. Dado que dentro de la actividad frigorífica, el valor de este subproducto es absolutamente marginal, éste no determina su nivel de actividad y desarrollo, por lo tanto el mercado del cuero depende fuertemente de dicha actividad.

Uno de los inconvenientes que presenta el sector desde hace ya tiempo es la insuficiente faena en relación a la demanda de cuero. En la Argentina se faena cada año unas 12 millones de cabezas, de las cuales se obtienen entre 25 y 45 kilos de cuero por cada una, según el peso del animal, mientras que el sector curtidor tiene una capacidad para procesar anualmente más de 16 millones de cueros vacunos. Así en el sector de curtido existe una capacidad ociosa que ronda el 30%.

Esta desproporción se debe principalmente a que la actividad ganadera estuvo y está siendo desplazada por la explotación agrícola, especialmente por el monocultivo de soja, por lo que el stock bovino esta en descenso. La tendencia podría comenzar a revertirse levemente durante este año debido a la apertura de los mercados, la eliminación de las restricciones a la exportación y un tipo de cambio más favorable que estimularían la faena destinada a la exportación. Por los motivos expuestos es que el cuero crudo ha estado aumentando su precio, aumentando así los costos en toda la cadena de valor.

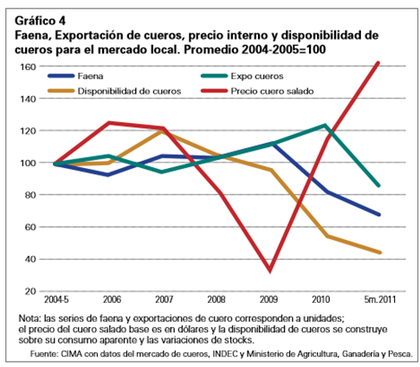

"El kilo de cuero crudo costaba 6 pesos hace 14 meses, y ahora 20 pesos. La materia prima nos aumentó más del 100 por ciento, aseguraba Donikián, presidente de la CIMA (Cámara industrial de Manufactura del cuero), a fines del 2014.

Otro dato relevante es que con la elección del nuevo gobierno dejó de tener vigencia un histórico régimen de protección a las curtiembres. Esto recrudeció la fuerte disputa entre los faenadores y la industria curtidora. En 1992, por Resolución 537, se creó un régimen de protección a la industria curtidora, que consiste en aplicar un alto arancel a la exportación de cueros crudos, salados o Wet Blue (el primer proceso de curtido), de modo de evitar que se exporten directamente sin agregado de valor y sin generar trabajo. Así los frigoríficos no tenían otra salida que venderlos a las curtiembres, las que “cartelizadas” les fijaban un precio muy inferior. Era así que en el país el valor del cuero crudo históricamente promedió 1 dólar por kilo mientras que en EE.UU., por ejemplo, los cueros se pagan siempre a más del doble, valiendo hoy 2,40 dólares por kilo.

Con esta medida los cueros sin procesar solo han quedado con una retención de 10%, insuficiente para impedir que los frigoríficos hagan valer su posición y reclamen un mayor valor por ese subproducto de la faena bovina. Este otro factor también va a significar un aumento de costos de materia prima en la cadena.

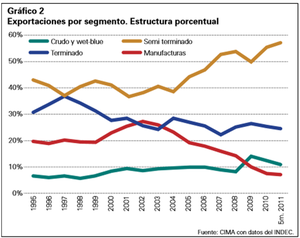

Analizando el sector de curtido y terminación de pieles vemos que esta integrado por unas 230 empresas, que están capacitadas . Del total, 17 son grandes empresas que están en condiciones de acceder a los mercados internacionales por su escala y tecnología. Estas empresas concentran el 100% de las exportaciones y consumen productivamente el 80% de los cueros provenientes de la faena. Esto se debe a que el eslabón en su conjunto es ampliamente superavitario en términos de comercio internacional y a que los mercados externos les aseguran estabilidad en la demanda y mejores condiciones de pago.

La oferta está muy concentrada, ya que las cuatro primeras empresas explican cerca del 50% de las exportaciones. La rentabilidad es baja por unidad de producto, dada su especialización en cuero wet blue y semiterminado, de modo que su ganancia depende de los precios internacionales y de la escala de producción. De esta manera, el negocio principal de las curtiembres exportadoras es la exportación de determinados commodities a precios internacionales de referencia.

La tracción de cueros desde el mercado externo hacen que el abastecimiento del mercado interno sea deficiente, tanto en calidad y como en precio. El valor de mercado por un cuero terminado en Argentina varía entre un 30% y 50% superior al precio de exportación. Sin dejar de lado que sólo se obtienen cueros de 4ª a 8ª categoría; mientras los de 1ª a 3ª son exportados.

Ell resto de las curtiembres, PyMES nacionales agremiadas en la “Asociación de Curtiembres de Buenos Airtre\es (ACUBA) son las que abastecen principalmente al mercado interno, incluyendo a fabricantes de calzado y otras manufacturas, como marroquinería (carteras, bolsos, portafolios, cinturones, billeteras, artículos de viaje, guantes), talabartería, monturas, prendas de cuero y guantes industriales. También estas empresas importan una pequeña cantidad de cueros curtidos de muy buena calidad para elaborar productos de alta gama.

Durante los últimos años, la actividad en conjunto ha sufrido un proceso de concentración y centralización a lo largo de la cadena productiva. La concentración existente en este eslabón de la cadena se explica por varias razones: a) La existencia de una oferta de cuero rígida. El grueso de la compra del cuero crudo a los frigoríficos la realizan cuatro empresas que luego distribuyen a otras de menor porte, determinando el nivel de actividad del resto del sector. b) Las propias características del proceso de producción, que es relativamente complejo y con economías de escala, esto sumado a la exigencia del mercado de generar insumos para la elaboración de una amplia variedad de bienes finales que responden a las exigencias de distintos tipos de consumidores, llevan a permanentes requerimientos de actualización tecnológica de las plantas de producción, difíciles de sostener para las firmas de menor escala. c) Los requisitos en materia de certificaciones medioambientales, esta industria es altamente contaminante de aguas, o de calidad para exportar a los mercados más exigentes favorecen los procesos de concentración y el ingreso de inversiones extranjeras.

En cuanto a distribución geográfica el sector se haya concentrado en las provincias de Buenos Aires y Santa Fé que concentran el 80% de la producción de cueros curtidos, pero también existen numerosos establecimientos en Córdoba, San Luis, Mendoza, La Rioja, Salta, Chaco, Corrientes, Formosa y Entre Ríos.

Ante este escenario las empresas grandes mantienen su producción y rentabilidad mientras que las medianas y chicas producen menos y cierran. El proceso de concentración se puede observar a través de la variación del empleo formal en el sector, el cual ha ido disminuyendo en los últimos años.

Por lo tanto la tendencia actual es una mayor concentración en el sector curtidor (reducción del empleo y cierre de empresas mayoritariamente medianas y pequeñas), donde cada vez se le agrega menos valor al cuero antes de venderlo al exterior. Se prefiere vender el cuero semiterminado al exterior como un commodity.

Como conclusión, los aspectos descriptos anteriormente acerca de este mercado nos indican que las curtiembres van a tener un mejor poder de negociación a la hora de vendernos su producto a medida que se vaya concentrando la oferta, y que los precios van a variar de acuerdo a la faena y a la demanda de cuero crudo que haya en el momento en el que ocurra ésta.

Proveedores de poliuretano

El poliuretano se origina a partir de la reacción química entre un diisocianato y un poliol. Tras la reacción se crea una sustancia segura y extremadamente versátil. Sus propiedades son muchas (resistencia, flexibilidad, rigidez, aislación) y dependen de la combinación de sustancias que se añadan durante el proceso de fabricación.

Así, el PUR puede ser utilizado en una amplia gama de aplicaciones: para asientos de automóviles y colchones, esquís y suelas de zapatos, esponjas y revestimientos de suelo, pinturas y recubrimientos, o adhesivos y sellantes.

Nuestra empresa se provee de esta materia prima específicamente para la fabricación de las suelas. Este material es idóneo para este uso ya que es ligero, resistente a la abrasión y a la corrosión, buen aislante térmico y eléctrico, y por último posee un alto rango de dureza.

El diisocianato a su vez es un derivado de la producción del petróleo, al igual que los polioles que también los hay de origen vegetal. Por lo tanto la oferta y el precio de estos componentes variarán en función de la actividad petroquímica.

De acuerdo a lo investigado el sector del plástico y sus manufacturas resulta ser uno de los sectores más competitivos en el mundo actual.

La enorme cantidad de aplicaciones le asegura al sector una demanda elevada. Así, según los datos de la consultora Ceresana, en 2014, las ventas mundiales de PUR ascendieron a 50.000 millones de dólares y las previsiones apuntan a alcanzar en 2022 los 74.000 millones de dólares.

En el país existen alrededor de 2.750 empresas de manufacturas plásticas, las cuales emplean en forma directa a 35 mil trabajadores (CAIP). Constituye un sector integrado mayormente por PyMEs.

A modo de cierre y de acuerdo a lo investigado podemos afirmar que no tendremos dificultad en conseguir proveedores de poliuretanos, pero también, debido a la gran demanda y variedad de usos de estos polímeros, nuestros proveedores seguramente contarán con una buena cartera de clientes. Por lo tanto el poder de negociación en la cadena estará equiparado.

Proveedores de PVC

El PVC es el producto de la polimerización del monómero de cloruro de vinilo a policloruro de vinilo.

Es un polímero obtenido de dos materias primas naturales cloruro de sodio o sal común (NaCl) (57%) y petróleo o gas natural (43%), siendo por lo tanto menos dependiente de recursos no renovables que otros plásticos. El PVC se presenta en su forma original como un polvo blanco, amorfo y opaco.

La resina que resulta de esta polimerización es la más versátil de la familia de los plásticos; pues además de ser termoplástica, a partir de ella se pueden obtener productos rígidos y flexibles.

En nuestro proyecto demandaríamos este material para la fabricación de las punteras que diferenciarían a nuestro producto.

Además de su gran versatilidad, el PVC es la resina sintética más compleja y difícil de formular y procesar, pues requiere de un número importante de ingredientes y un balance adecuado de éstos para poder transformarlo al producto final deseado.

Es así que en la Argentina existe una sola planta de PVC ubicada en la provincia de Buenos Aires, en la localidad de Bahía Blanca. Corresponde a una petroquímica del grupo Solvay Indupa la cual posee un market share del 80% en el PVC sobre un total de 170.000 tn/año.

En los últimos años el sector petroquímico se vio favorecido por un mercado con demanda creciente y precios internaciones favorables. En contrapartida se vio obligado a lidiar con un escenario complicado en cuanto al abastecimiento de materias primas, fundamentalmente de gas, cada vez más estrecho durante los meses de frío y agravado por las restricciones a las importaciones y exportaciones que regían la política económica. Las empresas del sector apelaron al ingenio para mitigar los efectos contrarios generados por la faltante del fluido. Desde el reemplazo por combustibles líquidos hasta la importación de etileno para garantizar la operación de las plantas, los productores encontraron una paleta de alternativas para reducir lo menos posible su nivel de actividad.

Además se vieron perjudicadas a raíz de la inflación y del tipo de cambio administrado, que no corrió al mismo ritmo que el incremento de los costos.

Al contar solo con un proveedor de gran tamaño en la Argentina de PVC, deberíamos analizar cuál será el volumen de compra (seguramente grande) por el cual éste accedería a realizar negocios con nosotros. Además al ser el único proveedor tendrá un gran poder de negociación. Otros aspectos que cabrían analizar sería la forma de venta PVC, si podríamos tercerizar la producción de las punteras, o directamente importar este material desde algún proveedor extranjero.

Bibliografía

Proveedores del cuero

www.uia.org.ar

http://www.inti.gob.ar/sabercomo/sc37/inti9.php

http://www.eldestapeweb.com/la-industria-del-cuero-emergencia-se-desplomaron-las-exportaciones-zapatos-n1019

http://www.cuerocima.com.ar/pdf/revista/92/economia.pdf

Proveedores de Poliuretano

http://www.polyurethanes.org/es/biblioteca-electronica/preguntas-frecuentes

http://poliuretanoinsumos.com.ar/aplicaciones-de-poliuretanos/

http://www.elcomercio.com/tendencias/construir/poliuretano-optimo-aislante.html

http://www.argentinatradenet.gov.ar/sitio/estrategias/Sector%20Pl%C3%A1stico.pdf

http://blog.hsnstore.com/que-son-los-polioles-alcoholes-azucar/

http://www.academia.edu/6273949/Como_se_fabrica_una_suela

http://www.mundoplast.com/noticia/el-mercado-mundial-poliuretano-crecera-hasta-los-74.000-millones-dolares/83044

http://www.eis.uva.es/~macromol/curso05-06/pu/materiasprimas.htm

http://tecnologiadelosplasticos.blogspot.com.ar/2011/06/poliuretano.html

Proveedores de PVC

http://www.ciqyp.org.ar/Portals/0/noticias/2014/09%20sep/La%20Industria%20Petroqu%C3%ADmica%20Argentina%20.pdf

http://www.diariodefusiones.com/?page=ampliada&id=724

http://revistapetroquimica.com/la-industria-petroquimica-argentina-no-esta-bien-posicionada-con-creciente-inflacion-y-tipo-de-cambio-administrado/

http://www.acaingpba.org.ar/Conferencia%20Incorporacion%20Octtinger.pdf

http://www.eis.uva.es/~macromol/curso07-08/pvc/queeselpvc.html

Referencias

- ↑ http://economia.elpais.com/economia/2015/04/15/actualidad/1429060990_180502.html

- ↑ http://www.infobae.com/2016/02/08/1787869-argentina-se-ubico-los-paises-mas-inflacion-2015

- ↑ http://www.infobae.com/2016/04/28/1807738-el-gobierno-mantiene-la-meta-inflacion-25-todo-el-ano

- ↑ http://www.datosmacro.com/tipo-interes/argentina

- ↑ http://eldia.es/agencias/8660126-ARGENTINA-INFLACI-N-Banco-Central-Argentina-ratifica-bajara-tipos-interes

- ↑ http://www.cei.gov.ar/userfiles/RAEI%20n3%20-%20nota5_0.pdf

- ↑ http://sanodelucas.cl/wp-content/uploads/2014/05/An%C3%A1lisis-de-Porter.pdf

- ↑ http://www.lanacion.com.ar/1879686-el-gobierno-flexibiliza-las-importaciones

- ↑ http://www.infobae.com/2016/03/22/1799031-el-banco-nacion-dara-creditos-subsidiados-la-industria

- ↑ http://tn.com.ar/economia/que-le-reclaman-los-sindicatos-macri_670023

- ↑ Información Legislativa, Ministerio de economía y finanzas públicas [1]

- ↑ Página ISO [2]

- ↑ Cámara Argentina de Seguridad [3]

- ↑ Informe de la UIA, Diciembre 2015